Неименная банковская карта завоевывает все большую популярность среди населения. Все это благодаря тому, что её можно получить в максимально короткие сроки. Рассмотрим, что собой представляет банковский продукт от Сбербанка, в чем его основные преимущества и недостатки.

У каждого клиента банка есть право выбора: оформить именную или неименную банковскую карту. Большинство людей не знают, как правильно сделать выбор, так как различия между двумя видами карт не очевидны. Общая разница между именной и неименной карточкой представлена в таблице ниже:

На самом деле неперсонифицированные банковские карты практически ничем не отличаются от именных, но им недоступны некоторые виды операций. По уровню безопасности они так же надежны, как и любая карточка.

Некоторые даже считают, что неименной пластик намного лучше защищен. Без знания пин-кода человек не сможет ни снять деньги, ни расплатиться им в магазине.

В это же время, при оплате товара через терминал, далеко не все карты запрашивают ввод пароля.

Карту Сбербанк Моментум MasterCard или Visa можно оформить абсолютно бесплатно.

Кредитных неименных карт, по-большому счету – не выпускают. Однако при реструктуризации займа или восстановлении пластика, его могут выдать сразу при обращении, соответственно, вместо имени на лицевой стороне ней будет указано «CARDHOLDER».

- Как заказать выпуск карты

- Возможности банковского продукта

- Лимиты по операциям

- Как пополнять

- Преимущества и недостатки

- Разбор Банки.ру. Дебетовая Momentum от Сбербанка. В чем подвох?

- Выдача

- Возможности

- Бонусы и кешбэк

- Снятие наличных

- Конкуренты

- Для кого?

- Именные и неименные карты Сбербанка: сравнение, отличия, обзоры

- Неименная карта Сбербанка

- Недостатки неименных дебетовых карт Сбербанка

- Функционал неименной карточки

- Обзор именных карт

- Чем отличается именная карта от неименной (анонимной)?

- Отличия именной карты от неименной

- Преимущества и недостатки карт

- Именных

- Неименных

- Ответы на вопросы

- Можно ли получить неименную карточку без предъявления документов?

- Заключение

- Неименная карта Сбербанка Моментум

- Неименная карта — что это такое?

- Возможности неименной карты Моментум

- Минусы неименных карт

- Особенности карт Моментум и условия их выдачи в Сбербанке

- Лимиты и ограничения

- Чем отличается моментальная неименная карта Сбербанка от именной

- Немного информации

- Условия пользования

- 💥 Видео

Как заказать выпуск карты

Оформление моментальной банковской карты не занимает много времени. Условия её получения в Сбербанке максимально простые:

- Обратитесь в любое ближайшее отделение Сбербанка.

- Сообщите сотруднику банка, что вы желаете оперативно выпустить карту.

- Предоставьте требуемые документы. Как правило, для оформления такого банковского продукта нужен только действующий паспорт гражданина РФ.

- Подпишите договор о выпуске карты и открытии счета.

- Получите пластик, придумайте пин-код к нему и произведите активацию, внеся любую сумму на счет.

На этом процесс получения заканчивается. Общие затраты времени составляют около 10-15 минут. Все зависит от скорости заполнения вами всех данных, которые требует банк.

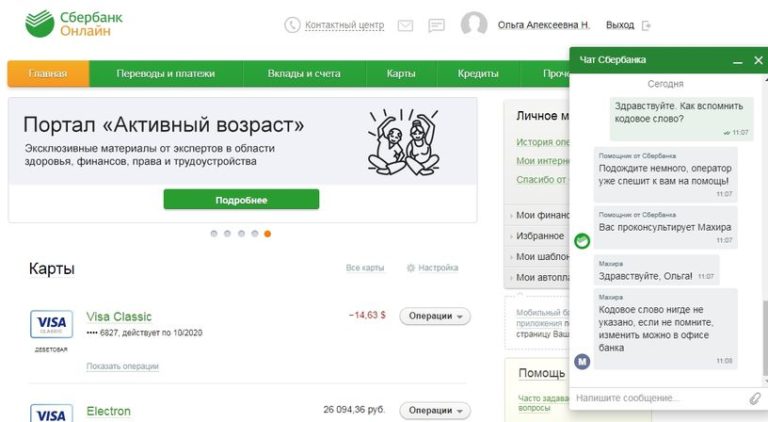

При получении карточки вы можете обратиться к сотруднику для подключения необходимых услуг и регистрации в личном кабинете Сбербанк Онлайн.

Возможности банковского продукта

Моментальная банковская карта от Сбербанка имеет практически все возможности, что и именная. Каждый владелец пластика может:

- Снимать и вносить наличные денежные средства в кассе или в банкомате.

- Расплачиваться картой в магазинах через терминалы.

- Совершать оплату в Интернете.

- Пользоваться всеми услугами в Сбербанк Онлайн.

- Переводить средства в дистанционном режиме.

- Участвовать в акциях, которые проводят платежные системы.

Также в некоторых случаях клиенты могут установить на свой пластик кредитный лимит или овердрафт. Но, это возможно только тогда, когда человек предоставит банку актуальную справку о доходах за последние полгода.

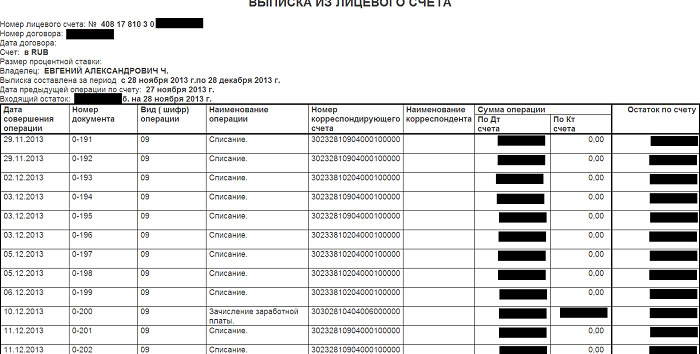

Лимиты по операциям

Как и любой банковский продукт, неименной пластик имеет собственные лимиты на использование. Эта информация указывается в тарифах банка. Рассмотрим основные ограничения по карте:

Это основные лимиты от Сбербанка, которые действуют на данный момент времени. Тарифы могут меняться, поэтому для того, чтобы не попасть в неловкое положение, лучше постоянно следить за обновлением данной информации.

Как видно из таблицы, неименная карта более всего предназначена для частного использования. В силу установленных правил применять ее в предпринимательской сфере будет проблематично.

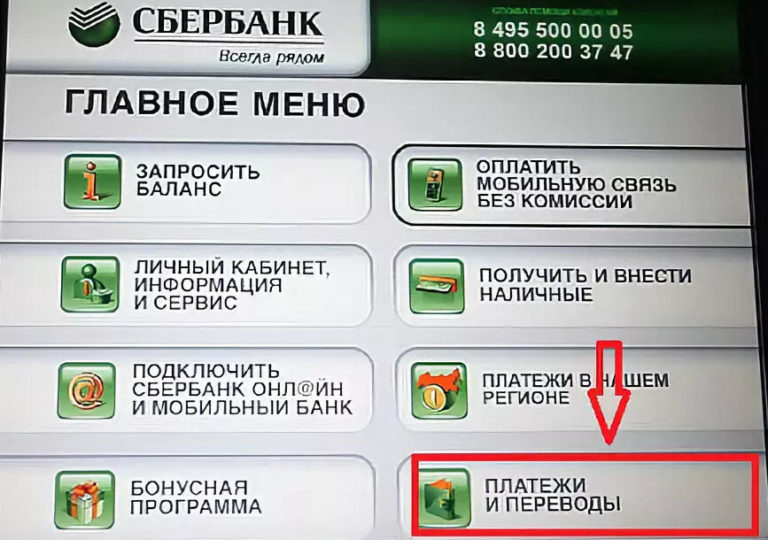

Как пополнять

Большинство людей предпочитают хранить деньги не наличными, а на банковской карте. Это очень удобно, так как вы имеете возможность направлять денежные средства на оплату любых счетов. Также это более безопасно. Рассмотрим несколько способов, как можно пополнить пластик от Сбербанка:

- При помощи устройств самообслуживания (это могут быть банкоматы или терминалы).

- Через услугу Сбербанка «Мобильный банк» (достаточно отправить одно смс-сообщение на короткий номер 900).

- При помощи Интернет-банкинга Сбербанк Онлайн (услуги перевода денежных средств между счетами).

- Через кассу банка.

Как видим, с пополнением счета не возникает никаких трудностей. Это можно сделать в любой момент дня и ночи.

Преимущества и недостатки

У каждого банковского продукта есть свои плюсы и минусы. Прежде, чем оформлять неименную банковскую карту необходимо подумать, действительно её все преимущества перекрывают ваши потребности. К основным плюсам можно отнести:

- моментальное оформление (максимум 10-15 минут);

- минимальные требования к документам;

- нет платы за выдачу и обслуживание.

Полное отсутствие абонентской платы – безусловное преимущество карточки. В первую очередь это удобно, когда денежные поступления на карту не систематичны. При этом полностью отсутствует вероятность формирования отрицательного баланса.

https://www.youtube.com/watch?v=bUBGbzZfHVE

Выпуск карточки занимает минимум времени, причем, если пароль от нее будет утерян, в банке бесплатно выдадут новую.

К недостаткам клиенты банка относят:

- Выпустить можно только один подобный продукт.

- Часто отсутствует возможность произвести оплату в Интернет-магазинах.

- На данный счет нельзя оформить получение заработной платы или пенсии.

- Некоторые ограничения действуют в случае использования пластика за пределами России.

Неименная банковская карта от Сбербанка России подходит для тех людей, которым карта необходима «в срочном порядке».

Нет гарантий, что вы сможете оплатить ею покупку в Сети, но с ее помощью можно отправлять или получать денежные переводы, копить или хранить личные сбережения, распределяя их по любым счетам, по мере необходимости: оплатить связь, услуги ЖКХ, госпошлину, налоги, или платить за товары и услуги в магазинах.

Полезно знать:

Видео:Чем отличается моментальная карта Сбербанка от именной?Скачать

Разбор Банки.ру. Дебетовая Momentum от Сбербанка. В чем подвох?

Banki.

ru

На этой карте нет номера, банкоматы других банков эту карту не обслуживают, на нее нельзя получать переводы и платежи, она не участвует в бонусной программе, у нее слабая защита, срок действия год или полтора года, ее выдают только по достижении 18 лет — такой набор утверждений про эту карту можно найти в обзорах и отзывах на первой странице выдачи Yandex. Многие минусы никогда не были правдой или давно устарели. Но мы нашли действительно неприятные особенности, о которых стоит знать.

Выдача

особенность Momentum — это карта моментальной выдачи. На сайте Сбербанка указано, что при посещении отделения получить ее можно в течение десяти минут. Это связано с тем, что она неименная, на ней не будут указаны ваши имя и фамилия.

Само по себе отсутствие имени и фамилии никаких проблем доставить не должно, в магазинах предъявить паспорт при оплате картой уже давным-давно никто не требует. Более того, при поверхностном изучении карты кажется, что она вполне на рыночном уровне или даже лучше:

- Выдается она по паспорту с 14 лет, как и, например, карта «Молодежная».

- Выпуск, перевыпуск и обслуживание ее абсолютно бесплатны. Обслуживание «Молодежной» хоть и немного (150 рублей), но стоит, не говоря уже о «Классической» дебетовой карте Сбербанка (минимум 450 рублей).

- Срок действия — три года, и здесь Momentum выгодно отличается от многих неименных аналогов, выпускаемых на один год.

- Безопасность, в принципе, на том же уровне, что и у именных, — технология 3D Secure. Для снятия в банкоматах есть ПИН-код, при потере — возможность заблокировать (ведь ее анонимность не для банка, он-то вас идентифицировал при выдаче карты). Ее попадание в руки злоумышленника несет те же угрозы, что и хищение именной.

Возможности

Очень часто эту карту обвиняют в том, что ею нельзя платить в Интернете (такое утверждение содержится, например, в самом популярном отзыве о карте на сайте otzovik.ru) и за границей. Это не так.

Если карта Momentum Сбербанка выпущена платежными системами Visa или Mastercard, ею вполне можно оплачивать покупки в Интернете (тогда в форме для занесения данных о карте в поле для Ф. И. О. нужно будет написать «Momentum») и пользоваться в зарубежных поездках. Более того, такую карту можно запросить не только для рублевых расчетов, но и в долларах или евро.

Несколько ограниченный функционал имеет карта Momentum платежной системы «Мир». Из сбербанковских Momentum карта от «Мира» — самая «молодая», выдавать ее начали только в августе 2021 года.

Ею нельзя воспользоваться за границей, но платежи в Интернете доступны и ей. Visa и Mastercard поддерживают платежи в Google Pay, Apple Pay или Samsung Pay.

Карту, выпущенную в системе «Мир», можно привязать к телефону и после этого через службу поддержки Сбербанка — к Samsung Pay.

Бонусы и кешбэк

Карта на равных правах с прочими «дебетовками» участвует в бонусной программе банка. Бонусы «Спасибо» начисляются за каждые полные 100 рублей покупок.

Их можно потом обменивать на скидки в магазинах — партнерах программы, а также на сайтах порталов «Впечатления», «Путешествия», «Онлайн Маркет» из расчета 1 «Спасибо» = 1 рубль скидки.

До 30% бонусов начисляется за покупки в магазинах и на сайтах партнеров, 0,5% — за покупки по карте (на уровне «Большое спасибо» и выше), дополнительные бонусы «Спасибо» начисляются в зависимости от уровня привилегий в программе. Срок действия бонусов — три года.

https://www.youtube.com/watch?v=HONXV3uybes

Карта Momentum платежной системы «Мир» немного отыгрывает свое отставание в функционале от Visa и Mastercard тем, что участвует в кешбэк-сервисе российской системы.

Снятие наличных

А вот и подвох. В операциях по снятию наличных держатели карты ущемлены по сравнению с держателями прочих карт.

Хорошо хоть, эта операция вообще доступна.

В октябре 2021 года тогдашний премьер-министр Дмитрий Медведев объявил о грядущем полном запрете на снятие наличных по неименным картам, чем вызвал большой переполох в банковском сообществе.

Банки широко использовали эти карты для своих надобностей (например, выдавали пластик при открытии вклада). Но, к счастью, эта угроза реализована не была, и актуализировать ее вроде не собираются.

Лимиты по операциям с наличными на этой карте существенно снижены. В месяц можно снять лишь 100 тыс. рублей. По другим дебетовым картам этот лимит заметно выше (например, по «Молодежной» — 1,5 млн рублей).

Впрочем, видно, что это ущемление не для всех, значительная часть пользователей не будет с ним сталкиваться. При снятии наличных в кассе банка важно не превысить дневной лимит 50 тыс.

рублей, это обойдется в 0,5% комиссии от суммы превышения.

Значительно более заметным для некоторых пользователей, особенно в Москве и Московской области, может стать ограничение бесплатного снятия наличных только в пределах того территориального банка Сбербанка, в котором был открыт счет. Если банкомат, в котором вы будете снимать деньги, поставлен другим тербанком, вы заплатите 0,75% комиссии вне зависимости от суммы.

Таких территориальных банков у Сбербанка, напомним, 11. Соответственно, проблемными сразу становятся перемещения держателя карты по стране — обидно платить любую комиссию за получение собственных «кровных» с дебетовой карты.

И особое предупреждение жителям Москвы и Московской области. Отделения в области относятся к Среднерусскому банку Сбербанка, а столичные — к Московскому.

Учитывая масштабы маятниковой миграции (рабочей и дачной) в столичной агломерации, именно здесь больше всего Сбербанк зарабатывает на такой комиссии.

В Санкт-Петербурге и Ленинградской области, например, такого разделения нет, там работает только Северо-Западный банк Сбербанка.

В общем, если вы получаете такую карту, лучше операции по снятию наличных по максимуму исключить, особенно в поездках.

Небольшие проблемы есть и с безналом. Ограничение в размере 100 тыс. рублей в сутки есть при оплате товаров через Интернет. У других карт такие операции никак не лимитируются.

Из других платных операций отметим снятие наличных в «чужих» банкоматах. Комиссия при этой операции составит 1% (минимум 150 рублей — или 5 долларов или евро, если карта номинирована в валюте). Запрос баланса в сторонних банкоматах стоит 15 рублей за операцию, получение выписки в банкомате банка (десять последних операций) — тоже 15 рублей за запрос.

Пользование «Сбербанк Онлайн» бесплатное. СМС-информирование в мобильном банке стоит 60 рублей начиная с третьего месяца. Но от этой услуги при желании можно отказаться.

Конкуренты

Карты моментальной выдачи есть практически у каждого банка. В базе Банки.ру их насчитывается около 290 (правда, сюда, как и у Сбербанка, отдельно считаются карты для разных валют). Полностью бесплатны около 40 из них.

Но многие из этих продуктов доступны только для специфических категорий клиентов (это ясно уже из названий — «Пенсионная», «Социальная»). Из крупных банков полностью бесплатный вариант неименной дебетовой карты есть у Росбанка.

Правда, со снятием наличных и здесь все неидеально: бесплатное снятие только в собственных банкоматах банка, в партнерской сети — 1% (минимум 29 рублей), в остальных банкоматах — 1% и минимум 299 рублей.

Для кого?

Спектр использования может быть очень широким:

- Для подростков 14 лет — бесплатно, функционал аналогичный, а лимиты высоки для типичных операций, которые доступны не работающим пока клиентам банков.

- Для поездки за границу, когда карты нет, а наличные в кошельке везти не хочется.

- Для того, чтобы воспользоваться картой для перевода денег, например, получателю в другом регионе с помощью системы внутренних переводов Сбербанка.

Сергей КАШИН, Banki.ru

Видео:Моментальная карта Моментум от Сбербанка. Обзор условий и тарифов. Самая недооцененная картаСкачать

Именные и неименные карты Сбербанка: сравнение, отличия, обзоры

Сбербанк выпускает дебетовые карты двух видов, это именные и неименные продукты. В целом их функционал мало чем отличается, но все же различия имеются, и для кого-то они могут оказаться серьезными. Поэтому рассмотрим, что представляет собой неименная карта Сбербанка, и сравним ее с именной.

Что такое именная карта Сбербанка, какие операции с ней можно совершать. Обзор неименного платежного средства, есть ли какие-то ограничения в пользовании, плюс и минусы такого пластика. На сайте Бробанк.ру можно найти информацию обо всех картах Сбербанка, как о кредитных, так и о дебетовых.

Дебетовая карта Классическая Сбербанк

| Стоимость от | 450Р |

| Кэшбек | До 30% |

| % на остаток | Нет |

| Снятие без % | 0 руб. |

| Овердрафт | Нет |

| Доставка | В отделение |

Карта с большими бонусами Сбербанк

| Стоимость от | 4 900Р |

| Кэшбек | СПАСИБО |

| % на остаток | Нет |

| Снятие без % | 0 руб. |

| Овердрафт | Нет |

| Доставка | В отделение |

Неименная карта Сбербанка

Основное отличие от именного продукта — то, что на лицевой части платежного средства не нанесено имя и фамилия держателя. Благодаря этой особенности не именная пластиковая карта выпускается моментально, сразу при обращении клиента.

Стандартные именные продукты нужно выпустить и нанести на них данные держателя. В этом же случае на пластик ничего не наносится, поэтому менеджер Сбербанка просто берет «заготовку» и тут же регистрирует ее на клиента. Человек получает дебетовую карту и может сразу ею пользоваться. Это удобно.

https://www.youtube.com/watch?v=mHqcfANpunA

У Сбербанка неименная карта называется Моментальной. То есть название говорит само за себя, продукт можно получить сразу в день обращения. И что самое интересное, он обходится дешевле в обслуживании. Сбер вообще не берет годовую плату, тогда как по именной стандартной плата составляет 750 рублей за год.

Недостатки неименных дебетовых карт Сбербанка

Они будут следующими:

- на ней не нанесены данные держателя. При этом по факту ею можно пользоваться как обычно, функционал эта особенность никак не ограничивает. Если только появится возможность перепутать свою карту с чужой, точно такой же моментальной… Но вероятность этого крайне мала;

- карта не перевыпускается. То есть если срок ее действия истечет, платежное средство подлежит только полной замене. Реквизиты будут уже другими;

- меньший срок действия, чем по стандартным именным карточкам. «Заготовки» моментальных карт действуют 3 года с момента изготовления. Вы можете оформить карту, которая уже полгода лежит в банке, соответственно, и действовать она будет только 2,5 года;

- невозможно получить дополнительную карту, они выпускаются только к именным продуктам;

- обналичивать можно не больше 50000 рублей в день, а за месяц максимум 100000 рублей. Для кого-то это может стать существенным минусом. Например, копить на этой карте деньги для какой-то покупки — не вариант, снять большую сумму невозможно;

Можно сказать, что без именная карта Сбербанка не имеет никаких особых недостатков по сравнению с обычной. Тем более что ждать ее выпуска совсем не нужно, поэтому многим подойдет именно этот продукт, он будет более выгоден и удобен.

Плюсы неименной карты Сбербанка — моментальный выпуск и бесплатное обслуживание.

Функционал неименной карточки

Ею можно пользоваться как обычной, никаких ограничений по пользованию нет. То есть можете оплачивать покупки в интернете, расплачиваться в магазинах, снимать деньги через банкомат, использовать для внесения различных платежей в офисе Сбербанка.

Неименная карта многих российских банков серьезно ограничена в функционале. Но Сбербанк усовершенствовал продукт и сделал так, чтобы клиенты могли пользоваться им везде, а именно:

- расплачиваться в интернете. Стандартно продукты такого типа не подходят для онлайн-покупок и для иных операций, где требуется введение секретного кода CV. На безименном пластике просто нет этого кода. Если рассматривать не именные банковские карты Сбербанка, то операции совершать можно без проблем. В поле имени держателя карты нужно ввести «MOMENTUM»;

- использовать платежное средство за границей. Сбербанк специально оснастил свою моментальную карточку ПИН-кодом и чипом безопасности, чтобы клиенты без проблем могли пользоваться пластиком за границей. В других банков такой функционал неименных продуктов встречается редко.

Все кредитки Сбербанка →

Если вы исключаете использование карты за границей, при оформлении просите выпустить ее с обслуживанием системами Виза либо Мастеркард.

Что касается тарифов на обслуживание, то тут все просто. Годовой платы нет, за перевыыпуск платить не нужно. Клиент может выпустить карту в удобной валюте: евро, рубли или доллары. Например, вы можете оформить пластик, если собираетесь за границу.

Держатель на общих условиях участвует в бонусной программе Спасибо от Сбербанка, снимает деньги без комиссии в банкоматах банка. Но вот снять за раз и за сутки можно не больше 50000 рублей.

Клиент подключается в системе Сбербанк Онлайн, может скачать и установить Мобильное приложение. Неименная карта Сбербанка может быть подключена к услуге СМС-информирования: первые 2 месяца она будет бесплатной, потом будет списываться плата по 60 рублей ежемесячно.

Как видно, это обычный дебетовый продукт, но выдается он за 10 минут в любом отделении Сбербанка. При себе нужно иметь только паспорт. Неименная карта Visa, Мир и Mastercard выдается только совершеннолетним гражданам РФ.

Неименная кредитная карта Сбербанка не существует, банк предлагает только дебетовые моментальные продукты.

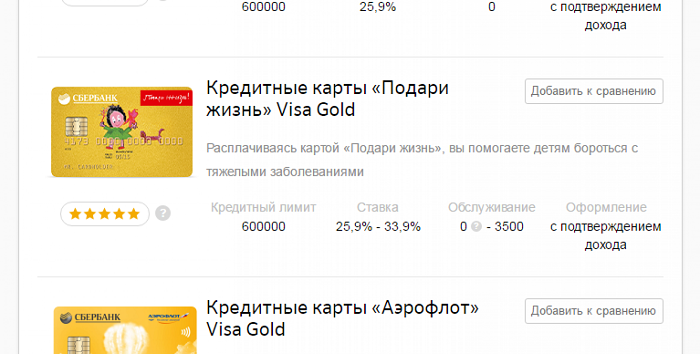

Обзор именных карт

Классическая кредитка Сбербанк

| Кред. лимит | 600 000Р |

| Проц. ставка | 23,9% |

| Без процентов | До 50 дней |

| Стоимость | От 0 руб. |

| Кэшбек | СПАСИБО |

| Решение | До 2 дней |

То есть на этой карточке будут отражаться данные держателя. Изготовление такого платежного средства занимает время.

В больших городах клиенты ждут доставку пластика 3-7 дней, в небольших города и отдаленных регионах — до 15 дней.

https://www.youtube.com/watch?v=Fi9ocniGLDI

Банк предлагает ассортимент именных средств. Если карта Сбербанка не именная — это все лишь один продукт, то именных гораздо больше. Линейка состоит из более 10-ти продуктов, среди которых есть привилегированные платежные средства.

Все дебетовые карты Сбербанка →

Ассортимент:

- классические. Это стандартная с платой за обслуживание в 750 рублей за год и Золотая, за которую каждый год банк со счета списывает по 3000 рублей;

- Карта с большими бонусами. Стоит 4900 рублей в год, но к ней подключается серьезный бонусный функционал. Клиент может до 10% от всех совершенных безналично покупок возвращать обратно бонусами Спасибо;

- специальная Молодежная карта, которая доступна для выдачи гражданам РФ от 14 лет. Плата за обслуживание невысокая, всего 150 рублей в год;

- карты линейки Аэрофлот. Это три карты разного уровня: классическая, Золотая и Signature с самым большим набором привилегий. При использовании пластика клиент получает бонусные мили, которыми далее можно оплатить услуги Аэрофлота. Чем выше класс карты, тем больше бонусов и привилегий. Цена обслуживания — 900, 3500 и 12000 рублей в год соответственно;

- карты линейки Подари Жизнь: стандартная, Золотая и Платиновая. При использовании платежного средства клиент участвует в благотворительности. Кроме того, половина от цены обслуживания также идет в благотворительный фонд. Стоимость — 1000, 3000 и 15000 рублей ежегодно;

- — пенсионная, которая выдается для получения пенсий и пособий.

Дебетовая карта Молодёжная Сбербанк

| Стоимость от | 150Р |

| Кэшбек | СПАСИБО |

| % на остаток | Нет |

| Снятие без % | 0 руб. |

| Овердрафт | Нет |

| Доставка | В отделение |

Так что, неименная карта Mastercard, Visa или МИР — это всего один продукт. А вот именных — ассортимент, можно выбрать для пользования более интересный вариант. Неименные банковские карты не оснащаются бонусными программами.

Большое спасибо 🙂 Ирина РусановаАвтор статьи

Получила Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». Также с отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит».

У Ирины за плечами десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся).

Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности.

Видео:Плюсы и минусы моментальной карты Сбербанка MomentumСкачать

Чем отличается именная карта от неименной (анонимной)?

08.10.2021 авторомАлександр Васильевич Драгун

Кандидат экономических наук, эксперт сайта.

В последнее время спрос на неименные банковские карточки резко возрос.

Вызвано это гуляющей по интернету информацией, что, во-первых, неименную карту можно получить без документов, во-вторых, пользуясь такой карточкой, клиент не оставляет «финансовых следов» и информации о пользователе.

А это позволяет уходить от налогов и неприятных вопросов о происхождении денег. Попробуем разобраться, чем отличается именная карта от неименной и соответствует ли действительности приведенная информация.

Отличия именной карты от неименной

Оформляя лицевой счет, клиент, по желанию, может получить именную и анонимную карту. Они могут быть дебетовыми и кредитными. Неименную карту еще называют «unembossed» – неперсонифицированная. Внешне такие карты отличаются друг от друга:

- наличием на именной карте фамилии и имени владельца;

- способом нанесения всех реквизитов. На именной все надписи на лицевой стороне рельефные (эмбоссированные), на анонимной карте они нанесены лазером.

Кроме этого, имеется отличие именной банковской карты от неименной еще по нескольким параметрам:

- в сроках выдачи. Неименные карты изготавливаются заранее и всегда находятся в отделении любого банка. При возникновении необходимости, менеджер в течение нескольких минут привязывает ее к лицевому счету клиента и моментально выдает владельцу. Для изготовления именных банковских карт нужно время для нанесения на поверхность пластика фамилии и имени владельца (от 5 до 14 дней);

- возможности использования за пределами страны. По анонимным картам высока вероятность отказа в обслуживании при оплате товаров и услуг, снятии наличных в банкомате и других финансовых операциях. Связано это с тем, что нет возможности быстро подтвердить право владения карточкой;

- разницы в обслуживании. Но только в стоимостном выражении, так как в отношении безопасности у них одинаковые возможности;

- невозможностью перечисления зарплаты, пенсий и пособий на анонимную карту. Только на именную. Пополнять баланс владелец неименного пластика может через банкомат, кассу или переводом со счета на счет;

- у именной карты предусмотрен автоматический перевыпуск, у неименной – нет.

Преимущества и недостатки карт

Приведенная разница между именной и неименной картой оставляет у клиентов при выборе пластика ряд вопросов. Поэтому приведем сильные и слабые стороны каждого вида карточек.

Именных

К преимуществам именных карт можно отнести возможность:

- начислять заработную плату, пособия или переводить пенсию на картсчет;

- привязать к одному лицевому счету несколько (до пяти) банковских карточек;

- выбрать вид карты (Visa или MasterCard) и способ оплаты на реальных торговых площадках: бесконтактный или с набором PIN-кода;

- пользоваться за пределами России в основном без ограничений, в том числе и снимать деньги в банкоматах в валюте страны проживания;

- оплаты товаров и услуг на всех интернет площадках, так как на обратной стороне пластика всегда есть коды CVC2 и CVV2 (более подробно, для чего нужны защитные коды и как ими пользоваться, можно посмотреть в работе «Что такое CVV2 CVC2 код на банковской карте?»);

- смены владельцем PIN-кода;

- создания на базе уже имеющейся карты валютного счета;

- снятия наличных без уплаты процентов в банкоматах выпустившего карту финансовой организации и ее банков-партнеров;

- пополнения лицевого счета всеми доступными способами: наличными, банковским переводом, с карты на карту или с карты на счет.

Минусом именных карт является:

- время на изготовление пластика. После подписания с банком кредитного договора или договора на текущее обслуживание банковская карта в руки владельца попадет не ранее 5 дней (максимально – 14 дней);

- в ряде банков нужно платить комиссионные за обслуживание. Но благодаря острой конкуренции между кредитными организациями все большее количество банков обслуживают лицевые счета без взимания платы.

Неименных

У неименных карточек также есть свои преимущества:

- выпускается не только в платежных системах Visa и MasterCard (сравнение этих двух ПС приведено здесь), но и МИР, что для некоторых категорий населения имеет существенное значение;

- снижен возраст владельца – им может стать подросток с 14 лет;

- бесплатное обслуживание все время действия;

- внутри страны функциональные возможности не ограничены (речь идет не о лимитах);

- лицевые счета можно открыть в основных валютах мира (доллар и евро);

- выдается на руки владельцу сразу после подписания договора с банком.

Есть и недостатки, при этом существенные:

- меньший, чем указано на карте, срок действия. Связано это с особенностями учета: у всех типов карт срок действия начинает отсчитываться не с момента вручения клиенту, а с даты выпуска. Именная вручается сразу, а анонимная может пролежать несколько месяцев в сейфе банка. Поэтому, в действительности, пластик будет активирован не 3 года, а 2 года и 3 месяца (9 месяцев карточка пролежала в отделении банка);

- карточка не подлежит перевыпуску, в связи с чем все реквизиты и номер лицевого счета не сохраняются;

- при утере невозможно выпустить карту на старый счет;

- выпускаются только к именным продуктам, в связи с чем нельзя привязать к лицевому счету дополнительные карты для других членов семьи;

- утерянный PIN-код не восстанавливается и не генерируется – только выпуск нового пластика;

- существует некоторые ограничения при покупке товаров через интернет;

- на нее нельзя перечислить зарплату, пенсии и пособия;

- за снятие наличных у партнеров банка-эмитента придется платить комиссионные;

- существуют лимиты на снятие наличных и оплату непосредственно с карточки.

Этот момент проиллюстрируем на примере того, чем отличается моментальная карта Сбербанка от именной по лимитам:

- в сутки с анонимной карты можно снять в банкомате не более 50,0 тыс. руб.;

- месячный лимит получения наличных составляет 100,0 тыс. руб.

Ответы на вопросы

Во введении поставлено несколько вопросов. Это реальность или миф?

Можно ли получить неименную карточку без предъявления документов?

Мнение, что неименную карту на территории России можно получить без документов, ошибочное. Отсутствие фамилии на пластике делает анонимной саму карту, но не лицевой счет.

Его нельзя открыть без указания основных данных владельца.

А в соответствии с российским законодательством, банк обязан предоставить доступ к счетам государственным структурам: налоговой инспекции, судебным приставам и полиции. Исключений в этом списке два:

- подарочная карта, но там потолок суммы ограничен 20,0 тыс. руб., а пополнить нет возможности;

- карты банков, зарегистрированных в офшорной зоне.

Заключение

Действительно, анонимными банковскими картами является пластик банков, зарегистрированных в офшорных зонах. В России получить анонимную карту в классическом понимании нет возможности.

https://www.youtube.com/watch?v=V1JgLdleGyQ

Если сравнивать функционал карт, то он выше у именных карточек. Но если счет открывается только для оплаты текущих расходов, предпочтение все же у неименной карточки.

Помогла статья? Оцените её! Загрузка…

Видео:Плюсы и минусы Моментум от Сбербанка, карты моментального выпускаСкачать

Неименная карта Сбербанка Моментум

Неименную карту может получить любой желающий за считанные минуты. Она бесплатная в обслуживании и позволит выполнить все востребованные финансовые операции как на территории России, так и за ее пределами. Поэтому неименная карта Сбербанка Моментум неизменно популярна.

Неименная карта — что это такое?

Карты серии Моментум являются такими же банковскими картами, как все остальные, только они не имеют на поверхности пластика имени и фамилии владельца. В связи с этим, они имеют ограничения при оплате и снятии денег за границей и выполнение онлайн-покупок в интернете.

Возможности неименной карты Моментум

- Получать/отправлять деньги.

- Расплачиваться в оборудованных торговых точках.

- Оплачивать услуги ЖКХ.

- Пополнять телефонный счет, оплачивать Интернет.

Перечисленных функций хватает для выполнения большинства ежедневных потребностей.

Преимущества карт Maestro, Electron:

- Отсутствие платы за выпуск карты и её обслуживание.

- Скорость выдачи.

- Для получения нужно иметь только российский паспорт.

- Стать владельцем карты может любой россиянин, достигший четырнадцатилетнего возраста.

- Участие в акциях Сбербанка, получение бонусных баллов по программе Спасибо.

- Управлять, контролировать счет при помощи всех имеющихся сервисов Сбербанка — Мобильный банк (он предназначен для смартфонов, планшетов), Сбербанк Онлайн (с помощью компьютера). Любые регулярно повторяющиеся счета можно оплачивать с помощью сервиса «Автоплатеж» — он удобен для оплаты услуг ЖКХ, интернета, мобильной связи.

Все указанные преимущества свидетельствуют о том, что неименные карты Maestro и Electron станут лучшим выбором для граждан, желающих сэкономить на обслуживании, не совершая покупки с оплатой через интернет.

Минусы неименных карт

Несмотря на то, что неименные карты в Сбербанке одни из самых востребованных, они являются картами начального уровня, и поэтому у них имеется несколько существенных недостатков:

- Нет возможности заказать дополнительную карту — при утере не получится восстановить доступ к счету. Деньги останутся неприкосновенны, однако снять их можно будет только в кассе банка.

- Такие карты не приспособлены для оплаты товаров, услуг в интернете, так как у них отсутствуют защитные кода.

- Не могут быть зарплатными.

- Не все MasterCard Maestro и Visa Electron серии Моментум могут обслуживаться за границей. Банкоматы могут отказать в выдаче наличных. Объясняется это отсутствием персональных данных.

Несмотря на эти минусы, неименная карта Сбербанка Моментум может выполнять многие востребованные задачи.

Особенности карт Моментум и условия их выдачи в Сбербанке

Главной особенностью неименной карты Сбербанка, как уже обсуждалось выше, является отсутствие на ней фамилии и имени держателя. Поэтому, её оформления не нужно ждать 3-15 дней (столько времени уходит на изготовление карты с инициалами владельца).

Условия для получения:

- Быть гражданином России.

- Иметь паспорт с отметкой о регистрации.

Поскольку карты Maestro и Electron мгновенной выдачи, то возможности заказывать их в режиме онлайн не предусмотрено — в этом нет смысла.

Ввиду этого, процедура получения будет следующей:

- Нужно посетить ближайшее отделение Сбербанка.

- Предъявить паспорт, заполнить анкету.

- Подписать договор обслуживания полученной карты.

- Получить карту.

Любая неименная карта выдается на 3 года, далее ее нужно будет просто заменить. Карты оснащены электронным чипом, который снижает возможность мошеннических действий. А отсутствие имени, фамилии на карте никак не влияет на защищенность.

https://www.youtube.com/watch?v=kb4uxoB1m6k

Неименные Maestro и Electron других видимых отличий, кроме отсутствия ФИО держателя, не имЕют — ЭТО обычная дебетовая карта, валюТой которой всегда является рубль.

Лимиты и ограничения

Поскольку неименная карта Сбербанка Моментум относится к картам начального уровня, то имеет невысокий лимит.

- В месяц — 100 тыс. рублей.

- Ежедневная выдача ограничена суммой в 50 тыс. руб.

Подробнее — в статье.

Если нужна большая сумма, то Сбербанк позволит ее получить, но с начислением комиссии в 0,75%. Также следует знать, что бесплатно обналичивать деньги можно только в банкоматах Сбербанка, снятие денег даже в кассе банка приведет к уплате комиссии в размере 0,5%.

Пополнение счета через банкоматы, кассы Сбербанка — процедура бесплатная. Перевести денежные средства на карту Maestro или Electron с помощью другого банка можно с комиссией 1,25%. Перевыпуск таких карт — бесплатный. Это касается и досрочного перевыпуска, за исключением случаев утери.

Дополнительной функцией является возможность получать бонусы в размере 0,5-50% по программе Спасибо.

При накоплении достаточного количества бонусных баллов, можно оплачивать любые покупки в магазинах — партнерах банка, среди которых известные торговые сети и магазины.

Видео:Что такое дебетовая карта Сбербанка простыми словами?Скачать

Чем отличается моментальная неименная карта Сбербанка от именной

Практически все выпускаемые Сбербанком карты — именные. Оформление подобных носителей занимает 2-3 недели, поскольку времени на их выпуск нужно больше. Но существует и неименная карта Сбербанка. Распространена она меньше, однако имеет важное преимущество — быстрое оформление. Представляет собой такой же кусочек пластика с необходимыми данными, но без инициалов.

Немного информации

Сегодня пользователи могут оформлять как именные, так и неименные карты. Они могут быть как дебетовые, так и кредитные. Их другое название — «unembossed», что означает «неперсонифицированная».

Рельефных надписей у них нет, но все остальные данные есть. Номер, срок действия наносятся с помощью лазера, а саму карту закрепляют за определенным пользователем. Его личные данные обязательно хранятся в базе банка.

На самом носителе есть место для подписи владельца.

Среди множества карт Сбербанка существуют и неименные моментальные карты

Чем отличается именная карта от неименной:

- срок выдачи. Неименные карты уже находятся в отделениях банка. В случае необходимости сотрудник просто привязывает ее к счету владельца. Делается это за несколько минут. Оформление не занимает больше одного дня. Именные карты изготавливают в срок от 10 дней до 2 недель, поскольку требуется время, чтобы нанести инициалы владельца;

- использование за границей. При использовании неименной карты есть вероятность получить отказ при оплате подобным образом товаров и услуг. Обычно такие ситуации бывают в гостиницах, при оплате транспорта. Поскольку нет возможности в быстрый срок подтвердить право владения картой, владельца могут обвинить в незаконном владении чужой. Подобные случаи бывают нечасто, но все-таки следует быть осторожным;

- небольшая разница в стоимости абонентского обслуживания. Она практически незаметна.

Прочих отличий нет. Моментальная карта сбербанка работает так же, как и именная. Если владелец ее потерял либо случилась кража, всегда есть возможность блокировки. В плане безопасности неименная карта ничем не уступает именной.

Банки выпускают неперсонифицированные средства оплаты без имени владельца на базе платежных систем Visa и MasterCard. Условия пользования такие же — можно оплачивать товары и услуги, заказы в интернете.

Условия пользования

Неименные карточки бывают Momentum и Electron. С их помощью можно оплачивать покупки, коммунальные и прочие услуги, пользоваться банкоматами. Есть возможность использовать сервисы Мобильный банк и Интернет-банк. Можно переводить денежные средства на любые лицевые счета, подключать функции с автоматическими платежами.

https://www.youtube.com/watch?v=O99MNprb8W4

Всегда есть возможность для использования бонусной программы «Спасибо от Сбербанка».

Есть определенные требования, касаемые оформления неименной карты:

- необходим документ, удостоверяющий личность гражданина РФ, ИНН (не всегда);

- поскольку паспорт граждане РФ получают в 14, второе требование — достижение 14-летнего возраста.

Неименная карта Сбербанка оформляется за несколько минут при обращении

Процедура оформления:

- поскольку речь идет о носителе Сбербанка, получить ее можно только в его отделениях. Обратиться можно в любое;

- сотрудник отделения даст на заполнение анкету со стандартными вопросами. В анкете будут содержаться личные данные клиента;

- клиент предъявляет паспорт и подписывает договор.

Минут через 5-10 сотрудник банка отдает карточку. Вся операция занимает около получаса. Номер может иметь как 16, так и 18, и даже 20 знаков.

💥 Видео

Виды дебетовых карт Сбербанка. Чем они отличаются?Скачать

Неименная карта Сбербанка. Особенности и преимуществаСкачать

Сбербанк Моментум Плюсы и минусы карты 2020Скачать

Моментальная карта от СбербанкаСкачать

Обзор дебетовой «Сберкарты МИР»: условия обслуживания, тарифы и бонусы «Спасибо»Скачать

Как оплатить не именной картой в интернет если сайт требует имя держателя (cardholder name) на картеСкачать

Что с Работино? Коротко.Скачать

СберКарта Мир от Сбербанка. Полный обзор условий и тарифов по картеСкачать

🔥 ЧТО ВЫБРАТЬ? ПРОТИВОСТОЯНИЕ СБЕР vs ТИНЬКОФФ: какая дебетовая карта лучше? #лучшаяДебетоваяКартаСкачать

СберКарта МИР, Сбербанк дебетовая карта: обзор, стоит ли оформлять?Скачать

Карта с индивидуальным дизайном от СбербанкаСкачать

5 секретов банковских карт, о которых никто не знаетСкачать

Что лучше: дебетовая карта Тинькофф Блэк или карта от Сбербанка?Скачать

Дебетовая карта СберКарта от СбербанкаСкачать

Чем отличается карта Visa и Mastercard от Сбербанка?Скачать