Сегодня расскажем простыми словами о том, чем отличается дебетовая карта от зарплатной, какая из них выгоднее в использовании и какие возможности предлагаются пользователям. Затронем тему овердрафта и того, как банки порой навязывают этот продукт. Рассмотрим на примере Сбербанка и ВТБ разницу между зарплатными и дебетовыми картами, предлагаемыми населению.

- Дебетовая карта

- Зарплатная карта

- Отличие дебетовой карты от зарплатной

- Получение по отдельности

- Слияние с овердрафтом

- Как не попасться на хитрости банка

- Параллель с кредитной

- Какая услуга выгоднее

- Чем отличается дебетовая карта от зарплатной у разных банков

- Сбербанк

- ВТБ

- Чем дебетовая карта отличается от зарплатной: 2 факта

- Что такое зарплатная карта

- Чем отличается дебетовая карта от зарплатной у Сбербанка

- Чем отличается от зарплатной дебетовая карта или кредитная

- Следите за овердрафтом

- Что выбрать – решать вам

- Чем отличается дебетовая карта от зарплатной

- Основные отличия дебетовой карты от зарплатной

- Сходства дебетовой и кредитной карт

- Наличие овердрафта

- Минусы дебетовой и зарплатной карт

- Дебетовая карта, зарплатная, кредитнаяВ чем разница, какую выбрать

- Дебетовые карты

- Зарплатные карты

- Что еще общего

- В чем еще отличия

- Как отличить кредитную карту от дебетовой

- Какая карта лучше — это зависит от потребностей клиента

- Чем отличается от зарплатной дебетовая карта — Твои финансы

- 📺 Видео

Дебетовая карта

Дебетовая карта – удобный финансовый инструмент, позволяющий отказаться от использования наличных денег. На ней можно хранить средства, копить их на определенные цели. Она удобна для оплаты товаров и услуг.

Дебетовая карта не имеет кредитного лимита. Ее пользователь может рассчитывать только на собственные средства без возможности выхода на минусовой баланс.

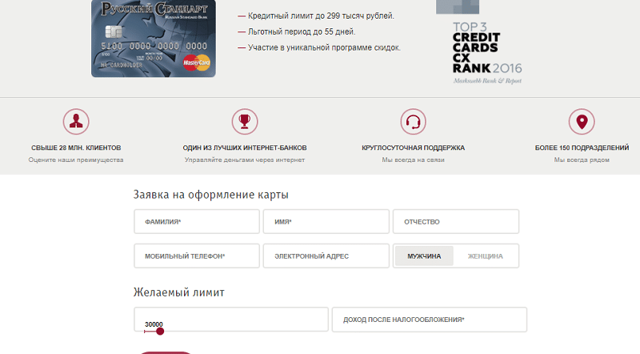

Оформить такую карту можно самостоятельно в любом банке. Для этого будет достаточно паспорта и заполненного заявления. Оформить заявку можно и дистанционно, а получить пластик в отделении банка, по почте или при помощи курьера. Отказы в представлении происходят крайне редко и обычно связаны с ошибками при заполнении анкеты.

По стоимости дебетовая карта наиболее выгодна. Плата взимается только за годовое обслуживание и меняется в зависимости от того, предполагает ли пластик какие-либо дополнительные возможности.

Карта, предполагающая Cashback, накопление бонусных баллов или получение процентов на остаток по счету, обойдется немного дороже стандартного варианта, не имеющего набора дополнительных функций.

Иногда плата за годовое обслуживание вообще не взимается или начинает браться спустя какой-то промежуток времени.

Зарплатная карта

Зарплатная карта по сути также является дебетовой. Она предназначается исключительно для получения заработной платы от определенного работодателя, который и заказывает в банке ее выпуск. Хотя карта и является именной, ее пользователь не заключает с банком договора, не подписывает никаких бумаг, кроме непосредственно расписки о получении.

Договор о выпуске таких карт для сотрудников с банком заключает работодатель. Он же платит и за годовое обслуживание продукта, хотя встречаются и ситуации, когда эта обязанность перекладывается на пользователя пластика.

Какой-либо дополнительный функционал у зарплатных карт обычно отсутствует, хотя условия у разных банков отличаются и порой значительно. В редких случаях по ней может быть установлен лимит овердрафта, то есть разрешение на получение небольшого кредита в размере двух и более заработных плат.

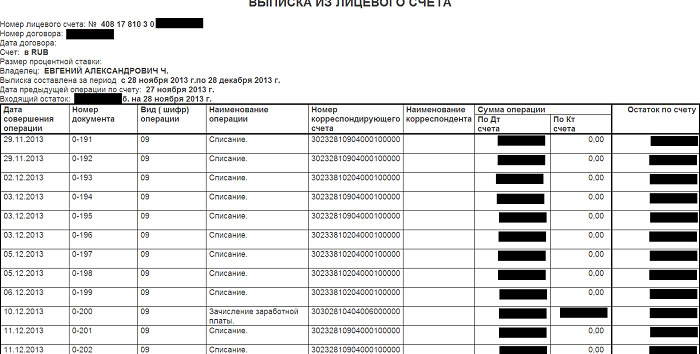

Обратите внимание! О том, что такое овердрафт, многие узнают лишь тогда, когда замечают отрицательный баланс и получают соответствующее уведомление от банка. Уточнить эту информацию лучше заранее, ведь пользование овердрафтом не бесплатно. Для отказа от овердрафта нужно будет обратиться в банк.

Зарплатная банковская карта так же, как и обычная дебетовая, может использоваться для различного рода безналичных расчетов, в том числе через мобильный или интернет-банк.

После увольнения из организации, которая занималась выпуском зарплатной карты, пластик нужно сдать. Но, написав соответствующее заявление, можно произвести переоформление для личного использования в дальнейшем. В этом случае все расходы за обслуживание полностью переходят к владельцу, которому стоит предварительно уточнить особенности предлагаемого ему тарифного плана.

Отличие дебетовой карты от зарплатной

Если рассматривать, чем отличается от зарплатной дебетовая карта в том или ином банке, то можно отметить, что глобальных отличий нет. Оба типа пластика позволяют:

- свободно пользоваться размещенными на них средствами;

- подключать мобильный и интернет-банк для проведения дистанционных расчетов;

- снимать наличные без оплаты дополнительных комиссий;

- рассчитывать на лояльность и отсутствие необходимости предоставлять справку о доходах в случае желания получить кредит в этом же банк;

- расплачиваться за рубежом.

Но если углубиться в детали, то разница все же становится очевидна.

https://www.youtube.com/watch?v=yyWWC-OQjhg

Зарплатные карты обладают минимальным набором дополнительных функций, а чаще всего не предполагают их наличия. Владелец такой карты вряд ли может рассчитывать на получение процентов на остаток по счету, хотя бы минимальный Cashback или бонусные баллы.

Ему будут доступны только те опции, которые предусмотрены договором о сотрудничестве между работодателем и банком. А вот при выборе дебетовой карты ее будущий владелец сам определяет, что ему выгодно.

Хочет ли он получить Cashback за покупки в торговых точках определенной категории, накапливать бонусные мили для обмена на билеты авиакомпаний или пользоваться другими выгодными предложениями

Еще одно отличие дебетовой карты от зарплатной – возможность выбора индивидуального дизайна. Зарплатная карта – это типовой продукт массового производства, а дебетовая может быть изготовлена даже по индивидуальному дизайн-проекту.

В линейках предложений разных банков представлены карты со множеством ярких вариантов дизайна. Остается только выбрать подходящий.

Хотя внешний вид не столь важен, как функциональные возможности, для отдельных пользователей пластика он принципиален.

Кредитные организации наиболее тщательно контролируют операции по зарплатным картам. Поскольку все выпущенные для одной организации банком пластиковые карты связаны между собой и обслуживаются в рамках одного соглашения, контроль по операциям по ним ведется строже.

Если намеренно или по ошибке бухгалтер организации совершит операцию, которую банк посчитает подозрительной, может быть заблокирован как расчетный счет этой фирмы, так и все зарплатные карты.

На время выяснения всех обстоятельств доступ к средствам на счете будет приостановлен.

Важно. Зарплатная карта хотя и является именной, по сути принадлежит не тому, кто получает на нее зарплату, а тому, кто заказал выпуск пластика, то есть организации-работодателю. Именно поэтому какие-либо финансовые неурядицы компании могут стать причиной блокировки карты.

Также стоит упомянуть, что порой по зарплатным картам предусмотрен меньший лимит на снятие и переводы, чем по стандартным дебетовым.

Получение по отдельности

Ограничений относительно того, сколько пластиковых карт иметь в распоряжении, не существует. Многие предпочитают быть держателями нескольких карт – зарплатную использовать исключительно для получения дохода, а выпущенную отдельно от нее дебетовую для совершения расчетов, получения Cashback или накопления бонусов.

С целью оптимизации семейного бюджета и контроля за расходами к основной карте можно выпустить дополнительные для членов семьи, и установить по ним определенные расходные лимиты. При подключении услуги смс-оповещения, информация обо всех расходных операциях будет приходить владельцу основной карты.

Совершенно не важно будут ли карты выпущены в одном банке или в разных – все зависит от предпочтений человека и выгодности предложений разных кредитных организаций. Если дебетовая карта выпускается в том же банке, что и зарплатная, для нее открывается отдельный счет с другими реквизитами.

Слияние с овердрафтом

В отдельных случаях для карты, предназначенной для получения заработной платы, может быть установлена кредитная линия или лимит овердрафта. Из-за этого обстоятельства многие не понимают до конца, является ли зарплатная карта дебетовой картой или кредитной.

Наличие лимита овердрафта не делает карточку кредитной. Она все равно остается дебетовой. Овердрафт является одним из видов кредитования – получения от банка краткосрочного займа, за пользование которым придется заплатить процент.

Воспользоваться средствами овердрафта можно в любой момент, когда в этом возникает необходимость. Для этого не нужно дополнительно обращаться в банк, подписывать какие-либо соглашения. Размер овердрафта стандартно составляет сумму 1-2 ежемесячных зарплат. Возврат средств банку производится автоматически при поступлении на счет, привязанный к карте, очередной заработной платы.

https://www.youtube.com/watch?v=9MPdetZC17M

Сколько процентов придется платить за пользование овердрафтом, в какие сроки необходимо погасить задолженность, могут ли применяться штрафные санкции – об этом можно подробно узнать из документов, полученных в комплекте с картой. Также за разъяснениями можно обратиться непосредственно в банк.

Как не попасться на хитрости банка

Банки используют как минимум несколько хитростей, на которые порой и попадаются люди с недостаточно высоким уровнем финансовой грамотности.

Если на карте установлен лимит кредитования, то при запросе баланса счета в банкомате или интернет-банке может отобраться сумма уже с учетом овердрафта. Например, на карту поступила зарплата в размере 40 000 рублей, а также по ней установлен лимит овердрафта в размере до 80 000 рублей.

При запросе баланса будет отображаться сумма 120 000 рублей. Это довольно часто создает путаницу – где свои деньги, а где заемные. В итоге, сами того не понимая, люди постоянно берут у банка в долг и платят за это проценты.

Чтобы этого не происходило, необходимо сразу уточнить информацию относительно того, включен ли в отображаемый баланс лимит овердрафта.

Смотрите на эту же тему: Дебетовые карты с доставкой на дом

Есть и еще одна хитрость. Без каких-либо предупреждений банк может принять решение об увеличении лимита овердрафта. Не зная об этом, человек просто видит увеличение баланса и может рассматривать это как повышение зарплаты или получение премии. Если так случилось, что баланс стал больше без видимых на то причин, необходимо обратиться в банк или к работодателю для прояснения ситуации.

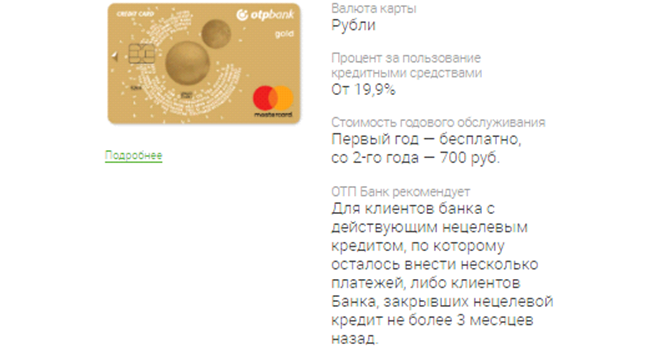

Параллель с кредитной

Не стоит сравнивать зарплатные дебетовые банковские карты, по которым установлен лимит овердрафта, с кредитными. Это разные финансовые инструменты.

Кредитная карта позволяет пользоваться средствами банка в пределах установленного по ней лимита. В течение льготного периода, традиционно составляющего 50-55 дней, вернуть банку средства можно без уплаты процентов.

Если пользоваться кредитом дольше льготного периода, за это придется заплатить.

Главное отличие кредитных карт от дебетовых состоит в том, что снятие наличных по ним – операция крайне невыгодная и предполагающая оплату дополнительной комиссии.

Какая услуга выгоднее

Какую карту иметь – дебетовую или зарплатную, а может использовать их обе, стоит решать в каждой ситуации индивидуально. Но не всегда можно отказаться от использования зарплатной карты, ведь некоторые работодатели категорически против перечисления средств на другие счета.

Если сравнивать эти продукты с точки зрения выгоды, то зарплатная привлекательна только в том случае, если ее годовое обслуживание оплачивается работодателем. Но так бывает не всегда.

К тому же стоимость обслуживания относительно невелика и составляет несколько сотен рублей.

За дебетовую карту придется платить самому, но в отдельных случаях потраченные деньги легко компенсируются за счет полученного Cashback, бонусных баллов или других привилегий.

Стоит ли в качестве выгоды использования зарплатной карты рассматривать доступ к овердрафту, нужно решать исходя из того, насколько актуальна эта услуга.

Чем отличается дебетовая карта от зарплатной у разных банков

Большинство работающих на финансовом рынке банков готовы предлагать клиентам пластиковые карты разных видов, в том числе зарплатные и дебетовые. Насколько отличаются эти продукты внутри каждой кредитной организации рассмотрим на примере двух наиболее активных игроков рынка – Сбербанка и ВТБ.

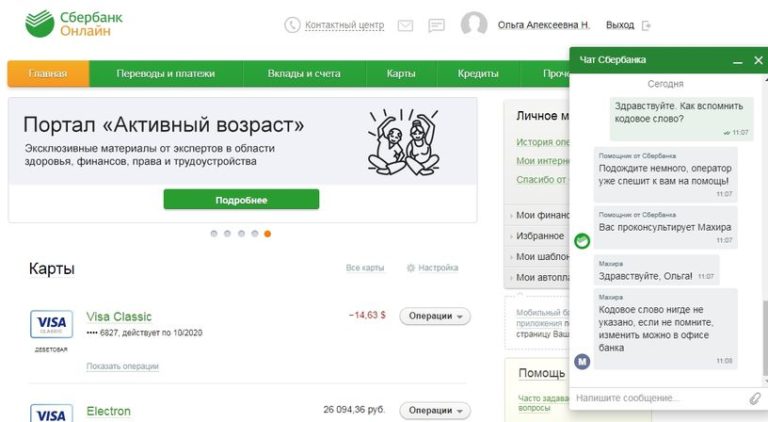

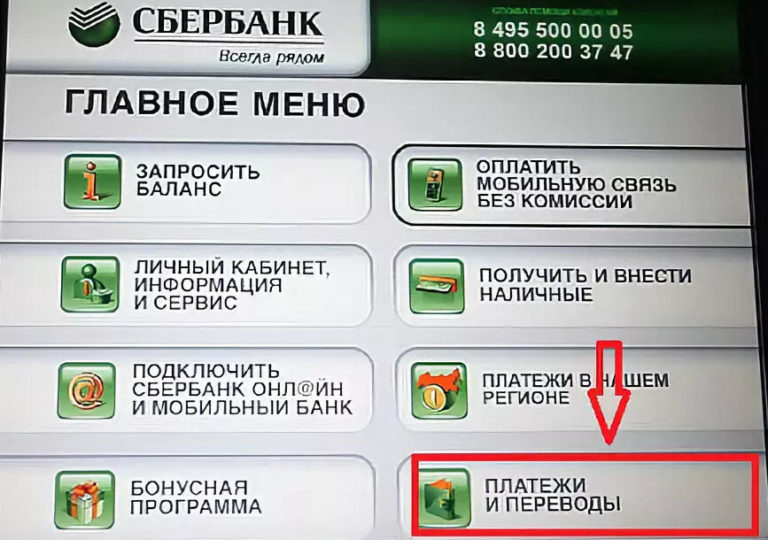

Сбербанк

Сбербанк активно предлагает предприятиям и организациям сотрудничество в рамках зарплатных проектов. Получая вознаграждение за деятельность на карточный счет в этом банке, можно рассчитывать на льготные условия оформления кредитки, потребительского займа и даже ипотеки. Для пользователей просто дебетовых карт такие льготы не предусмотрены.

Зарплатным клиентам также доступны следующие возможности:

- регистрации в программе «Спасибо от Сбербанка», которая позволяет накапливать бонусы и оплачивать ими до 99% от стоимости покупки;

- подключение услуги «Автоплатеж» – автоматическое пополнение баланса мобильного телефона, погашение кредита;

- сервис «Копилка» – перевод фиксированных сумм на счет вклада «Пополняй» и получение дополнительного дохода;

- доступ в мобильный и интернет-банк.

В рамках участия в зарплатных проектах Сбербанкпредлагает корпоративным клиентам выпуск пластика с индивидуальным дизайном и логотипом компании. Дизайн выбирается не сотрудником, а работодателем.

https://www.youtube.com/watch?v=le9_1_nvK5M

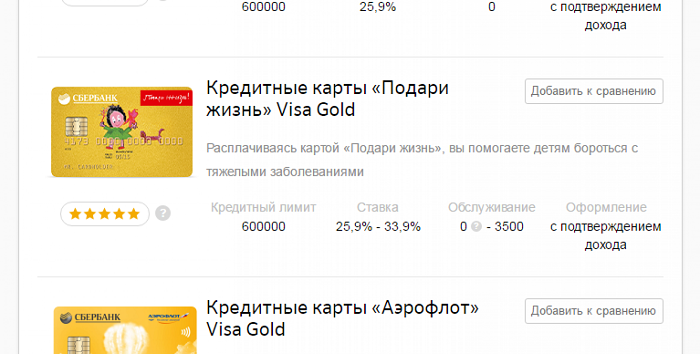

Стандартно в рамках зарплатных проектов сотрудникам выпускаются пластиковые карты Visa Classic / MasterCard Standart / МИР Classic с бесплатным обслуживанием. Также возможен выпуск карты, позволяющей накапливать мили «Аэрофлота», но условия обслуживания обсуждаются индивидуально между банком и работодателем в момент заключения договора.

Какие возможности недоступны по зарплатной карте, но предлагаются по обычной дебетовой:

- выбор индивидуального дизайна;

- выбор платежной системы;

- участие в благотворительных программах.

ВТБ

Банк ВТБ также продвигает зарплатные проекты на финансовом рынке. После объединения в единую структуру ВТБ и ВТБ 24, расширение присутствия на рынке происходит еще более быстрыми темпами.

Зарплатным клиентам доступны два типа:

- зарплатная Мультикарта ВТБ;

- зарплатная Мультикарта ВТБ Тройка.

Различия с дебетовыми картами с таким же названием, но без добавления слова «Зарплатная», отсутствуют. Клиентам доступно и получение до 6% на остаток по счету, и выгодный Cashback, и оформление дополнительно до пяти карт.

Для зарплатных клиентов банка есть привилегии при оформлении кредита, размещении средств на вкладе, рефинансировании.

Видео:Дебетовая и кредитная карты - чем отличаются?Скачать

Чем дебетовая карта отличается от зарплатной: 2 факта

Два основных типа пластиковых карт доступны для оформления практически в каждой кредитной организации. Дополнительными разновидностями дебетовых и кредитных карт считаются: корпоративные, карты с овердрафтом, пенсионные, студенческие, зарплатные.

Организации и учреждения, использующие наемный труд, обязаны выплачивать вознаграждения сотрудникам на зарплатные карты. Такие карты выдаются каждой штатной единице в рамках зарплатного проекта.

Крупнейший оператор по зарплатным проектам в России — Сбербанк.

На карты банка №1 получают заработную плату сотрудники практически всех государственных учреждений и значительной части коммерческих и частных предприятий.

Что такое зарплатная карта

У каждого учреждения должен быть расчетный счет в любой кредитной организации, действующей на территории РФ. Организации подключаются к зарплатному проекту условного банка, после чего каждому сотруднику выдается именная карта для перечисления на ее счет вознаграждения (карты для зарплаты).

Введение в оборот зарплатных карт произошло по причине необходимости контроля доходов населения со стороны налоговых органов. Кредитные организации передают всю необходимую информацию по первому требованию территориальных органов ФНС.

Зарплатные карты выдаются с нулевым балансом. На их счету не размещается кредитный лимит или овердрафт. По умолчанию они предназначаются только для перечисления заработной платы. Наличие кредитного лимита или овердрафта исключается само собой, так как формальным получателем таких карт является организация или предприятие.

Помимо этого, на таких картах изначально отсутствуют какие-либо дополнительные или платные услуги. Учитывая, что основной поток средств на счет карты поступает в виде заработной платы, организация не может за своих сотрудников решать о подключении тех или иных платных услуг.

Зарплатные карты при этом обладают всеми ключевыми опциями, обязательными для любой пластиковой карты. По ним предусматриваются использование следующих функций:

- Снятие наличных.

- Совершение приходных и расходных переводов.

- Совершение покупок в безналичном виде.

- Подключение ряда дополнительных услуг — по желанию владельца карты.

- Использование карты в виде дополнительной к кредитной или дебетовой.

- Участие в программах и бонусных акциях, разрабатываемых кредитной организацией — по желанию владельца карты.

Следовательно, имея зарплатную карту, ее владелец может пользоваться всеми стандартными опциями и услугами, и распоряжаться своими средствами по личному усмотрению. Любые другие дополнительные / платные услуги клиент подключает самостоятельно — после оформления и получения карты.

Чем отличается дебетовая карта от зарплатной у Сбербанка

По большинству своих программ Сбербанк делает приоритет на сотрудничество с корпоративными или зарплатными клиентами. К примеру, потенциальный клиент нуждается в получении обычного потребительского кредита или кредитной карты из линейки банка. Шансов получить искомый продукт будет намного больше, если соискатель является зарплатным клиентом банка.

https://www.youtube.com/watch?v=5ht4ITCWmns

В этом случае не потребуется подтверждать ни стаж работы, ни уровень платежеспособности, так как банк все это «видит» без предоставления лишних документов со стороны клиента. Если не учитывать набора опций и некоторых отличий в правилах пользования картами, то кардинального отличия в дебетовых и зарплатных картах Сбербанка — нет.

Для удобства использования собственных средств держатели оформляют дополнительные дебетовые карты к зарплатной.

Делается это для того, чтобы, получив заработную плату, деньги можно было бы перевести на личную карту, которая не будет блокирована банком по вине сотрудника бухгалтерии или другого участника зарплатного проекта. Целесообразнее всего оформлять дополнительную дебетовую карту в другой кредитной организации.

Применительно к Сбербанку действует правило, согласно которому программа «Спасибо» действует и в рамках зарплатных проектов. Для этого обладателю карты необходимо позвонить на линию банка и воспользоваться помощью оператора.

По дебетовым картам программа «Спасибо» подключается тем же самым образом. Следует также помнить, что зарплатные карты автоматически блокируются банком при прекращении трудовых отношений держателя карты со своим работодателем.

brobank.ru: Если клиент не заинтересован в пользовании дополнительными услугами и ему не интересны бонусные и накопительные программы, то зарплатная карта может им использоваться в виде дебетовой. Каких-либо существенных отличий в правилах пользования — не имеется.

Видео:Плюсы и минусы зарплатной карты СбербанкаСкачать

Чем отличается от зарплатной дебетовая карта или кредитная

Среди многообразия пластиковых карт легко запутаться. Банки предлагают большой ассортимент продукции, и стоит разобраться, в чем отличие одной от другой. Чем отличается от зарплатной дебетовая карта, попробуем разобраться.

Следите за овердрафтом

Часто на зарплатной карте присутствует кредитный лимит. Так все-таки, зарплатная карта – это дебетовая карта или кредитная? Рассмотрим этот вопрос.

Если у вас есть кредитка, вы знаете, что можете потратить с нее деньги, и вернуть их в течение льготного периода без процентов. Но если вам понадобятся наличные, придется уплатить процент за снятие, а беспроцентный период тут же закончится.

Овердрафт может быть полезен

С зарплатной же картой немного иначе. Овердрафт – краткосрочный заем у банка.

Конечно, он также имеет определенную стоимость, об этом необходимо узнавать у работодателя или непосредственно в финансовой организации. Однако при поступлении зарплаты долг автоматически гасится.

Снимать деньги с зарплатной карты можно бесплатно, это, пожалуй, основное отличие ее от кредитки.

Что вам надо знать о вашей зарплатной карте:

- есть ли на ней кредитный лимит;

- сколько вы можете одолжить до зарплаты;

- какую сумму вам покажет смс-сообщение о балансе.

Последний вопрос крайне важен. Дело в том, что вам могут (скорее всего) показывать баланс счета вместе с овердрафтом. Иными словами – вы в день зарплаты получили тридцать тысяч, а банкомат вас уверяет, что на карточке сто тысяч.

И здесь на радостях можно удариться в покупательский экстаз, но этого вам делать не советуем – за пользование кредитным лимитом придется платить проценты. Поэтому надо точно знать сумму вашего овердрафта, и при проверке баланса отнимать ее от демонстрируемой суммы.

Иначе вы рискуете потратить не только свои кровные, но и незаметно влезть в долги. Хорошо, если у кредитного лимита удобный для подсчета размер, а то без калькулятора не обойтись.

Внимание! Если вы активно пользуетесь картой, по ней проходит много операций на внушительные суммы, кредитный лимит может вырасти, но банк может вас об этом не уведомлять. Поэтому, если возникают сомнения, например, внезапно выросла сумма на счету, лучше обратитесь на горячую линию или в отделение банка и уточните этот вопрос.

https://www.youtube.com/watch?v=zRTEFKQmw5c

Погашение долга по зарплатной карте происходит автоматически, как только поступают средства от вашего работодателя. Но не всегда этой суммы будет достаточно. Если вы имеете привычку пользоваться овердрафтом, заведите за правило проверять, велика ли задолженность, и при необходимости вносите недостающую сумму на карту. В противном случае вам могут грозить пени и штрафы.

Что выбрать – решать вам

Необходимо четко усвоить, чем отличается зарплатная карта Сбербанка от обычной. Простую дебетовую карточку вы оформляете самостоятельно, подписывая договор с банком, который вы выбрали. Вы кладете средства сами, или вам перечисляют родственники, друзья, или работодатель, если вы договорились с ним об этом.

Главное, чтобы на картах были деньги

А зарплатную карту вам выдает ваше начальство, выбирать банк вы не будете. Зато оплачивать обслуживание вам не придется, все расходы на себя возьмет предприятие. Единственное, что в вашем праве – отказаться от овердрафта, если он вам не нужен.

Так что же выбрать? В чем отличие одного пластика от другого? И та и другая карты имеют одинаковый набор функций:

- Вы пользуетесь деньгами без ограничений.

- Можно платить по счетам, делать покупки в интернете в магазинах, и так далее.

- Онлайн-банкинг.

- Можно платить за рубежом.

- Нет оплаты при снятии наличных.

- Можно брать кредит в том же банке без справок.

- Условия кредита будут более щадящие.

Если решили не подключать кредитный лимит на своей зарплатной карточке, она ничем не будет отличаться от дебетовой. В общем функции дебетовых и зарплатных карт практически одинаковые. Ограничений на применение зарплатных карточек с овердрафтом не применяется. Но есть один важный момент – если вы решили уволиться. В таком случае:

- вам надо сдать пластик;

- карточка останется при вас, но за ее обслуживание придется платить самостоятельно. Оплата же может измениться, а овердрафт, скорее всего, отключат, и карта станет обычной.

Если карточку не сдать, вы рискуете уйти в минус – плату за обслуживание никто отменять не будет.

Но если по какой-то причине вам не нравится банк, через который вам планируют начислять деньги, вы можете самостоятельно оформить себе пластик в любом подходящем вам учреждении и предоставить в бухгалтерию предприятия свои реквизиты.

К слову, если вы не хотите получать от предприятия зарплатную карту, вы всегда можете от нее отказаться. Теперь вы знаете, чем отличается от зарплатной дебетовая карта, и лучше сделаете свой выбор банковского продукта.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Кредитные карты VS Дебетовые карты: что лучше? | Jusan Инвестиции БлогСкачать

Чем отличается дебетовая карта от зарплатной

В число наиболее популярных банковских продуктов вошло в последние годы изготовление и обслуживание таких видов карт как дебетовые и зарплатные. Это не удивительно, если учесть многочисленные достоинства каждого из указанных продуктов. В результате многие клиенты различных банков задаются одним весьма актуальным сегодня вопросом о том, чем отличается дебетовая карта от зарплатной.

Основные отличия дебетовой карты от зарплатной

Деление карт на дебетовые и зарплатные в некоторой степени условно.

Дело в том, что существует много разновидностей пластиков, которые в той или иной виде сочетают свойства и характеристики, присущие указанным видам банковского продукта.

В качестве типичных примеров можно привести корпоративные, студенческие, овердрафтные и другие типы подобных карточек. Тем не менее, некоторые особенности дебетового и зарплатного пластика все-таки нужно выделить.

https://www.youtube.com/watch?v=aMt7ogFjTFo

Дебетовая карта выдается любому физическому лицу, если оно удовлетворяет требованиям, предъявляемым банком своим клиентам. Главной особенностью подобного продукта выступает отсутствие кредитного лимита и необходимость пополнения баланса пластика перед его использованием.

По сути, владельцем дебетовой карты может стать любой житель России, начиная с 14 лет. Более того, даже для детей в возрасте от 6 до 14 лет также может быть изготовлена подобная карточка, хотя и выступающая в качестве дополнительной к пластику одного из родителей.

Фото №1. Дебетовая карта Альфа-Банка

При этом владелец дебетовой карты получает доступ к самым различным банковским сервисам. К числу наиболее популярных относятся такие: кэшбэк, овердрафт, разнообразные бонусные программы и т.д.

Зарплатная карта является разновидностью дебетовой, так как также предусматривает необходимость предварительного пополнения перед использованием. Однако, она выдается исключительно участникам зарплатного проекта, который ведется банком-эмитентом и компанией, в которой трудится потенциальный владелец пластика.

Главной особенностью зарплатной карты и отличием ее от обычной дебетовой выступает отсутствие возможности подключения дополнительных услуг и сервисов.

Это в равной степени относится к овердрафту, кэшбэку, бонусным программам и акциям. В результате, зарплатная карта предоставляет владельцу несколько ограниченный набор функциональных возможностей.

Фото №2. Зарплатные карты различных банков

Сходства дебетовой и кредитной карт

Основное сходство дебетовой карты и кредитки заключается в том, что они являются банковским продуктом. Он предоставляется тем клиентам финансовой организации, которые удовлетворяют требованиям банка-эмитента.

Наличие овердрафта

Более того, сегодня многие дебетовые карты имеют возможность подключения услуги овердрафта. По сути, это превращает их в разновидность кредитных пластиков, так как предоставляет владельцу в пользование заемные средства банка. Еще несколько лет назад подобная характеристика была присуща исключительно классическим кредиткам.

В числе очевидных достоинств дебетовой и зарплатной разновидностей банковских карт можно рассмотреть такие их преимущества:

- простая и удобная процедура пополнения. Для зарплатных пластиков она в большинстве случаев является автоматической, когда на лицевой счет клиента, привязанный к карте, поступают средства, перечисленные работодателем;

- отсутствие необходимости хранения и ношения с собой наличных средств;

- начисление процентов на остатки по карточным счетам, которая предоставляется рядом банков;

Фото №3. Один из существенных плюсов дебетовых карт

- возможность оплатить практически любой товар или услугу, что в одинаковой степени касается как реальных торговых точек, так и онлайн-магазинов;

- минимальная или нулевая стоимость оформления и дальнейшего обслуживания;

- бесплатное подключение большого количества мобильных и онлайн-сервисов.

Минусы дебетовой и зарплатной карт

К недостаткам, которые в разной степени относятся к дебетовым и зарплатным картам, можно отнести:

- невозможность безналичной оплаты в некоторых торговых точках или местах получения услуг, например, общественном транспорте. В результате, какое-то количество наличных денег приходится иметь при себе в любом случае;

- комиссия, которая часто предусматривается за снятие наличных с карты;

- необходимость соблюдения требований безопасности, так как количество мошеннических схем с использованием различных видов банковских карт постоянно увеличивается.

Видео:🔴Чем отличается дебетовая карта от кредитной карты. Преимущества и недостатки. Выбор карты 2023🔴Скачать

Дебетовая карта, зарплатная, кредитнаяВ чем разница, какую выбрать

Основное предназначение этой карты — оплата покупок и услуг безналичным способом. Для банков они очень выгодны и служат важным источником среди статей доходов. Собственных средств у держателя такой карты на ней нет; деньги, которые он тратит, расплачиваясь ей, предоставляет банк в виде кредита.

А по кредитам приходится платить проценты и не забывать возвращать их в срок, чтобы не пришлось еще потратится на неустойку. Снятие с кредиток наличных или перевод денег на другие карты или не разрешены или являются очень невыгодными операциями.

Банки стараются сделать свои кредитные карты максимально привлекательными для клиентов и предоставляют им льготный беспроцентный (его еще называют «грейс») период на пользование заемными средствами. В Сбербанке, к примеру, владельцы кредиток освобождаются от начисления процентов на 50 дней, в Альфа-банке на 100 дней.

Кроме того, повсеместное распространение получило предоставление различных дополнительных бонусов: скидок на определенные категории товаров, возврата части потраченных денег (кэшбэк) и др.

Дебетовые карты

Главное и основное, чем отличаются дебетовые карты от кредитных — это то, что они не имеет кредитного лимита, то есть с их помощью нельзя воспользоваться заемными средствами банка. Можно тратить только те деньги, которые внесли на банковский карточный счет вы сами (или работодатель, если эта карта зарплатная).

Покупки и услуги оплачиваются этими картами так же, как и кредитными: вставив в приемное отверстие терминала или коснувшись его, если карта бесконтактная. То есть, с технической стороны эти два вида карт совершенно идентичны. По дебетовым картам тоже могут предоставляться различные бонусы в виде скидок и накопительных баллов.

Нередко по дебетовым картам предоставляется возможность овердрафта — краткосрочного кредита на сумму, превышающую остаток средств на карте при совершении какой-либо покупки. Это тоже роднит два вида карт. Обычно функция овердрафта предоставляется по согласию клиента, но может быть заложена в функционал.

Это, как и тарифы, уточняется в банке, выпускающем карту.

Зарплатные карты

В подавляющем большинстве случаев договор с банком о выпуске таких карт для сотрудников заключает работодатель, он же платит за их годовое обслуживание, и почти всегда это стандартные (классические) дебетовые карты без какого-либо дополнительного функционала (кэшбэка, участия в бонусных программах…

), но нередко с овердрафтом, лимит на который устанавливается в размере 2-х месячных окладов.

Зарплатная карта может быть и кредитной, поскольку, работающие граждане имеют право самостоятельно выбирать банк, на счет в котором им будет переводиться зарплата.

Кроме того, не на всех предприятиях администрация оплачивает обслуживание карт работников, в таких случаях выбор банка и карты полностью остается за работником.

Что еще общего

— Оба типа карт могут выпускаться в платежных системах МИР, Visa, MasterCard.

— Обычно банки, особенно крупные, выпускают целые «линейки» карт каждого типа, стараясь заинтересовать клиентов «специальными», нужными или близкими им по духу предложениями.

К примеру, Сбербанк предлагает клиентам премиальные, «золотые», виртуальные, карту «Подари жизнь», карту «Аэрофлот», молодежную карту, карту с дизайном на выбор…

В чем еще отличия

— Для дебетовой карты предусмотрена возможность перевыпуска после окончания срока действия, с кредитной такого нет, придется заказывать новую.

— Грейс-период по овердрафту обычно не предоставляется, а лимит по нему всегда существенно ниже лимитов кредитных карт.

— Снять наличные деньги с дебетовой карты можно без комиссии в своем банке или банках-партнерах, с кредитной — под 3-6% (за редкими отдельными отключениями).

— На некоторые дебетовые карты выплачивается доход на среднемесячный остаток средств (подобно банковскому вкладу), с кредитными такое невозможно, ведь на них собственные средства пользователя не хранятся.— Дебетовую карту может получить любой гражданин, имеющий паспорт, то есть в возрасте от 14 лет. Карта может также быть выпущена для ребенка старше 7 лет по запросу родителей. Кредитную карту могут получить только платежеспособные совершеннолетние граждане.

— За редкими исключениями владение дебетовыми картами не будет бесплатным, они имеют такую характеристику, как стоимость годового обслуживания. За пользование кредитками платить не надо.

Как отличить кредитную карту от дебетовой

По внешнему виду практически никак. Банки в последние годы редко указывают в оформлении карты ее тип, хотя и не исключено, что у кого-то на пластике будет надпись debit или credit.

В то же время банки не выпускают карты разных типов с абсолютно одинаковым дизайном, это может помочь не ошибиться.

Узнать тип карты, если по каким-то причинам эта информация неизвестна, проще всего обратившись в банк; или по интернету в личном кабинете банка, если туда есть доступ.

Какая карта лучше — это зависит от потребностей клиента

То, что нельзя взять кредит — это минус или плюс? Рассчитывать придется только на свои сбережения, но зато не попадешь к банку в кабалу, если по каким-то причинам не вернешь вовремя истраченные деньги или набежавшие проценты. И те и другие банковские карты востребованы их пользователями.

И остановив свой выбор на типе карты — кредитной или дебетовой, будущий ее владелец дальше приступает к выбору среди карт этого типа такой, которая по характеристикам и параметрам устроит его больше других.Конечно, бывают случаи, что и выбирать не приходится.

Например, бесплатные для владельцев зарплатные карты работодатель оформляет не спросив их мнения, и почти всегда это дебетовые карты. Почти то же самое касается пенсионеров — им будут начислять пенсии лишь на дебетовые карты МИР, правда, выбор банка остается за ними.

https://www.youtube.com/watch?v=3EoKszzGgJs

И наоборот, бесплатные в обслуживании кредитные карты порой выдаются по акциям в подарок.

Иногда выбор ограничен тем, что его не предоставляет банк, с которым клиенту по каким-то причинам приходится иметь дело.

Видео:Чем отличается дебетовая и кредитная карты ТинькоффСкачать

Чем отличается от зарплатной дебетовая карта — Твои финансы

Сегодня расскажем простыми словами о том, чем отличается дебетовая карта от зарплатной, какая из них выгоднее в использовании и какие возможности предлагаются пользователям. Затронем тему овердрафта и того, как банки порой навязывают этот продукт. Рассмотрим на примере Сбербанка и ВТБ разницу между зарплатными и дебетовыми картами, предлагаемыми населению.

📺 Видео

Что лучше: дебетовая карта Тинькофф Блэк или карта от Сбербанка?Скачать

Плюсы и минусы золотой зарплатной карты СбербанкаСкачать

Выгодная дебетовая карта против зарплатного рабстваСкачать

Отличие дебетовой карты от кредитной / «Вопросы финансисту»Скачать

Что такое дебетовая карта Сбербанка простыми словами?Скачать

👉 4 ГЛАВНЫЕ различия кредитной и дебетовой карты // дебетовые и кредитные картыСкачать

Чем отличается моментальная карта Сбербанка от именной?Скачать

Кредитная или дебетовая карта В чём отличия?Скачать

В чем подвох дебетовой карты Тинькофф Блэк? Подводные камни Tinkoff BlackСкачать

🟠 Чем ОТЛИЧАЕТСЯ Дебетовая карта от Кредитной?Скачать

Какую карту выбрать для зарплаты | ТОП зарплатных картСкачать

Золотая карта Сбербанка. Обзор условийСкачать

🔥 ЧТО ВЫБРАТЬ? ПРОТИВОСТОЯНИЕ СБЕР vs ТИНЬКОФФ: какая дебетовая карта лучше? #лучшаяДебетоваяКартаСкачать

Чем дебетовая карта отличается от кредитной?Скачать

Какая карта лучше ВТБ или Сбербанк? СравнениеСкачать