ВНИМАНИЕ!

С 1 января 2021 года опять обновится форма 2-НДФЛ.

Что изменилось + новые бланки можно посмотреть в этой статье.

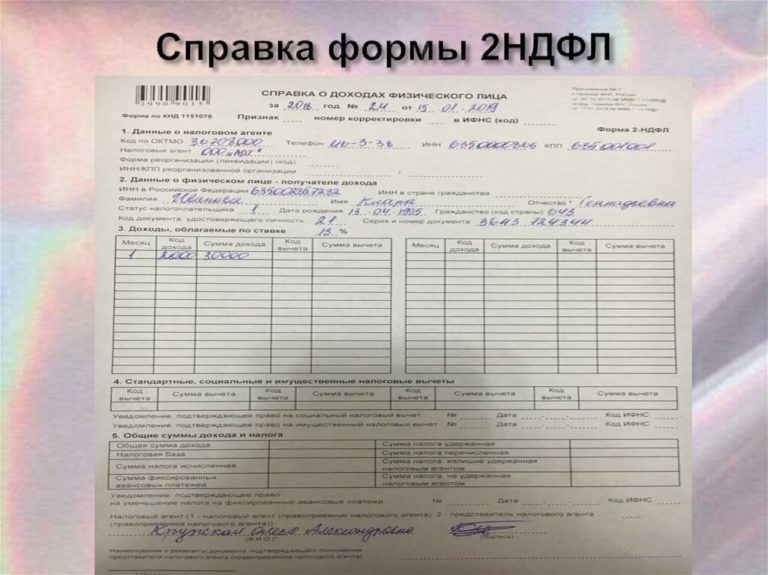

2-НДФЛ – официальный документ о доходах физического лица, полученных от конкретного источника (обычно, организации или ИП) и удержанном с этих доходов налоге на доходы физических лиц.

Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Но в отношении себя ИП форму 2-НДФЛ не составляют.

Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Работникам 2-НДФЛ выдается в течение трех рабочих дней с подачи заявления о выдаче справки.

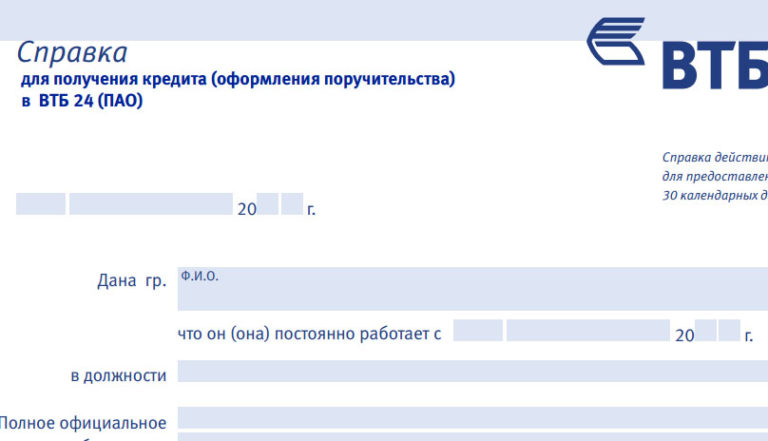

Справка может понадобиться при увольнении и переходе на другую работу, оформлении налоговых вычетов, подаче заявки в банк на получение кредита, при обращении за получением визы в значительную часть стран, обращении за пенсией, усыновлении ребенка, подаче документов на оформление различных льгот и т.д.

- Сроки сдачи

- Сведения о доходах неработающих в фирме

- Когда не надо сдавать 2-НДФЛ

- В каком формате подавать 2-НДФЛ

- Инструкция по заполнению справки 2-НДФЛ

- Раздел 1

- Раздел 2

- Разделы 3-5

- Раздел 3

- Доходы работника облагались по разным ставкам – как заполнять?

- Коды доходов и вычетов

- Зарплата за декабрь выплачена в январе – как отразить?

- Что значит справка 2-НДФЛ — как её получить? Скачать новый бланк справки 2-НДФЛ 2021

- Что в ней указано

- Зачем нужна справка 2-НДФЛ

- Когда 2-НДФЛ не требуется

- Подробности о справке 2-НДФЛ

- Изменения в 2021 году

- Для чего нужна справка 2-НДФЛ и кто сдает форму

- Что такое справка 2-НДФЛ

- Куда нужна справка 2-НДФЛ

- Распространенные ошибки в справке 2-НДФЛ

- Справка 2-НДФЛ и фриланс

- Что такое 2-НДФЛ и для чего нужна данная справка?

- Что это такое?

- документа

- Назначение

- Срок действия

- Оформление справки во время декрета или больничного

- Для чего необходима на новой работе?

- Изменения в 2021 году

- Часто встречающиеся ошибки

- 2-НДФЛ и 3-НДФЛ – в чём разница?

- Заключение

- 🔥 Видео

Сроки сдачи

В налоговую справки предоставляются один раз в год:

- не позднее 1 апреля (до 2 апреля 2021 года, т.к. 1 число – выходной);

- до 1 марта при невозможности удержать НДФЛ (справки с признаком 2).

Сведения о доходах неработающих в фирме

В следующих распространенных случаях мы должны подать сведения о доходах по лицам, неработающим в компании:

- Фирма оплатила работы/услуги по договорам подряда;

- ООО выплатило дивиденды участникам;

- Было арендовано имущество у физического лица (например, помещение или автомобиль);

- Были вручены подарки стоимостью более 4 000 руб.;

- Оказана материальная помощь неработающим в организации / ИП.

Когда не надо сдавать 2-НДФЛ

Не возникает обязанности подавать 2-НДФЛ, когда:

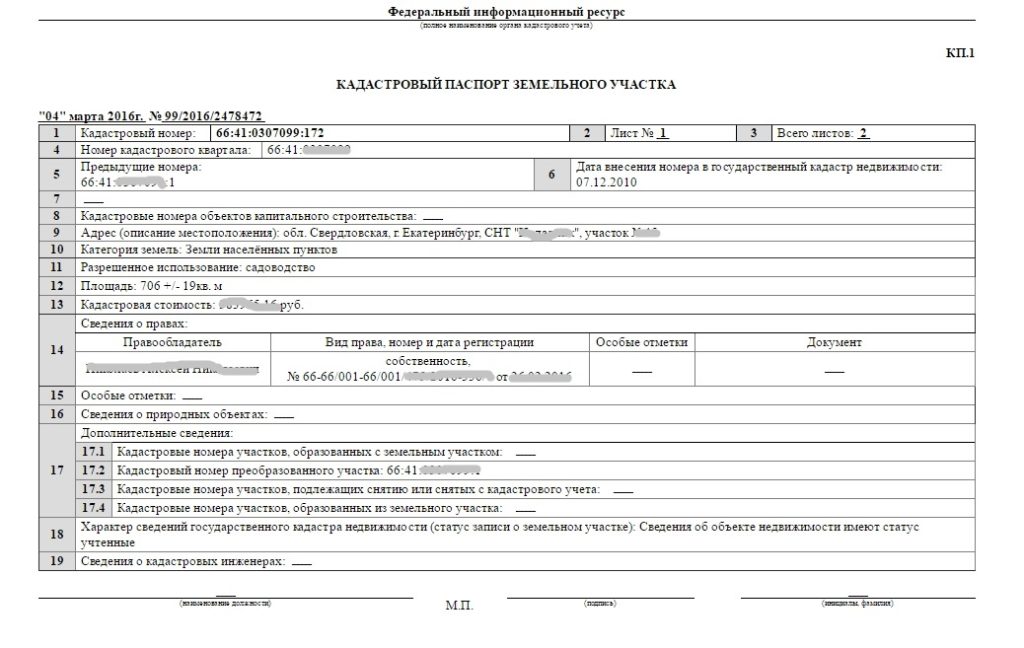

- приобретены недвижимость, автомобиль, товары у физического лица;

- стоимость врученных компанией подарков менее 4 000 руб. (при отсутствии других выплачиваемых доходов);

- был возмещен вред здоровью;

- оказана материальная помощь близким родственникам умершего работника/работника, вышедшего на пенсию из организации или самому работнику/вышедшему на пенсию работнику в связи со смертью членов его семьи.

В каком формате подавать 2-НДФЛ

1) Если число заполненных для налоговой справок 25 и более, нужно передавать 2-НДФЛ по телекоммуникационным каналам связи (через интернет), для чего должен быть заключен договор со специализированной организацией (оператором электронного документооборота между налогоплательщиками и инспекциями).

Список операторов можно посмотреть на сайте налоговой службы. Также для подачи справок можно воспользоваться сайтом ФНС.

2) При меньшем количестве подать справки можно на бумаге – принести лично или отправить по почте.

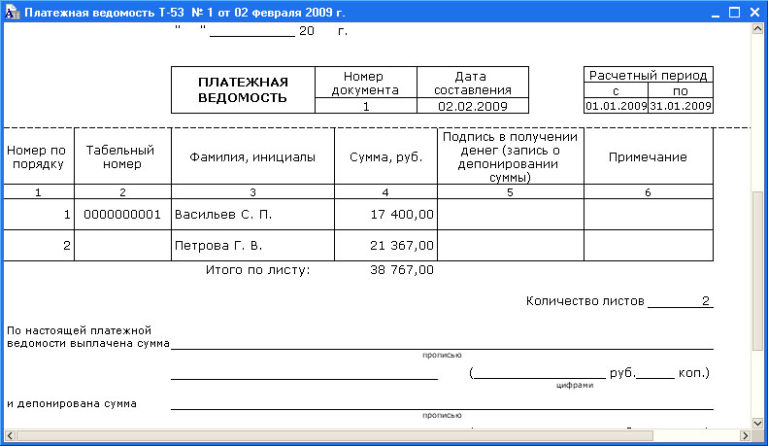

При подаче 2-НДФЛ в бумажном виде также составляется реестр сведений о доходах – сводный документ с данными о нанимателе, общем количестве справок и таблицей из трех колонок, в первой из которых проставляются номера предоставляемых в налоговую справок, во второй указывается ФИО сотрудников, в третьей проставляются даты их рождения.

Также в реестре отражается дата представления в налоговый орган справок, дата принятия и данные сотрудника налоговой, принявшего документы. Заполняется реестр всегда в 2-х экземплярах.

Актуальная форма реестра приведена в приказе ФНС России от 16 сентября 2011 г. № ММВ-7-3/576@. При подаче через интернет реестр сформируется автоматически и отдельно составлять документ не нужно.

Когда ведение бухгалтерского учета осуществляется в специальной программе (например, различных версиях «1С Бухгалтерия»), отчетность по НДФЛ формируется автоматически, остается только перепроверить корректность заполнения. Также некоторые разработчики предлагают отдельные программы для заполнения отчетности по НДФЛ (например, ресурс 2ndfl.ru).

Инструкция по заполнению справки 2-НДФЛ

Указываем:

- Год, за который составлена 2-НДФЛ;

- Порядковый номер справки;

- Дату составления.

Указывается значение:

- «1» – во всех случаях, когда НДФЛ был удержан, если справку подает налоговый агент («3» – если форму по этим же основаниям подает правопреемник организации или ее ОП);

- «2» — когда удержать НДФЛ не было возможности, если документ представляет налоговый агент («4» – если бланк по такому же основанию подает правопреемник).

Необходимость предоставления 2-НДФЛ с признаком 2 может возникнуть в таких распространенных случаях, как:

- Вручение человеку, не являющемуся работником компании, неденежного подарка стоимостью больше 4000 руб.;

- Оплата проезда и жилья представителям контрагентов;

- Прощение долга уволившемуся сотруднику.

Следует иметь в виду, что подача справки с признаком 2 не отменяет обязанности подачи справки с признаком 1 по тому же получателю дохода.

https://www.youtube.com/watch?v=HA7lKXCGiuw

Графа «Номер корректировки»

Когда справка представляется в первый раз, проставляется “00”. Если мы хотим исправить сведения из предоставленной ранее справки, в графе указывается значение больше предыдущего на единицу – 01,02 и т.д.

Если представляется аннулирующая справка взамен поданной ранее, указывается «99».

Примечание: при заполнении корректирующего документа правопреемник налогового агента должен указать номер справки, представленной ранее реорганизованной компанией, и новую дату составления.

Код налоговой инспекции, в которой организация или ИП состоит на учете

Можно узнать на сайте ФНС через этот сервис).

Раздел 1

ОКТМО – это Общероссийский классификатор территорий муниципальных образований. Код можно посмотреть на сайте налоговой службы в этом сервисе).

ИП на ЕНВД и ПСН указывают ОКТМО по месту ведения деятельности в отношении своих наемных работников, занятых в данных видах бизнеса.

Правопреемник налогового агента заполняет ОКТМО по месту нахождения реорганизованной компании (ОП).

Выписываются из свидетельства о постановке на учет в налоговой. В 2-НДФЛ по сотрудникам обособленных подразделений указываются ОКТМО и КПП данных подразделений. Индивидуальные предприниматели КПП не указывают.

Если справку сдает правопреемник налогового агента, заполняется ИНН/КПП правопреемника.

Указывается сокращенное (в случае его отсутствия – полное) наименование организации (ФИО предпринимателя).

Если справка представляется правопреемником, следует указать наименование реорганизованной фирмы (ОП).

Коды реорганизации (ликвидации)

В поле «Форма реорганизации» указываются коды реорганизации (ликвидации) юрлица (ОП):

| Код | Наименование |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| 0 | Ликвидация |

В поле ИНН / КПП заносятся коды реорганизованной компании (ОП).

Если справка подается не за реорганизованное юрлицо (ОП), данные поля не заполняются.

В случае, когда в заголовке справки указан признак «3» или «4», данные поля должны быть заполнены в установленном порядке.

Раздел 2

Указывается кодом от 1 до 6:

Код 1 – для всех налоговых резидентов РФ (лиц, находящихся на территории РФ 183 и более календарных дней в течение 12 месяцев, идущих подряд), а в отношении пробывших менее 183 дней указываются следующие коды:

- 2 – когда получатель дохода не резидент и не попадает под другие коды;

- 3 – если мы пригласили на работу высококвалифицированного специалиста;

- 4 – если наш сотрудник участник программы по переселению соотечественников;

- 5 – если сотрудник принес справку о признании беженцем или о предоставлении временного убежища в РФ;

- 6 – когда наш работник принят на основании патента (иностранные работники из стран, гражданам которых не требуются въездные визы в РФ, за исключением входящих в Таможенный союз. Например, граждане Азербайджана, Таджикистана, Узбекистана, Украины, временно пребывающие в России, для права на работу у юридических лиц и ИП обязаны получать патенты).

Статус мы определяем на конец года, за который подаются сведения. Т.е. если работник стал резидентом в течение года, в графе «Статус налогоплательщика» проставляем цифру 1. Это не применяется только к заполнению справок по работающим на основании патента (по ним всегда код 6).

Если 2-НДФЛ оформляется до окончания года – статус указывается на дату составления документа.

Указывается в соответствии с ОКСМ (Общероссийским классификатором стран мира). Например, для граждан России это код 643. Коды для других стран смотрите по этой ссылке.

Код документа, удостоверяющего личность

Указывается по справочнику «Коды видов документов, удостоверяющих личность налогоплательщика» (см. таблицу ниже). Обычно это коды 21 (паспорт гражданина РФ) и 10 (паспорт иностранного гражданина). Далее указывают серию и номер документа.

| Код | Наименование документа |

| 21 | Паспорт гражданина Российской Федерации |

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу |

| 12 | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности гражданина Российской Федерации |

| 15 | Разрешение на временное проживание в Российской Федерации |

| 18 | Свидетельство о предоставлении временного убежища на территории Российской Федерации |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

| 24 | Удостоверение личности военнослужащего Российской Федерации |

| 91 | Иные документы |

Разделы 3-5

Показатели (кроме НДФЛ) отражают в рублях и копейках. Сумма налога округляется по правилам арифметики.

https://www.youtube.com/watch?v=W77ZLtLXCtc

Если мы выплачивали доходы, не облагаемые НДФЛ в полном объеме (перечень таких доходов приведен в статье 217 НК РФ), суммы таких доходов в 2-НДФЛ мы не включаем. Например, в 2-НДФЛ не отражаются:

- пособия по беременности и родам и по уходу за ребенком до 1,5 лет;

- выплата увольняемому сотруднику выходного пособия в размере не более трех месячных заработков;

- единовременная выплата при рождении ребенка в размере до 50 000 руб.

Раздел 3

Он включает данные:

- о доходах, облагаемых налогом по одной из ставок (13, 15, 30, 35%);

- о налоговых вычетах, применимых к данным видам доходов (в частности, суммы, не облагаемые НДФЛ).

Полученные доходы отражаются в хронологическом порядке с разбивкой по месяцам и кодам доходов.

Доходы работника облагались по разным ставкам – как заполнять?

Если в течение года одно лицо получило доходы, попадающие под налогообложение по разным ставкам, заполняется одна справка, содержащая разделы 3 – 5 для каждой из ставок. Т.е. все доходы работника, независимо от вида дохода, должны попасть в одну справку.

Если все данные не помещаются на одном листе, заполняем вторую страницу справки (фактически у нас будет 2 заполненных бланка 2-НДФЛ с одинаковым номером).

На второй странице указывается номер страницы справки, заполняется заголовок «Справка о доходах физического лица за ______ год № ___ от ___.___.___» (данные в заголовке, включая номер, такие же, как на первой странице), вносятся данные в разделы 3 и 5 (разделы 1 и 2 не заполняются), заполняется поле «Налоговый агент» (внизу документа). Подписывается каждая заполненная страница.

Пример такой ситуации – выдача организацией своему сотруднику беспроцентного займа. У получателя займа возникнет как доход, облагаемый по ставке 13 % (заработная плата) и доход, попадающий под ставку 35 % (материальная выгода).

В случае выплаты дивидендов участнику, который работает в организации, они отражаются вместе с другими доходами. Заполнять по дивидендам отдельные разделы 3 и 5 не надо.

Например, 5 июня 2021 г. участнику Никифорову, который также работает заместителем Генерального директора, выплачены дивиденды 450 000 руб. В данных за июнь (см. образец выше) мы отразим доход по заработной плате с кодом 2000 и доход по дивидендам с кодом 1010.

Коды доходов и вычетов

Коды доходов и вычетов устанавливаются приказами ФНС (последние изменения утверждены приказом от 24.10.2021 № ММВ-7-11/820@). Полный перечень кодов по доходам смотрите здесь.

Но чаще всего придется указывать следующие:

| Наиболее употребляемые вычеты для данного раздела:

|

Полный перечень кодов по вычетам смотрите здесь.

При отсутствии суммовых показателей в графах справки проставляется ноль.

Зарплата за декабрь выплачена в январе – как отразить?

В справке доходы отражаются в месяце, в котором такой доход считается фактически полученным по нормам Налогового кодекса. Например:

1) Нашему сотруднику зарплата за декабрь 2021 г. выплачена 12 января 2021 г. – ее сумму мы отразим в справке за 2021 г. в составе доходов за декабрь (т.к. в соответствии с п. 2 ст. 223 Налогового кодекса датой получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход в соответствии с трудовым договором).

2) Мастеру, работающему у нас по договору подряда, оплата работы, выполненной в декабре 2021 г., произведена 12 января 2021 г. – данная сумма будет включена в 2-НДФЛ за 2021 г. (т.к.

отдельных норм для оплаты по договорам гражданско-правового характера Налоговым кодексом не предусмотрено, следовательно, мы применяем общую норму, в соответствии с которой дата фактического получения дохода определяется как день его выплаты – п.1 ст. 223 НК РФ).

Отпускные

Видео:Зачем нужна справка 2-НДФЛ? Самотлор отвечает!Скачать

Что значит справка 2-НДФЛ — как её получить? Скачать новый бланк справки 2-НДФЛ 2021

Банки Сегодня Лайв

Статьи, отмеченные данным знаком всегда актуальны. Мы следим за этим

А на комментарии к данной статье ответы даёт квалифицированный юрист а также сам автор статьи.

Справка 2-НДФЛ – документ, который часто требуют банки от физических лиц. В то же время он – главный при отчетах в налоговую службу о доходах гражданина. Что же это за справка и какие подробности необходимо о ней знать? Все о справке 2-НДФЛ простыми словами: от заполнения до способов получения и изменений в новом году.

2-НДФЛ можно расшифровать как «налоги с доходов физических лиц». Она необходима для того, чтобы удостоверить налоговую инспекцию о доходах конкретного человека и налогах, которые были уплачены с этих доходов.

Эту справку заполняет и передает в налоговую инспекцию работодатель. Сам же гражданин, на которого эта справка заполняется, может получить её только на работе. Как правило, это не занимает более трёх дней.

В 2-НДФЛ обязательно есть официальная печать предприятия и его реквизиты, а также исчерпывающая информация о доходах и налоговых отчислениях за конкретного работника.

Что в ней указано

Стоит подробнее разобраться, что же указывается в этой справке и в какой форме.

- Полное название места работы гражданина. А также все реквизиты, коды и вообще всё, что относится к регистрации в налоговом реестре фирм.

- Паспортные данные сотрудника.

- Совокупная сумма дохода со всеми вычетами и налоговой ставкой.

- Не всегда, но могут быть указаны прочие вычеты по кодам, в частности, социальные или имущественные.

- Общая сумма налогов, вычетов и дохода физического лица.

То есть, из справки можно почерпнуть все необходимые данные о финансовой состоятельности и налоговой «честности» отдельно взятого работника.

Зачем нужна справка 2-НДФЛ

Для работодателя эта справка – возможность предоставить налоговой информацию о собственном работнике и его налоговых отчислениях. Но зачем такая бумажка может пригодиться физическому лицу? Ведь за него все считает и высылает начальство.

https://www.youtube.com/watch?v=JbxuhqgStgg

Но на деле 2-НДФЛ часто требуется и обычным людям. Все дело в том, что эта справка способна не только помочь подсчитать налоги, но и подтвердить уровень дохода сотрудника. Поэтому часто ее требуют банки при оформлении кредита. Им хочется точно знать, способен ли заёмщик выплатить взятый кредит, и не будет ли он потом висеть мертвым грузом из-за неплатежеспособности клиента.

Но это далеко не все способы применения справки 2-НДФЛ. Также она может потребоваться в следующих ситуациях:

- Оформление и получение налогового вычета от государства. Например, если родителям необходимо получить вычет за студента, который обучается на коммерческой основе в вузе.

- В суде, если гражданин задействован в каких-либо разбирательствах. Например, для подсчета размера алиментов или при тяжбах по поводу нарушений Трудового кодекса РФ.

- Расчет потенциальной пенсии по старости.

- Подтверждение финансового статуса при оформлении усыновления либо опекунства.

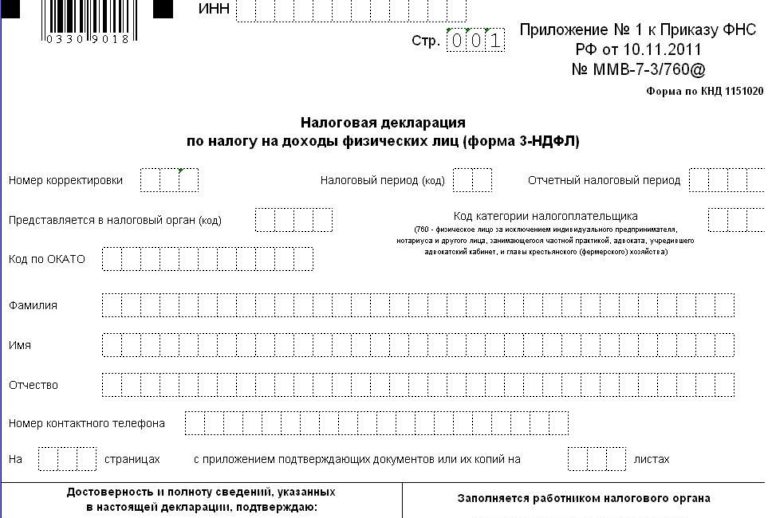

- Заполнение налоговой декларации 3-НДФЛ (она заполняется на основе некоторых данных из справки 2-НДФЛ).

- Получение заграничной визы, если требуется материальное подкрепление будущего путешествия.

- Начисление пособий по безработице, если гражданин состоит на учете в центрах занятости.

- Получение пособий по беременности и отпуску по уходу за ребенком. Пособия рассчитываются, исходя из среднего дохода гражданки за последние два года или меньше, если она не состоит в компании столько времени.

- Оплата больничного листа. Стоимость больничного также вычисляется по этой справке.

- Предоставление справки 2-НДФЛ со старого места работы новому работодателю. В случае необходимости именно по этому документу бухгалтер на новом месте работы будет рассчитывать потенциальные пособия и выплаты, поскольку на новом месте может не успеть пройти достаточно времени. Кроме того, стандартные вычеты тоже можно считать по данным из этого документа.

В случае необходимости сотрудник может в любой момент обратиться в бухгалтерию и попросить об оформлении справки. Причем желательно это делать в письменном виде.

Когда 2-НДФЛ не требуется

Предоставление справки 2-НДФЛ в налоговую инспекцию – обязанность работодателя перед государством. Но делать он это обязан далеко не всегда. Есть ситуации, когда заниматься подтверждением доходов и налогов должен сам работник, а не его начальство:

- При выплате доходов, с которых не нужно платить налоги. Например, социальные выплаты или деньги, полученные на развитие угнетенных отраслей общества.

- При выплате вознаграждения, перечислять налог с которого физическое лицо обязано самостоятельно.

- При выплате доходов таким налогоплательщикам, которые самостоятельно должны передавать НДФЛ в налоговую, не напрягая этим работодателя.

В таком случае работодатель может не беспокоиться об оформлении документа. Этим займется сам работник.

Подробности о справке 2-НДФЛ

Справка 2-НДФЛ необходима как работодателям, так и сотрудникам фирмы. Первые не могут обойтись без нее при уплате налогов за работника. Вторые же без нее не получат кредит, плату за больничный, социальные выплаты и многое другое. Что важно знать о справке 2-НДФЛ помимо основного ее назначения?

Изменения в 2021 году

В новом году справка 2-НДФЛ подверглась достаточно серьезным изменениям. Необходимо подробнее разобраться, что же поменялось в ее заполнении и внешнем виде.

Был ликвидирован серьезный пробел в Налоговом кодексе РФ. В справке 2-НДФЛ появилась специальная графа для сдачи отчетности по НДФЛ в случае реорганизации или ликвидации компании. Теперь правопреемник прошлой организации обязан заниматься отчетностью за реорганизованную структуру. Для этого используются два новых поля:

- Форма реорганизации (ликвидации) (код). Всего существует семь разных кодов, от 0 до 6 (соответственно: ликвидация, преобразование, слияние, разделение, присоединение, разделение с одновременным присоединением).

- ИНН/КПП реорганизованной организации.

Если соответственного случая не случилось, эти поля оставляются пустыми, и справка заполняется как обычно, но с некоторыми изменениями. Что поменялось?

Важное изменение в справке 2-НДФЛ: она избавилась от точных адресных данных получателя дохода (физического лица). Теперь не нужно заполнять место проживания работника. Остались только поля с ИНН, ФИО, паспортными данными и статусом налогоплательщика. Кроме того, больше в справке не ведётся речи об инвестиционных вычетах.

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Для чего нужна справка 2-НДФЛ и кто сдает форму

Здравствуйте! В этой статье мы расскажем о справке 2-НДФЛ.

Сегодня вы узнаете:

Вероятно, нет ни одного официально трудоустроенного человека, который хотя бы раз в жизни не запрашивал справку 2-НДФЛ в бухгалтерии своей организации. А те, кто этого еще не делал, наверняка слышали о ней от своих знакомых. Разбираем, в чем особенность этой справки и почему она так прочно вошла в жизнь наших сограждан.

Что такое справка 2-НДФЛ

Справка 2-НДФЛ – это официальный документ о доходах работника за определенный период, чаще всего за календарный год.

https://www.youtube.com/watch?v=ETemfE7djLI

Цифра 2 в начале названия не связана с содержанием справки, а просто является порядковым номером этого вида документа среди прочих форм. Например, первичный документ о доходах физического лица называется 1-НДФЛ, а форма 3-НДФЛ представляет собой шаблон для заполнения налоговой декларации. Все эти документы объединяет одна аббревиатура – НДФЛ, что значит «налог на доходы физических лиц».

Эта справка может понадобиться сотруднику на руки. С компьютеризацией учета в наше время составить эту справку не составляет труда, так как данные для нее генерируются из программы автоматически.

Согласно статье 62 Трудового кодекса, работодатель обязан бесплатно выдать справку работнику по его устному запросу или по заявлению в течение трех дней. Обычно справка выдается без каких-либо затруднений.

2-НДФЛ может быть выдана как за предыдущие годы, так и за текущий, еще не завершившийся год. Работник не обязан сообщать своей организации, зачем ему нужна справка.

По общему правилу, работник обязан отдавать 13% своих доходов государству. Если речь идет о наемном труде, то сотруднику не нужно самостоятельно идти в налоговую службу и подавать декларацию о своих доходах. За него это делает его работодатель, выступая его личным налоговым агентом.

Именно работодатель отчитывается в доходах своих работников и уплачивает с начисленной им зарплаты подоходный налог, подавая справку 2-НДФЛ по каждому из них.

Согласно 230-ой статье НК, налоговые агенты обязаны представить справку в местный налоговый орган не позднее 1 апреля. Сведения должны относиться к предыдущему году.

В том случае, если удержать налог не представляется возможным, работодатель также должен заявить об этом в инспекцию, но не позднее 1 марта. К таким случаям можно отнести пример, когда компания вручила своим сотрудникам путевки в санаторий в качестве стимулирующего подарка.

2-НДФЛ является главным источником сведений о доходах работника и удержанных налогах.

Справка содержит несколько разделов, где представлена следующая информация:

- За какой период составлена справка;

- Данные о налоговом агенте (работодателе): официальное название организации, телефон для связи, прочие реквизиты;

- Данные о получателе дохода (работнике): ФИО, серия и номер документа (паспорта), прописка, гражданство;

- Облагаемые налогом доходы, ставка дохода (чаще всего 13%), суммы дохода, расписанные по месяцам и разбитые по кодам. Например, в январе работник Иванов получил доход 30 тысяч рублей, 20 тысяч из которых идут по коду 2000 (собственно вознаграждение за труд), 6 тысяч – по коду 2510 (доход в натуральной форме — когда организация оплачивает работнику питание, обучение), и 4 тысячи – по коду 2012 (отпускные выплаты). Как правило, ежегодно ФНС утверждает обновленный перечень кодов, который уже насчитывает несколько десятков позиций;

- Сведения о налоговых вычетах (если есть);

- Суммарные величины: общий доход за период, налоговая база (доход минус вычеты) и исчисленный налог. По последней сумме видно сколько подоходного налога работник заплатил в казну через своего работодателя;

- В конце документа указан уполномоченный представитель организации, который несет ответственность за правдивость приведенных сведений.

Куда нужна справка 2-НДФЛ

2-НДФЛ можно поставить в один ряд с ключевыми документами гражданина. Действительно, если паспорт удостоверяет личность, водительские права убеждают в умении и праве водить автомобиль, то справка о доходах затрагивает одну из важнейших характеристик человека – его платежеспособность.

В России справку по форме 2-НДФЛ запрашивают следующие структуры:

| Кто требует | Для чего нужна 2-НДФЛ |

| 1. Банк | Для кредита. Перед тем как предоставить крупную сумму в кредит, банк обязан оценить состоятельность заемщика. Пристальное внимание к доходам особенно актуально при ипотечном кредитовании – для банка это важно, когда на кону действительно большие деньги |

| 2. Новый работодатель | Отдел кадров может запросить у своего нового сотрудника справку с предыдущего места работы. Это необходимо для определения размера подоходного налога с начала календарного года |

| 3. Налоговая служба | В некоторых случаях государство поддерживает своих граждан, частично или полностью возвращая уплаченные ими в бюджет суммы подоходного налога. Эту операцию называют налоговым вычетом. Вычет возможен, например, при покупке жилья, или когда родители оплачивают обучение студента в платном вузе |

| 4. Суды | Справка 2-НДФЛ нужна, если работник участвует в судебных разбирательствах, касающихся трудовых аспектов. Также ее требуют для правильного расчета выплат по алиментам |

| 5. Орган опеки и попечительства | Для усыновления ребенка потенциальные родители, среди прочих документов, подают справку 2-НДФЛ в орган опеки по месту жительства |

| 6. Орган социальной защиты населения | Для того чтобы семья была признана малоимущей и имела право на выплаты от государства, в местные органы соцзащиты, среди прочих, представляется справка о доходах |

| 7. Посольство | Нет определенного ответа, нужна ли 2-НДФЛ для визы. В отдельных случаях посольство может запросить справку о доходах, но по сложившейся практике бывает достаточно справки с места работы и выписки с банковского счета |

Распространенные ошибки в справке 2-НДФЛ

Данные по работникам за 2021 год сдаются по новой форме. Она утверждена приказом ФНС №ММВ-7-11/566 от 02.10.2021 г. В данном приказе содержится не только форма бланка отчета, но и несколько приложений, включающие в себя правила его заполнения, сдачи, а также бланк, который нужно будет выдать на руки работнику по его просьбе, это приложение №5 Приказа.

https://www.youtube.com/watch?v=XVTZUy3n6Yk

Несмотря на унифицированную форму, иногда в ней допускаются ошибки:

- В справке отсутствует подпись уполномоченного представителя. Так как справка 2-НДФЛ является налоговым, а не бухгалтерским документом, необязательно, чтобы ее подписывал руководитель предприятия. Обычно назначается представитель, например, главный бухгалтер.

- Печать должна быть «мокрой» – многие инстанции не принимают ксерокопии и факсы, имеет силу только оригинальный документ;

- В справке есть исправления. Корректор, зачеркивания делают ее недействительной;

- Дата указана не в формате ДД/ММ/ГГ;

- Неточности в форме записи денежных величин. Сумму налога, прописанного в справке, приводят без копеек: округляют до рублей в большую или меньшую сторону. Но остальные суммы все же указывают с точностью до копеек;

- Самый печальный вариант – когда в справке неверно отражены доходы работника. В первую очередь сотрудник должен убедиться, что его фактическая зарплата является «белой». Это легко проверить по трудовому договору.

Справка 2-НДФЛ и фриланс

Рынок фриланса в России набирает обороты, все больше людей – дизайнеров, блогеров, копирайтеров, веб-мастеров – уходят на полную занятость в интернет.

Раньше фрилансерами считались просто удаленные работники, официально оформленные у работодателя. Теперь большая доля фрилансеров работает без какой-либо регистрации в налоговых органах, а со своими заказчиками не заключает трудового договора. Все строится на условиях взаимного доверия и устных договоренностей.

Так как рынок фриланса стремительно развивается, законодатели предусмотрели статус для граждан, которые не являются ИП и оказывают услуги другим физическим лицам для личных, подсобных и иных нужд. Они получили статус так называемых самозанятых граждан. Для самозанятых граждан также предусмотрены налоговые каникулы на период до 2-х лет.

Но пока реальность такова, что подавляющее большинство фрилансеров остаются в тени и не платят никаких налогов. Дело здесь не только в незаконности такой работы, но и в невозможности пользоваться некоторыми инструментами, которые доступны официально трудоустроенным гражданам. К примеру, если фрилансеру понадобится справка 2-НДФЛ, ему просто неоткуда будет ее взять.

Поэтому законодатели и дальше продолжают совершенствовать механизм так называемой легализации самозанятых граждан. Также можно рассмотреть патентную систему, являющуюся наиболее удачным вариантом ведения бизнеса данными физлицами. Как еще можно «легализоваться»?

Решения могут быть такими:

- Можно открыть ИП, работать на упрощенке со ставкой 6 %, отражать доходы в КУДИР (книге учета доходов и расходов) либо вести бизнес на УСНО, иметь свой расчетный счет, электронный кошелек. Каждые три месяца подавать налоговую декларацию по месту жительства. Первую декларацию для налоговой можно заполнить через посредника (таких организаций полно в любом городе, в том числе и в интернете), стоимость обычно не превышает тысячи рублей. А все последующие, посмотрев на образец, заполнять самостоятельно.

Минусы: если фрилансер – «мелкая рыбешка», то есть его доходы совсем скромные, просто обидно отщипывать налоговый кусок от заработков. По букве закона так нужно делать, но по логике это глупость. К тому же никто не стреляет пушкой по воробьям – вряд ли налоговая заинтересуется субъектом с небольшими денежными поступлениями.

- Можно заключить с постоянным заказчиком гражданско-правовой договор. В этом случае заказчик станет налоговым агентом работника и будет обязан перечислять его подоходный налог, а также делать социальные взносы.

Минусы: не так много шансов, что заказчик захочет взять на себя такое бремя – только если это не крупный игрок на рынке, которому важна его репутация и законность действий.

- Обзавестись официальной работой, которую легко совмещать с основным источником доходов. С одной стороны, справка 2-НДФЛ обеспечена, с другой стороны – можно спокойно заниматься любимым делом.

Минусы: непросто найти такую работу-ширму, причем не совсем копеечную, ведь иначе сама справка 2-НДФЛ потеряет свой смысл. Какой банк даст кредит, если заработок в 2-НДФЛ смехотворный?

Пример: если программист устроен официально, он может на своем рабочем месте делать «левые» заказы.

В идеале нужно, чтобы он работал не там, где нужна сдельная работа, и никто, кроме самого работника, не понимал, сколько времени он тратит на то или иное задание.

Кроме того, нужно иметь талант балансировать между официальным и неофициальными боссами – и, как говорится, «не палиться».

Видео:Для чего нужна справка 2 НДФЛ с предыдущего места работыСкачать

Что такое 2-НДФЛ и для чего нужна данная справка?

Работающие граждане регулярно имеют дело с таким явлением, как налоги. Разумеется, подоходные выплаты сопряжены с определённой документацией. В статье поговорим о справке 2-НДФЛ: разберёмся, для чего она нужна и что это вообще такое.

Что это такое?

2-НДФЛ – это документ, который содержит информацию, касающуюся доходной части и налогообложения физлица. При этом имеется в виду трудоустроенное физическое лицо. Сведения в справке имеют денежное выражение.

Примечание 1. Налоги в государственный бюджет с дохода каждого своего сотрудника перечисляет организация-работодатель.

Получить 2-НДФЛ можно только на месте работы – других вариантов нет. Помимо прочих сведений, в документе указываются реквизитные данные учреждения и его оригинальная печать.

Выдаётся официальная бумага в бухгалтерском отделе. Гражданин должен обязательно числиться в бухгалтерии, иначе предоставить ему справку никто не имеет права.

https://www.youtube.com/watch?v=woSXlxCkZZo

Согласно Налоговому кодексу Российской Федерации, временной отрезок, в течение которого документ обязаны выдать работнику, составляет трое суток. При этом выходные и праздничные дни не считаются.

Примечание 2. Ссылки на НК РФ: часть 1-ая, часть 2-ая.

Каждому трудоустроенному физическому лицу важно знать положения НК, связанные с налогообложением его доходов. Все фундаментальные сведения можно взять из главы 23 НК РФ, которая так и называется – “Налог на доходы физических лиц”.

документа

Правильное заполнение бумаги подразумевает указание корректных данных, касающихся как работодателя, так и работника. Все реквизиты и прочие сведения должны быть отражены предельно точно. Ошибки недопустимы: это вопрос действительности документа.

Итак, содержание справки 2-НДФЛ. Какие данные указываются в ней:

- Полное наименование стороны работодателя. Сюда входят ещё и реквизиты, а также коды, ставшие основанием для регистрации учреждения в Едином государственном реестре юридических лиц и предпринимателей.

- Данные личного документа – паспорта. Используется информация с первых двух страниц этого удостоверения личности работника, числящегося в штате компании.

- Суммарный доход субъекта налогообложения. Сюда же включаются и объёмы всех имеющихся вычетов.

- Данные о прочих вычетах (в соответствии с их кодовыми обозначениями). Этот пункт относится к категории возможных. Подразумеваются имущественные, стандартные или социальные вычеты – при условии, что гражданин имеет право получать их.

На первый взгляд сведений не так много, однако всё равно их указание требует тщательного исполнения. Обилие текстовых и числовых массивов лишь способствует допущению ошибок. Однако ситуация сглаживается тем фактом, что форма справки стандартизована.

Когда сотрудник организации получает на руки документ, для него имеет смысл проверить указанные данные.

Назначение

Для чего справка нужна физическим лицам, если говорить простыми словами?

Как правило, за получением 2-НДФЛ обращаются те граждане, которые планируют оформить займ в каком-либо банке. Кредитно-финансовые учреждения всегда проводят свою проверку того факта, насколько человек платёжеспособен. Налоговая справка является основанием для принятия решения банковскими специалистами по обращению потенциального клиента.

2-НДФЛ запрашивается в следующих ситуациях:

- При необходимости оформить и получить налоговый вычет от государства. Справка может понадобиться, например, матери или отцу ребёнка, который обучается в некоем ВУЗе на платных основаниях. Есть и другие ситуации, когда определённым категориям граждан нужна эта бумага.

- Если гражданин занят в судебных процессах, спорах или каких-либо разбирательствах. В таких обстоятельствах нередко запрашивают документальное подтверждение денежного статуса человека в связи с его текущим местом трудоустройства.

- Для осуществления расчётных действий, касающихся будущей пенсии по старости. Это требует подтверждения реального дохода, а также статуса (в случае опекунства или усыновления/удочерения).

- Когда новый работодатель запрашивает сведения об имевших место быть ранее заработной плате и налоговых выплатах. В этом случае нужно обратиться на прежнее место работы за справкой, хотя обычно её делают при увольнении в любом случае.

- При оформлении заграничной визы. Важно знать, что иностранные консульства вправе запросить 2-НДФЛ. Чаще же достаточно выписки по счёту зарплатной карточки и справки с места постоянного трудоустройства.

- При начислении выплат (пособий) по безработице. Делается это в центрах занятости населения. Размеры начислений напрямую зависят от данных, содержащихся в налоговой справке. Учитывается зарплата за крайние полгода работы на последнем месте трудовой деятельности.

То, где и когда заказывать выдачу 2-НДФЛ, следует продумать заблаговременно. Например, если Вы решили взять кредит в банке, Вам выдвинут определённые требования по части времени, отводимого на сбор нужных документов. Сразу лучше уточнить в кредитно-финансовой организации, в какой срок следует предоставить сведения о своих доходах.

Срок действия

23 глава Налогового кодекса России не содержит информации о каких-то временных ограничениях действия справки.

Однако же часто организации, куда необходимо предоставить документ, устанавливают свои требования по части актуальности 2-НДФЛ.

Объясняется это в большинстве случаев просто: на предприятиях всегда есть внутренний установленный порядок документооборота, определяющий период действия любых бумаг.

https://www.youtube.com/watch?v=KRSE6_silHg

Есть два критерия, которым должна соответствовать справка, чтобы она могла подтверждать платёжеспособность гражданина:

- Корректность/действительность представленных данных. Обычно требуется указание всех денежных сумм, которые работник получил от работодателя и отдал в госбюджет за 6 месяцев.

- Отсутствие оснований для возникновения вопросов и сомнений у принимающей стороны. Обычно такое случается при отсутствии корректировки данных.

Примечание 3. Банки вправе определять срок, на протяжении которого справка будет действительна (при одобрении заявок на краткосрочные и среднесрочные выплаты). Чаще всего это 10 – 30 дней. При оформлении займов среди документов должны быть те, что касаются доходов гражданина, а информация по ним должна иметь актуальную дату.

Оформление справки во время декрета или больничного

Беременной или находящейся в декрете женщине 2-НДФЛ нужна при:

- расчёте пособия в соцструктурах, которое является, фактически, компенсацией по уходу за ребёнком;

- увольнении – бухгалтер организации обязан рассчитать выплаты по декретному листу с учётом последних двух лет трудовой деятельности.

Женщина, отправляющаяся в декрет, получает выплаты в объёме 100% от среднестатистического заработка на месте своего трудоустройства. При этом на итоговую сумму не могут оказывать влияние стаж и какие-либо факторы, снижающие размеры пособия.

Примечание 4. Если гражданка числится в штате учреждения менее 2-х лет, для правильного расчёта декретного пособия нужно предъявить 2-НДФЛ с последнего места работы.

С 2010 года справка являет собой базу для расчёта выплат по больничному листу. В обязанности специалиста бухгалтерии входит расчёт средней заработной платы физлица на основании справки за два последних рабочих года.

2-НДФЛ имеет юридическую силу почти во всех ведомственных госструктурах РФ.

Для чего необходима на новой работе?

Справка с прошлой работы, предоставляемая в бухгалтерию нового места трудоустройства, нужна для определения объёмов назначаемого пособия: иногда оно может быть больше нормативного, если предъявлен документ.

Будущий или уже состоявшийся новый работодатель может запрашивать 2-НДФЛ для вычисления стандартных вычетов. Сотрудники, которые их получают, обычно являются гражданами, имеющими право на детские и недетские вычеты.

Статья 218 НК РФ определяет следующую сумму – не более 350 000 рублей с 1-го числа января-месяца текущего года.

Таким образом, вопрос «для чего берут документ» имеет вполне конкретное объяснение и, самое главное, практическое значение.

Изменения в 2021 году

23 октября 2021 года официально вышел в свет Приказ ФНС России от 02.10.2021 за номером ММВ-7-11/566@ – он утвердил обновлённую форму 2-НДФЛ. Помимо этого, в приказе установлен порядок внесения сведений в справку и её предоставления в органы Федеральной налоговой службы. Эти положения действуют в 2021 году и будут актуальны впредь (до возможных следующих преобразований).

С принятием нового акта прекратили своё действие приказы ФНС №№ ММВ-7-11/485 и ММВ-7-3/576.

Новую форму справки (бланк) можно посмотреть здесь.

Часто встречающиеся ошибки

Документ могут признать недействительным, если будет найдена хоть одна ошибка. Причём даже пропуск поля уже считается нарушением. Поэтому важно проследить за этими моментами.

Если неточность или ошибка всё же допущены, это нужно выявить ещё на этапе проверки – до подачи справки по месту требования. В этом случае вносить исправления не стоит, а лучше взять новый бланк.

Особенное внимание стоит обратить на:

- Указание даты. Применяется форма ДД.ММ.ГГ. Пример – “12.03.2021” (без кавычек).

- Проставление печати. Для неё предусмотрено место рядом с аббревиатурой “М.П.” – она должна быть чёткой и без размывов.

- Точность указания числовых данных. Этот момент находится в компетенции бухгалтера.

- Наличие подписи сотрудника бухгалтерии.

Эти моменты крайне важны, хотя кроме них есть и другие нюансы. Общий итог такой: процесс заполнения должен быть неспешным, а результат проверяться.

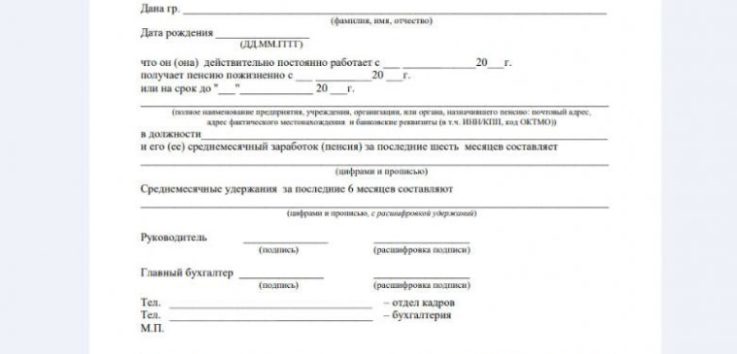

2-НДФЛ и 3-НДФЛ – в чём разница?

Основное отличие между двумя формами в том, что 3-НДФЛ подаётся гражданином для декларирования своих сторонних доходов. 2-НДФЛ же фиксирует только доходы в связи с рабочей занятостью. Причём первый документ заполняется и подаётся каждым физлицом самостоятельно.

Заключение

Всё, что относится к налогообложению, требует строгой отчётности. 2-НДФЛ является справкой, которая подтверждает факт осуществления установленных законом выплат. Документ выдаётся гражданину на работе.

🔥 Видео

Зачем нужна справка 2-НДФЛ для банка и как банк проверяет справку на подлиностьСкачать

🎦 Что такое справка 2-НДФЛ и когда она нужнаСкачать

Как получить справку 2 НДФЛ через ГосуслугиСкачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

За какой период нужна справка 2 НДФЛ для ипотеки? Срок действия справкиСкачать

Справка 2 ндфл. Что необходимо знать о заполнении справки 2ндфл?Скачать

2-НДФЛ Справка или о СРЕДНЕЙ заработной плате В чем же РАЗНИЦА?Скачать

Справка 2-НДФЛ, как получить через Госуслуги в личном кабинете налогоплательщика Сделать 2-НДФЛ 2023Скачать

ЗАЧЕМ СПРАВКИ С ПРЕДЫДУЩЕЙ РАБОТЫСкачать

3-НДФЛ. Что это и зачем оно нужно?Скачать

Нужна ли печать на справке 2 НДФЛСкачать

За какой период выдается справка 2-НДФЛСкачать

Зачем нужна справка 2 НДФЛ? +7 962-556-60-40Скачать

Где получить справку 2 НДФЛ? Как получить справку 2 ндфлСкачать

Сколько действует справка 2 НДФЛСкачать

Как получить справку 2-НДФЛ через Госуслуги в личном кабинете налогоплательщикаСкачать

Справка 182н отменена: как сегодня получить сведения о зарплате?Скачать