Кредитная карта – финансовый инструмент, позволяющий клиентам банка осуществлять покупки заемными средствами в пределах установленного лимита. Другими словами, кредитная карта – ключ-допуск к виртуальному счету, состоящему из заемных средств.

Это автоматический кредит без длительного оформления, сбора документов и очередей. Расплатился картой – взял в долг, положил деньги на карту – вернул.

Как работают кредитные карты и чем отличаются от дебетовых; условия их оформления, о кредитном лимите и льготном периоде, а также о подводных камнях использования кредиток — в материале статьи.

- Кредитная карта и дебетовая с овердрафтом

- Кредитная карта

- Дебетовая карта с овердрафтом

- Условия оформления кредитных карт

- Кредитный лимит по кредитной карте

- Льготный период — бонус кредитной карты

- Что надо знать о кредитной карте

- Кредитная карта — что это такое: обман или полезный помощник

- Кредитная карта: что это такое и как отличить от дебетовой карты

- Это должен знать любой пользователь кредитки

- Расчетный, платежный и льготный (грейс) периоды

- Банк-эмитент

- Кредитный лимит

- Кредитная история

- Кредитная линия

- Минимальный платеж

- Потребительский кредит и кредитная карта: в чем разница

- Виды кредитных карт

- Требования к заемщику

- Плата за обслуживание

- Как эффективно использовать кредитку

- Преимущества использования кредитной карты

- Заключение

- Что такое кредитная карта и как ей пользоваться?

- Что это такое

- Кредитная, дебетовая или карта с овердрафтом – в чем разница?

- Виды

- Условия

- Как оформить

- Как пользоваться

- Правила

- Как снять наличные

- Льготный период

- Блокировка

- Безналичные расчеты

- Преимущества

- Что можно оплатить

- Где можно расплачиваться

- Как погашать задолженность

- Единоразовый платеж до истечения грэйс-периода

- Минимальные платежи, предусмотренные банком

- Дополнительные комиссии

- Cash-back

- Как эффективно пользоваться

- : Как грамотно пользоваться кредиткой

- Что такое кредитная карта: обман или реальный помощник

- Что такое кредитка и как отличить от дебетовой карты

- Рядовой пользователь кредитки и банк должны говорить на одном языке

- Расчетный, платежный и грейс периоды: в чем разница?

- Потребительский кредит и кредитная карта: что общего и чем отличаются

- Условия эффективного использования

- 🔍 Видео

Кредитная карта и дебетовая с овердрафтом

Многие путают кредитную карту и дебетовую с овердрафтом.

Кредитная карта

- не содержит финансовых средств клиента. Это доступ к займу.

- величина допустимого займа выше (50 — 100 тысяч и выше)

В зависимости от договора, репутации клиента, платежеспособности. Цифры отличаются на порядок.

Дебетовая карта с овердрафтом

- содержит финансовые средства клиента. Это ключ к личному счету, где хранятся личные сбережения;

- овердрафт в среднем не превышает 6 тысяч рублей. Выше – исключение, а не правило.

Овердрафт – размер превышения. Сумма увеличения счета клиента в случае нужды. Скажем, на счете 20 тысяч рублей. А нужны 25. Овердрафт по договору – 10 тысяч.

Клиент снимает 25 тысяч рублей, 20 – собственных, 5 – берет в долг автоматически.

Итак, отличия кредитной карты от дебетовой с овердрафтом:

- Наличие собственных средств.

- Величина допустимого займа.

Принципы их работы схожи, но официально – это разные инструменты.

Условия оформления кредитных карт

Заем по кредитной карте – это особая форма кредита. Особая форма, но при этом она остается кредитом. И требования не отличаются от потребительского кредита или нецелевого. Нет нужды при каждой покупке по карте заново оформлять договор, собирать документы, общаться с менеджером банка. Но единожды – придется. В самом начале, при оформлении кредитной карты.

Алгоритм оформления кредитной карты:

- Выберите банк. Изучите условия, предложения, наличие представительств, тарифные ставки.

- Подайте заявление по образцу, предоставленному сотрудником банка.

- Передайте документы и ксерокопии.

- Заключите договор (предварительно внимательно его прочитав).

- Подождите от трех дней до двух недель, пока карта не будет готова.

- Заберите свою карту лично или получите по почте.

Кредитную карту первому встречному не дадут. Банк рискует своими деньгами, предоставляя кредит клиенту. Он попытается удостовериться в его платежеспособности, честных намерениях. Для исполнения задачи банк выставляет ряд требований.

Требования у каждого банка свои. Но общепринятый шаблон выглядит так:

- старше 21 года и младше 55 лет;

- гражданство РФ;

- наличие паспорта, справки 2-НДФЛ, второго документа, удостоверяющего личность;

- репутация порядочного клиента, кредитная история без просрочек, судов и штрафов;

- платежеспособность: расходы на жизнь, содержание семьи, оплату счетов не превышают 70% дохода.

Кредитный лимит по кредитной карте

Кредитный лимит – величина предоставляемого банком займа. Количество денежных средств, доступных для использования в любой момент времени. По стандарту – 50 — 150 тысяч рублей. Закупаетесь товарами, а денег не хватает, под рукой всегда виртуальные 50 тысяч. Пустили карту в ход, кредит оформлен, отсчет срока пошел.

Рассчитывается кредитный лимит по скрытой внутренней схеме. Банк держит ее в секрете. Условно, лимит выстраивается из величины трех ежемесячных зарплат клиента. Получаете 20 тысяч – ждите 60 кредитных лимитов. Зарабатываете 100 тысяч ежемесячно – рассчитывайте на 300 тысяч доступного лимита.

https://www.youtube.com/watch?v=HMNYckN1eVo

Лимит увеличивается со временем. Или уменьшается, зависит от того, как вел себя клиент. Исправно возвращал деньги, и, что важнее, пользовался заемными средствами – лимит будет расти на 20 — 30 % каждый месяц. За год легко утроится. Из базовых 60 тысяч достигнет отметки 180 — 200 тысяч. Если клиент допускал просрочки, мало использовал карту для оплаты покупок – лимит упадет довольно быстро.

Льготный период — бонус кредитной карты

Вот за что кредитные карты ценятся. Это основа выгоды всего механизма. Срок, за который кредит возвращается без начисления процентов. Причем без тарифной ставки. То есть, бесплатный кредит, деньги в долг без процентов.

- в льготный период сумма в пределах кредитного лимита не облагается процентами. Возвращается ровно столько, сколько брали;

- величина грейс-периода зависит от условий банка. В среднем он длится два месяца.

В отличие от кредитного лимита, грейс-период не склонен расти от репутации клиента и успешных возвратов займов. Он остается статичным.

Не вернули долг во время льготного периода — начинают действовать тарифные ставки, начинается начисление процентов. Не внесли платеж (6 — 10 % от общей суммы) в первый месяц после льготного периода – вот и просрочка, ждите пени и штрафов.

Льготный период наглядно демонстрирует отличие кредитных карт от потребительского или целевого кредита. Кредитками пользуются те, кто вернет сумму через пару десятков дней. Рассчитывает на краткосрочные отношения. А стандартный кредит нужен для займов на годы.

Что надо знать о кредитной карте

Клиент берет деньги в долг, возвращает в льготный период, не платит сверху ни рубля. В чем же выгода банка? Она складывается их трех вещей:

- Обслуживание кредитной карты стоит от 500 рублей до 3 тысяч в год.

- Тарифные ставки до 30 % годовых.

- Комиссии на вывод наличных. Не менее 5 % от суммы.

Кредитная карта – это как фен в ванной. Штука полезная, но пользуйтесь крайне осторожно.

Была ли полезной эта статья? Напишите нам в группу , о чем бы вы хотели узнать из наших материалов в будущем: https://.com/credithub

Наш веб сайт:credithub.ru

Видео:💳 ЛУЧШИЕ КРЕДИТНЫЕ КАРТЫ в 2024 - ТОП Выгодных Кредиток | Кредитные Карты | КредиткаСкачать

Кредитная карта — что это такое: обман или полезный помощник

Кредитная карта или «кредитка» является одним из самых популярных банковских продуктов. Его часто упоминают в сериалах, фильмах и даже современной литературе. Некоторые люди даже путают кредитку с дебетовой картой и очень удивляются, когда узнают какие разные условия использования у этих двух видов банковских карт.

В этой статье мы поговорим о том, что такое кредитная карта. Узнаем обман ли это или реальный помощник на все случаи жизни и посмотрим на все нюансы использования кредитки с разных углов.

Кредитная карта: что это такое и как отличить от дебетовой карты

В принципе, вы наверное уже догадались, что если карта кредитная, то она связана с кредитом — то есть займом денег у банка. Если при использовании дебетовой карты вы тратите свои собственные средства, то при покупках с кредитки вы распоряжаетесь деньгами банка. И их вам придется возвращать, как и в случае с обычным потребительским кредитом.

Обычно в кредитках предусмотрен определенный лимит. Это значит, что вы не можете потратить денег больше, чем указано в вашем договоре с банком.

Еще вам придется вернуть все потраченные средства. Иногда с процентами, иногда без. Это определяется льготным периодом. Если вы успели вернуть деньги в срок, то никаких процентов не будет. Сколько заняли, столько и вернули.

Если же вы просрочили льготный период, то придется возвращать долг с процентами. Этот процент индивидуально определяется каждым банком, он указан в договоре.

Не стоит путать кредитку и дебетовую карту с овердрафтом. Если про первую все ясно, то на второй следует остановиться подробнее.

Дебетовая карта с овердрафтом — это банковская карта с личными средствами держателя, но в ней предусмотрена дополнительная возможность займа денег у банка.

То есть в случае крайней нужды пользователь может занять денег у банка (обычно это небольшие суммы на короткий срок), и после вернуть все одним платежом.

https://www.youtube.com/watch?v=pAHrlyIWud4

Условия овердрафта также описываются в договоре.

Это должен знать любой пользователь кредитки

В банковском договоре клиенты встретят очень много незнакомых терминов. Если пользователь кредитки не разберется со всеми ними, то его могут ждать большие проблемы. Ниже будут представлены все основные термины, а также их значение в простой форме.

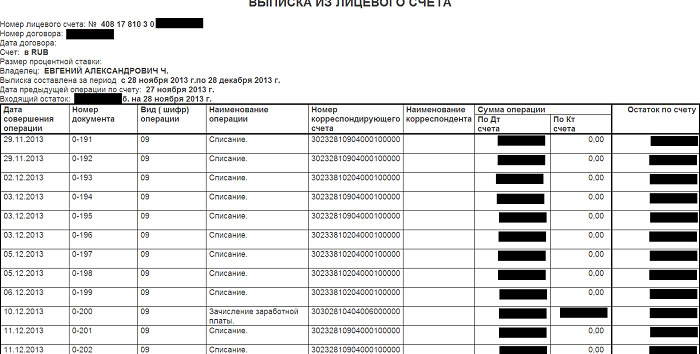

Расчетный, платежный и льготный (грейс) периоды

В течение расчетного периода пользователь может тратить деньги с кредитки в пределах установленных лимитов.

После него наступает платежный период — время, за которое клиент должен погасить кредит. Если он это делает, то проценты не начисляется. То есть пользователь отдает банку ровно ту сумму, которую у него занял.

Льготный (грейс) период — это расчетный период + платежный период. То есть время, за которое вы тратите деньги и возвращаете их назад.

Наглядно это выглядит так:

Расчетный период, во время которого вы можете совершать покупки в пределах лимита — 30 дней. Платежный — за это время вы должны полностью погасить потраченную сумму — 20 дней. Льготный — общее время расчетного и платежного периодов — 50 дней.

Иван С. начал пользоваться кредиткой и его расчетный (отчетный) период начинается 1 января. Он сразу же пошел в магазин и сделал покупку на 1000 рублей, расплатившись кредитной картой.

Еще 29 дней (до 31 января) Иван сможет пользоваться кредиткой в пределах лимита. С 31 января начнется платежный период, во время которого Иван С. должен вернуть банку ровно ту сумму, которую он потратил. Без процентов. Этот период длится 20 дней, то есть до 19-го числа включительно.

Если Иван не успевает заплатить банку за эти 20 дней, то ему начисляют проценты. И вместо той же 1000 он, например, должен будет вернуть банку 1200 рублей.

Если Иван купит что-то не 1 января, а 25, то до платежного периода ему останется всего 5 дней. Поэтому нужно учитывать время расчетного периода. Если он уже заканчивается, а денег нет, то лучше не тратить средства с кредитки. Иначе вы рискуете просрочить платеж и получить проценты.

Банк-эмитент

Банк-эмитент или эмиссионный банк — это банк, который выпускает вашу кредитную карту и дает в обращение платежные средства. Он несет ответственность перед пользователями кредитки и обязуется предоставлять деньги в пределах установленного лимита.

Кредитный лимит

Кредитный лимит — это максимальное количество денежных средств, которое клиент может потратить со своей кредитной карты. Лимит прописывается в договоре и зависит от платежеспособности пользователя и условий банка.

Как правило, у каждого пользователя свой кредитный лимит. При его определении учитывается зарплата, стаж, кредитная история и некоторые другие моменты.

Кредитная история

Кредитная история — это ваша характеристика, как плохого или наоборот хорошего заемщика. Если вы уже брали кредит в других банках, то у вас есть кредитная история. И любой российский банк сможет запросить ее в ЦБ РФ.

Вы также можете проверить свою кредитную историю на официальном сайте ЦБ РФ.

Кредитная линия

Это договор, в котором прописываются обязательство банка выдавать пользователю деньги в определенном размере. При оформлении кредитки вы также заключаете подобный договор. В нем отражаются все условия предоставления средств.

При оформлении кредитных карт обычно открывается возобновляемая кредитная линия. Это значит, что вы можете возвращать деньги банку частями или целиком на свое усмотрение.

Еще это значит, что ваш кредитный лимит будет постоянно увеличиваться. Чем дольше вы пользуетесь кредиткой, тем больше ваш кредитный лимит.

Минимальный платеж

Это деньги, которые вы обязательно должны вносить на счет кредитки в течение платежного периода. Каждый банк самостоятельно устанавливает минимальный платеж. Обычно это 5-10% от суммы долга.

Потребительский кредит и кредитная карта: в чем разница

Многие люди путают эти два понятия, потому что они действительно очень схожи. Кредитная карта — это такой же кредит. Вы пользуетесь деньгами банка в течение определенного периода, после чего возвращаете долг.

https://www.youtube.com/watch?v=3outCHzVCG0

Только здесь предусмотрены специальные условия для заемщиков, которые дают свои выгоды. Если понимать все эти условия и нюансы, то кредитка не станет для вас долговым омутом. Наоборот, в нужный момент она сможет выручить вас и вы не понесете никаких потерь.

Вот некоторые отличия кредитки от потребительского кредита:

- Возобновляемая кредитная линия. Вы можете снова и снова занимать деньги у банка без необходимости посещать банк или собирать документы.

- Льготный период. Вы можете пользоваться услугами бесплатно. Сколько взяли в долг, столько же и отдали. Если все уплачено в срок, то никаких процентов не начисляется.

- Оплата любых покупок. Вы можете оплачивать любые покупки в пределах верхнего лимита. Хоть даже купить жвачку в магазине.

- Наличные. Вы можете пойти к любому банкомату и снять наличные деньги. Но за это обычно начисляют комиссию.

- Нет залога и поручительства. Процесс оформления кредитки более простой.

- Возврат долга сразу или по частям. Клиент сам решает как ему удобнее возвращать деньги банку.

- Бонусы и акции. Клиенты получают доступ к массе бонусов и акций. Кэшбэк, скидки в магазинах и т. д.

Виды кредитных карт

Кредитка — это обычная пластиковая карточка с логотипом банка. Ее очень легко спутать с дебетовой картой (той, где вы используете собственные деньги). На некоторых иногда указывают, что это именно кредитная карта. Но это не обязательное условие.

Как и в случае с дебетовыми картами, основным отличием является платежная система. Самые основные для России: VISA, MasterCard и МИР.

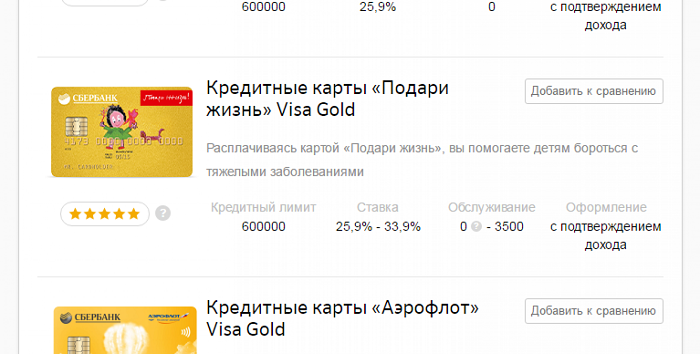

Также кредитки могут отличаться по статусу: стандартные (классические), золотые, платиновые, VIP и т. д. Все они подразумевают определенный набор льгот и привилегий.

Еще карты могут различаться по персонализации (именные или неименные) и техническим параметрам (с магнитной лентой, с микрочипом или комбинированные).

Чтобы выбрать наиболее выгодную для себя кредитку, вы должны руководствоваться своими предпочтениями.

Например, если вы живете в России, то для вас практически нет никакой разницы между VISA и MasterCard. Они отличаются валютой внутреннего расчета и это будет важно только в случае, если вы используете кредитку за рубежом.

Насчет остальных параметров все индивидуально. На официальных сайтах банков ознакомьтесь со всеми условиями, сравните продукты между собой и выберите наиболее выгодный.

Требования к заемщику

Для начала вам необходимо ознакомиться с требованиями к заемщику. Для России они предельно простые:

- Гражданство РФ.

- Постоянная или временная прописка на территории России.

- Возраст от 21 до 65 лет. Есть банки с более широкими возрастными диапазонами.

Еще есть ряд желательных требований, которые могут стать вашим преимуществом:

- Вы получаете зарплату на банковскую карту.

- У вас есть дебетовая карта.

- Есть открытый депозит на ваше имя.

- Брали кредит в этом банке.

Для оформления кредитной карты вам понадобится паспорт. Но банк может запросить дополнительные документы:

- права,

- СНИЛС,

- свидетельство ИНН,

- загранпаспорт,

- полис ОМС.

Также могут попросить справку о доходах, чтобы удостовериться в вашей платежеспособности. Рекомендуется предоставить этот документ, потому что он повышает шансы на получение более выгодных условий.

Все эти данные можно уточнить на официальных сайтах или же при личной беседе с представителями банков.

Плата за обслуживание

Кредитные карты предусматривают плату за годовое или месячное обслуживание. Цена может быть разной.

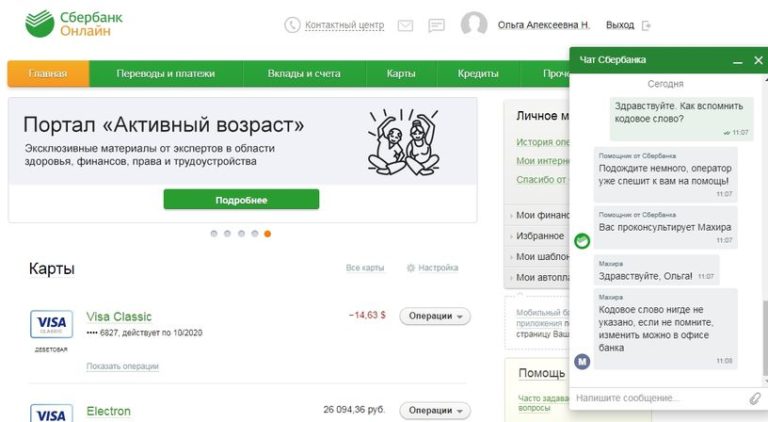

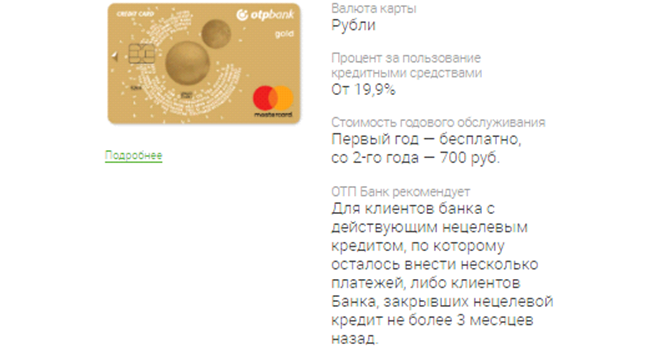

Вот несколько примеров:

Есть карты с более длительным грейс-периодом и бесплатным годовым обслуживанием. Их еще называют картами рассрочки. Но это материал для отдельной статьи.

Как эффективно использовать кредитку

Самое основное, что вы должны запомнить — нужно возвращать долг прежде, чем закончится платежный период. Так вы сможете экономить деньги и не платить проценты.

https://www.youtube.com/watch?v=yyWWC-OQjhg

Еще из-за этого вы будете получать бонусы от банка. Возможно вам даже предложат более выгодные условия, если увидят, что вы добросовестный заемщик.

Следите за льготным периодом, не просрочивайте платежи и все будет хорошо.

Преимущества использования кредитной карты

Тут все очевидно. Если у вас зарплата только послезавтра, а скидки на какой-нибудь товар сгорают уже сегодня, то кредитка легко решит этот вопрос.

Вы покупаете этот товар по скидке за счет банка, потом возвращаете долг в платежный период и все. Никаких процентов и переплат, выгода не упущена. Наоборот, вы приобрели нужный товар по скидке и сэкономили.

Если пользоваться кредитной картой с головой, то вы получите только плюсы и выгоды. Как если бы тратили свои деньги.

Главное понять процесс и вовремя возвращать долги. Ну и не усердствовать в покупках с кредитки, иначе долг набежит, а расплатиться потом будет проблематично.

Выделим все преимущества кредитки:

- Пользуйтесь деньгами банка абсолютно без процентов. Потратили 1000 рублей, вернули 1000 рублей.

- Многие банки предусматривают бонусы и акции для своих клиентов. Еще больше выгоды.

- Вы оформляете кредитку только один раз. Чтобы вновь и вновь «брать кредит» вам не нужно заново идти в банк со всеми документами.

- В любой момент вы можете снять наличку в ближайшем банкомате. С комиссией, правда, но это уже другой вопрос.

- Вы можете увеличить свой кредитный лимит, если будете вовремя возвращать долги. Банк поймет, что вы хороший клиент и предложит более выгодные условия.

- Это все еще пластиковая карта, которой можно легко расплачиваться в супермаркетах, интернет-магазинах и т. д. Без всякой возни и суеты.

Заключение

Кредитная карта — это очень удобный платежный инструмент, который может приносить пользу при правильном использовании. Если внимательно ознакомиться со всеми условиями и вовремя вносить средства в платежный период, то кредитка станет незаменимым помощником в быту.

Ответ на вопрос: «обман или помощник» — каждый найдет сам. Кому-то кредитка может показаться адовым вселенским злом, другие уже давно научились ей пользоваться и их все устраивает.

на десерт: 9 НЕВЕРОЯТНЫХ недавних археологических находок

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

( 7 среднее 5 из 5 )

Видео:Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

Что такое кредитная карта и как ей пользоваться?

Уже давно ушли в прошлое времена, когда у друзей и коллег занимали деньги до зарплаты. Ведь в наши дни практически каждый может оформить кредитную карту. При этом для того чтобы избежать неприятных сюрпризов, важно понимать – что такое кредитная карта и как ей грамотно пользоваться.

Что это такое

Кредитная карта – это пластиковая банковская карта, на которой установлен определенный кредитный лимит.

В течение льготного периода деньгами можно пользоваться без процентов, однако если не вернуть их в срок, придется «покрыть» не только сам долг, но еще и штрафные санкции.

В современном мире кредитные карты серьезно потеснили потребительные займы и стали отличной альтернативной «деньгам в долг до зарплаты».

Кредитная, дебетовая или карта с овердрафтом – в чем разница?

Если отличия между дебетовой и кредитной картой понятны – первая предназначается для «хранения» и использования исключительно личных средств, а вторая позволяет «брать в долг» у банка, то кредитные карты и дебетовые карты с овердрафтом многие и часто путают, попадая в неприятные финансовые ситуации и существенно переплачивая за займ. Именно поэтому важно знать, в чем заключаются принципиальная разница между ними.

Итак, овердрафтная карта – это дебетовая карта с открытой кредитной линией. Но она, в отличие от кредитной, предназначена в первую очередь для хранения личных средств. И это не единственное, что их отличает.

Важно для владельца той или иной карты то, что овердрафт не предполагает наличие льготного беспроцентного периода – за пользование займом в любом случае берется процент.

Кроме того, долг по овердрафтной карте списывается сразу же, как только на счету у ее владельца оказываются деньги – в автоматическом режиме.

Виды

Для того чтобы оформить кредитную карту на максимально выгодных условиях, важно знать, какими они бывают. На сегодняшний день существует несколько критериев классификации:

- по типу – выделяют стандартные (с магнитной полосой) и чиповые (с более высокой степенью защиты) кредитные карты;

- по платежной системе кредитные карты делятся на международные (например, Visa, MasterCard, American Express) и локальные (например, Сбербкард);

- по преимуществам кредитные карты бывают Стандартными, Золотыми, Платиновыми.

Условия

Оформляя кредитную карту важно знать, на каких условиях она выдается тем или иным банком. Для потенциальных заемщиков принципиально важны следующие моменты.

- Продолжительность и порядок исчисления льготного периода. Как правило, он составляет 55 дней, однако банки могут сокращать или увеличивать этот срок по своему усмотрению (естественно, этот момент определяется «раз и навсегда» и прописывается в договоре). Что касается порядка исчисления, то особенно важно знать как именно он рассчитывается – это позволит во время гасить задолженность по карте и избегать переплат.

- Величина кредитного лимита – может устанавливаться для каждого заемщика в индивидуальном порядке или быть одинаковой для всех.

- Процентная ставка – это процент, который будет брать банк с заемщика в случае, если он не успел погасить долг в течение льготного периода.

- Комиссия за пользование картой и снятие наличных. Как правило, рассчитываться кредитной картой можно без комиссии. А вот за снятие наличных она берется – процент устанавливается каждым конкретным банком.

- Дополнительные платежи. Помимо основных, комиссии и процентов за пользование кредитом, договором могут быть предусмотрены дополнительные платежи. Их наличие нужно непременно уточнять при оформлении кредитной карты.

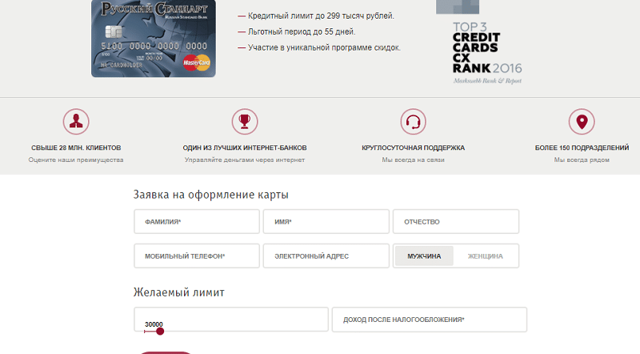

Как оформить

Для того чтобы оформить кредитную карту, нужно обратиться в выбранный банк с заявлением. Подать его можно лично, придя в ближайший офис, или онлайн, на официальном сайте.

Спустя некоторое время менеджеры проинформируют потенциального заемщика о результатах рассмотрения его обращения. Сама кредитная карта также может быть вручена ее владельцу несколькими способами: лично в офисе, доставлена курьером или отправлена почтой.

Некоторые банки могут не предоставлять возможности оформить и получить карту дистанционно.

Как пользоваться

После оформления кредитной карты ее необходимо активировать и можно начинать активно пользоваться. Практически так же, как обычной дебетовой картой, но, естественно, в рамках установленного кредитного лимита. Однако, для того чтобы не столкнуться с неприятными сюрпризами, важно знать особенности кредитной карты и соблюдать основные правила.

Правила

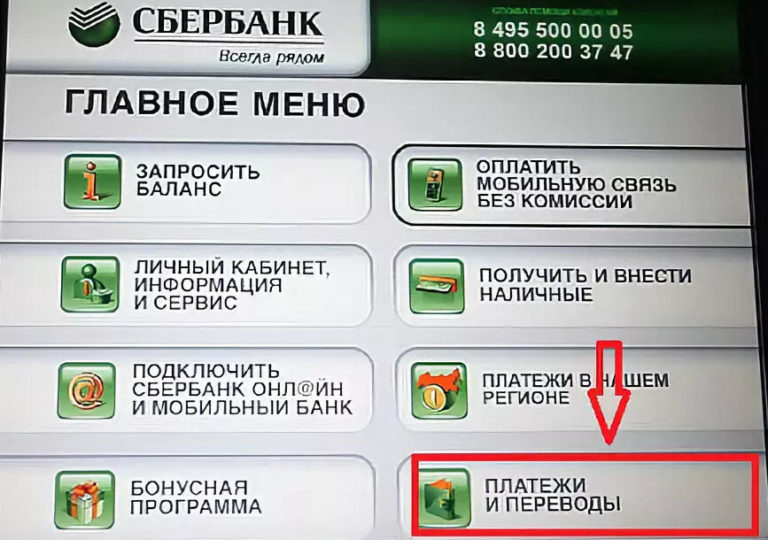

Для того чтобы кредитная карта начала работать, послу получения ее необходимо активировать. Сделать это можно в ближайшем банкомате или в виртуальном личном кабинете. Четкая последовательность действий зависит, в первую очередь, от банка, в котором вы завели кредитку.

Как снять наличные

Снять наличные с кредитной карты можно в любом банкомате, но за эту операцию, как правило, предусмотрена комиссия, размер которой нужно уточнять при заключении договора.

Кроме того, могут быть установлены суточные и месячные лимиты. Иногда процент комиссии может быть «плавающим».

Так, например, если вы снимаете меньше определенной суммы в месяц, то он будет одним, а если превысите эту сумму, то значительно выше.

Льготный период

Льготный период, или как его еще называют грейс-период, это время, в течение которого банк не начисляет проценты за пользование деньгами с кредитной карты. Он может рассчитываться несколькими способами:

- с момента первой совершенной операции – то есть, например, если клиент снимал деньги дважды, то срок беспроцентного периода будет исчисляться со дня получения первой суммы. Для того чтобы он начался вновь, нужно погасить задолженность полностью;

- по каждой операции отдельно;

- начиная с конкретной фиксированной даты.

Срок грейс-периода, как правило, составляет 55 дней, однако он может быть и любым другим. Кроме того, некоторые банки могут не распространять его действие на отдельные операции – этот момент нужно непременно уточнять при оформлении карты и заключении договора.

Блокировка

Иногда возникают ситуации, когда кредитную карту требуется заблокировать. Например, потому что она утеряна или каким-то образом используется мошенниками. В этом случае можно действовать одним из предложенных путей:

- заблокировать кредитную карту, позвонив в банк по телефону горячей линии;

- обратиться в ближайший офис банка;

- заблокировать кредитную карту через мобильный банк или виртуальный личный кабинет.

Иногда возникают ситуации, когда кредитную карту блокирует сам банк. В этом случае, для того чтобы ее восстановить, нужно в первую очередь узнать причину, позвонив на горячую линию, а затем, если потребуется, обратиться с заявлением в офис.

Безналичные расчеты

По кредитной карте можно совершать безналичные расчеты или снимать с нее деньги. При этом гораздо выгоднее расплачиваться картой «напрямую».

Преимущества

Самое главное преимущество безналичных расчетов по кредитной карте в том, что за такие операции в большинстве случаев не взимается комиссии. Кроме того, ваши (ну или банковские) средства находятся в относительной безопасности – потеряв карту, ее всегда можно заблокировать, а вот наличные деньги в таком случае вернуть практически невозможно.

Что можно оплатить

Кредитной картой можно оплатить любые товары, работы или услуги по усмотрению ее владельца. Это нецелевой займ, и ограничений на его использование нет.

Где можно расплачиваться

Кредитной картой, так же как и дебетовой, можно рассчитываться в любом магазине, где есть терминалы. Ограничений именно по кредитке как по платежному средству в нашей стране не существует.

Как погашать задолженность

Существует два способа погашения задолженности по кредитной карте – полностью погасить задолженность до истечения грейс-периода или, если такой возможности нет, внести минимальный платеж.

Единоразовый платеж до истечения грэйс-периода

Это единственный способ, позволяющий пользоваться заемными средствами и не платить за это проценты. Погасить задолженность можно единоразово или частями – главное, чтобы вся необходимая сумма была «закрыта» до истечения льготного периода.

Минимальные платежи, предусмотренные банком

Если погасить всю сумму сразу возможности нет, можно внести до истечения льготного периода минимальный платеж. Его размер устанавливается банком и обычно определяется как процент от суммы долга (например, в Сбербанке это 5%). Однако не стоит забывать, что в последствии придется вернуть не только то, что взято в долг, но и начисленные проценты.

Дополнительные комиссии

Оформляя кредитную карту, важно знать, что ее пользователи могут столкнуться с дополнительными комиссиями. Их наличие и размер в обязательно порядке прописываются в договоре, а значит пользователю, чтобы быть «предупрежденным и вооруженным», достаточно всего лишь внимательно его изучить.

- Комиссия за снятие наличных – устанавливается практически всеми банками, составляет, как правило, 1-2%.

- Годовое обслуживание – комиссия взымается единоразово, ее величина составляет 150-600 рублей в год, в зависимости от банка.

- Штрафные санкции – комиссия за нарушение заемщиком условий договора. Ее величина может зависеть от разных факторов.

- Дополнительные услуги с абонентской платой – например, мобильный банк, смс-информирование и другие.

Некоторые банки, привлекая клиентов «на свою сторону», предлагают карты с бесплатным годовым обслуживанием и мобильным банком. Никакого подвоха в этом искать не нужно.

Cash-back

Многие банки предлагают своим клиентам вернуть часть средств, потраченных на покупки по кредитной карте. Cash-back может начисляться «живыми» деньгами, а может бонусными баллами, которые в дальнейшем можно тратить у партнеров.

В любом случае, всегда есть магазины, в которых начисляется повышенный cash-back по бонусной программе того или иного банка, а значит, покупки становятся куда более выгодными.

А вот за снятие наличных бонусов практически никогда не начисляется.

Как эффективно пользоваться

Перед тем как начать пользоваться кредитной картой, нужно внимательно изучить договор, который вы заключили с банком. Там будет четко написано обо всех ее особенностях, возможных комиссиях и других «подводных камнях». Кроме того, есть ряд правил, соблюдение которых позволит избежать финансовых неприятностей в будущем.

- Не воспринимайте кредитную карту как «кошелек» или средство продержаться до зарплаты. Это не ваши деньги, и их придется так или иначе возвращать. И, возможно, с процентами.

- Старайтесь не снимать с кредитной карты наличные, так как большинство банков за это берет комиссию.

- Внимательно изучите, как рассчитывается льготный период по вашей карте и старайтесь «не выходить за его рамки». Не стоит забывать, что, не погасив всю сумму в установленное время, вас придется возвращать не только ее саму, но и проценты.

- Уточните в банке, можно ли подключить вашу карту к бонусной программе и получать cash-back за покупки.

- Соблюдайте меры безопасности и всячески старайтесь, чтобы ваша кредитная карта не попадала в руки третьих лиц.

: Как грамотно пользоваться кредиткой

Last modified: 18.10.2021

Видео:КРЕДИТНЫЕ КАРТЫ: за или против? / Как правильно пользоваться кредиткой / Гусейн ИмановСкачать

Что такое кредитная карта: обман или реальный помощник

Здравствуйте, друзья!

Мы продолжаем идти по пути уверенного пользователя любым банковским продуктом. И сегодня на очереди кредитная карта. В народе она получила название “кредитка”. Что это такое? Кредитная карта – это пластиковый кошелек с чужими деньгами, а именно деньгами банка, которые он дает нам на определенных условиях в долг. Это, если говорить простыми словами.

Чем она отличается от других видов платежных средств? Как открыть и сколько стоит обслуживание? Как эффективно ею пользоваться? Обратите внимание, что ключевое слово в последнем вопросе “эффективно”.

Вот такие вопросы я задала себе перед написанием статьи. Нашла ответы и с удовольствием делюсь с вами результатами своей работы. Надеюсь, будет полезно. Кто-то по-другому взглянет на кредитную карту и вполне возможно перестанет закрываться в “домик” при одном ее упоминании. Как я всего несколько лет назад.

Что такое кредитка и как отличить от дебетовой карты

На банковском языке кредитная карта – это электронное средство платежа для совершения операций за счет средств банка в пределах лимита, установленного в договоре.

https://www.youtube.com/watch?v=0W8TO5v_o5Q

Какие еще мы знаем платежные средства? Я уже писала о дебетовых картах. Именно они получили на сегодняшний день наибольшее распространение. Некоторые люди имеют их по несколько штук. Нам переводят на карту зарплату, мы расплачиваемся ими в магазинах и кафе. Кто-то даже копит на них деньги.

Ее главной отличительной особенностью является то, что на дебетовой карточке хранятся наши личные денежные средства, которые мы можем расходовать по своему усмотрению. Нет денег на счете, нет и расходов по карте. Но есть исключения даже из этого правила – это карты с овердрафтом.

Дебетовая карта с овердрафтом – это карта с личными деньгами, но с возможностью в случае крайней нужды заглянуть в кошелек банка и взять оттуда до зарплаты или любого другого поступления. Не путайте с кредиткой. Овердрафт дает право на получение в долг небольшой суммы на короткий срок и погашается одним платежом.

Есть возможность взять взаймы у банка, даже не подозревая об этом. Это так называемый технический овердрафт. Я писала о всех случаях его наступления в статье об овердрафте.

Кредитная карта – это платежное средство, которое может стать отличным заменителем потребительского кредита. Но об этом мы поговорим в отдельном разделе.

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз.

Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

Расчетный, платежный и грейс периоды: в чем разница?

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга. Обратите внимание, что платеж должен быть не меньше минимального.

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Например, 1 апреля начинается мой отчетный период. В этот же день я сделала первую покупку и расплатилась картой. 20 мая заканчивается льготный период погашения под 0 % (50 дней). Если первую покупку я сделаю не 1 апреля, а 20 апреля, то до 20 мая остается уже не 50, а 31 день (11 дней расчетного и 20 дней платежного периодов).

Потребительский кредит и кредитная карта: что общего и чем отличаются

Первый вопрос, когда сравниваешь два банковских продукта: “Кредитная карта — это кредит или нет?” Конечно, да. Кредитка – это вид банковского кредитования.

И тот, и другой предполагает пользование средствами кредитного учреждения. Поэтому у некоторых граждан, которые крайне негативно относятся к жизни в долг, такая же реакция распространяется и на кредитные карты. Но есть существенные отличия, которые помогают кредитке все больше и больше отвоевывать рынок у потребительских кредитов. Рассмотрим их подробнее:

- Неоднократное возобновление кредитной линии без посещения банка и нового сбора документов.

- Наличие льготного периода, когда пользование кредитом – совершенно бесплатная услуга, т. е. вы просто возвращаете долг через определенный период времени без процентов.

- Возможность пользования деньгами банка при оплате покупок на любую сумму, даже самую минимальную. Хотите купить коробок спичек? Пожалуйста.

- Возможность снять наличные деньги (опасайтесь комиссий!)

- Не требует залога и поручительства.

- Дополнительные привилегии держателям карточек. Например, кэшбэк.

- Погашение долга одним платежом или по частям – решать заемщику.

Условия эффективного использования

Главное условие пользования “чужими” деньгами – это их своевременный возврат. Поэтому, если вы в течение льготного периода кредитования вносите минимальный платеж или всю сумму долга сразу, то кредитная линия будет возобновляться снова и снова. Это удобно и выгодно.

https://www.youtube.com/watch?v=A7Be9gHxR1Y

Можно ли пользоваться кредитом абсолютно бесплатно? Да, можно. Мы частично уже затрагивали этот вопрос, когда разбирали термин “грейс-период”. Теперь остановимся более детально.

По каждой кредитке есть беспроцентный период (от 50 до 100 дней). Это значит, что в течение всего срока вы можете тратить деньги банка на любые цели. При погашении не всей суммы долга, а только его части, по истечении льготного периода вам начисляют проценты (рассчитываются индивидуально).

🔍 Видео

Как работает кредитная карта Сбербанка?Скачать

Кредитные карты в США 🇺🇸Скачать

Кредитная карта Сбербанк 120 дней без процентов — честный обзор условий, плюсы, минусы и подвохи!Скачать

Что нужно знать перед открытием кредитной карты? Как пользоваться кредитной картой для чайниковСкачать

Чем опасна кредитная карта? Вся правда о кредитных картах и долгах по кредиткамСкачать

Как пользоваться кредитами и не остаться на улице?Скачать

Быстро и одним действием поднять рейтинг | Погашайте кредитную карту правильноСкачать

Кредитная карта для чайников. Как пользоваться кредитной картой.Скачать

Лучшие кредитки ТОП 2024! Самая выгодная кредитная карта - обзор условий, плюсы, минусы и подвохи!Скачать

Кредитные карты: благо или зло?Скачать

КРЕДИТНАЯ КАРТА СБЕРБАНКА 120 ДНЕЙ БЕЗ , СБЕРКАРТА ОБЗОР КАК ПОЛЬЗОВАТЬСЯСкачать

КРЕДИТНАЯ КАРТА АЛЬФА-БАНК ГОД БЕЗ ПРОЦЕНТОВ ОБЗОР КАК ПОЛЬЗОВАТЬСЯСкачать

НЕ БЕРИ КРЕДИТ! (пока не посмотришь это видео)Скачать

Кредитная карта сбербанка 120 дней без процентов СберкартаСкачать

Хитрый способ для Кредитной карты: Бесконечный льготный периодСкачать

Строим кредитную историю в США без ошибок | Самые популярные заблужденияСкачать

Кредитная карта Тинькофф ПЛАТИНУМ - вы будете в шоке! Плюсы, минусы и подвохи льготного периода!Скачать