Практически каждый россиян активно пользуется кредитной картой. Данный банковский продукт очень востребован на рынке. Оформить кредитку можно во многих финансовых учреждениях.

В борьбе за своих клиентов банки вынуждены придумывать новые привилегии и предлагать выгодные тарифы на свои услуги. Одним из лучших предложений на рынке является «Мультикарта» от ВТБ 24.

В чем же ее основные преимущества? И о чем должен помнить владелец кредитки, чтобы получить максимум привилегий от ее использования?

- Кредитная карта ВТБ 24 с кэшбэком

- Как оформить кредитную карту кэшбэк от ВТБ 24?

- Преимущества и недостатки кредитки ВТБ 24 с cash back

- Отзывы по кредитной карте ВТБ 24 с CashBack

- Карта с кэшбэком от ВТБ: лучшее предложение на рынке

- Условия получения кэшбэка

- Как потратить начисленные бонусы

- По каким картам можно получить кэшбэк

- Дебетовая мультикарта

- Кредитная мультикарта

- В заключении

- Втб 24: кредитная карта с кэшбэком

- Что такое кэшбэк

- Карты ВТБ 24

- Преимущества дебетовой карты с кэшбэком

- Преимущества кредитки с кэшбэком

- Процедура оформления

- Карта ВТБ24 с кэшбэком

- Дебетовые карты ВТБ24 с кэшбэком

- Классическая карта

- Золотая дебетовая «Автокарта ВТБ24»

- Золотая дебетовая «Карта впечатлений»

- Золотая дебетовая «Карта мира»

- Платиновая дебетовая «Автокарта ВТБ24»

- Платиновая дебетовая «Карта впечатлений»

- Платиновая дебетовая «Карта мира»

- Мультикарта ВТБ24

- Кредитные карты ВТБ24 с кэшбэком

- Как оформить карту ВТБ24 с кэшбэком

- Заключение

- Дебетовая карта ВТБ24 «Мультикарта» с кэшбэком: условия и отзывы

- Разновидности карты

- Бонусные опции «Мультикарты»

- Опция «Cash back» с категорией «Авто»

- Опция «Cash back» с категорией «Рестораны»

- Опция «Коллекции»

- Опция «Путешествия»

- Кэшбэк по Мультикарте ВТБ: как работает и как подключить эту опцию

- Мультикарта – что это?

- Общие тарифы мультикарты

- Привилегии на выбор

- Как рассчитывается Cash Back

- Бонусы не начисляются за:

- Кэшбэк зарплатникам

- Что нужно знать о кэшбэк

- Как подключить

- Как потратить кэшбэк

- Лимит по кэшбэк-начислениям

- 🎦 Видео

Кредитная карта ВТБ 24 с кэшбэком

Кредитная карта с кешбэком

«Мультикарта» — все лучшее в одной карте. Под этим слоганом ВТБ 24 предлагает свой продукт клиентам. А так ли это на самом деле? Или это очередной рекламный ход для привлечения новых клиентов?

Итак, данная карта имеет следующие характеристики:

- Бесплатное обслуживание будет предложено только тем клиентам, у которых среднемесячный оборот или остаток средств по карте будет составлять не менее 15 000 рублей. В противном случае ежемесячная комиссия составит 249 рублей.

- Продолжительность льготного периода составляет 50 дней, но он распространяется только на безналичные операции.

- За пользование кредитными средствами банк начисляет 26% годовых.

- Лимит по карте рассчитывается персонально для каждого клиента, но не может превышать 1 млн рублей.

- За снятие собственных средств в банкоматах ВТБ24 комиссия не взимается, а за кредитные – 5,5% (минимум 300 рублей).

Условия довольно привлекательные: процентная ставка невысокая и есть возможность сэкономить на комиссии за обслуживание.

Но это еще не все. «фишка» «Мультикарты» — кэшбэк до 10%. При чем клиент сам решает на какие операции он будет распространяться.

Возможные опции на месяц:

- 10% кэшбэка в категории «Авто и рестораны»;

- 2% кэшбэка на любые покупки в торговой сети;

- 4% в категории «Путешествия».

Клиент может каждый месяц изменять опцию по начислению кэшбека. Держатели «Мультикарты», которые планируют вносить свои средства на счет, могут выбрать функцию начисления процентов на остаток.

ВТБ24 обещает до 10% дохода, но такую ставку устанавливают в первый месяц получения карты. Далее процентная ставка снижается до 5,5%; 6,5%; 7,5%.

И только через год клиент может вновь получить 10% дохода. Но даже 5,5% на остаток – это довольно выгодное предложение. При открытии срочного депозита клиент не может пользоваться своими деньгами в течение определенного времени. А сбережения на «Мультикарте» доступны ему в любой момент. См.

также: кредитная карта 200 дней без % от банка Авангард.

Как оформить кредитную карту кэшбэк от ВТБ 24?

Оформление карты с кешбэком от ВТБ24

Получить «Мультикарту» могут клиенты, которые соответствуют следующим требованиям:

- Имеют российское гражданство.

- Возрастные рамки 21-68 лет.

- Минимальный среднемесячный доход 20 000 рублей, а для Москвы и области – от 30 тысяч рублей.

- Наличие постоянное регистрации в регионе нахождения банка.

В обязательном порядке проверяется и кредитная история клиента. Если она испорчена, то выдача кредитки не будет согласована.

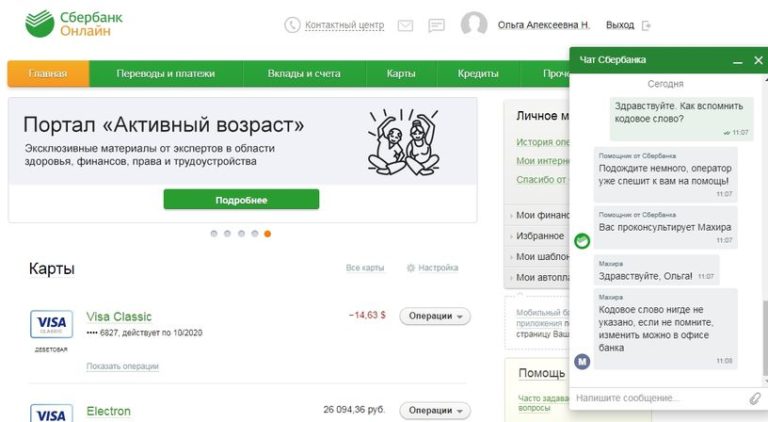

Процесс получения карты с кэшбэком очень простой. Клиенту необходимо в первую очередь ознакомиться с тарифами и заполнить онлайн заявку на сайте банка. Его анкета будет рассмотрена в течение одного рабочего дня и принято окончательное решение.

После этого осуществляется выпуск карты. Клиенту нужно обратиться в указанное отделение для ее получения.

Из документов потребуется только справка о доходах за последнее полугодие и гражданский паспорт. Весь процесс оформления кредитки занимает до 10 дней.

Именно столько времени нужно для выпуска именной карты.

Преимущества и недостатки кредитки ВТБ 24 с cash back

Преимущества и недостатки карты

Как любой вид займа «Мультикарта» имеет свои «плюсы» и «минусы». К преимуществам можно отнести:

- Кэшбэк до 10%. При чем клиент самостоятельно определяет перечень покупок, на которые он распространяется.

- Возможность получить дополнительный доход при внесении собственных средств на карту.

- Высокий кредитный лимит по карте.

- Отсутствие комиссии за обслуживание счета.

- Получить карту можно уже с 21 года.

- Не высокая процентная ставка по кредитке.

- Возможность дистанционной схемы оформления карты.

Если клиент будет погашать задолженность в течение действия льготного периода, то ему не начислят проценты. Но не смотря на существенные преимущества, у данного продукта есть свои и недостатки.

Во-первых, льготные период не распространяется на операции по снятию наличных. Во-вторых, для получения кредитной карты клиент должен иметь довольно высокий среднемесячный доход. В-третьих, за снятие наличных средств в банкоматах взимается немаленькая комиссия.

https://www.youtube.com/watch?v=q1qlq3YL-aA

В целом условия обслуживания карты с кэшбэком вполне выгодные. Главное, совершать только безналичные операции и погашать долг в течение льготного периода. В таком случае, переплата по кредитке может быть нулевой.

Отзывы по кредитной карте ВТБ 24 с CashBack

Отзывы клиентов о карте с кэшбэком от ВТБ24

Являюсь клиентом ВТБ24 уже лет пять. Этот банк меня всегда приятно удивлял заманчивыми предложениями по кредитным картам. Последнее предложение — «Мультикарта», просто супер.

Очень удобно иметь доступ к кредитным средствам и при этом возможность получать дополнительный доход на свои сбережения. Стараюсь половину заработной платы вносить на карту, а потом постепенно снимать их по мере необходимости.

Если их будет недостаточно, то я всегда могу воспользоваться кредитным лимитом.

Мне друзья посоветовали открыть карту с кэшбэком от ВТБ 24. Мне также понравились их тарифы на обслуживание. Я заполнил анкету на сайте и получил положительное решение.

Когда обратился в отделение за ее получением, мне отказали в ее выдачи. Все дело в том, что в предоставленной справке о доходах, среднемесячный доход был около 19000 рублей. А нужен – от 20 тысяч рублей.

Было очень обидно, я себя почувствовал почти «бомжом».

Отзыв клиента ВТБ24

Я много путешествую за границей. С собой всегда беру Мультикарту. С помощью нее покупаю билеты, бронирую отели. По этим операциям получаю кэшбэк до 10%. Сумма получается довольно внушительная.

Также я не оплачиваю проценты, потому что возвращаю долг в течение льготного периода. Мультикарту принимают для расчетов во всех странах, независимо от их валюты.

Обороты по счету превышают 15000 рублей, поэтому никаких дополнительных комиссий я не оплачиваю.

Я считаю, что условия по Мультикарте очень невыгодные. Чаше всего мне нужны наличные. Я вынужден оплачивать высокую комиссию за их снятие в банкоматах и никаких бонусов и привилегий не получаю.

Не распространяется на эти операции и льготные период. Я считаю, что это совсем несправедливо. Клиенты, которые делают безналичные операции, могут получить бонусы и еще не платят проценты.

А для «обнальщиков» установлены просто кабальные тарифы.

Карта с кэшбэком от ВТБ24 отличный выбор

Карта с кэшбэком от ВТБ24 – отличный выбор. Я ее оформил и остался очень доволен.

Во-первых, согласовали заявку за один день и при этом установили максимальный кредитный лимит. Во-вторых, уже через семь дней карту доставили в отделение.

В-третьих, менеджер подробно меня проконсультировал и предоставил все тарифы по обслуживанию карты. Никаких скрытых комиссия и других «подводных камей!»

Пользуюсь кредитками от разных банков уже лет десять. И каждый раз убеждаюсь, что заманчивые и выгодные условия действуют только «на бумаге». Так получилось и с ВТБ 24.

Сначала пообещали, что по карте отсутствует комиссия за обслуживание счета. А на практике нужно выполнить ряд требований, чтобы данная плата не взималась. Тоже самое и с процентом на остаток.

10% платят только в первый месяц, а потом его понижают в два раза. В общем, обманывают в этом банке своих клиентов.

Лично я доволен обслуживанием в ВТБ24. Всегда профессиональные и приветливые сотрудники. Только прозрачная и доступная информация. Здесь всегда клиенту помогут и ответят на все его вопросы.

Что касается карты с кэшбом, то я также доволен этим продуктом. Я устанавливают опцию кэшбэка на все операции. Пусть возвращают только 2%, но зато он распространятся на все покупки.

За месяц можно возместить часть затрат по обслуживанию счета. Всем рекомендую этот банк.

Ничего выгодного в этой карте с кэшбэком абсолютно нет. Она создана только для клиентов с высоким доходом, они и смогут получить существенные привилегии. «Рядовые» клиенты будут платить комиссию за обслуживание счета и погашать проценты. При этом кэшбэк для них будет минимальный.

Отзывы держателей карт с кэшбэком от ВТБ24

Несколько месяцев назад открыл Мультикарту. Пока ее использую не как кредитную, а как средство накопления. Вношу на счет свои сбережения и получаю доход. При необходимости могу снять наличку без комиссии. Намного безопаснее хранить деньги на карте, чем носить наличку.

https://www.youtube.com/watch?v=HAQa_fzEjqk

Лично я недоволен работой с ВТБ24. Другие банки устанавливают более длительный льготный период и низкую комиссию за снятие наличных в банкоматах. Единственное, что радует, так это хорошо развитая сеть банкоматов. Снять деньги можно без проблем. Также очень удобно, что заявка на получение карты заполняется на сайте. См. также: условия пользования кредитной картой ВТБ 24

Видео:ЛУЧШАЯ ДЕБЕТОВАЯ КАРТА с КЭШБЕКОМ в 2024 году - обзор ТОП-5Скачать

Карта с кэшбэком от ВТБ: лучшее предложение на рынке

Доброго времени суток, читатели блога AFlife.ru! Все чаще важным критерием при выборе дебетовой или кредитной карты становится размер кэшбэка по ней.

Его дают и крупные солидные банки и не очень большие коммерческие структуры. В ВТБ карта с кэшбэком может быть дебетовой, кредитной, зарплатной и пенсионной.

Как получить возврат от покупок, в каком размере и что для этого нужно, расскажем в нашей сегодняшней статье.

Условия получения кэшбэка

Основная карта в продуктовой линейке ВТБ – это Мультикарта, представленная в дебетовом и кредитном варианте. По ней можно получать до 10% возврата от безналичных трат. За покупки, совершенные у партнеров банков, вам вернутся до 11% кэшбэка. Дополнительно на остаток по карточному счету начисляется 6% годовых, что сопоставимо с базовыми депозитными ставками.

По дебетовой Мультикарте предусмотрены несколько программ получения кэшбэка, которые клиент может самостоятельно менять каждый месяц. В 2021 году действуют следующие условия:

- Авто. Клиент получает возврат 10% от покупок на АЗС и оплату парковочных мест. Обратите внимание, что размер кэшбэка зависит от того, сколько вы тратите в месяц. От 2 до 15 тысяч рублей – 2%, от 15 до 75 тысяч – 5%, свыше – 10%. При этом в первый месяц пользования вы гарантированно получите 10% возврата независимо от суммы расходов. Максимально может быть зачислено 3 тысячи бонусов. Другие карты с 10% кэшбэком от покупок на АЗС мы рассматривали в этой статье;

- Рестораны. Кэшбэк 10% за оплату, совершенную в ресторане, кафе, театре и кино. Начисление производится аналогично опции Авто;

- Cash back. Чтобы получать возврат по этой опции, нужно оплачивать покупки бесконтактно через телефон. Размер кэшбэка зависит от суммы ежемесячных трат: от 5 до 15 тысяч рублей – 1%, от 15 до 75 тысяч – 2%, от 75 тысяч – 2,5%. Если вы просто платите картой привычным способом, вам вернется только 1% при расходах от 5 тысяч в месяц. В первый платежный период клиент получает максимальное вознаграждение 2,5%. В месяц можно получить только 5 тысяч бонусов;

- Коллекция. Вы можете делать покупки в любых магазинах и получать за это бонусные рубли. Если тратите от 5 до 15 тысяч рублей, вам вернется 1% от суммы, от 15 до 75 тысяч – 2%, свыше – 4%. Оплачиваете через смартфон? Тогда вам полагаются 5% кэшбэка при суммарном ежемесячном расходе от 75 тысяч рублей. В первый месяц клиенты могут рассчитывать на 4% возврата независимо от того, сколько потратили. Максимально за расчетный период можно получить только 5 тысяч бонусов;

- Путешествия. Бонусные мили владельцы пластика начисляются за любые безналичные покупки в магазинах. Расчет процентов происходит точно также, как и по программе Коллекция;

- Сбережения. Опция не предполагает начисления кэшбэка, но дает возможность получать больше по накопительным счетам в ВТБ. Если тратите от 5 до 15 тысяч рублей ежемесячно, вам добавится 0,5% к процентной ставке, от 15 до 75 тысяч +1%, свыше 75 тысяч +1,5%.

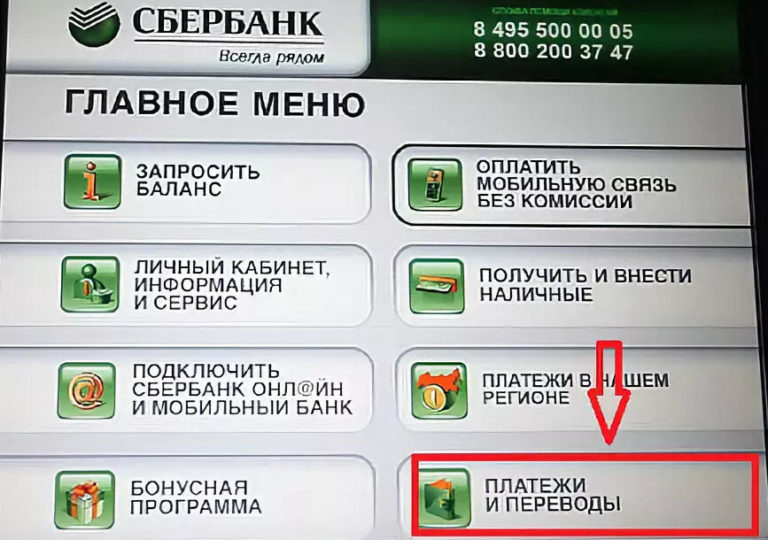

Подключение к программе лояльности происходит в офисе при оформлении карточки. Вам нужно сообщить банковскому специалисту, что вы желаете расходовать накопленные баллы на сайте ВТБ. Затем необходимо активировать свое участие через банкомат или интернет-банкинг. Это обязательное условие для заказа товаров от партнеров банка. Бонусные баллы могут накапливаться на счету и без регистрации.

Как потратить начисленные бонусы

Кэшбэк возвращается на карту в виде бонусных баллов в конце календарного месяца. Они будут действительны в течение 2 лет после зачисления. Если требуется перевыпустить пластик, все ваши накопления останутся на счете карты.

https://www.youtube.com/watch?v=3EoKszzGgJs

Как можно потратить бонусные баллы в 2021 году:

- Обменять на товары или услуги партнеров банка;

- Перечислить на карту «живыми» деньгами. Курс обмена равнозначен 1 рублю.

Выбрать товар для покупки бонусными баллами можно на сайте ВТБ. Для этого зайдите в описание программы лояльности любой карточки. Затем перейдите в каталог. Товары разбиты по категориям, здесь есть разделы «Путешествия», «Электроника», «Дети», «Книги» и т.д. Выбирайте то, что приглянулось, и оформляйте заказ как в обычном интернет-магазине. Доставка от партнеров ВТБ занимает около недели.

Если вам не хватает баллов программы лояльности, можно добавить к ним собственные деньги. При условии, что нет ограничения на оплату картой от продавца-партнера банка. Эту информацию вы найдете в описании выбранного товара. Если у вас несколько карт ВТБ, разрешено расплачиваться любыми бонусами, полученными по ним, или суммировать, переведя на счет реальными деньгами.

По каким картам можно получить кэшбэк

Когда заходит речь о кэшбэке, первая мысль о его зачислении на дебетовую карту. На самом деле многие банки (в том числе и ВТБ) возвращают процент от покупок и по другим видам пластика.

Дебетовая мультикарта

Тарифы дебетовой Мультикарты ВТБ достаточно привлекательны:

- Бесплатное обслуживание при условии траты по счету от 5 тысяч рублей ежемесячно. В остальных случаях вам придется оплачивать по 249 рублей каждый месяц;

- Если заказываете карточку на сайте банка, комиссия за выпуск пластика не берется. В отделении банка придется заплатить все те же 249 рублей. Правда, они вернутся на ваш счет, если в первый месяц потратите от 5 тысяч рублей;

- На остаток по счету банк начисляет процент. При тратах от 5 до 15 тысяч рублей – 1%, от 15 до 75 тысяч – 2%, свыше – 6%;

- Если потратите в месяц от 5 тысяч рублей, платежи и переводы будут осуществляться без комиссии;

- На аналогичных условиях можно снимать наличные в банкоматах даже сторонних банков без комиссии.

Если вы тратите в месяц достаточную сумму, условия Мультикарты будут гораздо лучше, чем в прочих финансовых организациях.

Банк ВТБ предлагает и другие тарифные планы, программа лояльности по которым соответствует описанной выше. Также в ВТБ можно оформить пенсионную или зарплатную карточку.

По ним вы сможете получать кэшбэк точно на таких же условиях. Оформить можно заполнив онлайн заявку на сайте банка.

Кредитная мультикарта

Кредитная карта может стать выгодным платежным инструментом, если правильно ею пользоваться. Возвращайте потраченную сумму в льготный период, дополнительно получайте возврат процентов на счет – так вы сможете даже выйти в плюс.

Правила начисления кэшбэка такие же, как и по пластику с собственными средствами на счету. На данный момент в ВТБ выпускается только один вид кредитки – Мультикарта на следующих условиях:

- Льготный период 101 день;

- Процентная ставка начинается от 16% и рассчитывается индивидуально;

- Кредитный лимит до 1 млн. рублей;

- Нет комиссии за обналичивание денег и переводы на другие счета;

- Оформление происходит по одному паспорту при заказе кредитки с лимитом до 300 тысяч рублей.

В заключении

В целом правила начисления кэшбэка достаточно привлекательные. По отзывам, процент возврата примерно соответствует предложениям других банков. При выборе пластика нужно обратить внимание и на другие существенные условия тарифного плана.

В ВТБ они выгодно отличаются от аналогичных карточных продуктов. При выполнении несложных требования финансовой организации пластик будет для вас совершенно бесплатен.

Однозначно, Мультикарта и другие виды карт ВТБ 24 с кэшбэком заслуживают внимания.

На сегодня на этом все! Если эта статья оказалась для вас полезной, то обязательно делитесь ею в социальных сетях и подписывайтесь на обновления блога, чтобы не пропускать новые и интересные статьи.

https://www.youtube.com/watch?v=3outCHzVCG0

С уважением, Александр Фетисов!

Видео:Обзор Мультикарты ВТБ в 2024 году: условия, кэшбэк и подвохи / Дебетовая карта для жизни ВТБ банкаСкачать

Втб 24: кредитная карта с кэшбэком

ВТБ 24 работает на российском рынке с 1990 года. Банк имеет огромную сеть филиалов и предлагает для клиентов широкий спектр услуг, среди которых особенно актуальными являются пластиковые карты ВТБ 24. Карта с кэшбэком – наиболее востребованная услуга. Далее, рассмотрим, особенности оформления и основные параметры такого пластика.

Что такое кэшбэк

Cash back – это возврат определенного процента с сумм покупок. Обычно для этого создается отдельный счет, на который осуществляется зачисление баллов. Баллы могут быть бонусными рублями и милями. Последнее актуально для тех, кто любит путешествовать, поскольку бонусным счетом можно оплатить билеты на самолет.

На сайте ВТБ24 можно ознакомиться со всеми разновидностями карт с кэшбэком

Список мест, где можно потратить начисленные баллы, располагается на сайте банка. Список может дополняться, поскольку все больше организаций начинают принимать к оплате бонусы.

Карты ВТБ 24

Группа ВТБ включает в себя более 15 банковских компаний, работающих в различных секторах финансового рынка. ВТБ24 – холдинг, предусматривающий единство целей и миссии. Основная миссия – предоставлять качественные услуги широкому кругу клиентов.

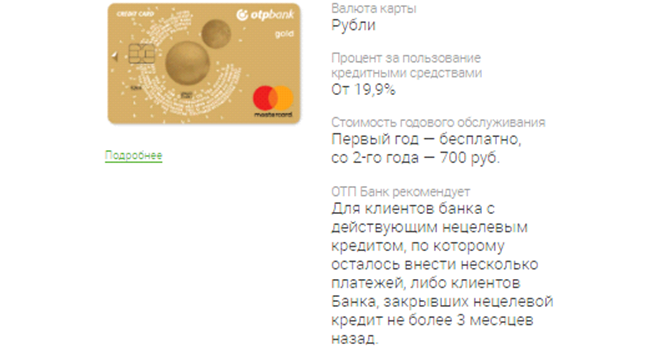

Банк предлагает три разновидности карт: дебетовую, зарплатную и кредитную. По каждой возможно начисление кэшбэковых баллов.

Представим некоторые особенности обслуживания различных видов пластика:

- Мультикарта дебетовая (и зарплатная): оформление на сайте – бесплатно, в банке через специалиста – 249 руб.; комиссия за обслуживание отсутствует при оборотах по счету – не менее 15000 руб. в месяц; кэшбэк – до 10%, начисление средств на остаток – 1%.

- Мультикарта кредитная «кэш бэк ВТБ 24»: оформление – 249 руб., при выпуске карты ко вкладу или зарплатному клиенту – бесплатно, максимальный лимит – 1 млн. руб., ставка – 26% годовых комиссия за снятие наличных в банкоматах ВТБ24 – минимум 300 руб. и 5,5%.

В рамках кредитной карты возможен кэшбэк в виде денег или в виде миль. Опцию выбирает владелец карты при ее оформлении, но возможно и более позднее подключение:

- опциия «Авто» — до 10% от покупок на автозаправках, автосервисах;

- «Рестораны» — до 10% при обслуживании в организациях общественного питания;

- «Коллекция» — до 4 бонусов за каждые 100 рублей;

- «Путешествия» — до 4 миль за каждые 100 руб.;

- кэшбэк – 2% при любых покупках и до 10% при обслуживании в партнерах банка.

Таким образом, иметь карту с кэшбэком достаточно выгодно, а в ВТБ помимо этой опции предполагается и начисление процента на средний остаток по карточному счету, и бесплатное обслуживание.

Начисление баллов в виде миль особенно выгодно для любителей путешествовать, поскольку за счет начисленных миль можно значительно сэкономить на билетах на авиарейсы. Ограничений по списанию миль в России нет, поскольку все авиакомпании работают на базе Сбербанка.

Карты с кэшбэком набирают большую популярность

Преимущества дебетовой карты с кэшбэком

Дебетовая карта предназначается для получения заработной платы, социальных выплат, а также для ежедневных расчетов в различных организациях. Она заменяет наличные и стоит недорого (если это пластик классического уровня).

Дебетовый пластик от ВТБ имеет ряд плюсов:

- возможность бесплатного обслуживания и открытия;

- доступность онлайн-кабинета;

- увеличенные лимиты на переводы и снятие денег – до 150 тыс. за 1 операцию (для сравнения, в Сбербанке – 50 тыс. руб.);

- возможность участия в бонусной программе;

- наличие увеличенного кэшбэка — до 10%.

Дебетовый пластик удобен для ежедневных расчетов, поскольку не предполагает оплату дополнительных комиссий и процентов за обслуживание.

Поскольку пластик применяется ежедневно, то и кэшбэк начисляется также ежедневно. С дебетовой карты удобнее тратить баллы.

Если у клиента два пластика, например, кредитный и дебетовый, то бонусный счет у них будет единый. И при оплате любой картой, кэшбэковые баллы можно потратить.

Преимущества кредитки с кэшбэком

Кредитный продукт от ВТБ24 выпускается в едином варианте:

- платежная система Виза – владелец карты может обслуживаться в 29 странах мира;

- открытие карты – бесплатное;

- возможность участвовать в бонусной программе – до 10-40% от покупок;

- наличие процентов на среднемесячный остаток по счету;

- наличие повышенных лимитов;

- конкурентоспособная процентная ставка и большой лимит на снятие наличных;

- беспроцентный период – 50 дней.

На среднемесячный остаток по счету начисляется 5% годовых. Это своего рода вклад, и владелец имеет право получать дополнительный доход. Это особенно актуально, поскольку позволяет частично гасить проценты.

https://www.youtube.com/watch?v=_J4TBkJkSqo

Если средства используются и возвращаются в течение 50 дней, то процент по счету не начисляется. Таким образом, кредит может стать беспроцентным.

ВТБ24 предлагает как дебетовые, так и кредитные карточки с кэшбэком

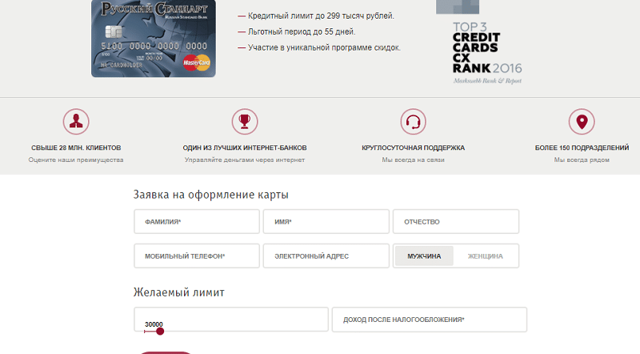

Процедура оформления

Процедура оформления кредитной карты предполагает личное посещение офиса, но заявку на выпуск можно ставит на сайте. Все таки кредитная карта – разновидность займа, поэтому банк сначала проверит благонадежности заемщика и только после этого выпустит карту с конкретным лимитом.

Банк требует предоставления следующих документов:

- справок о доходах либо трудовую книжку;

- выписку с зарплатного счета, если заработная плата приходит не на пластик ВТБ24;

- паспорт.

Если заработная плата оформлена в ВТБ, то предоставлять каких-либо документов помимо паспорта не требуется.

Стать владельцем карты может клиент в возрасте старше 21 года и младше 67 лет, имеющий постоянный официальный источник дохода. К обязательным условиям также относится наличие постоянной регистрации в регионе оформления пластика.

Кредитная карта ВТБ 24 кэшбэк предполагает по любому счету. Однако размер возврата значительно отличается в зависимости от статуса карты. Если пластик «золотой» ил «платиновый» либо принадлежит высочайшему бизнес-классу БлэкЭдишен, то кэшбэк может достигать 20-30% от суммы покупок в организациях-партнерах.

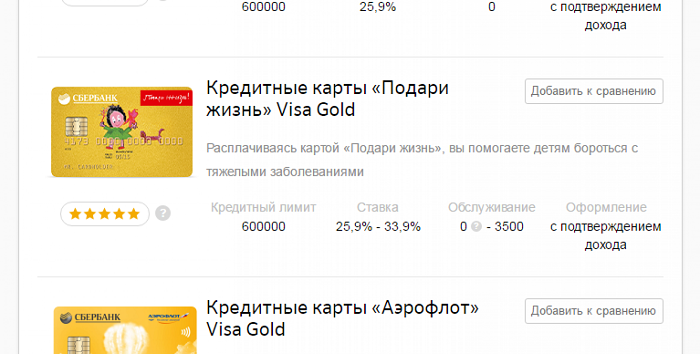

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Обзор кредитки от ВТБ | 200 дней не платим проценты и кэшбек 20Скачать

Карта ВТБ24 с кэшбэком

Для привлечения клиентов банки предоставляют клиентам различные преимущества, в число которых входит cashback (кэшбэк). Суть этой бонусной программы заключается в возвращении на карту клиента части потраченных им средств.

Карта ВТБ24 с кэшбэком может быть дебетовой или кредитной, выбирайте карту по параметрам и дизайну, которая подойдёт под ваши потребности.

Дебетовые карты ВТБ24 с кэшбэком

До недавнего времени клиентам ВТБ24 были доступны дебетовые карты в ассортименте. Они и сейчас находятся на руках у многих лиц, которые пользуются всеми полагающимися ими бонусами, включая кэшбэк на определенные покупки.

Классическая карта

При условии ежемесячного ее пополнения обслуживается бесплатно. Кэшбэк представляется в размере 1% при оплате любых покупок, в том числе в интернет-магазинах. Однако сумма, возвращаемая на счет пользователя карты, не может превышать 5000 рублей.

Золотая дебетовая «Автокарта ВТБ24»

Кэшбэк по карте составляет 1% от всех покупок, кроме сделанных на АЗС. Cash back при приобретении товаров и услуг на автозаправочных станциях, в том числе и зарубежных, составляет 3%. Лимит на возвращаемые на карту средства – 15 000 рублей.

Золотая дебетовая «Карта впечатлений»

Идеальна для любителей клубной жизни. При оплате услуг учреждений общепита, покупке билетов в кино или театр кэшбэк составляет 3%, при оплате всех других товаров и услуг – 1%. Максимальная сумма кэшбэка – 15 000 рублей.

Золотая дебетовая «Карта мира»

Кэшбэк по карте, независимо от вида приобретений, — 2%. Сумма его не ограничена. Помимо этого копятся мили – бонусы, за которые можно заказать железнодорожные билеты и билеты на самолет, забронировать номер в отеле. Эта карта ВТБ с кэшбэком – выбор тех, кто любит путешествовать или часто бывает за границей по роду своей деятельности.

Платиновая дебетовая «Автокарта ВТБ24»

Cash back 5% при покупках на АЗС в любой точке мира, 1% — про совершении других трат. Максимально возможная возвращаемая сумма – 15 000 рублей.

Платиновая дебетовая «Карта впечатлений»

Кэшбэк 5% составляет при оплате услуг кафе и ресторанов, а также при посещении театра или кинозала. С остальных покупок на карту возвращается 1%. Общая сумма не может превысить 15 000 рублей в течение месяца.

Платиновая дебетовая «Карта мира»

4% от всех трат возвращается на счет держателя карты, при этом копятся бонусы-мили.

Мультикарта ВТБ24

Все перечисленные выше карты заменила одна – «Мультикарта ВТБ24». Оформляя ее, клиент сам выбирает, какое вознаграждение хочет получить от банка за то, что пользуется его услугами.

Это может быть участие в бонусных программах, накопление средств (повышенный процент по накопительному счету) или кэшбэк.

Последний в зависимости от желания клиента может составлять 1-2% ото всех покупок или 2-10% от трат на выбранную категорию товаров или услуг (категории «Авто» и «Рестораны»). Важно: чем больше денег вы тратите в течение месяца, тем больше кэшбэк.

https://www.youtube.com/watch?v=g_RfeAk8jkg

Если выбрана опция «Кэшбэк со всех покупок», то при покупках от 5 до 15 тысяч рублей на счет вернется 1%. Если вы потратите от 15 до 75 тысяч, кэшбэк составит 1,5%. Cash back 2% можно получить, истратив на разные покупки более 75 тысяч рублей.

Накопительными свойствами обладает и кэшбэк при покупках товаров или услуг определенной категории: градация 2%, 5%, 10% при тратах 5-15 тысяч рублей, 15-75 тысяч рублей, свыше 75 тысяч рублей.

Держатель «Мультикарты ВТБ24» может ежемесячно менять тип получаемого им от банка вознаграждения.

Кредитные карты ВТБ24 с кэшбэком

Аналогичные условия финансовая организация предлагает держателям кредитной «Мультикарты ВТБ24». И варианты вознаграждения, и размеры кэшбэков по кредитной карте предусмотрены такие же, как и по дебетовой.

У ряда клиентов банка остались на руках «золотые» и «платиновые» кредитные карты ВТБ24 «АвтокартаВТБ24», «Карта мира», «Карта впечатлений». Кэшбэк по ним предоставляется такой же, как и по аналогичным дебетовым картам.

- По золотым кредиткам «Карта впечатлений» и «Автокарта ВТБ24» от оплаты товаров и услуг, относящихся к соответствующей категории, возвращается 3%. Кэшбэк на все остальные покупки составляет 1%.

- Золотая кредитная «Карта мира» позволяет получать обратно 2% потраченных средств, независимо от того, что вы на них приобретали. Получение кэшбэка не отменяет участие в бонусной программе, по которой начисляются бонусы-мили. Они могут быть использованы при путешествии.

- Платиновые кредитки «Карта впечатлений» и «Автокарта ВТБ24» позволяют получить обратно 5% потраченных средств, если они оставлены в кафе или ресторанах, театрах и кафе в первом случае, или если они потрачены на АЗС – во втором. Кэшбэк от остальных трат составляет 1 %.

- Платиновая кредитная «Карта мира» дает возможность вернуть 4% денег от размера всех повседневных трат. Одновременно с кэшбеком предоставляется право участия в программе лояльности и на накопленные баллы-мили приобрести билет на поезд или на самолет, забронировать номер в гостинице.

В настоящее время оформить кредитки «Автокарта ВТБ24», «Карта впечатлений» и «Карта мира» невозможно по причине прекращения их выпуска.

Как оформить карту ВТБ24 с кэшбэком

Чтобы быстро оформить карту ВТБ24 с кэшбэком, вам стоит обратиться в ближайшее отделением банка ВТБ24. Не забудьте взять с собой паспорт, а также один из следующих документов:

- загранпаспорт;

- справка о доходах по форме 2-НДФЛ по форме банка или предприятия;

- выписка по расчетному счету из другого банка, к примеру, через который клиент получает заработную плату;

- свидетельство на право собственности на авто или любую другую недвижимость.

Заключение

Зная, какие возможности дает вам дебетовая или кредитная карта ВТБ24 с кэшбэком, вы можете максимально выгодно использовать находящиеся на ней средства. Правда вопрос о том, какой вид кары выбрать, перед клиентами банка уже не стоит – им предстоит решить лишь то, какое вознаграждение для них окажется максимально полезным.

Видео:Кредитная карта Возможностей ВТБ 110 дней и Дебетовая карта МИР - Обзор условий / МультибонусСкачать

Дебетовая карта ВТБ24 «Мультикарта» с кэшбэком: условия и отзывы

- 6 — опций на выбор

- 2-9% — проценты на остаток по карте (акция до 31.01.2021)

- до 7% — проценты на накопительный счет

- 0/249 р — обслуживание в месяц

- 59 р — СМС-информирование в месяц

- 0 р — снятия наличных

- до 10 дней — изготовление

Банковский продукт выпущен на рынок в середине 2021 года, путем объединения всех существующих на тот момент карт банка.

Сейчас преимущества каждой из них представлены в виде опций. Условно бесплатное обслуживание, cashback до 10% и начисление до 7% на остаток. Цифры красивые, но на самом деле всё не так классно. Разбираемся в особенностях и условиях работы дебетовой карты «Мультикарта» от ВТБ24!

1 октября 2021 года банк ВТБ внес изменения систему поощрения для всех клиентов, в т.ч. старых. Информация на странице полностью обновлена!

Разновидности карты

Существует 5 разновидностей дебетовой карты с кэшбэком от ВТБ. Это одна и та же «Мультикарта», но с небольшими особенностями:

- Дебетовая (в т.ч. с дизайном чемпионата мира по футболу);

- Дебетовая «Тройка» (проезд на общественном транспорте Москвы и области, пополнение транспортного приложения «Тройка» в приложении ВТБ — Онлайн и банкоматах банка);

- Зарплатная;

- Зарплатная «Тройка»;

- Пенсионная.

На карту можно получать зарплату или пенсию. Чтобы она стала зарплатной, при получении в отделении банка физическое лицо заполняет заявление на перевод заработной платы и передает его в бухгалтерию по месту работы. Платежные системы — visa, mastercard и мир позволяют безопасно оплачивать покупки, в том числе бесконтактным путем.

Самые интересные дебетовые карты с кэшбэком этого года

Бонусные опции «Мультикарты»

Программа предлагает выбрать одну из шести опций и очень важно понимать это. Каждая из них предполагает интересные награды в отдельных категориях. Размеры бонуса зависят от ежемесячных трат по всем картам (можно заказать дополнительные членам семьи) в месяц.

https://www.youtube.com/watch?v=ktq4rL91plo

С 1 октября 2021 года по любой опции, предполагающей начисление бонусов, при тратах свыше 150.000 размер кэшбэка будет 0,5%, вне зависимости от выполнения условий.

Опция «Cash back» с категорией «Авто»

С опцией клиенту будет начисляться до 1% от покупок товаров и услуг в любых магазинах и до 4% за оплату парковок, покупки топлива или товаров на АЗС. Но для получения повышенных процентов нужно выполнить два условия:

- оплата с помощью бесконтактных сервисов Apple pay, Google pay и Samsung pay;

- остаток на счетах или вкладах в банке более 100.000 рублей.

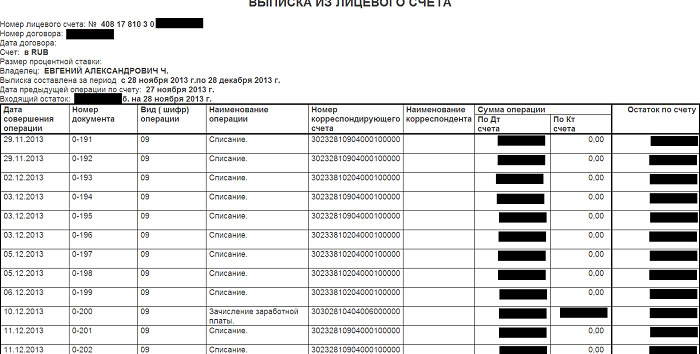

| Покупки в месяц, рублей | Любые покупки | Категория Авто при выполнении условий | Категория Авто без выполнения условий |

| 5-15 тыс. руб. | 0,5% | 1% | 0,5% |

| 15-75 тыс. руб. | 1% | 2% | 1% |

| от 75 тыс. руб. | 1% | 4% | 1% |

Максимальная сумма начисления не ограничена. Покупки у партнеров принесут дополнительные выгоды (до +11%).

Опция «Cash back» с категорией «Рестораны»

Эта опция является копией предыдущей, единственное отличие это повышенный возврат теперь распространяется только на рестораны, кафе, билеты в кино и театр.

Повышенные проценты требуют выполнения двух условий:

- оплата с помощью смартфона;

- на счетах или вкладах в ВТБ от 100.000 рублей.

| Покупки в месяц, рублей | Любые покупки | Категория Рестораны при выполнении условий | Категория Рестораны без выполнения условий |

| 5-15 тыс. руб. | 0,5% | 1% | 0,5% |

| 15-75 тыс. руб. | 1% | 2% | 1% |

| от 75 тыс. руб. | 1% | 4% | 1% |

Максимальная сумма начисления не ограничена. Покупки у партнеров принесут дополнительные выгоды (до +11%).

Опция «Коллекции»

Позволяет получать бонусы при расчете за товары и услуги в любых магазинах. Начисленные бонусы можно обменять на впечатления, товары и путешествия (билеты в кино, подарочные сертификаты, бытовая техника, товары для детей, книги и многое другое).

| Покупки в месяц, рублей | Оплата картой | Оплата смартфоном |

| 5-15 тыс. руб. | 1% | 1% |

| 15-75 тыс. руб. | 2% | 2% |

| от 75 тыс. руб.и от 100.000 на счетах или вкладах в банке | 2% | 4% |

| Покупки у партнеров принесут дополнительные бонусы (до 11%) |

Бонусы действительны в течение 1 года (но сгорят раньше, если не пользоваться картой 6 месяцев), начисления на бонусный счет происходит через 21 день после совершения операции. Максимальное количество бонусов не ограничено. Обменять их можно тут.

Опция «Путешествия»

Подключив эту программу, клиент будет получить мили за покупки. Их можно обменять на ж/д и авиабилеты, бронь номеров в отелях и аренду автомобилей. Начисление происходит в конце следующего за совершением покупок месяца.

| Покупки в месяц, рублей | Оплата картой | Оплата смартфоном |

| 5.000-15.000 | 1% | 1% |

Видео:Кредитная карта возможностей ВТБ Обзор и ПодвохиСкачать

Кэшбэк по Мультикарте ВТБ: как работает и как подключить эту опцию

ВТБ дает держателям Мультикарты свободу в выборе дополнительных возможностей и бонусов. Разберемся, как это работает и насколько выгодно пользоваться такой карточкой.

Мультикарта – что это?

За красивым маркетинговым названием скрывается банковская карта, дающая возможность пользователю выбрать выгодные для него преимущества. Тут и процент на остаток, и кэшбэк-вознаграждение, и возможность получать допдоход по вкладам или скидка на кредит. Программа лояльности предлагает на выбор шесть опций – о них поговорим ниже.

Карточка выпускается на базе трех самых популярных платежных систем – Visa, МИР, Masterсard. Счет можно открыть в трех валютах на выбор: российские рубли, доллары США, евро. Многих путает приставка «мульти-» в названии. Этот пластик не мультивалютный, карт-счет у вас будет только один. Так что при оформлении заявки нужно выбрать, какую валюту предпочитаете.

Мультикарта доступна в двух вариантах – дебетовка или кредитная карта. Банк также предлагает бесплатно выпустить до пяти дополнительных карточек, привязанных к вашему счету. Таким образом, пользоваться пластиком смогут все члены семьи. Траты по карте будут суммироваться, а кэшбэк станет копиться быстрее.

Общие тарифы мультикарты

Обслуживание в первый месяц бесплатное. Чтобы сохранить эту привилегию, необходимо ежемесячно тратить по карте минимум 5000 рублей.

Иначе придется отдавать банку за обслуживание ежемесячно 249 рублей. По сравнению с другими популярными картами с достойным кэшбэком, это достаточно много.

Кроме того, пользователи отмечают, что покупки, сделанные в конце периода, могут не успеть засчитаться.

https://www.youtube.com/watch?v=ToWPZyBmNWw

Максимальный процент на остаток составит 9%. Для этого нужно, чтобы траты по карте составили внушительную сумму – 75 тысяч рублей.

При совершении покупок от 15 до 75 тысяч в месяц процент снизится до 4, а при тратах 5–15 будет начисляться всего 2% на остаток. Как и для большинства финансовых продуктов, начисления осуществляются на остаток не выше 300 тысяч рублей.

Смс-оповещения обойдутся в 59 рублей в месяц. Но можно подключить бесплатные push-уведомления.

Снятие наличных в родных банкоматах – бесплатно. А вот если хотите снимать через другие банкоматы и переводить деньги без комиссии, нужно тратить по карте минимум 75 тысяч.

Привилегии на выбор

Несколько позиций программы «Мультибонус» предполагают получение кэшбэка в бонусных рублях, втб-бонусах, а также милях. Доступны три варианта:

- «Рестораны» (возвращаются бонусные рубли – до 4 процентов);

- «Коллекция» (начисляются бонусы – до 4процентов);

- «Авто» (возвращаются бонусные рубли – до 4 процентов);

- «Путешествия» (копятся мили – до 3 процентов от потраченного).

Также ВТБ предлагает еще две опции, не связанные, с отложенным вознаграждением, – «Заемщик» и «Сбережения». Если выбрать одну из них, получите скидку по кредитной ставке или дополнительный доход по вкладам соответственно.

Как рассчитывается Cash Back

Для держателей дебетовок и кредиток совпадают условия: кэшбэк начисляется, исходя из выбранной категории и общей суммы трат.

Если выбраны «Рестораны», повышенный возврат подразумевается при оплате пластиком в кафе, ресторанах, а также при покупке билетов в кино или театр. Если тратите более 75 тысяч в месяц в этих заведениях, вернется 4%; от 15 до 75 тысяч – 2%.

В опции «Авто» учитываются суммы, израсходованные на заправке или при оплате парковок. Потратили 75+ тысяч – вернется 4%; от 15 до 75 тысяч – 2%.

При потраченных в этих двух категориях 5–15 тысяч получите только 1% кэшбэка. Столько же будет начислено за любой шопинг от 15 тысяч. Если покупок было на меньшую сумму – 0,5%.

Опция «Коллекция» подразумевает повышенный кэшбэк за любые покупки в размере 2%, если потратить больше 15 тысяч. При оплате смартфоном и тратах 75+ тысяч, процент удвоится. Для тех, кто тратит менее 15 тысяч, вознаграждение скромное – 1%.

«Путешественники» получают повышенный кэшбэк в милях за любой шопинг – 2%, если тратить от 15 тысяч. При оплате смартфоном – 3% (если потрачено 75+ тысяч). Если покупки составляют меньше 15 тысяч, вернется только 1%.

В программе «Мультибонус» от ВТБ есть возможность получать повышенное вознаграждение за покупки у партнеров банка – до 15%. Кэшбэк начисляет и сам банк, и магазин. Среди них: «ЛитРес», Беру.ру, «Эльдорадо», «Ламода», iHerb, Ostin, Booking.com, «М.», Tefal.

Средний размер возврата – 5–7%. Чтобы воспользоваться такой отсроченной скидкой, необходимо делать покупки, переходя на сайт партнера через онлайн-сервис банка.

Начисляется кэшбэк не сразу. По правилам ВТБ, ждать свои бонусы придется в течение месяца, следующего за тем периодом, когда совершались покупки.

Бонусы не начисляются за:

- банковские переводы и пополнение онлайн-кошельков;

- переводы ломбардам, страховым компаниям, паевым фондам;

- оплату членских взносов и благотворительных пожертвований;

- покупку иностранной валюты;

- оплату налогов и госуслуг;

- ставки в игорных заведениях и на тотализаторах;

- оплату телекоммуникационных услуг и оборудования;

- дорогостоящие покупки – домов, квартир, и автомобилей, спецтехники;

- оплату товаров компаний, связанных с Mary Kay;

- и другое.

Кэшбэка не будет, если тратите меньше 5000 рублей в месяц. Также ВТБ прекращает рассчитывать вознаграждение клиентам, у которых образовалась задолженность по кредиту дольше 30 дней.

Кэшбэк зарплатникам

На Мультикарту можно получать заработную плату и пенсионные отчисления. Вам будет доступна программа лояльности в полном объеме. У банка общие условия начисления кэшбэка, независимо от того, зарплатная карта у вас или обычная.

https://www.youtube.com/watch?v=woHd6ShsbDM

Для тех, кто получает зарплату на Мультикарту, обслуживание пластика будет совершенно бесплатным, независимо от оборота. Она должна быть выпущена по реестру зарплатной организации. Важно также ежемесячное поступление средств.

Если у вас пенсионная карта ВТБ, для вас будут действовать такие же условия по кэшбэку и обслуживанию.

Для держателей зарплатных и пенсионных карт у банка есть спецпредложения и привилегии по займам и вкладам.

Что нужно знать о кэшбэк

- Высокий процент возврата доступен только тем, кто готов тратить по карте более 75 тысяч рублей в месяц.

- Бонусы, рубли и мили действуют один год с момента их начисления. Если их не потратить в этот период – всё сгорит.

- Если не пользоваться картой полгода – бонусный счет обнулится.

Под использованием карточки подразумеваются любые операции – списание и начисление средств, платежи, переводы, действия с бонусным счетом.

- Если карту пришлось перевыпустить по каким-либо причинам, бонусный счет сохранится.

- Если платить с помощью сервисов бесконтактной оплаты Pay, банк увеличивает процент кэшбэка.

Как подключить

Когда оформляете Мультикарту в офисе ВТБ, неважно, дебетовая карта или кредитная, сообщите операционисту, что планируете участвовать в программе лояльности. Вам предложат выбрать одну из бонусных опций и сразу ее подключат.

Если по каким-то причинам пластик у вас есть, а программа лояльности не активирована, сделать это можно:

- установив мобильное приложение;

- через интернет-банк ВТБ-онлайн;

- по телефону службы поддержки (опубликован на интернет-ресурсах ВТБ).

Таким же способом можно менять бонусную опцию. Всё, что для этого нужно, знать номер телефона, который вы указали при оформлении Мультикарты. При входе в личный кабинет или в приложении, укажите этот номер и получите пароль.

Выбрать можно только одну категорию. Поменять решение банк дает один раз в месяц. Новая опция начнет действовать с первого числа.

Как потратить кэшбэк

Кэшбэк, начисленный в бонусных рублях, в любой момент можно перевести в реальные деньги. Для этого нужно сделать заявку на перевод накоплений в мобильном приложении или личном кабинете на сайте. Деньги на карт-счет банк обещает начислить в течение одного–трех рабочих дней. Один бонусный рубль равен одному обычному российскому рублю.

Бонусные рубли также удастся потратить в каталоге программы «Мультбонус». Здесь представлены товары и услуги от партнеров – билеты в кино, техника, одежда и аксессуары, украшения, мебель и многое другое.

Если ваши накопления состоят из бонусов, перевести их в деньги не получится. Придется довольствоваться предложениями каталога. Мили также нельзя обналичить. На них можно израсходовать не только на билеты, отели и аренду автомобилей, но и на другие позиции каталога.

Когда вы делаете покупки у партнеров программы «Мультибонус», первыми по умолчанию спишутся бонусные рубли. Если их не хватит, в ход пойдут бонусы и мили. В некоторых случаях при нехватке средств на бонусном счете, пройдет оплата рублями с основного карт-счета.

Лимит по кэшбэк-начислениям

Как таковое ограничение банк не устанавливает. Но вознаграждение по тарифной сетке рассчитывается только на первые потраченные 150 тысяч. С остальной суммы вернется только 0,5%.

Повышенное вознаграждение при бесконтактной оплате Pay установлено:

- в категориях «Авто» и «Рестораны» получится вернуть не более 3000 рублей;

- в категориях «Коллекция» и «Путешествия» – максимум 5000 втб-бонусов (миль).

🎦 Видео

Лучшие кредитки ТОП 2024! Самая выгодная кредитная карта - обзор условий, плюсы, минусы и подвохи!Скачать

ВТБ ДЕБЕТОВАЯ МУЛЬТИКАРТА МИР: ОБЗОР, УСЛОВИЯ, КЭШБЭК, ПЛЮСЫ И МИНУСЫСкачать

20 КЭШБЭК на ВСЁ с Кредиткой Возможностей ВТБ / Бесплатные НАЛИЧНЫЕ на 200 дней Льготного периодаСкачать

Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

Дебетовая карта для жизни от ВТБ. Кэшбэк до 30Скачать

Какую дебетовую карту лучше оформить в 2024 году? Топ самых выгодных кэшбэк-картСкачать

Кредитная «Карта возможностей» от ВТБ | ВСЯ ПРАВДАСкачать

Честный обзор кредитных карт: ТОП лучшие кредитки 2024! Плюсы, минусы и подводные камниСкачать

КРЕДИТНАЯ КАРТА ОТ ВТБ С БОНУСОМ 1000Р ДЛЯ НОВЫХ КЛИЕНТОВ(НЕ ИМЕВШИХ СЧЕТОВ БОЛЕЕ 90 ДНЕЙ)Кэшбэк 2Скачать

Кредитная карта ВОЗМОЖНОСТЕЙ ВТБ. Для кого это лучшая кредитная карта 2021?Скачать

«Карта возможностей» от ВТБ - в чем ПОДВОХИ И ЛОВУШКИ кредиткиСкачать

🔥Осторожно подвохи: Стоит ли оформлять Мультикарту ВТБ ? / Лучшая дебетовая картаСкачать

Кредитная карта ВТБ 200 дней без процентовСкачать

🔵 Кредитная карта Возможностей ВТБ 110 дней: обзор условий, как пользоваться и в чем подвох?Скачать

🔥3 ЛУЧШИЕ ДЕБЕТОВЫЕ КАРТЫ с кэшбэком на ВСЁ!Скачать