ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕПри подаче документов на кредит справки о доходах тщательно проверяются службой безопасности банков. При подозрении на поддельный документ банк не только откажет в кредите, но и занесет клиента в «черный список». Существует ряд признаков, позволяющих выявить фальсификацию справок.

При анализе документов о доходах заемщика, независимо от того, предоставлена ли справка по форме банка или 2-НДФЛ, используются следующие методы:

- Визуальный осмотр на предмет ошибок или подделок.

- Личная беседа с работодателем заемщика.

- Общие принципы проверки

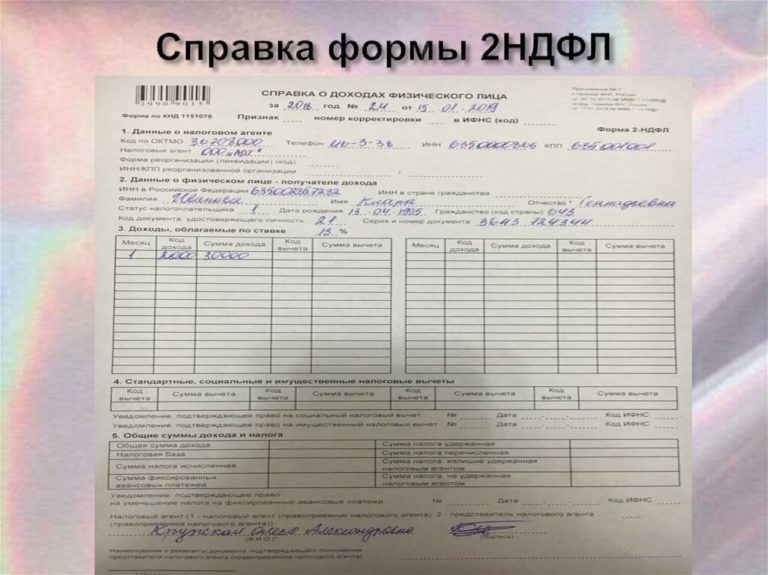

- Как проверяют справку 2-НДФЛ

- Данные о физическом лице

- Доходы, вычеты и налоги (разделы 3, 4, 5)

- Проверяют ли справку 2-НДФЛ в банке — как они это делают?

- Проверка справки кредитным инспектором

- Проверка 2-НДФЛ службой безопасности банка

- Последствия предоставления поддельных справок

- Советы

- Как банки проверяют справку 2 НДФЛ?

- Что такое справка 2-НДФЛ

- Зачем банку справка 2-НДФЛ

- Как банки проверяют справку НДФЛ -2

- Ответственность за предоставление в банк поддельной справки

- Как банки проверяют 2 НДФЛ?

- Для чего кредитно-финансовые организации запрашивают документ о доходах

- Работа службы безопасности кредитного учреждения

- К иным мерам проверки информации в справках можно отнести

- Реально ли обмануть банк

- Последствия обмана

- Рубрика советы, вопросы и ответы экспертов

- Проверяют ли банки справки 2-НДФЛ через налоговую? Какова ответственность за подделку?

- Проверяется ли банк справку 2-НДФЛ и как

- Звонок работодателю

- Базы налоговых служб

- Форма заполнения

- Какова ответственность за предоставление поддельной справки

- Заключение

- 🎬 Видео

Общие принципы проверки

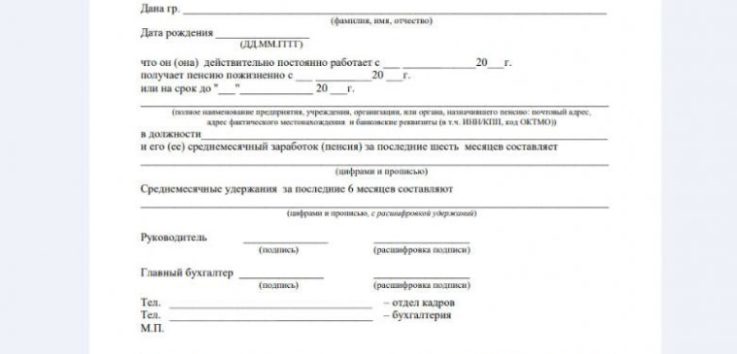

Справка о доходах по форме банка или 2-НДФЛ составляется с указанием обязательной информации, включающей не только сведения о доходах, но и реквизиты организации-работодателя. Сомнения у банка в действительности предоставляемых данных могут возникнуть в следующих случаях:

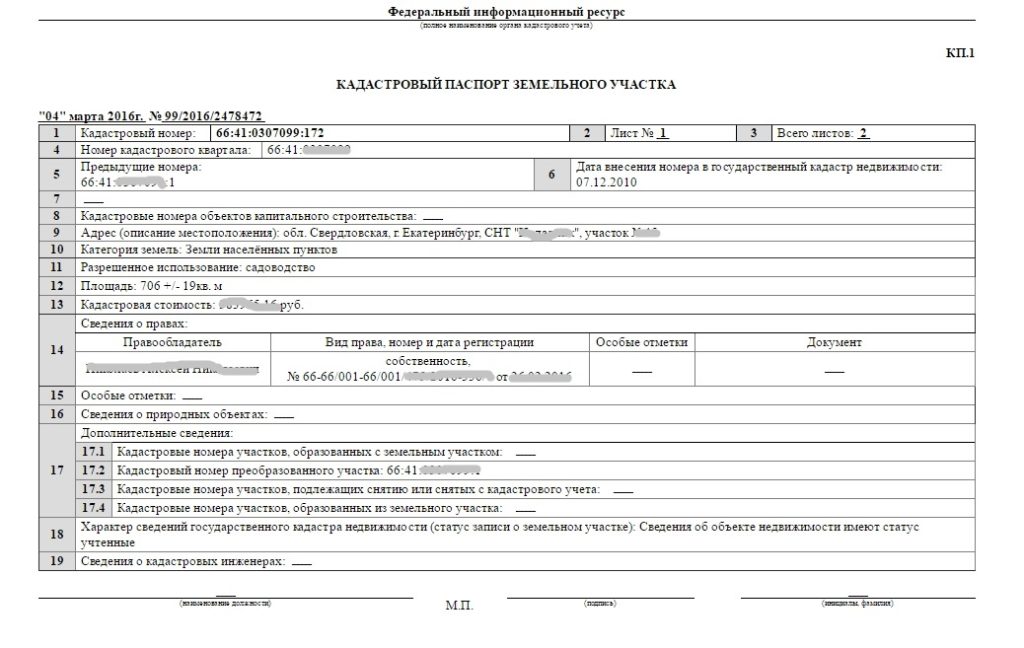

- Данные об организации. Банки используют сведения о реквизитах работодателя заемщика для проверки ее действительного существования. Информация находится в свободном доступе на официальном сайте налоговой службы. Проверка организации по ИНН позволит узнать срок существования фирмы, юридический адрес, а также уточнить, находится ли организация в стадии ликвидации или банкротства.

- Размер заработной платы одинаковый во всех периодах. На практике при реальном начислении такая ситуация встречается крайне редко. Это связано с тем, что обычно расчет заработной платы производится после окончания отработанного периода. Поэтому в «настоящих» справках суммы отличаются друг от друга и указываются до копеек.

- Должность заемщика не соответствует уровню заработной платы. Если заявку на кредит подает, к примеру, продавец магазина или администратор офиса, средний доход которого в справке указан в размере 100000 руб./месяц, то у службы безопасности могут возникнуть подозрения в фальсификации данных.

- Данные печати расходятся с информацией об организации. Справка о доходах подписывается уполномоченным лицом и заверяется печатью. Если сведения об организации, указанные на печати, не соответствуют информации в «шапке» справки, то это свидетельствует о подделке.

- Звонок работодателю. Беседа с руководителем или бухгалтером организации, в которой работает потенциальный заемщик, дает возможность проверить факт трудоустройства, стаж, должность и регулярность получения заработной платы. Работодатель не обязан предоставлять сведения о размере зарплаты работника банкам, но может указать ориентировочный порядок доходов.

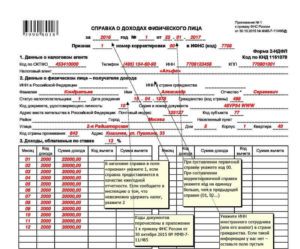

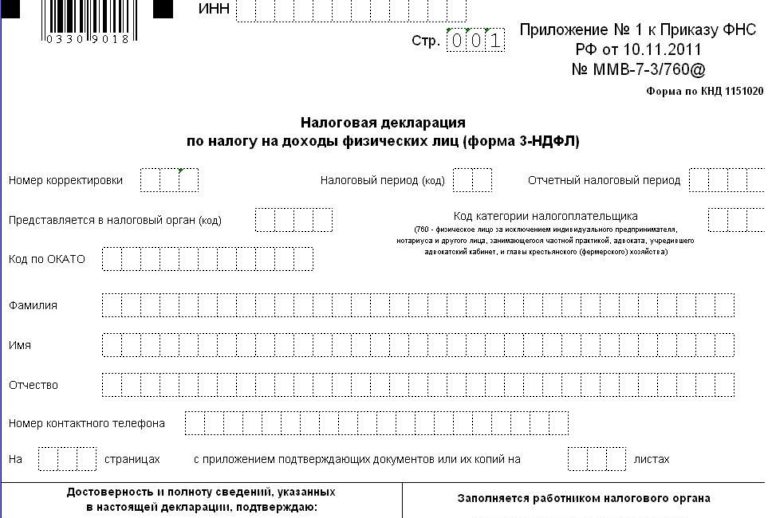

Как проверяют справку 2-НДФЛ

Данные справки чаще всего автоматически выгружаются из программы по ведению кадрового учета и заработной платы.

В тех случаях, когда справка составляется «вручную» на чистом бланке, могут быть допущены ошибки, которые приведут к отказу в кредите.

Заполнение сведений о доходах работника по форме 2-НДФЛ регламентировано Приказом ФНС от 30 октября 2015 г. N ММВ-7-11/485@ .

Потенциальным заемщикам рекомендуется самостоятельно проверить правильность заполнения всех сведений перед визитом в банк.

Данные о физическом лице

Сомнения в достоверности справки может возникнуть в случае несоответствия персональных данных заемщика. Наиболее частыми ошибками являются:

- неверное указание фамилии, имени или отчества;

- данные предыдущего паспорта, если работник сменил документ, но не уведомил работодателя;

- указано предыдущее место регистрации.

В случае расхождений данных в справке с паспортом банк может потребовать устранить ошибки и предоставить документ с актуальной информацией.

Доходы, вычеты и налоги (разделы 3, 4, 5)

Проверка данного раздела осуществляется банком с особой тщательностью. Основные моменты, вызывающие подозрение:

- Отсутствуют коды доходов.

- Указан один код дохода. Заработная плата отражается в справке по коду 2000. Если на протяжении 6-12 месяцев работник не получал отпускные (код 2012), больничные пособия (код 2300), иные выплаты, то банк может обратиться к работодателю за разъяснениями.

- Не указан разряд «копеек». По правилам оформления справок о доходах разряд «копеек» обязателен к заполнению. Если сумма зарплаты округляется до рублей, то копейки указываются в формате «00».

- Сумма налоговой базы и исчисленного налога указаны с копейками. Все суммы справки указываются с разрядом «копейки», кроме значений, касающихся налогообложения – данная информация округляется до рублей.

Если у службы безопасности возникают сомнения в оригинальности справки, то они могут запросить у клиента выписку из пенсионного фонда, по которой можно оценить примерный уровень заработной платы клиента.

- Банки передают сведения о реальных доходах из справок по форме банка в ФНС. Данные сведения кредитные учреждения используют только для оценки платежеспособности клиента в случае отсутствия официально подтвержденных доходов.

- Доходы заемщика проверяются службой безопасности через запросы в ФНС. Такой вариант возможен в исключительных случаях, если служба безопасности банка имеет канал связи с налоговой инспекцией и речь идет о достаточно крупном кредите.

- Предоставление фальшивой справки о доходах ничем не грозит клиенту. В лучшем случае банк занесет заемщика в «черный список» без возможности повторного обращения за кредитом. Кроме того, подделка документов преследуется по закону.

Перед подачей документов необходимо убедиться в корректности информации, а также проверить соответствие справки правилам заполнения или сравнить с образцом.

https://www.youtube.com/watch?v=e0ot83A26bo

Каждый банк придерживается собственной методики проверки доходов заемщиков. Опытный сотрудник службы безопасности сможет отличить подделку от оригинала с первого взгляда.

ДАТА ПУБЛИКАЦИИ: 12.01.2021

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Проверяют ли справку 2-НДФЛ в банке — как они это делают?

Справка по форме 2-НДФЛ является унифицированной справкой, которую подают в банк для подтверждения своего официального дохода. Справку будущий заемщик получает в своей бухгалтерии на предприятии.

Справка может формироваться за различный налоговый период, но обычно охватывает весь текущий период года. Из этой справки видно в каком месяце какую зарплату получает лицо, в каком размере выплачен налог на доход.

Справка 2-НДФЛ — это основной документ для расчета суммы возможного кредита для заемщика.

Именно из этой справки банковские сотрудники получают информацию, что лицо на предприятии проработало не менее установленного срока, по ней рассчитывают средний доход. Нотариального заверения такой документ не требует и обычно содержит только печать предприятия и подписи руководителя и гл.бухгалтера.

Но у заемщиков часто возникает вопрос, проверяет ли справку 2-НДФЛ банк и каким образом это происходит. Как банк может понять подлинные ли данные содержаться в справке или можно включить в нее несуществующие или «серые» доходы?

Проверка справки кредитным инспектором

Проверка справки 2-НДФЛ банком начинается с кредитного инспектора именно он принимает справку и осуществляет сверку данных содержащихся в справку с данными в анкете заемщика и основным документами:

- содержание в справки полного наименования лица;

- адреса и телефоны организации;

- ИНН организации;

- наименование организации;

- юридический адрес организации;

- наличие соответствующей печати и подписей ответственных лиц.

При необходимости кредитный инспектор может получить данные об организации из реестра юридических лиц и сверить данные. Если справка содержит резкое увеличение зарплаты — обязательно уточнит, на каком основании было повышение и сохранится ли доход в дальнейшем.

Из справки кредитный инспектор берет информацию о доходе (зарплата минус налог на доходы) и вносит эти данные для оценки заемщика и расчета суммы кредита.

Справка 2-НДФЛ для кредита проверяется также службой безопасности.

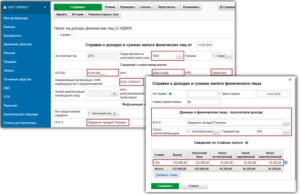

Проверка 2-НДФЛ службой безопасности банка

С какой тщательностью будет проведена проверка справки 2-НДФЛ для кредита службой безопасности банка зависит прежде всего от типа получаемого кредита. Сотрудник безопасности банка на основании переданных данных сначала уточняет сведения о работодателе: адреса, телефоны, наименование, находится ли организации в реестре действующих организаций.

Далее сотрудник безопасности проверяет действительно ли потенциальный заемщик оформлен в данной организации, с какого периода и какую заработную плату получает, будет ли данный сотрудник продолжать и далее работать в данной организации.

При тщательной проверке сотрудник безопасности имеет право получить данные из налоговой службы. Для этого формируется специальный запрос в налоговую. Как правило, такого рода проверка используется для «длинных» кредитов (жилищные кредиты, кредиты наличными на сумму свыше 700 000 рублей и т. д.).

Сотрудник безопасности имеет право обратиться на предприятие для уточнения зарплаты сотрудника и запросить копии ведомости начисления заработной платы потенциального заемщика за определенный период, запросить данные за прошлый год или попросить предоставить копию отчетности в ПФР на сотрудника из которой сможет получить сведения о реально начисленной и выплаченной заработной плате. Однако, на предприятии могут отказать в разглашении сведений о заработной плате сотрудника банковскому работнику. Все что могут подтвердить это то что такой сотрудник действительно работает на предприятии и ему была выдана справка 2-НДФЛ для кредита.

https://www.youtube.com/watch?v=JbxuhqgStgg

В случае, когда не удается получить сведения непосредственно из организации работник службы безопасности банка может провести сравнение зарплаты по отрасли в регионе и выяснить на сколько данные в справке соответствуют средним зарплатам.

Завышенные данные будут заметны.

Если организация имеет расчетный счет в том же банке, и начисление заработной платы производится на зарплатную карту сотрудник может получить информацию из отчета о движении средств по лицевому счету будущего заемщика.

Некоторые сотрудники безопасности банка имеют личные связи в налоговой и в ПФР и могут при желании получить информацию о заемщике. Но официально запросить и получить такие сведения банк не может.

ЦБ выступили инициатором законопроекта по которому банки будут иметь доступ к налоговым и ПФР базам.

Таким образом с марта 2015 года банки будут иметь полную и правдивую информацию по каждому клиенту. На данный момент такого доступа у банков нет и если вам сказали об этом в банке, то они просто блефуют.

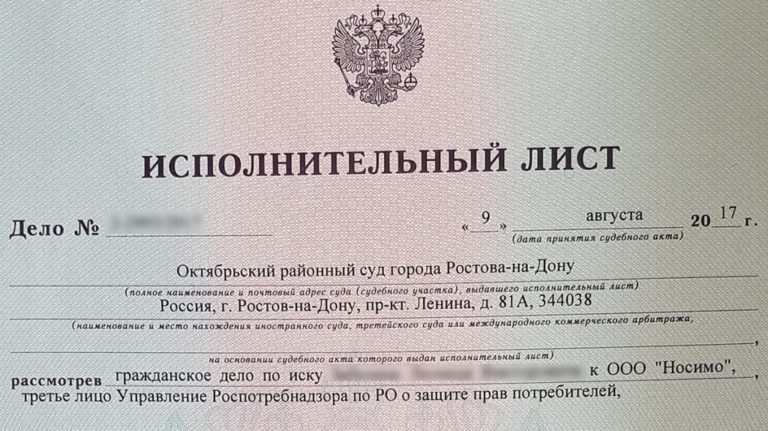

Последствия предоставления поддельных справок

Не секрет, что часть граждан продолжает получать «серую» зарплату, но есть желание получить кредит. Поэтому часто потенциальные заемщики пытаются получить кредит используя недостоверные справки о доходах.

Если вы по какой-то причине все же решили предоставить в банк поддельную справку, вы должны знать:

- Если справка создана в сговоре с ответственным работником организации (бухгалтер или руководитель), то для ответственного работника это может быть основанием для привлечения его к уголовной ответственности по статье ч. 3 ст. 327 УК РФ,тем более, что лицо выдающее такую справку знает для чего она выдается и что она не законна. Та же ответственность грозит и потенциальному заемщику;

- Если банк вас уличит в подлоге, возможно вы избежите уголовного наказания, но что вам точно будет грозить, так это попадание в неофициальный «стоп-лист» банка и тогда получить кредит в этом банке вам никогда не удастся. К слову сказать банки обмениваются информацией о проблемных клиентах: «стоп-листы» находятся в общем доступе, поэтому думать, что получив отказ в одном банке вы возьмете его в другом — это заблуждение.

Бывают случаи, когда вы «провели» банк на этапе проверки и получили кредит, но через время банк из других источников получил информацию, что предоставленная справка недостоверная — этот момент предусмотрен статьями УК РФ ст. 165 для физлиц и ст. 176 для юрлиц. Стоит сказать что уголовная ответственность по этим статьям наступит в случае причинения ущерба в крупном и особо крупном размере.

Если заемщик исправно оплачивает кредит, банк волен принимать решение на свое усмотрение, так как действия банка в этом случае регламентируются внутренними документами.

Если заемщик будет исправно оплачивать кредит, банк будет принимать решение на свое усмотрение. Действия банка в этом случае регламентируются только внутренними документами банка доступ к которым строго ограничен.

Если сделка крупная (ипотека, автокредит и т. д.

) и сведения содержащиеся в банке могут серьезно повлиять на исполнение обязательств по кредиту банк может потребовать расторжение договора на основании статьи 450 ГК РФ в связи с существенным изменением обстоятельств.

Советы

Справка в банк 2-НДФЛ — основной документ подтверждающий ваш доход на предприятии.

Некоторые лица, желающие получить кредит в нужном объеме просят руководство предприятия, бухгалтера указать недостоверные сведения о доходах или включить в справку «серые» доходы. Некоторые идут на откровенный подлог, покупая справку.

Именно поэтому в интернете так актуален вопрос «Проверяют ли справку 2-НДФЛ в банке?» Ответ очевиден — проверяют. Другое дело в каком объеме и откуда банк получит сведения.

Крупные кредиты — проверяют более тщательно используя все инструменты для проверки, при запросе на небольшие кредиты справку проверит только кредитный инспектор. Но не обольщайтесь, что сможете провести инспектора.

Если даже это получится, но обман раскроется вы рискуете тем, что банк может передать информацию в полицию, так как подделка документов классифицируется как «мошенничество» и неприятности могут быть очень серьезными.

Видео:Зачем нужна справка 2-НДФЛ для банка и как банк проверяет справку на подлиностьСкачать

Как банки проверяют справку 2 НДФЛ?

Время чтения 6 минутСпросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

Проверка банками справки 2-НДФЛ для кредита происходит несколькими способами. Прежде всего, документ просматривают визуально на соответствие установленной форме. Предоставление в банк поддельной справки может стать причиной того, что потенциальный заемщик просто попадет в «черный список» многих кредитных учреждений.

Что такое справка 2-НДФЛ

Справка 2-НДФЛ – документ, позволяющий получить информацию о доходах физического лица, с которого был удержан налог на доходы физических лиц. Форма справки утверждена Приказом Федеральной налоговой службы №MMB-7-11/485@ от 30.10.2015 года.

Справка 2-НДФЛ имеет следующие поля для заполнения:

- год, за который выдана справка, исходящий номер, дата выдачи;

- сведения о налоговом агенте (им является работодатель);

- сведения о работнике, в том числе его ФИО, ИНН, дата рождения и адрес регистрации;

- таблица со следующими колонками: месяц, код дохода, его размер, код вычета, сумма удержанного подоходного налога;

- информация о налоговых вычетах сотрудника;

- общие суммы дохода и удержанного налога.

Справка подписывается уполномоченным лицом работодателя и заверяется печатью. Оттиск должен быть четким. В справке также должны быть указаны основания для полномочий руководителя, например, реквизиты доверенности.

Зачем банку справка 2-НДФЛ

Справка нужна банку для подтверждения размера доходов. Цифры, указанные в ней, принимаются банком как официально подтвержденный доход.

Некоторые банки принимают для расчета платежеспособности заемщика только доход, указанный в справке. Другие кредиторы оценивают и прочие поступления.

Если потенциальный заемщик заявляет, что фактически получает доход выше, чем прописан в справке, то разница между цифрами может быть скорректирована на понижающий коэффициент.

Как банки проверяют справку НДФЛ -2

Банки могут проверять предоставленную справку несколькими способами. Прежде всего, справка оценивается визуально. Документ должен строго соответствовать форме, утвержденной налоговой. Все поля обязательно заполняются, а исправления не допускаются. Особое внимание обращается на:

- правильное заполнение кодов начислений и вычетов;

- соответствие суммы начисления и удержания;

- размер социальных вычетов;

- соответствие сведений о сотруднике в справке паспорту;

- соответствие сведений о работодателе, указанных в самой справке и на печати.

Банк также может заинтересовать информация, когда в последний месяц зарплата была резко повышена или ее размер не соответствует средней в отрасли и регионе.

В случае выявления несоответствия, банк может отказать в кредите, не объясняя причины. Поэтому сотруднику стоит при получении внимательно проверить справку, так как допущенные бухгалтером неточности могут привести к отказу в получении заемных средств.

https://www.youtube.com/watch?v=woSXlxCkZZo

Банки также осуществляют звонки работодателю с целью проверки сведений из справки 2-НДФЛ. Звонки осуществляются, как правило, в бухгалтерию, отдел кадров или непосредственно в подразделение, где трудится потенциальный заемщик.

Кроме самогофакта работы, банк может поинтересоваться, не собирается ли сотрудник увольняться в ближайшее время или не попадает ли он под сокращение.

Также стоит отметить, что по телефону предоставлять сведения о сотруднике организация не обязана, поскольку нельзя точно идентифицировать, что это звонит банк и рассказать личную информацию человека третьим лицам. Поэтому стоит проинформировать бухгалтерию и непосредственного руководителя о своих намерениях взять кредит.

Но такая проверка не дает банку никаких гарантий подлинности документа. Сейчас существует немало организаций, деятельность которых состоит в выдаче поддельных справок. По указанному в документе телефону отвечает подставное лицо.

Еще один способ определить подлинность справки 2-НДФЛ – запрос в Пенсионный фонд. Но сделать это могут только государственные банки.

Некоторые финансовые учреждения имеют доступ к личной информации граждан на портале госуслуг.

Но проверить через эту базу можно далеко не всех потенциальных клиентов, а только тех, кто разрешил доступ к своей персональной информации.

Делают это обычно граждане, которые получают официальный доход и не имеют конфликтов с налоговой службой. Если же физическое лицо ограничивает доступ к своим персональным данным, то банк не сможет проверить справку на портале.

Нередко сотрудники службы безопасности банка имеют неофициальные контакты с налоговой и могут проверить все цифры, указанные в справке. При обнаружении фальсификации заемщику просто откажут в кредите без объяснения причины.

Не так давно службы безопасности банков стали использовать еще один способ проверки подлинности 2-НДФЛ. Они запрашивают из банка копии платежных документов по перечислению НДФЛ, определяя, таким образом, зарплату сотрудника.

Банки тщательно проверяют справки, предоставленные лицами, которые хотят взять большую сумму на длительный срок, например, ипотечный кредит. Поэтому рассмотрение таких заявок и растягивается на несколько дней: справки проверяют разными способами. Если же речь идет о небольшом потребительском кредите, банк может ограничиться только визуальной оценкой.

Ответственность за предоставление в банк поддельной справки

Поддельной считается как полностью сфальсифицированная справка, когда потенциальный заемщик вообще не работает в организации, из которой он ее предоставил, так и указание суммы дохода выше, чем они есть на самом деле. Иногда сотруднику удается договориться с бухгалтерией и ему указывают ту сумму дохода, которая нужна для желаемого кредита.

Последствия обнаружения подлога банком могут быть самыми разными. Как минимум заемщику откажут в кредите. При этом банк с большой вероятностью внесет его данные в стоп-лист и получить средства в будущем человек уже не сможет.

По-разному может сложиться ситуация, если о поддельности документа кредитор узнал уже после выдачи кредита. Если заемщик исправно выполняет свои обязательства по кредитному договору, то, скорее всего, банк не будет предъявлять претензий.

Если же заемщик не выплачивает кредит, то его могут привлечь к ответственности, в том числе и уголовной. Так ст. 165 УК РФ предусматривает наказание для физических лиц в виде штрафа до 300 000рублей, принудительных работ сроком до двух лет или ограничения свободы на срок до двух лет.

Для того чтобы физическое лицо понесло наказание, банк должен доказать в суде, что его действия были умышленными.

Уголовный кодекс предусматривает наказание и для юридических лиц, которые выдают поддельные справки 2-НДФЛ, согласно ст. 327. На сегодняшний день существует немало прецедентов, когда лица, занимающиеся изготовлением поддельных документов о доходах, понесли уголовное наказание.

Если человек хочет взять кредит, но не имеет официальных доходов, не стоит обращаться в организации, выдающие фиктивные справки.

За такие услуги придется немало заплатить, а в итоге кредит он не получит и попадет в черный список. Сейчас на рынке немало предложений по кредитованию, где справка 2-НДФЛ не требуется.

Банку для согласования выдачи будет достаточно проверить информацию о потенциальном заемщике в БКИ.

Видео:Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

Как банки проверяют 2 НДФЛ?

Коронавирус актуальное

СРОЧНО ПО ПАСПОРТУ БЕЗ ОТКАЗА С ПЛОХОЙ КИ

Многие работники мелких предприятий получают заработную плату в конвертах, и когда необходимы деньги в кредит, возникает закономерный вопрос, а может ли банк, в который вы обращаетесь за кредитными средствами, проверить справку 2-НДФЛ на подлинность? Давайте вместе разберемся, какими процедурами банк при этом пользуется.

Дело в том, что по условиям большинства потребительских кредитов нужно подтвердить свои доходы, для чего она и используется. Но далеко не у всех работа официальная и не у всех зп соответствует банковским требованиям. Такие заемщики подумывают о том, чтобы оформить поддельную справку.

https://www.youtube.com/watch?v=nMDW9Fd2L-g

Поэтому им интересно, насколько тщательно эти документы проверяются. Нужно сказать, что единого способа проверки нет. Для банков действительно важно, чтобы клиент был надежным.

Для чего кредитно-финансовые организации запрашивают документ о доходах

Подтвердить платежеспособность клиента могут только официальные бумаги. Это необходимо, чтобы уже на начальных этапах отсеять неблагонадежных заемщиков и узнать, сможет ли тот или иной человек справляться с ежемесячными платами по заему.

В справке подробно описывается, в какой компании трудится кредитополучатель, сколько он зарабатывает, какой доход был получен за последние 3-6 месяцев, сколько ушло в различные фонды.

Такой документ просто необходим кредитору, особенно при выдаче крупных сумм, чтобы убедиться, что перед ним надежный клиент.

Для начала справку по форме 2-НДФЛ осматривает кредитный инспектор банка. Ему важно просмотреть полноту заполнения всех полей документа, сверить паспортные данные, печати и прочую информацию с имеющимися уже документами от клиента. Какие еще документы нужны для получения денег читайте здесь.

Подписывать справку могут два лица фирмы: непосредственно сам руководитель компании и его доверенное лицо, имеющее право первой подписи: главный бухгалтер или лицо, которое исполняет его обязанности на данное время. Как правило, опытный сотрудник редко пропустит «липовую» справку о доходах.

Работа службы безопасности кредитного учреждения

В настоящее время налоговой службе (ФНС) и прочим органам не разрешено разглашать информацию о персональных данных россиян третьим лицам. Но банк может проверить данные в поданной ему справке. Для этого стоит всего лишь посетить официальный сайт ФНС.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

страница этого ресурса дает возможность изучить многие данные предприятия: ИНН, наименование, юридический адрес компании и так далее. Такой подход позволяет со 100% точностью выявить фальсификацию со стороны клиента банка.

К слову, государство подготавливает законопроект в текущем году, который даст возможность банкирам получать прямые ответы из ПФ и НС России. Естественно, перед этим кредитным учреждениям нужно будет заручиться поддержкой у заемщика.

Крупные банки, имеющие прямое отношение к государству, как Россельхоз, Сбербанк России и ВТБ могут обратиться за информацией в Пенсионный Фонд (ПФ). Запросив данные об отчислениях, можно самостоятельно вычислить реальную заработную плату.

Но тут есть одно но – информация в ПФ есть только за прошедший отчетный год.

К иным мерам проверки информации в справках можно отнести

- Оценка внешнего вида документа (наличие налогового вычета, правильность заполнения полей с кодами вычетов и их суммами, совпадения ИНН, указанного в печати, и ИНН налогового агента). Ошибки в подобных документах могут возникнуть не только в результате мошеннических действий, но и по вине бухгалтера или программного обеспечения.

Подпись должна быть отчетливо видна и стоять в графе “налоговый агент (подпись)”. Ее не должен перекрывать оттиск печати, которая ставится в специально отведенном месте. Если налоговым агентом является ИП, то в соответствующем поле указываются его персональные данные.

Подписывать справку может не только главный бухгалтер или руководитель, но и временно исполняющий обязанности (в этом случае к справке прилагается доверенность).

Список банков, которые дают кредиты без отказа ⇒

Возможно, эти статьи также будут вам интересны:

- Звонки сотрудников банка на работу заемщика. Это позволяет вычислить, работает ли данный человек в компании, связаться с бухгалтером, чтобы вычислить реальные доходы человека, напроситься на общение с начальником.

- Анализ средних заработных плат в отрасли работы фирмы клиента (по региону). Если имеет место существенное завышение, то это всегда видно.

- Многие работники банка договариваются о встрече с начальниками предприятий, чтобы «на деле» проверить достоверность уровня зарплаты сотрудника.

- Посещение сайта Федеральной Налоговой Службы. На нем можно получить достоверную информацию, если знать о юридическом лице наименование, ИНН, ОГРН.

- Как и говорилось выше, через Пенсионные Фонды. Если в ПФ не будет обнаружена нужная информация или в справке неверный ИНН, то, скорее всего, кредитор откажет, а также может обратиться в правоохранительные органы.

- Помимо этого, служба безопасности каждого банка (СБ) разрабатывает индивидуальные методики борьбы с такими мошенническими операциями: встреча с друзьями, выезд на работу к будущему клиенту и пр.

ПОМОЩЬ В ПОЛУЧЕНИИ КРЕДИТА ⇒

ТОП самых выгодных кредитов с низкими процентными ставками ⇒

Подать заявку на кредит наличными прямо сейчас ⇒

Кредитные специалисты могут как отказать в выдаче заема, так и запросить новую 2-НДФЛ.

Реально ли обмануть банк

Сегодня многие работодатели устраивают сотрудников неофициально, то есть, без договора. Это делается, чтобы снизить затраты на содержание трудового коллектива (к примеру, не платить различным фондам, не компенсировать больничные и отпуска, и т.д.).

Также часто бывает, что официальному работнику выдают только оклад (равный МРОТ), а остальное отдается, что называется, в конверте. Таким образом, доход, который заявитель может подтвердить, крайне мал, а потому кредитор, скорее всего, откажет.

Список банков, которые выдают кредиты без проверки кредитной истории ⇒

В таких ситуациях некоторые потребители решают обратиться за помощью к фирмам, предлагающим продать “липовую” справку, в которой можно указать любой стаж и размер заработной платы, а также название компании-работодателя.

Мы не рекомендуем заказывать поддельные документы, так как служба безопасности банка все равно все тщательно проверит. Если обман будет обнаружен, то заявителю точно будет отказано. Кроме того, он рискует попасть в черные списки, испортить свою кредитную историю, а также быть наказанным по закону.

Последствия обмана

- Если справка создана в сговоре с бухгалтером или руководителем организации-работодателя, то это может стать основанием для привлечения этого лица к уголовной ответственности по ч.3 ст.327 УК РФ. Такое же наказание грозит и заявителю, предоставившему справку.

- Если вас уличат в обмане, и вы все-таки избежите уголовного наказания, то точно попадете в “стоп-лист” банка, после чего взять кредит в нем уже никогда не получится. К слову, банки обмениваются подобной информацией, а потому можно очень быстро потерять доверие и других кредиторов.

- Бывает, что клиенту удается обмануть банк и получить желаемую ссуду, но через некоторое время кредитор из других источников узнает о недостоверности документа. Такие ситуации регулируются ст. 165 УК РФ для физлиц и ст. 176 для юрлиц. Уголовная ответственность наступает только в случае причинения ущерба в крупном размере. Если заемщик исправно оплачивает займ, то банк может просто “закрыть глаза”. Действия кредитора в таком случае регламентируются только внутренними документами. Также банк может потребовать расторжения договора на основании ст. 450 ГК РФ.

Список банков, которые выдают деньги за час по паспорту ⇒

Как видно, именно СБ банка осуществляет проверку справки на подлинность, а также иных документов, которые предоставляются заёмщиками для получения ссуды. Так что подавать в учреждение заведомо ложные данные не стоит, так как банк обязательно проверить справку 2-НДФЛ. А вот за подделку бумаг человеку грозит уголовная ответственность.

Рубрика советы, вопросы и ответы экспертов

Скрыть ответ

Эксперт-консультант сайта КредиторПро.Ру

Анна, совсем снять с себя обязательства не получится, т.к. вам еще нужно будет доказать, что вы не знали о подделке документов. Скорее всего, разделят поровну долг

Скрыть ответ

Эксперт-консультант сайта КредиторПро.Ру

Александр, в Сбере нет автокредита, только нецелевой потребит. займ, оформить можно только при наличии стажа от 6 месяцев. Сумма будет зависеть от того, на какой срок вы рассчитываете.

Скрыть ответ

Эксперт-консультант сайта КредиторПро.Ру

Видео:Справка по форме 2-НДФЛ для получения кредита в банкеСкачать

Проверяют ли банки справки 2-НДФЛ через налоговую? Какова ответственность за подделку?

Выдача кредита для банка — всегда риск. Ведь он не может быть уверенным полностью в том, что доходов заемщика хватит для погашения не только тела долга, но и процентов. Поэтому ведется проверка клиента всеми доступными методами, особенно тогда, когда сделана заявка на крупную сумму займа. Одним из таких способов проверки является справка по ф. 2 НДФЛ.

В то же время, можно понять и заемщика: деньги нужны, а часть зарплаты серая, не позволяющая уложиться в регламент банка для оформления кредитного договора.

Тогда многие начинают «крутиться»: оформлять полностью липовые документы (подделывать) или вступать в сговор с бухгалтерией работодателя и указывать там фактическую, а то и завышенную заработную плату, чтобы показать свою платежеспособность.

И здесь становиться интересным: как банки проверяют справку 2 НДФЛ, чем грозит подделка документов клиенту и бухгалтеру, оформившему такой документ? Давайте разбираться.

Проверяется ли банк справку 2-НДФЛ и как

Граждане России, не связанные близко с банковским делом, в основной массе считают, что банки имеют доступ ко всей персональной информации частных лиц и по СНИЛС и справке 2 НДФЛ могут получить полную и достаточную информацию о клиенте при оформлении кредита.

При этом все кредитные учреждения, не говоря о крупных банках, таких как Сбербанк, ВТБ, Газпромбанк и т.д. Должны разочаровать, а, может, кого и обрадовать – нет, не могут.

Проверка идет косвенными методами, позволяющими все же воспользоваться подделкой 2 НДФЛ для кредита.

Важно: данная работа не является инструкцией по фальсификации подаваемых банку персональных данных клиента, а лишь констатация фактов.

https://www.youtube.com/watch?v=V6_S_C0tk_Q

Наиболее простой, при этом точный способ узнать платежеспособность клиента банка – воспользоваться персональной информацией ФНС или ПФР. Ответ на вопрос: проверяют ли банки справки 2 НДФЛ через налоговую инспекцию, дан выше. У них нет официального доступа к базе данных налоговой службы.

Правда, есть неофициальный: знакомые налоговые инспектора, у которых такой доступ на рабочем месте имеется. Однако, кто будет ежедневно звонить по несколько раз своему источнику информации.

Его берегут и используют только при крупных суммах кредита. При этом понятие «крупный кредит» у разных банков разный. Для одних кредиторов это 1,0 млн. руб., других – 3,0 млн. руб.

, а третьих – 5,0 млн. руб.

Немного сложнее с Пенсионным фондом России.

У государственных банков (Сберегательный банк России, ВТБ и Россельхозбанк) со средины 2015 года есть непосредственный доступ к персональным данным каждого физического лица страны, зарегистрированного в ПФР (если в некоторых отделениях госбанков нет прямого выхода в базу данных, то делается запрос). Это означает одно: подлинность документа будет установлена оперативно.

Вывод: государственные банки, особо не напрягаясь, могут узнать размер «чистой», т.е. налогооблагаемой заработной платы быстро и точно. Поэтому представлять им фиктивные справки себе дороже.

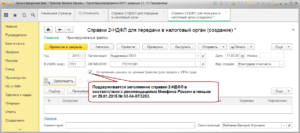

В этом случае остается открытым вопрос по коммерческим кредитным учреждениям: может ли банк проверить справку 2 НДФЛ и каким образом? Проводимая перекрестно проверка носит технический и фактический характер.

В процессе технической проверки проверяется правильность заполнения самого бланка. Сотрудник банка во время этого процесса выясняет соответствие:

- кодов начислений и вычетов классификатору;

- начисленных и удержанных сумм;

- вычетов действующему коэффициенту;

- приведенных сведений о владельце в справке паспортным данным;

- приведенных сведений о работодателе в самой справке и указанных на круглой печати.

Особо подчеркнем, что выявленные в процессе такой проверки неточности не являются криминалом. Сама справка 2 НДФЛ подлежит замене или банк отказывает в выдаче кредита без каких-либо последствий.

Кроме этого, банковский служащий может:

- позвонить по месту работы;

- воспользоваться доступными базами ФНС;

- обратить внимание на форму заполнения справки.

Звонок работодателю

При имеющихся сомнениях, специалист кредитного отдела может позвонить по месту работы претендента на кредит. Он имеет возможность задать следующие вопросы:

- работает ли податель справки в организации (фирме);

- с какого времени исчисляется стаж по последнему месту работы;

- какой общий трудовой стаж;

- как часто менялась работа;

- какая заработная плата (здесь кроется подвох, т.к. бухгалтер не обязан помнить, что написал в справке);

- попросить документы по заработной плате за предыдущие периоды и т.д. и т.п.

Но здесь есть нюанс: сотрудник работодателя не обязан отвечать на такие вопросы. При желании, он может просто положить трубку или дать минимальную информацию: работник такой имеется, справка ему выдавалась. Но так в большинстве поступают тогда, когда есть что скрывать.

Базы налоговых служб

Выше уже отмечалось, что получить персональные данные на клиента через ФНС нельзя. Однако в процессе проверки справки зная официальное название работодателя, его ОГРН и ИНН через официальный сайт Федеральной налоговой службы (https://www.nalog.ru) можно узнать практически всю информацию о работодателе.

Обладая аналитическим умом можно всегда, с достоверностью, близкой к 100%, определить, насколько данные, приведенные в ф. 2-НДФЛ, соответствуют действительности (например, не составляет труда найти среднюю заработную плату по организации в целом и среди разных категорий работников).

Форма заполнения

То, как заполнена форма справки, дает возможность делать определенные выводы. Например, основанием для отказа может быть;

- подпись документа лицом, не уполномоченным для этих целей. Если подписывает другое лицо, то должно указываться основание: приказ по организации или номер выданной доверенности;

- расположение печати не в том месте – должна находиться на буквах М.П., снизу и слева;

- размытый (нечеткий) оттиск печати;

- наложение подписи и печати. Подпись налогового агента должна быть в соответствующей графе с надписью «подпись»;

- отсутствие расшифровки подписи.

Приведенные ошибки не являются критичными, также, как и в случае с техническими ошибками, ведут или к замене документа или к отказу в кредите.

Какова ответственность за предоставление поддельной справки

Прежде чем говорить об ответственности за поддельную справку 2 НДФЛ в банк, нужно разобраться, какие действия при ее заполнении относятся к мошенничеству. Здесь два критерия:

- справка выдана организацией, не являющейся работодателем клиента банка;

- в ф. 2-НДФЛ завышен доход хозяина справки.

Все остальные ошибки, в том числе и использование справок старого образца, относятся к человеческому фактору, в результате чего на практике допускаются неточности: невнимательность, отсутствие знаний для заполнения такого вида форм и т.д.

https://www.youtube.com/watch?v=AHWh7dLwEY4

При обнаружении липового документа, события могут развиваться в разной плоскости. Все зависит, на какой стадии обнаружен подлог. Если при рассмотрении заявки, то банк может:

- открыть кредитную линию, но под максимально высокий процент;

- просто отклонить заявку;

- отказать в кредите и внести клиента в неофициальный «стоп-лист», что практически всегда означает закрытие доступа к займам во всех крупных банках страны (они обмениваются такого рода информацией).

Иногда пишут, что банки в таких случаях обращаются в суд или полицию. Это не совсем так. Оснований у полиции для открытия уголовного дела нет (против клиента банка), т.к. нет потерпевших. Есть только намерение совершить преступление с использованием мошеннических схем.

А вот в отношении тех, кто выдал или изготовил документ, прокуратура может возбудить уголовное дело по служебному подлогу (ст. 292 УК РФ) или подделке бланков и печатей (ст. 327 часть 3 УК РФ).

Совершенно по-другому могут развиваться события, если кредит или ипотека выданы. Здесь судьба недобросовестного клиента полностью в руках кредитора, т.к.

при обращении в полицию мошенникам грозит реальный тюремный срок с возмещением убытков потерпевшей стороне, а при подаче иска – расторжение договора.

А если он еще и ипотечный, то с потерей внесенных за квартиру средств и самой квартиры, как залога (ст. 450 ГК РФ). В судебной практике уже имеются прецеденты.

Внимание: при регулярном погашении кредитной задолженности у банка нет оснований и времени перепроверять поданные заемщиком документы. Поэтому, если был совершен подлог, нельзя провоцировать банк на повторное рассмотрение пакета предъявленных для получения ссуды документов.

При подаче заявления в полицию по факту мошенничества, рассмотрение дела проводится в соответствии со ст. 165 УК РФ, где предусматривается штраф до 300,0 тыс. руб. или, в случае причинения ущерба в особо крупном размере, 2 года исправительных работ. Особо злостным мошенникам судом может быть назначен реальный тюремный срок до 2 лет.

А чем грозит липовая справка 2 НДФЛ для банка? Практически ничем. Он всегда имеет возможность взыскать задолженность по кредиту через суд. Попытка должника объявить себя в судебном порядке банкротом в такой ситуации не проходит как раз из-за липовой справки 2 НДФЛ.

Заключение

На практике поддельные справки иногда выдерживают проверку. Но стоит ли рисковать самому и подставлять под удар помощников в изготовлении подделки в условиях, когда банки все чаще предлагают кредиты на приемлемых условиях без предоставления справок о доходах?

Особо стоит сказать об ипотеке. Здесь риски самые большие. Если в случае с потребительскими кредитами дело ограничиться выплатой задолженности и штрафов, то здесь будет изъят залог. Хорошо, если в первые месяцы выплаты. А если после 2-3 лет оплаты?

🎬 Видео

Как получить справку 2 НДФЛ через ГосуслугиСкачать

проверка на подлинность тк и 2ндфлСкачать

Как получить справку по форме банкаСкачать

Как получить кредит без справок о доходах и 2-ндфлСкачать

СПРАВКА О СЕРОЙ ЗАРПЛАТЕ: РИСКИ ДЛЯ РАБОТОДАТЕЛЯСкачать

Недвижимость в ипотеку #2 | Сбор документов. 2-НДФЛ или Справка по форме банка? | Все ИпотекиСкачать

Пособие к действию по краже электронных ДС с банковских счетов и псевдо пенсий.Скачать

Ошибки в 2-НДФЛ, экономические преступления, идентификация клиентов банкаСкачать

Информация в справке о доходах по форме банкаСкачать

Справка 2 ндфл. Что необходимо знать о заполнении справки 2ндфл?Скачать

Что делать если заблокировали счет по 115 ФЗ. Как спасти свои деньги от банкаСкачать

Как банки проверяют кредитную историю?Скачать

Как подтвердить свой доход банкуСкачать

Какие счета и карты приставы точно НЕ УВИДЯТ и не заблокируют? 3 способа хранения денег должнику!Скачать

Как узнать в каких БАНКАХ открыты СЧЕТА за 1 минуту? ЛегкоСкачать

Справка 2-НДФЛ! Как купить, чтобы не попасть на уловки мошенников?Скачать