В статье рассмотрим, что такое мобильный эквайринг и как он работает. Сравним тарифы в разных банках и сервисах, а также разберем стоимость и виды терминалов. Мы расскажем, как подключить мобильный эквайринг, и остановимся на отзывах клиентов.

- Что такое мобильный эквайринг и как он работает

- Кому подойдет

- Комиссии по мобильному эквайрингу

- Кто еще предоставляет мобильный эквайринг

- Life Pay

- 2can

- Виды терминалов

- Какой мобильный эквайринг выбрать

- Как подключить эквайринг

- Преимущества мобильного эквайринга для ИП и юридических лиц

- Отзывы о мобильном эквайринге

- Мобильный терминал эквайринга для юридических и физических лиц

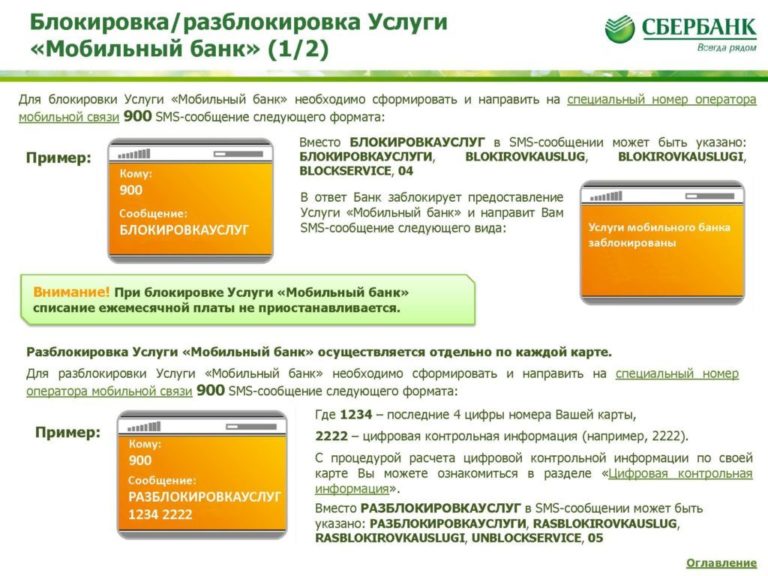

- Каким образом можно подтвердить оплату с помощью смс-сообщения

- Кто дает возможность использовать мобильный эквайринг? Для кого он необходим

- Какими плюсами обладает мобильный эквайринг для ИП

- Каким образом осуществить подключение

- Этап № 1

- Этап № 2

- Этап № 3

- Этап № 4

- Несколько слов о цифровых картридерах

- Этап № 5

- За сколько можно подключить мобильный эквайринг

- Кто рискует, работая с мобильным эквайрингом? Как уменьшить риски

- Что такое мобильный эквайринг — совет от компании МТС

- Какие есть виды эквайринга?

- Какое оборудование применяется для мобильного эквайринга?

- Как выбрать для своей деятельности терминал эквайринга?

- Как работает эквайринговый интегрированный пин-пад от МТС?

- Как подключить пин-пад к МТС Кассе?

- В чем особенности встроенного эквайринга от МТС?

- Мобильный эквайринг — 5 простых шагов подключения услуги

- 1. Мобильный эквайринг — что это такое и как он работает

- 2. Кто предоставляет услуги мобильного эквайринга и кому он нужен

- 4. Как подключить мобильный эквайринг для физических и юридических лиц — 5 простых шагов

- Шаг 2. Заполняем анкету

- Шаг 3. Подписываем договор

- Шаг 4. Выбираем терминал мобильного эквайринга

- Шаг 5. Устанавливаем и активируем мобильное приложение

- 5. Сколько стоит подключить услугу мобильного эквайринга — ТОП-5 банков с лучшими тарифами

- 6. Мобильный интернет-эквайринг — кто находится в зоне риска и как его избежать

- 7. Заключение

- 🎬 Видео

Что такое мобильный эквайринг и как он работает

Мобильный эквайринг простыми словами — это способ приема оплаты с помощью карты и смартфона, имеющего доступ в интернет. То есть покупатель вставляет свою карту в специальный картридер, прикрепленный к мобильному телефону, и вводит ПИН-код. На номер телефона покупателя приходит код, который и является согласием с покупкой.

MPOS-терминал интегрируется с гаджетом через:

- аудиоразъема.

- Bluetooth.

- USB-вход.

На мобильном устройстве должно быть установлено специальное приложение, которое обеспечивает выполнение операций и передачу данных на онлайн-кассу. ККМ будет формировать отчетность по эквайрингу и сохранять статистику продаж.

Во многих банках можно подключить эквайринг без открытия расчетного счета. Эквайеры (банки, предоставляющие эквайринг) самостоятельно переводят деньги на р/с в другом банке.

Кому подойдет

Вариант оплаты с помощью смартфона оптимален для микрокомпаний и небольших организаций, работающих в сфере услуг. Например, для:

- Кафе и мини-ресторанов.

- Курьерской доставки.

- Агентов страховых фирм и брокеров, работающих удаленно.

- Салонов красоты и частных парикмахеров.

- Репетиторов и мастеров.

- Новых онлайн-магазинов или торговых точек с малым ассортиментом.

Комиссии по мобильному эквайрингу

Мы собрали для вас лучшие предложения банков по мобильному эквайрингу. Предлагаем сравнить комиссии и цены на терминалы.

| Банк | Стоимость терминала | Комиссия |

| Точка | 8 490 р. | до 2,5% |

| Альфа-Банк | 8 700 р. | от 2,5 до 2,75%, от 3,5 р. |

| Веста Банк | 3 990 р. | 2,75% |

| УБРиР | 8 390 р. | от 2% |

Кто еще предоставляет мобильный эквайринг

Помимо банков, мобильный эквайринг предоставляют специальные сервисы. Они обслуживают платежные карты Visa и MasterCard, сотрудничают с разными банками и предлагают сертифицированные устройства для совершения безналичных операций. Ниже разберем два самых популярных сервиса для мобильного эквайринга.

Life Pay

Компания помогает предпринимателям упростить порядок приема оплаты от клиентов, автоматизировать работу кассы, отслеживать поступающую прибыль в режиме онлайн, вести статистику и смотреть динамику продаж.

Стоимость терминала — 7 990 р. Эквайринг подключается бесплатно, а комиссия зависит от оборота в месяц:

| Сумма транзакций | Комиссия |

| до 100 тыс. р. | 2,5% + арендная плата 500 р. + 18% НДС |

| до 300 тыс. р. | 7990 р. |

| до 500 тыс. р. | 2,4% |

| до 1 млн р. | 2,3% |

| до 2 млн р. | 2,2% |

| до 3 млн р. | 2,1% |

| от 3 млн р. | 2 |

2can

Сервис разработан компанией «Смартфин». Основной расчетный банк — Промсвязьбанк. Обслуживание доступно ИП и юр. лицам. 2can гарантирует быстрое подключение к эквайрингу, прозрачные условия работы и круглосуточную службу поддержки.

Также прочитайте: Промсвязьбанк: тарифы на расчетный счет для ИП и ООО, условия РКО + отзывы.

Возможности и преимущества сервиса:

- Получение средств без выплаты дополнительных комиссий на основе гибкой тарификации.

- Перечисление денег на р/с в любом банке.

- Все транзакции надежно защищены.

- Понятная система формирования отчетности.

- Можно смотреть аналитику продаж.

Тарифы зависят от суммы транзакций в течение месяца:

| Сумма операций | Комиссия |

| до 50 тыс. р. | 2,5% |

| до 100 тыс. р. | 2,3% |

| до 300 тыс. р. | 2,1% |

| до 500 тыс. р. | 1,9% |

| от 500 тыс. р. | 1,8% |

Перерасчет по размеру комиссии осуществляется автоматически, в начале каждого месяца. То есть если обороты бизнеса выросли, то комиссия будет снижаться с каждым месяцем.

Виды терминалов

Существует несколько видов mPOS-терминалов:

- Подключаемые через специальные интерфейсы: USB, Bluetooth, mini-jack.

- Считывающие данные по магнитной полосе или чипу.

- Комбинированные модели.

- Аналоговые — способные передавать информацию зашифрованным способом.

Основное преимущество таких устройств — компактность и возможность принимать платежи где угодно. Стоят они на порядок дешевле стационарных терминалов и легко настраиваются для совершения транзакций.

Какой мобильный эквайринг выбрать

Перед подключением мобильного эквайринга нужно выбрать банк для дальнейшего сотрудничества. В процессе выбора учитывайте следующие критерии:

- Статусность и надежность фин. учреждения или платежного сервиса.

- Условия по эквайрингу — размер комиссии, стоимость терминала и т. д.

- Пакет необходимых документов для заключения договора.

- Сроки зачисления денежных средств на р/с.

Как подключить эквайринг

Подключение услуги осуществляется в несколько шагов:

- Выберите банк или платежный сервис с наиболее приемлемыми условиями.

- Зайдите на его сайт и оформите онлайн-заявку.

- Дождитесь обратной связи от представителя для уточнения деталей, подбора терминала, тарифа и т. д.

- Предоставьте пакет требуемых документов.

- Подпишите соглашение и оплатите стоимость терминала.

Теперь вам остается настроить оборудование (скачать, установить специальное приложение) и провести тестовый платеж.

Преимущества мобильного эквайринга для ИП и юридических лиц

Подключение эквайринга обеспечивает следующие плюсы для бизнеса:

- Прием оплаты от физических лиц в любом месте.

- Увеличение количества клиентов.

- Рост прибыли.

- Низкая стоимость оборудования.

- Быстрое зачисление средств на р/с.

- Отчетность и подробная аналитика по всем транзакциям.

Отзывы о мобильном эквайринге

Алексей:

К системе 2can я подключился в начале года после оформления ИП. Процедура оформления быстрая. Как показало время, их гаджет работает стабильно, без сбоев. Оборот продаж через терминал у меня пока небольшой, поэтому комиссия выше средней. Но мои заработки постепенно растут, поэтому есть все шансы достичь минимальной ставки.

Марат:

Анна Сергеевна:

Мы второй год используем ридер Лайф Пэй. Сейчас он подключен к планшету, ранее операции проводили с помощью телефона. В обоих случаях устройство работало без сбоев. Комиссия по оплате нас устраивает. Деньги приходят на счет максимум через день.

Владимир:

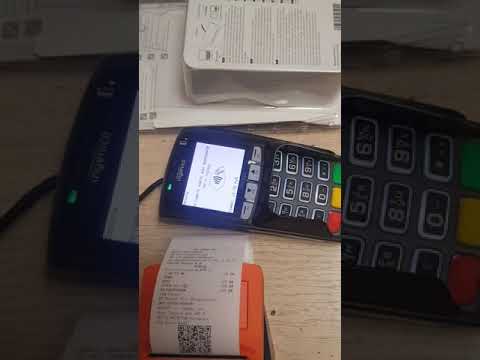

Видео:Эквайринг: что это такое и как работает торговый эквайрингСкачать

Мобильный терминал эквайринга для юридических и физических лиц

Мобильный терминал эквайринга позволяет осуществлять оплату товаров и услуг картой банковской организации при помощи мобильного телефона либо иного электронного устройства. Другими словами, покупателям не нужно снимать деньги наличными, продавцам услуг – принимать эти наличные.

То есть, это безналичный расчет. Теперь поговорим о том, каким образом осуществляется эта транзакция. Чтобы работать с этим эквайрингом, необходимо использовать так называемый POS-терминал. Его устанавливают на электронное устройство для считывания сведений с карточки в момент проведения операции.

Для подключения этого терминала или картридера возможно использование следующих способов:

- Посредством аудиоразъема.

- При помощи Bluetooth.

- Посредством USB-входа.

Эти картридеры очень устойчивы – не реагируют на различные помехи в момент осуществления операции.

https://www.youtube.com/watch?v=wpHw8ECdfZw

Чтобы провести безналичный расчет, обязательно нужно предварительно установить сервисное приложение на свой мобильный. Нужно что-то оплатить? Вставляете свою карточку в терминал, вводите сведения о платеже на телефоне.

Далее Вам приходит уникальный код в смс-сообщении. Вводите его и платеж проводится.

Мобильный терминал для оплаты банковскими картами

Каким образом можно подтвердить оплату с помощью смс-сообщения

Если на карточке достаточно денег, транзакция проводится буквально за несколько секунд. Пользователю приходит соответствующая квитанция. Ее могут прислать либо на мобильный, либо на электронный адрес владельца карточки.

Каким образом проводится такая транзакция? Пошаговый алгоритм:

- Введение пользователем платежной информации.

- Обработка сведений и запроса процессинговым центром (он проверяет, все ли указано правильно и корректно).

- Запрос получен, авторизация проведена? Далее банковское учреждение – эквайер, пропускает клиента в платежную систему.

- Платежной системой осуществляется определение банковского учреждения, выпустившего карту. Происходит формирование еще одного запроса для авторизационного процесса в процессинговом центре кредитной организации.

- Далее центр перенаправляет продавцу сведения об итогах авторизационного процесса. Покупатель получает уведомление, что заказ успешно оплачен.

Кто дает возможность использовать мобильный эквайринг? Для кого он необходим

Мобильный эквайринг предоставляют финансовые организации, а также специальные фирмы (процессингового типа). Что касается последних, то у них более высокая ценовая политика, ведь они являются посредниками. Дополнительное звено в общей цепи – это всегда еще одна статья расходов.

Неважно, кто поставляет услуги – благодаря этой фирме должны быть доступны определенные задачи. С ее помощью можно:

- Обрабатывать новые запросы.

- Авторизовать карту.

- Переводить деньги на счет учреждения, являющегося продавцом.

- Вести учет всех бумаг и электронной документации.

- Уведомлять клиентов о совершении транзакций.

Само собой, заказать такую услугу может не только физическое, но и юр.лицо. Мобильные терминалы упрощают жизнь страховым агентам, магазинам доставки цветов, обыкновенным торговым конторам. Далее поговорим о нюансах мобильного эквайринга для ИП, физических и юридических лиц.

Какими плюсами обладает мобильный эквайринг для ИП

Мобильный эквайринг для ИП – это сплошные плюсы. Если говорить о стандартном POS-терминале, то лучше пользоваться мобильной версией – у нее более сжатые размеры. Таким образом, его перемещение не вызывает никаких особых сложностей и затруднений.

Мобильный эквайринг не нужно привязывать к одному адресу. Таким образом, становится возможным проведение транзакции из любого места с доступом в интернет.

Эта услуга имеет и такие преимущества, как:

- Увеличивается торговый оборот тех, кто продает и оказывает данные услуги.

- Фирма становится более конкурентоспособной.

- Уменьшаются риски, касающиеся оборота наличных денег. Речь идет о различных хищениях и грабежах, поддельной документации.

- Не нужно тратить денежные средства на услуги инкассаторов.

- Таким образом, обслуживание становится более качественным.

- Появляется больше покупателей.

Иные пользователи эквайринга (приобретатели) тоже могут извлечь определенные преимущества, выбрав данный способ осуществления платежей.

При совершении транзакции посетитель торгового предприятия не тратит свое время на то, чтобы найти ближайший банкомат. Благодаря мобильному эквайрингу не нужно таскать в сумках огромные суммы денег – то есть, это еще и гарант Вашей безопасности!

Каким образом осуществить подключение

Мобильный эквайринг для юридических лиц и мобильный эквайринг для физических лиц – каким образом осуществить подключение

https://www.youtube.com/watch?v=zdOIXvjjfcc

Подключение для обеих категорий лиц одинаковое. Есть только одно отличие – мобильный эквайринг для физ лиц предполагает предоставление гражданами расширенного перечня документации. В остальном процедура идентична.

Этап № 1

Осуществляем выбор процессинговой фирмы либо банковского учреждения

Предоставлять такие услуги могут как банковские учреждения, так и процессинговые фирмы. Если в качестве партнера выступит банк, Вам удастся немного сэкономить на данном процессе. Причина – отсутствие посредников в сделке.

Порой банковские организации-эквайеры ставят обязательное условие: сначала клиент должен открыть расчетный счет. Но так делают не все.

Если же мобильный эквайринг предлагает процессинговая фирма, необходимо присмотреться к легальности ее функционирования на российской территории.

Важный момент: хорошо, если эти компании будут сотрудничать с разными банковскими учреждениями – если они будут заниматься обслуживанием любых карточек. Оборудование, которое они при этом используют, должно иметь соответствующую сертификацию.

Этап № 2

Осуществляем заполнение анкеты

Чтобы заполнить анкету, понадобится не так уж много времени. Как правило, в ней нужно будет отражать информацию о роде своей деятельности (либо деятельности Вашей фирмы – если Вы представитель юридического лица). Еще анкета должна содержать сведения о том, кто владеет компанией. Оставляете личные контакты.

Этап № 3

Подписание соглашения

Банковское учреждение не предоставляет мобильный эквайринг, пока не подписан предварительный договор. В нем прописываются взаимные права и обязанности обеих сторон сделки.

Если договор есть – значит, регистрировать торговую точку в разных системах платежей можно. Сумма комиссии банковской организации за проведение любой из транзакций рассчитывается в индивидуальном порядке. Все зависит от того, какие условия были прописаны в программе, выбранной клиентом.

Этап № 4

Подбор терминала мобильного эквайринга

Предоставлением оборудования для осуществления транзакций занимается банковское учреждение. Такие терминалы могут считать сведения с магнитной полоски либо специального чипа. Есть и оборудование со смешанной версией.

Для подключения оборудования к устройству можно воспользоваться USB, аудиоразъемом либо по Bluetooth. Еще один важный момент: картридеры цифрового типа обладают повышенным уровнем стойкости. Они не реагируют на разные помехи в момент осуществления транзакции, чего не скажешь о других вариантах осуществления платежей.

Несколько слов о цифровых картридерах

У них есть серьезное отличие – они могут шифровать считываемую информацию перед ее непосредственной передачей в мобильный телефон. Таким образом, процесс проведения транзакции становится более безопасным.

Тем, кто владеет торговыми точками, банковские организации дают шанс выкупить применяемое оборудование. При этом если нужно, продавец может приобрести такой терминал и в самостоятельном порядке. Огромное количество разновидностей данного оборудования представлено в разных специализированных магазинах – eBay, Амазон и так далее.

Этап № 5

Последний этап – установка и активация мобильного приложения

Чтобы успешно провести платеж, необходимо установить мобильное приложение на электронное устройство. Далее его нужно активировать. Если вдруг пользователю нужно что-то уточнить – консультанты финансового учреждения всегда с радостью ему помогут.

Далее настраивается терминал. Все, Ваши клиенты смогут покупать вещи, пользуясь картой банка.

Мобильный эквайринг можно использовать и при оплате по технологии NFC

За сколько можно подключить мобильный эквайринг

На стоимость влияют различные факторы – какую программу банковского учреждения выбрал клиент, какова ценовая политика организации, в общем.

Важный момент: хотя тарифные планы различных банковских учреждений имеют отличия, они не такие уж и существенные. Это требование – одно из главных условий платежных систем.

https://www.youtube.com/watch?v=1ZPhXCwceZU

Арендную плату за применение таких POS-терминалов не берут. Банковские организации имеют прибыль с комиссионного сбора, удерживаемого с продавца. Если проводится транзакция, система осуществляет списание с клиента нужной суммы. Далее следует ее перечисление на счет продавца. Вычитывается комиссия.

Кто рискует, работая с мобильным эквайрингом? Как уменьшить риски

Применение данной технологии – это определенный уровень риска. Но рискуют все участники операции.

Допустим, может произойти системный сбой, вследствие чего платеж зависнет.

Покупатели, оплачивающие свои покупки при помощи банковской карты, могут опасаться реального слива персональных данных. Из-за этого в будущем могут быть украдены денежные средства. Это вызвано тем, что у многих нынешних смартфонов нет защиты перед некоторыми вирусами.

Важный момент: аналоговые POS-терминалы, передавая сведения, не шифруют сведения, так что это легкая добыча для мошенников.

Чтобы такого не произошло, собственники учреждений обязаны пользоваться цифровой версией мобильных терминалов. Эта разновидность оборудования шифрует все передаваемые сведения. Таким образом, операцию можно провести с максимальным уровнем безопасности.

Применение рассмотренных терминалов облегчает жизнь, как продавцу, так и покупателю, ведь расплачиваться банковской картой намного удобнее.

Чтобы подключить эту услугу, придется потратить несколько дней. Но она позволит Вам серьезно увеличить свою прибыль (если Вы – собственник юридического лица).

У мобильного эквайринга хорошее будущее, ведь он делает проще финансовые расчеты. Предпринимателям не нужно совершать дополнительные расходы.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Как принимать оплату картами без банковского терминалаСкачать

Что такое мобильный эквайринг — совет от компании МТС

Эквайринг ─ оплата товаров и услуг банковскими картами. Есть две причины, по которым устройство для эквайринга ─ терминал должно быть в магазине или месте оказания услуг.

Первая ─ требования закона «О защите прав потребителей». Согласно ст.16.1 у покупателя должно быть право выбора способа оплаты: наличные деньги или карта. Исключения сделаны для точек продаж, в которых нет интернет-соединения, и для организаций и ИП с выручкой до 5 млн. руб. в год.

Вторая ─ конкурентоспособность. Согласно статистике ЦБ РФ количество покупок, оплаченных картами, к концу 2021 года по сравнению с его началом выросло на 40,9% и составило 19 552,5 млрд.руб.

А проведенный ВЦИОМ опрос показал, что по состоянию на 01.03.2021, 87% опрошенных за последние 4-5 лет все больше стали расплачиваться картами, 75% ─ для оплаты выберут карту, даже если с собой есть наличные деньги.

Как видите, малый бизнес вовсю переходит на безналичную оплату, и вопрос “надо ли это делать?” даже не стоит. Но сначала надо определиться что использовать: стационарный или мобильный эквайринг.

Какие есть виды эквайринга?

- Стационарный ─ оплата товаров (услуг) в магазинах и точках продаж. Обычно используются терминалы, которые подключены к электрической сети и стационарному интернету.

- Мобильный ─ прием безналичной оплаты вне торговых точек, например, курьерами, таксистами, кондукторами в общественном и рейсовом транспорте, при развозной или разносной торговле. Также такой эквайринг из-за компактного оборудования можно использовать в магазинах или местах оказания услуг с небольшой площадью.

- Интернет-эквайринг ─ оплата товаров и услуг через интернет. Терминалы для такого приема платежей не нужны, все данные карты покупатель вводит на сайте.

Для установления комиссии банки разделяют эквайринг в зависимости от используемого оборудования. Применяется ставка торгового эквайринга, когда расчеты проводятся через:

- POS-терминалы, которые могут считать данные карты и связаться с банком для ее идентификации и запроса остатка на счете. У таких терминалов есть принтер для печати платежного чека. К POS-терминалам иногда подключают выносную клавиатуру для того, чтобы покупателю было удобно вводить пин-код;

- интегрированные пин-пады, они могут считывать данные карты, но для того чтобы они через интернет могли запросить у банка информацию о карте и остатке на счете, их нужно подключать к онлайн-кассе. Платежный чек тоже печатается через кассу.

Мобильный эквайринг, с точки зрения банковской комиссии ─ это расчеты, при которых используются мобильные POS-терминалы (MPOS или ридеры). Ридер ─ это устройство, которое может считать данные карты.

Но для доступа в интернет и связи с банком его нужно подключить через Bluetooth к смартфону или планшету (потребуется установка специального мобильного приложения), или вставить в разъем для наушников.

Мобильный POS-терминал не может печатать чеки, он только передает их в электронном виде на email или телефон покупателя. При использовании такого оборудования комиссия банков выше, чем за торговый эквайринг.

https://www.youtube.com/watch?v=0-ZjKcsNOM0

На интернет-эквайринг банки устанавливают самые высокие тарифы. Это связано с тем, что для оплаты покупатели вводят данные своей карты в интернете на сайтах через специальные интерфейсы. А это требует дополнительных затрат на защиту данных при платежах.

Кстати: подключить эквайринг в любом банке можно только если у вас есть расчетный счет. А он открывается только для юридических лиц. Для физических лиц открытие расчетного счета не разрешено законом. Поэтому для того, чтобы пользоваться эквайрингом и принимать платежи, вы должны зарегистрироваться как предприниматель (ИП, ООО и т.д.).

Какое оборудование применяется для мобильного эквайринга?

- Переносной автономный POS-терминал, который работает на аккумуляторах и поддерживает мобильный интернет. Средний размер (ДхШхВ) 17 х 7 х 6 см, купить такой терминал можно, начиная от 25 000 руб.

- Мобильный POS-терминал подключается к смартфону или планшету, на которых установлена специальная программа. Чеки такие терминалы не печатают, а отправляют через интернет на электронную почту или телефон. Их можно купить по цене от 8700 руб.Плюс необходимо использовать смартфон или планшет для корректной работы.

- Мобильный пин-пад (можно встретить название мобильный терминал эквайринга) используется только с онлайн-кассой, соединение с которой происходит через Bluetooth. Платежный чек печатает принтер онлайн-кассы. Купить мобильный пин-пад можно по цене от 9900 руб.

- Мобильная онлайн-касса с эквайрингом ─ устройство «2 в 1», на котором можно сформировать кассовый чек, принять оплату банковской картой и распечатать два документа: чек из кассы по требованиям 54-ФЗ и чек, подтверждающий оплату. Онлайн-касса со встроенным эквайрингом есть в линейке МТС Кассы — это МТС Касса 5+эквайринг.

Как выбрать для своей деятельности терминал эквайринга?

Самое дорогое оборудование для эквайринга ─ переносной POS-терминал. Если приобретать и его, и онлайн-кассу, получится затратно. Терминалы можно не использовать в тех случаях, когда при расчетах с покупателями не нужна онлайн-касса ─ виды деятельности, для которых касса не обязательна, перечислены в ст.2 54-ФЗ.

Использование мобильного POS-терминала будет удобно в тех случаях, когда у принимающего оплату картой есть номер телефона или электронная почта покупателя. Это, например, могут быть курьеры интернет-магазинов, таксисты. Но покупателя нужно предупредить, что платежный чек он получит только в электронном виде.

Если пытаться принимать безналичную оплату с помощью мобильных POS-терминалов в ситуациях, когда телефон или почта покупателя неизвестны, например, в обычном магазине или кафе, могут быть проблемы: не все захотят при оплате покупки оставлять свои координаты.

Когда после приема оплаты нужно выдать еще и кассовый чек, не обойтись без онлайн-кассы.

Если эквайринг проводится с помощью мобильного POS-терминала, то для выдачи кассового чека могут быть использованы:

- онлайн-касса (мобильные терминалы) на аккумуляторах;

- смартфон (планшет) с установленной кассовой программой, к которому подключен фискальный регистратор, зарегистрированный в налоговой.

Более удобный и близкий по стоимости к мобильному POS-терминалу вариант ─ интегрированный пин-пад, подключенный к мобильной онлайн-кассе.

Плюсы использования терминалов ─ пин-падов при эквайринге:

- такие терминалы подходят для разных видов деятельности, поскольку для выдачи чека не нужны контакты покупателя. Документ, подтверждающий оплату, печатается через кассу;

- банки берут комиссию при расчетах через подобный терминал как за торговый эквайринг;

- для работы терминала ─ пин-пада не нужны смартфон или планшет;

- такие терминалы не надо заправлять кассовой лентой;

- сумма, которую нужно списать с карты, передается в пин-пад из кассы, что исключает ошибки продавца по невнимательности.

Единственное неудобство совместного использования онлайн-кассы и пин-пада в «походных» условиях ─ нужно заряжать и носить с собой хоть и компактных, но два устройства.

https://www.youtube.com/watch?v=XlO1Te_HaSw

С точки зрения компактности самым удобным мобильным вариантом для расчетов будет онлайн-касса со встроенным эквайрингом. Такую кассу можно использовать для любых видов деятельности: от торговли до услуг. Но ее цена будет выше, чем у комплекта: пин-пад + касса.

Как работает эквайринговый интегрированный пин-пад от МТС?

МТС Эквайринг D200 ─ терминал, который подходит для таких моделей МТС Касс, как МТС Касса 5″, МТС Касса 7″, МТС Касса 9″ и МТС Касса 12″. Размеры терминала ─ пин-пада D200 (Д х Ш х В) 12 х 7 х 2 см, вес ─ 165 г, экран 2,4″. Работает от аккумулятора.

Соединение онлайн-касс и пин-пада происходит через Bluetooth. Терминал D200 принимает карты таких платежных систем как Visa, Mastercard, МИР. Также терминалом поддерживаются бесконтактные способы оплаты: Apple Pay, Samsung Pay, Android Pay.

Как подключить пин-пад к МТС Кассе?

Перед началом работы терминала D200 нужно убедиться, что он заряжен. Далее, у МТС Кассы надо включить Bluetooth, а у пин-пада ─ питание. На устройстве должна появиться надпись «Ожидание команды от ККМ».

У терминала надо нажать зеленую кнопку и в выпавшем меню выбрать пункт «Настройка Bluetooth», затем ─ «Подключиться к устройству». На мобильном пин-паде должна появиться надпись «В ожидании подключения».

У МТС Кассы в настройках Bluetooth в доступных устройствах выбрать «PAX_D200». После чего подтвердить подключение на D200.

Следующий шаг ─ ввод учетных данных на кассе. Для этого надо зайти в кассовое меню, в нем выбрать пункт «Настройки», далее ─ вкладку «Оборудование», на которой в пункте «Платежная система» нажать «Прими карту».

После выбора платежной системы нужно выбрать тип соединения ─ Bluetooth и терминал ─ PAX_D200.

Нажать кнопку «Ок» для того, чтобы сохранить кассовые настройки. Эквайринг через терминал ─ пин-пад D200 настроен. Можно принимать безналичную оплату: терминал будет считывать данные банковских карт для их идентификации и печати чека использовать интернет и принтер МТС кассы.

Ставка по эквайрингу при использовании терминалов ─ пин-падов D200, которые устанавливает банк-эквайер — 1,99% без требований к минимальному обороту в торговой точке, дополнительных взносов и платежей.

В чем особенности встроенного эквайринга от МТС?

Возможность приема безналичной оплаты есть у некоторых моделей МТС Касс, например, МТС Касса 5″ + эквайринг.

Касса компактная, весом 500 г, поддерживает мобильный интернет и работает от аккумулятора до 20 часов.

Кроме этого, в модели есть встроенный 2D-сканер, а значит ее можно использовать при продаже алкоголя, табачной и другой маркированной продукции.

Устройство умеет работать как с простыми банковскими картами, считывать магнитную полосу или информацию со встроенного чипа, так и с бесконтактными платежными картами.

В комплекте к кассам идет sim-карта со специальным тарифом «Телематика для ККТ», который предоставляет мобильный интернет с объемом трафика 1 Гб в месяц. Абонентская плата за этот тариф 125 руб. в месяц.

Не только для расчетов на выезде, но и для других видов деятельности (торговля в магазине и услуги) подходит мобильный эквайринг. Купить для него можно разное оборудование. Но при выборе нужно учитывать многие факторы: от необходимости применения онлайн-кассы при расчетах до удобства и особенностей использования.

Видео:Приём платежей с карты - Эквайринг POS терминал безналичной оплаты 2canСкачать

Мобильный эквайринг — 5 простых шагов подключения услуги

Что такое мобильный эквайринг? Каковы его преимущеста для ИП? Как подключить мобильный эквайринг физическим и юридическим лицам?

Здравствуйте, дорогие друзья! На связи Павел Шевелев, один из авторов журнала «ХитёрБобёр.ru».

Будучи владельцем небольшого магазина по продаже бензо и электроинструментов, около полугода назад я подключил себе такую услугу, поэтому не понаслышке знаю о всех тонкостях работы мобильного эквайринга.

Возможности проводить оплату банковской картой позволило мне увеличить количество покупателей и упростило работу с наличностью, поэтому я подумал, что информация о подключении такой услуги может заинтересовать предпринимателей, которые хотят принимать оплату от клиентов при помощи карт и мобильных устройств.

1. Мобильный эквайринг — что это такое и как он работает

Мобильным эквайрингом называется возможность оплачивать товары или услуги банковской картой при использовании смартфона, планшета или другого гаджета. Такая опция освобождает покупателей от необходимости обналичивания денежных средства, а продавцам упрощает работу с наличностью.

Мобильный эквайринг — это система безналичного расчета, при которой деньги за товары или услуги перечисляются с помощью банковской карты и любого гаджета.

https://www.youtube.com/watch?v=nchSojYvDQE

Разобравшись с тем, что такое мобильный эквайринг, можно немного ближе рассмотреть механизм проведения данной транзакции. Принцип работы мобильного эквайринга подразумевает использование так называемого МPOS-терминала, который устанавливается на гаджет и считывает информацию с карты при совершении платежа.

MPOS-терминал или картридер может подключаться к смартфону или планшету различными способами:

- через аудиоразъем;

- при использовании технологии Blue-tooth;

- через USB-вход.

Цифровая вариация картридеров отличается стойкостью к возможным помехам и ошибкам при считывании информации во время проведения платежа.

MPOS-терминал — это компактное устройство, подключающееся к смартфону, которое выполняет функцию торгового терминала.

Опция проведения расчета в безналичном режиме становится возможной только при условии предварительной установки сервисного приложения на смартфон. Для совершения оплаты таким способом покупатель вкладывает карту в МPOS-терминал и вводит краткую платежную информацию на экран гаджета.

Для подтверждения операции на мобильный телефон покупателя посредством SMS-сообщения приходит уникальный код. Его использование позволит определить возможность совершения платежа и исключает проведение оплаты в пользу третьих лиц.

В случае наличия на карте необходимой денежной суммы операция близится к завершению и покупатель получает квитанцию об оплате. Она может прийти на сотовый телефон или электронную почту держателя карты.

Механизм проведения такой операции представлен ниже:

- Покупатель вводит платежные данные.

- Процессинговый центр обрабатывает информацию запроса на факт соответствия и корректности.

- После получения запроса и проведения авторизации банк-эквайер перенаправляет пользователя в платежную систему.

- Платежная система определяет банк, которым была выпущена карта и формирует дополнительный запрос для авторизации в процессинговом центре финансового учреждения.

- Процессинговый центр передаёт продавцу информацию о положительных результатах авторизации и уведомляет покупателя об успешной оплате заказа.

Рынок мобильного эквайринга в России имеет неплохие перспективы, однако общая тенденция развития такой услуги определяется во многом особенностями развития технологий в нашей стране. На данный момент такие решения являются максимально интересными для всех участников транзакций: покупателей, продавцов, банков.

Однако уже в скором времени следует ожидать исчезновения аналоговой вариации мобильный терминалов, использование которых несет определенные риски для держателей карт. Применение цифрового оборудования является более безопасным.

На полную замену терминалов по считыванию карт может потребоваться определенный промежуток времени. И многое здесь будет зависеть от заинтересованности банка-эквайера предоставлять услуги — насколько это будет прибыльно для него.

2. Кто предоставляет услуги мобильного эквайринга и кому он нужен

Услуги мобильного эквайринга предоставляются учреждениями финансового типа и процессинговыми компаниями. В последнем случае можно говорить о более высокой ценовой политике, так как специализированные фирмы выступают в качестве посредника. Наличие дополнительного звена в цепочке влечет за собой повышение общей стоимости услуги.

Вне зависимости от того, кто является поставщиком услуг, такая компания должна разрешать широкий перечень задач.

Вот некоторые из них:

- обработка поступающих запросов;

- авторизация карты;

- перевод средств на счет организации-продавца;

- учет бумажного и электронного документооборота;

- уведомление покупателей о проведении операций.

Среди потребителей такой услуг могут быть как физические, так и юридические лица. Использование мобильных терминалов облегчает работу страховых агентов, курьерских служб доставки, цветочных магазинов и обычный торговых точек. Даже в кафе и ресторанах такая опция существенно упрощает взаимоотношения продавцов и потребителей услуг.

https://www.youtube.com/watch?v=hPfejAGp3QM

Услуга торгового эквайринга также популярна в наше время, но более подробно о ней мы уже писали в одной из наших статей.

Предприниматель Петя организовал работу службы такси. Однако при учете того, что в городе было огромное количество подобных компаний, большой прибыли фирма не приносила. Тогда Петя решил установить в автомобили мобильные POS-терминал для оплаты картой.

Такое решение оценили все клиенты, ведь другие компании не могли предоставить возможность оплаты безналичным способом. За небольшой промежуток времени компания Пети существенно увеличила свой доход и сумела обрасти новыми клиентами.

Мобильный эквайринг для физических и юридических лиц имеет множество преимуществ. В сравнении с традиционным POS-терминалом, мобильная версия устройства отличается более компактными размерами, поэтому при его транспортировке не возникает особых трудностей.

Мобильный эквайринг не имеет привязки к конкретному адресу, поэтому платеж может быть совершен в любом месте, где есть доступ в Интернет.

Среди других преимуществ такой услуги для продавцов товаров и услуг следует отметить:

- увеличение торгового оборота;

- повышение конкурентоспособности компании;

- снижение рисков, связанных с оборотом наличности (кражи, грабежи, поддельные деньги);

- уменьшение расходов на инкассацию;

- повышение качества обслуживания;

- повышение покупательской способности.

Другие потребители услуг (покупатели) также могут рассчитывать на множество преимуществ при использовании такого способа оплаты.

Совершая платеж, клиент торговой точки может не тратить время на поиски ближайшего банкомата. Мобильный эквайринг избавляет от необходимости носить с собой большие денежные суммы.

На выходных Андрей с женой посетили торговый центр и увидели, что в отделе мягкой мебели сегодня большая распродажа. Наличных средств у Андрея не было, однако он взял с собой банковскую карту, на которую приходит зарплата.

После небольшого семейного совещания семья приняла решение приобрести диван со скидкой в 40%. Благодаря тому, что в магазине активирована услуга мобильного эквайринга, Андрею не пришлось искать ближайший банкомат для снятия денег.

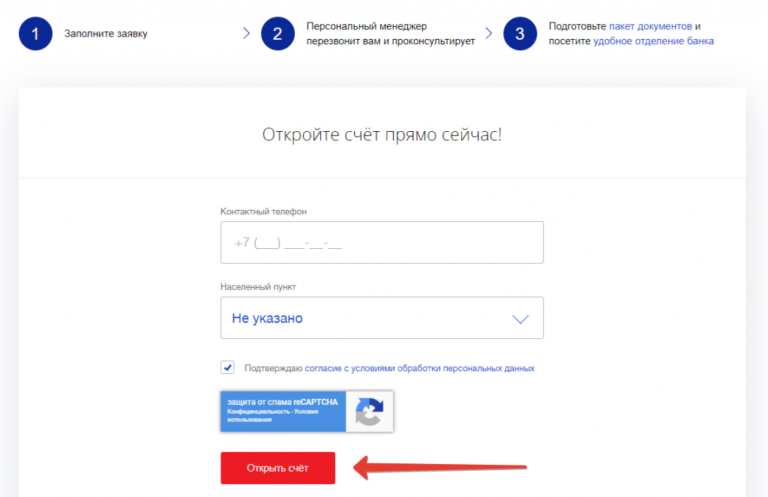

4. Как подключить мобильный эквайринг для физических и юридических лиц — 5 простых шагов

Процесс подключения мобильного эквайринга для физических и юридических лиц практически ничем не отличается. Единственное отличие заключается в том, что физические лица должны предоставить расширенный пакет документов.

Поставщиками услуг эквайринга могут быть банки или процессинговые компании. При условии сотрудничества с банками, мобильный эквайринг обойдется несколько дешевле. Это объясняется отсутствием посредников между сторонами.

Некоторые банки-эквайеры требуют открытие расчетного счета, а некоторые — нет. Подробно о том, что такое эквайринг и какие банки предоставляют лучшие тарифные ставки мы уже ранее рассказывали в нашей статье.

При условии, если услуги эквайринга будет предоставлять процессинговая компания, то следует обратить внимание на то, чтобы она легально работала на территории РФ.

Лучше всего, если такие фирмы будут работать с различными банками и обслуживать любые карты. Используемое оборудование должно быть сертифицированным.

Шаг 2. Заполняем анкету

На заполнение анкеты потребуется минимальный промежуток времени. Вероятнее всего, в ней придется указать информации о деятельности вашей компании — название, год основания, основное направление торговли или услуг. Также в анкете следует отметить данные о владельце фирмы и оставить свои контакты.

Шаг 3. Подписываем договор

Банк не может предоставлять услуги мобильного эквайринга без предварительно заключенного договора. Данный документ регулирует взаимоотношения между участниками сделки.

Наличие договора является основанием для регистрации торговой точки в различных международных платежных системах. Размер комиссии банка при совершении каждого платежа определяется индивидуальными условиями программы, в рамках которой осуществляется сотрудничество.

Шаг 4. Выбираем терминал мобильного эквайринга

Оборудование для проведения операции платежей должен предоставлять банк-эквайер. Терминалы мобильного эквайринга способны считывать информацию с магнитной полосы или со специальных чипов. Также существует комбинированная версия оборудования.

https://www.youtube.com/watch?v=E-RBga_OEdQ

Подключить оборудование к гаджету можно через USB, аудиоразъем или по Blue-tooth. Здесь же следует заметить, что цифровые картридеры более устойчивы к различным помехам в сравнении с аналоговой вариацией устройства.

Они отличаются возможностью шифрования считываемых данных перед непосредственным отправлением в смартфон. Это позволяет существенно обезопасить процедуру проведения платежа.

Владельцам торговых точек банки предоставляют возможность выкупа используемого оборудования, однако при необходимости продавцы могут самостоятельно купить мобильные POS-терминалы. Широкий выбор такого оборудования представлен в различных интернет-магазинах — eBay, Amazon, Taobao.

Шаг 5. Устанавливаем и активируем мобильное приложение

Установка и активация мобильного приложения на смартфон или планшет является необходимым этапом для успешного проведения платежа. При необходимости пользователь может получить консультационные услуги от менеджеров банка.

После этого проводится настройка терминала и посетители вашего магазина смогут оплачивать приобретенные товары с помощью банковской карты. Полная настройка работы всей системы может занять от одного до трех дней.

5. Сколько стоит подключить услугу мобильного эквайринга — ТОП-5 банков с лучшими тарифами

Итоговая стоимость услуги определяется при учете особенностей конкретной программы банка и ценовой политики финансового учреждения в целом.

При этом следует заметить, что тарифы у разных банков если и будут отличаться, то не слишком сильно. Данное условие является одним из основных требований платежных систем.

Арендная плата за использование мобильных POS-терминалов не взимается. Банки зарабатывают на комиссии, которая удерживается с продавца. При совершении платежа система списывает с покупателя необходимую сумму и перечисляет её на счет продавца за вычетом комиссии.

Размер комиссии обратно пропорционален обороту по такому терминалу — чем он будет больше, тем меньшей будет величина комиссии.

В таблице ниже я удобно представил сравнение стоимости подключения услуги мобильного интернет-эквайринга:

6. Мобильный интернет-эквайринг — кто находится в зоне риска и как его избежать

Использование мобильного интернет-эквайринга связано с определенным риском, который равномерно распределяется между различными участниками транзакции.

Такой риск проявляется в возможных сбоях работы системы, вследствие чего проведение платежа будет сопряжено с определенными трудностями.

Покупателям при оплате товаров банковской картой следует опасаться массового слива платежных данных, которые могут привести к последующей краже денежных средств. Такая ситуация обусловлена тем, что многие современные смартфоны сегодня уязвимы для вирусных атак.

Аналоговые POS-терминалы при передаче информации не выполняют шифровку данных, поэтому злоумышленники могут легко воспользоваться этим.

С целью недопущения такого варианта развития событий владельцы торговых точек должны использовать цифровую версию мобильных терминалов. Такое оборудование отличается возможностью шифрования данных при передаче, поэтому транзакция будет проведена максимально безопасно.

Покупатели со своей стороны также могут свести к минимуму вероятность стать жертвой мошенников. Для этого они не должны всё время хранить средства на карточке. Лучше всего, если деньги будут перечислены на карточный счет непосредственно перед совершением покупки.

Также следует заметить, что все страхи продавцов, связанные с поломкой и полным выходом из строя мобильных POS-терминалов, не имеют под собой никаких оснований. Замена, ремонтные работы и стандартное сервисное обслуживание проводится сотрудниками технического отдела банка бесплатно.

Более подробно об услуге интернет-эквайринга мы рассказали в одной из наших статей.

7. Заключение

Использование мобильных POS-терминалов упрощает взаимоотношение продавец-покупатель, так как позволяет проводить расчет при использовании банковской карты.

https://www.youtube.com/watch?v=84WptzCroZQ

Для подключения такой услуги потребуется небольшой промежуток времени, по истечении которого вы сможете расширить имеющуюся клиентскую базу и увеличить собственную прибыль.

Мобильный эквайринг имеет большое будущее, так как упрощает денежные отношения и позволяет предпринимателям избавиться от дополнительных растрат.

И в заключении предлагаем вам посмотреть интересное видео о перспективах развития малого бизнеса благодаря использованию мобильного эквайринга.

🎬 Видео

Какой ЭКВАЙРИНГ выбрать для ИП? ЛУЧШИЕ БАНКИ для подключения эквайрингаСкачать

эквайринг..какой терминал выбрать, как выбить хороший от банка, как поставить..в этом роликеСкачать

Эквайринг: что это такое и как работает интернет-эквайринг, мобильный и торговый эквайрингСкачать

Что такое эквайринг?Скачать

Прием платежей без ИП на карту твоего банка для физ лицСкачать

AISINO V73. Обзор терминала для эквайринга.Скачать

Эквайринг. Что такое терминал эквайринга и как работает ⁉️ Обзор всех функцийСкачать

Аренда онлайн-кассы Сбербанк для ИП. Эвотор 5i, фискальный накопитель, терминал, эквайрингСкачать

ЭКВАЙРИНГ и ОНЛАЙН КАССА на ПРАКТИКЕ / 54 фз простыми словами / Онлайн касса / Эквайринг 2021Скачать

Как проводить основные операции на платежном терминалеСкачать

VERIFONE VX675 КРАТКИЙ ОБЗОР ПЕРЕНОСНОГО POS ТЕРМИНАЛА ДЛЯ ЭКВАЙРИНГАСкачать

Как создать QR код, для приема платежа. Обходимся без терминала эквайрингаСкачать

Мобильный эквайринг 2can - эквайринговый терминал 2can и подключение кассы Нева и МещераСкачать

Что такое эквайринг? Что такое онлайн эквайринг? Мобильный эквайринг этоСкачать

Как выбрать терминал для эквайрингаСкачать

Подключение внешнего эквайринг терминала Сбербанк к MSPOS-KСкачать

🔻 Лучший БАНК для БИЗНЕСА / Сравнение тарифов / Точка банк, Тинькофф Сбербанк Альфа банк для ИПСкачать