Основные статьи:

- Информационная безопасность в банках

- Карточные платежные системы

- Меры безопасности

- 2021: Типичные и нетипичные схемы обмана

- 2021-2021: Приемы социальной инженерии

- В москве задержали мошенников, похитивших с карт 25 млн рублей

- ЦБ РФ рассказал о способах кражи денег с карт под предлогом коронавируса

- В России действует новая схема кражи денег с банковских карт. Она называется «Белый кролик»

- Новый способ кражи денег с банковских карт: В чём секрет мошенников?

- Не заговаривайте мне зубы

- Как работают мошенники?

- Как не дать себя обмануть?

- Скрывайте карты: мошенники нашли новый способ вывода денег

- Скажите код из СМС

- Знают и борются

- Утекают безвозвратно

- 5 основных афер с банковскими картами: как не стать жертвой мошенников

- Лукавый расчет

- Кто платит дважды

- Бесконтактный грабеж

- Близнецы-«симки»

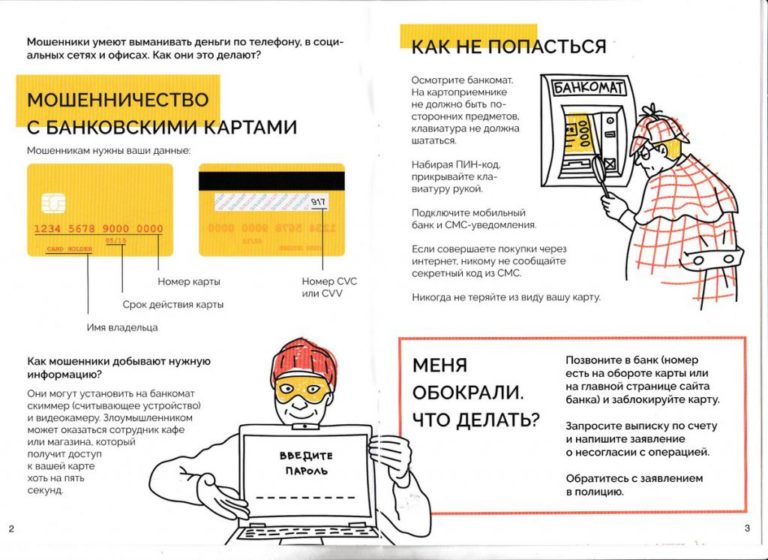

- Мошенничество с банковскими картами

- Виды мошенничества с банковскими картами

- По телефону

- Через СМС

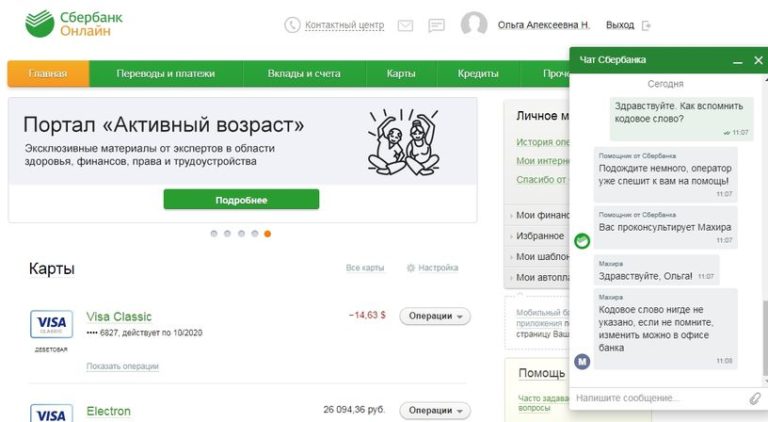

- Через мобильный банк

- Мошенничество с переводом денег на карту

- Через банкомат

- 📸 Видео

Меры безопасности

По данным Тинькофф на март 2021 года, чтобы обезопасить себя от мошенников, необходимо соблюдать следующие меры безопасности:

- Нужно всегда держать в тайне следующие данные: коды из SMS и PUSH-уведомлений, PIN-код карты, контрольные вопросы, данные карты, включая срок действия и трехзначный код. Нельзя также раскрывать персональные данные: отчество, место и год рождения, данные паспорта.

- Если кто-то позвонил сам, не следует ему доверять, даже если он представился сотрудником банка. Нужно перезвонить в банк в случае подозрительного звонка или сообщения от банка.

- Не нужно скачивать никакие программы на смартфон по просьбе незнакомцев и тем более предоставлять им доступ к ним.

- Не нужно носить записанный пин-код рядом с картой. Лучше подключить оповещения об операциях и настроить лимиты на траты.

- Для быстрой связи с банком нужно заранее сохранить его номера в телефоне.

- Если карта пропала — нужно сразу же связаться с банком, заблокировать карту, проверить операции и обратиться в банк для выпуска карты.

- Если украли деньги со счета — нужно связаться с банком и описать ситуацию. После чего — написать заявление в полицию и отправить в банк талон о принятии заявления

- Если пропал телефон — нужно связаться с банком для блокировки приложения и удаления данных карты со смартфона. Также нужно немедленно обратиться к сотовому оператору для блокировки сим-карты и проверить последние операции.

2021: Типичные и нетипичные схемы обмана

По данным Тинькофф на март 2021 года существует несколько типичных схем обмана:

При добровольном переводе средств клиентом

Покупки в интернете. Клиент находит объявление о продаже товара или услуг. Переводит деньги, мошенники перестают выходить на связь.

Покупки в интернете с подменой формы. Эта схема распространена при покупках на различных сайтах объявлений.

Мошенники не просят перевести деньги за товар, а отправляют клиенту ссылку с формой на оплату — она вызывает больше доверия. Используя уязвимости в протоколе, мошенники подменяют название торговой точки.

Клиент предполагает, что совершает покупку, но на самом деле переводит деньги на карту.

«Близкий человек попал в беду». В соцсетях пишет родственник или друг. Он попал в непростую ситуацию и ему срочно нужны деньги. Так действуют мошенники, взломав аккаунты.

При разглашении банковских данных

Служба безопасности банка. Клиенту поступает звонок или SMS с просьбой перезвонить. Мошенники представляются службой безопасности банка, говорят, что зафиксирована попытка списания денег со счета клиента, выясняют данные карты и коды подтверждения и списывают деньги со счета.

Лотерея или опрос. Клиент видит рекламу в интернете или таргетированную рассылку: можно получить вознаграждение, поучаствовав в лотерее или пройти опрос. Для этого нужно заполнить небольшую форму. Клиент вводит данные карты — мошенники списывают средства, либо получают данные для последующих попыток обмана.

Продажа в интернете. Клиент размещает объявление о продаже товара. Мошенники звонят и узнают данные карты продавца под предлогом необходимости совершить перевод за товар. Далее они списывают деньги с карты, узнав у продавца код подтверждения (якобы он нужен для зачисления). Другой вариант этой схемы — использование подложного сервиса «безопасной сделки» в интернете.

Также в Тинькофф выделили следующие нетипичные схемы обмана:

Черные брокеры. Клиенту поступает предложение заработать на инвестициях. Он связывается с лжеброкерами и переводит им деньги для игры на бирже. Сумма на «брокерском» счете начинает быстро расти. Клиент хочет вывести средства, но для этого нужно заплатить дополнительную комиссию. Он переводит деньги — мошенники пропадают.

Программы удаленного доступа. Звонит «служба безопасности банка»: на устройстве клиента обнаружен вирус, необходимо скачать антивирус и сканировать гаджет.

Во время сканирования устройство, якобы, нельзя использовать, так как вирус может распространиться дальше.

На самом деле клиент скачивает программу удаленного доступа, а во время «проверки» мошенники получают доступ к мобильному банкингу и выводят средства клиента.

Безопасный счет. Звонок от «службы безопасности»: произошла утечка данных, в ней замешаны сотрудники. Необходимо снять деньги через безопасный банкомат банка-партнера и перевести их на специальный страховочный счет.

https://www.youtube.com/watch?v=dff9SQ2_g-E

Другим вариантом этой схемы является сценарий, когда преступники предлагают сразу перевести деньги на счет, не снимая их в банкомате. За причиненные неудобства клиенту предлагается вознаграждение.

Мошенники просят не отключать телефонную связь во время операций.

Предупреждают, что «банк» не несет ответственность за сохранность денег по условиям обслуживания счета: если их не снять, они могут пропасть.

Знакомства в сети. На сайте знакомств девушка предлагает сходить в кино. Отправляет ссылку на сайт-однодневку VIP-кинотеатра. Клиент покупает билеты, на этом знакомство завершается.

Автоматическая ая служба банка. Звонок из «банка»: был зафиксирован вход в личный кабинет из другого города или страны. В рамках мер по безопасности необходимо назвать номер карты для идентификации.

Мошенники предупреждают, что сейчас поступит код по SMS, но его никому нельзя называть. После чего переключают на ую службу. Клиент доверяет голосу робота и вводит код в тональном режиме.

Мошенники меняют пароль и логин в его личном кабинете и выводят деньги.

2021-2021: Приемы социальной инженерии

Типичное мошенничество такого рода выглядит следующим образом: жертве звонит преступник, представляющийся сотрудником банка. По его словам, деньги пользователя в опасности: его личный кабинет только что попытались взломать, со счета выводились средства.

Служба безопасности готова спасти ситуацию при небольшом содействии самого клиента банка: к примеру, ему следует установить программу удаленного управления. После этого мошенник сам получает доступ к приложениям и выводит деньги со счета.

Как правило, преступники звонят с «номеров банков», используя особые программы для изменения телефона, а также сообщают жертве некоторую персональную информацию, чтобы втереться в доверие, — такие данные можно легко купить в сети.

Связываясь с жертвой, злоумышленники вводят ее в заблуждение и выманивают банковские реквизиты и пароли. Нередко они даже напрямую просят сделать денежный перевод.

Инструментов у них немало: известны случаи обмана через СМС-сообщения, соцсети, телефонные вызовы.

Дополнительной тенденцией становится установка механизма удаленного управления: грабители уговаривают загрузить на телефон определенную программу и запустить ее, и через нее полностью захватывают мобильное устройство[1].

Пользователям в интернете обещают крупную сумму за участие в той или иной акции или прохождение опроса. Но, чтобы получить деньги, человек сначала должен оплатить «комиссию» или «сервисный сбор» (обычно сумма небольшая, чтобы не вызвать подозрений.

После этого пользователь не только не получает выигрыш, но и прощается с «комиссией», а его платежные данные оказываются в руках злоумышленников. Чаще всего мошенники притворяются крупными компаниями и банками, но бывают и случаи со знаменитостями.

В 2021 году скамеры ограничивались рассылкой подобного контента преимущественно через почту.

В 2021 году они начали использовать и другие платформы — социальные сети, видеосервисы, блоги, а также эксплуатировать имена известных людей.

В топ-3 предложений от скамеров аналитики «Лаборатории Касперского» включили: большие опросы от крупных спонсоров, в том числе банков, «лайк года» — победа в ходе случайного выбора и возврат социальных начислений[2].

Эксперты уверены, что этот популярный вид мошенничества в ближайшем будущем останется наиболее распространенным. По их словам, это связано с тем, что такой заработок стал наиболее выгодным для преступников — минимальные затраты при максимальном «доходе». При этом подозрительную активность в системах готовы отслеживать только крупные банки, что развязывает руки злоумышленникам.

Как отметил директор дирекции мониторинга электронного бизнеса Альфа-Банка Алексей Голенищев, мошенники активно используют уязвимости, которые операторы связи «подарили» рынку в бесконтрольной продаже и замене SIM-карт, и «банковское сообщество ждет решений по защите от мошеннических звонков именно от операторов связи». В свою очередь, директор по предотвращению мошенничества и потерь доходов компании МегаФон Сергей Хренов указал, что на сегодняшний день звонки с подменой номера банка сокращены до минимума, и эта проблема решена именно операторами связи. Так, МегаФон ежедневно блокирует 300–500 тыс. таких звонков[3].

Вместе с тем, как отмечает руководитель направления департамента гарантирования доходов «Ростелекома» Федор Куц, операторы могут выявлять мошеннические звонки, однако не могут их блокировать самостоятельно. Наделение операторов связи подобными полномочиями могло бы стать решением проблемы. Соответствующие поправки Минкомсвязи разрабатывает совместно с другими федеральными органами.

https://www.youtube.com/watch?v=jodO4_4bptY

Однако пока нет законодательных поправок, банкам необходимо самим искать решение, которое должно быть простым и не требовать лишних действий от клиента. Эксперты видят решение проблемы в использовании биометрии.

Однако, по их мнению, поведенческая биометрия как способ подтверждения транзакций может быть использована лишь для активных пользователей при большом наборе статистических данных.

Фотобиометрия, которая применяется банками в случае нестандартных операций, например неожиданного закрытия вклада или перевода средств в другой банк, имеет один существенный минус — фотографию можно подделать.

Голосовая биометрия может использоваться для подтверждения личности клиента, но уже при общении с колл-центром.

В москве задержали мошенников, похитивших с карт 25 млн рублей

7 апреля 2021 года МВД России сообщило о задержании в Москве подозреваемых в краже более 25 млн рублей с банковских карт. Большую часть похищенных сумм злоумышленники вкладывали в покупку криптовалюты.

Аферисты звонили на сотовые телефоны граждан и представлялись сотрудниками службы безопасности банков. Затем сообщали, что по карте клиента проводится подозрительный платеж на крупную сумму. Чтобы его остановить, звонившие попросили немедленно перевести денежные средства на резервный счет. Если жертва осуществляла эту операцию, с её карты списывались все деньги.[4]

Сотрудники полиции в Москве задержали подозреваемых в краже 25 млн рублей с банковских карт

Следственной частью Следственного управления УВД по ЮЗАО Главного управления МВД России по Москве возбуждены уголовные дела по статье 158 УК РФ (кража).

Подозреваемые задержаны, в результате обысков у них изъяты банковские карты, более 25 млн рублей, компьютерная техника, мобильные телефоны, огнестрельное оружие и документы. Злоумышленники находятся под стражей. Полицейские проводят комплекс мероприятий, направленных на выявление всех эпизодов противоправной деятельности.

В МВД рассказали об одном из случаев мошенничества с оформлением онлайн-кредитов. На одном из сайтов женщина оставила заявку, указала все персональные данные. В конце февраля 2021 года ей позвонила женщина, представилась сотрудником банка и сообщила, что для получения кредита необходимо внести первоначальный внос в сумме свыше 5 тыс. рублей.

Затем от жертвы потребовали назвать реквизиты банковской карты и сообщили, что необходимо оплатить страховую часть в сумме более 13 тыс. рублей, следующим шагом была активация карты, на которую потребовалась сумма в 10 тыс. рублей , после этого женщине сообщили, что произошел сбой и необходимо внести аналогичную сумму денежных средств. Только к началу марта женщина осознала, что ее обманули.

Ущерб для нее составил порядка 45 тыс. рублей.

ЦБ РФ рассказал о способах кражи денег с карт под предлогом коронавируса

7 марта 2021 года Центробанк РФ рассказал о новых способах мошенничества, которые используются для кражи денег с банковских карт под предлогом коронавируса COVID-19. Схемы построены на принципах социальной инженерии — психологических методах выманивания у граждан необходимых мошенникам сведений.

По данным Банка России, мошенники звонят по телефону жертвам и обещают им «отсрочки по выплате кредитов, разного рода компенсации, пособия, возврат денег за авиационные билеты, услуги по диагностике заражения коронавирусной инфекцией, волонтерство». Таким образом они пытаются выяснить данные банковской карты или пароль из SMS, а также самостоятельно осуществить платеж на сторонний счет.

ЦБ РФ: мошенники используют тему коронавируса для кражи денег у клиентов банков

Злоумышленники также рассылают письма со ссылками на фишинговые сайты. Зачастую эти сайты подделывают бренд и фирменный стиль финансовых организаций и структур системы здравоохранения: Минздрав, Роспотребнадзор, Банк России и др. Таким образом у пользователей выманиваются сведения банковских карт.

Чтобы не стать жертвами мошенников, в ЦБ рекомендуют не сообщать посторонним людям и не вводить на неизвестных сайтах данные своей банковской карты, пароли из SMS, под каким бы предлогом эти данные ни пытались узнать.

https://www.youtube.com/watch?v=75iAnZolyFU

Заместитель председателя Банка России Дмитрий Скобелкин, слова которого приводятся в сообщении, отметил, что тема вируса может использоваться злоумышленниками на всем протяжении пандемии, при этом не исключено появление новых приемов введения граждан в заблуждение. Регулятор продолжает следить за ситуацией и находится в постоянном контакте с банками и иными организациями финансового рынка, добавил он.

В Центробанке также заявили, что всплески киберпреступности на фоне коронавируса фиксируются и в других государствах.[5]

В России действует новая схема кражи денег с банковских карт. Она называется «Белый кролик»

10 марта 2021 года стало известно о набирающей популярность в России новой схеме кражи денег с банковских карт. Она называется «Белый кролик» — по аналогии со сказкой «Алиса в Стране чудес», так как все начинается с безобидных шагов.

Как рассказал «Известиям» руководитель департамента инновационной защиты бренда Group-IB Андрей Бусаргин, начинается с того, что в соцсетях мошенники от имени звезд или с помощью поддельных роликов в новостном формате предлагают потенциальной жертве пройти опрос на каком-нибудь брендированном сайте, обещая вознаграждение.

Видео:Мошенничество с банковскими картами. ТОП-5 популярных афер и что делать?Скачать

Новый способ кражи денег с банковских карт: В чём секрет мошенников?

По данным Сбербанка, в 2021 году только в эту кредитную организацию поступило более 2,5 млн жалоб на телефонное мошенничество с попытками хищения средств.

Классический сценарий предполагает, что мошенник представляется сотрудником банка или службы безопасности банка.

Звонки мошенников, разумеется, фиксируются не только от имени Сбербанка, но и других банков, так что в сумме их, возможно, в разы больше.

Информация о методах похищения денег достаточно быстро предаётся огласке, и люди становятся более внимательными. Поэтому жулики придумывают всё новые и новые способы обмана, разрабатывают новые схемы, пользуются большими массивами данных. Одним словом, они становятся умнее и хитрее. Теперь они как никогда готовы к тому, чтобы вас обмануть.

Каждый из нас убеждён, что не поддастся на уловки мошенников. Кажется, что мы всегда сможем легко распознать, что нас обманывают. Так думали и те, кто потом очень легко попадался на удочку злоумышленников.

Более того, люди сами подтверждали, что делали всё добровольно и не испытывали никакого чувства тревоги. К сожалению, только сейчас банковское сообщество начинает понимать, с кем и чем оно имеет дело и как работают новые мошеннические схемы.

Как не стать жертвой обмана и вовремя распознать мошенников, которые теперь применяют более продвинутую тактику?

Не заговаривайте мне зубы

О новом способе мошенничества накануне написали «Известия». Если вкратце, то мошенники в последнее время изменили тактику — теперь они всё так же представляются сотрудниками банков, но сообщают «клиенту» о закрытии его счёта и необходимости перевести деньги на особый счёт повышенной безопасности.

Казалось бы, если вам звонят и говорят такое, то вы чётко сможете распознать мошенников. Но не тут-то было. Дело в том, что они очень хорошо подготовлены. Например, звонки совершаются с виртуальных АТС, которые на определителе номера показывают действительно телефонный номер вашего банка.

Мошенники сообщают «клиенту» о закрытии его счёта и необходимости перевести деньги на особый счёт повышенной безопасности. Konstantin Kokoshkin / Globallookpress

По стилю общения мошенники совершено идентичны банковским служащим, необычными могут показаться лишь их просьбы.

Однако «клиента» быстро цепляют, утверждая, что если он не поступит так, как ему говорят, то деньги пропадут.

Более того, всё ещё широко распространены сообщения о якобы совершённых со счёта подозрительных транзакциях или списаниях, что вынуждает человека идти на поводу у собеседника и верить ему.

Наконец, «банковский сотрудник» просит «клиента» сообщить ему персональные данные карты. Для пущей убедительности этот лже-сотрудник может даже с точностью назвать другие сведения о вас — полные паспортные данные, точный адрес регистрации, информацию о месте работы, автомобиле, если таковой имеется, и другой собственности.

https://www.youtube.com/watch?v=B8ZR8EAV2Jg

Такой мошенник также может и полностью обезоружить подозрительного человека, сообщив ему даже сведения о кредите в банке и назвав дату последнего платежа по нему. Цель — добиться доверия. Когда же оно получено, «клиента» можно убедить сделать что угодно.

Но как же это работает? Почему мошенники так много знают и добиваются своего? Даже специалисты заявляют, что не имеют универсальных методов борьбы с таким понятием, как «социальная инженерия».

Именно на основе этой инженерии строятся все телефонные мошеннические схемы.

В инженерии есть очень много и от другого понятия, которое известно уже достаточно давно — нейролингвистическое программирование, или НЛП.

Что же касается персональных данных, то мы живём в эпоху бурного развития цифровых технологий, утечки различных баз данных — не редкость. Мошенники без особенного труда могут купить на чёрном интернет-рынке одну их свежих баз и использовать её как аргументацию при попытке убедить клиента в их честности.

Как работают мошенники?

Ещё одним понятием из области телефонного мошенничества является так называемый скрипт общения. На языке программистов скрипт — это определённый сценарий, последовательность действий в зависимости от ситуации и условий, выполняемая для достижения того или иного результата. Также можно назвать скрипт точным набором команд.

Специалисты сегодня говорят о том, что мошенники активно меняют этот самый скрипт. А так как диалог ведётся не по тем «лекалам», о которых все уже предупреждены, бдительность усыпляется.

Ступеньки скрипта — приветствие, представление, номинативная часть (зачем вам звонят), а дальше идут попытки программирования.

Само понятие о скрипте общения пришло к нам из мира телефонного маркетинга, когда представитель той или иной фирмы пытается убедить клиента сделать покупку.

Скрипты разрабатываются на основе анализа человеческой психики и психологии, в них содержатся различные способы воздействия на собеседника с целью запрограммировать его на то или иное действие.

Об одном из таких скриптов ещё около года назад писала едва не пострадавшая от мошенников москвичка София Иванова. На своей странице в она достаточно чётко описала строение скрипта общения мошенников. Они звонят с номера вашего банка (например, 900 у Сбербанка или с указанного на обороте карты).

Затем они представляются, называя свои имена и фамилии. После этого сообщают о подозрительном списании, называют сумму и регион, где это якобы происходит. Следующий этап — сверка личных данных, и это самое интересное: не вы, в вам называют ваши полные паспортные данные, номер телефона, номер карты.

Называют и полный остаток по ней вплоть до копеек.

Вам звонят с номера вашего банка (например, 900 у Сбербанка или с указанного на обороте карты). Кирилл Зыков / АГН «Москва»

Следующий этап не менее любопытен. Чтобы остановить якобы происходящую атаку на ваш счёт, вам говорят, что карта и доступ к счёту онлайн будут заблокированы, а средства переведены на особый безопасный счёт.

Для этого мошенникам нужно знать лишь ваше секретное слово, которое они спрашивают, чтобы подтвердить личность.

Самое важное — вас не попросят назвать три цифры на обороте карты (CVV-код или CVC-код) и специально скажут от этом, чтобы закрепить внимание на «безопасности». Ну а дальше можете проститься с деньгами.

Как не дать себя обмануть?

Скрипт общения строится на основе достаточно жёсткого алгоритма беседы. Каждый новый этап приближает инициатора разговора к тому, чтобы собеседник выполнил его волю.

Если посмотреть на теорию таких скриптов, то мы узнаем, что за приветствием и представлением идут так называемые «крюки». В случае с мошенничеством это страшилка о несанкционированных переводах.

«Клиент» уже напуган, а мошенник предстаёт в виде спасителя.

Следующий этап — то самое программирование или тактика «да-да/нет-нет». Мошенник задаёт вопросы, ответы на которые он знает заранее. К примеру, снимали ли вы деньги с карты 10 минут назад и не привязывали ли вы к карте другой номер телефона.

Вы отвечаете «нет», то есть уже ведёте себя так, как вас запрограммировали. Из теории мы также знаем, что инициативой в беседе владеет тот, кто задаёт вопросы. Именно поэтому до последнего вас будут о чём-то спрашивать.

Наконец, наступает этап активных действий — вы сообщаете нужную информацию и делаете это добровольно.

https://www.youtube.com/watch?v=U1f6wj-1ft0

Самый главный совет — не идти в телефонном разговоре на поводу у мошенников. То есть нарушить тот самый скрипт, алгоритм, при помощи которого вас пытаются обмануть. Например, дать неточный ответ или попросить уточнения. Это также лишит злоумышленников инициативы в беседе. Но лучше всего просто прервать разговор и тут же перезвонить в свой банк, чтобы уточнить информацию.

Специалисты в один голос заявляют — в случае подозрительных транзакций или списаний счёт блокируется банком без уведомления клиента при помощи телефонного звонка. Звоните потом вы, а не вам. Номер карты, телефона и даже паспортные данные — к сожалению, не секрет для мошенников и не могут быть аргументом. Не сообщайте кодовое слово, если вы не уверены, что точно говорите не с мошенником.

Таким образом, защита от социальной инженерии — это во многом самооборона. Спасти может только бдительность, а кроме того — лишний звонок в банк. Не стоит лениться это делать, вы узнаете правду, сэкономите время и сохраните свои деньги.

Видео:Довел Мошенника до ИСТЕРИКИ. Раскрыл секрет новой схемы мошенников. Мошенник ОбиделсяСкачать

Скрывайте карты: мошенники нашли новый способ вывода денег

У мошенников, которые воруют деньги с банковских карт с помощью социальной инженерии, появился новый популярный способ обналичивания средств, рассказали «Известиям» в крупнейших российских банках.

Злоумышленники, обманом получив код подтверждения для перечисления средств, выводят их через сервисы card2card переводов, отправляя деньги на виртуальный «пластик» онлайн-кошельков.

Эксперты считают, что таким образом преступники заметают следы и усложняют возврат средств.

Скажите код из СМС

В 80% случаев мошенники, которым удается с использованием методов социальной инженерии украсть деньги с чужой карты, переводят их на виртуальный «пластик», рассказали «Известиям» в пресс-службе Сбербанка.

Там не уточнили, на какие способы вывода средств приходятся оставшиеся 20%.

Помогают злоумышленникам в этом сервисы перечислений с карты на карту разных банков (система card2card переводов), которые позволяют отправить деньги по номеру «пластика», добавил директор департамента информационной безопасности Росбанка Михаил Иванов.

Card2card-платформы работают следующим образом: человек вбивает данные «пластика», с которого хочет снять деньги, и сведения карты, на которую хочет их зачислить (это может быть и виртуальный вариант).

Затем владельцу карты-отправителя приходит SMS с кодом подтверждения, который он должен указать. Под видом сотрудников службы безопасности банка мошенники просят клиентов сообщить код из сообщения. В итоге деньги оказываются на виртуальной карте.

Они есть, например, в «Яндекс.Деньги», QIWI или Webmoney.

— Чаще card2card-сервисы используются в качестве транзитного этапа по выводу денег, конечная точка — физический «пластик», с которого можно снять наличные, — указал глава департамента информационной безопасности ОТП банка Сергей Чернокозинский.

Собеседник из службы информационной безопасности одной из региональных кредитных организаций на условиях анонимности сообщил «Известиям»: если в прошлом году в банке не было зафиксировано ни одного случая кражи денег через сard2сard, то в 2021-м это происходит до четырех раз в месяц.

В ВТБ считают, что мошенники одинаково активно используют для вывода средств как виртуальный, так и физический «пластик». В МКБ в III квартале зафиксировали незначительное увеличение числа случаев мошенничеств с использованием card2card-переводов на виртуальные карты, рассказал «Известиям» директор департамента информационной безопасности банка Вячеслав Касимов.

Знают и борются

В ЦБ не ответили на вопрос «Известий» о мерах борьбы с использованием виртуальных карт и сервисов перевода с «пластика» на «пластик». В «Яндекс.

Деньги», QIWI и Webmoney не сообщили «Известиям», как часто к ним обращаются правоохранительные органы за идентификацией пользователей, которые мошенническим путем получили средства, а также блокируют ли они их карты. Однако в пресс-службе «Яндекс.

Деньги» подчеркнули, что содействуют следствию в раскрытии подобных дел в рамках законных процедур. Судебная практика показывает, что в ряде случаев при участии кредитной организации деньги пострадавшему удается вернуть.

«Известия» отправили запросы наиболее популярным операторам card2card-сервисов: Промсвязьбанк, «Тинькофф», ВТБ, Альфа-банк, РНКО «Золотая корона», «Открытие», МКБ.

Исполнительный директор процессингового центра «КартСтандарт» (относится к РНКО «Золотая корона») Майя Глотова рассказала, что центр выявляет подозрительную активность и предотвращает мошенничество, связываясь с банками, которые, в свою очередь, предотвращают перевод.

https://www.youtube.com/watch?v=uRQ8T8zVyVs

Заместитель директора департамента информационной безопасности ФК «Открытие» Илья Сулоев заявил, что банку известно о популярности использования онлайн-кошельков в криминальных целях. По его словам, это обусловлено упрощенными процедурами идентификации пользователя и наличием различных способов ее обхода для получения доступа к финансовым сервисам третьими лицами.

Остальные операторы оперативно не ответили на вопросы о мошенничествах с использованием card2card-платформ.

Утекают безвозвратно

Ранее самыми популярными способами обналичивания среди мошенников, специализирующихся на краже денег с пластиковых карт, была покупка вещей в иностранных интернет-магазинах на адрес посредников.

Об этом «Известиям» рассказал технический директор компании DeviceLock Ашот Оганесян. Эту информацию подтвердил и заместитель генерального директора Zecurion Александр Ковалев. Третьи лица за отдельную плату перепродавали эти товары.

При этом злоумышленники получали в итоге 40% от украденной суммы. Переход на виртуальные карты позволяет получать весь объем.

Популярность виртуальных карт для вывода денег мошенниками объясняется простотой их покупки на подставных лиц, пояснил Ашот Оганесян. По его словам, авторизованные аккаунты в платежных системах делаются как на данные продавца, так и на предоставленные покупателем.

— На интернет-форумах можно найти много предложений по продаже авторизованных кошельков QIWI, «Яндекс.Деньги» и других платежных систем по доступным ценам. За отдельную плату можно получить физический «пластик» к ним, — указал Ашот Оганесян.

«Известия» изучили предложения на черном рынке. Авторизованный кошелек QIWI с безымянной картой и лимитом в 600 тыс. рублей продается за 3499 рублей. Готовый аккаунт платежной системы «Яндекса» с 25 аварийными кодами, которые позволяют выводить деньги без использования телефона, стоит 1199 рублей. В комплекте к нему идет прокси-сервер для гарантии анонимности в Сети.

Простой идентифицированный кошелек «Яндекс.Денег» продается за 999 рублей. Связка QIWI, «Яндекс.Деньги» и Webmoney, оформленные на одни данные, обойдется в 3999 рублей. Доступны авторизованные аккаунты и других платежных систем, если необходимой нет в списке, то о цене нужно договариваться отдельно. Если нужна физическая карта, есть доставка через курьерскую службу СДЭК.

Виртуальные карты электронных сервисов пользуются спросом среди мошенников, потому что менее защищены, чем банки, считает Александр Ковалев.

По его словам, антифрод-система этих компаний работает иначе, чем в кредитных организациях, и теоретически через них можно вывести больше денег.

Конечная цель преступников — наличные, а электронные средства удлиняют цепочку розыска злоумышленников. Таким образом придется потратить больше времени и на возврат денег владельцу, добавил он.

Видео:Как мошенники разводят СЕЙЧАС — 4 схемы. Должен знать каждый!Скачать

5 основных афер с банковскими картами: как не стать жертвой мошенников

Кражи денег с платежных карт за последний год сократились, но стали изощреннее. Первый заместитель начальника ГУ Банка России по Центральному федеральному округу Ильшат Янгиров раскрыл пять основных способов, при помощи которых мошенники опустошают карты граждан, и рассказал, как избежать потерь.

По данным Банка России, доля несанкционированных снятий средств с «пластиковых» счетов в общем объеме операций, совершенных с использованием платежных карт, в 2021 году составила 0,0016 процента. Цифра кажется мизерной лишь на первый взгляд.

В абсолютном значении это почти миллиард — 961,3 миллиона рублей. Отрадно, что объем потерь на 10,6 процента меньше, чем годом ранее.

Это результат действий Банка России, правоохранительных органов и, конечно, самих операторов по переводу денежных средств.

Пассажиры смогут оплачивать проезд одной картой в любом городе РФ

Однако количество мошеннических операций в 2021 году составило 317 178, и это выше, хотя и ненамного, уровня 2021 года. Ситуация осложняется тем, что 40 процентов от количества и 44 процента от их объема совершается за пределами России. И это существенно затрудняет поиск злоумышленников и привлечение их к ответственности.

По-прежнему лучшая защита платежных карт — это внимательность и осторожность их владельцев. Существует несколько наиболее распространенных способов мошенничества с банковскими картами.

Лукавый расчет

Деньги с банковской карты могут похитить даже там, где вы никак этого не ожидаете.

Кассир, официант, заправщик, работник банка или любой другой сотрудник, которому гражданин передал платежную карту для расчета, может сфотографировать, переписать ее данные или просто запомнить их, чтобы потом изготовить дубликат карты. Сделать это можно незаметно.

Заранее включается записывающее устройство (это может быть и обычная камера видеонаблюдения), на записи с которого карта видна с обеих сторон. В этом случае мошенникам остается лишь отмотать запись на нужное время и переписать данные карты.

https://www.youtube.com/watch?v=sXm7MljwE3o

Чтобы этого не случилось, не стоит передавать карту посторонним, рассчитываясь за покупку или предоставление услуг. Обратите внимание на поведение сотрудника, совершающего операцию.

Если он фотографирует вашу карту на мобильный телефон под видом набора номера или смс, следует прервать операцию, потребовать возврата карты.

И лучше всего обратиться в банк, выдавший карту, с заявлением о ее перевыпуске: ведь вы не знаете, какие данные успел заснять мошенник.

Кто платит дважды

Представьте, что вы оплачиваете покупку в супермаркете. Передаете карту оператору, тот проводит ее через считывающее устройство.

Вы, если нужно, вводите ПИН-код. И тут кассир сообщает, что произошла ошибка, и оплата не прошла. Все повторяется сначала, и транзакция выполняется успешно. А спустя какое-то время вы обнаруживаете, что деньги за покупку были списаны дважды.

Россияне все реже стали откладывать на «черный день»

Удивительно, но даже те, у кого подключена услуга смс-информирования о совершенных операциях, не всегда сразу замечают исчезновение денег, думая, что вторая смс о списании средств — ошибка или дубль, так как суммы совпадают. Такие транзакции легко опротестовать и вернуть свои деньги. Но виновных сложно привлечь к ответственности, так как все можно списать на сбой в системе или ошибку оператора.

Честный кассир, если терминал оплаты действительно выдал отказ в проведении операции, всегда распечатает и выдаст покупателю чек, свидетельствующий, что оплата не прошла.

Подключите опцию смс-оповещений по операциям карты. Если первая транзакция совершена успешно, владелец карты тут же получит соответствующее смс-сообщение и сможет обосновать свой отказ от повторной транзакции, продемонстрировав его кассиру.

Если вам поступило два сообщения о списании одной и той же суммы, позвоните в банк и проверьте, действительно ли произошло двойное снятие средств со счета.

Бесконтактный грабеж

Многие платежные системы разработали технологии бесконтактной оплаты для ускорения и упрощения безналичной оплаты покупок. Например, PayWave (система Visa), PayPass (MasterCard), «МИР-бесконтакт» (система «МИР»).

Терминалами бесконтактных платежей чаще всего бывают оснащены торговые автоматы, платные автодороги, турникеты, автозаправки, супермаркеты и кафе. При расчетах такой картой не нужно вводить ПИН-код, а также ставить подпись на чеке, если сумма не превышает 1000 рублей.

Специальный POS-терминал на расстоянии считывает информацию с карточки и звуковым либо визуальным сигналом дает понять, что необходимая сумма с нее списана.

Когда выгоднее купить доллары и евро на фоне падения рубля

В Россию эта технология пришла в 2008 году, и мошенники довольно быстро научились с ней работать. Злоумышленнику достаточно приблизить считыватель к карте на расстояние 5-20 сантиметров, чтобы списать деньги.

В переполненном общественном транспорте, на рынке, в магазине злоумышленник прислоняет бесконтактный считыватель к карманам одежды, стенкам сумок и крадет деньги с карт у ничего не подозревающих владельцев.

Полученную информацию мошенники могут записывать на карты-клоны для хищения средств с настоящих банковских карт.

Если вы пользуетесь бесконтактной системой оплаты, помните, что в качестве подтверждения списания суммы более 1000 рублей запрашивается PIN-код, а не подпись чека. Если вы не планируете оплачивать бесконтактным способом покупки на сумму более 1000 рублей, лучше всего установить индивидуальный расходный лимит по карте и ограничить количество возможных транзакций.

Близнецы-«симки»

Один из самых опасных способов кражи денег со счета — изготовление дубликата сим-карты. Он наименее очевиден для владельца карточки. С помощью дубликата мошенники могут получить полный контроль над счетами жертвы, так как счета банковской карты, как правило, привязаны к номеру телефона и могут управляться дистанционно с его помощью.

Этот способ используется, когда злоумышленникам уже удалось завладеть данными карты и им необходимо при помощи кода из смс подтвердить транзакцию перевода денег на нужный счет. Номер телефона владельца карты злоумышленники могут узнать из социальных сетей, от знакомых, при выполнении своих служебных обязанностей и т.д.

Названа самая красивая купюра 2021 года в мире

Вот как это происходит. На мобильный телефон поступают звонки и смс-сообщения с просьбой перезвонить. В качестве отправителей указывают «Центробанк России», CentroBank, «Служба безопасности Банка России», Visa, MasterCard, «МИР». Все эти названия ассоциируются с Центральным банком или платежными системами.

Если клиент перезванивает по указанному телефону и сообщает свои данные, мошенники могут снять деньги с карты, изготовив ее фальшивый аналог. Теоретически для получения дубликата карты в офисе оператора нужно указать дату первого звонка или остаток на счете, а также предъявить паспорт.

На практике работники офисов не всегда скрупулезны, а паспорт мошенники могут предъявить поддельный.

https://www.youtube.com/watch?v=rTVgQywAWAI

Выдача дубликата сим-карты должна быть оплачена, поэтому на телефон ее владельца может поступить сообщение о пополнении счета или списании средств, после чего номер вскоре будет заблокирован.

Затем мошенники переводят деньги с карты жертвы на свои карты или рассчитываются за товар в Интернете, подтвердив операции с помощью кода, полученного в смс.

Для потерпевшего ситуация осложняется тем, что исчезновение денег он часто обнаруживает только через несколько дней после происшествия: ведь смс-сообщение о списании средств он получать уже не может, а о привязке мобильного номера карты к банковскому счету может сразу и не вспомнить.

40 процентов мошеннических операций совершается за пределами России, это серьезно затрудняет поиск аферистов

Как минимизировать возможный ущерб? Получив внезапное оповещение об изменении состояния счета после звонков с неизвестных номеров, необходимо немедленно блокировать все свои платежные карты, «привязанные» к этому телефонному номеру.

Для этого нужно позвонить на «горячие линии» банков, номера которых указаны на самих картах. Затем обратитесь к мобильному оператору для разблокировки своей сим-карты и одновременной блокировки дубликата, полученного мошенниками.

Подайте заявление в правоохранительные органы, даже если мошенники не успели списать средства с ваших карт.

Сам себе взломщик

Нередко мошенники для кражи денег с карты пользуются психологическими приемами для управления действиями человека. Они изображают покупателей щенков, автомобилей, земельных участков, гаражей и т.д.

на сайтах бесплатных объявлений или в социальных сетях.

Общее у таких «покупателей» одно: они находятся где-то далеко, но для того, чтобы вожделенный товар не приобрел кто-то другой, они готовы перевести часть стоимости или даже полную стоимость немедленно на банковскую карту продавца.

«Покупатель» просит продавца сообщить ему данные карты (код CVV2/CVC2, срок действия, ФИО владельца), чтобы зачислить на нее деньги.

Если доверчивый продавец сообщает эту информацию, с его карты начинают списываться деньги за оплату товаров и услуг, осуществляться переводы на другие счета и пр. В некоторых случаях злоумышленник пытается узнать код из смс, который приходит на мобильный телефон.

Это значит, что мошенники уже сумели узнать данные карты и не хватает только кода подтверждения транзакции. Получив его, преступники похищают денежные средства.

В этом случае защитить владельца карты может простая осторожность. Не сообщайте данные карты, персональные данные и коды, присланные в смс, посторонним лицам. Не давайте никому доступ к вашей карте через онлайн-банкинг. В любых подозрительных ситуациях нужно звонить в банк, выдавший карту, по номеру, указанному на ее оборотной стороне.

Инфографика «РГ»: Михаил Шипов/Елена Березина

Видео:Самые распространенные схемы мошенничества с банковскими картамиСкачать

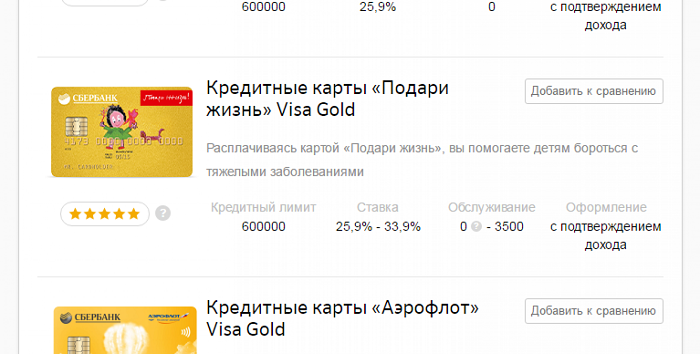

Мошенничество с банковскими картами

Несмотря на то, что банки уверяют своих клиентов в надёжности и безопасности использования пластиковых карт, мошенники находят новые способы незаконного списания средств.

По данным ЦБ РФ за 2021 год злоумышленники вывели с карточных счетов 1,3 миллиарда рублей, что в 1,5 раза превышает аналогичный показатель за предыдущий период.

В данной публикации собраны распространённые схемы мошенничества с банковскими картами, зная которые, можно предотвратить хищение средств со своего счёта.

Виды мошенничества с банковскими картами

Обмануть или взломать банковскую систему безопасности достаточно сложно, поэтому преступники стараются любыми способами выманить информацию о карте у самого держателя. Для достижения своей цели они используют все доступные ресурсы — телефон, интернет-сайты, онлайн-банк, мобильный банк и прочие каналы.

По телефону

Данный вид мошенничества имеет множество вариаций, которые объединяет то, что владельцу карты звонят с незнакомого номера и под любым предлогом просят сообщить её реквизиты. В большинстве случаев злоумышленники используют следующие схемы:

- Выигрыш в лотерею. Преступник представляется менеджером известной компании и сообщает, что клиент стал победителем розыгрыша. Для получения вознаграждения необходимо срочно выслать реквизиты своей банковской карты.

- Звонок из службы безопасности банка. Фальшивый «сотрудник» извещает клиента о том, что его карту пытались взломать и просит уточнить данные для исправления ситуации.

Телефонные мошенники всегда говорят уверенно, имеют хорошо поставленный голос, а на любой вопрос клиента имеют заранее подготовленный ответ.

Через СМС

Эта схема имеет много общего с предыдущим способом. Разница заключается в том, что ложная информация приходит в тексте СМС-сообщения. Рассылка осуществляется с незнакомого номера, но мошенники подписываются известной компанией.

Распространённый пример подобных фейковых сообщений: «Ваша карта заблокирована. Перезвоните по номеру +7926ХХХХХХХ. Ваш Сбербанк.» Если клиент не реагирует, то преступники могут прислать повторное СМС с угрозой взыскания штрафа или комиссии. Перезвонившего просят сообщить данные карты, провести манипуляции в банкомате или интернет-банке.

Через мобильный банк

Услуга «Мобильный банк» позволяет совершать операции с помощью СМС-команд. Чтобы перевести средства другому клиенту, достаточно отправить сообщение на короткий номер банка с того телефона, который привязан к карте. Мошенники используют данную опцию в следующих случаях:

- Телефон был утерян владельцем. До момента блокировки SIM-карты любой человек может списать деньги с карточки с помощью СМС-команд, перечень которых размещён на сайте любого банка.

- Клиент отказался от услуг конкретного сотового оператора и не отключил мобильный банк. В этом случае номер телефона попадёт в руки нового абонента, который может оказаться мошенником и списывать деньги посредством СМС-команд.

Благодаря использованию мобильного банка злоумышленник также легко вычислит, в какой организации владелец телефона открыл карту.

Мошенничество с переводом денег на карту

Преступники не всегда преследуют цель узнать реквизиты карты. Самый простой способ незаконного обогащения — это убедить клиента в том, что он должен перевести деньги самостоятельно. Злоумышленники предлагают приобрести товары по выгодной цене и требуют перечисления аванса или всей суммы.

https://www.youtube.com/watch?v=a4gnbgW7iWs

Некоторые мошенники выступают в роли фиктивных компаний, которые предлагают удалённую работу в интернете с хорошим заработком. Соискателю необходимо лишь подтвердить серьёзность своих намерений и перевести определённую сумму на счёт или карту работодателя.

Распространённой схемой аферистов также является «помощь родным». Данный способ чаще всего применяется в отношении пожилых людей, которым звонят и сообщают о том, что их близкие попали в беду.

Мошенники представляются сотрудниками правоохранительных органов или медицинскими работниками.

Они настоятельно требуют перевести деньги, угрожая необратимыми последствиями для жизни и здоровья близких.

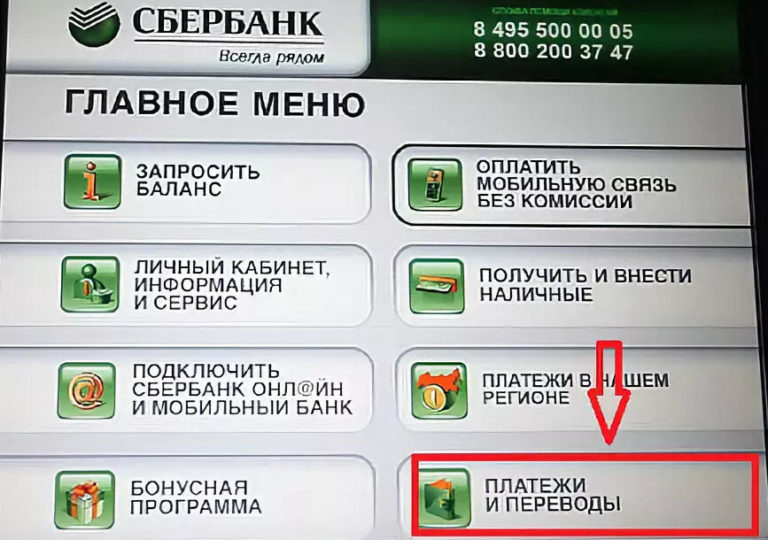

Через банкомат

В этом случае для хищения средств преступники используют такие способы, как:

- Скимминг. На банкомат устанавливается специальное оборудование, которое представляет собой накладку на клавиатуру и скиммер (вставляется в картоприёмник и позволяет считать данные магнитной полосы). С помощью полученных сведений мошенники изготавливают дубликат карточки и снимают с неё все средства.

- Траппинг. Относительно новый вид мошенничества с банковскими картами, который заключается в том, что преступники вставляют в картридер кусок пластика с прорезью в центре. Клиент вводит карточку в банкомат, она попадает в прорезь и остаётся в устройстве. После этого подходит злоумышленник, якобы тоже побывавший в такой ситуации, и советует ввести ПИН-код. Когда это не помогает, клиент уходит, а преступник извлекает карточку с помощью заранее подготовленных инструментов.

Мошенники, объединённые в организованные преступные группы, действуют более масштабно и создают целые поддельные банкоматы.

📸 Видео

⚠️ ОБНАЛ 2023: какую опасность таят махинации с банковскими картамиСкачать

Какие новые виды мошенничества появились?Скачать

Мошенники снимают деньги с карт - рабочий методСкачать

ТОП 5 ответов, которые ненавидят телефонные мошенникиСкачать

Мошенники случайно позвонили сотруднице УМВД ХМАО прямо во время ее рабочего дня.Скачать

ЧТО Я МОГУ СДЕЛАТЬ ЗНАЯ НОМЕР ТВОЕЙ КАРТЫСкачать

Срочно! ⚡️ Супер новейшая схема развода мошенников!Скачать

СХЕМА РАЗВОДА 2024. Пришли деньги. Просят их вернуть. Пришли деньги от неизвестного отправителя.Скачать

Новые способы телефонного мошенничества — почему они так четко работают? / РедакцияСкачать

Какие #схемы используют #мошенники? Мошеннические схемы. Эти 7 схем мошенников должен знать каждый!Скачать

Наиболее распространенные виды мошенничества с банковскими картамиСкачать

"Черный обнал" с дебетовых карт. Рассказ участника схемыСкачать

Откуда мошенники узнают твой номер телефона. Расследование с номеромСкачать

Мошенничество с банковскими картами: как себя защититьСкачать

ВИДЫ МОШЕННИЧЕСТВА С БАНКОВСКИМИ КАРТАМИ / ЧТО ДЕЛАТЬ?Скачать

Виды мошенничества с банковскими картами, как их избежать. Что делать, если украли деньги с карты?Скачать