Добровольное медицинское страхование (ДМС) – один из видов страховых продуктов, предлагаемых страховыми медицинскими организациями.

В отличие от обязательного медицинского страхования (ОМС), является дополнительным и заключается человеком добровольно в отдельном порядке. Оформить договор ДМС может как физическое лицо, так и юридическое, приобретая корпоративный пакет для своих работников.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

- Что такое ДМС для сотрудников?

- Плюсы оформления корпоративного пакета страхования

- Минусы

- Особенности заключения договора

- Как оформить пакет ДМС (пошаговая инструкция)

- Как выбрать страхователя?

- Где можно получить ДМС для сотрудников?

- Стоимость корпоративного пакета

- Дмс для родственников сотрудников

- Дмс для сотрудников — что это такое, офрмление, преимущества, договор

- Какие имеет преимущества ДМС для сотрудников

- Как оформить

- Особенности договора

- Где можно получить

- ВТБ Страхование

- Сбербанк

- Стоимость

- Особенности ДМС для сотрудников компании, что оно дает и как им пользоваться

- Что такое ДМС и для чего он нужен

- Плюсы и минусы ДМС

- Перечень медицинских услуг

- Выбор программы

- Заключение договора с СК

- Как пользоваться ДМС

- Как получить компенсацию

- Действует ли полис после увольнения

- Сулят ли вам при трудоустройстве оплату страхования или что такое ДМС для сотрудников?

- Как расшифровывается?

- Что означает для работника?

- Подводные камни

- Тонкости

- Что достается родственникам

- Как работает?

- Как пользоваться?

- Почему предоставляется только после испытательного срока?

- Предоставление полиса после года работы

- Выплачивают ли за больничный?

- Действует ли полис ДМС после увольнения с работы?

- Дмс для сотрудников: разбираемся с налогами и взносами

- Три условия для ДМС

- Что пишем в договоре

- Нормирование расходов

- Распределение расходов

- Ндфл и взносы в фонды

- 🌟 Видео

Что такое ДМС для сотрудников?

ДМС для сотрудников – это договор на оказание комплекса услуг по организации и финансированию медицинской помощи, заключённый между работодателем и страховой компанией.

Объём и качество помощи и иных мероприятий прописывается в специальном соглашении, основываясь на программах, составленных по обоюдному согласию страхователя (работодателя) и страховщика (страховой компанией) и предоставляется застрахованному (сотрудникам предприятия страхователя и членам их семей) в соответствии с договором.

Программы ДМС составляются с учётом финансирования и предоставляют право на обращение застрахованного работника в медицинское учреждение, указанное в договоре, для оказания ему:

- консультации,

- диагностики,

- лечения,

- реабилитации,

- профилактики,

- санаторно-курортного лечения.

Полис ДМС позволяет застрахованному лицу получать медицинскую помощь в соответствии с указанным перечнем в договоре.

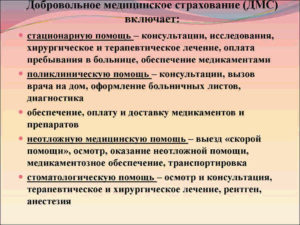

Существует несколько разновидностей пакетов ДМС. В стандартный базовый входят:

- Врачебный приём и лечение в поликлинике и на дому.

- Вызов скорой медицинской помощи.

- Стационарное лечение в плановом или экстренному порядке.

- Реабилитация, в том числе в санаториях.

- Услуги стоматолога и семейного врача.

Кроме того, имеются полный, расширенный и пакет по типу «конструктора».

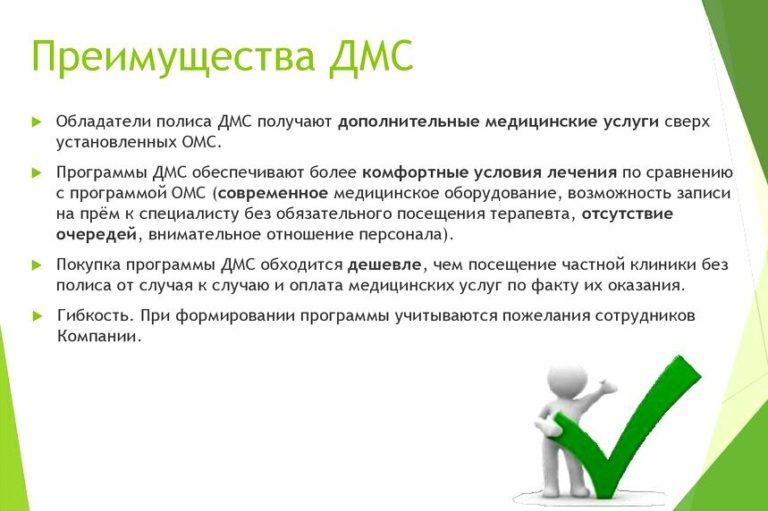

Плюсы оформления корпоративного пакета страхования

При оформлении корпоративного пакета ДМС каждый сотрудник получает:

- Полное страховое покрытие расходов на оказание помощи в соответствии с перечнем прописанных услуг.

- Профессиональное долгосрочное ведение с момента его обращения на диспетчерский пульт страховой организации при наступлении страхового случая. Застрахованный получает возможность круглосуточного обращения к консультанту компании, который является посредником между клиентом и медицинским учреждением и выстраивает оптимальное взаимодействие между ними.

- При отсутствии определенных платных услуг в пакете ДМС застрахованный имеет возможность получить данную услугу с определенной скидкой в случае её обязательной необходимости.

- Возможность проведения экспертизы по соответствию качества оказания услуг, а также отстаивание прав и защита интересов застрахованного.

Также, имеются плюсы и для компании или предприятия-страхователя:

- Появляются эффективный «рычаг» по усилению мотивации или удержанию своих работающих сотрудников, уменьшая «текучку» кадров.

- Формируется дополнительная социальная гарантия (в составе соц пакета) для привлечения более квалифицированных работников помимо уровня заработной платы.

- Обеспечивается льготное налогообложение, так как до 6% от заработной платы сотрудников отчисляется на страховое покрытие и не облагается НДФЛ.

- Повышается уровень конкурентоспособности и репутация среди аналогичных компаний.

- Улучшается уровень корпоративной и правовой культуры.

- Обеспечивается своевременность оказания помощи, что значительно снижает длительность общей нетрудоспособности и повышает эффективность работы каждого застрахованного.

- Минимизируется затрата времени на ежегодные медосмотры и профилактические мероприятия (например, вакцинацию).

Минусы

Однако, помимо достоинств имеются и определенные негативные моменты для работодателя:

- Относительно высокая стоимость пакета услуг ДМС.

- Необходимость в дополнительном налоговом и бухгалтерском оформлении и учёте (увеличение документооборота).

- При судебных тяжбах со страховой компанией все расходы – за счёт работодателя.

- Ответственность за недобросовестное поведение работника (передача полиса другому человеку) несёт также страхователь.

Есть определенные минусы и для самого коллектива:

- Может быть территориальная привязанность к неудобно и далеко расположенным лечебно-профилактическим учреждениям.

- Несвоевременность внесения страховщиком работника в списки застрахованных повлечёт за собой личные расходы заболевшего без права компенсации.

- В списке исключения могут оказаться некоторые хронические патологии, имеющиеся у сотрудника. В этом случае, страховая премия возвращаться не будет.

Тщательное изучение договора ДМС и выбор надежной страховой компании позволят значительно уменьшить вероятность появления указанных недостатков.

Особенности заключения договора

Перед подписанием следует обратить внимание на определенные нюансы:

- Необходимо внимательное изучение всех пунктов договора до его подписания с обязательным указанием и оговоркой тех условий, которые не устраивают страхователя. Причём, это должен быть официально заверенный документ.

- Следует изучить весь перечень исключений для отказа от предоставления медицинской помощи согласно установленному положению. Также об этом стоит уведомить своих сотрудников, в том числе под их личную подпись.

- При подписании соглашения важно обратить внимание на срок действующей лицензии страховой компании по оказанию данных услуг. Может случится, что он истекает раньше окончания срока действия предполагаемого договора.

- При возникновении спорных случаев, урегулирование отношений между страхователем и страховщиком производится с помощью правил, установленных Гражданским кодексом РФ (глава 48, статьи 927 – 970) и конкретными положениями заключённого договора ДМС.

- Обязательное оформление полиса ДМС производится в случае приема на работу иностранных граждан. Заключение договоров распространяется и на членов их семей (супругу, детей до 18 лет и детей-иждивенцев) со дня их официального въезда на территорию России. Данный пункт является обязательным и прописывается в трудовом договоре. Основное условие – сотрудник должен быть высококвалифицированным, то есть опытным или имеющим определенные достижения в своей сфере деятельности.

Для неквалифицированных и квалифицированных работников такое обязательство не распространяется.

Как оформить пакет ДМС (пошаговая инструкция)

Договор со страховщиком обычно заключает HR-менеджер компании. И перед ним ставятся 2 основные задачи:

- Уложиться в выделенный на эти цели бюджет.

- Выбрать оптимальную программу, учитывая пожелания большинства сотрудников для сохранения их мотивации.

Для этого нужно провести предварительный анализ потребностей работников организации в определенном объеме медицинской помощи:

- По категориям формирования программ ДМС (в зависимости от стажа, должности и рисков).

- По наполнению пакета с учётом необходимых медицинских учреждений (поликлиника, стационар, скорая помощь).

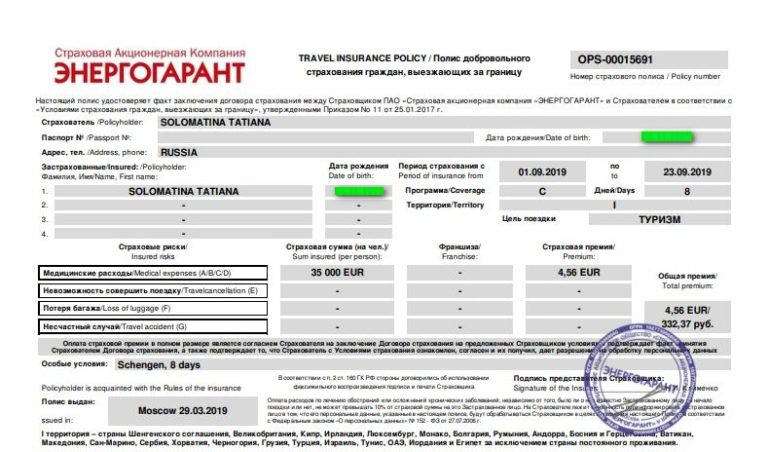

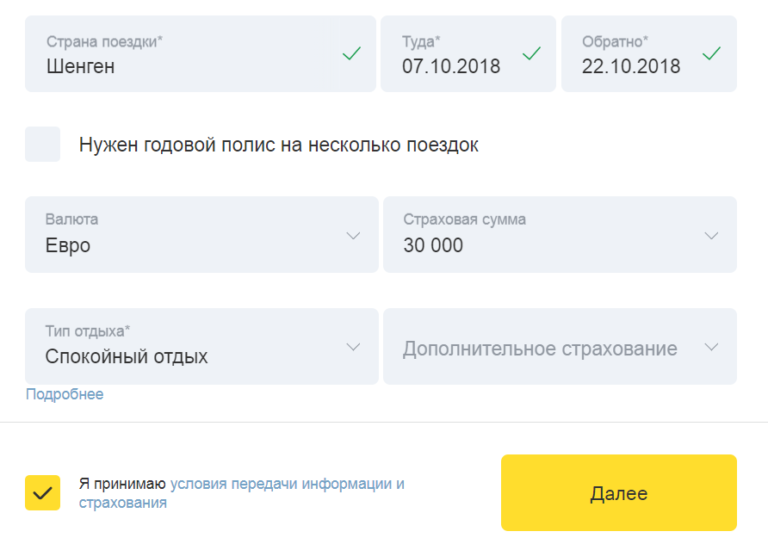

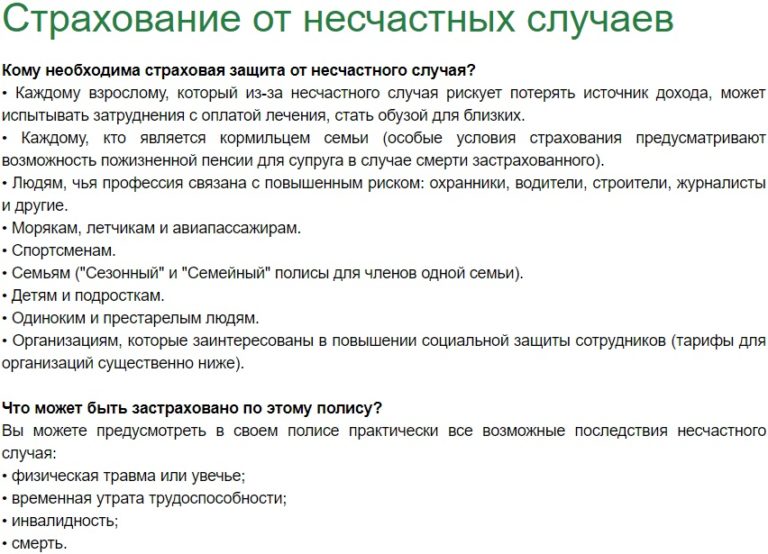

- По подключению комплекса дополнительных услуг (лечение за границей, профилактические мероприятия, страхование от несчастных случаев, а также включение в программу близких родственников).

Также, рекомендуется оформление внутренних дополнительных документов:

- Печатается приказ об установлении ДМС на предприятии (пишется в свободной форме).

- Вносятся изменения в трудовые или коллективные договора (кто, в каком порядке и в каком объёме может пользоваться пакетом ДМС).

Только после последовательного выполнения всех перечисленных пунктов заключается договор с выбранной страховой медицинской организацией.

Как выбрать страхователя?

В каждой страховой организации имеются свои программы ДМС с определенными пакетами по предоставлению медицинской помощи и иных услуг.

Поэтому необходимо следовать определенному алгоритму действий для выбора оптимального страховщика:

- Нужно ознакомиться с правилами нескольких страховых компаний, более-менее соответствующих требованиям и сравнить их между собой.

- Тщательно проверить их лицензию и уставы.

- Изучить список медицинских учреждений, работающих с той или иной компанией (чем больше, тем лучше), а также учреждений, обслуживающихся по программам ДМС.

- Можно почитать отзывы о страховой организации, особенно акцентируя внимание на негативных.

- Следует изучить статистику – сколько людей на том или ином пакете.

- Очень тщательно прочитать договор и его приложения, особенно заострив своё внимание на пунктах Права и обязанности, Льготы, Ответственности сторон, Решение спорных вопросов, Санкции, Форс-мажор, Исключения из программы и другие оговорки.

- Далее следует сравнить соответствие содержания программы с интересами сотрудников компании, а также соотношение цены и количества предоставляемых медицинских услуг, перечня лечебно-профилактических учреждений, в том числе санаториев, и их территориальной принадлежности.

- Важно уточнить как работает диспетчерский пульт самой страховой компании (это обычно смотрится по отзывам), его пропускную способность и длительность периода согласования по оказанию услуги.

- При наличии командировок следует узнать о наличии региональных отделений или договоров с медицинскими учреждениями других регионов или за границей.

- Следует определиться с несколькими страховщиками и отправить им свои предпочтения и требования, после чего сравнить полученные ответы и предложения.

Громкое имя страховой компании не играет решающей роли. На первом месте должны стоять интересы собственных сотрудников. Только после оценки всех указанных пунктов следует приступить к разработке и согласованию договора с выбранной компанией-страховщиком.

Где можно получить ДМС для сотрудников?

Полис ДМС для сотрудников можно оформить в большинстве страховых компаний. Среди них такие организации как Россгосстрах, Согаз, Альфа-страхование, Ингосстрах, ВСК, а также Сбербанк, ВТБ – Страхование, Уралсиб, Альянс и другие.

Стоимость корпоративного пакета

Покрываемые риски с полным перечнем объема и качества медицинской помощи определяются только работодателем.

https://www.youtube.com/watch?v=PhshgrN4XIo

Это сказывается на стоимости полиса ДМС для сотрудника, а также на уровень и ценовую категорию лечебно-профилактического учреждения по программе страхования.

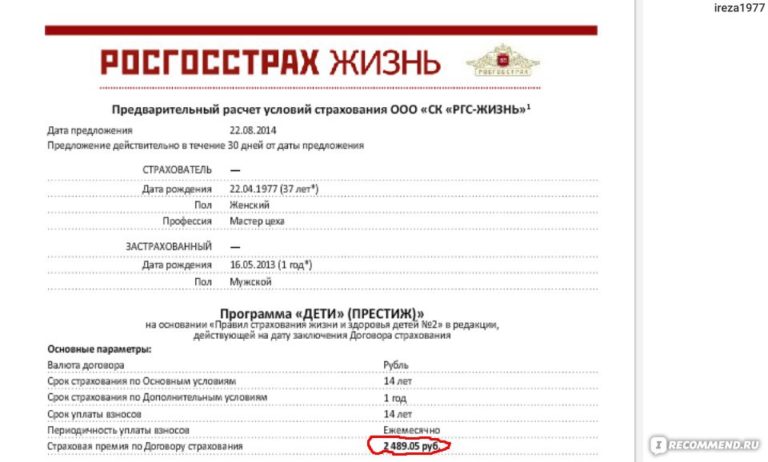

В зависимости от вариантов наполнения программ для организаций и компаний возможна следующая приблизительная стоимость корпоративного пакета ДМС в рублях:

- Амбулаторная помощь (+ помощь на дому) – от 10 000 до 200 000.

- + стоматология – от 15 000 до 220 000.

- + скорая помощь и стационар – от 20 000 до 270 000.

- + экстренная и плановая помощь – от 30 000 до 310 000.

Дмс для родственников сотрудников

Для увеличения мотивации некоторые работодатели оформляют полиса ДМС не только сотрудникам, но и их близким – жене (мужу) и детям до 18 лет. По желанию может быть расширение списка застрахованных.

Это особенно важно для работников, заботящихся не только о своём здоровье. Это приводит к росту производительности их труда и снижению текучести кадров.

Итак, можно заключить, что ДМС для сотрудников при верном выборе страховой организации приносит только пользу работодателю, повышая престиж компании и корпоративную культуру коллектива. А работники, обеспеченные качественным соц пакетом, более работоспособны, что также является положительным моментом для функционирования всего предприятия.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и бесплатно!

0,00, (оценок: 0) Загрузка…

Видео:Что такое ДМС / Мифы и реальностьСкачать

Дмс для сотрудников — что это такое, офрмление, преимущества, договор

Добровольное медицинское страхование является хорошим дополнением к полису ОМС, который расширяет гарантированные государством минимумы для каждого человека в отношении защиты его здоровья и физического благополучия.

Оформление коллективной страховки для сотрудников является свидетельством высокой страховой и правовой культуры руководства любой компании или организации.

Добровольное страхование в медицинской сфере носит как индивидуальный, так и коллективный характер. ДМС страхование для сотрудников – это специальный страховой продукт или ряд предложений, которые используются для страховой защиты трудового коллектива от имени его руководства.

На сегодня добровольное страхование сотрудников является важной частью социального пакета, а также фактором, влияющим на развитие корпоративной культуры.

Для работников ДМС выступает отличной мотивацией и стимулятором в повышении достигнутых показателей.

Для руководства такой полис дает возможность повысить ответственность и лояльность со стороны трудящихся. Полис ДМС для сотрудников является прекрасным рычагом управления в корпоративной машине.

Ключевые специалисты, действительно ценные кадры отдают сегодня предпочтением тем работодателям, которые не равнодушны к здоровью своего коллектива.

Работодатели благодаря полисам ДМС повышают в первую очередь престиж своей организации, и только во вторую персональную значимость в глазах сотрудников.

Какие имеет преимущества ДМС для сотрудников

Существуют следующие плюсы оформления подобной страховки:

- повышение престижа компании;

- привлечение ценных кадров;

- повышение лояльности и трудоспособности работников;

- улучшение качества труда;

- стимуляция в развитии корпоративной культуры.

Перечисленные выше преимущества являются общими. Если говорить о плюсах для сотрудников, то это возможность получать качественное, полноценное медицинское обслуживание и покупать медикаменты со скидками.

Полис ДМС позволяет рассчитывать на качественную диагностику, быстрое лечение и восстановление работника.

https://www.youtube.com/watch?v=p62QGHnLhlM

Это ведет к тому, что сотрудник быстрее возвращается к работе и стремится улучшить свои трудовые показатели.

Улучшение трудовых показателей, в свою очередь, сопровождается повышением заработной платы и получением премий.

Страхователи по данному виду защиты вправе самостоятельно выбирать клиники, в которых они будут обслуживаться и даже уровень квалификации персонала.

Работодателям оформление коллективных страховок выгодно по следующим причинам:

- сумма страхования включается в расходы в размере 6% от суммы трат по оплате труда;

- страховые взносы не облагаются НДС;

- компенсации и выплаты не включаются в состав совокупного дохода сотрудника.

Руководство посредством оформления коллективной страховки повышает свой престиж, улучшает показатели экономической эффективности и в это же время получает налоговые льготы, что также немаловажно.

Как оформить

В определенный момент каждый грамотный руководитель понимает, что привлечь ценных сотрудников одной только зарплатой будет очень трудно.

Сегодня обоснованно популярны различные соцпакеты, неотъемлемой частью которых являются полисы ДМС.

После того, как работодатель решится на оформление коллективной страховки ему необходимо оценить предложение на рынке в сфере добровольного медицинского страхования и выбрать страховщика.

После этого следует письменное обращение в страховую компанию относительно заключения специального соглашения в пользу третьих лиц.

Страхователем будет выступать работодатель, но пользоваться страховкой смогут только его сотрудники. НК РФ позволяет учесть в расходах компании оплату такой страховки.

Но изначально обязанность по обеспечению полисом ДМС должна быть предусмотрена трудовым или коллективным договором.

К расходам можно добавить только те суммы, которые были оплачены в пользу сотрудников. Существует также и предел перечисленный – это 6% от суммы расходов по оплате труда.

Необходимо учитывать тот факт, что для получения налоговых льгот страховое соглашение не может быть оформлено на срок менее 1 года. Обратить внимание нужно также и на зачисление страховых взносов в расходную статью.

НК РФ указывает на то, что порядок признания расходов на оплату страховок зависит от способа уплаты взносов страхователем (ст. 272). Существует два возможных варианта: единовременный платеж и рассрочка по периодам страхования.

Страховые взносы, которые выплачиваются работодателем страховой компании, не являются базой для начисления НДФЛ в отношении защищенных соглашением лиц (ст. 213 НК РФ).

В отличие от налога на прибыль, по НДФЛ никакого нормирования не предусмотрено. Налог на доходы физических лиц не начисляется и на стоимость услуг, полученных работниками в рамках программы ДМС.

Единственное исключение из этого правила – это оплата за счет страховки санаторно-курортного лечения. В этом случае НДФЛ выплачивается, но не работодателем, а страховой компанией (ст. 226 НК РФ).

В расходы по налогу на прибыль включаются взносы в размере не более 6% от сумм, отведенных на оплату труда. Расходы на оплату труда составляются из зарплат всех сотрудников, работающих в организации, а не только тех, для которых приобретается полис страхования.

Где можно получить полис ДМС, узнайте в этой статье.

Особенности договора

Оформление полиса ДМС для сотрудников открывает работодателю возможности в отношении получения налоговых льгот. Но для этого необходимо правильно оформить не только страховое соглашение, но и трудовой договор.

В соглашении, которое заключается с работником, можно прямо указать на обязанность работодателя застраховать сотрудника по программе ДМС или просто дать ссылку на нормативный акт.

Важно отследить, чтобы списки застрахованных лиц и количество сотрудников в договорах совпадали по количеству.

В страховом соглашении обязательными моментами будут:

- ведомости о страховщике, страхователе и застрахованных лицах;

- предмет страхования;

- права и обязанности сторон;

- ответственность за неисполнение договорных условий;

- срок действия договора;

- сумма страхования и премия;

- порядок выплаты компенсации;

- порядок уплаты страховых взносов.

Покупка коллективной страховки может сопровождаться оформлением гарантированной защиты в пользу родственников и членов семьи работников, но база налогообложения по прибыли в этом случае уменьшаться не будет.

Где можно получить

Сегодня большинство компаний, предлагающих услуги по добровольному медицинскому страхованию, позволяют оформлять не только индивидуальные, но и корпоративные полиса.

Лучшие предложения в сфере корпоративного страхования являются идеями следующих компаний:

- Согаз;

- ВСК;

- АльфаСтрахование;

- Ингосстрах;

- Росгосстрах;

- Ренессанс;

- Согласие-Вита;

- МетЛайф;

- Уралсиб;

- Чулпан;

- Альянс;

- АСКО;

- Жасо-Лайф;

- Сосьете Женераль;

- СиВ Лайф и другие.

Отдельно необходимо отметить компанию Сбербанк страхование, которая входит в тройку лучших представителей рынка РФ по личному страхованию.

ВТБ Страхование

Компания ВТБ Страхование предлагает отдельную программу защиты в медицинской сфере для руководства и сотрудников корпоративных клиентов.

https://www.youtube.com/watch?v=_qdKO9r_ip8

При оформлении такого полиса, застрахованные лица и страхователи могут рассчитывать на льготные условия страхования в имущественной сфере.

Компания ВТБ Страхование готова создавать точки продажи страховых продуктов прямо на территории корпоративного клиента с последующим информированием каждого застрахованного в телефонном порядке о появлении новинок.

Стоимость годового полиса зависит от количества сотрудников, которые будут застрахованы, выбранного перечня медицинских услуг и лечебного учреждения.

К основным преимуществам компании ВТБ Страхование можно отнести:

- предложение сетевых программ с выбором ближайших лечебных учреждений;

- наличие диспетчерского пульта, работающего круглосуточно, для осуществления беспрерывной информационной поддержки клиентов;

- возможность проведения консультаций и диагностики в специализированных медицинских учреждениях;

- страховой тариф снижается при увеличении количества застрахованных лиц;

- по корпоративным тарифам проводится страхование родственников застрахованных сотрудников.

Безусловно, компания ВТБ Страхование гарантирует налоговую льготность своим корпоративным клиентам. Кроме этого, работодатель всегда может оформить страховку для сотрудников, которые выезжают в командировки.

Сбербанк

Компания Сбербанк Страхование во всех рейтингах лучших страховщиков по страхованию жизни находится в тройке лидеров.

Сборы компании за последние два года выросли в 5 раз, а рыночная доля превысила значение в 30%. Объемы начисленных страховых премий выросли в 4 раза.

Количество действующих договор на сегодня выросло до 40.000 тысяч. Количество застрахованных превышает 2,5 миллиона человек.

Сбербанк Страхование жизни наглядно демонстрирует величину потенциала в добровольного и обязательного медицинского страхования в частности и страхования жизни в целом.

Падения роста рынка страхования задело кредитную сферу, а вот долгосрочные классические продукты оказались востребованными как никогда.

Сегодня усилии данного страховщика направлены на потребности и возможности клиентов массового сегмента. Компания Сбербанк Страхование поддерживает внедрение современных технологий, развитие новых продуктов.

Например, сегодня можно заказать полис, не покидая чертогов родного дома посредством заполнения анкеты в онлайн-режиме.

Компания Сбербанк дает возможность получить своим клиентом всю важную информацию по телефону линии поддержки. Звонить можно в любое время суток.

Стоимость

Стоимость ДМ для сотрудников представлена в таблице:

| Опции, варианты наполнения страховых программ | Минимальная и максимальная стоимость для юридических лиц |

| Амбулаторное обслуживание, помощь на дому | 10 000-200 000 рублей |

| Амбулаторное обслуживание, помощь на дому, стоматология | 15 000-220 000 рублей |

| Амбулаторное обслуживание, помощь на дому, стоматология, скорая помощь, стационарное обслуживание | 20 000-270 000 рублей |

| Амбулаторное обслуживание, помощь на дому, стоматология, скорая помощь, стационарное обслуживание (экстренное и плановое) | 30 000-310 000 рублей |

ДМС для сотрудников является выгодным решением для руководства и трудящихся любой компании. Топ-менеджера и директора повышают престиж своего предприятия, стимулируют работоспособность и лояльность своей команды.

Работники, в свою очередь, могут быть уверенны в качестве медицинского обслуживания. Кроме этого, полис ДМС гарантирует им скидки на приобретение иных страховых продуктов.

Про полис ДМС для иностранных граждан в компании Росгосстрах читайте здесь.

Страховой полис ДМС в компании МАКС рассматривается на этой странице.

Видео:Полис ОМС и полис ДМС, в чём принципиальная разница.Скачать

Особенности ДМС для сотрудников компании, что оно дает и как им пользоваться

Некоторые компании предлагают своим сотрудникам расширенный социальный пакет, в котором предусмотрено добровольное медицинское страхование. Этот полис позволяет получать более качественное лечение. Но к сожалению, не все пользуются им, так как сотрудники не знают, что такое ДМС, не догадываются о всех возможностях.

Что такое ДМС и для чего он нужен

Добровольное медицинское страхование предоставляется работодателем. Оно отличается от обязательного тем, что включает в себя расширенный список медицинских услуг. Добровольное страхование регламентировано законом «Об организации страхового дела в РФ» и законом «О медицинском страховании граждан в РФ».

Оно не бесплатное, за него нужно платить страховой компании, но оплачивает страховку не застрахованный, а работодатель.

Страховка распространяется сразу на всех сотрудников, а не на одного, но каждый имеет свой личный полис ДМС. Чаще он предоставляется работникам, работающим в компании больше 1 года, в которых работодатель уверен.

Страховка не дешевая, поэтому выдавать ее стажерам или людям, которые только недавно трудоустроились, нет смысла.

https://www.youtube.com/watch?v=ACWd6WS-36E

Работодатель сам выбирает набор услуг, которые будет покрывать медицинская страховка. Если он хочет сэкономить деньги, то может заказать программу с ограниченным покрытием. Но в любом случае владелец полиса имеет право на лечение и диагностику не только в государственных больницах, но и частных клиниках, рассчитывать на более высокое качество обслуживания.

В системе ДМС есть 3 субъекта: организация, СК и персонал. Страхователем выступает предприятие, на котором работают люди. У него заключен договор со страховой компанией. Каждому сотруднику выдается медицинский полис, с которым он должен обращаться в клинику в случае болезни или других проблем со здоровьем.

Примечание! Все условия ДМС прописаны в страховой программе. Она содержит информацию об учреждениях, куда можно обращаться за бесплатным лечением.

Как работает медицинская страховка? Страховым случаем является обращение человека в больницу за медицинской помощью при болезни или травме. Страховщик оплачивает сотруднику только лечение по показаниям врача. Если человек обратился в больницу для обследования с профилактической целью, то рассчитывать на компенсацию не стоит. Придется платить из своего кармана.

Статья по теме: Особенности полиса ДМС для новорожденных

Важно! Страховщик может частично оплатить лечение, если сумма за него превышает стоимость, указанную в страховом договоре.

Плюсы и минусы ДМС

ДМС открывает перед сотрудниками и работодателями новые возможности.

Фирмы таким образом показывают свою заботу о персонале, повышают свою привлекательность и конкурентоспособность, создают улучшенные условия труда. Это возможность привлечь к себе высококвалифицированные кадры.

Организациям также выгодно оформлять ДМС для работников и с финансовой точки зрения. За счет уменьшения прибыли снижаются налоги.

Благодаря качественному и правильному лечению, рабочий быстрее выздоравливает и приступает к работе, увеличивая прибыль компании.

Плюсом страхования также является ДМС для родственников. Действие полиса может распространяться на детей и супругов. Но такие привилегии для родственников требуют больших затрат от работодателя, поэтому включаются в программу редко. Преимущественно эта опция используется для дополнительной стимуляции ценных кадров.

Недостатком страхования работников является тот факт, что человек не может выбрать учреждение, с которым не сотрудничает СК.

Перечень медицинских услуг

СК будет оплачивать только услуги, назначенные врачом. За те лекарства, которые пациент «выпишет» себе сам, придется платить самостоятельно.

Медстраховка может иметь множество подводных камней, касающихся не только перечня услуг, но и кратности обращения в больницу. Например, бывает такое, что бесплатно полисом предусмотрено только 2-3 консультации врачей за год. За остальные посещения нужно будет платить или идти в государственную больницу по ОМС.

Еще одним исключением может стать вид болезни, с которым сотрудник обратится в клинику. Если у пациента онкологическое заболевание, гепатит или сахарный диабет, то ему не стоит рассчитывать на бесплатную помощь. Лечение на бесплатной основе будет предоставлено лишь в случае угрозы жизни.

Статья по теме: Оформление ДМС для беременных

Выбор программы

Чем выше должность, тем больший объем услуг.

Заключение договора с СК

Заключить соглашение можно в СК «МТС», «СОГАЗ», «Росгосстрах», «АльфаСтрахование», «ВСК», «ВТБ» и других.

Примечание! Страховка действует 1 год. Застрахованный может лечиться на сумму от 10 до 310 тыс., в зависимости от тарифного плана.

Как пользоваться ДМС

В страховой компании или на коллективном собрании расскажут, как пользоваться ДМС. Если наступил страховой случай, нужно обратиться в поликлинику, имея при себе полис.

Примечание! Если бесплатно получить медицинские услуги по ДМС не получается, можно воспользоваться ОМС.

https://www.youtube.com/watch?v=CPsvJciZJrM

Чтобы проверить, в какое учреждение можно обратиться, необходимо зайти в «Личный кабинет» на сайте СК. У сотрудника есть возможность не только уточнить всю необходимую информацию, но и записаться на прием.

Как получить компенсацию

Однако при покупке лекарственных препаратов, выписанных по рецепту врача, выплаты можно получить наличными. Но желательно заранее проконсультироваться со страховым агентом.

Действует ли полис после увольнения

После того, как сотрудник увольняется из организации, он должен сдать полис. Человек не имеет право пользоваться им дальше.

Для прекращения действия страховки необходимо обратиться в страховую компанию с письменным соглашением. Этим должен заниматься не сам застрахованный, а представитель страхователя. К заявлению нужно приложить список уволенных сотрудников с указанием даты прекращения трудового договора.

Если работодатель по каким-либо причинам забудет обратиться в СК, а уволенный работник продолжит пользоваться полисом, то фирма может потребовать взыскание страховых взносов. Однако доказать факт мошенничества будет непросто.

При оформлении ДМС для сотрудников выигрывают все стороны, однако стоит привлечь к этому процессу опытного юриста, который поможет сделать правильный выбор.

Страховые компании могут работать нечестно, не рассказывают обо всех подводных камнях, из-за чего в процессе сотрудничества возникают неприятные сюрпризы.

Зная особенности и средние расценки ДМС, можно обойти стороной ненадежных партнеров.

Видео:Зачем нужен полис ДМС, и как сходить ко всем нужным врачам бесплатноСкачать

Сулят ли вам при трудоустройстве оплату страхования или что такое ДМС для сотрудников?

Граждане, трудоустраиваясь в новые компании, видят в качестве преимуществ вакансии условие о предоставлении полиса дополнительного страхования в качестве социального пакета. Но что такое ДМС для сотрудников и какие возможности он открывает?

Как расшифровывается?

ДМС — это добровольное медицинское страхование.

Программа добровольного медицинского страхования для сотрудников — это предоставление расширенного социального пакета, которое включает оплату диагностики и лечения в том числе в специализированных клиниках.

Статья о том, как выглядит полис с подборкой фото — смотреть здесь.

Что означает для работника?

Добровольное медицинское страхование — это полис, по которому можно компенсировать затраты на лечение сотрудников.

Страховым случаем является их обращение в медицинское учреждение, из списка предусмотренных договором страхования.

Чем набор услуг по полису ДМС отличается от услуг по ОМС можно прочитать здесь.

В общий перечень услуг входит:

- амбулаторно-поликлиническая помощь;

- выезд врачей на дом;

- лечение у стоматолога;

- реабилитационные программы на курортах и в санаториях России, а также в специализированных медицинских центрах;

- оформление медицинской документации;

- мероприятия по иммунопрофилактике.

Если работодатель выбирает полис с ограниченным покрытием, то из него исключаются дорогостоящие стоматологические услуги, санаторное лечение и экстренная госпитализация.

Про ДМС со стоматологией читать здесь.

В дополнение к амбулаторному обслуживанию в различных лечебных учреждениях страховщик иногда предлагает воспользоваться услугами личного врача, который консультирует застрахованного и координирует его действия.

Подводные камни

Недостаток полиса в том, что у него может быть много ограничений, о которых застрахованный может и не знать.

Далеко не все читают текст договора ДМС до конца, поэтому могут возникать ситуации, когда им просто будут отказывать в обслуживании.

Типичным исключением является возникновение онкологических заболеваний, сахарный диабет или гепатит. Если возникнут такие заболевания, то лечить их по страховке будут только в стадии обострения, когда есть угроза жизни. (Статья о онкологии по ДМС)

Все остальное придется оплачивать самостоятельно.

https://www.youtube.com/watch?v=TX7zLFu4v-Y

Страховая компенсирует только расходы, прописанные врачом.

Самостоятельное лечение или покупка лекарств оплачено не будет.

Еще один недостаток — список клиник. В некоторых полисах в этот перечень входят только государственные учреждения и всего один-два частных мед центра.

Нередки случаи, когда получив звонок застрахованного сотрудника менеджер отправляет его в более дешевую или государственную клинику, чтобы уменьшить затраты страховщика.

Зачастую у крупных страховых компаний своя сеть медицинских центров и клиник. Именно там и предстоит обслуживаться застрахованным лицам.

Сотрудник никак не может повлиять на набор опций в страховке, которую выбирает работодатель. Разве что он может доплатить свои деньги, чтобы расширить покрытие.

Деньги за медицинские услуги страховщик будет сразу направлять на счет клиники.

Только в особых случаях предусмотрена возможность возмещения расходов деньгами.

Страховщик имеет полное право не оплачивать часть стоимости лечения, которая превышает установленную договором страховую сумму.

При корпоративном страховании страховщик выдает работодателю страховые полисы на каждого застрахованного сотрудника. Делается это в течение первых двух недель после оплаты страхового договора. О том, что дает ДМС для работодателя читать здесь.

Тонкости

У страховки есть свои тонкости.

Например, в ней может быть указано ограничение на дистанционные консультации узких специалистов (если такая услуга вообще предусмотрена), определенное количество очных консультаций за год (например, 1-2), ну и, конечно же, множество исключений из страховых случаев.

Если на собеседовании сотруднику обещают полис ДМС при трудоустройстве, то желательно заранее проверить прописан ли этот пункт в трудовом соглашении. Обычно полис дают через три-шесть месяцев после приема на работу.

Если предполагается, что ДМС будет подписан после прохождения испытательного срока, то этот момент также должен быть заранее оговорен и учтен в трудовом контракте.

На период испытательного срока страховку почти никогда не предоставляют.

Согласие сотрудника должно быть выражено в письменной форме. В этом случае полис часто перестает действовать сразу после выхода приказа об увольнении, то есть даже раньше истечения срока отработки (две недели).

О том как регламентируется ДМС можно почитать здесь.

Что достается родственникам

Одно из главных достоинств полиса — возможность лечения детей и супругов (в случае если это предусмотрено работодателем).

Случается такое довольно редко и в основном используется для дополнительной мотивации персонала.

За рубежом же такие полисы распространены повсеместно.

В России гораздо чаще сотруднику предлагают доплатить за возможность лечения детей или супругов либо страховщик предлагает купить индивидуальный ДМС для детей или других родственников с существенной скидкой.

При оформлении индивидуального ДМС положен также налоговый социальный вычет — 13% от стоимости полиса, но не больше 15,6 тыс. рублей в год. Для его оформления нужно будет обратиться в бухгалтерию своей компании либо сразу в налоговую инспекцию по месту жительства.

Как работает?

Медицинскую помощь по страховке можно получить круглосуточно в течение года.

Средняя страховая сумма по таким полисам обычно не более 400 тыс.- 1,5-2 млн. рублей на одного человека.

В отличие от индивидуального полиса, который клиент покупает самостоятельно, корпоративное ДМС оплачивается работодателем для своих сотрудников.

В основном это делается для поощрения, мотивации персонала.

Подборка статей о ДМС здесь.

Как пользоваться?

На сайте крупных страховщиков застрахованному будет доступен «Личный кабинет», который позволяет направлять запрос на оказание услуг, связываться с врачом, получать устные и письменные онлайн-консультации, прикреплять и хранить медицинские документы (результаты анализов, медицинские заключения).

Кроме обращения через сайты страховых компаний, есть возможность связаться с ними по бесплатному номеру и проконсультироваться.

https://www.youtube.com/watch?v=QNRtBR6H0xQ

Пошаговая инструкция, как пользоваться полисом — здесь.

Почему предоставляется только после испытательного срока?

Если работодатель купил работнику ДМС, то это безусловный плюс.

Во-первых, это отличное дополнение к ОМС.

Сравнение и отличия ДМС и ОМС.

У сотрудника появится возможность пройти действительное качественное обследование и лечение в тех клиниках, которые возможно он не мог себе позволить.

Во-вторых, это гарантия того, что будет получен круглосуточный сервис — воспользоваться полисом можно в любое время дня и ночи.

Обслуживание может быть также в любом месте, а не обязательно по месту регистрации.

Конечно, предоставление полиса ДМС сотрудникам надо воспринимать как бонус от работодателя. Для многих, это говорит о надежности компании, и служит стимулом трудоустройства именно на это предприятие.

Работодатели используют возможность сделать вакансию более привлекательной, но только для сотрудников, которые проявят себя.

Предоставление полиса после года работы

Некоторые компании готовы предоставить полис ДМС сотрудникам только после года работы. Такое решение, скорее всего, продиктовано необходимостью экономить на дополнительных расходах.

Но иногда, крупные холдинги предоставляют программы не стандартного, а высокого ценового сегмента.

Поэтому стимул к обладанию широкими возможностями мотивирует сотрудников работать дольше и продуктивнее, задерживаться на рабочем месте.

Выплачивают ли за больничный?

Выдача листов временной нетрудоспособности (больничных) и справок для оформления детей в дошкольные и образовательные учреждения включена в программу ДМС.

О ДМС детям можно почитать здесь.

За все консультации, анализы, исследования и лечение в течение срока действия договора будет платить страховая компания.

А вот посещение врачей, не относящихся к текущему заболеванию, запрещено. Либо вам придется доказывать возникновение двух параллельных страховых случаев в один момент.

Это ограждает страховую от ситуации, когда клиент, находясь на больничном с ангиной, идет, например, к гинекологу «для профилактики».

В любом случае, все визиты, за которые вы рассчитываете получить оплату или компенсацию страховой компании, необходимо согласовывать с диспетчером. Что входит в полис ДМС или может входить читаем отдельно.

Идеально, если вы получите письменное подтверждение оплаты, например, гарантийное письмо.

Альфа-страхование подготовило презентацию и поделилось опытом корпоративного ДМС страхования. Там много полезной информации для работодателей и для сотрудников:

Действует ли полис ДМС после увольнения с работы?

При увольнении, полис, обычно, сдают.

Причем многие компании включают условие о сдаче полиса в обходной лист и грозятся не выплатить расчет, если его не выполнить.

В момент увольнения, бухгалтерия подает сведения о завершении обслуживания данного гражданина, не являющегося более сотрудником, по программе корпоративного страхования.

Логично, что после увольнения, полис ДМС прекратит свое действие в отношении бывшего сотрудника.

Случается всякое, предположим полис остался на руках или произошел другой сбой в работе, и бывший сотрудник получил медицинскую помощь по полису.

Сможет ли работодатель потребовать возместить ему затраты. Потребовать может.

Но до судебного разбирательства дело скорее всего не дойдет. Потому что доказать состав мошенничества будет практически не возможно.

Видео:СОГАЗ - Все что надо знать перед тем как оформлять полис Осаго в этой страховой компанииСкачать

Дмс для сотрудников: разбираемся с налогами и взносами

Сразу оговоримся, что правила налогообложения, особенно в части налога на прибыль, сильно зависят от вида страховки, которую работодатель решил включить в «соцпакет». Так, там может быть страховка на случай инвалидности или смерти. Кроме того, законодательство предусматривает возможность страхования на случай временной нетрудоспособности.

Однако эти варианты страховок, скорее, экзотика, с которой большинству бухгалтеров сталкиваться не приходится.

Чаще всего в социальный пакет попадают полисы добровольного медицинского страхования, дающие работникам возможность получать медицинскую помощь в аккредитованных страховой компанией медицинских учреждениях (поликлиниках, больницах, травмпунктах, санаториях и т.п.). На этой разновидности страховок мы и остановимся.

Три условия для ДМС

Итак, руководство компании решило обеспечить сотрудников медицинской страховкой. Для этого компании нужно будет заключить со страховой организацией договор добровольного личного страхования в пользу третьих лиц (работников).

Соответственно, в обязанности работодателя входит оплата такой страховки, а непосредственно пользоваться услугами медучреждений будут сотрудники. Налоговый кодекс позволяет учесть в расходах оплату такой страховки. Правда, при этом имеется несколько «но».

Так, во-первых, обязанность обеспечить работников страховкой должна быть зафиксирована в трудовом или в коллективном договоре (п. 1 ст. 255 НК РФ). Во-вторых, в расходы можно включить только те суммы, которые перечислены в оплату страховки сотрудников, т.е.

лиц, с которыми у организации заключен трудовой договор. В-третьих, сумма, которую можно отнести на расходы, ограничена шестью процентами от общей суммы расходов на оплату труда. Наконец, в-четвертых, сам договор страхования должен быть заключен на срок не менее года.

Рассмотрим эти условия детально.

Что пишем в договоре

Начнем с трудового договора. Понятно, что данное условие нужно закрепить в трудовых договорах с сотрудниками, но сделать это можно по-разному.

Так, это может быть прямое указание в договоре на то, что работодатель обязан застраховать сотрудника по программе ДМС. А может быть и ссылка на локальный нормативный акт — Положение о социальных гарантиях, Правила внутреннего трудового распорядка и т.п., где содержится подобное условие.

При этом если выбран первый вариант, то все «частности» (как то: с какого момента представляется страховка, действует ли она при увольнении, переводе, переходе на другую должность, объем этой страховки) необходимо зафиксировать либо также в договоре, либо путем отсылки к соответствующему локальному акту.

https://www.youtube.com/watch?v=Xl0D7_wyvEg

Также нужно четко следить, чтобы список застрахованных лиц совпадал со списком сотрудников организации.

Ведь в расходы, учитываемые при налогообложении прибыли, могут попадать только те суммы, которые уплачены по договорам страхования лиц, имеющих действующий трудовой договор с организацией.

Конечно, оплата страховок для членов семьи сотрудников или для лиц, с которыми организация имеет гражданско-правовые договоры, возможна. Но налоговую базу по прибыли такие затраты уменьшать не будут.

Нормирование расходов

Перейдем к нормированию. В расходы по налогу на прибыль включаются платежи по договорам ДМС в размере не более шести процентов от суммы расходов на оплату труда.

Обратите внимание, что для целей расчета норматива в состав расходов на оплату труда включаются суммы зарплаты всех сотрудников предприятия, а не только тех, кому оформляется страховка. Также важно помнить, что лимит определяется в том же периоде, когда производится учет расходов на страхование.

Распределение расходов

Давайте теперь посмотрим, когда же учитываются расходы на ДМС. Для этого обратимся к пункту 6 статьи 272 Налогового кодекса.

Там сказано, что порядок признания расходов на оплату страховок по договорам, заключенным на срок более одного отчетного периода (в случае с ДМС затраты по менее длительным договорам в расходы просто не попадают, т.к.

по НК РФ минимальный срок — один год) зависит от того, как компания оплачивает услуги страховой компании. Налоговый кодекс предлагает два возможных варианта — единовременный платеж и несколько платежей по периодам страхования.

В первом случае (единовременный платеж) уплаченная по договору страхования сумма относится на расходы равномерно в течение всего срока действия договора, пропорционально количеству календарных дней действия договора в отчетном периоде.

Во втором случае (несколько платежей по периодам страхования) каждый платеж нужно признавать равномерно в течение срока, соответствующего периоду, за который был перечислен платеж, опять же пропорционально количеству календарных дней действия договора в текущем отчетном периоде.

На практике возможен еще и третий вариант, который в Налоговом кодексе не описан. Речь идет о случаях рассрочки платежа, когда в договоре четко не указано, за какой именно период вносится каждый конкретный платеж.

Это обычная рассрочка, когда в договоре лишь установлены даты внесения очередного платежа, но привязки этого платежа к периоду страхования нет. О том, как поступать в таком случае, в Налоговом кодексе не говорится.

Если применить здесь логику, используемую в статье 272 НК РФ, то получится, что каждый платеж надо равномерно распределить на период с даты перечисления платежа по дату окончания периода страхования.

Ндфл и взносы в фонды

Страховые взносы, которые работодатель уплачивает по договору ДМС, не создают налогооблагаемый доход у застрахованных сотрудников в силу прямого указания на это в пункте 3 статьи 213 НК РФ.

Обратите внимание, что, в отличие от налога на прибыль, в части НДФЛ никакого нормирования нет.

Даже если работодатель не смог полностью учесть в расходах сумму, уплаченную по договору страхования, НДФЛ у застрахованных по такому договору сотрудников не возникает.

Не возникает обязанности по начислению НДФЛ и в части стоимости медицинских услуг, которые застрахованные сотрудники получают в рамках программы ДМС, оплаченной работодателем. Об этом говорится в подпункте 3 пункта 1 статьи 213 НК РФ. Единственное исключение — оплата за счет страховки санаторно-курортного лечения.

Тут НДФЛ возникает, но агентом по этой выплате признается не работодатель, а страховая компания (п. 1 ст. 226 НК РФ). Именно она должна будет исчислить НДФЛ со стоимости путевки, при возможности удержать его и перечислить в бюджет, либо сообщить инспекторам о невозможности удержания (п. 5 ст. 226 НК РФ, определение ВАС РФ от 10.11.10 № ВАС-14352/10).

Так что бухгалтеру организации-работодателя и тут беспокоиться не о чем.

https://www.youtube.com/watch?v=rdEAhDsVKX8

Схожим образом решается вопрос и со взносами во внебюджетные фонды. Согласно подпункту 5 пункта 1 статьи 9 Федерального закона от 24.07.

09 № 212-ФЗ, от начисления взносов освобождены платежи по договорам добровольного личного страхования работников, которые предусматривают оплату медицинских услуг и заключаются на срок не менее одного года.

При этом никаких нормативов для этой льготы законодатель, как и в случае с НДФЛ, не установил. А значит, начислять взносы на платежи в пользу работников не нужно, даже если часть расходов по договору не учитывается при налогообложении прибыли.

🌟 Видео

Как оформить полис ДМС физическому лицу?Скачать

Оформление полиса ДМС мигрантов в электронном виде. Миграционные новостиСкачать

Страхование персонала. ДМС для сотрудников: нюансы при подписании договора со страховой компаниейСкачать

Полис ОМС: как, где и зачем оформлять?Скачать

Добровольное медицинское страхование - отличное решение! Но когда и для кого?Скачать

Программы ДМС, которые должны быть у каждого!Скачать

Лучший страховой полис ДМС от ФМР — «Здоровье мигранта: Плюс»Скачать

Как оформить полис ОМС на ГосуслугахСкачать

ОМС и ДМС для иностранных граждан в России 2023. Медицинская помощь в РФ. Миграционный юристСкачать

Дмс, как оно есть от Альфа страхованияСкачать

Зачем нужен полис ДМС - частная скорая помощь для физических лиц. Как и где купить ДМС.Скачать

10 как выбрать программу ДМССкачать

ПОЛИС ДМС ДЛЯ ИНОСТРАННЫХ ГРАЖДАНСкачать

Как оформить российский полис ОМС для иностранных гражданСкачать

Как оформить полис ДМС без очередей и переплатСкачать

ОМС и ДМС. Виды страхования в РоссииСкачать