Так как в России за последние годы сильно выросла популярность инвестиционных накоплений, стали актуальны услуги страховых компаний. В статье разберём, что такое накопительное страхование жизни от Сбербанка, какие плюсы есть у программы и т.д.

- Что это за программа?

- Общая суть

- Как работает?

- Характеристика накопительного страхования

- Возможности и цели

- Особенности

- Плюсы

- Привилегии по налогообложению

- Сбербанк Страхование – продукты

- Детский образовательный план

- Как зарплата

- Первый капитал

- Сберегательное страхование

- Семейный актив

- Приобретение полиса

- Заключение

- Накопительное страхование жизни от Сбербанка

- Что такое накопительное страхование от Сбербанка?

- Возможности программы накопительного страхования

- Страхование жизни Семейный актив от Сбербанка

- Суть страхования Семейный актив

- Преимущества и недостатки программы

- Условия по страхованию «Семейный актив»

- Пример расчета по программе

- Отзывы пользователей

- Накопительное страхование жизни Сбербанк — отзывы

- Возможности программы в Сбербанке

- Принцип действия

- Условия накопительного страхования жизни в Сбербанке

- Программа «Семейный актив»

- Программа «Первый капитал»

- Нюансы договора

- Стоимость

- Ваши отзывы

- 💥 Видео

Что это за программа?

Перед рассмотрением природы явления и принципов его работы не лишним будет ознакомиться с официальной страницей на сайте Сбербанка. Здесь можно почерпнуть всю нужную информацию и перейти на ресурс страховой организации, которая и занимается осуществлением программы.

На этой странице можно записаться на консультацию по поводу участия в накопительном страховании.

Наконец, для полноценного изучения предмета можно и нужно посетить интернет-площадку компании “Сбербанк Страхование”.

Общая суть

Программа страхования жизни и здоровья – это инструмент, дающий возможность собрать нужную сумму к определённому сроку и предоставляющий страховую защиту на тот случай, если возникнут неблагоприятные обстоятельства.

Этот сервис в рамках тех или иных программ от разных банков далеко не первый год функционирует на территории России. При этом чем дальше, тем стремительнее растёт популярность услуги. Среди прочего, такое положение дел объясняется довольно просто: основа накопительного страхования – договор, рассчитанный не только на ближайший временной промежуток, но и на долгосрочную перспективу.

Примечание 1. В соответствии с упомянутым соглашением застрахованное лицо каждый год вносит на инвестиционный счёт конкретную сумму, определённую условиями программы. Ряд страховщиков предлагают на выбор ещё и вариант с ежемесячным пополнением баланса реквизита.

Как работает?

Вопрос сохранности уплаченных гражданином денежных средств находится в зоне ответственности страховой компании.

Примечание 2. Хотя и есть некие общие основания для осуществления работы договора, подход в рамках накопительного страхования жизни подразумевает строго индивидуальные условия сотрудничества. Определяется это во многом политикой организации, оказывающей подобные услуги.

Главный плюс программы – увеличение суммы страховых взносов за счёт прибыли от производимых инвестиций. Проще говоря, деньги не содержатся на счёте компании, а вкладываются в какие-либо проекты в качестве инвестиционных средств. Благодаря этому общая сумма приумножается, и при наступлении страховых обстоятельств гражданин получает полнообъёмную компенсацию.

В целом, работает система так:

- клиент определяется с одной из предлагаемых программ и становится её участником;

- в статусе застрахованного лица гражданин делает взносы.

Как итог, сам пользователь сервиса и его семья получают защиту от форс-мажорных ситуаций.

Характеристика накопительного страхования

Теперь, когда мы ознакомились с определением и общим содержанием работы, нужно рассмотреть, что предлагает программа потребителю – чем она его привлекает.

Возможности и цели

Доступ к сервису имеют клиенты “Сбербанк Премьер” и “Сбербанк Первый”.

Что становится возможным для пользователя в рамках страхования:

- Формирование целевого капитала, рассчитанного на нужды детей. Например, это могут быть обучение в университете, какое-то крупное приобретение, стартовый ипотечный взнос.

- Сохранение денег за счёт налоговых и юридических привилегий (об этом читайте ниже).

- Получение бонуса в виде инвестиционной прибыли.

- Формирование финансового резерва.

- Распределение своих инвестиций между разными проектами для снижения рисков.

В качестве целей, ради которых формируются накопления, могут выступать:

- достижение финансовой семейной безопасности;

- обеспечение быта родителей;

- получение образования детьми;

- приобретение отдельного жилья (для ребёнка);

- строительство своего дома.

Арсенал возможностей услуги достаточно широк, чтобы организовать свою готовность как к неожиданным, так и к планируемым событиям.

Особенности

Специфику программы определяют следующие моменты:

- Клиент может копить в российских рублях и американских долларах.

- Можно досрочно забрать деньги, хотя финансовая выгода в этом случае страдает – вернуть получиться только часть накоплений.

- Предусмотрено получение денежных средств по процедуре наследования в ускоренном режиме – на 10-ый день с момента оформления нужных документов, а не через полгода, как это определено законом.

- Период действия программы – от 5 до 30 лет.

- Взносы не могут быть арестованы и не подлежат разделу при разводе.

- Страховая защита активна на протяжении всего периода действия соглашения.

Это перечень лишь основных нюансов накопительного страхования. В полной мере оценить картину можно при изучении договора на оказание услуг.

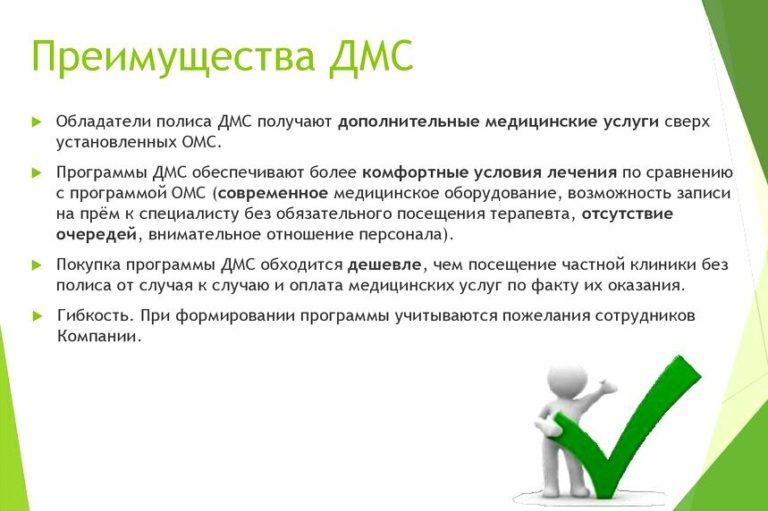

Плюсы

На фоне всего, что было описано выше, можно отдельно сказать о достоинствах сервиса. В первую очередь это:

- высокий уровень защищённости денег;

- свободное распоряжение финансами;

- доступность для массовой аудитории, достигаемая за счёт небольших размеров ежемесячных взносов;

- возможность оформления страховки и на себя, на детей.

Положительное впечатление оставляет и другое: программа частично является подобием вклада – можно вносить некрупные суммы и при этом иметь дополнительный доход от инвестиций.

Примечание 3. Когда страховой договор истекает, клиент получает 100% всех накоплений, даже если страховой случай не наступил.

Привилегии по налогообложению

Накопительное страхование – это взносы с целевым назначением. По этой причине здесь применяется статья 219 Налогового кодекса “Социальные налоговые вычеты”.

Примечание 4. Наибольшая сумма, по которой производится вычет, не может быть больше 120 000 рублей. Кроме того, невозможно превышение по отношению к выплаченному по зарплате подоходному налогу.

https://www.youtube.com/watch?v=ra0eE2y3Txs

Максимум в связи с компенсацией – 15 600 руб., что и составляет 13% от 120 000.

Сбербанк Страхование – продукты

Ниже мы более-менее подробно рассмотрим содержание пяти разных программ накопительного страхования. Все они доступны на сайте sberbank-insurance.ru.

Детский образовательный план

Назначение – накопление денежных средств для оплаты образования ребёнка и создание резервного капитала на случай утери родителями трудоспособности.

Цели:

- расходы в связи с обучением в школе или институте/университете;

- покупка машины или квартиры;

- свадьбы и другие важные события. Детский образовательный план. Страница на сайте sberbank-insurance.ru

Как работает:

- Родители определяют накопительную сумму, период и используемую валюту, а также график взносов. Они же систематически делают сами взносы для обеспечения страхования на весь срок действия программы.

- Если наступает неблагоприятный случай, страховщик делает взносы за родителей ребёнка, и к определённому моменту он с гарантией получит нужную сумму.

- Если страховой случай не наступил, по истечении срока действия соглашения, родители получают накопленное в размере той суммы, что была ими указана в начале программы.

- На всей дистанции можно бесплатно и без ограничений пользоваться услугами Образовательного консультанта (в режиме “24 на 7”).

Плюсы:

- гарантия накоплений и передачи денежных средств ребёнку к конкретному возрасту;

- личный консультант, призванный содействовать в создании образовательного плана;

- особенные налоговые привилегии и юридически защищенный капитал.

Что делает образовательный консультант:

- ищет кружки, курсы и спортсекции в удобном районе;

- собирает сведения по российским и иностранным ВУЗам;

- решает организационные вопросы;

- находит скидки и интересные предложения, касающиеся учебного процесса и детского досуга.

Связь со специалистом по телефону 8 800 555 5595.

Основные параметры услуги:

- срок страхования – от 5 до 17 лет;

- валюта – рубли или доллары США;

- период пополнения – каждые месяц, год или квартал;

- льготный период – 60 дней (или 30 для ежемесячной оплаты);

- выплата суммы страхования – единовременно или ежегодно в форме ренты (4 – 6 лет).

Примечание 5. Если застрахованный ушёл из жизни, применяется только рента для страховых выплат.

Официальная страница плана – ссылка.

Как зарплата

Название предложения говорит само за себя: в рамках услуги клиент формирует сбережения, а потом на пенсии получает обозначенный доход на регулярной основе.

Участвуя в программе, гражданин может:

- определять, какую сумму и в какой валюте будет получать в перспективе;

- делать взносы для формирования накоплений;

- вносить дополнительную сумму (с опцией “Пополнение”);

- получать выплаты по достижении указанной возрастной планки.

Процесс делится на два периода:

- внесение накопительных взносов;

- получение выплат.

Примечание 6. Если на этапе накоплений клиент ушёл из жизни, происходит возврат взносов.

Можно также в рамках опции “Дополнительная защита” предусмотреть разные риски, такие как:

- опасные заболевания (инфаркт, инсульт, онкологические заболевания, потеря зрения, рассеянный склероз, болезнь Паркинсона и пр.);

- травмы, полученные из-за несчастного случая;

- необходимость долгосрочного ухода (при инвалидности 1-ой группы);

- т.д.

Примечание 7. Условия подразумевают выплаты до 3 000 000 рублей (более крупные суммы рассматриваются отдельно) или 100% страховой суммы при первичном диагностировании указанных выше заболеваний.

Предусмотрен ряд налоговых льгот: Например, не облагается подоходным налогом выплата в связи со смертью и получением вреда здоровью. Можно вернуть НДФЛ благодаря налоговому вычету.

Программа «Как зарплата»

Имеет место юридическая защита:

- страховая премия не делится в случае имущественных споров;

- нет нужды ждать полгода для получения наследства;

- выплаты получают только выгодоприобретатели, заранее установленные клиентом.

Официальная страница программы тут.

Первый капитал

Этот пакет услуг очень похож на “Детский образовательный план”. Цели формирования накоплений и принцип работы те же.

Назначение – создание капитала, который поможет ребёнку во взрослой жизни и обеспечит ему защиту от форс-мажорных обстоятельств, связанных со здоровьем.

Преимущества:

- обеспечение финансовой безопасности ребёнка в случае ухода из жизни кормильца или утраты им трудоспособности;

- гарантированное формирование финрезерва к моменту достижения ребёнком конкретного возраста;

- особенные налоговые привилегии и юридическая защита;

- гибкость по части сроков, суммы, взносов и рисков.

Какие покрываются риски для ребёнка:

- дожитие до определённого срока;

- уход из жизни с последующим возвратом взносов.

Главные параметры:

- период страхования – от 5 до 23 лет;

- периодичность пополнения – или единовременно, или рассрочкой раз в квартал, полгода или год;

- льготный срок – 60 дней.

Выплата страховой суммы производится единовременно.

Предложение «Первый капитал»

Страница программы здесь.

Сберегательное страхование

Данный вариант напоминает программу “Как зарплата”. Суть в том, что в течение трудового периода жизни можно формировать накопления. Делается это за счёт взносов, которые нужно делать с зарплаты.

https://www.youtube.com/watch?v=aK-SQrza9S8

Когда соглашение истекает, клиент получает единовременную выплату и прибыль от инвестиций.

Компенсация предусмотрена за следующие страховые риски:

- смерть застрахованного лица на этапе формирования накоплений;

- наступление инвалидности (по какой причине, не важно).

Если, например, летальный исход произошёл в результате авиа- или ЖД-катастрофы, компенсационная сумма составит 1 000 000 руб.

Семейный актив

Пакет подойдёт тем, кто хочет обеспечить защиту семейного бюджета в неожиданных ситуациях при оптимальных текущих затратах.

Принцип работы стандартный:

- определяются сумма накоплений, срок, используемый денежный знак, график взносов;

- клиент делает взносы и получает страхование на весь срок действия договора;

- когда наступает страховой случай, клиент получает выплату, или страховщик делает взносы за него;

- если непредвиденные обстоятельства не наступили, в конце программы пользователю выплачивают накопленное (в соответствии с указанной вначале страховой суммой).

Клиент сам выбирает сроки, суммы накоплений и взносов, а также риски, от которых хочет получить защиту.

Плюсы:

- сохранение привычного уровня жизни, несмотря на форс-мажор;

- создание резервов капитала на перспективу;

- льготы по налогообложению и юрзащита.

Сроки страхования определены в 5 – 30 лет. Пополнение происходит раз квартал, 6 месяцев или год. Выплата страховой суммы происходит единовременно.

Программа «Семейный актив»

Подробно почитать об имеющихся условиях можно на официальной странице предложения.

Приобретение полиса

Чтобы стать участником программы, нужно приобрести полис. Как это сделать? Порядок действий такой:

- откройте сайт страховой компании “Сбербанк Страхование”;

- наведите курсор по очереди на надписи “Финансовая грамотность” и “Новости” и переведите бегунок влево, чтобы остались только блоки программ страхования;

- нажмите внизу “Показать ещё” (повторите, чтобы открыть все предложения – Вам нужны с пометкой “Накопления”);

- выберите нужный пункт.

Когда определитесь с выбором, позвоните на горячую линию по номеру 8 800 555 5595 и проконсультируйтесь у специалиста клиентской поддержки по части дальнейших действий.

Дистанционное обслуживание при покупке полиса не предусмотрено, поэтому отправляйтесь в отделение “Сбербанк Премьер” или “Сбербанк 1”, обращайтесь там к сотруднику и оплачивайте продукт.

Все нюансы уточняйте заранее у оператора колл-центра.

Заключение

Накопительное страхование жизни является довольно практичной и полезной программой. Она позволяет нивелировать некоторые риски и аккумулировать денежные средства для реализации поставленных целей.

Видео:Накопительное страхование жизни от СбербанкаСкачать

Накопительное страхование жизни от Сбербанка

Сбербанк Накопительное Страхование Жизни предоставляет клиентам различные программы с возможностью накопления. Любой желающий легко подберет оптимальный вариант вклада, чтобы в будущем получить крупную сумму. Каждая программа страхования имеет свои особенности.

Что такое накопительное страхование от Сбербанка?

Сбербанк предлагает целый ряд страховых услуг. В рамках выбранной программы клиент защищает себя и своих близких. Дополнительно он может накопить средства к нужному сроку. Благодаря накопительному страхованию Сбербанка деньги застрахованного лица приумножаются и подлежат выдаче.

Программы позволяют накопить большую сумму в течение нескольких лет, не делая больших вложений. Средства можно потратить как на личные нужды, так и на детей. Никто не застрахован от внезапных и неприятных обстоятельств, связанных со здоровьем. При наступлении того или иного рискового случая, человек будет иметь «подушку безопасности».

В независимости от вида страхового продукта можно выбрать разный период действия: 5-15 лет. Минимальный размер взноса составляет 1000 руб. Программы имеют различные правила действия.

“Семейный актив”. Финансовое положение семьи способно ухудшиться из-за тех или иных форс-мажоров. Страховой продукт компенсирует вред и отдает основную часть накопленных денег. Кроме обязательных накоплений, участнику программы гарантируется защита при:

- получении травм и инвалидности;

- диагностике тяжелых болезней;

- гибели застрахованного лица при любых непредвиденных обстоятельствах.

При наступлении страхового случая вкладчик освобождается от выплаты налогов. Если он получает 1 или 2 группу инвалидности, он вправе не пополнять депозит.

“Первый капитал”. Подразумевает соглашение с целью выплаты ребенку в последующем. При подписании договора взрослый решает, на что будут потрачены вложения. Он определяет сумму регулярных взносов. Согласно условиям, она не может превышать 15% бюджета семьи. Страховое покрытие включает в себя такую защиту:

- смерть ребенка;

- гибель родителей;

- постановка диагноза тяжелого заболевания;

- несчастный случай;

- инвалидизация.

Когда ребенок достигнет совершеннолетия, он получит накопительные взносы. В качестве привилегии программа разрешает возвращать НДФЛ.

“Детский образовательный”. Целью программы являются накопления, направленные на оплату обучения одного или двух детей. Вклад накапливается на срок. Плательщик регулярно делает взносы. Если наступает страховой случай, он получает средства:

- при получении инвалидности;

- при смерти плательщика.

В случае кончины родителя по любой причине всю сумму получает ребенок вкладчика или выгодоприобретатель. Вместе с полисом можно подключить специальное опцию «Сервис-консьерж”. Она помогает получать всю необходимую информацию: дату очередного платежа, сумму накоплений и др.

“Сберегательный”. Принципы программы предполагает удвоенную сумму компенсации при наступлении риска. Иначе застрахованному лицу выплачивается полный размер взносов после окончания действия договора.

Как и в вышеназванных вариантах страховыми случаями считаются гибель и инвалидизация после первого года страховки.

При смерти вкладчика из-за авиа- или железнодорожной катастрофы выгодоприобретателю выплатят 1 млн руб.

https://www.youtube.com/watch?v=JkULxtMJrsg

Чтобы получить страховые выплаты, потребуется предоставить пакетов документов. Однако по истечении периода действия страховки гарантируется выдача полной суммы накоплений. Исключением считается обращение за средствами из-за страхового случая.

“Как зарплата”. Основой программы являются взносы участника. Возможны фиксированные или пожизненные выплаты. Вкладчик самостоятельно определяет срок внесения взносов. После выхода на пенсию вкладчик получит хорошую прибавку. Страховые риски почти не отличаются от “Первого капитала”.

Возможности программы накопительного страхования

Целевые назначения разработанных программ отличаются. Однако все они направлены на защиту от несчастных случаев. Предлагаемые страховые продукты являются новыми. Они подразумевают возможность накопления. Клиент может воспользоваться одним из вариантов, а в дальнейшем получить хорошие дивиденды.

Помимо возможности накопления, на участников программ страхования распространяются льготы. Они установлены действующим законодательством. Клиенты, выбравшие один из продуктов, смогут рассчитывать на:

- уменьшение начисляемого налога на доход;

- освобождение от подоходных выплат при получении страховых средств;

- не подлежат дележу при бракоразводном процессе;

- при смерти застрахованного лица деньги получают не наследники, а установленный выгодоприобретатель.

Относительно недавно Сбербанк представил новый пакет услуг. Он называется Банк Премьер и имеет повышенный класс обслуживания. Приобретателям пакета услуг предоставляются особые условия в направлении страхования. Среди интересных продуктов стоит выделить страхование путешественников и жилища.

Разнообразие сервисов и удобства в их использовании подчеркивает ориентированность Сбербанка на потребности клиентов. Большинство необходимых операций легко осуществить в Интернете, просто зайдя в личный кабинет.

Видео:Страхование жизни, Ожидание и реальность/ Страховка которая нарушает права человека/Скачать

Страхование жизни Семейный актив от Сбербанка

Российские граждане переняли опыт европейских стран, и отношение к личной финансовой защите перестало быть скептическим. Инвестиционные накопления стали актуальной темой, и многие уже присоединились к такому комбинированному продукту, как Семейный актив от Сбербанк страхование. Клиенты банка считают, что это позволит им обеспечить для себя достойное будущее.

Суть страхования Семейный актив

Дочернее предприятие Сбербанка предлагает тем, кто в нее обращается, двойную выгоду. Соглашаясь с программой накопительного страхования жизни, заключившие соответствующий договор, вправе рассчитывать на следующие выгоды:

- получение инвестиционного дохода благодаря внесенным ими собственноручно денежных взносов;

- обладание страховой защитой жизни и здоровья.

Клиенты СК заключают долгосрочный договор, в соответствии с которым обязанность застрахованного лица – ежегодное внесение оговоренной и задокументированной суммы денежных средств на инвестиционный счет. Размер платы иногда различается, в некоторых страховых компаниях не возбраняется пополнять лицевой счет ежемесячно.

Внесенные денежные взносы надежно защищает страховая компания. Если наступил оговоренный в соглашении страховой случай, средства получает либо сам застрахованный, либо его родственники. Это же касается и получения со взносов инвестиционного дохода.

Рассматриваемая программа особенно ценна тем, что при приобретении полиса страховая защита одинаково распространяется на всех членов семьи подписавшего договор. Действие соглашения распространяется на определенный срок. Когда он заканчивается, семья получает обратно все свои накопления. К ним еще плюсуется образовавшийся инвестиционный доход.

https://www.youtube.com/watch?v=uDDhNBHTwlo

Программа также позволяет семье застрахованного лица чувствовать себя более защищенной, если она потеряла своего кормильца или наступила его стойкая и длительная нетрудоспособность. Кстати, прерогатива клиента – самостоятельное формирование структуры собственного инвестиционного портфеля. К примеру, в нем могут быть:

- Собственные накопления в объеме 50%. Фактически это депозит. Он передается страховой компании, чтобы получить доходность, абсолютно ничем не рискуя.

- Такой же по первоначальной стоимости инвестиционный инструмент. Он помогает увеличивать доходы за счет приобретения каких-либо активов. В разные времена это могут быть ценные акции, драгметаллы, что-то другое.

Денежные средства выплачиваются точно так же, как и при первоначальном варианте. Либо тогда, когда закончился срок страхования, либо когда все же наступил страховой случай.

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Вся суть Семейного актива держится на трех китах:

- возможной защите семейного бюджета в ситуациях форс-мажора;

- создании будущего финансового резерва;

- грамотном распоряжении текущим капиталом, чтобы поддержать семью в будущем.

Важно! Программа накопительного страхования жизни позволит создать финансовый резерв и обеспечит страховую защиту при минимально необходимых затратах.

Преимущества и недостатки программы

Программа Семейный актив входит в категорию целевых. Этот продукт хорош, когда необходимо накопить на предстоящие крупные траты. К ним в зависимости от запросов семьи могут относиться расходы, без которых невозможны или весьма проблематичны:

- оплата обучения;

- покупка транспортного средства;

- приобретение квартиры или дома.

Но это еще далеко не все достоинства такого смешанного банковского продукта. С его помощью можно заранее «подстелить соломки», уверенно просчитав потенциальные риски наступления страхового случая:

- Можно получить страховые выплаты при резком ухудшение здоровья.

- Накопления легко послужат дополнительной пенсией, что заметно улучшит ежемесячный доход в период зрелого возраста.

- Для участников программы доступны юридические и налоговые бонусы. Продукт становится более полезным. Его гораздо легче использовать.

- Страховая премия не делится, если возникают имущественные споры.

- Не нужно ждать 6-месячный срок, чтобы получить наследство, если в договоре страхования указан выгодоприобретатель.

- Страховой выплатой будут обладать именно те, кто прописан в соглашении.

- Откладываемые средства получается не просто накопить, но и защитить от инфляции, что очень даже немаловажно, особенно в условиях финансового экономического кризиса.

Главное, никакие непредвиденные ситуации не выбьют из привычного жизненного уровня, семья будет защищена финансово. Созданный резерв позволит остаться стоящими крепко на ногах. Будут защищены оптимальные затраты всех членов семьи, в том числе и за счет налоговых льгот и юридической защиты капитала.

Правда, только положительными особенностями это лакомое предложение не оканчивается. Прежде чем принять окончательное решение, лучше заранее точечно присмотреться к ряду отрицательных нюансов:

- Объем размещенных таким образом денег не подпадает под действие программы АВС. Если организация обанкротилась, получить обратно вложенные средства будет очень затруднительно. То же самое произойдет, если у финансового учреждения отзовут лицензию.

- Сроки, после которых договор начинает действовать в полном объеме, чаще всего начинаются после 5 лет после их подписания. Но никто не гарантирует, что с уровнем благосостояния заемщика ничего не произойдет в сторону значительного снижения. Взносы, предусмотренные соглашением, лягут на пошатнувшийся и без того бюджет тяжким грузом.

В таких случаях за клиентом остается право запросить 30 – 90-дневную отсрочку предусмотренных выплат страховой суммы. Однако в первые несколько лет при его решении расторгнуть соглашение, внесенные средства он не получит в полном объеме, да и для возвращения оставшихся ему придется побегать по инстанциям.

Условия по страхованию «Семейный актив»

Программа привлекательна тем, что является гибким финансовым инструментом, который легко вписать в стиль жизни любого человека. Любой застрахованный пользуется важными юридическими привилегиями и налоговыми льготами – в части дохода на налоги физических лиц.

https://www.youtube.com/watch?v=PIaKuoKrmKM

Семейный актив дает полную уверенность в финансовой защите. Основные параметры подбираются с учетом индивидуальных особенностей желающего заключить договор накопительного страхования. В первую очередь это касается следующих форматов:

- длительности соглашения;

- суммы, которую в итоге человек планирует накопить;

- размера платежей;

- регулярности выплат – они могут быть ежегодными, ежеквартальными, выплачиваться раз в полугодие или единовременно;

- возможных рисков.

Важно! Базовая программа видов страховой защиты в обязательном случае включает в себя дожитие либо кончину клиента вне зависимости от причин, по которым это произошло.

Оформление дополнительной программы предусматривает:

- диагностику опасных болезней;

- трагическую гибель по вине несчастного случая;

- освобождение застрахованного от уплаты очередных взносов при получении инвалидности;

- серьезные травмы и операционное вмешательство, вызванное несчастным случаем.

Когда договор заканчивается, страхователь получает объем гарантированной (страховой) величины и тот доход, что был получен в качестве инвестиций.

Если же на протяжении длительности договора случилось страховое событие, наследники получают страховую сумму плюс инвестиционный доход. Здесь уже не имеет значения, были ли взносы внесены в полном объеме или нет.

Именно поэтому при подписании окончательного текста соглашения оно может несколько возрасти – с учетом потенциальных трат.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

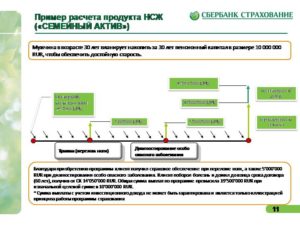

Пример расчета по программе

Наталья, 36 лет от роду, крепкий топ-менеджер, беспокоится о новой волне поднятия пенсионного возраста, а у нее уже не будет достаточной квалификации, чтобы успевать за нововведениями. Внутри нее зреют опасения, что она не сможет в дальнейшем найти такую же высокооплачиваемую работу.

Поэтому она заботится о будущем уже сейчас. Она считает, что будет намного спокойнее и увереннее чувствовать себя, если проживет 18 лет в радостном сопровождении приятных мыслей: у нее постоянно формируется финансовый резерв – серьезная гарантия стабильного будущего.

Он выбрала единовременный платеж, поэтому ей придется ежегодно вносить 250 тыс. руб. Она может себе это позволить, даже если ей и придется скорректировать в сторону уменьшения некоторые свои траты собственного бюджета.

Зато предстоящий результат уже радует. К моменту завершения договора Наталья станет законной обладательницей резервного капитала. Она рассчитывает, что он поможет ей в последующие десятилетия. Наталья единовременно получит 6 906 425 рублей, в том числе и сумму накоплений.

Отзывы пользователей

По отзывам пользователей, Семейный актив похож на программу Сбербанк страхование жизни. Главное отличие – в параметрах рисков, к которым относятся и базовые, и дополнительные.

К рискам страховок относят то, что застрахованный может не дожить до конца действия договора по любой из причин. Поэтому предлагается оформление дополнительной защиты.

Дополнительно весомая часть из заключивших договора в своих отзывах отмечают, что представители компании держатся любезно и уважительно, но не выдают информацию в полном объеме и не рассказывают о негативных нюансах и важных условиях преждевременного расторжения договора. Поэтому застрахованные после подписания договора иногда пребывают в полной уверенности, что вложил деньги в инвестиции и заберет обратно, как только они потребуются. Это не всегда так.

Видео:Страхование жизни и здоровья в Сбербанке. Обзор условийСкачать

Накопительное страхование жизни Сбербанк — отзывы

Накопительное страхование представляет собой услуги, оказываемые страховыми компаниями наряду со стандартным (рисковым) страхованием.

В России этот вариант страховых услуг достаточно молод, но приобретает все большую популярность наравне с другими видами за счет стремления граждан обеспечить себя и близких в будущем.

Страхование жизни постепенно начинает восприниматься не в виде необязательных трат, а как необходимое и эффективное мероприятие для поддержания благосостояния человека.

Выделение средств для ежемесячной страховой премии в перспективе после окончания срока полиса позволяет получить значительные сбережения или страховые суммы.

Составные доли программы разделяются следующим образом:

- рисковая часть. Величина занимает 5-40% взносов в зависимости от устанавливаемых параметров программы и характеристик клиента, не возвращается при благоприятном исходе (с клиентом);

- накопительная, поступающая на персональный клиентский счет в компании.

Соглашение о накопительном страховании жизни заключается с намерениями использования выплат на разные цели:

- для обучения детей;

- в виде платежа при покупке жилья;

- для организации собственного бизнеса;

- для улучшения качества жизни после наступления пенсионного возраста и другие.

Более раннее оформление полиса позволяет в течение длительного периода с меньшими суммами ежемесячных премий получить значительные страховые накопления.

Возможности программы в Сбербанке

СК «Сбербанк страхование жизни» предлагает следующие варианты накопительного страхования жизни по программам:

- «Семейный актив»;

- «Первый капитал» (в пользу ребенка).

Особенностью данной продукцыи «Сбербанк страхование» представляется стратегия вложения, позволяющая контролировать степень рыночного риска. Длительность соглашения составляет 5-30 лет.

Предлагаемый продукт отличается гибкостью для пользователя:

- возможностью определения гарантии возврата инвестируемых ресурсов разного уровня (в том числе более 100% взноса);

- выбора базового актива;

- валюты и срока соглашения;

- размера и периодичности оплаты и других способов пользования продуктом в течение срока полиса.

Эти возможности повышают привлекательность программ с позиции разнообразия выбора клиента, а широкая сеть компании по продажам повышают доступность по стране.

https://www.youtube.com/watch?v=gppjVDRaWIc

Накопительный вариант страхования защищает материальное благополучие клиента, сосредотачивая и увеличивая средства к указанному периоду при юридической защищенности, гарантируя надежность инвестиций.

Принцип действия

Вариант выделяется объединением страхования жизни человека и его здоровья с накоплением ресурсов, сбережением и увеличением вкладываемых денег.

Система позволяет сохранить и увеличить ресурсы, застраховать клиента от непредвиденных негативных ситуаций.

При рисковом варианте процедуры клиент выполняет разовый взнос и при возникновении страховой ситуации получает разовую оплату в крупном размере.

Если до окончания срока договора страховой случай не имел место, то выплаченный страховой компанией не возвращается, а для пролонгации соглашения требуется произвести новый денежный взнос.

При накопительном страховании накопленные ресурсы инвестируются компанией в финансовые инструменты с ежегодным начислением клиенту некоторого процента, состоящего из 2 частей в виде:

- гарантированного дохода обычно в пределах 4% годовых;

- дополнительного дохода, связанного с итогами инвестиционной деятельности. Эта часть может отсутствовать при неудачном вложении средств.

При наступлении страховой ситуации клиенту гарантированно выдается установленная ранее в договоре плата независимо от количества сделанных взносов. Сумма может многократно превышать выполненные взносы.

Смешанное страхование жизни рассматривается здесь.

Условия накопительного страхования жизни в Сбербанке

Данный вид страхования компании характеризуется следующими предложениями.

Программа «Семейный актив»

Для любого клиента индивидуально подбираются многие параметры:

- период соглашения;

- сумма накопления, размер и очередность платежей (единовременно, ежеквартально, ежегодно, раз в 6 месяцев);

- риски.

Виды страховой защиты базовой программы включают дожитие или кончину клиента по любым причинам.

В дополнительную программу входят:

- диагностирование особо опасных болезней;

- кончина клиента из-за несчастного случая;

- получение инвалидности и освобождение клиента от уплаты очередных взносов;

- травмы, хирургические операции из-за несчастного случая.

В конце договора страхователю выплачивают гарантированную величину (страховую) и инвестиционный доход.

Если же во время действия договоренности имело место страховое событие, то наследникам выплачивается страховая сумма и доход от инвестирования независимо от объема внесенных взносов.

В зависимости от указанных при подписании соглашения рисков возможны дополнительные платы.

Условия договора страхования жизни «Семейный актив».

Программа «Первый капитал»

Как и в предыдущем варианте подбор параметров (срока договора, видов рисков, размера накоплений) страхового соглашения осуществляется в каждом случае в индивидуальном порядке.

Базовая программа защиты включает риски:

- достижения ребенком определенного договором возраста;

- освобождения от оплаты взносов при установлении инвалидности (I, II группы) или кончине взрослого.

В дополнительные риски выделены диагностирование особо опасных болезней, кончина или травма (взрослого) в ходе несчастного случая, детский пакет (травмы или инвалидность).

Деньги выплачиваются ребенку после завершения периода соглашения.

В случае кончины взрослого или лишения им трудоспособности (присвоении инвалидности) обязанность по уплате очередных платежей переходит к СК «Сбербанк страхование» и в конце соглашения ребенку гарантированно передается указанная в нем сумма.

Возможны дополнительные платы в зависимости от оговоренных видов рисков.

По обоим вариантам при указании в договоре выгодоприобретателя отсутствует необходимость ожидания 6 месяцев для вступления в права наследования.

Выплаты по страховым ситуациям не облагаются НДФЛ, за исключением варианта дожития по застрахованному.

https://www.youtube.com/watch?v=swqOY7cool0

В этом варианте обязательна оплата налога с разницы фактической ставки дохода и дохода, рассчитанного по ставке рефинансирования Центробанка.

Правила страхования жизни в Сбербанке.

Нюансы договора

Среди особых моментов процедуры составления договора страхования жизни можно выделить следующие:

- по периодичности выплаты взносов самым выгодным является разовый взнос, но для него требуется крупная сумма. При ежемесячных платежах получаются самые большие переплаты. Психологически более приемлем – квартальный платеж;

- длительный срок страхования предполагает наименьшие суммы взносов, а при минимальных сроках незначительна сумма капитализации. Поэтому размер и срок следует определять исходя из собственных возможностей;

- расторжение соглашения влечет потерю части внесенных денег;

- уплата возмещения при наступлении страховой ситуации производится при предоставлении необходимых документов, для передачи которых в СК установлены временные ограничения.

Заявление о страховой выплате.

Заявление на расторжение договора Сбербанка.

Памятка при наступлении неблагоприятного события.

Стоимость

Стоимость регулярных взносов устанавливается персонально в зависимости от ряда факторов, в числе которых:

- прямая связь с возрастом;

- половая принадлежность (стоимость дороже у мужчин);

- вид занятости (рискованный, не рискованный).

На стоимость влияет набор выбираемых условий, поскольку можно застраховаться только от наиболее распространенных или значимых вариантов риска, а не от всех сразу.

Тарифы по страхованию, действующие в СК «Сбербанк страхование жизни»:

| Условия | Базовые тарифы, % от суммы (страховой) основной программы |

| Пакет «Семейный актив» | выплата премии в рассрочку — от 2,10% до 23,72% (за 1 год соглашения) |

| Пакет «Семейный актив» | единовременная уплата премии — от 86,28% до 113,84% (за весь период) |

| Пакет «Первый капитал» | уплата премии в рассрочку — от 2,99% до 27,38% (за 1 год соглашения) |

| Пакет «Первый капитал» | одноразовая выплата премии — от 50,46% до 142,90% (за весь срок) |

Страховая компания вправе к базовым страховым ставкам применить поправочные коэффициенты (0,9-10,0) в связи с причинами, влияющими на степень риска.

Накопительные программы имеют низкую доходность, но главной задачей этого варианта страхования является защита сохранности средств и создание своеобразного резерва при некоторых жизненных ситуациях, связанных с жизнью и здоровьем граждан.

Несмотря на минимальную доходность, накопительное страхование позволяет сохранить свои средства и придает уверенность в собственном благополучии при страховых ситуациях.

Ваши отзывы

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

💥 Видео

Страхование жизни от сбербанка. ОбманСкачать

НАКОПИТЕЛЬНОЕ СТРАХОВАНИЕ ЖИЗНИ имеет ли смысл? Николай Мрочковский инвестирование пассивный доходСкачать

Как оформить страховку в Сбербанк через приложениеСкачать

Накопительное страхование жизни - мифы и правда | Подводные камни | О чем молчат?Скачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

😱СБЕРБАНК РАЗВОДИТ ВКЛАДЧИКОВ❗ ИНВЕСТИЦИОННОЕ СТРАХОВАНИЕ ЖИЗНИ ВМЕСТО ВКЛАДА❓ИСЖ❌ИНВЕСТИЦИИ В АКЦИИСкачать

Страхование Жизни: зачем и как выбрать? Виды страхования жизни и здоровьяСкачать

Можно ли отказаться от программы страхования «Защита жизни и здоровья заемщика» Сбербанка?Скачать

Налоговый вычет за страхование жизни за вносы по договору добровольного страхования: 3-НДФЛ в ЛКСкачать

Стоит ли инвестировать в накопительное страхование жизни? Вся суть в коротком роликеСкачать

Программа накопительного страхования жизни «Фонд здоровья»Скачать

Обязательно ли страхование жизни при ипотеке в Сбербанке?Скачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

Самый впариваемый финансовый продукт на рынке: разбираем ИСЖ // Наталья СмирноваСкачать

Инвестиционное страхование жизни от СбербанкаСкачать

Кратко о страховке Сбербанка по Программе страхования № 10Скачать

Программа "Билет в будущее" от Сбербанка. Условия страхованияСкачать