https://www.pexels.com/photo/person-holding-pink-piggy-coin-bank-1246954/ https://www.pexels.com/photo/working-business-money-coins-34204/

Санация банка – что это такое? Это профессиональный термин, который используется в финансовой среде. Под ним понимается комплекс финансовых средств и денежных операций, которые призваны вернуть банку платежеспособность.

Это вынужденная мера, которая принимается с целью сокращения издержек в работе кредитно-финансовой организации, избавления от рисковых финансовых операций и непродуманных контрактов, связанных с инвестированием в сомнительные проекты.

Такая процедура регламентируется специальным законодательством и представляет собой комплекс мероприятий, помогающих банкам:

- избавиться от рисковых активов и контрактов;

- улучшить свою инвестиционную политику;

- повысить уровень руководства финансовыми потоками;

- улучшить свое положение на рынке банковских услуг.

Это финансовое мероприятие, которое проводится с участием государственных финансовых регуляторов в лице Центробанка, поэтому оно не должно пугать ни клиентов банка, ни его владельцев. Для каждого банка подбираются средства оздоровления, позволяющие ему продолжить работу на финансовом рынке. Чем быстрее будет проведена санация, тем больше шансов избежать банкротства.

Осуществляется санирование страховым агентом, с которым банковская организация заключает в обязательном порядке договор страхования вкладов клиентов. Все этапы санирования регламентируются действующим банковским законодательством.

Значение слова санация в переводе с латинского sanatio значит «оздоровление». Данное понятие описывает систему мер, позволяющих спасти банк от банкротства. Определение санации банка дается в законе о ведении банковской деятельности и в иных нормативных актах, связанных с работой Центробанка, выполняющего роль главного регулятора, и с законами о государственном страховании частных вкладов.

- Особенности проведения

- Участие Центробанка

- Порядок действий

- Причины санации финансового учреждения

- Последствия для собственника банка

- Последствия для клиентов банка

- Для вкладчиков

- Для заёмщиков

- Для ИП и юрлиц

- Что делать клиентам в случае санации банка

- Заключение

- Что такое процедура санации банка для вкладчиков

- Основное понятие

- Чем опасно банкротство для клиентов банка

- Нужна ли банку санация

- Какие мероприятия предусматривает санация

- Алгоритм действий

- Как вернуть деньги

- Вклады при санации банка: что это такое и какие последствия для вкладчиков

- Что делать, если банк, в котором лежит ваш вклад, попал под санацию

- Советы вкладчикам санируемого банка

- Можно ли размещать вклад в банке под санацией

- Что означает санация банка для вкладчиков и частных лиц? Это хорошо или плохо? Как вести себя при санировании банка

- «Санация банка» — что это?

- Санация — хорошо или плохо?

- Санация для вкладчиков

- Санация для ИП и юр. лиц

- Санация для банка

- Санация для экономики

- Как действовать если ваш банк попал под санацию

- Как определить, что ваш банк может быть санирован

- Примеры новостей о возможных проблемах

- Банк «ФК Открытие»

- БинБанк

- ПромСвязьБанк

- Московский Кредитный Банк

- Общие советы

- 🔍 Видео

Особенности проведения

Сама процедура проводится в несколько этапов, которые должны следовать друг за другом в определенной последовательности. Все этапы санации банка регламентирует действующее законодательство РФ о банках. Мероприятия данного типа проводятся только тогда, когда санирование действительно может дать положительные результаты.

Участие Центробанка

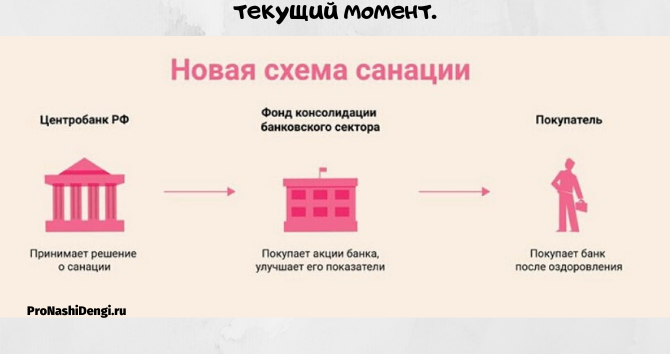

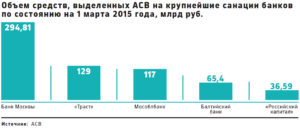

Решение о проведении санации того или иного банка принимается на уровне регулятора – Центробанка. До первой половины 2021 года такие меры проводились либо с участием Центробанка, либо с помощью Агентства по страхованию вкладов. Средства банку, которому требуется санация, в обоих случаях выделялись из резервного фонда Центрального Банка РФ.

При участии в санировании ЦБ деньги банк получал напрямую от него. Если такое мероприятие проводилось Агентством страхования вкладов, то оно получало кредит на льготных условиях от ЦБ и передавало их санируемому банковскому учреждению на 10 лет.

После этого и тот, и тот и другой государственный орган передавал кризисный банк инвестору. В ряде случаев мероприятия могли проводиться полностью под эгидой АСВ.

С мая 2021 года работает специальный Фонд консолидации банковского сектора, имеющий уставной капитал 1,5 млрд руб. Он выполняет функции государственного надзорного органа и полностью подчиняется Центробанку РФ. Именно через него сегодня и предоставляются государственные денежные средства санируемым банкам. Это то, что значит санация в сегодняшнем ее понимании.

Государственные структуры готовы принимать оздоровительные меры в отношении банков, имеющих большое федеральное или региональное значение.

А также в отношении банковских организаций, работающих без нарушений, ведущих прозрачную отчетность и попавших в кризисную ситуацию в силу стечения объективных обстоятельств.

То есть в отношении тех компаний, для которых сложное финансовое положение не является результатом необдуманных решений и махинаций.

Порядок действий

https://www.pexels.com/photo/grayscale-photo-of-three-person-sitting-near-table-910332/

Оздоровительные меры проводятся в определенной последовательности:

- банк предоставляет информацию о своей деятельности ЦБ РФ;

- на основе полученных финансовых документов регулятор выясняет проблемы или нарушения в работе кредитно-финансовой организации;

- руководителю отправляются специальные распоряжения по повышению размера наличности на счетах банка, превышающего сумму уставного капитала. Для выполнения распоряжений по устранению финансовых ошибок ЦБ выделяет определенный срок;

- сотрудники ЦБ отправляют все документы о санируемом банке в Агентство Страхования Вкладов, которое дает заключение необходимости его санации;

- АСВ оценивает степень необходимости осуществления мер по санированию банка;

- после этого делаются выводы о проведении оздоровления финансовой организации или об отказе в ее проведении. Причиной отказа обычно является необходимость использования для санации больших сумм денег;

- выводы ЦБ и АСВ становятся основой для принятия решений по мерам в отношении банка. Контролирующие органы могут забрать лицензию либо начать санацию;

- для проведения оздоровления банковского учреждения разрабатывается комплекс мероприятий и особый план вывода банка из кризисной ситуации;

- в СМИ сообщается о снижении ликвидности банка в целях привлечения инвесторов.

Санируемые банки получают кредиты для улучшения своего финансового состояния. Если банковская организация не сможет их вернуть, она может перейти в собственность инвесторов.

В ходе санации может проводиться:

- реструктуризация текущей задолженности;

- уменьшение количества банковских отделений;

- сокращение количества банковских служащих для оптимизации расходов;

- рационализация банковской структуры.

В рамках санации может проводиться реорганизация учреждения и назначение кризисного управляющего.

https://www.youtube.com/watch?v=rEmtZpoXb28

Эта процедура от лишения лицензии отличается тем, что банковская организация остается на рынке финансовых услуг. Ей разрешено работать в определенном режиме для того, чтобы улучшить свое финансовое положение, вернуть кредиты и улучшить свое финансовое состояние.

Причины санации финансового учреждения

https://www.pexels.com/photo/people-sitting-on-conference-table-1418344/

Санацию или финансовую помощь банку в форме санации оказывают, если:

- банк не погашает задолженности по неоднократным требованиям заемщика в течение 6 месяцев;

- систематически не реагирует на все требования кредиторов;

- не проводит финансовых операций по обязательным платежам более трех дней по причине отсутствия денег;

- у него уменьшается в течение года на 20 и более % банковский капитал;

- размер средств на остатке меньше, чем размер уставного капитала;

- существуют нарушения нормативных требований, регламентирующих размер капитала, который является собственностью банка;

- нарушаются нормативные требования по показателям платежеспособности.

Все эти причины являются свидетельством ухудшения работы банка и наличия кризисных явлений в системе управления финансами.

Последствия для собственника банка

Установленный режим санации в любых вариантах его проведения приводит к передаче функций управления капиталом из рук собственника в руки временного кризисного управляющего. Также собственник должен будет передать часть уставного капитала в обмен на получение финансовой помощи.

Если положение банка очень серьезно осложнилось, то уставной капитал изымается без согласия собственника.

Часто банковская организация вливается в структуру санатора, выступающего в качестве инвестора или кредитора. Это может быть частное лицо и государственные организации в виде ЦБ или АСВ.

За возвращение платежеспособности собственник может поплатиться:

- изменением структуры банка;

- сокращением количества филиалов;

- увольнением сотрудников.

Если мероприятия по оздоровлению работы банка не дадут результата, а должник не сможет вернуть кредитору деньги, он должен будет начать процедуру банкротства.

При улучшении дел в банке в результате санации банк сможет сохранить все вложенные в него инвесторами денежные средства. Если санация начнется своевременно и быстро решит возникшие кризисные ситуации, удастся сохранить рабочие места сотрудников и выполнять все взятые на себя банком обязательства перед клиентами.

Последствия для клиентов банка

https://www.pexels.com/photo/businesswomen-businesswoman-interview-meeting-70292/

Санация банков не страшна для его клиентов. Она направлена на восстановление платежеспособности банковской организации, поэтому гарантирует возврат вложенных средств. При правильном ее проведении банк избежит банкротства, а его клиенты – материальных потерь.

Для вкладчиков

Вкладчики получают возможность вернуть свои средства. Им не потребуется оформления страхового возмещения, поэтому они ничего не теряют в материальном плане. Санация возвращает инвестору все гарантии и обязательства банка. Вкладчики в любой момент снять свои денежные средства.

Чем раньше будет проведена санация в проблемном банке, тем больше у вкладчиков гарантий возврата денежных средств. Вкладчик сможет вывести свои средства, когда санация вернет банку ликвидность.

Санация всегда проводится прежде всего в интересах вкладчика. Все вклады сохраняют свои страховые гарантии, полученные от АСВ. Основная цель таких мероприятий – сохранение способности банка выполнять свои обязательства перед клиентами.

Для заёмщиков

Клиентам, которые регулярно оплачивают кредит, не стоит опасаться последствий санации. В условиях их договоров ничего меняться не будет. Никаких последствий для них от этого не наступит.

А вот должников ждет неприятность. Обычно во время проведения санации банки для улучшения своего положения отказываются от тех, кто делает просрочки платежей, освобождая от проблемных кредитов свой кредитный портфель. Обычно они продают такие долги коллекторам.

Для ИП и юрлиц

Термин санации несет юридическим лицам и ИП настоящее благо. Именно счета этих вкладчиков не страхуются, в результате чего при банкротстве банковского учреждения они несут большие убытки. Банк может предложить им более выгодные условия обслуживания, стараясь в такой период удержать клиентов.

Что делать клиентам в случае санации банка

Физические и юридические лица при проведении санации банка не должны паниковать. Закон о банках защищает не столько кредитно-финансовые учреждения, сколько собственников вкладов.

https://www.youtube.com/watch?v=K1rAmSLXP6Q

Если началась санация в банке, значит, регулятор считает его важным для рынка и делает все необходимое, чтобы он смог выполнить свои обязательства перед инвесторами.

Заключение

Санация банков помогает оставаться им на плаву. Это мероприятие не стоит боятся инвесторам, юридическим лицам, имеющим в банке расчетный счет, а также добросовестным заемщиками. Эта процедура для них сулит только хорошее. Ее проведение означает, что регулятор постарается вернуть банку платежеспособность и защитить тем самым интересы его клиентов.

Оценка статьи:

(2 5,00 из 5)

Загрузка…

Видео:Санация банка. Особенности процедурыСкачать

Что такое процедура санации банка для вкладчиков

Большинство людей, которые начинают взаимодействовать с банковскими организациями, даже не задумываются о том, что спустя некоторое время такие компании могут быть подвергнуты банкротству.

Если заранее не позаботиться о решении таких проблем, тогда банк ожидает ликвидация. Чтобы организация не потерпела крах, необходимо провести санацию, или простым языком — избавиться от балласта для восстановления платёжеспособности.

Выясним, что такое санация банка и какие гарантии предусмотрены для вкладчиков во время ее проведения.

Основное понятие

Санация –комплекс мер, которые помогают организации избежать банкротства.

Санация может быть проведена только после утверждения ЦБ РФ и Агентства по страхованию вкладов.

Проводится это в банке, который нуждается в помощи, и заключается это мероприятие в выдаче некоторые финансовых средств для того, чтобы закрыть долги и избавиться от неликвидных активов.

В тяжелых ситуациях руководителем может стать управляющий, который постарается сделать все, чтобы избежать банкротства.

Но здесь есть некоторые отступления: не все кредитные организации могут получить финансовую помощь. В основном это такие банки, процент акций которых выделяется государству, а также об организациях, которые носят особенно высокий статус в определенном регионе.

Не все банки могут рассчитывать на санацию

Чем опасно банкротство для клиентов банка

Банкротство несет ряд последствий для вкладчика:

- счета и вклады перестанут действовать;

- закрыты на некоторое время выплаты финансов с начислением процентов;

- изменен порядок перевода денежных средств между юридическими лицами в несоответствии с правилами.

Если лицо сотрудничало с банком, то ему положен ряд компенсаций в полном размере, например, если вклады составляли сумму до 1,4 млн рублей. При выдаче кредитной организации большей суммы, вкладчик также получил остаток средств, если обратится к внешним управляющим.

Важно! ФЗ «О страховании вкладов» гласит, что финансовые средства не выплачиваются после банкротства следующим лицам:

- те, кто доверили деньги электронным кошелькам и картам;

- на обезличенных металлических счетах;

- если сумма оставлена на хранение в зарубежных центрах данного банка.

Нужна ли банку санация

Давайте обратим внимание на то, какие в основном причины выдвигают организации перед тем, как начать санацию. Финансовое оздоровление необходимо в случаях, если:

- В последние 6 месяцев банк не мог выполнять соответствующие задачи и требования в установленные сроки.

- В банке отсутствуют деньги, которые необходимо выплатить в обязательном порядке (срок по невыплате превысил 3 дня).

- Выявлены нарушения правил о размере бюджнтн кредитной организации.

- Снижение бюджета на 20% за последние 12 месяцев.

- Замечено нарушение минимального норматива текущей ликвидности более чем на 10% за месяц.

- Установка размера активов банка ниже уровня бюджета, который выделяется акционерными обществами и иными предприятиями для осуществления начала работы.

В законодательстве четко прописаны причины, которые могут привести к санации

Какие мероприятия предусматривает санация

Статья 189.14 Закона No 127-ФЗ предлагает такой комплекс мер:

- выдача денежных средств с помощью финансов собственников банковской организации, регулятора рынка, Агентства по страхованию вкладов либо других лиц;

- преобразование структурного соотношения объектов собственности, которые имеют денежную оценку и принадлежат кредитным организациям, и пассивов банка (здесь же рассматриваются неблагонадежные и рискованные активы);

- серьезные организационное изменение системы организации кредитным учреждением;

- установление величины собственного капитала банка в соответствии с нормативами регулятора;

- другие методы, прописанные в ФЗ.

Санируемый банк – это финансовая организация, которая нуждается в помощи. Самое лучшее и, пожалуй, действенное решение проблемы, оказание финансовой поддержки. Для того, чтобы реализовать данный процесс, необходимо придерживаться следующего плана:

- Разместить действующие финансовые активы на депозитных счетах банка, где возникли проблемы, на срочных и обязательных условиях (больше 6-ти месяцев), чтобы процентная ставка не была больше учетной ЦБ РФ.

- Оформить рассрочку или отсрочку по исполнению действующих и задолженных финансовых обязательств.

- Предоставить информацию о том, что банк обязуется вернуть всю сумму гарантированного долга по кредитам.

- В связи с согласием отправить сумму долга на другое лицо.

- Внести дополнительные финансы для того, чтобы сумма уставного капитала банка возросла и соответствовала нормативам ЦБ РФ.

- Временно ограничиться на распределение прибыли акционерного общества или иного хозяйствующего субъекта для того, чтобы направить деньги на санации.

Процедура санации проводиться по особому алгоритму

Алгоритм действий

Что нужно делать, если сотрудники банковского учреждения выявили нестабильное финансовое положение кредитной организации? Нужно придерживаться такого плана:

- Сообщите о проблеме руководителю организации.

- Передача обязанностей главному руководителю банка (на это дается 10 дней) для того, чтобы сообщить совету директоров о предстоящем комплексе мер. В заявлении нужно описать способы и методы санации, а также установить определенные даты проведения процедуры.

- Уведомление ЦБ РФ о направлении официальной просьбы вышестоящей инстанции в срок до пяти дней с начала подачи документа.

- Вывод о том, что необходимо делать дальше.

- Создание такого плана, который поможет реализовать процедуру санации (срок в 30 дней).

- Если Советом директоров было решено, что они не готовы помочь с данной процедурой, тогда ходатайство отправляется в ЦБ России.

По окончании процесса санации новый инвестор думает о том, нужно ли менять бизнес-модель и команду сотрудников, или же выгоднее начать работу заново.

https://www.youtube.com/watch?v=p3fG9OOLYkg

Можно сказать, что на практике преобладают случаи, когда организация решает изменить алгоритм действий. Центральный Банк при этом не оказывает никакого воздействия.

Государство по большей части заботится о важных банках. Считается, что активное развитие бизнеса и доверие клиентов к частному предпринимателю происходит в основном благодаря санации. Что значит такое высказывание? Взамен на вложенные деньги финансовое учреждение приобретает некоторую часть капитала, инфраструктурные мощности и перечень клиентов.

При проведении санации, могут возникнуть трудности с выплатами по вкладам

Как вернуть деньги

Важно! Если процесс санации не решил финансовую проблему банковского учреждению, то вкладчиков, а особенно предпринимателей, ждет ряд неприятностей, напрямую связанных с трудностями возврата вложенных средств, которые будут осуществляться после того, как клиентов поделят на различные категории. Часто встречается, что собственные же деньги банк не сможет вернуть.

В течение процедуры санации банковская организация обещает вкладчикам, что с инвестированными средствами ничего не случится и они останутся в полной сохранности. Лучшим вариантом является восстановление ликвидности банка, поскольку тогда лица точно получат доступ для снятия и дальнейшего вложения денег в соответствии с действующей программой банка.

Помните, что в подобной ситуации учитывается не только тело вклада, но даже и начисленные проценты в то время, пока совершалась санация.

В противном случае, то есть если такая процедура не смогла доставить того результата, который хотели видеть, тогда банковскому учреждению устанавливается статус банкротства и последующее закрытие.

Также необходимо знать, что для частного предпринимателя создание условий для запуска процесса санации намного выгоднее и удобнее, чем сбор с банка разрешительной документации.

Если говорить о менее приятных сторонах, тогда сюда можно отнести блокировку средств инвесторов в период санации, который обычно составляет примерно от 2-ух недель до 1-го месяца.

Встречаются еще случаи, когда банковское учреждение предлагает изменить в более выгодную для лица сторону условия сотрудничества на основе поправок программ инвестирования, где говорится об увеличении процентных ставок.

Таким образом, мы ознакомились с процедурой санации и узнали, что это такое. Если вы планируете вкладывать крупную сумму в банковскую организацию, тогда несколько раз подумайте и взвесьте сначала все «за» и «против», чтобы впоследствии у вас не возникло трудностей и проблем.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Что изменится для банковских вкладчиков в 2024 году: разбираем новые законыСкачать

Вклады при санации банка: что это такое и какие последствия для вкладчиков

ШрифтAA

В условиях кризиса и санкций многие финансовые организации испытывают трудности и нуждаются в помощи со стороны государства. У многих финансовых организаций отзывают лицензии, происходит банкротство или санация.

Последнее — признак финансовых проблем и клиентам необходимо знать всю информацию о происходящем в банке, чтобы защитить свой капитал.

Вклады при санации банка остаются в неизменном состоянии, принося прибыль своим владельцам.

Санация банка — это его оздоровление несколькими структурами для устранения кризиса и трудностей внутри финансовой организации без отзыва лицензии.

Процесс проводит Центральный банк России и Агентство по страхованию вкладов. Также обычно подключается крупный банк из топа, который впоследствии может включить санируемую организацию в свою структуру.

Под действия оздоровления попадают крупные банки, имеющие широкую структуру и сеть.

Санация сравнима с реанимацией человека, находящегося при смерти. Банку переливают кровь в виде кредитов от ЦБ РФ, а также назначают кризисное руководство, которое будет контролировать каждую операцию и назначать лекарства от потенциальных патологий.

https://www.youtube.com/watch?v=MDrlOLkGUgw

Санация означает для вкладчика, что банк проводит комплекс финансового реанимирования, при котором депозиты остаются на счетах банка. Вкладчик может быть уверен, что ему вернут не только застрахованные 1 млн 400 тыс. рублей, но и все оставшиеся деньги.

Клиентам следует понимать, что санация — не банкротство или отзыв лицензии, а более благоприятная процедура, при которой банк продолжает свою деятельность.

Процедура санации завершается нормализацией процессов внутри финансовой организации. Либо она может завершиться переходом в структуру одного из крупных банков, принимавших в ней участие.

Процедуру санации связывают также с инвестированием и перераспределением финансов между акционерами, где все участники хотят сохранить активы, финансы и бизнес.

Ярким примером санации можно назвать вливание Бинбанка, испытывавшего трудности, в структуру группы «Открытие».

Что делать, если банк, в котором лежит ваш вклад, попал под санацию

О процессе отзыва лицензии или санации всегда объявляют, в том числе средства массовой информации. После появления информации клиенту следует зайти на официальный сайт финансовой организации или позвонить в одно из отделений для уточнения информации.

Не стоит сразу бежать в отделение санируемого банка и снимать средства с вкладов. Клиент может потерять время, нервы, а также доходы из-за разрыва договора. При этом с выдачей наличных могут быть проблемы из-за общей ситуации давления на банк и принятых ограничений санаторами. Деньги гарантированно останутся в целости и сохранности.

Если клиенту отказываются выдавать депозит и предлагают записаться в очередь на выдачу, это не значит, что банк может сгореть. Санируемые организации проживут как минимум ещё несколько лет.

Лучше всего выждать пару недель и уже затем разбираться с действующими вкладами и счетами.

Регуляторы устанавливают ограничения по ряду операций внутри банковской организации, которые в том числе затрагивают физических лиц-вкладчиков. Паника и суматоха, которые появляются после объявления о санации, только вредят. Клиенты в случае досрочного отзыва могут лишиться всех своих процентов по вкладам и потратить впустую время.

Условия по действующим вкладам не должны меняться в период оздоровления банка.

После нормализации процесса внутри банка могут поменяться тарифные планы, появиться новая линейка продуктов, более выгодных для потенциальных и действующих клиентов, так как банк заинтересован в привлечении финансовых ресурсов.

Если же санация завершится поглощением другим банком, старые депозиты могут пролонгироваться по ставке 0,01 %, поэтому вкладчику необходимо следить за информацией.

В случае поглощения банки могут оставить на первое время онлайн-банкинг и другие инструменты для вкладчика, чтобы не шокировать своих клиентов.

Советы вкладчикам санируемого банка

Санация — это ещё не полный крах организации, а процесс реанимирования. Лучше всего подождать его завершения, а потом уже думать о возврате денег.

Если клиент всё же решил забрать из банка деньги, он может потерять все накопленные проценты, так как банк будет с ним расплачиваться согласно действующему договору.

Если в нём нет пункта о льготном расторжении, то оно произойдёт по ставке 0,01 %.

Чтобы не стоять в очередях клиент может перевести деньги в другой банк через онлайн-банкинг. В этом случае он может потерять деньги из-за комиссии, но остаться спокойным за возвращение своего вклада.

Клиентам следует выбирать крупные финансовые организации, которые гарантированно не сгорят за 1 день и за счёт своей репутации могут гарантировать доходы по вкладам.

Можно ли размещать вклад в банке под санацией

Процесс оздоровления — это инвестирование банка не только по средствам кредитования от ЦБ РФ и АСВ, но и от простых вкладчиков. Банки создают выгодные предложения с повышенной процентной ставкой по вкладам, чтобы завлечь клиентов. Риск в этом случае исключён, так как банку уже помогают справиться с трудностями, при этом может быть повышенная доходность.

https://www.youtube.com/watch?v=YatxlediRqA

Сейчас под санацией находятся:

- ПАО «Банк Тафрический» (ранее назывался ОАО «Таврический Банк»);

- ПАО «Балтийский банк»;

- ПАО «Балтинвестбанк»;

- ПАО «Банк ДОМ.РФ» (ранее назывался ПАО АКБ «Российский капитал»);

- ПАО «БАНК УРАЛСИБ»;

- АО БМ-Банк (ранее назывался ОАО «Банк Москвы»);

- АО «ВОКБАНК»;

- АО «ВУЗ-банк»;

- АО «Газэнергобанк» (ранее назывался ОАО Газэнергобанк);

- АО «ГЕНБАНК»;

- ПАО АКБ «Инвестторгбанк»;

- ПАО «Крайнвестбанк»;

- ПАО «МОСОБЛБАНК»;

- ПАО АКБ «Пересвет» (ранее назывался АО АКБ «Пересвет»);

- АО КБ «Солидарность» (ранее назывался ОАО КБ «Солидарность»);

- АО «Социнвестбанк» (ранее назывался ПАО «Социнвестбанк»);

- ПАО «Тимер Банк» (ранее назывался ОАО АКБ «БТА-Казань»);

- ООО КБ «Финанс Бизнес Банк»;

- АО «ФОНДСЕРВИСБАНК»;

- АО «Экономбанк»;

- АО АКБ «ЭКСПЕРЕСС-ВОЛГА».

Под санацию попадают крупные банки, такие как, например, «Уралсиб». Его инвестируют несколько лет начиная с 2015 года.

Сравнительные условия по схожим депозитам Сбербанка и Банка Уралсиб приведены ниже:

| Название банка и продукта | Стартовая сумма | Срок размещения | Процентная ставка | Капитализация процентов | Пролонгация |

| БАНК УРАЛСИБ Вклад «Доход» | 1000 рублей | 91-1100 дней | 6,10–7,65 % | да | да, по ставке на момент пролонгации |

| Сбербанк Вклад «Сохраняй» | 1000 рублей | 31-1095 дней | 4,20–5,75 % | да | да, по ставке на момент пролонгации |

Процентная ставка по депозиту санируемого банка выше. При этом чем больше срок размещения денежных средств, тем больше процентная ставка — доходы клиента.

Санация банка может показаться пугающим процессом, сравнимым с банкротством и отзывом лицензии. Однако, она не несёт в себе угрозы для вкладчика — ему гарантированно вернут деньги и проценты согласно договору. При этом открыть вклад во время реанимации финансовой структуры может быть очень выгодно — банк нуждается в средствах и готов повысить процентные ставки.

Популярные материалы

Почитать еще

Видео:Санация банка. Что делать?Скачать

Что означает санация банка для вкладчиков и частных лиц? Это хорошо или плохо? Как вести себя при санировании банка

В ушедшем 2021 году многие из нас узнали для себя новый термин «санация банка», но не все понимают смысл данного термина и чем же он может обернуться для вкладчика, если его банк попал под санацию.

А ведь это очень важно — следить за новостями своего банка, особенно если ваш вклад превышает застрахованные 1,4 млн. рублей. Ведь если санация будет несостоятельна, то вы можете лишиться всех денег.

Все дело в том, что в 2021 году правительство приняло закон, позволяющий спасать банки путем санирования и создали для этих целей — Фонд консолидации банковского сектора. До этого у проблемных банков просто отбирали лицензию. За последние полгода, российские граждане услышали о санации нескольких крупных банков, и им категорически не понятно, что в данном случае делать. Давайте разбираться.

«Санация банка» — что это?

Санация банка — спасение его от банкротства. Это процедура финансового и экономического оздоровления состояния банка, предотвращающая его банкротства и отзыва лицензии.

По сути санация — это вливания в «тонущий» банк денежных средств, замена менеджмента банка, допустившего такое состояния, и передача прав управления банком внешнему управляющему. Спасением банка занимаются:

- Банк России;

- Агентство Страхования Вкладов;

- частный инвестор (обычно это один из крупных банков).

Если у мелких банков в такой ситуации просто отбирают лицензию, то под санацию попадают крупные, системообразующие банки, чье банкротство может сильно ударить по банковской системе страны.

https://www.youtube.com/watch?v=dB566mezfW0

Но никто вам никогда не скажет, какой банк попадет под спасение, а какой пустят на дно.

Если в итоге всех действий удается спасти, то санация считается успешной и решается дальнейшая судьба банка и его руководства. Как правило, акции или актива банка переходят в руки центрального банка или сторонних инвесторов, чьи деньги пошли на его спасение.

Санация — хорошо или плохо?

Санация — это плохо в любом случае. Ведь когда вы заболели и начали лечение, вы ведь не говорите — я лечусь и мне хорошо. То же самое и здесь. Это вынужденная мера и если началась процедура «спасения» банка, то значит до этого на каком-то из этапов или уровней были допущены серьезные ошибки:

- руководство и менеджмент работали не эффективно;

- регулятор ЦБ не досмотрела за своими «подопечными».

Санация для вкладчиков

Вкладчики и частные лица — это главное, кто нас, обычных людей, интересует. Так ли плоха санация банка для обычных клиентов и вкладчиков? Тут как говорится — «из двух зол выбираем меньшее». Санация банка для вкладчиков это лучшее из зол, ведь лицензию у него не отбирают, и он продолжает свою деятельность, хотя может работать и с ограничениями.

Вкладчика и клиента не волнует кто там сейчас в руководстве банка и кто тратит свои деньги по депозитным обязательствам. Частному лицу важно не потерять деньги. Если центральный банк начал процедуру спасения, то для вкладчика это означает, что банк будет спасен и деньги его не пострадают. Не стоит паниковать и откажитесь от необдуманных действий.

Ещё по теме: Что такое бинарные опционы и торговля ими

Санация для ИП и юр. лиц

Для них это тоже благо, особенно для юридических лиц. Ведь если у частных лиц и индивидуальных предпринимателей вклады застрахованы Агентством Страхования Вкладов на сумму до 1,4 млн.рублей, то счета фирм и организаций ничем не страхуются. Если у банка отберут лицензию, то они потеряют свои деньги.

Санация для банка

Для самого банка — это благо. Чего нельзя сказать о его руководстве и акционерах. Они могут потерять и свои места в управлении и большую часть активов в банке.

А многие могут присесть и на скамью подсудимых, если регулятор найдет в действиях руководства банка незаконные способы вывода денег.

Увы, но Банк России и правоохранительные органы в этом плане не очень расторопны, позволяя проворовавшимся банкирам спокойно покидать страну и вывозить миллиарды денег.

Например, в конце 2021 года, через неделю как была введена внешняя администрация в ПромСвязьБанк, его совладелец спокойно покинул пределы страны, вывезя из нее свой капитал. Случайно или нет, но тут же было обнаружено, что в ПромСвязьБанке были уничтожены кредитные документа на 110 млрд.рублей. Только вдумайтесь в эти цифры.

Санация для экономики

Для экономики — это очень плохо. И даже дело не в том, что придется тратить деньги, которых, как мы знаем, в стране нет и надо держаться.

Дело в том, что если такие огромные финансовые институты, как «ФК Открытие», «БинБанк», «Московский Кредитный Банк», «ПромСвязьБанк» за один год приблизились к своему банкротству, то значит, что банковская система всей страны находится в крайне плохом состоянии.

А банковская система — это показатель состояния всей экономики. Пока нам говорят, что санкции это добро, наша промышленность и банковский сектор продолжают скатываться в бездну.

Как действовать если ваш банк попал под санацию

Главное — не паниковать и не бежать забирать все свои деньги. Банку сейчас и так плохо, а если все начнут выводить свои денежные средства, то это усугубит, и без того, плохое состояния.

Помните: Ваши средства застрахованы на сумму до 1,4 млн.рублей. Если ваша сумма не выше этой, то ничего не предпринимайте.

Санация банка — это не прекращения его деятельности. Он будет функционировать, как и прежде, сохраняя все взятые обязательства.

Если вам все же хочется вывести свои деньги, то лучше это сделать через интернет-банкинг, нежели идти в отделение и снимать наличные.

Есть большая вероятность того, что в отделением будет ажиотаж из желающих или нужной суммы наличностью не наберется. Лучше переведите их в другой банк и затем обналичьте.

https://www.youtube.com/watch?v=Yh3qnWTeOl8

Если вы юридическое лицо и ваш банк попал под процедуру оздоровления, то стоит задуматься об открытии лицевого счета в другом банке, дабы не остаться без расчетного счета, если банк таки будет обанкрочен.

Стоит задуматься и о переводе денежных средств, особенно если с этого счета вы выплачиваете заработную плату рабочим.

Неуплата заработной платы ведет к серьезным штрафам, и никто не будет слушать ваши рассказы о том, что у банка отобрали лицензию.

Внимательно следите за процессом санации. Если его поглотит крупный банк-санатор, то могут измениться условия обслуживания вклада и процентные ставки. Следите, чтобы для вас не стало неприятным сюрпризом новые условия. Узнайте, какой банк занимается спасением ваших и посмотрите их условия.

Предупрежден — значит вооружен

В остальном же банк должен функционировать, как и раньше.

Как определить, что ваш банк может быть санирован

Увы, но банки неохотно сообщают всем, что у них имеются проблемы и, как правило, новость о отзыве лицензии у банка звучит как гром средь ясного неба. Главный наш инструмент — новости! Даже если вы не смотрите телевизор и не следите за новостями происходящего вокруг, но поглядывать на новости о вашем банке все же стоит.

- Следите за новостями. Если банк начал не выполнять свои обязательства и на него обратил внимание ЦБ, то это явный признак, что банк может быть лишен лицензии.

- Если вы юридическое лицо, обращайте внимание не меняют ли ваши контрагенты банк или не создают ли новые расчетные счета, куда просят переводить деньги. Поинтересуйтесь у них в чем причина таких перемен.

- Слухи. Верить слухам о том, что банк закроется не стоит. Но дыма без огня не бывает. Как только услышали что-то о вашем банке, не поленитесь, зайдите в интернет и поищите информацию о нем.

- новости;

- изменился ли состав руководства;

- произошла ли реорганизация;

- изменились ли активы банка и т.д.

- Если ваш банк, является дочерним обществом другого, то следите за новостями и слухами основного;

- Понижение рейтинга со стороны рейтинговых агентств.

Примеры новостей о возможных проблемах

10 августа, сотрудник УК «Альфа-Капитал» Сергей Гаврилов написал письмо о том, что 15 ведущих банков страны имеют серьезные финансовые проблемы, занимаются перекрестным финансирование друг друга и призвал избавиться от акций этих банков. Такая круговая помощь получила термин «Московское Кольцо«.

Данное письмо было опубликована газета Ведомости, что вызвало огромный ажиотаж и обсуждение в финансовой сфере. Позже, Альфа-Капитал объявил, что это личная точка зрения господина Гаврилова и никакого московского кольца не существует. Что было дальше? Дальше было то, что три из названных в письме банков попали под санацию.

Сайт «Ведомости» неоднократно предсказывал попадание банков под процедуру оздоровления. Так, 14 декабря они написали, что в ПромСвязьБанк ожидается временное внешнее руководство, а уже 15 декабря Банк России объявил о санации банка.

Банк «ФК Открытие»

Первой ласточкой, попавшей под санирование, стал банк «Финансовая корпорация Открытие». Владельцы банка сами обратились в Банк России с просьбой помочь банку избежать банкротства. По заявлениям Зампреда ЦБ о том, что данный банк имеет финансовые проблемы они знали с 2021 года.

Для спасения «Открывашки» был назначен внешний управляющий, а сам банк докапитализирован на сумму 250-400 млрд.рублей. Этап оздоровления должен продлиться 6-8 месяцев.

Если этого срока не хватит, то банк перейдет под контроль фонда консолидации банковского сектора, руководства банка будет отстраненно, а его собственный капитал будет понижен до 1 рубля.

После спасения банка, прежние владельцы смогут сохранить не более 25% акций, а то и лишиться всего.

БинБанк

Вторым банком, обратившимся за помощь, стал БинБанк, который занимает 12-ю строчку в сотне крупнейших банков России. О том, что руководство банка может пойти на такой шаг писали Ведомости и РБК. Сегодня, банк и его «дочки» продолжают функционировать в прежнем режиме.

ПромСвязьБанк

Прям под конец 2021 года, в качестве своеобразного подарка на новый год, всем вкладчикам этого банка стало известно, что он попал под санирование. Здесь же дело и дошло выявления незаконных действий в банке и уничтожения кредитных досье на 110 млрд.рублей. Совладелец банка, господин Ананьнев, отбыл в Англию в связи с ухудшением здоровья.

https://www.youtube.com/watch?v=_JyYj_16o44

Вы заметили, как резко у всех руководителей в нашей стране сразу со здоровьем проблемы начинаются? Вот, что значит не вкладывать деньги в отечественную медицину. Вон, все олигархи уезжают в Лондоны всякие лечиться.

Сейчас банк находится на процедуре выздоровления под присмотром ФКБС и, как нам кажется, переживать за его судьбу не стоит.

Московский Кредитный Банк

МКБ был также замечен в письме Сергея Гаврилова и вокруг этого банка ходят множество слухов о его санации. Сейчас МКБ не попал под эту процедуру, но это вовсе не означает, что он стабильно держится на ногах. Сегодня, большинство экспертов сходятся во мнении, что вкладывать деньги в МКБ крайне рискованная затея.

Главное не понятно, если в случае ухудшения состояния банка будут ли его спасать или просто отберут лицензию. Я бы многим посоветовал вывести часть денег, если ваш вклад превышает 1,4 млн.рублей.

Общие советы

Что же делать, чтобы в один прекрасный момент не проснуться и узнать, что все ваши сбережения в банке пропали? Вот несколько простых советов.

- Не вкладывайте в один банк суммы больше 1,4 млн.рублей. Или вкладывайте их на разные лица (родители, дети, супруги). В случае отзыва лицензии эту сумма гарантирована вернется вам, хоть и с задержкой.

- Старайтесь вкладывать в крупные банки или в банки с государственным участием. Как видите, спасать будут только крупные финансовые организации. У мелких просто заберут лицензию.

- Удостоверьтесь, что выбранный вами банк участвует в системе страхования вкладов.

- Следите за новостями, не игнорируйте их. Отсутствие новостей по банку — уже хорошие новости сами по себе. Если видите, что по новости у банка появляются проблемы, то начинайте думать о выводе средств или дроблении вклада, если он превышает 1 400 000 рублей.

🔍 Видео

Все про банковские вклады и депозиты.Скачать

Что происходит и чего ждать от санации Открытия?Скачать

Санация банков: вредительство или централизация? Валентин КатасоновСкачать

«Объясняем на пальцах». Санация банка (1.03.2018)Скачать

Санация Бинбанка / Что делать вкладчикам?Скачать

Почему не стоит хранить деньги на Сберегательном счете СбербанкаСкачать

Центробанк объявил о санации «Азиатско-тихоокеанского банка»Скачать

Решение о санации банка «Таврический» может быть принято в ближайшие суткиСкачать

Банковские вклады! Как зарабатывать без риска?Скачать

Объявили о санации моего банка Что это значитСкачать

Санация банков и эмиссия рубля от Эльвиры Набиуллиной. Что это значит для инвесторов?Скачать

Гарегин Тосунян: санация банков поддержанаСкачать

Выбор банка для открытия вклада: Банковский кризис и критерии рискаСкачать

Могут ли принудительно изъять ваши вклады и счета? // Наталья СмирноваСкачать

Тайна, покрытая банкомСкачать

Санация / Открытие / БинБанк / НавальныйСкачать

Оздоровление банковской системыСкачать