В наши дни пользователи всевозможных услуг часто сталкиваются с непонятными словами, смысл которых приходится дополнительно выяснять, чтобы понять всю суть происходящего. Особое непонимание подчас вызывает банковская терминология, на одном из понятий которой мы сегодня и остановимся. Поговорим о транзакции по банковской карте и подробно опишем из чего она состоит.

Кликните для увеличения

Само слово происходит от английского «transaction» (в переводе на русский: операция, сделка, договор), которым обозначают какое-нибудь соглашение или договор, в более широком смысле – сделка купли-продажи.

Самое интересное, что в России до сих пор не определено верное написание термина на нашем языке, и даже в официальной документации серьезных финансовых структур можно встретить два варианта его написания – транзакция и трансакция.

В принципе можно использовать в своей речи оба варианта, то наиболее часто употребляется первый.

В обобщенном смысле банковской транзакцией принято называть любые манипуляции, которые оказывают влияние на банковский счет клиента.

Сюда можно отнести как перевод денег со счета на счет, так и обычное снятие наличности в банкомате. Но мы сегодня поговорим исключительно об операциях, совершаемых по счету пластиковой карты.

Что представляет из себя транзакция по банковской карточке и как она проводится?

- Процедура проведения транзакции по банковской карте

- Разновидности трансакций

- Транзакция в банке: что это такое простыми словами?

- Что означает слово «транзакция»?

- Что такое код и номер транзакции?

- Виды транзакций

- Как происходит транзакция?

- Статусы транзакций

- Что значит «транзакции по вашей карте приостановлены»?

- Что значит «транзакция отклонена»?

- Краткое резюме статьи

- Что такое транзакция по банковской карте: полный разбор

- Определение

- Оплата по порядку

- В режиме онлайн

- Оффлайн-оплата

- Проблемы при проведении операций

- Транзакция по банковской карте: что это такое, «запрещена» и другое

- Кратко о произношении

- Виды и типы транзакций

- Участники транзакции

- Порядок транзакции

- Оффлайн транзакции

- Номер транзакции

- Отмена транзакции или запрет

- Транзакция — что это такое простыми словами

- Что такое транзакция?

- Как происходит транзакция

- Транзакция Что Это В Банке

- 💡 Видео

Процедура проведения транзакции по банковской карте

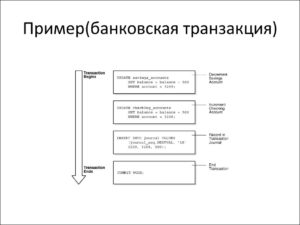

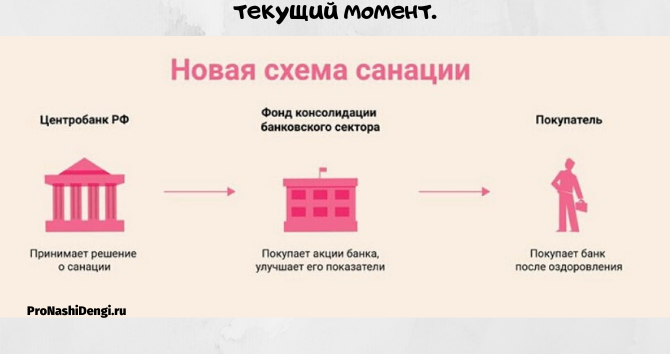

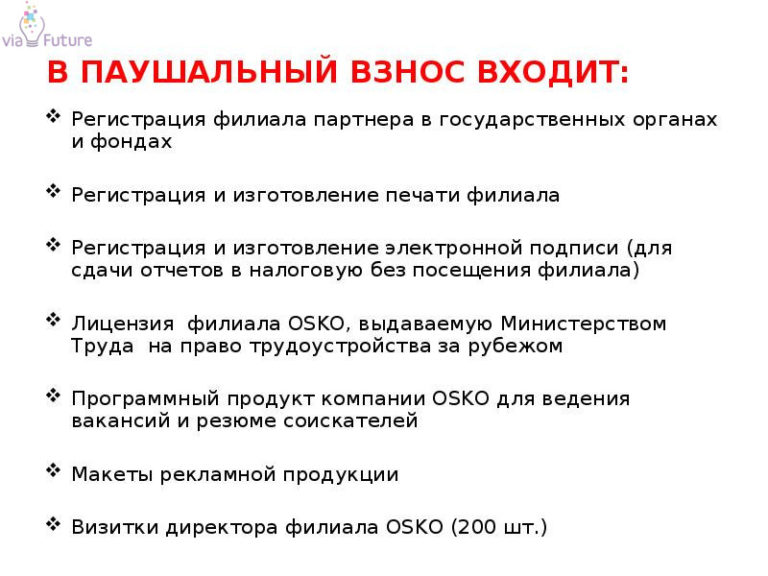

Самая распространенная расходная операция по пластиковой карте – оплата товара и сервисных услуг. В проведении такого платежа участвуют 3 стороны:

- Банк-эквайер, который обслуживает данную торговую точку или предприятие сервиса. Именно его POS-терминал для оплаты установлен на кассе в рамках договора эквайринга;

- Банк-эмитент, который выпускает (эмитирует) пластиковые карточки и выдаёт их своим клиентам;

- Международная платёжная система (МПС). Она является промежуточным звеном для проведения любых расчётных операций между банками.

Итак, вы совершаете оплату услуги (или желанной покупки) с помощью своей платежной карты и для начала передаете ее кассиру.

Большинство из сотрудников магазина даже не подозревают, что прокатывая вашу карту через POS-терминал (или вставляя чиповую карточку в кардридер терминала), они своим легким движением руки запускают целую цепочку проверок для подтверждения платежа.

С этого момента и начинается транзакция, которая состоит из нескольких шагов, выполняющихся в строгой последовательности.

ШАГ 1. Сначала POS-терминал считывает с карточки те данные, которые требуются для разрешения проведения оплаты с карточного счёта покупателя (для проведения авторизации).

К этим данным относятся номер карты, срок её действия, ФИО держателя, код проверки подлинности CVV2/CVC2 и ряд служебной информации, закодированной на магнитной полосе или чипе карточки.

Эти сведения в виде зашифрованной информации передаются по каналу связи в банк-эквайер, который занимается обслуживанием конкретного терминала. Обычно магазины заключают соглашение с такими банками и платят им определённую комиссию за каждую транзакцию.

ШАГ 2. Банк-эквайер передаёт полученные данные в центр обработки данных (ЦОД) международной платёжной системы (самые известные МПС: Visa, MasterCard, Union Pay), которая обслуживает карту (её логотип в обязательном порядке будет присутствовать на лицевой стороне пластика).

К таким операционным центрам подключены все банки-участники платежной системы, которых может быть сотни тысяч по всему миру. Сами ЦОД имеют разветвленную структуру и расположены практически в каждой стране мира – в России также есть свои ЦОД.

Там проводится проверка на наличие/отсутствие карты в стоп-листе, и по результату проверки идёт отказ по конкретной транзакции или её одобрение.

В последнем случае транзакция отправляется в банк-эмитент, который выпустил вашу карточку и обслуживает банковский счёт, к которому эта карта привязана, и с которого планируется проведение расходной операции. В стоп-лист номер карточки может попасть, например, при подозрении на мошенничество.

https://www.youtube.com/watch?v=19ATLqH6bQs

Этот шаг – ключевое звено всей цепи, так как именно международная платёжная система, являясь промежуточным «интерфейсом» между банком-эквайером и эмитентом, предоставляет возможность расчета по вашей карточке в любом магазине мира (!), при условии что карта и терминалы поддерживают эту МПС.

ШАГ №3. Информация направляется в процессинговый (авторизационный) центр банка-эмитента, задачей которого является получение одобрения платежа.

Здесь обрабатываемая транзакция проходит расширенные проверки на её легальность: проверка на мошенничество или на нарушение условий обслуживания; проверка доступного остатка денежных средств на карточном счёте; выяснение, не превышен ли лимит на кредитке; совпадает ли ПИН-код, введённый держателем карты с его реальным значением.

Комплекс этих проверок называется авторизацией, а их результат (в случае одобрения) выражается в присвоении кода авторизации совершаемой операции. За обработку этой транзакции эмитент оплачивает платёжной системе определённую комиссию.

ШАГ №4. Ответ от эмитента направляется в обратной последовательности через платёжную систему и приходит эквайеру, и уже дальше – в магазин (торговую точку). Клиент получает чек из POS-терминала со всеми реквизитами платежа.

Для покупателя на этом все взаимодействия с магазином заканчивается, и на счёт магазина приходят деньги за покупку, но средства с вашего карточного счета пока не списываются (!), они временно блокируются.

Деньги в магазин сначала переводятся со счета эквайера, а уже потом списываются с вашего счёта после получения финансового документа на списание от банка-эквайера.

Это может произойти в течение 30 дней с момента покупки по карте в соответствии с правилами платёжных систем и с действующим законодательством РФ.

Разновидности трансакций

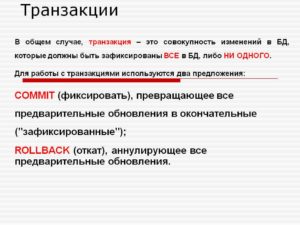

Операции, проводимые по платежной карте, можно классифицировать на онлайн-транзакции и офлайн-транзакции.

Онлайн-транзакции проводятся в режиме реального времени. Самой распространенной из них можно назвать оплату товаров или услуг в торговых точках и предприятиях сервиса клиента.

Также сюда относятся переводы денег с карты на карту и банальное снятие наличных в банкомате.

Такой вид операции требует обязательного одобрения платежа именно в момент оплаты или перевода и выше мы описали именно такой тип транзакций.

Офлайн-транзакции производятся без всевозможных проверочных мероприятий удалённой стороной и вытекающего из них одобрения или отклонения сделки.

В этом случае происходит предварительное одобрение сделки, доступный по счету банковской карты остаток резервируется, а все реквизиты платежа остаются в памяти платежного терминала.

Сама транзакция проводится чуть позже, когда все накопленные в терминале операции будут переданы по специальным каналам связи в обслуживающий банк.

Все шаги, которые проходит транзакция по банковской карте, мы постарались описать простыми словами, но всё равно очевидно, какие сложные манипуляции приходится выполнять сторонам сделки для подтверждения расходной карточной операции. К тому же всё это происходит за считаные секунды! А желающим ещё больше погрузиться в эту тему, посоветуем почитать статью про путешествие банковской трансакции из банкомата.

Видео:Что такое транзакция простыми словами!Виды транзакцииСкачать

Транзакция в банке: что это такое простыми словами?

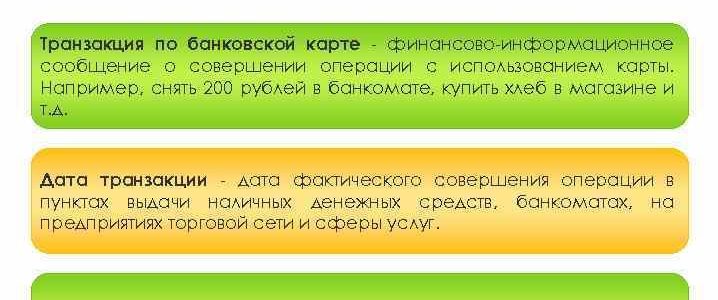

В этой статье мы простыми словами объясняем, что такое транзакция. Для нетерпеливых скажем уже здесь, что так называется операция, в результате которой остаток на счете изменился в большую или меньшую сторону.

Иногда техника дает сбой или же сам пользователь бывает невнимателен, из-за чего терминал показывает ошибку.

В настоящей статье мы подробно разбираем само понятие «транзакция», виды операций, технические нюансы и способы решения возможных проблем.

Что означает слово «транзакция»?

Когда речь заходит об определении тех или иных слов, всегда наилучшим решением является проверка этимологии слова.

В нашем случае слово было взято из английского «transaction» (приблизительный перевод на русский — операция, сделка, договор), в англоязычных странах издавна этим словом обозначалась любая сделка или договор, но если брать более широко, то таким же словом называлась сделка купли-продажи.

Справка: употребимы сразу два варианта произношения этого слова — транзакция и трансакция. В банковской и финансовой документации можно встретить оба варианта. Правда, «трансакция» встречается все реже, так как для русского языка звонкая согласная в середине слова более легко воспринимается, чем глухая согласная.

Примерно такое же значение сохранилось и в русском варианте этого слова. «Транзакция» обозначает изменение состояния счета в банке. То есть любое действие или операция, уменьшающее или увеличивающее количество денег на карточке или на счете, будет являться транзакцией.

Так, например, в перечень таких операций входят:

- Платеж в пользу чего угодно — за коммунальные платежи, за билеты на самолет и т.д.;

- Оплата товаров и услуг где-либо — в магазине, ресторане, парке аттракционов и т.д.;

- Перевод на банковскую карту другому человеку, перевод на электронные кошельки;

- Снятие денежных средств в банкомате;

- Получение денег от заказчиков, друзей или из других источников и т.д.

Это далеко не полный список. Сюда можно отнести и самое обычное пополнение мобильного телефона с банковской карты, и оплату «Мобильного банка» или других услуг банка, и все остальное — важен лишь сам факт изменения остатка на счете. Операция, влияющая на этот параметр, является по определению «транзакцией».

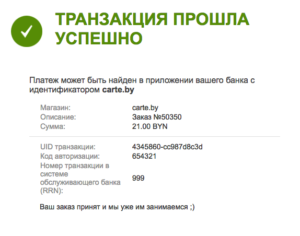

Что такое код и номер транзакции?

Уже более или менее понятно, что такое транзакция по банковской карте Сбербанка или карте любого другого банка. Но вот код и номер вызывают вопросы: что это, на что влияет эта информация и как ее использовать? А, самое главное, нужно ли?

И код, и номер нужны исключительно сотрудникам банка для разрешения спорных или технически проблемных ситуаций. Еще до проведения самой транзакции ей присваивается код и номер.

В случае, если деньги не поступили получателю, если транзакция была отклонена или произошла иная внештатная ситуация, именно номер и код операции помогут сотрудникам банка за пару минут найти одну единственную операцию среди миллиона ей подобных.

https://www.youtube.com/watch?v=quPL6NLvF_4

Ее отображают в онлайн-банке, на чеках и в прочих местах потому, что клиент должен располагать этой информацией. Благодаря этому повышается качество обслуживания.

Например, клиент отправил кому-либо деньги, но они поступили, клиент звонит в колл-центр банка, чтобы ему помогли операторы. Но как они найдут среди множества операций именно его? Здесь и помогут номер и код — их необходимо озвучить, после чего за пару минут операторы найдут всю нужную информацию.

Виды транзакций

Видов всего два, и делятся они в основном условно. Разница между ними проходит в платформе, через которую клиент делает запрос на осуществление транзакции:

- Онлайн-транзакции. Подразумевается, что клиент делает запрос на транзакцию «прямо здесь и сейчас», в режиме реального времени. Таким образом, сразу после подачи запроса банк получает сигнал о необходимости провести операцию. Сюда относятся переводы с карты на карту, снятие денег через банкомат, оплата покупок через мини-терминал, получение денежных средств онлайн и т.д.;

- Оффлайн-транзакции. Ровно наоборот, присутствие контрагентов (участников обмена) и их онлайн-статус не имеет значения — послать запрос можно в любое время, при этом исполнен он будет лишь тогда, когда этого захочет сам отправляющий. Так, например, производится выплата сотрудникам заработной платы, оплата безналичным способом какой-либо поставки предприятию и т.д.

Если говорить просто, то онлайн-транзакция обслуживается эмитентом мгновенно, а оффлайн — только в определенные числа либо по желанию клиента.

Как происходит транзакция?

Этот процесс достаточно непрост. Студентам-экономистам приходится почти полгода вникать в тонкости банковской деятельности, где солидная часть материала посвящена как раз проведению транзакций. Тем не менее, мы постараемся объяснить цепочку действий простыми словами:

- Существует банк-эквайр (обслуживающий терминал) и банк-эмитент (выпустивший вашу банковскую карту). Суть любой операции — это «общение» этих двух банков. Начинается все с того, что пользователь вставляет карту в банкомат — в этот момент эквайр запрашивает данные у банка-эмитента. Только так банк-эквайр узнает правильный пин-код пользователя;

- Запрос проходит через процессинговый центр, где проверяется легитимность и параметры запроса клиента;

- Если все в порядке, запрос попадает в банк-эмитент. Он в ответ посылает в процессинговый центр данные о владельце карты;

- Центр либо пропускает эти данные к эквайру, либо останавливает их;

- Если эквайр все же получил данные от эмитента, запрос завершен. Теперь банкомат «знает», какой пин-код у карточки клиента, сколько денег на его счету и т.д.

Так обрабатывается любая операция, только в разы более сложным и многоступенчатым образом.

Статусы транзакций

Вообще, с точки зрения операционного ведения счета, статус у операции может быть лишь одним из двух: успешно завершенная или же незавершенная. Но так только у операторов банка. У клиентов, для упрощения и большей комфортабельности сервиса, отображаются несколько видов статусов. Так банк дает понять клиенту, что не так и сколько осталось ждать разрешения ситуации.

Что значит «транзакции по вашей карте приостановлены»?

Это значит, что запросы посылать вы можете, но вот завершать их банк отказывается. В большинстве случаев так происходит потому, что срок действия карты незаметно для вас подошел к концу. В таком случае все операции блокируются до получения новой карточки.

Однако, иногда могут быть другие причины. Часто это сообщение означает, что была произведена блокировка счета или карточки. Блокируется карточка или из-за несколько раз неправильно введенного пин-кода, или из-за подозрительных операций (мошеннических или преступных, как показалось банку). В любом случае при таком статусе операции нужно незамедлительно обращаться в банк для решения вопроса.

Что значит «транзакция отклонена»?

Сообщение часто встречается даже у самых добросовестных пользователей, так что пугаться не нужно — это абсолютная норма. Такой статус означает отказ банка проводить дальше ваш запрос. Так происходит практически всегда по одной из нижеперечисленных причин:

- Карточка заблокирована;

- У нее кончился срок действия;

- Заблокирована сама операция в связи с его подозрительными характеристиками (слишком крупный перевод незнакомому лицу, например);

- Недостаточный баланс на счете;

- Если у вас карточка «МИР», такие сообщения появляются при попытке перевести или оплатить что-либо зарубежное;

- После неправильно введенного пин-кода появляется такое сообщение;

- Могут быть банальные ошибки в реквизитах перевода, из-за чего банк не может найти получателя средств;

- Наконец, вполне возможны обычные технические неполадки с сервером, программным обеспечением банка или в других узлах.

В любом случае, лучшее решение — попробовать отправить деньги снова, но на этот раз с внимательным вводом пин-кода и вводом реквизитов. Если это не помогло, следует обратиться в банк, чтобы оператор сообщил о причине проблемы.

Краткое резюме статьи

Итак, мы уже разобрались, что значит транзакция и каких видов она бывает. Этим словом называется любая операция, изменившая состояние счета: получение денег или их перевод, оплата чего-либо считаются транзакциями. При этом они делятся на «оффлайн» и «онлайн».

Разница между ними проходят во времени обработки запроса: первые обрабатываются в заранее определенные числа или по указанию клиента, а вторые — мгновенно. Ошибки при проведении платежа вполне возможны, и это не страшно. Чаще всего проблема решается внимательным вводом реквизитов и пин-кода, но, в случае чего, обращение в банк способно решить более серьезную проблему.

Видео:Как работают БАНКОВСКИЕ КАРТЫ? — НаучпокСкачать

Что такое транзакция по банковской карте: полный разбор

Доброго дня, уважаемые читатели! С вами автор блога Руслан Мифтахов. Интернет, как и ожидалось, открыл перед каждым из людей практически безграничные возможности.

Получение информации в любых количествах, совершение покупок, банковские операции — лишь малая толика того, что можно сделать, просто сидя дома перед компьютером.

Но не всегда можно легко понять то, что мы читаем в сети — обилие терминологии отталкивает многих, и к банковской и финансовой теме это относится в особенности. Даже настолько распространенное понятие, как транзакция закономерно вызывает множество вопросов у обычных людей.

Хотя бы потому, что оно не встречается более нигде, кроме материалов по банковским операциям. Сегодня мы постараемся уменьшить количество вопросов и разберем что такое транзакция по банковской карте, и какие проблемы могут встретиться при ее проведении.

Определение

Самое интересное, что до сих пор окончательно не решен вопрос о верном написании этого слова в русском языке.

https://www.youtube.com/watch?v=hOScqS5wR8g

Существуют два варианта — транзакция и трансакция, и они абсолютно равноправны и могут встретиться вам даже при прочтении официальных документов тех или иных финансовых организаций. Мы же будем пользоваться первым вариантом, поскольку он куда более распространен.

Слово транзакция имеет корни в латинском языке (лат. transactio — соглашение, договор, совершение).

Если давать общее определение, то транзакцией называют любую операцию, результатом которой стало изменение счета клиента.

Таким образом, вполне резонно называть транзакцией большую часть банковских операций с картой: пополнение, обналичивание, проведение переводов между карточными счетами и т.д.

Но чаще всего так называют процессы, происходящие на счетах при оплате покупок или услуг при помощи пластиковой карты. Кроме того, стоит знать, что различают онлайн- и оффлайн-транзакции. Подробнее об их различиях далее.

Оплата по порядку

Проводя картой покупателя через терминал, кассир в магазине вряд ли понимает процесс, который происходит в этот момент.

Да и мало кто задумывается об этом, но вы, будучи на месте покупателя, не сделаете себе хуже, если будете понимать процесс оплаты. Речь ведь идет о ваших деньгах и вашей финансовой безопасности.

Для начала определимся с понятиями, чтобы понять суть операции.

В процессе списания средств со счета участвуют два банка — эмитент и эквайер; в роли первого может выступать, например, Сбербанк, а в роли второго – ВТБ24.

Это означает, что Сбер обслуживает пластиковую карту покупателя, а ВТБ сотрудничает с торговой точкой, занимаясь обслуживанием ее POS-терминала.

Суть транзакции заключается в том, что банку-эквайеру необходимо получить от эмитента разрешение на проведение оплаты. Разберем этот процесс более детально.

В режиме онлайн

Типичная транзакция в магазине или каком-либо заведении делится на несколько взаимосвязанных этапов.

- Проводя оплату любым способом, терминал первым делом считывает обязательные для операции данные с карты — номер, срок действия, личные данные держателя и прочее. На основе полученной информации формируется запрос для банка-эмитента.

- На втором этапе все данные, записанные на чипе или магнитной полосе пластика, шифруются и отправляется в виде запроса. Но не напрямую в банк, а в процессинговый центр — организацию, функция которой заключается в сборе и обработке данных для последующей пересылки эмитенту. Некоторые банки имеют свои центры, большинство же вынуждены заключать соглашение сотрудничества с другими банками или отдельными учреждениями.

- Получив запрос, банк либо подтверждает, либо отклоняет авторизацию. При подтверждении эмитент отправляет процессинговому центру разрешение на проведение операции по списанию средств с карточного счета клиента. Разрешение сопровождается прикреплением к транзакции кода авторизации, который возвращается на POS-терминал торговой точки.

- На последнем этапе банк-эквайер получает подтверждение и совершает транзакцию, переводя необходимую сумму на счет магазина с пластиковой карты покупателя и распечатывая чек.

Разумеется, все происходит очень быстро, вся операция занимает в среднем около минуты. Описанный выше процесс называют онлайн-транзакцией, которая сложнее с технической точки зрения, но гораздо быстрее своей оффлайн-версии.

Оффлайн-оплата

Осуществление оффлайн-транзакции требует больше действий от эквайера. Этот тип операций проводится при помощи устройства-импринтера, делающего оттиск с передней плоскости карты.

Далее заполняется слип, и пересылается эмитенту для последующей оплаты сделки. Подобные схемы могут применяться при достаточно крупной сумме покупки, но сегодня почти везде практикуются операции в режиме онлайн.

Проблемы при проведении операций

При проведении операций возможны проблемы, сопровождаемые сообщением вида «транзакция запрещена». Подобное может случиться вне зависимости от того, какой банк выпустил вашу карту – Сбербанк, Бинбанк или какой-либо другой.

https://www.youtube.com/watch?v=OHvBoclPPwA

Вы не застрахованы от ошибок, даже если пытаетесь снять деньги в «своем» банкомате.

Транзакция отклонена? Подобные сообщения могут появляться в различных ситуациях — при работе с банкоматом, оплате покупок в сети и др.

Разберемся в основных причинах их возникновения, коих существует четыре:

- Недостаток средств на карте. Такая ситуация обычно сопровождается сообщением «операция не может быть выполнена». Здесь все понятно — сумма покупки превышает остаток на карте. Для решения проблемы необходимо пополнить счет одним из способов.

- Истек срок действия пластика. Здесь сложнее — потребуется перевыпустить карту, для чего необходимо посетить ближайшее отделение вашего банка.

- Неверно введена информация карты. Перепроверьте, и если все верно, а операция все равно не проходит — свяжитесь с банком.

- Неверный номер CVC/CVV. Аналогично предыдущему — проверьте правильность введенных данных и попробуйте повторить транзакцию. В случае повторного вывода сообщения вида «транзакция не завершена» свяжитесь с банком.

Благодарю за прочтение, надеюсь, сегодняшняя статья была полезна для вас! Если это так, не сочтите меня занудой, и оставьте ссылку на данный материал в социальных сетях при помощи кнопок ниже.

Кроме того, рекомендую подписаться на дальнейшие публикации, чтобы ничего не пропустить.

С уважением, Руслан Мифтахов

Видео:Что такое транзакция? Её виды.Скачать

Транзакция по банковской карте: что это такое, «запрещена» и другое

Наверняка, многие из вас сталкивались со словом «транзакция» применительно к банковской карте. Но многие почему-то не понимают его. Так вот краткое определение транзакции:

Транзакция – это любая операция на банковской карте, связанная с изменением ее счета.

Оплатили товар в магазине – сделали транзакцию, сняли деньги в банкомате – еще одна, а может быть перевели деньги на другую карту… Ну вы поняли. Где есть любое движение денег по счету карты, там водятся и таинственные транзакции. А вот теперь для неленивых, давайте подробнее.

Кратко о произношении

С английского перевода «transaction» – операция, сделка, договор. Традиционно в России и странах СНГ транзакция произносится через «З». Но есть и другой общепринятый вариант написания и произношения, который тоже близок к английскому – транСакция. Вариант через «З» все же является более принятым. Оба варианта означают одно и то же.

Виды и типы транзакций

Конечно, можно их делить по типу операций: ну как мы выше рассматривали снятие, оплата и т.д. Но изначально транзакции деля по другому принципу технологии:

- Онлайн – проводятся в режиме реального времени. Обязательно используются технологии подтверждения платежа.

- Оффлайн – выполняются отложенно.

С оффлайн транзакциями мы познакомимся немного ниже, а пока онлайн.

Участники транзакции

В любой транзакции по банковской карте участвуют 3 основные стороны:

- Банк, который принимает платеж. Например, обслуживающий POS терминал в магазине, к которому вы и прислоняете свою карту. Это банк-эквайер.

- Банк, вашей карты. Тут все просто, ведь карточка должна принадлежать какому-то банку. Это банк-эмитент.

- Платежная система, которая выступает посредником-каналом между предложенными выше банками. Популярные на текущий день – Visa, MasterCard, МИР.

То же самое на картинке:

Порядок транзакции

Теперь немного покажем схему того, как собственно происходит транзакция:

- Передаем карточку продавцу магазина (суть не меняется, может вставить в банкомат или терминал, войти в Сбербанк Онлайн и т.п., но с кассиром как-то привычнее).

- Продавец аккуратно проводит карту по POS-терминалу. В этом время устройство считывает все доступные ему сведения с карты, зашитые на магнитной ленте или чипе.

- Информация с устройства в зашифрованном виде улетает в банк-эквайер – кому и принадлежит считыватель.

- Эквайер передает эти данные в центр обработки данных (ЦОД) платежной системы. Именно она будет отвечать за снятие и перевод денег. Она же проводит проверку карты на мошенничество, она же может отменить транзакцию. К слову, такие проверки могут проводиться и самими банками.

- Из ЦОД информация передается уже эмитенту. Который и делает последние проверки вплоть до баланса, ввода ПИН кода, дневных лимитов и списывает деньги со счета. На конечной точке транзакции возможна конвертация валюты при трансграничных переводах. Многие во время этого натыкаются на проблемы с недополучением сумм и больших комиссий – так плательщик может оплатить полную сумму, но до конечного банка она может и не дойти целиком. Обращайте внимание на совершение таких платежей особенно в международных крупных магазинах. С Алиэкспресс подобное может быть заметно на предварительном списании денег с карты при покупке и дальнейшим изменением точного баланса – после проверки баланс немного сходится.

- После списания происходит обратное распространение информации: от эмитента в ЦОД, из ЦОДа в банк-эквайер, а тот уже передает информацию об успешно проведенной транзакции вам на чеке.

Вот такой путь проходит во время одного платежа. А этот один платеж в нашем случае и есть та самая транзакция. Но и здесь есть уже нюансы, вроде бы все договорились и хэппи энд.

Но нет! Деньги у банка ушли в магазин (причем не от банка владельца карты), но на карточке, производившей оплату, они всего лишь заблокировались, до получения соответствующих документов от эквайера эмитентом.

И вот здесь может быть задержка вплоть до месяца… Но это уже не наши проблемы.

Оффлайн транзакции

При этом виде транзакции происходит непосредственная проверка баланса на карте. Деньги на ней сразу же блокируются. Обмена данными с банками не происходит, но транзакция фиксируется на считывающем устройстве.

https://www.youtube.com/watch?v=uJpKiw6M7_8

По завершению дня или в другой оговоренный период все данные с устройства передаются в процессинговый центр банка, где и происходит уже их дальнейшая обработка. Но суть в том, что первоначальные операции строятся без коммуникации.

Применяется там, где невозможно установить прямую связь.

Номер транзакции

Любой успешно проведенной транзакции присваивается свой номер в банке. Если быть точнее, в обоих банках – и эмитенте, и эквайере. В одном на списание, в другом на пополнение. Вот пример номера транзакции в Сбербанке

Нередко этот номер требуется для быстрой идентификации платежа в случае проблемы с ним. Используется, например, при обращении в службу технической поддержки по телефону или через специальную форму обратной связи.

Нередко номер транзакции указывается и на чеке!

Отмена транзакции или запрет

В некоторых случаях транзакция может быть отменена любой стороной.

Причем, это может произойти чуть позже проведения платежа, во время его (например, сообщение «Транзакция запрещена») или даже гораздо позже (ChargeBack). Мы уже писали об этом выше в примерах.

Здесь лишь приведем список наиболее частых вариантов. Вдруг платеж у кого-то из читателей не прошел, но требуется узнать причину его отмены. Вот наш список:

- Карта заблокирована.

- Недостаточный баланс.

- Ограничения на карте – например, на совершение международных или онлайн-платежей.

- Неправильно введен PIN.

- Подозрения в мошенничестве – применяются техники от стоп-листа карт до анализа устройств и «поведения» платежей.

- Технические проблемы – где-то что-то не работает, будь то сервер или линия коммуникации.

- Ошибка в номере счета получателя и других реквизитах.

При большинстве возникших проблем лучший способ разрешить ситуацию – обратиться в свой банк. В случае проблемы в некоторых случаях из-за известной блокировки транзакций их можно и отменить, например, при борьбе с мошенниками.

про отмену транзакции по карте (ChargeBack):

В общем, при любой странной ситуации не обращайтесь на наши сайты, а звоните в банк. Надеюсь, что вы разобрались, что такое транзакция по банковской карте, ну а если нет:

Видео:Что такое транзакция Её виды. В чем её суть?Скачать

Транзакция — что это такое простыми словами

Транзакция – это термин, имеющий латинское происхождение, в переводе означающее «соглашение» или «обмен».

Под финансовой (банковской) транзакцией понимают операции, сделки использующие банковские счета.

Чаще всего данный термин встречается в банковской сфере и подразумевает следующие операции:

- Банкоматная транзакция – выдача денег либо проведение иной операции с помощью терминала;

- Банковская транзакция – это перечисление денежных средств с одного счета на другой, а также оплата товаров.

Что такое транзакция?

Под транзакцией понимают:

- внесение либо получение клиентом наличных денежных средств на банковскую карту;

- совершение сделки купли-продажи на рынке ценных бумаг либо акций;

- покупка товаров либо оплата услуг через Интернет;

- оплата услуг с помощью банковской карты через терминал в супермаркетах, магазинах, салонах и т.д.

Если говорить простыми словами, то транзакция – это добровольное перечисление денежных средств со счета клиента, либо покупателя в пользу лица, оказавшего услугу, либо продавшего товар. Каждая из операций отражается в базе данных финансовой организации, вне зависимости успешна она была проведена или нет.

Тинькофф Платинум

Тинькофф Банк

ОФОРМИТЬ КАРТУ

100 дней без процентов

Альфа-Банк

ОФОРМИТЬ КАРТУ

Дебетовая карта #всёсразу

Райффайзен Банк

ОФОРМИТЬ КАРТУ

Как происходит транзакция

Механизмы проведения транзакций типичны, чтобы иметь представление о данной операции необходимо понимать их.

https://www.youtube.com/watch?v=g2L8LMMbOrE

Рассмотрим процесс на примере оплаты покупки в супермаркете с помощью банковской карты физического лица. Транзакция будет включать в себя четыре последовательных этапа.

Сделка происходит не между супермаркетом и покупателем, а между финансовыми организациями:

- Банком-эмитентом, выпустившим пластиковую карту и обслуживающим ее;

- Банком – эквайром, на обслуживании которого находится терминал магазина, через который осуществляется сделка.

Для осуществления финансовой сделки банк – эквайр запрашивает разрешение на проведение операции у банка-эмитента. В случае покупки в супермаркете – на денежный перевод.

Запрос формируется в момент помещения банковской карты в платежное устройство.

При соприкосновении защитной линии карты и терминала производится отправка зашифрованных данных, касающихся персональной информации держателя карты, ее реквизитов и т.д.

- Сформированный запрос направляется первоначально на проверку в процессинговый центр – это специальная организация, основной задачей которой является проверка. Если финансовая организация достаточно крупная и имеет обширную клиентскую сеть, то у нее есть собственный процессинговый центр. Если такового не имеется, то банком заключается договор о предоставлении данной услуги с посредником. Процессинговый центр обрабатывает запрос и на основе полученного результата создает «запрос на авторизацию», которой отправляется непосредственно в банк — эмитент.

- Следующим этапом является сверка со сведениями, содержащимися в базе данных банка, по результату данной манипуляции операции банк присваивает уникальный код, который выступает положительным ответом на запрос и отсылается также в процессинговый центр. В случае, когда по каким-либо причинам данные не прошли банковскую проверку, в проведении сделки будет отказано.

- Заключительный этап – это анализ банком-эквайром полученных данных, а также проведение операции транзакции. Итогом которой становится списание денежных средств с карт-счета покупателя и пересылка их на счет супермаркета, а также выдача чека, подтверждающего успешность проведение сделки.

Несмотря на то, что работа банковских систем является достаточно сложной и замысловатой, показанный пример позволяет понять, как происходит списание денежных средств с расчетной карточки клиента. Масштабы проведения таких сделок впечатляют – стоит лишь представить, сколько подобных операций проводится ежесекундно во всем мире.

Развитие современных технологий позволили сделать сложные технические сделки для держателей пластиковых карт простыми, отнимающими всего несколько секунд, безопасными, гарантировать полную сохранность персональных данных и конфиденциальность.

Минимальную информацию о том, в чем суть операции «транзакции» следует знать, поскольку обойтись без нее в современном мире невозможно.

Видео:Что такое транзакцияСкачать

Транзакция Что Это В Банке

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2021 год в банке Санкт-Петербург.

В этой статье мы простыми словами объясняем, что такое транзакция. Для нетерпеливых скажем уже здесь, что так называется операция, в результате которой остаток на счете изменился в большую или меньшую сторону.

Иногда техника дает сбой или же сам пользователь бывает невнимателен, из-за чего терминал показывает ошибку.

В настоящей статье мы подробно разбираем само понятие «транзакция», виды операций, технические нюансы и способы решения возможных проблем.

💡 Видео

Что делать, если пришло сообщение о транзакции, которую вы не совершали?Скачать

Что такое транзакции БД - простыми словамиСкачать

Значение слова транзакция в веб-аналитике. Что такое транзакция в веб-аналитике.Скачать

5 секретов банковских карт, о которых никто не знаетСкачать

[ОПЛАТА БАНКОВСКОЙ КАРТОЙ] Ваш платеж по карте отклонен // 11 причин отмены транзакции [Tal Shahar]Скачать

![[ОПЛАТА БАНКОВСКОЙ КАРТОЙ] Ваш платеж по карте отклонен // 11 причин отмены транзакции [Tal Shahar]](https://i.ytimg.com/vi/OHvBoclPPwA/0.jpg)

#17 Что такое Транзакция (it-ликбез из тачилы)Скачать

Что такое транзакция: проблемы и сбои / Що таке транзакція: проблеми та збоїСкачать

Что такое платежная система Мир: история, особенности и банковские картыСкачать

Банки. Как работает банковский перевод | Скучно, но важноСкачать

Подтверждение и отслеживание транзакцийСкачать

Как проходит транзакция по карте citylife(5)Скачать

Что такое ММ / ГГ на карте?Скачать

Что делать, если банк спрашивает о транзакции? #банк #перевод #деньгиСкачать

Введение в транзакции (Владимир Кузнецов)Скачать

Как отменить транзакцию по карте СбербанкаСкачать