Налоговый вычет на обучение относится к социальным и предоставляется налогоплательщикам в следующих размерах:

- На собственное обучение — в полной сумме, но не более 120 000 рублей.

- На обучение детей — не более 50 000 рублей на одного ребенка.

Налоговое законодательство разрешает заполнение декларации 3 НДФЛ за обучение несколькими способами:

- с помощью компьютера в специальной программе;

- на официальном сайте Федеральной налоговой службы;

- от руки на бумажном бланке.

Последний способ — самый доступный для граждан, не владеющих навыками работы с компьютерами и интернетом. Бумажный бланк можно взять в своей налоговой инспекции. Как заполнить 3 НДФЛ на возврат за обучение, рассмотрим на конкретном примере.

- Правила заполнения 3 НДФЛ за учебу

- Как правильно заполнить 3 НДФЛ на вычет за обучение

- Как заполнить 3 ндфл на налоговый вычет за обучение

- Что такое налоговая декларация

- Особенности декларации для получения вычета за обучение

- Способы заполнения отчетности

- От руки

- С помощью компьютера

- С использованием специальных программ

- Как заполнить 3-НДФЛ

- Титульный лист

- Раздел 1

- Раздел 2

- Лист А

- Лист Е1

- Образец и пример заполнения

- Как заполнить декларацию 3-НДФЛ на налоговый вычет за обучение

- Какие листы декларации 3-НДФЛ заполнять для вычета за обучение?

- Как правильно заполнить декларацию 3-НДФЛ на налоговый вычет за обучение?

- Образец и пример заполнения 3-НДФЛ при возврате налога за обучение

- Образец 3-НДФЛ за обучение в автошколе

- Как подать декларацию на возврат подоходного налога за учебу?

- Сколько деклараций подавать для возврата НДФЛ за обучение за 3 года?

- Итоги

- Заполнение 3 ндфл при возврате налога за обучение

- Заполнение декларации от руки

- Заполнение отчетности с помощью компьютера (без использования спецпрограмм)

- Заполнение документа с использованием специальных программ

- Порядок заполнения декларации при заявлении н/в за обучение

- Образец заполнения ТЛ

- Образец заполнения Р.1

- Образец заполнения Листа А

- Образец заполнения Листа Е1

- 💥 Видео

Правила заполнения 3 НДФЛ за учебу

Приказом Федеральной налоговой службы России определены основные требования к заполнению бланка декларации. Они довольно просты, поэтому выполнить их будет несложно любому грамотному человеку:

- Декларация заполняется шариковой ручкой с черной или синей пастой. Любой другой цвет пасты применять запрещается.

- Вся текстовая информация вносится в бланк печатными заглавными буквами на русском языке.

- Суммы налога на доходы физических лиц записывают без копеек. Если в приложенном документе обозначена сумма в рублях и копейках, то ее перед внесением в декларацию округляют: копейки до 50 отбрасывают (например, 455 рублей 48 копеек = 455 рублей), а больше 50 — округляют до рубля (например, 589 рублей 52 копейки = 590 рублей).

- Каждая буква, цифра, знак препинания и любой символ заносится в отдельную клетку.

- Заполнение клеток следует начинать с первой левой клетки. В оставшихся пустых клетках проставляются прочерки.

- Категорически запрещается исправлять уже написанное или перечеркивать его. лучше сразу сменить лист и начать заполнять его снова.

- В отдельных случаях разрешается сокращение длинных слов, но после сокращения слово должно быть узнаваемо (обл. = область) или легко читаться в контексте (Волгоградская обл.).

- Если же сокращение невозможно, а клеток недостаточно, то правила разрешают дописывать продолжение длинной фразы рядом со строкой или под нею.

- Декларация заполняется только на одной стороне листа.

- При скреплении листов декларации постарайтесь не нарушить штрих-коды в левом верхнем углу бланка.

Соблюдение всех без исключения правил обязательно. Это связано с автоматизацией обработки налоговых деклараций 3 НДФЛ за обучение, образец заполнения которой приводится в этой статье.

Как правильно заполнить 3 НДФЛ на вычет за обучение

Одним из сложных моментов оформления декларации ручным способом является самостоятельный расчет некоторых показателей. То есть, прежде чем внести сумму в бланк, ее надо рассчитать. Второе — надо сразу определить необходимые листы, когда заполняется декларация на возврат подоходного налога за обучение.

ПРИМЕР 1. Баликова Мария Григорьевна работает в ООО «Северена» и учится заочно в институте на платной основе. В 2021 году Баликова М.Г. оплатила за своё обучение 85 300 рублей. Ее учебное заведение имеет государственную аккредитацию, поэтому молодая женщина имеет право на получение социального вычета. Она попросила в налоговой инспекции бланк и заполнила вручную 3 НДФЛ за обучение.

На примере Баликовой М. Г. произведем расчет некоторых сумм. Для удобства работы следует составить небольшую табличку и перенести в нее все требуемые данные.

Таблица 1. Расчет показателей для заполнения декларации

| № п/п | Наименование первичного документа | Наименование показателя | Сумма, рублей | Наименование листа декларации | Строка в листе декларации |

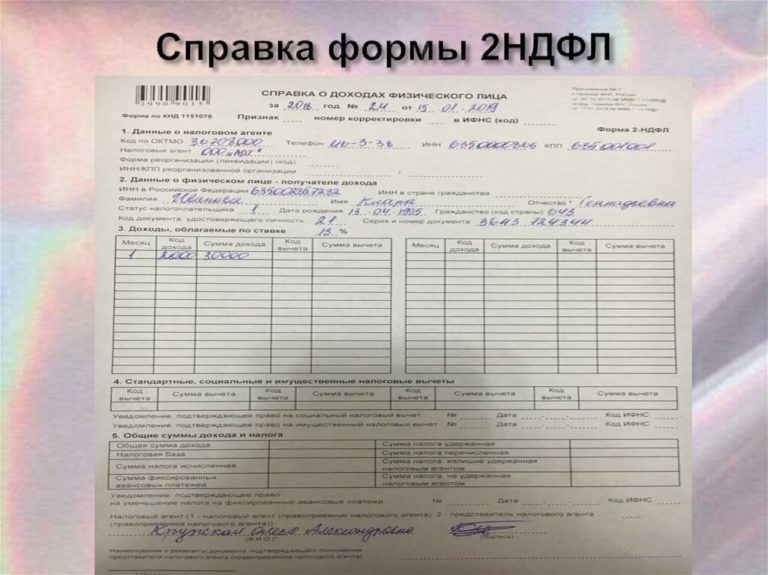

| 1 | Справка 2-НДФЛ | Сумма дохода | 360 000 | Раздел 2Приложение 1 | 010, 030070 |

| Сумма стандартного налогового вычета | 30 800 | Приложение 5 | 030, 070 | ||

| Сумма удержанного налога | 42796 | Раздел 2Приложение 1 | 080080 | ||

| 2 | Квитанция об оплате за учебу | Уплаченная сумма | 85 300 | Приложение 5 | 130, 180, 190.200 |

| 3 | Расчетные показатели | Сумма налоговых вычетов | 30800+85300=116 100 | Раздел 2 | 040 |

| Налоговая база для исчисления налога | 360000-116100=243900 | Раздел 2 | 060 | ||

| Сумма налога, исчисленная к уплате | 243900*0,13=31707 | Раздел 2 | 070 | ||

| Сумма налога, подлежащая возврату из бюджета | 42796-31707=11089 | Раздел 2Раздел 1 | 160050 |

Внимательно изучив данные полученной таблицы, приходим к выводу, что декларация в налоговую на возврат денег за учебу у Баликовой М.Г. должна состоять из 5 листов:

Титульный лист (обязателен для всех).

- Раздел 1.

- Раздел 2.

- Приложение 1.

- Приложение 5.

Остальные листы официального бланка налоговой декларации формы 3-НДФЛ в данном случае не заполняются.

Титульный лист 3 НДФЛ возврат за обучение

Для заполнения титульного листа потребуются данные паспорта и номер ИНН. Его можно посмотреть в справке по зарплате формы 2-НДФЛ. Кроме того, следует уточнить в налоговой инспекции, куда будет направлена декларация, номер этой инспекции.

https://www.youtube.com/watch?v=qmwYW3R9mp8

Для гражданки Баликовой титульный лист будет выглядеть следующим образом:

- Номер корректировки: если декларация сдается в этом году первый раз, то ставится 0.

- Код налогового периода (год): 34.

- Отчетный год: 2021.

- Код налогового органа (номер инспекции): 2361.

- Код страны (Россия): 643.

- Код категории плательщика (физическое лицо): 760.

- Код вида документа (паспорт гражданина Российской Федерации): 21.

- Код статуса налогоплательщика (налоговый резидент): 1.

Остальные данные заносятся из паспорта без изменений и сокращений. Проставляется номер своего контактного телефона, ставится дата сдачи декларации и личная подпись. Также следует указать количество страниц декларации и число листов подтверждающих документов или их копий.

Декларация 3 НДФЛ за обучение: Раздел 1

Абсолютно все листы декларации начинаются с заполнения ИНН, потом проставляется номер страницы и фамилия налогоплательщика с инициалами. По строке 010 предлагается три варианта кода. Поскольку целью этой декларации является получение возврата налога из бюджета, то ставится код 2.

Код бюджетной классификации (КБК) можно узнать у работников налоговой службы, он состоит из 20 знаков. Для нашего примера он равен 182 101 020 100 110 001 10. Код по ОКТМО указан в справке по зарплате 2-НДФЛ.

В Разделе 1 предусмотрено три абсолютно одинаковых подраздела. Заполнять по нашему примеру будем только первый. В остальных проставляются прочерки.

Порядок заполнения Раздела 2

В этом разделе отражаются суммы полученных доходов и удержанных налогов.

Необходимо указать следующую информацию:

- ИНН.

- Фамилия и инициалы.

- Номер страницы: 3.

- По строке 001 ставим размер налога 13 процентов.

- Вид дохода выбирается из трех предложенных вариантов. Выбираем код 3 «Иное».

- Далее переносим цифровые данные из таблицы, строго по строкам. Для самоконтроля следует читать название строк и оценивать логичность занесения данных. Кроме того, можно проверить, правильно ли рассчитана сумма возврата налога: сумма, уплаченная за обучение, умножается на коэффициент 0,13 (размер процентов налога на доходы): 85 300 * 0,13 = 11 089 рублей.

- Проставляется личная подпись и дата.

Налоговая декларация на вычет за обучение. Приложение 1

Приложение 1 также состоит из трех одинаковых подразделов. Это связано с тем, что у некоторых налогоплательщиков имеется несколько источников получения дохода. Если их больше трех, то законодательство разрешает прикладывать еще один лист такого приложения. Если же источник один, как в нашем примере, то заполняется только первый подраздел, а в остальных проставляются прочерки.

Для данного примера это будет страница номер 4. По строке 010 проставляется размер налога в процентах (13%), по строке 020 — код вида дохода 07 (Доход, полученный на основании трудового (гражданско-правового) договора, налог с которого удержан налоговым агентом).

Остальные данные заполняются строго из справки по зарплате 2-НДФЛ. Не забывайте подписывать лист и ставить дату. На всех пяти страницах дата должна быть одинаковой.

Налоговая декларация за обучение: порядок заполнения Приложения 5

Эта страница декларации учитывает стандартные и социальные вычеты. В нашем примере указан вычет на детей в сумме 30 800 рублей и вычет на обучение в размере 85 300 рублей. Напомним, что в статье 219 Налогового кодекса указано, что вычет на собственное обучение не может быть больше 120 000 рублей в течение календарного года.

ПРИМЕР 2. Сердюков П.И. оплатил за свое обучение в 2021 году 145 000 рублей.

Пример заполнения 3 ндфл при возврате за обучение будет отличаться от первого примера только суммой социального вычета: вместо суммы 85 300 рублей, как у Баликовой М.Г. , Сердюков проставит сумму 120 000 рублей.

И получит обратно свой налог в размере 15 600 рублей (120 000 * 0,13 = 15 600), хотя платил за учебу больше — 145 000 рублей. В его случае действует ограничение (не более 120 000 рублей).

После заполнения всех страниц налоговой декларации документ тщательно проверяется, на каждом листе ставится личная подпись и дата заполнения. Во всех свободных клетках ставится прочерк. Подотдел в правом нижнем углу титульного листа остается чистым, прочерки не ставятся. Эта часть налоговой декларации заполняется работником налогового органа.

https://www.youtube.com/watch?v=sCvIIEbo5B8

Иногда бывает так, что заполнить декларацию на возврат за обучение получается, а вот сдать лично в налоговую инспекцию документ обстоятельства не позволяют. Закон предусматривает и такой вариант: можно поручить сдачу декларации в налоговый орган своему представителю, выдав ему доверенность, оформленную по всем правилам.

Тогда на титульном листе в левом нижнем углу проставляется цифра 2 (представитель налогоплательщика), указывается фамилия, имя, отчество этого представителя и реквизиты документа, подтверждающего его полномочия.

Видео:Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Как заполнить 3 ндфл на налоговый вычет за обучение

При оформлении налоговых вычетов гражданину требуется направить в ФНС целый пакет документов. Как правило, основные трудности возникают при заполнении декларации 3 НДФЛ. Для данной процедуры разработаны строгие нормативы, которых необходимо придерживаться.

Когда речь идет о получении большого вычета, можно доверить процедуру профессионалу, оплатив услуги. Но в случае с вычетом за обучение это просто бывает невыгодно. Поэтому стоит попробовать заполнить документ самостоятельно.

Тем более что сейчас в помощь разработаны всевозможные специализированные программы.

Что такое налоговая декларация

Ежегодно в Налоговую службу тысячи физических лиц предоставляют документальный отчет по налогу на доход. Делается то посредством заполнения декларации 3-НДФЛ. Чаще всего декларацию в ФНС подают лица, которые продали объект недвижимости, получили доход из-за рубежа, являются ИП и пр.

Декларация 3-НДФЛ подается также при оформлении различных налоговых вычетов. Если гражданин является простым наемным работником, НДФЛ отчисляет за него работодатель и на получение вычета он не претендует, декларацию не подают.

Если физическое лицо претендует на социальные налоговые вычеты, ему нужно направить декларацию в ФНС. Сделать это можно следующими способами:

- Передать при личном визите инспектору на бумажном или электронном носителе.

- Направить бумажный вариант декларации с копиями прилагаемых документов заказной корреспонденцией на адрес отделения ФНС.

- Подать электронный вариант декларации. Сделать это можно на официальном сайте через личный кабинет. К сожалению, такой вариант доступен немногим, т.к. требует наличия у заявителя личной ЭЦП.

Для подачи декларации физическими лицами отведен срок, которого обязательно нужно придерживаться. Сделать это надлежит до 1 мая того года, который следует за отчетным.

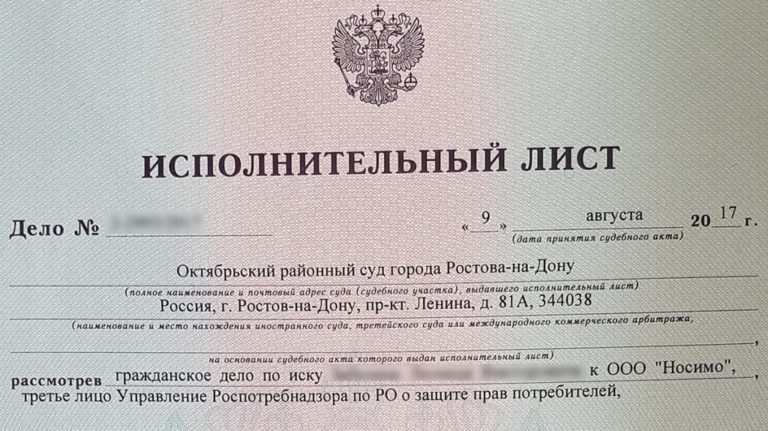

Одной декларации, чтобы получить налоговый вычет, будет недостаточно. Дополнительно потребуется представить целый ряд документов:

- Справки НДФЛ о доходах. Если заявитель получает только доходы с заработка, нужно обращаться за справкой к работодателю. При прочих доходах, оформлять ее в ФНС.

- Платежные документы, которыми заявитель подтверждает факт расходования средств.

- Удостоверение личности.

- Заявление установленного образца.

В зависимости от того, какие налоговые вычеты оформляются, могут быть запрошены дополнительные документы. Например, если оформляется вычет за обучение, потребуется договор с образовательным учреждением и копия его лицензии.

За вычетом на обучение обращаться следует в ФНС по месту своего жительства или временной регистрации.

Особенности декларации для получения вычета за обучение

Чтобы получить бумажную форму декларации, можно попросить бланк при личном визите в ближайшее отделение ФНС или скачать нужную форму через интернет. Она представлена и на официальном сайте Налоговой. Следует обратить внимание, что декларацию для возврата налога необходимо заполнять за каждый год,

Начиная с 2015 года, все формы представлены в программе «Декларация» ФНС. Желающие могут заполнить электронный вариант и после распечатать. Или скачать и заполнить документ уже на бумажном носителе.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Общая форма декларации включает 20 листов. Порядок их заполнения зависит от цели подачи декларации. Если заявитель намеревается только вернуть часть НДФЛ за обучение, ему нет необходимости заполнять их все. Заполнению подлежат лишь пять листов.

Если кроме расходов на обучение гражданин намеревается задекларировать иные расходы, чтобы получить еще ряд социальных вычетов, нужно заполнить дополнительные страницы.

Способы заполнения отчетности

К заполнению декларации для оформления налогового вычета можно привлечь сторонних лиц. Такую услугу оказывает множество бухгалтерских фирм. Если заявитель решит обойтись своими силами, он может оформить документ следующими способами:

- Внести все сведения от руки.

- Напечатать данные при помощи печатающего устройства.

- Воспользоваться специальной электронной программой.

Гражданин может сам выбирать наиболее удобный для него способ.

От руки

Если заявитель решит заполнить декларацию от руки, ему следует придерживаться ряда правил:

- вся информация вносится печатными заглавными буквами;

- каждый знак речи вписывается в отдельную ячейку по порядку;

- если остаются пустые ячейки, в них нужно ставить прочерк;

- числа нужно выровнять по правому краю;

- писать только синей или черной пастой;

- начинать строку от левого края;

- не указывать сумму в копейках. При их наличии число нужно округлить согласно правилам математики.

При заполнении не допускаются помарки, исправления, зачеркивания. Скреплять листы не нужно, чтобы избежать повреждения штрих кода. При распечатывании бланка необходимо следить, чтобы отпечаталась полностью вся форма.

С помощью компьютера

Если гражданину удобней заполнить декларацию при помощи компьютера, нужно сперва скачать на него определенную программу на выбор:

- Acrobat Reader;

- Microsoft Excel.

Если бланки будут скачиваться с сайта ФНС, следует остановить выбор на Acrobat Reader, т.к. документ предоставляется в формате pdf.

Если информация вносится при помощи компьютера, нужно придерживаться следующих правил:

- используются только заглавные буквы;

- печатают при помощи шрифта Courier New размера 16 – 18.

Таких серьезных требований, как при заполнении от руки не предъявляют.

С использованием специальных программ

Предусмотрено несколько электронных программ, которые помогают заполнению декларации НДФЛ. Они содержатся и на официальных сайтах государственных структур, и у сторонних финансовых организаций. Все желающие могут воспользоваться программами:

- Налогоплательщик ЮЛ.

- Декларация.

Они имеются на сайте ФНС и на сайте ГНИВЦ ФНС России.

Как заполнить 3-НДФЛ

Как признаются граждане, которые уже заполняли самостоятельно декларацию на возврат налога, начинать вносить сведения в нее удобней с последнего листа Е1.

Если при заполнении возникают какие-то вопросы, сомнения, лучше обратиться к специалистам. Необязательно даже платить за услуги бухгалтерских фирм. Инспектор ближайшего отделения ФНС даст пояснения по оформлению.

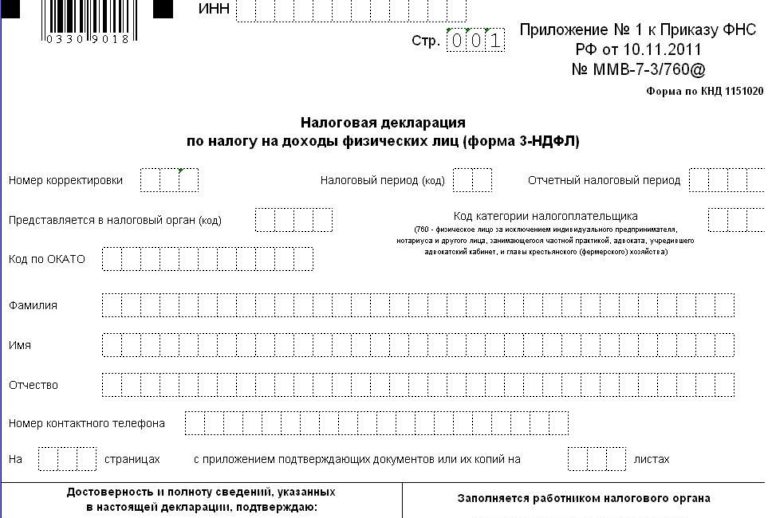

Титульный лист

При заполнении титульного листа нужно в отдельные строки по порядку внести следующую информацию:

- ИНН физлица, которое подает декларацию.

- Если декларацию сдают в первый раз, проставляется цифра 0. При подаче корректирующего документа – 1.

- В случае оформления вычета за обучение проставляется число 34.

- Год, в который заявитель оплатил обучение, и за который намерен получить вычет.

- Код налогового органа, где заявитель поставлен на налоговый учет (первые четыре цифры ИНН).

- Код страны – 643.

- Код налогоплательщика физлица – 760.

- Личные данные налогоплательщика нужно указать в строгом соответствии с гражданским паспортом.

- Статус налогоплательщика – если физлицо заявляет налоговый вычет нужно ставить цифру 1.

Раздел 1

Раздел 1 построчно заполняется следующим образом:

- Нужно обозначить код 2.

- Номер КБК при оформлении налогового вычета – 18210102010011000110.

- Код ОКТМО. Он разный в зависимости от места проживания. Можно узнать на сайте ФНС.

- Т.к. при оформлении вычета налог не платится, нужно указать – 0.

- Величина налога, который заявитель хочет вернуть – это индивидуальный показатель.

Раздел 2

В соответствующих строках нужно указать величину своего дохода, размер вычета и величину налоговой базы. Во всех прочих строках нужно проставить ноли.

Лист А

В листе А нужно указать:

- Величину налоговой ставки в размере 13%.

- Если заполняет наемный работник, то ИНН, КПП, ОКТМО нужно запросить у работодателя (эти данные содержатся в справке о доходах).

- Размер зарплаты до удержания НДФЛ.

- Величина подоходного налога, который работодатель отчислил за сотрудника.

Лист Е1

В листе Е1 первый и второй разделы заполнять не нужно, только третий. Далее в строках 3.1, 3.5, 3.6, 4 нужно указать сумму, которую заявитель израсходовал на оплату образовательных услуг.

Образец и пример заполнения

Пример заполнения декларации для возврата части налога за получение образовательных услуг:

Дополнительные образцы заполнения содержатся на сайте ФНС. Можно их найти и на демонстрационных стендах в ближайшем отделении.

https://www.youtube.com/watch?v=qEOirl_iGJ8

К заполнению 3-НДФЛ декларации следует подойти со всей серьезностью. От правильности внесения данных зависит, предоставят заявителю налоговый вычет или нет. Для удобства граждан предусмотрены всевозможные электронные программы, которые проверяют правильность вносимых сведений. При некотором навыке каждый может просто распечатать нужный бланк, заполнить и отправить его в Налоговую службу.

Видео:Налоговый вычет за обучение 2024 Как заполнить декларацию 3-НДФЛ за обучение ребенка и свою учебуСкачать

Как заполнить декларацию 3-НДФЛ на налоговый вычет за обучение

Последнее обновление 2021-09-19 в 18:58

Декларация 3-НДФЛ на вычет за обучение в 2021 году представляется по форме с учетом последних изменений в законодательстве. Ее бланк можно распечатать дома, скачав шаблон, и самостоятельно заполнить необходимые графы. Также не выходя из дома можно отправить отчетность и документы в налоговую.

Какие листы декларации 3-НДФЛ заполнять для вычета за обучение?

Актуальная форма декларации утверждена приказом ФНС России от 24 декабря 2012 года № ММВ-7-11/671@, за кодом КНД 1151020. Скачать ее можно здесь.

Эта форма включает 20 страниц, но в каждом конкретном случае нужно выбирать часть из них, прикладывать все страницы не требуется.

Если же за период ничего не было, кроме возникновения расходов на возврат, то составить форму 3-НДФЛ для возврата налогового вычета за учебу нужно из следующих листов:

- титульная страница;

- раздел 1;

- раздел 2;

- лист А;

- лист Е1.

Если у плательщика есть основания и для иных компенсаций, например, за детей или за капитальный ремонт жилья, то в декларацию вкладываются соответствующие страницы, потому что в этом отчете нужно отразить все налоговые события за календарный год. А если упустить что-либо, придется готовить корректировочную форму.

Как правильно заполнить декларацию 3-НДФЛ на налоговый вычет за обучение?

Чтобы самостоятельно заполнить декларацию 3-НДФЛ на возврат за обучение, нужно знать требования, содержащиеся в указанном приказе ФНС.

Согласно инструкции, утвержденной в этом приказе, при ручном заполнении декларации на возврат налога за обучение учитывайте:

- использовать ручку с черной, синей или фиолетовой пастой;

- писать печатными заглавными буквами;

- каждый знак помещать в отдельную клетку, в т.ч. знаки пунктуации и различные символы;

- начинать заполнение с первой клетки слева, а если после записи в строке останутся пустые ячейки, проставлять в них прочерки;

- не вписывать копейки, а округлять их до полных рублей — от 50 и более в большую сторону, менее 50 — в меньшую сторону;

- не допускаются исправления и перечеркивания написанного;

- разрешено сокращение длинных слов, а продолжение длинных фраз можно вписать вне строки рядом или под ней.

Такие строгие требования связаны с программой сканирования и оцифрования каждой поданной декларации — если не соблюдать инструкцию, компьютер не сможет считать сведения, а вручную переписывать данные из всех бумажных документов инспекторы физически не в состоянии.

Полный текст инструкции можно скачать здесь.

При использовании программы она сама учтет все правила и заполнит отчет по ним.

Образец и пример заполнения 3-НДФЛ при возврате налога за обучение

Для лучшего понимания порядка внесения сведений приведем общие исходные данные.

Пример 1

Морскова Дарья Павловна учится на четвертом курсе в институте по направлению «Иностранные языки» и оплачивает за каждый год обучения 30 000 рублей. По совместительству она уже 2 года работает в туристической компании «7 чудес» менеджером по продажам и имеет оклад 13 000 рублей каждый месяц. С зарплаты работодатель удерживает НДФЛ в размере 1 690 рублей (13% от оклада).

Как оформить 3-НДФЛ на возврат подоходного налога за обучение вручную на бумажном бланке:

- Возьмите страницы в окне приема у инспектора либо распечатайте дома — нужны 5 страниц (титульный, разделы 1-2, листы А и Е1).

- Отчет удобнее заполнять с конца. Начните с листа Е1.

- В графе 070 поставьте 0.

- В строках 120, 170-190 укажите размер трат на учебу за календарный год — значение лучше посмотрите в квитанции. Несоответствие повлечет отказ по заявлению.

- Возьмите Лист А.

- Укажите ИНН, КПП, ОКТМО и название места работы — для правильного заполнения этих строк ориентируйтесь по справке 2-НДФЛ.

- Строки 070-100 заполните строго по этой же справке — найдите итоги и перепишите.

- Возьмите Раздел 2.

- Вид дохода — «иное».

- Заполните графы 010, 030, 040, 060, 070, 080 и 140. Под этими графами в скобках есть подсказки, как посчитать значения. Сумма из строки 140 — и есть возврат за обучение. В остальных графах проставьте нули — по одному в первой клетке каждой строки, а затем прочерк.

- Возьмите Раздел 1.

- В графе 010 напишите «2».

- КБК и ОКТМО — нужно узнать у инспекторов или посмотреть на сайте ФНС.

- В строку 050 впишите значение из графы 140 предыдущего листа.

- Возьмите титульную страницу.

- Впишите имя, место рождения и т.д. строго по паспорту. Также запишите реквизиты самого паспорта.

- Номер корректировки — 0.

- Код периода — 34 (год).

- Сам период — 2021 (или тот, за который подается отчет, не ранее чем за 3 последних года).

- Код инспекции — нужно посмотреть на стендах или на сайте ФНС.

- Код страны — 643 (РФ).

- Категория плательщика — 760.

- Вид документа — 21.

- Статус плательщика — 1 (резидент).

- Укажите количество страниц.

- На всех листах впишите свой ИНН, поставьте подпись, укажите дату.

Важно!

Датой должен быть день подачи ее в ИФНС.

https://www.youtube.com/watch?v=mN6xxajC2D8

Образец заполненной декларации 3-НДФЛ из приведенного примера можно скачать здесь.

Налоговый вычет за обучение в программе «Декларация» оформляется еще быстрее. Загрузить ее можно по ссылке.

Пошаговая инструкция по заполнению 3-НДФЛ за учебу за себя через программное обеспечение:

- Установите приложение с помощью мастера установок.

- Запустите её.

- Откроется раздел «Задание условий».

- В строке «Номер инспекции» нажмите на кнопку с многоточием и выберите в списке ИФНС, в которой вы состоите на учете. Если вы не знаете ее номер и название, то воспользуйтесь бесплатным сервисом на сайте ФНС «Адрес и платежные реквизиты Вашей инспекции».

- Введите ОКТМО — узнать его возможно через тот же бесплатный сервис.

- В этом разделе больше ничего не нужно вводить, все галочки оставьте на своих местах.

- Откройте раздел о декларанте.

- Впишите информацию о себе строго по паспорту.

- Если вы не знаете свой ИНН, то его тоже можно узнать на сайте ФНС через сервис «Узнай свой ИНН».

- В строке кода документа, удостоверяющего личность, нажмите на кнопку и выберите код «21».

- Запишите его реквзитиы.

- Можно указать свой номер — если у инспектора, проверяющего вашу декларацию, возникнут вопросы, он сможет позвонить и уточнить неясности без официального приглашения в налоговую.

- Перейдите в раздел доходов.

- Нажмите на знак «+» в первой части окна.

- В открывшемся окне заполните графы о работодателе — для этого просмотрите справку 2-НДФЛ, полученную в бухгалтерии работодателя. Поставьте галочку напротив строки о стандартных вычетах. Если вы работаете в нескольких местах, то можно добавить и другого работодателя — нажмите на «+» и запишите его.

- Нажмите на знак «+» во втором блоке раздела.

- Код дохода в данном случае — «2000» — зарплата.

- Укажите сумму ежемесячной зарплаты и месяц. Эту информацию берите из справки 2-НДФЛ.

- Если по справке зарплата всегда одинаковая, то можно просто продублировать оклад необходимое количество раз, нажав на соответствующую кнопку. Сколько месяцев заявитель получал зарплату, столько строк и должно быть в блоке. Морскова Дарья работала все 12 месяцев. Если же ежемесячный заработок разный, придется вносить каждый вручную.

- Запишите в строках внизу итоги из справки 2-НДФЛ.

- Перейдите в раздел вычетов.

- У Дарьи Морсковой нет детей, поэтому она сразу переходит к блоку «Социальные». Если у вас есть дети, то за них тоже можно получить небольшой возврат.

- В разделе социальных вычетов установите флажок в строке «Предоставить…».

- Укажите сумму расходов на обучение за календарный год.

- Декларация заполнена. Можно нажать на «Проверить» в шапке программы или сразу перейти к сохранению и печати.

Важно! Если оплата за учебу производилась частями, например, 15 000 — в начале учебного года, а 15 000 — во втором семестре, в декларации нужно указывать ту сумму расходов, которые были в календарном году, а не в учебном.

Образец 3-НДФЛ за обучение в автошколе

3-НДФЛ за свое обучение в автошколе заполняется точно так же, как и при обучении в образовательных учреждениях.

Пример 2

Морскова Дарья проходит курсы вождения в автошколе «Форсаж». За курсы она заплатила 25 000 рублей. При этом Дарья работает помощником бухгалтера в компании «Кристаллы» и получает ежемесячный оклад 30 000 рублей. За год она дважды получила зарплату по второму месту работы, в ООО «Золотое руно» — в декабре и в мае, по 20 000 рублей.

Образец заполнения можно скачать здесь.

Как подать декларацию на возврат подоходного налога за учебу?

Декларация 3-НДФЛ для возврата налога по расходам на обучение представляется в ИФНС одним из способов:

- самому сдать в окно бумажный бланк;

- сдать в окно — на флешке;

- через представителя, имеющего нотариальную доверенность, в окно;

- по почте — нужно будет сделать опись и заверить все копии у нотариуса;

- по ТКС — нужно иметь учетную запись на сайте ФНС и сертификат усиленной цифровой подписи;

- через МФЦ — самому или через доверенное лицо.

К декларации обязательно прикладываются (в случае удаленной отправки — прикрепляются скриншоты) документы:

- заявление;

- справка 2-НДФЛ для налоговой на возврат за обучение;

- договор с образовательным учреждением;

- квитанции об оплате учебы;

- справка об обучении на очном отделении;

- копия лицензии учебного заведения.

Все документы должны быть в копиях и оригиналах.

Сколько деклараций подавать для возврата НДФЛ за обучение за 3 года?

Декларация — это заявление лица о своих доходах и правах на льготы, преференции и вычеты за определенный период.

В случае 3-НДФЛ периодом является календарный год, и налогоплательщику нужно подумать, были ли у него за прошедший год доходы вне места трудоустройства — например, от выигрышей или от продажи ценностей.

Как правило, если такие доходы были, ему на адрес по прописке придет письмо с уведомлением о наличии объектов обложения.

https://www.youtube.com/watch?v=VJ5CNebqYAE

Для ИФНС ключевую роль при приеме отчетности играет актуальность поданной формы.

Получить возмещение 3-НДФЛ за обучение можно за 3 последних года. Заполнить декларацию 3-НДФЛ за учебу за 2021 год можно будет только в 2021 году.

За любой год нужно подавать тот бланк, который был принят на тот момент.

Скачать декларацию о возврате подоходного налога 13 процентов за обучение можно:

- за 2021 год — здесь;

- за 2021 год — здесь;

- за 2015 год — здесь.

Вместо возврата заявитель может претендовать на компенсацию расходов по месту трудоустройства — для этого соискатель подает тот же перечень документов в ИФНС, но получает не решение от инспекции, а уведомление, которое нужно представить начальнику.

Бухгалтер оформит сотруднику вычет, с 2021 года в данном случае действует код 320 — социальный вычет за обучение, и со следующего месяца зарплата будет приходить в полном объеме.

Итоги

- Возврат за обучение можно оформить в течение 3 лет.

- Декларацию можно подать в бумажном виде, на флешке, по почте или онлайн.

- Можно получить вычет по месту трудоустройства.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Заполнение 3 ндфл при возврате налога за обучение

Время чтения 12 минутСпросить юриста быстрее. Это бесплатно! Размер шрифта: A+ | A−

Декларация, представляемая в налоговый орган для получения налогового вычета (далее н/в) по тратам за обучение, должна быть составлена на бланке формы 3-НДФЛ и заполнена в соответствии с установленным порядком. Бланк декларации должен быть того года, за который планируется возмещение расходов. Иными словами, если н/в заявляется за 2014 год, то и бланк должен быть актуальным именно на этот период.

Заполнение декларации от руки

Бланк декларации 3-НДФЛ, актуальной на дату произведения расходов формы, можно получить в любом налоговом органе, а также, скачав c сайта Федеральной налоговой службы.

Заполнение документа должно осуществляться в соответствии с установленным порядком, которым определены основные условия для заполнения декларации от руки. К ним законодатель относит:

- Внесение сведений в документ заглавными печатными буквами;

- Каждой букве должна отводиться отдельная ячейка (в том числе и знакам препинания);

- Сведения вносятся справа налево, числовые показатели выравниваются по правому краю;

- Пустые ячейки отчеркиваются прямой линией;

- В готовом документе не должно быть никаких исправлений, помарок, замазок, затирок и ошибок. Все сведения должны быть верными и актуальными. Ошибки в документе являются основанием для отказа в его приеме;

- В случае если документ распечатывается на компьютере, не допускается печать с двух сторон, а также скрепление листов документа и повреждение, расположенного в верхней части документа, штрих-кода.

В случае возникновения каких-либо вопросов гражданин может обратиться за разъяснением в налоговый орган, который обязан будет проконсультировать лицо и если это необходимо, помочь ему заполнить декларацию.

Заполнение отчетности с помощью компьютера (без использования спецпрограмм)

Для того чтобы заполнить декларацию на компьютере, необходимо вначале установить на ПК такие программы, как Acrobat Reader (если декларация в формате *pdf) и Microsoft Excel (если декларация в формате *xlc). Декларацию 3-НДФЛ в формате *pdf можно скачать на сайте ФНС РФ. Более адаптированную и простую для заполнения форму в формате *xlc можно скачать на нашем сайте.

https://www.youtube.com/watch?v=hRuBbnzv488

Форма 3 ндфл за 2015 год для подачи в 2021

К электронному заполнению законодатель не предъявляет столь строгих требований, как к ручному и ограничивается лишь указанием на то, что сведения должны быть внесены заглавными печатными буквами с использованием шрифта Courier New размером 16-18.

Заполнение документа с использованием специальных программ

Наиболее простым является способ внесения сведений в отчетность с помощью специального ПО, разработанного финансовым ведомством.

Программы расположены на сайте ФНС РФ и ГНИВЦ ФНС и доступны для скачивания абсолютно бесплатно. Всего способов заполнения отчетности с помощью указанных программ три:

- Личный кабинет налогоплательщика (ЛКН);

- Программа «Декларация»;

- Программа «Налогоплательщик ЮЛ».

Рекомендация: Наиболее адаптированной для применения физическими лицами является программа «Декларация», которую можно скачать на сайте финансового ведомства.

Заполнение отчетности в ЛКН возможно только после личного обращения в налоговый орган для регистрации учетной записи пользователя.

Для отправки документа по электронным каналам связи необходимо наличие ЭЦП (цифровой подписи).

Порядок заполнения декларации при заявлении н/в за обучение

Исходные данные

Малинин В.В. в 2015 г. оплатил курсы повышения квалификации, истратив на это 75 тыс. руб.

В указанный период Малинин работал на заводе «Станколит» в должности токаря с з/п 45 700 руб. в месяц. По итогам года его доход составил 548 400 руб., из которых 71 292 руб. пошли на уплату подоходного налога.

При составлении отчетности, необходимой для получения н/в, он должен будет заполнить следующие листы: Титульный, Разделы 1 и 2, Листы А и Е1.

Образец заполнения ТЛ

Строка (номер примечания) | Пояснение |

1 | Отражается индивидуальный номер н/п согласно выданному свидетельству о постановке на учет в н/о. |

2 | «0» — при сдаче первичной декларации (в нашем случае); «1 и т.д.» — если сдается корректировочная (если в предыдущей были обнаружены ошибки и налоговый инспектор потребовал внести исправления в н/д) декларация. |

3 | Указывается значение «34», так как декларация — годовая. Для иных случаев (когда отчетность подается, например, ИП) в данной ячейке указывается иной период. При заявлении н/в всегда указывается значение «34». |

4 | Вписывается год, в котором были произведены траты на обучение, и соответственно за который заявляется вычет. |

5 |

|

6 | Так как н/в заявляется в РФ, то указывается значение «643». |

7 | Для физлиц, заявляющих н/в код всегда — 760 |

8 | Блоки «Сведения о н/п» и «Сведения о документе, удостоверяющем личность» заполняются строго в соответствии с паспортом, в том числе и место рождения. |

9 | Для физлиц, заявляющих н/в всегда указывается значение – 1. |

Строка (номер примечания) | Пояснение |

10 | Указывается адрес МЖ в соответствии с паспортом (место прописки). |

11 | Номер телефона необходимо указать именно контактный, по которому налоговый инспектор сможет связаться с заявителем н/в в случае, если возникнут какие-либо вопросы. |

12 | Общее количество листов по данному виду вычета, как правило, не превышает — 5. Большее количество может быть только в случае, если н/п имеет большое количество источников доходов и для их указания требуется заполнение нескольких листов А. Во втором поле (справа) необходимо указать общее количество листов документов, прилагаемых к декларации для подтверждения права на н/в. Декларация в общем количестве листов не считается. |

13 | Если гражданин сам подает н/д, то указывается только значение – 1, а остальные поля отчеркиваются. Если представитель налогоплательщика, то ставится значение – 2, ниже вносятся ФИО представителя и сведения о доверенности. |

Образец заполнения Р.1

Строка (номер примечания) | Пояснение |

1 | При заявлении н/в и возврате средств на руки необходимо отразить значение «2». |

2 | КБК для возврата НДФЛ из бюджета — 18210102010011000110 |

3 | Данный код можно узнать на сайте ФНС, указав адрес проживания |

4 | Так как в нашем случае производится только возврат налога, указываем значение «0». |

5 | Отражаем сумму, подлежащую возврату на руки. Данная строка равна строке 140 Р.2 |

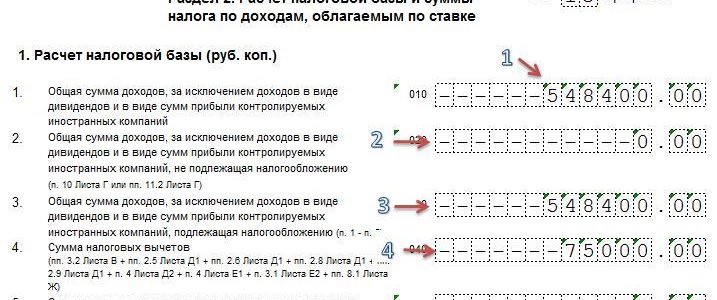

Строка (номер примечания) | Пояснение |

1 | Указываем сумму полученного за год дохода, не вычитая с него НДФЛ. |

2 | В нашем случае указываем «0», так как доходов, не облагаемых НДФЛ не было. |

3 | Вписываем ту же сумму доходов, что и по строке 010. |

4 | Указываем сумму н/в (произведенных трат). |

5 | В нашем случае отражаем значение «0», так как уменьшающих доход расходов не было и дивидендов тоже. |

6 | В данной строке указываем разницу между строками п.3 и п.4 |

Строка (номер примечания) | Пояснение |

7 | В данной строке указывается сумма НДФЛ, которая должна была быть исчислена в бюджет с учетом н/в (п.6*13%). |

8 | В данной строке отражается сумма налога, которая была удержана из з/п и уплачена в бюджет. |

9 | В нашем случае не заполняются. |

10 | Указывается сумма н/в, подлежащая возврату из бюджета (п.8-п.7). |

Образец заполнения Листа А

Строка (номер примечания) | Пояснение |

1 | При заявлении н/в налоговая ставка всегда будет равна 13%. По иным ставкам н/в не подтверждается. |

2 | Указываем ИНН/КПП и ОКТМО работодателя (источника доходов). Данную информацию можно посмотреть в справке 2-НДФЛ, которую необходимо будет приложить к пакету документов на вычет. |

3 | Указываем по обоим строкам сумму дохода, полученную от данного работодателя (с включенной в него НДФЛ). |

4 | Отражаем сумму НДФЛ, которая была удержана с з/п и внесена в бюджет. |

Образец заполнения Листа Е1

Так как в нашем случае, вычет заявляется по расходам за обучение, разделы 1 и 2 данного листа не заполняются.

Строка (номер примечания) | Пояснение |

1 | Указываем сумму трат, израсходованных на обучение (но не более установленного предела). |

2 | Если заявляется только вычет по обучению, то данные строки не заполняются. |

3 | Общая сумма трат по расходам на обучение, лечение и уплату страховых взносов. Так как в нашем случае были только траты на обучение, отражаем сумму равную п. 3.1. |

4 | Если в году, за который заявляется н/в, заявитель уже получает вычеты по месту работу необходимо указать их сумму. |

5 |

|

Скачать заполненный образец формы 3-НДФЛ на налоговый вычет за обучение.

https://www.youtube.com/watch?v=ARurj4sahFU

Если вам требуется квалифицированная помощь в подготовке всех необходимых документов и заполнении формы 3-НДФЛ на налоговый вычет, то наши специалисты готовы сделать это за вас.

💥 Видео

Вычет за обучение - заполнение 3-НДФЛ в программе декларацияСкачать

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ В 2023 ГОДУ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ОБУЧЕНИЕ РЕБЕНКА ИЛИ СВОЕ ОБУЧЕНИЕ ОНЛАЙНСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Налоговый вычет за обучение в автошколе: как заполнить декларацию 3-НДФЛ и вернуть налог за обучениеСкачать

Налоговый вычет за обучение 2022 - Заполнению декларации 3-НДФЛ за обучение в личном кабинете 2022Скачать

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Как вернуть деньги за Обучение в вузе, автошколе, заполнить декларацию 3 НДФЛ в приложении НАЛОГИ ФЛСкачать

ЗАПОЛНЕНИЕ 3-НДФЛ НА НАЛОГОВЫЙ ВЫЧЕТ ЗА ЛЕЧЕНИЕ И ПОКУПКУ ЛЕКАРСТВ В ПРОГРАММЕ "ДЕКЛАРАЦИЯ"Скачать

Вычет за обучение ребенка, детский сад, школу, вуз - заполнение декларации 3-НДФЛ в личном кабинетеСкачать

Налоговый вычет на лечение 2024 - Как заполнить декларацию 3-НДФЛ за лечение в личном кабинете ЛКФЛСкачать

Как оформить налоговый вычет через госуслугиСкачать

Как получить налоговый вычет за обучение?Скачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

Налоговый вычет за обучение | Пошаговая инструкция 2023Скачать