Если рассуждать максимально кратко и по сути, то паи ПИФов – это прямой аналог акций ETF, фондов, которые представляют собой портфели ценных бумаг, собранных по какому-либо признаку:

- в том же соотношении и те же бумаги, что и входят в расчет известных биржевых индексов (индексные ETF);

- по отраслевому признаку (ETF на металлы; сырьевые ETF);

- фонды, объединяющие бумаги определенной направленности (облигационные ETF; дивидендные ETF и пр.).

То есть, собираем в портфель ценные бумаги по соответствующему признаку и на основании данного портфеля выпускаем самостоятельные акции, которые уже продаем на рынке – это «механика» работы фондов ETF. У паевых фондов все очень похоже за исключением буквально двух характерных отличий:

- С точки зрения активов ПИФы также представляют собой портфели ценных бумаг, объединенных по тому или иному признаку, куда входят не только акции тех или иных компаний, но также и акции профильных ETF. То есть, если акции ETF можно назвать квази бумагами (то есть, ценными бумагами, выпущенными на базе других бумаг), то паи ПИФов – это квази бумаги «в квадрате». Впрочем, такая финансовая технология также имеет свою рыночную логику, а значит право на существование.

- ETF хоть и называется фондом, но по сути – это просто портфель, «сборная солянка» различных ценных бумаг. Данный фонд не имеет никаких исполнительных органов (ни директора, ни бухгалтера, ни даже условной секретарши) – он вообще не имеет никакого персонала. Единственное, что с данной точки зрения присутствует у ETF, это управляющая компания, которая является его учредителем (все-таки, портфель не маленький и кто-то должен его собрать). При этом акции ETF вращаются на открытом рынке и никто (кроме, разве что маркет-мейкеров) не берет на себя ответственность за поддержание их ликвидности. А вот учредитель паевых фондов (в рамках российского законодательства), напротив, берет на себя обязанность во «внебиржевом порядке», то есть, на неорганизованном рынке осуществлять как продажу, так и выкуп паев по ценам в соответствии с фактическим спросом и предложением. Как правило, просто с ориентировкой на биржевую их стоимость. В качестве таких учредителей выступают крупные банки (категории А) и финансовые компании, имеющие банковскую лицензию. Фактически они отвечают за обращение ценных бумаг ПИФов в стране и поддерживают 100%-ную их ликвидность.

ВАЖНО: Не стоит путать 100%-ную ликвидность и 100%-ную надежность (как в случае с депозитами, где государством посредством системы страхования вкладов гарантируется их возврат населению).

На паи данная система не распространяется, зато ПИФы могут обеспечить инвесторам получение намного большей доходности, а потому это направление вложений является наиболее взвешенным с точки зрения риск/выгода.

С точки зрения надежности самыми малорискованными паями объективно являются бумаги ПИФов «Сбербанка» (а точнее, выпущенными управляющей компанией «Сбербанк Управление Активами», которая до 06 ноября 2012 года именовалась ЗАО УК «Тройка Диалог»).

И это логично – крупнейший банк страны, чьи обязательства по сути авалированы государственной казной (если не формально, то реально, по результатам трех последних кризисов банковской ликвидности). Представляется разумным составить рейтинг ПИФов «Сбербанка» по доходности на 2021 год.

Итак, ТОП выгодных ПИФов 2021 года.

- Лучшие ПИФы 2021

- Резюме

- Доходность ПИФов и порядок ее расчета. доходности ПИФов 2021

- Как считается доходность ПИФов?

- Доходность пифов по разновидностям

- Комиссии и налоги

- Бенчмарк – индикатор доходности ПИФа

- За какой промежуток времени анализировать доходность?

- Самые доходные ПИФы 2021 года

- На что обращать внимание при покупке доходного ПИФа?

- Заключение

- ПИФов России по доходности — какой выбрать паевый фонд?

- ПИФы в РФ

- Плюсы

- Риски

- Доходность ПИФов

- Чему уделить внимание

- Что еще оценивать перед вложением

- Виды ПИФов

- Где приобретать паи

- Каким рейтингам стоит доверять

- по доходности ПИФов

- и ПИФов по доходности: паевые инвестиционные фонды

- Как выбрать надежный ПИФ, который принесет доход

- На какой временной дистанции анализировать доходность

- Как формируется доходность ПИФ

- Комиссии

- Налоги

- Индексы

- Советы и рекомендации

- 🎥 Видео

Лучшие ПИФы 2021

| Наименование: | по ст-ти чистых активов |

| ПИФ «Сбербанк — Глобальный долговой рынок».Здесь средства размещаются в корпоративных и государственных облигациях EM и DM, чей номинал – доллары США. Приобретаются и облигации в иных национальных валютах (во всех, кроме рублей). Управленческая стратегия фонда подразумевает активный переброс средств из одних долговых бумаг в другие в зависимости от рыночной конъюнктуры, а также постоянный поиск новых наименований бумаг с максимально выгодным соотношением риск/доходность. | 16 |

| ПИФ «Сбербанк — Еврооблигации».Объект инвестирования – гос. и корпоративные долговые облигации эмитентов, зарегистрированных в России и странах СНГ. Номинал бумаг – доллары США. Возможны и другие валюты, если при этом существует хорошо отлаженный механизм хеджирования рисков их девальвации. Портфель диверсифицирован по отраслевым секторам и эмитентам. | 5 |

| ПИФ «Сбербанк — Развивающиеся рынки».Объект вложений здесь – ETF Vanguard FTSE EM, который привязан к индексу FTSE EM. | 19 |

| ПИФ «Сбербанк — Америка».Объект вложений – индексный ETF SPDR S&P500, привязанный к американскому индексу S&P500. | 18 |

ПИФ «Сбербанк — Глобальное машиностроение».Инвестиции здесь направляются в акции крупнейших машиностроительных компаний (как отечественных, так и зарубежных по отношению к РФ):

На бумаги, так или иначе посвященные машиностроению приходится около 41% от общих средств ПИФа; на авиастроительное машиностроение – 25%; на прочее транспортное машиностроение – около 15%. | 22 |

| ПИФ «Сбербанк — Глобальный Интернет».Вложения ПИфа осуществляются как в акции, так и в депозитарные расписки (АДР/ГДР) крупных компаний, функционирующих в сфере развития интернета. Кроме того, в портфель также входят акции индексных ETF профильного сектора. | 3 |

| ПИФ «Сбербанк — Европа».Объект вложений – ETF Ishares Eurostoxx 50 (привязан к индексу EURO STOXX 50). | 21 |

ПИФ «Сбербанк — Потребительский сектор».Если вас интересуют вложения в реальный сектор, где присутствует повышенная ликвидность, то стоит обратить внимание на паи данного ПИФа. Здесь инвестиции осуществляются в акции предприятий из сектора текущего потребления, причем, работающих на российском рынке:

| 9 |

| ПИФ «Сбербанк — Природные ресурсы».В рамках фонда приобретаются бумаги (акции) сугубо отечественных добывающих предприятий (подразумеваются как углеводороды, так и компании, добывающие и перерабатывающие черные и цветные металлы, а также драгоценные камни). | 10 |

| ПИФ «Сбербанк — Телекоммуникации и Технологии».Фонд агрегирует в себе акции российских сотовых компаний и предприятий из сектора IT-технологий. | 15 |

| ПИФ «Сбербанк — Финансовый сектор».Приобретаются акции отечественных коммерческих банков категории А (первого и второго эшелона ликвидности). | 11 |

| ПИФ «Сбербанк — Фонд активного управления».Вложения осуществляются в бумаги рос. компаний первого эшелона ликвидности («голубым фишкам»). | 13 |

| ПИФ «Сбербанк — Фонд акций Добрыня Никитич».Большая часть активов фонда – «голубые фишки», но при этом они «разбавляются» акциями второго эшелона ликвидности. | 4 |

| ПИФ «Сбербанк — Фонд акций компаний малой капитализации».Приобретаются акции компаний-эмитентов второго эшелона ликвидности. При этом покупаются акции только тех из них, которые имеют высокий значительный потенциал увеличения своей стоимости. (Выше общерыночных значений). | 17 |

| ПИФ «Сбербанк – Фонд облигаций Илья Муромец».Объект инвестиций – рос. государственные и корпоративные облигации, имеющие средний и высокий уровень дюрации. | 2 |

| ПИФ «Сбербанк — Фонд перспективных облигаций».Объект вложений – отечественные долговые бумаги (облигации), но только 2 и 3 эшелонов ликвидности. | 1 |

| ПИФ «Сбербанк — Фонд рискованных облигаций».Вложения осуществляются в облигации 2 и 3 эшелона ликвидности. Только среди них выбираются с максимальным потенциалом роста капитализации в среднесрочной перспективе. | 6 |

| ПИФ «Сбербанк — Фонд Сбалансированный».Здесь соотношение ценных бумаг различных классов и категорий изменяется в зависимости от конъюнктуры рынка. В этом заключается основа рыночной стратегии управления фондом. | 7 |

| ПИФ «Сбербанк — Электроэнергетика».Приобретаются акции российских генерирующих, сетевых и сбытовых предприятий. | 14 |

| ПИФ «Сбербанк — Биотехнологии».Объект инвестиций – бумаги ETF iShares Nasdaq Biotechnology, следующий за индексом Nasdaq Biotechnology Index. Помимо акций данного ETF в состав портфеля ПИФа попадают обыкновенные и привилегированные акции профильных иностранных компаний. | 8 |

| ПИФ «Сбербанк — Золото».Объект инвестиций – ETF PowerShares DB Gold Fund. Стоимость акций ETF повторяет тренд цены на золото на мировом рынке. | 12 |

| ПИФ «Сбербанк — Денежный».Инвестиционной целью является заработок от размещения средств в депозитах наиболее надежных отечественных банков. Также вложения осуществляются и в краткосрочные облигации (и государственные, и корпоративные). Приоритетом является поддержание высокой ликвидности активов фонда. | 20 |

Резюме

Какой же ПИФ выбрать в 2021 году? Однозначный совет сформировать крайне сложно, равно как и трудно выбрать универсально верный способ безупречного определения направлений корректных инвестиций.

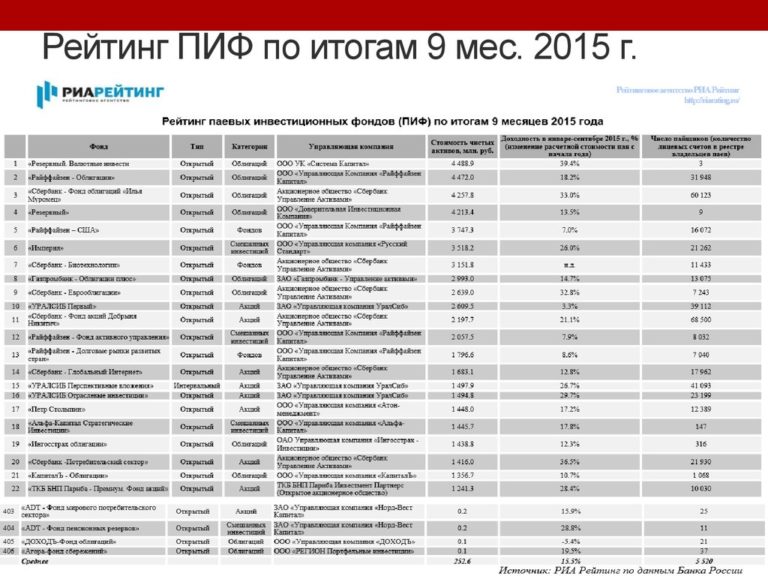

Однако в процессе выработки решения рекомендуется принять во внимание представленный выше рейтинг. Ведь место каждой позиции определяется по величине средств ПИФа (его капитализации).

То есть, ориентируясь на данный рейтинг, вы автоматически основываетесь на «оплаченные» мнения очень большого количества инвесторов. Как следствие, вероятность ошибки существенно снижается.

Последнее изменение Пятница, 24 Января 2021 16:27

Видео:Инвестирование в ПИФы - Стоит ли вкладывать? Как заработать? Как это работает? (16+)Скачать

Доходность ПИФов и порядок ее расчета. доходности ПИФов 2021

ПИФы – это очень популярный инструмент среди российских инвесторов. Фонды используют как для сохранения, так и для приумножения инвестиционного капитала.

При выборе подходящего фонда многие инвесторы смотрят на доходность ПИФов как на главный критерий.

Но инвестиции в самых доходные ПИФы не всегда оправданы, так как нужно смотреть на общую экономическую ситуацию.

Как считается доходность ПИФов?

Чтобы ответить на этот вопрос, нужно знать, как устроены ПИФы. Каждый фонд придерживается определенной инвестиционной стратегии, и приобретает активы на свой баланс в соответствии с ней. Например, если это ПИФ акций, то он приобретает акции определенных компаний.

https://www.youtube.com/watch?v=6CplOsvOaiI

Чтобы рассчитать стоимость пая, нужно общую стоимость чистых активов на счете ПИФа (СЧА) разделить на количество выпущенных паев. Например, если стоимость акций на балансе фонда составляет 1 млрд рублей, а паев – 1 млн рублей, то делим 1 000 000 000 / 1 000 000 и получаем 1000 рублей.

Если к концу года стоимость акций повысится до 1,1 млрд рублей, то стоимость паев возрастет до 1100 рублей, т.е. на 10%. Если же СЧА упадет, к примеру, до 0,9 млрд, то цена пая сократится до 900 рублей.

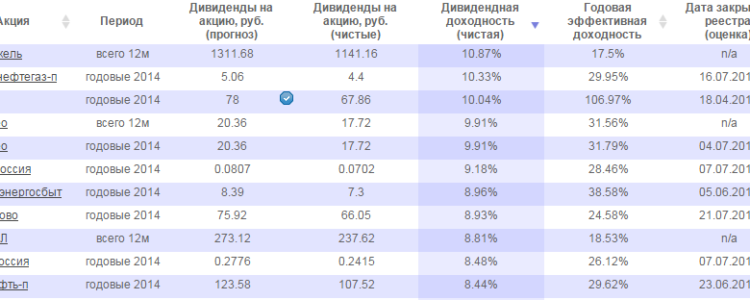

Таким образом, доходность ПИФов напрямую зависит от стоимости активов, которые приобретает фонд. При этом получаемые купоны и дивиденды, как правило, не выплачиваются инвесторам, а используются для приобретения дополнительных активов, что дополнительно «разгоняет» цену пая.

Доходность пифов по разновидностям

Основные разновидности ПИФов и их примерная доходность таковы:

- Фонды государственных облигаций – наименее рисковые и доходные. Прибыльность обычно находится в диапазоне 6-8% годовых, т.е. чуть выше депозитов.

- Фонды еврооблигаций – результат инвестирования будет зависеть, в том числе, от курса рубля. Если наша валюта падает, то за счет хеджа инвестор получает дополнительную прибыль. Доходность обычно на уровне 8-10% годовых, но при укреплении рубля падает.

- Фонды корпоративных облигаций – чуть более рисковый вариант, чем предыдущие, включает в состав активов долг российских компаний. В зависимости от отрасли может принести прибыль до 10%, а то и 15% годовых.

- Фонды акций – самые рискованные из всех ПИФов. Доходность сильно зависит от набора конкретных акций, входящих в состав активов. Поэтому разброс большой – от 5% до 100% годовых.

- Отраслевые фонды – инвестируют в конкретные товары или сырье, например, в золото. Цена пая коррелирует с изменением стоимости базового актива.

- Смешанные ПИФы – самые сбалансированные фонды, в состав активов которых в разных пропорциях входят акции и облигации. Обычно приносят инвесторам 10-12% годовых при умеренном риске.

- Фонды фондов – служат «обертками» для паевых и биржевых фондов (ETF), которые российскому инвестору просто так не купить без доступа на зарубежные биржи.

Средняя доходность ПИФов

В целом доходность по ПИФам в России очень сильно зависит от внешнеполитических рисков. Например, когда в 2021 году ввели санкции против отдельных компаний, то многие ПИФы акций просто «просели» по доходности.

Например, ПИФ акций компаний малой и средней капитализации от ВТБ Управление активами практически весь 2021 год падал, но в итоге всё же показал положительную динамику.

ПИФ ВТБ

Когда в августе 2021 года США запретили своим резидентам держать ОФЗ, то обычно стабильно растущие ПИФы, вкладывающие в госбумаги, значительно упали. И это при том, что сами ОФЗ не изменились, более того, за счет падения стоимости их доходность увеличилась. Многие опытные инвесторы использовали этот момент для входа в такие ПИФы и ETF.

Аналогичная ситуация произошла и с корпоративными облигациями. Это хорошо видно на примере Фонда перспективных облигаций компании Сбербанк Управление активами. Видна просадка в 2021 году и значительный подъем в 2021-м.

ПИФ Сбербанка

Комиссии и налоги

Кроме того, при инвестировании в ПИФы нужно учитывать тот факт, что на итоговую доходность влияют комиссии, которые взимают управляющие компании, а также налоги.

Комиссии бывают трех видов:

- при покупке – называется «надбавка», обычно ее значение 1-2%;

- при продаже пая – называется «скидка», чем дольше держать паи, тем меньше комиссия;

- за управление – как правило, 0,3-1% от СЧА фонда за год.

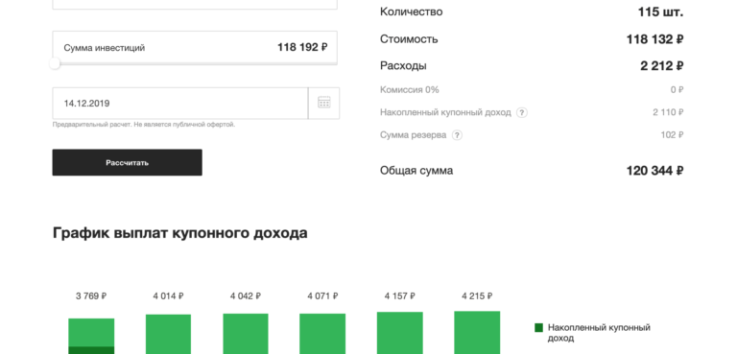

На скриншоте – комиссии Сбербанка за управление паями ПИФов.

Комиссии ПИФов

В итоге комиссии могут съедать от 1% до 3% прибыли. Поэтому важно узнать, как можно на них сэкономить.

https://www.youtube.com/watch?v=UoDzc0CeArU

Большинство ПИФов применяют нулевую скидку при погашении паев спустя 3 года, а также взимают меньшую надбавку при вложении крупной суммы. На комиссию за управление инвестор повлиять, к сожалению, не может. Ее размер целиком и полностью определяется управляющей компанией.

Что касается налога, то инвестор должен заплатить стандартный подходный налог 13% при погашении пая с прибылью. Налог платиться только с полученного дохода. Например, если инвестор купил 500 паев за 1200 рублей каждый, а продал их за 1300, то он получил доход в размере 50000 рублей. В казну нужно будет уплатить 6500 рублей.

Бенчмарк – индикатор доходности ПИФа

Таким образом, сама по себе доходность ПИФов в отрыве от экономической ситуации не дает представления о качестве работы фонда.

Более того, многие начинающие инвесторы, опираясь только на данные о доходности в прошлом, ведут себя на рынке совершенно неправильно.

Они приобретают паи самых доходных фондов, когда их стоимость находится на максимальном значении, а продают их при снижении цен, паникуя из-за того, что их сбережения уменьшаются.

Следовательно, чтобы понимать, когда именно следует вкладывать в ПИФ и каковы его перспективы, необходимо проанализировать, в какие инструменты инвестирует фонд, по какой стратегии и как ведут себя управляющие при нестабильности на рынке.

Для понимания, насколько профессионально ведут себя управляющие и насколько вообще выгоден фонд, оптимально сравнить его с бенчмарком. Это индекс, с которым сравнивается доходность ПИФа. При прочих равных – если кривая доходности паевого фонда обгоняет бенчмарк, то этот ПИФ лучше, чем аналоги.

Например, на графике – стоимость пая ПИФа «Райффайзен – акции». В качестве бенчмарка выступают сразу два индекса: IF—EG и Мосбиржи. Фонд обгоняет их оба.

ПИФ Райффайзена

На самом деле анализировать доходность фондов следует при помощи различных технических индикаторов, например, коэффициента Шарпа или альфа, а также смотреть на волатильность.

Эти коэффициенты показывают, насколько эффективно работают управляющие и отрабатывают ли все возможности рынка, а также на сколько примерно вырастет (или упадет) стоимость пая в зависимости от величины бенчмарка.

Например, если индекс меняется на 2%, то цена пая может меняться на 2,5%, причем это работает в обе стороны – и на понижение, и на повышение.

Но начинающему инвестору достаточно ознакомиться с составом активов, сравнить доходность с бенчмарками и на основании этих данных прикинуть перспективы ПИФа в будущем.

Кроме того, лучше всего инвестировать не в один ПИФ, а несколько. Возможно, даже в рамках различных управляющих компаний. Так ваш доход не будет зависеть от доходности только одного ПИФа и ситуации только в одной отрасли экономики.

За какой промежуток времени анализировать доходность?

Инвестору нужно настроиться на то, что ПИФы – это надолго. Особенно, если речь идет о фондах акций. На краткосрочной дистанции (до года) и даже среднесрочной (до 2-3 лет) возможно падение стоимости пая и, как следствие, доходности ПИФа.

Поэтому оптимально инвестировать в паевые фонды на срок от 3 лет. За этот срок любые негативные тенденции, как правило, сглаживаются, и ПИФ начинает приносить доход.

Многие профессиональные инвесторы, кстати, используют моменты падения доходности инструмента в качестве сигнала на покупку, а потом зарабатывают деньги на резком росте стоимости пая.

В трехлетнем срок инвестирования есть и другие плюсы:

- большинство управляющих компаний предлагают небольшие скидки при выходе из инвестиции спустя 3 года;

- можно получить налоговый вычет на доход.

Следовательно, и анализировать доходность фонда лучше всего как минимум на 3-летнем промежутке времени. Если ПИФ продолжает демонстрировать тенденцию падения стоимости пая больше этого срока, то это говорит о серьезных проблемах в управлении, и лучше избежать инвестиций в него.

Самые доходные ПИФы 2021 года

Если смотреть доходность ПИФов за последний год, то картина такая.

Наиболее прибыльными оказались фонды, инвестирующую в нефтяную и сырьевую отрасль экономики, в числе аутсайдеров, показавших отрицательную динамику, оказались фонды, делавшие ставку на акции несырьевых и потребительских компаний.

Например, ПИФ Альфа-Капитала Торговля просел на 18,35%, а Райффайзена «Потребительский сектор» – на 14,17%. И это вполне отображает реалии российской и мировой экономики.

Лидерами оказались:

- ВТБ – Фонд нефтегазового сектора, +39,98%;

- Альфа-Капитал – Ресурсы, +39,13%;

- Сбербанк – Природные ресурсы, +35,90%;

- Райффайзен – Сырьевой сектор, +33,23%;

- САН – Смешанные инвестиции, +28,10%;

- Альфа-Капитал – Ликвидные акции, +25,61%;

- КапиталЪ – Мировая индустрия спорта, +24,95%;

- Атон – Инфраструктура, +24,45%;

- ТФГ – Валютные еврооблигации, +23,52%;

- Система Капитал – Резервный валютный, +23,11%.

Доходность ПИФов за прошлый год

Если же смотреть на трехлетней дистанции, то лидерами по доходности среди ПИФов оказываются совсем другие управляющие компании:

- Апрель Капитал – Акции сырьевых компаний, +129,45%;

- Апрель Капитал – Акции второго эшелона, +124,83%;

- Уралсиб – Энергетическая перспектива, +109,63%;

- Апрель Капитал – Акции, +108,86%;

- Арсагера – Фонд акций, +74,77%;

- ВТБ – Фонд смешанных инвестиций, +71,63%;

- ВТБ – Фонд акций, +71,24%;

- Агидель – Акции, +69,70%;

- Сбербанк – Природные ресурсы, +68,29%;

- Альфа-Капитал – Ресурсы, +66,60%;1

- ВТБ – Фонд Предприятий с госучастием, +66,51%;

- Райффайзен – Сырьевой сектор, +64,42%.

Доходность ПИФов за 3 года

Как видно, на долгосрочной дистанции фонды акций обгоняют по доходности фонды облигаций и прочие разновидности. Также неплохо себя чувствуют ПИФы смешанных инвестиций за счет более сбалансированного состава активов.

https://www.youtube.com/watch?v=qb4saIW3KAc

Но в то же время именно ПИФы акций наиболее волатильны, и не у каждого инвестора хватит нервов держать дешевеющие паи. К тому же, если фонд непрестанно рос несколько лет, не исключена его коррекция. Поэтому выбирать подходящий ПИФ для инвестирования, опираясь только на его доходность в прошлом, не совсем верно. Удачная история в прошлом не гарантирует такой же прибыли в будущем.

На что обращать внимание при покупке доходного ПИФа?

Обобщим, на какие параметры стоит обращать внимание при выборе подходящего ПИФа:

- доходность ПИФов в прошлом – важный критерий, который позволяет понять, сколько вообще можно заработать на данном финансовом инструменте;

- разница между бенчмарком и графиком котировок пая – если ПИФ обгоняет бенчмарк или идет вровень с ним, то всё в порядке;

- объем собственных средств (стоимость чистых активов) – чем больше средств под управлением фонда, тем более диверсифицированный портфель могут собрать управляющие и тем меньше риски;

- конкретный состав эмитентов и предполагаемая их «судьба» в будущем – если есть основания для роста, то и ПИФ тоже вырастет;

- размер скидок и надбавок – чем меньше возьмет себе управляющая компания, тем больше получит инвестор;

- прирост капитала – чем больше людей инвестируют в фонд, тем лучше: скорее всего, он надежный.

В целом лучше собирать диверсифицированный портфель из нескольких различных фондов. Например, оптимальным будет такой состав:

- 30% – ПИФы облигаций;

- 20% – смешанных инвестиций;

- 40% – акций;

- 10% – отраслевой или сырьевой ПИФ.

На долгосрочной дистанции такой портфель обязательно покажет хорошую доходность, а защитные активы помогут сохранить доходность на среднесрочной.

Заключение

Таким образом, учитывать доходность ПИФов необходимо, но это не единственный критерий при отборе подходящего фонда для покупки.

Нужно смотреть прибыльность инструмента на долгосрочной дистанции, а также сравнивать ее с бенчмарком, чтобы понимать, обыгрывает ПИФ рынок или нет.

Для получения максимальной прибыли и уравновешивания рисков оптимально собрать портфель из паев разных фондов, не соотносящихся друг с другом.

Видео:Паевые инвестиционные фонды (ПИФы): это что такое и как работает ПИФ + рейтинг ПИФов по доходностиСкачать

ПИФов России по доходности — какой выбрать паевый фонд?

Начинающие инвесторы, и те, кто уже хорошо ориентируется в фондовых рынках, работают с рейтингами ПИФов. Правильно составленная выборка позволяет оценить, какая перспектива у вкладчика. Такой прогноз можно сделать, основываясь на доходности фонда или ориентируясь на количество привлеченного капитала.

Для опытных менеджеров составляются рейтинги и по другим критериям. Доходность для начинающих пайщиков более весомый и понятный показатель, но как сориентироваться в выборках, размещенных в интернете, не всегда понятно. Бробанк выяснил, как работают паевые фонды в России и чем отличается объективный рейтинг от заказного.

ПИФы в РФ

Российский рынок паевых фондов относительно молод. Он начал функционировать после подписания указа Президента РФ в 1996 году. По своей сути ПИФ – инвестиционный инструмент, который позволяет своему держателю зарабатывать средства, получая пассивный доход.

Процедура приумножения личного капитала на ПИФах выглядит так:

- определенное количество владельцев капитала покупают паи;

- все вложенные средства консолидируются в едином фонде;

- управление фондом возлагается на управляющую компанию УК, профессиональные менеджеры которой решай как, когда и куда вкладывать средства.

От действий и профессионализма УК зависит эффективность инвестирования. Деньги пайщиков могут вкладываться в разные активы: акции, облигации, другие ценные бумаги, в отрасли экономики, драгметаллы или недвижимость. В идеальном варианте цель ПИФа при изменении цены на актив и ее приросте получить прибыль от разницы между первичной стоимостью и приращенной.

Деятельность ПИФов регулируется законодательством РФ, Центральным банком и специализированными депозитариями, в которых и хранятся все консолидированные средства пайщиков.

Плюсы

Основные плюсы вложения в паи:

- Прогнозируемая доходность выше, чем при сохранении средств на депозитном вкладе. С точки зрения риск-доход ПИФы занимают промежуточное положение между банковскими вкладами и прямыми инвестициями.

- Решение о направлении средств принимают УК, в которых работают профессиональные менеджеры. Сотрудники УК постоянно обучаются и хорошо разбираются в фондовых рынках. Пайщику не обязательно постоянно следить за новостями и пересчитывать рост или падение цен на акции или другие активы, куда были направлены его средства.

- Для начала инвестирования достаточно обладать минимальной суммой в 1 000 рублей. Для прямых инвестиций или вклада такой суммы чаще всего недостаточно.

Риски

Инвестирования без риска не бывает – это аксиома, но ПИФы самый безопасный его вид. Деятельность управляющих компаний контролируется на всех этапах. Ее менеджеры просто не могут проводить операции, которые заведомо убыточны для пайщиков. «Увести» деньги из ПИФов тоже нельзя. Потому что они хранятся в защищенном депозитарии.

https://www.youtube.com/watch?v=X0j-9sGsJXQ

Главный риск – это тот выбор, на котором остановится менеджер УК. Даже опытные трейдеры не в силах предугадать, какой из фондовых рынков на 100 % принесет в заданном периоде запланированную прибыль. Финансовый успех каждого пайщика напрямую зависит от знаний, умения прогнозировать и опыта управляющей компании.

Доходность ПИФов

Доходность ПИФов определить непросто. В интернете часто размещают рейтинги с данными, что от этого вида инвестирования можно получить 15-25 % прибыли. Но это среднеарифметическая величина. Складываются достигнутые прибыли по всем паевым фондам и делятся на их количество. Оценить тот доход, который получит конкретный держатель пая от своей инвестиционной деятельности гораздо сложнее.

Средний показатель принят скорее для того, чтобы вкладчики могли оценить, какая ориентировочная доходность может быть от их вложений. Некоторые управляющие компании могут показать 95 % прибыли, а другие заработать отрицательный показатель в -5%.

Кроме того, вложения в инвестиционные фонды чаще всего долгосрочный проект, который занимает несколько лет. И если в первый год пай показывает падение в 5 %, на второй прирост в 15 %, а на третий в 50 %, то считается общая прибыль, а не ежегодная. ПИФы с краткосрочным периодом обладают меньшей доходностью, чем те, которые рассчитаны на 3-5 лет.

Чему уделить внимание

Прежде чем выбрать ПИФ для вложения средств, клиенту необходимо определиться с управляющей компанией. Она и будет заниматься покупкой паев и перенаправлять инвестиционные потоки. Самыми надежными считаются УК крупных банков.

доходности от их деятельности легко отслеживать на сайте банки.ру. Но в это же время, они наиболее массивные и неповоротливые игроки рынка.

Консерваторам или новичкам, которые хотят получить стабильный доход следует работать с большими УК, уже зарекомендовавшими себя.

Кроме рейтинга самой управляющей компании, следует уделить внимание проценту, который она берет за совершение сделок. Комиссии складываются из двух показателей:

- Надбавки. Ее размер составляет около 1,5 % от стоимости пая. Она удерживается при приобретении пая.

- Скидки. Величина этого показателя около 3 %. Удерживается из стоимости при погашении пая.

Один и тот же фонд может применять разные величины по скидкам и надбавкам. Чаще всего это зависит от агента, через которого заключаются сделки. Высокие комиссии устанавливают нераскрученные управляющие компании.

Те УК, которые прочно обосновались на рынке, зарабатывают больше за счет оборотов, а не за счет инвесторов. Но это не аксиома, поэтому сравнивайте проценты, которые указаны в договоре.

От их величины зависят ваши доходы.

Что еще оценивать перед вложением

ПИФы отличаются по виду актива, в который вкладываются средства: акции, облигации, драгметаллы, отрасли экономики и другие направления. В зависимости от риска вложения в актив зависит его доходность.

Для новичков в инвестировании чаще предлагают вкладывать в облигации, как наиболее надежный тип. Но и доходность этого актива в 9-11 % мало чем отличается от прибыли по банковскому депозиту.

Чаще инвестирование в ПИФы облигаций используют для диверсификации, то есть одновременного вложения в несколько направлений, чтобы максимально защитить себя от вероятных потерь.

ПИФы акций для умелых игроков. Они дают большую доходность с большим риском. Процент по этим паям варьируется от 5 до 100 %. Инвестору, который не готов испытывать психологические нагрузки от резких взлетов и падений цен на акции лучше абстрагироваться от новостей. Эти ПИФы рассчитаны минимум на год, но чаще на 3-5 лет.

Смешанные или диверсифицированные паи сочетают обе стратегии, так как состоят из акций и облигаций. Но эти фонды будут расти более скромными темпами, чем ПИФы акций. Для осторожных инвесторов такой вид размещения собственного капитала наиболее приемлем.

Владельцам капитала, которые хорошо разбираются в развитии отраслей экономики можно попробовать работать с отраслевыми ПИФами.

Виды ПИФов

Виды фондов по способу сделок и входу:

| № п/п | Название ПИФа | Погашение пая и получение прибыли |

| 1 | Открытые | Вход открыт для всех участников в любое время. Сделки проходят ежедневно. Средства от продажи паев поступают в течение 2-3 дней после сделки. |

| 2 | Интервальные | Торги проходят 3-4 раза в году. Чаще всего раз в квартал. Вход может быть свободным или ограниченным. |

| 3 | Закрытые | Войти можно только при учреждении фонда. Продать паи только по истечению срока. В исключительных ситуациях проводится довыпуск паев, которые продают ограниченному кругу участников. Считаются самыми рискованными, но при этом и самыми доходными вложениями. Срок инвестирования минимум год. Некоторые закрытые ПИФы рассчитаны на 10-15 лет. |

По способу управления ПИФы бывают активными и пассивными. В активных более весома роль управляющей компании, здесь выше риск и доходность. Пассивные характеризуются меньшим риском и доходом.

https://www.youtube.com/watch?v=6l9UYzguUjQ

При выборе паевого инвестфонда важно ответить себе на такие вопросы:

- на какой срок планируется проводить инвестирование;

- какую степень риска способны взять;

- сколько средств готовы инвестировать.

В зависимости от ответов подбирается ПИФ.

Где приобретать паи

Паи можно купить двумя способами:

- у управляющих компаний;

- у агентов УК – банков, инвестиционных компаний и других финансовых учреждений.

Покупка у УК обойдется инвестору дешевле, потому что агенты за сделку берут свою комиссию, которая уменьшает доходность инвестиции.

Процесс покупки пая в упрощенном виде выглядит так:

- посещение офиса УК;

- заполнение анкеты и заявления на ведение счета;

- заключение договора с управляющей компанией;

- перевод средств с банковского счета на счет УК;

- покупка паев.

С момента зачисления ваших средств на счет УК вы становитесь пайщиком. Помните, что любой инвестор может потерять все свои вложения, поэтому заранее ознакомьтесь с договором и здраво оцените, сколько вы готовы потерять.

Каким рейтингам стоит доверять

Самый простой способ понять, какой ПИФ сработал эффективнее остальных – сравнить рейтинги. Но не стоит слепо доверять цифрам, которые размещены на первых строках выдачи после поискового запроса. Желательно зайти на сайт управляющей компании или на банки.ру, тут показатели объективнее.

Самое важное, не ориентируйтесь на рейтинги, которые составлены по социологическим опросам или мнению пайщиков. Только официальные данные способны отразить информацию в цифрах и без лишних эмоций.

При анализе рейтинга отслеживайте такую информацию:

- Аналитические рейтинги приводят в описании свою методику расчета, что взято за основу при ранжировании ПИФов. Если данных о методологии нет, то велика вероятность, что выборка сделана под заказ определенного игрока фондового рынка.

- Четко прослеживается признак, по которому выбраны ПИФы. Если не описан критерий, то можно легко поднять в рейтинге малоизвестный фонд, который на самом деле не входит в ТОП.

- Даты. и не составляются на 25 мая или 19 февраля. Чаще всего это 01.01, 01.06 или последний рабочий день месяца, например 28.06.2021 г. Когда в перечне фигурируют даты 23.09, то, скорее всего, выборка подтасована под то, чтобы показать желаемый, а не реальный результат.

- Сопоставимость величин. Нельзя сравнивать доходность по активам акций и облигаций, драгметаллов и недвижимости, отраслям экономики и фондам художественных ценностей. Каждый из активов сравнивается внутри своей группы. Также важно учитывать валюту. Рублевые и валютные активы распределяют по разным рейтингам.

по доходности ПИФов

Таблица доходности ПИФов. Выборка составлена на последний рабочий день июня 2021 года – 28.06.2021 г.

| № п/п | Прирост в % | Название фонда | Управляющая компания |

| 1 | 33,86 | САН-Смешанные инвестиции | САН |

| 2 | 33,43 | Сбербанк-Природные Ресурсы | Сбербанк Управляющая Компания |

| 3 | 33,21 | ВТБ-Фонд Нефтегазового Сектора | ВТБ Капитал Управление активами |

| 4 | 28,86 | ВТБ-Фонд Акций | ВТБ Капитал Управление активами |

| 5 | 28,11 | Солид-Индекс МосБиржи | СОЛИД Менеджмент |

Полагаться на показатели в долговременной перспективе не всегда разумно. Некоторые ПИФы, которые отличались высокой прибыльностью в предыдущем году, показывают провалы на следующий год. Как и любое другое инвестирование вложения в ПИФы подходит не для всех.

Некоторым владельцам капитала проще выбрать спокойную стратегию приумножения денег во вкладе или с начислением процентов на остаток средств на счете. На сайте Бробанк можно подобрать несколько вариантов карт, по которым начисляется до 10 % на остаток.

Тем же, кто решил начать карьеру в инвестициях, ПИФы помогут стать хорошим трамплином для изучения фондовых рынков и того, куда направлять свой капитал.

Видео:Что такое паевые инвестиционные фонды и как в них инвестировать? Энциклопедия инвестированияСкачать

и ПИФов по доходности: паевые инвестиционные фонды

ПИФы заслуживают пристального внимания, т. к. открывают широкие возможности выхода на зарубежный и российский финансовый рынок, инвестирования и получения дохода.

Вложение средств будет выгодным, если правильно выбрать ПИФ и управляющую компанию. Очень часто показатель доходности оказывается решающим.

Но правильно ли это? Является ли текущий уровень дохода лучшим критерием для выбора ПИФа? Давайте разбираться.

Выбирая паевой фонд, инвесторы изучают рейтинги ПИФов, управляющих компаний. А рэнкинг доходности за различные периоды времени позволяет сформировать список паевых фондов, которые следует рассматривать более детально.

Управляющая компания «Альфа-Капитал» имеет богатый опыт управления активами физических лиц. Паи можно приобрести онлайн или в офисах компании, расположенных в Москве и крупных российских городах. Деятельность компании прозрачна и открыта как для настоящих, так и для будущих пайщиков.

Посмотрите статистику изменения стоимости паев на нескольких примерах.

| Тип фонда | Наименование фонда | Увеличение стоимости пая за 3 года | Увеличение стоимости пая с момента формирования | Стоимость пая на 29.05.2021 |

| Классические | «Альфа-Капитал Ликвидные акции» | +55,61% | +427,43% | 5387 ₽ |

| Отраслевые | «Альфа-Капитал Ресурсы» | +66,60% | +183,55% | 2908,38 ₽ |

| Отраслевые | «Альфа-Капитал Технологии» | +57,35% | +231,24% | 2970,98 ₽ |

| Специализированные | «Альфа-Капитал» | +31,25% | +8763,00% | — |

Стоимость паев этих фондов, демонстрирующих устойчивый инвестиционный доход, является одной из самых высоких среди ПИФов «Альфа-Капитал».

Как выбрать надежный ПИФ, который принесет доход

Прежде чем остановить выбор на том или ином ПИФе,инвестору стоит составить списокприоритетов. Кроме того, должны учитываться важные аспекты инвестирования:

- продолжительность,

- сумма инвестиций,

- уровень риска,

- ожидаемая доходность.

Планируя вкладывать деньги на короткий срок, вы можете обратить внимание на ОПИФы (открытые). Доходность будет небольшая, но при этом забрать сбережения можно в любой рабочий день.

Для вложения крупных сумм подойдут ЗПИФы (закрытые), которые характеризуются широким набором активов для планирования дохода и погашаются при закрытии фонда (доступны только корпоративным инвесторам), а также ИПИФы (интервальные) для среднесрочного инвестирования (выдаются в строго установленные сроки).

Как выбрать надежный ПИФ?

При анализе доходности ПИФов следует выяснить, с чем связано получениеприбыли – с грамотным управлениемУК или простым везением. Для этого при изучении рейтинга ПИФов берите во внимание:

- их надежность;

- срок существования на рынке;

- комиссии;

- размер собственных чистых активов (СЧА);

- отзывы вкладчиков.

Также соберите информацию об управляющей компании. Ведь только профессиональные менеджеры смогут грамотно управлять консолидированными средствами пайщиков. Это станет надежным фундаментом для получения дохода.

На какой временной дистанции анализировать доходность

Текущий уровень доходности не гарантирует, что он останется аналогичным в будущем. Потому прогнозы стоит строить на основе данных за 3–5 лет.

На таком графике доходности отражаются как взлеты, так и падения, то есть можно сделать вывод о среднем показателе. Анализ доходности ПИФа за год может иметь привлекательный вид.

Но статистика того же ПИФа за несколько лет представит более полную картину.

Как формируется доходность ПИФ

Пайщик получает доход, если стоимость пая растет. Если управление средствами осуществлялось грамотно, то ПИФ будет доходным. Ничто не гарантирует, что доходный ПИФ останется таким в будущем.

Всегда существует вероятность, что цена пая вернется к начальной отметке или опустится ниже. Чтобы паевой фонд был доходным, необходима хорошая инвестиционная идея. Однако любая идея не вечна.

В любой момент она может утратить привлекательность, и ПИФ станет убыточным.

Фондовая биржа

Комиссии

При выборе ПИФа ошибочно анализировать только доходность. Не следует забывать о дополнительных расходах, которые при небольшой доходности могут просто «съедать» прибыль. К ним относятся комиссии (при покупке и погашении пая, на ревизии, аудиторские проверки и т. д.), расходы на УК.

Немаловажно, что вознаграждение управляющей компании пайщиками оплачивается ежегодно при любом уровне доходности. Расходы будут вычтены, даже если фонд убыточен. Если различные управляющие компании грамотно инвестируют деньги приблизительно в одинаковые активы, то и доходность у них будет похожая. Однако после удержания комиссий итог будет разным.

Следовательно, при равных условиях инвестирования выбирать следует ту УК, в которой дополнительные расходы минимальны.

Налоги

Налоги удерживаются с каждого пайщика при выплатевознаграждения после погашения пая. Чистым доходом считается разница между ценами продажи и покупки паевминус комиссии и расходы. Уплаты подоходного налога можно избежать, если владетьпаями более 3 лет. По ним можно получить налоговый вычет в размере до 3 млн рублейза год владения. Также разрешены взаимозачеты за убытки прошлых лет.

https://www.youtube.com/watch?v=nC9zjsi-BmU

Ставка подоходного налога для физических лиц – резидентов составляет 13 %, нерезидентов – 30 %.

Налоги с дохода от ПИФ

Индексы

Говоря о рейтингах ПИФов по доходности, невозможно не упомянуть об индексах. Особенность индексных ПИФов состоит в создании инвестиционных портфелей на основе одного из биржевых индексов. Они управляются пассивно и просто повторяют движения выбранного индекса. У грамотных инвесторов индексные ПИФы пользуются популярностью.

Инвестирование в этом случае позволяет получать высокую прибыль, которая сопоставима с прибыльностью фондовых индексов. Однако индексные фонды принято относить к самым рискованным типам. Вложения в них будут выгодны только при долгосрочном инвестировании.

А вот инвесторам, предпочитающим короткие инвестиции, такие паевые фонды не подойдут.

Индексы

Советы и рекомендации

Если вы решили воспользоваться этим финансовым инструментом, обдуманно подходитек выбору фонда. Тщательно изучите рейтинг ПИФов России, определите собственные приоритеты. АнализируяПИФы по доходности, беритево внимание то, за какойсрок они составлены.

Но доходность – далеко не главный критерий. Приобретение паев фондас высокой доходностью за прошлый год может в наступившем году стать серьезным разочарованием.Верно и обратное: покупка дешевых паев фондов с небольшой доходностью может оказатьсявыгодной в будущем. Следует анализировать рейтинги ПИФов, опираясь и на иные факторы. Все они должнырассматриваться совокупно.

Строя прогнозы на 2021-й, следует обратиться к предыдущемугоду. В нем наиболее доходными оказались ПИФы, инвестировавшие средства в акциикрупных российских и мировых компаний, акции компаний нефтегазового сектора.

Каждый желающий может стать инвестором и заставитьденьги приносить прибыль. Клиентами управляющей компании «Альфа-Капитал» уже сейчас являются более 1,2млн человек. Причин для этого много:

- широкий выбор паевых фондов;

- минимальная сумма инвестирования — 100 рублей;

- доступность — широкая сеть офисов по РФ, возможность купить паионлайн;

- прозрачность деятельности — на сайте ежедневно обновляетсястатистика доходности и стоимости паев;

- высокий уровень надежности и качества услуг на уровне А++подтверждены рейтинговым агентством «Эксперт РА»;

- суммарный объем активов — 350 млрд рублей.

Присоединяйтесь к тем, кто уже стал инвестором!

🎥 Видео

Инвестиции в ПИФы: что важно знать новичкам?Скачать

О чем не расскажут продавцы ПИФов?Скачать

Финансовые рассказы: Что такое ПИФ? Паевые Инвестиционные Фонды.Скачать

7.3 Виды паевых инвестиционных фондовСкачать

ПИФы от Сбербанка. Подробный обзорСкачать

Чем ПИФы отличаются от ETF?Скачать

ПИФ — как заработать до 40 годовых?Скачать

Паевой инвестиционный фонд Плюсы и минусы ПИФ Стоит ли вкладывать в ПИФСкачать

Вложил 500 тысяч в фонды в Тинькофф. Показываю, что получилосьСкачать

Как правильно инвестировать в фонды? Правила фондовых инвестиций!Скачать

Зачем инвесторам покупать паевые инвестиционные фонды (ПИФы)?Скачать

Урок 6. Как устроены инвестиционные фондыСкачать

Рейтинг ПИФовСкачать

Инвестиции в фонды. Какие есть типы инвестиционных фондов? | ФинтелектСкачать

Закрытые паевые инвестиционные фондыСкачать

Как выглядят инвестиции в ПИФСкачать

Какие бывают ПИФыСкачать