Если у вас есть свободные средства, стоит их приумножить при помощи депозита

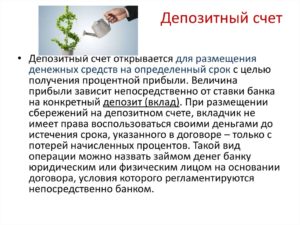

Депозитный счет – вид услуги, предлагаемый большинством банков. Деньги размещаются клиентом на определенный срок, в течение которого нельзя их снять.

Такой счет могут открывать как физические, так и юридические лица. Они выгодны как самим пользователям, за счет получения прибыли, так и банкам – они могут использовать деньги вкладчика на протяжении срока вклада.

По данным экспертов, депозитный счет – самая доступная возможность приумножить и сохранить свои деньги.

Эксперты Бробанк.ру готовы рассказать об особенностях выбора банка для открытия депозита.

- Виды депозитных счетов

- Особенности депозитных счетов

- Как открыть и закрыть депозитный счет

- На что нужно обратить внимание при выборе банка

- Что такое депозиты, как открыть депозитный счет

- Что такое депозиты

- Классификация

- Депозит на увеличение

- Вклад на время

- Депозит без указания срока

- Сберегательный

- Разновалютный депозит

- Капитализация

- Депозит под залог

- Пенсионный вклад

- Инвестирование в депозите

- Вознаграждение за вклад

- Порядок оформления

- Закрытие депозита

- Польза или вред

- Что такое депозит Сбербанка

- Депозит в Сбербанке – что это?

- Преимущества депозитов Сбербанка для физических лиц

- На какие группы делятся депозиты Сбербанка

- Как выбрать лучший вклад

- Требования к клиенту

- Как досрочно расторгнуть договор

- Выводы

- Что такое банковский депозит?

- Понятие банковского депозита простыми словами

- Типы банковских депозитов

- Как начисляются проценты по банковским депозитам?

- «Простые» проценты, начисляемые без капитализации

- Что влияет на процентную ставку?

- Виды банковских депозитов

- Валютные депозиты

- Условия депозитов

- Безопасность и страхование депозитов

- Налогообложение депозитов

- Плюсы и минусы депозитов

- Как открыть депозит – инструкция

- 🎦 Видео

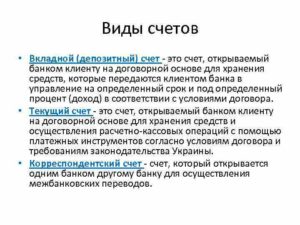

Виды депозитных счетов

Банки предлагают множество вариантов депозитных счетов. Среди них можно выделить два типа:

- срочные. По ним начисляются высокие проценты, однако пользоваться деньгами клиенту запрещено. Срок вклада ограничен.

- до востребования. Можно в любой момент снимать и вносить деньги на такой счет.

Вариант «до востребования» больше подходит для хранения денег, чем для получения прибыли – проценты по таким вкладам достаточно низкие.

Также важно знать, что обычно банк устанавливает минимальный срок действия договора об открытии депозита

Особенности депозитных счетов

Счета, которые открывают физические лица, имеют ряд отличительных особенностей:

- Срок хранения средств – прописывается в тексте договора, должен соблюдаться обеими сторонами. В большинстве банков минимальный срок открытия вклада – 3 месяца.

- Ограниченные возможности – подходят только для накоплений, в большинстве случаев любые операции на срок хранения вклада запрещены.

- Приходные операции – если открыт расчетный депозитный счет, то возможны поступления на счет. Это уточняется при заключении договора. При личном обращении клиента в отделение банка на депозит можно внести деньги.

- Начисление процентов – разные банки предлагают свои процентные ставки. Она может зависеть от срока, суммы средств, валюты и других факторов. Выплачивать клиенту проценты банк может ежемесячно или по истечении срока договора.

Все депозитные счета подлежат обязательному страхованию. В случае закрытия, банкротства банковской организации или отзыва у нее лицензии, клиенту возместят ту сумму, которая была на счету, но не более 1 400 000 тысяч рублей (согласно законодательству РФ, эта сумма едина для всех случаев).

Как открыть и закрыть депозитный счет

Если человек решает оформить вклад, ему автоматически открывают личный депозитный счет.

Первоначально следует ознакомиться с разными предложениями на рынке этих услуг и выбрать наиболее подходящий для себя вариант.

Есть банки, который начисляют проценты каждый месяц и вносят их на основной счет. Некоторый переводят доход на другой счет клиента, специально открытый для получения прибыли в том же банке.

По истечении срока действия договора и хранения вклада, есть два варианта дальнейших действий:

- Закрыть депозитный счет. Написать заявления в отделении банка – на закрытие вклада и закрытие счета. Затем снять деньги и проценты со счета.

- Продлить договор с банком. Это значит, что деньги остаются на том же счету, и по ним также будут накапливаться проценты. Продлить срок вклада можно в интернет-банке или лично в отделении.

Современные банки предлагает потенциальным пользователям оформить вклад через онлайн-банк, тогда вместо внесения средств наличными в кассу банка их можно просто перевести с другого счета. Важный момент – если по условиям договора средствами на счету можно пользоваться (снимать или вносить деньги), это касается только наличных средств.

https://www.youtube.com/watch?v=dj5ZOlYZYAc

Следует знать алгоритм действий по операциям с депозитом

С депозитного счета невозможно оплачивать покупки или услуги.

На что нужно обратить внимание при выборе банка

Эксперты нашего сайта дают некоторые рекомендации, на какие факторы необходимо обратить внимание, прежде чем выбрать банковскую организацию для размещения своих денег. К сожалению, на практике далеко не все учреждения оказываются надежными и достойными доверия граждан. К основным критериям относятся:

- размер банковской организации. Чем крупнее банк, тем меньше вероятности его банкротства или закрытия. Такие крупные банки как Сбербанк или ВТБ по праву считаются наиболее надежными. Также важно обратить внимание на информацию об активах банка, уставной капитал и количество отделений. Однако даже в этом случае небольшие банки могут быть не менее надежными и предлагать выгодные условия своим клиентам.

- банк должен состоять в реестре Системы страхования вкладов. Проверить эту информацию можно на сайте Центробанка России.

- финансовая отчетность банка, уровень просроченной задолженности и ее динамика. Данные доступны на сайте ЦБ РФ.

- начисление процентов по вкладу. Наилучший вариант – фиксированная ставка. Кроме этого, некоторые банки предлагают нарастающую и убывающую ставку процентов.

- возможность пополнения вклада.

- формат начисления процентов – после определенного периода (год или полгода) или ежемесячная выплата. Это позволяет получать выгоду в настоящий момент времени. Такие условия предлагает Тинькофф Банк.

- досрочное снятие денег. При подписании договора важный пункт, на который необходимо обратить внимание – можно ли забирать деньги до окончания срока вклада при необходимости и какие льготы при этом получает клиент.

- акционеры банка. Эти данные размещаются на сайте банка.

Не все банки оказываются достойными доверия, но знание критериев надежности облегчает процесс выбора

Центробанк составляет рейтинги банков, которые соответствуют критериям надежности. Самые надежные банки и банковские группы Российской Федерации в 2021 году в среднем предлагают для физических лиц такие ставки по депозитным счетам:

Процентная ставка по вкладу зависит от ключевой ставки, установленной Центробанком на период

- Сбербанк – до 7,5%.

- ВТБ – до 7,5%.

- Газпромбанк – до 6,2%.

- Россельхозбанк – до 5%.

- Альфа-Банк – до 7%.

- Московский кредитный банк – до 5%.

- Юникредитбанк – до 7%.

Процентная ставка обычно зависит от суммы денег, расположенной на депозитном счету.

Кроме этого, процентная ставка по вкладу зависит от ключевой ставки, установленной Центробанком – в 2021 году она составляет 6-7% годовых.

Большое спасибо 🙂 Евгений НикитинАвтор статьи

С отличием окончил Университет Лобачевского, имеет высшее образование по специальности «Журналистика». Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит.

Получил опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде.

Автор сотен публикаций в сервисе Бробанк по банковскому направлению с использованием личного жизненного опыта.

Видео:Как открыть вклад под 22 годовых на ФинуслугахСкачать

Что такое депозиты, как открыть депозитный счет

В современное время люди предпочитают хранить свои сбережения не в копилке или под матрасом, а в банке.

Можно разместить денежные средства на стандартном счете, а можно предоставить их во временное распоряжение банку с последующим вознаграждением за данную услугу.

Такие срочные вложения клиентов носят название депозитов. Рассмотрим подробнее, что такое депозиты, как правильно сделать вклад и получить максимальную выгоду.

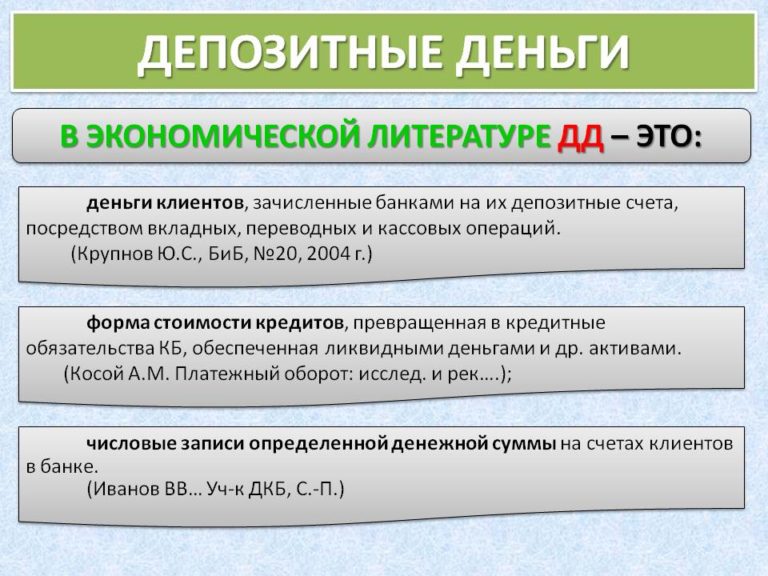

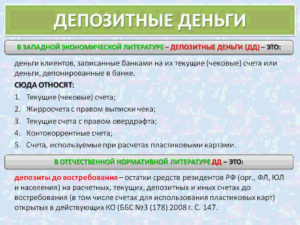

Что такое депозиты

Банковский депозит – разновидность денежной операции, предполагающая размещение средств клиентом банка на определенном счете с целью получения прибыли. Такая схема образно напоминает ссуду или кредит, только деньги поступают в банк, а клиент за это получает проценты. Размер вознаграждения за пользование средствами зависит от типа депозита и суммы вклада.

https://www.youtube.com/watch?v=DpkdB_ckeAI

Деньги должны делать делать деньги, а не просто храниться дома в банке!

Потенциальные вкладчики должны четко понимать, в чем состоит отличие стандартного вклада от депозитного, прежде чем передать накопления банку.

Деньги с такого счета нельзя переводить, обналичивать, расходовать на совершение покупок и оплату услуг, а также использовать на другие цели.

Пользуясь депозитом, клиент получает гарантию сохранности сбережений, а также возможность приумножения имеющейся суммы.

Банк же, получив от граждан денежные средства, направляет их на увеличение оборотов предоставляемых услуг (кредитов, займов, выплат и др.), тем самым укрепляет свое финансовое и рыночное положение.

Классификация

Банковская система непрерывно развивается и совершенствуется, поэтому сегодня финансово-кредитные учреждения готовы предложить своим клиентам широкий перечень депозитных вкладов. Перечислим основные из них:

- накопительный;

- срочный;

- до востребования;

- сберегательный;

- мультивалютный;

- вклад с капитализацией;

- залоговый;

- пенсионный;

- инвестиционный.

Опишем подробнее каждый из перечисленных видов.

Существует несколько видов депозитов различных по срокам и вознаграждению

Депозит на увеличение

Отличительной чертой этого вклада является возможность неограниченного увеличения суммы взноса путем периодических пополнений.

Эта особенность позволяет клиенту сэкономить время на открытии нескольких депозитов, при образовании новых накоплений.

При этом гражданин просто возьмет необходимую сумму и пополнит текущий депозит путем взноса на счет денежных средств в любом отделении банка. При этом сумма процентов будет начисляться исходя из фактического количества денег в обороте.

Срок пользования денежными средствами не меняется в зависимости от количества пополнений. Существует один нюанс: в договоре прописывается минимальный размер взноса на пополнение, то есть клиент имеет право внести любую сумму, но не меньше этого предела.

Вклад на время

Наибольшую популярность среди вкладчиков имеет срочный депозит.

Этот банковский продукт предполагает открытие счета на определенный промежуток времени, по истечении которого клиент получит назад сумму вклада с начисленными процентами.

Особенно выгодными будут вложения больших сумм на непродолжительный период. Краткосрочный депозитный вклад нацелен на обеспечение сохранности и увеличения денежных средств клиента, необходимых для совершения крупной сделки или важной операции.

Например, гражданин желает приобрести земельный участок в конце года, а в первом квартале имеет две трети требуемой для покупки суммы. Для того чтобы сохранить и приумножить имеющуюся сумму до момента сделки, покупатель размещает денежные средства под срочный депозит.

Депозит без указания срока

Размещение денежных средств на депозитных счетах на условии возврата по первому требованию – максимально удобный для клиента путь получения дохода.

Положительным моментом является то, что вкладчик имеет право в любое время истребовать к возврату внесенную сумму.

В зависимости от условий сделки с банком, клиент может пользоваться только процентами, частью либо целой суммой вложения по своему усмотрению.

Несмотря на то, что этот вклад неограничен по размеру и выгоден по распоряжению деньгами, он принесет клиенту минимальный размер дохода, так как банковское учреждение не заинтересовано в неопределенном распоряжении деньгами. Наиболее часто этот вид депозита используется при крупной сумме вложения, а также как сберегательный счет для детей до достижения ими совершеннолетия.

Банки заинтересованы в долгосрочных депозитах

Сберегательный

Это банковский продукт, предполагающий уплату процентов за размещение денежных средств на счете в банке, в рамках определенного времени.

Не допускается увеличение базового вложения, а также отсутствует возможность истребовать деньги к возврату до истечения срока действия договора.

Отрицательным моментом этого депозита является строго утвержденные сроки, требование четкого соблюдения условий договора. Вклад выгоден только для крупных вложений.

Разновалютный депозит

Это наиболее выгодный вариант вложения денежных средств для граждан, осуществляющих свои накопления в разных денежных единицах. Депозит позволяет производить конвертирование валюты внутри самого вклада по желанию клиента. Мультивалютный депозит станет выгодным вложением в нестабильное экономическое время.

Капитализация

Такой депозит является разновидностью срочного вклада и пользуется большим спросом у клиентов благодаря простоте и удобству размещения денег. Выделим основные положительные стороны данного депозита:

- Открытый мониторинг состояния счета.

- Распоряжение вкладом в любое время по желанию клиента.

- Возможность получить наиболее высокую прибыль.

- Проценты начисляются на фактическую сумму на счете (ежемесячные начисления плюсуются к сумме вклада и участвуют далее в расчете дохода).

Депозит под капитализацию – особо выгодный вклад с постоянным ростом суммы вложения и исчисляемых процентов.

https://www.youtube.com/watch?v=fH4IQb2_QGo

Депозиты — это способ не только сохранить свои сбережения, но и приумножить их

Депозит под залог

Залоговый вклад является одним из относительно молодых финансовых продуктов, созданных в середине 2014г. Суть вложения состоит во внесении страхового платежа на определенный счет с целью гаранта обеспечения обязательств конкретного лица.

То есть основная цель залогового депозита – защита интересов собственника имущества. Для наглядного понимания приведем пример: арендатор переводит на депозитный счет владельца квартиры сумму залога.

По истечении срока аренды жилья, собственник оценивает состояние помещения, получает возмещение издержек за нанесенный вред и возвращает неизрасходованный остаток по депозиту арендатору.

Пенсионный вклад

Депозит для обеспечения безбедной старости – долгосрочный вклад, позволяющий будущему пенсионеру создать фундаментальные накопления, которые станут весомой прибавкой к государственному обеспечению. Депозитный счет открывается с условием пополнения.

По достижении пенсионного возраста клиент имеет право распорядиться накопленной суммой по своему усмотрению: продолжить накопление, получить всю сумму сразу или разбить выплату на равномерные ежемесячные платежи.

Прежде чем воспользоваться таким депозитом, нужно максимально осмотрительно отнестись к выбору банка, а также досконально изучить все условия вклада. Существует большой риск утраты вложения, если банк обанкротится или перейдет в стадию ликвидации. Рекомендуется оформлять страхование взноса.

Инвестирование в депозите

Для граждан, которых интересует максимально возможный заработок на вкладе имеющихся накоплений, будет интересным инвестиционный депозит.

Суть вложений определяется детализацией денежных средств: часть средств будет использовано банком по стандартной программе, а часть будет направлена на приобретение финансового продукта по рекомендации банка (акции, облигации, паи).

Эта разновидность депозита сопряжена с большим риском потери денежных средств. Поэтому клиенту важно четко понимать, инвестирование — что это такое, а также обладать хотя бы минимальными навыками игр на фондовой бирже.

Инвестирование всегда сопряжено с рисками, и чем они выше, тем больше потенциальный доход

Вознаграждение за вклад

Как оговаривалось ранее, за пользование денежными средствами клиента банк уплачивает установленную ставку. Размер платы определяется как конкретный процент, и именно он влияет на конечную доходность вложения.

Клиент должен детально выяснить в финансовом учреждении, что значит процент по вкладу: как он исчисляется, включается ли в сумму вклада, в каком порядке выплачивается. Очень часто банки дают вкладчикам завуалированное понятие ставки по депозиту.

Нередко встречаются ситуации, когда конкурирующие банки привлекают клиентов более высокими ставками, но доходность депозитов в итоге остается одинаковой.

Это связано с тем, что банк прописывает дополнительные корректирующие условия в договоре по счету: например, процент исчисляется с месяца, следующего за днем открытия депозита и т.п.

В основном процентная ставка по договору фиксированная, то есть действует на протяжении всего срока вложения. Реже встречается плавающая – изменяющаяся под воздействием определенных факторов (срок действия соглашения, сумма вклада, пополнение и прочие).

Процент по депозиту напрямую зависит от действующей в стране ставки рефинасирования.

Порядок оформления

На начальном этапе принятия решения об открытии депозитного счета, граждане должны детально ознакомиться с информацией, позволяющей найти ответ на вопрос: «Депозиты — что это?», а также изучить все предложения банков, оказывающих данную услугу.

Далее клиент выбирает удобный для него путь оформления депозита: оставляет заявку на электронном портале банка, либо обращается непосредственно в офис.

Независимо от выбранного метода, для того, чтобы открыть депозит в банке и произвести взнос денежных средств, необходимо лично нанести визит в отделение.

https://www.youtube.com/watch?v=9XryDWgbpMk

При себе гражданин должен иметь паспорт и сумму, желаемую для размещения на депозите. Пенсионерам дополнительно может потребоваться пенсионное удостоверение.

После ознакомления владельца счета со всеми условиями сделки, подписывается двусторонний договор об открытии вклада. Денежные средства вносятся на счет через кассу банка.

Клиенту в качестве подтверждающего документа выдается квитанция приходного ордера. Зачисление денег происходит единовременно в момент взноса.

Оформить депозит без визита в банк можно лишь владельцам текущего счета в данном кредитном учреждении. Тогда клиенту достаточно только иметь доступ к дистанционной системе обслуживания счета (банк-онлайн). Стоит отметить, что такие депозиты имеют повышенный процент, в знак признательности клиенту за пользование услугами банка.

Стоит понимать, что при несвоевременном закрытии вклада можно потерять проценты

Закрытие депозита

Для расторжения договора на депозитный вклад клиент должен оформить два заявления в банк: о прекращении действия вклада и о закрытии самого счета. По результатам обращения денежные средства будут выданы вкладчику оговоренным ранее способом: выплата наличкой в кассе или перечислением на конкретный счет. С этого момента депозит перестает существовать.

Стоит отметить, что невозможно расторгнуть договор и вернуть деньги до истечения срока действия обязательств, если иное не оговорено в условиях сделки.

Польза или вред

Как и любой банковский продукт, депозитный счет имеет ряд положительных и отрицательных сторон.

Выделим несколько преимущественных моментов:

- обеспечение сохранности денежных средств;

- доступность вложения;

- увеличение накоплений;

- простота оформления.

Среди негативных сторон депозита можно выделить следующие:

- Соблюдение сроков по вкладу;

- Малая доходность при небольшой сумме вложения;

- Риск утраты (государство гарантирует возмещение убытка в размере, не превышающем семисот тысяч рублей).

В настоящей статье мы рассмотрели, что означает депозитный счет, ознакомились с базовыми характеристиками видов вложений.

Нельзя сделать однозначный вывод о безопасности таких операций, но можно с уверенностью сказать, что депозит позволит сохранить и приумножить накопления.

К тому же кредитные учреждения постоянно пересматривают условия вкладов, усиливают систему безопасности с целью привлечения большего числа клиентов.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Вклад, депозит. Делюсь своей системой по депозитам. Куда вложить деньги. Как открыть вклад.Скачать

Что такое депозит Сбербанка

Одной из наиболее востребованных банковских услуг на сегодняшний день остается открытие вкладов в рублях или иностранной валюте. Такие программы дают возможность хранить и приумножать свои накопления. В то же время требуется соблюдать определенные условия кредитно-финансовой организации, в противном случае средства не принесут клиенту ожидаемого дохода.

Рассмотрим, что такое депозит Сбербанка России, какими особенностями он отличается, как выбрать наиболее выгодную программу.

Депозит в Сбербанке – что это?

Депозит в Сбербанке – это счет, который открыт для хранения и начисления процентов, которые вкладчик получит по завершении действия договора. Размер прибыли, которую получает клиент, зависит от суммы вложения, временного периода, на который размещены денежные средств, соблюдения дополнительных условий той или иной программы.

Перечислим, какими параметрами обладает в Сбербанке депозит для физических лиц:

- процентная ставка. Доходность вклада определяется из расчета этого показателя и зависит от суммы и срока размещения денег. Некоторые программы отличаются следующей особенностью: их ставка повышается по мере накопления средств на счете клиента;

- размер вклада. У каждой программы есть свои минимальные и максимальные показатели в той или иной валюте. Чем больше средств размещает вкладчик, тем выше будет доход в зависимости от ставки;

- срок размещения денежных средств. Он может быть фиксированным, иметь минимальные и максимальные значения. Если у вклада автоматическая пролонгация, верхнего показателя может не быть;

- периодичность начисления процентов. Как правило, доход на счет клиента поступает в течение определенного времени – раз в месяц, квартал или год. Есть варианты, когда все проценты начисляются сразу в конце срока размещения средств;

- возможность капитализации. Если клиент не снимает начисленные проценты, они могут прибавляться к основной сумме вклада, тем самым будет повышаться его доходность;

- допустимость частичного снятия средств. У вклада может быть неснижаемый остаток, но все средства, которые превышают его, клиент может использовать по своему усмотрению;

- возможность пополнения. В течение срока действия вклада его сумму можно увеличивать, чтобы повысить доходность;

- наличие автопролонгации. Если вкладчик не снимает средств со счета, размер накоплений по умолчанию будет увеличиваться (пока клиент не заберет свои деньги);

- возможность льготного расторжения – снятия средств вклада без частичной потери начисленных процентов;

- наличие специальной программы. Вклад может быть сезонным, рассчитанным на определенную категорию граждан (например, пенсионным, детским), инвестиционным (когда на часть средств клиента приобретаются сертификаты, ценные бумаги), страховым, мультивалютным. Главный плюс таких программ – в высокой доходности.

Средства депозитного вклада размещаются на специальном счете в банке. По истечению срока, установленного по той или иной программе финансовой организации, клиент получает свои деньги вместе с начисленными процентами.

Преимущества депозитов Сбербанка для физических лиц

Одной из самых востребованных кредитно-финансовых организаций среди российских вкладчиков остается Сбербанк. Причина заключается в тех преимуществах, которые получают клиенты, открывая депозит в этом учреждении.

https://www.youtube.com/watch?v=Oj6RmdkPQeA

Перечислим основные достоинства, которыми отличаются вклады в Сбере. К главным преимуществам депозитов следует отнести следующие:

- вклады на сумму более полутора миллионов рублей получают бесплатное государственное страхование;

- по условиям ряда программ Сбера есть возможность снимать начисленные проценты;

- максимальная ставка по вкладам составляет 5,65%;

- клиенты, разместившие свои средства на счете в этом банке, становятся его постоянными клиентами, для которых доступны определенные программы на льготных условиях (целевые и потребительские займы, кредитные и дебетовые карты);

- на сайте Сбера есть удобный личный кабинет (есть его полная и мобильная версия), в котором вкладчик может в режиме онлайн отслеживать состояние своего счета, видеть поступление процентов, рассчитывать доходность вложения;

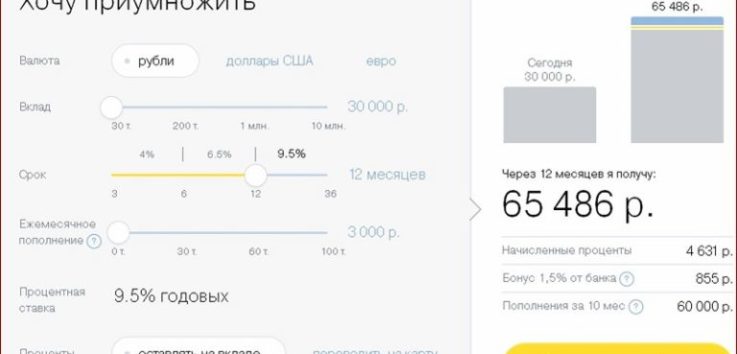

- удобный калькулятор вкладов дает возможно определить, сколько средств и на какой срок следует разместить, чтобы получить оптимальную прибыль.

Аналогичная программа есть и на нашем финансовом портале. Воспользуйтесь этим удобным инструментом, чтобы рассчитать депозит Сбербанка России, вы можете прямо сейчас. С помощью калькулятора вы легко определите, какой доход следует ожидать от вклада.

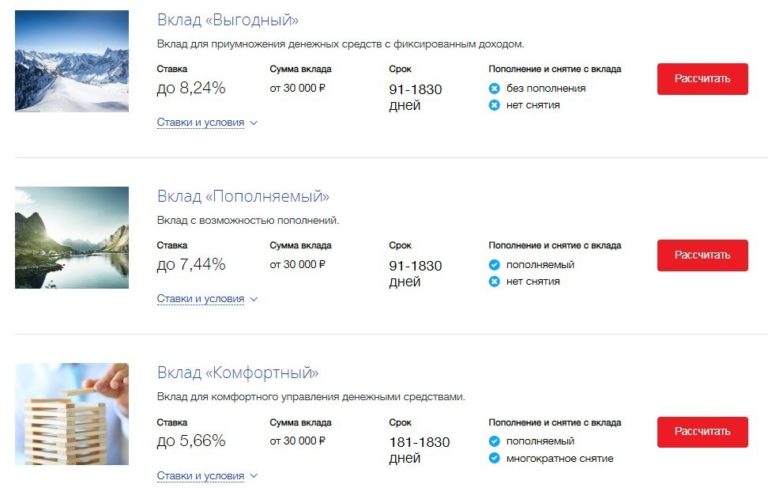

На какие группы делятся депозиты Сбербанка

Вклады для физических лиц в зависимости от их условий можно разделить на следующие группы:

- для рядовых и VIP-клиентов. К первым относятся программы «Пополняй», «Сохраняй», «Управляй», «Подари жизнь», а также «Социальны», «Пенсионный-плюс» и «Сберегательный счет». Процентная ставка у них не такая большая, как у премиальных вкладов. Во вторую группу входят программы, в названии которых есть слова «Особый» и «Лидер». У них повышенная ставка, а значит, эти вклады открыть более выгодно, но доступны они только тем клиентам, которые пользуются пакетами услуг «Премьер» и «Первый»;

- срочные и до востребования. Период, на который может быть открыт вклад, как правило, варьируется от нескольких месяцев до нескольких лет. Депозит Сбербанка России в рамках одной и той же программы может быть открыт как срочный, так и бессрочный;

- пополняемые и без возможности пополнения. Эту особенность вы можете уточнить в сводке каждой отдельной программы Сбера;

- рублевые и валютные вклады. В рамках той или иной программы возможно размещение средств в рублях, долларах США или евро. При этом в зависимости от выбранной валюты процентная ставка одного и того же вклада будет существенно отличаться;

- с ежемесячным и ежеквартальным начислением процентов. Условие вы можете узнать в предварительной информации о вкладе на нашем финансовом портале;

- для физических и для юридических лиц. Существуют программы как для отдельных граждан, так и для организаций. Но в данной статье мы рассматриваем, что такое депозит Сбербанка для физических лиц;

- с автоматической автопролонгацией и без нее. Перед тем как открыть интересующий вас вклад, уточните это условие в его вкладке на нашем сайте или у сотрудника финансовой организации;

- с возможностью льготного снятия. Эта особенность означает, что средства можно забрать без потери процентов или их части до истечения срока вклада;

- для определенных групп населения. Например, предложения для пенсионеров, такие как «Пенсионный-плюс», «Сохраняй» и «Пополняй».

Разнообразные программы в Сбере дают возможность подобрать подходящий продукт как рядовому вкладчику, так и VIP-клиенту.

Как выбрать лучший вклад

Чтобы выбрать лучшее предложение, нужно сопоставить условия отдельных программ.

Поисковик на нашем финансовом портале дает возможность учесть все их особенности. Задайте основные и дополнительные параметры в меню на странице «Вклады» – «Сбербанк России», чтобы найти те предложения, которые соответствуют вашим требованиям. В появившемся списке наиболее выгодные программы будут располагаться вверху.

Чтобы узнать, какой доход вы получите от того или иного вложения, воспользуйтесь специальным калькулятором на нашем сайте. Там вы увидите, как будут начисляться проценты по выбранной вами программе с учетом суммы и срока, на который вы планируете разместить свои средства.

https://www.youtube.com/watch?v=HHYvXJRih7k

Исходя из полученных результатов расчета определите, устроит ли вас доход от вклада, подходит ли вам вариант с капитализацией или снятием процентов, срочный или до востребования.

Открыть вклад вы можете несколькими способами:

- в офисе финансовой организации,

- в банкомате

- на сайте банка.

Если вас устраивают условия той или иной программы Сбербанка, депозит онлайн вы можете оформить прямо сейчас. Нажмите на вкладку интересующей вас программы и нажать «Подать заявку». Потребуется заполнить анкету на сайте банка и выбрать способ перевода ваших средств на счет.

Требования к клиенту

Как и любое финансовое учреждение, Сбербанк предъявляет к своим клиентам определенные требования. Среди них – наличие российского гражданства, возможность предоставить сведения о трудоустройстве.

Потребуется собрать пакет определенных документов. Их основной перечень выглядит следующим образом:

- паспорт гражданина РФ,

- справка о трудоустройстве,

- ИНН,

- пенсионное свидетельство (для тех, кто получает социальное пособие по старости или выслуге лет).

Также потребуется оформить заявление на открытие счета, если его еще нет у клиента.

Если вклад планирует открыть зарплатный клиент Сбербанка или участник программы «Премьер» (или «Первый»), перечень документов может быть сокращен.

Как досрочно расторгнуть договор

Любой клиент, который разместил средства на счете в Сбере, имеет право забрать их, расторгнув действующий договор. Тем ее менее, такое решение может привести к потере начисленных процентов, а значит, и какого бы то ни было дохода.

Если вы оформили срочный вклад (сроком до полугода), в случае его преждевременного закрытия вы потеряете проценты полностью. Если период действия договора более шести месяцев, вы сможете получить частичный доход.

Если вы не уверены, что средства не придется снять до завершения срока по программе вклада, лучше выбрать вариант с возможностью льготного расторжения договора.

Чтобы закрыть вклад, необходимо будет оформить заявление в письменном виде. Для этого потребуется прибыть в офис с паспортом.

Выводы

Мы рассмотрели, что такое депозит Сбербанка России. Предложения отличаются по множеству параметров, и выбрать лучший вариант вы можете, сопоставив наиболее важные для вас особенности различных программ. Самый выгодный вклад будет отличаться повышенной процентной ставкой. Определить доходность поможет калькулятор на нашем финансовом портале.

В любом случае, что такое решение, как открытие вклада, следует принимать, взвесив все за и против, ознакомившись со всеми условиями выбранной программы.

Видео:Что такое депозит (вклад) в банке простыми словами: понятие банковского вклада + виды вкладовСкачать

Что такое банковский депозит?

Крупные денежные суммы следует хранить в банке в целях создания безопасности и сохранности средств, при этом дополнительно можно получить неплохую прибыль в зависимости от суммы вклада. В данной статье речь пойдет о том, что такое банковский депозит и как его открыть.

Понятие банковского депозита простыми словами

Депозит — это банковский вклад, который размещается в банке на заранее оговоренных договором условиях хранения и начисления процентов.

Клиент может вложить собственные финансовые средства в государственные или коммерческие банки на определенный промежуток времени.

При этом за использование и хранение денежных средств финансовое учреждение производит процентные отчисления, которые прибавляются непосредственно к общей сумме депозита, а также могут переводиться на личный счёт клиента по его желанию.

Открывать собственный счет c депозитными начислениями могут как юридические, так и физические лица. Стоит отметить, что не только банки занимаются оформлением депозитных вкладов — некоторые микрофинансовые организации также предоставляют данную услугу, но клиенты не всегда готовы доверять подобным учреждениям крупные суммы и предпочитают создавать вклады в проверенных банках.

https://www.youtube.com/watch?v=Tz_UNOSbk8c

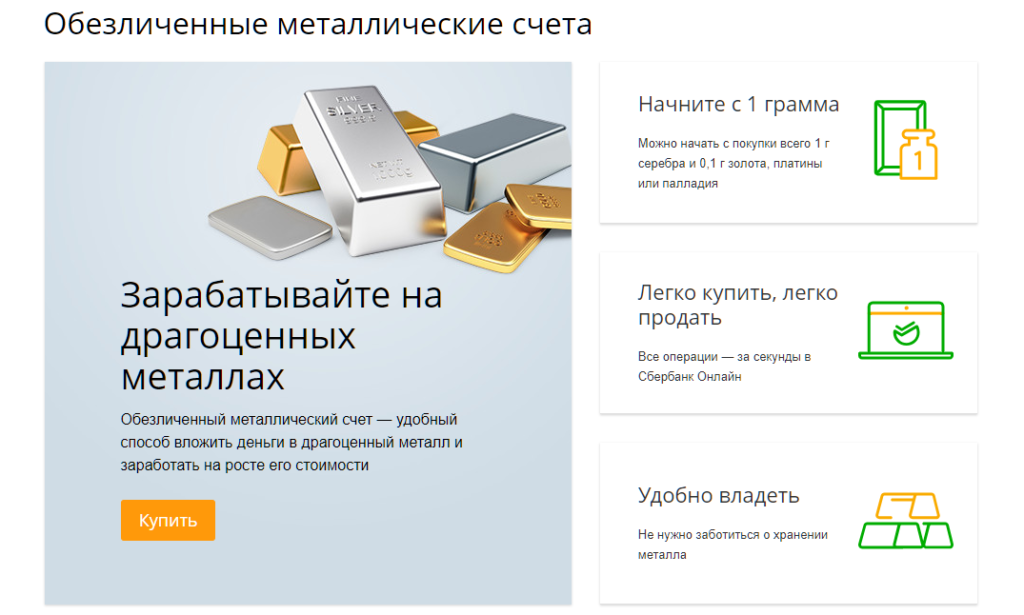

По сути, депозит — это и есть вклад, но отличием данного понятия является то, что помимо денежных средств можно использовать дополнительные банковские активы в виде ценных металлов, выгодных акций и так далее.

Типы банковских депозитов

Банковский депозит представлен несколькими видами. Клиент может открывать его в нескольких формах:

- Денежный счет. Является самой популярной и востребованной формой депозита, когда вкладчик вносит денежные средства на личный счет и получает фиксированную сумму процентов согласно условиям, прописанным в договоре.

- Металлический счёт. При открытии данного депозита вкладчик вносит определенную сумму, которую банк далее «переводит» в драгоценные металлы — золото, серебро, платину. Начисление процентов осуществляется в соответствии с текущим курсом стоимости выбранного вкладчиком металла.

- Стандартная банковская ячейка. Клиенту выдается специальный ключ от ячейки, в которую можно поместить на хранение любые ценности, а также важные бумаги. Данный депозит осуществляется без начисления процентов, его суть заключается в безопасном хранении ценного имущества клиента на определённых условиях.

Как начисляются проценты по банковским депозитам?

Порядок начисления процентов может различаться у некоторых банков, но есть общие принципы, на которые клиенту необходимо обратить особое внимание перед осуществлением вклада. Существуют определенные виды процентных ставок, имеющих некоторые отличия:

Процентная ставка может оставаться фиксированной, а также может меняться от единого порогового значения. Общая сумма процентов прибавляется непосредственно к телу депозита.

Процедура начисления происходит обязательно через равные промежутки времени.

При этом в новом периоде происходит капитализация процентов — денежные средства начисляются дополнительно на сумму процентов, «набежавшую» за предыдущий период.

Капитализация может быть ежемесячной, ежеквартальной или ежегодной в зависимости от условий, предлагаемых в договоре.

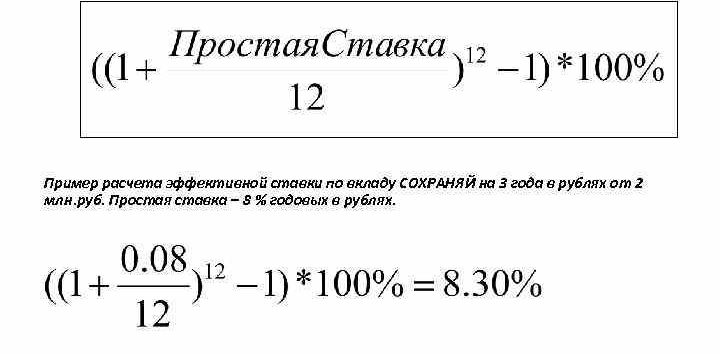

Расчёт конечной суммы вклада может производиться по формуле:

S = C x (1 + % x d/g)n,

где S — значение, представляющее собой итоговую сумму вклада после начисления процентов;

C — тело депозита — начальная сумма, предоставленная банку;

% — предписанная договором ставка / 100;

d — общее количество дней, по истечению которых должна произойти капитализация согласно договору;

g – сумма дней в году;

n – общее количество предусмотренных периодов капитализации.

«Простые» проценты, начисляемые без капитализации

Процентная ставка по кредиту здесь остается фиксированной. Общая сумма процентов может начисляться ежемесячно или концу срока осуществляемого вклада — при этом начисления происходят в едином размере и не суммируются с телом вклада.

Клиент может в любое время воспользоваться суммой начисленных процентов, которая может переводиться на личный карточный счет. Расчёт суммы может производиться по следующей формуле:

где значение П — общая процентная сумма, набежавшая по личному вкладу;

S — фиксированная сумма самого вклада;

Ср — точный срок вклада, рассчитываемый в днях;

% — стандартный годовой процент по текущему вкладу, предписанный договором;

365(366) — количество дней в текущем году.

Что влияет на процентную ставку?

Процентные ставки в различных банках существенно отличаются. На размер процентов по вкладам могут влиять различные критерии, среди которых специалисты выделяют наиболее важные:

наличие постоянной конкуренции между банками может приводить к увеличению количества начисляемых по вкладу процентов;

- Необходимость пополнения банковского финансового фонда. При увеличении количества выдачи кредитов населению банк нуждается в дополнительных средствах и начинает привлекать вкладчиков при помощи повышенных процентов по вкладам;

- Новые финансовые организации могут повышать процентную ставку с целью привлечения вкладчиков. Крупные популярные банковские организации редко повышает процент до 8-9%, привлекая клиентов лишь высокой репутацией и относительной надежностью.

Также на количество и процентной ставки могут влиять виды вкладов — к примеру, для срочных депозитов, ограниченных по времени, действует всегда более высокая ставка.

Виды банковских депозитов

Существует несколько стандартных видов депозитов, имеющих свои отличительные особенности. Выделяют разновидности депозитов по сроку, а также по целевым критериям.

По срокам

- Вклад «до востребования» — данный вид депозита предполагает сниженную процентную ставку, поскольку клиент в любое время может снять средства личного счёта.

- Срочные вклады. Денежные средства могут храниться в банковском учреждении до 12 месяцев — краткосрочные, а также до 36 месяцев — долгосрочные. Процентная ставка здесь значительно повышена, но клиент ограничен в своих правах и не может снять личные сбережения до окончания срока договора.

По целям

- Накопительный депозит — вкладчик может переводить ограниченную сумму денежных средств несколько раз в месяц. Депозитный счет позволяет значительно расширять сумму вклада.

- Сберегательный депозит.

Клиент может положить определенную сумму на счёт в целях сохранности сбережений.

- Целевой депозит — данный вид склада открывают преимущественно родители для своих детей с целью дальнейшей оплаты учебы в университете.

При этом необходимо представить документ, подтверждающий, что обучение производится на платной основе.

Валютные депозиты

Данный вид депозита предполагает, что на личный счет могут осуществляться переводы в иностранной валюте, а также в рублях, при этом банк может самостоятельно конвертировать средства в зависимости от текущего курса.

https://www.youtube.com/watch?v=4V7uAVSWWj4

Стоит отметить, что по сравнению с рублевыми вкладами, данный вид депозита предполагает небольшую процентную ставку.

Условия депозитов

Условия депозитных вкладов значительно отличаются у разных финансовых учреждений. Но существуют общие критерии определения стандартных критериев, которые прописываются в договоре любого банка. Главными пунктами являются:

- Основная процентная ставка по открываемому депозиту;

- Максимально возможная сумма вклада;

- Стандартные сроки, предусмотренный договором порядок выплаты, а также капитализация процентов;

- Возможность дальнейшего пополнения счёта;

- Возможность досрочного закрытия депозита, а также его пролонгации по договору.

Перед открытием депозита клиенты должны детально изучить условия, предлагаемые банками по договору и выбрать наиболее выгодный вариант.

Безопасность и страхование депозитов

Для защиты финансовых средств, находящихся на депозите, предусмотрены специальные условия страхования.

Система страхования вкладов является оптимальным решением для клиентов тех банков, которые не всегда могут выполнить обязательства перед вкладчиками в случае банкротства или преждевременного отзыва лицензии.

При возникновении форс-мажорных ситуаций владельцы депозита могут получить денежные средства из специального фонда, который формируется за счет страховых отчислений.

Налогообложение депозитов

С полученных дивидендов от депозита может взиматься налог в случае, если ставка по нему превышает ставку рефинансирования, установленную центральным банком. Некоторые виды вкладов подлежат обязательному налогообложению — этого рублевый, валютный, а также металлический вклад.

Ранее рублевые вклады не облагались налогом, но с 2021 года предусмотрена система налогообложения, при которой в случае, если ставка по вкладам превышает 13%, налог обязательно взимается.

Что касается валютного вклада, данный депозит облагается налогом в случае, если стандартная ставка превышает 9%. В 2021 году все металлические вклады подлежат налогообложению в случае, если они закрываются ранее, чем через 3 года. При этом клиент обязан самостоятельно обратиться в налоговое учреждение, как только он обналичит счёт.

Плюсы и минусы депозитов

Основные преимущества депозита заключаются в следующем:

- Постоянное повышение общей суммы вклада за счет начисленных процентов;

- Средства нельзя снимать ранее оговоренного в договоре срока — это позволяет воздержаться от лишних трат и накопить необходимую сумму;

- Некоторые виды депозитов предполагают возможность регулярного пополнения счёта;

- За короткие сроки можно значительно увеличить сумму общего вклада.

Недостатки:

- Всегда существует риск возникновения неожиданного банкротства любого финансового учреждения;

- Стандартная процентная ставка относительно низкая;

- В случае досрочного снятия средств банк перестает начислять проценты по основному депозиту.

Как открыть депозит – инструкция

Для того, чтобы открыть вклад, необходимо, прежде всего, определиться с депозитным продуктом, а также непосредственно с финансовым учреждением, где будет осуществляться вклад. Далее необходимо обратиться в офис банка и предоставить стандартный пакет документов:

- подписать заявление на открытие личного депозитного счёта. Форма данного документа разрабатывается каждым банком индивидуально, поэтому важно обратиться за бланком в офис учреждения;

- Необходимо представить подтверждающие документы в виде паспорта, а также дополнительной документации, требования к которой у разных банков отличаются. Некоторые банки предлагают дополнительно предъявить военный билет, пенсионное удостоверение, а также вид на жительство. Для юридических лиц и ИП также предусматривается отдельный перечень документов, который устанавливается банковским учреждением индивидуально. Перед подачей заявления необходимо обратиться на сайт компании и узнать информацию по всей необходимой документации, которая понадобится для открытия депозита.

- Далее производится подписание договора, в котором отражены основные обязанности банковского учреждения, а также права клиента. Также в договоре отражаются стандартные спорные вопросы по вкладам, а также возможность их досрочного расторжения.

При подписании договора необходимо учитывать все нюансы, поскольку именно здесь отражены основные требования по вкладу и количеству начисляемых процентов.

🎦 Видео

Как использовать банковский вклад?! Депозит как АКТИВ инвестора. Вся правда про депозитыСкачать

Вклад, депозит. Открыл под 16 в Альфа банке. Зачем? Куда вложить деньги. Как открыть вклад выгодно?Скачать

Никогда не открывайте вклад в СбербанкеСкачать

Что такое депозитный счётСкачать

5 лучших вкладов Февраля 2024 за пять минут - ставки бьют рекорды. Что делать с вкладамиСкачать

Как выгодно положить деньги в банк на вклад / депозит ! Советы экспертаСкачать

Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

Все про банковские вклады и депозиты в 2024 годуСкачать

Вклад в банк под 19,7, как открыть вклад?Скачать

Как повысить доходность вклада в два раза за пару минут не вставая с диванаСкачать

Накопительный счет или вклад? Разбираемся на примерахСкачать

Лучшие вклады и ставки куда ни ткни в Январе 2024 Что делать с вкладами #14Скачать

Открыл вклад на 500 000 / Стоит ли открывать банковские депозиты в 2024 или лучше акции?Скачать

Что делать с вкладами #1 - самый доходный вклад СбербанкаСкачать

Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

НАКОПИТЕЛЬНЫЙ СЧЕТ БАНК ВТБ ДЕПОЗИТ #счет #вкладСкачать

Что такое депозит, какой депозит лучше и почему?Скачать