ЭПС – эффективная процентная ставка отражает вашу прибыль от вклада, общий доход за весь срок и начисленные проценты. В данной статье мы приведем несколько вариантов формул, по которым можно рассчитать ЭПС, и несколько примеров для наглядности. Вкладчикам будет полезно посчитать ЭПС и узнать общую прибыль от своих вложений.

- Рекомендации по выбору вида вклада

- Что такое эффективная ставка по вкладу?

- Формула расчета эффективной ставки

- Расчет эффективной процентной ставки по вкладу

- Особенности процедуры и расчет

- Что такое эффективная ставка по вкладу. Формула и примеры расчёта

- Эффективная процентная ставка: что это такое?

- Чем интересна капитализация?

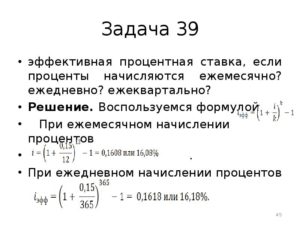

- Формула для расчета эффективной ставки

- Пример расчета доходности

- Советы для вкладчиков

- Что такое эффективная процентная ставка по вкладу

- Номинальная и эффективная ставка, в чём разница

- Как это работает в жизни?

- Как рассчитать эффективную процентную ставку?

- Влияет ли пополнение счёта на эффективную процентную ставку?

- Эффективная процентная ставка и кредитная система

- Как происходит расчёт эффективной ставки по кредиту?

- Формула расчёта ставки по кредиту

- Понятие и расчет эффективной ставки по вкладу

- Понятие и сущность

- Зачем на практике ее высчитывать

- Формула и примеры ее использования

- Что изменится, если пополнить или частично снять деньги со вклада

- Рекомендации вкладчикам

- Эффективная процентная ставка по вкладу — что это такое

- Налог на доход по вкладам

- Related posts:

- Формула расчета процентов по вкладам

- Подробнее про формулу

- Общая формула расчета процентов по вкладу

- Формула для вкладов с ежемесячной капитализацией

- Формула для вкладов с ежедневной капитализацией

- Формула для вкладов с ежеквартальной капитализацией

- Что такое эффективная ставка по депозиту?

- Как рассчитать через Excel?

- Как рассчитать онлайн?

- Пример расчета

- Налоги на доход по вкладам

- 📸 Видео

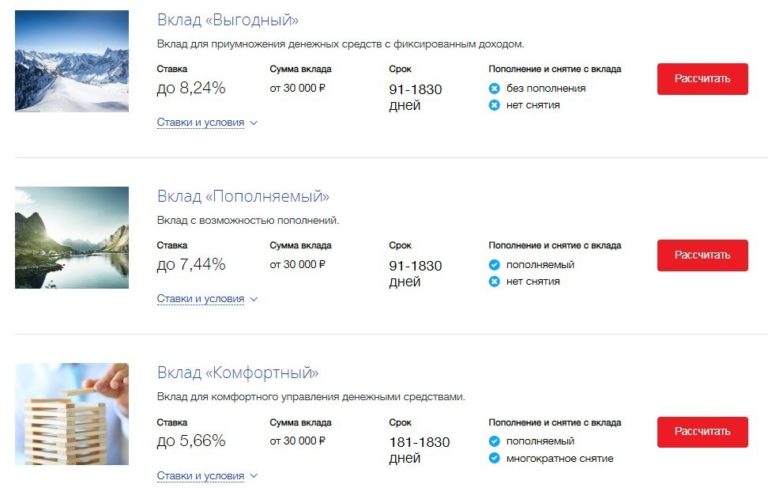

Рекомендации по выбору вида вклада

- При выборе стратегии накопления необходимо учитывать существующие возможности в настоящее время и оценить возможные потребности в ближайшем будущем.

Если вы уверены, что имеющиеся деньги не потребуются в обозримой перспективе, можно искать вклад с наибольшей эффективной ставкой, в том числе и получаемой с помощью капитализации.

Если же такой уверенности нет, возможно, стоит пожертвовать этой опцией в пользу, например, частичного снятия – но учтите, что чаще всего при досрочном расторжении договора о банковском вкладе вы теряете все заработанные проценты.

- В процессе выбора конкретной программы необходимо проанализировать все предложения банка, как с капитализацией процентов, так и без нее.

Сравнение условий размещения денег необходимо проводить исходя из размера эффективной ставки.

Соответствующую информацию можно получить от сотрудников банка или в результате расчетов с помощью депозитного калькулятора на сайте финансового учреждения.

- Независимо от того, какой вид вклада вы предпочитаете, особое внимание необходимо уделить надежности банка.

Информацию об этом можно получить из независимых рейтингов, анализа структуры активов и списка владельцев. Немаловажными факторами являются также время существования банка, его репутация и имидж.

Ну и само собой разумеется, что организация, которой вы хотите доверить свои деньги, должна входить в систему страхования банковских вкладов, обеспечивающую государственную защиту всех размещенных депозитов размером до 700 тысяч рублей.

Что такое эффективная ставка по вкладу?

Чтобы оценить настоящий доход, который можно получить от вложения своих денег на депозит, используется эффективная ставка. Она отражает прибыль клиента с учетом капитализации процентов во вклад и всегда будет выше номинальной ставки. Как показывает практика, доход от вклада с капитализацией имеет бОльшую прибыльность, чем вклад без капитализации.

Это происходит из-за того, что проценты при капитализации начисляются с выбранной периодичностью (в месяц, в квартал, в полугодие, в год) и суммируются к основному телу депозита.

ЭПС отражает общий доход за весь срок с учетом причисления процентов к вкладу.

Это помогает клиенту оценить его реальный доход и сравнить условия по видам депозитов в одном или нескольких банках. Если владелец депозита желает получить максимальный доход, то ему следует выбирать вклады с ежемесячной капитализацией процентов. В первый месяц проценты начисляются на сумму вклада и присоединяются к нему.

Во второй месяц проценты начисляются уже на сумму вклада+проценты за первый месяц. Следовательно, эта сумма уже будет больше, чем в первый месяц и т.д.

В этом случае используется формула сложного процента, т.е. когда идет начисление процентов на увеличивающуюся сумму. Итоговая доходность будет выше исходной процентной ставки.

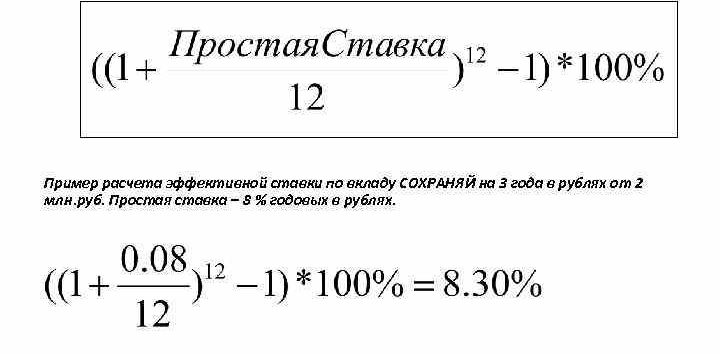

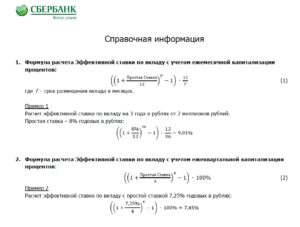

Формула расчета эффективной ставки

Чтобы посмотреть наглядно, как идет начисление, нужно воспользоваться формулой расчета эффективного процента по депозиту:

- ЕС – это эффективная ставка по вкладу, т.е. значение доходности, которое получится при причислении процентов к основному телу вклада за определенный срок

- С – это номинальная ставка, т.е. то значение, которое обычно указывается в договоре

- N – это количество периодов капитализации в год (если ежемесячная капитализация, то N=12, если еженедельная, то N=52, если ежеквартальная, то N=4)

- m – это количество повторений периодов (если на один год, то m=1, если на два года, то m=2 и т.д).

Просчитаем эффективную ставку по вкладу Сбербанка «Управляй» на 100 000 на один год с ежемесячным причислением процентов с номинальной ставкой 7,2%.

Ниже представлен ручной расчет, но можно воспользоваться калькулятором депозитов, просто вбив параметры своего вклада.

Если бы депозит открыт на год, а проценты начислялись каждую неделю, то формула выглядела бы следующим образом (берем N=52, т.к. в году 52 недели):

Таким образом, если расположить 100 000 рублей на один год с капитализацией процентов ежемесячно, то эфф.ставка составит 7,44%, что на 0,24% больше номинала. Если капитализация будет производиться еженедельно, то эфф.ставка за год составит 7,46%.

Чтобы проверить это значение на практике, произведем расчет на примере этого же вклада (с ежемесячной капитализацией).

Используем формулу для расчета %-ов:

- П – сумма начисленных процентов за каждый месяц,

- КС – капитализированная сумма с учетом причисления процентов за предыдущий месяц,

- С – ставка номинальная.

Эффективная процентная ставка вклада показывает, насколько эффективно работают (т.е. приумножаются) деньги вкладчика на депозитном счете. Измеряется в процентах.

Численно она совпадает со ставкой эталонного вклада, для которого выполняются следующие условия:

- Дата, сумма и срок эталонного вклада совпадает с датой, суммой и сроком исходного вклада

- У исходного и эталонного вклада совпадают даты и суммы всех пополнений и частичных снятий

- Совпадает итоговый результат (т.е. сумма к получению на руки в конце срока вклада), рассчитанный для исходного вклада с номинальной ставкой и эталонного вклада с эффективной ставкой

- Капитализация процентов эталонного вклада происходит один раз в год

- У эталонного вклада отсутствует налогообложение процентов

Эффективная ставка может отличаться от номинальной как в большую, так и в меньшую сторону.

Благодаря эффективной ставке возможно сравнение между собой вкладов, предлагающих разные условия (процентную ставку, частоту капитализации процентов).

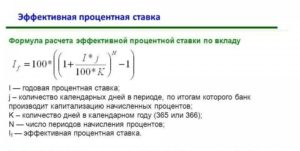

Формула расчета эффективной ставки:

- ЭПС – эффективная процентная ставка

- P – процентная ставка за период начисления (например, если период начисления – месяц, то P=ставка в % годовых/12)

- n – количество периодов начисления процентов

- N – срок вклада в годах

Из формулы видно, что чем чаще идет выплата процентов с капитализацией, тем больше итоговый доход, т.е. ежемесячная выплата процентов дает большую эффективную доходность, чем, например, ежеквартальная. Чем больше срок вклада с капитализацией, тем больше будет проявлять себя капитализация, поэтому при открытии вклада на длительные сроки не стоит пренебрегать капитализацией процентов.

https://www.youtube.com/watch?v=O8eZ5V0s-eA

Так что капитализация процентов творит чудеса с доходностью на долгосрочных вкладах, лишний раз подтверждая слова Альберта Эйнштейна.

Расчет эффективной процентной ставки по вкладу

Чтобы сравнить доходность вкладов с разной процентной ставкой и на разные сроки при начислении сложного процента, удобно уметь вычислять эффективную процентную ставку в годовом исчислении. Т.е. рассчитать сколько процентов к начальному вкладу мы получим через год с учетом начисления процентов на процент.

P1 = 100 * ((1+P*d/365/100)N-1)

Где:

- P — годовая процентная ставка,

- d — количества дней в периоде начисления,

- N — число периодов начисления процентов.

Пример 1: Расчет эффективной процентной ставки для вклада на 1 месяц с годовой ставкой 11%: 100 * ((1+11*30/365/100)12-1) = 11.41% Пример 2: Расчет эффективной процентной ставки для вклада на 3 месяца с годовой ставкой 11%: 100 * ((1+11*90/365/100)4-1) = 11.3%

Особенности процедуры и расчет

По оформленному вкладу кредитное учреждение назначает конкретную ставку – номинальную. Все начисленные согласно ей проценты выплачиваются в конце срока действия договора.

В случае с капитализацией схема выглядит несколько по-другому. Проценты все также начисляются ежемесячно и даже выдаются владельцу депозита.

Но не на руки, а в виде доначисления к основной сумме депозита. В следующем месяце доходность начисляется на новую (увеличенную) сумму вклада. В третий и все последующие месяцы процедура циклически повторяется. Пока не закончится срок действия депозита.

Понятно, что при ежемесячном увеличении суммы вклада растут и начисляемые проценты.

Кроме того, конечный доход, который получит клиент, разместивший вклад с капитализацией, будет больше, чем в случае с аналогичным, но номинальным процентом. При условии, конечно, что сроки в обоих случаях одинаковы.

Теперь давайте рассмотрим расчет эффективной процентной ставки по вкладу на конкретном примере. Тогда все сказанное выше станет еще понятнее.

Предположим, житель города Москва решил оформить вклад сроком на один год и разместить на нем сумму в сто тысяч рублей.

Номинальная ставка по вкладу – 10% (так будет еще удобнее считать доходность).

Через год он получит – [сто тысяч] + (([сто тысяч] : [100]) x [10]) – 110 тысяч рублей. Следовательно, чистый доход гражданина составил 10 тысяч.

Допустим, его сосед открыл вклад и разместил на нем аналогичную сумму средств, но с капитализацией процентов.

Если разбить ставку на количество месяцев в сроке вклада, то среднее ее значение составит 0,83%. Поэтому в первый месяц доход составит – ([сто тысяч] х [0,83]) : 100 – 830 рублей.

В течение второго месяца проценты будут начисляться на 100 830 рублей, и доход рассчитывается следующим образом: ([100 830] х [0,83]) : 100 = 836,89 рублей.

Дальнейшие расчеты имеют вид:

- (101 666,89 х 0,83) : 100 = 843,84 – третий месяц

- (102 510,73 х 0,83) : 100 = 850,84 – четвертый месяц

- (103 361,57 х 0,83) : 100 = 857,90 – пятый месяц

- (104 219,47 х 0,83) : 100 = 865,02 – шестой месяц

- (105 084,49 х 0,83) : 100 = 872,20 – седьмой месяц

- (105 956,69 х 0,83) : 100 = 879,44 – восьмой месяц

- (106 836,13 х 0,83) : 100 = 886,74 – девятый месяц

- (107 722,87 х 0,83) : 100 = 894,10 – десятый месяц

- (108 616,97 х 0,83) : 100 = 901,52 – одиннадцатый месяц

- (109 518,49 х 0,83) : 100 = 909,00 – двенадцатый месяц

Произведя элементарные вычисления, получаем совокупный доход, размер которого составляет 10 428 рублей. Таким образом, сосед нашего гражданина из первого примера получит по итогам года на 428 рублей больше.

Примечательно, что сумма 10 428 рублей поможет нам определить эффективную процентную ставку по вкладу. Для этого нужно разделить полученный доход на общую сумму вклада и умножить на сто процентов – (10 428 : [сто тысяч]) х [100%] = 10,43%. Как видно, от номинальной она немного отличается.

В некоторых случаях банки сразу указывают в договоре эффективную ставку. Но, по сути, правильнее было бы прописывать именно номинальную. Здесь у вас есть два вариант: либо слепо довериться банку, либо пересчитать значение указанного процента самостоятельно.

Сделать это, опираясь на приведенный выше пример, несложно.

Вообще, при прочих равных условиях эффективная доходность примерно на 0,5% выше номинальной.

Источники:

- http://predp.com/fin/money/kapitalizaciya-lada-chto-ehto

- http://investor100.ru/effektivnaya-staa-po-ladu/

- http://sberex.ru/article/74

- http://fin-plus.ru/ru/info/glossary/deposit_effective_rate

- https://finances-analysis.ru/procent/raschet-lada

- http://creditwit.ru/lady/effektivnaya-procentnaya-staa-po-ladu

Видео:Эффективная ставка по вкладу // Реальная и номинальная ставки (Формула Фишера)Скачать

Что такое эффективная ставка по вкладу. Формула и примеры расчёта

Пассивный доход всегда будет привлекательным, поскольку позволяет зарабатывать деньги, не прилагая усилий.

Одним из наиболее надежных, хоть и не очень прибыльных, видов пассивного дохода считается банковский вклад. Для определения его доходности используется номинальная процентная ставка.

Но более объективную информацию дает эффективная ставка по вкладу. Рассмотрим, что это такое, и как она рассчитывается.

Эффективная процентная ставка: что это такое?

Эффективная ставка – это ставка по вкладу, позволяющая оценить реальный доход, который вкладчик получит от размещения средств в банке.

Она учитывает капитализацию процентов, потому всегда немного превышает номинальную ставку, то есть ту, которую банк указывает в информации о депозите.

Благодаря эффективной ставке вкладчик может сравнить реальную выгоду, которую он получит от размещения денег в разных банках.

https://www.youtube.com/watch?v=9LUwD2ocQRs

Сегодня банки предлагают различные варианты начисления и выплаты процентов:

- проценты начисляются и выплачиваются ежемесячно;

- проценты начисляются и выплачиваются по окончании срока депозита;

- проценты начисляются и выплачиваются авансом при оформлении вклада;

- проценты капитализируются, то есть после начисления прибавляются к депозиту.

Чем интересна капитализация?

Вклады с капитализацией процентов более выгодны, поскольку в итоге позволяют получить больший доход. За счет чего он получается? Если проценты начисляются каждый месяц, то они добавляются к телу вклада. Таким образом, за первый месяц проценты начисляются на первоначальную сумму, за второй – на сумму, увеличенную на начисленные проценты, и т. д.

Такая система называется сложным процентом. Чем дольше деньги лежат в банке, тем больше становится сумма, на которую начисляются проценты. В итоге вкладчик получает больший доход, чем при использовании простого процента. С подробностями можно ознакомиться в статье «Капитализация вклада. Что это такое?».

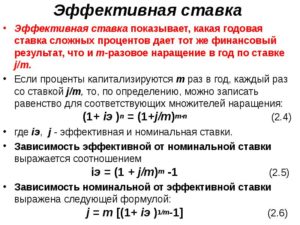

Формула для расчета эффективной ставки

Эффективную ставку по вкладу (далее – ЭС) можно рассчитать самостоятельно, используя специальную формулу расчёта сложного процента:

Очевидно, что чем больше будет N (число периодов начисления процентов), тем больше и сама ЭС. К примеру, если банк производит начисление процентов (капитализацию) каждый месяц, то N=12, а если каждый квартал, то N=4. Отсюда следует, что надо выбирать вклады с максимально возможным периодом капитализации.

Имея все необходимые данные, каждый может сам определить эффективную процентную ставку (ЭС). Но намного проще воспользоваться калькулятором вкладов, который можно найти в интернете. Заносите в форму исходные данные, и быстро получайте результат.

Можно вбить в любом поисковике фразу «калькулятор вкладов», или перейти на сайт одного из них, например, http://fincalculator.ru/kalkulyator-ladov. Обратите внимание, что не все онлайн-калькуляторы рассчитывают ЭС.

На вышеприведённом калькуляторе мы и приведём пример расчёта доходности сравниваемых вкладов.

Пример расчета доходности

Чтобы понять, как считать доходность и убедиться, что с капитализацией она действительно выше (то есть ЭС у такого депозита выше), разберем один пример. Гражданин Антонов решил воспользоваться простым процентом и положил в банк 50000 рублей под 8% годовых на 1 год. По истечении срока депозита он получил 4000 рублей прибыли.

Гражданин Миронов также положил на 1 год в другой банк 50000 рублей под 8% годовых, но при этом отдал предпочтение вкладу с ежемесячной капитализацией процентов. Каждый месяц у него росла сумма депозита, на которую начислялись проценты, и по окончании срока его прибыль составила 4150 рублей.

Этот пример показывает, что при прочих равных условиях гражданин Миронов получит в итоге на 150 рублей больше со своего вклада, чем гражданин Антонов. И это благодаря капитализации процентов.

Как видите, эффективная ставка во втором случае будет выше номинальной на 0,3%, а в первом случае ставки будут одинаковы. Вы можете также сами подставить значения в вышеприведённую формулу расчёта и проверить правильность расчёта ЭС.

Советы для вкладчиков

- При выборе банка для размещения вклада нужно внимательно изучать условия и просчитывать конечную прибыль. Если вы не нуждаетесь в ежемесячном снятии процентов, выгоднее будет их капитализировать. Потому стоит выбирать вклады, где такая возможность предусмотрена.

- При этом нужно учитывать, что для банков вклады с капитализацией несколько более сложны в обслуживании, ведь нужно выполнять дополнительные операции. Потому номинальные ставки по таким депозитам могут быть чуть ниже, чем по другим срочным вкладам.

Однако при долгосрочном вложении капитализация приведет к существенному увеличению эффективной ставки и сделает вклад более выгодным.

- При выборе конкретного вклада обращайте внимание на различные условия: номинальная ставка, периодичность начисления процентов, срок действия, возможность пополнения и досрочного снятия.

Это все в конечном итоге повлияет на эффективную ставку по вкладу.

- Рассчитать эффективную ставку поможет онлайн-калькулятор. Хотя некоторые банки в информации о вкладах указывают именно такой параметр. Однако для вкладчиков привычнее видеть номинальную ставку, и уже по ней самостоятельно произвести необходимые расчеты.

Обратите внимание, что если банк в своих условиях прописывает полную или частичную потерю процентов при частичном снятии, то это приведёт к уменьшению ЭС – правильно выбирайте вклады!

Видео:[Личные финансы] Эффективная процентная ставка: что это и как рассчитыватьСкачать

![[Личные финансы] Эффективная процентная ставка: что это и как рассчитывать](https://i.ytimg.com/vi/NnG0AEAIrHM/0.jpg)

Что такое эффективная процентная ставка по вкладу

На сегодняшний день каждый пятый гражданин России имеет собственный счёт, на который ежемесячно начисляются определённые проценты.

Ежегодно количество банковских клиентов продолжает расти, так как это наиболее эффективный и простой метод увеличить собственный капитал.

Некоторые люди вкладывают небольшие суммы, стремясь за несколько лет скопить ребёнку на образование, другие откладывают на машину, а есть и те, кто живёт исключительно за счёт процентной ставки, вложив огромную сумму, которая постоянно приносит соответствующий доход.

Став клиентом банковской системы, вам больше не надо ни о чём думать, и вы запоминаете только конечную сумму по своему вкладу и сроки выплат. Но, не пытаясь глубже вникнуть в эти сложные экономические процессы, вы автоматически теряете определённую часть своего капитала. В этой статье мы подробно разберём, что такое эффективная процентная ставка по вкладу, и чем она отличается от остальных.

Номинальная и эффективная ставка, в чём разница

Как правило, банковские сотрудники озвучивают клиенту только номинальную ставку по вкладу, которая не отражает всех его возможностей и не учитывает сопутствующие риски.

Выражаясь простыми словами, номинальная ставка отражает только настоящую картину на определённый момент, не давая никаких долгосрочных прогнозов.

Что касается эффективной ставки, то она всегда будет выше номинальной, так как с её помощью идёт расчёт заданной периодичности, который впоследствии прибавляется к телу депозита.

Итак, эффективная процентная ставка – это сложный экономический коэффициент, позволяющий узнать сумму настоящего дохода с учётом всех дополнительных показателей.

Получается, что номинальная ставка отражает неправильную картину, выгодную банковской системе, а эффективная ставка помогает разобраться и понять реальные возможности вложенной вами суммы.

https://www.youtube.com/watch?v=YUSn68wHLV4

Эффективная ставка всегда будет выше номинальной

Как это работает в жизни?

Можно бесконечно апеллировать сложными экономическими терминами, которые на самом деле многим будут непонятны. Но наша задача научить вас самостоятельно разбираться в банковских системах, чтобы вы могли извлекать из вклада максимальную прибыль.

Давайте разберём две условные ситуации:

- Человек сделал банковский вклад на сумму в 7 тыс. рублей по номинальной ставке, скажем, в 15% годовых на двенадцать месяцев. По истечении срока своего договора он получает на руки 8050 рублей.

- Его коллега тоже сделал аналогичный вклад в том же банке, но уже по эффективной ставке, рассчитав ежемесячную капитализацию процентов. Но так как выплата будет происходить ежемесячно, ставка 15% тоже делится на 12 месяцев, итого мы получаем 1,25%. Таким образом, проведя лёгкий расчёт, мы понимаем, что за первый месяц человек заработал 87.5 рублей. Соответственно, в следующем месяце проценты будут начисляться не на 7 тыс. рублей, а на 7087.5. Если просчитать ещё 11 месяцев, то получится, что финальный доход второго человека будет несколько выше, нежели первого, несмотря на одинаковую сумму вклада и процентную ставку.

Заключая договор с банком, вы всегда видите только номинальную ставку, и думать, как рассчитать эффективную вам придётся самостоятельно. Некоторые люди всецело доверяют банку, надеясь на их честность и порядочность.

Но не стоит забывать, что каждый хочет заработать денег и извлечь максимум выгоды, а в особенности это касается банковских сотрудников.

Зная тонкости номинальной и эффективной ставки, вы будете дополнительно защищены от мошенничества и заранее понимать, какую сумму вы должны получить по истечении договора.

Как рассчитать эффективную процентную ставку?

Для того чтобы уметь быстро и, главное, правильно просчитать процентную ставку по своему вкладу, существует специальная формула расчёта (смотрите рисунок ниже).

Формула расчёта эффективной процентной ставки

Перед вами формула сложных процентов, применяемая для вычисления процентной ставки. Но математический язык понимают далеко не все, поэтому давайте разберём каждый пункт отдельно простыми словами:

- ЕС – финальный доход, который вы получите по окончании договора;

- С – номинальная ставка по вкладу. Как вы уже знаете, именно её наиболее часто указывают в договоре;

- N – промежутки капитализации относительно сроков выплат;

- M – повторение диапазонов.

При желании можно использовать другой метод, который заключается в просчёте каждого месяца отдельно. Сложно сказать, какой из них удобнее, так как для некоторых будет проще применить формулу, а другим потратить чуть больше времени, но зато не вникать в сложные математические расчёты.

Влияет ли пополнение счёта на эффективную процентную ставку?

Как правило, договор с банком подразумевает возможность в любой момент пополнить/снять вложенную сумму. Если со вторым все понятно: вы просто забираете деньги и, скорее всего, теряете часть накопленных процентов, то с пополнением счёта действует несколько иная система.

Пополняя тело депозита в период действия договора, проценты со следующего месяца, соответственно, будут начисляться с обновлённой суммы.

Здесь сложно давать конкретные рекомендации, так как условия по договору в том или ином банке могут слегка отличаться друг от друга.

Тем не менее общая схема выплат остаётся примерно одинаковой: вы можете частично снять вложенную сумму, увеличить её или даже забрать полностью.

Чем больше тело вклада, тем больше проценты и сумма, которую вы получите по истечении сотрудничества с банком.

Чаще всего банковские сотрудники не оглашают эффективную ставку при заключении договора

Эффективная процентная ставка и кредитная система

Итак, эффективная процентная ставка – это, в первую очередь, реальная картина вашего вклада, отражающая все его возможности и подводные камни.

Когда речь идёт о депозитном счёте, эффективная ставка играет клиенту только на руку, но вот в случае с кредитом все происходит наоборот.

Ставка по кредиту отражает всю сумму, которую вы должны выплатить банку по истечении договора.

То есть включает в себя не только ежемесячные проценты, но и сумму обслуживания вашего кредита, комиссий, страховок и прочих расходов.

Как происходит расчёт эффективной ставки по кредиту?

Для начала берётся общая сумма вашего долга, затем к ней прибавляются все сопутствующие расходы за определённый период, и рассчитывается общая сумма ежемесячного платежа, который клиент должен вносить. Как правило, этот метод используют для осведомления потенциальных заёмщиков об условиях кредитования с целью помочь подобрать оптимальный вариант.

Формула расчёта ставки по кредиту

Формула расчёта эффективной кредитной ставки в кредитной системе

Как вы видите на картинке, формула достаточно проста и не требует глубоких математических знаний. Но все же давайте подробнее разберём все пункты, чтобы впоследствии не допускать ошибок.

di — дата истечения срока договора, то есть последней выплаты кредита.

d1 – самая первая дата выплаты.

Pi – сумма, которую клиент внёс во время последнего платежа.

Итак, эффективная процентная ставка по кредиту это система расчёта реальной суммы, которую вы будете должны выплатить банку в итоге. Умение правильно вычислять процентную ставку по кредиту даст возможность заранее распределить свои доходы и не нарушать сроки выплат, что существенно сохранит как ваши деньги, так и нервы.

https://www.youtube.com/watch?v=Oj6RmdkPQeA

Не бойтесь требовать от банка предоставления полной информации о предлагаемой кредитной системе, так как это ваше право, прописанное в законодательстве про банковскую деятельность в статье о правах потребителя.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Что такое капитализация процентов по вкладу - что это значит и как работает калькулятор вкладовСкачать

Понятие и расчет эффективной ставки по вкладу

Банковский вклад является самым востребованным инвестиционным инструментом у граждан нашей страны. Объясняется это пассивным характером подобных вложений и практически отсутствующими рисками. При этом не каждый вкладчик знает, что существует 2 разновидности начисления доходности по открытому депозиту. Это номинальная (исходная, простая) и эффективная ставка по вкладу.

Такое различие становится актуальным в том случае, если речь идет о банковском продукте с капитализацией процентов. В такой ситуации номинальная ставка не будет отражать реальную прибыль, которую в конце срока получит клиент банка. Такую прибыльность можно рассчитать лишь по формуле эффективной процентной ставки.

Понятие и сущность

Эффективная ставка является показателем, используемым при расчетах фактического дохода от инвестиции денег на банковский депозит. Она позволяет учесть капитализацию процентов. Ее значение в каждом конкретном случае будет выше показателя номинальной процентной ставки.

Таким образом, мы можем сделать однозначный вывод, что прибыль, получаемая по вкладу с капитализацией процентов будет выше, чем по тому депозиту, где она отсутствует.

Это объясняется тем, что в случае с капитализацией проценты будут начисляться с оговоренной периодичностью и суммироваться к сумме депозита.

Такие начисления могут производиться ежемесячно, ежеквартально, ежегодно, а также с любым другим описанным в договоре интервалом.

Зачем на практике ее высчитывать

Мы выяснили, что при помощи эффективной ставки можем вычислить реальную прибыль, которую получим с того или иного депозита. Подобные вычисления могут оказаться незаменимыми при сравнении банковских продуктов от одного или нескольких банков.

Запомните, максимальная доходность достигается при выборе вклада, условиями которого предусмотрена ежемесячная капитализация процентов. Происходит это довольно просто.

После первого месяца оговоренные проценты будут прибавлены к начальной сумме депозита. После второго месяца они будут начислены к значению, сформированному из начальной суммы вклада и процентов по первому месяцу и так далее.

Формула и примеры ее использования

Формула, позволяющая вычислить эффективную ставку по депозиту с ежемесячной капитализацией процентов.

Значение T соответствует сроку размещения вклада в месяцах.

Давайте рассмотрим пример подобного расчета. Предположим, что у нас есть банковский вклад сроком 2 года и номинальной ставкой 10% годовых.

Чтобы получить правильный результат, необходимо учитывать следующий нюанс. Номинальная ставка в приведенном примере составляет 10%. Однако по правилам математических расчетов в формуле используется значение в долях равное 0,1. Посчитать это можно следующим образом: (10%)/(100%)=0,1.

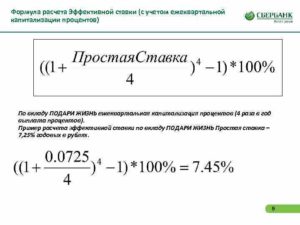

Теперь давайте рассмотрим формулу, которая поможет нам рассчитать эффективную ставку по депозиту с ежеквартальной капитализацией процентов.

Давайте рассмотрим пример такого расчета. Предположим, у нас имеется банковский вклад сроком год и номинальной ставкой 8,25% годовых.

Что изменится, если пополнить или частично снять деньги со вклада

Не секрет, что существуют банковские продукты, которые позволяют производить как пополнение, так и частичное снятие денежных средств с депозита. Естественно, такие действия вкладчика повлияют на итоговую доходность.

https://www.youtube.com/watch?v=8yXQVGDS014

Пополняя вклад, клиент банка увеличивает его сумму. Естественно, это приводит к итоговому увеличению дохода.

Снимаю денежные средства с депозита, клиент банка уменьшает его сумму. Естественно, это приведет к итоговому уменьшению дохода.

Рекомендации вкладчикам

Естественно, вкладывая деньги в банковское учреждение, мы прежде всего заинтересованы в двух аспектах: безопасности инвестиций и максимальной прибыли. Исходя из этого, существует несколько базовых советов для потенциальных вкладчиков.

- Выбирайте банковское учреждение с учетом его деловой репутации. Клиенту следует понимать, насколько выбранный банк способен выполнить взятые на себя обязательства.

- Выгодными для вкладчика условиями по банковскому вкладу следует считать: капитализацию процентов и возможности для пополнения счета.

- Не ленитесь рассчитывать эффективные процентные ставки. Они помогут вам произвести реальное сравнение фактической прибыльности банковских продуктов.

Помните, финансовая грамотность является залогом безопасности ваших денежных средств.

Видео:Ставка ЦБ 15 и Банковские вклады: преимущества, о которых мало кто знаетСкачать

Эффективная процентная ставка по вкладу — что это такое

При обычном вкладе начисленные проценты банк выплачивает вкладчику ежемесячно (либо с другой периодичностью, оговоренной условиями договора). Это называется «простые проценты».

Вклад с капитализацией (или «сложные проценты») – это условие, при котором начисленные проценты не выплачиваются, а прибавляются к сумме вклада, таким образом увеличивая её.

Общий доход от вклада в этом случае будет выше.

С помощью депозитного калькулятора вы можете сравнить результаты расчёта двух одинаковых вкладов (с капитализацией и без) и увидеть разницу.

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

где N – количество выплат процентов в течение срока вклада,T – срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Эффективная ставка = (P / S) * (365 / d) * 100

гдеP – проценты, начисленные за весь период вклада,S – сумма вклада,

d – срок вклада в днях.

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Для простых депозитов с выплатой дохода в конце срока эффективная процентная ставка по формуле расчёта не отличается от номинальной. Номинальная ставка – это процент, который указывается банком в договоре и основных условиях программы.

По вкладам с капитализацией дохода эффективная годовая процентная ставка, формула которой приведена ниже, рассчитывается особым образом. Она позволяет учесть тот факт, что на уже начисленные доходы также будут начисляться проценты.

Знать, как считается эффективная процентная ставка, нужно только в том случае, если в банке размещается крупная сумма средств на долгий срок. По краткосрочным или небольшим вкладам номинальная и реальная ставки особо не отличаются.

Для клиента, который хочет сравнить предложения нескольких банков, вовсе необязательно знать, как считается эффективная процентная ставка. Ему достаточно вычислить положенные в каждом случае по вкладу с капитализацией выплаты в рублях.

Копите деньги без вкладов!

до 10 % на остаток

Подробнее

Каким образом насчитывается доход по депозиту с причислением процентов, мы в деталях рассматривали ранее с указанием соответствующих формул. Увидеть их можно в статье «Расчет вкладов с ежемесячной капитализацией» и «Расчет начислений процентов по вкладу».

В рекламе не всегда под эффективной процентной ставкой понимается реальный процент, который получит клиент. Например, по «лестничным» депозитам ставка со временем может понижаться/повышаться, а банк большими буквами в условиях программы прописывает самый высокий процент.

Например, по лестничному трёхлетнему пенсионному вкладу СКБ-Банка доходы начисляются под 5,5%, 3,5% и 2,5% в первый, второй и третий года срока депозитного договора. Реальная ставка составляет при этом 3,85%, а финучреждение в рекламе на сайте всё равно указывает «5,5%».

P1 = ((1 P/100/N/)N*m – 1), где:P – ставка по депозитуN – число периодов капитализации в год (если она осуществляется ежемесячно, то N=12; ежеквартально – N равно 4)m – число повторений периодов (по вкладу на год m=1, на два года m=2 и т. д.).

P1 = ((1 7/100/12/)12*1 – 1) = 7,228% годовых.

Таким же образом можно рассчитать эффективную годовую процентную ставку по трёхлетнему депозиту с ежеквартальной капитализацией: N и m будут равны 4 и 3.

Без использования рассмотренной формулы (метода) эффективной процентной ставки никак не рассчитать. Клиентам, пытающимся вычислить, насколько различаются номинальная и эффективная процентная ставка, калькулятор на сайте банка не поможет. Но финучреждение может самостоятельно указать заранее рассчитанную доходность годового депозита с учётом его капитализации.

https://www.youtube.com/watch?v=QNMNYDsXGbM

Некоторые веб-ресурсы предлагают сложные онлайн-калькуляторы, с чьей помощью возможен расчет эффективной процентной ставки по депозиту за несколько минут с учётом пополнения счёта.

Налог на доход по вкладам

Налоговый кодекс Российской Федерации предусматривает налогооблажение вкладов в следующих случаях:

- Если процентная ставка по рублевому вкладу превышает значение ключевой ставки ЦБ РФ на момент заключения или пролонгации договора, увеличенной на 5 процентных пунктов.

- Если процентная ставка по валютному вкладу превышает 9%.

Ставка налога составляет 35% для резидентов РФ и 30% для нерезидентов.

При этом налогом облагается не весь доход, полученный от вклада, а только часть, полученная в результате превышения процентной ставки по вкладу пороговой ставки.

Для того, чтобы рассчитать налоговую базу (сумму, облагаемую налогом), нужно сначала рассчитать проценты налисленные по номинальной ставке вклада, а затем сделать аналогичный расчет по пороговой ставке.

Разница этих сумм и будет являться налоговой базой. Для получения величины налога остается умножить эту сумму на ставку налога.

Наш депозитный калькулятор рассчитает ваш вклад с учетом налогов.

Related posts:

Видео:7 ЛУЧШИХ вкладов в январе 2024. СТАВКИ ВЫРОСЛИ! Почему проценты настолько высокие?Скачать

Формула расчета процентов по вкладам

Для обеспечения сохранности своих средств, а также для получения дополнительной прибыли люди несут свои сбережения в финансовые учреждения. Вкладчикам важно понимать, какая формула расчета процентов по вкладам применяется.

Знание формул, умение предварительно вычислять проценты к депозиту позволит спрогнозировать размер прибыли.

Такой просчет можно выполнять при заключении договоров, выполнении денежных операций, перед начислением процентов и их капитализацией.

Подробнее про формулу

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия.

Она может измениться в случае автоматических пролонгаций действия договора. Также она изменится в случае досрочного разрыва соглашения между клиентом и банком с выплатой % за фактический период размещения вложений, если вклад был размещен до востребования.

Эти нюансы должны быть описаны в договорах.

В случае плавающих ставок, установленных изначально, их размер может изменяться на протяжении действия договоров.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

Общая формула расчета процентов по вкладу

Использование формулы простых процентов целесообразно в случае начисления процентов в конце срока размещения депозита или если они будут переводиться на отдельный счет – если капитализация договором не предусмотрена.

Выбирая вклад, клиент банка должен обратить внимание на порядок, который применяется при начислении процентов.

Если средства размещаются на длительный срок и сумма большая, банк использует формулу простых процентов: сумма дохода с процентов занижается.

https://www.youtube.com/watch?v=gKxS83q-a-M

В этом случае используется формула следующего вида:

S = (P x I x t / K) / 100

Обозначения:

S – конечная сумма, полученная по завершению действия депозита;

P – сумма изначально внесенная на депозит;

I – размер % ставки (за год);

t – кол-во дней начисления %;

K – кол-во дней за год по календарю.

Для расчета сложных процентов, которые применяются в случае капитализации в течение всего периода действия депозитного договора (каждый месяц, раз в квартал, ежедневно), нужно применить следующую формулу:

S = (P x I x j / K) / 100

Эти символы имеют следующее значение:

I – % ставка за год;

J – сумма дней по календарю за конкретный период, на протяжении которого финансовое учреждение капитализирует проценты, начисляемые по выбранному виду вклада;

К – количество дней в году по календарю;

P – изначально привлеченная сумма для размещения на вкладе, в дальнейшем это будет сумма, в которую уже учитываются капитализированные процентные начисления;

S – сумма, которая должна быть выплачена клиенту финучреждения, в ней уже учтены капитализированные %.

Формула для вкладов с ежемесячной капитализацией

Чтобы рассчитать возможную прибыль в случае выбора вида депозита с капитализацией % с ежемесячным начислением % подойдет такая формула:

S = Р х[1 + (Nхd)/100хD]n, здесь используются следующие обозначения:

n – количество проведенных операций перевода процентов в тело вклада на протяжении полного срока действия договора;

S – сумма вклада на дату окончания действия депозита, которую вкладчик получит на руки;

Р – изначально внесенная сумма на депозит с возможностью капитализации;

N — % ставка (годовая);

d –равняется 30 – кол-во дней, за которые начисляются % до капитализации;

D – дней в году.

Формула для вкладов с ежедневной капитализацией

Если выбрана форма начисления % с ежедневной капитализацией, применяется следующая формула:

S=Рх(1+N/К)хТ, где:

S – суммарный доход;

Р – внесенная при заключении договора сумма;

N – годовая % ставка;

К – 365 или 366 дней;

Т – кол-во дней, на которые открыт депозит.

Формула для вкладов с ежеквартальной капитализацией

В данном случае расчет процентов будет выглядеть следующим образом:

S=Рх(1+ N/4)Т, где:

S — получаемый в конце срока доход;

Р – изначально размещенная сумма на депозите;

N — годовой %;

Т – количество кварталов, на протяжении которых открыт вклад.

Что такое эффективная ставка по депозиту?

Эффективной считается номинальная ставка в сумме с капитализацией, получаемая путем начисления суммы вознаграждения, как на сумму вклада, так и на %, начисленные финучреждением.

Как рассчитать через Excel?

Рассчитать в Excel доход от депозита можно на примере. Если необходимо положить на депозит 50 000 руб. с процентной ставкой 8% на три года с ежемесячной капитализацией и просчитать размер дохода через 36 месяцев, нужно составить таблицу, в которую внести 5 столбиков:

1 – сверху вниз указываются месяцы от 1 до 36;

2 — (В4) вписывается в строку сумма вклада – 50 000 руб.;

3 – (С4) указывается % — 8;

4 – (D4) вставляется формула для расчета ежемесячных %: =B4*$C$4/12, в которой В4 – сумма вклада, С4 -% (нужно проставлять значок $, чтобы формула выбирала данное поле, или путем выделения графы С4 курсором с нажатием клавиши F4 на клавиатуре), 12 – месяцы (% высчитывается в годовых);

5 – (Е4) считается новая сумма вклада, которая будет использована для начисления процента. Нужно написать формулу =B4+D4, в которой В4 – сумма вклада, D4 – сумма %, которые были начислены. Это будет новая сумма вклада, исходя из которой начисляются %.

В графу В5 заносится формула = Е4, в которой Е4 – это сумма вклада на истекший месяц с процентами.

Далее нужно скопировать формулы:

- подвести курсор к углу ячейки В5, он изменится с белого плюса на черный;

- потянуть его вниз, произойдет автоматическое копирование формулы из этой ячейки в другие;

- эту же операцию нужно выполнить с формулами, вписанными в ячейки D4, E4.

- В итоге, если все выполнено правильно, должен получиться ответ 63 512 руб.

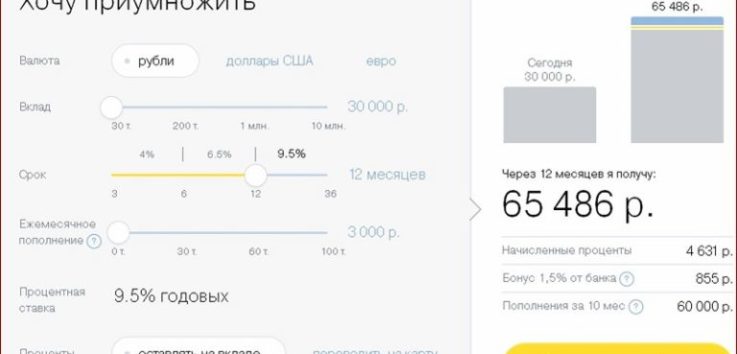

Как рассчитать онлайн?

Онлайн расчет процентов можно осуществлять на сайте банка, выбранного для размещения депозита. Для этого нужно найти на странице банка онлайн калькулятор вкладов, ввести в него требуемые данные и рассчитать:

- сумму;

- срок;

- дату начала размещения вклада;

- % ставку;

- период капитализации;

- пополнение (если возможно).

Пример расчета

Расчет при ежемесячной капитализации:

Исходные данные:

Сумма вклада – 50 000 руб.;

Годовая ставка — 8%;

Срок вклада – 12 мес.

50 000 х(1+0,08/12)12= 54 150 руб.

Налоги на доход по вкладам

Резиденты должны платить 35% налога с доходов по депозитам, нерезиденты – 30% (НК РФ ст.224). Этот налог будет взят с размера %, превышающих нормативный показатель. Для вкладов в рублях при превышении размера ключевой ставки, составляющей 7,5%. Банки в основном, предлагают проценты, не превышающие этот порог, поэтому платить налог с доходов от вкладов обычным вкладчикам не придется.

📸 Видео

Что делать с вкладами #13 выгодные срок вклада, процентные качели и ставки доходаСкачать

Как считать процент на остаток - Расчёты вкладов, накопительных счетов в банкахСкачать

Как прожить на проценты по вкладу в банке и не работать? Пассивный доход по депозитуСкачать

Лучшие вклады и ставки куда ни ткни в Январе 2024 Что делать с вкладами #14Скачать

Как рассчитать проценты по вкладу в Сбербанке? Рассчитываем выгоду с помощью калькулятора вкладовСкачать

Что такое реальная ставка процента по вкладу?Скачать

Как выбрать банковский ВКЛАД, чтобы инфляция не съела твои сбережения? Идеальная модельСкачать

5 лучших вкладов Февраля 2024 за пять минут - ставки бьют рекорды. Что делать с вкладамиСкачать

Ставки по вкладам падают! Как выбрать лучшие вклады 2024? Успей заработать на высокой ставке / РынкиСкачать

Как посчитать проценты по вкладу Сбербанка? Рассчитываем доход через Калькулятор на сайте СбербанкаСкачать

Доход по вкладу | Как рассчитать доход по вкладу?Скачать

Все про банковские вклады и депозиты.Скачать

ЭФФЕКТ - эффективная процентная ставка.mp4Скачать

Определение будущей стоимости банковского вклада. EXCELСкачать

Облигации 15-18 против вкладов до 16. Эффективная ставка (ее мы смотримСкачать