Коронавирус актуальное

СРОЧНО ПО ПАСПОРТУ БЕЗ ОТКАЗА С ПЛОХОЙ КИ

Зачастую мы сталкиваемся с ситуациями, когда собственных доходов и накоплений не хватает на какие-то важные покупки, и приходится обращаться в банковские организации за денежными средствами. Если вы обращаетесь в банк впервые, либо до этого имели место отказы, то не лишним будет узнать – как можно увеличить свои шансы для того, чтобы получить одобрение на выдачу кредита.

- Почему банки стали меньше одобрять кредиты?

- Почему банки могут отказать в кредите, и как этого избежать?

- 1. Тщательная грамотная подготовка перед походом в банк

- 2. Наличие дополнительного источника дохода

- 3. Наличие поручителей

- 4. Предоставление залога

- 6. Адекватное поведение, опрятный внешний вид, хорошее впечатление

- 7. Информация для тех, кто обращается в банк впервые

- Что делать, если у вас испорчена кредитная история?

- Почта Банк отказал в кредите

- Несоответствие с портретом заёмщика

- Возраст заемщика не подходящий

- Заемщик в черном списке

- Стаж работы — недостаточный

- Сумма и срок кредитования не согласованы

- Неопрятный внешний вид клиента

- Информация в заявке неверная

- Кредитная история отсутствует

- Отказ на заявку при достаточном уровне доходов

- Наличие судимости

- Нет стационарного телефона

- Досрочное погашение других кредитов

- Заемщик — сотрудник ИП/владелец бизнеса

- Почему Почта Банк отказывает в кредите, можно ли узнать причину?

- Причины, по которым Почта Банк отказывает в кредите

- Несоответствие базовым требованиям банка

- У заявителя плохая кредитная история

- Официальный доход слишком низкий

- Нет полного перечня документов

- Данные в анкете не соответствуют действительности

- Другие возможные причины отказа

- Почему банк не всегда объясняет клиенту причину отказа?

- Можно ли подать заявку в Почта Банк повторно?

- Что делать, чтобы повысить шансы на одобрение кредита в Почта Банке?

- Как узнать, почему отказывает в кредите Почта Банк, как повысить шансы на одобрение?

- Основные причины, по которым Почта Банк отказывает клиенту в кредите

- Низкий уровень официального заработка или недостаточный стаж работы

- Неверная информация в заявке, ложные данные

- Кредитная история плохая или отсутствует

- Наличие судимости или других проблем с законом

- Если заемщик индивидуальный предприниматель

- Другие причины отказа

- Как повысить шансы на одобрение кредита в Почта Банке

- Как в «Почта Банке» получить кредит со 100% одобрением

- Этапы оформления кредита

- Вероятность получения положительного решения

- 💡 Видео

Почему банки стали меньше одобрять кредиты?

Ежегодно с заявлениями о выдаче займов в финансово-кредитные учреждения обращалось огромное число как физических, так и юридических лиц. Так было до кризиса 2014-2021 годов, который внес свои коррективы в работу рынка кредитования. Как свидетельствует статистика, россияне теперь берут меньше кредитов.

Причин, которые поубавили желания брать на себя долговое обязательство, можно выделить несколько:

- ощутимое сокращение доходов граждан, что не позволяет им получить займ, так как его попросту нечем будет отдавать;

- сами россияне стали более ответственно подходить к планированию и распределению своих финансовых потоков и начали отчетливо осознавать, что вешать на себя долговое обязательство в виде кредита в период кризиса — это не совсем разумно, особенно если в этом нет острой необходимости. Так что, теперь потенциальные заемщики опасаются влезать в долги.

- кроме того, сами банки, на фоне роста статистики по просроченной кредитной задолженности, стали относится к процессу выдачи займов гораздо щепетильнее.

Теперь, чтобы получить деньги в банке, нужно приложить немало усилий. Именно о том, как повысить свои шансы на одобрение кредита в современных реалиях и пойдет речь дальше!

Именно здесь и кроется основное заблуждение среди россиян, что банки, якобы, перестали выдавать кредиты. Дело вовсе не в этом – заемные средства по-прежнему выдаются, причем в очень больших размерах.

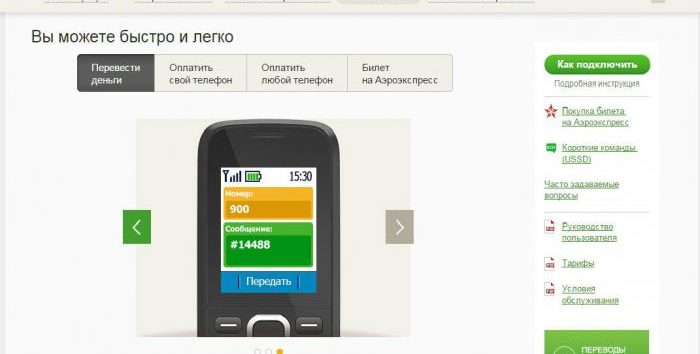

Однако, если раньше ссуду можно было получить очень быстро и буквально по одному только паспорту, то сейчас требования банков к заемщикам значительно возросли. И теперь многие клиенты не проходят проверку-скоринг, из-за чего и получают отказ.

Почему банки могут отказать в кредите, и как этого избежать?

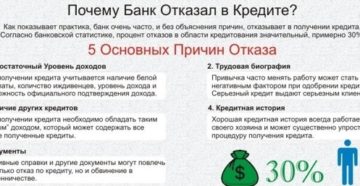

Но прежде очень полезно будет разобраться, что же может послужить причиной отказа в выдаче кредита, дабы избежать этого. Итак, основные факторы, которые могут привести к отказу в выдаче займа:

Можно ли точно узнать, по какой именно причине отказал тот или иной банк? К сожалению, нет. Дело в том, что согласно российскому законодательству, финансовые организации имеют право ответить отказом на любую заявку без объяснения причин на свое решение.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Спрашивать у сотрудника в банке также бессмысленно – решение по заявлениям принимает не он, а автоматическая система оценки заемщика, плюс специалисты по всей страны. Оценивается все – возраст, семейное положение, трудоустроенность, доход, наличие других обязательств и т.д.

Список банков, которые дают кредиты без отказа ⇒

Возможно, эти статьи также будут вам интересны:

Так действует Сбербанк. К примеру, если вы подавали анкету в Самаре, рассматривать и принимать по ней решение может кредитный специалист в Екатеринбурге, и повлиять на него никак нельзя.

ПОМОЩЬ В ПОЛУЧЕНИИ КРЕДИТА ⇒

7 способов увеличить свои шансы на одобрение кредитной заявки

Теперь главное — то, что может помочь получить положительный ответ на заявку с просьбой о выдаче кредита!

1. Тщательная грамотная подготовка перед походом в банк

Что это означает? Прежде всего, то, что нужно собрать оптимальный пакет документов, в котором будет все необходимое и, в тоже время, не будет ничего лишнего. Это не только поможет обработать ваше заявление гораздо быстрее, но и засвидетельствует вашу финансовую грамотность и компетентность.

ТОП самых выгодных кредитов с низкими процентными ставками ⇒

Что это могут быть за документы?

При необходимости в отделении банка с этих документов могут быть сняты дополнительные копии.

2. Наличие дополнительного источника дохода

Это может оказаться большим плюсом. Однако, его еще нужно будет подтвердить. Какие подтверждения можно предоставить? Например, справку с дополнительного места работы, выписки с личных счетов, засвидетельствование получения дивидендов и так далее.

3. Наличие поручителей

Даже если банк не требует наличия у потенциального заемщика поручителей в качестве обязательного пункта рассмотрения заявки на кредит, они (поручители) будут неоспоримым преимуществом в вашем деле.

Подать заявку на кредит наличными прямо сейчас ⇒

Главное не забыть предупредить самих поручителей, что они таковыми являются, чтобы потом не возникло спорных ситуаций и конфликтов. А если целиком серьезно, то нужно получить их официальное согласие.

https://www.youtube.com/watch?v=kFqlUCjMlz8

Детальнее о кредитах с поручителями — на этой странице

4. Предоставление залога

Тоже самое касается и залога. Даже если по условиям кредитного договора, который вы стремитесь подписать, залог не требуется, готовность его внести подтвердит ваши серьезные намерения и ваш небезнадежный финансовый статус.

Кстати говоря, в качестве залога могут выступать не только деньги, а также и:

Словом, все, что несет в себе хоть какую-то реальную стоимость и может быть впоследствии реализовано.

5. Наличие безупречной кредитной истории.

Список банков, которые выдают кредиты без проверки кредитной истории ⇒

Можно сказать, что это один из решающих показателей, которыми руководствуются сотрудники банка, принимая решение о выдачи кредита. Об этом уже упоминалось выше. Что такое кредитная история, читайте на этой странице

6. Адекватное поведение, опрятный внешний вид, хорошее впечатление

Часто клиенты банка, желая взять кредит, не обращают на это никакого внимания, не осознавая того, что могут сами себе навредить. Ведь на внешний вид, грамотную речь, правильность заполнения заявок и прочее, сотрудники банка тоже обращают внимание. Все это может составить психологический портрет человека, со всеми вытекающими.

К примеру, человек, пришедший в банк в костюме, причесанный, приветливый и сдержанный имеет гораздо больше шансов получить кредит, чем человек с несуразной и неаккуратной внешностью, нецензурно выражающийся.

Список банков, которые выдают деньги за час по паспорту ⇒

7. Информация для тех, кто обращается в банк впервые

Многие люди ошибочно полагают, что если раньше они не брали кредиты, и не имеют кредитной истории, то им точно одобрят займ в банке. Это не так, скорее наоборот – банки не смогут проверить вашу КИ и узнать, можно ли вам доверять как заемщику или нет.

При первом обращении в банк нельзя запрашивать сразу крупную денежную сумму. Разумнее будет, для начала, оформить кредитную карточку с небольшим лимитом, попользоваться ею несколько месяцев, чтобы сформировалась КИ. Также можно оформить товарный займ на технику или электронику в любом из магазинов.

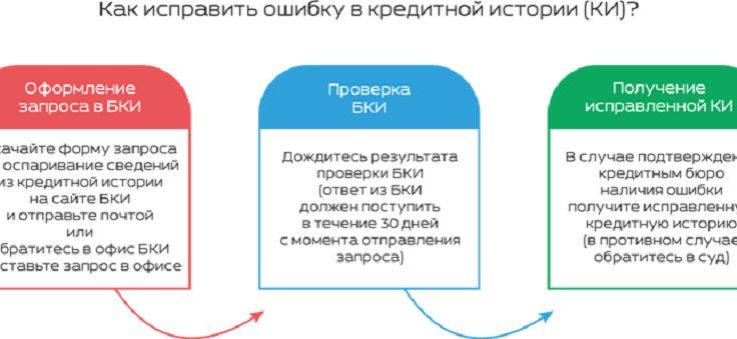

Что делать, если у вас испорчена кредитная история?

В этом случае практически все банковские организации будут отказывать вам даже в выдаче небольшой суммы наличными, не говоря уже об ипотеке или автокредите. Даже если все просрочки и штрафы давно закрыты, информация о них будет храниться в БКИ в течение 10 лет, а именно в эти бюро делают запросы банки при проверке потенциального клиента.

Отправить заявку на кредит через интернет ⇒

Что делать? Вам нужно улучшить вашу кредитную историю, сделать это можно только одним путем – брать новые займы и успешно их возвращать без погрешностей. Каждая новая положительная запись будет хорошо влиять на вашу репутацию.

Если кто-то вам предлагает исправить КИ за деньги, можете быть уверены – это мошенники. Никто не имеет права что-либо исправлять или удалять в Бюро кредитных историй, даже сами сотрудники этого учреждения должны получить множество документов, чтобы внести хоть малейшее изменение в досье какого-то человека.

Исправить КИ также поможет специальная программа “Кредитный доктор” от Совкомбанка, состоящая из нескольких шагов. Успешно пройдя каждый из них, вы улучшите свою репутацию, и сможете оформить в этом банке кредит на сумму до 250.000 рублей. Подробности в этой статье.

Какой банк даст кредит с плохой кредитной историей ⇒

Приведенная выше информация поможет вам в получении займа в это нелегкое время и предостережет от возможных ошибок, которые так часто совершают люди, не владеющие ею.

Видео:Что такое предварительное одобрение кредитаСкачать

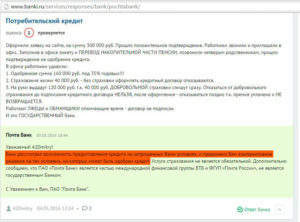

Почта Банк отказал в кредите

В последнее время, кредитование физических лиц – привычное явление, которое происходит в банковской системе. Однако, отправляя заявку на рассмотрение, клиент может получить отказ, и на это есть причины, о которых банки не спешат распространяться. Если возник вопрос, почему Почта Банк отказал в кредите, стоит необходимо обратить внимание на информацию, изложенную ниже.

Есть ряд типичных причин, по которым можно получить отказ при оформлении кредита или кредитной карты.

Несоответствие с портретом заёмщика

Вы считаете, что соответствуете всем требованиям Почта Банка? У банка может быть совершенно иное мнение, объяснять которое он не обязан.

Этот термин включает в себя сразу несколько основных факторов, которые могут стать основанием для отказа в кредите.

Если рассматривать отдельные кредитные продукты банка, то есть условия для их получения – требования к заемщику, при несоответствии с которыми, вполне вероятно получение отказа. Речь идет о возрасте, прописке, стаже работы, телефонах для связи.

https://www.youtube.com/watch?v=ImwLJ3na1pg

Стоит отметить, что каждый банк составляет для себя определенный портрет заемщика, и Почта Банк не исключение, поэтому, почему банк отказал в кредите – индивидуальный вопрос.

Возраст заемщика не подходящий

В Почта Банке причины отказа, связанной с возрастом заемщика, может не быть, так как оформление кредита возможно с 18 лет. Однако тогда должно быть официальное место работы, что будет гарантией стабильного дохода и платежеспособности клиента.

При желании оформить кредит в юном возрасте, необходимо создать условия для гарантии выплаты взятых средств.

Что касается кредитования пенсионеров и пожилых людей, для них есть специальная программа по пенсионному кредитованию, которая предусматривает возраст заемщиков.

Доходы заёмщика – один из основных параметров, на основании которого можно получить отказ при кредитовании. Есть внегласное правило, на основании которого – суммарный размер всех кредитов, которые есть при обращении за следующим кредитным продуктом, не должны превышать размер 30-50% от дохода заемщика. В расчет Почта Банк принимает такие периоды – 3,6,12 месяцев.

Сделайте предварительный расчет по кредиту на калькуляторе Почта Банка. Так станет понятно, достаточно ли уровня доходов, которые есть на сегодняшний день, для обращения за кредитом.

На сайте банка есть онлайн-калькулятор, по которому можно просчитать, какую сумму вы хотели бы оформить, и, предварительно, какую сумму получиться взять.

Почему же может быть отказ – значит, проблема состоит в других причинах.

Заемщик в черном списке

В бюро кредитных историй отображаются все заемщики, оформлявшие кредиты в разных банках и в разное время.

На основании этого, формируется черный список заёмщиков, у которых были неприятные ситуации с банками – просрочки, штрафы, пени.

В этом случае взять кредит сложно, и вопрос, почему Почта Банк отказал в кредите, какие причины отказа, очень серьезный. Не допускайте просрочек на будущее и следите за тем, какой остаток по кредиту в Почта Банке необходимо выплатить.

Стаж работы — недостаточный

Общий стаж работы, а также стаж на последнем месте играет важную роль на этапе принятия банками решения по кредиту. Этот пункт является в определенном роде косвенной характеристикой, насколько устойчиво ваше финансовое положение, доходы во времени.

Чем дольше вы держитесь на последнем месте работы, тем больше у вас стаж, это указывает на то, что вы отличный специалист.

Мало вероятности, что вас просто так уволят, а возможно, еще и подымут заработную плату.

Сумма и срок кредитования не согласованы

Сумма кредита также оказывает влияние на то, удастся ли его оформить. В том случае, когда указан ежемесячный совокупный доход, просчитаны ежемесячные платежи, банк принимает решение, какие риски и гарантии выплаты взятой суммы средств.

Не уверенным в своем финансовом положении заемщикам нет смысла оформлять крупные суммы на короткий срок. Это может стать причиной отказа по заявке на кредит в Почта Банке.

Если же сумма кредита велика, банк может предложить продлить срок кредитования.

Неопрятный внешний вид клиента

Причина отказа Почта Банка в кредите может заключаться во внешних признаках, почему же? Речь идет о непрезентабельном внешнем виде, запахе алкоголя от заемщика, в невнятных ответах на поставленные вопросы, когда заемщик путается в показаниях, у него бегают глаза – это настораживает банковского представителя, который будет стараться обезопасить банк и себя от неплатежеспособных клиентов.

Информация в заявке неверная

Чтобы кредит Почта Банком был одобрен, необходимо, чтобы указанные данные были достоверные. Представители банковского учреждения проверяют информацию, которая указана в анкете, сравнивая данные с аналогичными, в определенно взятом регионе. Если данные, указанные в анкете, не будут подтверждены, по кредиту придет отказ.

Кредитная история отсутствует

Никогда в жизни не брали кредит? К сожалению, это тоже может не понравится Почта Банку.

Это еще одна причина для отказа в получении кредита.

В этом случае, у банка нет гарантии того, что кредит будет выплачен, так как вы совершенно новый человек в банковском секторе.

Для того чтобы кредитная история взяла свое начало, нужно взять кредит на небольшую сумму, выплатить его, показав свою платежеспособность.

https://www.youtube.com/watch?v=zfoL6lHKG4Y

В процессе принятия решения о том, будет ли предоставлен кредит, нужно заполнить специальную анкету. На основании всех ответов, система проставляет баллы – по ним решают, какой будет ответ на заявку. На решение может повлиять ответ на любой вопрос.

Отказ на заявку при достаточном уровне доходов

Если вы указываете в анкете высокий уровень дохода, а кредит нужен на небольшую сумму, или же в случае потребительского кредитования, товар стоит не так дорого, банк может отказать в кредите.

Наличие судимости

В случае наличия судимости, отказ от Почта Банка гарантирован. Если прошел срок давности по делу, можно попробовать оформить заявку и получить кредит.

Нет стационарного телефона

Если сумма займа мала, то Почта Банк не будет рассматривать наличие телефонов для связи.

Если речь идет о крупных размерах кредита, то наличие стационарного номера телефона обязательно, иначе это послужит причиной для отказа.

Досрочное погашение других кредитов

Если вы часто погашали досрочно другие кредитные продукты Почта Банка или другого банковского учреждения, это может стать причиной отказа – выдавая кредит на определенный срок, банк рассчитывает получить определенную прибыль. При досрочном погашении кредита, размер прибыли сокращается. Банк теряет деньги.

Заемщик — сотрудник ИП/владелец бизнеса

Представленные категории заемщиков являются группой риска, поскольку – сотрудник ИП может предоставлять недостоверную информацию, правдивость которой доказать сложно. Что касается владельцев бизнеса, то в сложившейся ситуации с нестабильным экономическим положением в стране, любой бизнес может рухнуть в любое время.

Что же делать, как не получить отказ от банка? Смотрите видео и применяйте советы на практике:

Если же Почта Банк отказал в кредите, вы хотите знать причину отказа, можно запросить свою кредитную историю, изучить ее на предмет ошибок и опровергнуть некую информацию, подав заявление соответствующего образца.

Видео:ПОЧЕМУ банки НЕ ДАЮТ КРЕДИТ и ЧТО ДЕЛАТЬ чтобы дали?Скачать

Почему Почта Банк отказывает в кредите, можно ли узнать причину?

Если Почта Банк отказал в кредите, причины могут быть различными. Поводов для отказа немало, и их следует выяснить, если вы уже безуспешно обращались в этот банк или только планируете подавать заявку.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Причины, по которым Почта Банк отказывает в кредите

Взять кредит в Почта Банке возможно, и многим гражданам тут дают заемные средства. Но этот банк может отклонить заявку потенциального клиента. Причины отказа различны, и они рассмотрены далее.

Несоответствие базовым требованиям банка

Все российские банки предъявляют к своим потенциальным заемщикам определенные требования. И Почта Банк в их список включает:

- минимальный возраст от восемнадцати лет;

- наличие гражданского действующего паспорта с наличием в нем отметки о постоянной регистрации в одном из российских субъектов;

- гражданство российского государства;

- наличие контактного телефона: обязательно мобильного, рабочего (если заявитель работает) или иного, по которому можно связаться с человеком;

- наличие постоянного места трудовой деятельности.

Эти требования основные и стандартные: точный перечень зависит от конкретного кредита. К негласным и не озвучиваемым требованиям относится доход, достаточный для погашения задолженности.

У заявителя плохая кредитная история

Заявку на кредит могут отклонить в Почта Банке, если у заявителя испорченная кредитная история, например, с большим количеством не погашенных займов, многочисленными просрочками (особенно длительными), активными задержанными платежами, с большим количеством заявок.

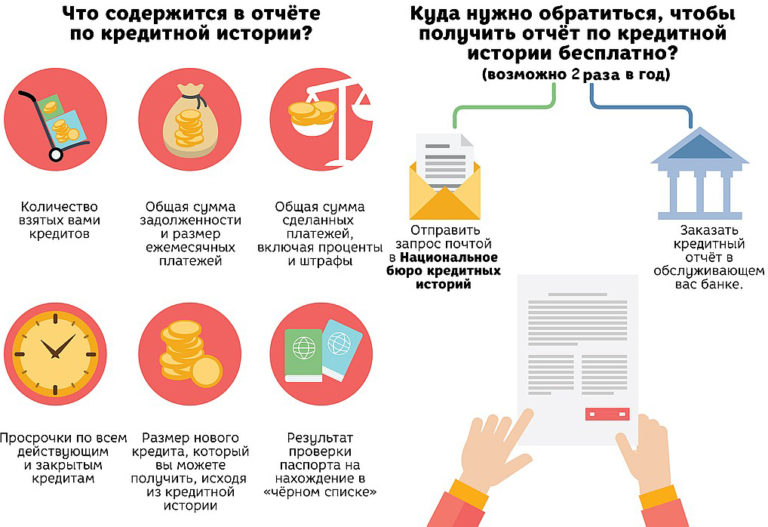

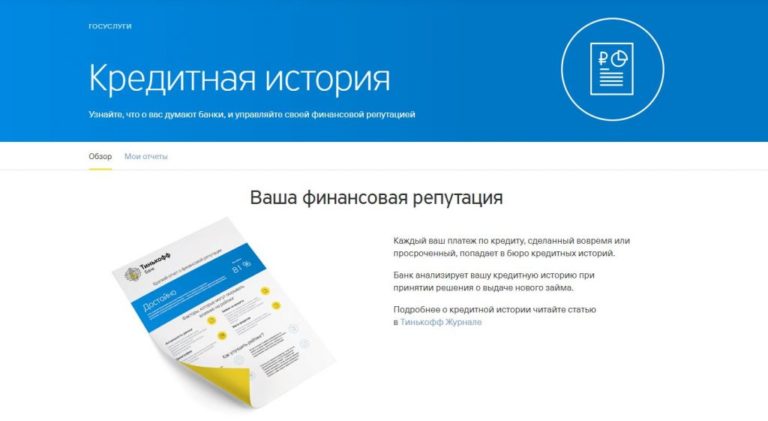

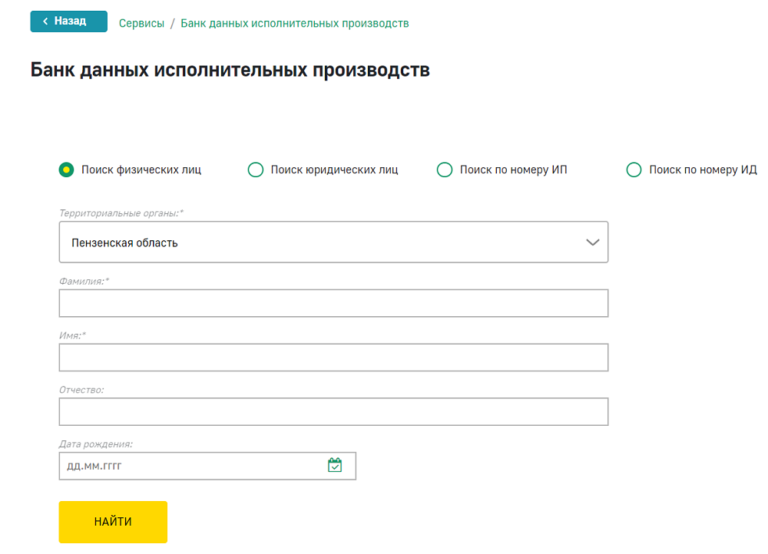

КИ можно проверить самостоятельно. Сначала узнайте, в каком бюро кредитных историй она находится, получив список БКИ в Центральном каталоге кредитных историй (сокращенно он именуется ЦККИ).

Заявка отправляется с сайта Центробанка – https://cbr.ru/. Здесь в разделе кредитных историй вы найдете ссылку на опцию запроса данных о хранящих отчеты БКИ.

Заполняйте форму и получайте ответ на свой вопрос о месте хранения КИ на электронную почту.

Важно! Для запроса в ЦККИ через интернет обязателен код субъекта, присвоенный вам как заемщику при первом взятии кредита. Его можно найти в договоре или выяснить в банке (как в выдававшем заем, так и в другом) либо в любом БКИ. Без такого кода запросы в каталог возможно направлять из финансовых организаций, от нотариусов, из бюро и из почтовых отделений.

https://www.youtube.com/watch?v=R5hFOR3NOiQ

Когда вы получили список из ЦККИ, обращайтесь в бюро одним из доступных способов:

- Лично в офисе. Тут нужно присутствовать с паспортом и написать заявление, чтобы сразу получить отчет.

- Из почтового отделения. Первый вариант – письмо с запросом: можно просто заполнить скачанный на сайте БКИ бланк, поставить на нем подпись (она обязательно заверяется нотариусом) и в конверте выслать на почтовый адрес организации. Второй вариант – телеграмма с заявкой и персональными, контактными и паспортными данными. Собственноручная подпись отправителя после предъявления им удостоверения личности заверяется оператором телеграфа.

- От партнера. Списки партнерских компаний узнавайте на веб-ресурсах БКИ. Это могут быть банки, операторы связи, МФО.

- С сайта БКИ или с отдельного онлайн-портала. Тут нужно зарегистрироваться, создав логин с паролем. Далее следуют идентификация (подтверждение вашей личности), авторизация и заказ отчета.

- Через Госуслуги. Если вы имеете подтвержденную учетную запись, то через нее авторизуйтесь в личном кабинете сайта бюро и получайте отчет.

- С помощью сервиса. Один из удобных и простых – сотрудничающий с НБКИ «Сервис-КИ.com».

Дважды за один год вы сможете запросить свою КИ бесплатно. Но если обращения будут более частыми, то третье и каждое последующее станут платными.

Официальный доход слишком низкий

Почему Почта Банк может отказать в оформлении кредита? Из-за недостаточно высокого уровня дохода. Платежеспособность является главным критерием при обработке заявки. Заработка должно хватать на погашение долга, иначе заемщик просто не сможет выполнять взятые долговые обязательства.

Но каким должен быть минимальный ежемесячный доход? Почта Банк точных цифр не указывает, но для многих финансовых организаций действует единое негласное правило, согласно которому расходы на выплаты по всем активным кредитам не должны превышать 40-50 процентов зарплаты. Так что даже если вы получаете большой заработок, но уже погашаете несколько займов, вам могут отказать.

Нет полного перечня документов

Почта Банк отказывает из-за отсутствия полного пакета документов. В перечень обязательных для получения кредита бумаг обычно входят:

- паспорт гражданина;

- второе удостоверение личности – СНИЛС;

- копия трудовой книги или выписка из нее (с заверением руководителя);

- справка о доходе стандарта 2-НДФЛ.

Почта Банк вправе запросить и иные документы. Но если заявитель не предоставит основные, он точно получит отказ в кредите.

Данные в анкете не соответствуют действительности

Причиной отклонения Почта Банком поданной на кредит заявки может стать указанная при заполнении анкеты недостоверная информация. Все указываемые сведения проверяются Почта Банком, поэтому обмануть кредитора не удастся.

Например, если вы, являясь безработным, в графе анкеты о работодателе укажете крупную копанию, то сотрудники финансовой организации позвонят в компанию и уточнят, действительно ли работает там человек. Проверяются и сведения о доходах, имуществе в собственности, судимостях, различных долгах (задолженности есть в кредитной истории, а некоторые – в базе Федеральной службы судебных приставов).

Другие возможные причины отказа

Существуют и прочие причины невыдачи кредитов:

- Высокая финансовая нагрузка. Подав заявку на кредит при наличии значительных текущих расходов, вы рискуете получить отказ от Почта Банка. Причем это не только долги по активным займам, но и прочие платежные обязательства (алименты, выплаты компенсаций), коммунальные платежи и так далее.

- Отсутствие кредитной истории. Если кредиты вами никогда не оформлялись, то у Почта Банка не будет возможности оценить выполнение долговых обязательств. В таком случае нельзя предугадать поведение заемщика, проанализировать его добропорядочность.

- Попадание в черный список банка. Если имеют место инциденты с участием заявителя (например, грубость по отношению к сотрудникам или невыполнение условий пользования финансовыми услугами), то кредит получить будет сложнее.

- Судимость. Если заявитель судим, это указывает на его недобросовестность, особенно если он участвовал в финансовых махинациях.

- Отсутствие обеспечения. Если кредит обеспеченный (таковыми обычно являются крупные займы и ипотека), то его не выдадут при отсутствии поручителя, залогового имущества либо созаемщика.

- Несогласие со страхованием. Хотя страховка не является обязательным условием кредитования, все же если клиент не отказывается от нее, банк охотнее заключит с ним договор, так как получит защиту от невозврата средств и минимизирует риски.

- Внешний вид заявителя: грязная или порванная одежда, неопрятная прическа.

- Неадекватное поведение во время визита в отделение Почта Банка. На принятие решения влияет впечатление менеджера от общения с потенциальным клиентом: если человек имеет признаки опьянения, ведет себя агрессивно, сомневается в ответах или грубит, ему могут отказать в кредите.

- Короткий стаж работы. Зачем банк обращает внимание на стаж? Потому что чем дольше трудится человек, тем он более ответственный, тем стабильнее и выше его заработок, тем меньше вероятность потери дохода (чаще увольняются новые сотрудники).

- Запрашивается чрезмерно большая сумма. Во-первых, доход заявителя может оказаться недостаточным для погашения, во-вторых, Почта Банк не хочет идти на такие риски (взыскивать крупные долги сложнее).

- Досрочные погашения прошлых кредитов. Это невыгодно для банков, так как их прибыль зависит от выплачиваемых клиентами процентов, а они начисляются за весь срок пользования средствами.

Даже одна причина может повлечь отказ в кредите.

Почему банк не всегда объясняет клиенту причину отказа?

Почта Банк далеко не всегда и не всем сообщает причины отклонения заявок на кредиты. Во-первых, озвучивание повлиявших на отрицательное решение факторов не входит в обязанности кредитора: финансовая организация имеет полное право сохранять молчание.

Во-вторых, для банка сообщать причины отказа в кредите просто невыгодно и нерационально. Критерии оценки потенциальных заемщиков держатся в секрете, и тщательный отбор позволяет сотрудничать только с платежеспособными и ответственными клиентами, что удобно и выгодно.

В-третьих, сохранение в тайне причин отказов в кредитах позволяет Почта Банку уменьшать риски мошенничества. Если бы повлиявший на отказ фактор был озвучен злоумышленнику, то он, вероятно, смог бы исправить ситуацию и в итоге оформить заем.

Можно ли подать заявку в Почта Банк повторно?

Можно ли повторно запросить кредит в Почта Банке? Да, ведь в следующий раз решение кредитора может быть иным, особенно если вы устраните возможные или известные причины прошлого отказа.

https://www.youtube.com/watch?v=iuoNlHAiTAc

Спустя какое время лучше подавать повторную заявку на кредит? Если это другой кредитный продукт, то его можно запросить в Почта Банке уже на следующий день (критерии обработки заявок могут быть совершенно иными).

На тот же самый кредит заявку лучше подавать не раньше, чем через месяц: можно претендовать на меньшую сумму или подтвердить увеличившиеся либо ставшие стабильными доходами.

Но в некоторых случаях действуют запреты на повторные запросы в течение трех месяцев (такое решение может принять уполномоченный кредитный инспектор).

Что делать, чтобы повысить шансы на одобрение кредита в Почта Банке?

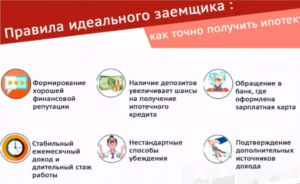

Если вы считаете, что у вас мало шансов получить кредит наличными в Почта Банке, то их можно увеличить. Для этого необходимо соблюдать такие рекомендации:

- Предоставляйте больше документов. Так, помимо основного пакета, можно предъявить в Почта Банк дополнительные доказательства платежеспособности: договор аренды собственного жилья, выписку по счету в банке, справку из органов соцзащиты о получении регулярных пособий.

- Улучшайте кредитную историю. Погасите задолженности: закройте карты, оплатите кредиты, выплатите прочие долги. Не подавайте заявки на прочие займы. Также можно взять и выплатить небольшой кредит.

- Изучите комментарии и отзывы других заемщиков о тех или иных кредитах. Возможно, вы почерпаете из них полезную информацию и выясните, как увеличить вероятность получения денег.

- Выглядите опрятно и адекватно себя ведите.

- Привлекайте дополнительные доходы.

- Внимательно заполняйте анкету, не допуская ошибок.

- Ничего не скрывайте от банка.

- Запрашивайте подходящий кредит, чтобы выполнять условия кредитования и соответствовать требованиям по конкретному продукту.

- Предоставьте обеспечение: залог собственности, созаемщика или поручителя.

Зная возможные причины отказа Почта Банка в кредите, вы сможете подготовиться и получить деньги.

Видео:Как УВЕЛИЧИТЬ ШАНС на ОДОБРЕНИЕ КРЕДИТА / Правила поведения и заполнения заявокСкачать

Как узнать, почему отказывает в кредите Почта Банк, как повысить шансы на одобрение?

Есть несколько причин отказа в кредите, характерных для Почта Банка. Из статьи заемщики могут узнать, что им делать после отказа, где можно получить займ даже с испорченной кредитной историей.

Основные причины, по которым Почта Банк отказывает клиенту в кредите

Сегодня в кредитном портфеле Почта Банка находится 7 программ:

- займы наличными;

- для пенсионеров;

- перекредитование;

- льготный займ для освоения Восточной Сибири;

- на образование;

- для оплаты товаров и услуг;

- дачи и хозяйственные строения.

Выбрав одну из интересующих программ, заемщик может подать заявку на сайте или прийти в одно из почтовых отделений и оставить заявление. Если придет отказ, то компания вправе не оглашать свои мотивы. У заемщика возникнет вопрос, в чем причины случившегося.

В статье будут рассмотрены наиболее распространенные факторы. Причины, почему Почта Банк отказал в кредите:

- Не хватает стажа работы. Маленькая официальная зарплата.

- Ошибочные или ложные сведения в анкете.

- Судимость, проблемы с законом.

- Нулевая КИ или испорченная кредитная история.

- Заявитель — индивидуальный предприниматель.

Некоторые причины из списка можно устранить и подать заявление на кредит вновь, другие не позволят и позднее взять кредит, поэтому придется искать альтернативные способы занять средства. Теперь подробнее о причинах отказов.

Низкий уровень официального заработка или недостаточный стаж работы

Для работающего заемщика кредитор требует стаж работы не менее 3-х месяцев. Подавать заявку можно с 18 лет. Но молодым клиентам чаще отказывают из-за невысокой платежеспособности.

https://www.youtube.com/watch?v=0l6laSSQjuQ

Если человек подал заявку на кредит, имея стаж 1-2 месяца, здесь все ясно, он не подошел под требования Почты Банка. Многие дают заявление повторно после получения необходимого опыта.

Но есть риск отказа для заемщиков в целом, когда их стаж лишь несколько месяцев, вкупе с частой сменой работы, невысоким заработком. Банк сопоставит все сведения, и скорингового балла может быть недостаточно для получения ссуды.

Здесь лучше набрать достаточный опыт работы, предоставить по возможности дополнительные источники дохода, как сдача помещений в аренду, работа по совместительству, доход от ценных бумаг и проч.

Неверная информация в заявке, ложные данные

Анкету будет проверять специалист на подлинность данных — персональные сведения, паспортные данные, место работы и должность, зарплата. Тщательно проверяется справка 2-НДФЛ. Если в справке о доходах по образцу банка или работодателя будет указана неверная информация, Почта Банк не выдаст кредит.

Совет! Тщательно проверять анкету перед отправкой в банк.

Многие заемщики просят у себя на работе завысить им зарплату в справке, чтобы банк выдал кредит. Они надеются, что после как-нибудь разберутся с обслуживанием займа. Это путь в дефолт и ухудшения кредитной истории.

Кредитная история плохая или отсутствует

Нулевая кредитная история означает, что у человека не было займов либо истек срок хранения последних сведений.

На заметку! Сведения в БКИ находятся не более 10 лет, после чего стираются.

С нулевой КИ Почта Банк может отказать в займе, поскольку нет данных о надежности заявителя, как он оплачивал кредиты.

Признаки плохой КИ:

- есть открытые долги;

- были просроченные платежи;

- зафиксировано много отказов банков;

- есть долги перед различными государственными структурами — не уплачены коммунальные услуги, висят штрафы от ГАИ, уклонение от алиментов;

- высокая финансовая нагрузка — много кредитов при небольшой зарплате.

Есть и другие косвенные признаки испорченной КИ, как наличие судимости. Подробнее в следующем разделе.

Наличие судимости или других проблем с законом

Серьезная причина для отказа. Но решение Почта Банка будет зависеть от тяжести судимости. Если это легкое нарушение, вроде административного штрафа, при условии хорошей платежеспособности и надежности клиента, рассчитывать на ссуду можно.

Подавать заявку в Почта Банк стоит и при погашенной судимости, при ее снятии. Главный показатель для кредиторов — это платежеспособность.

Но с большими трудностями будет получить ссуду при наличии экономического преступления. При подаче заявления служба безопасности проверяет заявителя по различным базам.

Иногда заемщик не знает, что у него зафиксированы проблемы с законом. Это одна из причин, зачем стоит проверять кредитную историю. Если человек был осужден за уголовное преступление, то шансов получить ссуду практически нет.

Проверять свою КИ можно на сервисе service-ki.com. Это удобный портал для срочного получения отчета, когда человеку нужно сэкономить время. Всего за час выписка приходит на электронную почту пользователя. Стоимость отчета — 340 рублей.

Что войдет в отчет:

Если заемщик индивидуальный предприниматель

Почта банк может отказать индивидуальному предпринимателю, поскольку такая категория граждан представляет риск для банков. Их заработок не стабилен, зависит от экономических, стихийных факторов.

ИП предоставляют в банк не справку 2-НДФЛ, а 3-НДФЛ, декларацию о доходах за последние полгода или последний год. По программам для частных лиц в Почта Банке не предусмотрена выдача ссуд ИП.

Но есть услуги для бизнеса: зарплатный проект, интернет-реклама, размещение депозита, отчетность и др. Кредитов для бизнеса в Почта Банке не предусмотрено.

Работа на индивидуального предпринимателя может привезти к отказу Почта Банка в заявке. При подаче анкеты указывается СНИЛС и ИНН, а кредитный специалист самостоятельно запрашивает сведения о доходах. При работе у ИП часто платится неофициальная зарплата, поэтому сведений о доходах в базах не будет.

Другие причины отказа

Есть еще несколько причин, которые могут повлиять на решение Почта Банка:

- Неряшливый вид и алкогольное опьянение при посещении офиса.

- Присутствие в черном списке как нежелательный заемщик.

- Возраст.

- Профессия с риском для жизни — пожарный, спасатель и проч.

- Профессия с нестабильным доходом — бармен, официант, адвокат, рекламный агент, риелтор и др.

- Нет телефона.

Согласно условиям предоставления кредита, необходимо предоставить номер телефона — рабочего, мобильного, домашнего. Если он не может предоставить контакты, Почта Б. откажет в выдаче ссуды.

Как повысить шансы на одобрение кредита в Почта Банке

Увеличить шансы на одобрение заявки можно несколькими способами. Все способы в основном нацелены на улучшение кредитной истории, поскольку она сильно влияет на оценку заемщика. Вот несколько решений:

- оформить кредитную карту;

- привлечь к сделке поручителя;

- набрать необходимый стаж работы;

- застраховать жизнь и здоровье;

- оплатить все долги и штрафы, начать выплачивать алименты, банк все равно вычитает их сумму при расчете платежеспособности;

- предоставить больше документов при оформлении кредита.

Теперь подробнее о каждом способе. Кредитная карта позволяет сформировать положительную кредитную историю и повысить скоринговый балл, если заемщик своевременно платит займы. Сведения об открытии карты, ежемесячных платежах поступают в БКИ.

Видео:ЧТО ДЕЛАТЬ, ЕСЛИ ОТКАЗЫВАЮТ В КРЕДИТЕ? / Как получить одобрение? РекомендацииСкачать

Как в «Почта Банке» получить кредит со 100% одобрением

ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕВыдаче кредита предшествует процесс подачи заявки в офисе банка, и ее проверка андеррайтером (оценщиком вероятности возврата кредита).

В случае неверного подбора тарифного плана – по заявке может прийти отказ.

Чтобы получить кредит в «Почта Банке» со 100% одобрением, необходимо выбрать правильное кредитное направление и отвечать требованиям банка.

Этапы оформления кредита

На начальном этапе клиенту предстоит выбрать кредитный продукт из линейки «Почта Банка»:

- Кредитная карта (инструкция по подаче онлайн-заявки тут);

- Кредит наличными (о том, как подать онлайн-заявку, читайте по ссылке);

- Кредит пенсионерам;

- Кредит на получение образования;

- Товарное кредитование;

- Рефинансирование кредита.

Если при оформлении кредита наличными, вы сообщаете менеджеру о своем желании закрыть кредитными средствами долговые обязательства перед другими банками – по заявке, скорее всего, вам придет отказ, а специалист посоветует вам оформить «Рефинансирование» (специальный продукт банка, разработанный для погашения кредитов других банков).

Важно определить подходящий тариф. Каждый из вышеуказанных банковских продуктов включает в себя несколько разновидностей и ответвлений. Подобная тарификация предусмотрена для максимального удовлетворения потребностей клиентов, учитывая их возможности.

Например, работающий пенсионер-мужчина 62-ух лет не может оформить кредит на общих условиях, т.к. для пенсионеров разработано специальное предложение.

- Ознакомление с условиями кредитной программы – следующий важный этап при оформлении кредита со 100% одобрением.

Например, оформив заявку и получив одобрение на предоставление образовательного кредита «Знание – сила», вы не сможете им воспользоваться, если ВУЗ, в котором вы планируете обучаться не включен в список ВУЗов-партнеров «Почта Банка».

- Заполнение заявления-анкеты в офисе банка или на сайте (как это сделать, описано по ссылке).

Если во время заполнения заявки были допущены грубые ошибки или опечатки – скорее всего придет отказ. Опечатки в персональных и паспортных данных не позволят банку найти ваше кредитное досье в БКИ (Бюро Кредитных Историй) и оценить вашу платежеспособность. По ошибочным данным также может быть найден другой клиент, что повлечет за собой куда более серьезные проблемы, чем обычный отказ.

https://www.youtube.com/watch?v=xRJOg_LETNA

Обращайте внимание на условия договора. График платежей может отличаться от графика предварительного расчета. Читайте внимательно договор еще до подписания.

- Получение денежных средств.

Вероятность получения положительного решения

Однозначного ответа на вопрос: «Что необходимо сделать, чтобы получить 100% гарантированное одобрение по заявке?», к сожалению, нет. Но, перечень основных моментов и направлений, на которые ссылаются андеррайтеры при принятии решения, существует.

Во-первых, кредитор внимательно изучает личную информацию о заемщике, обращая внимание на:

- минимальную допустимую заработную плату;

- минимальный стаж от 3 месяцев (для работающих клиентов);

- кредитную нагрузку (здесь обращают внимание на соотношение доходов и расходов клиента, а, следовательно, его платежеспособность);

- возраст – «Почта Банк» кредитует клиентов в возрасте от 18 лет;

- наличие паспорта с обязательной регистрацией в любом регионе страны.

Во-вторых, существенное влияние на принятие решения оказывает кредитная история заемщика. Наличие негативной информации в БКИ (просрочки, нарушение условий кредитных договоров других банков и т.д.) сокращает шансы на одобрение. Заранее соберите документы, которые смогут смягчить вашу вину по допущенным просрочкам (больничные листы, документы о сокращении и т.д.) в глазах банка.

В «Почта Банке» существуют программы кредитования, где обязательным требованием является отсутствие активных просрочек за последние 6 месяцев и на момент подачи заявки (например, «Рефинансирование»). И все-таки, необходимо помнить, что хорошая кредитная история дает гарантию получения самых выгодных условий кредитования в будущем.

В-третьих, обязательно наличие личного мобильного, рабочего (для трудоустроенных) телефонов и дополнительного контактного номера (как правило, это телефон ближайших родственников, друзей, коллег). Указанные номера должны быть актуальными.

В процессе рассмотрения заявки, андеррайтеры могут совершать звонки по указанным номерам с целью подтверждения или уточнения какой-либо информации.

При несоответствии требованиям по возрасту, заработной плате, стажу, кредитной истории – по заявке последует отказ. В случае получения отказа, но уверенности заемщика в хорошей КИ и актуальности предоставленной контактной и другой персональной информации — необходимо самостоятельно сделать запрос в БКИ или повторить подачу заявки через месяц.

💡 Видео

ПОЧЕМУ ОТКАЗАЛИ В КРЕДИТЕ или КАК ПОВЛИЯТЬ НА КРЕДИТНУЮ ИСТОРИЮ?Скачать

ТЕПЕРЬ ОДОБРЯТ / Что делать если отказ по кредиту в 2022 / финансовая грамотностьСкачать

Что значит предварительно одобрен кредит? Его дадут или нет?Скачать

ПОЧТА БАНК КРЕДИТ НАЛИЧНЫМИ ГАРАНТИРОВАННАЯ СТАВКА #почтабанк #кредитСкачать

Кредит онлайн в ПОЧТА БАНКЕ / Условия, проценнтные ставки / ОтзывыСкачать

Как взять кредит тинькоффбанка, если отказывают? | Почему Тинькофф не одобряет выдачу кредита?Скачать

Как Взять Кредит в Сбербанк Онлайн - оформляем заявку и получаем кредит на карту в приложении СбераСкачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

КАК ВЗЯТЬ КРЕДИТ С ПЛОХОЙ КРЕДИТНОЙ ИСТОРИЕЙ ПЛОХАЯ КРЕДИТНАЯ ИСТОРИЯ КАК ПОЛУЧИТЬ ОДОБРЕНИЕ ПО КРЕСкачать

Возврат страховки по кредиту в Почта Банке (сентябрь 2022г.) - без повышения ставкиСкачать

Как почта банк обманывает своих клиентовСкачать

Возврат страховки по кредиту Почта БанкСкачать

Как увеличить вероятность одобрения кредитаСкачать

Как онлайн оформить кредит в Почта банке. Повышенный процент одобренияСкачать

Почему банки отказывают в кредите? Как узнать причины? Как получить кредит без отказа?Скачать

Как оформить заявку на кредит онлайн в Почте БанкеСкачать