Утверждены новые коды доходов и вычетов, применяемых при заполнении справки 2-НДФЛ

19 декабря 2021

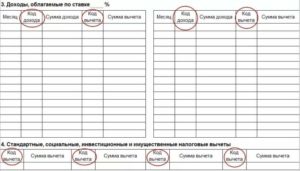

Федеральная налоговая служба внесла поправки в перечень кодов видов доходов и налоговых вычетов, которые используются при заполнении формы 2-НДФЛ. Соответствующий приказ от 22.11.16 № ММВ-7-11/633@ зарегистрирован в Минюсте 14 декабря.

Напомним, что перечень кодов, в который вносятся поправки, утвержден приказом ФНС от 10.09.2015 № ММВ-7-11/387@ (см. «С 29 ноября начнут действовать новые коды доходов и вычетов для справки 2-НДФЛ»).

- Коды для разных видов доходов

- Коды вычетов

- Вычеты на детей и соответствующие им коды

- «Детский» вычет

- Как получить вычет на ребенка?

- Отражение вычетов в справках

- Код вычета 114, 118 и другие коды в справке 2 НДФЛ

- Форма 2-НДФЛ: что это, и зачем применяется

- Зачем применяются кодовые значения по вычетам

- Самые распространенные кодовые значения

- Что значит код налогового вычета 126, 127, 128 в справке 2 НДФЛ

- Код вычета

- Код вычета 126 в справке 2 НДФЛ

- Код вычета 127 в справке 2 НДФЛ

- Код вычета 128 в справке 2 НДФЛ

- Объемы стандартных и социальных налоговых вычетов на детей

- Перечень документов необходимых для оформления вычета на ребенка

- Пример

- Заключение

- Код вычета в справке 2-ндфл

- Как можно рассчитать свой налог?

- Практический пример. Расчет налога

- Вычет кода 126: что это?

- Если родился ребенок: несем документы

- Новое место работы. Что нужно?

- Код 127. Особенности

- Документы на вычет. Код 127

- Что, если сотрудник не получал льготу?

- Коды в справке 2-НДФЛ

- Коды вычетов в справке 2-НДФЛ

- Код вычета 503 в справке 2-НДФЛ

- Коды вычетов в 2-НДФЛ в таблице

- Каким документом утверждены вычеты НДФЛ, применяемые в 2021 году?

- 🔥 Видео

Коды для разных видов доходов

В частности, появился код 2002 для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми или коллективными договорами (касается премий, выплачиваемых не за счет средств чистой прибыли организации, не за счет средств специального назначения или целевых поступлений).

Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений, нужно будет отражать по коду 2003.

Помимо этого в перечень добавлены новые коды доходов по операциям с ценными бумагами, производными финансовыми инструментами (коды 1544 — 1549, 1551 — 1554).

Коды вычетов

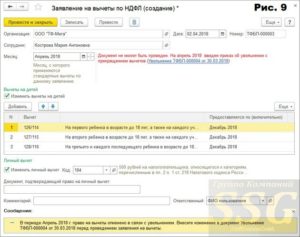

Комментируемым приказом вводятся коды вычетов по расходам на по операциям с ценными бумагами, производными финансовыми инструментами (коды 225 — 241), а также коды 250 — 252 для отражения убытков по операциям, учитываемым на индивидуальном инвестиционном счете (ст. 214.9 НК РФ). Кроме этого, изменены коды вычетов на детей; «детские» вычеты нужно будет отражать по кодам 126-149.

Бесплатно заполнить и сдать через интернет 2‑НДФЛ с новыми кодами

Коды «детских» вычетов

| 126 | На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 127 | На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 128 | На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 129 | На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 130 | На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 131 | На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 132 | На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 133 | На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 134 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю |

| 135 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю |

| 136 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю |

| 137 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю |

| 138 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю |

| 139 | В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю |

| 140 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю |

| 141 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю |

| 142 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 143 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

| 144 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 145 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

| 146 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 147 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

| 148 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 149 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

Бесплатно заполнить и сдать через интернет 2‑НДФЛ с новыми кодами Обсудить на форуме В закладки Распечатать 42 808

42 808

Обсудить на форуме В закладки Распечатать 42 808

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Вычеты на детей и соответствующие им коды

Высокие налоговые ставки, регулярное налогообложение вызывает недовольство среднестатистического россиянина. В качестве компенсации, государственной поддержки гражданам предоставляются различные вычеты — возврат уже уплаченного подоходного налога с заработной платы или иного дохода.

Такие вычеты предоставляются в различных ситуациях: при покупке какого-либо имущества, медикаментов, оплате обучения, а также на несовершеннолетних детей. Именно последний вид налогового вычета (код 114) является наиболее распространенным, применяется регулярно до достижения ребенком совершеннолетия или окончания обучения, но не более 24 лет.

«Детский» вычет

Возврат подоходного налога родителям с детьми имеет следующие нюансы:

- Полагается как отцу, как матери, который работает официально, регулярно перечисляет НДФЛ в размере 13 процентов.

- Если один из родителей не работает, находится в декретном отпуске, состоит на учете в центре занятости, вычет ему не полагается.

- Получить всю сумму возврата может один из родителей, если второй пишет отказ от своего права на вычет.

- Кроме родителей, получить такую помощь от государства могут опекуны детей, попечители (от 14-летия ребенка и до совершеннолетия либо окончания обучения), а также усыновители.

- Предельно возможный размер вычета составляет 280 тысяч рублей. Как только эта сумма будет возвращена заявителю, он теряет право на возврат подоходного налога.

- Имеет значение и количество детей: чем их больше, тем выше будет сумма возврата на следующего ребенка. Причем учитываются все дети в семье, даже совершеннолетние и не имеющие права на возврат налога.

В 2015 году установлены следующие суммы налоговых льгот для детей:

- первый и второй ребенок в семье может рассчитывать на вычет в размере 1400 рублей;

- при наличии третьего и последующего детей родители могут рассчитывать на вычет в 3 тысячи рублей;

- дополнительно устанавливается льгота для ребенка-инвалида — 3000 рублей.

Как получить вычет на ребенка?

Получить стандартный налоговый вычет на ребенка (код 114 или 115) можно по месту своего официального трудоустройства. Необходимый пакет документов подается ежегодно. В случае если заявитель получает вычет в двойном исчислении (при отказе одного из родителей в письменном виде), представлять документы, справки необходимо будет ежемесячно.

https://www.youtube.com/watch?v=E8XyjdWi8fw

Потребуется следующий перечень документов:

- заявление на имя работодателя с просьбой о предоставлении возврата;

- паспорт заявителя;

- свидетельство о рождении всех детей и браке;

- справка 2-НДФЛ об уровне дохода;

- справка с места учебы ребенка, если ему уже исполнилось 18 лет.

Если работодатель не осуществляет возврат или заявитель не успел воспользоваться своим правом вовремя, подавать документы необходимо в налоговую структуру по месту жительства.

В дополнение к основным документам и справкам потребуется также заполненная налоговая декларация.

В нее включаются все доходы, помимо заработной платы, полученные заявителем в течение того года, в котором полагается вычет.

Это может быть:

- доход от реализации движимого и недвижимого имущества;

- прибыль, полученная от выполнения разовых услуг или работ по гражданско-правовым договорам;

- арендная плата за сдачу жилья внаем и так далее.

Законодательство говорит о том, что получить вычет может тот налогоплательщик, на содержании которого находится несовершеннолетний (статья 218 НК). Если ребенок не проживает в России, подача заявления на предоставление вычета должна сопровождаться также подачей подтверждающих справок того государства, в котором находится несовершеннолетний.

Это может быть соглашение про выплату алиментов, судебное решение или исполнительный лист, копия гражданского паспорта, где стоит штамп о заключении брака супругов, свидетельство о браке, справка ЖЭКа о совместном проживании семьи с ребенком.

Отражение вычетов в справках

Наиболее распространенными считаются вычеты на детей, первого и второго, которые отображаются в документации соответствующими кодами:

- Код 114 — в справке 2-НДФЛ этот код означает, что налоговый вычет полагается на первого ребенка, которому еще не исполнилось 18/24 лет.

- Код 115 говорит о том, что возврат осуществляется родителям второго несовершеннолетнего ребенка, студента. Студентам предъявляются следующие требования: обучение осуществляется на платной основе в заведении любого уровня аккредитации — институт, университет, техникум и так далее.

В случае неверного указания кода вычета заявитель может получить отказ в его предоставлении или расчет будет произведен неверно: налогоплательщик недополучит сумму налога или ему будет начислен излишек. В этой ситуации ответственность несет налоговый агент-работодатель. При обнаружении ошибки он в течение 10 дневного срока обязан известить своего работника о факте неверного указания кода.

Если была обнаружена переплата, из зарплаты сотрудника будет вычтена сумма излишка. Невыплаченная сумма вычета поступит на банковский счет заявителя, а в случае задержки выплаты будет начисляться пеня за каждый день просрочки.

Оформление налогового вычета по коду 114 или 115 – достаточно простая и нетрудоемкая процедура, особенно если она проходит по месту работы родителей ребенка или одного из них. Воспользоваться ей может только гражданин РФ, имеющий статус резидента – официально проживающий на территории страны не менее 183 дней в году.

Видео:Коды доходов в справке 2-НДФЛСкачать

Код вычета 114, 118 и другие коды в справке 2 НДФЛ

В процессе бухгалтерской деятельности каждая организация использует определенный перечень уточняющей документации. Эти бумаги способствуют упрощению расчетных действий и лучшему пониманию общей финансовой картины.

В статье будут рассмотрены такие элементы, как код вычета 114, 118, 104, 105, 115 и так далее. Ведь каждому из этих кодовых значений присваивается свое влияние на бухгалтерский анализ и на положение налогоплательщика.

Справка о доходах часто требуется при оформлении кредитов

Форма 2-НДФЛ: что это, и зачем применяется

Форма данного плана представляет собой классический отчетный документ, который выступает в качестве налогового агента перед ФНС.

Помимо основной опции, данная форма применяется банковскими организациями в целях получения подтверждения факта постоянного дохода. В рамках заголовка этого документа обязательно проставляется годовой период, за который он выдан.

В общей сложности договорное соглашение включает в себя 5 ключевых разделов:

- данные о самом работодателе, его названии и реквизитах;

- сведения о сотруднике, которому выдается бумага;

- доходные поступления, подлежащие обложению по базовой ставке;

- различные формы вычетов, а также коды налоговых вычетов;

- общая величина поступлений, вычетов и налогов, которые были удержаны.

Подписание документа осуществляется со стороны руководителя, а затем на нем проставляется печать.

Стоит отметить, что в случае смены сотрудником нескольких рабочих мест, работодатель вправе заняться вписыванием в бумагу исключительно тех поступлений, которые были получены у него.

Финансовые организации закрепляют за собой право по проверке предоставленной формы и ее подлинности посредством двух основных методов:

- В рамках бухгалтерской практики присутствуют свои тонкости, которыми владеет далеко не каждый рядовой работник. Поэтому первым признаком предоставления фальшивой бумаги является наличие неточностей в ее заполнении.

- Теоретически проверка документации может быть запросто осуществлена в пределах соответствующей территории органов ФНС – федеральной службы по налогам и сборам.

Использование такой формы на практике обеспечивает решение задачи с платежеспособностью клиента, т. е. с наличием у него определенной суммы денежных средств для выплаты ссуды.

Зачем применяются кодовые значения по вычетам

В справке 2-НДФЛ нередко фигурируют не просто буквенные обозначения, но и различные коды. Они представлены трехзначными и четырехзначными цифрами, и у пользователей часто возникают вопросы, зачем нужны эти элементы.

На самом деле, практически каждый налогоплательщик, который имеет детей, владеет имуществом, получает материальную помощь или находится в прочих обстоятельствах, получает вычеты. Т. е. это те суммы, которые не подлежат обязательному налоговому обложению.

Их использование позволяет понять, какие суммы выступают в качестве базы для внесения выплат, а какие величины таковыми не являются.

Самые распространенные кодовые значения

В 2021 годовом периоде данная законодательная база потерпела некоторые изменения, но коды остались прежними:

- 104. Это классический вычет, который равняется 500 рублям и полагается лицу, имеющему непосредственное отношение к одной из категорий, указанных в п. 1 218-й ст. НК РФ. Код 104 500 в декларации – это простое значение, которое определить не составит труда.

- Мы рассмотрели, что значит 104. И 105 – что это такое? Под данным номером в действующем законодательстве фигурирует вычет в 3000 р. на плательщика, который также относится к определенной категории. Их подробный перечень перечислен в ст. 218 Налогового кодекса РФ.

- 114. Это стандартный тип вычета, который предоставляется гражданам на первого ребенка.

- Код вычета 115. Его предоставление осуществляется для семей, в которых родился второй ребенок.

- 116. Это кодовое значение проставляется в том случае, когда речь идет о предоставлении вычета на третьего малыша и на каждого последующего из детей в семье.

- Код вычета 117. Это значение имеет место быть тогда, когда законодательство предусматривает послабление на ребенка, который родился с группой инвалидности (1 или 2) или приобрел ее после рождения.

- 118. Это вычет в двойном размере на детей до 24 лет, которые обучаются в рамках очной формы. Данное послабление предусмотрено для единственного родителя.

- 122. Данный вычет предусмотрен в той ситуации, если ребенок не достиг возраста 18 или 24 лет и обучается на очной форме. Послабление предоставляется одному из родителей в случае, если другой родитель отказался от его получения и может подтвердить данный факт в документальном порядке. Речь идет о вычете, полагающемся на первого ребенка.

- 123. Вычет такой же, как и в прошлом случае, он дается в двойном размере, но его сумма больше, поскольку он идет на второго ребенка.

- Код 222. Он означает сумму убытка в рамках проведения определенных бухгалтерских манипуляций.

Это основные вариации вычетов на детей, а помимо этого, предусмотрено несколько иных вычетов:

- Имущественная группа регулируется Налоговым кодексом РФ, в частности – 220-1 ст. Здесь фигурирует три налоговых послабления – 311 (расходные направления на строительные нужды), 312 (издержки по процентам на займы целевого характера).

- Социальная группа. Она находится под четким регулированием 219-й ст. НК РФ. Здесь присутствует несколько направлений по вычетам. В частности, это ст. 320 (расходы налогоплательщика на обучение), 321 (затраты на обучение детей со стороны родителей и опекунов), 324 (направления по медицинским услугам).

- Профессиональные вычеты. Они указываются в 221-й ст. НК РФ. Это документально подтвержденная группа расходных направлений, которые возникли в ходе исполнения работ и предоставления услуг. Есть несколько групп: 403 (документально подтвержденные затраты), 404 (издержки, связанные с предоставлением гонораров авторского характера), 405 (суммы, находящиеся в пределах нормативов).

Таким образом, существует большое количество вычетов, которые активно применяются в современной практике. Грамотный подход к их расчету способствует нормальному и качественному ведению бухгалтерии.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Загрузка…

Видео:Код вычета НДФЛ в справке 2 НДФЛСкачать

Что значит код налогового вычета 126, 127, 128 в справке 2 НДФЛ

В справке 2 НДФЛ некоторых сотрудников указывается код вычета 126, 127, 128. Что они означают? В чем разница между эти кодами, и какую сумму они отражают? Рассмотрим на примере, как можно уменьшить базу налогообложения с доходов физлиц, имеющих право на стандартный налоговый вычет на первого, второго, третьего и последующего ребенка.

Код вычета

Код вычета отражает сумму, на которую может быть уменьшена налогооблагаемая база гражданина. В соответствии с налоговым законодательством, предусмотрено несколько оснований для льготы. Граждане, имеющие одного и более детей, имеют право на получение стандартного вычета.

И в зависимости от того, на какого ребенка оформляется привилегия, применяться соответствующий код этого вычета в справке о доходах физлица. Данный вид льготы, в отличие от других, рассчитывается ежемесячно, до достижения детьми определенного возраста. Коды утверждены Приказом ФНС №MMB-7-11/633@ от 22.11.2021 г.

, перечень указан в Приложении №2.

Код вычета 126 в справке 2 НДФЛ

Код вычета 126, согласно Приложению, отражает сумму, позволяющую уменьшить налогооблагаемую базу, за первого несовершеннолетнего члена семьи.

Право налогоплательщика на получение этой льготы применяется до достижения подростком 18 лет или 24, если он проходит обучение по очной форме (студенты, аспиранты, курсанты и др.).

До принятия указанного закона, применялся код на сокращение НДФЛ – 114.

Код вычета 127 в справке 2 НДФЛ

Код 127 так же относится к данному виду компенсации, но уже на следующего ребенка. Для использования привилегии сохраняются те же условия – достижение ребенком 18 лет или 24, если он проходит обучение в качестве студента (аспиранта и т.д.) по очной форме. Вычет с кодом 127 заменил применявшийся ранее – 115.

Код вычета 128 в справке 2 НДФЛ

Реже, чем 126 и 127, но в бланке 2 НДФЛ можно встретить код вычета 128. Уменьшение базы налогообложения происходит за счет положенной льготы на третьего младшего члена семьи, не достигшего совершеннолетия или до 24 лет, для проходящего обучение в учебном заведении по очной форме. До этого в отчетности применялся другой код – 116.

Объемы стандартных и социальных налоговых вычетов на детей

Еще раз акцентируем внимание на период предоставления права снижения НДФЛ, потому что возникает вопрос у многих налогоплательщиков, как рассчитывается, например компенсация, если гражданину уже исполнилось 24 года, но учеба еще не завершена?

Согласно ст.218 HK РФ, уменьшение базы налогообложения, положено гражданам на каждого члена семьи в возрасте до 18 лет, и до 24, при условии, что он является учащимся очной формы обучения.

https://www.youtube.com/watch?v=aePEQXr-dSc

Досрочное окончание предоставления права на компенсацию может быть вызвано:

- смертью ребенка;

- досрочным расторжением соглашения о передаче подопечного в семью на воспитание.

Когда же прекращается право на снижение НДФЛ? Согласно позиции Минфина, льгота родителям предоставляется до конца года, в котором ребенку исполнилось 18 лет, не приравниваясь к месяцу его рождения. Что же касается учащихся, то период предоставления стандартного вычета ограничивается временем обучения, включая академотпуск.

Отличаются ли суммы возмещения НДФЛ на первого и последующих детей? Согласно ст.218 НК РФ, суммы льготы разные, при этом существенно выше размер вычета на ребенка-инвалида:

| На кого предоставляется компенсация | Сумма (руб.) |

| 1 -й и 2-й ребенок | 1400 |

| 3-й и последующий | 3000 |

| Ребенок-инвалид I и II гр. | 12000 |

| 1-й и 2-й ребенок, который усыновлен или находится под опекой | 1400 |

| 3-й и последующий, удочеренной, находящийся под опекой (попечительством) | 3000 |

| На ребенка-инвалида, усыновленного или взятого под опеку | 6000 |

Данную привилегию имеют право использовать оба родителя, каждый по своему месту трудоустройства. Даже если есть ребенок от первого брака, общий малыш будет считаться вторым (третьим, в зависимости от того, сколько детей у обеих сторон от предыдущих семейных отношений).

В соответствии с законом, один из родителей может оформить стандартный налоговый вычет на детей в двойном размере, при отказе второй стороны от получения льготы по месту работы.

Ограничением получения вычета является достижение общей суммы дохода налогоплательщика 350 тыс. руб. (за год). То есть, когда размер вознаграждений сотрудника превысит указанный предел, уменьшение налогооблагаемой базы на 1400 (3000, 6000 и т.д.) прекращается.

Кроме стандартного вычета, родители имеют право оформить за несовершеннолетнего еще один вид компенсации – социальной.

Основанием предоставления такой привилегии служит НК РФ, в соответствии с которым можно вернуть НДФЛ за потраченные средства на обучение или лечение чада.

Это особенно актуально, если ребенок учится на коммерческой основе (что не лишает его мать и отца права получения стандартного вычета).

Компенсация НДФЛ за годы обучение или медобслуживание ограничена суммой понесенных затрат в 120 тыс. руб. Но если речь идет о дорогостоящих видах лечения, перечень которых установлен законом, то компенсационные выплаты осуществляются от всего объема расходов. В том числе на материалы для операции и медикаменты, которые были назначены лечащим врачом.

Перечень документов необходимых для оформления вычета на ребенка

Стандартный вычет за детей, оформляется налоговым агентом на сотрудника при условии написания соответствующего заявления и предоставления определенного пакета документов.

Знание того, что у некоторых работников есть дети, не обязывает наймодателя применять данное основание сокращения базы налогообложения, нужны подтверждающие документы.

Почему? Потому что налоговый вычет может быть оформлен не только через работодателя, но и через ФНС или, например, второй супруг получает вычет в двойном размере. Чтобы избежать противозаконных ситуаций, требуется подтверждение права на снижение размера НДФЛ за несовершеннолетних.

Заявление пишется в свободной форме, на имя руководителя, с указанием основания вычета, ФИО детей и года их рождения.

К бланку прикладывается следующий пакет документов:

- паспорт налогоплательщика;

- свидетельство о рождении детей или паспорт, если им больше 14 лет;

- документы, подтверждающие группу инвалидности;

- бумаги, об усыновлении (удочерении, опекунстве, попечительстве)

- для обучающихся требуется справка из деканата, подтверждающая данный факт.

Работодатель может затребовать дополнительные официальные бумаги, например, для удостоверения в том, что несовершеннолетний проживает совместно с заявителем.

https://www.youtube.com/watch?v=Y40ZzqNsBsM

При этом, согласно письму ФНС, повторное предоставление документов, если положение в семье не изменилось, не требуется. В большинстве случаев, наймодатель запрашивает только документ на ребенка и заявление.

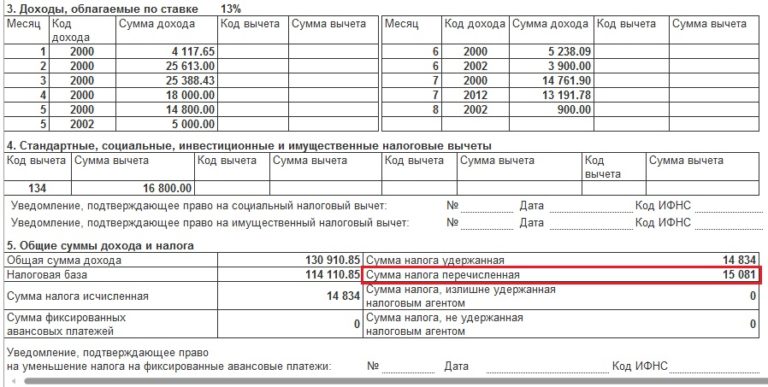

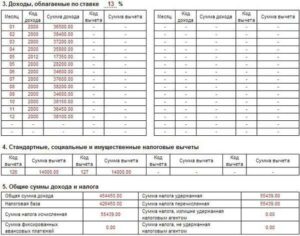

Пример

В унифицированной форме отчетности о доходах физлица, графа отражающая код вычета есть и в 3-ем, и в 4-ом разделах. Правильно указывать сумму в части, предназначенной для заполнения предоставленных компенсаций по разным основаниям:

Например, так будет выглядеть возмещение на первого и второго ребенка в отчетности 2 НДФЛ, с указанием кодов 126 и 127:

В результате, общий доход гражданина 454 450 р., уменьшается на 14 000 р., и налог рассчитывается от остатка. Согласно образцу, возмещение НДФЛ предоставлено не за все 12 месяцев, а только до того момента, пока сумма дохода не превышала 350 тыс. руб.

Следует отметить, что компенсация отражается в отчетности нарастающим итогом, за какой бы период не был оформлен документ (квартал, 6 мес. или год).

Заключение

Код вычета 126 (127,128) в справке о доходах физлица, свидетельствует о получении компенсации на детей. Обозначение определяется в зависимости от того, сколько несовершеннолетних проживает в семье налогоплательщика. В соответствии с этим присваивается сумма, на которую может быть уменьшен размер базы налогообложения, исходя из всех видов вознаграждений специалиста.

Видео:Код вычета 311 312 в справке 2 НДФЛ как указать в декларации 3 НДФЛ и что значитСкачать

Код вычета в справке 2-ндфл

Налоговым вычетом называют своеобразную льготу для сотрудника. Примечательно, что существует несколько видов. Наиболее популярны личные вычеты и на детей.

К первым относятся небольшие суммы, которые не облагаются налогом и на которые имеют право участники войн, а также инвалиды первой и второй группы.

Ко второй обширной группе можно отнести те суммы, которые не облагаются по ставке тринадцати процентов из-за того, что сотрудник имеет детей. Здесь классификация достаточно масштабна, так как на код вычета влияет все, от наличия второго родителя и до того, каким по счету является ребенок.

Как можно рассчитать свой налог?

Если работник сам хочет проверить свой налог, то он должен знать, как правильно его рассчитывать. В общем случае вся сумма его заработной платы умножается на тринадцать процентов или же на 0,13.

Однако если у сотрудника есть право на налоговый вычет и он предоставил полный пакет документов, то он должен облагать не всю сумму своей заработной платы, а только ее часть.

Код вычета 126 и 127 предполагает, к примеру, что у сотрудника, который имеет первого или второго несовершеннолетнего ребенка, есть право на вычет в сумме 1400 рублей. Если детей двое, то сумма удваивается. Однако необходимо вовремя принести все документы на детей. Иначе возвращать потерянные суммы придется через налоговые органы и только за определенный период.

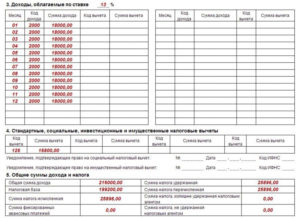

Практический пример. Расчет налога

Сотрудница Иванова И. И. представила документы на своих детей. К ней применяются коды вычета 126 и 127, то есть на первого и второго ребенка соответственно. Если общая сумма заработка Ивановой И. И. за месяц составила 10000 рублей, то без льготы она должна была заплатить государству 1300 рублей.

Но, так как у сотрудницы есть право на стандартные налоговые вычеты кода 126, 127, то из ее заработной платы при расчете налога можно смело вычитать 1400 и 1400 рублей. Итого, налогом облагается сумма в 7200 руб. Сумма налога, перечисляемого в бюджет, составит 936 рублей. Это означает, что льгота Ивановой И. И. сэкономила ей 364 рубля.

Вычет кода 126: что это?

Налоговый вычет с кодом 126 обозначает льготу по НДФЛ на первого ребенка. Примечательно, что пользоваться ей может не только тот, чей ребенок не достиг восемнадцати лет. При предоставлении справки из учебного заведения, подтверждающей, что ребенок обучается на очной форме, льгота продолжает действовать до достижения ребенком двадцати четырех лет.

https://www.youtube.com/watch?v=XFbedcv3aTQ

Также стоит отметить, что данный код вычета используется с конца 2021 года. Ранее ему соответствовал код 114, который также относился к первому ребенку, не достигшему совершеннолетия или получающему образование, но только на очной форме обучения.

Сумма кода вычета 126 составляет 1400 рублей. Это означает, что именно эта часть заработной платы работника не облагается налогом. То есть, в месяц получается экономия в 182 рубля.

Также нельзя забывать о том, что вычет перестает применяться, если сумма заработной платы за календарный год достигла 350 000 рублей. В месяце, в котором была собрана эта сумма, коды вычета 126 и 127 действовать не будут.

Если родился ребенок: несем документы

Если у сотрудника, который работает на предприятии, родился ребенок, то он может сразу принести весь пакет документов для предоставления стандартного вычета кода 126 и 127, да и любого иного. Все зависит от того, какой по счету ребенок появился в семье.

Для этого необходимо всего два документа: личное заявление и копия свидетельства о рождении ребенка. Однако возможны нюансы. Если родитель воспитывает ребенка в одиночку, ему также необходимо предоставить документы, которые это подтверждают.

К ним можно отнести справку для матерей-одиночек по форме номер 25, свидетельство о смерти второго родителя, справку о том, что его признали пропавшим без вести.

Также стоит принести и копию паспорта, где указано, что после смерти супруга или получения статуса матери-одиночки родитель не вступал в брак. Это необходимо для того, чтобы бухгалтерия знала, какие именно коды применять.

Код вычетов по НДФЛ 126 и 127 применяется только для тех, кто воспитывает ребенка в полной семье. У одинокого родителя эти суммы будут удвоены.

Также стоит обратить внимание на смену фамилии. В особенности это касается женщин. Если в свидетельство о рождении вписана девичья фамилия, а сейчас сотрудница имеет иные данные, то также стоит принести и документ, подтверждающий это. В данном случае это будет свидетельство о заключении брака.

Тянуть с предоставлением документов не стоит, так как даже если малыш появился 29 числа, то вычет будет предоставляться за весь отработанный месяц. Это стоит учитывать и бухгалтерам. Налоговый вычет на ребенка предоставляется с месяца появления его на свет, при условии своевременного предоставлении документов.

Новое место работы. Что нужно?

Если работник пришел на новое место работы и хочет получать налоговый вычет, то помимо документов, которые были перечислены выше, ему необходимо предоставить и справку по форме 2-НДФЛ. Это нужно для того, чтобы бухгалтер мог внести сведения о заработной плате сотрудника с начала года. Это позволяет не дать воспользоваться вычетом по достижении порога в 350 000 рублей.

Также, если работник устраивается на новое место в том же месяце, в котором был уволен из иной организации, бухгалтер может проверить, начислялись ли ему уже вычеты за этот месяц.

[3]

Код вычета 126 и 127 в справке 2-НДФЛ можно увидеть непосредственно под графой с доходом сотрудника. Разделив сумму каждого из них на 1400, можно узнать, за сколько месяцев вычет был предоставлен.

Если работник уже получил свою льготу за данные месяц, то работодатель устанавливает вычеты только со следующего месяца.

Если был перерыв между местами работы, то возврат денег за этот период не предусмотрен.

Примечательно, что если работник за год успел сменить несколько мест работы, справки ему придется брать с каждого из них. Даже если отработано там было несколько дней. Доход должен быть суммирован и внесен в базу для того, чтобы правильно рассчитать налоги.

В остальном же для тех, кто хочет пользоваться кодом налогового вычета 126 и 127, необходимо принести копию свидетельств о рождении детей, а также личное заявление. Также стоит принести справки с мест учебы, если ребенок старше восемнадцати лет.

Код 127. Особенности

Код вычета с номером 127 обозначает льготу для тех, кто имеет второго ребенка. Предоставляют его тем, кто передает пакет документов. Сумма вычета при этом совпадает с суммой льготы на первого ребенка и составляет 1400 рублей.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Читайте так же: Счет 70 – активный или пассивный

Это означает, что ежемесячно работник, который имеет право на льготу, экономит 182 рубля. Лимит для использования этого вычета такой же, что и для первого ребенка, а именно 350000 рублей.

До конца 2021 года этому коду соответствовало обозначение с номером 115, имело оно все те же параметры. Данным кодом пользуются также те родители, чей второй ребенок достиг совершеннолетия, но не достиг еще двадцати четырех лет и обучается при этом на дневной форме.

Документы на вычет. Код 127

Коды налогового вычета 126 и 127 похожи, поэтому имеют схожий набор документов. Однако для последнего он будет несколько шире.

Если работник имеет двоих детей, не достигший восемнадцати лет или же обучающихся на дневной форме, он должен предоставить следующие документы:

- Личное заявление. В одно можно вписать сразу обоих детей.

- Свидетельство о рождении обоих детей, а также их копии. Стоит отметить, что даже если ребенок уже имеет паспорт, предоставляется именно свидетельство, так как именно в этом документе есть информации о родителях.

- Справка по форме 2-НДФЛ, если работник устраивается на работу.

Также стоит отметить, что если первый ребенок уже не подходит под категорию лиц, на которые предоставляется вычет, то свидетельство на него все равно нужно принести. Это подтверждает тот факт, что ребенок, на которого используется код 127, является вторым.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2021 году можно получить деньги за 2014, 2015, 2021 годы.

Коды вычета 126 и 127 в декларации сядут автоматически, если в программе, предоставляемой сайтом Налоговой службы, указать их в определенной вкладке. Если возврат осуществляется за несколько лет, то и деклараций придется составить несколько, отдельно за каждый год.

[2]

Коды в справке 2-НДФЛ

Информация, содержащаяся в справке 2-НДФЛ, способна показать все о заработке и налогах гражданина. Подобная информация очень важна, и обязательно должна передаваться в налоговые органы.

Кроме того, физическое лицо вправе самостоятельно запросить 2-НДФЛ для дальнейшего доказательства собственной платежеспособности.

Коды в справке 2-НДФЛ – это система, которая позволяет быстро и точно передавать важные данные по зарплате работника.

Коды вычетов в справке 2-НДФЛ

Таким образом, коды в справке 2-НДФЛ – это отметка о выборе того или иного варианта, который сможет описать ситуацию по заработку и налогам того или иного гражданина. Разработанные для справки 2-НДФЛ коды вычетов помогают кратко и ёмко уточнить все необходимые детали.

Предусмотрено несколько видов возможных налоговых вычетов по НДФЛ:

- Стандартные – возможны для работников с несовершеннолетними детьми, и, кроме того, данный вычет применяется к другим категориям граждан, таким как инвалиды с детства, чернобыльцы и т. д.

- Имущественные – вычеты для работников, продавшим или купившим какую-либо недвижимость.

- Социальные – вычеты, на которые могут претендовать сотрудники, часть дохода которых была направлена на лечение или образование.

Код вычета 503 в справке 2-НДФЛ

Код вычета, который представлен цифрами 503, подразумевает под собой вычет из материальной помощи, которая может быть оказана организацией в пользу своих сотрудников, в том числе прекративших свою работу в данной организации по причине выхода на пенсию, не имеет значения, по инвалидности или по возрасту.

https://www.youtube.com/watch?v=py9m4PHlX14

Далее рассмотрим другие коды вычета. Вот несколько кодов для стандартных и иных вычетов:

- 114 – применяется в случае наличия на иждивении у сотрудника первого несовершеннолетнего ребенка, или же студента с очной формой образования, аспирантурой, ординатурой. Этот же код применяется, если ребенок является инвалидом первой или второй группы, а также код предусмотрен для родителя, родного или приемного, при отказе от подобного вычета второго родителя.

- 115 – данный вычет, как и 114, относится к стандартным, однако его назначение – отметка о втором ребенке. В остальном все инструкции совпадают с кодом 114.

- 201 – код, означающий расходы по операциям с ценными бумагами, находящимися в обращении на организованном рынке ценных бумаг.

- 204 – обозначает сумму убытка по операциям с ценными бумагами, в том случае, если они не обращаются на рынке, однако на момент приобретения еще относившихся к обращающимся.

- 311 – код для имущественного вычета, обозначающий сумму, которую работник направил на покупку или строительство жилья, расположенного на территории РФ. Сюда же входят любые доли жилья, частного или квартиры, или комнаты в квартире, а также земельные участки, на которых жилье располагается. Сюда не могут быть отнесены суммы, выплаченные по процентам для кредитов на данное жилье.

Данные коды представляют собой варианты того, каким образом налоговый агент может отметить те или иные вычеты в справке 2-НДФЛ. При этом количество их гораздо выше перечисленных. Для того, чтобы избежать ошибок при заполнении справки и последующих после этого штрафов, стоит следить за всеми изменениями, корректирующими назначение каждого кода.

Коды вычетов в 2-НДФЛ в таблице

Коды вычетов — важная составляющая справки 2-НДФЛ. Как быстро и правильно подобрать необходимый код по таблице кодов? Какие существуют нюансы отражения определенного кода дохода и соотносящегося с ним кода вычета? На все вопросы ответим далее.

Каким документом утверждены вычеты НДФЛ, применяемые в 2021 году?

🔥 Видео

Код вычета 320 321 324 325 326 327 328 как указать в декларации 3 НДФЛ, что значат в справке 2-НДФЛСкачать

Коды вычетов НДФЛ где их найти быстро Справка 2-НДФЛ и декларация 3-НДФЛСкачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Код вычета 126 и 127 как заполнить в декларации 3 НДФЛ и что значит в справке 2 НДФЛСкачать

Коды для заполнения 2-НДФЛ, штрафы за нарушение КоАП, МРОТСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Налоговый вычет на детей: нюансы, о которых вы не знали.Скачать

Ошибки при переносе данных со справки 2 НДФЛ брокера в декларациюСкачать

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

🎦 Виды налоговых вычетовСкачать

Как заполнить справку 2 ндфл. Заполнение справки 2-ндфлСкачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Предоставить налоговый вычет, что выбрать в 3-НДФЛ по доходу 4800 код 620 или не предоставлять вычетСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Налоговый вычет с зарплаты. Как вернуть уплаченный НДФЛ?Скачать