Возврат налога при покупке земельного участка осуществляется в соответствии с НК РФ. В зависимости от места обращения отличаются сроки и перечень документов.

Фактически условия, когда можно вернуть часть подоходного налога, зависят не от земли, а от наличия на ней жилых строений.

- Законодательство

- Возврат подоходного налога при покупке земельного участка

- Можно ли вернуть НДФЛ

- Как вернуть

- Какова величина налогового вычета

- Сроки получения вычета

- Перечень документов для оформления

- Особенности заполнения заявления

- При приобретении земли под ИЖС без дома

- Налоговый вычет при покупке земельного участка – можно ли его получить

- Особенности заявления земельного вычета

- Покупка только земли для строительства в будущем жилого дома

- По участкам, на которых уже расположен жилой дом

- По ипотечным процентам за покупку земли

- Кто имеет право вернуть НДФЛ по купленной земле

- В каких случаях государство откажет в льготе

- Размер вычета по земле

- Основной вычет при покупке

- Дополнительный вычет при наличии ипотеки

- Какие нужны документы для получения льготы

- Кто имеет право получить вычет при покупке земельного участка

- Налоговый вычет при покупке земельного участка

- Налоговый вычет при покупке дома с участком

- Документы для налогового вычета при покупке участка

- Налоговый вычет при покупке земельного участка

- Особенности вычета

- Кто имеет право на вычет

- Покупка земельного участка в СНТ

- Как получить и какие потребуются документы

- Скачать образцы документов

- Имущественный налоговый вычет при покупке земельного участка в 2021 году

- В каких случаях можно получить вычет

- Покупка земельного участка без дома

- Покупка участка с жилым домом

- Покупка земельного участка в кредит

- Максимальная сумма возврата

- Порядок оформления налогового вычета

- 📹 Видео

Законодательство

Условия возврата и оформления налогового вычета устанавливаются НК и связаны с иными правилами взыскания пошлины на доход физических лиц:

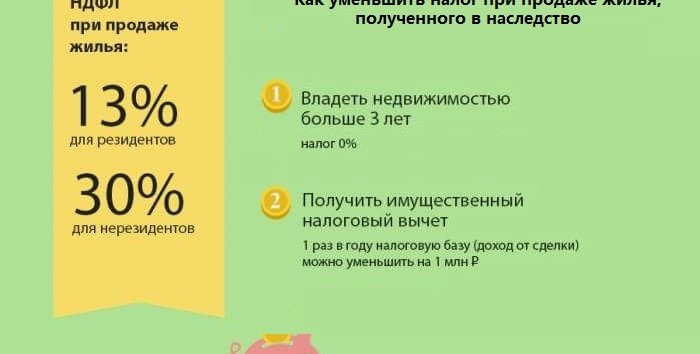

- В статье 207 указывается, кто налогоплательщик:

- резиденты РФ;

- нерезиденты РФ.

Только эти субъекты имеют право получать вычет из НДФЛ. Юридические лица по такому основанию оформлять возврат не могут, т.к. не платят этот налог.

Бесплатная ГОРЯЧАЯ ЛИНИЯ:

Мск +7 (499) 938 5119

Спб +7 (812) 467 3091

Фед +8 (800) 350 8363

- В ст. 216 устанавливается налоговый период – календарный год. Это важно помнить, поскольку размер возврата в рамках этого срока ограничен определенной суммой.

- Перечень существующих вычетов устанавливается в статьях 218–221. Возвращение налога за покупку земли относится к имущественным (ст. 220).

Возврат подоходного налога при покупке земельного участка

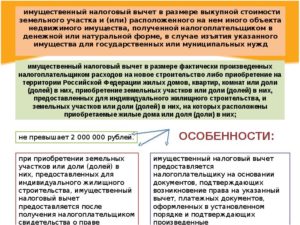

Статьей 220 НК предусмотрено это право. Обязательное условие (выполняться должно хотя бы одно):

- Наличие на земельном участке жилого дома.

- Целевое назначение – индивидуальное жилищное строительство, а дом построен позднее и оформлен в собственность.

Поэтому вычет предоставляется не для участка, а для жилого объекта, хотя в сумму возмещаемого налога входят как постройка (покупка), так и покупка земли.

Можно ли вернуть НДФЛ

Приобретение участка под индивидуальное строительство или покупка земли с жильем – основание для возврата части уплаченной суммы.

ВАЖНО: возможность на налоговое послабление появляется сразу после внесения записей в реестр недвижимости о праве собственности на жилой дом. Подать заявление в налоговую можно только через год после покупки (постройки.

Необходимо помнить, что правом на возвращение обладают лица, платящие НДФЛ. Пенсионеры, доход которых составляет выплата от государства, и студенты, получающие стипендию, при строительстве жилого дома не получат возврат налога.

В связи с тем, что сама эта возможность введена в 2010 году, то право на возвращение возникает при покупке участка с домом или строительстве после вступления нормы в силу.

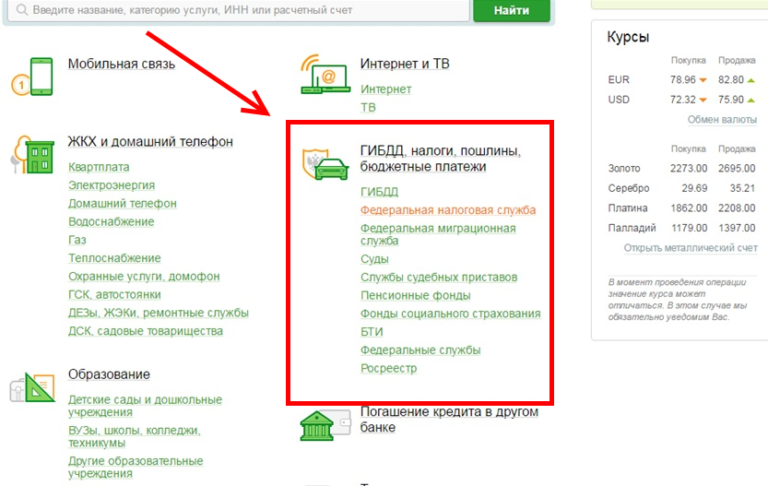

Как вернуть

Существует два порядка возвращения НДФЛ:

- через федеральную налоговую службу;

- через работодателя.

Законом предоставляется право на возмещение части расходов на выплату займа по кредитному договору, взятому для покупки земли и приобретения (постройки) дома на ней.

Какова величина налогового вычета

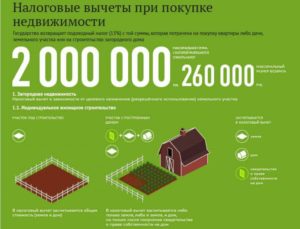

Размер возвращаемой части НДФЛ в соответствии со ст. 220 закона не может превышать 2 миллиона рублей за налоговый период.

ВАЖНО: Необходимо помнить, что возврат осуществляется пропорционально уплаченному налогу в 13 %.

Так, чтобы получать вычет в 2 млн, нужно приобрести один или несколько наделов на сумму, превышающую 15 млн рублей. При возврате суммы, выплаченной по займу, максимальный размер повышается до 3 млн рублей.

В статье также указано, какие расходы могут возмещаться:

- Разработка документации (проекты, сметы).

- Приобретение материалов (строительных, отделочных).

- Суммы на покупку возведенного жилья или его доли.

- Плата за оказанные услуги и выполненные работы при строительстве и отделке.

- Плата за подключение или создание автономных источников снабжения (газ, вода, электричество, канализация).

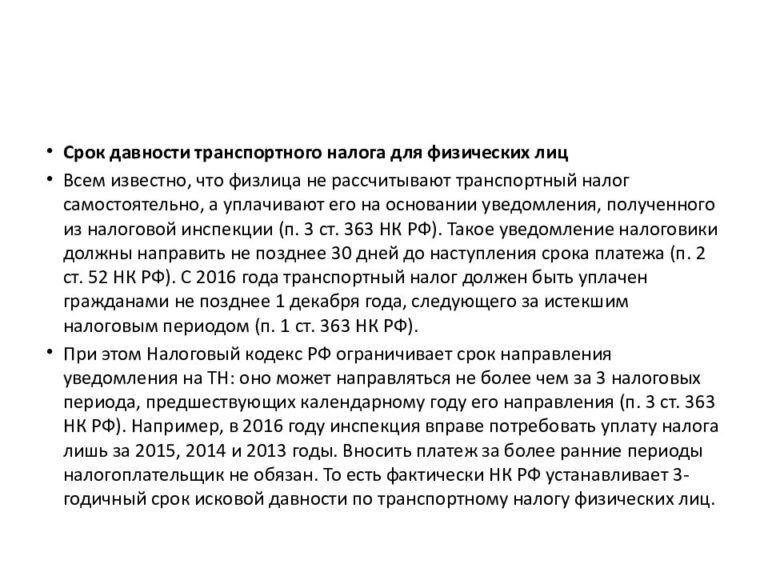

Сроки получения вычета

Период зависит от места обращения гражданина.

https://www.youtube.com/watch?v=nAi_1rTUf2U

При подаче заявления в ФНС сроки более длительные:

- 3 месяца для проверки поданных документов;

- 1 месяц для начисления суммы.

ВАЖНО: заявление в ФНС возможно подать только в конце налогового периода, т.е. в декабре того года, когда сделана покупка.

Преимущество обращения в инспекцию – перечисление всей суммы сразу на счет налогоплательщика.

При обращении к работодателю сроки иные:

- 1 месяц рассматривается заявление в ФНС для выдачи уведомления.

- При получении уведомления с пакетом документов наниматель обязан перечислять зарплату без взимания НДФЛ до момента исчерпания вычитаемой суммы.

Существенный недостаток второго способа – большой срок выплаты, т.к. при больших суммах (например, 500 000 рублей) и невысокой зарплате расчет продолжается на протяжении нескольких лет.

Перечень документов для оформления

При оформлении возвращения через ФНС понадобятся:

- Декларация о доходах.

- Выписка из единого государственного реестра недвижимости, где должна быть запись о праве собственности на приобретенный участок.

- Договор купли-продажи земли.

- Документы, подтверждающие выплату стоимости надела (как полную, так и частичную), а также расходы на приобретение или строительство жилья.

Если для покупки заключался договор кредитования с банком, то он также предоставляется.

При обращении к работодателю в пакет документов входят:

- Заявление на получение вычета.

- Выписка из ЕГРН.

- Договор купли-продажи.

- Документы, подтверждающие оплату участка, расходы на строительство дома.

- Бумаги, подтверждающие уплату НДФЛ.

- Уведомление, свидетельствующее о праве на получение вычета (из ФНС).

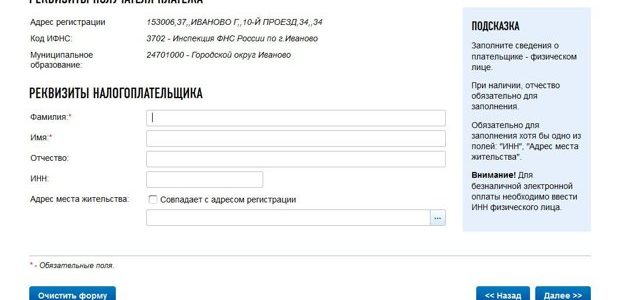

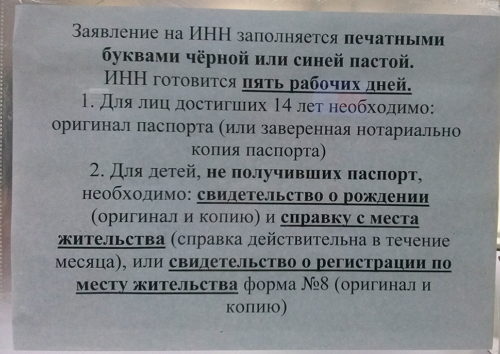

Особенности заполнения заявления

Необходимо внимательно заполнять обращение, представить надлежащие документы о расходах (чеки, квитанции, договоры), иначе возможно уменьшение или отказ в возмещении НДФЛ.

Заявление составляется как письменно, так и в электронном виде. При его оформлении соблюдаются общие правила:

- Наименование организации (ФНС, ее адрес).

- Ф. И. О., адрес заявителя.

- Просьба о вычете с указанием потраченных средств, реквизиты счета для зачисления денег.

- Список приложений.

- Дата и подпись заявителя.

При приобретении земли под ИЖС без дома

Налоговым кодексом не предусмотрены отдельные послабления для земельных участков. В соответствии с письмом ФНС от 10 декабря 2012, частичное возвращение НДФЛ связано не с покупкой земли, а с приобретением или постройкой жилья на нем.

Поэтому право на возвращение при приобретении земли под ИЖС возникнет с момента регистрации возведенного жилого строения.

Консультация юриста:

Видео:Налоговый вычет при покупке земельного участкаСкачать

Налоговый вычет при покупке земельного участка – можно ли его получить

Налоговое законодательство Российской Федерации позволяет гражданам возвращать часть средств, уплаченных в качестве налога. Эта возможность доступна при соблюдении всех условий, прописанных в соответствующих нормативно-правовых положениях. Чтобы воспользоваться вычетом, необходимо знать, кому и в каких ситуациях он доступен.

Особенности заявления земельного вычета

Налоговый вычет на земельный участок позволяет приобретателю вернуть часть денежных средств, уплаченных в качестве налога. Эта процедура идентична той, которая проводится при истребовании вычета за покупку жилой недвижимости. Порядок получения земельного вычета зависит от обстоятельств конкретной ситуации, о которых далее поговорим подробно.

Покупка только земли для строительства в будущем жилого дома

Налоговый вычет при покупке земли, предназначенной для строительства жилого дома, можно получить только после возведения самого строения и прохождения процедуры регистрации прав собственности.

В подобной ситуации не допускается исчисление вычета только на землю. Наличие построенного жилья – обязательное условие. Чтобы определить будущий порядок процедуры оформления вычета, необходимо узнать о статусе целевого назначения земли по данным кадастра.

По участкам, на которых уже расположен жилой дом

Если на земельном участке уже имеется построенный жилой дом, новый владелец может получить налоговый вычет. Для этого ему необходимо завершить процедуру перерегистрации права собственности. Только после этого он может подать заявление на вычет.

По ипотечным процентам за покупку земли

Когда покупка земли была осуществлена за счет кредитных средств, получить возмещение можно в индивидуальном порядке. Величина вычета, в таком случае, будет зависеть от размера общего вычета, который можно получить за эту землю по закону.

https://www.youtube.com/watch?v=le5M2VZgfwk

Вычет по процентам может быть начислен, даже если на участке земли еще не возведено жилое строение.

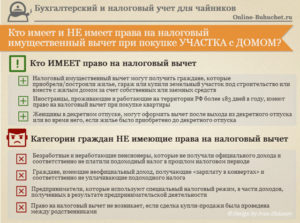

Кто имеет право вернуть НДФЛ по купленной земле

Возврат налога при покупке земельного участка доступен только при полном соблюдении всех установленных условий. Нарушение хотя бы одного правила приведет к тому, что запрос на вычет будет отклонен.

Воспользоваться этой льготой могут:

- граждане РФ, которые проживали на территории государства в течение последних шести месяцев;

- заявитель должен иметь официальный доход, подлежащий налогообложению в 13%;

- претендент не должен иметь статус индивидуального предпринимателя, безработного или стоящего на учете в Центре занятости.

Главное условие для налогового вычета – гражданин должен официально платить общепринятую налоговую ставку.

В каких случаях государство откажет в льготе

Налоговый вычет с покупки земельного участка не может быть предоставлен лицам, которые (или статус которых) нарушает предписанные условия. В запросе будет отказано:

- иностранным гражданам;

- российским гражданам, которые проживали за границей за последнее время больше полугода;

- приобрётшим землю у близких родственников;

- если на участке нет жилого строения;

- когда надел приобретен за государственные или льготные средства;

В присуждении вычета также откажут, если в качестве целевого назначения в кадастровом паспорте обозначено «для сельскохозяйственного использования».

Размер вычета по земле

Вычет при покупке земельного надела делится на два типа:

- основной. Применяется, когда был куплен жилой дом или участок с жилым строением. Его максимальная величина 2 миллиона рублей;

- дополнительный. Применяется для возмещения при использовании кредитных средств. Величина такого вычета может достигать 3 мл. рублей.

Основной вычет при покупке

У граждан есть возможность подавать запрос на налоговый вычет несколько раз. В данной связи действуют несколько ограничений, которые устанавливают лимит количества прошений о расчете вычета.

Государством установлен верхний порог суммы вычета. Приобретатель объекта недвижимости имеет право запрашивать основной вычет, пока общая масса возвращенных средств не достигнет предписанного максимума.

Дополнительный вычет при наличии ипотеки

Дополнительный вычет исчисляется из процентов, которые уплачиваются по кредиту, за счет которого была приобретена земля. Этот вычет не привязан к основному. Следовательно, собственник имеет возможность получить средства по каждому виду вычета отдельно. Учитывая максимальные размеры этих льгот, прописанные в законе, общая сумма может достигать 5 мл. р.

Какие нужны документы для получения льготы

Налоговый вычет на покупку земли можно получить, только если будут представлены все необходимые документы. Претенденту нужно собрать следующий пакет бумаг:

- заполненная декларация о доходах по форме 3-НДФЛ;

- заявление на получение вычета;

- документ, подтверждающий факт покупки земли;

- правоустанавливающие бумаги на объект недвижимости;

- договор с кредитной организацией (если имеется);

- подоходная справка;

- брачное свидетельство (если имеется);

- удостоверение личности заявителя;

- ИНН.

Все бумаги подаются в оригинальном виде. В процессе рассмотрения запроса с них будут сняты копии. Документацию можно направить лично, по почте или через законного представителя. В последнем случае, необходимо подготовить нотариально заверенную доверенность, подтверждающую полномочия представителя.

Видео:Налоговый вычет при покупке земли. Как его получить? / МОИ ПРАВАСкачать

Кто имеет право получить вычет при покупке земельного участка

Налоговое законодательство предусматривает предоставление имущественных налоговых вычетов не только на покупку квартиры. Такая же льгота существует и в случае приобретения земельного участка для постройки на нем жилого дома или с уже имеющейся постройкой.

Имущественный вычет при покупке земельного участка человек может получить при соблюдении всех необходимых условий:

- он обязательно должен являться налоговым резидентом РФ;

- получаемый им доход облагается 13-процентным налогом;

- налогоплательщик не пользовался имущественным вычетом на приобретение жилья до 1 января 2014 года;

- если в 2014 году или позже он обращался с заявлением о вычете, то не полностью использовал полагающийся ему лимит.

Налоговый вычет при покупке земельного участка

Земельные участки приобретаются в собственность в двух случаях:

- Для строительства жилья.

- Чтобы иметь в собственности землю, на которой уже построен купленный жилой дом.

Получить налоговый вычет при покупке участка можно только с условием, что на этой земле будет возведено жилое помещение.

Значит, статус этого земельного участка будет звучать так: «Для индивидуального жилищного строительства».

Никакая другая земля (для садоводства, для сельскохозяйственного производства, для строительства объектов торговли и так далее) не дает права на имущественный вычет при покупке участка.

https://www.youtube.com/watch?v=-Ihaqt5bQuk

Кроме того, сам факт приобретения земельного участка для постройки дома еще не дает права его владельцу на имущественный вычет. Получит он это право только после того, как построит жилье и станет официально его собственником. Такое требование закона установлено для того, чтобы исключить случаи мошенничества со стороны граждан.

Пример 1. Суслов В. П. приобрел земельный участок для постройки жилья. А потом его семейные обстоятельства изменились, и он решил переделать уже начатый дом под магазин и сдавать его в аренду. Кроме других неприятностей (за нецелевое использование участка, например) Владимир Петрович также получит отказ в получении налогового вычета при покупке земельного участка.

С 1 января 2014 года сумма имущественного вычета при покупке жилья и земельного участка под жилье ограничена 2 миллионами рублей, то есть, гражданин может получить возврат налога на доходы максимально 260 000 рублей (2 000 000 * 0,13 = 260 000). Причем, налоговым законодательством не ограничивается количество объектов, по которым производится возврат.

Пример 2. Земляникин И.С. приобрел в 2014 году небольшую квартиру за 800 000 рублей. Обратившись в 2015 году в налоговую службу, он получил на свой банковский счет 104 000 рублей (800 000 * 0,13 = 104 000).

На следующий год Иван Семенович купил земельный участок за один миллион рублей и построил новый дом, который ему обошелся в общей сложности в 3 миллиона рублей.

Вся сумма затрат на приобретение участка и строительство дома составила 4 000 000 рублей (1 000 000 + 3 000 000).

Земляникин решил получить вычет за покупку земельного участка. Оформив свидетельство на право собственности на дом и земельный участок, Иван Семенович собрал документы и подал заявление на возврат налога. Сумма, на которую он может претендовать, равна 156 000 рублей (1 200 000 * 0,13), так как из полагающихся ему 2 миллионов он уже 800 тысяч использовал при покупке квартиры.

В налоговом законодательстве есть четкое ограничение по поводу средств, за счет которых приобретается земельный участок под жилье. Эти средства могут иметь только два источника:

- собственные накопления покупателя;

- банковский кредит.

Имущественный налоговый вычет не предоставляется, если для покупки земли использовались денежные средства государственных программ (материнский капитал, жилищные сертификаты для военных или выпускников детских домов и другое) или работодателя.

Но если налогоплательщик докажет, что часть покупки он оплатил собственными деньгами или банковским кредитом, то он сможет получить налоговый вычет при покупке участка.

Не получит вычет гражданин, купивший участок у близких родственников (родителей, детей, братьев сестер).

В общую сумму затрат на приобретение земельного участка и строящегося на нем жилого дома можно включать:

- затраты на изготовление проекта и расчет сметы по строительству дома;

- стоимость отделочных и строительных материалов;

- затраты на приобретение объекта в начальной стадии строительства, расположенного на данном участке;

- стоимость работ по строительству и отделке объекта;

- затраты на подключение всех коммуникаций (электричество, газ, вода, канализация).

Налоговый вычет при покупке дома с участком

Второй вариант получения налоговой льготы — это вычет на покупку дома с участком.

Приобретая дом, надо тщательно проверить, имеется ли у продавца право собственности на земельный участок. Бывают случаи, когда у собственника дома или документы на землю не оформлены, или участок взят в аренду у муниципалитета.

При оформлении покупки документы на собственность выдаются на жилой дом и земельный участок отдельно. Законодателем не установлено, должна ли сделка купли-продажи оформляться отдельными договорами.

На практике в договоре указывают, что вместе с жилым домом покупается участок, на котором он расположен.

Поскольку получить налоговый вычет за покупку земельного участка без учета стоимости расположенного на нем жилого помещения не удастся, то в договоре указывается общая сумма сделки, с выделением суммы на участок.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Вычет при покупке дома с земельным участком также нельзя получить, если сделка совершалась с привлечением средств государственных программ или работодателя. Но и тут могут быть нюансы.

Пример 3. Марьина В.А. приобрела в 2021 году земельный участок с небольшим домиком за 1 миллион рублей. Часть покупки она оплатила с помощью материнского капитала (450 000 рублей), а на недостающую сумму (550 000 рублей) оформила кредит в банке. Собрав все документы, Вера Анатольевна получит право на имущественный вычет в сумме 71500 рублей (550 000 * 0,13 = 71500).

Документы для налогового вычета при покупке участка

Налоговый кодекс предоставляет право гражданам два пути получения возврата налога:

- на банковский счет всей суммой сразу;

- по месту работы.

В первом случае, чтобы получить налоговый вычет при покупке земельного участка, документы придется подавать после окончания налогового периода, в котором совершена сделка.

Налоговым периодом для данного действия признается календарный год — с 1 января по 31 декабря включительно.

Так, Вера Анатольевна Марьина из примера 3 сможет подавать заявление в налоговую инспекцию только после 1 января 2021 года, так как земельный участок она приобрела в текущем году.

Второй способ получить имущественный налоговый вычет при покупке земельного участка — это взять в налоговой службе уведомление и какое-то время получать полную заработную плату у работодателя, без удержаний налога с дохода. С заявлением на выдачу уведомления можно обращаться в течение всего календарного года, не дожидаясь его окончания.

Дело в том, что получение вычета при покупке земельного участка возможно только тогда, когда у заявителя имеется необходимая сумма налога, уже уплаченная в государственный бюджет. Больше, чем эта перечисленная сумма, государство не оплатит. Вычет — это возврат налога, а не просто льгота.

Пример 4. Уже известная нам Вера Анатольевна Марьина вышла на работу после отпуска по уходу за вторым ребенком в конце декабря 2021 года, когда малышу исполнилось три года. В течение трех лет она получала пособия, которые не облагаются налогом на доходы. Естественно, за эти годы у нее нет перечисленных сумм налога.

Чтобы получить свой вычет в сумме 71500 рублей, гражданка Марьина взяла в налоговом органе по месту жительства налоговое уведомление на 2021 год и принесла его в бухгалтерию своей организации. Заработная плата у нее составляет 75 500 рублей. Ежемесячно у нее должны удерживать налог:

(75 500 – 1 400 – 1400) * 0,13 = 9451 рубль. (1400 – это необлагаемая налогом сумма, стандартные вычеты на первого и второго ребенка).

Марьина В.А. будет получать заработную плату полностью до тех пор, пока общая сумма неудержанного налога составит 71500 рублей. С учетом высокого заработка Марьиной, всю сумму вычета она получит через 6-7 месяцев.

Для получения имущественного вычета на приобретенный земельный участок необходимо собрать следующие документы:

- Составить личное заявление с просьбой о предоставлении социального налогового вычета с указанием банковского счета.

- Справку о заработной плате по форме 2-НДФЛ (там указаны суммы дохода и удержанного налога с него).

- Копию паспорта.

- Копию договора купли-продажи земельного участка.

- Финансовые документы, подтверждающие оплату за приобретенный участок и недвижимость на нем. Если дом построен самостоятельно, то предоставляется вся документация на оплату материалов и строительства.

- Копию свидетельства на право собственности как на земельный участок, так и на построенный (или приобретенный) дом, расположенный на этом участке.

- Налоговую декларацию по форме 3-НДФЛ.

В каждом конкретном случае работники налоговой инспекции могут попросить дополнительные подтверждающие документы.

Для получения налогового уведомления документы предоставляются такие же, кроме налоговой декларации по форме 3-НДФЛ. Если налогоплательщик получает доход, облагаемый по ставке 13 процентов в нескольких местах, то он имеет право получить налоговое уведомление в адрес каждого своего работодателя.

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налоговый вычет при покупке земельного участка

В Налоговом кодексе РФ не прописан налоговый вычет при покупке земельного участка под строительство жилья. Расходы на приобретение могут быть включены только после ввода дома в эксплуатацию. Оформить возврат излишне уплаченного налога можно и в случае, когда земля продавалась с домом.

Особенности вычета

Как вы уже могли понять, затраты на приобретение участка относятся к имущественному налоговому вычету (далее ИНВ). Подробно ознакомится с ним можно по ссылке. Сейчас разберем лишь основные моменты.

Возврат можно получить в следующих случаях:

- на земельном участке построен жилой дом;

- после возведения и сдачи в эксплуатацию жилья на приобретенном участке.

Есть и общие требования для ИНВ:

- Покупка земли совершена из личных средств физического лица. При использовании семейного капитала или средств работодателя льгота не предоставляется.

- Имущество приобретается не у близкого родственника.

После оформления объекта недвижимости обращаемся к работодателю или в следующем года идем в налоговую инспекцию.

https://www.youtube.com/watch?v=4BjvI-WUwas

Сократить налоговую базу по затратам на покупку жилье можно на сумму до 2 миллионов рублей. Это может быть один или несколько объектов жилья. Но максимальная сумма, которую можно вернуть, 2 млн руб.

х 13% = 260 тысяч рублей. После исчерпания лимита налогоплательщик не сможет получить ИНВ.Проценты по ипотеке не относятся к этому лимиту.

При наличии ипотеки налоговую базу можно снизить на сумму до 3 миллионов рублей.

В эту сумму входят и другие затраты, связанные с жильём:

- возведение дома;

- отделочные работы;

- разработка проектно-сметной документации;

- покупка отделочных материалов.

Главное условие получение налогового вычета при покупке земли — документальное подтверждение все расходов. Сохраняйте все договоры и платежки.

Читать также: Налоговый вычет для пенсионеров в 2021 году

Кто имеет право на вычет

Для получения налоговой льготы нужно соответствовать следующим требованиям:

- быть налоговым резидентом Российской Федерации;

- иметь налогооблагаемый доход, с которого отчисляется НДФЛ по ставке 13%.

Граждане, которые не платят налоги с доходов (студенты, пенсионеры и женщины в декретном отпуске), не имеют доходов или доходы, которые облагаются подоходным налогом по ставке отличной от 13% (ИП, кроме работающих на ОСН) не могут оформить вычет.

Примеры: в 2021 году Иванов купил дом с земельным участком в пригороде за 3,5 миллиона рублей. Право на имущественный вычет он не использовал ранее, поэтому после оформления обратился с документами в бухгалтерию. С месяца заключения договора купли-продажи и до исчерпания суммы в 2 миллиона рублей размер налогооблагаемого дохода будет снижаться до 0. За все время вернет 260 тысяч рублей.

В 2015 году Петров купил участок под индивидуальное жилищное строительство (далее ИЖС). В 2021 году закончил ремонт и оформил дом. Общие затраты составили 1,8 млн рублей. Он собирается обратился напрямую в налоговую инспекцию. Сделать он это сможет только в 2021 году.

При составлении 3-НДФЛ Петров включил расходы на землю, закупку материалов и строительно-монтажные работы, в том числе отделочные. Общих налогооблагаемый доход за 2021 год составил 700 тысяч, поэтому после проверки декларации вернул на карточку 700 тыс. х 13% = 91 тыс. рублей.

Декларацию придется подавать каждый год, пока Петров не получит вычет в размере затрат на дом. При сохранении текущего дохода это займет три года.

Покупка земельного участка в СНТ

Для получения вычета приобретаемый участок должен быть с правом на возведение жилого дома. Это может быть территория под ИЖС, так и дачного хозяйства. Единственным важным моментом является то, как оформлен дом. Если он зарегистрирован как жилое строение без права регистрации, то налоговая льгота не положена.

Если как жилой дом — проблем не возникнет. Дом должен быть прочным, соответствовать противопожарным нормам, иметь исправные инженерные системы и годится для проживания круглый год.

Если земля приобретаете только для ведения подсобного хозяйства или как садовый участок либо временного нахождения в теплое время года вычет не полагается.

Читать также: Перечень дорогостоящего лечения для 3-НДФЛ

Как получить и какие потребуются документы

Получить налоговую компенсацию можно двумя способами:

- через работодателя;

- в налоговой инспекции.

В обоих случаях собираем необходимые документы. При обращении в ФНС берем в бухгалтерии справку 2-НДФЛ и заполняем декларацию 3-НДФЛ. Остальной список бумаг идентичен:

- паспорт;

- договор о купле-продаже;

- разрешение на ипотеку и ипотечный договор;

- номер банковского счета;

- платежные документы;

- выписка из Росреестра – подтверждение собственности земли и дома;

- заявление на льготу.

Про сроки камеральной проверки и возврата денежных средств читайте здесь.

Через работодателя: сначала отправляетесь в налоговую инспекцию и относите комплект документов. В месячный срок пройдет проверка бумаг и инспектор должен сделать уведомление для работодателя. Его и заявление передаете в бухгалтерию. Со следующей заработной платы будет производиться перерасчет налоговой базы.

Через ФНС: с пакетом бумаг направляемся в налоговую инспекцию. Подаем комплект документов и ожидаем окончания проверки. После положительного решения в течение 30 дней ждем деньги за счет. Если годовой доход меньше вычета, то в следующем году повторяем процедуру.

Скачать образцы документов

Вот и все! Возможно вас заинтересует информация и о других видах вычета. Если остались вопросы — обратиться к юридическому консультанту в форме ниже.

Видео:Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Имущественный налоговый вычет при покупке земельного участка в 2021 году

Тому, кто решил купить участок земли, в дальнейшем можно вернуть некоторую часть потраченных на приобретение недвижимости финансов. Для этого следует заявить о праве на налоговый вычет при покупке земельного участка.

Основной алгоритм возврата совпадает с тем, каким образом возвращаются деньги при покупке жилого помещения. Однако отличительные особенности все-таки имеются. Чтобы не попасть впросак, необходимо заранее разобраться, что подразумевается под индивидуальным жилищным строительством.

Это требуется, чтобы приобрести полную уверенность в том, что заявленный налоговый вычет будет получен в реальности.

В каких случаях можно получить вычет

Возврат налога при покупке земли происходит, если соблюдено хотя бы одно из трех оснований. К ним относятся:

- Покупка земли под строительство. После приобретения земельного участка, на нем обязательно должен быть построен жилой дом. Подать документы, являющиеся основанием для возврата части уплаченного налога на доходы физических лиц, получится только в том случае, если право собственности на жилое строение зарегистрировано. Назначение купленной земли должно звучать только как «под ИЖС», в противном случае приобретение участка не будет являться основанием для возврата части потраченных на него средств.

- Приобретение земли, на которой уже выстроен жилой дом. Прежде чем подавать комплект документов для возврата налога, следует убедиться, что в нем присутствует официальное подтверждение права собственности на дом заявителя.

- Ипотека. В случае покупки земли с помощью кредитных средств можно возместить часть выплаченных ипотечных процентов. Объем такого вычета не находится в прямой зависимости от того, какая сумма получилась при расчете основного вычета (где идет речь о приобретении земли и жилья), и его получение никоим образом не привязано к этому условию.

Получить вычет при покупке земельного участка возможно при соблюдении двух основных условий. Покупатель должен:

- быть российским гражданином и не покидать территорию страны по любой из причин дольше, чем на 183 дня ежегодно;

- получать доход, который облагается подоходным налогом – его ставка равняется 13 процентам.

Нерезиденты РФ, безработные россияне, индивидуальные предприниматели, все, кто работает неофициально, без уплаты подоходного, претендовать на возврат части потраченных средств не имеют права.

Покупка земельного участка без дома

За любую купленную землю деньги не вернут. Возврат налога при покупке земельного участка возможен лишь при соблюдении основного условия: на нем должно быть построено именно жилье. В его статусе должно быть четко прописано, что оно предназначается для индивидуального жилищного строительства. Другие варианты абсолютно не подходят.

Не удастся вернуть уплаченный налог, если отведение земли мотивировалось одним из следующих поводов:

- садоводство, включая объекты для дачного использования, а также принадлежащие садоводческому товариществу;

- строительство объектов торговли, сферы услуг, бизнес-центров и т.д.;

- сельскохозяйственное производство.

Ни один из этих статусов не рассматривается как основание для получения вычета.

Более того, одного зафиксированного факта, что земля приобретена с намерением построить полноценный дом, а не для применения в качестве дачи, недостаточно, чтобы ее владелец смог претендовать на льготу.

Такое право возникнет, когда завершится возведение жилья, и оно будет зарегистрировано собственником в установленном порядке.

Коробицына И. В., проживавшая на съемной квартире, решила постепенно улучшать свои жилищные условия. С этой целью она сумела приобрести участок земли, чтобы впоследствии построить на нем свое жилье. Однако спустя год ее семейное положение изменилось, она вышла замуж, переехала к супругу. Вместе они решили заняться бизнесом. Поскольку земля была куплена в бойком месте, а строительство дома только началось, семья решила перепланировать его под магазин, чтобы на первых порах сдавать в аренду торговому предприятию. Естественно, Ирине Коробицыной откажут в ее желании получить налоговый вычет при покупке участка ИЖС. Более того, возможно возникновение дополнительной проблемы, потому что использование купленной земли получилось нецелевым.

Налоговое законодательство содержит ряд ограничений по таким операциям с недвижимостью. На возврат имущественного налога при покупке земельного участка без дома не может претендовать тот, кому земельный участок продали близкие родственники, к которым относятся:

- родители;

- дети;

- братья или сестры.

Денежные средства, которые идут на приобретение участка под строительство жилья, могут иметь происхождение исключительно из двух источников. Допускается использование:

- личных накоплений граждан;

- финансов, полученных в результате оформления банковского кредита.

Покупатели не будут иметь право на получение налогового вычета за земельный участок без дома, если заплатили за недвижимость с помощью иных источников – денежных средств, которые выделяются на государственном уровне в рамках специализированных программ. Это может быть использование:

- материнского капитала;

- жилищных сертификатов для военных;

- аналогичных документов, которые выдаются выпускникам детских домов.

Собственник участка также не сумеет воспользоваться налоговым вычетом за земельный участок без дома, если покупку оплатило предприятие либо организация, с которыми он состоит в трудовых отношениях.

В случае если налогоплательщик сумеет доказать, что в приобретение частично вложены его личные деньги (еще один вариант – финансы, одолженные у банка), право на вычет возникнет – в рамках доказанной суммы.

https://www.youtube.com/watch?v=6qbytwLYAS8

Общий объем затрат при возведении дома на приобретенном земельном участке может выглядеть по-разному. Это непосредственно зависит от того, какие работы там производились. Он может пополняться следующими показателями:

- оплатой работ нанятых специалистов, занятых строительством и окончательной отделкой жилого объекта;

- затратами на то, чтобы изготовить проект и рассчитать первоначальную строительную смету;

- выплатами за незавершенный объект, уже расположенный на приобретенном участке;

- стоимостью, в которую обошлись закупленные в магазинах стройматериалы и те, что потребовались для отделки;

- возмещением денежных средств, в которые вошли уплаченные за подключение коммуникаций деньги – это касается проведения электричества, подключения газо- и водоснабжения, оборудования канализации.

Важно! С 2014 года ограничение суммы имущественного вычета – два млн. руб. Количество объектов для того, чтобы реально рассчитывать на возврат подоходного налога при покупке земельного участка до достижения этой суммы, не ограничено.

Покупка участка с жилым домом

Решившись приобрести дом, необходимо подстраховаться. Первым делом следует скрупулезно проверить момент, зафиксировано ли в установленном действующим законодательством порядке право собственности.

Нужно быть уверенным в том, что продавец действительно является собственником земельного участка.

Случаются неприятные сюрпризы в виде неоформленных в собственность участков или использования их на правах аренды.

Документальное оформление покупки подразумевает получение отдельных документов о праве собственности на приобретаемый дом и участок земли.

Закон не регламентирует, должна ли быть общая сделка купли-продажи или достаточно оформления отдельных договоров.

Практика выявила следующую закономерность: договор включает в себя существенную информацию о том, что земельный участок, на котором построен жилой дом, приобретается вместе с ним.

Важно! Так как получение налогового вычета за купленную землю невозможно без указания того, какова стоимость расположенного на ней жилого помещения, в договоре купли-продажи прописывается общая сумма – с уточнением, сколько именно приходится на приглянувшийся земельный участок.

Налоговый вычет на приобретение земельного участка, на котором уже расположено строение, также невозможен на сумму привлеченных государственных средств в рамках существующих программ финансирования или выделенных работодателем.

Важно помнить об определенных нюансах подобных сделок: если государство или работодатель не полностью оплатили стоимость объекта недвижимости, российский гражданин, выплачивающий 13-процентный налог на доходы, тоже имеет право воспользоваться имущественным вычетом.

Мать двоих детей Расторгуева А. Н. после рождения второго малыша с аллергическими проблемами решила переехать в деревню, чтобы дети дышали свежим воздухом, а она могла выращивать для них экологически чистые продукты. Для достижения своей цели она купила небольшой домик с прилагающимся к нему земельным участком. Общая сумма сделки составила один миллион рублей. Большую часть суммы Алла Расторгуева внесла с помощью банковского кредита в 550 тысяч рублей. Остальное она погасила за счет использования средств материнского капитала. При сборе всех необходимых документов налоговый вычет ей будет предоставлен – на объем средств, одолженных в банке. 13% от 550 тыс. руб. составят 71500 рублей.

Покупка земельного участка в кредит

Получить налоговый вычет при покупке земельного участка, приобретенного в кредит, можно и с уплаченных за него процентов. С 1 января 2014 года потолок по процентному вычету составляет 3 миллиона рублей. Эта сумма не привязана к основному вычету и выплачивается вне зависимости от того, получен он или нет.

Однако необходимо помнить о существующих ограничениях. Их несколько:

- возвращаются 13% с фактически уплаченной в виде процентов суммы – при аннуитетных платежах в первые годы погашения кредита она не представляет из себя серьезную цифру;

- назначение взятого кредита должно быть целевым – именно на приобретение недвижимости, к потребительским долгам это не относится;

- заявить о своем праве допускается только однажды в разрезе одного объекта недвижимости – дозаявить остаток уже не получится.

Для получения вычета необходимо представить в налоговую инспекцию, кроме стандартного комплекта документов, кредитный договор с банковской справкой о погашенных процентах и документально подтвердить их уплату.

Максимальная сумма возврата

У любого налогоплательщика существует право возместить часть денежных средств, использованных на приобретение в собственность земельных участков. Предельный размер денежных средств, с которых можно вернуть 13-процентный подоходный налог, составляет 2 миллиона рублей.

Соответственно, имущественный вычет при покупке земельного участка не превысит 260 тыс. руб. Если супруги приобретали недвижимость совместно, право на 260000 рублей имеется у каждого из них.

https://www.youtube.com/watch?v=oPlgza1693Y

В соответствии с налоговым законодательством срока давности на получение положенного возврата НДФЛ в этом случае не существует. Вернуть можно подоходный налог за три года, предшествующие подаче заявления.

Можно одновременно получить налоговый вычет, положенный как за дом, так и за земельный участок, на котором он расположен.

К моменту оформления компенсации в обязательном порядке требуется, чтобы недвижимость была зарегистрирована в установленном порядке, на руках было свидетельство.

При заявлении права на льготы за два объекта – землю и дом, максимальная сумма все равно не превысит 260 тысяч рублей.

Порядок оформления налогового вычета

Вернуть уплаченные деньги допустимо одним из двух способов – либо у работодателя, либо непосредственно через налоговый орган.

При выборе первого варианта у работающего по найму не будут удерживать НДФЛ.

Этой преференцией он сможет на протяжении всего календарного года, в котором он имеет право на вычет (при условии недостижения потолка по выплатам).

Требуется, чтобы в течение этого периода работник получал доходы, для которых действует стандартное налогообложение по ставке 13%. Чтобы реализовать свое право, заявителю требуется:

- запросить в налоговой инспекции уведомление, подтверждающее его право в отношении имущественного вычета;

- подать его вместе с соответствующим заявлением на имя работодателя.

Второй вариант реализации своих прав требует заполнения и подачи в налоговую службу декларации 3-НДФЛ. Это лучше выполнить до 30 апреля календарного года, который следует за периодом возникновения соответствующего права.

Однако подача декларации не возбраняется и в последующем, если она преследует одну единственную цель – возврат уплаченной суммы.

Имущественным вычетом можно воспользоваться не позднее 3 лет после того, как закончится календарный год, дающий такое право.

📹 Видео

Налоговый вычет при строительстве дома в 2021/2022 г.г.Скачать

Налоговый вычет при покупке земельного участкаСкачать

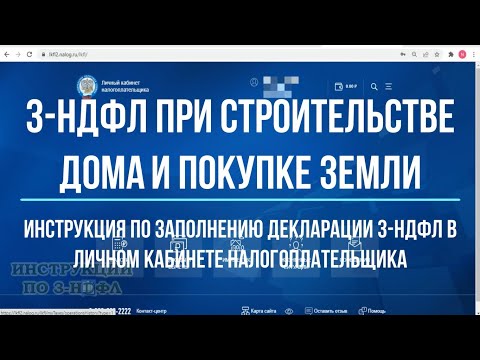

3-НДФЛ при строительстве дома и покупке земли: заполнение декларации 3-НДФЛ на налоговый вычетСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Как получить налоговый вычет до 650 тысяч рублей при покупке недвижимостиСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Как оформить налоговый вычет через госуслугиСкачать

Налоговый вычет за земельный участокСкачать

Налоговый вычет при покупке дома с земельным участком. Налоговый вычет 2020. #Договор78Скачать

Налоговый вычет при покупке садового участкаСкачать

Налоговый вычет при продаже земельного участкаСкачать

Налоговый вычет при покупке земли или участка для постройки домаСкачать

Налоговый вычет при покупке дома с земельным участком в ипотекуСкачать

Налоговый вычет при покупке дачиСкачать

Документы для имущественного налогового вычета при покупке квартиры, дома, строительстве и ипотекеСкачать

Налоговый вычет за квартиру и ипотеку 2022: порядок, сроки, лимитыСкачать