Согласно положениям Налогового Кодекса Российской Федерации, право на возмещение затрат при приобретении жилища граждане страны имеют не только при покупке готовой жилой недвижимости, но и выполнении строительных работ на участке земли.

Обращение за получением компенсации возможно для возведения жилья непосредственно на личные средства собственника, и при взятии целевого займа в кредитных организациях, чтобы покрыть выплаченные банковские проценты.

В этом материале мы подробно рассматриваем, как получить налоговый вычет при строительстве дома, говорим, на компенсацию каких расходов можно претендовать и обсуждаем важные моменты.

Налоговый вычет при строительстве дома

- Ситуации, в которых можно претендовать на получение возврата при строительстве

- Список расходов, входящих в перечень доступных для возмещения

- Список расходов, не являющихся основаниями для возврата отчислений

- Возникновение права на получение государственной компенсации строительных затрат

- Какие документы нужно иметь для оформления возврата средств

- Максимальная сумма, доступная к получению

- Возможно ли включение в список затрат произведенные после регистрации недвижимости расходы

- Подведем итоги

- Калькулятор расчёт налогового вычета при строительстве дома

- Имущественный вычет при строительстве дома

- Условия получения налогового вычета на строительство

- У кого есть право на налоговый вычет:

- существуют определенные основания, из-за которых налоговая инспекция вправе отказать в вычете за строительство дома:

- как рассчитать размер налогового вычета при строительстве дома

- Отделочные работы

- Документы, необходимые для возврата налогового вычета на строительство дома в 2021 году

- Если на строительство дома был взят целевой кредит, то также следует приложить:

- Можно ли получить налоговый вычет при строительстве дачного дома

- Как получить налоговый вычет при строительстве дома, если нет чеков

- Налоговый вычет на строительство дома своими силами

- Можно ли получить налоговый вычет на строительство дома своими силами

- Ситуации, в которых можно претендовать на получение возврата

- Перечень расходов, при которых доступно возмещение

- Когда можно получить вычет

- Размер вычета

- Процесс оформления

- Перечень документов

- Вычет на расходы по уплате процентов по кредитам на строительство

- Налоговый вычет при строительстве дома: как получить возврат НДФЛ

- За какие расходы положен вычет

- Кто может получить налоговый вычет

- Вычет при строительстве дачи

- Документы для оформления вычета на дом

- Как рассчитать сумму возврата НДФЛ

- Порядок получения налогового вычета

- Вычет для супругов

- Особенности льготы для пенсионеров

- 🎥 Видео

Ситуации, в которых можно претендовать на получение возврата при строительстве

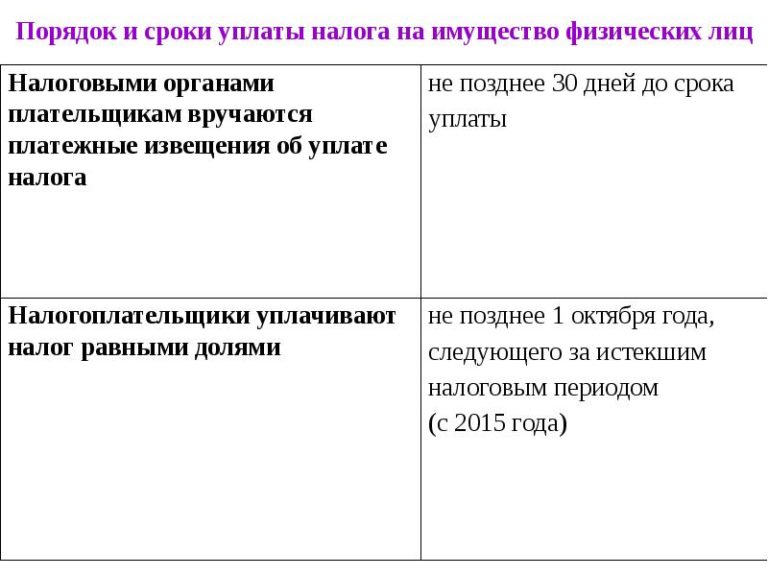

Таблица 1. Ситуации, когда можно претендовать на получение возврата НДФЛ

| Ситуация 1. Если вы возвели жилой дом на собственные или взятые взаймы средства. Согласно букве закона, компенсация от государства полагается, когда произведено возведение дома, в котором собственник планирует жить, следовательно, в нем можно регистрировать граждан. В противном случае рассчитывать на получение вычета не приходится. Он полагается лишь за приобретение жилых недвижимых объектов. | Вы купили землю в пригороде, чтобы возвести жилище индивидуального характера, построили коттедж, получили справку со сведениями из Единого государственного реестра недвижимости. Теперь вам доступно обращение за получением возврата подоходного налога на возведение собственного дома. |

| Ситуация 2. Представим, что вы купили недострой и довели до ума, превратив в пригодный для жилья дом. В данной ситуации вы приобретаете уже не просто землю, а недостроенный объект, следовательно, обязаны предоставить для получения вычета договор о покупке незавершенной постройки, в противном случае вы сможете получить возврат лишь за покупку уже стоящего дома, за последующую достройку — нет. | Вы купили дом одноэтажный, заполнив с предыдущим владельцем договор, соответствующий ситуации. Вскоре вы провели реконструкционные изменения строения, добавив еще этаж сверху. Вы можете требовать компенсацию лишь средств, затраченных на приобретение дома в изначальном состоянии, реконструкция в данный список не попадает. |

Если бы вы приобрели земельный участок и выстроили на нем дачный дом, пригодный для жилья, а затем провели процедуру оформления в роли приспособленного к проживанию строения, но не предоставляющего возможности зарегистрироваться в нем, вы бы не имели возможности подать заявление на получение государственной компенсации.

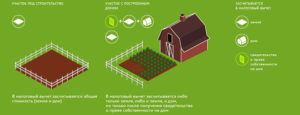

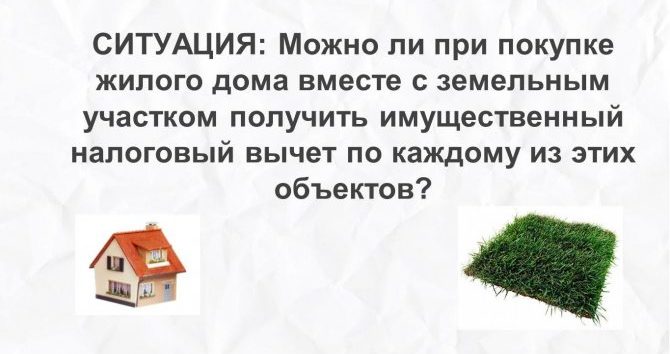

Покупка земельного участка для дальнейшего строительства

Подробно о вычете за приобретение земельного участка, узнаете из нашей статьи. Рассмотрим на какую сумму можно рассчитывать, обстоятельства возврата, а также в какие сроки возможно получение вычета.

А если вы по официальному договору о продаже и покупке объекта купили недостроенный коттедж в три этажа, а после покупки довели строительство до конца и зарегистрировали его, как свою собственность, можете претендовать на возврат не только затраченных на приобретение средств, но и на завершение строящегося объекта и его отделку.

Список расходов, входящих в перечень доступных для возмещения

Согласно букве закона, существует перечень определенных расходов при строительстве жилого объекта, на частичное возмещение которых можно претендовать. Все они представлены в 220 статье главного свода правил страны, регулирующего налоговые правоотношения.

Какие расходы можно компенсировать?

Среди них:

- затраты, направленные на покупку участка земли для последующего возведения жилья;

- средства, отданные за покупку участка земли со стоящим на нем недостроем, подразумевающимся как жилой дом по завершению строительных работ;

- затраты на приобретение материалов для строительства жилого объекта недвижимости, а также нужных элементов отделочных;

- средства, затраченные на составление документации проектно-сметного характера;

- деньги, отданные на подведение и подключение к зданию сетей инженерного характера и других коммуникационных систем.

Обратите внимание! Словесное описание затрат – недостаточное основание для получения денег. Чтобы вернуть средства, нужно предоставить документальное подтверждение совершенных расходов, в виде чеков или квитанций.

Список расходов, не являющихся основаниями для возврата отчислений

Теперь давайте рассмотрим перечень расходов, по которым претендовать на получение средств от государства получится:

- при затратах денежных средств на работы по реконструкции и иному обустройству уже построенного и зарегистрированного дома;

- при проведении в готовом доме перепланировки;

- при установке оборудования необходимого, такого как унитаз, ванна или душевая, котел отопительный электрический, газовый и т.д.;

- если на участке производилась постройка пристроек и хозяйственных отсеков, а также любых других отдельно стоящих объектов, например бани или гаража.

Приведем пример. Вы возвели коттедж на собственной земле, а затем поставили гараж из кирпичей и баню деревянную. Внести два последних объекта в список претендующих на компенсацию расходов вы не имеете право, так как согласно закону туда попадают лишь средства, ушедшие строительство жилого объекта (дома) и отделочные работы в нем.

Возникновение права на получение государственной компенсации строительных затрат

У гражданина появляется право потребовать денежной компенсации затрат на построенный самостоятельно дом тогда, когда он регистрирует его, в качестве собственности жилой. Чтобы доказать, что процедура регистрации налогоплательщиком успешно пройдена, необходимо предоставить в соответствующие структуры справку из Единого государственного реестра недвижимости.

https://www.youtube.com/watch?v=oyf0gV85we4

Обращение в отделение налоговой службы за получением денег возможно лишь по завершению календарного годичного периода, ставшего временем прохождения регистрации недвижимого жилого имущества

Получается, если вы возвели коттедж на своем участке в 2014 году, то подать обращение в Федеральную налоговую службу за компенсацией средств вы имеете право в 2015.

Приведем пример. Вы запустили процесс возведения жилого дома в начале 2012 года, закончили его строительство в середине 2014 года.

Оформление построенного коттеджа в собственность с занесением в Единый государственный реестр недвижимости произошло в 2015 году, получается, что обращение в органы подать на возврат некоторой части средств вы можете только по наступлению 2021 года.

Одновременно с этим, подача на последующий год после периода прохождения регистрационной процедуры не является обязательной, у вас есть еще время, так как подать бумаги на получение вычета можно за прошедшие 36 месяцев.

Приведём пример. В 2013 году вы построили на своем участке коттедж и прошли процедуру регистрации в собственность.

В 2013 и 2014 годах вы не были официально трудоустроены, и лишь в 2015 году получили работу с «белой» заработной платой и договором о трудоустройстве.

Получается, что активировать возврат подоходного налога вы можете лишь в 2021 году и получить все выплаты за 2015. При этом полагающаяся вам сумма, не выданная полностью, перенесется на последующие годы.

Если же справка из Единого государственного реестра недвижимости уже у вас на руках и ждать конца года вы не хотите, то обратитесь за получением средств по месту работы. Да, вы не получите единую выплату, однако будете постепенно возвращать по 13% от заработной платы каждый месяц, пока вся полагающаяся вам сумма не будет выдана.

Какой способ получения денег удобнее, решать вам, однако мы думаем, что лучше по возможности дождаться возвращения полной суммы, которую можно ощутить реально

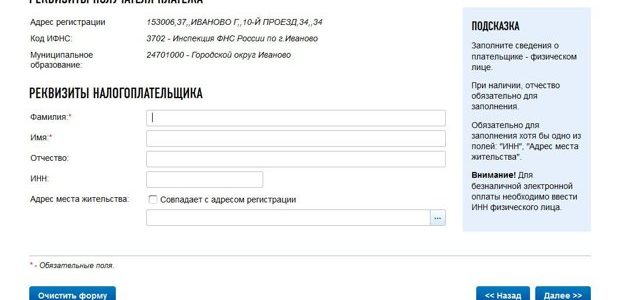

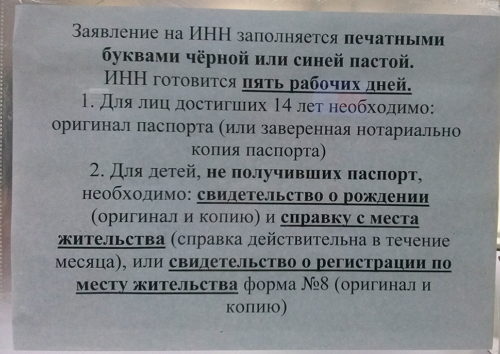

Какие документы нужно иметь для оформления возврата средств

Чтобы оформить получение вычета по имуществу согласно требуемым законом правилам, необходимо представить в налоговую инспекцию следующие бумаги:

- Справка со сведениями о построенном жилище из Единого государственного реестра недвижимости.

- Декларационный бланк 3-НДФЛ, заполненный плательщиком самостоятельно.

- Ксерокопии платежных документов и других бумаг, свидетельствующих о возникновении затрат. Они могут существовать в виде:

- копий заключенных с физическими лицами договоров или расписок от них, с указанием паспортных данных и реквизитов;

- копии заключенных со строительными фирмами договоры, поручения по платежам и т.п.;

- товарные чеки по оплате материалов, использованных во время строительства и отделочных работ;

- заявление, написанное собственником жилья, в котором он требует предоставления вычета;

- справка от бухгалтерского отдела по месту работы 2-НДФЛ;

- ксерокопии всех страниц паспорта.

- Если гражданин получает вычет на покрытие процентов по целевому займу, взятому в кредитной организации на возведение жилого дома, необходимо предоставить:

- договор между банком и берущим займ;

- справка по уплате процентов банку.

Не знаете как заполнять бланки 2-НДФЛ и 3-НДФЛ? Вы можете ознакомиться с данными темами на нашем портале. Пошаговые инструкции, образцы бланков, а также как избежать основных ошибок при заполнении декларации.

Скачать декларацию 3-НДФЛ

Скачать декларацию 2-НДФЛ

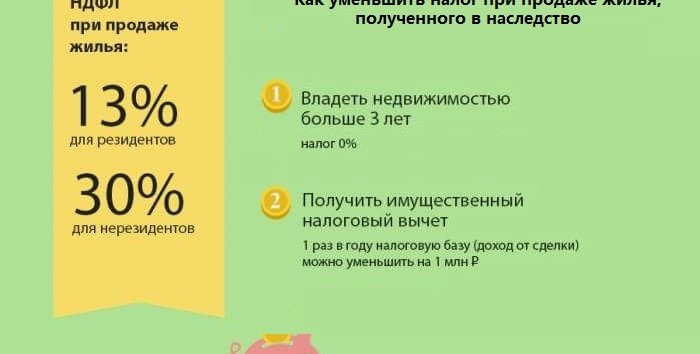

Максимальная сумма, доступная к получению

Величина компенсации от государства, выдаваемой на возведение или доведение до ума жилого объекта на земельном участке, определяется по стандартной для имущественного вычета схеме, то есть так же, как и для других разновидностей имущества.

Какой может быть величина компенсации

Максимально можно вернуть не более 13% от общей суммы совершенных при возведении объекта затрат, при этом не дозволяется превышение суммы в 2 000 000 рублей.

https://www.youtube.com/watch?v=KMp74TfkFkg

Ежегодно вы имеете право на возвращение суммы, не превышающей отчисленных с ваших доходов в бюджет страны в это же время в совокупности средств. Если за указанное время вы не получите деньги в полном размере, то оставшуюся часть перемещают к выплате на последующие 12 месяцев и так пока все деньги в полагающемся объеме не будут возвращены.

Приведем пример. В 2014 году вы возвели на участке дом для дальнейшей жизни в нем. Суммарно затраченные на процедуру возведения и отделочные работы средства составили 10 000 000 рублей.

Вы имеете право на возврат налога согласно покрытию затрат в размере не более 2 миллионов рублей от суммы.

Однако, поскольку вы замужем, ваш муж также может претендовать на возвращение средств в размере 13% от двух миллионов и получается, что от 10 миллионов будут компенсированы всего четыре.

Если же вы брали ипотеку и дом строили не в 2014, а в 2013 году, то погасить можете полностью все отданные проценты, без ограничений, так как такие ограничения вступили в силу лишь в 2014 году, с первого дня января месяца.

Если же, как в задачке выше, дом приобретен в 2014, то получить на покрытие процентов можно максимально 13% от 3 000 000 рублей, то есть 390 000 рублей.

Вы имеете право на получение компенсации кредитных процентов лишь в том случае, когда дом был оформлен, как жилье, с правом регистрации в нем. Помимо прочего, вы имеете право на подачу вычета также по произведенным при строительстве расходам, а не только на ипотечные проценты.

Возможно ли включение в список затрат произведенные после регистрации недвижимости расходы

Очень часто отделочные работы и расходы на приобретение материалов продолжают происходить еще порядочное время до получения выписки из Единого государственного реестра налогоплательщиков.

Следовательно, возникает вопрос, имеется ли возможность включения их в список затрат по возврату налога, а также, можно ли изменять сумму, требуемую к вычету, после того, как она уже будет один раз заявлена?

Федеральная налоговая служба России решила, что ответ на вопрос о включении данных средств в список будет положительным, кроме того, даже если вычет на момент их включения уже был предоставлен, сумму все еще можно изменить и получить остаток. При этом изменение суммы будет возможно лишь на величину текущих затрат.

Приведем пример. В 2014 году вы построили самостоятельно на земельном участке двухэтажный дом, и зарегистрировали его в качестве своей жилой собственности, при этом расходы на строительство составили полтора миллиона рублей.

В 2015 году вы предоставляете в органы декларацию за прошедший год и получаете возврат.

В этом же году вы проводите дополнительные отделочные работы дома еще на полмиллиона, получается, что в 2021 году вы сможете подать в органы еще одну декларацию, уже за 2015 год, благодаря которой заявите к вычету полную сумму, в 2 миллиона и получите недостающие 13% от 200 тысяч рублей.

Подведем итоги

Как видите, возврат средств по имущественному вычету ввиду строительства жилого дома на земельном участке производится по стандартной схеме, аналогичной для всех видов подобной недвижимости.

Чтобы получить его, нужно собрать также стандартный пакет документов и предоставить их в отделение налоговой службы по вашему месту проживания.

Мы желаем вам успехов с получением государственной компенсации и в проведении строительных работ!

Вычет на строительство не отличается для других форм недвижимости

Калькулятор расчёт налогового вычета при строительстве дома

Перейти к расчётам

Видео:3-НДФЛ при строительстве дома и покупке земли: заполнение декларации 3-НДФЛ на налоговый вычетСкачать

Имущественный вычет при строительстве дома

Последнее обновление 2021-01-08 в 10:38

Налоговый вычет при строительстве дома — это возврат денег, потраченных на возведение частного дома, в виде ранее уплаченного Вами НДФЛ с заработной платы или иного дохода.

Если же вас интересует, как заполнить 3-НДФЛ при строительстве жилого дома, то читайте статью по ссылке.

В п.1 ст. 220 НК РФ и пп. 3 п. 3 ст. 220 НК РФ прописано, что налогоплательщик может воспользоваться правом на возврат имущественного налогового вычета, если произошли такие финансовые операции:

- разработка проекта дома и составление сметы затрат;

- проведение коммуникаций в помещение (свет, вода, газ, канализация);

- покупка земельного участка для строительства;

- покупка недостроенного дома;

- оплата услуг по постройке(достройке);

- оплата услуг по отделке помещения;

- расходы на строительные и отделочные материалы.

- Максимальным пределом является сумма 2 000 000 руб.;

- соответственно вернуть в сумме по всем вышеперечисленным расходам можно НДФЛ до 260 000 рублей.

Пример

- Романов А.О. приобрёл земельный участок в 2014 году за 850 000 руб.;

- в декабре 2015 он нанял бригаду на строительство дома и оплатил им 740 000 руб.;

- в 2021 году он произвёл затраты на материал по строительству в размере 1 220 000 руб.;

- в 2021 была нанята бригада отделочников, стоимость услуг 540 000 руб., а стоимость материала 610 000 руб.

Итого расходы по приобретению участка, строительству и отделки составили: 850 000 + 740 000 + 1 220 000 + 540 000 + 610 000 = 3 960 000 руб.

Т.к. итоговая сумма расходов превысила максимально возможный вычет, то Романов смог вернуть только: 2 000 000 × 13% = 260 000 руб.

https://www.youtube.com/watch?v=SfVkbSOA8cc

С оставшейся суммы расходов 3 960 000 – 2 000 000 = 1 960 000 руб. вычет получить не смог.

Условия получения налогового вычета на строительство

Одно из первых условий для возможности получения имущественного вычета:

- наличие официальной работы, на которой работодатель будет регулярно удерживать подоходный налог с заработной платы и перечислять его в бюджет;

- иной доход, с которого Вы уплачиваете НДФЛ по ставке 13 % (кроме дивидендов).

У кого есть право на налоговый вычет:

- собственник участка земли, дома;

- муж или жена собственника (состоящие в официально зарегистрированном браке);

- родители несовершеннолетнего собственника (если собственность оформлена на него).

существуют определенные основания, из-за которых налоговая инспекция вправе отказать в вычете за строительство дома:

- затраты не понесены лицом, которое подает документы на вычет (например, за счет работодателя);

- был использован материнский капитал или другие субсидии; читать подробнее…

- сделка была заключена с взаимозависимым лицом.

еще одно необходимое условие, невыполнение которого может повлечь отказ в применении налогового вычета с постройки дома — в построенном доме должно быть право регистрации в нем жильцов, дом должен быть жилым.

в случае отсутствия права регистрации граждан, на вычет документы можно не подавать, он одобрен не будет.

как рассчитать размер налогового вычета при строительстве дома

Налоговый вычет на строительство дома своими силами(руками) рассчитывается так же, как и в случае вычета на приобретение квартиры.

Максимальная сумма вычета 2 000 000 руб., от сюда следует что:

- Если затраты на строительство дома меньше этой суммы., то возврат будет 13% от фактически понесенных затрат;

- если потрачено больше, то расчет будет от предельной суммы., с превышающей суммы получить возврат нельзя.

Пример

У Свиридова В.К. на возведение дома было потрачено 3 850 000 руб. В данном случае, сумма затрат больше 2 000 000 руб. Поэтому, собирая документы на получение имущественного вычета, он получил 260 000 руб. (2 000 000×13%=260 000 руб.)

Пример

Плотников И.М. при постройке дома израсходовал 1 800 300 руб. Т.к. расходы не превысили законодательное ограничение, то при исчислении имущественного вычета ему вернули 234 039 руб. (1 800 300×13%=234 039 руб.).

Также Вы имеете право вернуть НДФЛ за уплаченные банку деньги в счёт погашение процентов по целевому кредиту(ипотеке) на строительство дома.

- Максимальный вычет в таком случае 3 000 000 руб.;

- Значит вернуть можно до 390 000 руб.

Пример

Кузнецову А.Д. был одобрен кредит на строительство дома 5 400 700 руб. За несколько лет он выплатил процентов по кредиту в размере 680 500 руб. После подачи документы на вычет, ему вернулись:

2 000 000×13%=260 000 руб. (расходы на строительство).

680 500×13%=88 465 руб. (оплата процентов).

Отделочные работы

Имущественный вычет на ремонт и отделку можно получить на:

- расходы за услуги по отделке;

- расходы на материалы.

Более подробный список с пояснениями смотрите в разделе «Вычет на отделочные работы»

Документы, необходимые для возврата налогового вычета на строительство дома в 2021 году

- справка по форме 2-НДФЛ;

- заполненная декларация 3-НДФЛ;

- оригинал паспорта (при личном обращении в налоговую инспекцию);

- заявление на имущественный вычет;

- выписной лист из ЕГРН о праве собственности;

- платежные документы и договоры, подтверждающие расходы на строительство и отделку дома (чеки, квитанции, акты выполненных работ и т. д.);

- свидетельство о браке;

- заявление о распределении имущественного вычета между супругами;

- свидетельства о рождении детей, если собственность оформлена на детей.

Если на строительство дома был взят целевой кредит, то также следует приложить:

- кредитный договор;

- справку банка о погашении процентов;

- платежные документы, подтверждающие уплату процентов.

Можно ли получить налоговый вычет при строительстве дачного дома

Возврат налогового вычета с постройки дачного дома имеет свои особенности. Необходимо внимательно смотреть, как в свидетельстве записано имущество. В соответствии с пп.6 п.3 и пп.2 п.1 ст.220 НК РФ и письмом Минфина №03-04-05/7-652 от 29.10.2010 г., вернуть часть суммы можно только за жилой дом, в котором разрешена регистрация(прописка).

Если у Вас в документах указано:

- жилое строение;

- садовый домик;

- дачный дом;

то вычет получить — нельзя.

Но Вы всегда можете обратиться в местную администрацию с заявлением о переводе дачного дома в жилой, если он соответствует необходимым условиям и уже после переоформления можно будет обратиться и получить вычет на расходы по строительству данного дома.

Как получить налоговый вычет при строительстве дома, если нет чеков

Возникает немаловажный вопрос — как быть в случае утери чека или он выцвел. Здесь налоговая инспекция никак не сможет принять расход без подтверждающих документов, поэтому чеки рекомендуется все сохранять.

В случае если чеки не удалось сохранить, Вы можете:

- взять выписку из банка, если оплата была картой;

- восстановить чек, обратившись в магазин за дубликатом.

Видео:Налоговый вычет при строительстве дома в 2021/2022 г.г.Скачать

Налоговый вычет на строительство дома своими силами

Налоговый вычет — это одна из разновидностей налоговых льгот для граждан, которые имеют официальное трудоустройство и исправно платят отчисления в размере 13%. О том, что можно получить такой вычет при покупке или продаже квартиры, знают многие.

Однако эта льгота распространяется и на случаи, когда строится жилой дом. Это отображено в пп.3 п.1 ст.220 НК РФ. Параллельно с вычетом на строительные расходы граждане получают и возмещение по процентам, если на строительство брались кредитные средства.

Можно ли получить налоговый вычет на строительство дома своими силами

Согласно налоговому законодательству, получить вычет можно на следующие виды объектов:

- Жилой дом или часть таунхауса.

- Участок земли, приобретенный под дальнейшее строительство.

- Участок земли, на котором уже возведен жилой дом.

- Садовый или дачный дом, при условии, что данные объекты признаны жилыми домами (не постройками!) в официальном порядке.

Каждый гражданин имеет полное право получить налоговый вычет за дом, построенный своими руками. Для этого он точно так же собирает документы, в числе которых обязательно присутствует декларация по форме 3-НДФЛ и все справки, которые отображают расходы на строительство.

.

Если строительство еще не завершено, то право на получение вычета возникнуть не может. Для того чтобы получить такое право, необходимо завершить строительство, ввести дом в эксплуатацию и зарегистрировать право собственности на жилой дом.

Только после этого можно претендовать на получение налогового вычета.

https://www.youtube.com/watch?v=AfCviCkol00

Подключение дома, возводимого своими руками, к электросетям, газоснабжению, канализации могут попасть под налоговый вычет, если они входят в общие расходы на строительство. Получить вычет на что-то из перечисленного отдельно нельзя.

Если в строительстве дома использовалась часть собственных средств и часть денег материнского капитала, то налоговый вычет можно получить исключительно со своих средств. Материнский капитал — это деньги государства, предоставленные гражданам по специальной программе. Такие средства не попадают под налоговый вычет.

Перестройка дома, реконструкционные работы и все затраты по этим пунктам не подразумевают получения налогового вычета. Здесь важен сам факт того, что дом был куплен, но не построен.

Ситуации, в которых можно претендовать на получение возврата

Воспользоваться своим законным правом на получение налогового вычета можно в следующих случаях:

- Если жилой дом был построен с нуля. Обязательно должно иметься право на регистрацию в нем граждан. Если это просто жилое строение и такого права нет, то вычет получить нельзя.

- Если был куплен недостроенный дом, и он был после этого достроен новыми владельцами. Здесь вычет получить можно при условии, что в договоре купли-продажи отображено, что это объект незавершенного строительства. Тогда можно получить вычет и за приобретение недостроенного дома, и за расходы, которые последовали при его дальнейшей достройке. Если же такой приписки в договоре купли-продажи нет, то под вычет попадают только строительные расходы.

Вычет за приобретение земельного участка не представляется. Связано это с тем, что на нем пока еще нет строения жилого назначения, которое было бы зарегистрировано в Росреестре.

Даже если в документах указано, что участок предназначен для строительства жилого дома, налог не вернут.

Как только на участке появится дом и будут улажены все формальности по его оформлению, тогда этот объект попадет в список расходов и за него вернут налог.

Перечень расходов, при которых доступно возмещение

Статья 220 НК РФ содержит полный перечень расходов, которые попадают под налоговый вычет. К ним относятся:

- Расходы, которые потребовались на покупку участка земли, запланированного под строительство.

- Расходы, связанные с приобретением незавершенного строительства (то есть недостроенного дома, требующего продолжения строительства).

- Все расходы, которые были произведены на покупку всех материалов для стройки.

- Расходы, необходимые для оплаты труда наемных рабочих или каких-то услуг, которые необходимы были для строительства.

- Расходы на заказ и составление проектов, смет.

- Расходы на подключение к электросетям, газоснабжению, канализации и т.п.

- Расходы, необходимые для оборудования автономных сетей и коммуникаций.

Для того чтобы вышеописанные затраты были включены в вычет, все они должны быть подтверждены документально. Если документов на какой-то пункт расходов нет, то налоговый орган не примет его во внимание.

К документам, подтверждающим расходы, относятся копии чеков из магазинов, банковские распечатки и договоры с подрядчиками.

В расходы на строительство не могут быть включены:

- Затраты, связанные с перепланировкой, реконструкцией, переобустройством построенного жилого дома.

- Надстройка каких-то частей дома (к примеру, второго этажа, мансарды, пристройки).

- Монтаж сантехнических устройств (душевая кабина, унитаз, ванна и т.п.), газового оборудования и прочего.

- Постройка дополнительных сооружений на участке (баня, сарай, хозяйственное строение, забор и т.п.)

- Инвентарь, который был необходим для каких-то видов работ (к примеру, бетономешалка, электроинструмент и прочее).

- Установка кондиционеров, создание теплого пола, обустройство шумоизоляции, проведение электропроводки, а также проводки для телевиденья и интернета.

- Остекление отдельных частей строения, монтаж пластиковых окон.

Когда можно получить вычет

Все работы по налоговому вычету — это компетенция налоговой инспекции. Следовательно, для того чтобы получить возврат денег, нужно обратиться в ФНС по месту жительства. Целесообразно сделать это только тогда, когда построенный дом оформлен по всем правилам: введен в эксплуатацию, получено документальное подтверждение права собственность, строение зарегистрировано как жилой дом.

https://www.youtube.com/watch?v=CkzIp_g_9Tc

На следующий год после того, как получена выписка из ЕГРН, можно декларировать все это в форме 3-НДФЛ и получать вычет. Но есть еще один способ получения вычета, и он не требует ожидания наступления нового отчетного периода. Можно обратиться за вычетом к своему работодателю и сделать оформление через него.

Размер вычета

В общей сложности под имущественный вычет попадает сумма в размере 2 миллиона рублей. В нее включается стоимость земельного участка под ИЖС, расходы на строительство и приобретение недостроенного дома.

Размер вычета – это 13% от вышеуказанных 2 миллионов рублей, то есть максимальный вычет не превысит 260 тысяч рублей. Но это при условии, что на все потрачено от 2 миллионов рублей.

Если же расходы составили менее 2 миллионов, то налоговой базой будет служить фактическая совокупность расходов.

Размер возврата не сможет превысить суммы налога, которую гражданин уплатил за отчетный период (за год). Если за один раз не удалось получить всю причитающуюся к возврату сумму, то за вычетом можно обращаться на следующий год.

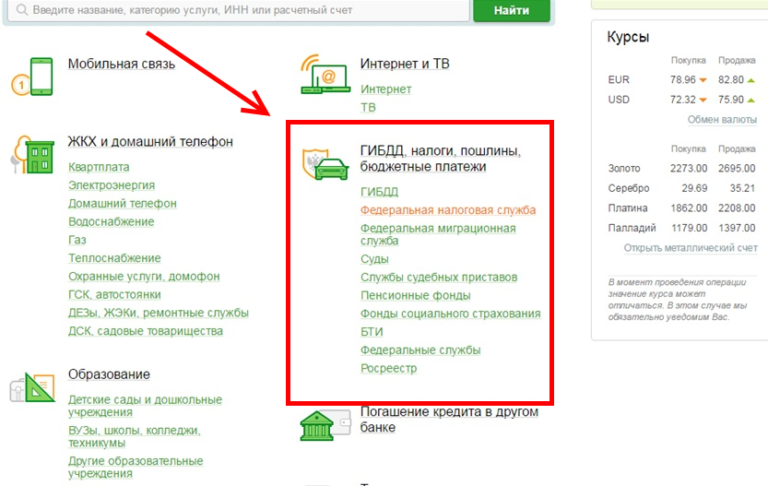

Процесс оформления

После того как собраны все документы, нужно определиться, каким из двух способов будет производиться вычет:

- При оформлении вычета через налоговую инспекцию потребуется заполнить декларацию 3-НДФЛ. Это делается либо прямо в налоговой инспекции, либо на каком-то из интернет-сервисов в электронном виде. Если оба супруга официально трудоустроены, то декларировать свои доходы они могут вместе. Тогда каждый из них получит налоговый вычет. Он возвращается в виде денежных средств на счет заявителя.

- При получении вычета через работодателя не потребуется заполнение декларации. Но все равно нужно получить уведомление о праве на вычет из налоговой инспекции. Его вместе с прочими документами нужно предоставить своему работодателю. Этот способ имеет преимущества. Так получить деньги можно быстрее (отсутствует камеральная проверка, и нет необходимости дожидаться следующего года). Вычет предоставляется в виде отсутствия удержаний НДФЛ в течение какого-то периода.

Перечень документов

Кроме декларации по форме 3-НДФЛ (работодателю она не нужна), оба варианта предоставления вычета требуют сбора следующих документов:

- Выписка на жилой дом из ЕГРН — и на дом, и на землю.

- Документы, подтверждающие расходы на строительство из списка допустимых расходов.

- Заявление на возврат налога (пишется прямо в налоговой инспекции или у работодателя).

- Справка по форме 2-НДФЛ. Она необходима для подтверждения уплаченного за год налога.

- Уведомление о праве получения вычета из ФНС (при оформлении через работодателя).

- Кредитный договор (если к строительству привлекались заемные средства банка).

Вычет на расходы по уплате процентов по кредитам на строительство

Вернуть часть выплаченных банку процентов можно в тех случаях, когда вы брали целевой кредит на строительство дома. Этот момент должен обязательно отражаться в кредитном договоре.

Размер такого вычета зависит от фактически выплаченных процентов по целевым займам. Налоговая база в данном случае составляет 3 миллиона рублей на одного человека. Вычет по процентам можно получить лишь за один вид недвижимости.

При заполнении декларации указывается вычет только в пределе совокупной суммы доходов за отчетный период. Если не удалось получить всю сумму полностью, за вычетом можно обратиться на следующий год и так до того момента, пока не наберется нужная сумма. Можно обращаться за вычетом только за последние 3 года.

Вам также может понравиться

Видео:Как получить налоговый вычет при строительстве дома своими силами?Скачать

Налоговый вычет при строительстве дома: как получить возврат НДФЛ

Российское законодательство позволяет получить налоговый вычет при строительстве дома. Правами на привилегию может воспользоваться любой гражданин страны. Это касается возмещения фактических трат, направленных на возведение объектов для личного пользования.

За какие расходы положен вычет

Многие граждане мечтают переехать из городской квартиры в собственный загородный домик. Желание это вполне осуществимо, правда и расходы будут немаленькими. Возврат 13% НДФЛ позволяет частично окупить их и вернуть часть потраченных средств.

Налоговый вычет при строительстве жилого дома распространяется на реальные траты. Это касается финансирования:

- Проектной и сметной деятельности.

- Закупки стройматериалов.

- Услуг по отделке, строительству.

- Обустройства инженерных коммуникаций (систем снабжения газом, подвода воды и электричества).

В перечень действий, при которых предусмотрен частичный возврат затраченных средств, входят покупка земельного участка для последующего возведения жилья, выплаты за услуги по достройке, покупка недостроенного сооружения. В последнем варианте в соглашении должно быть обозначено, что предметом сделки является незавершенный объект. В ином случае нет никаких шансов на получение привилегии.

https://www.youtube.com/watch?v=le5M2VZgfwk

Бывают и такие работы, которые нельзя включать в сумму, учитываемую при подсчете возврата. Это относится к возведению дополнительных конструкций в виде сараев либо гаражей, а также ограждений.

На возведение объектов своими силами возмещение налога не распространяется. В этой связи необходимо хранить любые документы, которыми можно подтвердить выплаты за работы: акты с печатями, чеки, договора.

Если документация утеряна, можно обратиться в компанию, выполнявшую работы, и попросить дубликаты платежной документации, в том числе на закупку материалов.

После оплаты картой возможно получение банковской выписки.

Важно! Возврат подоходного налога при строительстве частного дома возможен однократно. Когда гражданин воспользовался этим правом ранее, а потом решил выстроить очередной дом, вторично льгота ему уже не положена.

Имущественный вычет на строительство жилого дома не выдается в ситуациях:

- Внесения изменений в устройство, планировку готового объекта.

- Возведения пристройки, достраивания этажей.

- Реконструкции построенных сооружений.

- Монтажа кабины для душа, сантехнических приборов, газовых и других аппаратов.

Приобретение части дома является основанием для предоставления льготы в форме вычета.

Важно! Если в строительстве использовались не личные деньги, а средства из материальной помощи, всевозможные субсидии, материнский капитал, возврат налога за дом не положен.

Кто может получить налоговый вычет

В НК РФ обозначено право на получение возмещения собственникам дома, возведенного на территории страны, а также супруги или супруга владельца, если их брак зарегистрирован официальным путем. Для собственников, еще не достигших совершеннолетия, также действует право на привилегию. В таком случае оно передается родителям либо законным опекунам.

Налоговый вычет за строительство дома действует при соблюдении конкретных условий:

- Гражданин, желающий его получить, должен официально иметь работу.

- Он должен регулярно выплачивать НДФЛ.

- С дополнительных доходов также должны производиться налоговые выплаты.

Граждане наделены правом отнести к понесенным затратам деньги, направленные на выплату процентов по займу, который выдавался в целях возведения жилья.

На возмещение имеет смысл рассчитывать исключительно после окончания строительных работ и регистрации права собственности на объект. Справка из ЕГРН или документ о госрегистрации обязательно следует предъявить налоговому органу.

Обращаться за возмещением разрешается когда закончился год, во время которого зафиксировано право на сооружение.

Хотя права на выплаты не ограничены по времени, налог возвращается лишь за 3-хлетний период до передачи документации на льготу.

Для тех, кто не желает ждать предстоящего года за выдачей документов ЕГРН, предусмотрена возможность обращения за компенсацией через нанимателя. До момента окончательного исчерпания выделенной суммы из оплаты труда работника не высчитывается налог на получаемые доходы. Права на такую привилегию придется ежегодно подтверждать в инспекции.

Заявку на возмещение можно подать непосредственно после появления соответствующего права. Здесь нужно:

- Сформировать пакет документации (кроме декларации).

- Написать заявку по актуальной форме.

- Передать бумаги налоговикам.

- Получить подтверждение (предоставляется на протяжении 30 дней).

- Отдать полученный документ бухгалтеру по месту трудовой деятельности вместе с остальными бумагами.

Далее все подсчеты выполняет компания-работодатель. С месяца подачи заявки с доходов перестает взиматься налог, т.е. зарплата выдается без обычного вычета 13%. Так продолжается до завершения года либо исчерпания суммы вычета.

Если плательщик меняет рабочее место, ему разрешается получать вычет на новой работе. Но последние изменения в НК могут привести к изменению этой нормы.

https://www.youtube.com/watch?v=KxxuUSpjWXM

Ранее сотрудник обладал правом на возмещение у одного нанимателя, даже если трудился по совместительству в нескольких организациях. В 2014 году эта норма претерпела изменения.

Теперь возможно получение вычета одновременно в нескольких организациях.

Желаемый порядок распределения возмещения следует обозначить в заявлении, которое служит основанием для отправки налоговиками сведений нанимателям.

Если компенсация не использована в текущем году, плательщик может получить оставшуюся часть у нанимателя в следующие периоды. В начале каждого года ему придется взять в инспекции очередное подтверждение, предоставляя справку от нанимателя за минувший год.

Важно! Недавние корректировки в нормативах предоставления льготы позволяют нанимателю возвращать налог с начала года, независимо от месяца обращения. Правда, этот подход вызывает серьезные затруднения у бухгалтеров.

Вычет при строительстве дачи

Свои особенности есть у возврата вычета с постройки дачи. Здесь важна формулировка, внесенная в свидетельство. Возврат предусмотрен только для сооружений, в которых разрешается регистрация или прописка. Нельзя получить льготу на жилое строение, садовый домик, дачный дом в СТ.

Однако если такой дом соответствует определенным условиям, его возможно переоформить в жилой через местную администрацию. Затем можно получить компенсацию и вернуть некоторую часть стоимости строительства.

Возврат средств при приобретении надела земли возможен, если он куплен с целью жилищного строительства. Льгота доступна после завершения строительных работ.

Документы для оформления вычета на дом

Получение имущественного налогового вычета при строительстве дома требует представления налоговикам определенной документации:

- Декларации формата 3-НДФЛ.

- Данных ЕГРН в форме выписки.

- Копий документации, которые указывают на расходы на приобретение стройматериалов, постройку объекта, его отделку.

- Заявления.

- Документов о выплаченных налогах.

- Бумаги для подтверждения личности (копии).

Если планируется добиться вычета по кредитным процентам при выделении займа для строительства жилья, нужно включить в этот список кредитный договор вместе со справкой, где обозначены удержанные по займу средства.

Важно! Проще всего сразу сделать сканы либо копии с документов, подтверждающих затраты.

Как рассчитать сумму возврата НДФЛ

Правила подсчета возврата НДФЛ при строительстве частного дома предполагают компенсацию трат на жилищное строительство и выполнение отделки в пределах 13%. Вместе с тем установлен максимальный лимит – 2 миллиона рублей. Соответственно, вернуть возможно не больше 260 тысяч.

Особые правила существуют для жилых помещений, строящегося в ипотеку. Если домик был завершен до 2014 года, налог с затрат по уплате процентов вернут полностью. В других ситуациях налоговый вычет при постройке дома ограничивается 3-мя миллионами. Это означает возврат не больше 390 тысяч.

Если человек, желающий получить компенсацию, временно не трудоустроен и не имеет доходов, подлежащих налогообложению, возврат возобновляется с появлением таких доходов.

Иногда складывается ситуация, в которой выписка ЕГРН уже получена, а расходы на работы по отделке продолжаются. Данный нюанс вызвал немало дискуссий, в итоге было решено предоставлять возмещение расходов, понесенных после фиксации прав собственности, даже когда имущественный налоговый вычет на новое строительство уже получен ранее. Размеры выплат не должны превысить 260 тысяч рублей.

Важно! За год возвращается не больше средств, чем было перечислено в бюджет в виде налога. Остаточные средства переносят на последующий период вплоть до получения всего объема выплат.

Порядок получения налогового вычета

На сегодняшний день установлен конкретный порядок возмещения расходов на строительство дома для имущественного вычета:

- Заполнение формуляра декларации, заверение ее подписью.

- Получение у нанимателя соответствующей справки.

- Подготовка документов для получения налогового вычета при строительстве дома (подтверждения собственности и платежей).

- Передача бумаг в ИФНС с приложением заявления.

Инспекции отводится до 3-х месяцев на проверку. Далее налоговики должны сообщить заявителю об итоговом решении в письменном формате. Задержка может быть связана с некорректным заполнением, тогда декларация возвращается. Физическое лицо имеет права оспорить итоги проверки. Средства перечисляются на банковский счет заявителя.

Вычет для супругов

При возведении дома двумя супругами с последующим владением в одинаковых долях один из них пишет заявление, соглашаясь на вычет в пользу другого. В дальнейшем другой супруг получает право использования привилегии.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Для объектов, зарегистрированных супругами после наступления 1 января 2014 года, строящегося по долевой собственности, льгота распределяется по расходам каждого супруга. Их нужно подтвердить документами. Если расходы официально нес только один супруг, жена и муж могут подать заявление, распределив суммы на свое усмотрение.

Возведение жилья для последующего нахождения в общей собственности супругов, предусматривает возможность получения компенсации каждым из них. Т.е. при стоимости объекта свыше 4 млн. рублей, и жена и муж могут рассчитывать на предельную сумму возмещения по 260 тысяч рублей каждому.

Важно! Возврат по ипотечному кредиту супругам разрешается распределять по своему усмотрению, причем пропорции этого распределения могут отличаться от основной льготы.

Особенности льготы для пенсионеров

При возведении индивидуального жилья получить льготу могут и пенсионеры, однако для них действуют особые условия. Это связано с выплатой пенсий без взимания НДФЛ. Право на привилегию получают люди, продолжающие официально трудиться после достижения пенсионного порога. Возвращать налог можно за трехлетний период, в течение которого пенсионер еще трудился.

Таким образом, при соблюдении определенных правил россияне могут частично вернуть деньги, потраченные на возведение жилых помещений. Главное, важно правильно оформить документацию и сохранить документы, подтверждающие затраты.

🎥 Видео

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Как получить налоговый вычет за строительство дома, венуть подоходный налог в 2024 годуСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Налоговый вычет при строительстве дома, чеки, документы, как получить возврат и заполнить 3-НДФЛСкачать

Как БЫСТРО получить налоговый вычет. 3-НДФЛ для налогового вычета 2023Скачать

Как получить налоговый вычет при строительстве дома?Скачать

Имущественный налоговый вычет, как получить | Налоговым вычетом на строительство дома.Скачать

Налоговый вычет при строительстве домаСкачать

Как вернуть до 260 тыс руб со строительства дома? Налоговый имущественный вычетСкачать

Как планировка дома экономит МИЛЛИОНЫ? Лучший способ сэкономить на строительствеСкачать

Налоговый вычет при строительстве домаСкачать

Как получить налоговый вычет в 2024 году? Консультация экспертаСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Как оформить налоговый вычет через госуслугиСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Как использовать налоговый вычет при строительстве домаСкачать

Повышенные лимиты и оформление без деклараций: новые правила налоговых вычетов в 2024 г.Скачать