Телефон горячей линии бюро кредитных историй — один из источников информации о кредитной истории. А что она из себя представляет, ответим ниже.

Многие должники довольно часто получают угрозы от банков и коллекторов в письмах или когда те пытаются связаться с ними по телефону. Большая часть из них имеют только смутное представление о работе таких организаций.

Интуитивно понятно то, что есть некая база данных, в которой собрана информация о заемщике и эта база ежедневно пополняется новой информацией. В этой базе есть вся информация, начиная с исполняемых им обязанностей по заключенным договорам и заканчивая просрочками платежей.

В дальнейшем эта вся информация может сильно повлиять на возможность оформить кредит или воспользоваться другой финансовой услугой.

Каждому будет приятно получать только хорошие отзывы от кредиторов в кредитной истории. Потому как неизвестно, когда предстоит пожаловать в финансовую организацию за помощью, чтобы получить возможность оформить кредит.

Если у вас возникло желание ознакомиться с тем, что написано в кредитной истории (КИ), тогда следует найти телефон горячей линии бюро кредитных историй (БКИ) и связаться с представителями бюро КИ, чтобы получить ответы на все интересующие вопросы.

Некоторые даже не подозревают, что существует такая организация, поэтому часто задают вопросы следующего рода: «Кем ведется база?», «Каким образом в нее попадает информация о кредитоплательщике?», «Кому разрешен доступ к информации?» и «Есть ли у заемщика возможность получить все необходимые личные данные?». На все эти вопросы вам смогут ответить только в конторе кредитных историй (БКИ).

Национальное бюро кредитных историй

- Особенности процедуры

- Ведение истории кредитования в РФ

- Кому доступна кредитная история

- Как проверять кредитные истории

- Оформление справки в ЦККИ

- Необходимые действия для получения списка БКИ

- Деятельность БКИ

- Отчет по кредиту

- Каким образом исправляется плохая кредитная история

- Персональный кредитный рейтинг

- Заключение

- Телефон горячей линии бюро кредитных историй и назначение БКИ

- Основное назначение

- Специфика

- Сопровождение истории кредитования в России

- Состав КИ

- Справка об элементах КИ

- Кто имеет доступ?

- Как проверить КИ?

- Справка из ЦККИ

- Что делать для получения списка БКИ?

- Функции БКИ

- Кредитный отчёт

- Как исправляется плохая КИ?

- Личный кредитный рейтинг

- Что такое БКИ и каковы его функции

- Кто может получить доступ в БКИ

- Как проводится запрос в БКИ

- Телефоны организаций, которые предоставляют услугу по получению КИ

- Бюро от Русского стандарта

- БКИ Эквифакс

- НБКИ

- Как восстановить репутацию

- Можно ли удалиться из черного списка БКИ

- Бюро кредитных историй (БКИ): что оно о вас знает, адреса, как проверить свою историю

- Мы все под колпаком у БКИ?

- Кредитное досье заемщика X-Files

- Титульная часть кредитной истории

- Основная часть кредитной истории

- Дополнительная (закрытая) часть кредитной истории

- Как обратиться в бюро кредитных историй?

- Выясните, в каком из кредитных бюро хранится ваше персональное дело

- Нанесите визит в БКИ

- Проверьте досье

- Учет и контроль: берегитесь мошенников!

- Не поддавайтесь на провокацию и не паникуйте

- Подведем итоги

- 🎬 Видео

Особенности процедуры

Сейчас можно сказать, что ведение КИ — весьма распространенная и обязательная процедура по всему миру. Объяснить это можно по нескольким факторам.

Денежные средства в банке выступают в качестве активов, а накопленные проценты участвуют при составлении прибыли. В связи с этим есть огромный риск, что заемщик может не полностью, а лишь частично или вообще не исполнять свои обязанности перед банком.

Документы, которые являются прямым подтверждением того, что у заемщика есть постоянный доход или во владении находится имущество, их просто недостаточно для того, чтобы отобразить реальную финансовую картину.

Некоторая часть дохода может быть скрыта от государства и налоговой инспекции, соответственно.

Помимо этого, нередко встречаются мошенники с поддельными документами. А иногда, бывают случаи, когда заемщику недостаточно фактов, чтобы подтвердить свою способность платить по счетам и возможность исполнять обязанности перед кредиторами.

Именно поэтому в финансовых организациях, когда обдумывается решение, проверяется информация о поведении клиента в прошлом. Проанализировав сведения, финансовая организация может оценить все возможные риски, а после отказать или, наоборот, дать согласие на выдачу кредита.

Кредитор сам указывает величину процентной ставки и платежей по страховке.

Ведение истории кредитования в РФ

Информация, которая представляет собой одну из важнейших составляющих истории займов, характеризуют клиента финансового предприятия, в данном случае речь идет о заемщике. Указываются данные, касающиеся обязанностей заемщика.

Сведенья переходят в Бюро кредитных историй (БКИ), где храниться определенное время. Вам достаточно позвонить по номеру телефона бюро кредитных историй, чтобы получить всю важную информацию.

Стоит отметить тот факт, что в состав КИ включено несколько составляющих.

В таком случае их три: титульная, основная и дополнительная (закрытая).

В 2015 году вдобавок появилась еще и часть, которая получила название, как информационная. В титульной указываются личные данные о лицах истории займов. В качестве субъекта могут выступать, как физические лица, так и юридические. Сведения о них обеспечивают возможностью установить личность заёмщика. В Федеральном законе это все указано, поэтому можно прочитать об этих составляющих там.

https://www.youtube.com/watch?v=E0-ExJSH5qQ

Основная часть – это все то, что касается обязанностей клиента перед кредиторами. Здесь указываются следующие сведения: дата оформления и завершения кредита, ежемесячные оплаты и так далее.

В закрытой части вся важная информация о том, где была сформирована КИ, и кто пользовался ею. Кредитные истории могут храниться в БКИ на протяжении 15 лет после того, как кредит был погашен.

Кому доступна кредитная история

Стоит отметить, что далеко не каждый имеет возможность получить доступ к информации по истории займов. Данная информация может разглашаться только среди уполномоченных лиц. И так, разглашение истории возможно следующим лицам:

- Лицам КИ. Вы субъект и желаете получить доступ? Тогда для этого нужно отправить заявку. В таком случае предоставляется возможность ознакомиться с собственной кредитной историей.

- Пользователю. Информация станет доступной только при наличии разрешения субъекта

- ЦККИ. В данном случае, предоставляется возможность получить только титульную часть истории, не более.

- Суду, который занимается возбуждением уголовных дел. Доступна только закрытая часть.

На сегодняшний день россияне более осведомлены о своих историях займа, и эти знания только растут с каждым днем, однако в 2015 году они были и до сих пор остаются частичными.

Доказательством этого являются итоги социологического анализа федеральной службой. Анализ был проведен социологическим институтом РАН. Стоит отметить, что к концу 2007 года в реестре хранилось приблизительно 30 миллионов записей.

Начиная с 2010 года, система историй займа улучается и периодически проходит интеграцию.

Как проверять кредитные истории

Такой вопрос нередко звучит из уст многих заемщиков. Особенно среди тех, кто планирует оформить новый заем или же если они просто хотят узнать, почему получают отказы от банков.

Возможность ознакомиться с историей кредитов – это единственный способ увидеть данные о себе со стороны работников финансовой организации.

Также вы при необходимости можете внести правки в информацию.

Проверка начинается с получения сведений о бюро, в котором хранятся личные данные. В реестре есть все подробные данные о том, где из БКИ хранится ваша история займов. Заемщикам предоставляется возможность сделать запрос на сайте центрального каталога. Там указан телефон горячей линии БКИ, по которому можно связаться для получения дополнительных сведений.

Оформление справки в ЦККИ

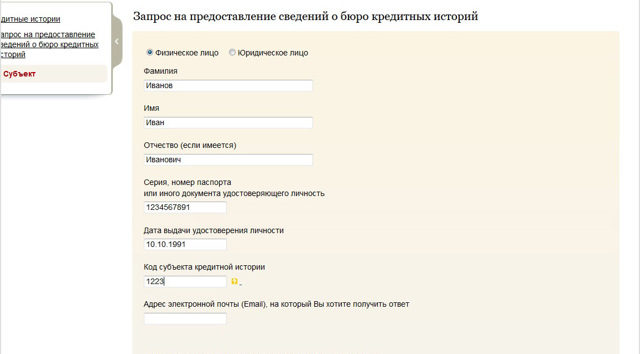

В центральном каталоге имеются данные о том, в какой именно конторе хранится история. При наличии кода субъекта КИ, можно отправить запрос, чтобы получить справку с бюро, в котором находится КИ. Код представляет собой некий пин-код, который открывает доступ к данным.

В случае отсутствия кода, можно заказать в Национальном бюро КИ услугу для получения списка банков КИ, в которых хранится информация о субъекте. На заявку вам будет предоставлена информация обо всех бюро КИ, в которых хранятся сведения о вас.

Воспользовавшись этой услугой, вам будет предоставлена информация обо всех конторах: их названия и месторасположения.

После того, как вы получите справку, то можете быть уверены, что получите информацию в полном объеме и, самое главное, подлинную.

Необходимые действия для получения списка БКИ

Если вы стремитесь получить в БКИ информацию, то необходимо выполнить ряд действий.

- Отправить запрос для получения списка БКИ. Для этого необходимо заполнить форму для физических или юридических лиц.

- Заверить запрос у нотариуса своей подписью.

- К запросу необходимо прикрепить копию квитанции, указывающей на оплату услуги.

- Отправить готовый запрос в Национальное Бюро Кредитных историй.

В день, когда будет получен запрос, представители НБКИ обратятся в ЦККИ, чтобы получить необходимые сведения. После того, как сведения будут получены, то вам будет отправлен ответ в течении одно рабочего дня.

Если вы желаете в ускоренном темпе получить список БКИ, то для этого необходимо обратиться в учреждения, которые сотрудничаю с Национальным Бюро.

Такое решение будет необходимым для тех, кому нужно получить информацию за кратчайшие сроки.

Деятельность БКИ

Стоит отметить, что БКИ предоставляет банкам огромный перечень услуг. К таким услугам можно отнести следующие:

- Оформление отчетов по займу в онлайн-режиме.

- Передача данных о кредитоплательщиках.

- Предоставление данных из ЦККИ и ФМС.

- Отслеживание финансовых операций.

- Обработка кредитных заявок.

- Борьба с мошенничеством.

Стоит отметить, что это далеко не весь спектр оказываемых услуг, и он постепенно увеличивается.

Отчет по кредиту

Многие задаются вопросом, что такое отчет по кредиту и что он из себя представляет. Он представляет собой пакет документов, в котором указана вся кредитная история заемщика на данный момент времени.

В отчете содержится рейтинг по кредитам, актуальная информация на текущий момент.

Также в отчете хранится информация по кредитным картам, помимо этого, указаны сведения о запросах, которые отправляли финансовые организации в другие организации, чтобы проверить информацию о КИ.

https://www.youtube.com/watch?v=gKQx5nk1kT4

Только вам и никому другому можно получить все сведения по кредиту в виде отчета, в котором содержаться все части КИ. В каждом банке стоимость данной услуги разная. Однако стоит отметить, что банки и компании-работодатели тоже могут получить доступ к титулке и основной части. Это необходимо для того, чтобы оценить надежность клиента или потенциального сотрудника.

Каким образом исправляется плохая кредитная история

Многие задаются этим вопросом, ведь именно плохая история займа является весомой причиной для банка отказать вам в кредитовании. К сожалению, нельзя кардинально исправлять плохую кредитную историю, но это еще не повод расстраиваться. Ведь всегда можно попробовать сделать ее лучше.

Если в ваших целях изменить историю займов, чтобы оформить кредит на крупную сумму, то необходимо рассмотреть различные варианты. Если вы желаете взять кредит, но история не позволяет этого, то можно исправить ситуацию в лучшее направление, оформив кредитную карту. Или же вы можете оформить потребительский кредит небольших размеров и постепенно в срок погашать его.

Вы сможете улучшить свою репутацию. Обязательно проверяйте свою историю, чтобы в ней не было ошибок.

Персональный кредитный рейтинг

Каждая финансовая организация внимательно изучает заявки. Когда заявка подлежит рассмотрению, то учитывается ряд параметров и по ним анализируют способности заемщика к оплате кредита.

По результатам анализа составляется рейтинг, который отображает то, насколько хороша история займов заемщика. Каждый банк по-разному относится к результатам рейтинга.

Если вы не уверены в том, что финансовая организация получила правдоподобную информацию по истории займов, то позвонив по бесплатному телефону бюро кредитных историй, вы сможете запросить свою КИ.

Заключение

Если вы не достаточно уверены в правдоподобности своей истории по кредиту, следует регулярно выполнять проверки. Иначе это может обернуться для вас не совсем удачно.

Специалисты и уже побывавшие в неприятных ситуациях заемщики рекомендуют проверять кредитную историю, дабы избежать проблем. Указанная в ней информация является одной из ключевых, в особенности, когда принимаются кредитные решения.

К тому же, бывает такое, что в бюро поступают данные по кредиту с опозданием или инфа может не совпадать с действительностью.

К примеру, если вы закрыли кредит, то в бюро КИ может просто не обновиться информации о статусе кредита, и он может долгое время числиться как активный.

Или вообще может быть указана информация о том, что оплата по кредиту просрочена. Хотя на самом деле ничего подобного не случалось.

Если не обратиться вовремя в БКИ, чтобы изменить данную информацию, то вы можете в следующий раз получить отказ на оформление кредита.

Поэтому, не стоит медлить, а лучше обратиться в БКИ или банк, чтобы внести поправки в историю.

Бесплатный телефон горячей линии бюро кредитных историй можно найти на официальном сайте.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Как бесплатно проверить КРЕДИТНУЮ ИСТОРИЮ онлайн? Бюро кредитных историйСкачать

Телефон горячей линии бюро кредитных историй и назначение БКИ

Телефон горячей линии бюро кредитных историй является одним из основных способов получить информацию о своей кредитной истории. Что это такое вообще – бюро кредитный историй, и в каком порядке там предоставляют нужные человеку сведения, рассмотрим в статье.

Основное назначение

Довольно много людей сталкивалось и сталкивается с ситуацией, когда коллекторские агентства или служба безопасности банка присылают письма или навязчиво названивают круглые сутки – часто используя ультимативный способ общения. Должники редко знают, как работают эти организации, имея очень размытое понимание об их деятельности.

Как правило, человек лишь примерно догадывается, что есть определённая база данных, в которой отражены кредитные обстоятельства того или иного заёмщика. При этом она постоянно увеличивает свой объём.

Вся эта информация может в будущем оказать очень существенное влияние на возможность оформить очередной кредит, ведь банк или другое кредитное учреждение обязательно проверят, как обстояли дела у потенциального клиента в прошлом.

https://www.youtube.com/watch?v=nEFeCQHVY1o

Вполне естественно – в том числе, ввиду описанных выше причин – стремиться к хорошей кредитной истории, иметь положительные отзывы от кредиторов. Никто не может заранее точно знать, в какой момент ему понадобится обратиться в тот же банк за новым займом.

Когда возникает необходимость ознакомиться со своей историей займов, нужно найти телефон горячей линии и выйти на связь со специалистами бюро кредитных историй. Они ответят на все возникшие вопросы.

К сожалению, уровень финансовой грамотности часто оставляет желать лучшего. Очень многие просто не знают о существовании бюро и задаются вопросами: “Кто ведёт базы данных?”, “Как она пополняется новыми сведениями?”, “Кто имеет доступ к конфиденциальной информации?”, “Может ли сам заёмщик запросить данные по своей истории?”. БКИ и даёт ответы на эти вопросы.

Специфика

Сегодня ведение кредитной истории – это всемирная практика, важность которой общепризнана. Объясняется это несколькими причинами.

Фактически, деньги в банке – это активы, накопившиеся проценты же – важный элемент образования прибыли. Из-за этой системы всегда есть некоторый риск, связанный с тем, что человек занял денежные средства, но выполняет обязательства заёмщика частично, с опозданиями или вовсе не выполняет.

Документы, подтверждающие факт наличия у заёмщика систематического дохода или какого-то имущества, не являются достаточным фактором при отображении реально имеющейся финансовой картины. Не секрет, что определённая доля доходов может быть скрыта человеком от государства.

Кроме этого, есть ещё и мошенники, пользующиеся фальшивыми документами.

Бывает и так, что обратившийся в банк не может подтвердить достаточным количеством аргументов свою платёжеспособность. Потому-то, когда в финансовом учреждении принимают решение о предоставлении займа, изучают кредитное прошлое клиента.

После анализа и оценки гипотетических рисков либо даётся согласие на кредит, либо обратившемуся отказывают.

Кредитная организация сама определяет ставку по кредиту и объём страховочных платежей.

Сопровождение истории кредитования в России

Самая важная часть информации кредитной истории затрагивает клиента организации – характеризует его как заёмщика. Речь об указании сведений о его обязанностях в рамках взаимодействия с банком. Информация хранится на протяжении определённого времени в БКИ (бюро кредитных историй). Можно позвонить туда и получить все нужные ответы.

Состав КИ

Кредитная история состоит из трёх элементов. Вот эти составляющие:

- титульный;

- основной;

- дополнительный.

2015 год ознаменовался появлением ещё и т.н. информационной части.

Кредитную историю на протяжении 15 лет могут хранить с момента погашения займа.

Справка об элементах КИ

Титульная часть отражает сведения о персональных данных лиц в истории займов. Субъектами могут быть как физлица, так и юрлица. Их фиксируемые информационные данные позволяют устанавливать личность взявшего средства в кредит.

Основная часть – это пласт, касающийся обязательств должника перед кредитующей стороной. Тут речь идёт о датах оформления займа и его погашения, размере выплат каждый месяц и т.д.

Дополнительная (закрытая) часть – это информация о том, где возникла КИ, кто эту историю использовал.

Кто имеет доступ?

Конечно, каждый, кому просто захочется, не получит доступ к КИ. Эти сведения могут распространяться лишь в среде имеющих право оперировать этими данными должностных лиц. Кто к ним относится:

- Участник КИ. Если вы субъект кредитной истории и имеете желание изучить её, придётся оформить заявку. После одобрения обращения можно будет изучить КИ.

- Пользователь. Сведения будут доступны, если субъект дал своё разрешение.

- Центральный каталог кредитных историй. Можно заполучить лишь титульную информацию.

- Суд. Речь об уголовных делах. Доступ есть к закрытой части.

Сегодня граждане России имеют возможность быть куда более осведомлёнными о своей кредитной истории, чем раньше. Но всё же пока что знания эти частичны.

https://www.youtube.com/watch?v=fu3p345XI5g

В конце 2007 года реестр располагал примерно 30 миллионами записей. С 2010 года институт кредитных историй совершенствуется и систематически интегрируется.

Как проверить КИ?

Многие задаются подобным вопросом. Он актуален для тех, кто собирается взять кредит, и для тех, кому в нём отказывают. КИ – единственный путь ознакомиться с информацией о себе как о заёмщике со стороны специалистов финансового учреждения. Кроме того, есть возможность править информацию.

Проверочный процесс стартует с приобретения информации о бюро, где хранятся персональные сведения. Реестр имеет данные, раскрывающие место хранения КИ заёмщика. На официальном ресурсе каталога делается запрос. Там же указаны и другие контакты – горячей линии в т.ч.

Справка из ЦККИ

ЦК имеет данные насчёт того, где хранится КИ – в какой конкретно организации. Если есть код субъекта кредитной истории, можно сделать запрос. Бюро выдаст справку с КИ. Код – своего рода ПИН, открывающий доступ к информации.

Если его нет, заказывается услуга в Национальном бюро кредитных историй (НБКИ), для того чтобы иметь на руках список банков КИ (там хранятся данные по субъекту).

Услуга подразумевает предоставление сведений о названии контор и их адресах.

Официальный сайт НБКИ

Справка – это гарантия получения полного объёма сведений. Самое главное – корректных сведений.

Как позвонить и связаться с оператором?

Бесплатный телефонный номер НБКИ: +7 (495) 258-85-74.

Что делать для получения списка БКИ?

Алгоритм такой:

- отправьте запрос – при этом нужно будет заполнить документ (форму для физических и юридических лиц);

- получите заверение запроса у нотариуса при помощи собственной подписи;

- прикрепите копию чека, который свидетельствует об оплате услуги;

- отправьте запрос в НБКИ.

Когда запрос получен, специалисты НБКИ свяжутся с ЦККИ для получения нужной информации. Как только сведения придут, заказчику отправят ответ (в течение суток). Для ускоренного получения ответа необходимо оформить обращение в организацию, сотрудничающее с НБКИ.

Функции БКИ

Какие услуги оказывает Бюро? Вот неполный перечень:

- отчётность по кредитам в режиме онлайн;

- передача сведений о заёмщиках;

- предоставление информации из ЦККИ и ФМС;

- мониторинг финансовой деятельности;

- обработка заявок на получение кредитов;

- противодействие мошенникам.

Количество функций и услуг постоянно растёт.

Кредитный отчёт

Что представляет собой отчёт по займу? Это комплекс документов с информацией обо всей кредитной истории субъекта на текущий момент. Кроме прочего, в отчёте есть:

- актуальный кредитный рейтинг;

- данные по кредиткам;

- информация, которую запрашивали финансовые учреждения для проверки КИ.

Только субъект может получить отчёт по истории займов со всеми частями (титульной, основной, закрытой). Каждый банк запрашивает свою цену за услугу.

Всё делается, для того чтобы своевременно проанализировать платёжеспособность заёмщика и его ответственность при соблюдении долговых обязательств.

Как исправляется плохая КИ?

Поскольку негативная история займов – причина отказать в кредите со стороны банка, вопрос об исправлении ситуации для многих людей актуален. Масштабно повлиять на ситуацию невозможно. Однако кое-что поделать можно.

В частности, улучшение КИ достигается через оформление и использование кредитки. Если большой займ Вам в банке не дают, это неплохой способ улучшить КИ.

Можно также взять небольшой потребительский займ. Погашая его в срок, Вы улучшите кредитную историю.

Обязательно контролируйте свою КИ – особенно на предмет ошибок.

Личный кредитный рейтинг

Все заявки на предоставление кредитов учреждениями досконально изучаются. Если заявка принята к рассмотрению, будут учтены многие параметры, которые говорят о возможностях субъекта оплачивать займ. Именно по итогам аналитических мероприятий создаётся рейтинг, по которому можно судить о положительном или отрицательном качестве КИ.

https://www.youtube.com/watch?v=485h9Jj0cLk

Каждое банковское учреждение имеет свои критерии в отношении того, как оценивать рейтинг.

Если есть неуверенность в корректности данных по рейтингу, можно и нужно связаться с БКИ и запросить историю.

Что такое БКИ и каковы его функции

Учреждение, занимающееся сбором и анализом данных о потенциальных и действующих заемщиках, носит название бюро кредитных историй (БКИ).

Рассматривая заявление на выдачу заемных денег, финансовое учреждение обязательно помимо оценки платежеспособности заемщика, запрашивает сведения в БКИ о состоянии кредитной истории.

В бюро содержится вся информация по действующим и погашенным кредитам, а также информация об оплате – допускались ли просрочки.

Каждый заемщик может проверить свою кредитную историю

В России насчитывается более двадцати различных бюро, но основные из них это:

- Эквифакс кредит сервис;

- БКИ Сбербанк;

- НБКИ – Национальное бюро КИ;

- Русский стандарт.

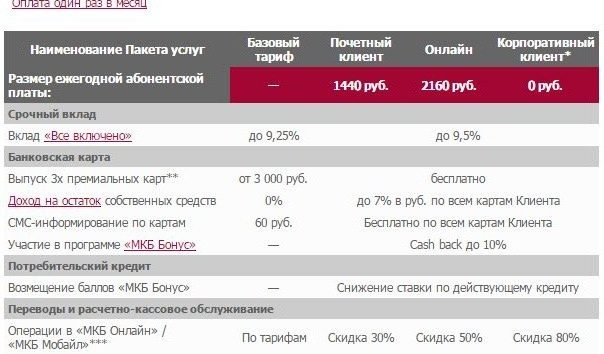

Наберите бесплатный телефон горячей линии, и бюро кредитных историй даст развернутые данные сформированной истории, а также поможет расшифровать сведения, содержащиеся в базе.

Большинство граждан думает, что неплательщиков в черный список заносят сотрудники БКИ, но на практике такие данные подаются в бюро банковскими организациями. В результате рассматривая очередную заявку на выдачу кредитных средств, банк принимает решение на свое усмотрение, независимо от кредитного отчета из БКИ.

История кредитования заемщика отражает всю информацию по договору, а именно, платежи, сумму и прочие сведения. КИ состоит из трех основных разделов:

- В первом разделе отражаются данные клиента: паспорт, дата выдачи документа, телефоны, информация по прописке и месту жительства, информация о работе и контактные телефоны, а также другие данные, которые помогут связаться с заемщиком.

- Второй раздел включает в себя саму кредитную историю. Здесь отражается информация по действующим и погашенным кредитам, платежи, которые вносились в погашение задолженности, просрочки и их длительность. Также указаны точные сведения по кредитным договорам, такие, как сумма займа, срок кредитования, величина ежемесячного платежа. Иногда в БКИ могут оказаться данные по другим обязательствам клиента, помимо кредитных. Например, может быть указана информация о коммунальных платежах, долгах по алиментам и т.д.

- В третьем разделе отражается техническая сторона для самого бюро. Зачастую в этой части отчета указывается информация по тем организациям, которые вносили и изменяли сведения о клиенте, какие запросы совершались.

Учреждение, в котором сохранен реестр всех имеющихся БКИ, носит название Центрального каталога КИ.

В каком бюро КИ содержится информация по тому или иному заемщику узнать можно, если совершить запрос в ЦККИ.

Если в ЦККИ не находится данных о человеке, это означает, что у него нет кредитного отчета, и он никогда ранее не обращался в банк за услугами по выдаче заемных средств.

Положительная КИ является преимуществом перед другими заемщиками, у которых она испорчена просроченными платежами и долгами. Сведения о кредитной истории будут сохранены в БКИ не более 15 лет с момента последнего запроса кредитного отчета.

Кто может получить доступ в БКИ

Получить доступ к кредитной истории может субъект КИ, соответственно, только сам клиент. Узнать КИ другого человека без его согласия невозможно, поскольку эта информация хранится в закрытом доступе и является конфиденциальной. Кредитный отчет чужого человека можно узнать только с его письменного разрешения. Для жителей России бесплатно узнать КИ можно один раз в год.

Просмотр и запросы могут совершать не только банки во время оформления кредита, но и другие организации, которые заключили договор с БКИ.

Например, информацию потенциального работника может получить работодатель, если у него есть подписанный договор с бюро и письменное разрешение трудоустраивающегося гражданина.

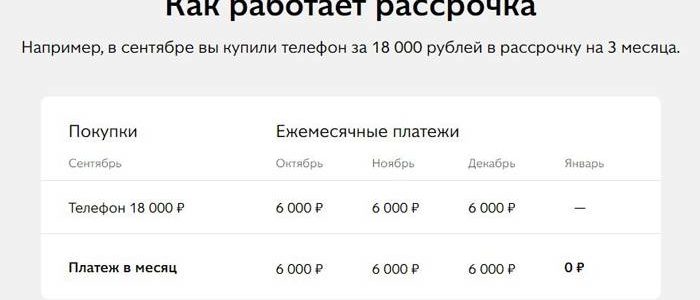

Также доступы могут получить различные финансовые организации, например, МФО, ломбарды или магазины, выдающие товары в рассрочку без участия банков.

Как проводится запрос в БКИ

Бесплатный запрос на получение КИ допустимо делать не более одного раза за один календарный год. Если потребуется получить историю еще раз, стоить это будет примерно 500-1000 рублей. Есть несколько способов, получить отчет:

- Почта. В выбранный отдел следует направить нотариально заверенное заявление, после чего отчет также поступит по почте.

- Телеграмма. В отделение направляется телеграмма, в которой указаны данные паспорта, заверенные сотрудником почты.

- Личное обращение. Для этого следует прийти в офис с паспортом или обратиться к партнерам, но тогда придется заплатить комиссию.

- Интернет. Этот способ является самым популярным и быстрым. История будет отображена в личном кабинете.

Запрос на проверку кредитной истории

Чтобы узнать, где находятся данные по КИ, следует сделать запрос в ЦККИ. После будет представлен список БКИ, в которых хранятся данные о запрашивающем. Это делается с соблюдением следующей последовательности:

- Первоочередным действием является переход на сайт Центрального банка в раздел ЦККИ по адресу: https://www.cbr.ru/ckki/.

- Далее следует выбрать графу для запроса предоставления информации из БКИ.

- Необходимо отметиться в качестве субъекта. Также следует поставить галочку, что известен код субъекта КИ.

- Далее заполняется форма с личными данными.

- Остается ждать, когда на электронную почту поступит список всех отделов, где можно получить интересующую информацию.

Для тех, кто знает код субъекта кредитной истории, данный способ будет приоритетным.

Код представленного характера – это набор символов цифровых или буквенных, которые появляются у заемщика в момент оформления первого кредита. Обычно он прописывается в договоре кредитования.

Иногда код не указывается в кредитном договоре, или сам документ утерян. В таком случае узнать его можно при личном обращении в банк, который выдал кредит.

Телефоны организаций, которые предоставляют услугу по получению КИ

У каждого бюро имеется свой бесплатный телефон. Бюро кредитных историй много, поэтому придется обращаться в несколько, чтобы получить нужную информацию. Ниже приведены контакты основных крупных отделов.

Бюро от Русского стандарта

Центральный офис БКИ располагается в Москве, по адресу: 105318 г.Москва Семеновская площадь дом7 корпус1. Самостоятельный запрос на получение информации происходит путем обращения на сайте www.rs-cb.ru. Телефон горячей линии БКИ от Русского стандарта: +74956096424.

БКИ Эквифакс

Центральный офис Эквифакс находится по адресу: 129090 г. Москва ул. Каланчевская дом 16 строение1. Сайт компании www.equifax.ru. Интересующие вопросы можно задать по телефону: +74956460430.

НБКИ

Офис компании находится по адресу: г. Москва улица Большая Никитинская дом 24/1 строение 5 подъезд3. Представленный отдел имеет свой официальный сервер www.nbki.ru. Также работает многоканальный номер телефона бюро кредитных историй: +74952217837.

Практически все телефоны работаю круглосуточно, и специалисты могут проконсультировать по любым вопросам бесплатно.

Как восстановить репутацию

Испорченная репутация по платежам не является приговором, а значит, ее можно изменить и улучшить.

https://www.youtube.com/watch?v=Xbf2JWv2KA0

От кредитной истории зависит получение новых займов

Исправить КИ можно несколькими способами:

- Оформить кредитную карту с небольшим лимитом и стараться чаще расплачиваться ей в магазинах. Соответственно погашать задолженность без просрочек в установленные для этого сроки.

- Получить микрозайм в МФО на небольшой срок.

- Постараться получить кредит наличными на небольшую сумму в банке и своевременно погашать задолженность.

- Можно оформить товарный кредит в магазине. Здесь требуется своевременно вносить платежи по графику без просрочек, тем самым данные попадут в БКИ о том, что оплата происходит без задолженностей.

- Следует иногда проверять КИ, поскольку возникают ситуации, когда данные в бюро попадают с ошибками. Своевременное исправление данных поможет избежать проблем.

- Тем лицам, которые судились ранее с банками, будут отказывать в выдаче кредита.

Моментально исправить КИ не получится, на это требуется время, но подправить ее возможно, используя представленные методы.

Можно ли удалиться из черного списка БКИ

Законным способом удалить себя из черного списка невозможно, хотя за определенную плату это сделать можно. Это будет приравнено к мошенническим действиям, а это уголовно наказуемо.

Но есть вероятность удаления плохой КИ по истечении времени.

Если в течение 15 лет не пользоваться услугами кредитования и не совершать запросы кредитного отчета, то по прошествии данного времени плохая история пропадет.

В заключение хотелось бы отметить, что кредитная история является важнейшим показателем платежеспособности заемщика для банка.

Поэтому важно, чтобы кредиты оплачивались вовремя и без штрафов, тогда не будут поступать отказы от финансовых организаций, а также в будущем не возникнет проблем с получением автокредита или ипотеки.

Рекомендуется хотя бы раз в год смотреть свою историю в БКИ, чтобы исключить возможность появления ошибочных данных в отчете.

Видео:Как узнать проверить кредитную историю через телефон бесплатноСкачать

Бюро кредитных историй (БКИ): что оно о вас знает, адреса, как проверить свою историю

Вы подали заявление на оформление кредита, собрали все нужные документы, нашли поручителей… Но получили отказ. В чем дело? Скорее всего, вас подвела кредитная история. Credits.ru выяснили, что знает о заемщиках бюро кредитных историй (БКИ), и можно ли исправить «подмоченную» репутацию.

Мы все под колпаком у БКИ?

За последние десять лет весомая часть взрослых российских граждан (по банковской статистике, свыше 30 млн человек) хотя бы один раз брали кредит или открывали кредитную карту.

Если вы входите в их число, ваше персональное досье с вероятностью 99,9% хранится в одном из многочисленных бюро кредитных историй (БКИ).

Банки постоянно пополняют существующую базу, передавая в БКИ новые сведения о заемщиках.

Бюро кредитных историй официально действуют в России с 2005 года. Они осуществляют свою деятельность на основании Федерального закона № 218-ФЗ «О кредитных историях от 30.12.2004.

Кредитное досье заемщика X-Files

Что же скрывает заветная папка кредитного досье? «Секретные материалы» состоят из трех частей.

Титульная часть кредитной истории

В нее включены персональные данные заемщика, по которым его можно идентифицировать.

Для физических лиц — это основные паспортные данные: фамилия-имя-отчество, дата рождения, серия и номер паспорта, адрес, семейное положение и т.п.

Для юридического лица — полное и сокращенное наименование, и все коды государственной регистрации: ИНН, ЕГРН и т. д.

Основная часть кредитной истории

Это самый интересный и полный раздел. Сюда помещается вся информация о ваших прошлых и нынешних кредитных обязательствах, а также сведения о месте работы, уровне заработной платы, и все прочее, что вы сообщали банку при оформлении кредита.

https://www.youtube.com/watch?v=5QeZV0CMLXw

А также то, что банк сумел самостоятельно выяснить о вас с помощью внутренней службы безопасности.

В основной части отражено, какие суммы вы брали, где и когда, на какой срок, под какой процент, насколько четко соблюдали график платежей, погасили ли кредит в срок и в полном объеме.

Если вы сами не брали кредит, но выступали поручителем у родственника или друга, это тоже фиксируется.

Наконец, если вы пользовались в кредит услугами телефонных компаний, или несвоевременно гасите коммунальные платежи, эти сведения тоже могут попасть в основную часть досье.

Дополнительная (закрытая) часть кредитной истории

В нее входит информация об источниках формирования кредитной истории (кредиторах), а также обо всех пользователях, когда-либо обращавшихся к вашему досье.

Кстати, имейте в виду, что кредитная история передается в бюро кредитных историй только при наличии письменного или иным способом документально оформленного согласия заемщика. Поэтому абсолютное большинство банков предусмотрительно включает в кредитный договор пункт о согласии заемщика на передачу его данных в БКИ.

Как обратиться в бюро кредитных историй?

Можно ли «простому смертному» познакомиться со своим кредитным досье? Ответ — да. Для этого необходимы несколько последовательных шагов.

Выясните, в каком из кредитных бюро хранится ваше персональное дело

Проще всего это сделать через официальный сайт Банка России, перейдя с главной страницы на вкладку «Центральный каталог кредитных историй».

Следуя указаниям системы, нужно будет ввести свои персональные данные и код субъекта кредитной истории — это своего рода «идентификационный чип» для заемщика.

По идее, он присваивается тем банком, который оформил вам кредит, одновременно с подписанием договора. Но если такой код вам не присвоен, или вы его напрочь забыли, не огорчайтесь.

Получить или восстановить его просто: для этого достаточно обратиться в любой банк (хотя лучше всего в тот, где брали кредит) или в любое БКИ, ближайшее к вашему месту жительства. Код бесплатно оформят при предъявлении паспорта. Приятная новость — он является бессрочным, то есть пользоваться им вы сможете неоднократно.

Нанесите визит в БКИ

Итак, вы получили код, ввели его на сайте Банка России и отыскали в Центральном каталоге нужное вам кредитное бюро.

Отправляйтесь туда, опять-таки захватив с собой паспорт: по закону, содержание могут открыть только вам как заемщику или банку-кредитору. Случается, что вы живете в одном городе, а ваше персональное кредитное досье хранится в БКИ в другом городе.

Если у вас нет возможности поехать туда, отправьте в бюро запрос с просьбой переслать данные, предварительно заверив свою подпись у нотариуса.

Имейте в виду, что один раз в год вы имеете право познакомиться со своей кредитной историей совершенно бесплатно — некоторые БКИ скромно умалчивают об этом нюансе.

Также полезно знать, что и при личном обращении, и при письменном запросе информация должна быть предоставлена вам в течение десяти дней.

Проверьте досье

После того, как вам тем или иным способом откроют доступ к досье, тщательно изучите все документы в каждой из трех частей.

Проверьте персональные данные, наименования банков-кредиторов, суммы и сроки кредитов, точность и полноту сведений об их погашении.

Отдельно изучите информацию о поручительствах — здесь бывают неприятные сюрпризы.

Например, бывшая супруга, для который вы стали гарантом платежеспособности, допускала регулярные просрочки или вовсе «раздумала» выплачивать остаток долга; в таком случае вы как поручитель могли оказаться в ответе за чужое легкомыслие.

А можно ли что-то исправить в кредитной истории, если она оказалась «подмоченной», или оспорить факты?

Закон дает заемщику такую возможность. Если вы считаете, что какие-то сведения в досье ошибочны, напишите заявление на имя руководителя БКИ.

В течение месяца бюро обязано провести перепроверку информации, которую вы оспариваете. На время проверки, в деле ставится соответствующая пометка.

Но кредитную историю исправят только в том случае, если банк-кредитор подтвердит свою ошибку и снимет претензии.

Учет и контроль: берегитесь мошенников!

Увы, утечка персональных данных, номеров телефонов и адресов из различных коммерческих организаций — печальная реальность.

https://www.youtube.com/watch?v=A03N_pdN3Ms

Однажды вам могут позвонить неизвестные люди и, представившись «сотрудниками Бюро кредитных историй «Пупкин и кредитный консультант» (название обычно произносится неразборчиво), начать вещать о якобы висящем на вас непомерном долге.

У вас сперва в жесткой форме потребуют возврата долга, а затем предложат за определенную плату решить вопрос — «подчистить» кредитное досье.

Не поддавайтесь на провокацию и не паникуйте

Даже если у вас в самом деле есть непогашенные долги, в данном случае вам со 100% вероятностью звонят мошенники.

Дело в том, что любое БКИ — коммерческая организация.

Само по себе оно не является ни надзорным, ни контролирующим органом, и не имеет никаких полномочий для осуществления, к примеру, коллекторской деятельности.

Согласно определению Центробанка, бюро кредитных историй лишь оказывает «услуги по формированию, обработке и хранению кредитных историй, а также по предоставлению кредитных отчетов и сопутствующих услуг».

Более того, все БКИ, зарегистрированные в соответствии с требованиями закона, и ведущие свою деятельность официально, должны быть включены в единый реестр Федеральной службы по финансовым рынкам России (Государственный реестр бюро кредитных историй).

Подведем итоги

Бюро кредитных историй — не злобный монстр, создающий проблемы заемщикам, а удобная справочная система, которая помогает привести в порядок финансовые дела. Воспользоваться услугами этой системы может любой желающий.

Если вы регулярно привлекаете заемные средства для решения тех или иных проблем, или выступаете поручителем для родственников или деловых партнеров, как можно скорее оформите код доступа к своему кредитному досье: пригодится.

Анастасия Ивелич, редактор-эксперт

🎬 Видео

Как узнать свои долги по кредитам и микрозаймам | Бесплатная кредитная историяСкачать

Как узнать кредитную историю через ГосуслугиСкачать

Проверяю кредитную историю БЕСПЛАТНО за 5 мин через ГОСУСЛУГИ. Пошаговая инструкция.Скачать

КАК ПРОВЕРИТЬ СВОЮ КРЕДИТНУЮ ИСТОРИЮ через госуслугиСкачать

Бюро кредитных историй. Что нужно знать?Скачать

Что надо сделать, чтобы мошенники не смогли оформить на Вас кредит или займСкачать

Незаконный запрос на просмотр кредитной истории. Как это может навредить?Скачать

Мошенники взяли кредит. Могут ли мошенники взять кредитСкачать

Как проверить кредитную историю бесплатноСкачать

Как посмотреть свою кредитную историю? [ Госуслуги / БКИ ]Скачать

![Как посмотреть свою кредитную историю? [ Госуслуги / БКИ ]](https://i.ytimg.com/vi/u6sFWSdSOTk/0.jpg)

Новости изменения законодательства и институциональной среды| Маяк ЭФ – март 2024Скачать

Видеоинструкция по проверке кредитной истории по НБКИ (национальное бюро кредитных историй) 2023Скачать

Как мошенники берут на вас кредитыСкачать

КАК УЗНАТЬ КРЕДИТНУЮ ИСТОРИЮСкачать

Проверка кредитной истории в Национальном бюро кредитных историй | Пошаговая инструкцияСкачать

Как узнать, оформлен ли на вас кредитСкачать

Как проверить долги по кредитам и микрозаймам быстро и бесплатно? Где узнать о всех долгахСкачать

Как проверить свою кредитную историю бесплатно? #shortsСкачать