В фильмах, в медиа и других местах мы часто слышим это словосочетание — банковская тайна.

Но почему необходимо соблюдать банковскую тайну, что в нее входит и что это вообще? Если вкратце, то этим термином называют обязательство ряда организаций (чаще всего — банки) хранить под семью печатями всю конфиденциальную информацию о клиенте. Конечно, это далеко не все. В настоящем материале мы разбираем БТ со всей подробностью, главным образом, с точки зрения законодательства РФ.

- Что это такое, согласно закону о банковской тайне?

- Кто имеет доступ к банковской тайне?

- Что относится к банковской тайне?

- Ответственность за разглашение банковской тайны

- Является ли передача сведений коллекторам нарушением БТ?

- Краткое резюме статьи

- Банковская тайна. Что это такое, и есть ли она в России?

- Что такое банковская тайна?

- Какие сведения она защищает?

- Разглашение банковской тайны по отношению к физическим и юридическим лицам. Когда и кому это возможно?

- Ответственность за нарушение банковской тайны

- Есть ли банковская тайна в России?

- Что такое банковская тайна, обзор закона

- Банковская тайна

- Что является банковской тайной

- Защита банковской тайны

- Кто может иметь доступ к банковской тайне

- Нарушение банковской тайны

- Ответственность за разглашение

- 📸 Видео

Что это такое, согласно закону о банковской тайне?

Банковская тайна — это общемировая практика, вводимая в странах для регулирования деятельности банковских организаций.

Так, например, швейцарские банки приобрели столь значительный вес на мировом финансовом рынке отчасти благодаря неукоснительному соблюдению законодательства в этой сфере.

Клиенты, обращаясь в их банки, заранее знают, что никто не получит тайные сведения о владельцах счетов, источниках денежных средств и т.д.

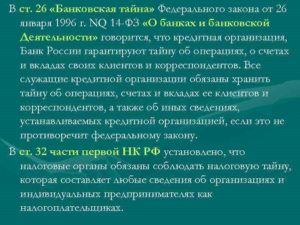

В России этот аспект практически полностью регламентируется законом, который в народе называют упрощенно «ФЗ о банковской тайне». На самом же деле юридически правильная отсылка на закон звучит так: Федеральный закон от 2 декабря 1990 г. N 395-I «О банках и банковской деятельности». В этом правовом акте статья 26 полностью выделена под явление банковской тайны.

Кроме того, т.к.

клиентами банка являются и физические, и юридические лица, чьи права защищены общим комплексом правовых актов внутри России, дополнительно деятельность банков регулируется положениями ГК РФ (особенно в области заключения и расторжения договоров, а также статьей 857), Конституцией РФ, Постановлениями ЦБ и дополнительными Федеральными Законами («О противодействии легализации доходов, полученных преступным путем» и прочие).

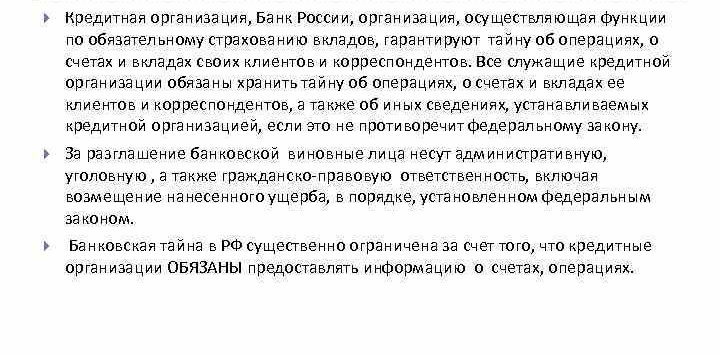

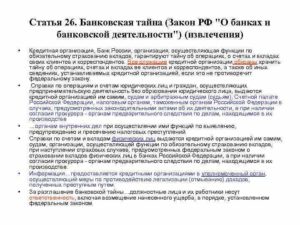

Закон «О банках» не дает определение самого понятия «банковская тайна», зато подробнейшим образом объясняет, что входит в тайну и какие действия будут ее нарушением. Согласно абзацу первому и второму ст.

26 настоящего закона, банковская тайна — это информация об операциях, счетах, их владельцах и источниках средств, т.е. все перечисленные сведения должны быть защищены от доступа третьих лиц.

Банковской тайной является обязательство не раскрывать эти сведения, но только в согласии с Федеральными Законами РФ, ГК РФ и Конституцией РФ. Обязательство по умолчанию берут на себя кредитные и финансовые организации, Банк России и компании, занимающиеся страхованием вкладов.

Причем юридически тайна и ответственность за ее разглашение делится на несколько разновидностей. Главные два вида возникают по типу правовой категории клиента: ответственность больше, если разглашены сведения вкладчика-юридического лица.

Напротив, организацию ожидают меньшие последствия за разглашение информации о частных лицах.

Тем не менее, даже несмотря на более мягкие наказания, разглашение тайны что юридических, что физических лиц наказывается в рамках Уголовного Кодекса РФ.

Кто имеет доступ к банковской тайне?

В перечень лиц и организаций, имеющих доступ к банковской тайне, относятся:

- Сам владелец счета и денежных средств на нем;

- Кредитная или финансовая организация, предоставившая услуги по сохранению и страхованию вклада;

- Бюро кредитной истории, которое точно так же, как и банк, может нести ответственность за разглашение банковской тайны;

- Суд;

- Федеральные налоговые, таможенные и следственные органы;

- Счетная палата;

- Агентство по страхованию вкладов (ASV);

- Пенсионный Фонд России;

- Фонд Социального Страхования;

- ФССП, ФТС и ФСФН.

Причем предоставление информации производится только в том объеме, что необходимо для ведения деятельности запросившей организации. Например, налоговым службам будет сообщена лишь информация о том, поступали ли от вкладчика налоги на прибыль от процентов.

https://www.youtube.com/watch?v=XlaVZC3Q9eA

Кроме того, для получения доступа необходимо предоставить разрешающие документы: постановление суда, санкция прокурора, акт федерального или муниципального уровня и т.д.

Что относится к банковской тайне?

В список конфиденциальных сведений входит любая полученная от клиента информация в независимости от носителя этой информации (устный или письменный). То есть в перечень включаются как сведения, предоставленные в оригинальном договоре о предоставлении услуг или в анкете-заявке, так и сведения, озвученные менеджеру во время делового разговора.

Внимание: при нарушении банковской тайны возможна лишь одна юридическая проблема: суду придется доказывать, что вы действительно произносили вслух сведения, которые позже были разглашены. Чтобы плохого исхода не случилось, мы рекомендуем не произносить вслух важные конфиденциальные сведения.

Вместо этого лучше обойтись документами в письменной или электронной форме. Так же не лишним будет документально зафиксировать содержание переданных документов — подойдет опись вложения, расписка и т.д.

Резюмируя, список сведений, из которых составляется банковская тайна и на которые накладывается юридическая защита, включает в себя:

- Полные реквизиты клиентов-юридических лиц, включая ОГРЮЛ, наименование компании и т.д.;

- Информация о доходах, оборотных средствах и иной финансовой жизни юридического или физического лица;

- Реквизиты, касающиеся операционной финансовой деятельности (номера банковских карт, корреспондентские счета, сведения обо всех счетах клиента внутри этого банка);

- Сведения об обременениях, арестах, актах дарения и прочих действиях, связанных с изменением права собственности на то или иное имущество;

- Паспортные и контактные данные клиента;

- Информация о счетах и произведенных за время пользования операциях (номера счетов, даты их открытия/закрытия, типы счетов и их валютный контроль, объем операций, валюта, датировки и т.д).

Помните: вся эта информация совершенно необходима банку, чтобы полноценно выполнять операции с вашим вкладом. Однако, все остальные органы и организации не имеют права получать эти сведения — как минимум потому, что для выполнения тех или иных операций требуется лишь маленькая часть от этой информации.

Ответственность за разглашение банковской тайны

Ни один банк, по своей воле или неосторожности, не рискнет нарушить закон о конфиденциальности персональных данных.

Все дело в том, что разглашение банковской тайны в УК РФ наказывается штрафом до 1,5 млн рублей или «чем похуже». Этот аспект регулируется ст. 183 УК РФ.

В рамках этого правового акта предполагается, что банк сознательно разглашает конфиденциальные данные, преследуя свои собственные корыстные или иные цели.

Статья применяется в отношении лиц, собственно, разгласивших защищенные сведения, а также тех, кто сознательно украл или иным незаконным образом получил информацию в банке. Осужденным может быть любое лицо, связанное с делом — не имеет особого значения, является ли этот человек сотрудником банка или нет.

Наказание может быть следующим:

- Штраф до 1,5 млн рублей или штраф в размере дохода осужденного за последние три года;

- Ограничение трудовых возможностей осужденного: он не сможет работать в государственных органах, адвокатских конторах и банковских организациях в течение 1-3 лет;

- Принудительные работы сроком до пяти лет;

- Ограничение свободы на срок до семи лет.

Судья выносит решение, опираясь на целый комплекс факторов: мотивы преступления, его цели; степень осведомленности осужденного; отягчающие и смягчающие обстоятельства; наличие или отсутствие сознания совершенного преступления и т.

д. Так, например, если преступник разгласил относительно несерьезные сведения, не преследуя корыстных мотивов и при этом сознав свою вину, он вполне может получить небольшое наказание — условный срок или штраф до 300 тысяч рублей.

Является ли передача сведений коллекторам нарушением БТ?

Практически всегда такая передача не нарушает закон. Для этого должны быть соблюдены два условия:

- С коллекторами было заключено соглашение об уступке прав требования. Вы имеете полное право воочию убедиться, что такое соглашение было заключено. Обратиться за этим вы можете как к банку, так и к коллекторам;

- Если клиент — физлицо, переуступить права можно лишь при наличии соответствующих договоренностей (пункт в первоначальном договоре с клиентом). Правда, если переуступка производится организацией, имеющей лицензию на ведение банковской деятельности, это ограничение снимается. Таким образом, если после изучения договора вы не обнаружили в нем пункт про передачу права требования, и при этом вам звонят коллекторы — закон был нарушен. Если звонит другой банк, то закон не был нарушен.

Если начато исполнительное производство, то переуступку прав требования можно произвести в отношении кого угодно, не спрашивая разрешения должника. Эта норма сформулирована Определением Верховного суда № 89-КГ15-5 от 07.07.2015. В таком случае даже наличие в кредитном договоре оговорок на эту тему не играет никакой роли.

https://www.youtube.com/watch?v=dlidEXfFsmg

Банки хорошо знают, как сформировано юридическое и правовое поле в Российской Федерации. У многих организаций имеется свой юридический отдел с профессиональными и опытными юристами.

Поэтому вероятность того, что банк где-либо нарушил закон о БТ, крайне мала. Даже если нарушение все же произошло, в суде еще необходимо это доказать — а юристы банка будут очень активно защищаться.

Резюмируя, если данные о вас попали в руки коллекторов — существует 99% вероятность, что данные переданы законно.

Краткое резюме статьи

В закон о БТ входят все конфиденциальные сведения о клиенте, т.е.: реквизиты, ФИО, контактные данные, сведения о счетах, произведенных операциях, характеристики счетов и операций и т.д. Как бы банк ни получил эти сведения — устно или письменно — он все равно обязуется их не разглашать.

За нарушение закона ответственное лицо понесет наказание в виде лишения свободы на срок до семи лет, либо штрафных санкций на сумму до 1,5 млн. рублей. Именно благодаря жестким регулирующим мерам в области банковского сектора разглашения банковской тайны происходят крайне редко. Безусловно, для клиентов это только плюс.

Видео:Что такое “банковская тайна”?Скачать

Банковская тайна. Что это такое, и есть ли она в России?

При оформлении вклада, кредита или совершении перевода банк гарантирует клиенту сохранность его данных в соответствии с законодательством РФ, регулирующим банковскую деятельность.

Требование к соблюдению банковской тайны призвано хранить в секрете информацию о финансовых потоках физических и юридических лиц, однако, законом предусматривается предоставление доступа к ней ограниченному кругу лиц.

Список последних регулярно расширяется на законных основаниях, а с ними растет и количество случаев мошенничества.

В статье мы рассмотрим, что такое банковская тайна, какие клиентские данные она защищает, и почему она не является тайной для всех? Произошла ли её отмена в России в связи с последними изменениями в законодательстве, как утверждают в различных СМИ. Попробуем ответить и на этот вопрос.

Что такое банковская тайна?

Любой клиент, отправляясь в банк, надеется, что вся информация о его финансовом состоянии и его персональные данные будут строго конфиденциальны и останутся в стенах этого банка.

Банковская тайна – это механизм защиты клиентской информации банком. Любые данные клиентов и корреспондентов являются закрытыми и не подлежат незаконному разглашению третьим лицам. То есть банк при осуществлении своей деятельности должен держать в тайне всю клиентскую информацию.

Такая обязанность у него возникает на основании:

- ст. 26 ФЗ № 395-1 «О банках и банковской деятельности»;

- ст. 857 Гражданского Кодекса РФ;

- ст. 183 Уголовного Кодекса РФ.

Законы распространяются на всех сотрудников кредитной организации от операторов до руководящего звена.

Какие сведения она защищает?

Банки оперируют информацией, составляющей банковскую тайну, и обязаны предотвратить ее утечку наружу. Защите подлежат:

- персональные данные клиентов и банковские реквизиты;

- сведения об уровне дохода и наличии имущества;

- состояние счетов и вкладов (факты открытия и закрытия, остатки):

- сведения об оборотах по счетам;

- сведения о наличии кредитов и просрочек.

Из текста указанных выше законов следует, что к банковской тайне относятся практически все сведения о клиентах и их денежных потоках. За разглашение этих данных банк и его работников ждет наказание в виде штрафов, увольнений и вплоть до лишения свободы. Напрямую не относятся к банковской тайне:

- учредительные документы клиентов;

- открытые данные бухгалтерской и налоговой отчетности;

- сведения об уплате обязательных бюджетных платежей и налогов;

- данные о структуре компании.

В отношениях между банком и клиентом есть и третья сторона – государственные органы, которым нужно знать о законности происхождения средств на клиентских счетах. Банки обязаны угодить и клиентам, которые платят за надежность и безопасность их средств, и быть лояльными к государственным службам, чтобы не потерять лицензию.

Разглашение банковской тайны по отношению к физическим и юридическим лицам. Когда и кому это возможно?

Режим банковской тайны не является абсолютным. По закону к такой информации имеют доступ:

- сами клиенты;

- сотрудники банка;

- государственные структуры (на указанных в законе основаниях).

То есть все клиентские данные условно конфиденциальны и могут быть раскрыты третьим лицам. Особенно широк список этих лиц для организаций и индивидуальных предпринимателей.

Для того чтобы государственные службы могли выполнять свои функции по финансовому мониторингу и контролю за законностью получения прибыли, в статье 26 ФЗ № 395-1 «О банках и банковской деятельности» предусмотрены основания для доступа к банковской тайне.

https://www.youtube.com/watch?v=rMehxx-uLUw

В этих случаях банк просто обязан рассекретить имеющуюся у себя информацию:

1. Судам по судебным запросам. Объемы и виды запрашиваемой у банков информации при этом нигде не регламентированы.

В судебном порядке банковская тайна может быть раскрыта для использования в качестве доказательств, как материал для проведения следственных мероприятий.

По решению суда может быть проведена выемка документации, содержащей сведения из банковской тайны. По физическим лицам запрашивается информация, если на денежные средства обвиняемого наложен арест.

2. Службе судебных приставов для осуществления исполнительных действий. По требованию пристава банк обязан предоставить информацию о клиенте-должнике и о его номерах счетов, операциях, остатках и о наличии любых ценностей на его имя.

3. Органам предварительного следствия. По запросу и только по делам из их производства.

4. Органам внутренних дел для выявления и пресечения преступлений, в том числе и налоговых. Банком по запросу предоставляются справки по счетам и операциям юрлиц и ИП.

5. Счетной палате в ходе проведения ревизий и проверок. Согласно федеральному закону № 41-ФЗ «О Счетной палате РФ» банки обязаны предоставлять по запросу документы и данные о проверяемых объектах.

6. Налоговым органам по их запросам и по собственной инициативе банка. Налоговый кодекс РФ обязывает банки сообщать о фактах открытия и закрытия счетов и вкладов юрлиц и ИП, а также о случаях изменения реквизитов их счетов.

Сообщают в Налоговую и об остатках по счетам организаций и ИП, если движение средств по ним было приостановлено. На основании мотивированных запросов банки предоставляют выписки и справки о наличии счетов и об остатках средств на них.

Налоговая может запросить данные и по физическим лицам и их счетам.

7. ПФР, ФСС и ФОМС по мотивированному запросу.

8. Таможенным органам для осуществления контроля. Для проверки у банка запрашиваются справки о внешнеэкономической деятельности проверяемых организаций, в частности, таможенных брокеров и перевозчиков, владельцев таможенных складов и прочих субъектов таможенного контроля. Все они перечислены в Таможенном кодексе РФ.

9. Росфинмониторингу для осуществления деятельности по противодействию легализации преступных доходов.

В соответствии со 115-ФЗ информация об операциях и счетах клиентов передается не только по письменному запросу Росфинмониторинга, но и по инициативе самого банка. Это относится к случаям выявления подозрительных или подлежащих обязательному контролю операций.

Информация предоставляется и по физическим лицам, и по ИП, и по организациям. Росфинмониторинг имеет право передавать эти данные правоохранительным органам.

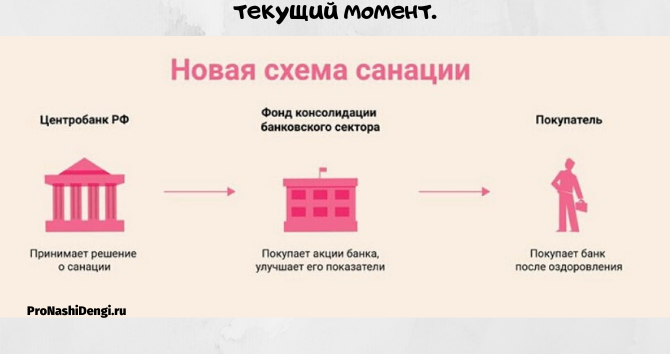

10. Центральному банку по запросу. ЦБ РФ контролирует деятельность банков в сфере исполнения 115-ФЗ и имеет право запрашивать информацию по операциям клиентов в рамках этого закона.

11. Агентству по страхованию вкладов. В случае ликвидации кредитной организации в Агентство по страхованию вкладов передается реестр с данными вкладчиков и остатками на их счетах, подлежащих обязательному страхованию.

12. Бюро кредитных историй с согласия самих клиентов. Банк не вправе передавать кредитную информацию о клиентах без их письменного согласия на это. Другое дело, что отказ от передачи сведений в БКИ часто служит основанием для отказа в выдаче кредита.

13. Коллекторским агентствам по договорам об уступке прав требования. В случае продажи долгов банк передает не только просроченные кредиты, но и сведения о заемщиках.

Статьей 26 ФЗ «О банках и банковской деятельности» предусмотрен закрытый список органов, имеющих право работать с банковской тайной. Конечно, список ежегодно расширяется.

При этом закон четко не описывает, в каком виде может быть затребована эта информация. Банки предоставляют по запросам госорганов справки по операциям и счетам, но что конкретно в них должно быть указано нигде не описано.

Значит, госструктуры могут попросить указать в этих справках все, что сами считают нужным.

Ответственность за нарушение банковской тайны

Факты раскрытия банковской тайны третьим лицам, не разрешенные законом, служат основанием для наступления ответственности. За незаконное обнародование сведений из банковской тайны законом предусмотрена:

1) Гражданско-правовая ответственность в соответствии со ст. 857 ГК РФ. Если клиент сможет доказать в Арбитражном суде, что его данные были незаконно разглашены и он понес из-за этого убытки, то банк будет обязан заплатить штраф и возместить клиенту ущерб. Ответчиком по таким делам может быть сотрудник банка или сам банк, а также все перечисленные выше организации и их сотрудники.

2) Административная ответственность. Прямых указаний на возникновение административной ответственности в КоАП нет. Однако, банк теоретически можно привлечь за разглашение сведений из банковской тайны по статьям 13.14 и 15.26 КоАП. Наказание предусмотрено в виде штрафа.

3) Уголовная ответственность. Статьей 183 УК РФ за незаконное разглашение сведений из банковской тайны предусмотрены наказания в виде штрафов до 1,5 млн руб.

, принудительных работ и лишения свободы до 7 лет в зависимости от тяжести и суммы ущерба.

Сюда относятся преступления, связанные с хищением данных и с мошенническими действиями сотрудников банка, которые незаконно использовали клиентскую информацию для своей выгоды.

https://www.youtube.com/watch?v=jhAZU84gmho

Кроме того, сотрудник банка или любого другого ведомства из списка выше может понести ответственность по трудовому законодательству. Попросту за нарушения в работе со сведениями из банковской тайны его могут уволить с запретом занимать определенные должности в дальнейшем. Если действия такого сотрудника привели к убыткам, то он будет обязан их возместить.

Есть ли банковская тайна в России?

Об отмене банковской тайны в России начали говорить с момента принятия в 2013 году федерального закона 134-ФЗ “О внесении изменений в отдельные законодательные акты Российской Федерации в части противодействия незаконным финансовым операциям”.

Клиентская информация согласно закону, так или иначе, стала доступна практически всем заинтересованным государственным органам. В каждом таком ведомстве работает большое количество сотрудников, которые могут с этими данными работать.

Мошенничества и утечек в этих случаях не избежать. Это человеческий фактор.

Клиентская информация незаконно перепродается, ею могут завладеть представители преступного мира. Нередки случаи, когда сотрудники банка в интернете открыто предлагали пробить клиента по банковским базам. Случаев нарушений закона о банковской тайне немало, а о реальных фактах наказания ничего не известно.

Убедиться в том, что конфиденциальная информация о клиентах доступна всем, нетрудно.

Достаточно поискать в интернете услуги по «банковскому пробиву» на теневом рынке, и вы найдете множество организаций, предлагающих добыть данные о счетах и движении средств юридических, физических лиц и ИП за определенное вознаграждение (ниже вы можете увидить скриншоты с подобных сайтов, нарушающих закон). Причем продаются данные именно по самым крупным банкам. Чем банк меньше, тем меньше и вероятность, что его базы кто-то похитил или незаконно купил у сотрудника.

Законы обязывают держать клиентскую информацию в секрете, но с учетом уровня коррупции во всех указанных выше структурах утечки будут процветать и дальше.

Само понятие банковской тайны уже стало атавизмом не только в России, но и во всем мире, и надеяться на такую защиту не стоит.

Но с другой стороны, если вы законопослушный гражданин, вовремя платите налоги и не допускаете других нарушений, то и опасаться вам нечего.

Но это всё в идеале, а в реальности такая ситуация с банковской тайной (а, точнее, с её отсутствием) может привести к проблемам в банковской отрасли и спровоцировать отток вкладов, но судя по статистике, пока этого не наблюдается.

Видео:Банковская тайна.Скачать

Что такое банковская тайна, обзор закона

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2021 год в банке Санкт-Петербург.

В фильмах, в медиа и других местах мы часто слышим это словосочетание — банковская тайна.

Но почему необходимо соблюдать банковскую тайну, что в нее входит и что это вообще? Если вкратце, то этим термином называют обязательство ряда организаций (чаще всего — банки) хранить под семью печатями всю конфиденциальную информацию о клиенте. Конечно, это далеко не все. В настоящем материале мы разбираем БТ со всей подробностью, главным образом, с точки зрения законодательства РФ.

Банковская тайна

Прочтение этой статьи займет у вас примерно 14 минут.

Материал информирует о конфиденциальных данных клиента банка, составляющих банковскую тайну. Освещены вопросы:

Финансовое учреждение, обрабатывающее конфиденциальную информацию о клиенте, обязуется защищать секретные данные от разглашения третьим лицам. Злоумышленники, получившие на руки информацию о денежных потоках или доступ к платежным инструментам, могут использовать рассекреченные данные для осуществления противозаконной деятельности.

Что является банковской тайной

По закону тайна — сведения о сделках, операциях по счетам юридических лиц, предпринимателей, физических лиц, сведения о счетах на вкладах, остатках средств на счетах, а также сведения о наличии кредитов, вкладов или прочих услуг клиента. Не подлежат разглашению и личные данные клиента. Если банк будет разглашать сведения из банковской тайны, то он несёт ответственность, включая необходимость возмещения ущерба по Федеральному закону «О банках и банковской деятельности».

Банковские сведения не подлежат разглашению

Защита банковской тайны

Закон «О банках и банковской деятельности», включая статью 26, выложен в свободном доступе во всемирной сети. Защита банковской тайны заключается в следующих параметрах:

- проведение постоянных бесед с сотрудниками основных отделений банков о том, что такое тайна, и чем грозит ее несоблюдение;

- установление хороших качественных антивирусных программ и программного обеспечения, препятствующих доступу к необходимым сведениям третьих лиц;

- хранение досье, сведений о кредитах, переводов в специальных сейфах.

При этом защиту должно организовывать не только руководство банка, но и все сотрудники, включая приходящих сотрудников, например, из охранного предприятия и аутсорсинговых компаний. Все лица, которые имеют доступ к кабинетам учреждения, должны подписывать бланк о неразглашении банковской тайны.

https://www.youtube.com/watch?v=9MDvkXrSyhs

Сам Закон содержит правила для различных категорий. Например, аудиторские фирмы не имеют права раскрывать сведения о бухгалтерской отчетности клиентов. Юристы, нотариусы несут ответственность о неразглашении сведений о банковских операциях клиентов, даже если операции совершались в пользу данных лиц.

Отдельно указаны президентские органы власти, в чьи функции входит функция страхования вкладов.

Кто может иметь доступ к банковской тайне

Доступ к тайне кредиторов имеют некоторые лица, которые установлены в законе. К таким лицам относятся:

- сотрудники банков, осуществляющие деятельности по работе с клиентами;

- службы безопасности банка;

- органы власти при наличии соответствующего постановления суда;

- частные детективы, работающие по лицензии;

- налоговая инспекция.

Вся деятельность банков регулируется специальными нормативными актами

Для любого из данных участников тайна доступна при предоставлении соответствующих документов. При этом каждый, кто получает доступ к тем или иным данным, включая органы власти, подписывает бланк о неразглашении банковской тайны.

Отдельно стоит сказать, что доступ к данным тайны есть и у избирательных комиссий субъектов РФ (для проверки сведений, представленных кандидатами). В целом тайна при выборах — это особый случай, но каждый кандидат в депутаты строго проверяется.

Также здесь могут быть проверены денежные средства на:

- счетах супругов;

- детей;

- некоторых других ближайших родственников.

Есть агентство, обязанное предоставлять власти, имеющиеся в их распоряжении сведения. Сведения могут быть запрошены как в целом о клиентах, так и о конкретных сделках. В любом случае специалисты, перед тем как передать информацию, обязаны удостовериться, что действительно существует Постановление суда об открытии сведений.

Нарушение банковской тайны

Вопрос об ответственности тайны установлен Уголовным кодексом. Фильтр санкции по такому закону достаточно широк. Ответственность делится на 3 вида:

- Административная.

- Уголовная.

- Гражданско-правовая.

За Разглашение банковской тайны предусмотрена уголовная ответственность

Первая устанавливается КоАП РФ (статья 13.4 ,13.11). Наказание — предупреждение или штраф. Максимальная сумма – 10 000 руб. для должностных лиц и 2000 руб. для физических лиц — граждан.

Гражданско-правовая ответственность возникает, если претензию к кредитному учреждению предъявляет клиент.

Уголовная ответственность является самым серьезным видом нарушения и может быть установлена в следующем виде:

- штрафы;

- принудительные исправительные работы;

- лишение свободы.

Если разглашены сведения, касающиеся физического лица, то вид наказания не будет суровым (максимум 100000 руб.). Но в досье клиента навсегда остается отметка о наличии привлечения к ответственности.

Если разглашена налоговая тайна либо информация о тайне получена благодаря должностному положению, то наказание будет более строгим, вплоть до лишения свободы (срок — до 7 лет либо штраф в размере 1 млн. рублей).

Ответственность за разглашение

Ответственность наступает, если данное действие установлено. Ответственность назначается судом. Следовательно, если выяснилось, что тайна раскрыта, то необходимо подать в суд. Другими вариантами решить дело нельзя.

Статья 26 ФЗ «О банковской тайне» гласит, что ответственность наступает моментально, но имеет срок давности – 3 года. Если за этот срок тот, чьи права нарушили, не обратился к правоохранительным органам, то ответственность автоматически снимается.

Таким образом, ст. 26 «О банках и банковской деятельности» рассказывает о банковской тайне. Ответственность прописана в уголовном, гражданско-правовом и Кодексе об административных правонарушениях. Притом Кодексы вступают в действие только после подачи заявления в суд. В целом наказание за раскрытие персональных сведений достаточно суровое: вплоть до полного лишения свободы.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

📸 Видео

ЧТО ТАКОЕ БАНКОВСКАЯ ТАЙНА? | Как не платить кредит | Кузнецов | АллиамСкачать

Как устроена Банковская системаСкачать

Получил кэшбэк 80 000 рублей. В Банке об этом не скажут!Скачать

КАК УСТРОЕНА БАНКОВСКАЯ СИСТЕМА. БАНКОВСКАЯ ТАЙНА | Как не платить кредит | Кузнецов | АллиамСкачать

Самые выгодные вклады Финуслуги - Обзор, что это, как зарегистрироватьсяСкачать

ТЕПЕРЬ НАЛОГОВАЯ ВСЁ ЗНАЕТ😱 БАНКОВСКОЙ ТАЙНЫ БОЛЬШЕ НЕТСкачать

Банковская тайна ШвейцарииСкачать

Преступление и наказание в КНДР || Глеб Таргонский и Владимир ЗайцевСкачать

Банковская тайна в Украине: сохранение, ответственность за разглашениеСкачать

Банковская тайна – не причина для непредставления документов по требованию налоговой инспекции.Скачать

БАНКОВСКУЮ ТАЙНУ ОТМЕНИЛИ ! Вышел новый ЗаконСкачать

Банковская тайна – не причина для непредставления документов по требованию налоговой инспекции.Скачать

В каких случаях банк может слить вашу личную информацию СБУ, Налоговой, Полиции?Скачать

Банковская тайна ШвейцарииСкачать

Банковская тайна. Кредиты обман.Скачать

Федеральный закон "О банках и банковской деятельности" от 02.12.1990 № 395-1 (ред. от 16.04.2022)Скачать

Не банковская тайнаСкачать

Судья ЗА ПРОСЬБУ НАЗЫВАТЬ ЕЕ ВАША ЧЕСТЬ - ТУТ ЖЕ ПОЛУЧИЛА ОТВОД!Скачать