Что какое кредиты знает даже школьник. Сегодня граждане активно берут средства в банке на покупку товаров, машины или квартиры. При оформлении мало кто задумывается, что такое полная стоимость кредита и как ее узнать.

- Что это такое?

- Как узнать

- Что включается в ПСК?

- Что не входит?

- Формула и пример расчета

- Потребительский кредит

- Автокредит

- Ипотечное кредитование

- Влияет ли на расчет срок кредита и досрочное погашение

- Влияет ли на ПСК способ расчета

- Что дает анализ показателя ПСК?

- Как снизить стоимость кредита

- Офисы банков на карте

- Как рассчитать полную стоимость кредита

- Что такое ПСК

- Какие платежи включаются

- Как узнать ПСК по открытому кредиту

- Как рассчитать самостоятельно

- Упрощенная формула

- Расчет на калькуляторе

- Примеры расчета полной стоимости

- Автокредитование

- Ипотека

- Пск при досрочном погашении

- Пример расчета полной стоимости кредита

- Влияние способа расчета на ПСК

- Способы снижения стоимости кредита

- Полная стоимость кредита: как самому рассчитать итоговую стоимость займа

- Что такое полная стоимость кредита

- Как самостоятельно рассчитать полную стоимость кредита

- Полная стоимость кредита – что это простыми словами?

- Что нужно знать об этом термине?

- Из чего состоит полная стоимость кредита?

- Как узнать итоговый показатель?

- Как влияет ПСК на способ расчета и что дает заемщику анализ показателя?

- Способы сокращения ПСК

- Формула расчета полной стоимости кредита

- Заключение

- по теме

- 🎦 Видео

Что это такое?

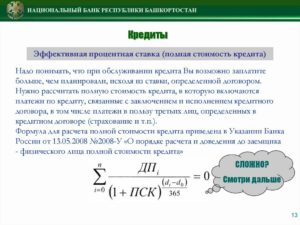

Первым делом необходимо разобрать, что такое полная стоимость кредита (ПСК). ПСК – это платежи заемщика по договору, размер процентной ставки и срок, которые можно узнать до момента подписания соглашения или при консультации.

Дополнительно каждый гражданин должен понимать, что данная величина измеряется не в реальной сумме, а проценте. До 2008 года финансовые компании, вместо ПСК использовали такое понятие, как эффективная процентная ставка. Суть ее аналогичная.

Как уверяют некоторые финансовые эксперты, то полная стоимость – это то, что заемщик вернет банку, если будет строго следовать условиям договора и вносить оплату согласно установленному графику платежей.

Как узнать

Очень часто при выборе кредитного предложения граждане обращают внимание именно на размер процентной ставке. Как же узнать полную стоимость по договору, чтобы сделать верное решение и подобрать по-настоящему выгодный продукт?

Согласно закону каждый банк обязан предоставлять сведения по ПСК в открытом доступе. Получается, для того чтобы узнать размер процента, вам просто необходимо:

- задать вопрос кредитному специалисту

- попросить типовой договор и самостоятельно посмотреть информацию, которая должна быть опубликована на первой странице

Если финансовая компания скрывает информацию о полном проценте по договору, то стоит задуматься и не пользоваться услугами данного кредитора.

Что включается в ПСК?

Рассмотрим более детально, что финансовая организация включает в полную стоимость любого кредитного договора:

| Долг | Эта та сумма денег, которую гражданин запрашивает для собственных целей |

| Проценты | Это дополнительная плата, которую клиент обязуется оплатить за пользование заемными средствами. Кредиторы включают проценты в каждый платеж, в течение всего срока действия договора. |

| Иные платежи | Не секрет, что компании часто включают дополнительные платежи, среди которых:

|

| Оплата третьим лицам | В данном случае финансовая компания может заложить расходы, связанные с оплатой нотариуса, при оформлении ипотечного договора или услуг независимого эксперта, при авто кредитовании поддержанного транспорта. |

| Страховка | Часто банки предлагают воспользоваться именно продуктом от их компании, предлагая снизить ключевую ставку на 1-2%. В этом случае финансовая компания обязана предоставить клиенту точный расчет и сказать, услугами какой компании он пользуется. |

Получается, с полную стоимость кредитного договора банк включает все свои траты и запланированную прибыль. Именно поэтому не стоит верить заманчивым процентам, которые красуются на рекламных щитах.

Что не входит?

Есть исключения, согласно закону, что банк не имеет право включать в полную стоимость кредитного соглашения. В этот перечень включены:

| Договоры обязательного страхования | К примеру, при покупке транспорта водитель обязан купить ОСАГО. Данный договор не будет заложен в ПСК. |

| Штрафы | Все штрафы и пени, которые кредитор имеет право начислять, если заемщик не вносит оплату согласно графику или с опозданием. |

| Комиссии | В данном случае речь идет про все комиссии, с которыми сталкивается клиент при внесении денег. |

| Расходы | Банк также в рамках закона не имеет право заложить расходы, связанные с выездом сотрудника, для подписания договора или оценки имущества. |

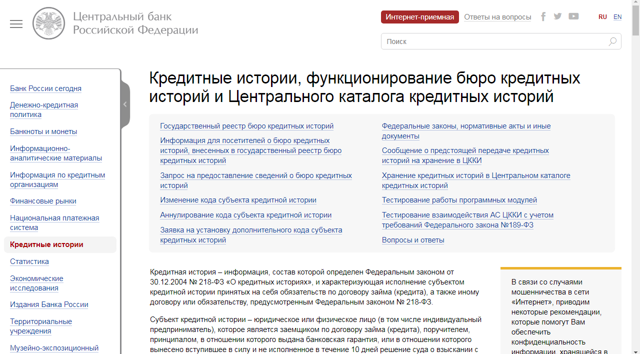

Не секрет, что основная цель банка – получение максимальной прибыли. Именно поэтому Центральный банк жестко контролирует деятельность финансовых организаций. Ежегодно на уровне Центрального банка пересматривается и устанавливается максимальный предельный процент по кредиту.

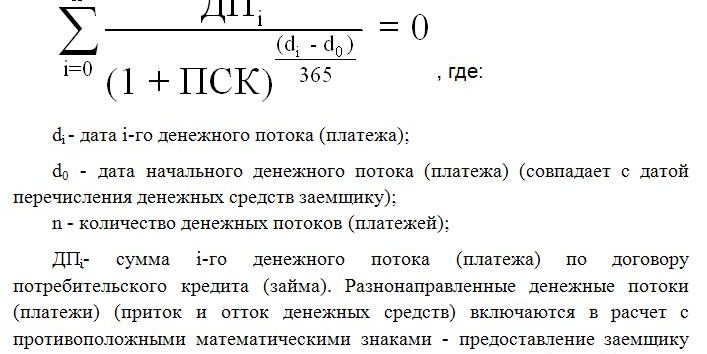

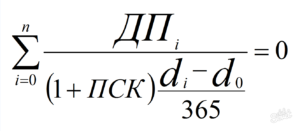

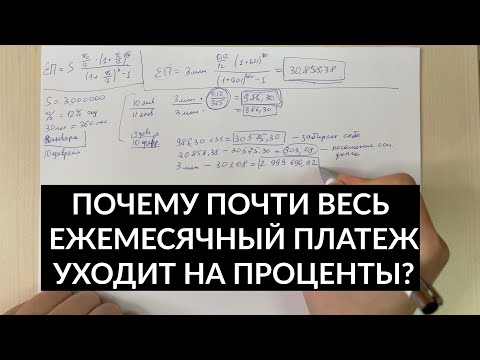

Формула и пример расчета

Некоторые заемщики крайне ответственно подходят не только к выбору кредитора, но и размеру процентной ставки. Только так они могут подобрать выгодные условия кредитования. Рассмотрим, как самостоятельно можно определить полную стоимость договора займа. На законодательном уровне определена формула. С первого взгляда заемщик может подумать, что самостоятельно сделать расчет не получится.

https://www.youtube.com/watch?v=WMb6mS0B-JU

Однако не стоит отчаиваться, единственное, что следует сделать каждому клиенту – это потратить немного личного времени, внимательно все изучить и при необходимости уточнить данные у сотрудника кредитного отдела.

Как видим из формулы, вам необходимо процентную ставку базового периода просто умножить на количество дней действия договора и полученное число еще раз умножить на 100.

С одной стороны, ничего сложного нет, кроме процентной ставки базового периода.

Для ее определения также на законодательном уровне утверждена формула, которая уже не выглядит так просто. К сожалению, для расчета данного показателя необходимо иметь под рукой образец кредитного договора, в котором отображены все необходимые данные.

Каждый клиент может запросить все величины у кредитного специалиста как устно, так и в письменной форме. При этом важно отметить, что кредитор не может отказать в предоставлении данной информации.

При получении отказа можно направлять жалобу в Центральный банк.

Потребительский кредит

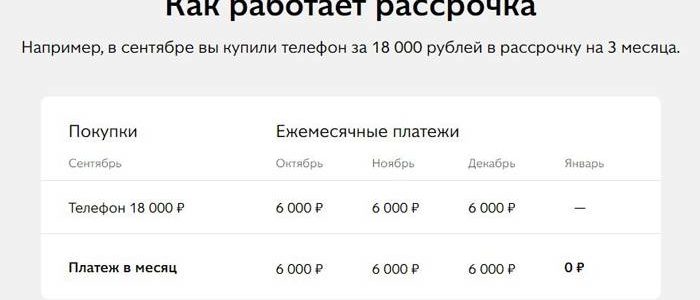

Проще всего сформировать расчет именно по денежному кредиту, который можно получить за считанные минуты. Формирование расчета рассмотрим на простом примере.

Допустим, что:

- запрошенная клиентом сумма – 340 000 рублей

- срок – 24 месяцев

- процентная ставка – 13% годовых

- банком взимается комиссия за предоставление денег – 2,8% от общей суммы долга

- дополнительно присутствует комиссия за выдачу денег из кассы финансовой компании, в размере 2,5%

Что касается суммы процентов, то она отражена в графике платежей или прописана в теле кредитного соглашения. В данном случае ее размер составит 72 414 рублей.

Первое что следует сделать, это рассчитать комиссию, которую заемщик заплатит кредитору за выдачу денег и снятие через кассу:

- 340 000 * 2,8% = 9 520 рублей

- 340 00 * 2,5% = 8 500 рублей

Далее необходимо сложить все показатели, а именно:

340 000 (сумма долга) + 72 414 (проценты) = 9 520 (плата за предоставление денег) + 8 500 (за получение денег в кассе) = 430 434 рубля

Таким образом вы понимаете, что банку необходимо переплатить 90 434 рубля.

Некоторые банки на официальном сайте предлагают сформировать расчет с помощью специального калькулятора. Для этого достаточно выбрать необходимые параметры и запросить расчет. Как уже было сказано, Центробанк жестко контролирует максимальный предел ставки. Вашему вниманию пределы, согласованные на 3 квартал 2021 года. Информация получена с официального сайта ЦБ.

Автокредит

Купить авто за наличные, к сожалению, может не каждый. В таком случае на помощь приходит автокредит. Оформляя данный продукт, следует понимать, что в сделке участвуют сразу несколько сторон, а именно:

- продавец, им же может являться автомобильный салон

- покупатель, он же заемщик

- страховая компания, в которой оформляется страховка

Говоря про страхование, помимо ОСАГО каждому заемщику потребуется еще купить добровольный вид страхования – КАСКО, поскольку машина выступает предметом залога. Согласно закону, все предметы залога подлежат обязательному страхованию.

Для определения полной стоимости кредита потребуется учесть:

- общий процент

- плату за страховку

- комиссию, которая берется за перечисление средств с банка покупателю

- дополнительные расходы, которые появятся при оформлении документов (оплата нотариуса или доверенности)

Ипотечное кредитование

Купить собственную квартиру сегодня можно с помощью ипотечного договора. При этом банки стали активно предлагать различные программы, которые отличаются:

- сроком

- пакетом документов

- наличием первоначального взноса

- присутствием государственных субсидий: для молодых семей или под материнский капитал

Все перечисленные условия будут влиять на итоговую ПСК. Помимо перечисленного следует учесть:

- плату за покупку обязательного полиса ипотечного страхования, стоимость которого может достигать нескольких десятков тысяч рублей (при титульном страховании)

- оценку недвижимости, на вторичном рынке

- плату за услуги нотариуса, при покупке квартиры на вторичке

- комиссию за перечисление денег на расчетный счет покупателя

- плату за хранение денег в сейфовой ячейке

Все суммы необходимо будет учесть. Как показывает практика, организации стараются использовать минимальные тарифы, поскольку клиент оформляет долгосрочный договор.

Влияет ли на расчет срок кредита и досрочное погашение

Погасить кредитное соглашение досрочно – это законное право любого заемщика, которое закреплено Федеральным Законом РФ от 19 октября 2011 года. Если внимательно изучить закон, то станет ясно, что банк имеет право начислять проценты только на фактическую сумму долга.

При подписании каждого договора выдается график, в котором прописана сумма ежемесячного взноса. При этом указанная сумма рассчитана на весь срок и включает сумму общего долга и проценты. Получается, при досрочном погашении банк не имеет право взимать проценты за весь срок действия договора.

Выходит, благодаря досрочному погашению общая сумма кредита сокращается, и клиент экономит собственные средства.

Влияет ли на ПСК способ расчета

Что касается способа расчета, то все банки готовы предложить только два варианта оплаты:

- аннуитетными платежами или равными

- дифференцированными, которые к концу срока уменьшаются

В точки зрения выгодности, то следует выбирать именно второй вариант. Опытные эксперты формировали расчет, в результате которого стало ясно, при втором варианте клиент может сэкономить.

https://www.youtube.com/watch?v=fSRBQO59dec

Получается – способ расчета влияет на ПСК и клиенту следует выбирать кредит с дифференцированной оплатой. В настоящее время таких предложений на рынке достаточно.

Что дает анализ показателя ПСК?

Зачем каждому клиенту следует знать, какова в реальности фактическая стоимость кредита? На самом деле ответ очевиден – чтобы иметь представление о том, сколько потребуется вернуть финансовой компании.

Зная точные сведения, заемщик сможет:

- подобрать выгодное предложение

- запланировать собственные траты

При этом всегда стоит помнить, что в течение срока действия договора могут возникнуть непредвиденные обстоятельства, которые напрямую отразятся на ПСК. К примеру:

- финансовые трудности, в результате которых заемщик допустит просрочку и будет вынужден оплатить штрафы и пени

- досрочно или частично-досрочно внесет оплату и тем самым сможет сэкономить и изменить общую стоимость кредита в меньшую сторону

Поэтому опытные эксперты рекомендуют при выборе кредита трезво оценивать свои силы и учитывать все факторы.

Как снизить стоимость кредита

Существует несколько вариантов снижения стоимости кредита:

- подобрать кредитный продукт с минимальной процентной ставкой

- выбрать дифференцированный вариант взноса ежемесячных платежей

- по графику вносить оплату, чтобы избежать начисления штрафов

- оформлять кредит на меньший срок

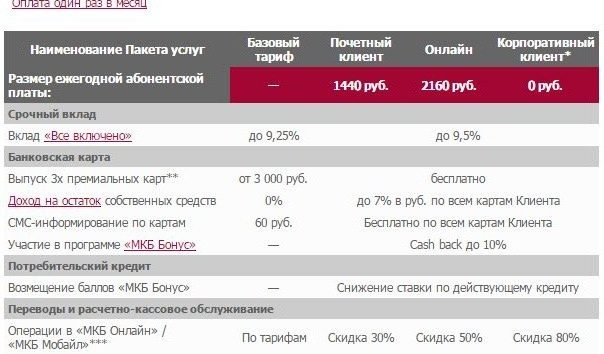

- пользоваться услугами банка, в котором вы являетесь корпоративным клиентом

- обратить внимание на залоговый кредит, поскольку ставка по нему в разы меньше

- предоставить при оформлении как можно больше документов, в том числе справку о доходах

- при оформлении или после, отказаться от договора страхования, если он не является обязательным

Однако второй фактор спорный, поскольку в данном случае следует дополнительно учитывать и риски, которые будут покрыты при наступлении страхового события.

Офисы банков на карте

Last modified: 11.02.2021

Видео:Внимание! ЦБ предупреждает о новых правилах расчета полной стоимости кредитаСкачать

Как рассчитать полную стоимость кредита

При подборе кредитного продукта заемщики учитывают сумму лимита, длительность, порядок внесения обязательных платежей и процентную ставку. Зная эту особенность, банки и МФО предлагают низкие ставки, но расчет полной стоимости кредита на калькуляторе показывает, что условия не такие выгодные, как кажется на первый взгляд.

Как такое происходит? Кредитные организации помимо процентов начисляют комиссии за дополнительные услуги, увеличивающие размер итоговой переплаты. Поэтому нужно изучать соглашение перед подписанием.

Что такое ПСК

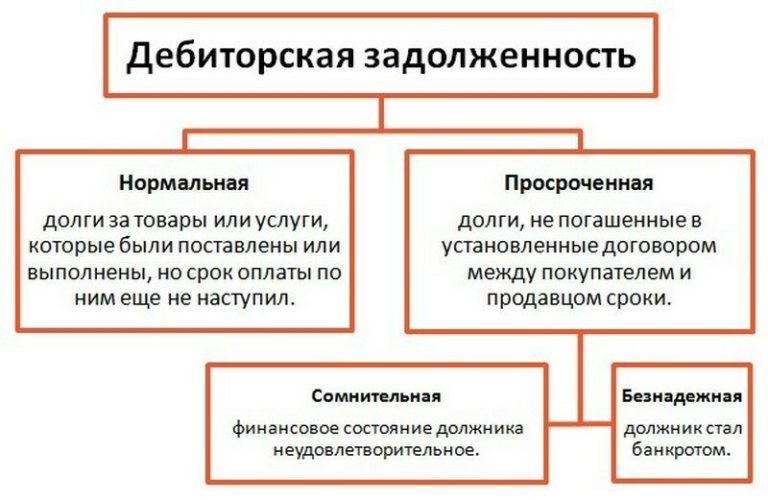

Так называют сумму денег, которую заемщик выплачивает банку за пользование заемными средствами, при соблюдении условий соглашения. При возникновении просрочек переплата увеличится, в зависимости от штрафных санкций и длительности просрочки. Величина ПСК указывается не в точной сумме денежных средств, а в процентном значении.

Простыми словами, полная стоимость кредита значит размер переплаты по договору кредитования в процентах.

Какие платежи включаются

В полную цену кредита закладывают несколько пунктов:

- Основной долг. Деньги, которые заемщик взял в долг у банковской организации или МФО.

- Проценты. Ставка устанавливается в момент рассмотрения запроса и фиксируется в договоре. Подписывая соглашение, заемщик обязуется ежемесячно выплачивать кредитору процент за пользование кредитными средствами. Проценты начисляются в течение всего срока действия займа.

- Иные платежи. В зависимости от кредитной программы и банка, в ПСК может входить плата за обслуживание счета, годовое обслуживание и SMS-информирование (преимущественно для кредитных карт), плата за рассылки. От некоторых дополнительных услуг можно отказаться.

- Услуги привлеченных специалистов. Иногда банки привлекают третьих лиц — нотариусов для оформления договора ипотеки, независимого эксперта для оценки имущества при выдаче кредитов под залог и т.д. Стоимость их услуг оплачивает заемщик.

- Страхование. Оформление страхового полиса обходится примерно в 0.5-1% в месяц от суммы выданного лимита. Заемщик вправе отказаться от страховки, но при оформлении заявки на ипотеку отказ повлечет рост процентной ставки на 1-2 пункта.

В ПСК банки закладывают все расходы, которые повлечет выдача денежных средств в долг. Однако заемщику озвучивают только размер процентной ставки. Об остальных платежах обычно умалчивают при личной беседе, но в договоре это должно быть прописано.

https://www.youtube.com/watch?v=faN-ReF5y3g

В стоимости займа не отражены штрафы и пени за просрочку платежа, полисы КАСКО и ОСАГО (для автокредитования), комиссионные сборы за выдачу денег, внесение оплаты и другие операции.

Каждый заемщик может самостоятельно рассчитать ПСК в годовом значении, использую точную формулу расчета:

ПСК = i x ЧБП x 100

Расшифруем:

- i — ставка базового периода в десятичной форме;

- ЧБП — число базовых периодов в году, 1 год = 365 дней;

Для определения процентной ставки базового периода используется формула:

Где:

- ДПк — сумма конкретного денежного платежа (далее ДП);

- qk — число базовых периодов до даты денежного платежа;

- m — число ДП;

- i — ставка базового периода в десятичной форме.

Для корректного расчета нужен кредитный договор со всеми необходимыми значениями. Если в соглашении нет информации, запросите данные у специалиста банка.

Как узнать ПСК по открытому кредиту

Все банки России обязаны предоставить заемщикам информацию о ПСК в свободном доступе. Информация указывается в договоре кредитования, но на сайте документы не всегда удается найти. Если вы не нашли типовой договор, запросите данные у специалиста.

При отказе предоставить сведения, откажитесь от заключения сделки и сообщите о нарушении в Роспотребнадзор.

Как рассчитать самостоятельно

Клиенты, не доверяющие калькуляторам и банкам, вправе рассчитать ПСК самостоятельно, чтобы увидеть итоговую сумму переплаты за пользование заемными деньгами. Зачастую размер переплаты отличается от процентов, указанных в описании тарифа и договоре.

Упрощенная формула

Предлагаем воспользоваться упрощенной формулой, которая даст точный ответ.

Порядок расчета: S (сумма всех платежей по займу) делится на S0 (полученные деньги от кредитора). Из полученного результата отнимаем 1. Получившееся число делим на n (срок действия договора в годах) и умножаем на 100.

В итоге вы должны получить величину в процентах. Такой простой расчет позволяет увидеть, заложил ли банк в ПСК дополнительные платежи или нет.

Расчет на калькуляторе

Для удобства заемщиков созданы онлайн калькуляторы, позволяющие рассчитать переплату после указания основных параметров займа. В отличие от ручного способа, где не исключены ошибки, калькулятор всегда предоставит корректную информацию.

Чтобы рассчитать стоимость кредита, укажите сумму кредитования в рублях, срок в месяцах, размер ставки в процентах, тип платежей (аннуитетные, дифференцированные) и дату получения денег. В зависимости от программы можно указать дополнительные комиссии, которые взимались при оформлении, а также запланировать досрочное погашение. Для точного расчета можно учесть инфляцию.

Удобные онлайн калькуляторы

Рекомендуем пользоваться сторонними программами, поскольку они дадут более точный результат, чем калькуляторы на сайтах банков. Удобные онлайн калькуляторы представлены на тематических порталах:

- fincalculator.ru

- calculator-credit.ru

- fincult.info

Воспользуйтесь удобным сервисом, чтобы рассчитать ПСК. Для уверенности можно использовать 2 или 3 сервиса.

Примеры расчета полной стоимости

Данные для расчета, указанные в договоре:

- 299 000 р. — сумма лимита;

- 36 месяцев — срок;

- 22.9% годовых — ставка.

Указав все параметры, в калькуляторе посчитаем, что сумма всех платежей составит 417 596.74 р. Переплата за 3 года — 117 596.74 р. (39.20% от суммы лимита). В процентном соотношении ПСК равняется 22.86% годовых.

Автокредитование

По автокредиту сложнее определить ПСК, поскольку помимо платежей банка, заемщик тратит деньги на ОСАГО и КАСКО, которые не учитывают в расчете. ОСАГО — обязательный полис страхования, без которого запрещено управлять ТС. КАСКО — полис добровольного страхования, защищающий авто от угона и повреждений. Это обязательные требования банка, поскольку машина выступает залогом по займу.

https://www.youtube.com/watch?v=qyWOSdcA8jw

Для определения полной стоимости можно использовать стандартную форму и к ней прибавить затраты на услуги страхования. ОСАГО и КАСКО действуют в течение 12 месяцев.

Ипотека

Самый сложный вид кредитования, поскольку он характеризуется длительным периодом и множеством нюансов. В ПСК входят следующие виды платежей:

- Страхование. При оформлении сделки заемщик обязан купить полис ипотечного страхования. Стоимость зависит от цены имущества и достигает 20 000 р. в год.

- Услуги оценщика. Если вы покупаете квартиру на вторичном рынке, нужна оценка независимого эксперта для определения рыночной стоимости имущества.

- Услуги нотариуса. При покупке квартиры на вторичном рынке договор заверяется нотариусом. Стоимость услуги — 1% от цены имущества.

- Комиссия за выдачу. В зависимости от тарифа банка, перечисление денег может сопровождаться комиссией.

- Аренда ячейки. Если вы получили одобрение заранее, придется заплатить за аренду ячейки для хранения денег.

Пск при досрочном погашении

Заемщик вправе погасить долг досрочно, полностью или частично. Банк не имеет права устанавливать мораторий или начислять штрафные проценты. Досрочное погашение позволяет уменьшить размер переплаты, поскольку проценты начисляются на оставшуюся часть задолженности, а не на весь лимит. Простыми словами, чем больше вы будете вносить денег, тем меньше переплатите банку.

Проценты (не ставка) пересчитываются после каждого частично-досрочного погашения. График платежей изменяется — либо уменьшается сумма обязательного платежа, либо сокращается срок кредитования.

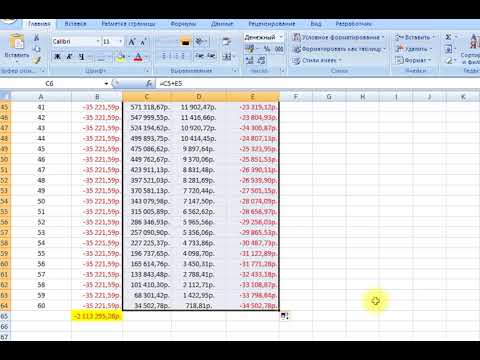

Пример расчета полной стоимости кредита

Что нужно сделать, на примере «Кредита на любые цели» от Сбербанка:

- Заходим на ru/ru/person/credits/money/consumer_unsecured

- В центре страницы находим калькулятор.

- Выставляем нужные параметры, получаем ценную информацию, если точнее – ежемесячный платеж.

- Заходим наgoogle.com/spreadsheets/u/0/

- Создаем «Пустой файл».

- Теперь – внимание. Нужно сделать все в точности по инструкции. В клетке А1 пишем сумму кредита со знаком «минус».

- В клетках «А2», «А3» и так далее нужно написать сумму ежемесячного платежа столько раз, сколько месяцев вы будете выплачивать кредит. В нашем примере 1 год = 12 месяцев = клетки с «А2» по «А13». Если считаете займ на 2 года – нужно заполнить клетки с «А2» по «А25». Чтобы не вводить каждый раз сумму вручную, напишите в «А2» ежемесячный платеж, нажмите Enter, снова выделите «А2», потяните клетку вниз (за правый нижний угол) на столько клеток, на сколько требуется.

- В клетке «В1» напишите любую дату, в клетке «В2» – дату на месяц позже. Формат: «день/месяц/год». Мы использовали 1 января 2021 и 1 февраля 2021.

- Теперь нажмите на «В1», зажмите Shift на клавиатуре и щелкните на «В2». Появится рамка, выделяющая обе ячейки. Растяните ее так, чтобы даты заняли столько же клеток, сколько и сумма с платежами (перетащите вниз нижний правый угол выделенного блока).

- В «С1» напишите следующую формулу: =XIRR(A1:A13; B1:B13) * 100. Если у вас заполнено больше или меньше 13 строк – вместо «А13» и «В13» укажите, сколько строк заполнили. XIRR – это та самая формула полной стоимости кредита, указанная выше, она «вшита» в Google-таблицы. Результат – десятичная дробь, поэтому мы умножаем ее на 100, чтобы получить проценты.

Итак, мы получили 14,8%. Как видите, это на 0,9% отличается от ставки, указанной на сайте Сбербанка.

Влияние способа расчета на ПСК

Банки иногда используют модифицированные формулы для расчета ПСК, поэтому расхождения между вашими подсчетами и подсчетами банка возможны. Но разница – в пределах 0,1-0,2%, поэтому особо волноваться не стоит. Если это все же важно, вы всегда можете запросить информацию о методах подсчета ПСК у самого банка.

Способы снижения стоимости кредита

Их, на самом деле, не так уж и много. Вы вряд ли что-то сможете сделать с реальной стоимостью, назначенной банком – вы либо берете кредит, либо не берете. Если хотите снизить переплату – либо поищите более выгодное предложение, либо воспользуйтесь акциями/снижениями процентной ставки (если таковые есть). Ну и, естественно, не допускайте просрочек, чтобы не повысить себе ставку.

Видео:Полная стоимость кредита: расчет, среднерыночное значение, отличие от процентной ставкиСкачать

Полная стоимость кредита: как самому рассчитать итоговую стоимость займа

Что мы знаем о полной стоимости кредита (ПСК) – в тот момент, когда оформляем заем, почти ничего, хотя бы потому что сам процесс оформления, как правило, проходит «под диктовку» менеджера, который, конечно же, из лучших побуждений завышает расходную часть клиента.

В итоге, попробовав самостоятельно просчитать и вывести ПСК, клиент вдруг понимает, что расходы «пробили» все возможные потолки и рамки, просто заметно это стало только после вдумчивого просчета и подхода. Как самостоятельно рассчитать полную стоимость кредита и на что необходимо обращать пристальное внимание? Разбираемся вместе с AllKredits.

Что такое полная стоимость кредита

Итак, ПСК регламентируется законом о потребительском кредитовании N 353-ФЗ, который не только приводит актуальную формулу расчета, но и даже прямо указывает куда нужно смотреть в договоре, чтобы увидеть цифру.

При этом нужно понимать, что в поле зрения закона попадают абсолютно все займы, кроме ипотеки. Как только разговор заходит про залог недвижимости, в дело вступает N 102-ФЗ.

Тем не менее информация по полной стоимости кредита актуальна и для нее.

https://www.youtube.com/watch?v=hpvpHMsFCZY

С 01.07.2014 года в ПСК включаются такие пункты, как:

- Платежи по основной сумме;

- Платежи по процентам;

- Любые иные платежи, предусмотренные договором;

- Оплата обслуживания и выпуска платежного средства;

- Платежи в пользу третьих лиц, если такие существуют;

- Страховка, в том случае если выгодоприобретатель не заемщик или его родственник;

- Добровольное страхование, в том случае если оно влияет на условия займа.

То есть все расходы, понесенные заемщиком в процессе оформления и выплаты кредита. Кстати, считать все это должен кредитор, точнее, менеджер, который вам этот кредит оформляет. Более того, он, согласно п. 1 ст.

6 N 353-ФЗ, обязан разместить рассчитанную полную стоимость хорошо читаемым шрифтом в рамке в правом верхнем углу первой страницы кредитного договора.

Там по закону банк обязан наглядно и открыто написать заемщику о том, сколько реально он обязуется выплатить в итоге кредита, и какая, на самом деле, рассчитана годовая ставка.

Казалось бы, почему тогда вопрос полной стоимости кредита всегда остается актуальным? Тут в действие вступает банальная человеческая психология и работа менеджеров, которые всеми силами стараются отвести внимание клиента от этого пункта, попутно рассказывая о том, что это цифра абстрактная.

Так, например, для снятия напряжения с заемщика многие банки в договоре делают оговорку: «Размер полной стоимости кредита может несущественно изменяться в зависимости от даты выдачи, на периодичность и размер ежемесячных платежей это не влияет.

Полная стоимость кредита не является фактической переплатой» – это выдержка из кредитного договора банка Ренессанс и в ней все правильно, но сам текст составлен таким образом, что позволяет не только изменить итоговую ПСК, но и отводит внимание клиента фразой «не является фактической переплатой».

Кроме того, необходимо учитывать, что сделанный банком расчет позволяет не учитывать личные особенности заемщика и рассчитывать ставки и тарифы услуг третьих лиц исходя из минимальных. То есть значение ПСК, рассчитанное банком, всегда будет примерным!

Также финансовая организация не учтет в расчете:

- Обязательные по закону платежи, например, ОСАГО;

- Штрафы, пени и другие платежи, возникающие в следствие нарушения кредитного соглашения;

- Расходы, зависящие от решений клиента – обналичивание средств или досрочное погашение;

- Стоимость страхование залога, если такой существует;

- Страховки, условия которых не влияют на кредит, приносят дополнительную выгоду клиенту или от которых он может отказаться.

Учитывая тот факт, что кредитор не может превысить установленные Центробанком рамки по ПСК, в таком случае остается всего лишь два пути – снизить годовую ставку или исключить некоторые платежи из расчета (посчитать их по минимальным ценам). Естественно, что первый путь банкам не выгоден.

Как самостоятельно рассчитать полную стоимость кредита

Чтобы не удивиться рассчитанной в конце оформления ПСК, стоит самому рассчитать ее исходя из предлагаемых банком условий. Согласно закону базовой формулой для расчета будет являться ПСК=I x ЧБП х 100. Где, I – процентная ставка, а ЧБП – число базовых периодов, в большинстве случаев – месяц. Процентная ставка, конечно же, должна быть тоже за базовый период.

Расчет процентной ставки несколько более сложен и приводить его формулу тут не имеет особого смысла, для этого есть огромное количество онлайн-калькуляторов. Однако тем, кому интересно самим вспомнить принципы уравнений, оставим ссылочку на п. 2.1 ст. 6 N 353-ФЗ, где формула приведена наиболее полно.

Теперь непосредственно о том, как самостоятельно рассчитать ПСК, который в финансовой математике обозначается как IRR – internal rate of return, который, в свою очередь, сильно зависит от дисконтированного дохода – он должен быть нулевым.

Подробнее о том, что такое дисконтированный доход, мы обязательно расскажем в следующих материалах, а пока просто учтем определение: дисконтирование – это уравнение будущих доходов с текущей стоимостью. То есть учет изменения покупательской способности.

Понимая, что ПСК это то же, что и IRR – рассчитать показатель можно в обычном EXCEL, куда уже заведена базовая формула для этого действия, для которой понадобится всего лишь определить ежемесячный платеж с помощью любого онлайн-калькулятора.

Табличка будет состоять всего из трех столбцов, первый из которых – номер периода, второй – дата, и третий – доход/расход в таком виде, как его видит банк. В приведенном примере мы «взяли» в кредит 100 000 рублей на 12 месяцев под 18% годовых.

https://www.youtube.com/watch?v=gKxS83q-a-M

В итоге, благодаря функции «ЧИСТВНДОХ», уже заложенной в программу, которая является полным аналогом ПСК – получили результат: полная стоимость кредита будет 19,7% годовых.

Точнее, она должна такой быть для именно этих условий. И если банк насчитывает больше – значит, это повод задуматься.

То есть, взяв в кредит 100 000 рублей, реальные расходы на его погашение с учетом переплаты и всех сопутствующих расходов не должны превышать 119 700 рублей.

Видео:ПОЛНАЯ СТОИМОСТЬ КРЕДИТАСкачать

Полная стоимость кредита – что это простыми словами?

Автор статьи

Юсупова Александра Сергеевна

Кандидат экономических наук, эксперт сайта.

Многие обыватели, уже бравшие кредит или выступающие в качестве поручителей, обращали внимание, что на первой странице соглашения, которое подписывается с финансовым учреждением, присутствует небольшая рамка квадратной формы.

В ней указан определенный процент, напечатанный довольно крупным шрифтом. Причем он существенно отличается от ставки, под которую выдается сам кредит. Данный факт может смутить каждого, кто впервые обращается в банк за займом. Однако именно здесь указывается эффективная процентная ставка или полная стоимость оформляемого кредита.

Что нужно знать об этом термине?

Полная стоимость кредита включает в себя все платежи, которые с должника взыскиваются в период исполнения договора. Размеры их и все сопутствующие сроки рассчитываются заблаговременно.

Это осуществляется еще в момент подписания кредитного соглашения. Представлена полная стоимость займа в виде специальной таблицы, где указываются ежемесячные платежи.

Отдельное внимание необходимо обратить на особенности данного показателя.

- Данные о полной стоимости займа в обязательном порядке указываются на первой странице соглашения. Находятся они всегда в верхнем правом углу. Дополнительно показатель прописывается в индивидуальных условиях составленного договора.

- Полная стоимость должна быть для заемщика главным ориентиром, который позволяет правильно определить, насколько выбранное кредитное предложение является выгодным.

- Значение о полной стоимости в обязательном порядке отображается в процентном соотношении, исходя из годового периода.

- В случаях, когда заемщик при составлении и подписании соглашения не уведомляется о ПСК, такой договор в рамках судебного разбирательства может быть признан недействительным.

- Устанавливается ПСК Центральным банком. Показатель не может быть выше 1/3 среднерыночного значения стоимости потребительского займа. Актуальную информацию на момент использования кредита можно запросить непосредственно на официальном сайте Центрального банка.

Для вычисления показателя используется специальная формула. Она указана в отдельной статье ФЗ №353. В ней предусмотрены также подробные пояснения по производимому расчету. Именно данная статья обязывает все финансовые учреждения отображать ПСК на первой странице кредитного соглашения, используя исключительно жирный шрифт и выделяя показатель рамкой квадратной формы.

Это позволяет заемщику обратить на процентную ставку особое внимание. Ведь размер используемого для написания ПСК шрифта существенно превышает все другие на странице.

Из чего состоит полная стоимость кредита?

До 2008 года ПСК был известен, как эффективная процентная ставка. Однако измененное название показателя не изменило его сути. Зачастую некоторые финансовые учреждения, рекламируя бонусные предложения или предлагая стандартные услуги кредитования, не заостряют внимание клиентов на данных, которые касаются полной стоимости займа.

Они предпочитают огласить процентную ставку абсолютно чистую, без учета дополнительных комиссий. Но современный заемщик должен знать из чего состоит ПСК (полная стоимость кредита).

- Суммы, которую обратившийся в финансовое учреждение получает на руки или тело кредита.

- Дополнительные комиссии, начисляемые за рассмотрение заявки, поданной в банк.

- Процент, который заемщик вносит за использование предоставленных денежных средств.

- Ежемесячный платеж, погашающий сумму полного займа.

- Плата, взымающаяся за открытие счета и его обслуживание, если он имеет прямое отношение к заключенному соглашению, выпуск кредитной карточки.

- Комиссионный сбор, предусмотренный при оформлении страховки.

Все эти пункты и составляют полную стоимость займа. Отдельное внимание следует уделить издержкам, которые не входят в ПСК, но они также взимаются с клиента финансового учреждения.

К таковым относятся платежи, предусмотренные за оформление ОСАГО, если, например, приобретается транспортное средство, штрафные санкции при просрочках ежемесячных отчислений.

Также присутствуют издержки, которые носят добровольный характер.

- Восстановление при утере или порче, перевыпуск кредитной карточки.

- Комиссионный сбор, предусматриваемый за досрочное погашение запрашиваемой заемщиком суммы.

- Запросы на выдачу различных выписок, справок, квитанций, если таковые требуются клиенту финансового учреждения при внесении материнского капитала, использовании услуги рефинансирования, программы субсидирования.

- Комиссия, предусмотренная за конвертацию валюты, если денежные средства переводятся из рублевого эквивалента в валюту иностранную.

- Обязательный платеж, который взимается с обывателя при переводе денежных средств на карточку стороннего финансового учреждения.

Все расчеты по ПСК банк осуществляет в одностороннем порядке, применяя соответствующую формулу.

Причем стоит обратить внимание, что данный показатель даже при полном отсутствии дополнительных платежей, обязательных комиссионных сборов будет превышать процентную ставку, прописанную в кредитном соглашении.

Этому правилу следуют все финансовые учреждения, благодаря чему никогда не остаются в ущербе от сочетания осуществляемой деятельности по приему вкладов и выдаче займов.

Как узнать итоговый показатель?

Рассчитать полную стоимость займа можно даже самостоятельно, обладая хотя бы минимальными математическими знаниями. В качестве исходных данных используются специальные нормы, которые устанавливаются Центральным банком. Формула и методы расчета полной стоимости займа систематически совершенствуются.

https://www.youtube.com/watch?v=tKrzWwY68jc

Также на них может влиять изменение законодательной базы. Чтобы узнать максимально точные данные по ПСК и произвести самостоятельные расчеты, следует посетить официальный сайт финансового учреждения, где кредитор обязан разместить полную информацию, касающуюся условий предоставления займов.

Как влияет ПСК на способ расчета и что дает заемщику анализ показателя?

Каждое финансовое учреждение считает процентную ставку, исходя из индивидуальных данных. В программу калькулятора потребительского займа закладываются различные варианты. Это обязательно отражается на конечных результатах.

Согласно мнению независимых экспертов, для заемщика значительно выгоднее использовать кредиты с дифференцированным способом платежей. Они уменьшаются по мере снижения процентной суммы.

Также используется приближенный и точный вариант расчета ПСК. В первом случае каждый месяц будет состоять из 30 суток. Во втором варианте учитывается точное число календарных дней.

Полная стоимость займа является условным показателем, который каждое финансовое учреждение обязано рассчитать, отталкиваясь от определенных действий клиента.

Однако ПСК дает возможность сравнивать однотипные кредитные предложения, грамотно подбирая наиболее выгодные варианты.

Способы сокращения ПСК

Каждый человек, решивший обратиться в финансовое учреждение с просьбой предоставить ему определенную сумму под проценты, должен знать, что существуют способы, которые позволяют уменьшить полную стоимость займа. Однако это требует соблюдения некоторых правил.

Еще до подписания договора с финансовым учреждением необходимо внимательно изучить коэффициенты, которые были им применены при расчете ПСК. Сравнить их следует с нормами ЦБ РФ. Если выявлены какие-либо несоответствия, можно смело требовать полного перерасчета.

Полная стоимость займа находится в прямой зависимости от срока кредитования и частоты внесения платежей, которые производит клиент банка. Чтобы снизить показатель, обыватель может принять все доступные меры, которые позволят ему увеличить ежемесячный взнос по погашению используемой суммы.

Соответственно данный факт существенно сократит длительность долговых обязательств. Также на момент подписания соглашения с финансовым учреждением необходимо отказаться от всех дополнительных издержек, которые банк не предусматривает как обязательные. По этому вопросу лучше получить заблаговременно консультацию кредитного специалиста.

Формула расчета полной стоимости кредита

На сегодняшний день финансовые учреждения используют единый алгоритм расчета ПСК:

100 * ЧБП * i = ПСК

ЧБП – расшифровывается, как число базовых периодов за год. Согласно методике, которую использует Центральный банк, 12 месяцев исчисляются 365 днями.

i – ставка базового периода. Она должна выражаться в процентном соотношении.

ПСК – интересующий должника показатель, отражающий полную стоимость кредита. Он выражается с учетом как целого числа, так и тысячных.

Чтобы самостоятельно произвести расчеты и выявить требующийся показатель, заемщику предстоит узнать целый ряд определенных данных. Необходимо знать размер кредита, определиться со сроком его погашения, поинтересоваться в банке о годовой ставке, учесть тип платежей, комиссионные сборы.

Заключение

Каждый человек, обращающийся в финансовое учреждение с просьбой предоставить кредит, должен понимать, что на всех банках лежит обязанность предоставлять своему клиенту максимально подробную информацию, которая касается осуществляющихся расчетов полной стоимости займа.

Это прописано в действующем законодательстве. Сокрытие такой информации влечет за собой наложение штрафных санкций на финансовое учреждение. Заемщик должен знать, что любые мероприятия, производимые с подсчетами ПСК, находятся под строгим контролем Центрального банка и превышение данного показателя не допускается более чем на 1/3.

по теме

🎦 Видео

РУСТЕМ ЗАКИРЗЯНОВ - ПОЛНАЯ СТОИМОСТЬ КРЕДИТАСкачать

Аннуитентный платеж. График в ExcelСкачать

Что такое полная стоимость кредитаСкачать

Что такое полная стоимость КРЕДИТА?Скачать

Как рассчитать полную стоимость кредитаСкачать

Полная стоимость кредита зачем ЦБ ее придумал и как ее выбиратьСкачать

Как рассчитывается ежемесячный платеж, проценты банку и сумма погашения основного долга?Скачать

Как рассчитать сумму кредита и размер ежемесячного платежа?Скачать

Кредитный калькулятор. Как правильно рассчитать кредитСкачать

ПСК-полная стоимость кредитаСкачать

Расчет кредита в ExcelСкачать

Финансовая грамотность. Тема Кредит: формулы и определения.Скачать

Полная стоимость кредитаСкачать

Вебинар по расчету стоимости потребительского кредитаСкачать

Не ставки по кредитам выросли, а условия стали прозрачнее: новые правила расчёта ПСКСкачать

Полная стоимость кредитаСкачать