Все о коде субъекта кредитной истории: что это, для чего используется, где получить.

Эффективный способ заранее оценить шансы на получение кредита – проверить, насколько хороша ваша кредитная история. Конечно, это актуально только в случае, если Вы уже оформляли займы, иначе она просто отсутствует.

Получить кредитный отчет можно в бюро, где он хранится, причем это могут быть одна или несколько организаций. Чтобы выяснить, какие бюро владеют информацией по вашим кредитам, полезно иметь код субъекта кредитной истории.

- Что это такое?

- Для чего нужен код субъекта КИ?

- Как получить код субъекта КИ?

- Как узнать код субъекта кредитной истории?

- Как узнать код онлайн?

- Можно ли узнать код кредитной истории через Сбербанк-онлайн?

- Как обойтись без кода?

- Где узнать код субъекта физического лица? Как узнать кредитную историю без кода?

- Что это?

- Зачем нужно знать коды при проверке кредитных историй

- Как узнать код, если забыли

- Договор

- Запрос в любое банковское учреждение

- В БКИ

- Для чего нужно менять код

- Аннулирование кода

- Предоставление дополнительного кода

- Как сформировать код, когда его нет?

- Как можно узнать список бюро, не зная кода

- Проверка КИ

- Код субъекта кредитной истории — как узнать и можно ли его получить онлайн через интернет

- Что такое код субъекта кредитной истории

- Как узнать свой код

- Что делать, если кода субъекта кредитной истории нет

- Как сменить код субъекта кредитной истории

- Код субъекта кредитной истории: что такое, как узнать

- Назначение кода

- Изображение кода

- Как найти код

- Отсутствует код: где получить

- Замена кода: причины, необходимость

- Дополнительный код

- Как узнать код субъекта кредитной истории — 3 проверенных способа + советы как сформировать код, если вы не брали кредит

- Кто выдает

- Как выглядит

- Для чего нужен

- Зачем менять

- Как сформировать код, если вы еще не брали кредит

- Кто еще может получить секретный пароль

- Способ 1. В кредитном договоре

- Способ 2. В банке

- Способ 3. В БКИ

- Реально ли обойтись без кода

- Запомнить

- Код субъекта кредитной истории

- Кредитный договор

- Обращение в банк

- Отправка запроса в БКИ

- Где и как получить код субъекта кредитной истории?

- Обращение в НБКИ

- Обращение в банк, который выдал первый кредит

- Оформление нового кредита

- 💡 Видео

Что это такое?

Код субъекта – это что-то вроде пин-кода банковской карты, посредством которого можно через специальную форму на сайте ЦБР запросить перечень организаций, содержащих ваше кредитное досье.

Устанавливается он самим заемщиком при оформлении займа. Согласно требованиям Центрального банка пароль должен содержать 4-15 символов и включать цифры и буквы кириллического или латинского алфавита. Одновременно использовать русские и латинские буквы запрещается. Для гарантии корректного распознавания пароля системой ЦБР рекомендуется применять латинские символы.

Как выглядит код субъекта кредитной истории (примеры):

Для чего нужен код субъекта КИ?

Пароль применяется для идентификации лиц, запрашивающих сведения об организациях, содержащих кредитное досье. Он защищает конфиденциальную информацию от посторонних людей, желающих узнать, где хранятся данные о ваших кредитах.

Зная код, можно производить следующие действия:

Впрочем, наличие займа не гарантирует того, что у Вас имеется код субъекта. Банки не вправе присваивать заемщику этот идентификатор, и если Вы не укажете код в договоре, данные будут передаваться без него.

Код субъекта КИ предназначен не для формирования кредитного отчета, а для составления запроса на выдачу списка БКИ, содержащих кредитное досье.

Как получить код субъекта КИ?

Обычно код присваивается в процессе оформления первого кредита. Вы выбираете произвольный набор символов и указываете его в договорной документации, а банк пересылает его вместе с данными о выданном займе в бюро, с которым сотрудничает. В свою очередь, БКИ направляет код и сведения о кредите в ЦККИ.

Одновременно разрешается иметь один пароль. Если в процессе получения очередного займа указать новый идентификатор, старый автоматически аннулируется.

Получение нового кода не означает, что старая кредитная история аннулируется. Все имеющиеся данные по кредитам сохранятся, просто для оформления запроса на предоставление перечня БКИ потребуется указать обновленный идентификатор.

Как узнать код субъекта кредитной истории?

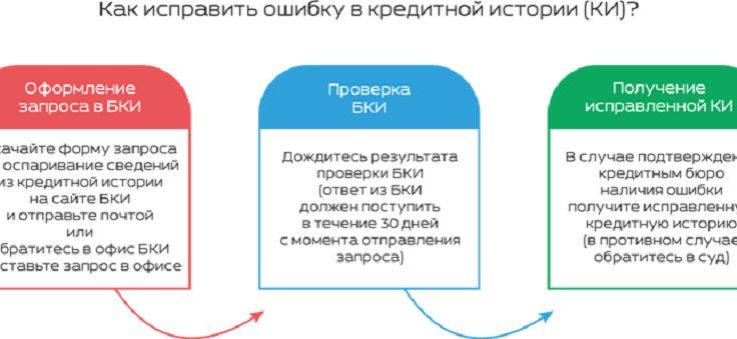

Если Вы забыли пароль, единственный вариант узнать его – проверить документацию, где Вы могли его указать. Если пароль в документах отсутствует, восстановить его не получится. Вместо этого можно сформировать новый идентификатор.

Делается это следующими способами:

- через банк;

- через партнеров и агентов Бюро Кредитных Историй (БКИ);

- через БКИ.

Чтобы назначить новый идентификатор, надо обратиться с паспортом в любой банк или БКИ и оформить заявление. Запрос перенаправят в Центральный каталог кредитных историй (ЦККИ), после чего выбранный вами код активируется. Услуга платная, за ее предоставление организации взимают комиссию (в среднем, 300 руб.).

Как узнать код онлайн?

Специального бесплатного сервиса, посредством которого можно по паспортным данным получить код субъекта КИ, нет. Сведения о пароле являются конфиденциальными и не предоставляются без личной идентификации заемщика.

https://www.youtube.com/watch?v=gKQx5nk1kT4

В интернете немало сайтов, предлагающих платно «подправить» кредитную историю или дистанционно узнать код субъекта, но, воспользовавшись их услугами, Вы можете получить недостоверную информацию или просто потеряете деньги.

Для формирования кода субъекта кредитной истории через интернет, следует пользоваться услугами только официальных партнеров БКИ. В частности, подобную услугу предоставляет ЗАО «Агентство кредитной информации» (сайт: akrin.ru) — это официальный партнер и агент Национального бюро кредитных историй (НБКИ).

Для формирования кода субъекта кредитной истории онлайн, через сайт akrin.ru потребуется:

- Зарегистрироваться на сайте и пройти процедуру идентификации личности (при наличии водительского удостоверения или загран.паспорта, подтвердить личность можно будет онлайн).

- Пополнить счет.

- Заказать услугу (стоимость изменения или формирования кода субъекта КИ стоит 300 руб.).

Можно ли узнать код кредитной истории через Сбербанк-онлайн?

Через интернет в частности можно направить в онлайн-кабинете запрос на получение кредитной истории в конкретном БКИ, при этом не все банки предоставляют такую услугу.

Через Сбербанк Онлайн можно направить запрос на получение кредитной истории из «Объединенного кредитного бюро». Документ будет содержать сведения о кредитах (погашенных и действующих), кредитный рейтинг и информацию о запросах сторонних организаций (банки, компания-работодатель), интересовавшихся вашей кредитной репутацией. Услуга предоставляется платно.

Узнать через Сбербанк Онлайн код субъекта кредитной истории нельзя. Чтобы отправить заявку на формирование пароля придется лично прийти в отделение банка с паспортом.

Как обойтись без кода?

В настоящее время, запросить информацию о БКИ в которых хранится ваша кредитная история, можно через портал государственных услуг Российской Федерации, подробнее о том как это сделать, описано тут.

Послать запрос в ЦККИ без кода можно через офис любого банка, БКИ, почтовое отделение или нотариуса. Вам потребуется предоставить паспорт и заполнить соответствующее заявление, в котором надо будет указать персональные данные. Ответ от ЦККИ с перечнем БКИ, в которых хранятся сведения о кредитах, поступит на ваш электронный адрес.

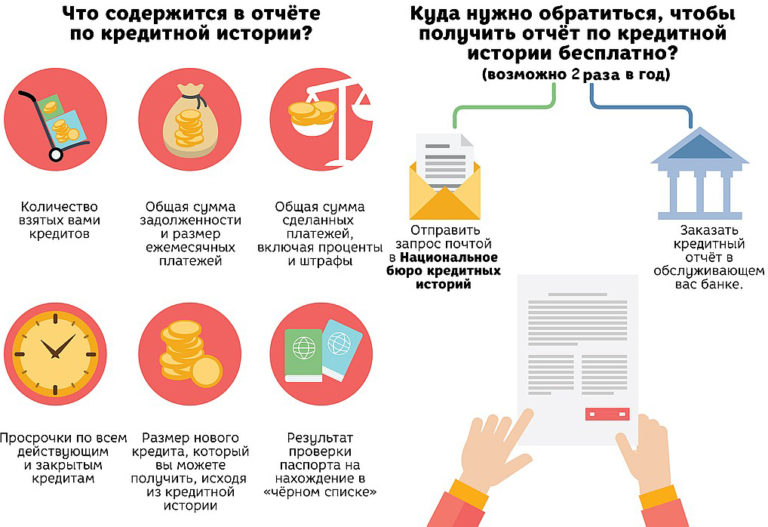

Для получения кредитного отчета придется обратиться непосредственно в БКИ, указанные в письме. Следует помнить, что раз в год каждый гражданин может оформить запрос на выдачу кредитной истории бесплатно.

Видео:Код субъекта кредитной истории - что это такое и как узнать его: ТОП-3 способаСкачать

Где узнать код субъекта физического лица? Как узнать кредитную историю без кода?

Код субъекта кредитной истории может пригодиться в некоторых ситуациях. Но что он собой представляет, зачем именно нужен? Ответ на эти и другие вопросы вы узнаете из статьи.

Что это?

Что такое код субъекта кредитной истории? Он служит неким идентификатором, который должен присваиваться в финансовой организации при самом первом обращении. Код формируется, когда человек впервые обращается в банковское учреждение за продуктом. Заемщик придумывает свой идентификатор самостоятельно. Данная комбинация, как правило, фиксируется в заключаемом соглашении.

К сведению! Законодательно код кредитной истории был введен в две тысячи пятом году, когда вступил в силу регламентирующий различные действия с кредитными историями федеральный закон под номером 218. Идентификатор начал применяться с 2006-го года и изначально разрабатывался для нужд НБКИ. Но позже активно использовать его стали и другие организации.

Как выглядит код субъекта кредитной истории? Это комбинация, составляемая из произвольного количества (от четырех до пятнадцати) символов: из кириллических (русских) букв и цифр либо из букв латинских и чисел. Но во избежание проблем желательно применять латиницу, так как при обработке кириллицы в дальнейшем могут возникать трудности. Как правило, сначала идут буквенные символы, а потом цифровые.

Зачем нужно знать коды при проверке кредитных историй

Зачем следует узнать код субъекта кредитной истории? Финансовое учреждение может запросить данный идентификационный номер для поиска местонахождения кредитной истории для ее дальнейшей проверки с целью анализа кредитоспособности своего потенциального клиента.

https://www.youtube.com/watch?v=fu3p345XI5g

Но код полезно знать и самому заемщику. Эта информация очень необходима для выяснения места хранения КИ, а именно для обращения в Центральный каталог кредитных историй (общепринятое сокращение – ЦККИ), контролирующий деятельность всех бюро, а также собирающий, хранящий и по запросам граждан (субъектов КИ) предоставляющий сведения о БКИ.

Полезная информация! Также, зная собственный личный код, можно его аннулировать, сменить или сформировать отдельно дополнительный идентификатор.

Код кредитной истории нужен для запросов через интернет в ЦККИ, а именно с официального веб-сайта Центробанка (https://www.cbr.ru).

Дистанционное обращение предполагает открытие доступа к определенным конфиденциальным данным, и для их получения требуется идентификация заемщика, осуществляемая как раз с помощью идентификатора.

Указание кода подтверждает, что запрос формирует именно человек, имеющий прямое отношение к искомой информации, а не третье лицо.

Для обращения в сами бюро за кредитными историями не придется указывать коды. Необходима только личная информация, паспортные и контактные данные.

Кроме того, если вы не сообщите идентификатор кредитору, к которому решили обратиться за заемными средствами, то он не имеет права из-за этого вам отказать.

Просто банк будет вынужден подавать запросы на предоставление КИ в разные бюро, что отнимет немало времени и значительно усложнит оценку кредитоспособности.

Как узнать код, если забыли

Не все люди знают свои коды субъекта. И это неудивительно, ведь, обратившись в кредитующую организацию и получив одобрение кредита, при подписании соглашения заемщик обращает внимание, прежде всего, на условия кредитования, а все остальные информационные и не имеющие отношения к займу данные его не волнуют.

Многих интересует, как узнать онлайн код субъекта кредитной истории. Сделать этого нельзя: дистанционно идентификаторы не предоставляются. Поэтому получить нужную информацию в интернете не получится. Но как узнать код субъекта кредитной истории, где посмотреть его лично? Есть разные способы, и они описаны ниже.

Договор

Если у вас на руках кредитный договор, то внимательно изучите его. Принадлежащие субъектам кредитных историй коды могут быть указаны или в текстах самих соглашений, или в «шапках» (вверху), или в приложениях.

Полезно знать! Центробанк утверждал указание под номером 1610-У, в соответствии с которым кредиторы принимают от заемщиков пароли для открытия доступа к данным о кредитных историях с подписями и датами. Такой документ выдается на бумажных носителях заемщику с пометкой «Код сформирован».

Раньше абсолютно все учреждения фиксировали в документах коды субъектов людей, обращающихся за займами и кредитами. Но сегодня такая практика применяется не во всех организациях: многие крупные банки расценивают идентификаторы как конфиденциальные служебные данные. Поэтому коды в договорах сегодня зачастую не указываются.

Запрос в любое банковское учреждение

Получить код субъекта кредитной истории возможно в финансовой организации, выдававшей вам кредит. Обычно от клиента для оказания данной услуги требуется только гражданский паспорт. Но также может понадобиться написание соответствующего заявления на предоставление кода.

Если кредитовавший банк отказывается предоставлять код вам как субъекту кредитной истории, вы не имеете возможности обратиться туда, или же кредит оформлялся очень давно, то идентификатор можно получать и в любом другом финансовом учреждении. Потребуется предъявить удостоверение личности, составить заявление и оплатить услугу (стоимость обычно варьируется от 180-200 до 300-350 рублей).

В БКИ

Субъект кредитной истории вправе обращаться в БКИ за выпиской из ЦККИ с перечнем бюро, где находится КИ. Нужно явиться с паспортом в офис (адреса есть на сайтах) и составить заявление (обычно заполняется готовый бланк). Данная услуга предоставляется платно.

https://www.youtube.com/watch?v=5QeZV0CMLXw

Некоторые организации предлагают вариант отправки запроса по почте. Нужно написать заявление или подготовить бланк, который заполнил лично заемщик, поставить свою подпись и заверить ее у нотариуса, оплатить услугу (возможна оплата онлайн) и направить конверт по почтовому адресу. Кроме того, найти хранящуюся в БКИ кредитную историю возможно через партнеров бюро.

Для чего нужно менять код

Код, присвоенный субъекту кредитной истории, возможно заменить. Причем новый идентификатор аннулирует старый автоматически. Это значит, что прошлый код становится недействительным.

Замена необходима по таким причинам:

- при возникновении подозрений на использование кода третьими лицами;

- из-за утери или забывания старого кода;

- если нынешний идентификатор чрезмерно сложный, не получается его запомнить.

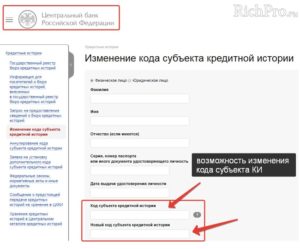

Бесплатно поменять свой код человек сможет через ЦККИ, причем через интернет: нужно зайти на сайт ЦБ и в разделе КИ отыскать опцию замены идентификатора. Но для заполнения онлайн-формы потребуется указание старой комбинации.

Аннулирование кода

Аннулировать код также возможно, и такое действие может потребоваться по той же причине, что и замена. Если вы подозреваете, что ваш идентификатор попал в руки посторонних людей, то вы можете просто удалить его.

Но полное аннулирование целесообразно, если вы не планируете оформлять новые кредиты и запрашивать свою кредитную историю. Иначе придется после удаления формировать код, хотя в данной ситуации гораздо удобнее заменить его.

Предоставление дополнительного кода

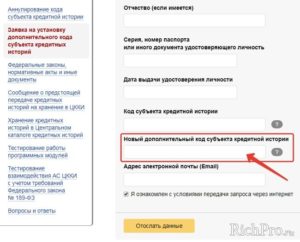

Дополнительный код выдается владельцу кредитной истории по запросу. Он потребуется для предоставления пользователю доступа к данным. Этот код временный, действует в течение двух месяцев. Получить его возможно через сайт Центробанка (для онлайн-заявки нужно знать основной идентификатор), а также через БКИ, банк.

Как сформировать код, когда его нет?

Код у субъекта кредитной истории может отсутствовать, если человек ни разу не брал кредитов, или если он оформлял займы до две тысяч шестого года, с которого введено использование идентификаторов.

Есть три проверенных способа формирования кода:

- Обратиться к кредитору, выдававшему первый заем. Придите в офис и попросите создать код. Возможно, понадобится написать соответствующее заявление. Обязательно предъявление паспорта.

- Подать запрос в иное кредитное учреждение. Код может быть сформирован при оформлении нового кредита, но это необязательно: банки определяют коды платно без выдачи займов.

- Оставить заявку в БКИ в головном офисе бюро или же с помощью письма. В первом случае явитесь в БКИ с паспортом и подайте заявление. Во втором случае заполните бланк запроса и поставленную на нем собственноручную подпись заверьте у нотариуса. Еще можно сформировать свой код субъекта кредитной истории у одного из партнеров бюро.

Выбор подходящего способа осуществляется с учетом сложившейся ситуации. Например, если вы брали кредит недавно, то проще и удобнее всего будет прийти в выдавший деньги банк. Если заем выдавался вам до 2006-го, тогда можно получить код в бюро или в любой кредитующей организации.

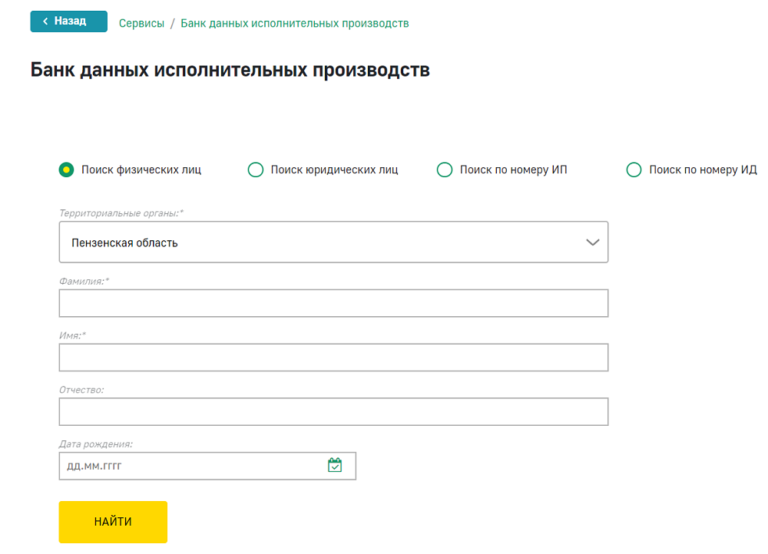

Как можно узнать список бюро, не зная кода

Если кода у субъекта нет, это не помешает ему получить перечень хранящих кредитную историю БКИ. Но тогда гражданин не сможет запросить список дистанционно. Зато есть иные способы определить место хранения информации о кредитных операциях заемщика:

- Из портала Госуслуг. Если вы зарегистрированы на Едином портале государственных услуг и ранее подтверждали свою учетную запись, то без проблем сделаете запрос в ЦККИ. В разделе налогов и финансов выбирайте услугу получения сведений о БКИ, заполняйте форму (в ней данные указываются автоматически) и отправляйте заявление.

- Через нотариуса. Он должен иметь лицензию.

- Через телеграф. Приходите в отделение почты с телеграфной связью и направляйте телеграмму. Оператор должен заверить личную подпись после предъявления удостоверения личности.

- Из любого финансового учреждения: банка, кредитного кооператива, микрофинансовой организации.

- Из какого угодно бюро кредитных историй.

Выбирайте способ и получайте список хранящих кредитную историю бюро.

Проверка КИ

Когда вы определили место хранения КИ одним из указанных способов, можно проверять следующими методами:

- В офисе бюро по заявлению.

- Письмом с запросом, где будет стоять нотариально заверенная подпись.

- Телеграммой, отправленной из оснащенного телеграфом почтового отделения. В ней указываются текст запроса, контакты, личные и паспортные данные. Подпись должен после предъявления отправителем паспорта заверить оператор.

- Через партнера БКИ. Наименования компаний и адреса ищите на официальных интернет-ресурсах бюро.

- Через сервис, например, http://сервис-ки.com/. Тут можно платно получить отчет в короткие сроки, просто заполнив форму и внеся оплату без регистрации, без идентификации.

- На сайте бюро или отдельном портале. Надо зарегистрироваться, идентифицироваться для подтверждения личности, авторизоваться.

- Через Госуслуги. С помощью подтвержденной учетной записи можно без обязательных идентификации и регистрации авторизоваться в личном кабинете сайта бюро и сделать заказ.

Теперь вам известно все о коде субъекта, о его функциях и особенностях использования.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Как узнать кредитную историю через ГосуслугиСкачать

Код субъекта кредитной истории — как узнать и можно ли его получить онлайн через интернет

Что такое код субъекта кредитной истории и зачем он нужен. Способы его узнать офлайн и через интернет. Можно ли обойтись без него и каким способом.

Два раза в год каждый россиянин, у которого есть кредитная история (КИ), вправе проверить её бесплатно, а за плату — сколько раз сочтёт нужным сверх этих двух. Чтобы воспользоваться этой возможностью, для ряда вариантов проверки требуется код субъекта кредитной истории. Рассказываем, что это такое, как его узнать и можно ли обойтись при проверке кредитной истории без него.

Что такое код субъекта кредитной истории

Специализированные организации, в которых хранятся кредитные истории, появились в России после 2005 года, когда вступил в силу закон, регламентирующий их ведение, хранение и ознакомление с ними. Такие организации называются бюро кредитных историй (БКИ).

Кредитные истории хранятся в разных бюро, не редкость, когда КИ одного человека находится на хранении в двух-трёх, а то и больше организациях и отражают его взаимодействие с разными кредиторами. Так получается, потому что бюро кредитных историй много, это не государственные структуры, а частные компании.

А с каким из них сотрудничать, каждый кредитор определяет самостоятельно.

Информация, в каких бюро чьи кредитные истории хранятся, аккумулируется в Центральном каталоге кредитных историй (ЦККИ). Эта структура, в отличие от бюро, государственная.

А основным способом удалённой идентификации заёмщика в ЦККИ при запросе сведений о его кредитной истории и выступает код её субъекта. Если заёмщик знает этот код, ему достаточно сделать запрос в ЦККИ на сайте Центробанка РФ.

Если не знает, придётся идентифицировать свою личность в ЦККИ другими способами, большинство которых сопряжены с затратами в части как времени, так и денег.

https://www.youtube.com/watch?v=GBjt-IrghF4

Коды субъекта кредитной истории существуют основные и дополнительные. Впрочем, заёмщику достаточно знать основной. Дополнительный, который действует два месяца с момента создания, заёмщику, то есть самому субъекту КИ, не нужен. Дополнительный код требуется только для идентификации банка или другой финансовой организации, которая передаёт сведения о субъекте в БКИ.

Код кредитной истории формирует сам заёмщик, когда берёт кредит. Сам код представляет собой набор произвольных букв и цифр. Когда человек оформляет очередной кредит, он вправе использовать имеющийся код, если его знает, или придумать взамен новый.

Код субъектов кредитной истории выглядит примерно так, но нередко рекомендуется использовать латинские буквы, а не кириллические

Однако в первое время действия законодательства о кредитных историях коды придумывали сами финансовые организации, а заёмщики могли их и не знать.

В 2021 году придумывать код кредитной истории должен заёмщик при оформлении кредита, у банков такого права нет.

Однако сам я оформлял разные кредитные продукты в 2006 и 2013 годах, и банковские работники не предложили мне придумать код субъекта кредитной истории ни разу. Поэтому я его и не знаю.

Впрочем, есть способ, который позволяет быстро и бесплатно получить нужную информацию из ЦККИ и без него, им я и пользуюсь.

Как узнать свой код

В 2021 году узнать собственный код субъекта кредитной истории можно такими способами:

- Посмотреть в договоре с банком. Код может быть выписан на отдельном листе или содержаться в шапке договора, на первой или последней страницах или в приложениях. Но может его в кредитном договоре и не быть. Банк вправе выдать код клиенту при подписании договора или включить его в договор, но делать это не обязан.

- Обратиться в банк, где брали кредит.

- Обратиться в любой другой банк, даже тот, которому ничего не должны и вообще не являетесь клиентом. Но услуга в этом случае будет платной.

- Обратиться в любое бюро кредитных историй. Услуга платная.

Варианты, которые связаны с обращением в банк или БКИ, предполагают личный визит в выбранную организацию с паспортом. Понадобится также написать заявление — на месте вам выдадут бланк, который можно будет заполнить. Стоит эта услуга в стороннем банке или БКИ в среднем 300 рублей, в банке, где вы брали кредит — бесплатно.

А вот узнать код субъекта кредитной истории через интернет в 2021 году нельзя. Не поможет и система Сбербанк Онлайн. Через этот сервис можно только на платной основе запросить свою КИ из Объединённого кредитного бюро. Но прежде чем это делать, надо узнать, есть ли в нём ваша КИ.

Что делать, если кода субъекта кредитной истории нет

Кода субъекта кредитной истории может не быть только у человека, у которого нет самой КИ. В остальных случаях он есть, но вы его не знаете, забыли, потеряли.

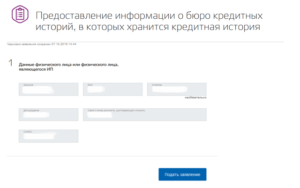

Однако чтобы быстро и бесплатно узнать в ЦККИ, где хранится ваша кредитная история, достаточно подтверждённого аккаунта на портале госуслуг.

Чтобы воспользоваться этой возможностью, надо на портале найти в каталоге подраздел «Сведения о бюро кредитных историй». Он находится в разделе каталога «Налоги и финансы».

Нужная услуга называется «Доступ физических лиц к списку организаций, где хранится кредитная история»

С помощью учётной записи на «Госуслугах» можно пройти идентификацию также в БКИ, где хранится кредитная история, чтобы её проверить. Именно этим способом я и пользуюсь, чтобы узнать, в каких БКИ хранится моя история, и получить доступ к ней.

Не все БКИ допускают такой вариант идентификации, но в четырёх крупнейших, с которыми работает большинство российских банков, такая возможность есть, а моя КИ хранится в двух из них.

Этот способ проверить свою КИ удобен тем, кто фактически живёт за границей и в России бывает нечасто.

Не ехать же специально ради того, чтобы узнать код, а подгадать под поездку, которую можно совместить с другими делами, получается не всегда.

https://www.youtube.com/watch?v=EIzS4FlORdE

Не зная код субъекта кредитной истории, запрос в ЦККИ можно сделать и такими способами:

- заказным письмом с уведомлением о вручении с заверенной нотариусом подписью под заявлением;

- заверенной телеграммой;

- через микрофинансовую организацию или кредитный кооператив.

Но все эти варианты предполагают затраты на услуги нотариуса, почтовой или телеграфной связи и тому подобные

Ещё один вариант — обратиться во все существующие бюро кредитных историй. Но лучше обойтись без него. В 2021 в России действуют 13 БКИ, ваша КИ, скорее всего, хранится максимум в трёх, а нести расходы вам придётся для подтверждения личности в каждом бюро.

Как сменить код субъекта кредитной истории

Изменить код субъекта кредитной истории вы можете в любой момент. Распространённые причины — у вас есть основания думать, что код вместе с паспортными данными попал в руки третьих лиц, вы не знаете свой код и предпочитаете не узнавать его, а придумать новый, или же вы хотите заменить его тем, что лучше вам запоминается.

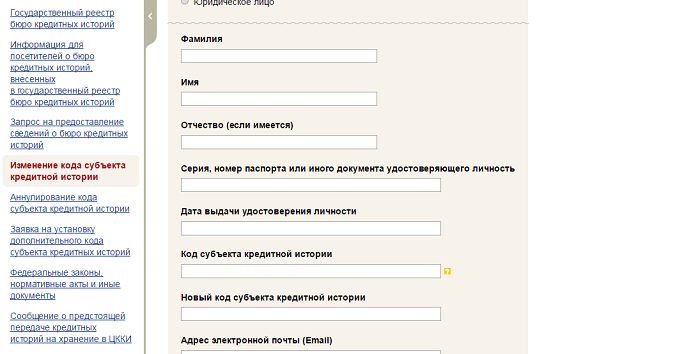

Если вы знаете старый код, достаточно воспользоваться формой на сайте ЦККИ. В неё нужно будет ввести свои Ф. И. О., серию, номер и дату выдачи паспорта и старый и новый коды.

Возможна замена кода, если вы не знаете его. В этом случае нужно обратиться с паспортом в любые банк, МФО, кредитный кооператив или бюро кредитных историй, заполнить заявление на предложенном бланке и оплатить на месте услугу — в среднем 300 рублей.

Для смены кода субъекта кредитной истории онлайн нужно знать текущий

Вы также можете придумать новый код при оформлении очередного кредита. Ничего платить и вспоминать имеющийся код в этом случае не надо.

Код субъекта кредитной истории требуется в таких ситуациях: запрос в ЦККИ сведений, где хранится ваша КИ, через сайт Центробанка, использование имеющегося кода при оформлении нового кредита и смена его через онлайн-запрос на сайте Центробанка. Однако узнать, где хранится ваша кредитная история, вы можете и без кода — с помощью учётной записи на «Госуслугах» бесплатно, в остальных случаях — с оплатой ряда услуг.

Видео:Как узнать свои долги по кредитам и микрозаймам | Бесплатная кредитная историяСкачать

Код субъекта кредитной истории: что такое, как узнать

Термин введен Законом №218-ФЗ, регулирующим процедуру образования кредитных историй и общее функционирование системы. Как узнать свой код субъекта кредитной истории? Код придумывает сам заемщик как субъект КИ.

В последующем пароль необходим при запросах в главное хранилище досье — Центральный каталог кредитных историй — о конкретных бюро, где сформирована история субъекта, и подтверждает правомерность запроса.

Составляется код в виде цепочки цифр и букв.

Назначение кода

Итак, при подаче заявки на кредит сотрудник банка спросит кодовый номер субъекта, имеющего собственную историю кредитополучателя. Такой идентификатор необходим, чтобы оперативно найти конкретное БКИ, где размещены данные о финансовой дисциплине заемщика. Шифр одновременно персонифицирует субъект КИ и открывает доступ к информации.

Если человек раньше не брал кредиты, то такого идентификатора у него нет. Изначально код заемщик формирует, заключая договор займа в кредитном учреждении. У финансовой структуры нет полномочий присваивать код, это происходит с согласия субъекта. Заемщик вправе определить шифр не только в момент подписания договора, но и потом, даже после завершения договора.

Сведения могут находиться в нескольких БКИ, но код может быть только один, он не имеет срока и распространяется на все данные о субъекте, поступающие ЦККИ. Благодаря этому для пользователя складывается полная картина для него как для заемщика. Сам владелец кода с помощью идентификатора может:

- получить сведения о БКИ, хранящем кредитное досье;

- установить дополнительный защитный код;

- поменять, аннулировать код.

Нередко желающие взять кредит интересуются, можно ли обойтись без идентификационного номера? Из-за отсутствия пароля банковская организация отказать в кредите не может и обязана самостоятельно запрашивать сведения в бюро. Без идентификационного номера сделать по всем работающим БКИ это проблемно, и отчет может не отражать всей картины.

https://www.youtube.com/watch?v=nEFeCQHVY1o

Шифр необходим и самому заемщику, чтобы оперативно проверять состояние кредитного досье.

При получении отчета из бюро код необязателен, при запросе указываются персонифицирующие сведения (ФИО, данные паспорта), но этот способ применяется крупными бюро, где может не оказаться досье.

Если клиент не располагает информацией о точном месте хранения, о конкретном БКИ, придется выяснять место хранения истории, тогда и необходим код.

Резюме: код требуется и кредитору, и заемщику. Финансово-кредитные структуры применяют персональный идентификационный номер для сбора сведений о репутации субъекта. Кредитуемый — для отслеживания КИ, чтобы оценить себя «глазами» кредитора и при необходимости устранить допущенные неточности и ошибки в досье.

Контроль собственного досье субъект начинает с уточнения информации о месте нахождения. Центральный каталог КИ хранит сведения о бюро, где размещена кредитная история. Зная собственный код, владелец пароля получает из ЦККИ справку о месте нахождения досье. Когда сведения из Центрального каталога получены, заемщик запрашивает отчеты из конкретных бюро, формирующих КИ.

Изображение кода

Кодовая комбинация включает цифры и русские или латинские буквы (для дополнительного шифра предусмотрено применение букв только одного алфавита без учета регистра). Количество знаков: минимум — 4; максимум — 15.

Пример, как выглядит код субъекта кредитной истории:

Как найти код

Существуют следующие способы, где взять код субъекта кредитной истории:

- Найти в кредитном договоре. Это оперативный и простой вариант, но некоторые не знают, где посмотреть в договоре код субъекта кредитной истории. Согласно Указанию ЦБ РФ №1610-У, кредитор принимает у заемщика пароль к доступу КИ с проставлением его подписи, даты и заверяет отметкой «Код сформирован/подтвержден» и выдает код клиенту на бумаге. Если такого бумажного документа не оказалось или он не оформлен, посмотрите на последней странице или шапке договора, в приложениях к нему.

- Запросить у банка-кредитора. Законодательство не обязывает кредитора включать код в договор, а поскольку эти сведения конфиденциальны, то не каждое банковское учреждение указывает в договорах кодовые данные. Если шифр не обнаружен в договоре, необходимо обратиться к кредитору. Как правило, для этой услуги оформляется письменное заявление на запрос. От заявителя будет нужен паспорт.

- Обратиться в любую банковскую структуру. Это доступно, даже если вы не обслуживаетесь как клиент. Предъявите паспорт и напишите заявление. Услуга платная, и у каждой организации собственный тариф: 180–300 рублей.

- Получить в НБКИ. В этом варианте заполняется нотариально заверенное заявление и оплачивается услуга через любой банк (стоимость 300 рублей). Реквизиты получателя размещены на официальном портале НБКИ, или можно заплатить через сам портал.

- Узнать в любом БКИ. Понадобится паспорт и заявление. Услуга стоит 300 рублей.

Рекомендуется хранить код в надежном месте, чтобы избежать ненужных финансовых затрат и беспокойств в поисках вариантов формирования нового шифра.

Типична ситуация, когда заемщики интересуются, как узнать код субъекта кредитной истории онлайн. Подобного сервиса, где доступен собственный кредитный пароль в интернете, нет, поскольку сведения персональны и охраняются от доступа по законодательству. Чтобы информацией не воспользовались махинаторы, предусмотрено личное обращение субъекта или отправка запроса почтой.

В режиме онлайн можно заполнить и направить запрос в конкретное БКИ:

- через личный кабинет клиента на сайте банка-кредитора, если банковская организация оказывает подобную услугу;

- через ЦККИ.

Отсутствует код: где получить

Шифр может отсутствовать, если не сформирован или потерян, либо заем был получен до вступления в силу закона о КИ. Тогда субъект может получить новый идентификатор.

Организации, в которые следует обращаться за новым кодом, и алгоритм действий:

- На сайте скачать бланк заявки.

- Заверить у нотариуса подпись на заполненной форме.

- Оплатить онлайн комиссионный сбор на портале НБКИ.

- Заявку и копию платежной квитанции отправить почтой по адресу НБКИ: 121069, Москва, Скатертный переулок, дом 20/1.

- Получить отчет по указанному в письме адресу заявителя.

- Банк, первоначальный кредитор:

- Обратиться в банк, где получен первый после 2006 года кредит.

- Оформить заявление и согласие на обработку персональных данных.

- Заплатить за услугу.

- Получить отчет.

- Оформить кредит на небольшую сумму.

- Назначить код, подписывая договор.

- Получить договор или отдельное приложение с паролем.

Замена кода: причины, необходимость

Законодательно субъект наделен правом сменить персональный номер. Цель замены — обеспечить безопасность собственной информации. Такая необходимость возникает еще при потере кода. Вместе с тем получение новых кодовых параметров не означает автоматическое обнуление негативного финансового прошлого.

https://www.youtube.com/watch?v=A03N_pdN3Ms

Получая новый заем, клиент формирует новый идентификатор, автоматически заменяющий прежний. Если потом отыскивается ранее сформированный шифр, он считается недействительным. При забывчивости или потере пароль не восстанавливается, а формируется снова через банковскую структуру, ЦККИ или БКИ. Услуга по замене и аннулированию платная.

Одна из причин ответа Центрального каталога на запрос по досье, что информация не обнаружена и требуется уточнение реквизитов запроса, — неверное указание кода или указание уже аннулированного пароля. При допущенных опечатках запрос отправляется снова, что продлевает сроки отчета. Поэтому при заполнении бланка проверяйте внимательно кодовые параметры, в частности при замене.

Дополнительный код

Заемщику дано право предоставлять отдельным пользователям дополнительный код. Такой вид пароля действителен два месяца и аннулируется ЦККИ.

Как получить код субъекта кредитной истории (дополнительный):

- на портале Банка России в блоке «Кредитные истории» заполнить соответствующий бланк, указав действующий основной код;

- через банковскую структуру или БКИ без указания основного кода.

Видео:Что такое код субъекта кредитной истории?Скачать

Как узнать код субъекта кредитной истории — 3 проверенных способа + советы как сформировать код, если вы не брали кредит

Роль кредита в жизни россиян занимает особое место. Опыт пользования заемными деньгами у каждого свой, есть немало интересных и поучительных историй на эту тему. Казалось бы, о кредитах мы знаем все, но вопрос о том, что такое код субъекта кредитной истории многих ставит в тупик.

Прочитайте нашу статью о секретном шифре и узнайте, где его получить, как аннулировать, когда и как использовать.

Код субъекта КИ – идентификатор заемщика.

Зная свой шифр, каждый гражданин без труда определит, какое Бюро хранит его кредитное досье.

Кто выдает

Индивидуальный пароль генерируется при первом обращении за ссудой. Банк или МФО, оформляя кредитный договор, указывают его в документе либо в приложении. Высылая данные для кредитной истории клиента в БКИ, кредитор одновременно отправляет и код доступа.

Есть и другой способ формирования пароля: по заявке клиента это может сделать любой банк. Обязательное условие — наличие КИ.

Как выглядит

Пароль состоит из произвольного набора цифр и букв (от 4 до 15 знаков). И хотя ЦБ РФ в 2005 году выпустил регламент с примерами формирования шифров, некоторое время сохранялась практика самостоятельного составления кодов.

Например, если вы получали первый кредит до 2007 года, в банке наверняка попросили у вас придумать и написать латиницей слово или набор цифр и букв. Это и стало вашим кодом. Поэтому, в НБКИ не удивляются идентификаторам Tambov2009 или Fedor210372.

Сегодня банки и МФО при оформлении первой ссуды стали формировать шифры, ориентируясь на инструкцию Центрального Банка. Распространенный пример – произвольное сочетание латинских букв и каких-то цифр вы видите на фото:

Пример кода доступа

Для чего нужен

Личный шифр используется для получения информации из БКИ (один раз в год досье выдают бесплатно). В России работают несколько десятков БКИ, и чтобы определить, где хранится ваше досье, нужно знать пароль.

Другого использования у кода нет. Для получения нового кредита идентификатор не нужен, и кредитор не вправе отказать клиенту, если тот не знает свой номер.

Важно: пароль уникален. Его владелец может самостоятельно получать информацию через сайт ЦБ РФ. Здесь же заемщик может изменить или аннулировать свой пароль.

Зачем менять

Это делается в целях безопасности. Несмотря на высокий уровень информационной защиты, бывают разные ситуации. И если ваши персональные данные оказались у мошенников, нужно принимать срочные меры.

https://www.youtube.com/watch?v=vWw96egTC1g

Если удалили идентификатор и не знаете, как его восстановить, вам помогут в НБКИ, читайте об этом в следующем разделе.

Как сформировать код, если вы еще не брали кредит

Если нет опыта кредитования, нет и кода субъекта. Это правило должны знать все потенциальные заемщики.

Мы рассмотрим решение для ситуаций, в которых пароль был утерян или не был присвоен. Дело в том, что до 2006 года заемщиков не обязывали законодательно получать шифры. И если вы оформляли кредит в 2005 году и ранее, имеете право получить идентификатор заново. Мы расскажем, как это сделать.

1) На сайте НБКИ

- зайти на сайт НБКИ и скачать бланк заявки;

- заполнить бланк и заверить подпись у нотариуса;

- перечислить комиссию 300 рублей;

- выслать заверенный бланк и копию квитанции в НБКИ.

Все операции (аннулирование, замена) с кодом субъекта произведут специалисты НБКИ, после чего отправят вам отчет на указанный адрес.

2) У банка – кредитора

Обратитесь в банк, выдавший первый кредит. Потребуется написать заявление, дать согласие на передачу персональных данных в БКИ. Услуга платная, комиссия составит 300 рублей.

Если той финансовой структуры уже не существует (в последние годы ЦБ РФ резко сократил их количество), есть третий способ.

3) Получая новый кредит

Оформите небольшую ссуду. Подписывая кредитный договор, укажите новый пароль. По нему вы узнаете свою КИ.

Кто еще может получить секретный пароль

Сразу скажем, что личный идентификатор не передается третьим лицам. Это закрытая информация и распоряжаться ею может только сам владелец.

Но есть альтернативный способ получить доступ к базе кредитных досье: временный пароль. Этим инструментом пользуются банки и финансовые организации, проверяя платежеспособность заемщиков. По их заявке Центробанк создает дополнительный код, действующий 30 дней и дающий право просматривать КИ физических лиц.

Сегодня очень просто найти нужную информацию быстро и не выходя из дома.

Но код субъекта КИ нельзя найти через интернет, простым поиском. Есть три способа его узнать:

Способ 1. В кредитном договоре

Шифр может быть указан в документе или в приложении к нему.

Несколько лет назад банки указывали код субъекта в договорах, но сейчас эта практика сохраняется не всеми. Например, крупные структуры (Сбербанк, ВТБ и др.) считают личные идентификаторы закрытой, служебной информацией и не печатают их на бланках.

Чтобы проверить, есть ли в вашем договоре шифр, посмотрите в правом верхнем углу страницы.

Пример на фото:

Способ 2. В банке

Если идентификатор не найден в договоре, идите в банк. Информацию вам предоставят по предъявлению паспорта. Но не всегда банки идут навстречу клиентам: ссылаясь на внутренние правила, менеджеры могут отказать в выдаче информации. И тогда остается третий способ.

Способ 3. В БКИ

Обратитесь в офис ближайшего БКИ, предъявите паспорт и напишите заявление, оплатите комиссию (от 200 до 300 рублей).

Если нет возможности лично посетить филиал БКИ, отправьте заявку на получение пароля почтой в НБКИ, как описано выше.

Реально ли обойтись без кода

Можно ли жить без кода субъекта? В принципе, да. Если вы не пользуетесь кредитами и не планируете получать ссуды, идентификатор кажется лишней информацией.

Но эксперты рекомендуют рассматривать личный пароль как инструмент для постоянного контроля кредитного досье:

- Во-первых, мошенничество в финансовой сфере не редкость. И вашими паспортными данными могут воспользоваться для оформления ссуды или займа в МФО. Зная свой код и периодически проверяя КИ, вы вовремя отреагируете на ситуацию и предотвратите нежелательные последствия (визиты коллекторов, например).

- Во-вторых, от обращения в банк не стоит зарекаться. Вас могут попросить стать поручителем или созаемщиком – в этих случаях проверка КИ обязательна. Имея доступ к информации, вы бесплатно получите сведения и быстро оцените шансы на успех.

О том, где хранятся ваши досье, смотрите в видеоформате:

Запомнить

- Код субъекта КИ формируется при получении первого кредита или займа и состоит из набора символов (цифр и букв).

- Идентификатор присваивается конкретному лицу, относится к закрытой (секретной) информации и не передается третьим лицам.

- Пароль нужен для доступа к своей кредитной истории.

- Получить новый пароль или заменить имеющийся можно через НБКИ, отправив заверенный нотариально запрос.

До новых встреч!

(3 2,33 из 5)

Загрузка…

Видео:Как проверить кредитную историю бесплатноСкачать

Код субъекта кредитной истории

Во избежание недоразумений или обманов, необходимо владеть достоверными знаниями о понятиях, способных облегчить жизнь. Именно к такому разряду относится термин “код субъекта кредитной истории”, не так давно введенный в пользование кредитных организаций.

Что представляет код, как его сформировать и как им пользоваться — подробно расскажем.

Сегодня даже самый непрогрессивный пользователь банковских услуг знаком с таким понятием, как ПИН-код. Если попросту, то PIN-код — это условное слово или набор знаков, позволяющих получить законный доступ к ресурсу банковской карты.

По аналогии, код субъекта кредитной истории — такой же ПИН-код, придуманный кредитополучателем в момент подписания договора. Позволяющий в последующем этому заемщику получать пропуск к сведениям, находящимся на долговременном хранении в Центральном каталоге кредитных историй.

https://www.youtube.com/watch?v=7lLOdbJFxhs

Пароль для доступа в ЦККИ вправе сгенерировать и менеджер банка, заранее получивший письменное согласие от владельца КИ.

Зная определенную комбинацию, клиент банка может оперативно и безошибочно получить нужные сведения из ЦККИ о том, в каких именно коммерческих бюро хранится его база данных.

Кроме того, код является определенным замком, препятствующим посторонним получать конфиденциальные сведения, даже если они знают реквизиты удостоверения личности или страхового номера индивидуального лицевого счета владельца КИ.

Сгенерировать код впервые можно непосредственно во время процедуры заключения договора на получение потребительского кредита. Лицо, имя которого внесено на титульный лист финансового досье, может иметь только один актуальный код. Старый пароль упраздняется, если клиент:

- при очередном обращении в банк или МФО придумывает новую комбинацию кода;

- принял решение отменить код, без намерения сгенерировать новый.

Код выглядит как произвольная комбинация букв и цифр, сформированная на основании определенных требований:

- Длина кодового слова не должна:

- быть менее четырех символов;

- превышать более пятнадцати символов;

- Комбинация должна составляться из:

- арабских цифр и русских букв;

- арабских цифр и английских букв.

Важно, не сочетать буквы, относящиеся к разным алфавитам. Буквы можно писать как строчные, так и заглавные, потому что регистр не учитывается.

Эксперты советуют для предотвращения возникновения технических неполадок при генерации пароля использовать цифры и прописные буквы английского алфавита.

При необходимости можно узнать уже имеющийся код кредитной истории. Притом используя разные способы как бесплатные, так и платные.

Кредитный договор

Найдите в домашнем архиве самый последний договор кредитования, который был заключен после 2005 года. Обратите внимание на правый верхний угол первой страницы, там может быть расположен уникальный код.

Хотя разумно, что многие кредитные организации не включают в текст договора такой важный идентификатор. Ведь к печатному экземпляру договора имеют доступ посторонние люди.

Обращение в банк

Намереваясь получить код субъекта кредитной истории, можно обратиться в кредитную организацию и написать заявление на предоставление выписки:

- во-первых, код может быть зафиксирован на экземпляре договора, являющегося внутренней документаций;

- во-вторых, код является обязательным атрибутом согласия на передачу персональных данных в одно или несколько бюро КИ.

Информация о коде должна быть передана в печатном виде лично в руки заявителю.

Отправка запроса в БКИ

Зная из полученной в ЦККИ информации, в каком БКИ хранится кредитная история, можно отправить запрос на получение действующей кодовой комбинации. Для этой цели использовать интернет нельзя, так как передача информации будет в таком случае осуществляться по не защищенным от постороннего доступа каналам связи.

Запрос отправляется письмом по почте, при соблюдении следующих условий:

- подпись нужно заверить нотариусом;

- квитанцию об оплате услуги необходимо вложить оригинальную.

В бюро кредитных условий стоимость любой операции с кодом субъекта составляет, в среднем, около 300 рублей.

Клиенты банков привыкли, что любую информацию можно получить, не выходя из дома, в режиме онлайн. Но чаще всего предоставление конфиденциальной информации происходит через личные кабинеты, вход в которые осуществляется посредством ввода пароля.

Информация о кредитной истории и о коде субъекта кредитной истории является персональной. Получить данные можно лично в БКИ, которые не предоставляют услуги личного кабинета.

Поэтому узнать код онлайн не представляется возможным, прежде всего с точки зрения информационной безопасности.

Где и как получить код субъекта кредитной истории?

Намереваясь отслеживать качество своей кредитной истории начиная с первой записи, заемщик должен позаботиться о наличии кода кредитной истории. Сформировать уникальный секретный код можно в любое время.

Обращение в НБКИ

Национальное бюро кредитных историй — одна из множества организаций, занимающихся хранением баз данных о заемщиках. Именно с НБКИ российские банки заключают договоры на передачу данных. Поэтому доверить формирование кода субъекта можно этой организации. Для этого:

- Скачиваем форму запроса с официального сайта nbki.ru.

- Заполняем, внося корректно достоверную информацию.

- Указываем новый код субъекта КИ.

- Подписываем запрос.

- Заверяем подпись у нотариуса.

- Оплачиваем услугу онлайн на сайте или в кассе любого банка.

- Прикладываем к запросу квитанцию.

- Направляем письмо по адресу: Национальное бюро кредитных историй, переулок Скатерный, дом 20, строение 1, город Москва, 121069.

Рекомендуем отправлять заказное письмо для возможности отслеживания отправления по трек-коду.

После получения запроса, сотрудники НБКИ в течение одного рабочего дня присвоят субъекту кредитной истории код. И обязательно сообщат о произведенной операции письменно.

Обращение в банк, который выдал первый кредит

Если у заемщика уже оформлен кредит. Он в период действия договора или после окончания действия договора вправе обратиться в кредитную организацию и сформировать код. Для этого:

- субъект заполняет бланк, собственноручно вписав буквы и цифры;

- указывает буквы, какого алфавита он использовал;

- оставляет запись “код подтверждаю”;

- подписывает документ;

- проставляет дату.

Код субъекта, сформированный по всем правилам, принимается банком. На руки субъекту выдается бумажный документ, на котором напечатан код.

Оформление нового кредита

Стоит иметь в виду, что если ранее не было кода, то в интересах заемщика при заключении нового договора сформировать его. Это облегчит клиенту поиск кредитной истории и не позволит спутать его уникальную личность с однофамильцами.

https://www.youtube.com/watch?v=tXyGho3eTYE

Менеджер вправе предложить клиенту придумать самостоятельно секретную комбинацию или с его согласия сформировать уникальный код.

Позаботьтесь о том, чтобы код был передан вам сотрудником на бумажном носителе. Так как не всегда информация размещается в договоре.

У владельца кредитной истории может на законных основаниях отсутствовать код субъекта кредитной истории. Он может его:

- Вообще не формировать.

- Сформировать в период, когда:

- договор займа вступит в силу;

- закончится действие кредитного договора.

Граждане, не имеющие кредитной истории, не являются субъектом кредитной истории, следовательно, не имеют и кода субъекта кредитной истории.

Несмотря на то, что код субъекта имеет неограниченный срок действия. Владелец кредитного досье без указания причины, может изменить или удалить его. Для этого заемщик должен обратиться:

- персонально в отделение любого финансового учреждения или любого официально зарегистрированного бюро, путем предоставления паспорта идентифицировав свою личность;

- через интернет-связь путем заполнения онлайн-заявки в Центральный каталог, отслеживающий местонахождение кредитных историй.

Запрос на любые действия с кодом субъекта КИ можно отправить и посредством почтовой связи, обязательно заверив подпись нотариально.

Заемщик вправе придумать для каждого юридического лица, желающего запрашивать кредитную историю, дополнительный пароль. После чего он может передать этот непостоянный пароль пользователю КИ, получившему письменное согласие от субъекта, на запрос и получение в ЦККИ информации о бюро, в которых находится его история.

Временный код создается заемщиком и переходит в ЦККИ посредством отправления заявительного документа на установку еще одного или нескольких кодов. Форма заявления размещена на интернет-портале Центробанка РФ.

Максимальный срок действия временного пароля — 2 календарных месяца. По истечении этого срока происходит его автоматическое аннулирование.

Так как дополнительный пароль является ограниченным во времени аналогом основного кода субъекта КИ, то он может быть сформирован при наличии кредитной истории.

💡 Видео

Как узнать проверить кредитную историю через телефон бесплатноСкачать

КАК ПРОВЕРИТЬ СВОЮ КРЕДИТНУЮ ИСТОРИЮ через госуслугиСкачать

Как проверить долги по кредитам и микрозаймам быстро и бесплатно? Где узнать о всех долгахСкачать

Проверяю кредитную историю БЕСПЛАТНО за 5 мин через ГОСУСЛУГИ. Пошаговая инструкция.Скачать

Кредитная история - что это такое и как узнать (проверить) и исправить свою кредитную историюСкачать

Где проверить свою кредитную историю онлайн бесплатно за 5 минутСкачать

Как бесплатно проверить КРЕДИТНУЮ ИСТОРИЮ онлайн? Бюро кредитных историйСкачать

Как проверить свой кредитный рейтинг?Скачать

Получение персонального кредитного отчетаСкачать

Как узнать, оформлен ли на вас кредитСкачать

Как узнать свою кредитную историю?Скачать

Как узнать номер лицевого счетаСкачать

Как проверить свою кредитную историю // Запрашиваем информацию в кредитных бюро // Плохая кредитнаяСкачать

Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

Как и где проверить физическое лицо на банкротство?Скачать