Шрифт A A

Чтобы не переплачивать, многие заёмщики погашают кредиты раньше срока. Но не все знают, что можно сделать возврат процентов по кредиту при досрочном погашении. Наша редакция выяснила, как это сделать правильно.

- Получится ли вернуть проценты по займу при досрочном погашении

- Как узнать сумму переплаты

- Пример расчета

- Порядок действий при возврате процентов

- Как написать заявление

- Необходимые документы

- Что делать в случае отказа

- Возврат процентов при досрочном погашении кредита

- Особенности расчета платежей

- Правила возврата процентов при досрочном погашении кредита

- Правила досрочного погашения кредита

- Справка об окончании кредитных обязательств

- Заявление на возврат процентов

- Калькулятор

- Как вернуть проценты по кредиту при досрочном погашении?

- Ануитетные платежи

- Возврат процентов при ануитетных платежах

- Возврат процентов при досрочном погашении кредита

- Справка о полном погашении кредита

- Калькулятор возврата

- Возврат дополнительных платежей

- Возможные причины отказа в возврате процентов

- Заключение

- Можно ли вернуть проценты по кредиту и как это сделать?

- Виды займов

- Компенсация от банка

- Возвращение через налоговую

- Как вернуть проценты по кредиту при досрочном погашении

- Что такое аннуитет

- Формула аннуитета и ее особенности, влияющие на размер платежа

- Пример расчета переплаты процентов по аннуитету:

- Как можно вернуть переплаченные проценты по кредиту или ипотеке

- Порядок действий для возмещения излишней уплаченных процентов

- Как рассчитать сумму процентов, подлежащих возврату

- 🎥 Видео

Получится ли вернуть проценты по займу при досрочном погашении

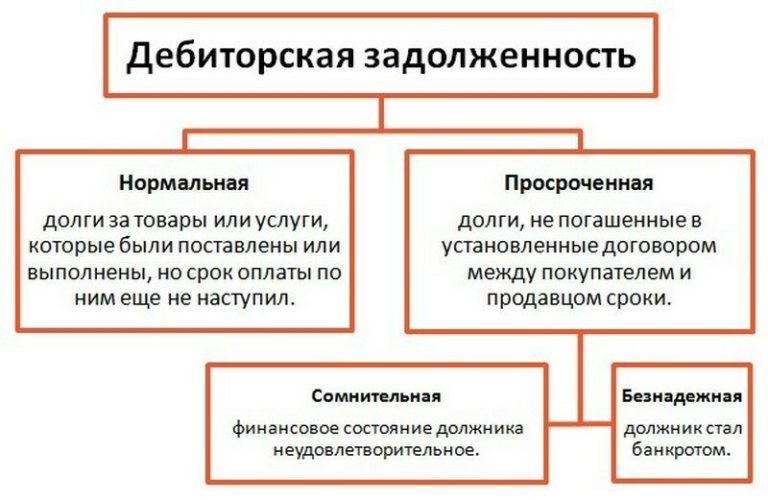

Займы предусматривают начисление процентов за пользование кредитными деньгами. За основу расчёта берется сумма тела кредита и срок, исключая штрафы, пени и другие дополнительные расходы.

Если клиент отдал всю сумму с процентами до даты последнего платежа, он может требовать возмещения переплаты. Возвращаются проценты за столько месяцев, на сколько раньше был закрыт заём.

Об этом говорится в ИП Высшего Арбитражного Суда РФ № 147 от 13.09.2011 г. В нем указано, что заёмщик обязан выплачивать проценты с момента оформления до полного возврата долга. Но при закрытии займа раньше срока организация обязана произвести перерасчет суммы. Однако об этом не всегда сообщается.

Есть ещё одна немаловажная деталь: при выдаче кредита в контракте указывается вид выплаты – аннуитетный или дифференцированный.

В первой ситуации размер платежей одинаков в каждом месяце, а во второй – убывает. В случае погашения раньше планируемой даты подать заявление на возвращение средств получится только при аннуитетной системе.

В случае дифференциальных платежей переплаты нет, поэтому и возвращать нечего.

Как узнать сумму переплаты

Когда кредитное учреждение не предусматривает возможность перерасчёта, то самый простой способ узнать проценты к возврату – пропорционально рассчитать их исходя из срока.

Для этого потребуется общая сумма начисленных процентов (обычно это отдельный столбец в графике платежей), которые приходятся на месяцы до погашения. Далее можно использовать онлайн-калькулятор. Есть два вида:

- Специальные – они есть на банковских сайтах и запрограммированы под конкретную кредитную программу.

- Универсальные – такие можно найти на сайтах о кредитовании.

В калькулятор нужно ввести сумму займа, указать ставку, прописанную в кредитном договоре, и срок, в течение которого выплачивался кредит. Отобразится переплата. Это значение нужно сравнить с тем, которое получилось после подсчёта процентов в договоре.

Пример расчета

Взят кредит 1000000 ₽ на срок 60 месяцев по ставке 17%, а значит гражданин должен уплатить проценты в размере 491000 ₽. При закрытии займа, например через 36 месяцев, клиент по факту выплатит 397000 ₽. Разницу можно рассчитать так:

491000 ₽ /60 мес. х 36 мес. = 295000 ₽.

Переплата – 102000 ₽.

Порядок действий при возврате процентов

Алгоритм выглядит так:

- Написать заявление о погашении раньше срока и внести денежные средства.

- После закрытия ссуды взять справку об отсутствии долга.

- Рассчитать сумму к возврату.

- Подать заявление.

- Получить выплату или обратиться в суд в случае отказа.

Кредитное соглашение не должно включать скрытые сборы, дополнительные проценты за обслуживание, плату за открытие или закрытие счета, выдачу или досрочное закрытие займа.

Все платежи должны быть оглашены заемщику до подписания договора и отражены в графике погашения. Любые незаконные платы могут быть возвращены.

Осуществить это можно либо своими силами, либо с помощью юристов, отправив заявление в банк.

Как написать заявление

Каждое банковское учреждение обычно предоставляет специальную форму, которую клиент заполняет для возврата переплаты. Если ее нет, то заявление позволительно написать в свободной форме. Там надо указать:

- паспортные данные;

- название учреждения;

- номер договора и дату заключения;

- параметры соглашения;

- дату и сумму оплаты;

- сведения о закрытии долга;

- сумму процентов;

- требование о возврате суммы;

- реквизиты, на которые будут перечислены средства;

- оповещение об обращении в суд при отказе;

- подпись и дату.

Если адвокат помогает составить заявление, это должно быть занесено в документ. Он будет действовать в течение 3 лет.

Необходимые документы

Ко времени подачи заявления требуется иметь при себе:

- Паспорт.

- Кредитный договор.

- Справку о закрытии кредита раньше срока.

Надо предварительно сделать ксерокопии всех документов, потому как в отделении могут попросить оставить у них дубликаты договора и справки.

Что делать в случае отказа

Некоторые банки умалчивают о возможности возврата и находят причины отказать заемщику. Если такое произошло, то вопрос может быть решен в суде. Для этого целесообразно пойти в местный исполнительный орган.

Гражданин может сделать это как своими силами, так и обратившись к специалистам. Обычно суды на стороне заемщиков, расходы несёт финансовое учреждение.

У клиента должен быть договор, справка об уплате долга, письменный отказ кредитора вернуть деньги.

https://www.youtube.com/watch?v=Q1Rc6Hf1Xig

Прежде чем идти в финансовую организацию с просьбой о возврате переплаты необходимо внимательно ознакомиться с условиями договора. Многие организации предусматривают возврат переплаты при досрочном закрытии займа, а другие прописывают в договоре, что у заёмщика не получится вернуть деньги.

О том, как вернуть переплату, рассказывают в этом видео:

Вернуть проценты нелегко, есть определенные нюансы. Именно потому требуется сначала уделить время тщательному изучению кредитного договора.

Видео:Вернуть проценты при досрочном погашении кредита.Скачать

Возврат процентов при досрочном погашении кредита

Возврат переплаченных процентов при досрочном погашении кредита – возможность, о которой многие заемщики не осведомлены. Банковские учреждения также не упоминают об этом своим клиентам, потому разберемся в проблеме самостоятельно.

При оформлении ссуды указывается способ погашения: дифференцированный или аннуитетный. В первом случае предлагается выплата постепенно уменьшающимися частями, а во втором – равными. Если у клиента прописаны платежи аннуитетные, возврат процентов при досрочном погашении кредита следует запросить. Во втором случае переплаты не происходит, а потому и возвращать нечего.

Особенности расчета платежей

Чтобы понять причину переплаты, стоит разобраться, как происходит расчет при аннуитетном способе оплаты ссуды:

- На всю сумму займа начисляется процентная ставка.

- К величине ссуды прибавляются сумма процентов.

- Полученная величина разделяется на количество месяцев, на длительность которых подписан договор.

- Каждый месяц клиент оплачивает одинаковую величину.

Разовый платеж складывается из двух составляющих: основной долг и проценты. Чтобы уровнять платежи на весь период, в первые месяцы клиент платит небольшую часть по основному долгу и большую часть процентов, которые по факту к этому моменту еще не достигли таких размеров.

Поэтому, если заемщик вернет ссуду раньше срока, он обязан получить обратно проценты за срок до конца действия договора, ведь он их выплатил, хотя ссудой в это время уже пользоваться не будет.

Для того, чтобы рассчитать сумму возврата процентов при досрочном погашении кредита существует калькулятор онлайн — специальная программа

Разрешить досрочное погашение кредита и возврат процентов, если платежи аннуитетные, обязано любое учреждение по заявлению клиента.

Конечно, они об этом умалчивают, а иногда находят и отговорки, чтобы не возвращать деньги. Если ваш банк в этом отказывает, стоит принять меры и обратиться в соответствующие инстанции. Это может быть общество по защите потребительских прав, Роспотребнадзор или суд.

Чтобы выиграть дело, нужно сохранить копию договора, квитанции об уплате долга, справку об окончании взаимоотношений досрочно и копию заявления с полученным отказом о возврате процентов. Крупные и надежные учреждения всегда действуют в рамках закона и правомерные требования своих клиентов исполняют.

Например, и досрочное погашение кредита в Сбербанке и возврат процентов клиенты осуществляют без проблем, что подтверждается их отзывами.

Правила возврата процентов при досрочном погашении кредита

Запрашивать возврат уплаченных процентов при досрочном погашении кредита, следует сразу же после окончания платежей.

Правила досрочного погашения кредита

Напомним правила выполнения этой досрочной процедуры:

- Уточнить актуальную сумму долга на текущий момент.

- Написать заявление с указанием даты и величины будущего платежа. Иногда банк требует уточнить способ оплаты и даже указать номер карточки.

- В заявленный день внести платеж. Важно заплатить сумму равную долгу вплоть до копеек. В противном случае счет закрыт не будет и потребуется проходить процедуру повторно.

- Посетить отделение и запросить справку об окончании кредитных обязательств.

Не забудьте взять справку об окончании кредитных обязательств, она понадобится для возврата уплаченных процентов при досрочном погашении кредита

Справка об окончании кредитных обязательств

Справка содержит информацию о ссуде: величина, срок, дата выплаты последнего платежа. Также отмечается, что ссудный счет клиента закрыт (его номер и дата закрытия) и ставится отписка об отсутствии претензий к заемщику со стороны кредитора. Выдается она обычно через несколько дней после подачи заявления. Некоторые учреждения готовы выдавать ее в этот же день.

https://www.youtube.com/watch?v=OBdtKMZ8Skk

О такой справке стоит побеспокоиться, даже если возврат процентов при досрочном погашении кредита не будет запрашиваться. Она выступает подтверждением отсутствия долга. Не секрет, что возможны технические сбои и иные неполадки.

Если, к примеру, счет не будет закрыт или долг спишут не полностью, на него будут продолжать применяться проценты. Постепенно за отсутствие оплат автоматически начнут начисляться пеня и штрафы, в результате чего остаток с нескольких копеек может достичь весьма существенных размеров.

Чтобы избежать любых неприятностей, стоит посетить кредитора и проверить, чтобы весь долг был погашен, а счет закрыт.

Подавать на возврат процентов при досрочном погашении кредита заявление можно сразу по получению справки.

Заявление на возврат переплаченных процентов при досрочном погашении кредита можно подать сразу же после получения справки об окончании кредитных обязательств

Заявление на возврат процентов

Следует запросить бланк у сотрудника. Если он откажется предоставить форму, аргументируя к примеру, отсутствием подобной процедуры в учреждении, следует написать его в свободной форме и добиться приема.

При отказе принять заявление, можно обращаться к руководству отделения, угрожая подачей жалобы в органы надзора. Его обязаны принять.

Но если это происходит по данному сценарию, сразу стоит заручиться копией своей заявки, на которой должна быть отметка принявшего его сотрудника и дата.

В самом заявлении нужно указать такую информацию:

- Фамилия, личные и паспортные данные заемщика.

- Номер и дата подписания кредитного договора.

- Общая величина ссуды, срок, ставка и иные параметры (берутся из договора).

- Дата и сумма выплаты досрочного платежа.

- Информация о закрытии ссуды.

- Номер счета или карточки, куда следует банку отправить сумму переплаты.

К заявлению нужно приложить копию договора и справку о закрытии ссудного счета. После передачи заявления, нужно уточнить дату перечисления. Обычно, процедура занимает несколько дней. Банк производит расчет и возвращает деньги.

Калькулятор

Чтобы проверить, насколько актуальна полученная сумма по возврату процентов при досрочном погашении кредита, калькулятор-онлайн на специализированных сайтах можно использовать.

Такие сервисы, конечно, не дают 100%-ную гарантию результата, ведь они могут не учитывать некоторые нюансы конкретного банка. Но приблизительную сумму узнать с их помощью можно.

Для этого достаточно вписать в калькулятор свои показатели:

- Общая сумма долга;

- Ставка;

- Срок взаимодействия по договору;

- Дата и величина досрочной выплаты.

Видео:Как вернуть проценты при досрочном погашении кредитаСкачать

Как вернуть проценты по кредиту при досрочном погашении?

Всякий заемщик имеет возможность вернуть определенную сумму с уплаченных процентов, досрочно рассчитавшись с кредитными обязательствами. Нередко финансовые учреждения открыто не отмечают о данной возможности.

Ануитетные платежи

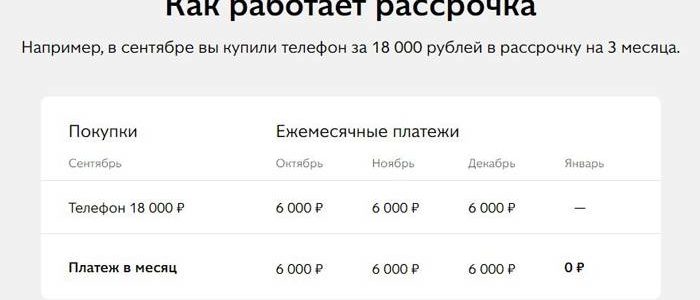

Заключая кредитный договор, выбирается способ погашения кредита. Всего их два: дифференцированный и аннуитетный. Ануитетный платеж предполагает равные платежи за весь срок кредита.

Достоинством данного способа погашения является то, что финансовое учреждение одобряет большую сумму. Данный вид платежа предусматривает досрочное погашение, при котором можно вернуть определенную сумму по процентам.

Большинство заемщиков предпочитает именно этот вид платежа, так как есть возможность взять кредит на более долгий период с посильной суммой ежемесячных платежей.

Возврат процентов при ануитетных платежах

Выплатить кредит раньше срока имеет право каждый гражданин, для этого достаточно уведомить банк, желательно в письменной форме.

https://www.youtube.com/watch?v=2ium6rMtgno

Банк не вправе предъявлять дополнительные комиссии и неустойки за преждевременное погашение. При этом перерасчету подлежит общий размер уплаченных процентов, а не только платежи за тот период, который остался после досрочного погашения.

Расчет при данном способе оплаты происходит следующим образом:

- Начисление процентной ставки на полный размер кредита;

- К сумме кредита добавляется размер начисляемых процентов;

- Общий размер суммы делится на число месяцев, заданных в договоре;

- Внесение равных платежей в течение всего срока кредитования.

Возврат процентов при досрочном погашении кредита

Все банковские организации в обязательном порядке должны допускать досрочное погашение по письменной просьбе клиента. В ином случае, последний может пойти в соответствующие органы власти для разрешения спора. Поэтому рекомендуется в течение всего срока кредитования сохранять все оригиналы документов и все чеки о платежах по кредиту.

Запрашивать возвращения процентов нужно после завершения платежей. При погашении кредита ранее срока следуют определенным правилам:

- Позвонить в отделение офиса для выяснения окончательной суммы на день, когда планируется погашение.

- Написать заявление.

- В назначенный день подойти в отделение и внести всю сумму. Вносить нужно точную сумму, с учетом копеек. Иначе договор закрыт не будет и будут начисляться проценты за просрочку.

- Прийти в банковский офис для предоставлении справки о полном погашении кредита. Обязательно нужно выполнить данный пункт, так как справка понадобится для возврата процентов.

Справка о полном погашении кредита

В ней содержится информация о кредитовании: сумма, срок, дата крайнего выплаченного платежа. Также отмечено, что кредитный счет закрыт и банк не предъявляет требований к заемщику. Обычно справка выдается в течение пары дней после запроса. Некоторые банки выдают ее моментально в день обращения.

Рекомендуется запросить справку даже если не планируется досрочно гасить долговые обязательства. Возможно возникли определенные неполадки в системе и кредит не закрылся, в таком случае будут продолжать начисляться штрафные проценты. Возможно, что заемщик ошибся (даже на пару рублей) и банк не может закрыть кредитный договор.

Калькулятор возврата

В интернете заемщики могут найти удобный способ рассчитать возврат по досрочному погашению – это специальный калькулятор-онлайн.

Он не может гарантировать точные подсчеты, но примерную стоимость можно посчитать. Для этого в калькулятор нужно вписать следующие данные: общий размер долговых обязательств, процентную ставку, срок предоставления кредита, дата и сумму досрочного погашения.

Возврат дополнительных платежей

Вместе с процентами зачастую клиенты могут заметить, что они оплачивают услуги, которыми вообще не пользуются, либо вообще не были уведомлены об их подключении (мобильный банк, страхование и так далее).

Все услуги, которые были навязаны банком, заемщик вправе отключить в любое время. В случае, если оплата за услуги была включена в ежемесячные платежи, банк обязан сделать перерасчет и вернуть деньги заемщику.

Несколько советов:

- Перед тем, как подписать кредитный договор, рекомендуется внимательно с ним ознакомиться. Обязательно обратить внимание на мелкий шрифт. Сотрудники банка должны четко объяснить, как формируется ежемесячный платеж, как начисляются штрафы в случае несвоевременного внесения платежей.

- В случае обращения в суд, рекомендуется обратиться за помощью к адвокату. Судя практике, самостоятельное решение проблемы редко заканчивается успехом.

- Прежде, чем пойти в банк узнавать сумму для досрочного погашения, проверьте ее самостоятельно с помощью онлайн-калькулятора.

Возможные причины отказа в возврате процентов

Есть два момента, по которым суд может принять решение в сторону кредитора:

- Закон предусматривает уплату процентов за пользование приобретенными финансовыми средствами, но предусматривает отношение к фактическому времени пользования.

- Есть условие, что кредитный договор не может быть пересмотрен, то есть срок кредита не может быть изменен.

Перечисленные аргументы выглядят несколько спорно, но в суде их могут принять и повлиять на решение.

Заключение

Банки не имеют права препятствовать досрочному погашению кредита, вводить временные ограничения, штрафы и дополнительные комиссии, даже если это не прописано в договоре.

https://www.youtube.com/watch?v=ts_sZpfyAIc

С 2011 года право гражданина на досрочное погашение кредита закреплено в Гражданском Кодексе Российской Федерации. Закон предусматривает два обстоятельства, не позволяющие погасить кредит досрочно:

- Имеется задолженность (сначала придется оплатить ее вместе со штрафами, предусмотренными условиями договора).

- Банк имеет право предусмотреть в кредитном договоре срок (но не более 30 дней), за который заемщик должен уведомить о своем желании погасить кредит досрочно. Если уведомление не предусмотрено, то в банк можно обратиться в любой день.

Досрочное погашение кредита для клиента – способ побыстрее справиться с долговыми обязательствами, но банк не в восторге от данной процедуры.

Рекомендуется внимательно читать договор, так как там может быть прописано, что заёмщик не может досрочно погасить кредит в течение определенного срока (это может быть месяц или полгода). В противном случае у клиента ухудшается кредитная история.

Видео:Закрыл кредит досрочно? Верни страховку!Скачать

Можно ли вернуть проценты по кредиту и как это сделать?

Многие задают себе вопрос, как вернуть проценты по кредиту. Людям, не имеющим юридического или экономического образования, это кажется невозможным. Банки зарабатывают колоссальные суммы, предоставляя юридическим и физическим лицам кредитные деньги – иногда они имеют до 20% в год от изначальных средств.

Но возврат процентов по кредиту возможен при досрочном погашении. О том, как это сделать, какие документы необходимо предоставить, и кто имеет право на компенсацию – в этой статье.

Виды займов

У банковских ссуд бывают разные названия в зависимости от их назначения. Это деньги на открытие бизнеса для предпринимателей и потребительский для частных лиц. Деньги, выданные частным лицам, могут быть целевыми и нецелевыми. Целевой кредит выдается на приобретение конкретных предметов или недвижимости. Он бывает:

- На покупку жилья (ипотечный).

- Автокредит (на приобретение легкового или грузового автомобиля, а также некоторых видов сельхозтехники).

- Оплата обучения (в том числе и покупка техники или товаров, необходимых для учебы).

- На медицинские услуги.

- На покупку мелкой бытовой техники, мебели.

Стоит обращать особое внимание, как в договоре прописано назначение денег, можно ли его классифицировать как в договоре прописано назначение кредита – от этого зависит, куда обращаться за компенсацией.

Компенсация от банка

Вопрос о том, можно ли вернуть проценты по потребительскому кредиту через банк, задают частные лица, планирующие отдать долг досрочно. Все крупные финансовые предприятия России (Сбербанк, ВТБ, Россельхозбанк) возвращают переплаченные деньги за кредит если клиент погасил досрочно всю сумму.

Принцип работы такой: когда клиент подписывает с банком договор о предоставлении долга, работник отделения выдает ему таблицу оплаты.

Там прописана фиксированная сумма, которую клиент должен отдавать на погашение задолженности ежемесячно. Клиент может платить больше, но не меньше указанной суммы.

Оплата должна быть регулярной и производиться в определенный период (обычно указан «коридор» в 7 или 10 дней в течение которых человек должен произвести ежемесячную выплату).

Также указана полная сумма, которую человек должен отдать финансовой организации в конце кредитного срока. После погашения долга (в срок) история клиента очищается и он числится добросовестным и надежным в общей банковской базе.

Если человек отдал полную сумму денег с кредитными процентами раньше указанной в договоре даты, он может претендовать на возмещение переплаты процентов. Банк возвращает проценты по погашенному долгу за столько месяцев, на сколько раньше были отданы все деньги.

https://www.youtube.com/watch?v=MAEyfmkHxX0

То есть если вы оплатили годовой кредит за 8 месяцев, то вы имеете право на то, чтобы вам вернули скрытые проценты за 4 месяца.

В случае погашения годового займа меньше чем за месяц, переплату возвращают за 11 месяцев, а не за весь год. Это прописано в договорах всех банков, которые практикуют возвращения процентов по кредитам.

Для возврата части денег через банк вам необходимо:

- Погасить весь долг.

- Написать заявление на перерасчет.

- Если вы получили отказ, необходимо обратиться в суд.

Но если вы берете деньги у крупного предприятия, то дела по переплате практически никогда не доходят до суда. На это есть несколько причин:

- Любое судебное разбирательство расшатывает репутацию банка.

- Если человеку приходится подавать в суд, он не обратится больше в этот банк, а это потеря клиента.

- В большинстве случаев судья выносит решение в пользу истца, а банку приходится выплачивать проценты и компенсацию за моральный ущерб и оплачивать услуги юриста для себя и истца.

Поэтому добросовестный плательщик всегда получает компенсацию.

Возвращение через налоговую

В законе о налогообложении граждан предусмотрен пункт о возвращении 13% (единый подоходный налог) от суммы, потраченной на жилье или выплаты ипотечного, или другого целевого займа (на покупку земли под застройку, в редких случаях – автокредита).

Если вы планируете через налоговую вернуть часть кредита, то вы должны обратить внимание на назначение долга и то, с каких кредитов государство может вернуть налоговые отчисления. Если в договоре указана цель выдачи финансов – проблем не будет, если же назначение потребительского кредита не прописано – вам законно откажут в государственной финансовой структуре.

13%, выплаченные человеку – это налоговый вычет. Его можно получить по стоимости жилья и потом по уплаченным процентам.

Деньги в налоговой вернуть не сложно. Необходимое условие – досрочная оплата банку. Также налоговая возвращает 13% только трудоспособным гражданам, у которого задекларирован стабильный доход. Обязательна чистая налоговая история и ежемесячные отчисления в ФНС.

Условия получения налогового вычета

Женщины, которые не работают и получают пособие по уходу за ребенком, а также неработающие пенсионеры и студенты не могут претендовать на компенсацию потому, что подоходного налога в казну от их имени нет – компенсировать не из чего. В таком случае лучше, чтобы кредит взял работающий родственник, заявление в налоговую также должен подавать он.

Гражданин не может получить больше, чем 13% компенсации от государства. К тому же, налоговая не рассматривает заявления на кредит на мелкую бытовую технику и оплату обучения. В основном компенсацию получают целевые займы на покупку жилья или автомобиля.

Сумма, которую компенсирует государство за покупку жилья не должна быть больше, чем 2 000 000 рублей. 13% от этих денег – 260 000 рублей.

Если человек при покупке квартиры или земли под застройку потратил больше 2 000 000 рублей, налоговая вернет только 260 000 – большие компенсации не предусмотрены действующим законодательством.

То же самое если человек обратился с просьбой вернуть 13% с покупки нескольких квартир или участков – государство вернет не больше 260 000 рублей.

:

Если гражданин обратился с заявлением на возвращение процентов по ипотеке, то тут он может получить не больше 390 000 рублей (13% от 3 000 000).

Для того, чтобы оформить налоговый вычет, необходимо тщательно подготовиться и собрать пакет документов:

- Внутренний паспорт гражданина Российской Федерации.

- Декларация за все время с тех пор как был получен кредит.

- Справка с места работы гражданина (2-НДФЛ).

- Документ, который подтверждает право собственности на жилье, щемлю или автомобиль.

- Договор с банком.

- Справка из банка о том, что гражданин выплатил весь кредит досрочно и банк не имеет претензий к плательщику.

- Соглашение с графиком платежей.

- Заявление на возмещение налогового вычета.

Справка из банка и с места работы должна быть подлинной, декларация также должна быть оригиналом с мокрой подписью физического лица. Остальные документы подаются в виде копий, заверенных нотариально или в органах, имеющих право на заверение копий (паспортный стол).

В налоговой рассматривают заявки на возвращения процентов по выплаченному ипотечному или автомобильному кредиту в порядке очереди, поэтому на обработку обращения может уйти от недели до нескольких месяцев. В маленьких городах процедура проходит быстрее, чем в столице или крупном центре.

Уточните срок обработки заявления у сотрудника налоговой.

После принятия решения о возмещении 13% от целевого кредита служба возвестит гражданина по почте.

Средства могут быть возвращены наличными в казначействе или по кредитной карте Сбербанка (так как он государственный) если это предусмотрено внутренними правилами казначейства в вашем регионе.

Видео:Как вернуть оплату страховки по кредиту, если кредит погашен досрочно, а страховая отказываетСкачать

Как вернуть проценты по кредиту при досрочном погашении

Skip to content

Вы совершили досрочное погашение кредита или частичное досрочное погашение? По кредитному договору наверняка была предусмотрена аннуитетная форма расчета ежемесячных платежей. А теперь вы думаете, не переплатили ли Вы по нему банку лишнее. Можно ли вернуть часть процентов по кредиту при его погашении?

В данной статье вы найдете информацию об основаниях и обзор практики по возврату уплаченных процентов по кредиту при досрочном погашении.

Что такое аннуитет

Аннуитетный платеж — самый популярный вид расчета кредита как при кредитовании юридических лиц, так и физических лиц. Аннуитет — это равный по сумме ежемесячный внос для погашения задолженности по кредиту, который включает в себя как сумму основного долга, так и сумму начисленных процентов за кредит.

Особенность аннуитетных платежей в том, что в начале срока процентная часть выплат очень большая, а погашение основного долга (тела кредита) — маленькое.

При кредитовании на длительный срок получается так, что если посмотреть платежи за первые несколько месяцев или даже лет, то они почти не уменьшают сумму основного долга. Практически все, что платит заемщик в это время — это проценты.

Именно поэтому, если он захочет узнать сколько же из тела кредита он погасил, то будет неприятно удивлен, что он погашал преимущественно проценты, а долг не уменьшался.

Формула аннуитета и ее особенности, влияющие на размер платежа

Размер Аннуитетного платежа =

СК*(ПС*(1+ПС)ПП)———————————————((1+ПС)ПП — 1) , где:СК — сумма кредита (тела кредита),ПС — месячная процентная ставка,

ПП — количество процентных периодов, оставшихся до окончательного погашения кредита.

https://www.youtube.com/watch?v=b84IfCNPJv0

Следует сказать об одном нюансе при расчете месячной ставки процентов, применимой к аннуитету. Наши банки используют упрощенный подход, предписанный со стороны Центробанка, получая месячную ставку из годовой простым делением на 12. В результате, например, все ипотечники России платят в совокупности на 4-5 % большие суммы платежей за весь период договора, чем должны были бы это делать.

Существует весьма популярное мнение, что в результате расчета аннуитетных платежей заемщик платит проценты вперед за весь срок договора. Таким образом, при досрочном погашении у него возникает очевидное право потребовать возврата необоснованно уплаченных процентов.

Этот подход транслируется на многих сайтах в Интернет и даже поддержан судебной практикой.

В действительности все обстоит совсем не так.

А именно, если посмотреть на расчет ежемесячных аннуитетных платежей, и даже точнее — на выделение процентной части из аннуитетного платежа, то можно увидеть, что проценты каждый месяц рассчитываются в точности за предшествующий месячный период (28-31 день) и исходя из актуальной суммы задолженности на дату платежа. То есть никакой уплаты будущих процентов в аннуитете попросту нет. Это все сказка.

Реальность такова что: заемщик сам соглашается на повышенную уплату процентов из-за увеличения срока договора обычно из-за того, что не способен платить б0льшую сумму аннуитетного платежа в месяц (то есть усиленно погашать основной долг) из-за банального отсутствия таких доходов.

Пример расчета переплаты процентов по аннуитету:

Михаил берет потребительский кредит в сумме 1 млн. рублей. Поскольку его доход не позволяет платить по кредиту большую сумму, то кредит предоставляется на 5 лет с комфортным для Михаила платежом в 24,9 тысячи рублей в месяц.

Так случается, что Михаил досрочно гасит кредит уже через 3 года, заплатив около 500 тыс. рублей — сумму оставшегося непогашенного основного долга к этому моменту.

Михаил действительно переплатил проценты за эти три года — вместо 397 тыс. рублей, он мог бы выплатить всего лишь 283 тыс. рублей процентов, если бы изначально взял кредит именно на 3 года. Но готов ли был Михаил платить все это время по 35,7 тыс. рублей в месяц, вместо 24,9 тыс.

рублей? Вряд ли.

А ведь банк все это время не получал от Михаила эту разницу, идущую именно на погашение основного долга, а значит платил в свою очередь средства за фондирование средств таким же как Михаил физическим лицам, принесшим в банк деньги в депозит (хотя очевидно по более низкой ставке).

Пример в форме Эксель как раз демонстрирует два примера расчета аннуитета: 1. изначально рассчитанного на длительный срок с досрочным погашением; 2. рассчитанного сразу на короткий срок. Из озвученного примера, а также ставя в желтые поля модели собственные цифры, можно хорошо увидеть, что переплата действительно имеет место.

Вы можете скачать расчетную модель в формате MS Excel нажатием на СКАЧАТЬ ФАЙЛ.

При всем том, что мотивировка заемщика при попытке возврата процентов очень сомнительна с точки зрения финансовой математики, почему бы не воспользоваться ею.

Ведь банки итак обманывают должников, рассчитывая ежемесячную процентную ставку для аннуитета делением на 12, несмотря на то, что ошибочное положение ЦБ РФ уже не действует.

Тогда и заемщику не грех воспользоваться возможностью по возмещению переплаченных процентов после досрочного погашения кредита. Это право у заемщика возникает при досрочном погашении, включая рефинансирование кредитов (перекредитование).

Как можно вернуть переплаченные проценты по кредиту или ипотеке

В пункте 5 Информационного письма № 147 от 13 сентября 2011г.

«Обзор судебной практики разрешения споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре» Президиум ВАС РФ прямо поддержал позицию о возврате заемщику части процентов, уплаченных в соответствии с кредитным договором, так как они были уплачены за период, в течение которого пользование денежными средствами уже прекратилось.

В этом информационном письме прямо говориться об использовании банком аннуитетной формы расчета процентов за срок договора, что как раз относится к рассматриваемому нами случаю. И несмотря на то, что это пример арбитражной судебной практики, которая относится к отношениям в сфере бизнеса, но теперь после реформы по объединению двух ветвей правосудия данная практика распространяется также и на взаимоотношения банков с физическими лицами.

https://www.youtube.com/watch?v=7PSj9CNbn2s

В рассматриваемом деле суд установил, что по условиям кредитного договора, заключенного между индивидуальным предпринимателем и банком, кредит возвращался заемщиком путем ежемесячной уплаты (при этом прямо указано на аннуитетную форму расчета) в течение одного года фиксированной денежной суммы, в составе которой в первую очередь учитываются проценты за весь указанный в договоре срок пользования кредитом.

Следует отметить, что помимо возврата процентов, клиент имеет право также на получение от страховой компании части страховой премии по договорам страховая, сопровождавший досрочно погашенный кредит. Ознакомиться с практикой возможно в статье на сайте.

Можно обратиться и к более свежей практике Верховного суда России. В соответствии с позицией из Определения № 83-КГ14-9 от 23 декабря 2014г.

, при досрочном возврате кредита, по условиям которого заемщик-потребитель уплачивает проценты по методу добавленных процентов, то есть рассчитанных исходя из всего срока действия кредитного договора, избыточно уплаченные проценты должны быть возвращены заемщику.

Суд исходит из того, что по смыслу п. 1 ст. 809 Гражданского кодекса РФ проценты являются платой за пользование суммой займа. Следовательно, проценты подлежат уплате только за период с даты выдачи кредита до даты его полного возврата, в том числе досрочного. Взыскание процентов за период, в котором пользование суммой займа не осуществлялось, является незаконным.

Из наиболее свежих примеров положительной практики можно назвать пример из Определения Верховного суда России №51-КГ15-14 от 01 марта 2021г., которое дошло по кассации до судебной коллегии по гражданским делам ВС России. В настоящее время оно возвращено нижестоящей инстанции в связи с нарушением прав истца и требованиями к пересмотру решения в ее пользу.

Различные информационные письма судов вышестоящих инстанций являются руководящими инструкциями для всей судебной систему России и потому вынося свои требования в исковое заявление к банку, можно прямо апеллировать к этим документам. Банку будет очень трудно доказать суду на месте, что финансовая математика работает по-другому.

Любые обращения банков к текстам договоров, а именно указание у них прямого запрета на возврат процентов так же не работают.

Любое соглашение о невозможности произвести перерасчет уже внесенных платежей в случае досрочного погашения кредитов как основание для отказа в удовлетворении иска нарушает права истца как потребителя.

Поэтому положения кредитного договора с банком в этой части судом не будут приниматься во внимание как противоречащие закону.

Таким образом, при наличии положительной судебной практики высших инстанций судов РФ, можно рассмотреть возможность подачи иска в суда — дело того стоит. Для мотивации можно также почитать интервью начальника управления законодательства ВАС РФ Романа Бевзенко.

Порядок действий для возмещения излишней уплаченных процентов

- Проконсультироваться с юристом или самостоятельно посмотреть судебную практику.

- Подготовить исковое заявление на примере образцов заявлений широко гуляющий в Интернете.

Следует помнить, что сейчас мировые суды рассматривают иски при их сумме до 100 тыс. рублей, все остальное пойдет — в районный суд по месту жительства (если вы не обращаетесь в суд как ИП).

- Перед отправкой искового заявления в суд следует (особенно, если такое требование есть в вашем договоре с банком) обратиться в банк с претензией, где предложить добровольно вернуть излишне уплаченные проценты как неосновательное обогащение.

В заявлении необходимо назначить срок ответа для банка (7-10 дней). Также обязательно просите заверить копию вашего заявлений.

- Обращаться в суд по месту жительства.

Как рассчитать сумму процентов, подлежащих возврату

Здесь можно подойти к расчету двумя методами.

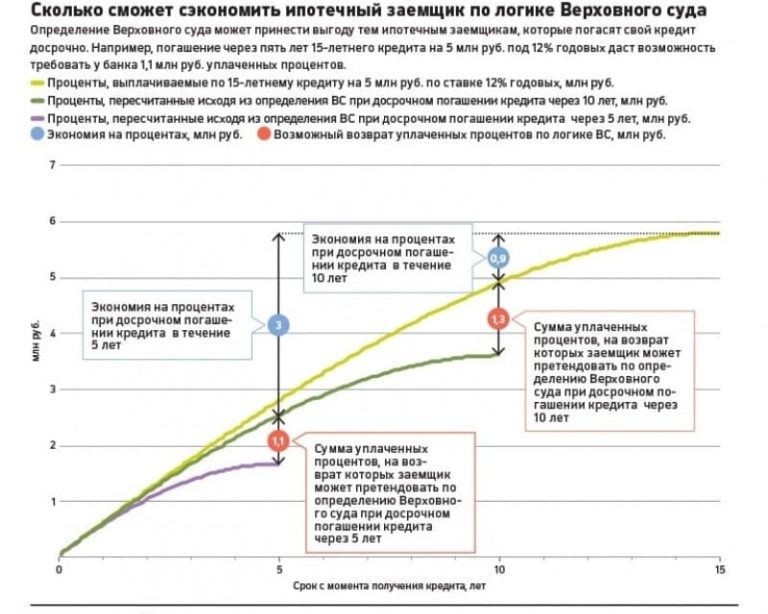

Простой метод, который рекомендуется юристами ВАС России, состоит в пропорциональном пересчете процентов на срок договора.

https://www.youtube.com/watch?v=SIQ0F2SnD90

Нужно взять сумму всех начисленных процентов в составе аннуитетных платежей (в графике платежей они обычно выделяются отдельным столбцом) за весь срок к погашению процентов и посчитать ту часть, которая пропорционально приходится на месяцы до фактического погашения. Чтобы не делать расчет вручную, вы можете воспользоваться калькулятором досрочного погашения, расположенном на сайте, просто заполнив в него свои данные, чтобы они совпали с графиком в вашем договоре.

Общую сумму процентов банки указывают в графике платежей, который прилагается к кредитному договору. Если кредит достаточно длинный, то сумма возврата может оказаться значительной.

Применительно к уже описанному выше примеру про кредит Михаила, этот расчет будет выглядеть следующим образом.

По кредиту на сумму 1 млн рублей на срок 5 лет по ставке 17 % годовых, заемщик должен уплатить банку проценты на общую сумму 491 тыс. рублей. При досрочном погашении, например, через три года, заемщик фактически заплатил 397 тыс.

рублей процентов. При равномерном же погашении процентов, заемщик должен был заплатить только 491 тыс.руб. / 60 * 36 = 295 тыс.руб.

Таким образом, переплата составила практически 102 тыс. рублей.

Более сложный метод расчета переплаты процентов, представленный в модели размещенной на данной странице — через разницу между двумя аннуитетными потоками.

По этому методу, заемщик рассчитывает свои платежи, исходя из первоначальных условий аннуитета с досрочным погашением, и сравнивает их с ситуаций как если бы он изначально брал кредит на более короткий срок, а значит сумма аннуитета и сумма уплаченных процентов была бы другая.

Напомню, что в расчете выше у нас вышло, что беря кредит изначально на 3 года, Михаил мог бы заплатить не 397 тыс. рублей процентов, а всего 283 тыс. рублей. Таким образом, переплата составила 114 тыс. рублей.

Какой метод расчета переплаты процентов избрать для составления искового заявления?

Поскольку судебная практика вплоть до комментариев со стороны юристов высших судебных инстанций больше расположена к первому методу, то предлагается использоваться именно его. Различие может быть только в том, если судебная практика в Вашем регионе сложилась в пользу второго метода с расчетом аннуитета на новый срок.

🎥 Видео

Когда НЕ выгодно досрочное погашение кредита?Скачать

Возврат излишне уплаченных процентов при досрочном погашении кредита и ипотекиСкачать

Частичное досрочное погашение кредита: как правильно и вовремя погасить кредитСкачать

Как погасить КРЕДИТ ДОСРОЧНО? Как сделать ДОСРОЧНОЕ ПОГАШЕНИЕ кредита грамотно?Скачать

В чем ВЫГОДА досрочного погашения кредита? Когда можно закрыть кредит досрочно?Скачать

Как пересчитываются проценты при досрочном погашении ипотеки?Скачать

Альфа Банк: возврат страховки при досрочном погашении Обман+навязывание при онлайн кредитованииСкачать

При досрочном погашении кредита (полностью или частично) обязательно надо обратить внимание на этоСкачать

Досрочное погашение аннуитетно кредита. Как вернуть излишне уплаченные процентыСкачать

Как вернуть деньги за досрочное погашения кредитаСкачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Как ПОГАСИТЬ ипотеку за 2 года? / Лайфхак для ДОСРОЧНОГО ПОГАШЕНИЯ ИПОТЕКИСкачать

Стоит ли закрывать кредит досрочно? Когда досрочное погашение кредита невыгодно //16+Скачать

Досрочное погашение кредита. В какой день вносить платеж!Скачать

Как вернуть страховку при досрочном погашении кредита в СбербанкеСкачать

Как досрочно закрыть ИПОТЕКУСкачать