При возникновении проблем с выполнением финансовых обязательств по действующим ссудам многие заемщики прибегают к услуге реструктуризации кредитов.

Поэтому многих интересует, влияет ли рефинансирование на кредитную историю. Этот фактор зависит от конкретной ситуации и особенностей переоформления старых кредитов.

В некоторых случаях перекредитование отрицательно сказывается на рейтинге заемщика, а иногда практически его не затрагивает.

- Влияние рефинансирования на кредитную историю

- Снижение воздействия реструктуризации на КИ

- Перекредитование с плохим рейтингом по займам

- Рекомендации заемщикам

- Финансовые учреждения, предоставляющие услугу

- Как влияет рефинансирование кредита на кредитную историю: портит или нет?

- Как отражается рефинансирование на кредитной истории

- Запись о рефинансировании в кредитном отчете

- Как уменьшить влияние рефинансирования на кредитную историю

- Как проверить онлайн кредитную историю самому

- Что лучше — рефинансирование или новый кредит?

- Что действительно портит кредитную историю

- Как улучшить КИ

- Как влияет ли рефинансирование на кредитную историю, стоит ли оформлять?

- Какие факторы влияют на формирование кредитной истории?

- Влияет ли рефинансирование на кредитную историю?

- Может ли рефинансирование испортить КИ заемщика?

- Что сделать, чтобы уменьшить влияние перекредитования на кредитную историю?

- Особенности рефинансирования заемщиков с плохой кредитной историей

- Сколько раз можно использовать рефинансирование

- Влияет ли рефинансирование на кредитную историю и как уменьшить это влияние

- Рефинансирование и кредитная история

- Уменьшение воздействия перекредитования на кредитную историю

- Своевременное заявление в кредитную организацию

- Изучение всех поставленных условий

- Общение с банком

- Рефинансировать или погасить: отражение в кредитной истории

- Новый заем или же рефинансирование старого кредита: что выбрать?

- Как часто можно проводить рефинансирование одного займа

- Как рефинансирование влияет на кредитную историю: есть ли риски при оформлении

- Может ли рефинансирование испортить данные в КИ заемщика?

- Способы уменьшить влияние перекредитования на кредитную историю

- Сколько раз можно использовать рефинансирование без вреда

- 💥 Видео

Влияние рефинансирования на кредитную историю

По кредитной истории можно судить о надежности клиента. Она отображает сведения по всем кредитным договорам, которые заемщик заключал с разными финансовыми организациями.

В КИ подробно расписано выполнение физическим лицом финансовых обязательств, отмечаются все просрочки по платежам, если они допускались.

Сама программа рефинансирования никак не оказывает влияния на кредитный рейтинг клиента, так как является новым кредитом, предназначенным для закрытия или объединения действующих потребительских ссуд.

Изменение кредитной истории в худшую сторону в процессе реструктуризации действующего кредита может происходить в следующих случаях:

- Заемщик допустил по кредитному договору, который подвергается переоформлению, подряд два и более просроченных платежа на протяжении 120 календарных дней с момента наступления даты внесения обязательной ежемесячной выплаты.

- В договорное соглашение по кредиту вносились изменения по просьбе заемщика.

- На момент внесения крайнего платежа образовался долг по займу.

Если у клиента перед оформлением рефинансирования по кредитным обязательствам имеются нарушения, этот факт будет отражен в КИ, соответственно, негативно повлияет на рейтинг заемщика.

В прочих ситуациях информация о реструктуризации действующих кредитов может не предоставляться в Бюро Кредитных Историй (БКИ), если прочее не определено договорным соглашением между финансовой компанией и БКИ. В таком случае рефинансирование не влияет на кредитную историю.

Снижение воздействия реструктуризации на КИ

На реструктуризацию действующего кредита каждый заемщик идет осознанно. Часто это единственный способ сократить финансовую нагрузку и оформить кредитный договор на более выгодных условиях. Здесь важен не сам факт процедуры, а принятие решения, являющегося оптимальным одновременно для кредитования и кредитного рейтинга заемщика.

Основные факторы выполнения грамотной реструктуризации:

- Своевременность реструктуризации действующих займов. Если заемщик предполагает, что в ближайшем времени его доходы существенно сократятся и ему станет сложно выполнять финансовые обязательства по кредитному договору, рекомендуется заблаговременно найти с кредитором компромиссное решение. Просроченные платежи, независимо от использования программы реструктуризации, отрицательно скажутся на рейтинге клиента.

- Умение договариваться с финансовыми компаниями. Банковские учреждения заинтересованы в собственной выгоде и довольно неохотно идут на уступки заемщикам. Если кредитор идет на реструктуризацию долга, то на условиях, которые в первую очередь будут выгодны ему, а не клиенту. Поэтому заемщик в процессе переговоров должен придерживаться активной позиции, проявлять собственную инициативу, предлагать финансовому учреждению собственные варианты реструктуризации на условиях, выгодных обеим сторонам кредитного соглашения.

- Проведение тщательного анализа предлагаемой банком программы реструктуризации, выделение преимуществ и недостатков, просчет возможных последствий от заключенной сделки. Нужно понимать, что в чистом виде реструктуризацию можно заменить рефинансированием, при этом в сторонней финансовой организации на более выгодных для заемщика условиях.

Финансовые специалисты не рекомендуют отказываться от реструктуризации долгов по кредитам только по причине снижения кредитного рейтинга. Лучше подобрать максимально выгодный вариант реструктуризации и свести к минимуму влияние этого процесса на кредитную историю. Необходимо понимать, что наибольшее влияние на КИ оказывают обстоятельства реструктуризации, а не сама программа.

Перекредитование с плохим рейтингом по займам

Когда заемщик не вносит платежи по кредиту на протяжении нескольких месяцев, он автоматически попадает в черный список финансового учреждения и его кредитный рейтинг падает. Но некоторые банки готовы предоставить программу рефинансирования для неблагонадежных клиентов в следующих случаях:

- Если задолженность по займу существовала в сторонних банковских учреждениях, в которых кредитный договор оформлялся несколько лет назад, а после этого заемщик уже брал новый кредит и своевременно выполнял долговые обязательства. При этом размер ссуды значения не имеет.

- Просрочка обязательного ежемесячного платежа была разовая.

- Если задолженность по займу существовала в сторонних банковских учреждениях, в которых кредитный договор оформлялся несколько лет назад, а после этого заемщик уже брал новый кредит и своевременно выполнял долговые обязательства. При этом размер ссуды значения не имеет.

- Просрочка обязательного ежемесячного платежа была разовая.

В случае наличия у клиента незакрытых просрочек, по которым он не предпринимал никаких действий, вследствие чего кредитор был вынужден обратиться к коллекторским организациям или подать исковое заявление в суд, в рефинансировании действующих займов ему будет отказано.

Рекомендации заемщикам

Чтобы увеличить свои шансы на одобрение банком перекредитования старых кредитов, заемщику с испорченной кредитной историей необходимо предпринять следующие действия:

- Предоставить кредитору в залог собственное имущество (квартиру, частный дом или автомобиль). Любое обеспечение кредитного договора значительно повышает шансы на получение кредита.

- Если условия кредитования допускают, то можно привлечь созаемщиков с неиспорченным рейтингом по кредитам, а также наличием официального трудоустройства и стабильного ежемесячного дохода.

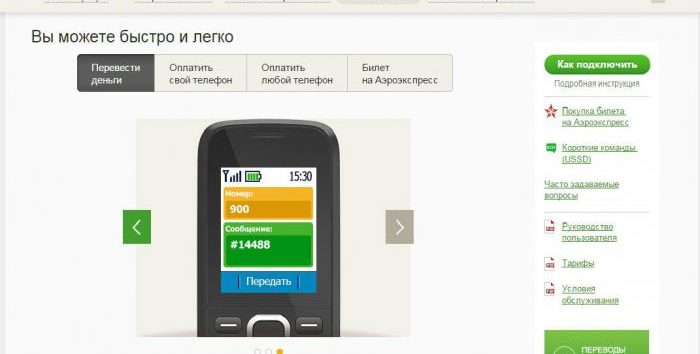

- Подать заявку на рефинансирование в финансовую организацию, в которой у заемщика открыт зарплатный счет или есть пластиковая карта, на которую перечисляется заработная плата.

- Представить кредитной организации комплект документов, подтверждающих его благонадежность (выписка про доходы от работодателя, копию трудовой книжки и прочее).

А также рекомендуется подавать заявки на ссуды одновременно в несколько банковских учреждений. Это значительно увеличит шансы на получение положительного решения. А в случае одобрения сразу нескольких заявок, заемщик имеет возможность выбрать наиболее выгодный вариант.

Финансовые учреждения, предоставляющие услугу

Несмотря на плохой кредитный рейтинг, российские граждане могут рассчитывать на получение займов для погашения действующих кредитов в некоторых финансовых компаниях РФ.

Банки, которые сотрудничают с неблагонадежными клиентами

| Наименование банка | Требования к заемщику | Условия рефинансирования |

| Сбербанк | Минимальный возраст — 21 год (на момент подписания договорного соглашения). Максимальный возраст — 65 лет (на дату окончания периода кредитования). Общий стаж работы за 5 лет — не менее 1 года. Трудовой стаж на крайнем рабочем месте — не меньше полугода. | Размер ссуды — от 30 тыс. руб. до 3 млн руб. Фиксированная процентная ставка — 13,5%. Период кредитования — 3−60 месяцев. |

| ВТБ 24 | Наличие гражданства РФ. Постоянная регистрация в регионе расположения подразделения финансовой компании. | Размер кредита — от 100 тыс. руб. до 5 млн руб. Процентная ставка — от 12,9% до 16,9%, если размер займа составляет от 100 тыс. руб. до 500 тыс. руб. Процентная ставка — 12,5% для займов размером от 500 тыс. до 1 млн руб. Период кредитования для всех клиентов — 5 лет. Кредитный период для зарплатных клиентов — 7 лет. |

| Россельхозбанк | Наличие гражданства России, регистрация на территории государства. Минимальный возраст — 23 года (на момент оформления договора). Максимальный возраст — 65 лет (на момент окончания действия договора). Рабочий стаж на последнем рабочем месте — более полугода. Общий рабочий стаж за 5 лет — не меньше 1 года. | Размер кредита — до 750 тыс. руб. (для всех клиентов) до 1,5 млн руб. (для зарплатных клиентов, получающих заработную плату на счет банка более полугода). Процентная ставка — от 10% до 11,5% (зависит от категории заемщика и кредитного периода). Кредитный период для зарплатных клиентов — 7 лет. Срок кредитования для всех клиентов — 5 лет. |

| Альфа-Банк | Российское гражданство. Постоянная регистрация в районе расположения банковского отделения. Минимальный возраст клиентов — 21 год. Непрерывный трудовой стаж — минимум 3 месяца. Минимальный ежемесячный доход без учета налогов — 10 тыс. руб. Наличие у заявителя более одного действующего кредитного договора в других банковских учреждениях. Мобильный, стационарный телефон для контакта. | Максимальная сумма кредитования — 1,5 млн руб. Годовой процент по кредиту — от 11,99%. Максимальный срок займа — 5 лет. Возможность объединения до 5 кредитных договоров. При необходимости помощь получения дополнительных средств. |

| ТКС | Требования к заемщикам определяются банком-партнером, который принял заявку, и только при рефинансировании ипотечных кредитов. | Процентная ставка для перекредитования ипотеки — от 8% до 9,9%. Процентная ставка для кредитной программы «Перевод долга» первые 120 календарных дней — 0%, дальнейший период кредитования — от 30 до 49,9%. Размер ссуды и срок кредитования зависят от банка-партнера, одобрившего кредитную заявку. |

| Совкомбанк | Возрастная категория — 20−85 лет. Обязательное наличие российского гражданства. Фактическое проживание в регионе расположения офиса банка. Постоянная регистрация на территории государства. | Размер займа — от 100 тыс. до 1 млн руб. (зависит от типа ссуды). Минимальный годовой процент — 8,9%. Максимальный период кредитования для потребительских займов — 1 год, для ипотечных кредитов — 30 лет. |

| Наименование банка | Требования к заемщику | Условия рефинансирования |

| Сбербанк | Минимальный возраст — 21 год (на момент подписания договорного соглашения). Максимальный возраст — 65 лет (на дату окончания периода кредитования). Общий стаж работы за 5 лет — не менее 1 года. Трудовой стаж на крайнем рабочем месте — не меньше полугода. | Размер ссуды — от 30 тыс. руб. до 3 млн руб. Фиксированная процентная ставка — 13,5%. Период кредитования — 3−60 месяцев. |

| ВТБ 24 | Наличие гражданства РФ. Постоянная регистрация в регионе расположения подразделения финансовой компании. | Размер кредита — от 100 тыс. руб. до 5 млн руб. Процентная ставка — от 12,9% до 16,9%, если размер займа составляет от 100 тыс. руб. до 500 тыс. руб. Процентная ставка — 12,5% для займов размером от 500 тыс. до 1 млн руб. Период кредитования для всех клиентов — 5 лет. Кредитный период для зарплатных клиентов — 7 лет. |

| Россельхозбанк | Наличие гражданства России, регистрация на территории государства. Минимальный возраст — 23 года (на момент оформления договора). Максимальный возраст — 65 лет (на момент окончания действия договора). Рабочий стаж на последнем рабочем месте — более полугода. Общий рабочий стаж за 5 лет — не меньше 1 года. | Размер кредита — до 750 тыс. руб. (для всех клиентов) до 1,5 млн руб. (для зарплатных клиентов, получающих заработную плату на счет банка более полугода). Процентная ставка — от 10% до 11,5% (зависит от категории заемщика и кредитного периода). Кредитный период для зарплатных клиентов — 7 лет. Срок кредитования для всех клиентов — 5 лет. |

| Альфа-Банк | Российское гражданство. Постоянная регистрация в районе расположения банковского отделения. Минимальный возраст клиентов — 21 год. Непрерывный трудовой стаж — минимум 3 месяца. Минимальный ежемесячный доход без учета налогов — 10 тыс. руб. Наличие у заявителя более одного действующего кредитного договора в других банковских учреждениях. Мобильный, стационарный телефон для контакта. | Максимальная сумма кредитования — 1,5 млн руб. Годовой процент по кредиту — от 11,99%. Максимальный срок займа — 5 лет. Возможность объединения до 5 кредитных договоров. При необходимости помощь получения дополнительных средств. |

| ТКС | Требования к заемщикам определяются банком-партнером, который принял заявку, и только при рефинансировании ипотечных кредитов. | Процентная ставка для перекредитования ипотеки — от 8% до 9,9%. Процентная ставка для кредитной программы «Перевод долга» первые 120 календарных дней — 0%, дальнейший период кредитования — от 30 до 49,9%. Размер ссуды и срок кредитования зависят от банка-партнера, одобрившего кредитную заявку. |

| Совкомбанк | Возрастная категория — 20−85 лет. Обязательное наличие российского гражданства. Фактическое проживание в регионе расположения офиса банка. Постоянная регистрация на территории государства. | Размер займа — от 100 тыс. до 1 млн руб. (зависит от типа ссуды). Минимальный годовой процент — 8,9%. Максимальный период кредитования для потребительских займов — 1 год, для ипотечных кредитов — 30 лет. |

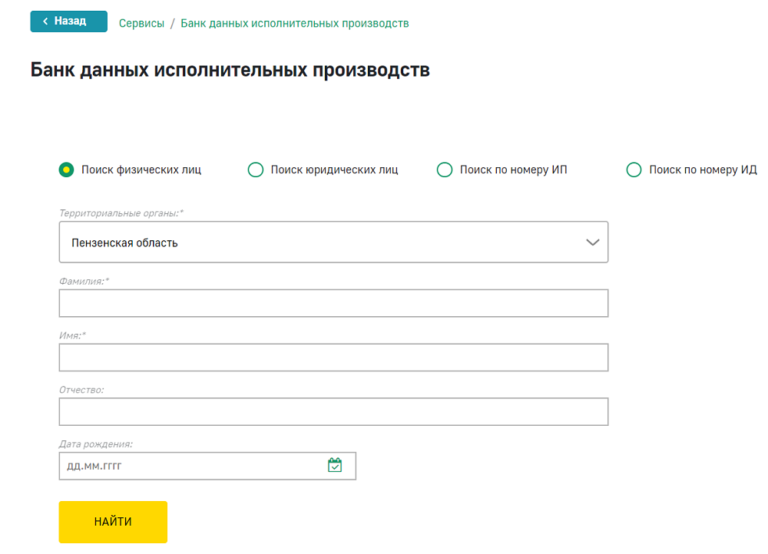

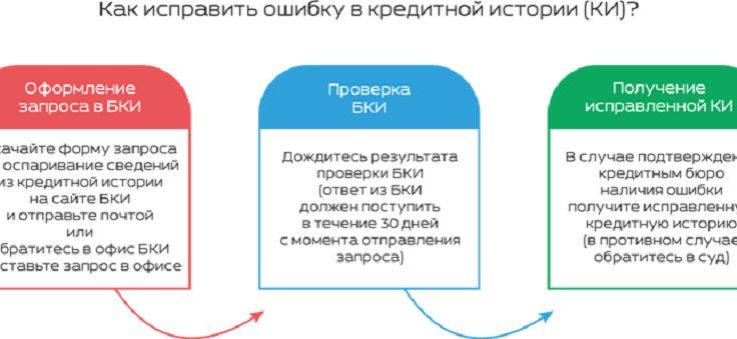

Стоит отметить и тот факт, когда иногда кредитный рейтинг физических лиц неоправданно занижен. Это может произойти в результате человеческого фактора или технического сбоя программного обеспечения.

Поэтому в случае отказа финансовых учреждений в кредитовании клиенту с положительной КИ, рекомендуется обратиться за справкой в БКИ.

Если сведения не соответствуют действительности, необходимо написать заявление установленной формы для удаления неправдивой информации.

Видео:Как рефинансирование влияет на кредитную историюСкачать

Как влияет рефинансирование кредита на кредитную историю: портит или нет?

Влияет ли рефинансирование на кредитную историю? Если вы задались таким вопросом, значит, планируете перекредитоваться и заботитесь о своей репутации в качестве заемщика. Данная услуга стала востребованной среди россиян, но не все знают, как она отражается в КИ. Все подробности – в статье.

Как отражается рефинансирование на кредитной истории

Как же повлияет рефинансирование на состояние кредитной истории? Чтобы понять это, нужно вникнуть в суть перекредитования. Оно становится необходимым, когда погашение старого кредита является проблематичным, затруднительным или непосильным.

При рефинансировании оформляется новый заем на более выгодных условиях, например, с уменьшенной процентной ставкой, сниженными размерами ежемесячных платежей, более длительным периодом выплат.

Новый кредит предназначается для закрытия старого и имеет конкретное целевое назначение – погашение имеющейся задолженности на более выгодных для вас услвоиях.

https://www.youtube.com/watch?v=O8pJnX08xI0

Влияние рефинансирования на кредитную историю можно расценивать по-разному в зависимости от сложившейся ситуации. С одной стороны, клиент получает возможность закрыть старый долг и избежать просрочек.

Это точно не портит репутацию, а, напротив, улучшает ее, ведь по факту долговые обязательства выполняются ответственно.

Кроме того, если рефинансировать заем и своевременно совершать выплаты в рамках нового кредитного договора, то это положительно отразится на кредитной истории, продемонстрировав добросовестность заемщика.

Есть отдельные случаи. Так, обычно рефинансирование становится необходимым при возникновении финансовых проблем, препятствующих погашению оформленного кредита. И не всегда заемщик сразу принимает меры: некоторые решают перекредитоваться уже после допущенных просрочек. А ведь даже один задержанный платеж отражается в кредитном отчете и, соответственно, может испортить репутацию.

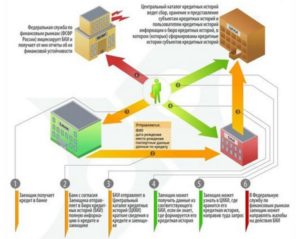

Запись о рефинансировании в кредитном отчете

Факт рефинансирования отражается в кредитной истории, и в отчет вносится сразу две корректировки. Первая – погашение оформленного ранее кредита. Когда клиент вносит последний платеж, банк закрывает договор и сообщает об этом в бюро кредитных историй.

Вторая запись – это оформление нового займа в рамках услуги рефинансирования. Другая выдавшая средства финансовая организация также направляет сведения о заключении договора с клиентом в БКИ. Далее будут вноситься данные о совершаемых платежах по выданному кредиту.

Как уменьшить влияние рефинансирования на кредитную историю

Какое влияние оказывает рефинансирование на КИ, теперь понятно. Но можно ли максимально уменьшить такое воздействие на репутацию? Да, и для этого нужно соблюдать рекомендации:

- Своевременно обращаться в банк. О финансовых трудностях кредитору лучшее сообщить сразу, чтобы он предложил варианты выхода из ситуации (например, кредитные каникулы). Если без рефинансирования не обойтись, воспользуйтесь им до просрочки.

- Изучать внимательно условия рефинансирования. Если они будут неприемлемыми или невыгодными для вас, это приведет к просрочкам и большим переплатам. В случае несогласия с договором обращайтесь в иную организацию.

- Вести переговоры с банком. Изначально сообщите, на что вы рассчитываете, обозначьте свою позицию, честно отвечайте на вопросы и проявляйте инициативу.

Соблюдение этих рекомендаций поможет сохранить кредитную историю и не испортить ее.

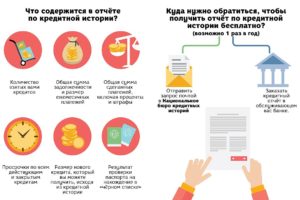

Как проверить онлайн кредитную историю самому

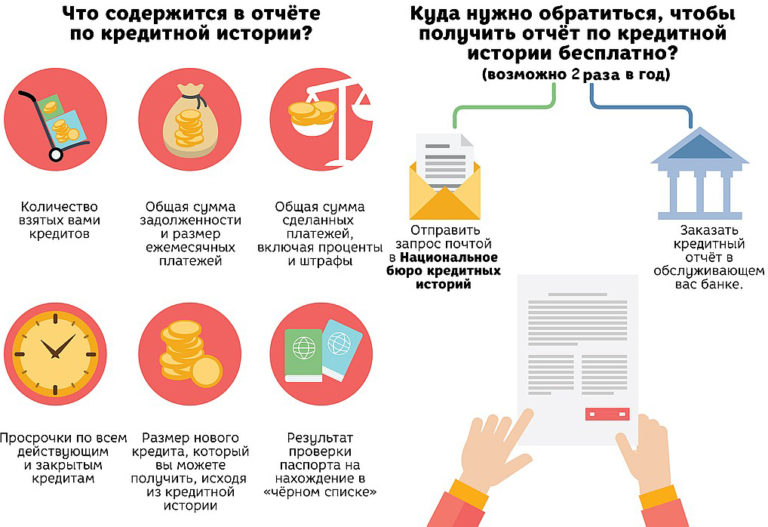

Чтобы проанализировать влияние рефинансирования на свою репутацию, можно самостоятельно получить отчет по кредитной истории. Первый вариант – запрос в БКИ одним из способов: лично из офиса бюро, из почтового отделения, дистанционно через интернет или через партнера.

Второй вариант более удобен – специализированный онлайн-сервис «Сервис-КИ.соm».

Получить подробный отчет очень просто: заполняйте форму, совершайте оплату в размере 340 рублей и получайте на почтовый электронный ящик файл, включающий пять страниц.

Тут вы найдете результаты проверки и их причины, сведения обо всех кредитах (переплаты, просрочки), данные по документам, свой скоринг, а также даваемые экспертами советы по улучшению ситуации.

Что лучше — рефинансирование или новый кредит?

Что выбрать: рефинансирование или получение нового кредита? По сути, перекредитование также представляет собой заем, но имеющий целевое назначение и направляемый на возврат старого долга.

Рассмотрим в таблице сравнительную характеристику рефинансирования и нового кредита:

| Сравниваемый параметр | Рефинансирование | Новый потребительский кредит |

| Целевое назначение | Исключительно погашение старой задолженности: обычно рефинансирующий банк сразу перечисляет средства на счет нынешнего кредитора, не выдавая их на руки клиенту | Любое. Можно погашать старый кредит не сразу и досрочно, а постепенно в течение оставшегося срока кредитования. Остаток денег можно расходовать на любые нужды. |

| Сумма | Равная остатку долга по старому займу | Любая, устанавливаемая условиями конкретного кредитного продукта (на потребительские цели обычно выдается не больше 1 млн. рублей) |

| Процентная ставка | Обычно ниже, чем по рефинансируемому займу | Зависит от политики банка и условий программы. Но по потребительским кредитам проценты обычно выше, чем при рефинансировании. |

| Влияние на кредитную историю | Положительное, если по прошлому займу не было просрочек, и новые долговые обязательства добросовестно выполняются. Негативное влияние возможно при задержках платежей, а также при санкциях кредитора за досрочное погашение. | Положительное, если прошлый долг погашается без просрочек, и новый выплачивается своевременно. Негативным воздействие будет при нарушении условий договора. |

Что действительно портит кредитную историю

Кредитную историю портят такие факторы:

- допускающиеся просрочки и задержки платежей;

- высокая кредитная нагрузка (чем больше открытых кредитов, тем хуже банки одобряют новые займы);

- часто подаваемые заявки на новые разные займы;

- ошибки, допущенные сотрудниками при передаче данных в БКИ или при их обработке непосредственно в бюро;

- технические сбои: задержки переводов средств при оплате, поломки в базах данных банков или БКИ;

- мошенничество: злоумышленники могут по вашим документам оформить на вас кредит.

Чем больше таких факторов, тем хуже кредитная история.

Как улучшить КИ

Чтобы улучшить кредитную историю, следуйте советам:

- Выполняйте свои долговые обязательства добросовестно: вносите платежи по графику, избегайте просрочек.

- Не оформляйте невыгодный кредит, который в будущем может стать непосильным.

- При оформлении займа оценивайте трезво свои возможности, чтобы справиться с погашением задолженности и не допустить задержек платежей.

- Погасите все существующие долги.

- Если история испорчена, то несколько скорректировать ее поможет новый некрупный и необременительный кредитный продукт, задолженность по которому вы будете регулярно погашать (записи о своевременных выплатах постепенно перекроют пометки о просрочках).

- Не подавайте заявки сразу в несколько банков: все запросы также отражаются в истории и несколько портят ее (это расценивается как острая потребность в деньгах и финансовая неграмотность).

- Заметили в кредитной истории ошибки? Обращайтесь в бюро с заявлением на исправление несоответствий. БКИ обязано рассмотреть просьбу, проведя проверку и по необходимости внеся корректировки.

Кредитная история не портится при рефинансировании в большинстве случаев. И все же использовать услугу перекредитования нужно обдуманно и грамотно.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Как досрочное погашение кредита влияет на кредитную историю?Скачать

Как влияет ли рефинансирование на кредитную историю, стоит ли оформлять?

Влияет ли рефинансирование на кредитную историю? Этот вопрос волнует заемщиков, которые планируют воспользоваться услугой перекредитования. Подробный ответ на него рассматривается в статье.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Какие факторы влияют на формирование кредитной истории?

На формирование кредитной истории влияют следующие факторы:

- Количество активных кредитов. Чем их больше, тем выше финансовая нагрузка, что делает заемщика нежелательным клиентом для банков (кредиторы считают, что человек не справится с новыми долговыми обязательствами).

- Размер задолженностей. Чем долг больше, тем менее платежеспособен клиент, ведь большая часть его бюджета уходит на погашение кредитов.

- Просрочки. Если заемщик задерживает платежи, он воспринимается как недобросовестный и безответственный плательщик, и его кредитная история, соответственно, портится.

- Подаваемые заявки. Они также отражаются в кредитной истории и портят ее, ведь если гражданин часто обращается за займами, он нуждается в средствах и расценивается как неразборчивый, финансово неподкованный.

- Технические сбои. Так, внесенный своевременно очередной платеж может из-за технических проблем или поломок задержаться или вовсе «потеряться», спровоцировав просрочку не по вине заемщика.

- Человеческий фактор, а именно ошибки, допускаемые сотрудниками банков при передаче сведений в бюро кредитных историй или работниками БКИ при обработке информации.

Даже влияние одного фактора способно испортить кредитную историю, а несколько точно ухудшат репутацию.

Влияет ли рефинансирование на кредитную историю?

Как рефинансирование в итоге повлияет на кредитную историю? Вникнем в суть этой услуги. Перекредитование предполагает оформление нового кредита, имеющего конкретное целевое назначение – погашение взятого ранее займа. Осуществляется досрочное погашение старого кредита, и заемщик начинает выполнять новые долговые обязательства.

https://www.youtube.com/watch?v=mTP9R9360xw

Проверить свою историю можно за 15 минут. Партнер НБКИ предоставляет отчет заемщика на электронную почту в течение часа после заполнения формы заявки. Заходите на сайт ki-servis.com и проверяйте кредитную историю не выходя из дома.

Рефинансировать заем можно как в том же банке, так и в другом. В первом случае процедура упрощается, ведь клиенту не нужно собирать большой пакет документации и подтверждать платежеспособность (он уже делал это).

Если рефинансирование осуществляется в другой финансовой организации, то нужно готовить документы, доказывать доходы, предъявлять старый договор и заключать новый. Это долго и проблематично, а иногда влечет расходы.

Все осуществляемые при рефинансировании действия отражаются в кредитной истории, так как в обязательном порядке передаются банками в БКИ. Бюро делает отметки о закрытии одного кредита и оформлении другого. Из-за этого КИ не портится, ведь финансовая нагрузка не увеличивается (один заем заменяется другим), просрочки не допускаются, задолженность не увеличивается.

Может ли рефинансирование испортить КИ заемщика?

Может ли рефинансирование кредитную историю испортить? Так происходит в следующих случаях:

- Клиент уже задержал платеж по старому кредиту, после чего оформил новый. Просрочка отразится в его кредитной истории.

- Образовался крупный долг, обусловленный частыми задержками платежей, активными просрочками. За нарушение условий договора и графика выплат банки назначают пени и штрафы, увеличивающие переплаты. А иногда невыполнение правил кредитования влечет увеличение процентной ставки, если изначально она была сниженной в рамках какой-либо программы. В итоге увеличивается и кредитная нагрузка.

- Заемщик перестает выполнять долговые обязательства по новому договору кредита, просрочивая выплаты.

Есть и неоднозначная ситуация – досрочное погашение, осуществляемое при рефинансировании. Оно разрешается и приветствуется далеко не всеми банками.

Что сделать, чтобы уменьшить влияние перекредитования на кредитную историю?

Для минимизации негативного влияния рефинансирования на свою кредитную историю нужно:

- Своевременно обращаться за услугой. Если не удалось добиться компромисса с кредитором, и погашение займа на нынешних условиях стало затруднительным или невозможным, не дожидайтесь просрочек и рефинансируйте кредит как можно скорее.

- Выбирать кредит с более приемлемыми условиями, снижающими финансовую нагрузку и делающими посильным и необременительным выполнение долговых обязательств.

- Внимательно изучать новые условия кредитования, которые должны быть лучше и выгоднее прежних. Если заемщик не имеет возможности выплачивать ежемесячно крупные суммы, то один платеж должен быть небольшим. В противном случае новый заем также будет погашаться с просрочками, что негативно повлияет на кредитную историю.

- Отстаивать свое мнение. Если банк предлагает рефинансирование с не самой выгодной ставкой, то обозначьте свою позицию, пытайтесь договориться и демонстрируйте свою заинтересованность в сотрудничестве.

Если при рефинансировании соблюдать все перечисленные выше рекомендации, то можно сохранить кредитную историю или даже улучшить ее, успешно погасив заем и показав себя с лучшей стороны, как ответственного плательщика.

Особенности рефинансирования заемщиков с плохой кредитной историей

Если рефинансировать кредит желает заемщик, имеющий плохую кредитную историю, то он может столкнуться с рядом проблем. Во-первых, его испорченная репутация уменьшит шансы на одобрение рефинансирования (большинство банков тщательно изучают КИ потенциальных клиентов).

Если рефинансирование позволит закрыть старый долг, то это отразится в кредитной истории и улучшит ее.

Во-вторых, если кредитор и пойдет на сотрудничество, то он постарается уменьшить риски за счет извлечения максимальной прибыли. Условия кредитования могут быть не очень выгодными для заемщика, если финансовая организация повысит базовую ставку, ограничит сроки погашения, запросит оформление платной страховки или навяжет иные оплачиваемые плательщиком услуги.

Сколько раз можно использовать рефинансирование

Сколько раз можно получить услугу рефинансирования? В законодательстве РФ ограничений нет, но ограничивать кратность перекредитования могут сами банки.

И если кредит уже рефинансировался ранее, то финансовая организация может отказать в оказании такой услуги, особенно при испорченной кредитной истории и низком доходе.

Могут устанавливаться ограничения по сроку, прошедшему с последнего рефинансирования.

https://www.youtube.com/watch?v=iLp7HiyrWv8

Рефинансирование может улучшить кредитную историю, если действовать грамотно и обдуманно. Ошибки заемщика увеличивают риски ухудшения КИ.

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Влияет ли рефинансирование на кредитную историю и как уменьшить это влияние

В наше время кредиты пользуются огромной популярностью. Для большинства людей кредит дает свободу, но при этом накладывает большие финансовые обязательства.

Рефинансирование – это процесс получения нового, более выгодного займа для того, чтобы погасить предшествующий.

Раньше эта процедура была доступна лишь для юридических лиц, но со временем эта услуга стала доступна и для большинства физических лиц.

Многие начинают пользоваться этой услугой, что помогает им решить временные финансовые затруднения в семье. Но вместе с этим встает новый вопрос – как рефинансирование может оказать влияние на кредитную историю заемщика. Попробуем разобраться в этом интересном вопросе.

Рефинансирование и кредитная история

Что такое кредитная история? Это информация, которая представляет собой все сведения о клиенте, раскрывает все его процессы при обращении с кредитами, исполнение своих обязательств по предоставленным займам, информация о просроченных платежах и всех иных действиях с кредитными средствами.

НЕ ЗАБЫВАЙТЕ! ДЕНЬГИ СЕГОДНЯ МОГУТ БЫТЬ У ВАС!!! ЖМИТЕ ЗДЕСЬ!!!

Само по себе перекредитование по сути не делает кредитную историю заемщика хуже, так как это, грубо говоря, предоставление нового кредита, который покрывает старый заем. Но, однако, есть факторы, которые отражаются в кредитной истории и фиксируются в Бюро Кредитных Историй.

Этими факторами могут оказаться:

- в течение последних 120 дней имеются две, три и более просрочки;

- на дату последнего платежа существует задолженность по кредиту;

- в договор кредита вносились изменения в пользу заемщика.

Если перед процедурой рефинансирования кредита имеют место нарушения по выплате, то процесс может отразиться в истории заемщика по кредиту. В другом случае информация о рефинансировании имеет возможность не передаваться в БКИ, если это условие отражено в кредитном договоре и не портит историю кредитов клиента.

Уменьшение воздействия перекредитования на кредитную историю

Рефинансирование может помочь уменьшить финансовое бремя заемщика. Пользователь кредита изыскивает более выгодные для него условия, поэтому перекредитование проводится обычно не по решению банка, за исключением некоторых случаев.

Для того, чтобы не подпортить свою кредитную историю, нужно учитывать следующее.

Своевременное заявление в кредитную организацию

Все финансовые сложности и факторы, которые могут оказать влияние на выплату кредитных обязательств, семейные обстоятельства, потеря работы и. соответственно, платежеспособности, обязаны быть оговорены в кредитной организации.

Изучение всех поставленных условий

Рефинансирование проводится для улучшения финансовых возможностей заемщика. Все условия нового договора должны предусматривать выгоду для заемщика, иначе процедура теряет свой смысл. При этом не стоит забывать, что эту процедуру можно произвести и в другой финансовой организации.

Общение с банком

Процесс перекредитования не всегда выгоден кредитной организации, из-за этого они с небольшой охотой идут на уступки. А если заемщик будет слишком настойчив, то у кредитной организации может появиться недоверие к клиенту.

Рефинансировать или погасить: отражение в кредитной истории

В каждом договоре на кредит всегда есть условия, которые оговаривают досрочное погашение. Стоить обратить внимание, что если таковых не имеется, то на заемщика могут быть наложены штрафы, что может так же негативно повлиять на его кредитную историю и возможность выдачи кредитов в дальнейшем.

https://www.youtube.com/watch?v=cDMuxNP61_M

Кредитной организации нет смысла терять свои проценты, им это невыгодно, ведь они платились бы заемщиком на протяжении всего действия кредита и приносили доход банку. По этой причине некоторые банки могут передавать всю информацию даже о минимальных нарушениях условий займа, дабы оказать негативное влияние на кредитную историю.

Существует сложность избежать подобного, даже в случае, если заемщик самостоятельно нашел денежные средства на выплату кредита, без обращения в другую кредитную организацию.

Новый заем или же рефинансирование старого кредита: что выбрать?

Прежде чем принять решение об оформлении нового займа для того, чтобы закрыть старый, нужно решить, сообщать ли об этом банковской организации. Если решить взять потребительский кредит, то можно избежать информирования, но стоит ли игра свеч?

Ко всему придется учитывать, что при заключении потребительского кредита процентная ставка будет выше, как это бывает обычно. Следует внимательно ознакомиться с различными предложениями на обширном рынке банковских и финансовых услуг, так как множество кредитных организаций предлагают весьма интересные и выгодные условия для проведения услуг рефинансирования.

Как часто можно проводить рефинансирование одного займа

В настоящее время банки проводят усиленную борьбу буквально за каждого клиента, потенциально выгодного. Более интересными и выгодными устанавливаются условия, уменьшаются ставки, упрощаются процедуры проведения перекредитования.

Услуга рефинансирования поможет получить лучшие условия для заемщика, чем были ранее. Но может сложиться такая ситуация, что после проведения рефинансирования старого кредита обнаружились еще более выгодные условия. Как поступить в данном случае заемщику, который обнаружил еще более выгодные для себя условия?

Возможность рефинансирования не лимитирована при условии положительной кредитной истории и достаточно стабильного финансового состояния. Но при этом самое важное понять, будет ли эта процедура выгодна для клиента.

При рефинансировании займа кредитная история клиента может не ухудшиться, главное помнить, что этому процессу не должны предшествовать нарушения условий кредита.

Банк Кредиты Ру. Добавлено — 26 Янв, 2021

Видео:Рефинансирование кредита с плохой кредитной историейСкачать

Как рефинансирование влияет на кредитную историю: есть ли риски при оформлении

Если вы хотите выяснить, как рефинансирование влияет на кредитную историю, то узнайте нюансы данной банковской услуги и особенности ее возможного влияния на репутацию заемщика. Все подробности – далее в статье.

Может ли рефинансирование испортить данные в КИ заемщика?

Обычно рефинансирование кредитную историю не портит, ведь старые задолженности погашаются, а долговая нагрузка снижается. Но в некоторых ситуациях репутация заемщика действительно может пострадать. Это случаи:

- Заемщик уже допустил просрочку по старому кредиту. Любые задержки платежей отражаются в КИ и помечаются в описаниях выполнения условий отдельных договоров. Из-за просрочек кредитный рейтинг снижается, а шансы на получение нового кредита уменьшаются.

- Не внесено два или более платежей подряд в течение 120-дневного периода. Данные о таких длительных просрочках фиксируются отдельно и портят кредитную историю значительно. Кредиторы уделяют этому особое внимание.

- На момент последнего платежа по старому кредиту сформирована крупная задолженность, обусловленная часто допускавшимися просрочками и начислением пеней или штрафов за задержки.

- Досрочное погашение прошлого займа нарушает условия договора. Хотя в последние годы многие банки разрешают и не ограничивают закрытие кредитов досрочно, все же если соглашение заключалось давно, за внесение суммы раньше срока могут назначаться санкции или комиссии. Кроме того, факт досрочного погашения может негативно восприниматься новыми кредиторами, ведь такое действие заемщика уменьшает прибыль банка (проценты начисляются за весь срок договора). Но в КИ нет специальных пометок о том, что долг был погашен досрочно: финансовой организации придется подробно изучать выполнение долговых обязательств.

- После рефинансирования заемщик не погашает новый кредит добросовестно – не вносит платежи своевременно. Все просрочки будут фиксироваться в кредитной истории и портить ее.

В перечисленных ситуациях кредитное досье испортится. Но грамотное и ответственное выполнение условий рефинансирования в будущем исправит ситуацию. В любом случае перекредитование лучше, чем недобросовестное погашение обременительного или непосильного займа.

Способы уменьшить влияние перекредитования на кредитную историю

Рефинансирование обычно инициируется заемщиком из-за невозможности регулярно погашать кредит, ставший слишком обременительным для бюджета. И если возникла необходимость перекредитоваться, то нужно постараться сохранить репутацию или даже улучшить кредитную историю. Для этого следуйте рекомендациям:

- Обращайтесь за услугой перекредитования своевременно, а не после просрочек и увеличения задолженности из-за штрафов. Если денег не хватает, сначала есть смысл связаться с кредитором и попросить его о пересмотре условий договора (продлении срока, снижении ставки) или о предоставлении кредитных каникул. Если переговоры безуспешны, ищите варианты рефинансирования.

- Ответственно подходите к выбору продукта. Изучайте рынок банковских услуг и выбирайте вариант, который будет для вас оптимально подходящим и максимально выгодным. Это позволит добросовестно, без ухудшения КИ и без ущерба для бюджета выполнять долговые обязательства.

- Изучайте условия нового кредита, предоставляемого в рамках рефинансирования, очень внимательно и тщательно. Займ должен быть не только посильным, но и выгодным для заемщика. Выгода достигается за счет понижения процентной ставки, продления сроков кредитования с уменьшением величин выплат, отсутствия платных услуг (если они предусматривались прошлым договором). Одна выплата должна быть меньше, чем раньше. А для выяснения размеров итоговых переплат можно попросить менеджера рассчитать кредит или самостоятельно воспользоваться онлайн-калькулятором.

- Ведите с новым кредитором диалог, чтобы получить хорошее предложение. Для банков рефинансирование не очень выгодно, ведь сниженный процент – это уменьшение прибыли. Поэтому кредитные организации стремятся предложить продукты с максимально высокими ставками. Но если высказать мнение и отстоять позицию, то кредитор может пойти на уступки, ведь для него лучше согласиться с клиентом и лишиться только части дохода, нежели совсем потерять деньги, отказавшись от сотрудничества.

- Определите, куда лучше обратиться: в выдававший старый кредит банк или же в новый. При выборе анализируйте предлагаемые условия и издержки. При обращении в ту же организацию можно упростить оформление, так как не нужно снова подтверждать платежеспособность, готовить документы. В новый банк надо предоставить старый договор кредита, подтверждения доходов. Кроме того, может предусматриваться оплата дополнительных обязательных услуг (например, страхования) или сопровождения кредитного счета. Но иногда другие кредиторы предлагают лучше условия с целью привлечь клиентов.

Следуя этим несложным советам, можно сделать рефинансирование не только более выгодным, но и положительно влияющим на КИ.

Сколько раз можно использовать рефинансирование без вреда

В законодательстве РФ нет лимитов для рефинансирования. Теоретически один кредит можно рефинансировать несколько раз. Но по факту не все банки соглашаются перекредитовывать заемщиков повторно (тем более, если доход низок, а репутация сомнительна). Также кредиторы вправе устанавливать ограничения по срокам, прошедшим с последнего оформления рефинансирования.

https://www.youtube.com/watch?v=Eo3mGd0eZ8w

Теперь вы знаете все нюансы рефинансирования и его влияния на кредитную историю. Это позволит перекредитоваться грамотно и выгодно.

💥 Видео

Как реструктуризация кредита и кредитные каникулы влияют на кредитную историю.Скачать

Портят ли микрозаймы кредитную историю. Можно ли изменить кредитную историю.Скачать

Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

Как исправить кредитную историю с помощью мфо.Скачать

Как МФО влияют на кредитную историю. Как улучшить кредитную историюСкачать

Как улучшить кредитную историю после закрытия долгов | Три способа лечения кредитной историиСкачать

ЧТО и КАК влияет на вашу КРЕДИТНУЮ ИСТОРИЮ / Можно ли получить кредит после банкротства?Скачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

Берем кредит с плохой кредитной историей в 2023 - инструкция ✅Скачать

Почему не одобряют рефинансирование кредита? ПричиныСкачать

Стоит ли делать рефинансирование кредита в Сбербанке?Скачать

С 2022 получится не просто улучшить или исправить кредитную историю, а вообще «почистить»Скачать

РЕФИНАНСИРОВАНИЕ кредита в 2023 ГОДУ! / ПЛЮСЫ и МИНУСЫ рефинансирования КРЕДИТАСкачать

Когда НЕ выгодно досрочное погашение кредита?Скачать

Какие есть способы чтобы убрать плохую кредитную историю. Как почистить кредитную историю 2023Скачать

Сколько дней просрочки влияет на кредитную историюСкачать