Перед выдачей любого кредита осуществляется проверка заемщика, которая является комплексной: анализируются различные параметры. Но как именно проверяются новые клиенты финансовыми организациями перед оформлением займов? Подробно об этом – в статье.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

- Как банки проверяют заемщиков перед выдачей денег?

- Оценка кредитной истории и скоринга

- Проверка места работы заемщика

- Проверка платежеспособности

- Андеррайтинг

- Проверка подлинности анкетных данных

- Проверка залога, поручителей, созаемщиков

- Достоверность и наличие документов

- На что еще обращает внимание служба безопасности банка перед выдачей кредита?

- Почему нельзя подавать сразу много заявок в банк?

- Как повысить шансы на одобрение заявки на кредит?

- Какие данные проверяют банки перед выдачей кредита заемщику: кредитная история, платежеспособность, анкетные данные

- Как банки проверяют заемщика перед выдачей кредита?

- Кредитный скоринг заемщика

- Оценка кредитной истории через БКИ

- Проверка фирмы-работодателя и платежеспособности клиента

- Проверка достоверности анкетных данных

- Проверка юридической чистоты предмета залога

- На что еще обращает внимание отдел безопасности банка?

- Заказать отчет Кредитной Истории

- Почему нельзя подавать сразу много заявок на кредит в разные банки?

- Что делать, если банк отказал в выдаче кредита после проверки кредитной истории?

- Как банк проверяет заемщика и одобряет кредит

- Как проводится проверка?

- Скоринг

- Оценка кредитной истории

- Проверка фирмы-работодателя

- Проверка анкетных данных

- Проверка юридической чистоты залога

- Почему нельзя подавать сразу много заявок?

- Что будет, если предоставить ложные сведения?

- Как банки проверяют заёмщиков

- Проверка компьютером

- Проверка документов

- Условия и проверка

- Проверка данных по целевым кредитам

- Проверка кредитной истории

- 📽️ Видео

Как банки проверяют заемщиков перед выдачей денег?

Что проверяют банки при выдаче кредита? Проверка включает анализ многих параметров, характеризующих платежеспособность клиента, а также его добропорядочность и ответственность. Ниже рассматриваются все факторы, которые анализируются кредиторами.

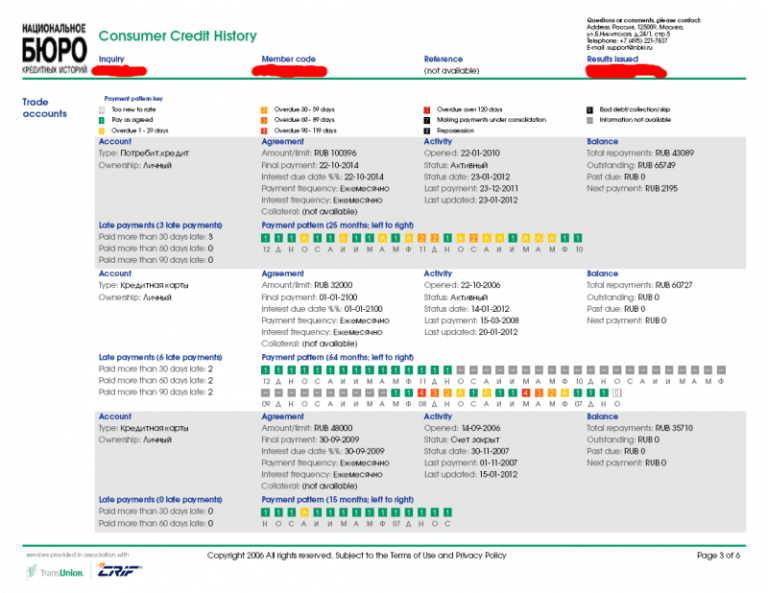

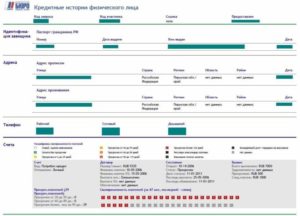

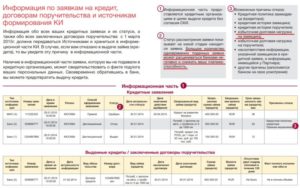

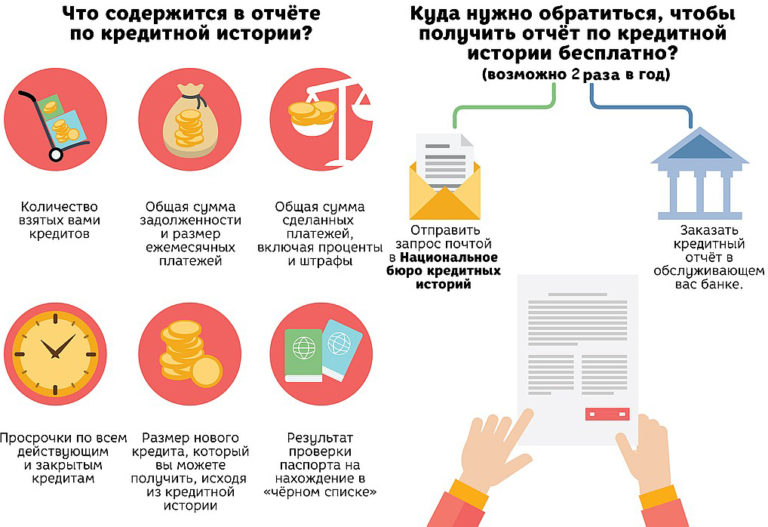

Прежде всего, анализируется кредитная история заемщика, которая характеризует его кредитоспособность, то есть способность своевременно и ответственно погашать кредит. В КИ указывается вся финансовая информация о клиенте: его уже выплаченные и еще активные займы и конкретные условия кредитования, допущенные просрочки, наименования кредитовавших организаций, поданные заявки.

Оценка кредитной истории и скоринга

Как проверяют кредитную историю в банках? Банковские сотрудники запрашивают ее в специализированных бюро кредитных историй (БКИ) с согласия потенциального клиента (обычно дается при заполнении анкеты).

Также могут для получения отчетов использоваться специальные сервисы, например, «Сервис-КИ.com», предоставляющий подробную, достоверную и полную информацию.

Когда проверяют данные, уделяют внимание:

- количеству активных задолженностей, определяющих финансовую нагрузку;

- общему количеству всех кредитных продуктов;

- числу успешно погашенных займов;

- фактам допускавшихся просрочек и их длительности (особенно настораживают задержи платежей больше месяца);

- количеству поданных в другие банки заявок.

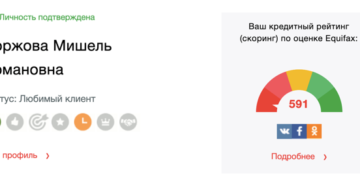

Чем меньше в кредитной истории негативных фактов, тем выше вероятность одобрения банком после проверки заемщика. Но также учитывается и так называемый скоринг. Скоринговая оценка, измеряемая в баллах, вычисляется специальной автоматической компьютерной программой по заданному алгоритму. Учитываются следующие параметры, взятые из анкетных данных заявителя:

- личные идентификационные и паспортные данные физического лица;

- информация о работодателе (его надежность, направление осуществляемой деятельности, численность работников в организации);

- данные о занимаемой должности;

- уровень дохода;

- продолжительность стажа трудовой деятельности;

- социальный статус: половая принадлежность и возраст, семейное положение, имеющиеся иждивенцы, наличие высшего образования;

- отсутствие или наличие имущества для передачи в залог банку в качестве дополнительного обеспечения (собственность нужно иметь при подаче заявки на крупный кредит с большой суммой);

- впечатление, сложившееся у общавшегося с клиентом менеджера при личной беседе с клиентом (сотрудник делает пометки о внешнем виде, поведении, замеченных странностях);

- использование иных продуктов банка (кредиток, вкладов, дебетовых зарплатных карт);

- сведения из кредитной истории: количество активных долгов, данные о погашенных займах, информация о просрочках.

Каждый банк имеет собственную программу вычисления скоринговых оценок, но такие системы, как правило, проверяют заемщиков по схожим принципам и похожим алгоритмам. Скоринговый балл имеет шкалу от 0 до 850-900 баллов, и чем ниже показатель, тем менее благонадежен и платежеспособен клиент.

Проверка места работы заемщика

Проверка заемщика перед выдачей ему кредита включает анализ места работы. Прежде всего, сотрудники звонят в указанную в качестве работодателя компанию и проверяют, на самом ли деле в организации трудится человек, подающий запрос.

https://www.youtube.com/watch?v=qKBFnj_J5Pw

Далее анализируется фирма-работодатель. Сотрудники банка проверят данные о банкротстве, факты отчислений денежных средств в Пенсионный фонд, Налоговую службу и иные государственные органы, сроки деятельности организации, численность персонала, сведения о наложенных на имущество арестах, фактический адрес офиса.

Проверка платежеспособности

Чтобы проверить, сможет ли заемщик выполнять свои прописанные в кредитном договоре обязанности, банк оценивает его платежеспособность. И на нее влияет несколько факторов:

- Уровень получаемого заемщиком основного дохода. Подтверждается соответствующей справкой стандарта 2-НДФЛ, и чем выше заработок, тем платежеспособнее клиент.

- Дополнительные доходы. Подтверждаются выписками с банковских счетов, справками из органов соцзащиты о получаемых пособиях и прочих государственных выплатах, копиями договоров аренды принадлежащих заемщику помещений.

- Финансовая нагрузка. Складывается из неизбежных текущих расходов (трат на еду, расходов на оплату коммунальных услуг), платежей по активным займам, обязательных отчислений (по алиментам, различным компенсациям). Чем больше затрат, тем ниже платежеспособность.

- Доходы супруга. Например, при получении ипотеки жена или муж основного заемщика обязан стать созаемщиком и полноценно участвовать в погашении долга. Это значит, что доходы второго супруга также учитываются.

- Возможность привлечения созаемщиков или поручителей. Их заработки берутся во внимание, так как при неуплате кредита основным должником его долговые обязательства ложатся на плечи созаемщика или поручителя.

- Наличие собственности: недвижимого объекта или личного автомобиля. Такое имущество может привлекаться в качестве залога, и в таком случае владение будет изъято у владельца при невыполнении им долговых обязательств.

Если банк проверит заемщика и расценит его как не платежеспособного, то заявитель получит отказ, так как, по мнению кредитора, не сможет погашать задолженность своевременно и полноценно.

Андеррайтинг

Андерайтинг представляет собой комплексный анализ рисков банка, которые могут возникнуть при сотрудничестве с конкретным заемщиком. И такие риски кредитор проверяет по различным факторам:

- по состоянию кредитной истории;

- по скоринговому баллу;

- по кредитоспособности заемщика;

- по достоверности оставленной в анкете информации;

- по подлинности документов, которые должен предоставить заемщик;

- по собственности заявителя и его стоимости;

- по наличию поручителей и созаемщиков, а также по их доходам, которые учитываются при рассмотрении заявки.

Банки используют разные способы андеррайтинга, которые сохраняются в тайне. А занимается такой проверкой отдельное уполномоченное лицо – андеррайтер.

Проверка подлинности анкетных данных

Данные, оставляемые заемщиком в анкете, также в обязательном порядке проверяются банком. После заполнения анкеты проводится беседа с заявителем, во время которой сотрудник задает уточняющие вопросы, проверяет реакцию человека и оценивает ответы: их скорость, точность, соответствие анкете. Банк может даже записывать разговор на аудионоситель и в дальнейшем передавать его психологу.

Также банковские работники часто звонят заявителям спустя некоторое время после заполнения анкеты. Так как в этом случае часть оставленных данных уже забыта, а звонок поступает внезапно, то заемщик при оставлении ложных сведений замешкается и может дать сомнительные ответы на вопросы.

Кроме того, указанная в анкете информация тщательно сравнивается с содержащейся в документах. Некоторые пункты банк проверяет у работодателя: факт трудовой деятельности в фирме, должность и доход.

Проверка залога, поручителей, созаемщиков

Если кредит требует обеспечения, то банк обязательно проверяет и его, прежде чем выдать средства.

Во-первых, от заемщика требуются документы, подтверждающие законное владение объектом, отсутствие обременений на нем и юридическую чистоту.

При залоге недвижимой собственности необходимо предоставление выписки из ЕГРН или единого жилищного документа, договора купли-продажи и при наличии свидетельства о зарегистрированном праве владения.

https://www.youtube.com/watch?v=nEFeCQHVY1o

Сотрудник банка выезжает по адресу нахождения объекта, проверяет его наличие и оценивает состояние. А стоимость залога определяется с помощью оценочного акта, выданного независимым оценщиком или специализированным агентством.

При привлечении созаемщиков и поручителей их банк тоже будет проверять, причем практически так же, как и основного заемщика, ведь данные лица становятся полноценными участниками сделки. Анализируются их доходы, места работы и прочие факторы.

Достоверность и наличие документов

Чтобы получить кредит, нужно предоставить пакет документов, состав которого сообщается банком. И сначала проверяется наличие всей запрошенной документации. Обычно это гражданский паспорт, ксерокопия трудовой книги, еще одно удостоверение личности, 2-НДФЛ.

К сведению! Предъявляются определенные требования и к состоянию, действительности и формату документов. Так, все страницы паспорта должны быть читаемыми. Справка 2-НДФЛ остается действительной в течение одного месяца. А на копии трудовой книжки обязательно заверение подписью работодателя или иного уполномоченного лица.

Обязательно проверяется подлинность документов с помощью специального оборудования. В паспорте проверяется соответствие фотографии внешности потенциального заемщика. При обнаружении фальсификатов банк не выдает финансы и обращается в правоохранительные органы (предоставивший фальшивые бумаги гражданин привлекается к ответственности).

На что еще обращает внимание служба безопасности банка перед выдачей кредита?

Тщательно проверяет всех заемщиков отдельная служба безопасности, которая при принятии решения учитывает:

- наличие судимостей (даже закрытых несколько лет назад);

- наличие задолженностей по штрафам, коммунальным платежам, налоговым платежам, алиментным и прочим выплатам;

- розыск заемщика правоохранительными органами;

- участие в мошеннических махинациях;

- наличие в анкете ложной информации (указывает на попытку получить кредит обманным путем).

Заемщиков проверяют по базам данных: МВД, Федеральной службы судебных приставов и прочих госструктур. Также используются специализированные сервисы.

Почему нельзя подавать сразу много заявок в банк?

Можно ли одновременно подавать заявки в разные банки? Делать этого не стоит. Все запросы отображаются в кредитной истории, и кредиторы проверяют их. Так, если заявки будут одобрены (даже несколько из них), то человеку придется погашать несколько долгов, что увеличит его финансовую нагрузку.

Также многочисленные заявки на кредиты указывают либо на материальные трудности у заемщика, либо на его финансовую неграмотность и неразборчивость. Такие возможные черты тоже банками не одобряются.

Как повысить шансы на одобрение заявки на кредит?

Узнайте, как можно повысить вероятность одобрения кредита банком. Помогут в этом:

- Предоставление достоверной и полной информации.

- Открытие в этом банке депозита. Таковой дополнительно подтвердит платежеспособность.

- Перевод в кредитующий банк зарплаты. Зарплатным клиентам деньги выдаются чаще и быстрее, так как их доходы отслеживаются финансовой организацией.

- Исправление кредитной истории. Погасите все свои активные долги, которые имеются. Для улучшения КИ можно взять новый небольшой заем и добросовестно погасить его.

- Подтверждение всех доходов: не только основных (заработка), но и дополнительных, например, получаемых от сдачи в аренду жилплощади финансов, выплачиваемых гос. органами пособий.

- Предоставление дополнительного обеспечения. Им может стать ответственный поручитель, залоговое имущество или платежеспособный созаемщик.

Видео:Как банки проверяют кредитную историю?Скачать

Какие данные проверяют банки перед выдачей кредита заемщику: кредитная история, платежеспособность, анкетные данные

Проверка заемщика необходима банку для принятия решения по заявке на кредит. Если заявитель соответствует всем требованиям, банк ответит положительно. Далее подробно о том, как проверяют кредитную историю в банках.

Как банки проверяют заемщика перед выдачей кредита?

Вот основные параметры, по которым банк будет проверять заемщика:

- скоринговый балл;

- запрос в бюро кредитной истории;

- анализ деятельности компании, в которой работает заявитель на кредит;

- проверяют уровень дохода;

- проверяют анкету;

- проверяют имущество и застройщика на юридическую чистоту.

Если заемщик является индивидуальным предпринимателем, то менеджер банка приедет на место работы проверять деятельность, осмотрит место, запросит документы об отчетности.

В БКИ стекается информация об оплате коммунальных услуг гражданином, от мобильных операторов и судебных приставов. Отражаются в досье штрафы и неуплата алиментов. При наличии таких задолженностей шансы получить кредит снижаются.

При отсутствии любых сведений кредитная история считается нулевой. Иногда банки отказывают таким клиентам, поскольку не могут просчитать все риски.

https://www.youtube.com/watch?v=Yvykhs0KkWg

Сегодня в банках внедрены системы автоматической проверки заемщиков. Компьютер проверяет все сведения, присваивает уровень надежности. Затем результат проверяют кредитные специалисты и выносят окончательное решение.

Кредитный скоринг заемщика

Скоринг используется компаниями для оценки клиентов. В его основе лежат статистические методы. Есть разные виды:

- Для оценки поведения заемщика в будущем, его финансовых действий. Проверяют для установления кредитного лимита. В основу анализа может лечь действия клиента с банковской карточкой.

- Для оценки кредитоспособности при необходимости выдать ссуду. Наиболее распространенный вид. В основе лежит анализ анкетных данных, в результате чего принимается решение, выдать деньги или отказать.

- Для оценки вероятности мошеннических действий. Обычно данный вид совмещают с другими исследованиями портфолио клиента.

Некоторые системы не только обрабатывают массивы данных, но и обучаются. На основе предыдущих действий заемщика системы могут спрогнозировать его поведение в будущем.

Скоринговая система позволяет проверять благонадежность клиентов. Так, считается, что граждане до 30 лет менее платежеспособны и более легкомысленны, поэтому самый высокий балл получают заявители 30-35 лет.

Вот какие параметры учитывает система:

- возраст и пол;

- семейный статус;

- образование;

- род деятельности и опыт работы;

- наличие иждивенцев (дети, инвалиды и люди на попечении);

- размер заработка;

- место проживания.

Заемщику необходимо проверять скоринговый балл для оценки своих шансов на получение ссуды либо понимания, почему банки уже отказали в ссудах. Скоринговый балл присуждают в Бюро кредитных историй.

Оценка кредитной истории через БКИ

При подаче заявления в банк, менеджер делает запрос в бюро кредитных историй, чтобы проверить рейтинг заявителя. Компания может сотрудничать с одним или несколькими БКИ – как запрашивать информацию у них, так и отправлять сведения об обслуживании кредитов клиентами.

Деятельность БКИ регулируется Центральном Банком. Есть специальный реестр, где находятся зарегистрированные БКИ. Сегодня это 12 компаний. Вот некоторые наиболее известные из них:

- НБКИ.

- ОКБ.

- Русский Стандарт.

- Эквифакс.

- СКБ.

Большинство бюро находятся в Москве, но некоторые присутствуют в Тюмени, Красноярске, Волгоградской области.

В каждой компании применяется своя система оценки кредитоспособности кандидата. В ОКБ рассчитывается рисковый индикатор по шкале от 1 до 5. В НБКИ применяется бальная система, по которой присваивается значение от 250 до 850 баллов. По словам сотрудников, средний балл, при котором заявитель сможет рассчитывать на потребительский займ небольшой суммы, является 600-650 баллов.

Чтобы максимально точно оценить свои шансы на кредит, рекомендуется проверять отчет сразу из нескольких организаций. Для этого потребуется:

- узнать, в каких бюро находятся сведения;

- запросить отчеты из БКИ;

- объединить их и сравнить.

Проверять, в каких бюро находятся сведения, можно при запросе в ЦККИ на сайте ЦБ.

Проверка фирмы-работодателя и платежеспособности клиента

Банк проверяет работодателя, поскольку должен оценить риски. Если заемщик перестанет получать зарплату, то не сможет выплачивать кредит.

Компании используют специальные системы, которые анализируют юридическую чистоту работодателя, его налоговую отчетность. На основе полученных данных делается вывод, стоит ли сотрудничать, насколько фирма рентабельна.

Если компания нарушала российское законодательство или находится на грани банкротства, то значит банк откажет в сделке. Иногда менеджеры звонят заемщикам и рекомендуют сменить место работы, поскольку обнаруживают, что у фирмы могут быть проблемы с законом.

Организация проверит наличие у работодателя судебных дел, принимал ли участие в судебных процессах в прошлом или текущем времени. Если фирма пользуется услугами данного банка, то он проверит транзакции.

Важно! Изучается сайт компании, какие услуги или товары предоставляет компания. Подозрительно, если у компании нет сайта либо он отключен за неуплату.

https://www.youtube.com/watch?v=9jlrFCAacs0

Последним этапом проверки становится звонок по телефону. Кредитные менеджеры предпочитают звонить по телефонам, не которые указаны в анкете, а из собственных баз, либо указанных на официальном сайте компании. Менеджер проверит должность заявителя, размер оклада, как давно работает, не планируют ли уволить сотрудника.

Платежеспособность оценивается по справке 2-НДФЛ, банковскому счету. Принимаются и иные источники дохода, например, сдача в аренду помещения. Тогда следует предоставить договор найма.

Проверка достоверности анкетных данных

В анкете заемщик указывает:

- Персональные сведения.

- Место постоянной или временной регистрации.

- Информация о трудовой занятости.

- Сведения о доходе: основной и дополнительные источники.

- Наличие обязательств перед другими кредиторами и сведения о рефинансировании кредитов.

- Какой кредит желает получить человек.

- Доход семьи и расходы, носящие периодический характер.

При оформлении заявки физическими лицами указывается общий стаж, сколько было сменено мест работы за последние 3-5 лет, указывается наличие собственности.

Данные анкеты позволяют сопоставить кандидата с условиями продукта – подходит ли он по возрасту, доходу, регистрации. Проверяют паспорт на подлинность, соответствие данных из справки о доходе. Также заемщика проверяют по различным базам – должников, антикриминальным и прочим.

Проверка юридической чистоты предмета залога

Предмет залога проверяют в Росреестре – кто собственник жилья, не может ли квартира или дом участвовать в мошеннических схемах. Когда за последние пару лет собственник сменился несколько раз.

Банк может проверять залог на наличие обременения, ареста, есть ли долги по коммунальным платежам, подлинность документов заемщика. При залоге собственности заемщик предоставляет пакет документов на недвижимость. В него входит документ, устанавливающий право собственности, технический паспорт, выписка из ЕГРН, выписка из БТИ и др.

Если недвижимость закладывает семья, то банк требует согласие супруга. Документ должен быть заверен у нотариуса. Может быть отказ в кредите, если собственниками жилья также являются несовершеннолетние дети. Это может быть не указано в договоре, но подразумеваться. Часто случается, что в договорах приватизации дети не указывались собственниками, но подразумевались.

При приобретении недвижимости от застройщика финансовое учреждение будет тщательно проверять строительную фирму на юридическую чистоту – документы, разрешение на строительство, ход строительства, документы, позволяющие эксплуатировать данный участок земли.

На что еще обращает внимание отдел безопасности банка?

В обязанности службы безопасности банка входит проверка судимости заемщика, были ли в отношении него судебные решения, проверяют штрафы ГИБДД, имеются ли задолженности коммунальным службам. Есть ли в настоящем судебные производства в отношении кандидата.

При рассмотрении заявки и личности клиента банку мало одной платежеспособности. Компания также обратит внимание и не выдаст кредит в следующих ситуациях:

- у человека хорошая кредитная история, но нет трудоустройства со стабильным доходом. Многие компании отказывают официантам, представителям сезонных профессий, промоутерам, рекламщикам;

- при наличии кредитной нагрузки в размере 40-50% от общего дохода;

- если заемщик уже имеет кредит в другом финансовом учреждении, но не погашает его.

Сотрудники также проверяют, какие виды обязательств оформлены в настоящем или прошлом в досье заемщика. Иногда банки отказывают, если видят, что у клиента постоянно оформлялись микрозаймы в МФО, но не потребительские кредиты.

Заказать отчет Кредитной Истории

Если человек желает узнать причины отказов банков и рекомендации, как поступить в его ситуации, стоит обратиться в компанию ⇒service-ki.com. Здесь формируют отчет на основе данных в базе НБКИ.

https://www.youtube.com/watch?v=uuBunpj1neU

Дается оценка шансов на получение новых кредитов, рекомендации по улучшению кредитной истории, причины отказов. Заемщик сможет увидеть свое портфолио «глазами банков». Отчет состоит из пяти страниц, содержит различные статистические сведения, графики, сумму выплат по кредитам и переплату. Пример отчета:

Порядок получения:

- Оставить заявку на сайте.

- Оплатить услугу (стоимость 340 рублей).

- Компания сформирует отчет.

- В течение часа документ будет выслан на электронную почту.

Для того чтобы отправить заявку, потребуется заполнить анкетную форму: вписать ФИО, адрес электронного ящика и паспортные данные. Их можно не вписывать, а указать звонок менеджера, он уточнит сведения позднее.

Почему нельзя подавать сразу много заявок на кредит в разные банки?

Множественные обращения в банки дают компаниям основание для отказа. Вот почему: когда банк видит много заявок, он не знает, почему человек их оставил. Либо ему срочно нужны деньги, либо он действительно собирается получить наиболее выгодный кредит. Может быть заемщика не устроило качество обслуживания в одном из банков или условия страхования жизни и здоровья.

На заметку! Банк думает о потенциальном заемщике самое плохое. Ему проще отказать, поскольку так он меньше рискует.

Для рискованных клиентов банки предлагают более жесткие условия – повышенный процент по кредиту, сокращенный срок кредитования. Ограничивают максимальный размер займа, требуют предоставить обеспечение либо вовсе отказывают в кредите.

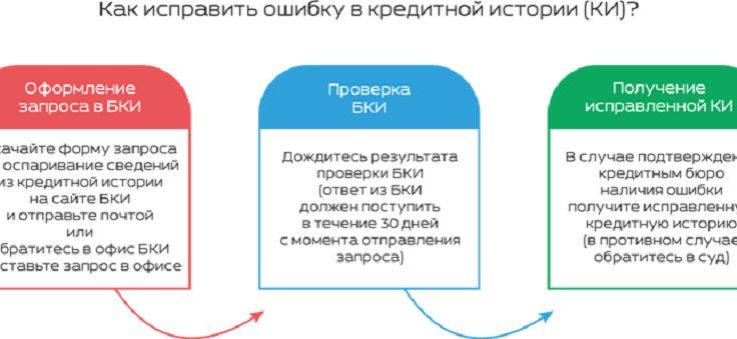

Что делать, если банк отказал в выдаче кредита после проверки кредитной истории?

При отказе рекомендуется самостоятельно запросить кредитную историю, что проверяют банки при выдаче кредита, если это не было сделано до подачи заявки. Некоторые заемщики проверяют у менеджера банка, в чем причина отказа, но сотрудник вправе не разглашать причины, поскольку это тайна банка.

В зависимости от причины отказа будут отличаться дальнейшие действия заемщика. Если в кредитной истории есть ошибка, ее следует исправить, написав заявление в БКИ.

При наличии незакрытых долгов коммунальным службам, ГАИ, требуется погасить платежи и вновь подать заявку в банк.

На заметку! Сведения в БКИ обновляются не позднее чем через 5 дней.

Если кредитная история испорчена из-за просрочек, то необходимо взять небольшой потребительский кредит на бытовые товары в банке с высоким процентом одобрения (Росбанк, Открытие, Ренессанс). Можно обратиться в МФО за небольшим займом. Альтернатива МФО – воспользоваться программой кредитного доктора от Совкомбанка.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Кредитная история - что это такое и как узнать (проверить) и исправить свою кредитную историюСкачать

Как банк проверяет заемщика и одобряет кредит

У каждого банка своя политика в плане проверки клиентов (заемщиков) на “вшивость”, но есть определенные правила, методы и способы, которым следуют абсолютно все банковские организации.

Банкам нужно точно знать уровень вашей платежеспособности, вы должны соответствовать всем требованиям что бы получить кредит, ведь банки бояться рисков.

В данной статье мы рассмотрим всевозможные виды проверок, дадим полезные советы и укажем на особенности данной процедуры.

Как проводится проверка?

Самым основным и наиглавнейшим пунктом при выдаче кредита является проведение процедуры андеррайтинга (проведение анализа и оценка возможности рисков, связанных с выплатой кредита, предоставленного заёмщику, то есть подробная, глубокая, всесторонняя проверка платежеспособности клиента, обратившегося в банк.) Говоря простым языком, банк проводит оценку, какова вероятность того, что вы не выплатите кредит.

https://www.youtube.com/watch?v=9B0mhXBPgM4

То есть банк, принимая решение о предоставлении вам кредита, заведомо расценивает все возможные риски.

Соответствие условиям займа:

- Возраст заемщика (от 18-21 лет, до 65-85 лет)

- Гражданство (Россия)

- Прописка в регионе банка

- Постоянное место работы

- Проверка документов

- Проверка подлинности документов (паспорт, справки, печати)

- Соответствие предоставленных документов с информацией в заявке

Скоринг

Скоринговая система — компьютерная программа, которая по заданному алгоритму оценивает заемщика.

У каждого крупного банка собственная скоринговая программа, которая оперирует массой факторов. Кредитный специалист вводит ваши данные, система оценивает вас и предоставляет кредитный (скоринговый) балл — от 300 до 850.

Балл:

- 690-850 Отличный балл, высокий шанс

- 650-690 Стандартный скоринговый балл

- 640-650 Хорошая вероятность одобрения

- 600-640 Возможное одобрение кредита

- 500-600 Низкий шанс получить кредит

- 300-500 Отказ в выдаче кредита

Оценка кредитной истории

Банк делает запрос в центральный каталог кредитных историй (ЦККИ), чтобы получить информацию о том, в каком банке кредитных историй (БКИ) хранится ваша кредитная история. Затем следует запрос в БКИ.

В отчете БКИ содержится:

- Паспортные данные ИНН

- Номер пенсионного страхования

- Данные о кредиторе

- Период погашения

- Размер кредита

- Текущий баланс

- Задолженность

- Просрочки

- Реквизиты структур, которые делали запрос информации о кредиторе

Проверка фирмы-работодателя

По ИНН и ОГРН получают информацию о вашем работодателе.

Проверяют следующие данные:

- Банкротство фирмы

- Арест имущества

- Уплата налогов

- Отчисления в пенсионный фонд

- Отчисления в другие фонды

Сотрудники банка звонят в компанию и проверяют достоверность информации из кредитной заявки.

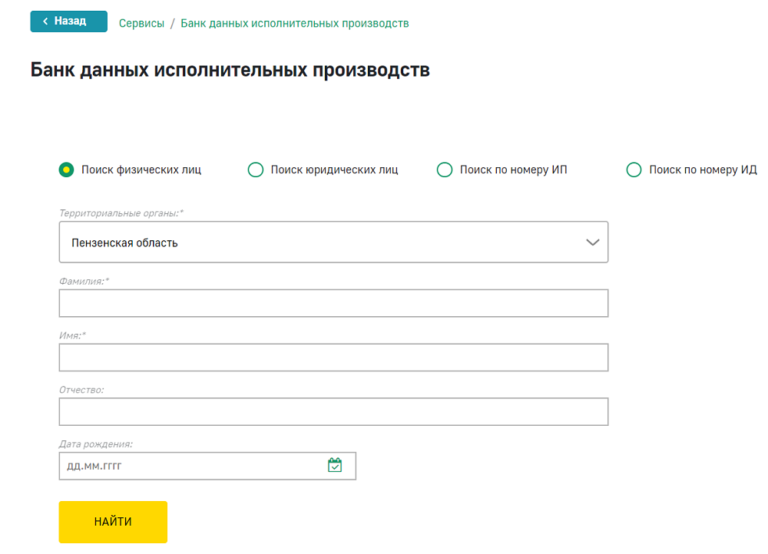

Проверка заемщика по базам:

- Проверка заемщика на судимость

- Проверка открытых исполнительных производств (на этом сайте вы можете проверить себя)

- Проверка заемщика по специальным базам (например, «АнтиКриминал» или «Должники»)

- Судебные решения, штрафы ГИБДД, неоплаченные коммунальные услуги

Проверка анкетных данных

Тотальная сверка анкеты и предоставленных документов. Обращается внимание на фактическое местоположение работы, проверка достоверности этой информации, в обязательном порядке осуществляется звонок в эту организацию, но стоит отметить, что номер телефона организации не берется из анкеты, а узнается из других источников.

Возможно, что сотрудник банка осуществляет визит в указанную заемщиком организацию.

Особенно тщательно проверяется графа «Непогашенные долговые обязательства», так как в основном потенциальный заемщик в данной графе указывает, что таких обязательств у него нет, но на практике это не всегда правда.

Не стоит недооценивать беседу, так как человеческий фактор весьма сильный аргумент, и опытный сотрудник способен отличить ложь от правды и понять, что собеседник пытается что-то скрыть. Можно вербально оценить платежеспособность клиента.

Многие банки ведут скрытую запись беседы с заемщиком, которая впоследствии оценивается психологом.

Особенно если в кредит выдается большая сумма.

Мало кто знает, но во время проведения проверки сотрудники банка могут осуществить легендированный звонок как самому заемщику, так и по месту его работы.

Банки обращаются в спец. службы для получения информации. Даже если судимость погашена, ее наличие для банка является определяющим фактором. Рассматривается и устанавливается, за что была получена судимость.

Если за экономическое преступление, то заемщику могут и вовсе отказать в выдаче кредита.

Но не стоит скрывать этот факт, так как если не указать этот пункт, а банк установит обратное, то в кредите также будет отказано.

Проверка юридической чистоты залога

Если при выдаче кредита в залог оставляется недвижимость, то сотрудник банка обязан проверить эту недвижимость.

Выехать на месторасположения недвижимости, убедится в наличие таковой, в соответствии ее заявленной стоимости и состоянии, получить справку о том, что недвижимость зарегистрирована на заемщика и не находится в обременении.

- Проверка документов поручителя.

Если при получении кредита, участвует поручитель, то он должен представить тот же пакет документов и банк так же проверяет его, как и самого заемщика.

https://www.youtube.com/watch?v=kfBT2mI1tbc

Процедуру скоринга проходят все клиенты, только для экспресс-кредитования данная процедура является упрощенной и занимает не более 20-30 минут, а при оформлении ипотеки проверка вашей заявки и правильности предоставленных данных может занять у кредитного специалиста неделю.

Увеличить платежеспособность можно несколькими способами:

- предоставить сведения о дополнительных доходах – справку со второй работы, договор аренды, декларацию 3-НДФЛ, свидетельствующую о самозанятости, справку о получении пенсии или пособия и т.д.;

- при покупке квартиры – заявить о намерении получить в будущем имущественный налоговый вычет или вычет на проценты по ипотеке;

- привлечь созаемщиков.

Следует учесть, что предоставление какого-либо имущества в залог автоматически снимает требование о достаточном уровне зарплаты.

Многие банки просто закроют глаза на недостаточный размер дохода в этом случае. Аналогично, если планируется покупка жилья с использованием субсидии или материнского капитала – в этом случае требования о наличии справки чисто формальные.

Почему нельзя подавать сразу много заявок?

Некоторые заемщики полагают, что если они отправят несколько заявок в различные банки, то получат несколько ответов от них и смогут выбрать учреждение с подходящими условиями. На самом деле это работает не так.

Банки, видя множественные запросы (а они обязательно отображаются в кредитной истории), допускают вероятность, что человек может набрать множество займов в разных учреждениях – а это влияет на кредитную нагрузку и в перспективе может привести к возникновению просрочек.

Другой вариант, который также рассматривает банк, если человек делает запросы при имеющихся кредитах – он решил произвести рефинансирование своих долгов ввиду финансовых трудностей.

В обоих случаях банк скорее откажет в предоставлении кредита, чем даст положительный ответ. Поэтому, если вы ищите эффективный вариант, действовать нужно последовательно: отправили документы в один банк, получили отказ или вас не устроили условия – пошли в другой. При рефинансировании лучше воспользоваться специальными предложениями.

Исключение из правил: если вы ищите ипотеку. Вероятность, что человек оформит несколько дорогостоящих кредитов, крайне мала. Поэтому банки, видя множественные запросы на ипотеку, скорее будут соревноваться друг с другом, предлагая интересные варианты, чем отказывать.

Что будет, если предоставить ложные сведения?

Таким образом, банк или МФО проверяют заемщика по нескольким позициям:

- соответствует ли он базовым требованиям (возраст, стаж и т.д.);

- прошел ли клиент скоринг-тест по основным параметрам;

- каков уровень его дохода за минусом расходов и сколько средств он реально может потратить на обслуживание кредита;

- имеется ли дополнительный доход и как он подтверждается;

- насколько хороша его кредитная история;

- как отзываются о нем родственники и работодатель;

- имеется ли у него крупное и ценное имущество в собственности;

- предлагает ли он залог.

Важно не пытаться обхитрить систему, а подавать исключительно верные сведения. Ведь если служба безопасности уличит клиента в фальсификации, то в кредите ему откажут – даже при положительной характеристике. Запросы на получение потребительского кредита лучше подавать последовательно в несколько крупных банков. И обязательно стоит проверить перед подачей заявки свою кредитную историю!

Ведь если в нее вкралась ошибка, то вам будут отказывать, хотя формально вы проходите по всем признакам.

Источники:

- https://vsezaimyonline.ru/reviews/credit-check.html

- http://kreditorpro.ru/kak-banki-proveryayut-potentsialnyh-za/

- http://creditvgorode.ru/articles/29-kak-banki-proveryayut-zayomshika.php

- https://www.asks.ru/blogs/160115/3869/

Видео:Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

Как банки проверяют заёмщиков

После того, как потенциальный заёмщик оформляет кредитную заявку, банк начинает тщательную проверку, которая называется андеррайтинг или скоринг.

Проверка компьютером

Скоринговая система — это компьютерная программа, которая обрабатывает данные заёмщика и выдаёт решение по выдаче кредита.

Система учитывает, есть ли у заёмщика недвижимое имущество, автомобиль, получал ли он высшее образование, сколько лет работает на текущем месте и т.д.

Конечно, последнее слово остаётся за менеджером, а не за машиной, но в большинстве случаев решения принимаются автоматически.

https://www.youtube.com/watch?v=reKNHGM5eBA

Хотя есть несколько организаций, в которых скоринг осуществляется вручную, т.е. решение полностью зависит от сотрудника банка.

Банки в обязательном порядке проверяют кредитную историю заёмщика. Для этого сотрудники делают запрос в Бюро кредитных историй, где собирается информация от всех кредитных организаций, в том числе и в сфере микрокредитования. Если у заёмщика слишком много действующих кредитов, или он проявил себя, как неплательщик в прошлом, банк с большой вероятностью откажет в оформлении нового займа.

Проверка документов

После одобрения заявки банк просит клиента предоставить пакет документов (для каждого кредита он свой). Например, для потребительского кредита обычно достаточно паспорта и справки о доходах, для кредитной карты паспорта и пенсионного или водительского удостоверения, а вот для ипотеки пакеты документов более внушительные.

Юристы банка проверяют подлинность всех документов и справок. Сотрудники банка могут позвонить заёмщику домой или на работу, чтобы проверить информацию в анкете.

Если у вас есть супруг/супруга, банк может позвонить ему/ей, чтобы согласовать выдачу кредита, ведь по закону имущество (в том числе и долги) мужа и жены считаются общими.

При выдаче крупного займа банк может также учитывать, выплачиваете ли вы алименты, ухаживаете ли за недееспособными родственниками, насколько рискованная у вас профессия, как часто вы меняете работу и т.д. Поэтому конечное решение по кредиту принимается не сразу, а рассмотрение документов может затянуться н несколько дней.

Условия и проверка

Условия и проверка перед кредитованием различается в зависимости от выбранного банка. Основными условиями являются наличие у клиента гражданства страны, в которой планируется получить кредит, возраст более 18 лет. Следует иметь паспорт, идентификационный номер налогоплательщика, справку с места работы.

Перед подачей заявок на оформление кредита нужно ознакомиться с требованиями выдачи денег в разных банках. Финансовые конторы предъявляют различные требования к возрасту заемщика, наличию высшего образования, постоянного места работы, имущества, прочего.

Небольшие суммы по выгодным условиям могут получить молодые люди от 18 лет, имея при себе паспорт и код. Кредит объемом от 10 000 рублей выдается после тщательной проверки кредитной истории заявителя, проверки подлинности предоставляемых документов.

В случае, когда заемщик предоставляет справки или сведения о крупных официальных и неофициальных доходах, предоставленная ним информация также подлежит тщательной проверке.

Перед выдачей кредита производится обязательная проверка заемщиков банком. Главные критерии: платежеспособность, надежность клиента. Первоначально проверке подлежит подлинность документов, наличие рабочего места, ценного имущества (недвижимость, автомобиль).

Проверяется кредитная история за все время, особо тщательному анализу подлежит список выплат по кредитам в последние годы. При выборе наиболее платежеспособных заемщиков банк руководствуется принципами минимизации рисков для собственного капитала и максимизации прибыльности от мероприятия.

Наличие у заемщика недвижимости под обеспечение кредита является существенным факторов в его пользу.

Проверяется наличие судимости. Осужденные ранее граждане имеют шанс оформить кредит, имея постоянное место работы, проживания и судимости по статьям легкой или средней тяжести преступления. Получение кредитных денег в ипотечных масштабах требует наличия источника дохода семьи, который превышает объем ежемесячных выплат в 2-3 раза.

Проверяя платежеспособность клиента, кредитор создает безопасные условия для работы, необходимые для надежной работы банковской системы. Основные методы оценки заемщика банка: программная и ручная проверка.

Многообразие способов выяснения уровня платежеспособности клиента систематизируется по общим признакам.

Можно выделить следующие методы: анализ финансовых потоков, систематизация финансовых коэффициентов, анализ делового риска, экспертная оценка.

https://www.youtube.com/watch?v=E7G3IGVLpZ0

В каждом случае используются разные способы проверки заемщика. Перед выдачей крупных сумм банк обязан высчитать риски, применяя варианты анализа. Во всех случаях необходима информационная база. Чем больше ее объем, тем более точный прогноз надежности даст кредитор.

Перед подачей заявок на ипотеку или крупный потребительский кредит следует узнать, как доказать свою платежеспособность.

Подтвердив свою надежность, как заемщика, клиент получает возможность оформить кредит по выгодным условиям.

Платежеспособными считаются граждане, имеющие стабильный источник заработка, прописку, хорошую кредитную историю, для мужчин до 27 лет обязательно приписное свидетельство из военкомата.

Дополнительными «плюсами» будет наличие недвижимости, сдаваемой в аренду, подтвержденные иные источники дохода (подработки), пенсии по возрасту. Не следует указывать выплаты по инвалидности – нетрудоспособность воспринимается кредиторами как предостерегающий фактор. Выплаты по детским пособиям не влияют на решение банка.

Банковский сотрудник проверяет соответствие информации, указанной в анкете, с данными в документах: ФИО, семейное положение, место прописки, дата рождения, прочее. Сверяется фото в паспорте, в отделении банка делают моментальную фотографию человека, подающего заявку на кредит. При возникновении сомнений в подлинности паспорта кредитор сообщает об этом в СБ банка.

Справка о доходах 2-НДФЛ должна иметь подпись руководителя либо бухгалтера, специфическую печать – круглый штамп компании. Информация из трудовой книжки позволяет высчитать трудовой стаж, составить данные о среднемесячном доходе. Проверка общих сведений и личности заемщика необходима для расчета кредитного риска и подбора приемлемых для сторон условий кредитования.

Проверка данных по целевым кредитам

Крупные денежные суммы банки выдают с большей готовностью в виде целевого кредита. Проверка данных по целевым кредитам более глубокая и обширная.

Клиенты, состоящие в браке, должны приложить копию свидетельства о браке и подтверждение супруга о готовности взять кредит. Проверяется наличие у заемщика суммы для первоначального взноса в размере 15-30%.

Залог под ипотеку подлежит обязательному страхованию. Раз в год необходимо представлять кредитующему банку документы, подтверждающие факт страхования.

Проверке подлежит приобретаемое имущество. Кредиты не выдаются на покупку недвижимости у родственников, домов старого ветхого фонда, квартир на первом и последних этажах, части квартиры, комнаты в общежитии. Автокредит выдается для приобретения машины в зарегистрированных в банковской системе автосалонах.

Проверка кредитной истории

Банковская проверка кредитной истории осуществляется путем отправки запроса в БКИ с паспортными данными заемщика. Присланный отчет содержит анкетные данные, информацию о непогашенных и закрытых кредитах.

Анализу подлежит дисциплина погашения задолженностей. В случае обнаружения многократных, длительных просрочек банки могут оказать в выдаче денег в долг.

Существую банки, не проверяющие кредитную историю, процентные ставки у них значительно выше.

Заемщик имеет право самостоятельно получать информацию о своей репутации, отправив запрос в бюро кредитных историй. Жители России могут сделать это онлайн, заполнив формы, или путем отправки письма с копиями заверенных документов в БКИ. Гражданин РФ может получать сведения не чаще одного раза в год

Современная процедура проверки заемщика включает 2 этапа: определение категории и состоятельности клиента, предмет кредита.

Основу банковского портфеля задолженности составляют клиенты, неисполнительные по характеру, неграмотные в финансовой сфере, с низким уровнем достатка.

Материальное положение клиентов, оформляющих потребительский кредит наличными, обычно низкое, поэтому анализируется кредитная история, запрашивается больше документальных сведений.

Сопоставляются анкетные данные, высчитывается среднемесячный доход, делаются выводы о правдоподобности заполненной анкеты. Клиенты с низким уровнем заработка или неофициальным доходом часто получают отказ в получении средств в долг. Молодые люди, указавшие очень высокий уровень дохода, вызывают подозрения у кредитного инспектора, данные подлежат дополнительной проверке.

https://www.youtube.com/watch?v=ImwLJ3na1pg

Уровень риска просчитывается тем тщательнее, чем больше сумма кредита. Проверка заемщиков по ипотечным кредитам имеет отличительные особенности: подтверждение наличия залога, его застрахованности, оценка стоимости. Изучается история выплат по кредитам. Заемщики, допустившие регулярные просрочки в оплате кредитов, доведшие дело до суда, получают отказ.

Банки стараются обезопасить себя от возможных убытков, предоставляя клиентам максимально выгодные условия. Риск кредитора – проблемы выгодной продажи изъятого имущества в условиях кризиса. Проверке подлежит платежеспособность: величина, стабильность заработка заемщика, источники дополнительного дохода, финансовое благополучие семьи.

Совет от Сравни.ру: Чем больше сумма, которую вы планируете получить, тем больше документов нужно предоставить банку. Даже если вы оформляете обычную кредитку, а в списке необходимых документов только паспорт, подготовьте ещё и загранпаспорт или ПТС автомобиля. Многие банки предоставляют карты с увеличенным лимитом клиентам, готовым предоставить о себе больше информации.

📽️ Видео

Проверка кредитной историиСкачать

Кредитная история ➤виды ➤просрочки ➤банки ➤как проверить кредитную историю ➤как исправить 🔷 АСКСкачать

Как узнать свои долги по кредитам и микрозаймам | Бесплатная кредитная историяСкачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

Как узнать проверить кредитную историю через телефон бесплатноСкачать

Кредитная история: что это, зачем нужна и как проверить?Скачать

📃 Кредитная история. Как проверить кредитную историю бесплатно? Ипотека и кредитная история.Скачать

Что такое кредитная история и как ее могут испортить банкиСкачать

Сколько лет хранится кредитная история в БКИ?Скачать

Как банки проверяют кредитную историюСкачать

Как проверить свой кредитный рейтинг?Скачать

Хотите знать, как проверить свою кредитную историю? #банкррб #банк #minsk #кредит #кредитнаяисторияСкачать

Госуслуги: проверить кредитную историю – инструкцияСкачать

Кредитная история и кредитный рейтинг. БКИ запрос кредитной истории. Как проверить кредитную историюСкачать

Как бесплатно проверить КРЕДИТНУЮ ИСТОРИЮ онлайн? Бюро кредитных историйСкачать

Почему важно проверять кредитную историю перед обращением в банкСкачать

Причины отказа в ипотеке ➤Как исправить плохую кредитную историю ➤платежеспособность ➤AVA GroupСкачать