Экономический кризис в стране миновал, финансовая жизнь постепенно налаживается. Появилась возможность откладывать деньги. Как накопить на мечту? Проверенный и надежный способ – открыть вклад.

Для сравнения возьмем не столь популярный из-за своей новизны накопительный счет.

Что представляют собой эти финансовые инструменты? Чем отличается вклад от накопительного счета? Как ими правильно пользоваться и кому они больше подходят?

Рекомендую так же ознакомиться с новой площадкой в которой можно заработать до 84% за 70 дней —Limpid Capital. Процент намного выше чем в банках. На мой взгляд лучшая альтернатива банковской нищенской диктатуре!

- Вклад

- Виды вкладов

- Срок размещения

- Способ начисления процентов

- Валюта размещения

- Порядок хранения денежных средств

- Накопительный счет

- Зачем клиентам накопительный счет

- Как пользоваться счетом без карты?

- Что лучше, накопительный счет или вклад?

- Чем отличается накопительный счет от вклада: в чем разница, что лучше и выгоднее

- Зачем открывать вклад

- Накопительный счет — кому и зачем он нужен

- Можно ли пользоваться накопительным счетом без карты

- 3 главных отличия — чем банковский вклад отличается от накопительного счета

- Отличие 1: банковский склад ограничен сроком размещения

- Отличие 2: по вкладам могут быть ограничения на пополнение и снятие

- Отличие 3: если клиенту срочно понадобятся деньги он закроет вклад и проценты сгорят

- Когда выгоднее открывать накопительный счет

- Может ли он стать альтернативой вкладу

- Что лучше и выгоднее: накопительный счет или вклад — мнение экспертов, что выбрать

- Заключение

- Чем накопительный счет отличается от вклада и что лучше выбрать — мнение экспертов

- Кому и зачем нужен накопительный счет

- Чем банковский вклад отличается от накопительного счета — 3 главных отличия

- Отличие 1. Банковский склад ограничен сроком размещения

- Отличие 2. По вкладам могут быть ограничения на пополнение и снятие

- Отличие 3. Если клиенту срочно понадобятся деньги, он закроет вклад и проценты сгорят

- Что лучше: накопительный счет или вклад – мнение экспертов

- Вклад и счет в банке: в чем разница и что выгодней открыть

- Описание и особенности накопительного счета

- На что обратить внимание при открытии счета

- Отличия накопительного счета от вклада

- 📽️ Видео

Вклад

Этот способ получения дохода безопасен и доступнен каждому. Доходность по вкладам, за последние два года, снизилась в два раза и колеблется в диапазоне 6–7 %. По сравнению с акциями и облигациями доход невелик. Зато риск потери денег и неполучения законных процентов у вкладчиков гораздо ниже, и даже стремится к нулю.

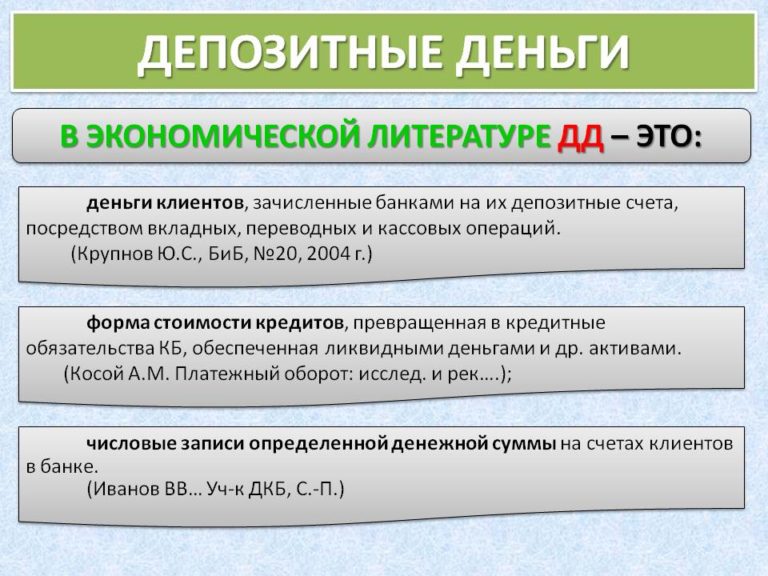

Вклад (или депозит) – это валютный или рублевый счет, который открывается в пользу физического или юридического лица на зафиксированный в договоре срок и под указанный процент.

На депозите вкладчик размещает денежные средства и хранит согласно оговоренному сроку. Клиент, доверивший банку свои деньги, в любой момент может их снять и забрать.

Условия расторжения договора вклада оговорены заранее, и клиент банка о них уведомлен.

Виды вкладов

Каждый клиент, размещая денежные средства на вкладе, руководствуется личными потребностями. Согласно предпочтениям клиентов и возможностям банков депозиты делятся на несколько видов. Категории зависят от различных факторов.

Срок размещения

- До востребования. Этот вклад клиент может забрать из банка в любой момент, когда ему заблагорассудится. Процентная ставка по таким вкладам минимальна и составляет до 0,5 % годовых. Процент – это то, чем отличается вклад от накопительного счета. Условия размещения сильно разнятся.

Обычно сумма не должна быть меньше минимальной разрешенной по остатку на вкладе, чтобы начислялся процент. Договор оформляется без срока давности, и процент банк имеет право изменять в одностороннем порядке. Часто используют при заключении сделок или транзите крупных сумм. Предполагается вероятность внезапной востребованности денежных средств.

Поэтому доступ к ним всегда открыт.

- Срочный вклад. При размещении денег на этом виде депозита с клиентом заранее обсуждается и фиксируется в договоре срок и процент. Сроки по депозитам составляют от одного месяца до пяти лет. При желании у клиента есть возможность вывести денежные средства, но, как правило, это не выгодно.

Вкладчик теряет весь процент, либо некоторую его часть. Цель размещения не будет достигнута.

Способ начисления процентов

- В конце срока. Этот способ используется чаще остальных. В договоре фигурирует ставка по депозиту, в ходе срока размещения она не меняется. Выплата процентов происходит по истечении срока.

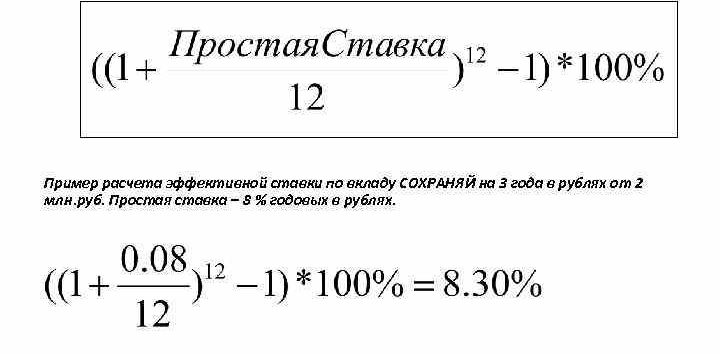

- Капитализация. Подразумевает начисление процентов каждый месяц или квартал.

Сумма начисленных процентов суммируется с денежными средствами имеющегося вклада. Процент вновь начисляется уже на повышенную сумму. Так происходит каждый месяц (или квартал).

При одинаковом проценте по депозитам, с капитализацией или без нее, сумма начисленных процентов больше по вкладам с капитализацией. Банку это не выгодно, поэтому процент по депозитам с капитализацией выставляется меньше. Разница в итоге отсутствует совсем или несущественная.

При пролонгации депозита на новый срок в автоматическом режиме капитализация также происходит автоматически.

Валюта размещения

- Рублевый депозит. Размещается в рублях.

- Валютный депозит. Размещается в валюте на выбор клиента. Чаще всего используют доллар и евро. Ставки по этим вкладам на настоящий момент чрезвычайно малы. В среднем это 0.

01 % по евро и чуть больше по доллару.

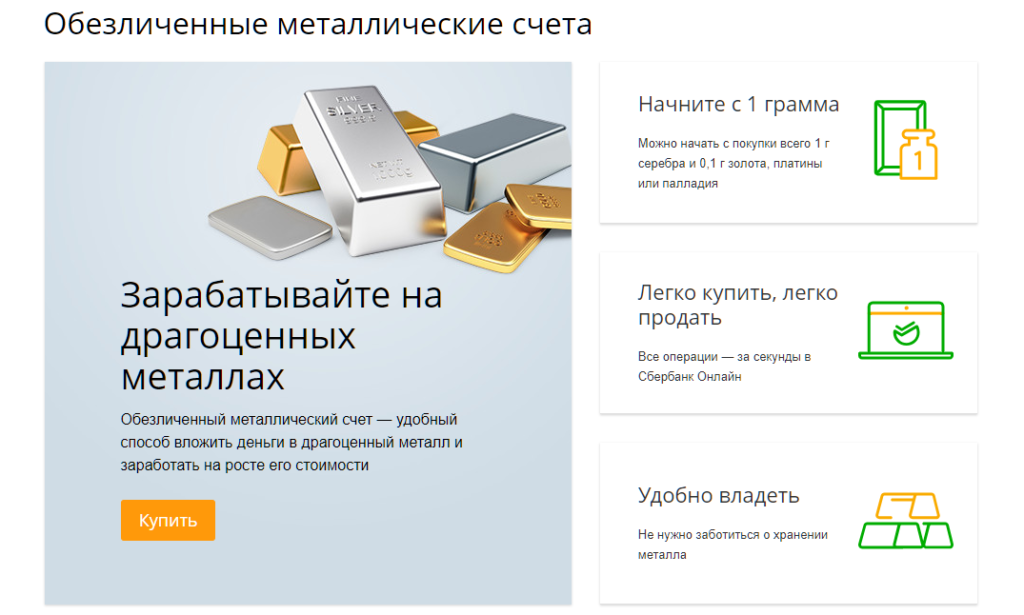

- Мультивалютный. Этот вклад открывается стандартно в трех валютах: рубли, доллары и евро. При желании клиент может самостоятельно перемещать деньги между счетами внутри вклада.

Так действуют те, кто занимается заработком на разнице курсов валют.

Порядок хранения денежных средств

Основное, чем отличается вклад от накопительного счета, это правила хранения денег на счете клиента. Срочный вклад имеет дополнительные условия, регламентирующие использование денежных средств в процессе хранения.

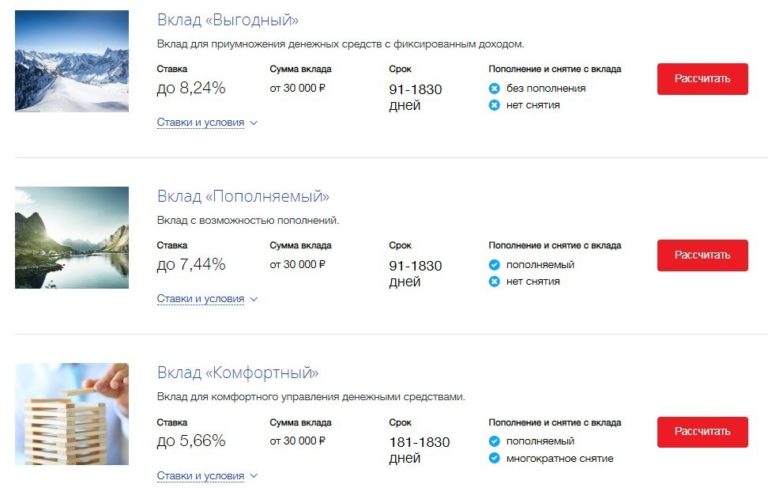

- Вклад без возможности пополнения и снятия. По такому депозиту обычно процент самый высокий. Бывают как с капитализацией, так и без.

- Вклад с возможностью пополнения. Используют для накопления денежных средств. Снимать деньги частично с такого депозита нельзя.

- Вклад с возможностью снятия и пополнения. Такой депозит используют для хранения крупных сумм, но, не подразумевая накопления. Процент по ним выше, чем если хранить деньги на дебетовой карте, но имеется неснижаемый остаток. Это сумма, которая должна оставаться на вкладе. Как правило, при открытии депозита клиент может выбрать сумму неснижаемого остатка.

- Специализированные. Ограниченные предложения для VIP-клиентов, сотрудников предприятий-партнеров. Банки создают для привлечения клиентов сезонные предложения, которые действуют один раз и больше не вводятся.

Накопительный счет

С развитием финансовой системы и прихода к стабильной экономике наличные деньги перестали быть единственным безопасным способом их хранения.

Если вклад и дебетовая карта уже плотно вошли в обиход, то накопительный счет малоизвестен. Исходя из названия, очевидно, что этот счет подразумевает получение дохода от остатков денежных средств на нем.

Используется в большинстве случаев держателями пластиковых карт. Чем отличается накопительный счет от вклада?

Зачем клиентам накопительный счет

Обычно этот банковский продукт идет в комплексе услуг при открытии дебетовой карты.

Для клиента польза в его наличии очевидна, так как по накопительному счету процентная ставка выше, чем начисления процентов на остаток по пластиковой карте.

На практике начисления процентов на остаток по зарплатной карте или простой дебетовой отсутствует вовсе. Если клиент зарплатный, накопительный счет или вклад возможен по повышенной процентной ставке.

https://www.youtube.com/watch?v=B7CHehqQ2V4

Наличие накопительного счета дисциплинирует клиента в тратах. При помощи этого финансового инструмента клиент оставляет на карте остаток для повседневного использования, а излишки отправляет на накопительный счет.

Накопительный счет дает возможность хранить крупные суммы не на карте в целях безопасности. В наше время мошеннические действия с картами приобрели повсеместное распространение. Разделение приходящих на карту сумм спасло уже многих людей от потери денег.

В случае срочной надобности клиент может воспользоваться интернет-банком или мобильным приложением и вывести нужную сумму со счета или перевести в другой банк.

Как пользоваться счетом без карты?

В чем отличие накопительного счета от вклада? Смысл использования этого вида счета без карты пропадает. Ведь он включен в перечень услуг при открытии дебетовой карты.

Тем не менее такая возможность в крупных банках есть. Деньги с накопительного счета можно выводить как наличным, так и безналичным путем. Некоторые финансовые организации ограничивают объем поступающих средств и доступных для снятия без использования дебетовой карты. Если возникла необходимость снять деньги с накопительного счета напрямую, лучше заранее уточнить о наличии комиссии.

Что лучше, накопительный счет или вклад?

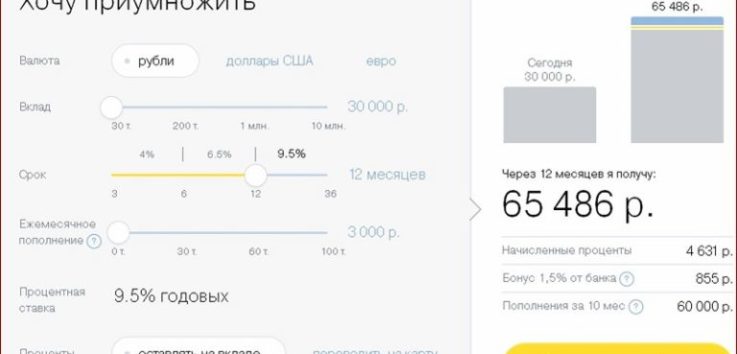

В настоящее время банки активно продвигают новый финансовый продукт. Зачастую процентные ставки по накопительным счетам выше, чем по депозитам. Процент зависит от пакета услуг, к которому подключен такой счет. Влияет также срок хранения денежных средств и сумма остатка на счете.

В чем разница накопительный счет или вклад? Основное преимущество первого – отсутствие регламентированного срока использования. Количество денежных средств, обязательных для хранения, также не устанавливается. Владелец счета самостоятельно решает, когда и сколько ему снимать со счета.

Однако этот факт может влиять на процентную ставку.

Вклад, который дает право снимать и вносить наличность на счет, встречается в банках редко. Этот вид вкладов предполагает массу ограничений, которые мешают владельцу.

Ограничения по сумме вывода средств или сроку размещения. В этом плане накопительный счет более гибкий финансовый инструмент.

Клиент имеет право класть и выводить деньги бессчетное количество раз, при этом получать процент на среднемесячный остаток.

Плюс в размещении депозита – фиксированный процент на момент открытия вклада. Он прописывается в договоре, поэтому в одностороннем порядке банк не в праве его менять. Уважающая себя организация этот принцип неукоснительно выполняет.

По накопительному счету же процент не фиксируется. Ему свойственно изменяться в период использования накопительного счета. Зависит от ставки рефинансирования и финансовой политики банка.

Эта процентная разница объясняет, что выгоднее, вклад или накопительный счет.

Рекомендации

Финансовые консультанты при выборе инструмента для хранения денежных средств клиентов отталкиваются от потребностей.

Решая задачу, что выбрать, накопительный счет или вклад, определитесь, для чего требуется сохранить деньги? Распространенная причина хранить денежные средства у старшего поколения – «чтобы ничего не случилось и капал процент». В этом случае надежный финансовый инструмент – срочный депозит.

Размещая деньги на короткий срок и под фиксированный процент, люди старшего поколения могут быть уверены в их сохранности и получении прибыли. Не стоит забывать о страховой сумме. Агентство по страхованию вкладов защищает денежные средства в размере 1400000 рублей.

Эта сумма рассчитывается на одного человека в одной финансовой организации. Причем семейная пара, находящаяся в официальном браке, также считается как одно физическое лицо. Поэтому мужу и жене в одном банке две суммы, превышающие 1400000 на двоих, лучше не размещать.

Если цель накопить деньги на жилье или затратную покупку – лучший инструмент срочный депозит с возможностью пополнения. Так вы убережете денежные средства от собственных посягательств, в итоге накопить нужную сумму будет проще. Процент по данному виду депозита обычно выше, чем по накопительному счету.

https://www.youtube.com/watch?v=gQCAUxXW0Aw

А если цели накопления нет, и денежные средства используются непрерывно – накопительный счет ваш выход. Этот финансовый инструмент гибкий и современный, дает доступ к деньгам в удобное время и остаток «без дела» лежать не будет. Процент по накопительному счету начисляется ежемесячно и капитализируется с суммой на остатке.

В заключение Формирование финансового портфеля клиента лучше доверить профессионалам.

Если есть опасения по поводу их компетенции или желание самостоятельно разобраться в этом вопросе, помните, что денежные средства лучше распределять по разным источникам получения дохода.

Часть отправить на накопительный счет, часть распределить по депозитам, что-то разместить на долгий срок в страхование жизни или инвестиции.

При этом разберитесь заранее, какая разница между вкладом и накопительным счетом, или у акций и облигаций. Деньги не будут подвержены риску, находясь в одном месте. Хороший специалист изучит все предложения банков для поиска наиболее выгодных для клиента.

Видео:Накопительный счёт или вклад? Чем отличается ВКЛАД от НАКОПИТЕЛЬНОГО СЧЁТА? Условия + процентыСкачать

Чем отличается накопительный счет от вклада: в чем разница, что лучше и выгоднее

Каждый человек старается сохранить и приумножить денежные средства, которые имеет. Многие банки предоставляют клиентам такую возможность. Граждане имеют право использовать такие услуги банка, как вклады и счета.

Эти понятия имеют несколько схожих черт, из-за чего многие не различают две разные услуги, представленные на рынке. Все же отличия между ними есть. Разобраться, в чем разница, необходимо, чтобы правильно использовать собственные денежные средства, получая от этого выгоду, и быть финансово грамотным человеком.

Зачем открывать вклад

Вклад — безопасное вложение средств. Для его использования людям не требуются особые знания. На них клиенты хранят большие суммы денежных средств, поскольку это позволяет защитить капитал от порчи и кражи третьими лицами.

Кроме того, на сумму, которую человек оставляет на вкладе, начисляются проценты. Во-первых, они не дают деньгам обесцениться, поскольку покрывают расходы по инфляции. Во-вторых, начисление процентов приносит стабильный доход.

Для использования данной программы банка клиент заключает с организацией договор.

Использование вкладов имеет ряд преимуществ, которые ценят все клиенты:

- Проценты на оставленную сумму могут составлять обычно до 8%. Итоговый процент зависит от организации, суммы и других параметров.

- Наличие страховых программ, которые позволяют снизить имеющиеся риски утраты денежных средств и их обесценивания.

- Большой выбор программ для открытия продукта.

Продукты бывают нескольких видов.

Они разделяются по сроку хранения средств:

- До востребования. Преимуществом такого типа вклада является открытый доступ к денежным средствам. Это значит, что клиент имеет право получить обратно свои денежные средства в любой момент после их помещения на вклад. При этом банк назначает на такой вклад минимальный годовой процент, поскольку есть риск того, что человек снимет средства достаточно быстро. Особенностью вклада является то, что банк имеет право изменять начисляемый процент в одностороннем порядке. Это может быть связано со сроком хранения средств и другими факторами.

- Срочный. При открытии такого типа вклада с клиентом заранее обсуждают условия: срок размещения средств, процентную ставку и сумму. Срок может составлять от одного месяца до нескольких лет. Процентная ставка остается фиксированной на протяжении всего срока использования депозита. Клиент может снять деньги в любой момент, но это невыгодно, поскольку пользователь теряет все заработанные проценты или их часть.

Проценты на вклады тоже начисляются по-разному:

- По истечении срока использования. Является самым распространенным видом, процент за год фиксирован. Деньги лежат на депозите в банке некоторый период времени. После его истечения человек забирает и свои собственные средства, и проценты, которые он получил на размещенную сумму за период пользования вкладом.

- Каждый месяц или квартал. Процент начисляется на размещенную сумму ежемесячно или ежеквартально. Такой вид выплаты процентов не выгоден банку, поскольку каждый месяц или квартал сумма возрастает за счет начисленных процентов. По этой причине в начале использования такого вклада банк назначает клиенту минимальный процент, повышая его каждый срок выплаты.

Вклады бывают разными:

- Валютный. Размещаются доллары или евро. Проценты по таким вкладам на данных момент достаточно малы, составляют всего несколько процентов.

- Рублевый. На вклад вносятся средства в рублях.

- Мультивалютный. Вклад открывается в трех валютах — рублях, долларах, евро. Этот тип услуги чаще всего используют люди, которые зарабатывают на продаже и покупке валюты. При этом человек может перемещать деньги по валютным счетам самостоятельно.

Накопительный счет — кому и зачем он нужен

В отличие от данного продукта, сберегательными счетами люди пользуются не так часто. В первую очередь это связано с тем, что люди не понимают, чем счет отличается от вклада, поэтому чаще используют последний, потому что это наиболее распространено.

https://www.youtube.com/watch?v=jfmHZN2ASx4

Чаще всего сберегательный счет открывается вместе с получением банковской карты. Это удобно, поскольку клиенту не приходится лишний раз обращаться в отделение организации.

Кроме того, это помогает человеку получить больший заработок, чем при использовании вкладов. В данном случае процентная ставка начисляется на сумму, которая остается на банковской карте каждый месяц. Зарплатным клиентам банк предлагает повышенную процентную ставку.

Использование сберегательного счета помогает клиентам экономить денежные средства. При зачислении зарплаты или других выплат на банковскую карту часть остается для ежедневного использования на карточке, другая же переходит для накопления.

Важным моментом является и тот факт, что деньги хранятся на накопленном балансе, а не на карте. Это выгодно, если учесть, что количество обращений в правоохранительные органы из-за мошеннических действий с картами за последнее время выросло примерно в 4 раза.

Можно ли пользоваться накопительным счетом без карты

При открытии сберегательного счета клиент заключает с банковской организацией договор и вносит минимальную сумму.

Чаще всего оформление такой услуги невозможно без карты. Клиенту могут предложить оформление моментальной карты, если условия использования счета это допускают.

3 главных отличия — чем банковский вклад отличается от накопительного счета

Стоит разобраться, чем отличается накопительный счет от вклада, чтобы выбрать для себя правильный вариант.

Отличие 1: банковский склад ограничен сроком размещения

Счет можно использовать в течение любого периода времени, пока в этом есть необходимость. Другой же продукт имеет четко установленный срок действия, который прописывается в договоре, заключенном между клиентом и кредитной организацией.

Отличие 2: по вкладам могут быть ограничения на пополнение и снятие

Главным отличием накопительного счета и вклада являются условия снятия и внесения собственных средств.

Вклад может быть нескольких типов:

- Без возможности пополнения и снятия средств. Чаще всего процентная ставка в такой ситуации гораздо выше, чем при других условиях.

- С возможностью пополнения. В течение срока действия деньги вносить можно, поэтому его используют для накопления личных средств. Снимать деньги с него можно только полностью.

- С возможностью пополнения и снятия. На них чаще всего хранят большие денежные средства, но не накапливают их. Процент гораздо выше, чем при их хранении на дебетовой карте.

- Специализированные. Это предложения для привилегированных клиентов, сотрудников компаний, которые сотрудничают с банком. Такие предложения вводятся в использование только один раз.

Отличие 3: если клиенту срочно понадобятся деньги он закроет вклад и проценты сгорят

При использовании вклада человек заключает с кредитной организацией договор, в котором прописывается срок хранения собственных средств в банке и процентная ставка.

Проценты начисляются в конце срока использования программы или ежемесячно (ежеквартально).

Если клиенту ввиду каких-то жизненных обстоятельств приходится срочно снимать деньги, он теряет все начисленные за прошедший срок проценты или их часть.

Когда выгоднее открывать накопительный счет

Счет лучше использовать в случаях, когда деньги могут потребоваться человеку внезапно, срочно. От этого никто не застрахован, тем не менее, в данном случае проценты не сгорают, человек получает их вместе со своими деньгами.

Кроме того, банковский счет помогает сохранить деньги, поскольку они частично размещаются на счете, а частично — на карте. Благодаря этому, человек просто не может потратить больше суммы, которую указал прежде.

Может ли он стать альтернативой вкладу

Сберегательный счет может стать альтернативой банковскому вкладу, если клиент планирует накопить средства. В таком случае он надолго оставляет их и получает проценты.

Что лучше и выгоднее: накопительный счет или вклад — мнение экспертов, что выбрать

Эксперты в Москве советуют выбирать между двумя банковскими продуктами то, что больше подходит по условиям использования.

https://www.youtube.com/watch?v=9XryDWgbpMk

Сберегательные счета имеют несколько весомых преимуществ. В первую очередь — срок хранения средств на счете не ограничен. Сумму также можно вносить любую. Снимать средства можно в любой момент, вносить дополнительные — тоже.

Вклады для многих кажутся более безопасными в плане сохранения средств. Тем не менее, проценты по ним гораздо ниже, чем по банковскому счету. Кроме того, есть программы, при использовании которых нельзя снимать или вносить собственные средства. Тогда приходится использовать его только для накопления денег.

Заключение

Обе программы, предоставляемые банком, имеют ряд недостатков и преимуществ.

Поэтому необходимо ответить для себя на ряд вопросов, чтобы принять правильное решение:

- Что важнее — сохранить свои собственные средства или приумножить их при помощи получения процентов.

- Нужна ли будет оставленная сумма раньше указанного срока. Если такая ситуация возможна, стоит воспользоваться сберегательным счетом или же вторым продуктом на более лояльных условиях.

Изучая имеющиеся на рынке варианты и программы, стоит также ознакомиться с рейтингом и отзывами клиентов о банке, если они имеются. В такой ситуации можно быть уверенным, что деньги будут в сохранности весь срок действия программы.

Видео:Вклад 20 или накопительный счет 16 годовых?Скачать

Чем накопительный счет отличается от вклада и что лучше выбрать — мнение экспертов

Если слова «инфляция» и «девальвация» для вас не пустой звук, а реальные экономические величины, вы должны быть в курсе, что деньги, которые лежат мертвым грузом, ежегодно теряют в реальной стоимости. Особенно если это рубли.

Времена, когда людям казалось правильнее сберегать свои накопления под матрасом, безвозвратно ушли в прошлое. Экономическая образованность граждан теперь выше, чем в начале двухтысячных.

Люди стали понимать, что наиболее надежный инструмент хранения и приумножения своих кровных — банк. Но если про широко практикуемые карточные депозиты информации предостаточно, то про накопительные вклады нужно еще многое узнать.

Кому и зачем нужен накопительный счет

Несмотря на свою популярность, интерес населения к обычным вкладам постепенно уменьшается. Все потому, что депозитных программ, которые позволяют свободно использовать свои средства, на финансовом рынке становится все меньше. Или же процентная ставка по ним настолько мала, что уже не интересует большинство людей. Что же было предложено взамен?

Накопительный счёт — это такой вид услуги, при котором вкладчик не только получает процентный доход, но и имеет право снимать его часть до оговоренной суммы.

Получается, что накопительный счет (или просто – «копилка») был изобретен в качестве альтернативы обычному срочному.

У владельцев таких пакетов появляется ряд неоспоримых преимуществ:

- беспрепятственный съем денежных средств;

- пополнение в любое время и без каких-либо ограничений;

- выплаты по процентам на минимальный остаток за договорной период.

Распространено мнение, что это выгодно тем людям, которые не уверенны в завтрашнем дне. Они частично доверяют банкам, но хотят иметь возможность в любой момент забрать свои накопления.

Однако такое убеждение ошибочно. Накопительный депозит нужен тем клиентам, которые уже в полной мере пользуются услугами финансовых учреждений и заключили комплексный договор на обслуживание.

То есть для тех, кого не устраивает обычная платежная карта, банки придумали привлекательные программы-накопители с большим количеством разнообразных бонусов. И, конечно, таки предложения быстро нашли свою благодарную аудиторию.

Чем банковский вклад отличается от накопительного счета — 3 главных отличия

Реальность такова, что банки начали активно продвигать копилки, устанавливая по ним довольно высокие ставки, из-за чего по доходности они иногда обходят даже срочные вклады.

https://www.youtube.com/watch?v=AtNe6ArqEH0

При этом нельзя забывать, что на размер ставки влияют опции, которые были включены при подписании договора. Так в чем же тогда разница между обычным счетом и накопительным, спросите вы, и есть ли вообще отличие?

Отличие 1. Банковский склад ограничен сроком размещения

В то время как накопительный открывается на практически неограниченный срок (в договор вносятся любые подходящие сторонам условия), то обычный вклад строго регламентирован по времени. Это объясняется трудностью прогнозирования экономической ситуации в стране более чем на три года.

Получается, что ставка по вкладу тоже не меняется на протяжении всего срока договора (если она фиксирована). Бывают, конечно, вклады с плавающей ставкой (меняющейся с течением времени), но они редки и требуют отдельного включения в договор.

Отличие 2. По вкладам могут быть ограничения на пополнение и снятие

Накопительный вклад открывается без конкретного указания сроков хранения средств. Ещё один большой плюс — возможность клиента самому решать, когда вносить средства или снимать их. Правда, срок хранения денег, как правило, влияет на величину процента.

Нужно помнить! У всех структур существуют ограничения, которые касаются неснижаемого остатка.

Для многих, кто выбрал условия копилки, самым важным ее отличием служит отсутствие какой-либо срочности. Это дает вкладчику возможность гибко распоряжаться своими деньгами.

Отличие 3. Если клиенту срочно понадобятся деньги, он закроет вклад и проценты сгорят

Если условия обычного вклада не позволяют его закрыть день-в-день, то накопительный можно не только закрыть в любое время, но и снять практически всю сумму. При этом все проценты, которые были начислены ранее, будут вам выплачены. Именно эта опция и привлекает многих вкладчиков, которые хотят не только сохранить свои накопления, но и заработать.

Еще один важный момент: как и в случае с обычными вкладами, средства на копилках проходят процедуру государственного страхования. Это служит дополнительной защитой интересов и прав вкладчиков.

Что лучше: накопительный счет или вклад – мнение экспертов

Мнения экспертов относительно копилки и простого вклада разнятся. Одни предпочитают держать руку на пульсе экономических тенденций и предпочитают иметь возможность в любой момент забрать свои накопления. Другие стремятся получить максимальную выгоду и пользуются обычными программами.

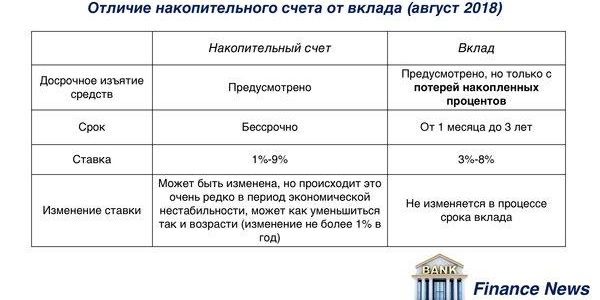

Таблица сравнения доходчиво продемонстрирует основную разницу между накопительным счетом и обычным вкладом:

| № п/п | Основные особенности | Копилка | Обычный |

| 1 | Досрочное снятие денег | + | — |

| 2 | Ограничение суммы съема | + | — |

| 3 | Возможность пополнения баланса во время действия программы | + | — |

| 4 | Строго ограниченная минимальная сумма вложения | — | + |

| 5 | Длительность взноса | — | + |

| 6 | Возможность автоматической пролонгации договора на услуги | — | + |

| 7 | Процентная ставка | — | + |

| 8 | Удобство и доступность услуг | + | — |

Совет: рынок депозитных услуг отличается большой волатильностью, поэтому не ленитесь искать новые предложения.

Эксперты советуют всем, кто хочет оформить наиболее выгодный договор, внимательно изучить все депозитные предложения, которые есть на рынке. Оценить потребность в той или иной опции и «собрать» набор тех, которые вам лучше подходят.

В этом видео доходчиво рассказано об основных особенностях накопительных программ:

Видео:Накопительный счет или вклад? Разбираемся на примерахСкачать

Вклад и счет в банке: в чем разница и что выгодней открыть

Шрифт A A

Вопрос финансовой безопасности стоит сейчас особенно остро. Сохранность и приумножение средств беспокоят как профессиональных финансистов, так и простых граждан. На рынке доступны финансовые инструменты для различных потребностей.

Наиболее популярные – депозиты и счета. Новички не всегда различают эти понятия. Для того чтобы подобрать оптимальный вариант вложения, необходимо понимать, в чем разница вклада и счета, и когда выгоднее использовать каждый из них.

Банковский вклад – безопасное вложение денег с целью получения гарантированного и стабильного по размерам дохода. Он позволяет людям без опыта и особых знаний в сфере финансов инвестировать.

Депозит защищает сбережения от обесценивания, так как обычно проценты перекрывают инфляцию.

Также денежные средства на вкладе защищены от кражи или порчи, поэтому его используют для хранения крупных сумм или для их накопления.

https://www.youtube.com/watch?v=4V7uAVSWWj4

Чтобы открыть депозит, необходимо заключить договор с банком и разместить свои средства. Подобные инвестиции имеют ряд преимуществ:

- Пассивный доход от процентов – в зависимости от условий договора может достигать 8% годовых.

- Невысокие риски – на основании Федерального закона от 23 декабря 2003 года №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» средства и накопленная прибыль в сумме до 1,4 млн руб. страхуются АСВ.

- Широкий выбор банковских программ.

Депозит – известная и прозрачная форма инвестиций для физических лиц. Это отличное решение для размещения крупной суммы с целью получения прогнозируемого дохода.

Федеральный закон N 177-ФЗ О страховании вкладов физических лиц в банках Российской Федерации

Описание и особенности накопительного счета

В ситуации, когда деньги могут неожиданно понадобиться, но и отказываться от гарантированной прибыли не хочется, можно открыть накопительный счет. Это услуга банка, при которой вкладчик получает процентный доход и может снимать средства в пределах, определенных договором. Оформить соглашение можно:

- в офисе финучреждения – клиент приходит с документами, подписывает договор и вносит средства;

- в мобильном приложении – большинство банков имеют специальную программу для смартфонов, которая доступна пользователям карт, через нее можно также подключить накопительный счет;

- в личном кабинете – с помощью интернет-банкинга клиент оформляет услугу и переводит денежные средства.

Преимущества накопительного счета:

- возможность снятия денег в любое время без потери накопленного дохода;

- счет можно пополнять;

- на остаток средств начисляются проценты.

В основном накопительный счет доступен для владельцев карт и идет в комплекте услуг, позволяя держать часть денег на карте, а излишек переводить в накопления под процент.

Также это помогает защитить средства от мошенников в случае получения доступа к карточке.

Из неочевидных плюсов – банки собирают аналитику по счетам клиента и формируют на их основе портрет пользователя, которому в будущем могут предложить доступ к более привилегированным банковским продуктам.

Основной риск подобного инструмента – одностороннее изменение ставки финансовой организацией. Из-за того, что счет является бессрочным, бывает, что банк обновляет величину процента, исходя из рыночной конъюнктуры. Также в условиях договора прописан неснижаемый остаток, ниже которого клиент не может снять деньги без потери дохода.

Счет подойдет в случаях, когда вкладчикам необходима более гибкая форма вложения средств по срокам и расходным операциям.

На что обратить внимание при открытии счета

Для открытия счета необходимо заключить с финансовой организацией договор, где будут прописаны все условия, и внести минимальную сумму. Обычно данный продукт недоступен без оформления карты. Стоит обратить внимание на такие параметры счета, как:

- доходность;

- способ начисления и выплаты дохода (ежедневно, в конце периода);

- наличие неснижаемого остатка;

- плата за обслуживание;

- условия проведения расчетных операций.

Чтобы понять реальную доходность, клиенту следует внимательно посмотреть, по какой сумме начисляются проценты. Многие банки рассчитывают их по минимальной сумме на счете, которая была на нем в этот период. Такие правила могут привести к недополучению средств, если проводились операции снятия, особенно крупных сумм.

Также финансовая организация может не выплатить доход за неполный месяц при закрытии счета. Чтобы избежать подобного, следует выбирать ежедневное начисление процентов (если такая программа предусмотрена). В части условий по РКО важно обратить внимание на платные операции, в том числе:

- снятие наличных;

- комиссия за внешние платежи со счета.

Иногда финансовые организации могут накладывать искусственные ограничения на денежные операции:

- пополнение средств со счета только в этом же банке;

- перевод средств внутри этого же финучреждения.

Накопительный счет легко открыть в банке или онлайн, однако следует внимательно ознакомиться с условиями, чтобы избежать проблем в будущем.

Отличия накопительного счета от вклада

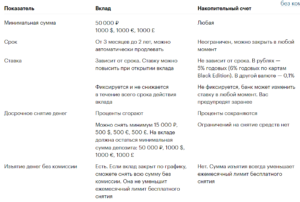

Депозит – менее гибкий финансовый инструмент. Счета отличается от депозита по следующим параметрам:

- его средствами можно пользоваться (бывает, что устанавливается только неснижаемый остаток);

- он не ограничен строгим сроком (по депозиту определен);

- часто операции по счету сопряжены с комиссиями, а его обслуживание платное;

- инвестор не рискует потерять проценты при снятии денег (до фиксированной суммы), инвестор лишается дохода (либо большей его части) при досрочном закрытии вклада;

- обычно счет доступен действующим клиентам банка и выступает дополнением к другим продуктам.

Основное отличие банковских продуктов – срочность. Именно ограничения по длительности делают депозит не таким универсальным инструментом. Счет предлагает возможность клиенту активно пользоваться средствами, не отказываясь от дохода.

https://www.youtube.com/watch?v=pKpURVelsWU

Несмотря на отличия вклада от счета, у них есть сходства:

- открываются в банке;

- начисляется процент на остаток;

- происходит защита денег от инфляции;

- средства и проценты по ним застрахованы в АСВ на сумму до 1,4 млн руб.

Оба инструмента являются банковскими продуктами, которые призваны обеспечить накопление и защиту денег, поэтому они имеют общие черты в своей сути.

Зачастую проценты по депозиту выше, чем у счета. Однако его выгодно открыть, если клиент:

- не хочет вкладывать одномоментно крупную сумму;

- не уверен в том, что деньги не понадобятся;

- расходно-приходные операции необходимы и их удобнее проводить при помощи карты.

Если клиент пользуется зарплатной картой, будет нелишним привязать к ней накопительный счет, поскольку зачастую у банков по таким карточкам не предусмотрены проценты на остаток.

Таким образом, излишек средств будет находиться в копилке и приносить дополнительный доход.

Также клиентам с накопительным счетом доступен интернет-банкинг и мобильное приложение, тогда как у владельцев вклада не всегда имеется данная опция.

Депозит будет отличным вариантом для тех, кто хранит крупные суммы и хочет получать повышенный доход в виде процентов. Для них не критичен срок и возможность досрочного снятия денег, главное – доходность и надежность банка.

Для тех клиентов, кому нужны гибкие условия и возможность активно пополнять и расходовать средства, лучше выбрать накопительный счет.

Способность активно пользоваться деньгами и получать дополнительный доход на остаток позволяют ему стать отличной альтернативой простому вкладу.

Так как это продукт относительно новый, банки заинтересованы в привлечении клиентов данной услугой и иногда предлагают повышенный доход, в некоторых случаях даже больше, чем по депозитам.

При накоплении достаточно крупной суммы на счете можно перевести средства и на вклад.

Размещение депозита предполагает получение стабильного дохода, однако условия накладывают некоторые ограничения на свободное пользование деньгами.

Накопительный счет – более гибкий финансовый инструмент, условия по которому позволяют снимать и вносить средства в любой момент, но с его правилами также необходимо внимательно ознакомиться, так как возможно снятие комиссий за ведение и обслуживание, наличие неснижаемого остатка.

📽️ Видео

Вклад и накопительный счет: в чем разница? (урок 2) | Курс Банковские вкладыСкачать

Тинькофф Банк - вклады и накопительные счета. Пришло процентами 12930 рублей за месяц.Скачать

Вклад и депозит: в чем разница? (урок 1) | Курс Банковские вкладыСкачать

Как выбрать банковский ВКЛАД? Руководство от А до Я.Скачать

Накопительный счет. Чем отличается от вклада?Скачать

Накопительный счет или банковский вклад?! – [Финансовая грамотность]Скачать

![Накопительный счет или банковский вклад?! – [Финансовая грамотность]](https://i.ytimg.com/vi/LJw-YL4KZqU/0.jpg)

Не открывай вклад в Сбербанке пока не посмотришь это видео / Условия и проценты в 2024 годуСкачать

ОТКРЫТЬ ВКЛАД ИЛИ НАКОПИТЕЛЬНЫЙ СЧЕТ? | Давайте разбиратьсяСкачать

ВКЛАД VS НАКОПИТЕЛЬНЫЙ СЧЕТ/Где выгоднее открыть накопительный счет? ВТБ/Сбер/Тинькофф/Альфа/ОзонСкачать

Накопительные счета ОПАСНЫ. Что Скрывают Банки?Скачать

Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

Лучшие вклады и ставки куда ни ткни в Январе 2024 Что делать с вкладами #14Скачать

В чем отличия накопительного счета и банковского вклада. // Плюсы и минусы.Скачать

Что выбрать: банковский вклад или накопительный счёт ?Скачать

Ставки по вкладам - 16 годовых. Пора открывать? #вкладыСкачать

Вклад (депозит) или накопительный счет? Их различияСкачать

ПОДВОХ НАКОПИТЕЛЬНЫХ СЧЕТОВ #банки #накопительныйсчет #вклады #финграм #инвестицииСкачать