Незнание основ кредитного лимита вызывает проблемы у людей, часто пользующихся финансовыми услугами, что делает желаемые операции невозможными. Хотя о том, что такое кредитная карта, в чем ее особенности и даже о кредитной истории знает практически каждый. Давайте разберемся, что такое кредитный лимит, и какие имеются нюансы.

- Что такое кредитный лимит

- Как назначается лимит для кредитной карты

- Размер кредитного лимита

- Нулевой

- Минимальный

- Максимальный

- Как можно изменить лимит для карты

- Увеличение по инициативе банка

- Изменение по желанию клиента

- Как правильно закрыть кредитную банковскую карту

- Что такое кредитный лимит

- Как рассчитывается сумма

- Можно ли повысить кредитный лимит

- Как проверить действующий лимит

- Закрытие или уменьшение лимита

- Что такое кредитный лимит, что он значит

- Определение терминологии и основные понятия

- Что означает установка лимита по кредиту

- Зачем нужен лимит по кредитованию

- Можно ли рассчитывать на большее количество бонусов и привилегий

- Правомерность действий со стороны банка

- Факторы, влияющие на показатель

- Какой вывод можно сделать из вышесказанного

- Что такое кредитный лимит: понятие, определение, выбор банков, заявка и оформление кредита

- Понятие

- Как определяется показатель?

- Изменение лимита

- Увеличение по желанию банка

- По желанию клиента

- Выбор банка

- Заявка

- Пользование

- Закрытие лимита

- 🌟 Видео

Что такое кредитный лимит

Клиент во время оформления специального договора об обслуживании получает специальную пластиковую карту от банка с ограниченным числом денег. Это тот самый лимит кредитования.

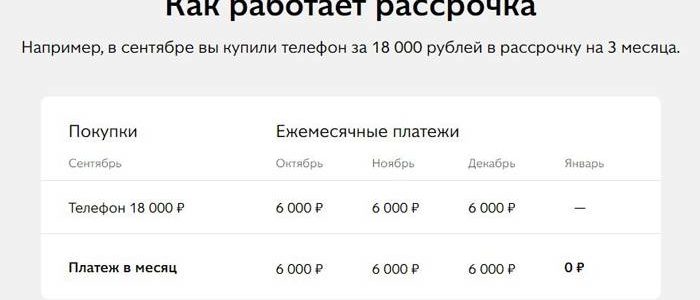

В том, что такое кредитные лимиты на картах, легко разобраться. Это сумма средств, в границах которых можно использовать карту, воспроизводя операции в период, который указан в договоре (более года). И в течение этого периода можно пользоваться средствами в том количестве, которое было установлено.

При множестве кредитных линий у физического лица есть две основных — это возобновляемая и фиксированная.

К примеру, возобновляемой линии характерно кредитование, когда человеку это необходимо, но в установленных пределах. Вы сами управляете нужными банковскими операциями: берете нужное количество средств (хоть всю сумму сразу), погашаете долг по мере возможности, после чего снова пользуетесь деньгами.

Если быстро погашается задолженность, кредитный лимит возобновляется. Если вносятся небольшие ежемесячные платежи, то в пользование предоставляется только остаток средств на карте.

Как назначается лимит для кредитной карты

Как известно, кредит-лимиты определяются лично для каждого физического лица. И не стоит забывать, что прежде чем принять необходимые меры, банк, предоставляющий услуги, учитывает множество факторов.

Среди них:

- Нужная программа.

- Размер дохода.

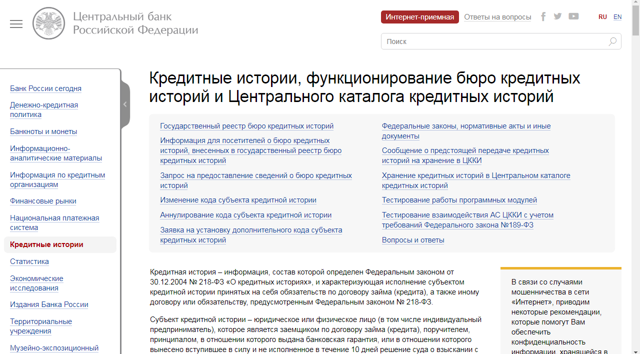

- Чистота кредитной истории.

Разберемся с каждым из них. В первом случае учитываем, что компания может сразу же выдать карту, увидев паспорт, даже тем, у кого не все хорошо с историей кредитов. Обычно рубеж на подобные услуги не превышает 30 тысяч рублей. Если же хотите большего, то тут уже оставляется заявка на другую программу и показывается полный перечень документов.

Доходы тоже играют не последнюю роль. Банк первоначально просит сразу же внести хотя бы 5 процентов от суммы, взятой в долг. Кредитор во время определения финансового предела обращает внимание, чтобы не превышал 30 процентов в общей заработной плате наименьший взнос.

Ну и кому не известно, что кредитная история — лицо заемщика. При оформлении программы кредитор смотрит на нее в первую очередь, чтобы увидеть:

- Какие активные кредиты уже есть в наличии и сколько.

- Как производится их погашение.

- Есть ли просрочки и сколько их.

Если банк все устроит, то лимит выдается без ограничений. Если же не все чисто, то выдача кредитной карты станет очень проблематичной. В случае если сделка случится, даже малейшее превышение станет невозможным.

Размер кредитного лимита

С тем, что такое лимиты кредитования, мы разобрались. Но есть и еще один важный фактор — как определяется его размер.

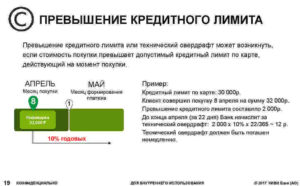

Во время проведения операции банком сразу же учитывается история платежеспособности заемщика. Анализируется полученная информация для расчета возможного потолка для кредита. Возможный лимит наряду с процентом годовых делят на срок пользования услугами. После этого результат соотносят с месячной заработной платой клиента. Если получают коэффициент от 40 процентов, предел средств снижается.

Его превышают только в случае вспомогательного поручительства либо залога. Для начала узнайте о пределе платежа, нужно понимать, что учитывается не только заработная плата, но и ценность имущества, которое берется под залог.

https://www.youtube.com/watch?v=CE4AnUNAsN4

Обычно предел колеблется между 20 и 30 процентами. Просто запомните, что выбор кредитора в целом основывается на величине зарплаты в период за 3-5 месяцев и статус необходимой кредитной карты.

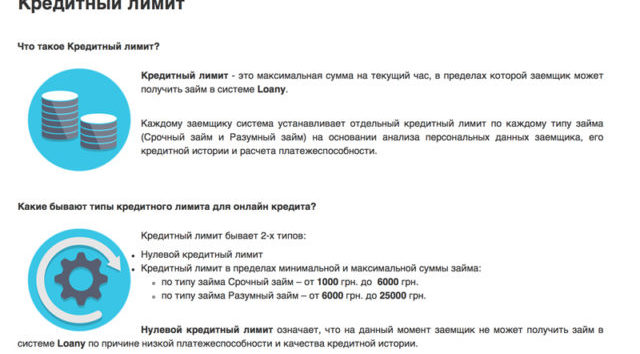

Нулевой

Нулевой расчет предусматривает отсутствие средств для займа, что значит — кредитный лимит равен нулю. Обычно есть несколько причин, почему выпускаются подобные карты.

Первый случай — элементарная необходимость физического лица для оформления кредитки. Банки зачастую пытаются предложить большее количество услуг, чем то, что действительно нужно, поэтому выдают универсальные карты «в ноль». За этот счет в дальнейшем они могут получать дополнительные средства вследствие проводимых операций с кредитной картой.

Второй случай — расхождение с обязательствами со стороны клиента. Нулевой лимит кредита выдается, если клиент сомнительный, но новые лица нужны организации. Пересматриваются решения сугубо в односторонних порядках.

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Минимальный

Минимальный лимит кредитования зачастую определяется в самом начале сотрудничества с физическим лицом, и это означает, что на счет лимит поставлен, но его объем явно ниже среднего.

Чтобы понять, выдадут ли вам такую программу, есть основные критерии, под которые можно подойти: небольшой доход, маленький опыт и срок работы и чистая кредитная история.

В этом значении сумма колеблется между 1 и 5 тысячами рублей.

Максимальный

Максимального изменения лимита можно добиться в любых банках, но у каждого своя политика его установления. Например, именно поэтому объем денег кардинально разный у финансовых организаций.

Обычно в политике пишется, от чего это зависит. Сюда относится: сама организация, ее продукт и данные заемщика. В данном случае не так страшно, если превысили предел.

Как можно изменить лимит для карты

В самом начале сотрудничества установленный лимит по карте означает одно — организация в связи с предоставленными данными заемщика взвесила все за и против и готова дать в распоряжение определенную сумму денег в займ.

Вначале устанавливают более-менее постоянный объем средств и, к сожалению, размер суммы пока может быть неизменным.

Но все же есть определенные рекомендации, в пределах которых можно рассчитывать на изменения в течение некоторого времени.

Увеличение по инициативе банка

Есть некоторые нюансы, соблюдение которых сможет расширить доступный лимит во все стороны. К ним относятся:

- Частое использование операций по кредитной карте в период от 6 месяцев.

- Задолженности закрываются вовремя, постоянное пополнение платежа каждый месяц.

- Предел, который установлен, не считается наибольшим для выбранного продукта.

- Хорошая кредитная история в разных отраслях, без долгов.

Если все пункты соблюдены, то отдел по управлению финансами и кредитами дает добро на расширение доступных денежных средств от изначальных на диапазон от 15 до 25 процентов. В случае если нет, есть три варианта: всё оставляют без изменений, уменьшают или же «замораживают» до полного погашения займа.

Изменение по желанию клиента

Не стоит думать, что изменение по желанию клиента — это тот случай, когда во власти заемщика самостоятельно распоряжаться расширением объема доступных средств и определять, какой лимит будет начислен. Нужно понимать, что это лишь уведомление физического лица о желании изменения ограничений. Есть определенные правила, которые стоит учитывать.

Если во время оформления карты клиент банка не подавал документы о платежеспособности, то следует это сделать в скором времени. Такое действие сразу увеличит доверие со стороны организации.

Еще, к примеру, у лица просто увеличился заработок и этому есть документальное подтверждение. Или заемщик часто использует кредитную карту от полугода через терминал или интернет, получая средства в банкомате. Или же отсутствуют любые долги и просрочки.

Сюда относим и то, что предыдущая операция по увеличению была произведена более чем полгода назад. Что у заемщика нет никаких кредитов в других банках, и он может документально это подтвердить.

https://www.youtube.com/watch?v=0W8TO5v_o5Q

У заявления свободная форма написания. Не забудьте к нему приложить оригинал и копию паспортных данных, идентификационный код, справку о доходе и прочие документы.

Как правильно закрыть кредитную банковскую карту

Если вы закрыли кредитную карту, это еще не значит, что она полностью заблокирована. Зачастую такое решение принимает именно банк, а не клиент. Это происходит по разным причинам, которые для заемщика индивидуальны. Самая популярная из них — несоблюдение обязательств.

Еще сюда относим следующее:

- Выплата средств постоянно задерживается минимум на 5 суток.

- Клиент не оплачивает заем более 3 месяцев.

- Долг продан другой финансовой организации.

Тут лицу просто следует заново погашать задолженность по банковской карте. И уже не выйдет воспользоваться деньгами, чтобы оплатить товары и услуги. Но случаются редкие случаи, когда сам клиент пишет компании, чтобы закрыть лимит.

Подобное случается:

- Когда следует ликвидировать задолженность и перестать делать покупки.

- Когда клиент нуждается в новом кредите и не хочет использовать кредитную карту.

Если уж решились на пользование кредитной банковской картой, помните, что главное — это сохранить клиентское лицо в любых ситуациях и вносить деньги, взятые в заем. Иначе финансовая организация, предоставляющая услуги, будет постоянно предпринимать различные действия, например, заморозит счет.

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Видео:Как работает кредитная карта Сбербанка?Скачать

Что такое кредитный лимит

Всем привет, уважаемые читатели блога AFlife.ru! При оформлении кредитки клиент сталкивается с новым для себя понятием «кредитный лимит».

Кажется, что ничего сложного в этом термине нет, и он просто означает одобренную сумму по карте. Однако существует ряд важных нюансов, которые следует учитывать банковским заемщикам.

В нашем обзоре разберем, кредитный лимит что это такое, особенности его расчета и использования.

Кредитным лимитом называется одобренная банком сумма по выбранной программе кредитования. По кредитке она возобновляемая, то есть человек совершает определенные траты с карточки, затем пополняет счет и снова им расплачивается. Если банковский договор действует, держатель пластика может пользоваться данными средствами для оплаты товара или снятия в банкомате.

Ошибочно полагать, что данное понятие применимо только к кредитным картам. Есть и другие банковские продукты, которые предоставляются по аналогичной схеме. К примеру, пользоваться возобновляемой линией можно по овердрафту и займам, выдаваемым траншами (то есть частями по необходимости в пределах лимита). Но чаще всего этот термин используется в отношении кредиток.

Кредитная линия может быть возобновляемой (о принципе ее действия мы рассказали выше) и единовременной. Остановимся на втором варианте подробнее. К примеру, банк рассчитал определенный размер займа и поместил его на карту.

По условиям программы клиент может потратить все денежные средства с пластика, а потом уже только возвращать.

После использования лимита карточка будет работать исключительно на погашение задолженности, не позволяя снимать деньги.

Как рассчитывается сумма

Для чего вообще нужно такое ограничение? Банк рассчитывает каждому клиенту определенную сумму, которую тот сможет вернуть без проблем. Если дать человеку больше денег, чем он сможет выплачивать, закономерно возникнет просрочка, значит, кредитор не получит эти средства обратно. Поэтому и устанавливается определенное ограничение, оно есть в том числе и по премиальным карточкам.

В зависимости от суммы на кредитке применяется такая классификация:

- Нулевой лимит. Он используется, когда размер возможного займа еще не рассчитан. Если клиент решит воспользоваться картой, он должен подать заявку в банк. После этого сумма на счете изменится в зависимости от дохода человека.

- Минимальный. Обычно имеется в виду 10-15 тысяч рублей, то есть по нижнему порогу данного тарифного плана. Банк перестраховывается и одобряет маленький лимит тем клиентам, кто не имеет банковской истории или ранее допускал просрочки. Если человек своевременно погашает ежемесячные платежи, впоследствии кредитная линия может быть повышена.

- Максимальным называется лимит, который установлен условиями тарифа кредитки. Как правило, это довольно большая сумма, от 300 тысяч до 2-3 миллионов рублей. Одобрение на нее получают немногие клиенты, потому как для этого необходимо подтвердить очень высокий доход.

От чего зависит размер кредитной линии:

- размер доходов;

- долговая нагрузка на человека (количество и размер оформленных займов и кредиток);

- наличие несовершеннолетних детей;

- банковская история, то есть качество погашения кредитов;

- ежемесячные обороты по зарплатной карте.

Размер кредитного ограничения считается индивидуально для каждого клиента специальной скоринговой программой. К примеру, заявитель запросил оформление кредитки на 100 тысяч рублей.

Максимальный лимит по данной программе составляет 300 тысяч рублей. По его доходам банк смог рассчитать только 45 тысяч рублей, значит, именно этой суммой он и сможет пользоваться.

Через полгода активного применения можно ожидать повышения или самому подать заявку.

https://www.youtube.com/watch?v=pAHrlyIWud4

Дополнительно имеет значение платежная система кредитки. Виза и Мастеркард могут устанавливать собственные ограничения, в рамках которых банки озвучивают лимит по данному тарифному плану.

Чаще всего финансовые организации имеют в ассортименте несколько видов пластика с различными условиями.

К примеру, в Сбербанке доступны Золотая кредитная карта (до 600 тысяч рублей), Классическая (до 300 тысяч рублей), Моментальная (до 150 тысяч рублей). Подробнее эти карты Сбербанка мы разбирали тут.

Если говорить об овердрафте, то его размер определяется ежемесячным оборотом дебетовой карты. Вычисляется среднее значение, и клиенту предлагается оформить краткосрочную кредитную линию в размере 30%-50% от расходов по карточке.

Когда человек получает ссуду в банке, ему сообщают одобренную сумму. С кредиткой происходит то же самое, после рассмотрения клиент узнает, сколько может тратить по счету. Однако в отличие от потребительского или жилищного займа, лимит по кредитке может меняться в процессе использования.

Можно ли повысить кредитный лимит

Лимит кредитной карты можно увеличить или уменьшить. Изменение происходит по инициативе одной из сторон, банка или самого клиента. Как правило, владельцев кредиток интересует повышение одобренной суммы. Однако доступно оно далеко не всем, а только благонадежным заемщикам.

Что нужно сделать, чтобы повысить линию кредитной карты:

- в течение полугода активно пользуйтесь пластиком;

- всегда вовремя вносите ежемесячные платежи (и не только по данной кредитке);

- погашайте платеж больше рекомендованного;

- старайтесь использовать весь лимит, предусмотренный по вашей карточке;

- активно пользуйтесь другими продуктами банка, чтобы показать свою лояльность;

- подтвердите повышение собственного дохода;

- закройте другие банковские обязательства.

Когда кредитор увидит, что клиент полностью расходует доступную по его карточке сумму и своевременно вносит платежи, он предложит повысить лимит. Если нет, самостоятельно составьте заявление и подайте его в банк через менеджера.

Обращение будет рассмотрено аналогично обычной анкете на получение кредитки. К заявке приложите документы о текущем доходе и трудоустройстве, если не являетесь зарплатным клиентом.

Зарплатники могут просто заполнить анкету, не подтверждая свою финансовую стабильность.

Через несколько дней придет решение. Если заявка одобрена, вам сообщат новый размер лимита в СМС или по телефону, дату вступления изменений в силу. Иногда банки требуют подойти в отделение и подписать дополнительное соглашение к действующему договору.

Если у вас есть просроченная задолженность в другом банке, кредитную карту не отберут и не понизят лимит. Но не стоит рассчитывать на его повышение по инициативе банка или по заявлению. Ведь при рассмотрении такой возможности обязательно учитывается кредитная история клиента.

Если решение о повышении размера кредитной линии принимается банком, он сообщит о данной возможности. Вам нужно согласиться или отказаться от озвученной суммы.

Некоторые финансовые организации практикуют извещение в СМС, когда владелец кредитки отвечает на предложение банка ответным сообщением. Обычное повышение составляет 15-20% от начальной суммы.

Пересмотр происходит каждые 4-6 месяцев или даже реже.

Как проверить действующий лимит

Конечно, можно просто открыть банковский договор и ознакомиться с одобренной суммой. Но не стоит забывать, что она может быть изменена в процессе пользования картой. Поэтому воспользуемся более достоверными источниками информации:

- Интернет-банкинг: личный кабинет на сайте или мобильное приложение. Это самый простой и удобный вариант получения сведений о действующем продукте. Удаленные сервисы есть в каждом банке. Вам нужно войти в систему под своими учетными данными и пройти в подробное описание карточки.

- В банкомате или терминале. При себе нужно иметь кредитку, которую следует вставить в устройство и ввести ПИН-код. Затем найдите раздел меню, посвященный балансу счета и откройте его.

- По телефону горячей линии. Чтобы узнать кредитный баланс таким способом, необходимо назвать кодовое слово по карте или полные данные паспорта. Оператор удостоверится в личности звонящего и сообщит конфиденциальные сведения.

- В отделении банка. Обязательно возьмите с собой паспорт, потому как подобная информация сообщается исключительно владельцу пластика.

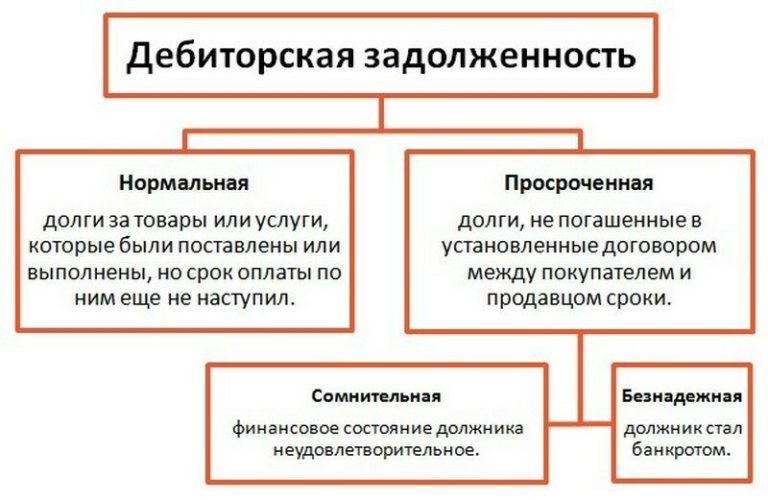

Закрытие или уменьшение лимита

Иногда держатель кредитки решает от нее отказаться или снизить лимит. Тогда ему нужно сначала погасить задолженность. В первом случае вносится полная сумма долга с учетом всех возможных выплат (проценты, абонентская плата и т.д.). Затем клиент пишет заявление с просьбой аннулировать карточный счет.

https://www.youtube.com/watch?v=UL297FwsPuw

Процедура закрытия кредитки занимает 45 дней, после чего финансовые обязательства перед банком исчезают. В подтверждение не забудьте заказать справку о погашении задолженности. Если кредитор спустя время сообщит о наличии долга, пусть даже копеечного, клиент сможет доказать, что он уже закрыл карту и ничего не должен.

Обратите внимание, что закрыть счет кредитки банк самостоятельно не может. Для этого необходимо заявление от держателя карты.

Второй вариант – ограничение кредитной линии. Таким способом финансовая организация понижает собственные риски при неуплате задолженности. К примеру, клиент перестал вносить ежемесячные платежи или регулярно допускает просрочку. Тогда банк-эмитент решает временно или постоянно «заморозить» счет. Должник сможет оплачивать задолженность, но расплатиться в магазине уже вряд ли.

За снижением кредитной линии может обратиться и сам клиент, когда считает, что такая сумма баланса ему ни к чему. Только единственное условие – текущая задолженность по кредитке не должна превышать запрошенной им суммы.

К примеру, у вас есть кредитка на 100 тысяч рублей, а вам хотелось бы снизить сумму до 50 тысяч рублей, потому что боитесь все потратить. Первым делом нужно проверить актуальный долг, он не может быть выше этой суммы, что вы просите.

Если сейчас он больше, погасите сумму превышения.

Затем оформите в банковском отделении заявление на снижение кредитной суммы и ждите ответа. По сути, вы просите кредитора изменить условия действующего договора. Но он имеет право отказать, потому как тоже является участником соглашения. Хотя, как правило, финансовые организации идут навстречу, удовлетворяя желание клиента.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

finansy/kreditnyj-limit-chto-ehto-takoe

Видео:Доигрался с Тинькофф ПЛАТИНУМ: Типичные ошибки при использовании кредиткиСкачать

Что такое кредитный лимит, что он значит

В качестве одного из наиболее важных параметров кредитной карточки выступает лимит. И объем денег, который может быть вами израсходован, как раз обозначается посредством данного критерия.

Как понять, каким образом формируется данное ограничение, и есть ли возможность его увеличения? Что такое кредитный лимит, и каковы нормы его функционирования? Эти и многие другие вопросы, связанные с ограничениями по кредитованию, будут рассмотрены в статье.

Все кредитные карты имеют денежные ограничения

Определение терминологии и основные понятия

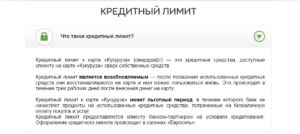

Лимит по кредитной карте устанавливается банком в процессе ее изготовления. Оформление кредитки происходит по тем же принципам, что и открытие любого другого кредита: в банк предоставляется определенный набор документов, содержащих справку о текущих доходах и поступлениях.

Именно от того, какие финансовые возможности имеет потенциальный заемщик, банк и будет отталкиваться в процессе принятия решения о лимите. Если взятие карты происходит впервые, чаще всего показатель лимита не устанавливается выше, нежели 2-3 уровня ежемесячного дохода.

А некоторые банки предлагают еще более низкую планку.

Что означает установка лимита по кредиту

Кредитные карточки включают в себя определенный перечень условий и требований, выдвигаемых банком в рамках индивидуального решения.

Поэтому, можно сказать, что лимит кредитной карты – это величина, имеющаяся в доступе на счете клиента, и она может быть использована для любых покупок по карте или наличности.

При всем этом финансовое учреждение может назначить на данный показатель несколько ограничений или требовать внесения вспомогательных выплат в целях регулирования трат клиента.

Зачем нужен лимит по кредитованию

Данная сумма используется при долгосрочном предоставлении в пользование денежных средств со стороны банка. В течение определенного временного отрезка клиент может «одалживать» у финансовой структуры денежные средства, а затем компенсировать их и снова брать в пользование.

В итоге суммарная величина долга не будет выше определенной суммы. Данные ограничения имеют место быть в целях снижения рисков невозврата денег. Поэтому размерный показатель лимита будет иметь зависимость, в первую очередь, от того, насколько клиент сможет подтвердить факт своей платежеспособности.

Вот мы и рассмотрели, что значит данный лимит, и каким образом его можно использовать.

https://www.youtube.com/watch?v=yyWWC-OQjhg

Потратить средства с карты свыше установленного лимита невозможно

Можно ли рассчитывать на большее количество бонусов и привилегий

Если доходная часть позволяет вам пользоваться большими объемами денежных средств, но придется явиться в кредитное учреждение лично и составить заявительную бумагу в установленной форме.

Но положительно банк ответит далеко не каждому человеку, который принял решение пользоваться более внушительными суммами. Однозначно отказ последует для тех, кто использовал карту нерегулярно.

Помимо этого, банк откажет и в случае, если задолженность была погашена с просрочками, а сама карта использовалась вне назначения, т. е., например, для снятия наличных денег.

Если же долги отсутствуют, и вы практикуете активную эксплуатацию кредитной карты, ответ, скорее всего, будет положительным, и вы сможете рассчитывать на обслуживание карты с большим лимитом. То есть получается, что для рассмотрения вашей заяви и принятия по ней положительного решения должны существовать какие-то существенные причины:

- Предоставление документации с подтверждением дохода. Если оформление кредитки производилось с помощью паспорта, и соответствующие документы, свидетельствующие об уровне дохода, предоставлены не были, то их принесение может положительно повлиять на решение финансовой структуры.

- Погашение других ссуд. Если к моменту составления соглашения были не погашенные какие-либо другие кредиты, то следует сделать обращение в финансовую организацию. В связи с постепенным снижением вашей финансовой нагрузки банк сможет увеличить этот предел.

Таким образом, повлиять на состояние и размер кредитного лимита можно в следующих случаях:

- соблюдать сроки по всем вносимым на счет банка выплатам;

- активно пользоваться картой в рамках действующих предложений;

- повышать платежеспособность и доказывать этот факт;

- пользоваться договором сроком от полугода.

Для увеличения кредитного лимита нужно обратиться в банк с заявлением

При всех условиях лимит кредитования может подлежать как уменьшению, так и увеличению. Об этих изменениях кредитор обязуется сообщить заемщику с помощью телефонного звонка или смс сообщения.

Правомерность действий со стороны банка

С одной стороны, увеличение кредитного лимита – процедура непростая.

Но некоторые кредитные учреждения обеспечивают увеличение доступных сумм средств, в самостоятельном порядке за «послушность» в виде регулярного пользования картой, своевременного погашения всех платежей, а также предлагают различные акции, бонусы, скидки, действующие возможности. Следует заметить, что в процессе оформления карты между сторонами происходит формирование соглашения – это документ, который обеспечивает регулирование всех нюансов выпуска и применения «пластика».

В рамках одностороннего порядка банковские организации не вправе менять условия, если этот аспект не предусматривается договором. Впрочем, изменениям не и прочие пункты.

Но если вы подписывали эту бумагу «не глядя», а в ней вдруг оказался пункт о возможности банка «своевольничать», поэтому можете ждать от него сюрпризов. С одной стороны, это хорошо и удобно, ведь банк стремится вам помочь и обеспечить большее количество денег.

С другой стороны, это отражается на общей процентной ставке: чем больше средств имеется в вашем распоряжении, тем больше суммарная переплата.

Факторы, влияющие на показатель

Вот мы и рассмотрели, что это — лимит по кредитованию. Понятие означает определенную сумму средств, взятых у специализированного учреждения в пользование на определенный период за какую-то плату в виде процентов.

На практике используются возобновляемые и не возобновляемые кредитные лимиты. Первые подразумевают разновидности ссуд, которыми можно пользоваться бесконечно в рамках функционирования соответствующего соглашения.

Что касается второй группы займов, то их выдача происходит разово, а после возврата всей суммы банку договор прекращает свое действие.

https://www.youtube.com/watch?v=gtKbAPaY26E

Разные банки предлагают свои условия по кредитным картам с различным лимитом

Лимитные суммы находятся под влиянием большого количества факторов, и мы рассмотрим некоторые моменты:

- Кредитная история. Это своеобразная форма отчетности об операциях, которые проводились клиентом до этого. Она включает в себя материалы о предыдущих платежах, успешности прошлых кредиторов в процессе взаимодействия с дебиторами.

- Кредитный рейтинг. Это приблизительная оценка потенциального заемщика на предмет его платежеспособности и уровня ответственности, которое основывается на истории по кредитам и списке имеющихся долгов, активов, пассивов. При рассмотрении заявки большинство кредиторов обращает внимание именно на этот показатель.

- Текущая платежеспособность. Это показатель, который отражает финансовое состояние заемщика. Если на первых порах он может рассчитывать на лимит исключительно в 15 – 50 т. р., то впоследствии, при предоставлении справки о доходах или наличии прочих материальных ценностей, клиент может рассчитывать на повышение этого показателя. Банк, удостоверившись в благонадежности заемщика, примет решение выдать ему большее количество денег.

Величина кредитных лимитов старательно проверяется банковскими организациями для того, чтобы клиент вдруг не вышел за пределы своей платежеспособности. Если эта величина мала и подразумевает увеличение, необходимо держать связь с кредитором и просить его пересмотреть ограничения, которые были установлены до этого.

Специалисты рекомендуют никогда не выходить за установленные планки, это может привести к долговой яме и общему ухудшению финансового положения заемщика.

Какой вывод можно сделать из вышесказанного

Таким образом, если добросовестно и своевременно выполнять все обязательства и не допускать долгов, можно рассчитывать на внушительные лимитные суммы. Но такие, полученные по карте средства – не ваша собственность, поэтому грамотно планируйте свои финансы и рассчитывайте только на собственные возможности, а не на поблажки со стороны финансовой организации.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Кредитный лимит карты ТинькоффСкачать

Что такое кредитный лимит: понятие, определение, выбор банков, заявка и оформление кредита

- 9 Октября, 2021

- Финансы

- Ксения Степанищева

Пользователям финансовых услуг приходится сталкиваться с разными специфическими терминами. Что такое кредитный лимит? Данное понятие связано с банковскими картами. Как он устанавливается и как изменяется рассказано в статье.

Понятие

Что такое кредитный лимит? Это ограниченная сумма, находящаяся на пластиковой карте. Пластик предоставляется клиенту после оформления договора карточного обслуживания. Что такое кредитный лимит простыми словами? Это размер денежных средств, которые доступны пользователю карты в течение периода, обозначенного в договоре (от года и выше).

В течение указанного времени карточкой можно пользоваться в зависимости от обозначенной на ней кредитной линии. Есть много видов линий кредитования, но для физических лиц обычно применяется 2 варианта – фиксированная или возобновляемая. Кредитная линия с лимитом задолженности позволяет пользоваться деньгами один раз или многократно в пределах установленного срока и лимита.

Невозобновляемая линия кредита – предоставление клиенту заемных средств частями в пределах срока, указанного в договоре. Оплата долга не повышает лимит, а уменьшает начальную сумму кредита. В результате долг оплачивается, а кредит закрывается.

Возобновляемая линия – кредитование клиента по мере необходимости в рамках фиксированного лимита. Заемщику доступна часть средств или вся доступная сумма. Он может полностью или частично оплачивать долг, а затем вторично брать деньги.

Этот вид кредитования часто применяется для карт, делая их удобными. Если полностью внести долг, то происходит восстановление в полном объеме. А если каждый месяц вносить минимальный платеж, то получится пользоваться остатком кредита.

Что такое кредитный лимит с точки зрения банковской системы? Это четко установленная сумма, снижающая риски непогашения долга из-за установленного ограничения. Сейчас банки применяют 3 вида лимита: нулевой, минимальный, максимальный. Каждый из них имеет свои особенности.

Как определяется показатель?

Есть много методик расчета минимальной суммы, которая может быть выдана на карту. На практике используются 3 основные:

- Ограничение устанавливается на основе возможности клиента обслуживать заем, финансового положения, наличия обеспечения.

- Сумма устанавливается в размере 25 – 35 % от среднего оборота клиента в месяц.

- Установка лимита овердрафта как 40 – 50 % от среднего денежного оборота на счету клиента.

Доступный уровень средств у всех заемщиков свой.

Во время расчета максимального показателя банки учитывают не только финансовое положение, но и кредитную историю, рейтинг в кредитном бюро, характер и длительность закрытых/открытых просрочек.

Увеличить кредитный лимит в банке можно тогда, когда документально подтверждено финансовое положение или, если клиент является постоянным, участвует в зарплатном проекте.

Изменение лимита

Если был утвержден лимит, то это означает, что только сумма в этом пределе доступна для клиента. На этом этапе его изменить не получится, но благодаря некоторым советам это можно сделать через некоторое время. Уменьшение или увеличение кредитного лимита допускается по решению банка. Изменение осуществляется по заключению аналитической системы, которая мониторит все сведения о клиенте.

https://www.youtube.com/watch?v=6-s3o-zeY8A

Учитываются сведения о:

- характере пользования карточкой – пассивный или активный;

- периодичности и суммах поступлений на счет;

- вероятных задержках при оплате долга, внесении минимального платежа;

- предоставлении дополнительных документов или справок, которые подтверждают финансовое положение.

На основе указанных сведений с помощью автоматизированной системы клиент получает внутрибанковский рейтинг. Допускается закрытие кредитной линии с требованием полной оплаты долга. Решение относительно изменения суммы предоставляется клиенту СМС-сообщением или через личный кабинет.

Увеличение по желанию банка

Как повысить кредитный лимит? Есть условия, выполнение которых позволяет изменить показатель в большую сторону. Обычно это происходит:

- при активном пользовании в течение 6 месяцев и более;

- при своевременной оплате долга, внесении минимальных платежей;

- в случае, когда доступный лимит не максимальный;

- при положительной кредитной истории.

Так происходит увеличение кредитного лимита в Сбербанке и других банках. При соблюдении условий финансово-кредитный отдел одобряет увеличение суммы на 15 – 25 % от начального показателя. Иначе он может быть уменьшен, оставлен без изменений или «заморожен» до полной оплаты долга.

По желанию клиента

Клиент может обратиться с просьбой об изменении лимита, но это не значит, что он будет повышен. Есть случаи, когда подают заявление на новую карточку:

- Когда заявка на пластик подавалась без документов о платежеспособности, то их предоставление позволит заметно увеличить доверие банка.

- У клиента сильно повысился доход, что он способен подтвердить документально.

- Клиент пользуется карточкой больше полугода, совершая разные платежи и снимая средства в банкомате.

- Отсутствие просрочек по кредиту, какой бы банк-кредитор ни был.

- После последнего увеличения лимита прошло не меньше 6 месяцев.

- Клиентом был закрыт кредит в банке, что он может подтвердить с помощью документов.

Большинство банков выдают клиентам обычные карточки, сделанные из пластика. Но в некоторых случаях предоставляются виртуальные. В данном случае речь идет о виртуальном кредитном лимите.

Выбор банка

При выборе банка для оформления кредитной карты необходимо учитывать следующие нюансы:

- Условия. Чтобы получить выгодный кредитный продукт, надо знать об условиях. В них указана информация о ставке, комиссии за ведение счета. Также нужно учитывать особенности внесения долга досрочно и прочие нюансы.

- Переплата. Сравнить разные займы легче при самостоятельном расчете. Сделать это можно с помощью онлайн-калькулятора. Важно сравнить срок, сумму, первый взнос.

- Возможности. Иногда бывает так, что банк подходит человеку, но клиент не подходит банку. Сначала требуется уточнение требуемых данных – возраста, минимального стажа работы, региона проживания и регистрации.

- Скорость оформления. Когда деньги нужны срочно, то следует найти банк, который рассматривает заявление как можно быстрее. Но в данном случае суммы могут быть ограниченным, а процентная ставка высокая.

Учитывая данные параметры получится выбрать банк с наиболее оптимальными условиями. Много клиентов обращаются за получением кредита в Сбербанк, «Хоум Кредит», «Альфа-Банк», «ВТБ 24», «Ренессанс кредит». Условия предоставления банковских карт могут отличаться. В зависимости от карточки, предоставляется и определенный лимит.

Заявка

Чтобы получить средства в долг, необходимо оформить заявку. Кредитный лимит устанавливается банком самостоятельно на основе данных о клиенте, его кредитной истории и прочих факторов. Большинство финансовых организаций принимают заявки по телефону и через официальный сайт. Сотруднику необходимо сообщить личные данные, после чего останется ждать результат.

Заявка подается и в офисе банка. Необходимо взять с собой: паспорт, ИНН, СНИЛС, справку о доходах. В зависимости от специфики работы банка могут требоваться и другие документы. В отдельных случаях понадобится лишь паспорт и СНИЛС. Сколько ждать решения? Тоже зависит от банка. Некоторые сообщают его в течение 10 – 30 минут. Если заявка одобрена, можно посетить офис для получения карты.

https://www.youtube.com/watch?v=tLN3FTZfTsg

Некоторые банки предоставляют карточки клиентам через курьера или по почте. Тогда никуда ехать не нужно. В любом случае требуется ознакомление с условиями договора. Только тогда следует его подписывать и можно пользоваться карточкой.

Пользование

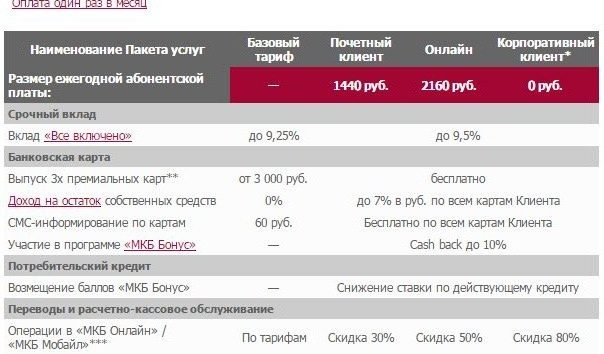

Каждый банк устанавливает условия пользования и обслуживания карточек. При оформлении договора важно ознакомиться с его положениями, включая информацию о ежемесячном платеже. Обычно банки используют комиссии, которые покрывают:

- Обслуживание карты. Платеж взимается каждый год с помощью списания необходимой суммы с карточного счета. Чем лучше класс пластика, тем выше стоимость обслуживания – от 300 рублей до нескольких тысяч. Может быть и ежемесячная плата в размере 1,5 – 3 % от использованной суммы.

- Снятие наличных. Плату взимают при каждой операции. Сумма комиссии определяется политикой кредитно-финансового учреждения. Обычно в сторонних банках плата за снятие больше. Комиссия бывает в процентах от суммы снятия и фиксированного размера.

- Пользование наличными средствами. Помимо комиссии за снятие денег, клиент должен вносить плату за их использование. Ставка устанавливается в годовом проценте в расчете за количество дней пользования.

- Штрафы. Если заемщиком не был выполнен платеж, то он платит неустойку или пеню в зависимости от правил банка. Сумма штрафа может быть фиксированной или выражаться в виде процента.

Для контроля за расходными операциями и состоянием баланса требуется мониторинг данных – выписка по кредитной карте. В документе есть перечень операций, которые совершал клиент за отчетный период.

Получают его в отделении, где предоставлялся договор, по почте или в личном кабинете.

Помимо контрольной функции выписка является подтверждением платежеспособности, если человек пожелает оформить кредит в другом финансовом учреждении.

Закрытие лимита

Ограничения по лимиту не считаются завершением договора обслуживания, когда требуется срочно оплачивать долг и возвращать карту банку. Сложности с ограничением бывают следующие:

- Временное ограничение доступа к деньгам. К примеру, при несвоевременном внесении платежа банк блокирует операции до поступления средств.

- Ограничение сумм операций. Обычно банками определяются лимиты на обналичивание средств. Причиной этого являются высокий риск таких операций. Ограничений по покупкам и услугам обычно нет. Если исчерпался дневной максимум, то лимит закрывается до следующих суток.

- Введение ограничений в кризисный период.

Чтобы не было уменьшения или закрытия лимита, необходимо использовать карту по правилам договора. Еще требуется своевременная оплата долга, вносить нужно хотя бы минимальный платеж. Знание данных нюансов позволит пользоваться картой без проблем.

🌟 Видео

Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

Как увеличить кредитный лимит карты СбербанкаСкачать

Тинькофф Платинум — как правильно пользоваться и зарабатывать на кредитной карте 🙌🏻Скачать

Что такое Кредит Лимит?Скачать

Как узнать лимит кредитной карты СбербанкаСкачать

Свой в Альфе Новый маркетинг Обзор Заработок без вложенийСкачать

Чем опасна кредитная карта? Вся правда о кредитных картах и долгах по кредиткамСкачать

Что нужно знать перед открытием кредитной карты? Как пользоваться кредитной картой для чайниковСкачать

Кредитная линия: что это такое и как можно открыть?Скачать

Как увеличить лимит кредитной карты ТинькоффСкачать

Кредитная карта: как ее закрыть?Скачать

Как увеличить кредитный лимитСкачать

Что такое минимальный платеж по кредитной карте? Показываю как правильно платить по кредиткеСкачать

Как получить кредитный лимит в Монобанке и другие факты о нашей картеСкачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

Кредитная карта Сбербанк 120 дней без процентов — честный обзор условий, плюсы, минусы и подвохи!Скачать

Что такое кредитный лимит и как он определяется #shortsСкачать