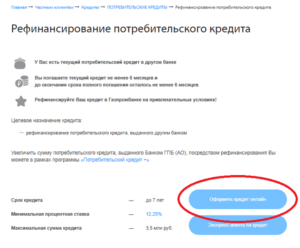

ПОДАТЬ ЗАЯВКУ НА РЕФИНАНСИРОВАНИЕ И БЫСТРО УЗНАТЬ РЕШЕНИЕПеревод своего кредитного договора в другой банк позволяет сэкономить на процентах и сохранить свою кредитную историю, если возникли проблемы с внесением ежемесячных платежей. Для тех, кто хочет произвести рефинансирование кредита, «ЮниКредит Банк» предоставляет выгодные условия перераспределения всех видов займа.

Переведя свой кредит в «ЮниКредит Банк», можно получить от 60 тыс. рублей до 3 млн. рублей в зависимости от выбранного тарифа и сопутствующих условий. Эти деньги используются для погашения имеющегося долга.

- Условия и тарифы

- Требования и документы

- Рефинансирование автокредита

- Рефинансирование ипотеки

- Требования к рефинансируемому кредиту

- Требования к заемщику и объекту недвижимости, необходимые документы

- Как сделать рефинансирование кредитов в Юникредит других банков физическим лицам в Москве, Санкт-Петербурге

- Что такое рефинансирование кредитов?

- Достоинства и недостатки рефинансирования

- Рефинансирование кредитов в Юникредит других банков физическим лицам и пенсионерам в Москве и Санкт-Петербурге

- Рефинансирование кредитов в Юникредит банке

- Основные требования

- Документы для заключения сделки

- Какие тарифы действуют?

- В заключение

- Порядок процедуры, условия и ставки рефинансирования пользовательских и ипотечных кредитов в АО ЮниКредит Банк

- Что такое рефинансирование?

- Рефинансирование в ЮниКредит Банке

- Условия и ставки

- Особенности и тарифы перекредитования потребительского кредита:

- Особенности и тарифы рефинансирования ипотеки:

- Рефинансирование кредита в ЮниКредит Банке

- Условия рефинансирования кредита в ЮниКредит Банке

- Оформление заявки

- Требования для физических лиц

- Необходимые документы

- Расчет ставок по рефинансированию

- ЮниКредит Банк — Рефинансирование ипотеки: перекредитование кредитов других банков и потребительских кредитов, отзывы

- Рефинансирование ипотечного кредита в банке Юникредит

- Основные условия

- Фиксированная процентная ставка

- Комиссии и досрочное погашение

- Неустойки и штрафы

- Требования к заемщику

- Требования к первоначальному рефинансируемому кредиту

- Требования к объекту недвижимости

- Список необходимых документов при оформлении ипотеки

- Документы по первоначальному рефинансируемому кредиту

- Расходы заемщика

- Этапы получения кредита на рефинансирование

- Отзывы

- 7 этапов рефинансирования кредита других банков в ЮниКредит банке

- Условия рефинансирования

- Потребительського кредита

- Кредитов других банков

- Альтернативные варианты

- Пошаговый процесс оформления

- 📽️ Видео

Условия и тарифы

Условия потребительского кредита зависят от:

- наличия положительной истории;

- оформления/отсутствия полиса добровольного страхования.

Также на условия рефинансирования кредита влияет наличие статуса зарплатного клиента банка.

Тарифы банка:

- Если нет положительной истории, максимально возможная сумма ссуды 700 тыс. рублей.

- Если имеется действующий кредит, взятый более 6 месяцев назад либо погашенный не позднее, чем полгода назад, можно получить до 700 тыс. рублей.

- Клиенты данного банка, имеющие положительную историю и действующий внутренний кредит, оформленный не менее 6 месяцев назад либо закрытый полгода назад, могут рассчитывать на ссуду до 1 млн. рублей.

- Для заемщиков с действующим кредитом в другом банке независимо от его вида – до 1 млн. рублей.

- Заявители, получившие персональное предложение от банка, могут рассчитывать на ссуду до 1,5 млн. рублей.

- Зарплатные клиенты «ЮниКредит Банка» могут получить до 3 млн. рублей.

- Процентные ставки рефинансирования потребительского кредитования от 13,9% до 23,9%.

Требования и документы

Чтобы подать заявку на рефинансирование, нужно соответствовать следующим требованиям:

- быть не младше 21 года (на дату оформления заявки) и не старше 60 лет (на дату закрытия долга);

- иметь официальный доход (не менее 30 000 рублей ежемесячно для жителей Москвы и области, не менее 20 000 рублей каждый месяц в остальных регионах);

- иметь стаж трудовой деятельности от 4 месяцев.

Страхование жизни и здоровья осуществляется по желанию заемщика, залоговое обеспечение не требуется.

Чтобы подать заявку, понадобятся:

- личный паспорт;

- подтверждение дохода (по форме 2-НДФЛ либо по банковскому стандарту);

- копия трудовой книжки либо трудового соглашения (заверенная руководителем);

- дополнительное документальное подтверждение личности на выбор заявителя: предъявление водительских прав, СНИЛС, загранпаспорта, ИНН, военного билета, пенсионной книжки либо страхового свидетельства).

Заявка рассматривается от 1 до 5 дней. Число рефинансируемых займов не ограничено, дополнительные суммы к имеющемуся долгу не добавляются.

Рефинансирование автокредита

Возможно при наличии автомобиля, который находится в залоге у «ЮниКредит Банка» либо сторонней банковской организации. Он принимается дилером по программе trade-in и включается в первоначальный взнос.

Рефинансирование ипотеки

Позволяет уменьшить процентную ставку, а также размер ежемесячных взносов. Возможно изменение периода и валюты кредитования.

Требования к рефинансируемому кредиту

Нужно, чтобы переоформляемый кредит был выдан:

- на покупку жилплощади (неважно на каком рынке недвижимости) либо на строительство жилого дома;

- не менее 1 года назад.

Требования к заемщику и объекту недвижимости, необходимые документы

Чтобы подать заявку на рефинансирование, заемщику нужно соответствовать следующим параметрам:

- быть старше 21 и младше 60 лет на дату закрытия долга;

- иметь стаж трудовой деятельности от 1 года;

- владеть недвижимостью, передаваемой в банковский залог;

- не иметь просроченных платежей.

Наличие российского гражданства необязательно.

https://www.youtube.com/watch?v=sB9ZGw2qMt4

Документы для подачи заявки:

- личный паспорт;

- подтверждение дохода;

- документация на недвижимость (полный перечень уточняйте на сайте банка либо у кредитного специалиста);

- документация на первоначальную ссуду.

Таким образом, рефинансирование в банке «ЮниКредит» имеет множество преимуществ. Но следует учитывать, что, несмотря на лояльные требования к заемщикам, процент одобрения заявок в данном банке достаточно низкий.

ДАТА ПУБЛИКАЦИИ: 28.12.2021

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

Видео:Рефинансирование ипотечного кредита в Юникредит банке. Плюсы и минусы. Условия рефинансирования.Скачать

Как сделать рефинансирование кредитов в Юникредит других банков физическим лицам в Москве, Санкт-Петербурге

«Юникредит Банк» предлагает выгодную программу рефинансирования, благодаря которой можно избавиться от старых кредитов с высокими процентными ставками, оформив новый заем на выгодных условиях. К заемщикам здесь устанавливаются лояльные требования, а для получения денег достаточно отправить онлайн-заявку и дождаться ее рассмотрения.

Что такое рефинансирование кредитов?

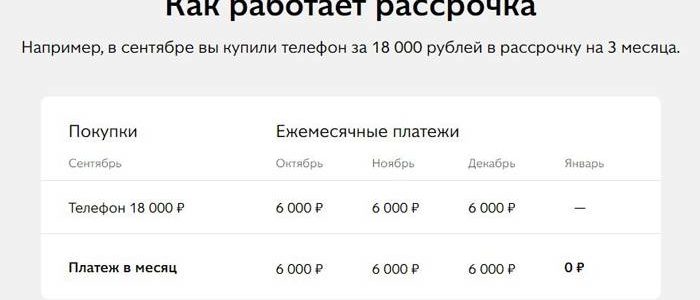

Рефинансирование потребительских займов представляет собой программу, рассчитанную на ликвидацию нескольких старых долгов путем оформления нового. Это выгодно лишь в том случае, если процентная ставка по новому кредиту как минимум на 1-2 пункта ниже, чем по прежним.

Принцип действий здесь примерно таков:

- Клиент собирает сведения об остатках старых задолженностей и отправляет заявку на получившуюся сумму в «Юникредит Банк».

- Получив одобрение, заемщик заключает с кредитором соответствующий договор.

- На карточку перечисляются деньги, клиент погашает долги самостоятельно.

Пример №1: рефинансирование потребительского кредита

У Акиньшина С.В. есть два кредита в другом банке, по одному установлена ставка в 17%, по другому – 19,5%. Общий остаток задолженности по займам – 350 000 руб., ежемесячных платежей – 9 500 руб. Акиньшин С.В. решает сделать рефинансирование в «Юникредит Банке», и ему одобряют сумму в 350 000 руб. под 13% годовых.

Благодаря перекредитованию размер обязательного платежа снижается до 6 200 руб., и ему вместо двух раз приходится перечислять деньги всего один раз в месяц.

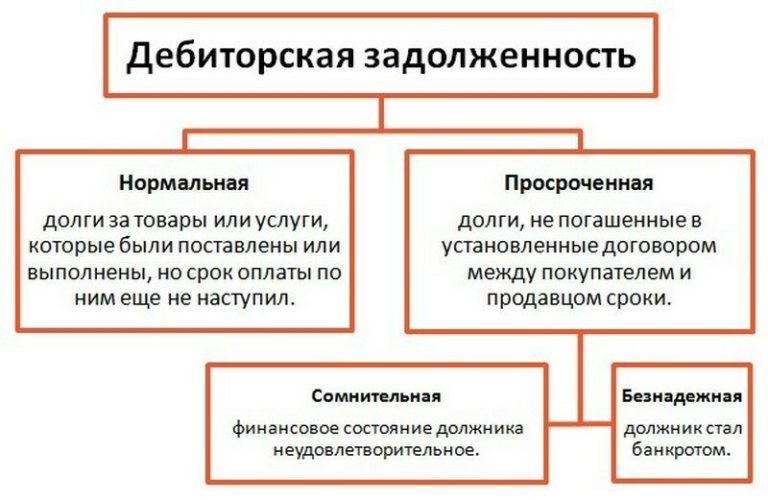

Некоторые не видят разницы между рефинансированием и реструктуризацией долга, однако это две кардинально разные услуги:

- Большинство банков рефинансируют только кредиты в других финансовых учреждениях, в то время как реструктуризация проводится исключительно первоначальным кредитором.

- Рефинансирование никак не связано с материальным положением заемщика, и им можно воспользоваться в любое время. Реструктуризация выполняется только при снижении уровня дохода при наличии соответствующих доказательств по заявлению клиента.

- Реструктуризация подразумевает обязательное смягчение условий кредитования. Рефинансирование производится по условиям, предъявляемым банком, поэтому при выборе программы следует тщательно их изучить, дабы не усугубить денежную ситуацию.

Важно! Предоставление того или иного продукта или услуги производится по усмотрению банка. Он вправе отказать заемщику без объяснения причин. Если клиент считает, что ставка по рефинансированию для него должна быть снижена, он не может этого требовать от кредитора – все выполняется по взаимному соглашению обеих сторон.

Достоинства и недостатки рефинансирования

Согласно статистическим данным, на данный момент 40% займов выдано банками по программам рефинансирования. Это означает, что они все же выгодны для клиентов. чтобы в этом убедиться, достаточно ознакомиться со всеми плюсами и минусами:

| Достоинства (+) | Недостатки (-) |

| Если у заемщика ухудшилось материальное положение, но не было допущено просрочек, он может воспользоваться рефинансированием, чтобы уменьшить сумму ежемесячных платежей за счет снижения процентных ставок и увеличения срока кредитования | При выборе увеличенного срока кредитования возможно повышение размера переплаты |

| Рефинансирование производится проще, чем реструктуризация долга, и не отражается негативно в кредитной истории | |

| Для привилегированных клиентов обычно устанавливаются самые низкие процентные ставки | |

| За счет снижения ставок по процентам получается сэкономит на переплате |

«Рефинансированием следует воспользоваться, когда процентные ставки по предлагаемой программе существенно ниже, чем по действующим кредитам. Это позволит сделать платежи более комфортными и не переплачивать по процентам слишком много денег»

М. Малайчик, руководитель компании «Персональные финансовые технологии»

Рефинансирование кредитов в Юникредит других банков физическим лицам и пенсионерам в Москве и Санкт-Петербурге

На данный момент «Юникредит Банк» предлагает следующие условия рефинансирования:

| Процентная ставка | От 11,9% |

| Срок | До 84 месяцев |

| Максимальная сумма | При наличии действующего кредита, оформленного не менее 6 месяцев назад – 700 000 руб., с положительной кредитной историей – 1 000 000 руб., по персональному предложению – 1 500 000 руб. |

| Досрочное погашение | Предусмотрено, комиссией не облагается |

Если клиент не приобретает услугу страхования, процентная ставка для него повышается на 4 пункта.

Видео:Рефинансирование кредитов других банков от ТинькоффСкачать

Рефинансирование кредитов в Юникредит банке

По своей сути рефинансирование кредита – это получение еще одного займа на более выгодных условиях.

В 2021 году рефинансирование кредитов в Юникредит банке могут получить все граждане в РФ в возрасте от 25 до 58 лет. Даже работающие пенсионеры тоже могут прийти и найти для себя оптимальное решение.

Основные требования

Залог и поручители в этом случае имеют второстепенное значение, на первый план выходит сумма заработной платы заемщика.

В Юникредит банке в учет берется зарплата за последние 3 месяца, ежемесячно на руки чистыми нужно получать не менее 20 тысяч рублей (для жителей Москвы 30 тысяч). Помимо этого, потребуется регистрация в регионе расположения подразделения банка.

https://www.youtube.com/watch?v=bN3XepzVRWg

Рефинансирование кредитов других банков Юникредит банк предлагает только тем лицам, которые имеют общий трудовой стаж не меньше 12 месяцев и на текущем рабочем месте трудятся не менее 4 месяцев.

Требования относительно размера дохода относительно строгие, но не обходится без поблажек. Так вместо минимальных 20 тысяч и 30 тысяч для жителей Москвы, зарплатные клиенты Юникредит могут рассчитывать на аналогичные условия.

Документы для заключения сделки

Документы для оформления рефинансирования необходимо готовить заранее и тщательно, дабы ничего не пропустить. Среди основных и наиболее важных документов выделяют:

- заявление на получение рефинансирования по оговоренной банком форме и анкету клиента;

- оригинал паспорта и копии всех его страниц;

- доказательство размера дохода: копия трудовой книжки заемщика или трудового договора, заверенные работодателем (документ не требуется тем лицам, которые имеют хороший кредитный рейтинг), справка о доходах из последнего рабочего места по форме 2-НДФЛ, в которой указана заработная плата за последние 3 месяца;

- любой другой документ для идентификации личности на выбор. Это может быть СНИЛС, ИНН, военный билет, свидетельство о регистрации автомобиля и т.д.

Условия рефинансирования кредита в Юникредит банке подразумевают необходимость покупки страхового полиса.

Какие тарифы действуют?

Итак, суть рефинансирования в получении более выгодных условий, чем это предлагалось изначально. Юникредит банк рефинансирование потребительского кредита предлагает оформлять на таких условиях:

- если человек решит оформить добровольное страхование жизни и здоровья, ставка годовых будет 15,9%, срок кредитования от 24 до 60 месяцев;

- без оформления полиса сроки кредитования остаются неизменными, как и сумма кредитования – в пределах от 60 тысяч рублей до 1 миллиона. Сумма определяется индивидуально, ставка все те же 15,9% годовых.

Эти условия будут актуальны исключительно в отношении зарплатных клиентов банка. Для остальных клиентов участие в программе рефинансирования допускается на общих (стандартных) условиях. Вот основные из них:

- если полис страхования будет приобретен, ставка составит 18,9% годовых, сроки кредита от 24 до 60 месяцев;

- без полиса страхования сроки и ставка не меняется. В обеих случаях максимально допустимая сумма уменьшается до 700 тысяч рублей.

Не больше 700 тысяч рублей смогут получить те лица, у которых нет положительной кредитной истории. Столько же получат те клиенты, которые уже имеют в Юникредит банке открытие не ранее полугода назад кредиты.

Если же при открытом не ранее полугода назад кредите клиент отличается отменной кредитной историей без просрочек, сумма рефинансирования для него увеличивается до миллиона рублей. Не имеет значения тип кредита, это может быть ипотека, простой нецелевой потребительский кредит, автомобильный кредит и даже кредитная карточка.

Минимальный срок 24 месяца, максимальный срок 7 лет. В любом случае сумма будет рассчитываться по каждому заемщику индивидуально, ее озвучат еще до подписания договора.

В перечень документов необходимо включить справку об оставшемся размере кредита, а также указать реквизиты счета получателя и плательщика. На договоре должна быть дата его заключения, номер, прописана сумма ежемесячного платежа.

В остаток задолженности помимо тела долга также включаются проценты по договору. Если имеется просроченная задолженность, этот факт тоже нужно указать. Юникредит банк оставляет за собой право отказывать подобным клиентам, которые на его взгляд выглядят ненадежными.

В заключение

Кредит предоставляется путем перечисления либо на банковский счет заемщика, либо сразу будет переведен на счет кредитора, в зависимости от условий программы. Чаще всего средства выплачиваются единовременно.

Обратите внимание, что следовать условиям программы необходимо в любом случае. Чем внимательней собирать пакет документов, тем больше шансов, что рассмотрение отнимет минимум времени и клиенту позже не придется доносить те справки, которых в пакете не хватает, тем самым затягивая процесс.

https://www.youtube.com/watch?v=O8pJnX08xI0

Также банк оставляет за собой право требовать дополнительные документы, которые не оговаривались в статье, чтобы иметь возможность перепроверить и подтвердить полученную от заемщика информацию.

| Кредит от Альфа Банка | Оформить кредит |

- Срок до 5 лет;

- Кредит до 1.000.000 рублей;

- Процентная ставка от 11,99%.

| Кредит от Тинькофф банка | Оформить кредит |

- По паспорту, без справок;

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Порядок процедуры, условия и ставки рефинансирования пользовательских и ипотечных кредитов в АО ЮниКредит Банк

Если у вас имеется задолженность в банке, не устраивают проценты, срок кредита или дата ежемесячного платежа, но при этом есть желание взять дополнительную сумму денежных средств на личные цели, решить эти проблемы сможет кредит на рефинансирование от АО ЮниКредит Банк.

Что такое рефинансирование?

Рефинансирование (перекредитование) – это оформление новых кредитных обязательств на более щадящих условиях с целью возмещения задолженности по другим менее выгодным кредитным обязательствам.

Рефинансирование позволяет:

- уменьшить проценты по кредиту;

- снизить ежемесячный платеж;

- увеличить сроки предоставления кредита;

- выбрать более удобный вариант погашения кредита.

Сумма по новым кредитным обязательствам может быть больше, чем остаток по имеющемуся кредиту. Эта сумма может быть использована на личные нужды.

Рефинансирование в ЮниКредит Банке

АО ЮниКредит Банк предлагает новым и существующим клиентам рефинансирование потребительских кредитов и ипотеки.

Процедура оформления происходит по следующей схеме:

- Необходимо оформить заявку на сайте банка и обратиться с нужными документами в любое отделение банка.

- Получить решение банка по поданной заявке.

- Если банком принято положительное решение по заявке на рефинансирование, необходимо дождаться зачисления средств на счёт стороннего банка.

- Оформить в стороннем банке соответствующее заявление на досрочное исполнение обязательств по кредитному договору.

Документы, необходимые для оформления любого типа рефинансирования в АО ЮниКредит Банк:

- заявление на предоставления ссуды;

- гражданский паспорт с отметкой о регистрации на территории РФ и ксерокопия всех его страниц;

- документы, подтверждающие постоянный ежемесячный доход (не требуется для клиентов, получающих заработанную плату в банке-кредиторе);

- документы, подтверждающие официальное трудоустройство;

- сведения о рефинансируемом кредите в виде справки или выписки (номер договора, дата оформления договора, остаток задолженности, реквизиты для перечисления средств по рефинансируемому кредиту).

По данным документам оформляется перекредитование только потребительских кредитов в других банковских учреждениях. Для рефинансирования ипотеки потребуется дополнительные документы:

- кредитный договор с первоначальным кредитором;

- договор залога имущества (если имущество пребывает в залоге первоначального кредитора);

- письмо от первоначального кредитора об остатке задолженности по ипотеке;

- выписка за 12 последних месяцев по текучему счёту;

- заявление заёмщика о желании досрочно погасить сумму долга перед первоначальным кредитором со штампом о его принятии к рассмотрению.

Стоит обратить внимание, что в АО ЮниКредит Банк возможно рефинансирование только одного кредитного договора в другом банке.

Условия и ставки

Для рефинансирования кредитополучатель должен соответствовать следующим требованиям:

- гражданство РФ;

- возраст от 21 до 70 лет;

- общая трудовая выслуга больше года;

- более 4 месяцев стажа работы на последнем месте трудоустройства;

- постоянный доход для проживающих в Москве не менее 30 000 руб., для проживающих в других регионах РФ не менее 20 000 руб.;

- постоянная регистрация в регионе с подразделением банка;

- образование не ниже среднего.

При перекредитовании ипотеки залоговая недвижимость должна соответствовать таким критериям:

- подключение к системам канализации и отопления;

- наличие водоснабжения (холодного, горячего);

- наличие сантехники, дверей и окон в рабочем состоянии;

- не числиться в градостроительных планах на капитальный ремонт с отселением или на снос;

- не находиться в аварийном состоянии.

Особенности и тарифы перекредитования потребительского кредита:

- процентная ставка для зарплатных клиентов равняется 15,9% годовых, для новых клиентов – 18,9% годовых;

- срок рефинансирования – от 24 до 84 месяцев;

- сумма кредита до 1 000 000 руб. (для новых клиентов до 700 000 руб.).

Особенности и тарифы рефинансирования ипотеки:

- процентная ставка под залог квартиры равна 11,9% годовых при сумме кредита не более 80% от её залоговой стоимости;

- процентная ставка под залог коттеджа или дома равна 13,0% годовых при сумме кредита не более 50% от её залоговой стоимости;

- срок рефинансирования – до 30 лет.

Взять заём в ЮниКредит Банке в рамках рефинансирования потребительского или ипотечного кредита – значит, сэкономить на процентах по существующим кредитным обязательствам, а также получить возможность корректировки их сроков и даты выплаты.

Видео:ТОП-3 банка 2023 года для выгодного рефинансирования [сравнение и выбор лучшего варианта]Скачать

![ТОП-3 банка 2023 года для выгодного рефинансирования [сравнение и выбор лучшего варианта]](https://i.ytimg.com/vi/5LTINygNSLM/0.jpg)

Рефинансирование кредита в ЮниКредит Банке

- Любой

- 3 месяца

- 6 месяцев

- 9 месяцев

- 1 год

- 2 года

- 3 года

- 4 года

- 5 лет

- 6 лет

- 7 лет

- 8 лет

- 9 лет

- 10 лет

- 15 лет

- 20 лет

Банк

Ставка

Сумма

Документы

Требования

Популярность

- На срок до 7 летПаспорт РФ + 3 документаПодтверждение доходаБез залогаБез поручительстваВозраст от 25 летСтаж от 4 месяцевПодробнееи банка:13место по кредитам физ. лицамУсловия кредитаСтавка:9,9%Сумма:100 000 ₽ — 5 000 000 ₽Срок:2 года — 7 летРешение:1 день — 3 дняФорма выдачи:на счетОформление:в отделениях банка, онлайн в интернет-банкеТип платежей:аннуитетныеДокументыОбязательные документы:паспорт, 1 документ на выбор (загранпаспорт, водительские права, СНИЛС, военный билет, ИНН, СТС, ОМС), документы по рефинансируемому кредитуПодтверждение дохода (1 документ на выбор):справка в свободной форме, 2‑НДФЛПодтверждение залога / поручительства:не требуетсяТребования к заемщикуВозраст:от 25 летГражданство:РФРегистрация:постояннаяДоход:наличие постоянного доходаСтаж на последнем месте:от 4 месяцевОбщий стаж работы:от 1 годаРассчитать кредит «Рефинансирование»

Условия рефинансирования кредита в ЮниКредит Банке

У ЮниКредит Банка 4 программы рефинансирования: для потребительских кредитов, автокредитов, ипотек и малого/среднего бизнеса. На последнем заострять внимание не будем, остальные выглядят так:

| Рефинансирование потреб. кредитов | Рефинансирование автокредитов | Рефинансирование ипотек | |

| Что можно рефинансировать | Целевые и нецелевые кредиты, кредитные карты | на транспорт | на недвижимость |

| Кто может получить рефинансирование | Физические лица | ||

| Нужен ли залог/поручительство | Нет | Залог приобретаемого автомобиля | Залог прав требования на недвижимость |

| Первоначальный взнос | – | 15% | – |

| Срок | Без страховки: 24, 36,48, 60 месяцев.Со страховкой: 24, 36, 48, 60 72, 84 месяца | 1 год – 7 лет | 1 год – 30 лет |

| Минимальная/максимальная сумма, рублей | 100000 – 3000000 | 100000 – 6500000 | От 100000 рублей до 80% стоимости жилья (до 50% – для частных домов) |

| Процентная ставка | 11,9-15,9% | 17-21% | 9,75-18% |

| Погашение | Равными частями | ||

| Досрочное погашение | Можно погашать без штрафов и комиссий, частично или полностью | ||

| Особенности | – | Рефинансирование включает в себя покупку нового автомобиля по «trade in» | Можно рефинансировать до 4-х кредитов: ипотека + 3 любых других; можно рефинансировать ипотеки, частично погашенные материнским капиталом; можно брать дополнительные средства |

Принятие решения занимает несколько дней. Рефинансирование автокредита выглядит так: вы оцениваете стоимость взятого ранее автомобиля, заключаете договор с банком, получаете деньги, гасите старый кредит, продаете дилеру авто (trade in), вырученные деньги отдаете банку в качестве первоначального взноса, получаете новую машину от дилера.

Оформление заявки

Начальный этап получения кредита – предварительная онлайн-заявка на сайте. После ее оформления клиент получает положительное или отрицательное решение.

В случае положительного решения с заемщиком связывается консультант – рассказать про доступные варианты и предложить более выгодную альтернативу (если имеется).

После согласования займа клиент получает информацию о необходимых документах, собирает эти бумаги и несет их в отделение – оформлять рефинансирование.

Требования для физических лиц

25+ лет, гражданство РФ, прописка, доход – от 30000 рублей для Москвы, от 15000 рублей для других населенных пунктов.

Необходимые документы

- паспорт и его копия;

- копия трудовой;

- справка о доходах за 3 месяца;

- одно из: загранпаспорт, пенсионное удостоверение, ИНН, свидетельство о регистрации ТС, водительские права, военный билет, медицинская страховка.

- документы на кредиты/автокредит/ипотеку.

Расчет ставок по рефинансированию

- Для потребительских: при наличии добровольного страхования жизни ставка составляет 11,9%, при отсутствии – 15,9%. Для зарплатных клиентов максимальная сумма – 3000000 рублей, для остальных – 1500000 руб.

- Для автокредитов: при наличии добровольного страхования жизни ставка – 17%, при отсутствии – 18%. Повышение: если нет КАСКО – +3%. Максимальная сумма зависит от первоначального взноса: при 15% она равна 2000000 руб, при 20% – 6500000 руб.

- Для ипотек: при покупке квартиры – 10,25%, при покупке коттеджа – 12,75%. Повышения/понижения: для зарплатных клиентов – -0,5%; при сумме меньше 5000000 руб. (Москва)/3500000 руб. (Санкт-Петербург)/2000000 руб. (остальные) – +0,25%; при отсутствии страховки на жизнь – +2,5%; с начала заключения договора и до передачи прав на недвижимость ЮниКредит Банку – +2%; если берете дополнительные средства – +0,5%.

Используйте очиститель JavaScript, чтобы организовать и украсить ваши скрипты перед запуском веб-сайтов.

Используйте его бесплатно без ограничений.

https://www.youtube.com/watch?v=qaVAFKHq_vI

Лучшие кредитные картыОтзывы клиентов о кредитахПолезные советы по кредитамСравни.ру>Банки>ЮниКредит Банк>Кредиты>Рефинансирование

Видео:РЕФИНАНСИРОВАНИЕ кредита в 2023 ГОДУ! / ПЛЮСЫ и МИНУСЫ рефинансирования КРЕДИТАСкачать

ЮниКредит Банк — Рефинансирование ипотеки: перекредитование кредитов других банков и потребительских кредитов, отзывы

Рефинансирование ипотеки в Юникредит банке осуществляется в отношении первичного и вторичного жилья. В финансовом учреждении можно закрыть один или несколько займов, перекредитовать одновременно до четырех кредитов любого типа. Данная услуга позволяет снизить переплату по процентам, изменить срок кредитования.

Рефинансирование ипотечного кредита в банке Юникредит

В Юникредит банке рефинансирование кредитов других банков позволяет снизить итоговую переплату по займу, при необходимости можно изменить срок кредитования, а также валюту.

У заемщиков есть возможность консолидировать до четырех обязательств в одно, впоследствии погашая только единую ссуду, а также получить дополнительные средства на любые цели. Срок выплат – от года до 30 лет.

В случае если рефинансируется целевой кредит на жилье на первичном рынке, заем выдается под залог прав требования на объект. Недвижимость может быть куплена по ДДУ, ДУПТ. Застройщик должен иметь аккредитацию в банке. При перекредитовании займа на вторичное жилье залогом будет являться недвижимость.

Основные условия

В Юникредит банке рефинансирование потребительского кредита осуществляется по фиксированной ставке на все время кредитования. Валютой займа являются российские рубли.

Наибольший размер обязательства:

- Не более 80% от цены квартиры, апартаментов;

- Не более половины от стоимости частного жилого дома.

Перекредитовать займы возможно в случае, если они были погашены материнским капиталом. За процедуру перевода займа не требуется платить. Не обязательно наличие гражданства РФ.

Фиксированная процентная ставка

Ставка рефинансирования жилья, купленного на первичном рынке, составляет 10,25%. В случае рефинансирования ипотеки на коттедж, приобретенный на первичном рынке, ставка будет составлять 12,75%.

В случае перекредитования займа на квартиру, купленную на вторичном рынке, ставка составит 10,2%. Если залогом является коттедж, приобретенный на вторичном рынке недвижимости, ставка составит 13,25%.

Для зарплатных клиентов возможно снижение ставки на 0,5%. Если сумма займа менее 5 млн. Москвы, 3,5 млн. для Санкт–Петербурга, 2 млн. для прочих регионов – ставка повысится на 0,25%.

Если клиент не имеет страховки жизни и здоровья, ставка может вырасти на 2,5%. В случае оформления ипотеки на жилье вторичного рынка, при отсутствии страхования утраты права собственности, ставка возрастает на 1%.

Комиссии и досрочное погашение

Не требуется вносить доплату за предоставление займа. Клиент может досрочно частично или полностью погасить обязательство. Требований к сумме погашения нет, комиссии за данное действие не начисляются.

Неустойки и штрафы

В случае если заемщик несвоевременно вносит платеж по займу, начисляется неустойка. Она равна размеру ключевой ставки ЦБ РФ, которая действует в день заключения договора кредитования.

Если клиент не подтверждает целевое использование кредита в течение установленного срока, банком начисляется штраф – 15 тысяч рублей. Срок уплаты – 5 рабочих дней. Если заемщик не выполняет обязанности по подписанию договора залога (обременения прав требования), штраф составит 30 000.

Требования к заемщику

Основное требование к клиентам – адрес регистрации заемщика и его фактического проживания, а также нахождение работодателя должно находиться в пределах Российской Федерации, но не в Севастополе или Республике Крым.

https://www.youtube.com/watch?v=r_2EFk2cw_s

У лица должен быть официальный подтвержденный доход, клиент должен быть платежеспособным. Ссуда одобряется заемщикам с положительной кредитной историей. При расчете максимальной суммы займа банком по желанию клиента может быть учтен доход его родственников, а также иных лиц.

Требования к первоначальному рефинансируемому кредиту

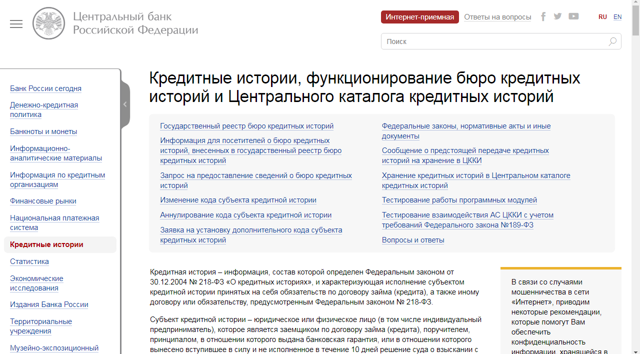

Оформить рефинансирование в Юникредит банке можно только в том случае, если ссуда соответствует требованиям, установленным организацией. Обязательства должны исполняться не менее полугода. По займу не должно быть текущей просроченной задолженности.

Требования к объекту недвижимости

В случае оформления ипотеки на жилье, купленного на первичном рынке, основное требование банка – строящееся здание должно входить в список аккредитованных объектов, находиться в регионе присутствия организации. На момент передачи жилья в залог в объекте не должно быть допущено несанкционированных, незаконных перепланировок.

При рефинансировании ипотеки на вторичное жилье основное требование банка – объект залога должен быть свободен от любых прав третьих лиц, не должен быть обременен предыдущей ипотекой, правами безвозмездного использования и т.д.

Не принимаются объекты с выполнением незаконной перепланировки, с нарушением границ объекта недвижимости. Износ здания – не более 60%.

Список необходимых документов при оформлении ипотеки

В Юникредит банк для рефинансирования ипотеки требуется собрать перечень документов о заемщике, созаемщиках, а также рефинансируемом займе.

Какие бумаги требуется предоставить:

- Заявление на оформление займа;

- Паспорта собственников объекта залога;

- Согласие на обработку данных;

- Документы с места работы, данные трудовой книги.

Индивидуальным предпринимателям, владельцам бизнеса потребуется собрать дополнительные бумаги – патенты или лицензии на деятельность, справки по оборотам, выписки о движении средств и т.д.

Документы по первоначальному рефинансируемому кредиту

Для оформления ипотечного перекредитования заемщику потребуется собрать некоторые бумаги, содержащие сведения о ранее взятом обязательстве.

Какие документы нужны:

- Кредитный договор с первичным учреждением;

- Договор залога;

- Реквизиты счета, с которого закрывается долг;

- Справка с подтверждением остатка долга;

- Выписка по счету, с которого вносятся выплаты.

Дополнительно при оформлении потребуются данные об остатке долга по первичной ипотеке, а также сведения о просрочках, если таковые были допущены. Необходим номер соглашения, а также сведения о первоначальном размере обязательства.

Расходы заемщика

Основные платежи во время погашения обязательства – долг и проценты, однако, в случае рефинансирования ссуды возможны дополнительные расходы. При переоформлении ипотечного обязательства клиенту необходимо организовать независимую оценку объекта, за эту услугу потребуется заплатить.

Помимо этого, по желанию клиента может быть оформлено страхование жизни и здоровья заемщика, в обязательном порядке страхуется предмет залога. Необходимо внести средства за оформление регистрации договора об уступке права требования при оформлении жилья в собственность заемщика или при регистрации договора долевого участия.

Этапы получения кредита на рефинансирование

Рефинансировать ипотеку в Юникредит возможно в несколько этапов. Предварительно клиент заполняет анкету и заявку на выдачу займа, собирает требуемую документацию для рассмотрения вопроса.

Впоследствии банком принимается решение о возможности рефинансирования кредитов других банков. Кредит в первичном банке погашается, залог переходит вторичному кредитору. После предоставления займа клиенту нужно выплачивать ссуду по новому договору.

Не позднее 30 суток с момента использования займа клиент должен собрать документы, подтверждающие целевое применение средств, которые направлены на погашение имеющейся ипотеки. В ином случае в отношении клиента будут применены санкции.

Отзывы

Юникредит банк по рефинансированию ипотеки имеет разные отзывы. Из плюсов отмечается быстрое оформление документов по рефинансированию, незамедлительное принятие решения по выдаче кредита, отсутствие комиссий за оформление, профессионализм сотрудников.

https://www.youtube.com/watch?v=Eo3mGd0eZ8w

Однако о Юникредитбанке отзывы есть и отрицательные. Отмечаются значительные санкции за невыполнение договорных обязательств, ставка по ипотеке повышается в случае отказа от страховки. Количество отделений и банкоматов относительно небольшое.

Видео:Рефинансирование | Погашение кредита другим кредитомСкачать

7 этапов рефинансирования кредита других банков в ЮниКредит банке

Многие жители нашей страны, когда нуждаются в денежных средствах, берут ссуду в банках и микрофинансовых организациях. Но в погоне за простым и оперативным оформлением они абсолютно не обращают внимание на начисленные проценты и дополнительные комиссии.

Только представьте, какое их ожидает разочарование, когда приходит время первого платежа. К счастью, выход есть из любой ситуации.

Например, в ЮниКредит банке рефинансирование кредитов других банков дает возможность переоформить свой заем на более выгодных условиях.

Условия рефинансирования

ЮниКредит Банк дает возможность погасить ранее взятые кредиты в других банках, не нанося урон кредитной истории и избавляя от уплаты штрафных санкций в случае просрочки по займу.

Финансовое учреждение проводит рефинансирование автокредитов, ипотеки, а также займов, выданных на потребительские цели другими банками.

Потребительського кредита

ЮниКредит Банк предлагает своим клиентам рефинансирование потребительского кредита. Действуют следующие условия:

- максимальная сумма займа составляет 3 млн рублей, а при отсутствии положительной кредитной истории — всего 700 тыс. рублей;

- возможно перекредитование только одного кредита;

- процентная ставка при рефинансировании – от 12,9%;

- быстрое рассмотрение заявки в течение 1 дня;

- не требуется залог и другое кредитное обеспечение;

- срок кредитования – от 2 до 7 лет.

Финансовое учреждение рекомендует оформить страховку своей жизни и трудоспособности, разумеется, добровольно.

Но если этого не сделать, рассчитывать на низкую процентную ставку не стоит. Следует заметить, что на ставку по кредиту существенно влияет наличие/отсутствие статуса зарплатного клиента.

Кредитов других банков

Физическое лицо, взявшее кредиты в других финансовых учреждениях под высокий процент, может перевести свой заем в ЮниКредит банк, оформив рефинансирование.

К примеру, можно погасить ипотеку на квартиру, если сумма кредита в другом банке не превышает 80%, или жилой дом, если ссуда составляет 50% от стоимости жилья. Действует довольно низкий процент — 9,45%, но требуется подписать договор страхования трудоспособности и объекта недвижимости.

Мораторий на досрочное погашение отсутствует.

Кроме стандартных документов, вам нужно будет представить:

- кредитный договор;

- закладная на жилое помещение;

- выписку за год по текущему ипотечному счету;

- письмо от банка, в котором была взята ипотека, с указанием остатка задолженности;

- заявление о досрочном погашении со штампом о принятии.

Срок выдачи новой ипотеки составляет 15–30 лет, при этом ставка является фиксированной.

Еще можно переаккредитовать свой автокредит в рамках программы trade-in.

Максимальный срок кредитования в этом случае растянется на 7 лет, а процентная ставка составит 17%.

Альтернативные варианты

Кроме того, заемщик может осуществить рефинансирование кредитов и в других финансовых учреждениях на более лояльных и доступных условиях.

Способы получения:Рефинансирование кредита от УБРиР от 2 до 7 лет срок от 21 до 75 лет возраст заемщика от 13% до 15% в год процентная ставка до 1 000 000 рублей сумма займа 15 минут время рассмотрения заявкиПерейти Способы получения:Рефинансирование кредита от Росбанка от 1 до 7 лет срок от 18 лет возраст заемщика от 12% до 17% в год процентная ставка до 3 000 000 рублей сумма займа 15 минут время рассмотрения заявкиПерейти Способы получения:Рефинансирование кредита от Альфа-Банка от 1 до 7 лет срок от 21 года возраст заемщика от 10,99% в год процентная ставка до 4 000 000 рублей сумма займа от 15 минут время рассмотрения заявкиПерейти Способы получения:Рефинансирование от Первомайского банка от 3 до 5 лет срок от 21 до 75 лет возраст заемщика от 13,5% до 18,5% в год процентная ставка до 1 000 000 рублей сумма займа 15 минут время рассмотрения заявкиПерейти Способы получения:Рефинансирование от Интерпромбанка от 6 мес. до 7 лет срок от 21 до 75 лет возраст заемщика от 10,95% до 19% в год процентная ставка до 1 000 000 рублей сумма займа 15 минут время рассмотрения заявкиПерейти

Пошаговый процесс оформления

Рефинансирование кредитов в ЮниКредит предполагает следующие этапы:

- Получение информации у кредитного аналитика о действующих условиях для рефинансирования, чтобы определиться с видом нового кредита.

- Нужно подать заявку на кредит и представить пакет документов. Заявку можно оформить в онлайн-режиме.

- Ожидайте решения в течение 5 дней.

- В случае положительного вердикта, в ЮниКредит банке оформляется новый договор.

- В другом банке вам нужно подать заявление на досрочное погашение кредита.

- Финансовое учреждение перечислит денежные средства в счет погашения займа, взятого в другом банке.

- Для подтверждения закрытия кредита вам нужно взять справку о закрытии счета в предыдущем финансовом учреждении и представить ее в ЮниКредит.

Как видите, в рефинансировании нет ничего сложного. Поэтому мы предлагаем сэкономить свои денежные средства.

📽️ Видео

Рефинансирование кредита/Легальный обман банковСкачать

Лучшие банки для рефинансирования | Рефинансирование кредитаСкачать

✓ Это Нужно Знать Перед Тем Как Сделать Рефинансирование КредитаСкачать

Рефинансирование – спасение или новая кабала? | На пальцахСкачать

ТОП банков для рефинансирования. Где выгоднее оформить рефинансирование кредита?Скачать

Разбиваем коллекторов без жалости. Банкротство физических лиц последствияСкачать

Как подключить рефинансирование кредита или ипотеки через ВТБСкачать

Реструктуризация и Рефинансирование кредита. Чем отличаются, что выгоднее, как получить?Скачать

Как взять кредит на погашение займов и объединить долги?Рефинансирование мфо.Скачать

Рефинансирование кредита от 5,5 в банке ОткрытиеСкачать

Через какое время можно сделать рефинансирование кредита?Скачать

В каких банках лучше не брать кредит. Как не платить кредит законноСкачать

Кредитки для Рефинансирования ДОЛГОВ! Тинькофф Платинум, Альфа карта, 120 дней Хоум банка и ОткрытиеСкачать

Какие самые худшие банки в РФ в 2023 году. ТОП худших банков РоссииСкачать