Линейка предлагаемых банком вариантов займа денежных средств огромна. Сюда можно отнести ссуду, кредит, заем под залог движимого и недвижимого имущества, а также ипотека. Бывают особые случаи, например гибель кредитополучателя, и тогда, важно будет знать, на кого падает обременение и кто выплачивает кредит в случае смерти заемщика.

- Кто несет финансовую ответственность

- Кто выплачивает кредит в случае смерти заемщика

- Договор страхования и кредит

- Залоговое имущество

- Несовершеннолетний наследник

- Поручительство при займе

- Ответственность созаемщика

- Игнорирование задолженности

- Порядок оплаты кредита умершего родственника в Сбербанке: реструктуризация долга и обязательное страхование

- В случае смерти заемщика кто выплачивает кредит?

- Плюсы обязательного страхования жизни и здоровья

- Реструктуризация долга по кредиту в Сбербанке

- Что такое реструктуризация долга по кредиту?

- Документы для реструктуризации кредита в Сбербанке

- Как происходит процедура реструктуризации долга по кредиту в Сбербанке?

- Советы наследникам

- В случае смерти заемщика кто выплачивает кредит?

- Как непогашенные долги преследует заёмщика

- Подводные камни посмертного долга

- Обязательство по оплате процентов

- Обязательства поручителя в случае смерти заёмщика

- Информация для созаемщиков

- Как себя ведут страховые компании

- Если был оформлен залог

- Задолженность по ипотечному кредиту

- Имеет ли право банк требовать пени за кредит с наследников

- Как уменьшить размер выплат

- Как избежать ответственности

- Эпилог

- Кто выплачивает кредит в случае смерти заемщика

- Как регулируется вопрос выплат по кредиту

- Когда поручитель может не выплачивать кредит заемщика

- Страховка и её действие в случае смерти заемщика

- Меры ответственности родственников заемщика

- Особенности и порядок погашения кредита

- Заключение

- Кто платит кредит в случае смерти заемщика?

- Банковские гарантии

- Если умерший заемщик не был застрахован

- Мера ответственности наследников умершего заемщика

- Резюме

- 💡 Видео

Кто несет финансовую ответственность

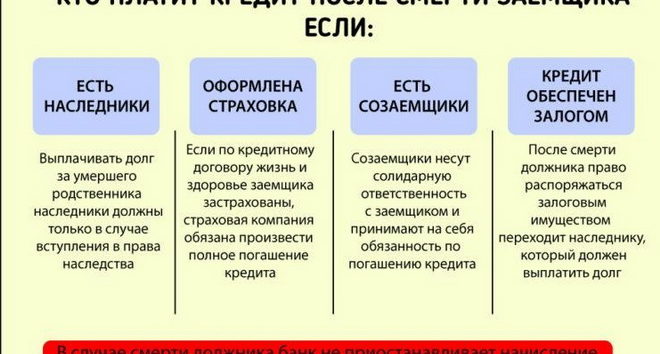

Согласно Гражданскому кодексу РФ наследник вместе с денежными средствами, любым имуществом усопшего берет на себя ответственность и перед его кредиторами. Если родственники принимают решение об отказе вступления в права наследования, то выплат банку и прочим заимодателям можно избежать.

Вместе с имуществом наследуются и финансовые обязательства перед банком

Спустя полгода после смерти человека по закону имущество переход в полноправное пользование его родственников или иных оговоренных заранее лиц. Это означает, что требовать погашения ссуды до вступления в права наследования не вправе ни банк, ни коллекторские агентства.

В течение этого времени каждому наследнику следует взвесить все «за» и «против», Разобраться в том, кому в наследство достанется погашение кредита, понять какую часть займа предстоит выплатить и какую часть потерять, при отказе от наследства.

Долговые обязательства могут переходить на поручителя по условиям кредитного договора. В связи с этим следует прочитать заключенный договор о предоставлении денежной ссуды. Если в подписанном соглашении обнаружатся пункты, нарушающие действующее законодательство, его можно будет оспорить.

Кто выплачивает кредит в случае смерти заемщика

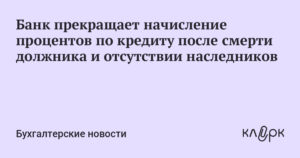

Каким бы ни было принятое решение, общение с представителями кредитора неизбежно. Стоит отметить, что даже после смерти заемщика проценты продолжают начисляться.

Системы банка в настоящее время практически полностью функционируют в автоматическом режиме.

В интересах родных и близких погибшего как можно скорее уведомить финансовую структуру о случившемся и урегулировать спорные вопросы.

Порядок действий наследников в общении с кредиторами:

- Уведомить все заинтересованные стороны о смерти заемщика, в подтверждение свои слов необходимо будет предоставить свидетельство о смерти.

- Необходимо написать заявление о намерении вступления в права наследования или отказе от него.

- Подписывать его нужно в присутствии нотариуса.

- Дождаться времени вступления в права наследования.

Определившись со статусом, кто оплачивает кредит, родственники должны обратиться в банк, чтобы получить образец соглашения о расторжении договора кредитования или принять задолженность и составить новый график ее погашения.

Если наследников несколько и намерения их отличаются, может потребоваться дополнительное соглашение, в котором будет оговорены условия для всех сторон.

Кредитное обременение ляжет на плечи наследников

Если близкие не уведомили заемную структуру о смерти кредитора, начисление процентов, штрафов и пеней должно прекратиться со день смерти. Оспорить действия кредитной организации можно будет в судебном порядке.

Банки не хотят проходить описанную выше процедуру, так как для них это потеря времени и денег. Часто, узнав о смерти должника, организации требует от родственников немедленного погашения ссуды или продают долг умершего человека, как «живого» коллекторским агентствам. Подобные действия – незаконны.

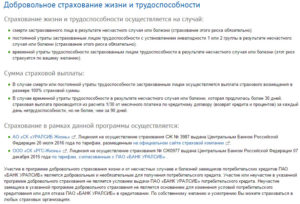

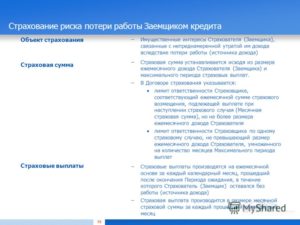

Договор страхования и кредит

Финансовые структуры настаивают на заключении договора страхования жизни наряду с договором кредитования. Согласно существующему законодательству страхование жизни является добровольным, и никто не вправе навязывать клиенту данную услугу. Добросовестный банк предложит более выгодные условия предоставления ссуды клиенту, имеющему полис страхования.

https://www.youtube.com/watch?v=jp5J5qwp8QA

В случае если оформлен договор страхования жизни или конкретного кредита, погасить часть или всю ссуду при смерти заемщика, можно за счет средств — страховой компании. Смерть может быть признана случаем не подлежащим страхованию, при следующих обстоятельствах:

- если человек погиб, находясь в местах лишения свободы или в зоне военных действий;

- если гибель наступила от увлечения экстремальными, опасными видами спорта;

- когда гибель наступила отдельных заболеваний или заражения радиацией.

Если сумма компенсации превышает долговые обязательства, остаток страхования компания должна перечислить на счета людей указанных в полисе или наследнику.

Возникающие спорные вопросы также могут решаться в судебном порядке, где и будет решено, кто погашает кредит.

Выплата займа в случае смерти кредитополучателя, возможна за счет страховки

Залоговое имущество

Часто денежные средства предоставляются банком под залог имущества. В случае ипотечного кредитования недвижимое имущество со смертью заемщика становится собственностью банка.

Единственный способ сохранить жилую площадь – это вступить в права наследования и выплатить кредит, либо самостоятельно продать предмет залога и расплатиться с кредитором из вырученных средств. Любые действия с залоговым имуществом должны совершаться только после уведомления об этом второй стороны (кредитной организации).

Продавец должен понимать, что получить «живые» деньги не получится. Все денежные операции будут проходить через банковскую ячейку, а сама организация будет третьей стороной договора купли-продажи.

Несовершеннолетний наследник

Несовершеннолетний гражданин не может вступить в полные права наследования. Ответственность по выплате долга за него ложиться на родителей или опекуна. Банки, как правило, действуют с большой осторожностью в отношении детей, так как их права ревностно охраняются службой опеки. Судиться с государством не всегда хотят даже большие и известные кредитные организации.

Несовершеннолетний также может отказаться от причитающегося имущества, если получит официальное разрешение органов попечительства. Не следует спешить расторгать договор кредитования, так как отказ от наследства пересмотру или отмену не подлежит.

Поручительство при займе

Нередко, договор займа оформляется с поручительством. Поручитель – это лицо, гарантирующее платежеспособность заемщика перед банковской структурой. В случае смерти кредитополучателя, именно он платит по возникшим долгам.

Если у погибшего есть совершеннолетние и дееспособные наследники, то выплата займа может быть возложена на них. Решение спорных вопросов в суде между физическими лицами возможно только после возврата денежной ссуды.

Кредит после смерти заемщика может выплачивать поручитель

Ответственность созаемщика

Когда доход не позволяет оформить ссуду на необходимую сумму, заемщик берет себе «компаньона» — близко родственника или супруга. В этом случае долговое бремя в равной степени делится между заемщиком и созаемщиком. В случае гибели основного участника соглашения возможны следующие действия созаемщика:

- перезаключение договора с банком, по которому вся сумма кредита переходит на него;

- составление дополнительного соглашения с привлечением нового созаемщика доход, которого подходит под

- условия предоставления денежных средств;

- отказ от ответственности за вторую половину средств.

В двух последних случаях заемщик отказывается не только от долга, но и прав на приобретенное под залог имущество. Например, в случае ипотеки банк, скорее всего, продаст жилую площадь и переведет часть средств на счет созаемщика.

Игнорирование задолженности

Необходимо отметить, что «не замечать» кредит, доставшийся по наследству, не получится. Банковские структуры строго следят за исполнением заключенных договоров и постараются найти наследников самостоятельно. Если человек принял имущество, усопшего, но не обратился к кредиторам, будет сделано соответствующее обращение в исполнительные органы.

https://www.youtube.com/watch?v=pN3GSIqznCE

Согласно судебной практике проигравшая сторона должна будет выплатить не только сумму спора, но и все издержки, понесенные пострадавшей стороной, включая гонорары адвокатов, пени, штрафы и государственные пошлины органам власти.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Кто выплачивает кредит в случае смерти заемщика?Скачать

Порядок оплаты кредита умершего родственника в Сбербанке: реструктуризация долга и обязательное страхование

Российское законодательство, регулирующее вопросы сферы кредитования, до сих пор остается для россиян закрытой книгой Не являясь сертифицированными кредитными юристами, сложно ответить на вопрос – кто оплачивает кредит за умершего родственника, и что об этом говорит закон? Обсудим данный вопрос на примере Сбербанка России.

В случае смерти заемщика кто выплачивает кредит?

Помимо того, что смерть члена семьи — невосполнимая трата для родственников, она еще и создает проблемы правового характера. Что касается вступления в наследство, завещаний и раздела имущества, знают многие. А что говорит закон об обязательствах умершего?

Обратимся к ГК РФ, который и регулирует отношения между наследниками покойного и кредиторами. В нем говорится, что отвечать по долговым обязательствам покойного родственника должны исключительно официальные наследники, а сумма обязательных выплат не должна превышать размера наследства.

Если же родственники не принимают наследство, или отказываются от него, либо наследовать было нечего – долговые обязательства перед банком к ним не переходят.

После смерти человека, первые дни посвящены неприятным хлопотам, связанным непосредственно с похоронами. После этого родственники покойного пребывают в растерянности и депрессии, и им неприятно, да и попросту нет сил разбираться с долговыми обязательствами, оставшимися от погибшего. Но сделать это необходимо.

В шестимесячный срок с этого дня, наследники обращаются к нотариусу, чтобы вступить в наследство. По истечении полугода можно получить бумаги о праве на наследство и вступить в права владения.

Если вы уверены, что вам положено наследство, и представляете точный размер – вы сможете прогнозировать сумму выплат, которая станет для вас обязательной. Обратившись в банк, понадобится предъявить следующие документы:

- кредитный договор;

- договор страхования кредита (если есть);

- документы о родстве с покойным;

- оригинал свидетельства о смерти;

- бумаги, касающиеся наследства — если вы планируете выплачивать долг, или его невозможно погасить за счет страховки, или планируется отказ от наследства ( если каких-то документов нет на руках, возьмите копию в банке).

Что бы оплатить кредит умершего родственника в Сбербанке вам потребуется перевести на себя долг покойного. Переоформить договор (если вы — единственный наследник) банк обязан на условиях, по которым он был заключен с умершим. Сбербанк не имеет права изменять условия договора самостоятельно.

Если вы располагаете большими финансовыми возможностями, чем покойный – можно договориться с банком и изменить порядок выплаты кредита.

Плюсы обязательного страхования жизни и здоровья

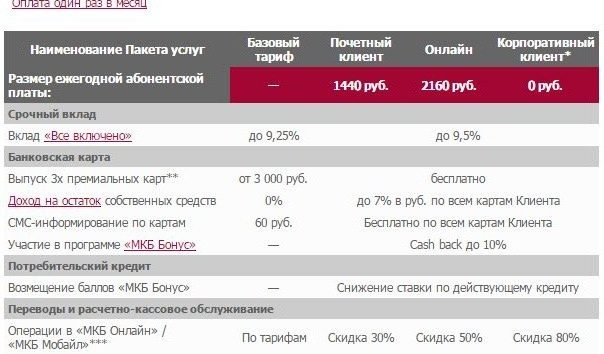

Напомним, что с 2015 года страхование жизни и здоровья стало обязательным при оформлении любого кредита .Изменилось только то, что застраховаться при взятии ссуды можно в СК по выбору заемщика, а не в предложенной (читай – навязанной) банком.

Проблема в том, что страховкой не пользуется никто, даже при наступлении страхового случая. Давайте же подробно рассмотрим, как поступить, если у покойного был кредит в Сбербанке с оформленной страховкой жизни и здоровья.

https://www.youtube.com/watch?v=_KTdcQs9uJs

Преимущества обязательного страхования при оплате кредита умершего родственника в Сбербанке.

Первый шаг – найдите договор покойного с банком. Страховой договор идет приложением к нему. Если этого договора нет –уточните в банке данные о страховке.

Второй шаг — изучение условий договора страхования. Ищите информацию о том, от чего был застрахован усопший, каков порядок действий при страховом случае, информацию о выгодоприобретателе (об этом – чуть ниже), на какой срок она оформлена.

Если страховка есть, и она действующая, обратитесь к страхователю (сделав это в течение месяца со дня смерти заемщика, иные сроки, если применяются, должны быть указаны в договоре страхования), предъявите требуемые документы (перечень есть на веб-сайте СК, в памятке застрахованного лица, его можно уточнить непосредственно в СК), и подайте заявление на выплату страховки.

От того, кто является выгодоприобретателем, разнятся порядок и сроки выплаты страховой премии. Если выгодоприобретатель – Сбербанк, то страховая компания обязана перечислить сумму премии для погашения кредита умершего. В данном случае, сроки выплат не зависят от даты вступления в наследство. Кредит будет погашен за счет страховки, и вам не придется оплачивать его банку.

Если выгодоприобретателем указан сам заемщик, или его наследники, то выплата производится через полгода после смерти заемщика – после фактического вступления в наследство.

Вам потребуется продолжать вносить платежи по кредиту в этот срок. Полученную премию необязательно тратить на погашение кредита, ее можно израсходовать на любые другие цели.

Реструктуризация долга по кредиту в Сбербанке

Если погасить кредит со страховки невозможно, обратитесь в Сбербанк, чтобы оформить реструктуризацию по долговым обязательствам покойного. Это позволит сократить расходы, уменьшить сумму ежемесячного платежа по кредиту или сформировать индивидуальный график его погашения, а так же получить другие выгоды.

Что такое реструктуризация долга по кредиту?

То есть вам нужно доказать банку, что:

- у вас временно нет дохода (справка из Центра занятости, ТК с записью об увольнении);

- ваш доход недостаточен (справка о зарплате от работодателя ):

- вы временно или полностью нетрудоспособны (справки о состоянии здоровья, об инвалидности, о размере пенсии).

При помощи реструктуризации убираются пени и штрафы, начисленные Сбербанком на просроченный долг. Благодаря процедуре реструктуризации вы получите отсрочку в выплате долга (на полгода или год, выплачивая в это время только проценты по кредиту).

Полная отсрочка платежа по кредиту называется «кредитные каникулы», и оформляется идентично реструктуризации.

Документы для реструктуризации кредита в Сбербанке

- кредитный договор;

- документы наследника, подтверждающие личность, родственную связь, факт принятия им наследства, доходы и занятость;

- документы, подтверждающие невозможность в данный период времени исполнять обязательства перед банком на прежних условиях;

- заявление на реструктуризацию.

Образец заявления о реструктуризации долга по кредиту.

Как происходит процедура реструктуризации долга по кредиту в Сбербанке?

Подав в отделение банка требуемые документы, дождитесь решения о предоставлении реструктуризации от кредитного комитета банка. Срок принятия данного решения не превышает 2 недель.

После того, как банк одобрит заявление о реструктуризации, вам будет предложено явиться в отделение банка и изучить условия, на которых предоставляется данная услуга.

Если все устраивает – с банком заключается новый кредитный договор. Далее останется только следовать его пунктам, и своевременно вносить необходимые платежи.

Советы наследникам

Первый совет – сообщите ведущему дело нотариусу о долгах покойного, так как они входят в состав наследства. Если наследников несколько – составьте между собой соглашение о порядке раздела наследства, и оговорите порядок выплаты долгов покойного.

https://www.youtube.com/watch?v=zWbR7X4LNFw

Если у покойного существовали проблемы с выплатами кредита, и вам звонят коллекторы – отсылайте их в суд, с целью составления иска к наследникам или наследственному имуществу.

О том, какие преимущества для заемщика представляет оформление реструктуризации кредита в банке, вы можете узнать в этом видео-уроке:

Видео:ЧТО ДЕЛАТЬ РОДСТВЕННИКАМ УМЕРШЕГО ЗАЁМЩИКА | Как не платить кредит | Кузнецов | АллиамСкачать

В случае смерти заемщика кто выплачивает кредит?

У многих слово «наследство» ассоциируется с богатством, материальными благами, которые переходят от умершего. Потенциальным наследникам нужно помнить, что в наследственную массу входит не только имущество и активы, но и долговые обязательства.

Интересно! К наследуемым обязательствам не относят долги личного характера:

- алименты;

- возмещение ущерба здоровью;

- выплаты на содержание.

Как непогашенные долги преследует заёмщика

Для многих граждан кредит единственная возможность приобрести жильё, автомобиль или слетать в отпуск за границу.

Оформляя кредит, нужно всегда помнить, что возвращать заёмные деньги придётся обязательно. При жизни неплательщика суд за неуплату кредита накладывает административные аресты на его имущество.

Если заёмщик умер, то с его долговыми обязательствами придётся разбираться близким.

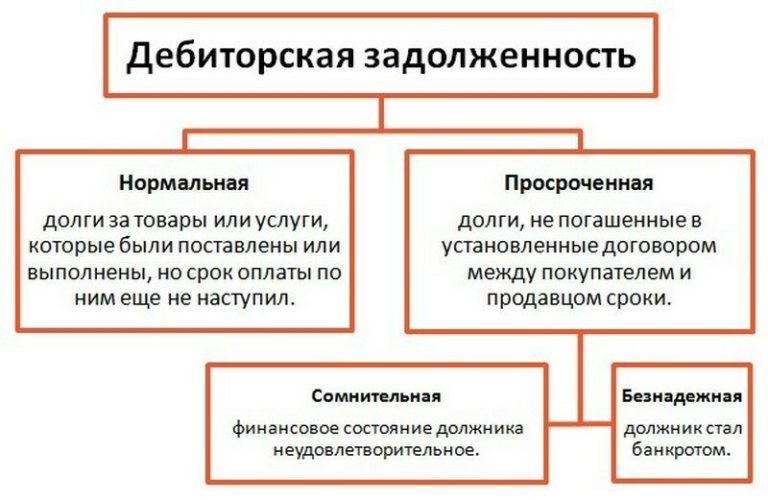

Подводные камни посмертного долга

Гражданский кодекс указывает, что наследник отвечает по долгам в пределах наследуемого имущества. То есть если сумма долга по кредиту составляет 500 тыс. руб., а сумма имущества, перешедшего по наследству, всего 100 тыс.

руб., то наследник не обязан продавать личное имущество, чтобы погасить разницу. Он отвечает по кредитам наследодателя исключительно в объёме унаследованного имущества. Остаток долга списывается, как безнадёжная задолженность.

Если наследников несколько, то они несут солидарную ответственность по долгам наследодателя.

Таким образом, кредитор может потребовать выплату средств у всех наследников одновременно или у одного конкретного.

После выплаты кредитору всей суммы долга, такой наследник имеет право потребовать от других наследников возместить сумму уплаченного долга, пропорционально определённым нотариусом, долям.

Важно! Прежде чем принимать наследство полезно оценить экономическую выгоду. Если сумма долгов больше суммы имущества, рациональнее оформить отказ.

Обязательство по оплате процентов

Банк заинтересован в прибыли и автоматически не остановит начисление процентов, штрафов, пеней и неустоек по кредиту, даже если получит информацию о смерти заёмщика.

Потенциальным наследникам рекомендуется письменно уведомить банк о произошедших обстоятельствах и подать в заявление с просьбой о приостановке начисления процентов и неприменения штрафных санкций по договору.

Крупные кредитные организации в большинстве случаев идут навстречу и «замораживают долг», прекращают начислять проценты до момента вступления в наследство.Если мирно решить проблему не удалось, можно попробовать оспорить действия банка в суде. Однако судебная практика на этот счёт неоднозначна.

Есть шанс снизить размер причисленных процентов в период с момента смерти наследодателя до момента принятия наследства. Ставка может быть снижена судом до ставки рефинансирования ЦБ.

При наличии финансовой возможности и намерении принять наследство опытные юристы советуют погашать кредит по текущему графику, включающему помимо основного долга и причисленные проценты.

Обязательства поручителя в случае смерти заёмщика

Чтобы понять, что будет с поручителем, если заёмщик умирает, нужно обратиться к статье 418 ГК, а также внимательно прочесть сам договор поручительства. По закону обязательство поручительства прекращается в связи со смертью заёмщика.

Банк может заранее включить в договор пункт о материальной ответственности кредитора после смерти заёмщика. Тогда поручитель обязан выплачивать кредит в случае смерти заёмщика. Одновременно с обязанностью у него появляется право требовать возврат средств с наследников (но не выше стоимости наследуемого имущества).

Если наследство отошло государству, так как не было никем принято, поручитель вправе предъявить требование кредитора не к конкретному лицу, а к наследственной массе.

Кроме выше обозначенной юридической тонкости, договор поручительства иногда включает пункт о согласии отвечать по кредитному договору при смене должника.

В этом случае поручитель продолжает нести ответственность перед банком до тех пор, пока заём не будет выплачен наследниками.

Самый печальный вариант для кредитора складывается, если договор поручительства завершился в момент смерти заёмщика, а наследники отказались от вступления в наследство.

В этом случае банк списывает кредит со своего бухгалтерского учёта.

Информация для созаемщиков

Обычно кредит с созаемщиком оформляется на целевые нужды на покупку недвижимости или автомобиля, а созаемщиками выступают супруги (реже – родитель и ребёнок). Ответственность по погашению ссуды в этой ситуации может распределяться несколькими способами:

- Страховки не было, один созаемщик умирает, а долг погашает оставшийся в живых;

- Умер титульный созаемщик, на которого оформлена страховка в полном объёме долга – задолженность погашается страховой компанией;

- Если умирает незастрахованный созаемщик, то кредит полностью платит оставшийся в живых;

- Если страховка оформлена пополам, то страховая возмещает банку половину долга.

Например: Мужчина оформил автокредит. Поручителем выступила жена клиента. Клиент разбился в ДТП на новой машине. Страховки жизни и здоровья не было. Жене придётся платить кредит за супруга в полном объёме.

Как себя ведут страховые компании

Страховщики заинтересованы в максимальной прибыли и стараются не платить возмещение при любой возможности. Часто поводом для отказа в страховом покрытии признаётся:

- смерть в месте лишения свободы;

- гибель во время военных действий;

- несчастный случай во время занятий автоспортом, альпинизмом, парашютизмом и любыми другими экстремальными видами спорта;

- гибель в ДТП при нахождении застрахованного лица-водителя в алкогольном опьянении или вследствие нарушения им правил дорожного движения;

- смерть в результате алкогольного или наркотического опьянения;

- самоубийство;

- наличие хронического заболевания.

Самый спорный пункт, под который стараются подвести все страховые случаи, связанные со здоровьем – хроническое заболевание. Формально, если есть упоминании о симптомах заболевания в медицинской карте на момент оформления договора страхования, следует отказ в оплате. Оспаривать решение страховой компании приходится в суде.

Если был оформлен залог

Если кредит был выдан под залог, то наследнику достаётся и предмет залога. Для скорейшего возврата денег банк может дать разрешение на реализацию залога, при условии направления денег, полученных при продаже, на погашение займа. Разницу наследник оставляет себе.

Задолженность по ипотечному кредиту

Рассмотрим самые популярные ситуации, возникающие после смерти ипотечного заёмщика:

- Один должник. Страховки нет. Согласно закону об ипотеке умерший должник в договоре с банком заменяется наследниками. Недвижимость переходит наследникам. Если наследники не могут совершать регулярные платежи по графику, то кредитор имеет право отозвать объект залога (предмет ипотеки);

- Есть созаемщик. Нет страховки. При таких обстоятельствах ответственность за своевременное погашение платежей ложится на созаемщика. Доля умершего в объекте ипотеки согласно завещанию или закону переходит наследникам;

- Есть страховка. Страховая компания оплачивает долг усопшего заёмщика.

Имеет ли право банк требовать пени за кредит с наследников

С вопросом законности начисления пени в кредитных организациях нет единого мнения. Некоторые банки начисляют пени после смерти заёмщика, если родственники усопшего не платят по графику. Другие банки замораживают сумму долга на момент смерти.

В случае начисления пени мы рекомендуем обратиться в суд, апеллируя статьёй 330 ГК РФ. В соответствии с этой нормой права кредитор не вправе требовать с наследника уплаты неустойки, пени или штрафа до момента вступления им в наследство.

С момента смерти до принятия наследства никто не несёт ответственности за ненадлежащее исполнение кредитных обязательств.

Как уменьшить размер выплат

Снизить размер выплат по кредиту обычно удаётся по договорённости с банком. Возможны несколько сценариев:

- Реструктуризация задолженности. Если у наследника не хватает платёжеспособности для регулярных платежей, банк может предложить увеличить срок кредитования, тем самым снизив размер ежемесячного платежа;

- Уменьшение процентной ставки. Лучше отказ от прибыли и возврат долга без процентов, чем затяжное судебное разбирательство;

- Приостановка начисления процентов, штрафов и пени до момента определения круга наследников.Чтобы уменьшить размер выплат, нужно в письменной форме обратиться к кредитору.

Как избежать ответственности

Есть два способа не платить кредит за усопшего:

- Если нет наследства, то нет долга. Потенциальный наследник может отказаться от принятия наследства, если посчитает это невыгодным.

- Если кредит застрахован, то ответственность ложится на СК. Собрать нужные документы и подать в страховую – обязанность наследника.

Эпилог

Прежде чем принимать обременённое долгами наследство нужно тщательно изучить обстоятельства дела и ознакомиться со всеми имеющимися документами. Лучше всего дополнительно получить консультацию юриста.

Видео:Нужно ли выплачивать кредит в случае смерти заемщика? Должник Прав.Скачать

Кто выплачивает кредит в случае смерти заемщика

Сегодня смерть человека – это не только горькая потеря для близких людей, но и «юридическая смерть» в отношении правовых и финансовых обязательств, в которых он был одной из действующих сторон.

Возникает череда вопросов для наследников: как вступить в наследство, имеется ли завещание,кто платит кредит после смерти заемщика, является ли это страховым случаем и многие другие. Мы затронем актуальный на сегодняшний день вопрос о том, кто в случае смерти заемщика выплачивает кредит.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно!

Как регулируется вопрос выплат по кредиту

Такие слова, как «кредит» и «заем», мелькают перед нашими глазами во всех средствах массовой информации. Статистика говорит о том, что каждый третий житель Российской Федерации сталкивался с вопросами получения и оформления кредитного договора или «быстрого займа».

Заем – это соглашение между сторонами (могут выступать физические и юридические лица) о передаче денежных средств или иных ценностей с условиями по возврату в определенные сроки. Заем – более емкое понятие, включающее в себя кредит, ссуду и иные регламентированные формы финансовых обязательств.

Банковский кредит – это выдача кредитно-финансовыми организациями денежных средств физическим и юридическим лицам на определенный срок и цели на возмездной основе – с возвратом банковских процентов.

https://www.youtube.com/watch?v=bIFno0mkSsk

Порядок выдачи и возврата банковского кредита регулируется кредитным договором, а также действующим финансовым законодательством РФ, в том числе Гражданским кодексом Российской Федерации (например, ст. 819-820 гл. 42 ГК РФ).

Но неизбежен вопрос о том, кто выплачивает кредит после смерти заемщика. Как правило, ответ на него прописывается в кредитном договоре, но бывают и исключения.

Если заемщик умер до погашения долга, то возможны следующие пути решения:

- погашение кредитного договора поручителем;

- погашение долга родственниками.

Поручитель – это своего рода «запасной» заемщик, который в случае неуплаты долга заемщиком принимает обязательства по уплате возникшего долга на себя. Наличие поручителя прописывается в кредитном обязательстве.

В таком случае долг по кредиту после смерти заемщика направляется на поручителя. В последующем, после погашения долга, поручитель вправе требовать компенсации расходов у наследуемых лиц, которые вступили в права.

При отсутствии поручителей по кредитному контракту и страхования жизни заемщика бремя по погашению кредитного обязательства ложится на плечи родственников, то есть наследников умершего заемщика. После смерти лица начинается процесс вступления в наследство, оглашения завещания (при его наличии) и определения наследственной массы.

Справка. Согласно нормам российского законодательства (ст. 1175 ГК РФ), при вступлении наследуемых лиц в наследство им переходят и долговые обязательства.

Следует отметить, что долг заемщика пропорционально распределяется между наследниками согласно полученным долям. Наследниками могут выступать и несовершеннолетние лица. В таком случае опекуны, попечители или родители занимаются вопросом погашения кредита умершего.

Когда поручитель может не выплачивать кредит заемщика

Нормативно-правовая база Российской Федерации предполагает только один способ освобождения от выплаты долга заемщика – это отказ наследника от наследуемого имущества. Такое условие является наиболее благоразумным, когда наследуемый долг умершего превышает долю наследуемого имущества.

Отказ от наследства следует оформить в течение 6 месяцев с момента его открытия и зафиксировать у нотариуса по месту открытия наследственного дела. Документ, выданный нотариусом, будет подтверждать отсутствие оснований для требования выплаты долга умершего заемщика.

Страховка и её действие в случае смерти заемщика

В отношениях между кредитором и заемщиком присутствует такой элемент, как гарантия возврата кредита в виде страхования жизни заемщика. Страхование жизни физического лица при получении денежных средств по кредитному договору не является обязательной процедурой, но становится ключевым фактором для одобрения выгодных условий кредитования.

Внимание! Результатом подписания договора страхования жизни является погашение задолженности заемщика перед кредитным учреждением в случае его смерти.

При подписании договора страхования необходимо обратить внимание на ключевые положения:

- условия страхования;

- порядок погашения долга в случае смерти;

- виды страховых случаев.

Как правило, при страховании жизни лицо подтверждает отсутствие каких-либо хронических заболеваний, инвалидности и иных факторов, которые могут быть причиной отказа в погашении долга заемщика.

Необходимо обратить внимание на перечень страховых случаев, предусмотренных в договоре страхования. Страховая компания может отказать в следующих случаях смерти: в боевых действиях, в местах лишения свободы, в результате самоубийства или хронических заболеваний, при занятиях экстремальными видами спорта и других случаях, указанных в договоре.

При наступлении страхового случая, который подпадает под действие страхового договора, родственники застрахованного лица должны предоставить страховой организации документы, подтверждающие наступление страхового случая.

https://www.youtube.com/watch?v=rEmQGqIS488

Следует отметить, что указанные документы необходимо предоставить в течение 6 месяцев со дня смерти застрахованного лица-заемщика. С этого момента долг по кредиту после гибели застрахованного лица гасится страховой компанией.

Полис страхования жизни требует ежегодного обновления, поэтому следует быть внимательным к условиям и срокам действия подписываемых обязательств.

Меры ответственности родственников заемщика

Рассмотрим случай, когда отсутствуют поручители по кредитному обязательству и страховой договор, но есть родственники умершего лица. При таких обстоятельствах вопросом погашения задолженности занимаются наследники умершего.

При вступлении в процедуру наследства наследникам следует ознакомиться с наследственной массой и кредитными обязательствами умершего заемщика для принятия решения о целесообразности вступления в наследство.

Нормами гражданского законодательства (ст. 1175 ГК РФ) устанавливается мера ответственности наследуемых лиц перед обязательствами наследодателя. Наследуемые лица отвечают по обязательствам умершего лица пропорционально доле полученного имущества.

Имеют место случаи, при которых долговые обязательства, переходящие наследнику, в разы превышают наследуемое имущество. В такой ситуации целесообразно отказаться от наследуемого имущества. Наследник имеет правоотказаться от наследства.

Иная ситуация ждет тех лиц, которым в качестве наследства переходит залоговое имущество.

В таких случаях наследник имеет два варианта решения вопроса:

- Погасить имеющуюся задолженность денежными средствами и в последующем снять залоговые обременения;

- Попросить банк реализовать залоговое имущество и погасить имеющуюся задолженность наследодателя.

При наличии остатка денежных средств они возвращаются наследнику.

Особенности и порядок погашения кредита

Как правило, вопросом погашения долга умершего наследники озадачиваются после принятия наследства, то есть, как правило, спустя 6 месяцев со дня его смерти.

В соответствии со ст.ст. 1113-1114 и 1152 ГК РФ, наследство считается принятым со дня его открытия, а днем открытия наследства считается день смерти наследодателя. Таким образом, во избежание спорных моментов с кредитным учреждением следует как можно скорее обратиться в банк с уведомлением о смерти наследодателя.

Необходимо приложить свидетельство о смерти заемщика, а при вступлении в наследство – и свидетельство о наследовании. С момента заявления в банк о смерти лица кредитное учреждение, как правило, прекращает начисление пеней, штрафов и расчет просрочки.

Со вступлением в наследство и получением подтверждающих документов банк полноправно будет требовать у наследника погашения задолженности в соответствии с действующим графиком платежей или предложит согласовать новые сроки погашения.

Заключение

При заключении кредитного договора стоит помнить и о своих потенциальных наследниках, которым может перейти ваше бремя по уплате кредита после вас.

Рекомендуем подходить к вопросам подписания обязательств любого рода с должным вниманием и ответственностью.

Отсутствие поручителей, созаемщиков и полиса страхования жизни предполагает разрешение кредитных обязательств наследниками согласно обозначенным нормам законодательства.

Смерть близкого человека влечет за собой не только моральные страдания, скорбь и утрату, но иногда и долговые обязательства для наследников. Наследство может быть не только положительным прибавлением имущества, но и получением несоизмеримых с наследством долгов.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 450-39-61

8 (800) 302-33-28

Это быстро и бесплатно!

Видео:Страховка по кредиту в случае смерти заёмщикаСкачать

Кто платит кредит в случае смерти заемщика?

Современный финансово-кредитный рынок предлагает такой широкий ассортимент банковских продуктов, что многие граждане даже не задумываются и оформляют займы. Жизнь же невозможно спланировать, разложив все события по полочкам – как правило, сценарий может резко измениться в один миг. Случайности, трагедии и болезни – те факторы, предусмотреть которые невозможно.

Кто выплачивает кредит в случае смерти заемщика? Ответ на этот вопрос является однозначным: порядок расчетов с банком прописан в кредитном договоре – документе, регламентирующим взаимоотношения двух сторон (Банка и заемщика). Родственникам и наследникам умершего ссудополучателя необходимо знать некоторые нюансы, способные изменить ситуацию с гашением долга.

Банковские гарантии

Любое кредитное учреждение создано для извлечения прибыли от совершаемых сделок, поэтому крайне заинтересовано в возврате кредита любыми способами. Поэтому в большинстве случаев банк требует от заемщика полис, подтверждающий страхование его жизни.

В законодательных актах, регулирующих кредитно-финансовую сферу в России, прямого указания на необходимость этого полиса нет. Но при наличии документа клиент получает деньги под более выгодный процент и на более гибких условиях, поэтому многие люди соглашаются на страхование своей жизни для обретения финансовых преимуществ.

https://www.youtube.com/watch?v=lYjP12l7M7o

Если наступает смерть заемщика, страхование жизни становится гарантией возврата долга – страховым возмещением покрывается недоплаченная в рамках кредитного договора сумма. Если умерший застраховал свою жизнь на приличную сумму, достаточную не только для погашения кредитного долга, он может указать в полисе помимо кредитного учреждения иных получателей страховых выплат.

Ежегодно ссудополучателю придется обновлять страховку, определяя самостоятельно страховую компанию и условия договора. Очень важно внимательно читать условия наступления страхового случая и порядок возмещения.

Если умерший заемщик не был застрахован

Если полис страхования жизни у заемщика отсутствует, при наступлении его смерти погашение кредита зависит от вариантов обеспечения договора. В общем виде события могут развиваться по следующим сценариям:

- Присутствие в кредитном договоре одного или нескольких созаемщиков становится причиной обращения на них всех долгов умершего партнера. В этом случае банк направляет им требование об исполнении условий договора;

- Ответственность поручителя по долгам умершего ссудополучателя – обычное явление в современном мире. В данном случае поручитель выступает в роли «запасного должника» и от него банковскими сотрудниками будет требоваться долг усопшего. При этом все заплаченные суммы поручитель может вернуть, обратившись в суд с иском к наследникам заемщика;

- При оформлении кредитного договора под залог определенной собственности гражданина банком направляется взыскание на залоговое имущество с целью возврата своих денег. Если после реализации данной недвижимости остаются средства, они распределяются между наследниками.

При оформлении кредитного договора сторонам крайне важно детально обговорить виды обеспечения: участие гарантов, мера их ответственности, порядок взыскания банковского долга и прочие вопросы.

Клиент может проявить предусмотрительность и оставить кредитному учреждению документ, дающий право реализации не только залогового имущества.

В данном случае вопрос: кто платит кредит в случае смерти заемщика, возникает лишь при недостатке финансового обеспечения долга.

Действия банка при смерти заемщика строго регламентированы законом, но практика взыскания таких долгов неоднозначна.

При отсутствии страховки и в случае выдачи кредита без поручителей единственно правильным решением для себя финансово-кредитное учреждение видит предъявление претензий наследникам умершего.

При отказе наследников от имущества заемщика или при отсутствии наследуемого имущества задолженность по кредитному договору просто списывается. Банкам экономически невыгодно затевать долгую и хлопотную процедуру взыскания при небольших размерах займа.

Приемникам умершего заемщика важно помнить – срок исковой давности по взысканию банковского долга составляет 3 (три) года, после чего ни одно финансовое учреждение по закону не может требовать возврата остатка полученного кредита.

Мера ответственности наследников умершего заемщика

Долг по кредиту после смерти заемщика оплачивают наследники, мера ответственности которых равна доли в наследстве усопшего.

Об этом говорит Гражданский кодекс РФ, а конкретнее – его статья 1175.

Порядок погашения кредитного долга необходимо обсудить всем наследникам ДО вступления в свои права, в противном случае распределять обязательства усопшего придется в рамках судебного производства.

Легче всего гасится кредит, оформленный под залог собственности – данное имущество реализуется и договор закрывается.

В данном случае наследники подают заявление в банк о смерти заемщика, образец документа можно отыскать в Интернете или попросить в самом учреждении банка.

Кредитная организация при получении такого заявления приступает к реализации залогового имущества. Если заем не имеет обеспечений, долги умершего его наследникам придется выплачивать денежными средствами.

Существенной проблемой взыскания долгов банков в 2021 году становится начисление умершему пеней и штрафов за несвоевременное погашение кредита.

Наследники могут быть просто не в курсе наличия кредитного договора, а схема начисления пеней в любом банке – налаженный до автоматизма процесс.

Данная ситуация легко разрешается в судебном порядке – наследники могут потребовать лишь уплаты основой суммы задолженности, а все начисленные штрафные санкции и пени за просрочку банку придется списать на убытки.

Важно: начисление штрафов за несвоевременную оплату кредита должно прекратиться со дня смерти заемщика. И еще один нюанс: если сумма банковского кредитного долга превышает стоимость наследуемого имущества, нет резона вступать в свои права и открывать наследственное дело. В этом случае родственники усопшего просто в законном порядке отказываются от получения наследства.

Резюме

Не всегда наследники в случае смерти близкого родственника обретают материальные выгоды. При наличии большого числа кредитов, особенно с залогом наследуемого имущества, целесообразно не вступать в права наследника и своевременно отказаться от имущества усопшего заемщика.

💡 Видео

Кто выплачивает кредит после смерти заемщика? #долги #кредит #ипотека #наследство #юристСкачать

Погашение кредита после смерти заемщикаСкачать

Передаются ли кредиты и долги по наследствуСкачать

Кто погашает кредит в случае смерти заемщика?Скачать

Кто выплачивает кредит после смерти заемщика?Скачать

Долг в наследство — кто выплачивает кредит в случае смерти заемщикаСкачать

Если заемщик умирает кто платит кредит. Заемщик кредита умирает что делать.Скачать

Кому выплачивать КРЕДИТ ПОСЛЕ СМЕРТИ ЗАЕМЩИКА? В чем плюс застрахованного кредита // 16+Скачать

Кредит умершего: кто погашает и как наследнику отказаться от долга?Скачать

Кто выплачивает кредит после смерти заемщика? Перейдут ли долги по наследству?Скачать

Кому переходит кредит после смерти заемщика? Кто его будет платить?Скачать

Долги и наследство. Новые поправки в закон о потребительском кредитеСкачать

Обязаны ли родственники умершего заемщика погашать его кредитыСкачать

Будет ли супруга выплачивать кредит после смерти мужаСкачать

Выплата кредита после смерти заемщика: что говорит закон, мнение юриста, полезные советыСкачать

Кто должен платить банку, если при оформлении кредита жизнь заемщика была застрахована?Скачать