Способов законно не платить транспортный налог на автомобиль несколько, и каждый из них имеет ряд особенностей для автовладельца. Наиболее простой путь — подтвердить документально, что машина не применяется хозяином.

Существуют и другие варианты, к примеру, получение скидок (предоставляются определенной категории граждан) или переоформление транспорта на «льготника».

В чем особенности каждого из вариантов? Как освободиться от уплаты транспортного налога, и что для этого нужно сделать?

- Общие положения

- Размер налоговых ставок

- Кто относится к категории льготников?

- Как не платить налог на транспорт по закону?

- Что ждет за уклонение?

- Как законно не платить транспортный налог

- Что такое транспортный налог и его размеры

- Кому положены льготы

- Как законным способом уклониться от уплаты транспортного налога

- Можно ли уменьшить размер налога

- Уменьшение мощности двигателя для авто старше 10 лет

- Если у автомобиля иностранные или транзитные номера

- Как быть при продаже автомобиля

- Если машина в угоне

- Приобретение транспортного средства по договору о лизинге

- Какая ответственность предусмотрена за неуплату налога

- Как не платить транспортный налог в 2021-2021 году

- Транспортный налог – кто должен платить?

- Что будет если не заплатить транспортный налог?

- Расчет пени при просрочке уплаты транспортного налога

- Сроки уплаты транспортного налога в 2021 году

- Существуют ли льготы по оплате такого налога?

- Угон и кража транспортного средства. Что делать?

- Подтверждение факта кражи

- С какого момента владелец угнанного автомобиля будет освобожден от налога?

- Ставка транспортного налога в 2021 году (таблица налоговой)

- Как не платить транспортный налог в 2021 году? — выводы

- Как не платить транспортный налог законно: что будет если не платить транспортный налог, как не платить налог на авто

- Несколько законных способов не платить ТН

- Автомобили на иностранных номерах

- Транзитные номера

- Снятие с регистрации в связи с отчуждением

- ТН на угнанные автомобили

- Можно ли просто не платить?

- ТН на машину, купленную по договору о лизинге

- 💡 Видео

Общие положения

В Конституции РФ (статье 57) прописано, что каждый человек должен платить налоги и сборы с учетом действующего законодательства. Это требование, в том числе, относится и к транспортному средству.

Налогообложение касается следующих видов ТС — легковых машин, автобусов, мотоциклов, а также водного и воздушного транспорта.

Подтверждением оплаты является чек (квитанция), в которой указан факт перечисления денег и перечисленная сумма.

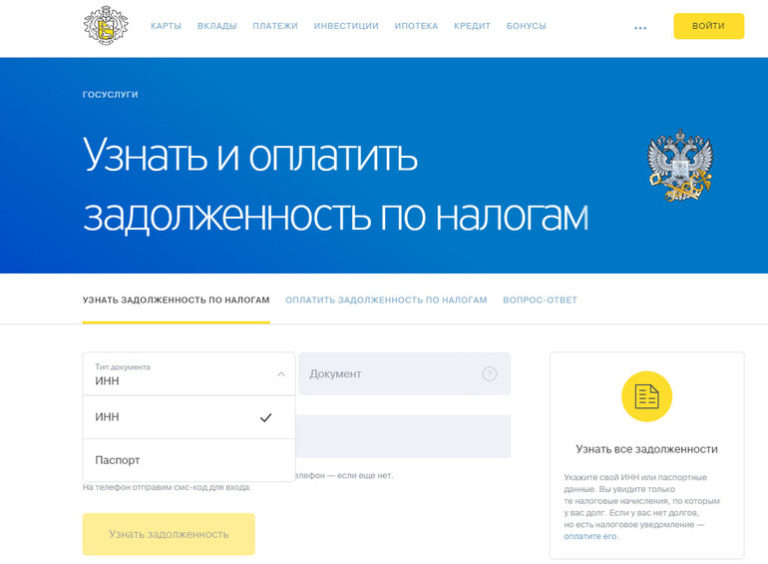

Налог оплачивается одним из удобных способов — через ФНС напрямую или с помощью Интернета (с помощью портала Госуслуг или офсайта налоговой службы). Если ТС разыскивается полицией, начисление налога не происходит. Кроме того, основанием для взимания платы являются документы, переданные владельцем в ФНС.

Кроме того, налог не взимается с автомобилей, используемых для транспортировки инвалидов, с авто с мощностью мотора до 100 «лошадей» и ТС, переданного социальными службами. Передача сведений в налоговый орган — задача структур, которые занимаются регистрацией автомобиля. Срок отправки информации составляет 10 суток со дня окончания регистрации.

Размер налоговых ставок

Величина налоговой ставки зависит от региона РФ, а также мощности двигателя. Параметр указан из расчета на 1 лошадиную силу. Наиболее высокая оплата характерна для Москвы. К примеру, для машин до 100 «лошадей» величина налоговой ставки составляет 12 рублей.

В наиболее популярной категории от 100 до 125 «лошадей» придется заплатить 25 рублей (из расчета на одну лошадиную силу). Соответственно, для более мощных машин растет и ставка. Здесь выделим следующие налоги — 125-150 л.с. (35 р.), 150-175 л.с. (45 р.), 175-200 л.с. (50 р.) и так далее.

Максимальный показатель предусмотрен для ТС с мощностью двигателя от 250 «лошадок». Для них ставка составляет 150 р.

Владелец автомобиля оплачивает налог, ориентируясь на квитанцию и сроки, установленные законодательством. Наибольшее число платежных периодов, по которым рассылается оповещение, составляет 3 года.

Если человек пропустил необходимый срок и не произвел оплату, ему направляется еще одно уведомление, информирующее о необходимости выплаты налога.

При игнорировании этого запроса принимаются дополнительные меры.

В случае просрочки должник вынужден платить штраф, рассчитывающийся по формуле 1/300*общая сумма долга. Пеня берется за каждый день просрочки.

Отказ от оплаты имеет законные основания в следующих ситуациях:

- Работник налоговой службы ошибся при заполнении налогового документа. До исправления бумаги платеж не проводится.

- Автовладелец не получил чек для совершения оплаты. Необходимость доказывать факт начисления налога и отсутствия оплаты ложится на истца (представителя ФНС).

- Налог не платиться при нарушении формата оформления квитанции. В этом случае бумага теряет юридическую силу.

Стоит учесть, что некоторые граждане могут не платить налог или вправе рассчитывать на льготы. Что это за лица, рассмотрим ниже.

Кто относится к категории льготников?

В список людей, имеющих льготы в отношении налоговых платежей, можно включить:

- Родителей с 3 и более детьми.

- Ветеранов ВОВ.

- Участников БД.

- Людей с 1 и 2 категорией инвалидности.

- Жен военных, погибших при выполнении долга.

- Опекунов или родителей несовершеннолетних, являющихся с детства инвалидами.

- Героев СССР.

- Пострадавших при ликвидации последствий на ЧАЭС.

- Пенсионеров (по инвалидности или старости).

- Граждан, работающих в специальных службах.

Начисление налога не осуществляется на такие виды транспорта:

- Автомобили, переданные для транспортировки инвалидов, в том числе машины с мощностью мотора до 100 «лошадей».

- Угнанные или находящиеся в розыске авто.

- С/х техника, в том числе применяемая для перевозки грузов.

Что касается льготников, уменьшение или снятие налога зависит от ряда факторов — государства, где произведено авто, мощности мотора, года выпуска и цены ТС.

https://www.youtube.com/watch?v=VdnsIw3kNHY

Налогообложение относится ко всем гражданам, в том числе лицам при должности, выполняющим свои обязанности в госучреждениях. Если человек докажет наличие оснований на льготу, он может быть освобожден от налога — частично или полностью.

Как не платить налог на транспорт по закону?

Сегодня можно выделить ряд хитростей, позволяющих сэкономить на транспортном налоге без нарушения законодательства. Здесь выделяются следующие варианты:

- Переоформление бумаг на того члена семейства, который вправе рассчитывать на льготы. Это наиболее легкий и эффективный метод, не подразумевающий рисков для исполнителя. В дальнейшем можно использовать автомобиль, но лишь после оформления доверенности.

- Невыплата налога в период, пока погашается задолженность по автокредиту.

- Получение отсрочки при отсутствии соответствующего уведомления (срок «льготного периода» — до 6 месяцев).

- Покупка авто с небольшой мощностью мотора с мощностью до 150 «лошадей». Возможность экономии нужно уточнять в местных органах власти.

Из приведенных методов лучший способ избежать выплаты транспортного налога — переоформить ТС на родственника с льготами. Но стоит учесть, что новый хозяин может завладеть авто на законных основаниях, и помешать этому не сможет даже судебный орган. Вот почему многие автовладельцы выбирают вариант со своевременной выплатой налога, чтобы избежать начисления пени.

Что ждет за уклонение?

Если человек уверен в незаконном начислении налога за авто или завышении этого параметра, отказываться от оплаты нельзя. В этом случае нужно прийти в налоговый орган и потребовать пересчитать размер выплат. Если выбрать вариант с уклонением, это может привести к ряду проблем:

- Начислению пени с учетом действующей ставки или штрафа.

- Старту судебного процесса с последующим принудительным выполнением решения судебного органа.

- Иным видам ответственности (административной и уголовной).

Как только появляется просрочка, начисляется пеня в размере 1/300 от суммарной величины выплаты. Работники ФНС передают бумаги в суд после того, как задолженность достигает 3000 р. В дальнейшем по решению пристава судебного органа деньги взимаются со счета или удерживаются за счет реализации имущества.

Налог на ТС введен много лет назад, и за время существования закон много раз пересматривался. Это касается и граждан, которые вправе рассчитывать на льготы в отношении такого налогообложения. Вот почему перед совершением каких-либо действий важно уточнить тарифы и возможность получения льгот для своего региона.

Многие автовладельцы игнорируют требования законодательства и не передают деньги в казну. Они считают, что средства расходуются не по назначению. Но платить все равно необходимо, ведь в ином случае начисляется пеня и штрафы, которые еще больше вгоняют человека в долговую яму.

Видео:КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

Как законно не платить транспортный налог

О транспортном налоге много спорят. Предполагается, что он идет в бюджет для компенсации износа покрытия автотрасс, за что еще именуется дорожным налогом. Но хорошие дороги далеко не везде. Помимо этого, правительство РФ ввело акцизы, включающие транспортные сборы.

Получается, приходится выплачивать государству дважды. Однако просто уклониться, отказавшись от оплаты, нельзя. Нужно искать методы, как не платить транспортный налог законно.

Что такое транспортный налог и его размеры

Автоналог – это государственный сбор, который должны выплачивать физлица и организации в РФ, владеющие автотранспортом. Соответственно главе 38 НК РФ (статьи 356–363), обязательство по внесению ежегодных выплат лежит на каждом владельце автотранспорта, даже если тот неисправен, разобран на запасные части, покрывается пылью в гараже.

Уплачивать налог должны не только автовладельцы, но и собственники иных разновидностей механического транспорта:

- мотоциклов, мотороллеров;

- моторных лодок, морских, речных, воздушных судов;

- сельхозтехники.

Подобный тип налогообложения относят к региональным: сколько оплачивать в год, решают местные власти. Из-за этого ставка может изрядно отличаться для аналогичных авто в разных российских регионах.

https://www.youtube.com/watch?v=nNDt34QOsMA

Это хорошо заметно по таблице, в которой указаны ставочные показатели в разных субъектах РФ.

В статье 358 НК РФ указываются виды технических средств, за которые можно не выплачивать налоговый взнос. Среди них маломощные машины инвалидов, угнанные авто, суда, использующиеся в рыболовецкой сфере или добыче морских животных.

Кому положены льготы

Есть категории населения, пользующиеся льготами, то есть те, кто не платит транспортный налог по спецусловиям. Их списки также разнятся по областям.

К примеру, в Москве налог на машину не вносят:

- люди с инвалидностью 1 и 2 групп;

- многодетные семьи с тремя и более детьми;

- участники боевых действий;

- испытатели ядерного и иного опасного оружия.

В этот перечень входят и ветераны труда, но только те, кто имеет специальный значок, а так же ордена и медали. Звание могут присвоить только при достижении определенного стажа: у мужчин – 40 лет, у женщин – 35 лет.

Для полного либо частичного освобождения от автоналога людям, входящим в спецкатегории, потребуется подать заявление на получение льготы в ближайшую налоговую инспекцию.

Для пенсионеров льготы в столице не предусмотрены. Они в полном объеме выплачивают автоналог за использование собственного транспорта. В других городах РФ люди, вышедшие на пенсию, могут иметь подобную льготу. Узнать о своем правовом положении они могут в ИФНС по месту регистрации.

Полное либо частичное освобождение от выплат для льготников направлено только на одно автотранспортное средство.

Существуют ограничения по мощностному показателю. Например, столичные жители, имеющие право на льготы, не выплачивают пошлину лишь на автомобили до 200 л. с. Если машина мощнее, то от выплаты сбора никуда не деться.

Как законным способом уклониться от уплаты транспортного налога

Налоговых выплат на авто можно избежать, причем вполне законно.

Есть несколько вариантов, как не платить налог за машину:

- Перерегистрируйте автотранспорт на близкого человека, являющегося льготником. Главное, чтобы тот был честным и порядочным. Управление автомобилем может вестись по доверенности.

- Оформите документально то, что вы предоставляете услуги по обслуживанию людям с инвалидностью и применяете при этом автотранспорт. Для предотвращения проблем с законом у ИП следует осуществлять социальную предпринимательскую деятельность в реальности.

- Зарегистрируйте автомашину на иностранца. Автотранспорт, на котором есть заграничные номера, не входит в список объектов, подвергающихся обложению налогом.

- Переоформите автотранспортное средство на ребенка. Налоговые выплаты могут начисляться только после того, как вашему сыну либо дочери исполнится 18 лет. Если вы родитель двоих и больше детей, то лучше всего оформить авто на младшенького, чтобы осталось больше времени до его совершеннолетия.

- Если вы многодетный родитель, то выплаты по автоналогу не будут взиматься. В некоторых регионах многодетными считают семьи с тремя детьми, а где-то для получения статуса нужно иметь пятерых детей. Но не обязательно родных. Семьи с несколькими приемными детками тоже считаются многодетными.

Начисление налогового сбора осуществляется по прописке владельца авто. Неплохим способом не платить является получение временной регистрации в регионе с пониженным коэффициентом налогообложения, например, в Ингушетии, Дагестане, Крыму. Это выгодно, если вы собственник крутого авто с большими мощностями.

После смены автомобилистом регистрации, ему надлежит в десятидневный срок отправить заявку об изменении данных в ГИБДД, заплатить государственную пошлину и получить новые бумаги.

Налоговый сбор начисляется лишь на транспорт, состоящий на учете в госинспекции. Можно избежать обязательных платежей, если снять автомашину с регистрации, чтобы утилизировать ее.

Для этого автотранспорт обязан быть:

- в полной комплектации

- на ходу;

- старше шести лет;

- в собственности у владельца больше полугода.

А если вы не гонитесь за статусностью и скоростью, лучше всего приобрести отечественный автомобиль либо машину с мощностью движка не более 70 л. с. В некоторых субъектах РФ при эксплуатации такого транспорта положены льготы.

Можно ли уменьшить размер налога

Еще одним вариантом, как меньше платить, является замена движка менее мощным. Уменьшение числа лошадиных сил в новом оборудовании приведет к снижению обязательных выплат. Но процедура замены требует изменений данных о машине в ГИБДД и налоговом органе.

Как это сделать правильно:

- Выбираете двигатель с «чистыми» документами и с возможностью вмонтировать в вашу автомашину.

- Получаете в ГИБДД разрешение на конструктивные изменения в автомобиле.

- Меняете мотор в сертифицированной автомастерской. Специалист должен выдать подтверждающие документы.

- Оплатив госпошлину, проходите техпроверку в госинспекции. Получаете свидетельство, что авто отвечает требованиям безопасности.

Затем вы направляете заявление на смену регистрационной информации и указываете другую мощность в СТС и ПТС. Не стоит забывать: прежде чем устанавливать мотор, потребуется получение разрешения в ГИБДД. Если провести замену двигателя без этого, исправление данных в ПТС невозможно.

https://www.youtube.com/watch?v=-TySTgTELok

После получения документов с внесенными поправками, идите с ними в налоговый орган. Обновленные данные направляются из ГИБДД в ФНС без вашего участия. Но есть вероятность того, что информация не дойдет до адресата, соответственно сумма выплат будет как раньше. Чтобы избежать проблем, стоит посетить налоговую самому.

Уменьшение мощности двигателя для авто старше 10 лет

С течением времени мощность движка автотранспорта сильно снижается. Если автомобилю больше 10 лет, необходимо пересмотреть его мощностные показатели. Их документальное уменьшение значительно снизит оплату. Но процедура потребует временных и финансовых затрат.

Как правильно ее провести:

- Пройдите независимую техническую экспертизу вашего авто. По итогам проверки вы получите заключение, где кроме других параметров будет указана реальная мощность мотора автотранспорта.

- Соберите документы. Помимо заключения, понадобится паспорт РФ и заявление на изменение регистрационных данных, ПТС, СТС. За последние услуги дополнительно нужно будет заплатить две госпошлины.

- Предоставьте документацию в госинспекцию.

После исправления информации о мощности в документации, важно проконтролировать, чтобы об этом узнала налоговая инспекция. Не дожидаясь «гаишников», предоставьте в ИФНС по месту регистрации копии обновленных документов на автотранспорт.

Если у автомобиля иностранные или транзитные номера

Еще один метод, как избежать транспортного налога, – использовать зарубежные номерные знаки. На подобные авто не действует российское налоговое законодательство, соответственно они не подлежат обложению пошлиной.

Налоговый сбор будет оплачен в казну той страны, где зарегистрирована машина. Если человек – подданный иного государства, либо пользуется зарубежным автомобилем по доверенности, то ему не нужно выплачивать автоналог в РФ.

Это довольно выгодная схема неуплаты, правда, нужно выбрать страну, где налог включен в цену на топливо, например, Китай.

Учтите, что управление иностранной машиной на территории РФ разрешено всего полгода, иначе владельца автомобиля оштрафуют на сумму до 2000 рублей. По завершению полугодового срока собственник транспорта обязан либо вновь пересечь границу со страной, где зарегистрирован автомобиль, либо переоформить ее в РФ.

Раньше, чтобы обойти необходимость выплат государству, применяли транзитные номера. Ими заменялись обычные после снятия автотранспорта с регистрации. В 2013 правила изменились. Теперь получение номеров «транзит» автовладельцем возможно лишь тогда, когда он продал транспортное средство иностранцу, чтобы тот мог покинуть российскую территорию.

Если автомобиль был снят с учета по другим причинам, например, для утилизации, получить транзитные знаки не получится. Кроме этого, если собственник авто не сдаст старые номера, их объявят в розыск.

Поскольку управление автотранспортным средством, не состоящим на учете, законодательно запрещено, то человека, нарушившего это правило, оштрафуют на сумму до 800 рублей. При вторичном нарушении собственника авто накажут штрафом в 5000 рублей. Кроме того, автовладельца могут лишить удостоверения водителя на период от одного до трех месяцев.

Как быть при продаже автомобиля

Если старый автовладелец снимает автотранспорт с учета, а новый регистрирует ее на себя, то обязанность по оплате дорожного сбора переходит к последнему.

Перерегистрировать машину необходимо в десятидневный срок с момента передачи.

Но если свежеиспеченный хозяин машины не поторопится с постановкой на учет, автомобиль может так и числиться на его предыдущем владельце с необходимостью оплаты налога.

Как избавиться от выплат за проданную машину:

- Напишите заявление о прекращении регистрации по причине отчуждения.

- Возьмите этот документ, а также гражданский паспорт и отправляйтесь в ГИБДД.

- После этого машина будет снята с регистрации, и вам больше не придется отдавать деньги государству за уже чужой автомобиль.

Чтобы рассчитать сумму налога, нужно умножить ставку на 100 и на количество месяцев владения.

Важный момент: раньше при расчете отчислений налоговые специалисты округляли до полного месяца, когда владелец регистрировал новое авто или снимал с регистрации. Сейчас же действует иное правило.

Если владелец зарегистрировал автомобиль после 14 числа или снял с регистрации до 14-го, эти месяцы налоговый орган не засчитает.

В обратной ситуации придется оплачивать неполные месяцы владения транспортом, как целые.

https://www.youtube.com/watch?v=rofynG8hNN8

К примеру, вы приобрели автомобиль 12 февраля 2021 года. Если вы не будете торопиться и подождете с регистрацией до 15 числа, то налог за этот месяц вам засчитан не будет.

И законодательно вы вправе оформлять свою машину в продолжение десяти суток.

Если вы решите продать машину, например, через полгода, постарайтесь сделать это в начале августа, тогда вам насчитают налоговые выплаты всего за пять месяцев.

Если машина в угоне

Статья 358 Налогового Кодекса сообщает, что при угоне транспорта налоговые обязательства между государством и владельцем прекращаются до тех пор, пока транспортное средство не обнаружат.

Надо ли оплачивать налоговые сборы на автотранспорт? Нет, автовладелец за период поисков не заплатит ни копейки.

Там также нужно указать: вы предупреждены, что за заведомо ложную информацию следует привлечение к ответственности по статье 306 УК РФ.Но чтобы квитанция не пришла, сразу после исчезновения автомобиля нужно отправиться в полицию с заявлением о пропаже автомашины, в котором описываются обстоятельства дела.

В ОВД возбудят уголовное дело, а заявителю дадут документальное подтверждение о том, что машина угнана. После того как вы его получите, необходимо направить оригинал этой справки в налоговый орган. Транспортную пошлину не будут начислять в течение всего периода, пока автотранспорт находится в розыске.

Приобретение транспортного средства по договору о лизинге

При приобретении автомобиля по контракту о лизинге, можно не выплачивать дорожный сбор. Его будет оплачивать тот, на кого зарегистрирована автомашина, то есть лизинговая фирма.

Получается, что лизингополучатель не несет никакой ответственности по выплате до момента истечения срока действия договора. Это еще один вполне законный вариант не вносить выплаты за машину.

Какая ответственность предусмотрена за неуплату налога

Крайний срок оплаты для владельцев частного автотранспорта – 1 декабря последующего за отчетным года. Если налог большой, выплачивать его лучше по частям до этого момента, чтобы не допустить просрочки. Если выплата не поступит в нужный срок, начнут начислять пени за каждый просроченный день. Ее размер составит 1/300 от ставки рефинансирования Центробанка РФ.

Длительная неуплата грозит штрафами величиной до 40 процентов от суммы долга и судебными разбирательствами с представителями налогового органа.

При задолженности больше 3000 рублей и отсутствии выплат в продолжение полугода специалисты налогового органа вправе подать судебный иск, чтобы взыскать долг принудительно. Владельца, который прячет свой автомобиль, могут оштрафовать на 100000 рублей и более. Злостным неплательщикам грозят исправительные работы сроком до трех лет, и даже уголовное наказание.

Способы уплаты различны. Погашение можно осуществлять:

- в банкоматах;

- в кассах банков;

- через терминалы;

- в почтовых отделениях.

Можно воспользоваться электронными кошельками, перевести финансовые средства через личный налоговый кабинет. Кстати, многие финучреждения предлагают оплату налога с помощью своего интернет-банкинга.

Законен ли транспортный налог? Однозначно да, пока не приняли изменений в НК РФ. Но при желании и умении, возможно несколько снизить суммы налоговых обязательств, используя вышеописанные методики.

Другие материалы на нашем канале. Отзывы клиентов о:МФК ЗаймерМФО Миг кредит

Видео:Можно ли не платить транспортный налог. Порядок действий.Скачать

Как не платить транспортный налог в 2021-2021 году

Столкнувшись с письмом от налоговой инспекции с требованием уплаты транспортного налога, многие автолюбители просто забрасывают его в дальний угол и забывают о нем. Вопрос платить или нет этот вид сбора будет рассмотрен подробно, ведь вопрос: как не платить транспортный налог в России актуален из года в год все больше.

Транспортный налог – кто должен платить?

Налоговое законодательство с каждым годом все больше и больше претерпевает изменения и, к сожалению, не в пользу граждан нашей страны. В этом году изменения коснулись транспортного налога, с помощью этой статьи можно получить ряд определенных ответов на острые вопросы.

Каждый владелец транспортного средства, оборудованного двигателем, должен знать об обязанности уплаты транспортного налога. Размер для уплаты налога определяется субъектами РФ самостоятельно. Перечень автомобилей, подлежащих налогообложению каждый год публикуется на сайте налоговой инспекции.

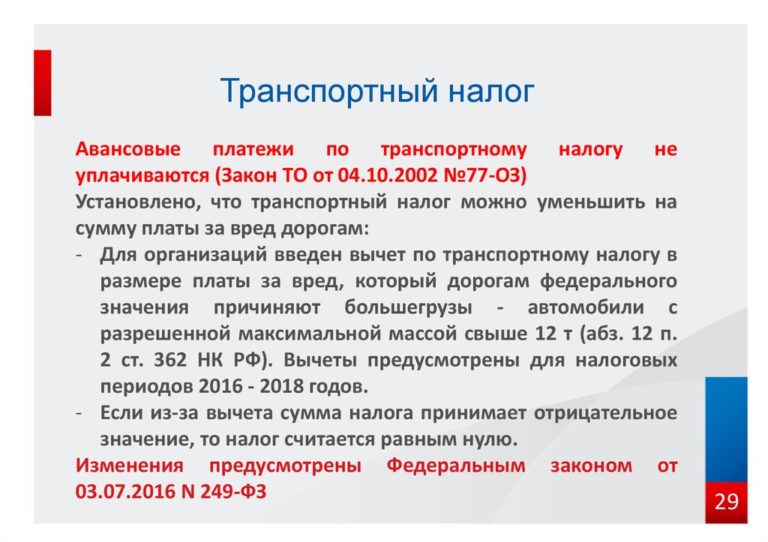

Налоговым законодательством предусмотрен ряд льгот по оплате такого сбора, касается это владельцев большегрузов. Вроде бы положительный момент, но все хорошее, как правило, когда-либо заканчивается, и с середины нынешнего года эта льгота отменяется.

https://www.youtube.com/watch?v=WWOXFZozRHs

Еще существенным изменением этого года стало применение повышающих коэффициентом при оплате налогов. Касается это владельцев тех автомобилей стоимость которых равна или превышает три миллиона рублей.

Что будет если не заплатить транспортный налог?

Если с самим налогом, который начисляется налоговой инспекцией все ясно, как быть если проигнорировать оплату таких сборов. Законодательно определены последствия неуплаты налога. Последствия такого шага, едины для всех. Интересно, как не платить транспортный налог и что потом будет?

В случае просрочки уплаты налоговая служба вправе начислить штраф в следующем размере:

- двадцать процентов от размера налога – когда умысла на уменьшение налоговой базы не установлено;

- сорок процентов от размера налога – применяется в том случае если владелец транспортного средства намерено снизил налоговую базу, например предоставил неточные данные о мощности автомобиля.

В дополнение к выставленным штрафным санкциям налоговая инспекция обязательно посчитает пени за просрочку оплаты налога. Рассчитывается такие пени за каждый день неисполнения обязательства по оплате исходя из годовой ставки рефинансирования.

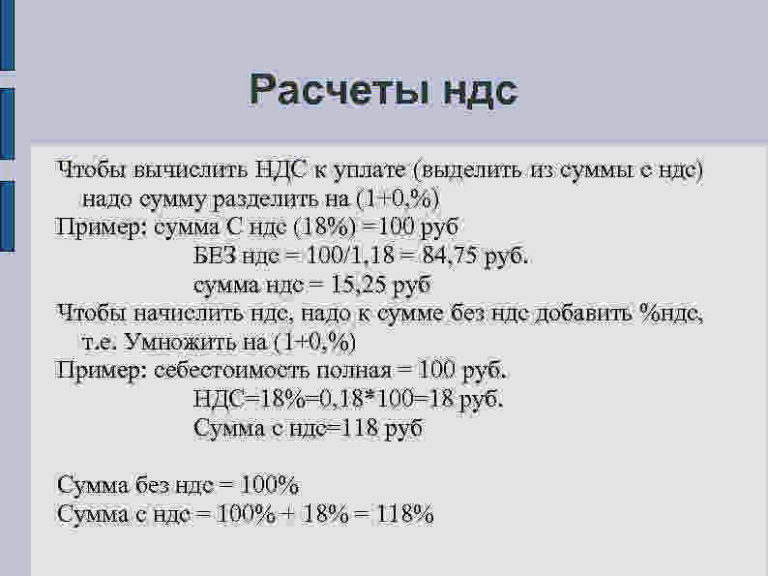

Расчет пени при просрочке уплаты транспортного налога

Для того, чтобы предположить, сколько будет сумма пеней, возможно рассчитать ее самостоятельно. Суть такого расчета в следующем:

Величина недоимки*ставку рефинансирования/300*количество дней просрочки.

Пример:

Налоговая инспекция произвела расчет и начислила налог в размере двадцати тысяч рублей. Владелец автомобиля произвел оплату частично. В результате чего у него образовалась сумма долга перед налоговой инспекцией в размере десяти тысяч рублей, период просрочки составил тридцать дней. В натуральном выражении выглядит это так:

10000 * 7,75 / 300 * 30 = 77 рублей 50 копеек.

В дальнейшем налогоплательщику будет предъявлена сумма к оплате, которая будет определена как сумма штрафа и пеней. В случае если оплата не будет произведена, налоговая инспекция вправе предъявить размер неуплаченного долга к взысканию через ФССП.

Сроки уплаты транспортного налога в 2021 году

Срок для уплаты транспортного налога в Российской Федерации устанавливается до декабря каждого года следующего за отчетным.

Например, налог на транспортное средство за 2021 год владелец транспортного средства должен оплатить до первого декабря 2021 года.

При этом уведомление об обязательствах оплаты налоговая служба должна направить почтой до конца октября 2021 года. Отсутствие уведомления, не освобождает налогоплательщиков от оплаты налога, автолюбители должны самостоятельно его получить в личном кабинете ФНС либо лично налоговой инспекции.

Существуют ли льготы по оплате такого налога?

Согласно налоговому законодательству страны, транспортный налог относится к налогу региональному, а именно уплата такого рода налога пополняет бюджеты регионального и местного уровня, средства в федеральный бюджет не поступают. В соответствии с этим какие-либо льготы по уплате такого сбора, могут установить власти регионального уровня.

В связи с тем, что размер транспортного налога в 2021 году входит в составляющую часть дорожного фонда, чиновники регионов не спешат рассматривать вопрос о введении каких-либо льгот по оплате транспортного налога, и ставки практически для всех едины будь то многодетная семья, инвалид или пенсионер.

На данный момент времени отмена уплаты налога может быть только в случае снятия с учета автомобиля или иного транспортного средства. Каких-либо других законных положений о снятии обременения по оплате сбора не определено.

Угон и кража транспортного средства. Что делать?

Многие в своей жизни сталкивались с такой неприятной ситуацией, как угон его автомобиля, уж слишком большие потери за собой несет такой инцидент.

При этом хозяин машины теряет не только возможность вернуть себе средства, потраченные на покупку автомобиля, но и на него возложены обязательства по уплате денег в региональный бюджет, в виде транспортного налога.

Чтобы избежать лишних платежей, необходимо предоставить доказательства факта угона.

Подтверждение факта кражи

Налоговое законодательство предусматривает возможность освобождения от обязанности платить налог, в том случае если автомобиль или иное средство числится угнанным и находится в розыске, но со ссылкой на предоставления доказательств по факту угона

https://www.youtube.com/watch?v=n1IeMItNFS0

Несмотря на утвержденные нормы налогового законодательства о подтверждении факта угона, власти не предусмотрели и не утвердили перечень необходимых документов, которые бы подтверждали данный факт.

Исходя из практики возникших ситуаций, органы налоговых служб могут затребовать следующий ряд документов:

- Правоохранительные органы должны выдать справку, лично потерпевшему или по его поручению иному лицу, свидетельствующую о факте угона и о возбуждении уголовного дела по краже транспортного средства;

- В дополнение к справке или в случае отсутствия таковой, налоговики могут затребовать предоставить копию постановления о возбуждении уголовного процесса;

- Если же уголовное дело завершено и транспортное средство осталось не найденным, необходимо также предоставить документ, свидетельствующий об этом, для того чтобы налогоплательщик и дальше был освобожден от уплаты сбора, так как по факту транспортное средство все еще числится в угоне.

Все вышеуказанные документы могут быть предоставлены как в оригинале, так и в виде копии. В случае, когда документы предоставляются в виде копий, служители налоговой инспекции вправе направить официальный запрос в правоохранительные органы, для того чтобы получить у них подтверждение факта угона и начала уголовного процесса.

Если же налогоплательщиком будет предоставлено лишь заявление, которое он подал в правоохранительные органы по факту угона, он получит отказ от налоговой инспекции, с разъяснением того, что это не является доказательством. Подробнее можно найти информацию через официальный сайт налоговой инспекции.

С какого момента владелец угнанного автомобиля будет освобожден от налога?

Автовладелец получит возможность освободиться от уплаты транспортного налога, только в том случае если оно будет снято с регистрационного учета ГИБДД. При чем если машина или другой транспорт не найден и по истечении срока исковой давности находится в розыске, снять его с учета предоставляется возможным.

Для того чтобы снять транспортное средства с налогового учета необходимо написать соответствующее заявление в налоговую инспекцию. После чего налогоплательщик будет освобожден от дальнейших начислений.

До того момента пока автомобиль будет числиться на регистрационном учете ГИБДД, факт угона необходимо будет подтверждать ежегодно в налоговом органе, иначе начисления возобновятся.

Бывают такие случаи, когда пострадавшему владельцу машины органы внутренних дел не выдают на руки документы, которые подтверждают начало уголовного дела, даже по средствам выдачи справки.

Настаивать о выдачи таких документов не стоит.

При обращении в налоговый орган с заявлением, налоговики от своего лица сделают официальный запрос в правоохранительные органы и им будут направлены все необходимые документы по перечню.

Ставка транспортного налога в 2021 году (таблица налоговой)

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

| Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

| Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): | |

| до 20 л.с. (до 14,7 кВт) включительно | 1 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 2 |

| свыше 35 л.с. (свыше 25,74 кВт) | 5 |

| Автобусы с мощностью двигателя (с каждой лошадиной силы): | |

| до 200 л.с. (до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. (свыше 147,1 кВт) | 10 |

| Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 4 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 6,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 8,5 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) | 2,5 |

| Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): | |

| до 50 л.с. (до 36,77 кВт) включительно | 2,5 |

| свыше 50 л.с. (свыше 36,77 кВт) | 5 |

| Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 10 |

| свыше 100 л.с. (свыше 73,55 кВт) | 20 |

| Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 20 |

| свыше 100 л.с. (свыше 73,55 кВт) | 40 |

| Гидроциклы с мощностью двигателя (с каждой лошадиной силы): | |

| до 100 л.с. (до 73,55 кВт) включительно | 25 |

| свыше 100 л.с. (свыше 73,55 кВт) | 50 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 20 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 25 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 20 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 200 |

Как не платить транспортный налог в 2021 году? — выводы

Подведя итог в вопросе транспортного налога, можно с уверенностью сказать, что льгот и скидок по такому сбору скорее всего не предвидится, а если и появится возможность платить такой сбор со скидкой, только лишь при повышении акцизов на нефть, а значит и на бензин, что является достаточно острым вопросом в стране.

Видео:Узнай и ТЫ как не платить транспортный налог👍Скачать

Как не платить транспортный налог законно: что будет если не платить транспортный налог, как не платить налог на авто

Отвечая на вопрос «как не платить налог на авто?», в первую очередь стоит упомянуть льготников.

Законодательством (ст. 407 НК РФ) предусмотрен перечень льготных категорий граждан, которым доступно освобождение от транспортного налога. К таким категориям относятся:

- граждане РФ, награжденные орденами Славы;

- участники ВОВ;

- инвалиды I и II группы;

- герои России и СССР;

- многодетные родители;

- собственники транспортных средств, мощность двигателей которых составляет 70 лошадиных сил.

Освобождение от транспортного налога пенсионеров также существует, но при условии, что мощность двигателя авто не превышает 100 л. с. Если этот показатель выше, налогом облагается только та мощность, которая превосходит это ограничение (то есть, при мощности 120 л. с. расчет осуществляется лишь на 20 л. с.).

Больше всего вопросов вызывает категория многодетных родителей: законодательством не установлена единая норма, которая при определенном количестве детей позволяла назвать родителей многодетными.

В разных регионах (в зависимости от уровня рождаемости) многодетными родители могут считаться муж с женой, количество детей у которых составляет 3 (например, в Москве), 4 (Кемерово, Республика Башкирия) или 5 (Красноярский край, Чита) детей.

Важно! В определенных регионах в список тех, кто может не платить транспортный налог, включены также инвалиды третьей группы.

Несколько законных способов не платить ТН

Зная льготные категории в своем регионе, автовладелец может воспользоваться одним из нижеприведенных способов, которые позволяют уклониться от этого вида налогообложения.

- Регистрация авто на родственника, имеющего льготы.

- Получить статус многодетного отца/матери. Важно знать, сколько нужно иметь детей в конкретном регионе.

- Провести регистрацию машины в регионе, являющемся более выгодным по сумме налоговой ставки – один из лучших способов, как платить меньше транспортный налог. Это касается автомобиля, мощность двигателя которого превышает 250 л.с. Такой транспорт облагается более высокой процентной налоговой ставкой. Для оформления регистрации в другом регионе необходимо получить прописку в этом же регионе. Это возможно при наличии в определенном городе или населенном пункте родственников и друзей, которые согласятся оформить временную прописку по своему месту жительства.

Внимание! Переоформляя автомобиль на родственника, друга или другое лицо, владелец машины должен быть на 100% уверен в человеке, чтобы избежать кражи авто в случае непорядочности будущего владельца транспорта.

https://www.youtube.com/watch?v=R3WjuMkA2zY

Размер транспортного налога определяется не конкретным городом регистрации авто, а именно регионом, в котором прописан владелец машины. Наиболее выгодными в этом плане регионами считаются:

- Забайкальский край;

- Крым;

- Ингушетия;

- Оренбургская обл.;

- Томская обл.

Порядок действий после смены регистрации начинается со снятия автомобиля с учета – ТН платят владельцы автомобилей, зарегистрированных в ГИБДД. Для снятия с учета должно быть основание, например, утилизация авто. Машина, которую владелец якобы хочет утилизировать, должна быть:

- на ходу;

- укомплектованной;

- возрастом более 6 лет;

- собственностью одного и того же гражданина более 6 месяцев.

Автомобили на иностранных номерах

Владельцы машин с иностранными номерами входят в список тех, кто имеет право не платить транспортный налог. ТН должен быть уплачен в государстве, в котором авто было зарегистрировано.

Из этого следует, что от уплаты ТН в России освобождены граждане другой страны или лица, управляющие автомобилем на иностранных номерах по доверенности.

В последнем случае пользоваться машиной на территории РФ разрешено в течение полугода – по истечению 6 месяцев необходимо поставить автомобиль на учет в России, или же пересечь границу со страной регистрации авто.

Транзитные номера

До 2013 года автовладельцы могли снять транспорт с учета и получить номера ТРАНЗИТ вместе с разрешением использования авто на территории РФ в течение 20 дней. Но многие собственники машин использовали свои автотранспортные средства на транзитных номерах и по истечению разрешенного периода, поэтому с 2013 года правила регистрации изменились.

Теперь транзитные номера выдают при вызове автомобиля из Российской Федерации в другую страну, после продажи владельцу из этой страны. Только на этом основании в ГИБДД можно получить транзитные номера – при снятии с учета на других основаниях «Транзит» не выдается.

Справка. Такое снятие с учета предполагает обязательную сдачу старых знаков – в противном случае последние объявляются в розыск.

При использовании незарегистрированной машины на дорогах РФ на гражданина-владельца этого автомобиля налагаются штрафные санкции в размере от 500 до 800 рублей, а за повторное нарушение – 5 000 рублей.

Также у водителя изымается водительское удостоверение на 1-3 месяца.

Снятие с регистрации в связи с отчуждением

Уплата ТН не взимается, если гражданин снял автомобиль с учета в течение 10 дней после его продажи. То есть для освобождения от уплаты транспортного налога, необходимо подать в ГИБДД заявление о прекращении регистрации транспортного средства в связи с его отчуждением.

ТН на угнанные автомобили

Нужно ли платить транспортный налог, если машину угнали? Согласно ст. 358 НК РФ, на угнанные транспортные средства ТН платить не нужно. Однако владелец такого авто должен обратиться в ОВД с заявлением об угоне авто и получить справку об угоне. Последняя выдается после возбуждения уголовного дела.

В заявлении об угоне необходимо указать данные:

- ФИО;

- контактные данные;

- паспортные данные;

- адрес;

- подробное изложение обстоятельств дела.

Также в заявлении нужно указать о том, что заявитель ознакомлен со статьей 306 УК РФ, а в частности – с уголовной ответственностью за заведомо ложный донос.

Со справкой об угоне нужно будет отправиться в налоговую службу.

Итогом всей процедуры станет неначисление ТН на протяжении периода розыска сотрудниками полиции.

Можно ли просто не платить?

Каждый владелец авто может надеяться, что при неуплате налога и игнорировании писем от НИ (налоговая – инстанция, где платить транспортный налог должен любой новый собственник машины) долг может быть списан. Но что будет, если не платить транспортный налог?

- В соответствии со ст. 122 НК РФ на автовладельца может быть наложен штраф.

- На долг начисляется ежедневная пеня (ст. 75 НК РФ).

- В случае, когда владелец машины задолжал государству более 3000 рублей, а также проигнорировал все уведомления налоговой инспекции, дело передается в суд в течение полугода. Если же долг меньше 3 тыс. рублей, инспекция будет ждать, пока сумма не превысит этот порог, и затем передаст дело в суд.

- В случае начала судебного процесса исполнительный лист передается судебным приставам. Последние могут взыскать долги владельца транспорта за счет любого имущества (например, денежных средств на счетах и банковских картах, автомобиля), но не за счет жилья. Если судебный пристав не может определить местонахождение должника или его имущества в течение 5 лет, исполнительный лист закрывается, а долг признается безнадежным. Кроме того, при смерти дебитора и отсутствии возможности получения долга через наследуемое имущество, долг также списывается.

Сейчас у каждого должника есть шанс попадания на налоговую амнистию, но подобное может произойти с гражданином, долг которого образовался до конца 2015 года. При амнистии долг списывается вместе с начисленной пеней. Но на вопрос «можно ли не платить транспортный налог, если долг был начислен с 2021 года?», ответа пока нет, т.к. неизвестно, будет ли следующая волна амнистий.

ТН на машину, купленную по договору о лизинге

Лицо, купившее автомобиль в лизинге, не должно платить налог – его оплачивает человек, на имя которого машина оформила, т.е. – лизинговая фирма. Но освобождение действует только до истечения срока действия лизингового контракта.

https://www.youtube.com/watch?v=BfaunlqZ874

Как можно увидеть, существует много лазеек, позволяющих придумать, как не платить налог за машину, при этом не нарушая законодательство.

Есть способы, несущие риск для владельца авто быть оштрафованным или даже лишиться прав – такие методы ненадежны и обычно несут еще большие расходы, нежели простая уплата налога. Если человек все же не хочет платить государству – лучше делать это по законодательству, используя следующие методы:

- продажа машины;

- получение статуса многодетного родителя (однако данная льгота действует не в каждом регионе, так в ряде регионов нашей страны многодетным семьям, владеющим автомобилем, предоставляются льготы по уплате транспортного налога (полное или частичное освобождение). Однако, на федеральном уровне эта льгота не закреплена. Для того чтобы узнать, имеет ли ваша семья право на льготу по транспортному налогу, можно обратиться в свою налоговую инспекцию.);

- регистрация машины в другом регионе с низкой налоговой ставкой.

Знание закона позволит точно узнать, как обойти транспортный налог, выйти сухим из воды и сэкономить денежные средства, поэтому, прежде чем начать переоформление, лучше ознакомиться с законодательной базой и быть уверенным в своем успехе.

💡 Видео

Не платить НАЛОГИ. Законный способ естьСкачать

Кто освобождается от уплаты транспортного налога?Скачать

Что грозит за неуплату транспортного налога?Скачать

Транспортный налог и иные налоги. Как не платить то, что не нужно платить. Уловка налоговиков.Скачать

Кому положены льготы на транспортный налог?Скачать

Что будет, если не заплатить транспортный налогСкачать

Что будет если не заплатить транспортный налог? | Реальность и последствияСкачать

Как не платить транспортный налог законноСкачать

Как заплатить меньше налогов? / Что будет делать налоговая, если нет денег на уплату налога?Скачать

Должен ли пенсионерам платить транспортный налог.Скачать

Налог на транспорт. Как сэкономить? Как правильно рассчитать транспортный налог? Бизнес и налоги.Скачать

Кому не надо платить транспортный налог. "Есть вопрос"Скачать

Как безболезненно платить большой транспортный налогСкачать

Как не платить налог и штрафы на автомобиль в 2022 годуСкачать

Пенсионеры не должны платить транспортный налогСкачать

Кто освобожден от уплаты транспортного налогаСкачать

Транспортный налог 2023: все измененияСкачать