Желание воплотить свои мечты в жизнь сейчас, а не через десятилетия, вполне понятно, так как время проходит, а жить хочется полноценно сегодня. Именно поэтому люди обращаются в финансовые организации за займом с целью приобретения недвижимости, транспортных средств, дорогих вещей и услуг.

Практически у всех граждан возникает вопрос, обязательно ли оформлять страховку при получении кредита в Сбербанке. Однозначного ответа на него не существует, так как он имеет объективную и субъективную стороны.

Чтобы разобраться в особенностях этого аспекта, необходимо ознакомиться с основными юридическими положениями, регламентирующими кредитные отношения клиентов, банков и страховых компаний.

- Обязательно ли оформлять страховку при получении кредита в «Сбербанк»

- В каких случаях необходимо оформлять полис

- Выгоднее со страховкой или без

- Условия страхования в «Сбербанк»

- Страховые риски

- Оплата полиса

- Сумма страховой защиты и размер выплаты

- Срок страхования

- Как воспользоваться страховкой по займу

- Можно ли отказаться от страхового полиса по займу

- Как отказаться от страховки в «Сбербанк» и вернуть деньги

- Необходимые документы

- Сумма возврата

- Кредитные страховки: как работают, какие обязательны и как их вернуть

- Страховка, обязательная по закону

- Страховки, важные с точки зрения банка

- Что даёт страховка, купленная с кредитом

- Окупаемость затрат

- Обязательна или нет страховка при кредите, законно ли страхование жизни при кредитовании

- Что такое страхование кредита

- Выдержка из закона

- Случаи, когда страхование обязательное, а когда нет

- Перечень банков, где страхование необязательно

- Условия страхования, прописанные в кредитном договоре

- Можно ли отказаться от страховки

- Законно ли расторжение договора банком при отказе от страховки

- Потребительский кредит — нужна ли страховка?

- Возможен ли отказ от страховки по кредиту?

- Что говорится о страховании в законодательной базе?

- Обязательное и необязательное страхование

- Как взять кредит без страховки или отказаться от нее?

- Может ли банк расторгнуть договор при отказе от страховки?

- Что такое страховка по кредиту и нужна ли она на самом деле?

- Страховка по кредиту

- Выгоды от страховки

- Страховщик. Банк. Заемщик

- Страховки по разным видам кредитов

- Отказ от страховки на практике

- Как отказаться от страховки по ранее полученному кредиту

- Отказ от страховки через суд

- 🎥 Видео

Обязательно ли оформлять страховку при получении кредита в «Сбербанк»

В соответствии с законом о защите прав потребителей, гражданам РФ нельзя принудительно навязывать приобретение какого-либо продукта. Полис тоже является продуктом и может быть куплен исключительно на добровольной основе.

Однако, при оформлении кредита в Сбербанке физическое лицо или индивидуальный предприниматель выступают в роли просителя, то есть, условия сотрудничества таковы, что обе его стороны находятся в неравном положении.

Защищая себя от рисков, связанных с возможной потерей выданных денег, сотрудники финансовой структуры настоятельно рекомендуют приобрести страховой полис. В большинстве случаев, это условие прописывается в договоре.

Страхование при кредите в Сбербанке осуществляется его дочерней компанией, что создает для клиентов определенные удобства, так как нет необходимости в поиске СК.

Если банк не уверен в платежеспособности клиента, а тот не хочет дополнительно платить за полис, то в выдаче кредита ему могут отказать. Для этого найдется масса уважительных причин, которым нечего будет противопоставить.

Таким образом, по закону страховка не обязательна, но фактически получить без нее потребительский кредит практически невозможно.

Это важно! В некоторых случаях банк может выдать ссуду без договора страхования, но с повышенной процентной ставкой. При таких условиях нужно сопоставлять суммы выплат и принимать оптимальное решение.

В каких случаях необходимо оформлять полис

Закон о кредитовании регламентирует вопросы обязательного и добровольного страхования граждан при получении займа.

Нормативный акт указывает на необходимость приобретения полиса в таких случаях:

- Покупка недвижимости (ипотека). Приобретение жилья в долг относится к категории рискованных продуктов. Это обусловлено высокой вероятностью его порчи, разрушения, снижения или повышения рыночной стоимости. Дополнительным аспектом является то, что в случае смерти заемщика его близкие родственники могут отказаться от наследства и погашения долгов усопшего.

- Приобретение транспортного средства. Здесь уровень рисков намного выше, так как техника может попасть в аварию, сгореть и просто быть угнанной. В дополнение к ОСАГО, клиенту настоятельно рекомендуется приобрести и КАСКО, чтобы полис покрыл ущерб не только потерпевшей от него стороны, но и владельца машины.

Важно! При наступлении страхового случая, на протяжении действия договора все материальные издержки покрываются за счет СК Сбербанк.

Выгоднее со страховкой или без

Заключая соглашение о получении займа, большинство граждан не задумываются, что дает страховка, считая это бессмысленной тратой денег. С одной стороны это верно, но только тогда, когда на протяжении всего срока с человеком и объектом залога ничего не случается. Здесь в выигрыше остается страховая компания, банк ничего не теряет, но и не приобретает.

Совсем другой расклад, при наступлении случаев, прописанных в соглашении.

https://www.youtube.com/watch?v=i-cCLn_L8Xw

Страховая программа распространяется на такие направления:

- Несчастный случай (болезнь, ранение, травма). Поскольку клиент лишен возможности зарабатывать и перечислять взносы по договору, до момента выздоровления это делает СК.

- Потеря работы. Если это произошло не по инициативе клиента, то обязанность гасить задолженность до последующего трудоустройства переходит к страховой компании. При этом, гражданин должен зарегистрироваться на бирже труда и быть готовым согласиться на первое предложение.

Обратите внимание! Сумма страховки может быть достаточно высокой, но она перекрывает несопоставимые по размеру риски. Кроме этого, без этого пункта договора ежемесячные взносы будут намного выше, это право банка защищать свои интересы.

Условия страхования в «Сбербанк»

Оформляя получение ссуды, клиенты СК Сбербанк получают от менеджеров различные предложения относительно добровольного страхования тех или иных рисков. Их количество зависит от цели получения ссуды и личности клиента. При этом, условия по обязательному и добровольному страхованию могут сильно различаться.

Так, компания предлагает включать в соглашение такие пункты:

- Титул. Позволяет банку вернуть вложенные средства, если клиент лишится права на недвижимость.

- Страхование жизни и здоровья. Полис покрывает получение инвалидности, временную нетрудоспособность, смерть.

- Недвижимость. Оформляется защита только несущих конструкций, но не отделки, мебели и вещей.

- Транспортные средства. В обязательном порядке приобретаются полисы КАСКО и ОСАГО.

- Потеря работы. Выплаты проводятся при наличии выписки из приказа и справки из центра занятости.

Важно! Решение о том, нужно ли страховать жизнь клиента, может быть настоятельно рекомендовано, если он находится в преклонном возрасте или имеет тяжелое заболевание.

Страховые риски

Ответ на вопрос, обязательно ли оформлять страховку при получении кредита в Сбербанке, является отрицательным, но в выдаче ссуды может быть отказано. Основанием служат риски, которые принимает на себя финансовая структура.

К ним относятся:

- утрата объекта;

- потеря права собственности;

- смерть заемщика;

- отсутствие возможности делать взносы при потере трудоспособности.

Учитывая большую вероятность наступления таких событий, банк предпочитает переложить ответственность за их компенсацию на страховщика, который, по статистике, остается в выигрыше от такого сотрудничества.

Оплата полиса

Заключение договора проводится после проверки личности заявителя и состояния его платежеспособности. Данное мероприятие осуществляется исключительно в офисе компании, так как требует обсуждения ряда нюансов, одним из которых является цена вопроса.

Процент страховки по кредиту в год в Сбербанке зависит от вида полиса и от величины займа:

- жизнь и утрата трудоспособности — 1,99%;

- потеря работы — 2,99%;

- утрата титула — 1,99%;

- индивидуальный подбор — 2,5%.

Обратите внимание! Независимо от того, какова стоимость страховки, она закладывается в размер ежемесячных взносов по кредиту. При этом, ее размер постоянно уменьшается пропорционально величине оставшегося долга.

Сумма страховой защиты и размер выплаты

Сумма выплат рассчитывается по каждому конкретному случаю и изначально прописывается в соглашении.

При этом, размер выплат ограничивается такими сроками и суммами:

- временная нетрудоспособность — 2000 р.;

- ипотека — полная рыночная стоимость;

- потеря работы — не более трех выплат;

- смерть — погашение остатка задолженности;

- ОСАГО — до 400 тыс. рублей;

- КАСКО — размер понесенного ущерба.

Обратите внимание! Если граждане оформили обязательное ОСАГО, но пожалели деньги на КАСКО, то ремонтировать свое авто они будут за свой счет.

Срок страхования

Взятие обязательств по выплате ежемесячных взносов на протяжении действия договора предполагает наличие постоянного дохода.

Поскольку нет гарантии, что человек не потеряет трудоспособность и вообще, доживет до окончания действия соглашения, то оно заключается на весь указанный в нем срок.

После перечисления последней суммы, оплата полиса автоматически прекращается, так как перестает существовать необходимость гарантии защиты объекта.

Как воспользоваться страховкой по займу

При наступлении страхового случая, нужно взять договор и еще раз его внимательно прочитать.

Если случившееся соответствует его условиям, а это может быть увольнение с работы, болезнь, то необходимо обратиться в СК с заявлением, к которому прикладываются подтверждающие бумаги.

В случае с дочерней компанией Сбербанка это очень удобно — по сути это одна организация, внутри которой не могут возникать разногласия и противоречия.

Важно! Страховой полис может стать полезным инструментом при наступлении чрезвычайных обстоятельств на протяжении кредитного периода.

Можно ли отказаться от страхового полиса по займу

Теоретически каждый гражданин может воспользоваться своим правом потребителя и отказаться от покупки полиса. Сделать это можно в разные промежутки времени, исходя из складывающихся обстоятельств.

https://www.youtube.com/watch?v=x0Wf6vnj0-E

Прежде чем брать кредит и подписывать страховое соглашение, нужно хорошо подумать, сопоставить риски, узнать, сколько процентов будут удерживать со страховкой и без нее.

Отказаться можно на этапе составления договора, устно заявив об этом сотруднику учреждения. Если после этого он откажется выдавать деньги, подать жалобу в офис центрального Банка РФ. Менеджеры не оформляют отказ на бумаге, чтобы доказать свою правоту, рекомендуется записывать разговор на телефон, что не противоречит закону.

После заключения соглашения клиент также может оформить отказ от страховки. При этом, добровольно составленный договор допускается разрывать в любой момент, а обязательный — только после окончательно погашенного займа, если действие полиса еще не истекло.

Внимание! В соглашении может быть пункт о том, что при аннуляции страховки автоматически повышается процентная ставка. Нужно внимательно читать бумагу, чтобы не навредить самому себе непродуманными действиями.

Как отказаться от страховки в «Сбербанк» и вернуть деньги

Чтобы отказаться от покупки полиса, нужно написать заявление на стандартном бланке, который есть в каждом офисе (образец). В бумаге нужно обосновано мотивировать причины своего решения. После написания отдать документ в делопроизводство и потребовать копию с отметкой о принятии. Если вопрос решен отрицательно, следует обратиться в ЦБ РФ, приложив к иску копию заявления.

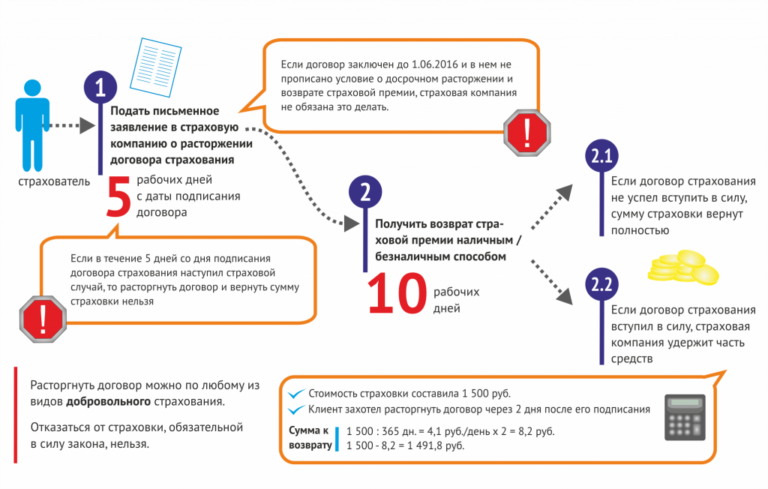

Другим вариантом аннуляции соглашения является обращение в СК в период охлаждения, который длится 14 дней с момента регистрации. В этом случае также потребуется подать заявление в дочернюю компанию. Она обязана вернуть всю сумму наличными или на банковскую карту.

Внимание! Нельзя отказаться от обязательной страховки, если выплаты производятся по графику и срок действия обоих договоров совпадает.

Необходимые документы

Для того, чтобы получить внесенные по страховке деньги обратно, необходимо обратиться в офис СК или к менеджеру банка, уполномоченному оформлять расторжения договоров.

При себе нужно иметь такие документы:

- паспорт;

- полис;

- кредитный договор;

- СНИЛС;

- справку о досрочном погашении долга.

На рассмотрение бумаг отводится 20 дней, после чего страховщик обязан провести возврат средств.

Сумма возврата

Сумма, которую может получить на руки клиент банка после отказа от полиса, определяется условиями соглашения и сроками обращения. Так, в течение месяца возвращаются все средства, за вычетом РВД и дней, в которые действовала страховка. Если заявление делается в период до 6 месяцев, СК возвращает половину суммы. После этого срока клиент может получить не более 25% вложенных денег.

Таким образом, вопрос о целесообразности страхования займа лучше решать сразу, при подписании договора. Это позволит найти оптимальный вариант кредитования и избежать потери денег.

dengi-i-biznes/kredit/obyazatelno-li-oformlyat-strakhou-pri-poluchenii-kredita-v-sberbanke.html

Видео:Страховка при получении кредита. Где могут обмануть? Советы адвоката Максима Петрова.Скачать

Кредитные страховки: как работают, какие обязательны и как их вернуть

Граждане покупают страховки, оформляя ипотеку, автокредиты, крупные кредиты наличными. Полисы приобретают даже к пластиковым картам, пытаясь защитить себя от мошеннических списаний. Однако не во всех ситуациях страховка обязательна.

Страховка, обязательная по закону

По закону обязательным является только страхование приобретаемой квартиры или загородного дома при ипотечном кредитовании.

Как поясняет директор департамента корпоративных продаж компании «Абсолют Страхование» Михаил Алексеев, страхование залоговой недвижимости от риска «повреждение» — квартиры, загородного дома или коммерческого помещения — является обязательным в рамках ФЗ «Об ипотеке (залоге имущества)».

Страховки, важные с точки зрения банка

Все другие страховки, приобретаемые с банковскими продуктами, с точки зрения законодательства — необязательные.

Однако большинство из них прямо влияют на риски невозврата кредита и, как следствие, предлагаются банками довольно настойчиво.

Например, если говорить о взносах по страхованию жизни заёмщика, полученных при участии посредников, 92% из них, по данным ЦБ, страховые получают именно через кредитные организации.

«У клиента есть опция отказаться от такого полиса, но надо понимать, что при этом цена кредита возрастёт на несколько процентных пунктов, — рассказывает начальник управления по работе с банками дирекции розничного бизнеса компании “Ингосстрах” Роман Варламов. — Потому что риски невозврата кредита (связанные, например, с тяжёлой болезнью клиента или угоном автомобиля) остаются для банка непокрытыми».

При оформлении ипотеки банк (помимо покупки страховки на имущество) предлагает оформить договор страхования жизни и потери трудоспособности заемщика.

Если этого не сделать, то к ипотечной ставке прибавится 1,5 процентных пункта, рассказал представитель пресс-службы банка «ДельтаКредит».

Если не страховать утрату права собственности на недвижимое имущество, то это ещё плюс 1 процентный пункт к ставке.

https://www.youtube.com/watch?v=yHSTH8FyCOg

С кредитами наличными ситуация аналогичная. Например, в Газпромбанке кредит наличными «Лёгкий» сроком на год на сумму 200 тысяч ₽ с договором страхования выдают под 11,8% годовых, без страхования — под 17,8%.

В банке «Санкт-Петербург» кредит наличными «Классический» на те же сумму и срок вам предложат по ставке 17% без оформления страховки или под 15,5% со страховкой жизни и здоровья заёмщика (данные кредитных калькуляторов банков на 20 мая 2021 года).

Читайте по теме: 7 вещей, которые нужно знать про страховку и кредит

При этом опрошенные Сравни.ру банки пояснили, что наличие или отсутствие страховки на саму возможность получения кредита не влияет.

Если со страховкой ставка по кредиту меняется значительно, руководитель портала «Вернёмстраховку.

РФ» Илья Афанасьев советует её приобрести — но не в банке, а напрямую у страховщика, который входит в список аккредитованных кредитной организацией страховых компаний: там цена может быть ниже.

«Можно также купить страховку, а потом от неё отказаться, — напоминает Афанасьев. — Это работает со всеми страховками, кроме обязательной по ипотеке».

Что даёт страховка, купленная с кредитом

По словам Михаила Алексеева из «Абсолют Страхования», наиболее часто к компенсации какого-либо ущерба и погашению кредитной задолженности за счёт страхования прибегают в случаях автокаско, личного страхования заёмщиков, страхования залогового имущества от пожара и прочих опасностей. «Если посмотреть на уровень выплат по “кредитным” рисковым страховым продуктам, то, например, по данным, предоставляемым страховщиками в ЦБ, уровень выплат может составлять и до 30–50% от собираемых премий», — рассказывает Алексеев.

Например, коэффициент выплат (отношение произведённых выплат к собранным взносам) по автокаско в 2021 году составил 50%, следует из отчёта ЦБ по страховому рынку — хотя годом ранее он был несколько выше. (В целом за счёт более высоких темпов прироста взносов по сравнению с темпами прироста выплат коэффициент выплат по страховому рынку за год сократился на 4,5 процентных пункта — до 35,3%.)

По статистике СК «Сбербанк страхование жизни», за I квартал компания урегулировала 11,5 тысячи страховых случаев с заёмщиками (физическими лицами, по индивидуальным договорам), выплатив более 1,14 миллиарда ₽. Около 80% страховых случаев, по которым происходили выплаты в рамках кредитного страхования, были связаны с серьёзными заболеваниями (из них 34% — с сердечно-сосудистыми).

Роман Варламов из «Ингосстрах» рассказал, что в 2021 году только по страхованию рисков несчастного случая и болезней при ипотечном кредитовании «Ингосстрах» выплатил почти 100 миллионов ₽ страховых возмещений.

В целом по рынку выплаты по страхованию от несчастных случаев и болезней за прошлый год выросли на 14,2% — до 16,4 миллиарда ₽, по страхованию жизни заёмщика — на 79,2%, до 6,9 миллиарда ₽ (данные ЦБ).

Окупаемость затрат

Представитель пресс-службы Русфинанс Банка приводит такой пример: при оформлении полиса каско на новый автомобиль стоимостью 1 миллион ₽ стоимость такого полиса составит порядка 35 000–40 000 ₽.

«При этом автолюбитель будет застрахован от затрат в случае ущерба, причинённого в результате ДТП, — говорит эксперт.

— А при угоне или в случае, если автомобиль не подлежит восстановлению, страховая компания выплатит полную стоимость транспортного средства».

Выбрать полис Каско на автомобиль

Калькулятор Сравни.

ру

Если человек оформляет ипотечный кредит и вместе с ним страхование рисков несчастного случая и болезней на сумму кредита, получает инвалидность и не может более обслуживать кредит, страховщик выплачивает банку размер ссудной задолженности по кредиту, а оставшуюся часть страховой суммы, если она есть, перечисляет страхователю или его наследникам. При этом и клиент, и его семья сохраняют право собственности на квартиру при погашенном кредите.

«Избыток» страховой суммы возникает тогда, когда клиент оплатил страховую премию, а затем в течение года досрочно частично погасил кредит, объясняет Роман Варламов из «Ингосстраха». «Если клиент заплатил нам премию из расчёта суммы кредита 3,5 миллиона ₽, мы заплатим в банк 3,5 миллиона ₽.

Если при этом в течение года (до возникновения страхового случая) он досрочно погасил 1,5 миллиона ₽, тогда мы заплатим в банк 2 миллиона ₽, а ещё 1,5 миллиона вернём клиенту или его наследникам.

Если же он заплатил нам премию исходя из остатка по кредиту в 2 миллиона ₽, то при убытке и без досрочных погашений мы перечислим банку 2 миллиона ₽», — приводит примеры Варламов.

https://www.youtube.com/watch?v=oM4NkbyyRVE

При этом в случае с автомобилем страховки работают иначе: при аварии страховщик покрывает стоимость ремонта у дилера (не платит банку), а клиент продолжает оплачивать кредит.

Как работает страховка от потери работы

Некоторые компании предлагают оформить страховку от потери работы. В случае если заёмщик теряет работу по согласованным в полисе условиям, ему необходимо встать на биржу труда и предоставить страховщику информацию об этом.

«Далее, по истечении согласованной временной франшизы (3–6 месяцев) страховщик начинает компенсировать банку аннуитетные ежемесячные платежи по кредиту вместо клиента, — рассказывает Роман Варламов.

— И делает это на протяжении срока, также согласованного в полисе, например, в течение 6–9 месяцев».

У клиента, таким образом, есть время на то, чтобы найти работу и восстановить свой доход. Важно иметь в виду, что добровольный уход и увольнение «по соглашению сторон», как правило, не покрывается, чтобы избежать мошеннических выплат.

«Ингосстрах» начал продажи данного продукта недавно, поэтому анализировать статистику пока рано, рассказывает Варламов, однако по рынку выплаты точно есть. Например, СК «Сбербанк страхование жизни» в первом квартале 2021 года произвела около 1000 выплат в качестве регулярных взносов по кредитам в связи с потерей заёмщиками работы, сообщала компания.

«Единственное “узкое место” такой страховки — это понимание клиентами принципа работы такого страхования», — говорит Варламов.

Вернуть можно любую страховку, кроме:

- ВЗР (туристической страховки);

- «Зелёной карты» (ОСАГО для иностранца);

- профессиональной страховки (нотариусов, аудиторов и пр.);

- медицинской страховки (в случае если вы не гражданин РФ и приобрели эту страховку, чтобы получить разрешение на работу);

- обязательной страховки недвижимости при ипотечном кредитовании. Читайте по теме: Инструкция: как вернуть навязанную страховку

Отказаться от договора страхования можно в «период охлаждения», который длится 14 дней после приобретения страховки. При этом неважно, по какой схеме заключён договор страхования: индивидуальной или коллективной (когда человека присоединяют к программе, уже действующей между банком и страховой).

«В зависимости от условий договора в период охлаждения можно вернуть либо всю сумму целиком, либо за вычетом тех дней, которые клиент был застрахован», — рассказывает директор по правовым вопросам СК «Росгосстрах Жизнь» Александр Козинов. Однако в такой ситуации банк может поднять ставку по кредиту.

Такое право кредитной организации прописано в ФЗ «О потребительском кредите (займе)».

При досрочном погашении кредита с оформленными страховками есть два сценария развития событий — какой будет реализован, зависит от конкретного банка.

«В кредитном страховании жизни страховая сумма привязана к сумме кредита, и при первом сценарии, если человек досрочно гасит кредит, получается, что страховая сумма обнуляется: кредит равен 0 — и страховая сумма стала 0, то есть возвращать нечего», — рассказывает Александр Козинов.

Второй сценарий: кредит погашен, но страховая защита продолжает действовать до конца срока, на который оформлен договор. Тогда премия к возврату рассчитывается пропорционально неистёкшему периоду страхования (как правило, в днях).

Возможно, что страховщик удержит и свои расходы на ведение дела.

«Разумеется, в каждой программе банковского страхования могут быть свои специальные условия, влияющие на способы и механизмы прекращения страхования», — добавляет Роман Варламов.

Екатерина Аликина, коллаж — Ламия Аль Дари

Видео:ПОГОВОРИМ О ДЕНЬГАХ: Обязательно ли оформлять страховку при получении кредитаСкачать

Обязательна или нет страховка при кредите, законно ли страхование жизни при кредитовании

При заключении кредитного договора сотрудники банка предлагают (и даже навязывают) своим клиентам страхование кредита, аргументируя тем, что это обязательное условие для получения денежных средств. Попробуем разобраться так ли это на самом деле, что будет если отказаться от страхования кредита и каким способом его избежать, чтобы в конечном итоге получить деньги.

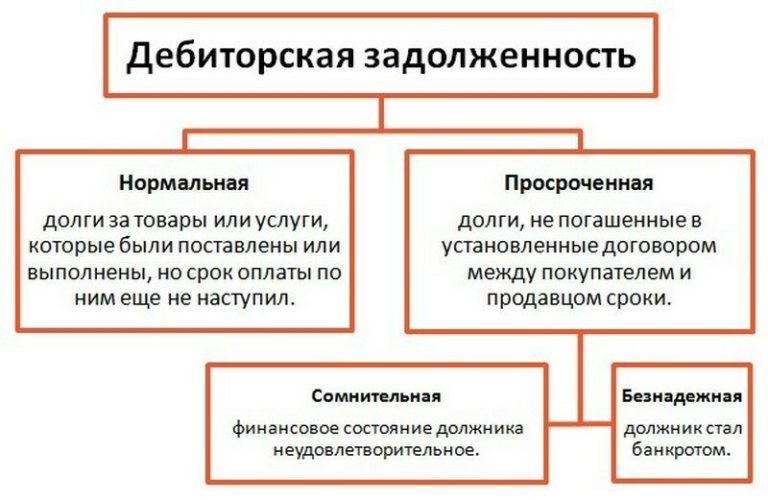

Что такое страхование кредита

Основная задача кредитного страхования заключается в том, чтобы защитить банк от возможного риска потерять денежные средства при выдаче кредитов населению. Данный способ позволяет снизить процентную ставку, под которую выдается кредит, так как в случае если заемщик не сможет самостоятельно погасить задолженность, за него это сделает страховая компания.

Выдержка из закона

Страховая деятельность в банковской сфере регулируется следующими нормативными правовыми актами:

- федеральным законом «О потребительском кредите (займе)» (ФЗ № 353 от 21 декабря 2013);

- Гражданским кодексом РФ (статья 935);

- законом РФ «О защите прав потребителей» (статья 16);

- федеральным законом «Об ипотеке (залоге недвижимости)», статья 31 (ФЗ № 102 от 16 июля 1998).

Случаи, когда страхование обязательное, а когда нет

Статья 935 Гражданского кодекса РФ гласит, что страхование жизни и здоровья – это добровольное право каждого человека, а в законе «О защите прав потребителей» сказано о том, что запрещено связывать получение одних товаров (сюда можно отнести кредит) обязательным приобретением других (страховой полис). Однако сотрудники банка настаивают на том, что оформление страхового полиса является обязательным условием получения кредита.

https://www.youtube.com/watch?v=CZfCrj_bn80

Рассмотрим основные типы страхования, с которыми сталкивается клиент при обращении в банк.

- Страхование жизни и здоровья. Это самый распространенный тип страхования, предлагаемый банками, при котором в случае смерти заемщика (или потери им трудоспособности), страховая компания возместит выданные банком денежные средства. Стоимость полиса в среднем составляет от 10 до 15 % от общей суммы кредита. Выбирая данный тип страхования необходимо внимательно подойти к выбору страховой компании, ведь условия, при которых происходит выплата могут отличаться.

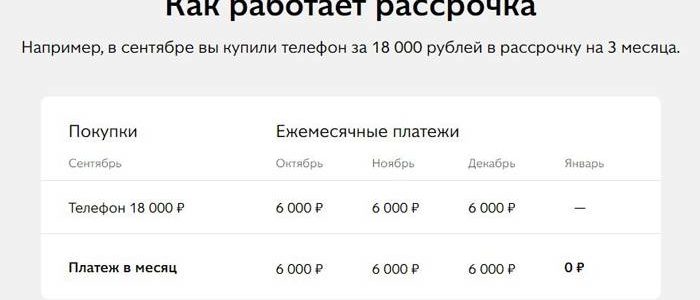

- Страхование от потери работы. В случае потери работы страховая компания в течение определенного срока (зависит от выбранной программы, в среднем 6 месяцев) будет ежемесячно погашать задолженность перед банком. Данный тип страхования выглядит очень заманчиво, однако мало кто знает, что под потерей работы страховые компании понимают увольнение при ликвидации организации или сокращении штата. Если же заемщик уволился по собственному желанию или в связи с нарушением трудовой дисциплины (что является самыми распространенными способами потерять работу), то выплату он не получит. Стоимость полиса в среднем составляет от 1 до 5% от общей суммы кредита.

- Ответственность заемщика за невозврат кредита. В случае если заемщик не выплатил долг банку, то вместо него это сделает страховая компания (наиболее редко встречающийся тип страхования, поскольку не выгоден ни одной из сторон из-за высокой стоимости).

- Титульное страхование. В случае если клиент по незнанию приобрел имущество, право собственности на которое принадлежит другому человеку (незаконные сделки с жильем), страховая компания выплатит банку стоимость данного имущества. Этот тип страхования чаще всего применяется при ипотечном кредитовании. Стоимость полиса в среднем составляет от 0,5 до 1 % от общей суммы кредита.

Можно заметить, что данные типы страхования оказывают влияние на жизнь и платежеспособность заемщика, и только ему решать, хочет ли он защитить себя от вышеперечисленных страховых случаев (смерть, потеря работы, невозврат долга).

Однако есть еще один тип страхования, который напрямую связан с деятельностью банка:

- Страхование имущества, под залог которого берется кредит. Данный тип страхования в основном используется при ипотечном кредитовании и является обязательным (данное требование закреплено статьей 31 федерального закона «Об ипотеке»). До момента выплаты денежных средств имущество принадлежит банку, у которого должна быть гарантия того, что с его имуществом ничего не случится. Стоимость данного вида страхования в среднем составляет от 0,5 до 1 % от стоимости жилого помещения.

Таким образом, большинство страховых случаев являются добровольными, исключение составляет лишь страхование имущества, ведь оно до момента погашения кредита принадлежит банку.

При этом следует помнить, что страхование — это гарантия банка на то, что в случае возникновения проблем с заемщиком, он сможет получить свои деньги назад.

Именно страхование позволяет банку снижать процентную ставку, под которую он выдает денежные средства.

В случае же если такой гарантии нет, банк имеет полное право повышать процентную ставку, либо под любым другим благовидным предлогом отказать в выдаче кредита.

Перечень банков, где страхование необязательно

Практически любой крупный банк может иметь несколько разных кредитных программ, в том числе и без необходимости оформления страховки.

Такие программы есть у Альфа-банка, Тинькофф-банка, Райффайзен банка, СКБ банка, ЮниКредит банка, Сбербанка, Touch Bankа, банка «Открытие», Почта банка, Совкомбанка.

Однако стоит быть готовым к тому, что процентная ставка по такому кредиту может быть выше, а сумма займа меньше.

Информацию обо всех кредитных программах можно получить на официальных сайтах, а также в офисах банка.

Условия страхования, прописанные в кредитном договоре

Первым делом при заключении кредитного договора необходимо определиться, является ли оформление страхового полиса обязательным.

Если это не ипотечный кредит, связанный с залоговым имуществом, то заключение страхового договора добровольное право каждого человека.

В этом случае об отказе от страховки необходимо сообщить сотруднику банка до подписания договора, и совместно с ним подобрать ту программу кредитования, которая устроит обе стороны.

https://www.youtube.com/watch?v=lnrPPdruYk0

Если же заемщик решил воспользоваться договором страхования, необходимо выяснить какую форму страхования предлагает банк. Выделяют коллективное и индивидуальное страхование.

- При коллективном страховании банк самостоятельно заключает договор с той или иной компанией и предлагает всем клиентам, обратившимся за получением кредита, присоединиться к данному договору. Эта форма страхования является максимально невыгодной для заемщика, так как не позволяет расторгнуть договор, получить возврат денежных средств при досрочном погашении кредита. Это связано с тем, что застрахованным лицом является банк, и только он имеет право менять условия страхования.

- При индивидуальном страховании заемщик сам выбирает страховую компанию, с которой заключает договор, может его расторгнуть, а также получить страховую выплату при досрочном погашении задолженности.

Следующее, на что необходимо обратить внимание – есть ли в кредитном договоре пункт о том, что в случае невыполнения обязательств по страхованию (расторжение страховки раньше, чем через 30 дней), банк имеет право поднять процентную ставку и даже его расторгнуть.

Можно ли отказаться от страховки

Согласно федеральному закону «О потребительском кредите (займе)» клиент может отказаться от оформления страхового полиса (за исключением страхования имущества, под залог которого берется кредит), однако это может привести к тому, что процентная ставка вырастет, или клиенту откажут в выдаче кредита под другим благовидным предлогом.

Так что же делать, если банк заставляет брать страховку? В случае если это страхование имущества, под залог которого берется кредит (ипотека), то отказаться от страховки не получится. В остальных случаях все на усмотрение клиента. Но для начала необходимо решить, так ли не нужна страховка, как кажется.

В связи с ужесточением требований к страховым компаниям страховой полис стал хорошим способом защитить себя и своих близких от непредвиденных ситуаций. При долгосрочном кредите страхование жизни и здоровья является достаточно оправданным вложением средств.

Однако если заемщик твердо решил отказаться от страховки, но при этом боится, что ему могут отказать в выдаче кредита или увеличить процентную ставку, можно расторгнуть страховой договор после подписания договора с банком.

В страховом законодательстве используется такое понятие как период охлаждения. Это время, в течение которого можно без проблем отказаться от ненужного страхового полиса (на сегодняшний период охлаждения составляет 14 дней с момента подписания договора страхования).

Для того чтобы получить возврат денежных средств необходимо обратиться в страховую компанию с заявлением об отказе от договора страхования. При этом следует помнить, что сумма возврата страховки будет меньше на то количество дней, которые прошли с момента оформления страхового полиса.

Важный момент – период охлаждения не распространяется на коллективное страхование.

Также, при досрочном погашении кредита можно обратиться в страховую компанию для возврата денежных средств (за исключением коллективного страхования).

Законно ли расторжение договора банком при отказе от страховки

Формально банк не может расторгнуть кредитный договор при отказе от оформления страхового полиса. Однако следует понимать, что страховой договор – это своего рода гарант того, что кредит будет возвращен в банк. В случае отказа от оформления страховки банк, чтобы защитить себя, имеет право поднять процентную ставку, под которую выдает кредит.

Для этого в кредитном договоре прописывается пункт о том, что в случае не выполнения обязательств по страхованию, банк имеет право поднять процентную ставку и даже расторгнуть договор.

Потребительский кредит — нужна ли страховка?

При получении потребительского кредита страховка не нужна, однако ничто не может помешать банку отказать в выдаче кредита (под любым благовидным предлогом).

Советы юристов по кредиту и страховкам (видео):

Страхование в банковской сфере — это возможность минимизировать риск невозврата денежных средств, а также способ выдавать кредит под более низкую процентную ставку. При этом страховка является добровольной, и при желании от нее можно отказаться (исключение — страхование имущества, под залог которого берется кредит при ипотеке).

Если же банк, в котором заемщик планирует брать кредит, настаивает на оформлении страхового полиса, его либо можно оформить, а потом беспроблемно расторгнуть в течение 14 дней, либо подобрать другой более лояльный банк. При этом стоит помнить, что страхование выгодно не только банку, но и заемщику, так как позволит защитить себя и своих близких в случае невозможности погашения кредита из-за непредвиденной ситуации.

https://www.youtube.com/watch?v=x2ByNNkyuMU

Ваш репост и оценка статьи:

Видео:Страховка при кредитах: новые хитростиСкачать

Возможен ли отказ от страховки по кредиту?

Страхование кредита предусматривает выплату определенной суммы при наступлении страхового случая. В некоторых банках это обязательная мера, без которой невозможно получить кредит.Интересно знать:

1 июня 2021 года в России были приняты новые правила добровольного страхования.

Они касаются и оформления страховки по кредиту.

Нововведения еще больше запутали граждан, которые задавались вопросом: обязательна ли страховка при получении кредита? Поэтому не помешает разобраться, обязательна или нет страховка при кредите, можно ли от нее отказаться, и как быть, если банк ее навязывает.

Что говорится о страховании в законодательной базе?

Согласно указанию Центробанка России от ноября 2015 года, страховщики обязуются предусмотреть возможность отказа от добровольного страхования в течение 5 рабочих дней после заключения договора. Подобное указание распространяется на все виды страхования, включая кредитное.

Помните!

Банки и страховые компании обязаны соблюдать данное предписание, так как их деятельность регулируется законом. Отказ от соблюдения установленных требований – преступление. Указание вступило в силу 1 июня 2021 года. Согласно ему, страховая компания обязана аннулировать договор и возместить сумму, потраченную на страховку, в течение 10 рабочих дней.

Сумма возмещения составляет 100%. Однако из нее вычитаются страховые платежи за дни использования.На практике

Если Вы отказались от страхования спустя 3 дня после подписания договора, то Вам вернут сумму за вычетом этих 3 дней. Также законодательством предусмотрено то, что ни один банк не имеет права навязывать страхование. Об этом идет речь в законе «О защите прав потребителей».

Если же страховка навязана, заемщик имеет право обратиться в суд с иском. Выходит, что можно отказаться от страховки по кредиту после его получения.

Обязательное и необязательное страхование

Закон гласит, что страхование жизни – это добровольное решение заемщика. Исходя из этого, страховку можно брать по желанию. К сожалению, на практике все иначе: банки в добровольно-принудительном порядке заставляют клиентов взять страховку при получении следующих видов кредитов:

• Потребительские;• Ипотечные;

• Автомобильные.

Чтобы получить кредит на выгодных условиях, клиенту нужно оформить страхование жизни и здоровья, потери работы, порчи имущества или КАСКО. Все это требуется для снижения рисков банка. Ведь при наступлении страхового случая (потери жизни, здоровья или трудоспособности) страховая компания погасит кредит или его часть.

Если рассматривать страхование с этой стороны, то оно выгодно не только банку, но и заемщику.Из вышеперечисленного списка обязательной является страховка для приобретаемого имущества: недвижимости или автомобиля.

Помните!

Банк имеет право потребовать оформление страхования транспортного средства, согласно закону 935 ГК РФ, а также недвижимости – исходя из статей закона «Об ипотеке». Жизнь и трудоспособность заемщик страхует по желанию.

Как взять кредит без страховки или отказаться от нее?

Эффективнее отказаться от страховки до момента заключения договора. В нем есть специальный пункт, в котором идет речь о страховании и последствиях отказа. 80% российских банков готово выдать кредит без страховки, но на иных условиях. А именно:

• По завышенной ставке;• С ограниченным кредитным лимитом;

• На небольшой срок.

Отказ от страховки увеличивает размер переплаты в среднем на 2-3 пункта.Интересно знать

Только в 10% случаев отказ от страхования никак не отражается на параметрах кредита.

На уловки с изменениями ставок идут практически все банки, даже Сбербанк и ВТБ24. Отказаться от страховки можно и после подписания договора. На это есть законные основания, которые были рассмотрены выше.

Для отказа необходимо собрать следующие документы:

• Заявление об отказе от договора страхования;• Копию договора;• Чек или платежное поручение для доказательства оплаты страховой премии;

• Копию паспорта страхователя.

Пакет документов можно лично передать в офис страховщика или отправить по почте заказным письмом с описью вложения. Важные особенности!

В работе почтовой службы часто случаются сбои.

Поэтому, чтобы быть уверенным в своевременной доставке документов, лучше самостоятельно отнести их в офис страховой компании или банка – в зависимости от того, где именно была оформлена страховка. Срок страхования прерывается, как только страховщик получает заявление.

Далее в течение 10 рабочих дней компания должна выплатить компенсацию. На практике

Банки и страховые компании не спешат возвращать компенсацию. Нередко они растягивают процедуру на 1-2 месяца.

Чтобы избежать этого, по истечении 10 дней с момента подачи заявления обратитесь в компанию с новым запросом. Решив вернуть страховку, нужно набраться терпения и упорства.

Может ли банк расторгнуть договор при отказе от страховки?

Нет, если договор уже был заключен. Отказ от страхования, произведенный по закону, — это не причина для расторжения кредитного договора.

Практика показывает, что банки не отказывают в кредитовании и тем, кто еще не заключил договор, но не хочет страховать жизнь. Как было написано выше, единственное, с чем столкнутся такие клиенты – изменение параметров кредитования.

Отказаться от страховки на этапе заключения договора или после – гораздо проще, чем вернуть средства после выплаты кредита.

Видео:Стоит ли брать страховку на кредитСкачать

Что такое страховка по кредиту и нужна ли она на самом деле?

Кредиты, как правило, берутся в тот момент, когда семейный бюджет не выдерживает уровень необходимых расходов. Соответственно, кредитный продукт подбирается оптимально подходящий по срокам и ежемесячной кредитной нагрузке. И вот при оформлении кредита, особенно на большие суммы, заемщик сталкивается с проблемой «обязательного» страхования займа.

Его настойчиво предлагают менеджеры банка. Здесь мы расскажем что такое страховка по кредиту и такли она нужна на самом деле. Отличная возможность обезопасить себя и своих родных в случае наступления непредвиденных обстоятельств или же это очередная уловка кредитного учреждения, которое купирует свои риски и получает большую прибыль?

Страховка по кредиту

Прежде всего, это страховой продукт, который предоставляет страхования компания заемщику. Он предполагает, что при наступлении страхового случая, страховщик берет на себя обязательства помочь клиенту вернуть денежные средства банку. Эти положения вступают в силу сразу после подписания заемщиком договора со страховщиком и получением специального полиса.

Рекомендуем почитать: Что будет если не платить кредиты

https://www.youtube.com/watch?v=pcVwfbVzlqI

Предполагается несколько страховых ситуаций:

- временная или постоянная потеря трудоспособности в связи с ухудшением здоровья;

- риски для жизни заемщика;

- потеря прав на собственность;

- природные катаклизмы, техногенные катастрофы и стихийные бедствия;

- потеря места работы.

Выгоды от страховки

Казалось бы, такое предложение – это великолепная возможность обезопасить себя в непредвиденной ситуации. Но, как известно, «не все красиво, что блестит». Как минимум, за ссуду заемщик заплатит больше денег, чем планировал, подбирая оптимальный кредитный продукт.

по теме:

В то время как банковское учреждение учитывает все свои риски и включает их в текст договора по кредиту. Поэтому сначала необходимо скрупулезно изучить документ, обратив внимание на положения о рисках и обговорить данный вопрос с менеджером банка. Таким образом, предлагая страховку, банк старается обезопасить себя по максимуму, если заемщик не сможет оплачивать кредит.

Страховщик. Банк. Заемщик

Необходимо понимать, что кредит со страховкой может быть двух видов:

- страхование незакрытого кредита;

- страхование ответственности клиента за незакрытый кредит.

В первом случае страховщиком будет являться непосредственно сам банк. Во втором – договор заключается между заемщиком и страховой компанией. Но в обоих случая страхуется ответственность кредитополучателя за полное и своевременное выполнение договорных обязательств.

Смысл страхования в том, что если заемщик не сможет погашать кредит, страховщик возместит банку понесенные убытки. Денежные средства возвращаются в размерах от 50 до 90% от непогашенной суммы, включая проценты.

Страховки по разным видам кредитов

Как известно, кредитные продукты бывают разные: ипотека, автокредит, потребительский кредит и другие. Понятно, что каждый из них предполагает различные типы страховок. Правомерен вопрос, зачем страховать небольшой потребительский кредит?

Смысл здесь в том, что страхованию будет подлежать не имущество, а трудоспособность и платежеспособность заемщика. А этот вид страхования нельзя назвать финансово доступным. В отдельных случаях проценты по страховке могут составить треть от объема тела кредита.

Гражданин имеет полное право отказаться от такой страховки уже во время оформления кредитного договора. И это в полной мере соответствует законодательству РФ, а именно 935 статье ГК, согласно которой человек не обязан страховать здоровье и жизнь.

Но вот от страховки залога гражданин РФ отказаться не сможет, в соответствии со статьей 31. Она предполагает обязательное страхование имущества, причем за свой счет. Страхование осуществляется в полной стоимости, учитываются, как повреждения, так и утрата. Так формулирует проблему законодательство.

Отказ от страховки на практике

Но на деле происходит несколько иначе. Если заемщик отказывается от «добровольного» страхования по кредиту, ему просто отказывают в займе. Или предлагают воспользоваться другим кредитным продуктом, который в качестве компенсации рисков предполагает высокую процентную ставку.

по теме:

Причем разница между запрашиваемым заемщиком продуктом и предлагаемым ему банком может составить 12% в год. А также существенно увеличивается комиссия за выдачу клиенту кредита.

Парадоксальность ситуации понимается при подсчетах, когда становится понятно, что выгодней взять кредит со страховкой. Поэтому очень много заемщиков, кому, практически, навязали страховку по кредиту.

Как отказаться от страховки по ранее полученному кредиту

Отказ от страховки после получения кредита вполне возможен в отдельных случаях, причем, практически, без потерь. Например, для тех, кто не согласен с внезапным увеличением процентной ставки по действующему кредитному договору.

Почитайте также: Как расторгнуть кредитный договор с банком

Кредитная организация вряд ли сможет настаивать на страховании. Если в тексте договора изначально не было прописано положение о возможных изменениях в случае отсутствия страховки у клиента, то банк не вправе предпринимать односторонние действия, если иного не прописано в законодательстве.

Отказ от страховки через суд

И наконец, крайняя ситуация — если вы решили отказаться от страховых выплат, но банк не был согласен с вашим решением и вы подписали страховой договор. Как вернуть деньги в этом случае? В этом случае ваше несогласие может быть урегулировано в суде.

Для этого необходимо собрать пакет документов, один из которых будет представлять собой претензии и просьбу о возвращении денежных средств. Обращаясь в суд, вы должны понимать, что ФАС и Роспотребнадзор регулярно поднимают проблему превышения своих полномочий банками, когда те навязывают страховки свои клиентам. И суд это обязательно учтет.

Главное, что заемщик должен помнить, обращаясь в банк, что своих гражданских прав, которые ему гарантирует Конституция РФ, он не теряет. Тогда вас никто не заставит взять те услуги, в которых вы не нуждаетесь.

🎥 Видео

Взяли кредит, как вернуть страховку в 2024 году?Скачать

Страховка при получении кредита: зачем нужна и можно ли отказатьсяСкачать

При оформлении кредита банк навязывает страховку? #юрист #правачеловека #юристонлайнСкачать

Страховка не нужна! Возврат страховки по кредиту – как отказаться от страховки после 14 дней.Скачать

Отказ от страховки при оформлении кредитаСкачать

Отказ от страховки по кредиту: Когда можно? Что нужно? И стоит ли вообще это делать?Скачать

КАК НА*БАТЬ БАНК СО СТРАХОВКОЙ ПРИ ВЫДАЧЕ КРЕДИТА. Лайфхак от юристаСкачать

Закрыл кредит досрочно? Верни страховку!Скачать

Понятный юрист. Страхование при получении кредитаСкачать

Что будет если отказаться от страховки по кредиту? #страховка #кредитыСкачать

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Нужно ли брать страховку при получении кредита.Скачать

Как отказаться от навязанной страховки при получении кредита в банке?Скачать

На что нужно обратить внимание при получении кредитаСкачать

Нужно ли брать страхование жизни при ипотеке?Скачать

Страховка кредита. Стоит ли оформлять? #shortsСкачать