Когда дело доходит до оформления кредита, заемщик вправе выбрать удобную схему начисления процентов. Существует множество критериев, которые нужно учесть в процессе согласования условий сделки.

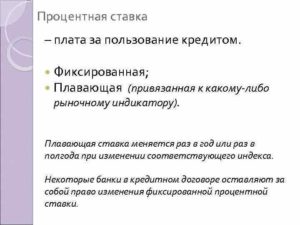

Одним из основных параметров является ставка, поскольку от ее размера зависит не только сумма ежемесячных взносов, но и совокупная переплата по кредиту.

Если процентные отчисления изменяются в течение срока кредитования с учетом прописанных договором условий, спрогнозировать конечную стоимость займа практически невозможно. Во избежание проблем с платежами стороны могут договориться об использовании фиксированной ставки.

- Как выбрать схему начисления процентов по кредиту?

- На уровень процентной ставки влияет

- Что означает фиксированная процентная ставка?

- Преимущества фиксированной процентной ставки

- Как оформить кредит с фиксированной ставкой?

- Алгоритм оформления кредита с постоянной ставкой

- Способы снижения фиксированной ставки

- Плавающая и фиксированная процентная ставка по кредиту

- Изменяющаяся ставка по кредиту

- Переменные величины плавающей ставки

- Особенности изменяющейся ставки

- Плюсы и минусы изменяющихся процентов

- Фиксированный размер ставки по кредиту

- Условия по ипотеке

- Облигации

- Плавающая и фиксированная ставки по кредиту, в чем из разница

- Плавающая или фиксированная процентная ставка?

- Формула для расчета плавающей процентной ставки

- Какой вариант выбрать?

- Фиксированная ставка по ипотечному кредиту (пример)

- Фиксированная и плавающая процентная ставка: в чем отличия и что выгоднее для клиента?

- Фиксированная ставка

- Плавающая ставка

- Комбинированная ставка

- Основные отличия друг от друга

- Какая ставка выгодна для клиента

- Плавающая процентная ставка — что это такое и как она рассчитывается?

- Что такое плавающая процентная ставка?

- Кредиты по плавающим ставкам

- Ипотека по плавающей ставке

- Особенности плавающих процентных ставок

- Как изменяется и рассчитывается

- Переменные составляющие

- Плюсы и минусы

- Переменная ставка АИЖК

- В чем отличия от фиксированной ставки

- 🎦 Видео

Как выбрать схему начисления процентов по кредиту?

Прежде чем приступить к каким бы то ни было действиям, связанным с оформлением кредитного продукта, рекомендуется внимательно ознакомиться с доступными на рынке предложениями.

Как выбрать схему начисления процентов по кредиту

Подбор процентной ставки – это чрезвычайно важный вопрос, который решается в индивидуальном порядке с учетом сопутствующих параметров сделки. Обычно финансовые учреждения настаивают на фиксированных ставках.

За счет четко проработанных условий сделки регулярные выплаты держатся на стабильном уровне. К тому же эксперты отмечают отсутствия риска колебания процентов.

Постоянные ставки способны обеспечить комфортные условия для планирования процесса погашения образовавшейся задолженности.

На уровень процентной ставки влияет

- Размер займа.

- Продолжительность сделки.

- Предоставленный пакет документов.

- Состояние кредитной истории.

- Участие в программе лояльности.

- Наличие обеспечения.

Снизить переплату по кредиту можно за счет предоставления дополнительных гарантий.

- Во-первых, на этапе скоринга заемщику нужно предоставить расширенный пакет документов, указав при составлении заявки достоверные личные данные.

- Во-вторых, при согласовании параметров сделки можно предложить обеспечение с помощью залога или поручительства.

- В-третьих, неплохим вариантом для снижения ставки является получение полиса, но размер регулярных платежей, скорее всего, возрастет за счет осуществления страховых взносов.

Если заемщик отдает предпочтение безопасности платежей в процессе погашения кредита, следует выбрать фиксированную схему начисления процентов.

Подписывая кредитное соглашение с неизменной ставкой, стороны избавляются от риска стремительного повышения или снижения уровня платежей. Кредиты с плавающей ставкой обходятся заемщику дешевле, нежели займы с четко прописанными процентными отчислениями.

Однако изменение платежей невозможно предугадать, поэтому клиент может столкнуться с повышением переплаты.

Что означает фиксированная процентная ставка?

Что значит не фиксированная ставка

Оптимальный размер кредита определяется финансовым учреждением на этапе изучения информации из заявки.

Обычно учитываются уровень платежеспособности, участие в программе лояльности и состояние кредитной истории, но изредка выбор фиксированной или плавающей процентной ставки зависит от пожеланий клиента.

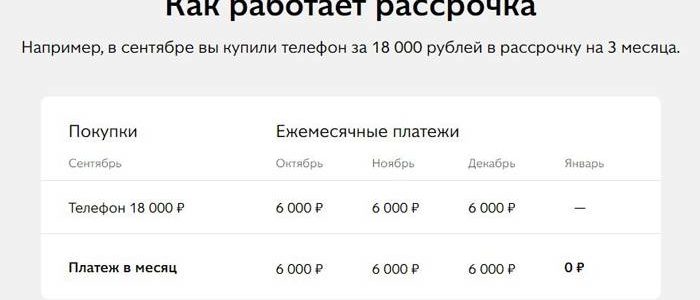

В рамках некоторых программ кредитования допускаются только заранее согласованные платежи. Например, рассрочки, быстрые займы, потребительские и товарные кредиты не предполагают изменение процентных начислений.

Фиксированная процентная ставка – это обязательный платеж за использование кредитного продукта, который не изменяется в течение определенного периода времени или на протяжении всего срока действия кредита.

Она согласовывается в самом начале сотрудничества между заемщиком и кредитором, поэтому не изменяется с учетом рыночной конъюнктуры.

Коррекция процентных начислений допускается только по согласованию сторон при возникновении острой потребности в пересмотре исходных платежей.

Для обновления ставки нужно составить дополнение к подписанному сторонами договору, после чего согласовать сопутствующие условия сделки.

Преимущества фиксированной процентной ставки

- Устранение риска резкого повышения регулярных выплат.

- Поддержание финансовой нагрузки на комфортном уровне.

- Упрощённое долгосрочное планирование.

- Снижение вероятности ошибок при осуществлении платежей.

- Игнорирование изменений финансовой обстановки на рынке.

- Возможность пересмотра по обоюдному согласию сторон.

Ежемесячные взносы по кредитам с фиксированными процентом в течение согласованного периода защищают заемщика от увеличения размера регулярных платежей.

Процентная ставка является постоянной и не изменяется с учетом динамики рынка, то есть различные экономических потрясения не влияют на погашение задолженностей по кредиту.

Недостатком фиксированных платежей является проблемное изменение условий соглашения при возникновении необходимости внести коррективы в размер обязательных платежей.

https://www.youtube.com/watch?v=pFHugEeJxdg

Если стороны решат пересмотреть ставку, сначала придется обсудить нюансы сотрудничества, а затем составить и подписать дополнение к договору.

В итоге заемщик знает, что процентная ставка не будет изменяться на протяжении действия соглашения, а кредитор получает возможность спланировать условия сотрудничества.

Поскольку выбор схемы начисления процентов влияет на стоимость сделки, отсутствие переменных, за счет которых автоматически корректируются размеры выплат, гарантирует сторонам комфортное сотрудничество.

Однако в экстренных ситуациях кредиторы и заемщики могут договориться о пересмотре финансовых вопросов, включая повышение или снижение процентных ставок.

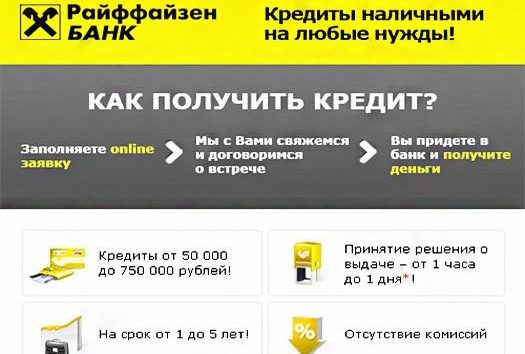

Как оформить кредит с фиксированной ставкой?

Как оформить кредит с фиксированной ставкой?

Подавляющее большинство доступных для широкой аудитории кредитных продуктов предоставляются под неизменяемые ставки.

Если в процессе кредитования планируется сэкономить, можно попытаться заключить сделку с плавающим процентом, однако рыночная нестабильность может спровоцировать обратную ситуацию, в условиях которой повысятся регулярные платежи по кредиту.

Даже когда отмечается нисходящий тренд, ни одно финансовое учреждение не сможет гарантировать сохранение ставок на оптимальном уровне в долгосрочной перспективе. Таким образом, банковским учреждениям выгоднее работать именно с фиксированными платежами.

Алгоритм оформления кредита с постоянной ставкой

- Выбор компании для сотрудничества и изучение доступных кредитных предложений.

- Ознакомление с параметрами начисления процентов и условиями снижения ставки до базового уровня.

- Сбор документов, заполнение, подача и рассмотрение заявки на получение подходящего клиенту займа.

- Согласование с сотрудниками учреждения размера ставки, отталкиваясь от результатов скоринга.

- Заключение договора с четко прописанным графиком погашения задолженности.

Начисление процентов начинается с момента получения клиентом оговоренной в документе суммы.

По займу потребительского типа ставки обычно рассчитываются за каждый год сотрудничества. Если продолжительность сделки составляет менее 12 месяцев, стороны могут договориться о ежемесячном начислении процентов. Быстрые кредиты от МФО предполагают оплату по факту использования средств за каждый день действия договора до момента закрытия сделки.

Способы снижения фиксированной ставки

- Оформление страховки.

- Обеспечение сделки залогом.

- Привлечение поручителя.

- Совместное заимствование.

- Подтверждение дохода.

- Ограничение кредитного лимита.

Плавающие процентные ставки по некоторым кредитам позволят экономить на платежах, но в целях снижения риска просроченных выплат и во избежание различных казусов при погашении задолженностей финансовые учреждения рекомендуют заключить сделки с четко прописанными договором условиями.

Существует несколько простых способом пересмотреть исходный уровень платежей по кредиту. Фиксированные ставки часто меняются за счет инициирования процедур рефинансирования и реструктуризации задолженности. К тому же стороны при желании могут договориться о любых изменениях базового соглашения с учетом актуальных рыночных условий заимствования средств.

Таким образом, плавающие ставки рассматриваются в качестве дополнительной опции при оформлении долгосрочных ссуд.

Финансовые учреждения, работающие в популярных отраслях потребительского и быстрого кредитования, ориентируются на начисление фиксированных процентов.

Четко прописанные параметры сделок и комфортные условия для планирования сотрудничества с клиентами делают эту форму начисления платежей безопасным инструментом, ориентированным на устранение неблагоприятного влияния переменных факторов.

Видео:Что такое процентная ставка? Как процентная ставка влияет на ваши кредиты?Скачать

Плавающая и фиксированная процентная ставка по кредиту

Обычный потребитель, приходя в отделение банка для оформления договора на кредит и получая одобрение финансового учреждение, редко заостряет внимание на том, какой вид процентной ставки прописан в его договоре.

Но исключительно данный параметр оказывает непосредственное влияние на схему закрытия кредитных обязательств. Предположим, происходит резкое повышение/снижение валютного курса, и ситуация с процентами по кредиту меняется. Плавающая процентная ставка по кредиту может возрасти и снизится.

Какая-либо стабильность в данном случае отсутствует. Но когда в кредитном соглашении указана фиксированная ставка, ситуация складывается абсолютно противоположная. Постоянный размер процентов по займу, который не имеет зависимости от экономической ситуации на внутреннем рынке.

А какая ставка будет наиболее выгодна заемщику и какую предпочесть при оформлении кредитного договора?

Изменяющаяся ставка по кредиту

Плавающая ставка по кредиту – это показатель, который может изменяться в течение всего времени действия кредитных обязательств.

https://www.youtube.com/watch?v=D_fX9qfHIPg

Плавающая ставка зависит от экономической ситуации

Данный параметр две составляющие части:

- константное значение;

- переменное значение.

Именно второе (переменное) значение и будет изменять величину процентов по кредитному договору. Изменяющуюся ставку можно выразить следующей формулой:

ПСП = ПЗ + %, где

ПСП — плавающая ставка процентов по договору;

ПЗ — переменное значение.

Переменные величины плавающей ставки

Переменные величины, принятые в банковской сфере, могут быть разными, например Либор или Euribor, применяемые к валютным займам, МосПрайм, которая используется для рублевых кредитов.

Что выгоднее — плавающая или фиксированная ставка

Либор/Libor – это значение, показывающее суммарное значение процентов, по которым происходит межбанковское кредитование.

МосПрайм/Mosprime – это значение, которое введено в России с 2005г. аналогично значению Либор. Величину данного показателя определяет НВА. При расчете показателя обязательно принимаются во внимание размеры ставок, по каким 8 крупнейших российских банков (сегодня список расширен) предоставляют рублевые кредиты своим клиентам.

Ерибор/Euribor – это среднее значение процентов по межбанковскому кредитованию, которые предоставляются в европейской валюте.

Плавающая ставка выгодна при растущей экономике

Все эти величины влияют на размер изменяющихся ставок.

Оформляя кредит в иностранной валюте с изменяющейся ставкой ранее приведенная формула будет выглядеть, как Libor + % и Euribor + % для долларовых и договоров в Евро соответственно, в свою очередь, формула рублевого кредита с плавающей ставкой выглядит так — Моспрайм + %. Сегодня кредитные договоры с плавающей процентной ставкой заключаются рядом крупных банков.

Дополнительный процент – значение, устанавливаемое кредитно-финансовой организацией. Как правило, для валютных кредитов она составляет 3,5 %, а для рублевых займов 5 % в год.

Валютный кредит считается крайне нестабильными, поскольку он напрямую зависит от актуального валютного курса с учетом валюты, в которой он выдан.

Особенности изменяющейся ставки

Подобный вид начисление процентов по кредиту, главным образом, предусмотрен для среднесрочных и долгосрочных кредитных обязательств. Эта величина изменяется на протяжении всего срока действия кредитных обязательств.

Данное значение регулярно пересматривается – периодичность его пересмотра согласовывается сторонами кредитного соглашения на этапе подписания договора.

Помимо этого, на размер плавающей ставки влияет актуальная финансовая ситуация на кредитном рынке.

Плавающая ставка зависит от ситуации на кредитном рынке

Согласно условиям конкретного договора на предоставление, проценты могут пересматриваться, как ежемесячно, так и через любой другой временной интервал, но в чаще всего она пересматривается раз в полгода.

По некоторым кредитным соглашениям пересмотр изменяющейся ставки вправе инициировать только кредитор при этом, в других соглашениях оговаривается согласование временных интервалов пересмотра ставки с заемщиком.

Иногда изменение начисляемых процентов происходит автоматически, причем прописываются соответствующие ситуации. Временные интервалы, определенные кредитором для пересмотра изменяющихся процентных ставок – это процентный период.

Его продолжительность прямо зависит от финансовой стабильности внутреннего рынка.

Как видно из практики, изменяющаяся ставка по кредитным договорам максимально выгодна для заемщиков, которые имеют доход в валюте, особенно, когда финансовые прогнозы бывают позитивными.

Мировая экономика приходит в норму, а следовательно, изменяющаяся ставка придет к стабильности и станет более популярной. Однако существенным недостатком данного вида исчисления процентов считается невозможность просчитать все убытки по кредитному соглашению.

Именно при подобных условиях успешно применяются дифференцированные платежи, потому что рассчитать аннуитетную схему платежей невозможно.

https://www.youtube.com/watch?v=80OYI4tGJTY

Когда выгодна плавающая ставка

Величина ставки по положениям кредитного соглашения может изменяться соответственно с его положениями или по согласованию кредитора и заемщика.

Плюсы и минусы изменяющихся процентов

К неоспоримым преимуществам изменяющихся ставок можно отнести:

- у заемщика появляется реальная возможность сэкономить на суммарной стоимости кредита, поскольку, подобная ставка с самого начала бывает значительно меньше фиксированной;

- изменяющаяся ставка предусмотрена исключительно по валютным кредитным соглашениям, что уже предполагает более низкие проценты, в сравнении с рублевыми займами.

Но изменяющаяся ставка имеет и значительные недостатки:

- давая согласие на изменяющуюся ставку, человек, оформляющий заем зависит от ситуации на мировом экономическом и кредитном рынках — когда заемщик банка может дать грамотный прогноз на кризисы, спады и подъемы, то использовать изменяющуюся ставку более чем рационально;

- кредитный договор с валютным залогом считается достаточно рисковым, и оформлять такой кредит целесообразно лишь на срок до трех лет, поскольку более временные интервалы несут в себе риски, которые связаны с непредсказуемостью экономики (резкое повышение валютного курса, что безусловно не в пользу заемщика).

Фиксированный размер ставки по кредиту

Фиксированной ставкой называется то значение, которое установлено кредитной организацией с учетом дополнительно начисляемых процентов, существующих рисков и прочих аспектов.

Она остается неизменной на протяжении всего срока действия кредитного договора и на нее никак не влияет внутренняя экономическая ситуация внутри страны.

При этом сумма ежемесячных платежей тоже не изменяется.

Фиксированная ставка предусмотрена только по рублевым кредитам

Предположим, оформив автокредит на 3 года под 17 % в год, заемщик будет вносить ежемесячные платежи, исходя из установленных процентов.

По мнению многих заемщиков неизменяемая ставка по кредиту становится гарантом стабильности.

Поскольку имея определенный уровень заработной платы, официальное место работы и независимость от валютного курса, целесообразно оформлять кредитное соглашение с условиями фиксированного размера ставок.

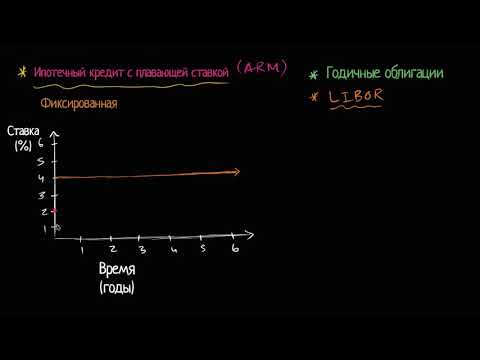

Условия по ипотеке

Ипотека сегодня весьма популярна среди жителей Российской Федерации. В данном виде кредитной сферы может тоже применяться фиксированная и плавающая величина ставки. Хотя, следует подчеркнуть, что изменяющийся размер значения процентов по данному виду кредитов пользуется небольшим спросом у потребителей, но и для кредитных учреждений она не всегда бывает выгодной.

Ипотека по фиксированной ставке — выгодное решение для заемщика

Выгода по ипотечному кредиту не зависит от вида процентной ставки. По заверению экспертов в сфере ипотеки, выгода имеет большую зависимость не от типа, а от величины установленных процентов.

Причем, неизменяемая ставка предполагает точное представление о размере обязательных платежей на весь период действия ипотечного договора. В ситуации с изменяемыми процентами предугадать динамику изменения значений, к которым она привязывается, не представляется возможным.

Что существенно затрудняет оценку платежных возможностей заемщика для кредитно-финансового учреждения и планирование собственных расходов непосредственно для заемщика.

Облигации

Облигации с плавающей процентной ставкой – это ценные бумаги, размер начисляемого дохода по которым зависит от установленного финансового показателя. Его значение определяется по ставке рефинансирования, утверждаемой ЦБ, и среднему размеру межбанковской ставки.

Использование таких облигаций позволяет кредитно-финансовой организации и заемщику уменьшить риски, возникающие при изменении ситуацией в сфере кредитования. Допустим, компанией финансируется некоторый проект.

В период экономической стабильности и активного развития она заимствует деньги по ставке 8 % в год. Однако, если размер процентов снижается до 4 % (к примеру, в период экономического кризиса), то заемщик будет обременен значительными платежами по кредитному договору.

Но, когда привлекаются деньги по изменяющейся ставке, тогда обслуживание кредитных обязательств будет связано с ситуацией в экономике.

https://www.youtube.com/watch?v=zdiFN0SPG-g

Плавающая ставка по облигациям

Приблизительно аналогичная ситуация складывается для инвестора. Предположим, при кризисе можно купить ценные бумаги, доход по которым составит 5 % в год. Но при стабилизации внутриэкономической ситуации популярность инвестиций возрастает. Бумаги с изменяющейся ставкой защитит от потери вероятного дохода.

При сравнении фиксированных и изменяющихся ставок можно заметить, что каждая из них имеет свои преимущества и недостатки. К примеру, если размер плавающего значения будет меняться, тогда и ставка по кредиту будет увеличиваться, но при его снижении на таком кредите заемщик имеет реальную возможность сэкономить.

При фиксированной ставкой риски для заемщика снижаются – ему не нужно думать о повышении кредитной ставки, независимо от финансовой ситуации.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Ставка по кредиту Плавающая или фиксированнаяСкачать

Плавающая и фиксированная ставки по кредиту, в чем из разница

Каждый Россиянин ищет для себя самые выгодные условия по кредитам, вкладам и т.д. Прежде чем взять кредит мы много часов, а то и дней рассматриваем и сравниваем разные предложения.

И нам самое главное – это быть в плюсе, получать хороший доход по вкладам, и не переплачивать по кредитам.

Существует Фиксированная и Плавающая процентные ставки, в чем их разница и какая выгоднее для наших экономических условий рассмотрим в данной статье.

Плавающая или фиксированная процентная ставка?

Виды процентных ставок При оформлении ипотечного займа необходимо учитывать каждую тонкость условий финансовой организации.

Во многих случаях единственный недосмотр приводит к колоссальной переплате.

Именно при оценке различных программ кредитования в банках удается рассмотреть виды процентных ставок:

- Фиксированная;

- Плавающая.

На самом деле сегодня популярны оба варианта, поэтому сразу останавливаться на предлагаемом виде не следует. Все-таки и фиксированная, и плавающая ставка обладают собственными преимуществами и недостатками.

Соответственно, нужно перед подписанием договора познакомиться с полезной информацией, которая подскажет, как поступить. Лишь в этом случае человек не совершит ошибки, а значит, общая переплата станет приемлемой.

Фиксированная процентная ставка устанавливается в момент подписания кредитного договора и не изменяется в течение всего периода кредитования.

Заемщик заранее знает, по какой ставке будет рассчитываться ежемесячный платеж и в первые годы выплаты кредита и через 15-20 лет, если кредит получен на длительный срок.

Основное преимущество фиксированной процентной ставки – предсказуемость, возможность точно планировать свои расходы, отсутствие процентного риска.

Постоянная составляющая плавающей процентной ставки не меняется на протяжении всего периода кредитования.

Плавающая процентная ставка имеет две составляющие: постоянную и переменную.

Плавающая составляющая привязана к какому-либо рыночному индикатору и изменяется в зависимости от условий, установленных в кредитном договоре. Например, ежеквартально или раз в шесть месяцев.

Что такое рыночный индикатор? Существует несколько рыночных индикаторов, которые используют банки для расчета плавающей процентной ставки.

Как правило, для кредитов в рублях плавающая процентная ставка рассчитывается в зависимости от Mosprime.

Mosprime – независимая индикативная ставка, рассчитываемая Национальной валютной ассоциацией на основе ставок предоставления рублевых кредитов ведущими банками. Узнать текущую ставкуMosprime и динамику ставки можно на сайте Национальной валютной ассоциации.

В формировании Mosprime участвуют минимум восемь первоклассных банков. MosPrime Rate рассчитывается на основе объявляемых ведущими банками ставок сроками overnight (на ночь), одна, две недели; один, два, три и шесть месяцев. Как правило, плавающая ставка по ипотечным кредитам в российских банках рассчитывается в зависимости от значения Mosprime на три или шесть месяцев.

Это значит, что плавающая составляющая по кредиту будет изменяться каждый квартал или раз в полгода.

Формула для расчета плавающей процентной ставки

Плавающая процентная ставка = 3,5% + Mosprime3M, где:

- 3,5% – постоянная составляющая процентной ставки, устанавливается банком, прописывается в кредитном договоре;

- Mosprime3M – изменяющаяся составляющая процентной ставки, рассчитанная в зависимости от рыночного индикатора Mosprime на 3 месяца.

Одной из главных характеристик любого вклада является его доходность. Она бывает двух видов: фиксированная и плавающая.

В первом случае все предельно просто: в депозитном договоре фиксируется процентная ставка, которая на весь срок вклада остается неизменной. То есть вы можете не переживать на счёт своих сбережений, потрясений на финансовом рынке, всегда точно зная, какой получите доход.

Измениться этот показатель может в случае продления договора на новый срок или при досрочном снятии денег.

Плавающая процентная ставка не даёт клиенту никакой стабильности дохода, она зависит от рыночных индикаторов: уровня ставки рефинансирования, курса валют, цены на золото и т.д.

https://www.youtube.com/watch?v=2mKhebertqM

На их изменении вкладчик может как неплохо заработать, так и наоборот, значительно потерять.

При этом чтобы защитить вкладчиков от негативных изменений на рынке, банками устанавливается гарантированный процент.

В ряде случаев вы можете определить, от какого показателя будет зависеть его прибыль: индекс РТС/ММВБ, индекс учётной цены на золото, индекс доллара к рублю или индекс отношения евро к доллару. Из этого следует, что ваш выбор всегда должен зависеть от того, готовы ли вы рисковать или нет.

При колебаниях отечественного рынка трудно понять: где найдёшь, а где потеряешь. Поэтому фиксированный процент хоть и не дает возможности много заработать, зато полностью гарантирован.

Какой вариант выбрать?

Когда заемщик начинает проводить параллели между программами с разными видами процентной ставки, ему кажется, что только плавающая обеспечит экономию.

Действительно, европейская модель банковской деятельности подсказывает правильность выбора.

В далеких странах границы сильно варьируются, поэтому в определенные годы ежегодная переплата по ипотеке может снизиться от 10,5% до 8%. Такие цифры приятно радуют всех людей.

Подсчеты подсказывают, что фиксированная процентная ставка дает понятную стабильность, но снижение затрат с ней невозможно. Если же человек не хочется надеяться на чудо, ему лучше воспользоваться готовыми условиями.

Такое решение принимают почти все заемщики, тем более что число иных программ ограничено.

Реальная картина плавающей ставки в стране, почему же банки редко предлагают ипотечные программы с плавающей ставкой?

Всем понятно, что для них проценты – это реальный доход, за который они и передают собственные денежные средства.

По этой причине никому не хочется отказываться даже от части доходов, что и приводит к жесткой диктатуре условий. Если удастся отыскать пару предложений, то после подписания договора, ни о какой экономии все равно мечтать не следует.

К сожалению, отечественные банки не любят снижать собственных процентных ставок.

Из-за этого даже приятная разница между границами не играет никакой роли. Почти на протяжении всего срока ипотеки человеку приходится выплачивать ежемесячные взносы по верхней границе, а значит, переплата оказывается колоссальной.

Сейчас можно отметить несколько видов ставок, предлагаемых финансовыми организациями. Однако в реальности разница почти не ощущается.

Из-за этого семьи продолжают соглашаться на стандартные условия, предпочитая любыми способами получать собственное жилье.

Фиксированная ставка по ипотечному кредиту (пример)

- Фиксированная процентная ставка по ипотечному кредиту – процент, определяемый один раз при заключении и на все время действия договора. Такая ставка в отличие от плавающей не подлежит пересмотру.

- Фиксированная ставка может быть выгодной как кредитору, так и заемщику, потому что позволяет заранее планировать свои доходы и расходы.

В то же время она не отражает ситуации в экономике, которая может существенно меняться. Так, на лето 2011 года на международных межбанковских рынках заимствования дешевы: шестимесячная ставка LIBOR равняется 0,5% годовых.

В этих условиях даже с премией, покрывающей риск страны, в которой происходит заем, получение кредита в валюте оказывается выгодным.

При этом заемщик, взявший деньги, например, за год до этого, оказывается в проигрышном положении, то есть переплачивает, а банк получает дополнительную прибыль.

С другой стороны, по мере выхода мировой экономики из состояния рецессии, когда проценты вырастут, заемщик, наоборот, может получить дополнительный плюс, а кредитор остаться с упущенной выгодой, так как смог бы разместить деньги дороже.

В России на протяжении ряда лет (за исключением кризисных периодов) существует общая тенденция к снижению процентов, о чем свидетельствует, например, уменьшение ставки рефинансирования Банка России с 12,5% в мае 2009 года до 8,5% к концу лета 2011-го.

В такой ситуации все-таки выгоднее брать ипотечный кредит с плавающей ставкой. Но при этом, повторимся, не следует забывать, что ситуация может измениться.

https://www.youtube.com/watch?v=dRNdv6SZOJ8

Фиксированная процентная ставка по ипотечному кредиту предпочтительнее, если, во-первых, есть необходимость полностью оградить себя от риска, связанного с увеличением процентных выплат, и клиент готов ради этого пожертвовать возможностью сэкономить на платежах; во-вторых, если экономические показатели свидетельствуют, что кредитные деньги дешевы на момент заключения договора. В России ипотечные кредиты с фиксированной ставкой – наиболее распространенный банковский продукт.

Их предоставляют все без исключения банки, представленные на рынке ипотечного кредитования.

На 2011 год рублевые проценты были следующие: Сбербанк – 9,5-14%, ВТБ 24 – 7,75-17,5%, ЮниКредит Банк – 11,5-12,5%. Ставки по валютным кредитам, как правило, на несколько процентов ниже.

Источники:

- http://moezhile.ru/kreditovanie/staa

- http://www.banki.ru/wikibank/fiksirovannaya_protsentnaya_staa_po_ipotechnomu_kreditu/

- https://www.sravni.ru/lady/info/staa-po-ladu-fiksirovannaya-ili-plavayushchaya/

- http://www.e-xecutive.ru/finance/private/1778557-staa-po-ipoteke-fiksirovannaya-ili-plavauschaya-chto-vygodnee

Видео:Плавающая кредитная ставка – в чём подвох? | Короче, Омск 313Скачать

Фиксированная и плавающая процентная ставка: в чем отличия и что выгоднее для клиента?

Оформление кредита или ипотеки предполагает возврат долга с процентами. В России мы привыкли к тому, что ставка сохраняется в течение всего периода кредитования, а выплаты происходят аннуитетными платежами. Ранее же клиентам предлагался дифференцированный расчет, однако, к 2021 году таких предложений все меньше.

Что касается ставок, то здесь есть 3 вида начислений — фиксированная процентная ставка, плавающая и комбинированная. Последние две в России встречаются крайне редко и зачастую вызывают вопросы, связанные с порядком начислений такого рода процентов, способом расчета ежемесячных платежей и итоговым размером переплаты. Про процентные ставки мы также уже писали здесь.

Фиксированная ставка

Фиксированная процентная ставка — это тот вид начислений, при котором и заемщик, и кредитор четко осознают, какой ежемесячный платеж будет начислен, и какая сумма переплаты будет в итоге. На протяжении всего периода кредитования процентная ставка либо не меняется вообще, либо меняется на оговоренные в договоре конкретные единицы.

Выплаты здесь могут происходить аннуитетными платежами (про их разницу с дифференцированными можете почитать тут), когда заемщики платят равные суммы каждый месяц, или дифференцированными, когда равными долями платится тело кредита, а проценты начисляются на остаток, из-за чего ежемесячный платеж в начале и конце кредитования значительно различается.

Итак, что такое фиксированная ставка? Этот тот вид начислений, с которым заемщики в России сталкиваются чаще всего. Процент, прописанный в договоре, не меняется в течение всего срока кредитования. Измениться он может только в трех случаях:

- Если стороны подписали дополнительное соглашение, прописав в нем новую ставку.

- Если в договоре изначально был пункт о том, что ставка будет изменена. Например, в Центр-Инвест банке ставка по потребительскому кредиту в первые 3 года составляет 13%, а начиная с четвёртого – 14%.

- Если клиент нарушил условия договора, что повлекло за собой увеличение переплаты. Этот момент в соглашении также должен быть оговорен.

Если изначально в договоре ничего не было сказано про изменение ставки, банк не имеет права поднять ее в одностороннем порядке. Однако если же вы невнимательно прочитали соглашение и не заметили пункта про возможность изменения процентов, тогда спорить с банком будет бесполезно — его действия были законны.

Справка: фиксированная ставка действует не только в отношении потребительских и ипотечных займов. Применяется она и при вкладах. В таком случае клиент также четко понимает, какую сумму он получит по окончании соглашения.

Главное достоинство неизменной ставки — стабильность.

Процент переплат не зависит ни от каких внешних факторов. В момент подписания договора заемщик получает выписку, где прописаны сроки возврата, рассчитан ежемесячный платеж, вынесен итоговый размер всей ссуды.

Таким образом клиент сможет планировать свой бюджет, чтобы не допускать просрочек платежей.

Минус такой системы — высокая переплата. Дело в том, что на этапе установки ставки кредитор сразу закладывает в нее всевозможные риски, связанные внешнеэкономическими факторами.

Плавающая ставка

Плавающая процентная ставка формируется из двух составляющих:

- фиксированный процент кредитора (банковская маржа) — обычно от 1 до 6%;

- собственно плавающий процент, зависящий от показателей выбранного индикатора финансового рынка.

В качестве нестабильной основы берутся:

- ставка рефинансирования центробанка РФ;

- усреднённая ставка предоставления рублёвых кредитов (депозитов) на московском денежном рынке — MosPrime Rate;

- европейская межбанковская ставка — Euribor;

- лондонская межбанковская ставка — Libor.

Плавающие ставки в основном применяются по долгосрочным займам — ипотекам или длительным потребительским кредитам.

https://www.youtube.com/watch?v=G4zyzd7wKnc

Так как здесь все риски по резкому увеличению процентов ложатся на плечи заемщиков, начальная ставка здесь меньше, чем при фиксированной: кредиторы оставляют себе только небольшой процент прибыли, а остальная переплата формируется из внешних факторов. Оплата здесь происходит только дифференцированными платежами — аннуитетный платеж рассчитать практически невозможно.

Справка: такой вид начислений чаще применяется на Западе, чем в России.

Так как переменный показатель может в один момент резко возрасти и привести к тому, что физ. лицо объявит себя банкротом, банки нередко устанавливают высшую планку по кредиту с плавающей ставкой. То есть в договоре будет прописано, что применяется ставка Libor+3%, но не более 25%.

Еще один момент, касающийся нестабильной составляющей, — единое значение фиксируется на определенный период. Например, при ипотеках часто берется значение на полгода, а значит общий процент переплат будет изменен дважды в год. В договоре это может выглядеть так: ставка = MosPrime Rate 6М + 2%.

Основное преимущество плавающего процента — более низкая ставка, по сравнению с фиксированной. При стабильности рынка заемщик сможет существенно сэкономить на переплате.

Минусы такой системы — риски заемщика и скудный выбор предложений на российском рынке.

Если финансовая ситуация будет нестабильной, переменная составляющая может резко возрасти в несколько раз. Что касается выбора — в России в основном применяется фиксированный процент.

Из крупных банков только ВТБ предлагал клиентам займы под плавающую ставку, но к 2021 году предложение ушло в архив.

Комбинированная ставка

Третий вид ставки — комбинированный. Он сочетает в себе характеристики двух предыдущих вариантов. Обычно на первые годы кредитования банк устанавливает фиксированную ставку, а на последние — плавающую.

В России получить ипотеку с комбинированной ставкой можно в Центр-Инвест банке.

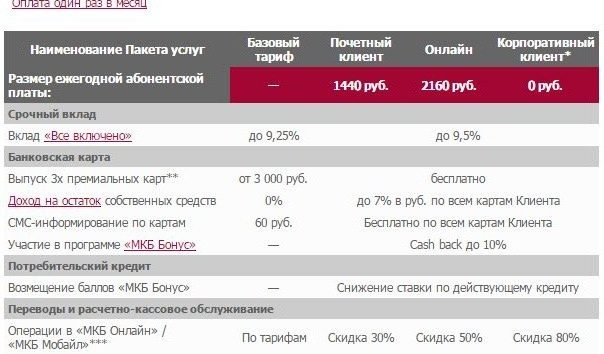

По условиям предложения в первые 10 лет ставка стабильная и составляет 11% годовых, а начиная с одиннадцатого года применяется плавающий вариант — размер ключевой ставки Центрального банка Российской Федерации по состоянию на 1 октября предыдущего года + 3,5% годовых. То есть в 2021 году ставка будет: 7,75% (ставка рефинансирования ЦБ на январь 2021 года) + 3,5% (ставка банка) = 11,25% годовых.

Комбинированный вариант включает в себя достоинства и недостатки двух предыдущих ставок. С одной стороны, в первые годы клиенты могут не переживать за скачки на финансовом рынке, но при этом не смогут сэкономить на ставке.

С другой — подобных предложений немного, риски заемщика появятся по истечении оговоренного периода, но зато ставка в конце кредитования будет ниже, чем могла бы быть при фиксированном начислении.

Как видно на примере Центр-Инвест, в конце кредитования клиенты сэкономят 0,25%.

Основные отличия друг от друга

Главное отличие трех видов ставок — способ начисления. Так, фиксированная ставка устанавливается в момент заключения соглашения и не меняется, если иного не прописано в договоре.

Плавающая — формируется из двух показателей: фиксированного процента банка и плавающего показателя одного из индикаторов финансового рынка.

Комбинированная — в начале кредитования начисляется по фиксированному проценту, а в конце — по плавающему.

Второе отличие — вид кредитования. Так, плавающая и комбинированная ставка устанавливается по ипотекам и долгосрочным потребительским займам, фиксированная — по всем видам кредитов.

Третье отличие — тип платежей. Дифференцированный вариант может быть применен при любом виде начисления, но чаще всего устанавливается при плавающей ставке. Аннуитетный платеж применяется при фиксированном проценте.

Помимо этого, ставки различаются выгодой и возможными рисками для заемщика. Причем чем больше выгода, тем выше риск. Так, при стабильном начислении клиент ничем не рискует, но и переплачивает банку на 1–2 процента больше, при плавающем — наоборот. Комбинированный вариант сочетает в себе и выгоду, и возможные риски.

Какая ставка выгодна для клиента

Однозначно ответить на вопрос, какая ставка выгоднее, — сложно. Каждый вид начислений имеет свои достоинства и недостатки. Если не брать в расчет скачки финансового рынка, то при плавающей ставке можно сэкономить до трех процентных пунктов, при комбинированной — до двух.

Однако, такие виды начислений применяются в основном на ипотеках, и человеку, не разбирающемуся в экономике, практически нереально предугадать, как поведет себя ставка через 5–10 лет. При стабильности рынка, экономия действительно будет, но если наступит экономический кризис, переплата может возрасти в несколько десятков раз.

Видео:Плавающие ставки по ипотеки или мина замедленного действия. Чем опасны плавающие ставки.Скачать

Плавающая процентная ставка — что это такое и как она рассчитывается?

Под плавающие ставки в РФ выдается менее 10 % всех кредитов (по некоторым данным, даже не более 5 %). А вот на Западе такая практика широко распространена. Причина в том, что меняющийся показатель завязан на показатели внутренней и внешней экономики, и поведение первого зачастую непредсказуемо, особенно в периоды санкций, падения цен на нефть и других негативных событий.

Но давайте разберемся, стоит ли вообще искать, какие российский банки дают кредиты по нефиксированной ставке, и какая от таких займов может быть выгода для реального клиента.

Что такое плавающая процентная ставка?

Плавающая процентная ставка — это ставка, размер которой не зафиксирован на одном неизменном уровне, а подлежит регулярному пересмотру (частота пересмотров зафиксирована в кредитном договоре).

В формуле, по которой рассчитывается процент по таким кредитам, есть переменная величина. Она может быть завязана на ставки, действующие на межбанковском рынке, внутреннем или международном. Проще говоря, это ставка, под которую получают кредит банки.

К этой величине в формуле добавляется фиксированный процент – к примеру, 3 %. Это уже чистая прибыль банка.

https://www.youtube.com/watch?v=JwMDZDF2OJo

К примеру, получил банк займ под 6 %, а клиенту выдал под 6 % + 3 %. И всегда будет в выигрыше, даже если ставка для банков упадет до 4 % или поднимется до 7 %.

А вот клиент банка выиграет только в том случае, если переменная величина будет оставаться примерно на том же уровне или уменьшаться.

Если же она подскочит вверх, то и процент по кредиту вырастет, а значит, размеры платежей увеличатся.

Кредиты по плавающим ставкам

Плавающая процентная ставка по кредиту выгодна для заемщика на первоначальном этапе тем, что она ниже фиксированной. Скажем, если банк Х предлагает потребительский займ под 15 % годовых с фиксированной ставкой, то он же будет предлагать аналогичный займ с плавающей ставкой уже под 12 % (примерно). Экономия налицо.

Но стоит понимать, что плавающая ставка по кредиту – это всегда риск. Ситуация на рынке может измениться внезапно.

Некоторые перемены можно спрогнозировать, но даже это обычно под силу только экономистам, которые «варятся» в данной отрасли. Простому гражданину, который просто хочет сэкономить, провести точные расчеты вряд ли удастся.

Поэтому процент в любой момент может вырасти, резко обогнав фиксированный и сведя всю выгоду на нет.

Периодичность пересмотра ставок указана в договоре. Она может меняться хоть ежедневно, но чаще всего встречаются полгода и год. Было бы выгодно взять кредит на год по плавающей ставке.

Но такое банкам не нужно, на короткий срок они предлагают только фиксированный процент. А вот ипотеку под плавающие проценты взять можно, особенно валютную. Тут банк ничем не рискует. Зато рискует заемщик.

Но он же получает возможность взять долгосрочный займ под более низкий процент (в случае с ипотекой даже 2-3 % — существенная экономия).

Ипотека по плавающей ставке

Если ипотечный займ выдается в валюте, то в качестве переменной составляющей в формуле расчета банк берет международные рыночные индикаторы, если в рублях – то российские.

Иногда ипотека с плавающей ставкой привязывается к ставке рефинансирования (ключевой ставке ЦБ РФ). Кстати, это не раз предлагал Центробанк, правда, только в отношении понижения ставки.

То есть, ЦБ предложил банкам снижать ставку для клиентов в том случае, если он сам ее понижает (а именно размер ставки ЦБ определяет, под какой процент он выдает деньги банкам).

Но российские банки не спешат следовать рекомендациям оегулятора.

Плюсы плавающей процентной ставки по ипотеке все те же:

изначально она ниже, чем фиксированная,

у заемщика есть со временем сократить размеры выплат.

Минусы:

в любой момент может вырасти, и тогда увеличится итоговая переплата и резко вырастут размеры ежемесячных платежей.

Очень сложно рассчитать, будет ли такой кредит выгодным. Ипотека выплачивается в среднем 10-15 лет, и с большей уверенностью можно сказать, что за это время межбанковский индекс вырастет, а не понизится.

Итого, рисковать стоит только при сроке кредитования не более 5 лет. И то – не всегда. А еще в том случае, если вы планируете погасить займ досрочно.

Особенности плавающих процентных ставок

Рассчитать выгоду не поможет ни ипотечный калькулятор, ни другой инструмент. Так же, как и выгоду плавающего процента по облигации или другой ценной бумаге. А все потому, что ситуация на международном и российском экономическом рынке плохо подается прогнозированию, особенно в тандеме.

Объедините все займы в один!

Уменьшите переплату и ежемесячный платёж!

Давайте рассмотрим, как это работает.

Как изменяется и рассчитывается

Расчет производится просто. К фиксированной величине, которую устанавливает банк, прибавляется постоянно меняющийся процент, который может зависеть от одного из следующих показателей:

MosPrime – чисто российский показатель. Рассчитывается Национальной валютной ассоциацией как средняя ставка крупнейших российских банков на московском рынке. Публикуется каждый день, а значит, и меняться может ежедневно. Список и число банков, чьи данные берутся для расчета, может меняться.

LIBOR – аналогичная величина, но уже не по Москве, а по Лондону. Может вычисляться на разные сроки, от 1 дня до 1 года.

Euribor – ставка европейских банков. Исчисляется, соответственно, в евро.

Речь идет о ставке, под которую банки готовы предоставить кредит друг другу, а не своим частным клиентам.

https://www.youtube.com/watch?v=ABz3lAveAok

Формула такова: переменная процентная ставка равна переменная величина (один из вышеуказанных индексов) плюс фиксированный процент-надбавка банка.

Меняться по такой формуле ставка может в любую сторону в любое время. Поэтому важно еще смотреть на то, как часто, согласно условиям договора, ее будет пересматривать банк.

Переменные составляющие

Для расчета плавающей процентной ставки берется всего одна переменная величина. Как правило, один из индексов, о которых речь шла выше. К примеру, показатель MosPrime Rate, который чаще всего используется в России, меняется каждый день, в 12:15 по московскому времени.

К этому часу все банки, на основании которых формируется индекс, обновляют информацию о ставках, под которые они готовы разместить свои финансовые средства на финансовом рынке.

Фиксированная ставка на конкретную дату устанавливается в виде целого числа и двух знаков после запятой.

Некоторые банки в России, например, ОТП Банк или ЮниКредит, привязывают свою ставку по ипотеке именно к этому показателю.

Плюсы и минусы

Подведем итоги.

Фиксированная ставка лучше для среднесрочных кредитов.

Плавающая помогает сэкономить на краткосрочных займах.

Банки охотно предоставляют кредиты по нефиксированной ставке, так как ничего не теряют – если вам не дают долгосрочный займ по обычной ставке, попробуйте запросить его же по плавающей.

Изначально плавающая ставка ниже, но она со временем может измениться в непредсказуемую сторону, чаще всего – в сторону увеличения (особенно в долгосрочной перспективе, к примеру, при ипотеке – банковской или АИЖК).

Переменная ставка АИЖК

Что касается ипотеки АИЖК по плавающей ставке, то такая существует с 2021 года. Последний раз она снижалась осенью 2021 года до показателя в 6,45 %. Под переменную ставку с участием данного агентства можно оформить несколько ипотечных кредитных продуктов, в том числе перекредитование. Пересмотр процентов происходит один раз в квартал.

Рассчитывается она по следующей формуле: фактический уровень инфляции по данным Росстата за 3 месяца + фиксированные 5,9 %.

При этом размеры ежемесячных платежей не меняются, но в случае роста процентной ставки увеличивается срок выплаты кредита. А в случае уменьшения – сокращается. За то время, пока агентство работает с данной программой, инфляция сократилась в 3 раза, что позволило заемщикам, которые оформили займы в 2021 году, неплохо сэкономить.

В чем отличия от фиксированной ставки

Плавающая ставка может меняться хоть каждый день, фиксированная указывается за весь период пользования кредитом и не подлежит изменению, за исключением случаев, когда пересматривается кредитный договор (по причине рефинансирования или реструктуризации).

Выгода фиксированной ставки – в ее предсказуемости и неизменности. Именно она в 95 % случаев предлагается сегодня российскими банками.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

🎦 Видео

Фиксированная или переменная процентная ставка ипотечного кредитаСкачать

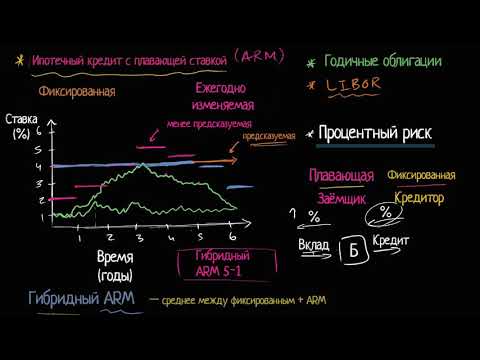

Ипотечный кредит с плавающей ставкой (видео 11)| Жильё | ЭкономикаСкачать

Фиксированная процентная ставкаСкачать

Заемщикам придется больше платить по кредиту из-за плавающей ставкиСкачать

Как банк начисляет проценты по кредиту. Почему все время разные суммы?Скачать

Новый закон о повышении процентной ставки по действующему кредиту на 30. Что значит для заемщиков?Скачать

Как получить ипотечный кредит в Италии. Какая ставка выгоднее. Дают ли ипотеку иностранцам.Скачать

Снижение процентной ставки по кредитуСкачать

Гибридный кредит с плавающей ставкой (видео 12)| Жильё | ЭкономикаСкачать

Чем отличается понятие переплаты по кредиту от ставки по кредиту?Скачать

[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированныйСкачать

![[КостяПрав] КАК БАНКИ СЧИТАЮТ ПРОЦЕНТЫ: аннуитет и дифференцированный](https://i.ytimg.com/vi/vR1_xtBc7Hw/0.jpg)

В чем разница аннуитетного и дифференцированного платежей по ипотеке. Диана Орлова.Скачать

Низкий процент по кредиту за единоразовый платеж банку. Ловушка для дураков.Скачать

Топилин о фиксации процентных ставок по ранее взятым кредитам для предприятий и ипотечным кредитамСкачать

Банки заставляют открывать кредитные карты и вся правда про плавающие ставкиСкачать

Может ли банк увеличить процентную ставку по ранее выданным кредитам?Скачать