- 1 Возможные причины

- 2 Как решить проблему с отказом

Удобство оформления кредита в Тинькофф не сравнится с удобством в иных финансовых учреждениях.

В России – это единственный банк, предлагающий дистанционное обслуживание клиентов. Поначалу кредит небольшой, но спустя время банк постепенно повысит лимит, если клиент активно пользуется кредитными средствами и вовремя вносит платежи.

Но что делать, если в кредите Тинькофф отказал?

Интересно! Читайте новости о новых достижениях банка

- Возможные причины

- Как решить проблему с отказом

- Почему банк «Тинькофф» может отказать в кредите

- Как получить ссуду в банке «Тинькофф»

- Без отказа

- Выход из положения

- Тинькофф отказал в кредите: что делать, как узнать причину?

- Возможные причины, по которым Тинькофф отказал в кредите

- Заемщик не соответствует требованиям банка

- Официальный доход слишком низкий

- Нет полного перечня документов

- Кредитная история заемщика испорчена

- Другие причины отказа банка Тинькофф в кредите

- Можно ли подать заявку на кредит повторно после отказа?

- Как получить одобрение на кредит в банке Тинькофф?

- Почему банки отказывают в ипотеке и как оспорить решение?

- Кредитная история – первая причина отказа в ипотеке

- Недостаточная платежеспособность

- Проблемы с документами

- Отсутствие официальной работы

- Судимость

- Кредит не подходит под программу банка

- Как узнать причину отказа

- : что делать, если отказали в ипотеке

- Тинькофф отказал в кредите

- Почему банк так поступил?

- Снова пытаемся получить заем

- Как выиграть суд у Тинькофф банка: отзывы должников, порядок процедуры

- Что делать, если Тинькофф банк подал в суд?

- Действия должника при получении письма мирового судьи

- Как клиенту подать иск?

- Отзывы тех, кто судился с Тиньковым

- Почему банк Тинькофф отказал в кредите, можно ли обжаловать решение?

- Почему Тинькофф отказывает в кредите: основные причины

- Плохая кредитная история заявителя

- Несоответствие требованиям банка Тинькофф

- Другие возможные причины отказа

- Можно ли обжаловать решение банка?

- Как повысить шансы на одобрение заявки, если банк Тинькофф отказывает в кредите

- Можно ли получить кредит в Тинькофф с плохой кредитной историей?

- 💥 Видео

Возможные причины

Переживать не стоит, если отказано было раз. Пробуйте снова, но прежде определите причину отказа. Это ключ к повторному удачному оформлению. Причин для отказа несколько и банки, к сожалению, не сообщают их клиенту.

- Неверные данные в анкете. Банк не требует предоставлять дополнительные справки с работы для подтверждения дохода. Это не означает, что человек может приукрасить правду о доходе.

Сотрудники Тинькофф тщательно проверяют информацию прежде, чем принять решение по заявке.

- Несоответствие требованиям банка. У каждого банка общие требования к клиенту: совершеннолетие, гражданство РФ, постоянная регистрация в России и стабильный доход. Фраза «я почти совершеннолетний» никому не поможет.

- Большая запрашиваемая сумма. Просить необоснованную сумму нельзя, равно, как и слишком маленькую. Банк тщательно проверяет подобные заявки и оценивает насколько клиент финансово готов выплачивать кредит.

- Можно воспользоваться другим методом, просмотрев условия по каждому кредитному продукту Тинькофф. На сайте предоставлена полная информация по кредитным тарифам, там же находится и кредитный калькулятор – инструмент, помогающий рассчитать суммы платежей на запрашиваемый заем. Исходя из полученных данных, человек решает, способен ли он вовремя вносить конкретную сумму в счет погашения.

- Кредитная история играет важную роль в выдаче. Это досье, предоставляющее возможность оценить уровень ответственности клиента. Скрыть информацию о просрочках в прошлом, о невыплаченных кредитах не удастся. Банк тщательно изучает кредитную историю и учитывает все просрочки.

Если хотя бы один пункт по требованиям не удовлетворен, велика вероятность отказа. Проверка данных проводится компьютером. Несоответствия требованиям определяются быстро и с техникой спорить бесполезно.

Если «проступков» было мало, то Тинькофф часто закрывает глаза на этот факт, но если кредитная история изрядно запятнана такими просрочками, то ждать положительного результата бессмысленно. Банку важно, чтобы клиент относился к обязанностям по кредиту серьезно, подходил к оплате ответственно.

Как решить проблему с отказом

После отказа, попытайтесь повторно оформить заявку. Нужно внимательно заполнить поля анкеты и убедиться, что информация верна.

Прежде чем подавать заявку, проверьте себя на соответствие требованиям банка. Укажите реальную сумму дохода и стаж работы. Нельзя скрывать информацию о кредитах, полученных в других банках. Информация легко проверяется и тот факт, что клиент пытался ее скрыть, играет не в его пользу.

Кредитные эксперты рекомендуют пересмотреть тактику подхода к открытию кредита. Многие подают заявки одновременно в несколько банков. И в итоге везде получают отказ. Такая стратегия вызывает подозрение.

Часто такой схемой пользуются мошенники или злостные неплательщики. Подача нескольких заявок в разные организации свидетельствует и том, что клиент не заинтересован в конкретном продукте банка и для него важно, получить деньги, а условия и тарифы – не важны. Если это не так, доказать это банку нереально.

Сумма кредита должна быть реальной. Начните с небольшой, а когда банк увидит, что клиент вовремя вносит платежи и активно расплачивается картой, он обязательно повысит лимит.

https://www.youtube.com/watch?v=HMq1e-Ps1Xc

В Тинькофф масса предложений по кредитным картам. Выбрать идеальный для себя продукт не сложно. Главное, трезво оценивать свои финансовые способности так, как это делает банк при рассмотрении платежеспособности потенциального клиента.

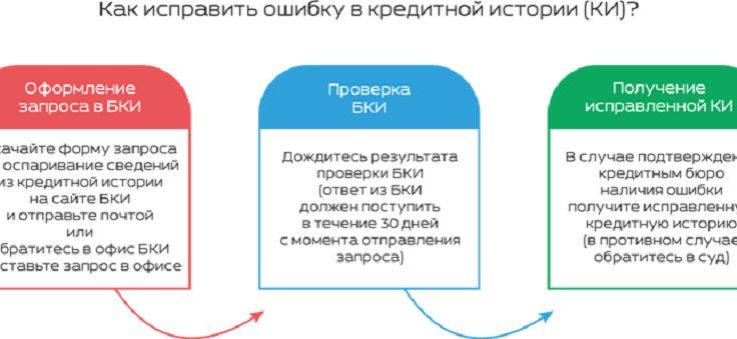

Если причина отказа кроется в кредитной истории, но человек уверен, что у него не было серьезных нарушений в прошлом или кредиты уже закрыты, решать проблему нужно сначала с досье. Проверьте информацию по кредитной истории — нет ли там ошибок.

Информация в базе данных обновляется не так быстро, как это хотелось бы клиенту. Тинькофф может отказать клиенту, который еще выплачивает большие кредиты, например, автокредит или ипотеку.

Видео:Тинькофф отказал в кредите. Причины. Что делать?Скачать

Почему банк «Тинькофф» может отказать в кредите

— до 30 тыс. рублей. — с 18 лет. — нужен только паспорт. — без справок и залогов.

— до 30000 рублей. — возраст от 18 до 65 лет. — без залогов и справок. — нужен только паспорт.

— до 100 000 рублей. — возраст от 18 лет. — без залогов и справок. — нужен только паспорт.

— до 100 тыс. рублей. — на срок до 30 дней. — быстрое оформление. — нужен только паспорт.

— до 80 000 рублей. — возраст от 18 лет. — без залогов и справок. — нужен только паспорт.

— до 50000 рублей. — возраст от 18 лет. — на срок от 7 дней до 4 мес. — нужен только паспорт.

— до 30000 рублей. — на срок до 21 дня. — возраст от 18 лет. — нужен только паспорт.

— до 25000 рублей. — на срок до 30 дней. — возраст от 18 лет. — нужен только паспорт.

— до 25000 рублей. — на срок до 21 дня. — возраст от 18 лет. — нужен только паспорт.

— до 20400 рублей. — с 22 лет. — нужен только паспорт. — быстрое одобрение.

— от 1000 до 20000 рублей. — на срок от 7 до 30 дней. — нужен только паспорт.

Многие люди попадают в ситуации, когда срочно нужны деньги, а одолжить их на непродолжительное время не у кого. Банковские учреждения требуют «увесистый» пакет необходимых документов, на сбор которых уходит много времени. Альтернативой кредитам, в некоторых случаях – сопутствующим предложением, являются кредитные карты, получивший широкое распространение банковский продукт.

Но его выдают не только микрофинансовые организация под порой баснословные проценты, оправдывая этот фактор высокой степенью риска, но и банковский учреждения, успешно существующие на финансовом рынке много лет.

Прежде чем взять кредит или кредитную карту, необходимо ознакомиться с условиями, предлагаемыми разными кредиторами, и выбрать самое выгодное и приемлемое для себя предложение.

Как получить ссуду в банке «Тинькофф»

Каждая кредитная организация сулит потенциальным заемщикам мегавыгодные предложения и бонусные программы, на деле оказывающиеся во многих случаях фикцией. Важно знать, при каких условиях потенциальный клиент может получить кредит со 100-процентной гарантией. Рассмотрим варианты получения займа в банке «Тинькофф», осуществляющего деятельность на всей территории страны.

Кредитная организация готова оказать услуги почти всем категориям населения России. Даже у безработных граждан велика вероятность стать заемщиком при предоставлении некоторых дополнительных документов.

В указанной кредитной организации практически не возникает проблем по одобрению займа, при рассмотрении заявки и детального анализа сведений о человек может быть принято решение об уменьшении желаемой к получению суммы.

Статистика свидетельствует, что не более 10 процентов обратившихся в банк клиентов получают статус несостоявшихся, то есть, им отказано. В остальных случаях деньги в виде кредита или кредитной карты окажутся у владельца, попавшего в число клиентов банка.

Без отказа

Стать обладателем кредита помогут действенные шаги.

Важно понимать, что при заполнении заявки нужно указывать только достоверную и полную информацию, так как на этапе рассмотрения ее могут «развернуть» с самой распространенной формулировкой: вам отказано, подробности неизвестны».

Действительно, ни один банк не «расшифрует» причину отрицательного решения, но чаще всего ей становится ложная информация о клиенте. Скоринговая система имеет свои критерии оценки и выдает свои баллы, и обмануть ее заемщику не стоит и пытаться.

https://www.youtube.com/watch?v=iuoNlHAiTAc

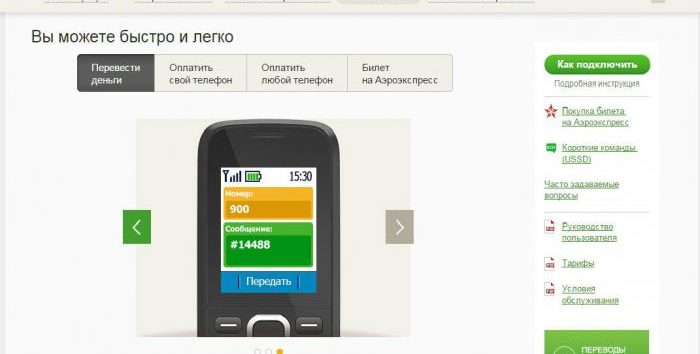

Кредитование в банке «Тинькофф» происходит следующим образом.

- Потенциальный клиент оформляет заявку на официальном сайте компании, в полном объеме указав все необходимые сведения, в том числе желаемую к получению сумму.

- Решение принимается довольно быстро, при положительном исходе в оговоренное со специалистами банка время курьер доставит кредитную карту «Тинькофф» по указанному адресу.

- В больших городах это происходит в течение пары дней, для отдаленных от центра клиентов срок ожидания может затянуться до двух-трех недель.

- В случае отказа повторить манипуляции – заполнить заявку и дождаться решения, но только через два месяца – таковы условия банка.

Выход из положения

Не исключается вариант, что причиной отказа стала негативная кредитная репутация будущего клиента – проверьте ее, заказав аналитическую справку в БКИ – «Бюро кредитных историй». Отсутствие истории тоже способствует отказу – как правило, КИ нет у молодых людей, не имеющих места официального трудоустройства и стабильного источника доходов.

В случае плохого рейтинга кредитования можно попытаться его исправить, обратившись в микрофинансовые организации. У них берется подряд несколько микрозаймов, с каждым разом увеличивая сумму и вовремя выполняя договорные обязательства. Обычно на «оздоровление» КИ уходит до одного месяца.

На ссуды в государственных банках рассчитывать не приходится, а частные структуры идут навстречу.

Положительную роль сыграет подача заявки в выходной или праздничный день. В угоду своим клиентам банки функционируют в режиме «без выходных», тогда как проверкой заявочных данных занимаются реальные люди — сотрудники банка, которым не чужд отдых. Пресловутый человеческий фактор – действенный шанс, вытекающий из равнодушия «выходного» сотрудника.

Видео:Как взять кредит тинькоффбанка, если отказывают? | Почему Тинькофф не одобряет выдачу кредита?Скачать

Тинькофф отказал в кредите: что делать, как узнать причину?

Если нужно узнать, почему банк Тинькофф отказал в кредите, то стоит ознакомиться со статьей. Приводятся возможные причины, почему банк мог отказать, что делать при получении отрицательного решения, и как заранее повысить шансы на одобрение заявки.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Возможные причины, по которым Тинькофф отказал в кредите

Наиболее распространенными факторами являются:

- Несоответствие требованиям банка.

- Недостаточная платежеспособность.

- Заемщик предоставил неполный комплект документов.

- Плохая кредитная история.

В зависимости от причины человек может быстро исправить недостаток и вновь подать заявление либо потребуется время на исправление кредитной истории. В некоторых случаях, как наличие судимости за тяжкое уголовное преступление, получить деньги практически невозможно. Ни один банк не кредитуют такие категории заемщиков.

Заемщик не соответствует требованиям банка

Возраст кредитования в Тинькофф – от 18 до 70 лет включительно на момент полной расплаты по займу. Если человек не попадает в этот возрастной диапазон, компания откажет в ссуде.

Иногда на решение по клиенту влияет отрасль, в которой он трудоустроен. Банк может выдать слишком много ссуд в одну из отраслей, которая в дальнейшем показала себя как убыточная с признаками дефолта, открытыми долгами.

Узнать, находится ли отрасль в черном списке заранее, невозможно, но человек может самостоятельно проследить за публичной отчетностью кредитора и посмотреть, какие отрасли сейчас терпят убытки. Например, в настоящий момент исчерпала себя строительная отрасль. На рынке много долгостроя, покупательская способность россиян крайне низкая, что не дает развиваться строительным фирмам.

Требования банка включают наличие российского гражданства и постоянной или временной регистрации. При несоответствии условиям Тинькофф откажет выдать средства.

Официальный доход слишком низкий

Кроме отказа заемщикам с невысоким официальным заработком могут отказать и тем, у кого он средний или высокий, но из-за финансовой нагрузки человек будет не способен обслуживать займ. При расчете скорингового балла система учитывает расходы:

- на содержание детей;

- алименты;

- оплату кредитов и микрозаймов;

- оплату кредиток.

Если по результатам расчетов выяснится, что остатка недостаточно для обслуживания нового кредита, Тинькофф откажет.

Нет полного перечня документов

Хотя для получения ссуды в Тинькофф нужен минимальный комплект документов, заявитель может забыть подать СНИЛС, если оформляется программа с залогом квартиры. Нужно подать паспорт со страховым номером не только на титульного заемщика, но и на каждого участника сделки. Отдельно предоставляется пакет документов на недвижимость.

https://www.youtube.com/watch?v=8aDeYyxtR1g

По программе автокредита нужно с анкетой подать вместе с паспортом водительское удостоверение. Чтобы зарегистрировать залог, нужно предоставить копию ПТС и договора купли-продажи.

При отсутствии документа Тинькофф может вернуть анкету и попросить дополнить заявку необходимыми бумагами. После этого можно вновь подать заявление.

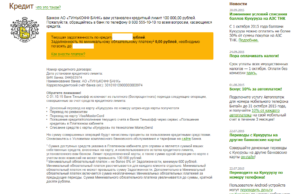

Кредитная история заемщика испорчена

Наличие просроченных платежей, незакрытых кредитов снижает кредитный рейтинг клиента. Оказывает влияние на КИ большое количество запросов в банки за кредитами, отказы кредиторов.

Чтобы выяснить состояние КИ, стоит воспользоваться сайтом Сервис-КИ.com. Он предоставляет отчет из 5 страниц, в которых клиент найдет:

- причины, по которым Тинькофф мог отказать в ссуде;

- что сформировало скоринговый балл;

- рекомендации для исправления КИ, повышения рейтинга;

- статистка по обязательствам;

- размер переплат – общий и в процентах;

- не попал ли паспорт в черный список, не устарел ли или был утерян.

Информация более объемная в отличие от заказа стандартного отчета в бюро кредитных историй. Цена – ниже, всего 340 рублей. Документ приходит после заполнения простой формы на сайте в течение часа.

Нюанс! Не нужно проходить регистрацию, только заполнить заявление.

Для сравнения при обращении за КИ на сайте бюро заемщикам нужно пройти многоступенчатую форму идентификации. На сервисе же можно не вписывать паспортные данные, а подтвердить их при звонке менеджера.

Посмотреть, как выглядит пример отчета:

Другие причины отказа банка Тинькофф в кредите

Еще несколько причин, почему мог отказать Тинькофф:

- Сведения в анкете недостоверны.

- Залог не соответствует требованиям банка.

- Есть судимость.

- Есть открытые долги, признаки дефолта.

Наличие судимости по уголовному, экономическому преступлению резко снижает шансы получить желаемый кредит. Служба безопасности проверяет заявителя по различным базам.

Важно! Предоставление ложных сведений может повлечь занесение гражданина в черный список.

Иногда людям отказывают, если видят, что они злостно нарушают правила дорожного движения, имеют большие задолженности перед коммунальными службами. Перед подачей анкеты стоит оплатить долги, чтобы кредитор не мог отказать в выдаче ссуды.

Можно ли подать заявку на кредит повторно после отказа?

Да, можно. После отказа можно спросить у менеджера Тинькофф, почему заемщику решили отказать. Хотя у компании есть право не разглашать оснований отказа, иногда специалисты говорят причины.

Бывает, что заемщику могут позвонить из банка и посоветовать найти другую работу. Такое случается, если после проверки работодателя найдены проблемы с законом, и вскоре компанию ждут проблемы.

Получив отказ, нужно проанализировать ситуацию и попробовать найти решения для исправления кредитной истории либо увеличения шансов на положительный ответ.

Найти поручителя, если компании Тинькофф не хватает гарантий. Предоставить другое обеспечение, если предлагаемая квартира стоит меньше, чем запрашиваемая сумма.

Далее подробно о том, что поможет увеличить шансы на получения кредита в Тинькофф.

Как получить одобрение на кредит в банке Тинькофф?

Перед получением кредита стоит сделать такие шаги:

- соотнести свои характеристики с требуемыми в банке;

- проверить, подходит ли залог по требования, если программа с обеспечением;

- запросить кредитную историю перед подачей анкеты в банк и оценить скокринговый балл;

- повысить балл доступными способами, если он недостаточен.

Исправить КИ можно за счет открытия кредитной карты, покупки товара в рассрочку. Если есть ошибки в истории, нужно написать заявление на их исправление в бюро. будет повышен сразу после рассмотрения документов.

Тинькофф относится к кредиторам, наиболее лояльным по отношению к своим клиентам. Получить ссуду в банке не сложно, если соблюдать рекомендации для поддержания высокого скорингового балла.

Видео:ТЕПЕРЬ ОДОБРЯТ / Что делать если отказ по кредиту в 2022 / финансовая грамотностьСкачать

Почему банки отказывают в ипотеке и как оспорить решение?

Доля отказов в получении ипотеки составляет по разным оценкам от 10-15% до 20-25%. Но многие заемщики, столкнувшиеся с отказом, устраняют причину и в итоге получают одобрение. Если вы попали в число тех, кому не выдали кредит, ознакомьтесь с причинами, почему банки отказывают в ипотеке. Возможно, их получится устранить и стать обладателем новой недвижимости.

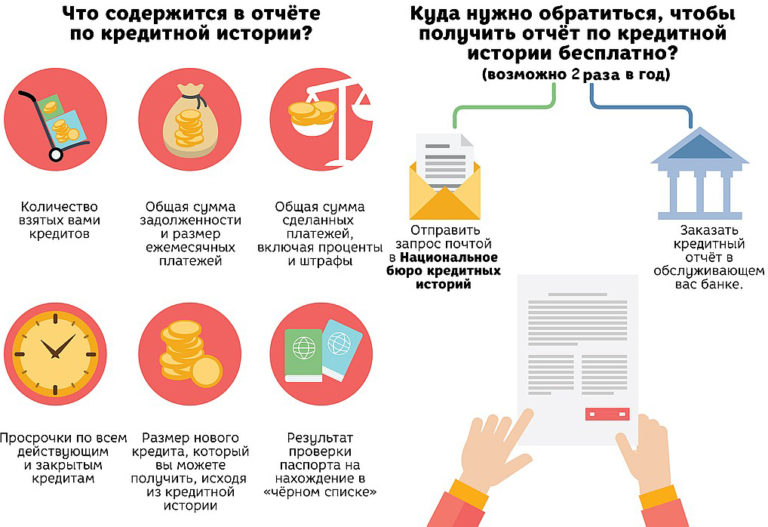

Кредитная история – первая причина отказа в ипотеке

После подачи документов у каждого заемщика проверяют кредитную историю. Банки имеют доступ к общей базе БКИ, где содержится информация по всем заявкам, займам, платежам.

Даже если человек задержал выплату лишь однажды, информация отразится в его деле. Какой будет реакция банка на плохую кредитную историю – индивидуальный вопрос.

Например, Сбербанк, обнаружив просрочку более 30 дней, откажет в заявке и запретит выдачу ипотеки в течение пяти последующих лет.

https://www.youtube.com/watch?v=DnVrBjhNAoQ

Плохая КИ – наиболее частая причина отказа. Как понять, что у вас плохая кредитная история, из-за которой отказывают в ипотеке? Не всегда виноват человек. Испортить дело могли ситуации:

- Мошенничество. У человека украли паспорт, оформили кредит. Затем преступление обнаружили и сняли обвинения с пострадавшего, но испорченная история останется в базе.

- Задержки в системе при прохождении электронного платежа. Оплата в последний день несет в себе риск, поскольку сбой в различных системах платежей нередкое явление. Заемщик отправил деньги вовремя, но платеж пришел позже. Это посчитают просрочкой.

- Технический сбой. Схожая проблема с предыдущим пунктом. Оплачивая ипотеку через различные терминалы и банкоматы может произойти сбой и платеж будет отменен. На разбирательство уйдет время, а в истории плательщика появится просрочка.

- Ошибка сотрудника банка. Если заемщик вносит платежи через кассу, а консультант допустил ошибку в сумме платежа или в чем-то еще, то может возникнуть техническая просрочка.

- Просрочки по вине самого заемщика. В некоторых ситуациях банк может пойти навстречу: если клиент потерял работу и долго не мог устроиться на новую. Тогда задолженность не должна превышать 90 календарных дней. Если без уважительных причин просрочка свыше 30 дней, тогда большинство банков не смогут выдать ссуду. Банки, что согласятся на сделку, предложат кредит под невыгодные, высокие проценты.

- Непогашенные обязательства и долги. Одна из самых тяжелых КИ. Если проводились судебные разбирательства, то заемщик получит отказ в любом виде кредита, в том числе и ипотеке.

Подавая заявку, имеет значение срок и регулярность предыдущих просрочек – до тридцати непрерывных дней считается не такой страшной ситуацией. Важна сумма задолженности и причина. В случае болезни, выезда за границу и других форс-мажоров с банком можно договориться, объяснив обстоятельства и приложив необходимые документы.

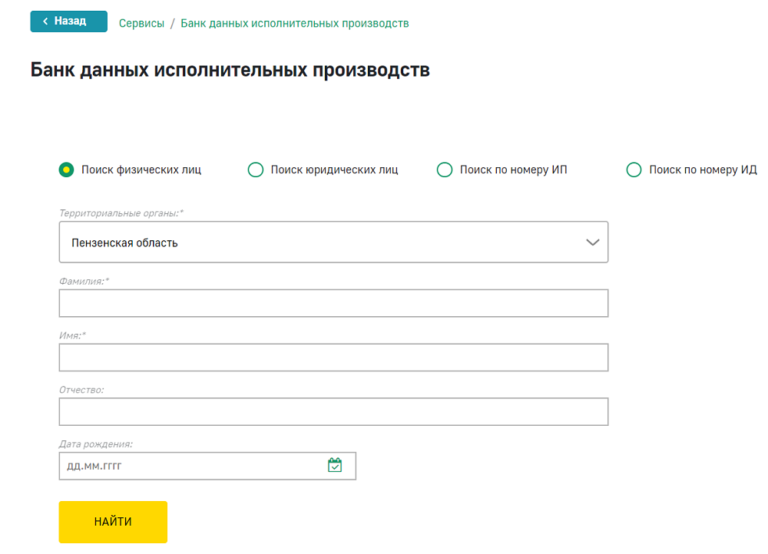

Стоит проверить все задолженности перед подачей заявки на ипотеку. Например, человек желает получить ипотечный кредит в Москве, но имеет неоплаченные штрафы в ГАИ, судебных приставов, от налоговой инспекции или неуплату алиментов.

Недостаточная платежеспособность

Это означает, что у заявителя недостаточно высокий доход, чтобы получить одобрение на ипотеку. При подаче документов специалист оценивает, может ли клиент погасить долг. Обычно кредит не должен превышать 40% от заработной платы. Если есть несколько займов, тогда их общий платеж не должен превышать 40%.

Недостаточной платежеспособностью считается, когда ежемесячные расходы превышают доходы. Например, у клиента уже есть кредитная карта какого-либо банка.

При недостаточном доходе есть несколько вариантов решения проблемы: сменить текущую работу, найти альтернативные источники заработка или подать заявку на меньший заем, увеличить срок кредитования, первоначальный взнос.

В этой ситуации можно заложить одно из имеющихся имуществ, чтобы подтвердить надежность кандидатуры. Подойдет автомобиль, загородный дом или земельный участок, другая квартира.

Часто банки сомневаются не столько в надежности клиента, сколько в стабильном доходе и возможности выплачивать долг по ипотеке. Это относится к молодому поколению, бизнесменам и индивидуальным предпринимателям. Им сложно подтвердить свой доход, поэтому можно найти поручителей.

Проблемы с документами

Данная проблема в первую очередь относится к бизнесменам и предпринимателям. Не всегда доходы прозрачны, поэтому трудно подтвердить легальность заработка. Это может послужить причиной, почему отказывают в ипотеке.

Банки особо тщательно относятся к заявкам от силовиков, чиновников, если запрашиваемая сумма не соответствует справке о доходах. Их интересует источник заработка, насколько деньги были получены честным путем. Если не удается документально подтвердить происхождение средств, высок риск отказа.

https://www.youtube.com/watch?v=yVoXsvkPCj0

Для бизнесмена участие в незаконной деятельности грозит черным списком: в случае подделки документов или запятнанной репутации все финансовые учреждения будут отказывать в ссуде.

Отсутствие официальной работы

Если сотруднику не удалось дозвониться до места работы заемщика, то в заявке откажут.

Вкупе с недостоверной информацией (купленной трудовой книжкой или справкой о доходах, указании липового телефона с работы) можно попасть в черный список.

Бывает, что при подаче документов произошла ошибка: в справке о доходах опечатка в данных или неправильно указаны контакты работодателя. В этом случае все зависит от банка. Будет ли он разбираться в ситуации или вынесет отказ в ипотеке.

Иногда причина отказа по ипотеке кроется в недостаточном трудовом стаже. Это касается как молодых специалистов, так и профессионалов. Для молодых работников, которых недавно оформили в штат, испытательный срок не учитывается. Необходим срок работы на последнем месте от трех месяцев до полугода по условиям различных банков.

К опытным сотрудникам это относится, если по каким-то причинам они сменили компанию, но еще не успели проработать на новом месте достаточное количество времени. Для положительного решения от кредитной организации достаточно подождать и подать заявку повторно.

Судимость

Совсем нет шансов при судимости — ипотеку не выдадут. Единственное исключение, если судимость была условной, но и тут окончательное решение на стороне кредитора: могут и отказать, и одобрить. Негативно скажется возбуждение уголовного дела на заемщика.

Подозрения вызывают «белые пятна» в биографии, когда человек не может подтвердить, чем он занимался в прошлые годы, указать наличие работы и стабильного заработка.

С точки зрения банка человек мог находиться в тюремном заключении, проходить лечение в психиатрической клинике и др.

Чтобы доказать, что вы чем-то занимались это время, например, работали дистанционно и доходы нигде не фиксировались, придется позаботиться о предоставлении выписки с карточек, банковского счета или электронных денег.

Кредит не подходит под программу банка

Условия каждого банка по заявке на ипотеку могут отличаться.

Одни учреждения могут кредитовать только строящиеся здания, на этапе котлована, другие работают на рынке вторичного жилья, третьи выдают ссуды только на строительство загородного жилья, как Почта Банк.

Если человек не изучил требования до подачи заявки, его может ждать разочарование. Это относится не только к типу жилья, но и сумме заявки. Банки ставят ограничение на минимальную и максимальную ссуду.

Например, человек обратился в банк с целью получить квартиру в кредит в Москве. Если он выбрал недвижимость на вторичном рынке, а банк кредитует только для новостроек, то заемщик получит отказ. Обычно подобные ситуации решаются на этапе консультирования, и заявка просто не подается.

Сюда же относятся критерии по возрасту заемщика. У многих кредитных учреждений значительно отличаются возрастные ограничения. Минимальный порог может быть от 18 до 25 лет.

На ипотеку чаще всего ставят 25 лет. Максимальный возраст от 60 лет до 79 лет.

Поэтому перед подачей документов следует ознакомиться с условиями не только по предоставляемым документам, но и характеристикам потенциального клиента.

Как узнать причину отказа

Почему банк не дает ипотечный кредит? Зачастую кредитные учреждения не указывают причину отрицательного решения. Они имеют право не разглашать ее, ведь в законодательстве нет статей, обязывающих указывать данную информацию. Но есть несколько способов, благодаря которым можно выяснить, почему банк отказывает выдавать ипотеку. Вот основные:

- Запросить свою КИ в бюро кредитных историй. Это наиболее распространенная причина отказов, рекомендуется проверить, не было ли каких-то задержек. Иногда на заемщике висит долг в несколько копеек, а человек даже не в курсе.

- Самостоятельно оценить кредитную нагрузку. Возможно, сумма зарплаты недостаточная для нового кредита.

- Спросить у консультанта банка, куда подавали заявку. Ряд компаний готовы предоставить информацию, почему пришел отказ.

При устранении причины можно сразу подавать заявку повторно. Случаются ситуации, когда человек решил оформить ипотечный кредит в Москве, но его собственных доходов на «покупку мечты» не хватает. Буквально через 2 или 3 дня он находит созаемщика (максимально можно привлечь до четырех человек) и получает одобрение, потому что общий доход теперь достаточен для покрытия займа с процентами.

: что делать, если отказали в ипотеке

Видео:ПОЧЕМУ банки НЕ ДАЮТ КРЕДИТ и ЧТО ДЕЛАТЬ чтобы дали?Скачать

Тинькофф отказал в кредите

Помимо дистанционного обслуживания Tinkoff славится ускоренным рассмотрением заявки.

Более того, чаще клиенты получают «добро» на ссуду или ипотеку, правда, сначала на маленькие суммы с постепенным увеличением максимального лимита.

Но случается, что Тинькофф Банк не одобрил кредит, и заемщик не знает, кто виноват и что предпринять для получения денег. Попробуем разобраться, по какому поводу ФКУ дало отказ и стоит ли повторять попытку.

Оглавление

- 1 Почему банк так поступил?

- 2 Снова пытаемся получить заем

Почему банк так поступил?

Единичный отказ – это не проблема, но определить причину отрицательного результата надо, чтобы не получить второй «отворот». Правда, Тинькофф, как и любой банк, не объяснит свое решение, поэтому придется догадываться самостоятельно. Например, могут подвести заемщика следующие ошибки:

- Неверно заполненная анкета. Сюда относятся и случайные ошибки, и намеренно преувеличенные доходы. Да, Тинькофф кредитует, не требуя от клиента справку о доходах, но это не значит, что его сотрудники не проверяют правильность предоставленных данных и указанных сумм.

- Несоответствие требованиям банка. Каждое ФКУ прописывает основные требования к будущему заемщику, в числе которых минимальный и максимальный возраст, определенное гражданство, наличие прописки в пределах РФ, трудоустройства и стабильного дохода. Все эти данные считываются автоскоррингом, и малейшие отклонения от нормы провоцируют отказ.

- Несоразмерная сумма. Просить большой кредит, не имея возможности его выплачивать – это глупо, поэтому неудивительно, почему банк отказывает при необусловленных запросах. Также подозрительны и слишком маленькие суммы, так как ФКУ не любят досрочные погашения.

- «Пятна» на кредитной истории. Данный факт не прописывается в условиях выдачи займа, но играет важную роль в его одобрении. Сотрудники кредитного отдела отправляют запрос в Бюро кредитных историй по каждой кандидатуре. Получив досье с частыми просрочками и большими долгами в прошлом, банк не станет связываться с безответственным и неплатежеспособным заемщиком.Лучше не скрывать информацию о кредитных «промахах» за последние пять лет, а открыто о них рассказать.

- Невыплаченные кредиты. Если клиент еще не рассчитался со сторонней ипотекой или автокредитом, то банк не станет «нагружать» его еще и потребительской ссудой. Дело не в благородности Тинькофф, таковы межбанковские правила и этические нормы.

Если имеет место хотя бы один упомянутый пункт, то отказ от банка понятен. В таком случае исправить ситуацию будет в разы проще, так как ясно, что делать для повышения своей кредитной привлекательности. Подробные инструкции приведены дальше.

Снова пытаемся получить заем

Если банк отказал вам в кредите и есть желание попытать свое счастье вновь, то к повторной подаче заявки стоит подойти со всей внимательностью и серьезностью.

Для начала придется тщательно изучить первоначальный вариант анкеты и трезво оценить правильность введенных данных. Особенно это касается реальной сумме дохода и стажа работы – их запрещено приукрашивать.

Также не забываем о ряде рекомендаций.

- Посмотрите на требования Тинькофф к потенциальному заемщику. Среди них российское гражданство, возраст от 21 года, официальное трудоустройство и наличие постоянной регистрации в регионе присутствия банка.

- Не подавайте заявки хаотичным образом во многие банки одновременно. Такой тактикой пользуются злостные неплательщики и мошенники, поэтому везде их ожидает отказ. Объяснение простое – слишком подозрительно, что заемщик хочет получить много денег, не учитывая при этом предлагаемых условий кредитования.

- Указывайте посильную сумму. Запрашивать миллион, имея месячный доход в 40000 рублей, бесполезно. Необходимо начинать кредитование с реальных цифр, а после активного пользования кредитной картой банк сам предложит увеличить лимит. Определиться с первоначальной суммой достаточно просто, если обратиться к специальному калькулятору. Здесь можно ввести свою зарплату, отметить посильную финансовую нагрузку и система автоматически рассчитает приемлемый размер займа.

- Выбирайте подходящий кредит. Тинькофф предлагает несколько кредиток с различными лимитами, условиями и требованиями. Достаточно изучить каждый вариант и найти наиболее оптимальный продукт.

- Изучите свою кредитную историю. Может, что-то позабылось или произошла техническая ошибка, поэтому Тинькофф не дал ссуду. Формируем запрос в Бюро КИ и выясняем, насколько хорошо и привлекательно имеющееся кредитное прошлое.

Чтобы ускорить выдачу кредита, стоит еще до подачи заявки трезво оценить свои финансовые возможности и кредитное прошлое. Тогда поводов для отказа не будет ни у Тинькофф, ни у другого выбранного банка.

Видео:В каком банке взять кредит если везде отказываютСкачать

Как выиграть суд у Тинькофф банка: отзывы должников, порядок процедуры

О банкахЧто делать, если банк Тинькофф подает в суд, и как самому судиться с организацией?

Шрифт A A

Оформить кредит легко, а вот с возвратом задолженности могут возникнуть проблемы. Клиентам важно знать, что делать, если банк подает иск, и как самому подать в суд на банк Тинькофф, чтобы снизить размер задолженности или вовсе ее не возвращать.

На клиентов, допустивших длительные просрочки, Тинькофф действительно подает в суд. Но банк не спешит подавать иск, поскольку за каждый день просрочки установлены штрафные санкции, а увеличить размер переплаты ему выгодно.

Факт! Заемщик может избежать судебных тяжб, если вовремя известит о финансовых затруднениях. Когда имеются действительно уважительные причины, задолженность могут реструктуризировать.

https://www.youtube.com/watch?v=DApiXsHNWHQ

Если не делать никаких шагов, чтобы договориться с Тинькофф банком, дело будет передано сначала специалистам по работе с краткосрочной задолженностью (до 30-ти дней просрочки), а затем – коллекторам. Если их действия не дают результата, спор решает суд.

Срок, через который будет подан иск, устанавливается индивидуально и зависит от многих факторов, в том числе от того, выходит ли человек на связь, выплачивал ли он хотя бы один минимальный платеж.

По закону иск может быть подан уже на следующий день просрочки, но на практике обычно судебные тяжбы начинаются не раньше, чем через год.

Что делать, если Тинькофф банк подал в суд?

Обычно получив досудебную претензию или повестку, люди впадают в растерянность. Решать проблему можно 2-мя способами:

- Самостоятельно.

- С помощью юриста.

Если проблемы с выплатой задолженности возникли из-за финансовых трудностей, денег на оплату работы юриста может и не быть. В таком случае, нужно самостоятельно подготовить доказательства, подтверждающие ухудшение финансового положения, например:

- справку о заработной плате;

- копию трудовой книжки, подтверждающую потерю работы.

Ухудшение здоровья нужно подтвердить справками из медицинского учреждения.

Важно! По ст. 451 Гражданского кодекса договор можно расторгнуть, если обстоятельства у человека значительно изменились, например, он получил инвалидность или длительное время болел.

Чеки и квитанции, переданные в суд, подтвердят, что должник добросовестно выполнял обязанности, а платить перестал по причинам, которые от него не зависят.

При соответствующей доказательной базе размер задолженности может быть уменьшен на сумму от 5% до 95%.

Полностью снять с себя обязательства поможет только психиатрическая экспертиза, которая докажет, что в момент подписания договора заемщик не контролировал свои действия (например, находился под влиянием аффекта или страдал от обострения психического заболевания). Обращаться к такого рода экспертизе стоит только тогда, когда есть реальный прецедент. Манипуляции и ложь будут вычислены врачами, и помимо того, что долг не уменьшится, репутация человека перед судом будет испорчена.

Действия должника при получении письма мирового судьи

Судебный приказ выносится по упрощенной процедуре. Полноценного слушания дела и вызова сторон не производится. Согласно ст. 126 Гражданского-процессуального кодекса, судья может издать приказ через 5 дней со дня приема заявления.

Важно знать! Приказ можно оспорить в течение 10-ти дней. Иначе документ будет направлен судебным приставам для исполнения. По юридической силе приказ приравнивается к исполнительному листу.

Приставы могут арестовать имущество или делать удержания из заработной платы.

Необходимые действия при получении приказа:

- сохранить конверт, чтобы подтвердить дату получения документа;

- срочно обжаловать приказ.

В случае спора с Тинькофф возражения подаются мировому судье, который вынес приказ. Если суд находится в другом городе, возражения можно направить почтой. Посмотреть адреса можно с помощью сервиса ГАС «Правосудие».

Как клиенту подать иск?

Если спорное дело не получается мирно решить, необходимо подготовить иск. К заявлению прикладываются:

- выписки по счету;

- график погашения задолженности;

- иные финансовые документы, доказывающие вину банка.

Иск можно подать лично специалистам канцелярии суда или направить заказным письмом с уведомлением. В иске следует изложить предмет претензии, например, написать о том, что банк нарушил условия договора и требует выплаты большей суммы, чем положено.

Отзывы тех, кто судился с Тиньковым

Судя по отзывам, исход дела зависит и от поведения человека, и от размера задолженности.

Марина, г. Тверь.

Оформляла карту Tinkoff Platinum с лимитом в 123 000 рублей. Обналичилась случайно и из грейс-периода вылетела, начали капать проценты. А я не знала об этом, и просто продолжала пользоваться кредиткой.

В итоге, там оказалось, что нужно оплачивать больше 15 000 рублей, а я не рассчитывала на такой долг.

Начали звонить коллекторы, грозиться судом, я обратилась к юристу, так как вообще хотела избавиться от этой карточки… По решению суда пришлось оплатить около 25 000 рублей, но договор смогла расторгнуть. На юриста потратила меньше 10 000 рублей за все время.

Михаил, г. Москва.

https://www.youtube.com/watch?v=DWc_ozZM4nk

Был неудачный опыт кредитования в Tinkoff. Заявку одобрили, а платить мне было нечем. На карте всего было 20 000 рублей, я все потратил, ни одного минимального платежа не внес.

А вы знали, какие там за это штрафы? В первый раз не оплатил 8% от долга, получил просто 590 рублей штрафа, второй раз — 1% от долга и еще 590 рублей, третий раз уже 2% от долга и еще 590 рублей, это же офигеть можно! Плюс еще в договоре сказано, что неустойка будет 19% — как это все считается, мне вообще непонятно.

Когда долг стал больше 70 000 рублей, в суд на меня все-таки подали. Ну и что, пришло письмо, я туда не пошел. Живу не по прописке, не работаю, что они с меня взыщут?

Анастасия, г. Сочи.

Несколько раз попадала на просрочки по минимальному платежу. Можно не бояться, они в суд где-то полгода не подают, только звонят и наезжают.

Потом один раз вообще не смогла заплатить, в итоге по решению суда возвращала банку 370 0000 р., и это при том, что лимит у меня был по Tinkoff Platinum даже не максимальный, а всего 200 000 р.

Мне кажется, что если подсчитать все переплаты по каждой просрочке, я эту сумму банку уже 4 раза отдала.

Амиран, 41 год.

Брал у Тинькофф на дебетовую карту займ наличными, прекрасно вернул. Предложили мне 199 000 по Тинькофф Платинум, черт дернул связаться. Там просто бешеные какие-то проценты, и расчет совершенно непонятный.

На работе зарплата упала, а долг только растет. Через месяц просрочки стали грозиться судом, ну у меня брат-юрист, он взял на себя переговоры, документы все собрали. Сошлись на реструктуризации. Мне примерно 50 000 рублей срезали по процентам.

Обращайтесь к юристам, нечего ждать суда!

Видео:Активация одобренного кредита ТинькоффСкачать

Почему банк Тинькофф отказал в кредите, можно ли обжаловать решение?

Банк Тинькофф известен своим лояльным отношением к заемщикам и высоким процентом одобрения по кредитам. Что делать заемщику, если Тинькофф отказал в кредите? Что это означает, и как выяснить настоящую причину, — об этом далее в статье.

Почему Тинькофф отказывает в кредите: основные причины

Будут рассмотрены ключевые факторы, приводящие к отказу кредитора:

- Испорченная кредитная история.

- Несоответствие требованиям банка.

- Прочие причины, которые могут влиять на решение.

Сейчас Тинокофф позволяет подавать заявку без подтверждения дохода. При залоге квартиры заявитель предоставляет паспорт и СНИЛС. Такие же документы нужны для остальных участников сделки.

Не нужно привлекать к сделке поручителей. Поэтому многие причины, ссылаясь на которые могут отказать другие кредиторы, здесь не имеют влияния. Далее подробно о том, почему Тинькофф может отказать в кредите.

Плохая кредитная история заявителя

Из-за плохой КИ заемщику могут отказать в любом банке. Признаки испорченной кредитной истории:

- заемщик просрочил дату ежемесячного платежа, еще хуже, если просрочки носят систематический характер;

- есть открытые долги по кредитам;

- разослал много заявок банкам и МФО;

- присутствует много отказов от других кредиторов;

- высокая финансовая нагрузка — оформлено много займов и кредитов.

Даже если человек получает высокую официальную зарплату, следующий кредит может встать для него критическим, поэтому банк откажет в ссуде. Сейчас заемщиков оценивают современные автоматические системы скоринга. Они сопоставляют семейное положение, доход, нагрузку по обязательствам и выдают банковским сотрудникам ответ.

Совет! Рекомендуется подавать одну заявку на кредит, после чего в случае отказа подавать в другой банк. При массовой рассылке анкет компании откажут в займе.

https://www.youtube.com/watch?v=b1VJwxtd-NQ

С открытыми долгами и признаками дефолта получить кредит будет очень сложно. Все банки 100% откажут, включая МФО. Остается возможность получить ссуду у частного лица, но повышаются риски заемщика.

Несоответствие требованиям банка Тинькофф

Сейчас у Тинькофф предлагается несколько программ:

- С залогом квартиры.

- С залогом авто.

- Потребительская ссуда.

- Рефинансирование.

В зависимости от того, на какую программу человек подавал анкету, могут меняться условия и требования.

Чтобы получить ссуду, заложив авто или квартиру, заявитель должен быть гражданином России, иметь постоянную или временную прописку в стране. Возраст подачи заявки не менее 18 лет и не более 70 лет к моменту погашения кредита.

Предмет залога — автомобиль либо квартира, могут быть в собственности заемщика либо другого человека.

Кроме требований к заемщику Тинькофф имеет требования к предмету обременения. Квартира должна находится в многоквартирном доме. Если человек предоставляет в залог квартиру в коммунальном доме или аварийном здании, доме с деревянными перекрытиями, то компания откажет в выдаче средств.

Другие возможные причины отказа

Прочие причины включают:

- недостаточную платежеспособность;

- несоответствие данных в анкете с проверкой сведений банковским специалистом;

- наличие судимости.

Человек может не подозревать, что Тинькофф посчитал его расходы слишком большими, чтобы оформить кредит. Если на обеспечении есть иждивенцы либо дети, которым нужно выплачивать алименты, компания учтет эти средства в счет обязательных ежемесячных расходов. Остаток уменьшается, и его может не хватить для запрашиваемой суммы кредита.

Наличие судимости по уголовному преступлению или экономическому сводит все шансы получения кредита на нет. Помимо проверки менеджером заявителя проверяет служба безопасности. Клиент с судимостью считается неблагонадежным, особенно если он ранее был замечен в хищении средств либо мошеннических действиях экономического характера.

Можно ли обжаловать решение банка?

Юристы утверждают, что оспорить отказ Тинькофф невозможно. Специалист даже не обязан уведомлять заемщика, почему банк Тинькофф отказал в кредите.

В законодательстве не предусмотрено возможности подать апелляцию, что отражается в ГК РФ, ст.№ 821. Если у Тинькофф будут основания считать, что заявитель не сможет вернуть средства, банк вправе отказать.

Что делать в этой ситуации: многие дают повторную заявку через 60 дней. Альтернативным вариантом станет подача заявки в другой банк. Если необходима небольшая сумма, можно обратиться в Совкомбанк, где предлагается кредитование на сумму до 40 тыс. р.

Как повысить шансы на одобрение заявки, если банк Тинькофф отказывает в кредите

Прежде всего рекомендуется сделать запрос на выписку по кредитной истории. Есть несколько способов это сделать:

- Запросить в БКИ.

- Через партнеров бюро или финансовые организации.

- С помощью сайта service-ki.com.

Последний способ экономит время и деньги, поскольку сразу показывает клиенту причины его скорингового рейтинга. В отчете указываются рекомендации по улучшению скорингового балла, паспорт гражданина проверяется на присутствие в черных списках или кражи, утери, федерального розыска.

Стоимость выписки составит 340 рублей. Документ приходит в течение часа на электронный ящик заявителя. В нем будет доступна информация по текущим обязательствам, общий размер платежей, переплата в процентах.

Пример отрывка из отчета с графиками и диаграммами:

Можно ли получить кредит в Тинькофф с плохой кредитной историей?

Это возможно, но ответ компании зависит от того, насколько сильно испорчена кредитная история. Просроченные платежи принято делить на несколько категорий:

- ситуационные;

- долгосрочные;

- безнадежные.

При первом типе заемщик мог 1-2 раза пропустить платеж, срок неуплаты не превышал 30 дней. Здесь есть шанс получить одобрение кредитора. Перед подачей заявки можно открыть кредитную карту в Тинькофф или приобрести недорогой товар в кредит, чтобы закрыть негативные платежи положительной информацией.

Долгосрочные просрочки — это задержка ежемесячного взноса на 30 и более дней. Здесь рекомендуется программа кредитного доктора, которая будет лечить кредитную историю минимум 6 месяцев. Ее можно оформить в Совкомбанке.

https://www.youtube.com/watch?v=fCjhmhta_KU

С безнадежными задолженностями клиент пропускал платежи более 120 календарных дней. Если у человека есть невозвратный заем, с ним тяжело работать, потому банки чаще всего решают отказать в заявке.

Несмотря на лояльные требования Тинькофф к заемщикам, рекомендуется улучшить кредитную историю перед подачей заявки, иначе банк откажет, что приведет к еще большему снижению скорингого балла.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

💥 Видео

Тинькофф банк отказал в отсрочке по кредиту.Скачать

Почему ТИНЬКОФФ НЕ ДАЕТ КРЕДИТ? Как повысить шансы на одобрение?Скачать

Тинькофф банк. Кредит наличными.Скачать

5 уважительных отказов #отказ #прогипноз #отношенияСкачать

Как отказаться от получения кредита до и после подписания кредитного договораСкачать

⚡100 Одобрение кредита тинькофф | кредит наличным тинькофф, преимущества и нюансыСкачать

Исполнительная надпись нотариуса по кредиту - как отменитьСкачать

Кредиты под залог в ТинькоффСкачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

Как отменить заявку на кредит в Тинькофф БанкеСкачать

Как взять кредит в Тинькофф онлайн через приложение с телефонаСкачать

Как отказаться от страховки по кредиту в Тинькофф БанкеСкачать

Тинькофф не одобрил кредитную карту. Что делать?Скачать

Тинькофф не одобрил кредит. Что делать?Скачать