Вопросы надежности организаций финансового сектора всегда являются актуальными. Каким образом можно обеспечить уверенность в безопасности своих денежных средств? Гарантом их сохранения является участие в системе страхования вкладов кредитного учреждения, на счетах которого размещены деньги.

- Что такое — система страхования вкладов

- Кто может участвовать в ССВ

- Какие вклады подлежат страхованию

- Страховые случаи по закону о страховании вкладов

- Процедуры выплаты возмещений

- Как правильно выбрать банк для открытия счета

- Список банков-участников ССВ России

- Как можно проверить, участвует ли банк в ССВ

- Банки, входящие в систему страхования вкладов физических лиц

- Когда физическим лицам необходимо страховать вклады?

- Условия страхования вкладов физических лиц в банках

- Список банков, входящих в систему страхования вкладов по всей России

- Список для Москвы

- Список банков, входящих в систему страхования вкладов физических и юридических лиц

- Что такое система страхования вкладов

- Банки и их краткая характеристика

- Сбербанк

- ВТБ

- Газпромбанк

- Финансовая Корпорация “Открытие”

- Альфа-банк

- Россельхозбанк

- ЮниКредит Банк

- Райффайзенбанк

- Как можно проверить участие банка в системе страхования вкладов

- Рекомендации АСВ по страхованию вкладов

- Выводы и заключения

- Топ 10 банков, входящие в систему государственного страхования вкладов

- Как работает ССВ?

- ТОП-10 банков, входящих в ССВ

- ВТБ24

- Русский стандарт

- Открытие

- Хоум Кредит энд Финанс Банк

- Возрождение

- Альфа банк

- Банки участники системы страхования вкладов для физических лиц: реестр банков, список

- Как устроена система страхования вкладов

- 8 крупных банков, которые входят в систему страхования вкладов

- Как узнать и проверить, является ли банк участником системы страхования вкладов

- 🎥 Видео

Что такое — система страхования вкладов

Система обязательного страхования вкладов представляет собой специальную программу по защите сбережений, размещаемых в банках. Таким способом государство влияет на увеличение доверия граждан к кредитной системе и организует безопасные условия для хранения средств в финансовой сфере.

ВАЖНО! Процедура участия в системе страхования вкладов (ССВ) максимально проста – для этого необходимо просто разместить свои деньги в банке, входящем в программу. Никаких дополнительных договоров и бумаг оформлять не нужно.

Гарантом безопасности выступает Агентство по страхованию вкладов (АСВ), с которым взаимодействуют банки, осуществляя ежеквартальные отчисления в специальный фонд. Именно из него производятся выплаты гражданам, в случае происшествия страхового случая.

Кто может участвовать в ССВ

Участниками данной системы признаются следующие субъекты:

- пользователи банковских продуктов;

- банковские организации, внесенные в специальный реестр;

- АСВ, являющееся страховщиком;

- Банк России.

До недавнего времени ССВ охватывала лишь вклады, произведенные физ. лицами.

Однако с 2021 года в силу вступили изменения, которые коснулись участия в системе юридических лиц, отнесенных к малым предприятиям (согласно реестру).

Согласно им, все средства данных предприятий в нашей и зарубежной валюте, которые положены на депозит или размещены на счете, подлежат страхованию (при условии участия банка в программе).

Участие в системе страхования вкладов предполагает выполнение участниками финансовой сферы своих обязанностей:

- регулярно перечислять платежи в резервный фонд;

- доводить до пользователей сведения о программе и о ее условиях;

- помещать данную информацию в зоне видимости там, где происходит обслуживание клиентов;

- осуществлять строгий учет обязательств учреждения по вкладам;

- выполнять все обязанности, установленные законодательно.

Какие вклады подлежат страхованию

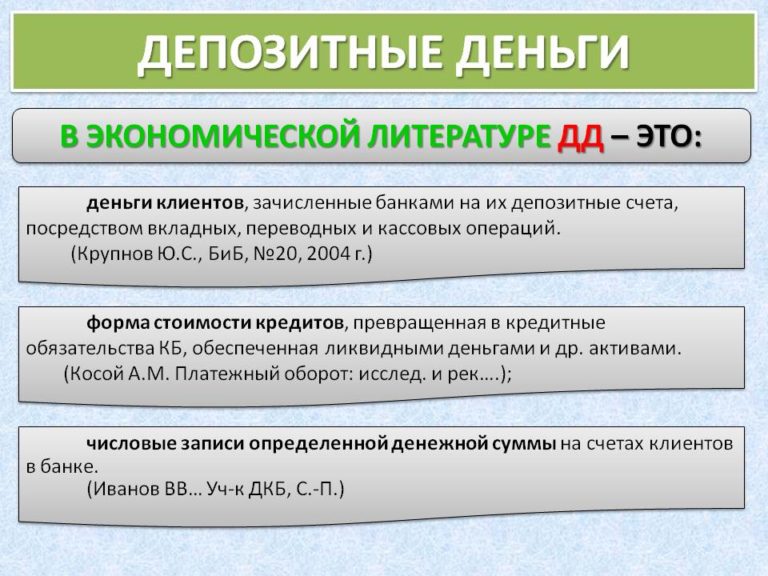

Не все деньги, хранящиеся в банке, попадают под обязательное страхование. В соответствии с законом, застрахованы только следующие деньги:

- депозиты срочного характера и до востребования, в которые входят и вклады в других валютах;

- текущие аккаунты, включая созданные для использования с расчетными картами, для перечисления зарплаты и т. д.;

- деньги ИП;

- суммы на счетах, оформленных опекунами или попечителями для своих подопечных;

- деньги на счетах эскроу, которые были созданы для осуществления покупки и продажи недвижимости;

- деньги на счетах эскроу, используемых для перечислений по контрактам участия в долевом строительстве;

- депозиты, удостоверенные сертификатами сберегательного характера;

- суммы средств юр. лиц, отнесенных к предприятиям малого бизнеса.

Все суммы в валюте других государств подлежат страхованию на таких же условиях, что и отечественные деньги. При этом размер возмещения рассчитывается в соответствии с официальным курсом ЦБ на момент происшествия страхового случая. Все выплаты по таким депозитам происходят в рублях.

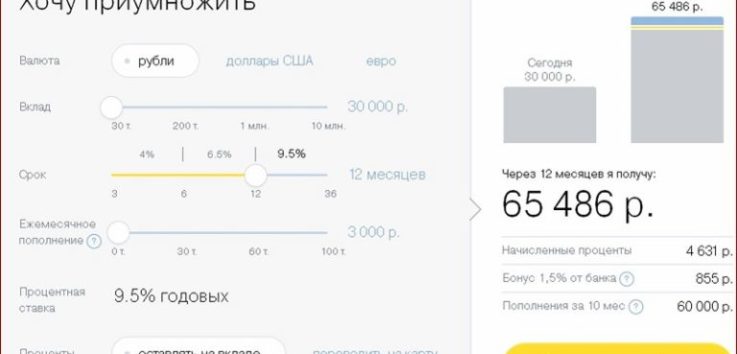

В результате применения системы страхования все вклады компенсируются в полном размере, но в пределах 1 400 тыс. руб. Эта сумма включает все депозиты клиента, размещенные в одном финансовом учреждении.

ВАЖНО! Поскольку общая сумма выплаты в одном банке не может превышать 1,4 млн руб., рекомендуется размещать средства в различных финансовых учреждениях и не превышать указанный предел в каждом из них.

Такая сумма возмещения была установлена в 2014 году. До этого размер возмещения составлял:

- с 08 по 14 гг. – семьсот тыс. рублей;

- с 07 по 08 гг. – четыреста тыс. рублей;

- с 06 по 07 гг. – сто девяносто тыс. рублей.

Для счетов эскроу сумма компенсации имеет увеличенный размер и равняется 10 млн. руб.

ВАЖНО! Сроком начала страхования считается момент перечисления денег на счет в банке-участнике программы страхования.

Страхование относится не только к самой сумме, внесенной клиентом, но и к процентам, начисляемым на нее в том случае, если они присоединяются к основному вкладу, застрахованному государством (это прописывается в договоре). При этом, все проценты, которые должны быть начислены до дня отзыва лицензии, обязаны быть присоединены к депозиту и выплачены вместе с возмещением.

https://www.youtube.com/watch?v=l5THYvlVIko

Существуют и вклады, которые не участвуют в данной программе:

- деньги нотариусов и адвокатов, при условии, что они находятся на счетах для профессиональной деятельности;

- депозиты на предъявителя;

- сберегательные счета, переданные физическими лицами на управление банку;

- суммы, положенные на счет в других государствах;

- электронные денежные знаки;

- средства, расположенные на металлических счетах.

Страховые случаи по закону о страховании вкладов

Существует две ситуации, при которых АСВ осуществляет компенсацию по счету:

- Прекращение действия лицензии. Это может произойти в случае выявления неплатежеспособности или при нарушении требований ЦБ РФ. Ситуация добровольного прекращения деятельности не является страховой. Однако решение о закрытии может быть принято только после выполнения всех обязательств перед клиентами. Во всех остальных случаях прекращение деятельности может осуществляться только по решению ЦБ, что влечет за собой выплату компенсации.

- Мораторий. Запрет, наложенный Банком России на расчеты с кредиторами. Такая мера применяется в том случае, если у банка недостаточно средств для выполнения своих обязательств. В данной ситуации ЦБ останавливает все выплаты, производимые банком, на 3 месяца. В течение этого срока финансовая организация имеет право только производить текущие расходы (оплата хозяйственных платежей, зарплаты и т. д.). Тем временем ведется тщательная проверка состояния компании и принимается решение о продолжении ее деятельности или отзыве лицензии. По истечении 14 дней со дня объявления моратория, вкладчики могут обращаться в АСВ за своей компенсацией.

Процедуры выплаты возмещений

О прекращении деятельности финансовой организации клиенты могут узнать из СМИ, а также на порталах АСВ и самого банка. Кроме этого, в течение месяца всем вкладчикам рассылаются индивидуальные уведомления с подробной информацией о порядке выплаты возмещения.

После того, как подтвердилась информация об отзыве лицензии, необходимо предпринять следующие действия:

- Узнать, какое финансовое учреждение, сотрудничающее с агентством, назначено уполномоченным по выплатам возмещения. Такую информацию можно получить на сайте агентства или по телефону 8-800-200-08-05.

- Спустя 2 недели после прекращения деятельности банка следует подать заявление на компенсацию. Делать это нужно в банке-агенте АСВ. Совершить данную процедуру можно и позднее, но желательно уложиться в период процедуры банкротства (все даты указываются на сайте АСВ). В противном случае, придется доказать, что вовремя оформить заявление помешали обстоятельства непреодолимой силы.

- К заявлению нужно приложить необходимые бумаги. Чаще всего достаточно одного паспорта. Но если документы оформляются представителем вкладчика, потребуется нотариально заверенная доверенность.

- Уполномоченный банк рассматривает предоставленные бумаги в течение суток. При небольшом размере компенсации, она может быть сразу же выплачена из кассы организации при приеме заявления. При более высокой сумме возмещения, банк предложит подойти за ней на следующий день. Если вкладчик желает получить свои средства безналичным расчетом, перевод осуществляется в течение 3 дней.

- Вместе с возмещением, клиенту выдается справка о полученной сумме компенсации. Такой документ пригодится, если размер вклада превышает 1,4 млн. руб. и для того, чтобы получить остаток, планируется выставить претензии банку, лишенному лицензии.

ВАЖНО! Банком-агентом обычно назначается крупное финансовое учреждение, которое имеет множество филиалов в большинстве городов. Это позволяет упростить процедуру получения компенсации.

При задержке в выплате возмещения, клиент имеет право обратиться в суд и потребовать не только получение причитающейся ему выплаты, но и:

- неустойки;

- компенсации морального ущерба;

- процентов за весь период просрочки.

Как правильно выбрать банк для открытия счета

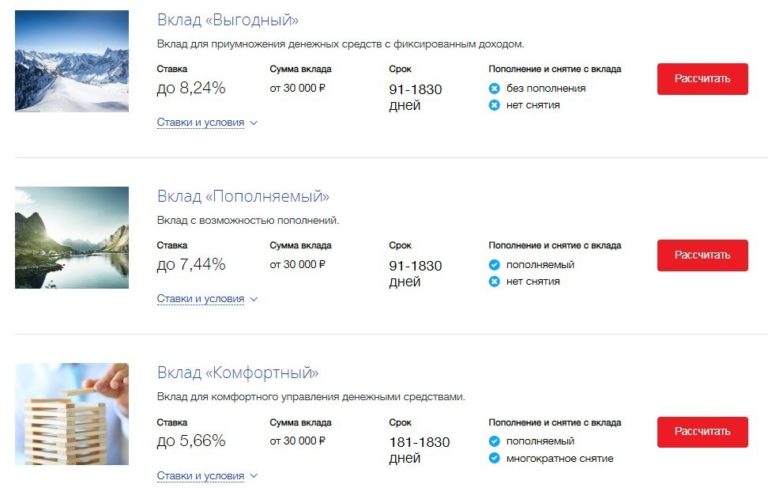

Сегодня на рынке функционирует огромное количество банков, выбрать один из которых не всегда бывает просто. Чтобы не ошибиться, можно воспользоваться следующими советами:

- Следует ознакомиться с рейтингами банка. Такие рейтинги составляются как отечественными, так и иностранными агентствами.

- На сайте ЦБ можно изучить отчетность финансовых учреждений. В более доступной и упрощенной форме эта информация представлена на портале Банки.ру. О хорошей устойчивости банка свидетельствует рост активов организации и сумма его уставного капитала (чем она выше – тем лучше).

- Рекомендуется изучить отзывы клиентов о банке. Они помогут понять, насколько удобен сервис в данной организации.

- Обратить внимание на размер учреждения. Крупные банки обычно более стабильны и имеют широкую сеть филиалов, что удобно для пользователей.

- Следует поискать негативные новости о банке. Обычно в преддверии отзыва лицензии или банкротства какие-либо слухи появляется в средствах информации. Такие новости должны насторожить и заставить подумать о том, стоит ли сотрудничать и пользоваться услугами конкретной компании.

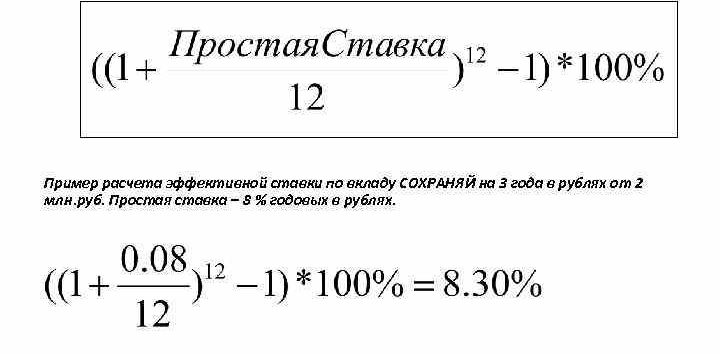

- Нужно внимательно изучить процентные ставки. Не всегда высокий процент – это хорошо. Иногда такой показатель говорит об отсутствии собственных средств у учреждения и попытке привлечь их с помощью населения. Такие вклады могут быть рискованными.

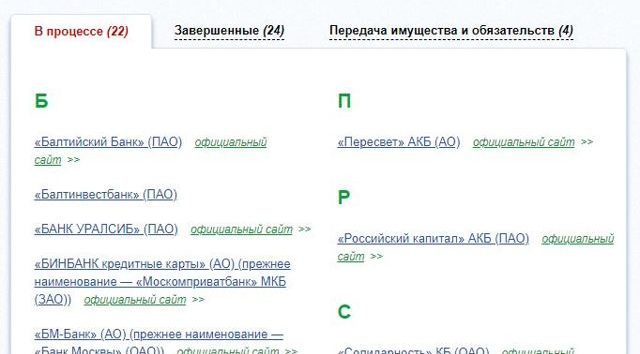

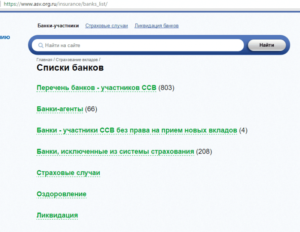

Список банков-участников ССВ России

В системе страхования вкладов участвует более 700 банков России на 2021 год. Ознакомиться с перечнем можно на портале АСВ, где также опубликованы рейтинги и уровень надежности банков.

https://www.youtube.com/watch?v=WnVpZXnCBEU

Одни из самых лучших показателей имеют следующие организации:

- ВТБ;

- Сбербанк;

- Открытие;

- Тинькофф;

- Совкомбанк;

- Открытие;

- Газпромбанк.

Для того, чтобы стать участником данной программы, учреждение должно отвечать следующим требованиям:

- иметь всю необходимую отчетность, оформленную в соответствии с требованиями ЦБ;

- соответствовать установленным размерам резервов и уставного капитала;

- иметь хорошую финансовую устойчивость;

- своевременно реагировать на рекомендации ЦБ.

При нарушении какого-либо из указанных требований, кредитные учреждения лишаются права привлекать средства граждан, а Центробанком проводится проверка организации.

Как можно проверить, участвует ли банк в ССВ

Самый надежный способ проверить банк на участие в системе страхования вкладов – ознакомиться со списком банков на сайте АСВ. Кроме этого, такую информацию можно получить по бесплатному телефону 8-800-200-08-05.

Таким образом, если банк входит в систему страхования вкладов, можно быть уверенным в том, что вложенные деньги останутся в целости и сохранности. Однако для избежания лишних проблем, следует внимательно подойти к выбору кредитного учреждения и не хранить в одном банке крупные суммы денег.

dengi-i-biznes/lady/uchastie-v-sisteme-strakhovaniya-ladov.html

Видео:Как работает система страхования вкладов, как получить деньги при отзыве лицензии у банкаСкачать

Банки, входящие в систему страхования вкладов физических лиц

Система страхования вкладов (ССВ) – это, основанный на положительном опыте зарубежной системы гос. гарантий, государственный механизм. Но в отличие от ряда зарубежных стран в России ССВ может распространяться исключительно на депозиты физических лиц и ИП.

Предлагаем рассмотреть тему обязательного страхования депозитных вложений подробнее. В материале будут рассмотрены условия и список учреждений, которые входят в страховую систему по вкладам, а также ряд сопутствующих вопросов.

Когда физическим лицам необходимо страховать вклады?

Ответственный гарант выплат, который назначило государство – АСВ (агентство страхования вкладов). Его деятельность регулируется ФЗ РФ №177.

Согласно нормам закона 177, страхование вкладов — не одиночное, но обязательное явление. Это значит, что участниками системы обязательного гос.

страхования вкладов обязательно должны являться все банки, которые принимают депозиты от обычных граждан — физических лиц.

ССВ вступает в действие в случае прекращения банковской деятельности при условии отзыва лицензии, на основе которой может осуществляться банковская деятельность. Или При банкротстве, ликвидации.

Больше информации о том, какие банки лишенные лицензии в 2021 году последние новости про пополнение списков тут:

Сколько выплатят?

В этой сфере страхования В Российской Федерации существует ряд условий, сроки по выплатам, суммы вкладов и пр.

При соблюдении всех условий, а также соответствия критериям гарантия предоставляется автоматически по специальному полису, при этом суммы свыше установленного предела не страхуются государством.

Фактически это означает, что при превышении установленного лимита, и при закрытии/ликвидации/банкротства банка, вкладчик получит не полную сумму, а лишь застрахованную часть.

При значительных денежных накоплениях физические лица предпочитают вкладывать деньги в несколько учреждений. Число открытия депозитов на одно лицо в России не ограничено.

Условия страхования вкладов физических лиц в банках

Существует три главных условия:

- 1. Вкладчик – физическое лицо или ИП.

- 2. Возмещается сумма только в рублях. При валютном депозите деньги конвертируются в национальную валюту по курсу ЦБ, актуального на день краха.

- 3. Максимальная сумма возмещения – 140 тыс. рублей. В эту же сумму входят и проценты по депозиту.

По условиям АСВ в России невозможно застраховать:

- депозиты на предъявителя;

- деньги на РС юр. лиц;

- средства ДУ (доверительного управления) со сберкнижкой;

- счета в электронной валюте;

- доходные и накопительные депозиты;

- депозиты в заграничных филиалах российских банков;

- деньги на металлических счетах;

- переводы без создания счета.

Все остальные категории вкладчиков смогут получить свои средства (полностью или часть) только после реализации банковского имущества на аукционе, но при условии, что это предусмотрено в договоре, а также при условии, что это имущество имеется, поскольку в случае банкротства оно переходит кредиторам и АСВ в счет погашения долга.

Список банков, входящих в систему страхования вкладов по всей России

Для гарантии возврата своих вложений в Российской Федерации важно получить нужную информацию и удостовериться в присутствии в списке в гос. системы по депозитному страхованию, выбранного банка.

Официальный список банков, входящих в систему страхования вкладов, размещен на официальном сайте АСВ с возможностью просмотра реестра в алфавитном порядке.

На сегодня полный список в реестре насчитывает более 800 учреждений.

Там же есть список и реестр участников, исключенных из обязательной системы, реестр учреждений, лишенных возможности принимать депозитные вложения и создавать счета, а также банки агенты. Все это позволит выгодно вложить свои деньги.

Список участников системы возглавляют самые крупные финансовые учреждения России:

- Ренессанс Кредит;

- Сбербанк;

- ВТБ;

- Открытие;

- Россельхозбанк;

- Промсвязьбанк;

- Русский Стандарт;

- СитиБанк;

- Уралсиббанк;

- Восточный Экспресс и пр.

Список для Москвы

Список московских банков участников обязательной системы насчитывает почти 400 учреждений, готовых предоставить своим клиентам — физическим лицам гарантии возврата средств при любой форс-мажорной ситуации. Возглавляют список:

- Сбербанк;

- ВТБ 24;

- РоссельхозБанк;

- ГазпромБанк;

- Альфа Банк;

- Московский Кредитный Банк (МКБ);

- РайффайзенБанк;

- БинБанк;

- Россия;

- СовкомБанк и пр.

Решение вложить собственные сбережения под проценты должно быть взвешенным и грамотным, поэтому изучение таких списков является обязательной рекомендацией для физических лиц.

Видео:Как работает Система страхования вкладовСкачать

Список банков, входящих в систему страхования вкладов физических и юридических лиц

Банки, имеющие лицензию, могут быть занесены в систему страхования банков. Поскольку бывают различные нарушения со стороны руководителей банков, то следовало бы поподробнее узнать о проверенных банках, к услугам которых можно обращаться, не боясь подвоха.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Что такое система страхования вкладов

Чтобы граждане могли больше доверять банковской сфере, и их средства были защищены, правительство создало агентство по страхованию вкладов, и центральная миссия его – возврат убытков застрахованных счетов при банковском банкротстве.

Банки и их краткая характеристика

Банки являют собой соединение финансово-кредитных организаций, предоставляющих свои услуги правительству в целом и людям по отдельности. Современные банки оказывают своему клиенту до 200 видов разных банковских предложений, будь то кредит или открытие счета.

Банки классифицируются по предоставляемым сервисам:

- не специфические услуги;

- специфические услуги;

- услуги для физических лиц;

- услуги для юридических лиц;

- активные и пассивные операции;

- платные и бесплатные услуги;

- услуги, объединенные с движением материального продукта.

Сбербанк

Сбербанк с 2005 года занесен в собрание банков, которые входят в ССВ. В этом списке он занимает 417 номер. Человеку, у которого состоялся страховой случай, возмещается его вложение в размере 100 % от суммы вложения, но не более, чем 700 000 рублей.

Счета в Сбербанке, на которые точно будет распространена ССВ, то есть они будут защищены:

- счета, пребывающие на заработных карточках;

- счета, совершенные дистанционно (через онлайн ресурсы);

- нынешние счета «до востребования»;

- счета неотложного порядка.

Застрахованный счет в Сбербанке может быть открыт в любой валюте. Если человек внес деньги в иностранной валюте, то при страховом случае средства ему будут возмещены в рублях по курсу, состоявшему в день объявления банка банкротом.

Счета в Сбербанке, на которые не действует ССВ:

- средства, находящиеся на безличных счетах;

- средства, отданные банку на доверительное руководство;

- «Сберегательные книги» и «Сберегательные сертификаты», засвидетельствованные на подателя.

Помимо этого, страхованию не поддаются деньги на счетах адвокатов, если они были установлены как доход от работы по профессии.

ВТБ

В банке ВТБ, согласно закону, подлежат страхованию следующие счета:

- вклады срочного порядка и валютные вклады;

- счета «до востребования»;

- счета предпринимателей, которые были открыты для предпринимательской работы;

- номинальные счета опекунов и родителей, выполняющих обязанности опекунов;

- счета которыми пользуются по пластиковых карточках: для заработной платы, соц. выплат, выдачи стипендий и пенсий;

- счета, возведенные для оплаты по договорам с недвижимостью.

Страхованию в банке ВТБ не подлежат следующие деньги, если они:

- пребывают на счетах без имени;

- деньги, переведенные без открытия банковских счетов;

- размещенные в филиалах банка, которые находятся за пределами границ России;

- деньги, отданные банку в самостоятельное управление;

- «Сберегательные книги» и «Сберегательные сертификаты», которые были засвидетельствованные на подателя;

- деньги, находящиеся на счетах юридических лиц в связи с работой по профессии.

Газпромбанк

АО «Газпромбанк» — один из самых масштабных универсальных финансовых банков РФ.

https://www.youtube.com/watch?v=uAendhtT60I

Гаспромбанк также является членом системы страхования вкладов. Средства в этом банке можно застраховать по классическим правилам, которые действуют на все банки.

Финансовая Корпорация “Открытие”

Банк Открытие находится в реестре ССВ с 2005 года под номером 498. Все клиенты этой корпорации могут рассчитывать на 100% возврат своих вложений, в случае банкротства банка.

Типы счетов, которые подлежат страхованию в банке:

- счета «до востребования»;

- неотложные вклады;

- текущие счета, которыми пользуются люди с помощью пластиковых карточек для получения зарплат, пенсий, стипендий;

- счета индивидуальных предпринимателей.

Альфа-банк

Альфа-банк — крупнейший коммерческий банк. С 2010 года – седьмой в России банк по объёму активов. Свои вклады в этом банке можно застраховать по классическим правилам, которые действуют на все банки.

Россельхозбанк

Российский Сельскохозяйственный Банк был внесен в ССВ в 2005 году. Его номер в реестре 760.

В Россельхозбанке застрахованными могут быть следующие счета:

- счета, наполненные любой валютой, которые были основаны по договору человека с банком;

- счета предпринимателей, основанных ими для работы;

- номинальные счета опекунов или попечителей;

Страхованию не подлежат следующие счета:

- электронные деньги;

- счета, находящиеся в филиалах банка, которые находятся за пределами РФ;

- деньги, переведенные без открытия банковских счетов;

- «Сберегательные книгии» и «Сберегательные сертификаты», которые были засвидетельствованные на подателя.

ЮниКредит Банк

ЮниКредит Банк входит в ССВ с 2004 года, и имеет 306 номер в государственном реестре.

В этом банке страхованию подлежат средства по классическим правилам, установленным законом.

Райффайзенбанк

Райффайзенбанк входит в ССВ с 2005 года, и имеет 574 номер в государственном реестре. По законам о страховании счетов, возмещение средств в банке при наступлении страхового случая вкладчику возмещаются средства в размере 100% от суммы его вложения в банк. Также банк является частью европейской банковской группы Райффайзен, что оказывает ему добавочную финансовую надежность.

Счета в этом банке подлежат страхованию по классическим правилам, соблюдаемым со всех банках.

Страхованию подлежат все счета людей в банке Райффайзен за исключением:

- вложений на предъявителя;

- денег, отданных банкам в самостоятельное распоряжение;

- вложений в филиалах банков в РФ, которые находятся за границей.

Как можно проверить участие банка в системе страхования вкладов

Перед составлением документов и вноса вклада в банк, следует узнать о нахождении банка в ССВ.

Совершить это можно такими способами:

- зайти на сайт Агентства по страхованию вкладов, и посмотреть, есть ли банк в списке ССВ;

- по телефону центра АСВ 8-800-200-0805;

- посетить сайт Центрального Банка РФ.

Помимо этого, нахождение банка в ССВ подтверждает особый знак, который был возведен Агентством. Знак называется «Система страхования вкладов. Вклады застрахованы». Он может находится на стеклах банковской кассы, при входе в здание банка. Также банк в праве размещать этот знак на своих сайтах, как доказательство того, что он принадлежит к ССВ.

Рекомендации АСВ по страхованию вкладов

Агентство по страхованию вкладов, кроме выдачи пострадавшим особам денег, предоставляет также ряд рекомендаций, следуя которым возможно защититься от проблем, возникших у человека при предоставлении банку своих денег.

Итак, в эти рекомендации входят следующие правила:

- перед вложением в банк и подписанием документов о вкладе желательно убедится в том, что выбранное банковское учреждение находится в ССВ;

- необходимо удостовериться в том, что выбранный вид вклада страхуется АСВ, поскольку не все виды вкладов могут там страховаться;

- если у человека не получается самостоятельно направится в агентство по страхованию вкладов для оформления договора о возврате денег, у него есть права на отсылку своего заявления почтой только в таком случае, индивидуальная подпись должна быть заверена нотариальным лицом;

- при заполнении договора о вкладе следует быть особенно внимательным и следить за тем, чтобы были верно вписаны все паспортные, личные данные и почтовый адрес, при изменении любой из этой информации следует обязательно сообщить об этом банку, дабы вовремя получать известия о всех изменениях положений вклада;

- при приходе известия о страховом случае не стоит тут же бежать в банк и простаивать там без толку в огромных очередях в надежде вернуть свои деньги, так как банкротство банка в среднем занимает пол года, то и средства можно вернуть позднее;

- необходимо также знать, что самую большую сумму, которую могут вернуть – это 1, 4 млн. тысяч рублей, так что если у вас есть желание дать банку сразу всю огромную сумму, то безопасней будет воспользоваться услугами нескольких банков с ССВ.

Выводы и заключения

Система страхования вкладов гарантирует надежную защиту средств вкладчиков и дает основания для доверительного отношения людей к банковской системе. Благодаря ССВ увеличивается рост депозитов, которые являются центром для формирования банковских пассивов.

https://www.youtube.com/watch?v=tEoLtz6MARs

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и бесплатно!

0,00, (оценок: 0) Загрузка…

Видео:Страхование банковских вкладовСкачать

Топ 10 банков, входящие в систему государственного страхования вкладов

Прежде чем открыть вклад в банке, стоит убедиться в том, что выбранная организация является участником системы страхования вкладов. В том случае, если по каким-либо причинам такой банк утратит свою платежеспособность, его клиенты получат компенсационную выплату, позволяющую уменьшить или полностью возместить потерю средств, хранящихся на вкладе.

Не нужно составлять никаких дополнительных соглашений и уплачивать денежных взносов – страхование вкладов государством производится автоматически при внесении денег на счет в банке, являющемся участником ССВ.

Как работает ССВ?

В 2003 году в силу вступил Федеральный закон № 177 «О страховании вкладов физических лиц в банках Российской Федерации». Согласно положениям этого нормативного акта, все депозиты, размещенные в банках-участниках системы страхования вкладов, застрахованы государством.

Однако в законе есть одна оговорка – размер компенсации, причитающейся вкладчику, не может превышать 1 400 000 рублей.

При расчете размера выплаты учитывается сумма всех вкладов, открытых в одном банке, и в том случае, если она превысит указанный максимум, владелец денежных средств потеряет их часть.

Деятельность по ведению учета банковских организаций, являющихся участниками системы, выплате компенсаций при наступлении страхового случая и контролю над формированием и использованием страхового фонда осуществляет Агентство по страхованию вкладов. На сегодняшний день участниками ССВ являются более 800 банковских организаций, имеющих отделения и филиалы во многих регионах России.

Ознакомиться с полным и наиболее актуальным перечнем банков можно на официальном сайте Агентства, перейдя по ссылке http://www.asv.org.ru/insurance/banks_list/. Здесь же можно найти информацию о банках, исключенных из системы страхования, а также об организациях, находящихся на стадии оздоровления или ликвидации. Скачать полный список банков можно в формате .xls.

Стоит помнить, что государственному страхованию не подлежат следующие виды банковских вкладов и счетов:

- вклады, открытые на предъявителя;

- средства, находящиеся в доверительном управлении у кредитной организации;

- вклады, открытые в зарубежных филиалах российского банка;

- денежные переводы, созданные без открытия счета;

- средства, хранящиеся на обезличенных металлических счетах.

ТОП-10 банков, входящих в ССВ

В реестр, созданный Агентством по страхованию вкладов, входит огромное количество банков, услугами которых может воспользоваться любой желающий.

Однако, выбирая организацию, которая примет на хранение накопленные денежные средства, стоит обратить внимание не только на ее присутствие в перечне банков, вклады в которых являются застрахованными, но и оценить общую ее надежность и устойчивость на рынке банковских услуг.

К банкам с отличной репутацией, завоевавшим доверие граждан стабильной многолетней работой, относятся:

ВТБ24

По объему вкладов физических лиц банк занимает второе место в стране, уступая лишь Сбербанку. Представительства организации размещены в 72 регионах страны; в каждом филиале клиент может получить полный спектр банковских услуг, в том числе открыть вклад на любую сумму.

Русский стандарт

Один из крупнейших банков, предоставляющих услуги оформления депозитов для населения. В регионах страны насчитывается более 170 организационных подразделений.

Открытие

Банк специализируется на обслуживании частных клиентов и представителей малого бизнеса. По размеру активов в настоящее время банк входит в ТОП-15 крупнейших финансово-кредитных учреждений страны. С 16 декабря 2004 года входит в ССВ.

Хоум Кредит энд Финанс Банк

Банк является одним из лидеров на рынке потребительского кредитования, но предлагает своим клиентам услуги оформления депозитов с повышенной процентной ставкой. РИА «» и РА «Эксперт» неоднократно включали организацию в список банков с наибольшим объемом портфеля депозитов населения.

https://www.youtube.com/watch?v=KxWwcnn8rKo

У организации более 100 городов присутствия по всей стране; 100% акций банка находятся в руках частных лиц. В рейтинге, составленном изданием «Эксперт» в мае 2021 года на основании показателей совокупного размера вкладов физических лиц, занимает седьмое место.

Возрождение

С 9 декабря 2004 года банк в ССВ.

Осенью 2013 года среди клиентов подмосковных отделений банка, имеющих открытые в нем вклады, путем рассылки SMS-оповещений и телефонных звонков была распространена информация о том, что у организации была отозвана лицензия на осуществление банковской деятельности. Однако впоследствии эти сведения не подтвердились, и в настоящее время банк успешно продолжает функционировать, пользуясь популярностью у населения.

Альфа банк

Крупнейший коммерческий банк России. Представительства организации размещены во всех регионах России, а также во многих странах ближнего и дальнего зарубежья. В состав компании входят подразделения, расположенные в Казахстане, на Украине, в Белоруссии, Нидерландах, Великобритании и на Кипре.

Филиалы всех перечисленных организаций можно найти в любом регионе нашей страны, поэтому проблем с размещением и хранением в них денежных средств, как правило, не возникает. Выбирая банк, в первую очередь стоит узнать, является ли он участником системы страхования вкладов, а также оценить рейтинги, присвоенные ему авторитетными рейтинговыми агентствами и издательствами.

Помимо того, что все вышеперечисленные банки являются участниками указанной системы, их рейтинги и объем оборотного и основного капитала свидетельствуют о высокой степени защиты средств, переданных им на хранение.

Видео:Как выбрать банковский ВКЛАД? Руководство от А до Я.Скачать

Банки участники системы страхования вкладов для физических лиц: реестр банков, список

Размещение депозита в банке часто сопровождается вопросом, касающимся надежности финансового учреждения. Для ознакомления клиентам на официальных ресурсах доступен обновленный список участников системы страхования вкладов (ССВ). Информация, касающаяся данного вопроса, всегда находится в публичном доступе в банке.

Как устроена система страхования вкладов

Правовые, финансовые и организационные основы деятельности этой системы регулируются Федеральным законом, принятым 28 ноября 2003 г. Документ «О страховании вкладов физических лиц в банках Российской Федерации».

Какие функции выполняет документ:

- защищает права и законные интересы вкладчиков;

- регулирует отношения по формированию и использованию созданного денежного фонда;

- гарантирует правовой статус.

Банк становится участником ССВ в момент постановки на учет до дня исключения из перечня.

При этом финансовые учреждения обязуются:

- оплачивать страховые взносы;

- предоставлять клиентам информацию об участии;

- вести учет обязательств перед лицами, оформившими депозит.

Возмещение по депозитам осуществляется в соответствии с нормативными документами. При наступлении страхового случая клиент сохраняет право на компенсацию средств со стороны учреждения.

Сумма зависит от размера вклада. Компенсация, которая выплачивается клиенту по депозитам, не должна превышать 1,4 млн руб. Выплата процентов причисляется к основной сумме и входит в расчет компенсации. Если депозиты открыты в валюте, то возмещение выплачивается по курсу, официально установленному ЦБ РФ.

Порядок выплаты средств по депозитам предполагает подачу публичной информации о банке, формирование списков вкладчиков. Если клиент не соглашается с размером компенсации, то он имеет право предоставить в агентство документы, подтверждающие требования.

При размещении средств на депозитах нужно знать, что страхованию подлежат:

- срочные вклады до востребования;

- текущие счета для выплаты клиентам пенсии, стипендии, заработной платы;

- средства опекунов;

- деньги на эскроу (счет условного хранения денег) для расчетов по сделкам купли-продажи.

Для последних счетов размер компенсации составляет 10 млн руб. Выплата денег осуществляется в валюте государства, наличными, путем перечисления на текущий счет, открытый в банке. Если финансовое учреждение объявлено банкротом, то требования по вкладам клиентов предъявляются исполнительной властью.

https://www.youtube.com/watch?v=lISjamZVWIw

Агентство страхования вкладов (АСВ) имеет статус государственной корпорации, целью деятельности которой считается регулирование ССВ. Органом правления является совет директоров, который состоит из 13 членов. Годовая отчетность агентства подлежит обязательной публикации.

Для проверки информации советом директоров определяется аудиторская фирма, которая будет составлять документ об оценке деятельности. Доход фонда обязательного страхования формируется за счет взносов, пени, бюджетных средств.

8 крупных банков, которые входят в систему страхования вкладов

Перечень финансовых учреждений, которым выдана лицензия на привлечение депозитов физических лиц, находится на сайте ЦБ РФ. Чтобы узнать, в каких банках вклады застрахованы государством, нужно перейти в раздел с информацией.

Сведения об участниках ССВ представлены в таблице, в которой указывается:

- название кредитной организации (при активации записи делается переход к базовой информации);

- регистрационный номер;

- место нахождения;

- дата вынесения заключения.

На портале АСВ можно ознакомиться со списком участников, их уровнем надежности. Какой банк предоставит лучшую защиту депозита, зависит от его рейтинга, финансового состояния. У вкладчиков таких учреждений автоматически возникает право на возмещение сумм по депозиту.

В рейтинг лучших учреждений входят:

- Сбербанк России;

- ВТБ;

- Газпромбанк;

- Московский кредитный банк;

- Банк «Открытие»;

- Альфа-Банк;

- Россельхозбанк;

- Юникредит;

- Райффайзенбанк.

Если клиенты имеют несколько вкладов, то компенсация выплачивается пропорционально размерам по каждому из них. Сумма рассчитывается исходя из остатка денег на конец дня наступления страхового случая.

Как узнать и проверить, является ли банк участником системы страхования вкладов

Информация о финансовых учреждениях находится на официальном сайте АСВ. Чтобы узнать, входит ли банк в систему страхования, нужно просмотреть списки финансовых организаций, которые являются участниками, а также исключенных из перечня. Для ознакомления активируется раздел с информацией об участниках.

Чтобы подключиться к программе, учреждение должно отвечать установленным требованиям. Для регистрации предъявляется отчетность, оформленная в соответствии с инструкцией ЦБ. Банк должен иметь резервный и уставный капитал, отличную финансовую устойчивость, своевременно учитывать рекомендации ЦБ.

При нарушении указанных требований кредитные учреждения лишаются лицензии на привлечение депозитов от физических лиц. Проверить информацию об участии банка в ССВ можно по телефону горячей линии.

Чтобы исключить ошибку при размещении средств на депозите, рекомендуется внимательно изучить документы, подтверждающие финансовую стабильность, ознакомиться с данными отчетов.

🎥 Видео

Владельцев банковских карт, счетов и вкладов ждут изменения: законы, которые скоро вступят в силуСкачать

Безотзывные вклады - проблема для людей, банки рады. Государственное страхование вкладов ограничат?Скачать

вклады в банк агентство по страхованию вкладов как получать страховку по вкладуСкачать

СТРАХОВАНИЕ ВКЛАДА. ГОСУДАРСТВЕННОЕ СТРАХОВАНИЕ ВКЛАДОВ. НАКОПИТЕЛЬНЫЙ СЧЁТСкачать

Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

Как работает Агентство по страхованию вкладов?Скачать

Открытие вклада в банке под высокий процент: как и в каком банке лучше открыть вклад онлайнСкачать

Банк закрылся, как вернуть деньги - Агентство по страхованию вкладов АСВСкачать

Как застраховать вклад в банке?Скачать

Проще говоря: Страхование вкладов.Скачать

Все про банковские вклады и депозиты.Скачать

Страхование вкладов в банках Турции #страхованиевкладоввтурецкихбанках #открытьсчетвтурецкомбанкеСкачать

Страхование вкладовСкачать

Ваш вклад в банке застрахован на сумму до 1,4 млн рублейСкачать

СПИСОК! с 1 Января 2023 года Пенсионеры за это НЕ ПЛАТЯТ!Скачать