Процедура рефинансирования подразумевает изменение условий ссуды. Если новое соглашение заключено с прежней организацией, где уже был взят заем, данная операция обретает название реструктуризации. Рефинансирование может осуществляться на добровольной и принудительной основе.

Львиная доля финансовых организаций накладывает запреты и ограничения на возможность принятия этой меры (по крайней мере, в течение определенного периода времени).

В статье будет рассмотрено, выгодно ли рефинансирование потребительского кредита, отзывы людей, которые воспользовались этой услугой.

- Выбор оптимальной ставки

- Когда сниженная ставка окажется выгодной

- В каких ситуациях снижение ставки нерентабельно

- Конверсия потребительского кредитования

- Сокращение суммы ежемесячного взноса

- Интеграция нескольких кредитов

- Что нужно для получения выгодного переоформления кредита

- Отзывы клиентов банковских организаций

- Выгодно ли рефинансирование кредита

- В каком случае рефинансирование не подойдет?

- В каких банках выгодно рефинансировать кредиты?

- Отзывы о рефинансировании кредита — так ли это выгодно? | ЗаФинансы

- Плюсы

- Минусы

- Пример

- Отзывы о перекредитовании

- Популярные вопросы

- Что это простыми словами

- Кому необходимо

- Выгода для банка

- Выгода для клиента

- В чем подвох

- Какие банки предлагают

- Какие документы нужны

- Что делать, если банк отказал

- Преимущества

- Недостатки

- Отзывы клиентов

- : Рефинансирование кредита – плюсы и минусы

- В чем подвох рефинансирования кредита и какова выгода для банка, стоит ли это делать, есть ли

- Подводные камни предложения

- Отзывы о рефинансировании банковских кредитов

- Что такое рефинансирование?

- Кому доступна эта услуга?

- Как выбрать подходящий банк?

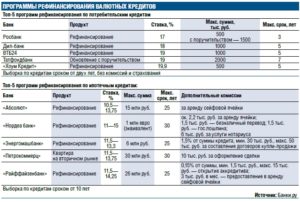

- Какие банки сейчас предлагают перекредитование?

- 🔍 Видео

Выбор оптимальной ставки

В качестве основного критерия, на основании которого происходит подбор той или иной программы, выступает ставка.

Она будет иметь прибыльную тенденцию, если снижена по отношению к действующему минимуму хотя бы на полпроцента.

Однако даже при заметном ее снижении действующий новый кредит может пойти не в выгоду, а в ущерб самому заемщику. Рассмотрим случаи, в которых более низкий тариф будет на 100% оптимальным.

Рефинансирование предлагают многие банки

Когда сниженная ставка окажется выгодной

Дело в том, что подобные предложения доступны только для тех заемщиков, которые имеют хорошую кредитную историю. Претендовать на снижение ставки заемщик можно лишь в некоторых ситуациях:

- был найден другой финансовый институт, в рамках которого предоставляются максимально выгодные условия, а прочие требования равны;

- была обретена возможность предоставления обеспечения в виде залога или поручительского объекта;

- в случае изменения статуса заемщика и его общего положения по финансам.

В процессе рефинансирования, предполагающего снижение ставки %, принимается к сведению и форма учета платежей. Она может предполагать внесение аннуитетов или дифференциальных взносов. В первом случае сначала выплачиваются проценты, а затем – кредитное тело. Во втором случае очередность определяется специальной формулой с учетом сложных процентов.

В каких ситуациях снижение ставки нерентабельно

Порой даже в случае заметного сокращения ставки процента есть риск внести значительную переплату. Например, выгода заемщика при дифференцированном платеже не столь велика, как при внесении аннуитета.

Такая схема подразумевает начисление процентных величин на сумму остатка, а также равных выплат на основное тела.

Последний фактор с ходом времени сокращается, поэтому и проценты, подлежащие начислению, уменьшаются.

В процессе подсчета собственной выгоды надо учесть моменты:

- наличие в первоначальном кредитном договоре штрафов относительно погашения раньше срока;

- наличие комиссионных вознаграждений за обслуживание, выпуск «пластика», кассовые и расчетные мероприятия.

Выгодно или невыгодно делать рефинансирование – каждый решает сам. А мы приступим к рассмотрению еще нескольких аспектов по этому вопросу.

Конверсия потребительского кредитования

В качестве одного из респектабельных видов рефинансирования выступает конверсия, в частности – изменение вида валюты, в которой предоставляется ссуда.

На валютные единицы, которые являются свободно конвертируемыми, банковские организации устанавливают более низкие проценты, что является весьма привлекательным для заемщиков.

Но если курс «подскакивает», заем все сложнее подлежит выплате, поэтому наиболее рациональным шагом со стороны заемщика станет перевод денег в национальную валюту. Это обусловлено ее большей стабильностью и устойчивостью, а также надежностью сделки.

Рефинансирование позволяет уменьшить финансовую нагрузку

Сокращение суммы ежемесячного взноса

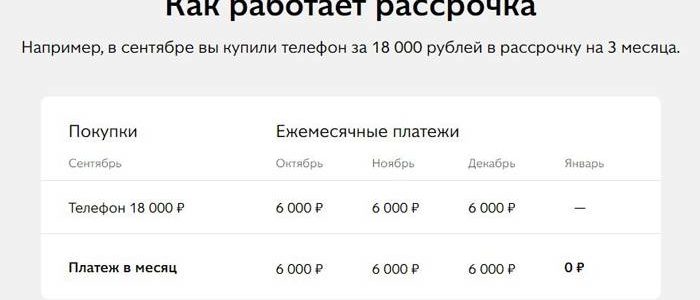

Львиная доля заемщиков предпочитает взять новый кредит с той целью, чтобы по старой ссуде сократить показатель ежемесячных платежей. Достичь такого результата можно посредством увеличения срока выплат.

В качестве причинного фактора получения такой ссуды выступает образование затруднений финансового характера, породивших невозможность выплаты установленной денежной величины.

Такое переоформление будет более выгодным в сравнении с просрочкой платежей (ведь на нее банк станет начислять штрафные санкции, пеню).

За подобного рода услугой следует обращаться в финансовую организацию, в которой вы получили сложный кредит. Сделать это необходимо с той целью, чтобы выиграть время и денежные средства.

Обращение создается еще до того, как дают о себе знать нарушения условий договора и графика платежей.

Львиная доля финансовых структур заинтересована в том, чтобы сохранить своих клиентов, поэтому готова пойти навстречу в подобных вопросах.

https://www.youtube.com/watch?v=mTP9R9360xw

Большинство банков предпочтет повторное оформление договора на новых условиях, нежели обращение в фискальные органы.

Интеграция нескольких кредитов

Ключевой плюс этого типа предоставления ссуды заключается в возможности облегчения выплаты нескольких небольших потребительских займов.

При этом пользователю стоит рассчитывать сумму переплаты по каждому составленному договору, приняв во внимание комиссии, страховку. Затем полученная величина в итоге сравнивается с той, которая предлагается к выплате организацией, предлагающей рефинансирование.

Большая доля популярных российских банков готова предложить программы, которые позволяют объединять до 5 кредитов в 1.

Что нужно для получения выгодного переоформления кредита

Львиная доля программ, предполагающих рефинансирование и реструктуризацию, представляет собой не один, а несколько вариантов – комбинаций. Чтобы условия стали действительно выгодными, клиенту необходимо обеспечить доказательство собственной платежеспособности. Для этого предоставляется соответствующее обеспечение в форме:

- залогового имущества;

- справки о доходах;

- обязательства поручителей.

Категорически не рекомендуется прятаться, скрываться от банка и допускать просроченные платежные обязательства. В этом случае новый заем предоставлен не будет.

Стоит ознакомиться с предложениями нескольких банков

Отзывы клиентов банковских организаций

Рассматривая вопрос, выгодно ли перекредитование потребительского кредита, стоит обратить внимание на отзывы потребителей, которые уже воспользовались подобными услугами и подсчитали сумму переплат, а также сделали окончательный вывод касательно выгодности / нерентабельности рассматриваемого мероприятия.

Светлана, 33 года

Брали с мужем потребительский кредит на ремонт в сумме 400 000 рублей. Система насчитала общую переплату в 113200 рублей (что-то около того).

Я лишилась работы, платить стало сложно, решили сократить сумму и увеличить срок кредитования. Пошли в банк-конкурент. Общая переплата по подсчету новой программы составила 99870 рублей.

Получается, что мы может сэкономить больше 13000 рублей, а сейчас для нас это большие деньги.

Игорь, 29 лет

Брал в прошлом году новый компьютер. Товарный кредит я не рассматривал, поэтому сразу пошел в банк за потребительской ссудой.

Мне предложили несколько программ (это было в Альфа-Банк), я выбрал то, что мне нужно. Общая переплата по классической ссуде составила 50000 рублей. После перекредитования в этом же банке данная сумма уменьшилась до 46000 рублей.

4 тысячи – вроде мелочь, а приятно. Итог: я сделал переоформление и не пожалел.

Владимир, 43 года

2 года назад мне срочно понадобились деньги на свадьбу дочери. Одолжить у родственников не получалось, поэтому пришлось идти в банк. Переплатить за все время (5 лет) нужно приличную сумму – около 45 000 рублей.

Я обратился в другой банк, чтобы рефинансировать взятый кредит, потому что надоело каждый месяц выделять из зарплаты 50%, хотелось уменьшить эту сумму. В общей сложности величина переплаты по новым условиям оказалась 30 000 рублей.

Согласился и не пожалел.

Виктория, 34 года

Я брала несколько потребительских кредитов и решила объединить их в один. Общая сумма переплаты в моем случае увеличилась, зато удлинился и срок погашения. И плюс к тому – теперь мне не нужно вспоминать, когда и что погасить, потому что за меня это сделал банк, а я лишь раз в месяц выплачивают ему долг.

Ольга, 38 лет

Я считаю, что рефинансирование может быть выгодным, если только подходить к нему с умом.

За всю жизнь я взяла около 4-х потребительских кредитов, какие-то из них становились выгоднее после реструктуризации, а какие-то – наоборот, предполагали еще большие суммы переплат.

Все зависит от типа кредита и банка, в который вы обращается. Ну, и финансовую грамотность никто не отменял.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Выгодно ли рефинансирование кредита

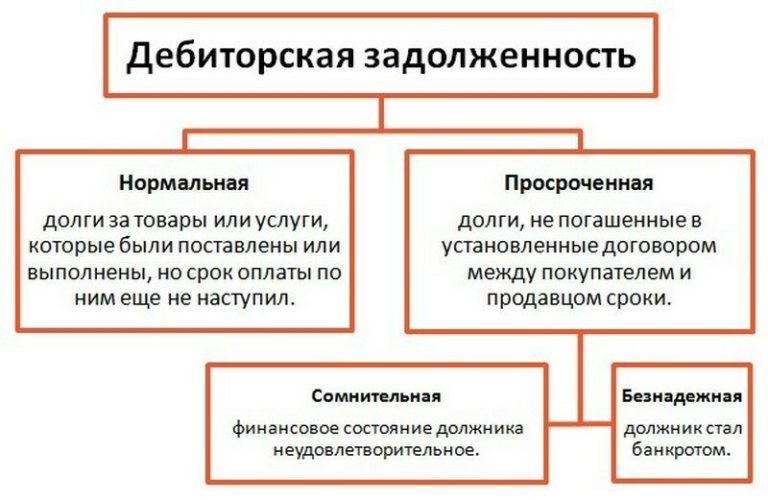

Рефинансирование – это заключение нового кредитного договора с целью полного или частичного погашения уже существующей задолженности. При этом банк предлагает изменение условий выплат: уменьшенную процентную ставку или увеличенный срок действия соглашения. Оформить ее можно в организации, где ранее был получен кредит или в любой другой финансовой компании.

Предлагая рефинансирование задолженности, банки приобретают кредитоспособных и добросовестных клиентов, увеличивая тем самым свои доходы. Каждая компания ставит свои условия и предложения. По этой причине заемщик должен взвешенно подойти к выбору этой услуги.

К достоинствам услуги рефинансирования можно отнести такие факторы:

- Уменьшение процентной ставки. Причиной является улучшение финансового состояния заемщика, а также более выгодные предложения другого банка;

- Снижение размера ежемесячных взносов. При этом срок действия кредитного договора увеличивается примерно на 1-2 года;

- Объединение долгов перед разными банковскими компаниями в один. Исключает возможность запутаться в последовательности платежей и «приобрести» просрочку;

- Снятие обременения с залогового имущества, если была оформлена ипотека. Заключается обычный кредитный договор, залог переходит в собственность должника;

- Изменение валюты погашения займа. Актуальность подобных действий возросла по причине экономических изменений страны.

Для объективности принятия решения необходимо учесть недостатки перекредитования. В их число входят:

- Дополнительные затраты. Следует учесть все расходы без исключения (комиссионные сборы, стоимость документации, справок, требуемых для подключения услуги);

- Получение разрешения переоформить договор у кредитора. Иногда банки неохотно «отпускают» своих клиентов;

- Максимальное число объединяемых кредитов может достигать 5 шт.;

- Рефинансирование небольших сумм задолженностей невыгодно. Польза заметна только при большой сумме кредита, полученного на долгий период.

Для большинства клиентов есть смысл оформить услугу, но бывают ситуации, когда это не выгодно.

В каком случае рефинансирование не подойдет?

Оформление нового договора кредитования связанно с поточными расходами. По этой причине выгода рефинансирования может оказаться мизерной, сравнительно со старым долгом. Заключение нового соглашения не актуально если:

- Клиент обладает плохой кредитной историей с просрочками, штрафами, судами. Банки предпочитают сотрудничать с добросовестными и платежеспособными заемщиками;

- До окончания выплат задолженности осталось менее полгода;

- Старый кредит выдавался не под залог имущества.

Кроме того рефинансирование должно гарантировать более выгодные условия займа с меньшей процентной ставкой. Иначе услуга не подойдет пользователю.

https://www.youtube.com/watch?v=O8pJnX08xI0

Выгодно ли оформлять рефинансирование, имея потребительский кредит. Это зависит от многих факторов. Влияние оказывает:

- Размер оставшегося долга. Какая часть кредита уже была возмещена;

- Выбранный вид платежей. Аннуитетные или дифференцированные;

- Первоначальная ставка начисления процентов.

Следует помнить, что расчеты с помощью кредитного калькулятора не всегда высвечивают объективную картину. Кроме того новые условия кредитования могут включать страхование, что существенно снижает уровень выгоды рефинансирования.

Уместно записать все плюсы и минусы и самостоятельно провести несложные математические расчеты. При этом если разница процентной ставки составляет примерно 5%, тогда рефинансирование выгодно при условии, что клиент погасил не больше половины суммы долга.

Размер переплаты напрямую зависит от времени проведения процедуры (чем раньше – тем меньше).

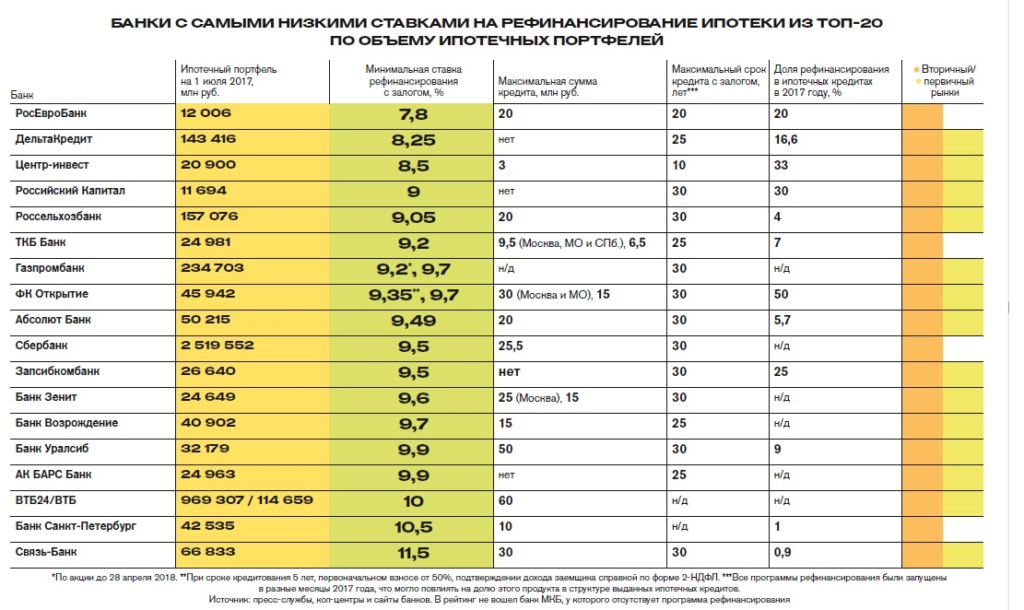

В каких банках выгодно рефинансировать кредиты?

Однозначным утверждением нельзя ответить на вопрос, какой банк предлагает самые выгодные условия рефинансирования кредитов. Каждый клиент предъявляет свои требования к услуге:

- Продление периода действия договора;

- Снижение ставки начисления процентов;

- Размер суммы, предоставляемой в долг.

Выбирая финансовую организацию, следует проанализировать наличие таких условий:

- Не налагаются дополнительные комиссионные сборы (за обслуживание или выдачу кредита);

- Отсутствие страхования или оно предоставляется на более выгодных условиях;

- Больший период предоставления займа;

- Сниженная процентная ставка;

- Предоставляется услуга досрочного погашения;

- Доступна сумма сверх кредитной задолженности.

Часто самые выгодные условия рефинансирования предоставляет банк, в котором заемщик получает зарплату на карту. Компания разрабатывает специальные программы с целью привлечения клиентов. При этом каждый банк, заключая новый договор, выдвигает требования к заемщику. По этой причине важно контролировать состояние своей кредитной истории.

Видео:ЛУЧШИЙ ПОТРЕБИТЕЛЬСКИЙ КРЕДИТ в 2024 году - новые процентные ставки, обзор банковСкачать

Отзывы о рефинансировании кредита — так ли это выгодно? | ЗаФинансы

Одним из самых популярных предложений банков в последние 5 лет стало перекредитование. Желающим произвести такую процедуру следует оценить риски, разобраться в том, выгодно ли это в конкретном случае. Понять общую картину помогут отзывы о рефинансировании кредита от реальных заемщиков.

Рефинансирование (или перекредитование) ― взятие нового займа взамен одного или нескольких. С помощью него можно получить лучшие условия в своем или другом банке. Для этого человеку необходимо рассчитать платежи по старому, новому кредиту и понять, выгодно ли делать рефинансирование кредита.

Плюсы

Разберем возможности финансового предложения:

- снижение процентной ставки;

- снятие обременения с движимого или недвижимого имущества;

- пролонгация долгового обязательства;

- объединение нескольких займов в один;

- снижение финансового бремени на семью;

- смена валюты (этот пункт касается тех, кто брал займы не в том валюте, которая является национальной в регионе проживания).

Вышеперечисленные выгоды заемщик получит только в том случае, если ответственно и тщательно подойдет к выбору предложения. Поэтому необходимо разобраться, в каком банке лучше рефинансировать кредит, и прочесть отзывы потребителей. Это можно сделать на специальных площадках в интернете. Самые интересные и информативные представлены ниже.

Минусы

Как у любого банковского предложения, у рефинансирования кредита существуют свои подводные камни. Связаны они не с услугой в целом, а зависят от предложения конкретного банка:

- комиссии и штрафы могут быть как в старом, так и в новом банке. В первом случае это может быть штраф на досрочное погашение, а во втором ― комиссия за оформление, отказ от страховки и прочие;

- при снижении срока кредитования ежемесячные выплаты увеличиваются;

- при смене организации необходимо также учитывать формат платежа ― дифференцированный или аннуитетный. Переход с первого на второй не выгоден заемщику. Если смены не происходит ― пункт можно не учитывать;

- кредиты, чей срок подходит к концу или изначально не превышает 1 г., рефинансировать невыгодно;

- если разница процентных ставок менее 3-5% ― рефинансировать кредит в другом банке невыгодно.

Для закрепления представленной информации разберем перекредитование на примере.

Пример

Дано:

- заемщик брал долг 1 млн 300 тыс.;

- срок 36 мес.;

- выплатил 10 платежей;

- старая процентная ставка 25,5%;

- полная переплата 573 158 руб.;

- заемщик уже переплатил 159 210 р.;

- форма аннуитетная.

Новый банк предлагает ставку 14,9% на срок 24. Заемщик уже выплатил часть долга, расчет необходимо производить на сумму 1 001 097,08 р. Вводим данные в кредитный калькулятор:

- сумма 1 001 097,08 р.;

- срок 24 мес.;

- процент 14,9.

Кредитный калькулятор предоставлен сайтом calcus.ru

Получаем переплату в размере 162 718 руб. Если сложить сумму с уже совершенной переплатой, получим 321 928р. Это меньше на 251 230 р., чем если бы заемщик продолжал выплачивать старый. Таким образом, разница становится очевидна, и делать рефинансирование потребительского кредита выгодно.

Читайте: Лучшие предложения банков по рефинансированию кредитов

Отзывы о перекредитовании

Анна, 40 л.

https://www.youtube.com/watch?v=cDMuxNP61_M

Взяли с мужем квартиру в долларовую ипотеку в 2005 г. На тот момент оба получали зарплату в долларах и думали так будет всегда, но не вышло. Стали получать выплаты в рублях, но ипотеку продолжали платить в долларах. Потом кризис в 2015 г. и выплаты увеличились в 2 раза.

Сразу стали думать, что делать и читать отзывы о том, выгодно ли рефинансирование потребительского кредита. «Сбербанк» предложил хорошие условия, перевел ипотеку в рублевую и предложил сносный процент.

По сравнению с изначальными условиями всё равно платим в 1,5 раза больше, но теперь уверены в своем будущем.

Григорий, 33 г.

Взял в 2015 г. в «ВТБ» 600 тыс. на машину, с оформлением нее в залог. В этом году финансовое положение ухудшилось, и был риск потерять автомобиль. Задумался о том, стоит ли рефинансировать кредит и всё же решился. Продлил договор на 3 г. и вывел машину из залога, очень доволен.

Кристина Олеговна, 55 л.

Необходимы были срочно деньги на лечение, и я взяла долг в микрофинансовой организации возле метро. Когда поняла, что наделала уже казалось было поздно. Процентная ставка была 63%, срок 1 г. Позвонила дочери, она сказала, что стоит делать рефинансирование кредита. Я обратилась в «Сбербанк», пенсию на их карту получаю.

Олег, 25 л.

Мне услуга от «Сбера» не пригодилась. Сколько ни читал отзывов о рефинансировании кредитов, нигде не было информации о том, что это обычный кредит. Везде есть свои подвохи, люди, читайте информацию тщательно. Меня чуть не обманули, обещали ставку 15%, а при отказе от страховки она взлетела до 24%.

Никита, 32 г.

В целом рефинансирование кредита выгодно. Мне повезло и перекредитовали по действительно хорошим условиям. Сэкономил кучу нервов и 80 тыс. рублей на переплате по старому.

Советую подробно читать условия и перепроверять информацию несколько раз.

В «ВТБ» мне по телефону сказали, что с удовольствием перекредитуют, а когда пришел в отделение возле дома оказалось, что с просрочками не могут дать положительный ответ. В итоге произвол процедуру в «Сбербанке».

Александр Иванович, 43 г.

Мы многодетная семья и ежемесячные траты очень большие. В 2015 г. пришлось оформить кредитную карту и купить вещи для детей к 1 сентября. Потом еще немного оттуда взяли и еще. В итоге остались должны больше 200 тыс.

, да еще и процент невероятный ― около 35%. Мириться с такими грабительскими условиями не хотели, поэтому решили перекредитовать долг. Предоставить новые условия в банке нам отказались, поэтому обратились в другой банк.

Просрочек у нас не было, поэтому перекредитовали без проблем под 17%.

Николай, 35 л.

В 2010 г. купили квартиру в ипотеку. За несколько лет успели поссориться с женой и развестись, а квартиру было решено поделить. Поскольку она находилась в залоге у банка сделать это было проблематично. Было решено сделать ход конем и, взяв новый займ, закрыть им ипотеку.

Но в банке предложили не брать новый, а просто переоформить старый. Стали искать в интернете, в чем подвох рефинансирования кредита и не нашли. Взял в «ВТБ» 500 тыс. (бывшая взяла 250 тыс. и сразу отдала мне, свой я сразу покрыл наполовину) и ими покрыл ипотеку. Квартиру продали, деньги поделили, и я доволен.

Весь процесс занял около 3 мес.

Анна Николаевна, 63 г.

Оформляла кредит в МФО возле дома для того, чтобы купить подарки внукам к Новому году. Дочь, когда узнала, отругала меня и сказала, что теперь мне придется платить 730% годовых. Сходили в «Сбербанк» и оформили рефинансирование под нормальный процент, я довольна.

Василий Петрович, 41 г.

Строим свой загородный дом, когда начинали и не думали, что столько денег уйдет на него. Траты только увеличивались, появлялись новые проблемы. Летом необходимо было срочно проводить газ, денег не было.

Побежал в банк и взял ссуду на таких условиях, которые предложили, выбирать было некогда. В итоге газ провели, а грабительский кредит остался. Пошел в банк, где оформлен автокредит и стал советоваться. Предложили перекредитоваться у них, так как у меня хорошая репутация.

Мне одобрили рефинансирование буквально за пару дней и уже под нормальный процент.

Ирина, 24 г.

https://www.youtube.com/watch?v=3vJ6ThMFzuE

Брали с мужем займ на роды. Ребенок у нас первый, мы молодые и плохо разбирались в финансовых вопросах, а хотелось родить без осложнений. Взяли такой ужасный кредит, что пришлось искать варианты выгодного рефинансирования нашего потребительского кредита. Долго искали новый банк, из-за того, что у нас только муж работает. Но, в итоге, «Сбербанк» дал добро, и сэкономили около 50 тыс.

Популярные вопросы

В сфере рефинансирования у заемщиков возникает множество вопросов. Ниже даны ответы на самые популярные из них ― что делать, если плохая история, допущена просрочка или нет желания подтверждать доход.

Что лучше ― рефинансирование или потребительский кредит?

По сути, эти понятия смежные. Отличие заключается в том, что, если заемщик решил просто взять потребительский кредит, старый заем он погасит самостоятельно. В случае с рефинансированием новый банк произведет платеж самостоятельно.

Поэтому сравнивать следует только условия предложений. Если при этом банк предлагает более выгодные условия по потребительскому кредиту, взять следует именно его.

Плохая кредитная история может стать помехой?

С плохим кредитным скорингом получить рефинансирование практически невозможно. Новый банк также тщательно подходит к вопросу выбора клиентов, как и старый. В этом случае лучше постараться погасить ссуду своими силами без допущения просрочек, так можно гарантированно улучшить историю.

Важно. Отказы на рефинансирование или оформление долговых обязательств влияет на кредитную историю и ухудшает ее. Если человек не уверен, одобрят ли рефинансирование ― лучше заявку не подавать.

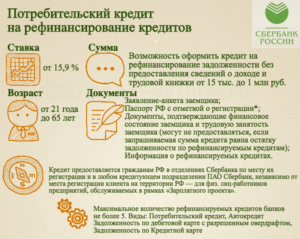

Дадут ли без подтверждения дохода?

Подтверждение дохода ― гарантия для банка, что клиент добросовестный и сможет выплачивать долг. Поэтому чтобы взять заем без него, необходимо дать банку другие основания для доверия. Например, можно привести поручителя или оформить ссуду с обеспечением (имущество, векселя, акции, банковские рекомендации).

Можно ли рефинансировать, если допущена просрочка?

Это зависит от условия банка, в котором заемщик хочет перекредитовать ссуду. Многие банки прописывают в числе прочих тот факт, что у заемщика не должно быть просрочек по займу. Но существуют и другие условия.

Например, «Сбербанк» готов предоставить рефинансирование клиентам, которые не допустили просрочку только за последние 12 мес.

Необходимо тщательно ознакомиться с условиями конкретного банка позвонив на горячую линию или явившись в отделение самостоятельно.

Что это простыми словами

Рефинансирование – это оформление нового кредитного продукта на более выгодных условиях, с целью погашения текущей задолженности.

С помощью данной услуги можно значительно улучшить условия по кредитному договору, например, уменьшить процентную ставку, увеличить срок или сократить ежемесячный платеж.

Оформить новый кредит можно как в текущем банке, выдавшем предыдущий займ, так и в новом. Как правило, при подаче заявки, клиенту необходимо предоставить документы по действующему кредиту.

Денежные средства после одобрения не выдаются на руки, а переводятся автоматически в счет погашения задолженности. В зависимости от условий банка, к рефинансированию принимаются до 5 действующих займов, а также кредитные карты.

Как показывает практика, банковские организации стараются отдавать предпочтение тем заемщикам, которые выполняли свои обязательства без просрочек.

Если кредитная история клиента испорчена, вероятнее всего, что в выдаче нового займа будет отказано.

Простыми словами можно сказать, что рефинансирование кредита – это:

- новый кредитный договор, где процентная ставка ниже

- новый срок погашения, например, он уменьшен или увеличен

- иная сумма задолженности, например, меньше или больше, если клиенту нужны дополнительные средства на личные нужды

- измененный график платежей, ведь платеж будет меньше, да и дата платежа другая

- новые условия досрочного погашения

Кому необходимо

Вообще, при всех своих достоинствах, процедуру перекредитования не всегда бывает действительно выгодной. Например, тем заемщикам, у которых осталось платить по кредиту менее года, вообще не стоит даже пытаться оформить новый займ для погашения текущего. Связано это с тем, что большая часть процентов уже выплачена банку, а сейчас уже идет погашение основного долга.

Почему, спросите вы? А потому, что в первые 1,5-2 года по кредитному договору, в первую очередь, погашаются проценты. Например, ежемесячный платеж составляет 12 000, из которых 7000 идет на погашение процентов, и только 5 000 на погашение основного долга. Чем выше срок займа, тем дольше будут выплачивать проценты.

https://www.youtube.com/watch?v=4QVxyFpneOE

Услуга рефинансирования может быть необходима в следующих случаях:

- Если кредитный продукт оформлен на несколько лет, а выплаты по нему будут осуществляться еще не менее года.

- Оформление нового кредита подойдет тем заемщикам, кому нужно получить дополнительные средства без увеличения ежемесячного платежа.

- Если у клиента имеется несколько открытых кредитов в разных банках. Объединив их в один договор, можно платить только в один банк, при этом сэкономив на переплате.

- Если валюта кредита нуждается в изменении, например, оформлен договор в долларах, а клиенту нужно переоформить на рубли, так как курс доллара может быть нестабилен.

- Если у заемщика имеется несколько кредитных карт с высокими процентами. Всем известно, что кредитная карта – это долговая яма, которая только растет с каждым днем.

- Также рефинансирование необходимо тем клиентам, кто хотел бы снизить ежемесячный платеж по кредиту, в связи с возникшими финансовыми сложностями.

Выгода для банка

Естественно, все стремятся получать прибыль от своей деятельности. Поэтому у многих может возникнуть сомнения на счет рефинансирования, ведь условия по кредиту более выгодные, поэтому не понятно, что в итоге имеет сама кредитная организация, выдавшая новый кредит. На самом деле, выгода действительно есть, но она немного другого характера:

- В первую очередь, банк получает нового клиента, который в дальнейшем может оказаться постоянным заемщиком, который будет приносить неплохой доход.

- Далее, получает некоторую прибыль с процентов переплаты по новому займу. Так как задолженность клиент начинает оплачивать заново, поэтому в первый год-два основная сумма платежа идет на оплату начисленных процентов.

- Также после полного погашения задолженности, клиенту могут поступить новые предложения, которые принесут банку доход.

Более наглядно это можно увидеть на примере:

Клиент оформил ссуду на сумму 500 000 рублей на 60 мес. по ставке 18% годовых. Сделав предварительный расчет на кредитном калькуляторе можно увидеть, что переплата по кредиту составит примерно 260 000 рублей.

Другой банк предлагает оформить рефинансирование кредита на более выгодных условиях по ставке 12% годовых. Допустим, что клиент платит долг уже 2,5 года, а остаток долга уже составляет 390 000 рублей.

Если далее продолжать оплачивать займ в первом банке, то переплата будет порядка 90 000 рублей.

А если оформить ссуду в новом банке на указанных условиях, то переплата составит примерно 60 000 рублей. То есть, это экономия 30 000 рублей. В чем же выгода – кредитор погашает за вас задолженность в 390 000 рублей и получает нового заёмщика, возможно постоянного. Если далее производить расчеты, то мы увидим, что с этой операции банк получит порядка 60 000 прибыли с переплаты заемщика.

Выгода для клиента

Ну, здесь и так все понятно, что основная выгода для заемщика заключается в экономии денежных средств на переплате. Наиболее это заметно при перекредитовании автокредита или ипотеки, так как такие продукты, обычно, оформляются на 10-20 лет.

Еще один плюс для заемщика – это объединение нескольких договоров в один новый кредит. Согласитесь, что оплачивать один платеж проще, чем несколько, ведь, чаще всего, они все в разных банках.

Также некоторые предлагают оформить рефинансирование и плюс дополнительно получить денежные средства, которые можно потратить на личные нужны.

Оформляя новый кредитный договор, заемщик может изменить валюту кредита, при этом неплохо сэкономить. Делать это целесообразно в том случае, если курс выбранной ранее валюты нестабилен. В связи с экономической ситуацией в стране, данная опция становится все более востребованной.

Заемщику перед оформлением нового займа необходимо уяснить тот факт, что рефинансирование будет выгодно в том случае, если он не будет осуществлять пролонгацию кредитного договора, то есть увеличивать срок выплаты. Даже при меньшей ставке сэкономить в этом случае не получится.

В чем подвох

Несмотря на все видимые достоинства услуги рефинансирования, заемщик все же может столкнуться с некоторыми неудобствами и подводными камнями, которые необходимо учитывать:

- Возможно, клиенту придется собирать большое количество документов, особенно, если у него несколько кредитных договоров. Также перед оформлением, необходимо посчитать переплату по всем продуктам, возможно, и не придется ничего заново оформлять.

- Необходимо внимательно изучать условия, так как некоторые кредиторы берут на рефинансирование договора, по которым производилась оплата не менее полугода. Также для перекредитования не подойдут реструктуризированные кредиты.

- При переоформлении договора ипотеки, могут возникнуть новые траты для оценки недвижимости. Также услугу страхования придется приобретать заново, а это еще одни расходы.

- Если по старому договору было обеспечение, то по новому займу ставка будет выше, так как ссуда ничем не обеспечена на случай просрочки.

Также стоит учитывать возможные комиссии и скрытые платежи, поэтому перед оформлением, необходимо внимательно изучить все документы и условия.

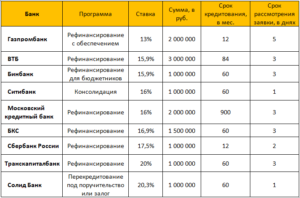

Какие банки предлагают

При выборе важно найти действительно выгодные условия. Ставка по новому кредиту должна быть ниже, чем по текущему. Только так можно сэкономить на переплате.

В России услуги рефинансирования предлагают множество банков, но всегда условия по ним могут быть оптимальными.

Мы отобрали для вас предложения нескольких известных банков, которые могут заинтересовать, ведь ставка по ним действительно низкая, а срок позволяет получить небольшой ежемесячный платеж.

| Название банк | Условия |

| Открытие | Рефинансирование на сумму до 5 000 000Срок до 5 летСтавка от 9,9% в первый год |

| Альфа-Банк | Сумма долга до 5 000 000Срок оплаты до 5 летСтавки от 9,9% |

| Росбанк | Максимальная сумма до 3 000 000Срок оплаты до 5 летСтавка от 11,99% |

| УБРиР | Рефинансируемая сумма до 1 500 000Срок до 7 летСтавка от 15% |

| Интерпромбанк | Сумма долга до 1 100 000Оплата на 7 летОт 11% |

| Уралсиб | Возможно погасить до 2 000 000Срок на 7 летСтавка от 9,9% |

| Промсвязьбанк | Сумма до 3 000 000Срок кредитования на 7 летСтавка от 9,9% |

Из приведенной таблицы видно, что самые заманчивые условия предлагает Альфа-Банк и банк Открытие. Сумма довольно внушительная, а годовая плата одна из самых низких.

Какие документы нужны

В зависимости от условий и требований, клиенту для рефинансирования необходимо предоставить следующие документы:

- паспорт гражданина РФ с отметкой о регистрации

- заявление-анкета на получение кредита

- подтверждение ежемесячного дохода

- документы на залог, если он предусмотрен по условиям продукта

- кредитный договор и справка о сумме задолженности для рефинансирования, которую можно взять в банке

- иногда, копия трудового договора или трудовой книжки

Что делать, если банк отказал

Всем известны возможные причины отказа, по которым может быть отказано в выдаче. В первую очередь, это испорченная кредитная история. Во-вторых, большое количество открытых кредитов. В-третьих, низкая платежеспособность и т.д. Если кредитор отказал в услуге рефинансирования, можно воспользоваться следующим советами:

- Обратиться в другую финансовую компанию, так как требования к кредитору у всех разные.

- Можно привлечь поручителей или предоставить залог. Так шансы на одобрения увеличиваются.

- Можно попробовать оформить новый, более выгодный кредит, в старом банке.

- Также можно обратиться повторно спустя пару месяцев, возможно условия немного изменятся.

Преимущества

Перекредитование потребительского займа имеет следующие достоинства:

- снижение финансовой нагрузки за счет уменьшения платежи или процентной ставки

- продление срока погашения

- возможность смены валюты

- оформление нового договора без привлечения поручителей

- объединение нескольких договоров в один

- возможность взять дополнительные средства на личные нужды

Недостатки

Что касается недостатков, то они следующие:

- необходимость собирать дополнительные бумаги и документы

- необходимость заново оформлять страховку по кредиту

- есть вероятность отказа, если был просрочки

- подводные камни продукта

Отзывы клиентов

В целом, перекредитование поможет решить массу проблем. Об этом и говорят пользователи данной услуги. В большинстве своем клиенты отмечают значительную экономию, но только в том случае, если условия действительно выгодные.

Также заемщикам понравилась возможность получения дополнительных свободных средств. Договор получается один, и не нужно оформлять еще один кредит. Если рассказывать о негативных отзывах, то, в основном, они касаются сбора документов.

Если у заемщика несколько кредитов, ему необходимо обратиться во все банки, чтобы получить справку о сумме задолженности.

https://www.youtube.com/watch?v=Eo3mGd0eZ8w

Чтобы получить максимум пользы и выгоды от рефинансирования, нужно внимательно изучать условия договора, сопоставить все за и против и оценить свои возможности для погашения. В противном случае, можно не только переплатить лишнего, но и оказаться в должниках.

: Рефинансирование кредита – плюсы и минусы

Last modified: 25.09.2021

Видео:Стоит ли делать рефинансирование кредита в Сбербанке?Скачать

В чем подвох рефинансирования кредита и какова выгода для банка, стоит ли это делать, есть ли

Рефинансирование входит в перечень услуг у многих банков. Участвуя в этой программе, можно улучшить условия по кредиту, снизить финансовые нагрузки.

Но все ли так просто? Перед тем как оформлять перекредитование, нужно учесть все за и против.

В этой статье мы откроем всю правду о рефинансировании кредитов: выгодно ли это делать, какая выгода для вас и в чем она для банка, узнаем подвох такой услуги.

Подобрать и получить выгодный кредит

к оглавлению ↑

Рефинансирование предполагает взятие нового займа для погашения старого.

Например, клиент уже имеет действующий кредитный договор с банковским учреждением. У него есть возможность обратиться в другой банк, где ему предложат заём с меньшей процентной ставкой.

При оформлении перекредитования заемщик погашает первый займ, и выплачивает уже другой, новой кредитной организации. Средства нового кредита перечисляются на погашение старой задолженности.

О рефинансировании кредитов других банков мы писали в этой статье.

Перекредитование бывает внешним или внутренним. Внутреннее предлагается в пределах одного банка. То есть, заемщику выдают конкретную сумму, которая может покрыть старый заём, но на других условиях, более лояльных.

С клиентом перезаключается договор, где указывается измененная процентная ставка и срок. Обычно банки соглашаются на такую услугу нечасто, если есть реальная необходимость.

Если у клиента возникают серьезные финансовые трудности, то можно сделать рефинансирование, поскольку для кредитора такая перспектива лучше, чем заниматься судами, когда должник не заплатит вообще.

Последний же получает пересмотр условий в свою пользу, что тоже облегчает его бремя. Иногда пересмотр условий кредитования становится бонусом для добросовестных заемщиков.

Внешнее перекредитование – это обращение в другую организацию для покрытия задолженности. Иногда это единственное возможное решение, помогающее улучшить условия использования заемных средств.

Клиент имеет полное право рефинансировать долг, при этом он может выбрать банк сам. Этот вариант встречается значительно чаще, и во многих случаях становится очень выгодным.

Преимущества программы для заемщика:

- Снизить процентную ставку и уменьшить объем переплаты.

- Уменьшить финансовую нагрузку. Продуманное перекредитование может снизить регулярные взносы практически в два раза, что минимизирует переплаты.

- Можно сменить валюту, переведя актуальный долларовый заём в рублевый. Это устранит риски, связанные с нестабильностью курса.

- Многие кредитные учреждения предлагают объединение нескольких займов в один, что экономит время и силы.

- Можно освободить залог, если речь идет об ипотечном или автокредите.

Но эта программа выгодна и уместна не всегда.

Чтобы понять, будет ли прибыль достаточной, нужно учесть такие моменты:

Подобрать и получить выгодный кредит

- Процентная ставка. Для существенного снижения переплаты, нужно, чтобы разница между двумя цифрами составляла не меньше 5%.

- Ежемесячная сумма выплат. Учтите, что при снижении периода кредитования регулярные выплаты повышаются.

- Комиссия. Услуга предполагает выплату комиссионного сбора, и если он слишком велик, то возможность сэкономить для заемщика значительно падает.

- Досрочное погашение. При выплате заранее прибыль банка снижается, поэтому многие из них, с целью нивелировать потери, вводят штрафы, пени.

При аннуитетном выплаты каждый месяц будут равными, и будут включать сумму погашения процента (сначала она будет большой) и небольшую часть в счет выплаты основного долга.

https://www.youtube.com/watch?v=bN3XepzVRWg

Последняя будет повышаться одновременно с тем, как будет снижаться величина процентов. При дифференцированном платеже платеж всегда равен, а проценты начисляются только на остаток, со временем общая сумма снижается.

Для банка второй вариант не слишком выгодный, поскольку прибыль с процентов снижается. Предварительно оцените, сколько может сэкономить услуга, выполнив расчеты на специальном калькуляторе.

к оглавлению ↑

Подводные камни предложения

Вне зависимости от того, в каком банке оформляется рефинансирование, подводные камни этой услуги практически везде идентичны:

- Если нужно погасить небольшой долг, нет никакого смысла перекредитовываться. Выгода может быть ощутимой только при кредитах сроком от двух и больше лет. Максимально сэкономить можно при ипотечном кредитовании. Даже минус 3-4% — это уже ощутимая разница.

- Ряд банковских учреждений запрещают выплачивать кредит досрочно, точнее, в этом случае взимают дополнительные комиссии. В такой ситуации лучше выбрать перекредитование.

- Если есть обеспечение по первому долгу оно будет переведено на вашего нового кредитора. До момента перевода ставка будет повыше, поскольку ссуда ничем не обеспечена. Это нужно учитывать при произведении предварительных расчетов.

Нужно учитывать скрытые комиссии и платежи. Это может касаться оценки залога (оплата оценщика — это еще не гарантия положительного решения кредитного учреждения), и комиссии за рассмотрение кредитной заявки.

Дополнительным подводным камнем будет необходимость собирать много бумаг, заверять их.

Это имеет смысл только при достаточной выгоде перекредитования — иначе вы просто потратите время зря.

к оглавлению ↑

Видео:Реструктуризация и Рефинансирование кредита. Чем отличаются, что выгоднее, как получить?Скачать

Отзывы о рефинансировании банковских кредитов

Коронавирус актуальное

СРОЧНО ПО ПАСПОРТУ БЕЗ ОТКАЗА С ПЛОХОЙ КИ

Перекредитование – это ответственная и очень выгодная для заемщика процедура, к которой нужно основательно подготовиться. Прежде, чем оформить рефинансирование кредита, прочтите отзывы заемщиков, изучите имеющиеся программы банков и их условия, чтобы сэкономить.

Что такое рефинансирование?

Так называют получение нового кредита на более выгодных условиях в другом банке, чтобы оплатить долги в старых. Это целевой займ, так как в договоре указывается, что предоставленные средства идут на погашение существующего долга.

Казалось бы, это очень выгодный продукт, который позволяет снизить долговую нагрузку на заемщика, и дать ему возможность получить денежные средства на дополнительные цели. Но есть ли какие-то особенности, на которые нужно обратить внимание при подаче заявки и подписании нового договора? Расскажем далее.

Вот основные преимущества, которые получают клиенты:

- объединение нескольких займов, чтобы их легче было выплатить;

- возможность избежать отсрочек и штрафов, если вы не успеваете вернуть средства;

- снизить процентную ставку;

- увеличить период возврата;

- изменить размер ежемесячных взносов;

- переход на более выгодные условия;

- возможность перейти на обслуживание другой компанией.

Кому доступна эта услуга?

Прежде всего, таким категориям клиентов:

- тем, у кого уже есть действующие долги в других фирмах;

- тем, у кого нет плохой кредитной истории;

- тем, кто соответствует всем условиям конкретной выбранной компании.

Как выбрать подходящий банк?

Следует изучить действующие предложения, проценты и комиссий, выгодность условий. Воспользуйтесь калькулятором, чтобы рассчитывать свой будущий платеж и переплату:

Поскольку эта услуга весьма индивидуальна, лучше обратить непосредственно в выбранную вами организацию и получить консультации от его представителя. Дело в том, что у каждого кредитора есть свои собственные требования, которые нужно предусматривать, к примеру:

- наличие стажа работы от 1 года,

- действие текущего договора не менее 6-ти месяцев,

- оформление страховки и т.д.

Какие банки сейчас предлагают перекредитование?

Почти все современные организации готовы предложить такую услугу, чтобы получить новых клиентов:

- Россельхозбанк – здесь можно получить до 1 млн. рублей. Процент начинается от 13,5% в год, он зависит от выбранных условий и категории клиента. Без залога и поручителей;

- Сбербанк России – позволяет объединить сразу 5 рублевых займов, за это придется заплатить не менее 13,9% годовых. Итоговая сумма должна быть не больше 3 миллионов, а выплатить ее нужно за период от 3 до 60 месяцев;

- ВТБ 24 и ВТБ Банк Москвы – учитывая, что это одна финансовая компания, их условия примерно одинаковы. Вы сможете оформить договор на сумму до 3 млн. рубл. под минимальный процент от 14,5%, максимальный срок будет равен 5 лет, а во втором – 7 лет;

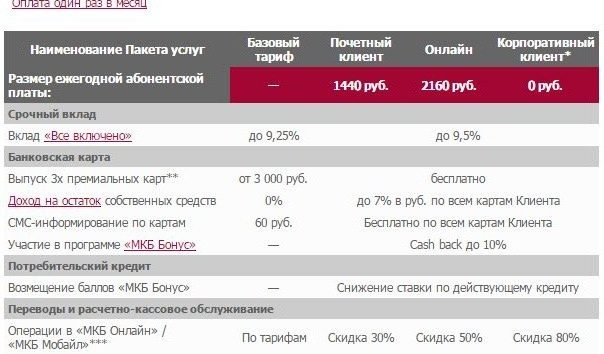

- Московский Кредитный Банк – здесь вы сможете объединить свои долги в один под минимальную ставку от 12,5% годовых. На эти цели выдается до 2 миллионов (зависит от вашего дохода и предоставленного обеспечения), при этом предлагается длительный период возврата – до 15 лет;

- В Банке Россия работники бюджетной сферы могут оформить перекредитование под ставку от 13,75%. Выдают до 3 миллионов на 60 месяцев, требуется обязательное привлечение других физических лиц в качестве поручителей.

- Заемщик приходит в банк, подает заявку и при помощи своих документов подтверждает свою платежеспособность.

- Далее нужно обратиться в ту организацию, в которой ранее был оформлен займ и выяснить, есть ли мораторий на досрочное погашение, подробнее об этом ограничении читайте по этой ссылке.

- Возвращайтесь в рефинансирующее учреждение с документом, содержащим информацию о полной сумме задолженности для закрытия прошлого долга, и заключаете договор. Далее новый кредитор перечисляет деньги на счет бывшего банка. Вообще, прежде всех этих дел рекомендуем вам почитать отзывы других людей о рефинансировании их кредитов, по ним легко узнать о лояльности банков и вероятности одобрения вашей заявки при обращении к ним.

Не прибегайте к рефинансированию, если хотите избавиться от мелких займов. Выгода такой услуги проявляется только при долгосрочном кредитовании, к примеру, при ипотеке.

Список предложений по рефинансированию в Сбербанке России ⇒

Сопоставьте затраты на новую ссуду с экономией, которую она обещает. К примеру, это может не иметь смысла, если предусмотрен штраф за гашение раньше срока или затраты на оценку недвижимости превышают выгоду.

Возможно, эти статьи также будут вам интересны:

Перекредитование имеет смысл, если разница в процентах выше 2%.

ПОМОЩЬ В ПОЛУЧЕНИИ КРЕДИТА ⇒

🔍 Видео

РЕФИНАНСИРОВАНИЕ кредита в 2023 ГОДУ! / ПЛЮСЫ и МИНУСЫ рефинансирования КРЕДИТАСкачать

Лучшие банки для рефинансирования | Рефинансирование кредитаСкачать

Стоит ли делать рефинансирование кредита? Выгодно ли это?Скачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Рефинансирование кредита/Легальный обман банковСкачать

Как БЫСТРО закрыть кредит и избавиться от долгов? Выгодно ли гасить кредит досрочно? / СпецвыпускСкачать

Рефинансирование кредита, вся суть!✅Скачать

Рефинансирование ИПОТЕКИ - Выгодно или НетСкачать

Рефинансирование кредита – насколько это выгодно?Скачать

Как рефинансировать кредит. Выгодно ли это.Скачать

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Не одобряют рефинансирование. Что делать? #shortsСкачать

ТОП-3 банка 2023 года для выгодного рефинансирования [сравнение и выбор лучшего варианта]Скачать

![ТОП-3 банка 2023 года для выгодного рефинансирования [сравнение и выбор лучшего варианта]](https://i.ytimg.com/vi/5LTINygNSLM/0.jpg)

Когда НЕ выгодно досрочное погашение кредита?Скачать

Кредит в Тинькофф Банке // Реальные условия и ОтзывыСкачать

Как взять кредит на погашение займов и объединить долги?Рефинансирование мфо.Скачать