Вклады с ежемесячной выплатой процентов в надежных банках России, которые можно открыть не только в Москве, Санкт-Петербурге или Новосибирске, но и в других городах страны. Сравните процентные ставки и условия. Калькулятор поможет рассчитать доход.

Почему сегодня выгодны вклады с ежемесячным снятием процентов

Многие сегодня говорят о необходимости создания так называемого «пассивного дохода». Вклады с ежемесячным начислением процентов – это одна из форм получения такого дохода.

Они еще называются «рентными», поскольку по своему принципу действия похожи на получение прибыли со сдачи в аренду квартиры.

Чтобы каждый месяц получать приличный доход надо вкладывать сразу крупную сумму. Поэтому при выборе банка для такого депозита важно учитывать нет только процент, но и надежность вложения.

- Какие вклады с ежемесячной выплатой процента сегодня самые выгодные

- Калькулятор вкладов

- Кому выгодны вклады с ежемесячным снятием процентов

- Застрахованы ли вклады с ежемесячным снятием процентов?

- Вывод: вклады с ежемесячной выплатой процентов или капитализацией?

- Топ-10 актуальных предложений по вкладам с ежемесячной выплатой процентов

- Вклад с начислением дохода каждый месяц: условия

- Топ-10 депозитов с ежемесячной выплатой процентов

- Банковские вклады с ежемесячными выплатами процентов

- Структура вклада с ежемесячной выплатой процентов

- Начисление и способы распоряжения процентами

- Расчет прибыли за каждый месяц

- Погашение договора досрочно и закрытие вклада

- Недостатки и особенности

- Где оформить вклад с ежемесячной выплатой процентов в 2021 году

- Основные сведения

- Что нужно знать

- Требования к вкладчикам

- Правовая база

- Как открыть банковский вклад с ежемесячной выплатой процентов

- Какие предлагают условия

- Список документов, которые понадобятся

- Каковы процентные ставки на сегодня

- Нюансы оформления для пенсионеров Москве

- Лучшие предложения от банков

- Как снять средства

- Преимущества и недостатки

- Банковские вклады с ежемесячной выплатой процентов: как выбрать и открыть депозит

- Обзор предложений по вкладам с ежемесячной выплатой процентов

- Вклад «Ваш успех» от Газпромбанка

- Вклад «Выгодный Плюс» от ОТП банка

- Вклад «Сладкий процент» от Мособлбанка

- Вклад «Ежемесячный доход» от Связь-банка

- Вклад «Надежный» от банка Открытие

- Как и где вложить деньги под проценты в банк с ежемесячным доходом

- Условия вкладов

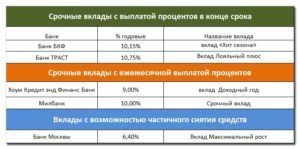

- С выплатой каждый месяц

- С ежедневной капитализацией

- С частичным снятием

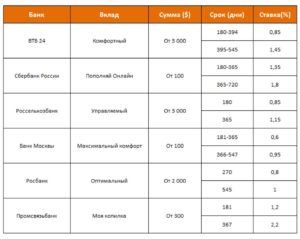

- В каком банке лучше открыть вклады с выплатой каждый месяц — краткое сравнение условий

- Как принять верное решение при выборе вклада

- 📸 Видео

Какие вклады с ежемесячной выплатой процента сегодня самые выгодные

В этом обзоре корреспонденты Top-RF.ru собрали наиболее выгодные вклады с ежемесячной выплатой процентов, которые предлагают самые надежные банки России. В рейтинге участвуют депозиты суммой от 1 млн рублей и сроком 1 год.

Вклады с ежемесячным снятием процентов в банках из топ-10

Райффайзенбанк

Вклад «Просто и выгодно»

| Ставка | Сумма | Срок |

| 6% | от 1 | от 1 дн. |

Пополнение / Частичное снятие / Без капитализации / % ежемесячно

Подробнее >>

Московский Кредитный Банк

Вклад «МЕГА Онлайн»

| Ставка | Сумма | Срок |

| 5,60% | от 1 000 | 1 год |

Пополнение / Без частичного снятия / Без капитализации / % ежемесячно

Подробнее >>

Совкомбанк

Вклад «Постоянный доход»

| Ставка | Сумма | Срок |

| 5,60% | от 30 000 | 365 дн |

Пополнение / Без частичного снятия / Без капитализации / % ежемесячно

Подробнее >>

ФК Открытие

Вклад «Надежный»

| Ставка | Сумма | Срок |

| 5.37% | от 50 000 | 367 дн |

Без пополнения / Без частичного снятия / Капитализация / % ежемесячно

Подробнее >>

Россельхозбанк

Вклад «Доходный»

| Ставка | Сумма | Срок |

| 5,05% | от 3 000 | 395 дн |

Без пополнения / Без частичного снятия / Капитализация / % ежемесячно

Подробнее >>

Банк ВТБ

Вклад «Время роста»

| Ставка | Сумма | Срок |

| 4,79% | от 30 000 | 380 дн |

Без пополнения / Без частичного снятия / Капитализация / % ежемесячно

Подробнее >>

Сбербанк

Вклад «Сохраняй»

| Ставка | Сумма | Срок |

| 4,5% | от 400 000 | от 6 мес до 1 года |

Без пополнения / Без частичного снятия / Капитализация / % ежемесячно

Подробнее >>

Альфа-Банк

Вклад «Победа+»

| Ставка | Сумма | Срок |

| 4,5% | от 1 млн | 1 год |

Без пополнения / Без частичного снятия / Капитализация / % ежемесячно

Подробнее >>

Газпромбанк

Вклад «На жизнь»

| Ставка | Сумма | Срок |

| 4,5% | от 1 млн | 271 — 366 дн |

Пополнение / Без частичного снятия / Капитализация / % ежемесячно

Подробнее >>

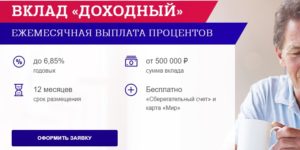

Почта-банк

Вклад «Доходный»

| Ставка | Сумма | Срок |

| 4,45% | от 500 000 | 1 год |

Без пополнения / Без частичного снятия / Без капитализации / % ежемесячно

Подробнее >>

Промсвязьбанк

Вклад «Моя копилка»

| Ставка | Сумма | Срок |

| 4,35% | от 500 000 | 367 дн |

Пополнение / Без частичного снятия / Капитализация / % ежемесячно

Подробнее >>

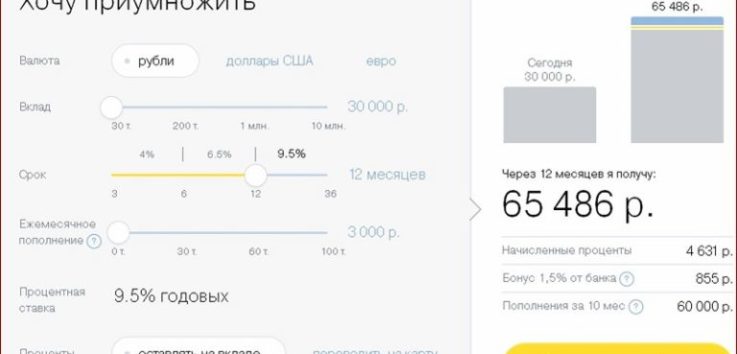

Калькулятор вкладов

Рассчитать доход в зависимости от процентной ставки и срока поможет онлайн-калькулятор вкладов для физических лиц. Он позволяет узнать доходность с учетом капитализации, пополнения и снятия средств со счета.

Калькулятор предоставлен сайтом calcus.ru

Кому выгодны вклады с ежемесячным снятием процентов

Чем больше срок вклада, тем будет больше разница в доходности по вкладам с капитализацией и выплатой процентов на счет. Предложения банков с выплатой процентов на другой счет, то есть без капитализации, интересны тем, кто хочет использовать доход по депозиту для финансирования своих текущих расходов, — объясняет управляющий операционным офисом «Абсолют-Банк» в Уфе Анастасия Гилева.

Застрахованы ли вклады с ежемесячным снятием процентов?

Да. Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных. Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

https://www.youtube.com/watch?v=HHYvXJRih7k

Если вклад размещен в долларах США или Евро, сумма возмещения рассчитывается и выплачивается АСВ в рублях по курсу, установленному Банком России на день наступления страхового случая.

Проверить, входит ли учреждение в систему страхования вкладов можно на сайтах Банка России (www.cbr.ru) и АСВ (www.asv.org.ru), а так же по бесплатной горячей линии АСВ 8-800-200-08-05.

Вывод: вклады с ежемесячной выплатой процентов или капитализацией?

Вклады с ежемесячным начислением процентов могут быть двух видов: с капитализацией или выплатой дохода на отдельный счет.

✓Депозиты с капитализацией выгодны тем, что реальная доходность по ним выше за счет постоянного увеличения суммы вклада за счет причисления процентов.

✓Ежемесячная выплата процентов необходима тем, кто планирует тратить доходы от депозита. Это альтернатива получения пассивного дохода от сдачи в аренду недвижимости. Как правило деньги перечисляются на отдельный счет или карточку, чтобы их было удобно снимать, говорит эксперт Top-RF.ru по депозитным программам Виктор Давиденко.

Отметим, что указанные выше условия и процентные ставки вкладов для физических лиц не являются публичной офертой, и не могут служить указанием для выбора определенного депозита.

Настоящий список не является базой для однозначных выводов о надежности и (или) финансовой устойчивости указанных банков. Редакция TOP-RF.

RU не несет никакой ответственности за последствия любых интерпретаций настоящего обзора и принятых на его основе решений.

Видео:Тинькофф Банк - вклады и накопительные счета. Пришло процентами 12930 рублей за месяц.Скачать

Топ-10 актуальных предложений по вкладам с ежемесячной выплатой процентов

Шрифт A A

Вклады с ежемесячной выплатой процентов позволяют получать стабильный доход до 8% от общей суммы накоплений. Такой вид инвестирования является самым безопасным, доступным и удобным. Открыть депозит можно в отделении, через личный кабинет и мобильные приложения. Условия размещения средств прозрачны и не требуют специальной подготовки или участия клиента.

Вклад с начислением дохода каждый месяц: условия

Депозит с ежемесячным начислением процентов – денежное вложение физического и юридического лица с расчетом прибыли каждый месяц по установленной ставке. В этом случае клиент получает регулярный доход от накоплений вне зависимости от срока. Существует два основных способа начисления прибыли:

- капитализация, автоматическое присоединение к сумме депозита;

- перечисление каждый месяц.

Капитализация позволяет увеличить доходность за счет роста основной суммы, от которой высчитывается процентная ставка.

Такой способ удобен при хранении крупных сумм, в этом случае ежемесячная прибавка будет существенной. Вклады с приращением имеют более высокую расчетную процентную ставку в связи с увеличением размера депозита. Например, условия вклада ВТБ «Время роста» с фиксированным сроком 380 дней при размещении 50 000 рублей:

| Наименование показателя | Процентная ставка | Прибыль за весь период | Доход каждый месяц |

| С прибавлением процентов к основной сумме | 7,70 | 4 008 | – |

| С ежемесячным снятием | 7,43 | 3 868 | 322 |

В первом случае вкладчик не получает деньги на руки. Во втором – ежемесячно ему будет переводиться 322 рубля по предоставленным реквизитам, однако по окончании срока он получит только первоначальную величину вложенных средств. Снятие денег производится несколькими способами:

- на карту;

- на банковский счет;

- перевод на сберегательный счет, до востребования;

- наличными при обращении в отделение.

Регулярное начисление прибыли не всегда выгодно. Часто банки устанавливают более высокий процент на вклады с расчетом дохода в конце срока.

Топ-10 депозитов с ежемесячной выплатой процентов

наиболее выгодных предложений банков. Исходные условия: первоначальная сумма – 50 000 рублей, срок – 12 месяцев:

| № п/п | Банк | Название вклада | Минимальная сумма, руб. | Максимальная ставка | Доход, руб. | Дополнительные преимущества | Возможность капитализации |

| 1 | Таврический | Оптимальный (онлайн) | 50 000 | 8% | 4 020 | – | – |

| 2 | БКС Банк | Доходный | 10 000 | 7,90% | 3 957 | – | – |

| 3 | Московский Кредитный Банк | Мега онлайн | 1 000 | 7,75% | 3 928 | Пополнение в течение первых 185 дней | – |

| 4 | Транскапиталбанк | ТКБ-Рантье | 50 000 | 7,70% | 3 092 | – | Предусмотрена |

| 5 | Севергазбанк | Умножай онлайн | 5 000 | 7,70% | 3 092 | – | Предусмотрена |

| 6 | Экспобанк | Лидер онлайн | 50 000 | 7,50% | 3 750 | Золотая карта с бесплатным обслуживанием | Предусмотрена |

| 7 | Московский Областной Банк | Сладкий процент | 50 000 | 7,35% | 3 675 | Льготное расторжение | Предусмотрена |

| 8 | Уральский Банк Реконструкции и Развития | Доходный | 1 000 – в интернет-банке, 50 000 – в офисе | 7,25% | 3 626 | Пополнение и частичное снятие | Предусмотрена |

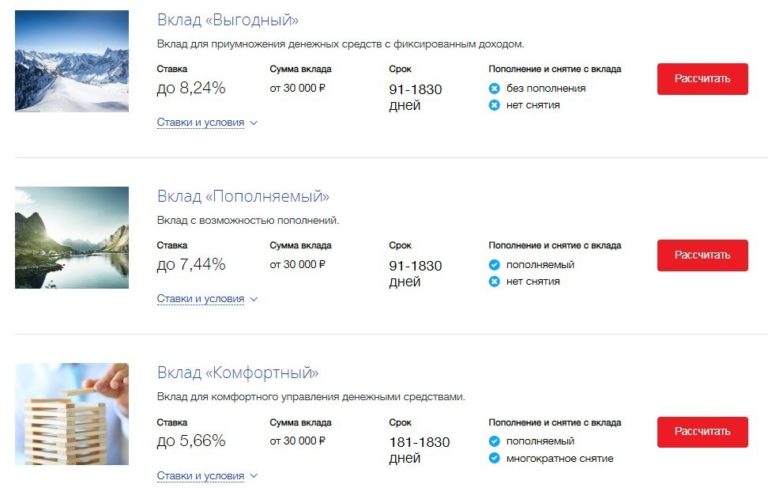

| 9 | ВТБ | Выгодный | 30 000 | 6,40% | 3 200 | – | Предусмотрена |

| 10 | СМП Банк | Все просто | 1 000 | 5,35% | 2 675 | Льготное расторжение | Предусмотрена |

Определяясь с вариантом, вкладчику стоит ориентироваться на величину дохода и удобство обслуживания в конкретном банке, так как риск в этом случае равен нулю.

Вклады упомянутых финучреждений до 1 400 000 рублей подлежат обязательному страхованию. В случае отзыва лицензии клиент получит деньги обратно.

Перед подписанием депозитного договора вкладчику стоит удостовериться, что банк участвует в программе страхования вкладов.

Узнайте, как выгодно подобрать и оформить срочный вклад от лучших банков.

https://www.youtube.com/watch?v=DpkdB_ckeAI

Депозиты с ежемесячным начислением процентов позволяют клиенту получать стабильный доход до 7-8% от общей суммы ежегодно. Увеличить накопления поможет капитализация. Разнообразие предложений позволяет учесть индивидуальные потребности клиента, в том числе возможность пополнения, частичного снятия, капитализации, управления счетом посредством интернета.

Видео:Никогда не открывайте вклад в СбербанкеСкачать

Банковские вклады с ежемесячными выплатами процентов

На сегодняшний день, вклад с ежемесячной выплатой процентов, можно открыть практически в любом финансовом учреждении. Чтобы выбрать лучший вариант из всех доступных, необходимо знать все преимущества и недостатки такого вида капиталовложения. Об этом и пойдет речь в статье.

Структура вклада с ежемесячной выплатой процентов

Банковский депозит с ежемесячной выплатой может отличаться:

- количеством выплачиваемых процентов;

- сроком вклада;

- суммой минимального взноса.

Это основные условия данного типа вкладов.

Банковский вклад с ежемесячной выплатой процентов может относиться к категории рентных капиталовложений. Его условия сводятся к тому, что на депозитный счет будет перечислена такая сумма денежных средств, которая позволит вкладчику жить за счет процентов, начисляемых от этой суммы в течение каждого месяца.

Особенность рентного капиталовложения заключается в долгосрочном сотрудничестве между банком и вкладчиком. Как правило, в условиях прописан минимальный срок, равный трем годам.

Также процентная ставка здесь существенно ниже, чем у стандартных депозитных вкладов с возможностью ежемесячного снятия процентов.

Банки предлагают разные процентные ставки по вкладам

Вклад с возможностью снятия процентов в каждом месяце, может существовать и на иных условиях.

Так, стандартный тип таких вложений представляет собой кратковременное сотрудничество (от нескольких месяцев до одного года).

Процент со ставки будет выше, чем у рентных капиталовложений, однако процедура переоформления вклада является не совсем удобным фактором.

Оформление кредита под проценты осуществляется после предъявления паспорта и идентификационного кода. Вкладчик также вправе предъявить вместо паспорта военный билет или загранпаспорт.

Оформление всех бланков производится в банковском отделении в присутствии работника данного учреждения. В его обязанности входит проверка внесенной в бланки информации, а также консультирование вкладчика по любым интересующим его вопросам.

Начисление и способы распоряжения процентами

Размер процентной ставки в ежемесячном вкладе, как правило, не превышает 9-10%. А его минимум находится не ниже показателя в 5%. Бывают и исключения. Встречаются вклады, превышающие отметку в 10 процентов и наоборот, случается так, что процентная ставка составляет менее 5 процентов.

Крупные банки позволяют со временем добиться роста процентной ставки без дополнительного вложения денежных средств на счет. Это стало возможным благодаря функции капитализации.

Так, проценты с вложенной суммы можно не снимать, а прибавить их к общему числу денежных средств, находящихся на счете. Разумеется, это выгодно лишь в том случае, когда на счету находиться крупная сумма денег.

При этом целесообразно хранить и приумножать свои денежные средства в банках на условиях долгосрочного сотрудничества.

Способ распоряжения процентами от вклада клиент банковского учреждения выбирает сам. Доступно три вида использования вырученных процентов:

- Можно произвести их снятие (перевести на банковскую карту, другой банковский счет или получить их наличными).

- Также возможно прибавить их к размеру первоначальной суммы вклада для последующего увеличения процентной ставки. Последнее предоставляют не все банковские организации.

- Некоторые не только позволяют снимать проценты, но и в автоматическом режиме добавляют их к текущему вкладу.

Рассчитать доход по процентам можно через онлайн-калькулятор

Расчет прибыли за каждый месяц

Прибыль, получаемая от капиталовложений, рассчитывается очень удобным инструментом. Так называемый онлайн-калькулятор имеется на сайте каждого банка. С помощью него с точностью рассчитывается количество ежемесячной прибавки к основной сумме.

https://www.youtube.com/watch?v=vjuiQ3kzc_I

Сами расчеты производятся мгновенно, с учетом всех условий, которые относятся к конкретному депозитному предложению. Данный инструмент позволит сравнить депозиты в различных банках и выбрать лучшие вклады из всех доступных.

Погашение договора досрочно и закрытие вклада

По требованию клиента вложенные средства могут быть возвращены вкладчику до истечения срока договора. При этом процентная ставка за последний месяц будет начислена по условиям депозита «до востребования». Вклады «до востребования» — это наименее выгодные предложения из всех доступных. Так, банк может снизить процентную ставку за последний месяц до нуля.

Если клиент не обращается в банк с запросом на возврат денег по окончании срока действия договора, или досрочно, то он продлевается банком автоматически.

Чтобы вывести деньги с банковского счета раньше установленного времени, необходимо обратиться в банк за 7-10 дней до закрытия вклада. При этом в банковское отделение клиенту необходимо явиться лично.

С собой вкладчик должен взять экземпляр договора, который выдавался на руки при оформлении вклада, паспорт, а также выписку со счета.

Далее, в присутствии сотрудника банка составляется заявление о преждевременном снятии средств.

Если деньги планируется снять именно в тот день, в какой заканчивается период действия договора, то заявление писать не нужно, потому как первоначальная сумма со всеми процентами идет в резерв и ее можно получить без лишней «волокиты».

В случае когда необходимо снять сумму, превышающую 200 000 рублей, в банковское отделение необходимо обратиться заблаговременно и предоставить банковскому работнику заявление с указанной суммой. Можно указать и номинал денежных средств.

После этого заявление утверждается и назначается дата выплаты денежных средств.

При досрочном закрытии вклада, клиент может потерять проценты

Чтобы закрыть банковский вклад полностью, необходимо предоставить в то отделение банка, в котором он и был оформлен, паспорт, экземпляр договора, а также сберегательную книжку.

Вместо паспорта можно предоставить любой другой документ, который подходит для подтверждения личности. В офисе банка составляется заявление о закрытии вклада.

К слову, процедура закрытия депозитных вложений идентична не только для одного, но и для большинства банковских организаций.

Закрыть вклад можно и самостоятельно на официальном сайте учреждений, активно поддерживающих и развивающих технологию онлайн банкинга.

Некоторые банкоматы и платежные терминалы, с интегрированной системой Сириус, позволяют с помощью них закрывать вклады практически в несколько кликов.

На терминале с такой системой имеется соответствующая маркировка, за счет которой легко определить, поддерживает банкомат опцию закрытия капиталовложений или нет.

Недостатки и особенности

Вклады с ежемесячной выплатой страхуются государством. Даже в случае, когда банк признается банкротом, государство возвращает сбережения вкладчику.

Важно знать, что банки страхуют все вклады без исключения лишь в том случае, когда их сумма не превышает 700 тыс. рублей.

Если на счете находится количество денег, превышающее это значение, а банк отказывается их возвращать, то государство выплачивает вкладчику максимальный размер страховки, а оставшиеся средства так и остаются невыплаченными.

Есть у данного вида капиталовложений и минусы:

- Сумма процентной ставки существенно ниже, чем у вкладов, у которых отсутствует капитализация. Иными словами, вклады, к которым нельзя в последующем прибавлять суммы денег для дополнительного получения прибыли, по умолчанию имеют более высокую процентную ставку. Однако, если доход высок, и свободных денег остается в достаточном количестве, то ими можно периодически дополнять уже открытый вклад с целью повышения процентной ставки. Возможность ежемесячного снятия процентов при этом никуда не пропадет.

- Этот тип капиталовложения не предусматривает поддержки капитализации в случае, когда он открывается на короткий срок.

- Вкладчику нужно лишний раз отслеживать свой вклад, чтобы он не переоформился автоматически (в этом случае для досрочного снятия собственных средств потребуется проделать определенные процедуры, которые заключаются в прибытии вкладчика в банковское отделение).

- По истечении срока договора банк вправе изменять его условия. Этим, кстати, банковские учреждения пользуются довольно часто, и самое неприятное, что может произойти — это снижение процентной ставки.

Отметим также, что у каждого банка могут быть разные условия предоставления кредитов одного и того же типа. Поэтому к выбору финансового предложения следует относиться крайне внимательно и проводить оформление лишь после того, как все его условия были досконально изучены.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Сбербанк создает хитрые банковские вклады. Будьте внимательны!Скачать

Где оформить вклад с ежемесячной выплатой процентов в 2021 году

Сегодня несмотря на снижение величина заработной платы в целом по стране все более популярными становятся такие продукты, как банковские вклады.

Существует большое количество предложений подобного типа. Почти все компании, имеющие банковскую лицензию, предлагают много самых разных программ.

При этом одной из самых популярных является как раз вклад в ежемесячной выплатой процентов. Такие продукты имеют некоторые особенности.

Со всеми ними нужно будет разобраться предварительно. Это позволит избежать многих трудностей, сложностей.

https://www.youtube.com/watch?v=9XryDWgbpMk

Отдельно стоит отметить именно вопрос ознакомления с договором по такому банковскому продукту.

Основные сведения

Вклады в банках с ежемесячной выплатой процентов могут быть оформлены во множестве различных компаний. Но именно этому моменту нужно будет уделить максимальное количество внимания.

Так как правильный выбор банк — половина успеха в финансовом плане. Выгодные предложения имеются почти во всех компаниях.

Но при этом каждый банк имеет свою специфику. Например, в ВТБ 24 проценты относительно невелики.

В то же время самые выгодные специализированные программы. Например, это касается пенсионеров, зарплатных клиентов.

Доход от вклада зависит от суммы, а также целого ряда самых разных других факторов. Со всеми таковыми моментами нужно будет разобраться предварительно. Бланк договора банковского вклада можно скачать здесь.

Досрочное снятие же в некоторых случаях означает существенное снижение величины процентной ставки по вкладу. Все тонкости размещения средств обязательно обозначаются в договоре.

Что нужно знать

Условия размещения средств в разных банках могут несколько отличаться. Но при этом существует ряд общих специфических моментов.

Причем ознакомиться с ними нужно прежде, чем заключать договор. Это позволит в дальнейшем избежать неожиданностей при закрытии вклада и вообще спорных ситуаций при использовании продукта соответствующего типа.

К основным таким моментам относится:

| При досрочном закрытии всего вклада целиком | В некоторых случаях проценты со стандартных снижаются в несколько десятков раз — до 0.01% |

| Капитализация вклада в некоторых случаях не предусматривается изначально | Таковая опция либо недоступна изначально, либо её необходимо будет внести в договор отдельно |

| На величину начисляемых процентов влияет размер суммы, срок | А также множество других факторов |

| Стоит самостоятельно заранее просчитать доходность конкретного продукта | — |

Если сумма вклада будет достаточно существенно, но при этом опыт в использовании депозитов как таковой у клиента отсутствует, то оптимальным решением будет обратиться к брокеру.

Занимающийся инвестированиемc за определенную плату подберет оптимальное предложение для конкретного клиента.

Таковой момент лучше всего будет проработать предварительно. Причем именно обилие различных программ кредитования становится одной из существенных проблем.

Требования к вкладчикам

В отличие от кредитных продуктов при размещении вкладов гражданами РФ какие-либо требования попросту отсутствуют.

Важно лишь помнить, что если возраст гражданина составляет менее 16 лет — то открытие вклада возможно лишь только при участии законного представителя ребенка.

В противном случае банк попросту не имеет права заключать договор. Нередко родители сами от имени своего ребенка осуществляют открытие вклада.

В то же время некоторые требования могут быть установлены по специальным депозитным программам.

Например, многие банки предлагают программы пенсионерам, зарплатным клиентам или же иным категориям граждан.

В таковом случае понадобиться соответствовать возрастному или же иному критерию. Обычно актуальная информация по этому поводу обозначается на официальном сайте компании.

Получить данные большого труда не составит. Также можно обратиться для ознакомления с требованиями непосредственно в офис компании.

Крупные банки обычно имеют свои представительства во всех регионах Российской Федерации.

При этом важно отметить, что процедура заключения договора может иметь некоторую специфику в зависимости от целого ряда специфических факторов.

Отдельно нужно будет проработать вопрос по поводу пополнения и снятия средств с конкретного счета.

Причем многие банки предлагают вклады как в рублях, так и в различного рода иной валюте. В некоторых случаях допускается частичное снятие средств.

https://www.youtube.com/watch?v=fH4IQb2_QGo

Но подобное нередко подразумевает определенные штрафные санкции. Со всеми тонкостями, особенностями лучше всего ознакомиться прежде, чем возникнет необходимость в осуществлении открытия вклада.

Правовая база

Отдельно стоит отметить, что существует большое количество нормативных документов, которые различным образом регулируют банковскую деятельность в данной сфере.

Причем примем средств на специальные вклады может быть осуществлен только лишь при наличии у учреждения специальной лицензии.

Причем потенциальному вкладчику прежде, чем воспользоваться подобного рода продуктом, следует проверить, что конкретная компания работает в рамках законодательства.

Основным документом, в рамках которого может вестись подобного рода деятельность, является Федеральный закон №395-1-ФЗ от 02.12.90 г. «О банках и банковской деятельности».

По возможности необходимо разобраться со всеми разделами данного типа. Это позволит избежать многих сложностей, затруднительных ситуаций.

Причем гражданин, знающий законодательство, сможет без труда без посторонней помощи самостоятельно осуществить защиту собственных прав, интересов.

Ст.№36 раскрывает вопрос по поводу вкладов именно для физических лиц. Обозначается точное определение подобного продукта, а также раскрываются основные его свойства.

Причем вкладчики банка обязательно должны соответствовать некоторым важным критериям. Таковой момент обозначается в ст.№37.

Отдельно нужно отметить вопрос обязательного страхования вкладов. Согласно данному НПД все банки без исключения делают взносы в АСВ.

Согласно законодательству все вклады суммой до 1.4 млн. рублей страхуются. Потому даже если банк по какой-то причине обанкротится — вкладчики свои средства в пределах таковой суммы смогут получить средства обратно.

Таковой момент обозначается в законодательстве. Но в данной сфере все ещё продолжает работать некоторое количество мошенников.

Потому нужно заранее убедиться в том, что конкретный банк имеет уже заключенный договор с Агентством страхования вкладов.

Про вклады в банке Возрождение, читайте здесь.

Гражданину по возможности нужно будет со всеми тонкостями законодательства заранее ознакомиться. Только таким образом можно будет не допустить ошибок.

Отдельно нужно отметить, что если нарушение прав имеет место и оно очевидно — то лучше всего попытаться договориться мирным путем.

В то же время следует отметить, что при невозможности мирного разрешения спорной ситуации стоит обратиться в суд по месту регистрации компании.

Как открыть банковский вклад с ежемесячной выплатой процентов

Вклад с ежемесячной выплатой процентов Сбербанка — одно из самых выгодных предложений на сегодняшний день.

При это нужно будет отметить, что сам процесс размещения денежных средств на сберегательном счете достаточно прост. Однако необходимо отметить, что прежде всего требуется внимательно изучить договор.

Так как большая часть всевозможных сложностей имеет место как раз по причине отсутствия понимания базовых принципов размещения средств.

Существует множество различных особенностей, специфических моментов. На данный момент в ряд базовых вопросов, проработать которые требуется заранее, входит следующее:

- какие предлагаются условия;

- список документов, которые понадобятся;

- каковы процентные ставки на сегодня;

- нюансы оформления для пенсионеров Москве;

- лучшие предложения от банков;

- как снять средства;

- преимущества и недостатки.

Какие предлагают условия

Сегодня почти все банки без исключения предлагают различного рода депозитные продукты. Причем выбрать подходящий бывает достаточно проблематично.

Наиболее востребованными на данный момент времени являются следующие:

| Названием банка | Ставка, % | Срок оформления, мес. | Сумма, минимальная |

| Сбербанк | От 6.5% | От 1 месяца | 1 000 рублей |

| ВТБ 24 | От 4.5% | От 1 месяца | От 10 000 рублей |

| Газпромбанк | От 6% | От 1 месяца | От 11 000 рублей |

Обозначенные выше предложения являются стандартными, базовыми, доступными для всех без исключения граждан. Но при этом существуют также различные иные варианты оформления.

https://www.youtube.com/watch?v=PFwosKu1ors

Указанные банки предлагают специализированные варианты. Например, для пенсионеров и других категорий граждан.

Важно лишь отметить, что для использования некоторых категорий продуктов обязательно понадобиться соответствие определенным критериям.

Список документов, которые понадобятся

Перечень документов, которые понадобятся для открытия вклада, относительно невелик. В отличие от продуктов кредитного типа.

Для заключения договора по размещению средств на депозите понадобиться только лишь подготовить паспорт гражданина РФ.

Какие-либо дополнительные документы не потребуются. Исключением является лишь ситуация, когда самостоятельно гражданин не может обратиться в банк.

В таком случае потребуется предоставить нотариально заверенную доверенность, а также документ, удостоверяющий личность представителя.

Аналогичным образом обстоят дела в случае, когда требуется открыть счет на имя ребенка (свидетельство о рождении).

В таком случае представителю интересов необходимо будет предоставить документ, который подтверждает полномочия соответствующего типа.

Также существуют различные специальные продукты. Например:

| Вклады для пенсионеров | Таком случае требуется также пенсионное свидетельство |

| Вклады для детей | Необходимо подтвердить соблюдение возрастного критерия |

Каковы процентные ставки на сегодня

Процентные ставки на сегодня достаточно существенно различаются. При этом существует сразу обширный перечень самых разных факторов, от которых зависит данный параметр.

К таким относится следующее:

- сумма средств;

- срок, на который средства размещаются.

Чем больше будет сумма и период времени, на который размещаются средства — тем существеннее назначаются проценты.

Таковой момент обозначается достаточно подробно. Существенно сказывается также и выбранная схема размещения средств. По разным программам назначается различная ставка.

Нюансы оформления для пенсионеров Москве

Каким-либо образом процесс оформления вклада для различных категорий граждан в зависимости от региона не различается.

При этом важно отметить, что сам процесс таковой может отличаться как раз в силу специфики депозитной программы.

Все сугубо специфично и зависит от кредитной компании. Таковой момент нужно будет проработать предварительно.

Лучшие предложения от банков

На 2021 год наиболее выгодными предложениями от банка являются следующие:

| Наименование | Ставка, % | Срок оформления, мес. | Сумма, минимальная |

| Оптимальный | На 1 год от Кредит Европа Банк | От 8.5% | От 12 25 000 рублей |

| Оптимальный на 3 года от Кредит Европа Банк | От 8.3% | На 36 | 20 000 рублей |

| Капитал плюс | 9.6% | 400 дней | От 10 000 рублей |

Как снять средства

Снять средства возможно будет разными способами:

- наличными через кассу банка;

- через интернет — безналичным расчетом.

Клиент может самостоятельно выбрать способ снятия средств.

Преимущества и недостатки

Сами по себе вклады имеют множество достоинств. В то же время стоит отметить, что депозиты с ежемесячной выплатой имеют важное отличие — величина процентной ставки будет относительно невелика. Именно в силу таковых выплат.

Про вклады для физических лиц в Ренессанс Кредит банке, читайте здесь.

Каковы условия открытия вклада Мобильный в УБРиР, смотрите здесь.

Видео:Куда вложить деньги под процент? Вклады, накопительные счета, облигации в 2023 годуСкачать

Банковские вклады с ежемесячной выплатой процентов: как выбрать и открыть депозит

ШрифтAA

Банковские депозиты наиболее распространённый инструмент инвестирования — самый простой и надёжный. Если клиент хочет жить на начисленную прибыль, то ему будут интересны вклады с ежемесячной выплатой процентов.

Чтобы привлечь как можно больше вкладчиков, кредитные организации постоянно разрабатывают интересные депозитные предложения.

Есть три наиболее распространённых способа выплаты процентов:

- ежемесячно;

- с капитализацией;

- в конце срока.

В первом случае начисленную прибыль клиент может получать каждый месяц или по мере надобности — наличными или путём зачисления на карту.

https://www.youtube.com/watch?v=vRYvxh4k0-M

Во втором варианте проценты причисляются к основному вкладу и таким образом доход в следующем месяце будет начисляться уже на большую сумму.

При третьем способе все бонусы выплачиваются после окончания срока действия договора.

Плюсы и минусы вкладов с ежемесячной выплатой процентов будем рассматривать в сравнении с остальными способами.

Например, если разместить 500 тыс. под 7 % на 1 год, получим следующий результат.

| Способы | Сумма | Ставка, % | Срок | Доход, руб. | Эффективная ставка |

| Ежемесячно | 500 000 | 7 | 1 год | 35 034 | 7 |

| С капитализацией | 500 000 | 7 | 1 год | 36 182 | 7,23 |

| В конце срока | 500 000 | 7 | 1 год | 35 034 | 7 |

При капитализации эффективная ставка выше номинальной, полученная прибыль больше, в остальных двух случаях доход одинаковый.

Получается, что при одинаковой процентной ставке доход в случае ежемесячной выплаты процентов меньше, чем при капитализации — это минус.

Ещё один недостаток — процентные ставки по вкладам с ежемесячной выплатой обычно ниже, чем по вкладам с выплатой в конце срока.

Основной плюс депозитов с ежемесячной выплатой дохода — возможность распоряжения полученной прибылью каждый месяц. Можно рассматривать их как прибавку к зарплате, к пенсии или как источник основного дохода.

Но чтобы жить только на начисленный доход, необходимо вложить очень крупную сумму денег. На эту тему мы сделали отдельную статью Жить на проценты по вкладу.

Если вкладной продукт пополняемый, то можно самостоятельно пополнять его на величину полученных процентов.

Чтобы сделать правильный выбор, нужно определить величину желаемого ежемесячного дохода. Затем изучить информацию на официальных сайтах банков.

Основные критерии выбора:

- уровень доходности;

- срок;

- допустимость пополнения и частичного снятия;

- льготное досрочное расторжение;

- способ получения бонусов;

- есть ли автопролонгация;

- дистанционное управление;

- возможность составления доверенности и завещательного распоряжения.

Обычно самый высокий тариф устанавливается на длительные сроки размещения — банкам выгодно привлекать средства на долгий период, но клиент должен решить сам, какой срок для него самый приемлемый.

Также следует проанализировать изменения рыночной ситуации и учитывать все риски. Банк обязательно должен быть участником системы страхования вкладов.

Если в условиях договора допустимо частичное снятие до неснижаемого остатка или льготное расторжение — это будет дополнительным преимуществом. Но проценты по таким предложениям обычно чуть ниже стандартных.

Важным моментом являются условия выплаты прибыли:

- наличными в кассе;

- на карту;

- на счет «До востребования».

По некоторым продуктам предусмотрена автопролонгация, но при условии, что данное предложение ещё действует. Если оно закрыто, то средства переводятся без согласия вкладчика «До востребования».

Кто не любит ходить в отделения и сидеть там в очередях, выбирают продукты с возможностью дистанционного управления. Для людей пожилого возраста интересны предложения с возможностью составления доверенности или завещательного распоряжения тут же на месте.

Обзор предложений по вкладам с ежемесячной выплатой процентов

Таких предложений на финансовом рынке очень много, каждый банк старается привлекать как можно больше вкладчиков, предлагая им привлекательные условия.

Мы собрали наиболее выгодные из них, отталкиваясь от критериев, рассмотренных в предыдущем разделе.

Вклад «Ваш успех» от Газпромбанка

Интересное рублёвое предложение:

- минимальная сумма — 50 тысяч, максимальная не ограничена;

- открыть можно в офисе или онлайн, но надбавки за это нет;

- пополнять или частично снимать денежные средства нельзя;

- автоматическое продление предусмотрено, но ставки чуть ниже;

- начисленные проценты выплачиваются ежемесячно.

Размер вознаграждения зависит от срока размещения:

- 367 дней — 6,6 %;

- 548 дней — 6,6 %;

- 1095 дней — 7,45 %.

Доходность с учётом капитализации и ставки при пролонгации вклада «Ваш успех»

При досрочном востребовании денежных средств прибыль выплачивается за фактический срок по ставке «До востребования», ранее начисленные проценты пересчитываются.

https://www.youtube.com/watch?v=_24b_FxXt6M

Если разместить 100 тысяч на один год, то общий доход составит 6636 рублей, ежемесячный — 553 рубля.

Вклад «Выгодный Плюс» от ОТП банка

Условия:

- минимальная гарантированная ставка — 5 %, при одновременном соблюдении условий, может быть увеличина до 8 %;

- Первоначальный взнос — 100 тыс. руб., максимальный — 1,4 млн руб.;

- срок — 1 год.

Открытие такого депозита доступно клиентам:

- оформившим и получившим на день оформления вклада банковскую карту по тарифам «Твой выбор-Сбережения» и «Можно Всё»;

- владельцам пенсионной банковской карточки МИР в рамках пакета «Счастливое время».

Чтобы доходность начислялась по максимуму, необходимо соблюдать лимит среднемесячного остатка на вышеперечисленных картах/счетах в размере не менее 15 % от общей суммы размещённых средств внутри каждого расчётного периода и ежемесячного совершения покупок по картам на сумму не менее 5 тыс. рублей.

Особые условия:

- Дополнительные взносы допускаются от 3 тыс. руб. в первые 30 календарных дней.

- Расходных операций нет.

- При досрочном истребовании денег прибыль выплачивается за фактическое количество дней по ставке «До востребования».

- Проценты выплачиваются ежемесячно и в день окончания срока путём перечисления на счёт карты.

- Если условия нарушаются, то начиная с 1 календарного дня месяца, следующего за расчётным периодом, процентная величина пересматривается.

При соблюдении всех условий, вложив 100 тысяч, через год можно получить прибыль в размере 8008 рублей, ежемесячный доход при этом составит 667,33 руб.

Вклад «Сладкий процент» от Мособлбанка

Это так называемый «лестничный» продукт, который открывается на 375 дней и имеет три временных периода: 1-125, 126-250 и 251-375 дней.

Условия:

- максимальная процентная ставка предусмотрена в первом периоде, далее она уменьшается;

- валюта вклада — рубли РФ;

- ставка до 7,9 %;

- минимальное вложение — 50 тысяч рублей, максимальное — без ограничений;

- возможно досрочное расторжение договора без потери дохода по окончанию каждого периода.

Годовые процентные ставки в разрезе временных периодов

Особые условия:

- Продлевается депозит автоматически, пополнения не предусмотрены.

- Бонусные начисления по выбору вкладчика могут выплачиваться ежемесячно или капитализироваться.

Вложив 100 тысяч на один год, можно получить в конце срока 7602,75 рубля, при этом средний ежемесячный доход составит 633,56 руб. Нужно понимать, что в первые 125 дней доход будет выше, далее он будет уменьшаться.

Вклад «Ежемесячный доход» от Связь-банка

Условия:

- Разместить можно национальную валюту, доллары США и евро.

- Первоначальный взнос — от 30 тыс. руб. РФ и от 500 дол./евро.

- Вложения принимаются на 91, 181 и 367 дней.

- Максимальная величина — 100 млн руб. и 1,5 млн дол./евро.

- Величина ставки является фиксированной на весь срок.

Ставки по «Ежемесячному доходу»

Особые условия:

- Пополнения и частичного снятия нет.

- Пролонгация возможна, выплата начисленного дохода происходит по желанию клиента ежемесячно или капитализируется на «Накопительном счёте».

- При расторжении договора раньше времени бонусы пересчитываются по тарифу 0,01.

Открыв депозит и вложив 100 тысяч, через год можно получить 6499 рублей РФ. Ежемесячный доход составит 541,67 рублей.

Вклад «Надежный» от банка Открытие

Рублёвый продукт:

- первоначальный взнос — 50 тыс. руб.;

- срок — 91, 181,367 и 730 дней;

- можно открыть в отделениях, через мобильное приложение или интернет-банк;

- пополнять или частично снимать деньги нельзя;

- начисленный доход выплачивается ежемесячно или причисляется к основному капиталу.

Условия вкладного продукта «Надёжный»

Особые условия:

- При закрытии счёта раньше срока вся прибыль пересчитывается по тарифам «До востребования».

- Автопродление допускается по ставкам предложения «Основной доход».

Вложив 100 тысяч на один год общий доход составит 6660 руб., ежемесячный — 555 руб.

https://www.youtube.com/watch?v=Oj6RmdkPQeA

При открытии депозита важно помнить, что в случае банкротства или отзыва лицензии, максимальный размер возмещения по вкладу в одном банке составляет не более 1,4 млн рублей.

Популярные материалы

Почитать еще

Видео:Накопительный счет или вклад? Разбираемся на примерахСкачать

Как и где вложить деньги под проценты в банк с ежемесячным доходом

Многих людей интересует, в какой банк лучше вложить деньги под проценты, чтобы ежемесячно получать доход. Лучше всего сотрудничать с крупными финансовыми организациями, которые предлагают выгодные условия.

Условия вкладов

Банковские вклады характеризуются низкими рисками. Вероятность потери денег сведена к минимуму, поэтому многие люди предпочитают передавать деньги в банк под проценты. Но каждый вклад имеет свои условия, их следует внимательно изучать перед тем, как подписывать договор.

Выгодно вложить деньги под проценты в банк с ежемесячным доходом. Вклады, по которым доход начисляется ежемесячно, относятся к наиболее выгодным предложениям. При рассмотрении вариантов нужно обращать внимание на доходность, она зависит от процентной ставки и возможности капитализации процентов.

Имеет значение размер минимального взноса, а также то, с какой периодичностью будут выплачиваться проценты. Нужно узнать и срок размещения средств.

Выгодны депозиты с ежемесячной выплатой процентов. Чем период больше, тем более высокую процентную ставку предлагает финансовая компания, из-за этого повышается уровень дохода. Ежемесячные начисления процентов еще более ускоряют процедуры накопления. В этом случае максимальный доход можно получить, размещая как можно больше сумму на длительный срок.

Лучше всего выбирать вклады с ежемесячным доходом или ежедневной выплатой процентов, открывая их на срок от 6 месяцев до 2 лет.

С выплатой каждый месяц

Вклады с ежемесячной выплатой процентов могут открыть частные лица, такие предложения доступны и организациям. Вариант, когда проценты начисляются каждый месяц, интересен тем, что вкладчик при необходимости может снимать деньги со счета. При этом ему не нужно расторгать договор.

Есть несколько способов открыть депозит. Можно обратиться в банковское отделение, но большая часть финансовых организаций предлагает совершить процедуру онлайн. Банки продвигают онлайн-сервисы, поэтому при заключении договора дистанционным методом повышают процентную ставку.

Условия соглашения между клиентом и финансовой организацией прозрачные, никаких подводных камней нет, поэтому банковские вклады можно назвать безопасным финансовым инструментом.

Прибыль рассчитывается каждый месяц, при этом учитывается процентная ставка.

Если говорить о способе распоряжения заработанными средствами, есть следующие варианты:

- капитализация;

- ежемесячное снятие.

Если они понадобятся, их можно снять следующими способами:

- вывести на банковскую карту;

- перевести на счет;

- получить наличными в кассе банка.

Перед подписанием договора нужно обратить внимание на другие предложения, существующие на рынке. Часто финансовые организации предлагают более высокий процент на вклады, доход по которым рассчитывается в конце периода.

С ежедневной капитализацией

Чаще всего банки предлагают вклады с квартальной капитализацией, но есть финансовые учреждения, которые устанавливают ежедневную периодичность начисления процентов.

В этом случае доход рассчитывается ежедневно, прибавка к основной сумме происходит каждый день. Если процентная ставка высокая, такие финансовые продукты отличаются повышенной доходностью, но банки предлагают их редко.

С частичным снятием

Такие депозиты пользуются популярностью из-за того, что вкладчики могут частично снимать с них деньги. На процентной ставке это не отражается, на оставшиеся сбережения продолжают начисляться проценты.

https://www.youtube.com/watch?v=Jjz9IDlPNOs

Процентная ставка по таким депозитам выше средней по рынку, но условия хранения средств гибче.

В каком банке лучше открыть вклады с выплатой каждый месяц — краткое сравнение условий

Потенциальных вкладчиков часто интересует, где выгодные условия, в каком банке можно открыть самый хороший вклад.

Для этого стоит обратить внимание на топ-5 депозитов в Москве:

- ВТБ 24 предлагает “Время роста”. Клиенты разместят средства под 7,8%. Минимальная сумма вложений составляет 30000 руб., разместить средства можно на срок от 180 до 380 дней. Проценты начисляются ежемесячно, возможна их капитализация или выплата. Снятие не предусмотрено, отсутствует возможность пополнения. Заключить договор с ВТБ можно в отделении или онлайн.

- БКС Банк предлагает открыть вклад “Доходный”. Максимальная ставка по этой программе достигает 6,55%. Срок вложений устанавливается клиентом, можно сразу открыть счет на 730 дней. Минимальная сумма вклада составляет 10 тыс. руб., максимальная — не ограничена. Проценты выплачиваются ежемесячно, деньги поступают на карточный счет, указанный клиентом. Депозит открывается сразу в 4 валютах.

- РосБанк предлагает программу “Сберегательный счет”. Ее можно открыть в рублях, долларах и евро. Срок размещения средств не ограничен, как и максимальная сумма. В национальной валюте ставка достигает 6%, долларах — до 0,9%, евро — 0,01%. Можно автоматически пополнять счет. Если на счете лежит менее 5000 руб., проценты не начисляются, свыше 5000 руб. происходит начисление процентов. Аналогичное ограничение установлено для суммы 50 долларов и евро.

- Вклад в Связь-банке отличается выгодными условиями. Срок вложений и максимальная сумма не ограничены. Отсутствуют требования к первоначальному взносу. Вкладчик может размещать в банке рубли, евро и доллары. До 5000 руб. проценты не начисляются, свыше этой суммы установлена ставка в размере 6%. До 50 долларов дохода нет, свыше начисляется 0,9 % в год. Меньше 50 евро доход отсутствует, свыше — ставка 0,01%.

- ОТП Банк предлагает счет «Специальный». Это хороший вариант для краткосрочных накоплений, нет ограничений на пополнение и снятие средств. Проценты рассчитываются ежедневно, начисления происходит ежемесячно. Установлена ставка до 6% годовых. Доход начинает поступать, если на счете лежит выше 5000,01 руб.

Тинькофф предлагает оформить «Смартвклад» через интернет. Пластиковая карта и документы будут доставлены клиенту курьером. Программа предусматривает пополнение.

Есть капитализация процентов, полученный доход можно переводить на карту. Минимальный взнос составляет 50000 руб., максимальная сумма — 30 млн руб. Возможно вложение в национальной валюте, долларах и евро.

Вклад — на 6 месяцев, ставка — до 6,5%.

Открыв в Альфа-банке счет «Накопилка», вкладчик получит доход в размере 6% годовых. Проценты начисляются на любую сумму, но воспользоваться предложением можно только после подключения услуги «Копилка для зарплаты» или «Копилка для сдачи». Начисление процентов происходит ежемесячно.

Как принять верное решение при выборе вклада

Перед тем как передать банку деньги под процент, нужно определиться с величиной дохода, она зависит от ставки. После этого следует перейти к выбору финансового учреждения, оценить удобство сотрудничества с ним.

В текущий момент вложенные в банки средства застрахованы, государственная защита установлена на сумму до 1,4 млн руб. Даже если ЦБ отзовет у финансовых учреждений лицензии, вкладчик получит назад свои деньги. Поэтому перед тем как подписывать договор, нужно уточнить, участвует ли банк в программе страхования средств вкладчиков.

Большая часть банков снижает процентные ставки у вкладов с капитализацией, разница со срочными депозитами может составлять 1-1,5%. Так финансовые учреждения уравнивают доходность депозитов.

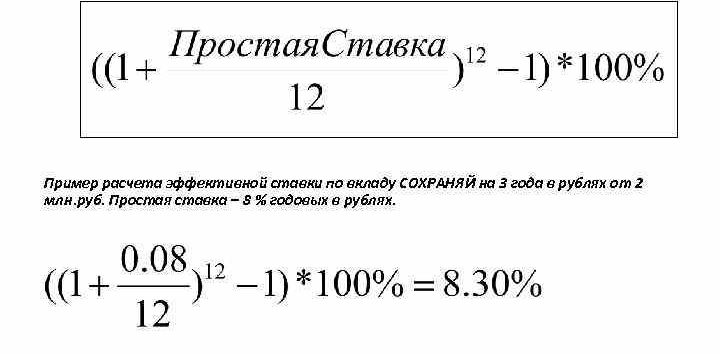

Чтобы определить, какой вариант вложений более выгоден, нужно сравнивать эффективные ставки. Они отражают прибыльность депозита, тогда как рекламируемую ставку можно назвать номинальной.

https://www.youtube.com/watch?v=Picq6lS6GO0

При выборе вкладов с капитализацией нужно учитывать, что банки редко допускают, чтобы вкладчик частично снимал деньги. Нужно уточнить, есть ли пролонгация договора.

Такие депозиты стоит выбирать тем людям, которые обладают большой суммой и могут передать ее в финансовое учреждение на несколько лет. При длительном сроке хранения вклад с капитализацией может быть выгоднее срочного депозита.

Важен этап выбора банка. Перейдя на сайт ЦБ РФ, можно узнать список финансовых организаций, которые испытывают трудности. С ними не нужно работать.

Если гражданин желает разместить в банке сумму меньше 1,4 млн руб., то при выборе депозита он может обращать внимание только на доходность. Риски не стоит учитывать, государство гарантирует сохранность их и начисленных процентов.

Но в случаях, когда сумма превышает 1,4 млн руб., лучше раздробить ее на несколько частей или положить деньги на счет в одном надежном финансовом учреждении.

📸 Видео

5 ЛУЧШИХ ВКЛАДОВ! Прямо сейчас с высокой ставкойСкачать

7 ЛУЧШИХ вкладов в январе 2024. СТАВКИ ВЫРОСЛИ! Почему проценты настолько высокие?Скачать

Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

ТОП-5 ВКЛАДОВ 15 В 2024. (спасём деньги от инфляции)Скачать

5 лучших вкладов в январе. ВЫСОКИЕ СТАВКИСкачать

Создаю активы, ПАССИВНЫЙ ДОХОД за февраль / ИНВЕСТИЦИИСкачать

Вклады в Тинькофф Банке за 6 минут - доходность, условия, процентыСкачать

Лучшие вклады и ставки куда ни ткни в Январе 2024 Что делать с вкладами #14Скачать

Все про банковские вклады и депозиты в 2024 годуСкачать

Вклад лучший процент Сбербанк что к чемуСкачать

Ставка ЦБ 15 и Банковские вклады: преимущества, о которых мало кто знаетСкачать

Вклад, депозит. Делюсь своей системой по депозитам. Куда вложить деньги. Как открыть вклад.Скачать

Как выгодно положить деньги в банк на вклад / депозит ! Советы экспертаСкачать

7 ЛУЧШИХ вкладов в ноябре 2023. РАЗРУШЕНИЕ МИФОВ! Как доказать онлайн вклад?Скачать

Вклады с капитализацией процентовСкачать