Шрифт A A

На сегодняшний день крайне трудно вообразить рыночные отношения, в которых не было бы финансовых организаций, предоставляющих гражданам заёмные денежные средства. С принятием Федерального закона “О потребительском кредите” отношения между финансовым учреждением и клиентом получили статус регулируемых законодательством.

- Фз о потребительском кредите: основные положения

- Суть закона о кредитовании физических лиц

- ФЗ 353 о потребительском кредите

- Ипотечный заём

- Страхование кредитов

- Редакция закона о потребительском кредите в 2021 году

- Федеральный закон о потребительском кредитовании в РФ

- Что представляет собой закон?

- Какие были внесены изменения?

- Скачать 353 ФЗ с последними поправками

- Федеральный закон(ФЗ) 353 о потребительском кредите от 01.07.2014

- Что дает закон заемщику банка и МФО?

- Что дает закон МФО, и какие проблемы теперь у МФО?

- Общение с коллекторами стало яснее

- Выводы

- Федеральный закон о потребительском кредите (займе) № 353 Ф3

- Требования и внешнему виду договора

- Пункты ФЗ-353, вступающие в силу в 2015 году

- Досрочное погашение обязательств

- Взыскание просроченной задолженности

- Плюсы и минусы ФЗ-353

- Фз «о потребительском кредите»

- О чем говорит этот закон?

- Общая характеристика договора

- Информирование граждан

- Индивидуальные условия

- Изменение условий

- Нюансы закона

- Очередность погашения

- Неустойки

- Тарифы

- Оформление сделки

- Закон о потребительском кредитовании: какие поправки внесены в 2021 году

- Что ждет потребителей? ↑

- Условия договора потребительского займа ↑

- Обязанности банка

- Что должно быть бесплатно? ↑

- Очередность платежей ↑

- Выплаты задолженности ↑

- Досрочное погашение кредита

- Уступка прав

- Штрафные санкции ↑

- Закон о потребительском кредитовании 2021 ↑

- Страховые программы ↑

- Запрет на ночные звонки должникам ↑

- Положительные и отрицательные стороны ↑

- 🎦 Видео

Фз о потребительском кредите: основные положения

Федеральный закон от 21 декабря 2013 г. №353-ФЗ “О потребительском кредите” был официально принят 1 июля 2014 года. Он разработан для регулирования отношений между банковской организацией и клиентом, в частности — физическим лицом, но не имеет отношения к кредитованию в коммерческих целях.

Одним из наиболее примечательных моментов является предоставление кредитору особых полномочий — устанавливать условия соглашения между учреждением и лицом, которому выдаются деньги. Определенные права также есть у заемщика, но только в тех пунктах, которые прописаны в кредитном договоре при определенных условиях предоставления кредита.

В июле 2014 года была принята новая редакция закона, содержащая несколько поправок и уточнений.

Так происходило обсуждение внесения правок на Южном Урале:

В основном новая редакция касается защиты прав клиентов. В ней определено, что:

- кредитор не имеет скрывать от заёмщика общую стоимость кредита, включая проценты и т.д.;

- штрафы за просрочку не могут быть выше 20% годовых от задолженности или же 0,1% в сутки;

- банк не может запрещать или любым способом препятствовать досрочному погашению.

У финансовых организаций возникли дополнительные принципы работы: они получили возможность законно распределять права на долги между третьими лицами, особенно коллекторами. По словам председателя правления КонфОПа Дмитрия Янина, для защиты интересов клиентов нужно ввести лицензии и определенные требования к сотрудникам Агентства по сбору средств.

Внесено предложение зафиксировать в законодательстве возможность должника воздерживаться от общения с финансовой организацией и коллекторами, назначив себе представителя.

В законе в том числе обозначено, что контракт потребительского кредита должен состоять из общих и индивидуальных условий. Такой договор может включать в себя элементы иных контрактов, если те не противоречат настоящему Федеральному закону. Также предусмотрено, что условия потребительского кредита устанавливаются банком в одностороннем порядке и могут применяться в отдельных случаях.

Суть закона о кредитовании физических лиц

В последнее время клиенты банка более удовлетворены предоставляемыми услугами. Ассоциация региональных банков России утверждает, что число подачи гражданами судебных исков с претензиями к финансовым компания сократилось более чем в два раза.

По словам специалистов, утверждение закона о кредитовании положительно повлияло на увеличении качества предоставляемых жителям России финансовых услуг.

Но при этом увеличивается число обращений самих компаний и судебных процессов об взыскании задолженности.

Документ ставит своей целью рассмотреть такие аспекты:

- условия заключения договора займа;

- метод, которым рассчитывается единая цена долговых обязанностей;

- процедура оформления контракта;

- алгоритм расчёта процентной ставки;

- вероятность осуществлении заемщиком полномочия отказа в получении денег после досрочного погашения;

- правила передачи прав по кредитному контракту;

- решение споров, образующихся в связи с соглашением ссуды;

- последствия отказа клиента от принятия существенных условий договора.

ФЗ 353 о потребительском кредите

Закон обязует подписывать соглашение напрямую между банком и заявителем. Оно должно содержать в себе следующую информацию:

- валюта и точная сумма займа или лимит карты;

- лимиты корректировки долга, в том числе досрочное погашение;

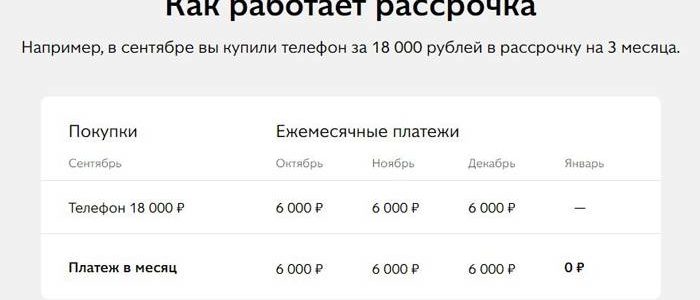

- график ежемесячных выплат и заключительный расчет;

- цели, для которых требуется кредит (если это указано в договоре);

- ответственность заемщика за просрочку платежа и другие нарушения;

- отказ или согласие заемщика на передачу долговых прав третьим лицам по договору;

- согласие клиента с условиями и средствами обмена информацией между ним и банком.

Санкции, применяемые к клиенту за просрочку платежей, также прописаны в ФЗ

Ипотечный заём

Ипотека считается целевым кредитом, а потому регулируется №102-ФЗ “Об ипотеке”.

Финансовая организация выдаёт средства на чётко определённую контрактом цель: приобретение жилой или нежилой недвижимости, капитальный ремонт, строительно-реставрационные работы, дорогие покупки мебели, а также иных объектов внутреннего убранства помещения и электробытовой техники. Поскольку деньги выдаются заемщику для покупки или улучшения объекта, в большинстве случаев тот передаётся банку в качестве залога.

https://www.youtube.com/watch?v=ucgXmh0Ojzo

Законом определены следующие пункты:

- Обязанность банка указать точную и полную сумму займа, которая должна включать не только проценты, но и дополнительные услуги, например страховку.

- В контракте должна быть определёна приблизительная сумма ежемесячного платежа.

- Размер штрафа из-за несоблюдения либо неразумного выполнения обязанностей заемщиком не может быть выше ключевой ставки.

- Клиент обладает возможность в любое время на протяжении периода действия кредитного соглашения требовать изменения условий договора, включая требование приостановить выполнение обязанностей либо уменьшить ежемесячный платёж при наличии необходимых обстоятельств.

Кредитный контракт должен соответствовать таким условиям:

- Расположение данных о полной цене кредита на 1-ой странице.

- В договоре должен быть прописан запрет взимания платы за осуществление функций и обслуживание.

- Договор должен включать сведения об условиях предоставления, применения, а также закрытия кредита и информацию о передаче заемщику данных.

- Предоставление заемщику графика внесения платежей.

- Бесплатное открытие банковского счёта (если это включено в договор).

Страхование кредитов

Если заемщик использует дополнительно оплачиваемые услуги, предоставляемые кредитором (например, страхование жизни и здоровья) заявка на их получение должна быть оформлена в форме, содержащей согласие заемщика на оказание любой из этих услуг.

По окончанию срока действия контракта банк может потребовать от заемщика застраховать имущество за свой счет, чтобы снизить риск утраты и ущерба.

Также он обязан предоставить клиенту заём на тех же условиях, если тот застраховал жизнь, здоровье и т. д.

Если законом не предусмотрен договор обязательного страхования для клиента, банк обязан предложить альтернативную программу потребительского займа на тех же условиях, но без договора обязательного страхования.

Если страхование было навязано, клиент по закону имеет право потребовать вернуть деньги за эту услугу

Также, если в контракте предусмотрено обязательное заключение договора страхования заемщика, необходимо указать, что в случае несогласия заемщика оформить страховку на более чем 30 календарных дней банк имеет право установить более высокую процентную ставку.

Редакция закона о потребительском кредите в 2021 году

1 июля 2021 года вступили в силу поправки к закону. Они предполагают:

- Ограничение процентной ставки в контракте потребительского займа. Ставка не может быть больше 1% в сутки.

- Предельные значения всех расходов по потребительскому займу. Так как процентная ставка урезана до 1% в день, включатся вспомогательные условия ограничения предела ставки. Непосредственно в период подписания соглашения потребительского займа процентная ставка должна быть чётко определена и не превышать 365% годовых. Ещё одно условие – не должна быть превышена средняя рыночная стоимость, определенная Центробанком РФ.

- Ограничение расчетов платежей согласно соглашению потребительского кредита, период закрытия которого не больше 1 года. Их размер согласно контракту должен не более чем вдвое превышать обозначенную сумму, учитывая основные средства кредита.

На данный момент именно потребительские займы пользуются наибольшей востребованностью, а потому именно такие договора заключаются наиболее часто. Вот почему настолько необходимо, чтобы эта часть деятельности финансовых организаций регулировалась законодательно.

Видео:Разбор ФЗ О потребительском кредите займе от 21.12.2013 г. № 353-ФЗ для возврата страховокСкачать

Федеральный закон о потребительском кредитовании в РФ

Потребительский кредит — заем, предоставляемый физическим лицам для приобретения бытовых предметов. Его берут не только с целью приобретения товаров длительного пользования (автомобили, мебель бытовая техника, квартира), но и для иных покупок. Есть несколько видов потребительского кредитования:

- С отсрочкой платежа;

- В форме предоставления банковского займа;

- Через кредитные карты.

Обычно особенность кредита в том, что взимается достаточно высокий процент. Чтобы урегулировать деятельность организаций, занимающихся кредитованием, был принят Федеральный закон о потребительском кредитовании в Российской Федерации.

Что представляет собой закон?

Федеральный закон № 353 «О потребительском кредите (займе)» регулирует отношения, которые возникают при получении займа физическим лицом. Заем не должен относиться к предпринимательской деятельности. Этот закон не действует в случае, если кредит предоставляется в целях обеспечения ипотеки.

Краткое содержание ФЗ 353:

- Описывает основные положения, которые регулирует настоящий ФЗ 353;

- Раскрывает главные понятия, которые используются в законе;

- Перечисляет правила профессиональной деятельности, на основании которой выдается потребительский заем;

- Описывает условия предоставления потребительского займа и подписания договора;

- Перечисляет способы формирования процентов по потребительскому займу;

- Описывает способы контроля исполнения правил и условий по потребительскому кредитованию согласно настоящему Федеральному закону.

Закон был принят Государственной Думой 13 декабря 2013 года, а одобрен Советом Федерации спустя 5 дней того же года. Последние изменения в настоящий Федеральный закон были внесены 3 июля 2021 года.

Какие были внесены изменения?

Как говорилось выше, последние изменения были внесены 3 июля 2021 года. Поправки были внесены в статью 15, однако после она была исключена из Федерального закона.

Ниже рассмотрены статьи, в которые изменения не вносились:

353 ФЗ ст 6

В статье 6 описывается формирование полной стоимости потребительского кредита. Полная стоимость займа рассчитывается в соответствии с настоящим Федеральным законом.

После проведения расчетов она вносится в квадратную рамку в верхнем углу документа первой страницы (договора потребительского займа). После нее следует таблица, которая содержит индивидуальные условия потребительского займа.

Площадь квадратной рамки должна составлять не менее чем пять процентов от общей площади текущей страницы.

Формула для определения стоимости потребительского кредита:

- ПСК = i x ЧБП х 100;

- ПСК — полная стоимость займа в процентах;

- ЧБП — количество платежей в году (число базовых периодов). Продолжительность одного года равна 365 дням;

- I — индекс процентной ставки базового периода.

В соответствии с договором потребительского займа, под базовым периодом понимается временной отрезок времени, в котором частота платежей по договору потребительского кредита превышает остальные периоды. Если частота платежей осуществляется примерно один раз в год или менее, то в качестве базового периода выступает один год.

https://www.youtube.com/watch?v=CX5svEB36v0

Если в графике платежей присутствуют два и более интервала с разной частотой, то базовым периодом признается наименьший интервал.

В соответствии с общепринятыми стандартами, под базовым периодом понимается день, месяц, год, а также определенное количество дней, которые не превышают один год.

Чтобы правильно рассчитать стоимость потребительского кредита, продолжительность всех месяцев считается равной.

Банк России обязуется каждый квартал публиковать среднерыночный индекс стоимости потребительского кредита по различным категориям. Данные публикуются не позже 45 дней до наступления нового квартала. Чтобы правильно определить категорию потребительского кредита, учитывается:

- стоимость займа;

- период возврата долга;

- наличие обеспечения долга;

- цель заема;

- вид кредитора;

- наличие лимитов по кредиту.

После заключения потребительского кредита, итоговая стоимость не может быть выше, чем рассчитывается Банком Российской Федерации. Она применяется в соответствии с календарным кварталом более чем на одну треть.

Если рыночные условия, которые влияют на потребительскую стоимость кредита, изменяются, Банк России имеет право самостоятельно определить период, с которого начинают действовать определенные условия или ограничения.

Ст 7

В статье 7 описываются способы заключения договора потребительского кредита. Контракт потребительского кредитования заключается в порядке, который устанавливается законодательством РФ.

Если при подписании документа заемщику предлагаются дополнительные услуги кредитования, которые оказываются третьими лицами, в том числе страхования жизни и здоровья, должно быть представлено соответствующее заявление о необходимости пользования подобными услугами.

Подать заявку на получение потребительского кредита и других документов заемщика, а также оценка кредитоспособности проводится совершенно бесплатно.

Если заемщик по просьбе кредитора оформил заявление о предоставлении займа, но решение не может быть принято в присутствии заемщика, по его требованию предоставляется документ, который содержит информацию о времени приема к рассмотрению заявления о получении займа.

При рассмотрении кредитной истории и других факторов кредитор может отказать в предоставлении кредита потенциальному заемщику. Это можно осуществить без объяснения причин. Информация об отказе в предоставлении кредита, как правило, отправляется в бюро кредитных историй, где потенциальный клиент и сможет с ней ознакомиться.

Договор потребительского займа считается заключенным в случае, если между сторонами было достигнуто взаимное согласие по всем условиям. С момента передачи денежных средств клиенту договор считается заключенным.

В течение пяти рабочих дней после предоставления заемщику индивидуальных условий кредита заемщик может сообщить о согласии в получении. В индивидуальных случаях возможно установление более позднего срока.

Заемщик при заключении потребительского кредита может застраховать от повреждения и утраты заложенное имущество за свой счет. Сумма страхования не должна быть больше обеспеченного залогом требования.

353 ФЗ 11

В статье 11 ФЗ 353 говорится о том, что заемщик имеет право отказаться от получения потребительского кредита. В течение 14 дней после получения кредита заемщик имеет право вернуть всю сумму без уплаты процентов за текущий срок кредитования.

Если кредит был выдан на определенные цели, то заемщик может вернуть кредит в течение 30 календарных дней без оплаты процентов. Если заемщик захочет досрочно выплатить кредит, он может это сделать лишь после погашения очередного платежа, а не в любой удобный для него день. Если заемщик возвращает часть потребительского кредита, менять договор не потребуется.

353 ФЗ ст 15

Статья 15 в ходе последних изменений утратила свою силу.

Скачать 353 ФЗ с последними поправками

Настоящий Федеральный закон устанавливает отношения между заемщиком и кредитором, а также перечисляет их права и условия предоставления кредита заемщику. В случае невыполнения ряда требований, на заемщика может быть наложен штраф или увеличена процентная ставка.

https://www.youtube.com/watch?v=fH5r7psBYR4

Для изучения Федерального закона «О потребительском кредите (займе)» скачайте его по ссылке.

Если у Вас есть вопросы, проконсультируйтесь у юриста Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

Видео:Закон о потребительском кредите. Закон о потребительском кредите займе.Скачать

Федеральный закон(ФЗ) 353 о потребительском кредите от 01.07.2014

С 1 июля 2014 года вступил в силу «Закон о потребительском кредитовании». Это федеральный закон под номером 353. Он был опубликован в российской газете в декабре 2013 года.

Законопроект долго готовился, в него вносили поправки и изменения, и вот теперь, когда все нюансы учтены, банки и заемщики получили новые права и обязанности.

В большей степени закон призван защитить заемщика и учитывает его интересы, но есть и положения, которые выгодны кредиторам.

Один из самых важных моментов — теперь банки и микрофинансовые организации (МФО) подчиняются одному закону, теперь разделения между этими кредиторами нет.

Что дает закон заемщику банка и МФО?

- ЦБ будет регулировать максимальную процентную ставку, назначаемую по всем видам кредитования. Это одни из самых важных моментов нового Закона о потребительском кредитовании, теперь будет законное регулирование ставки, а значит банки и МФО более не будут иметь возможности устанавливать неоправданно большие проценты.

Каждый квартал ЦБ будет проводить анализ действующих кредитных предложений, в итоге на основе показателей ста наиболее крупных банков (МФО) страны будет назначаться средняя процентная ставка по каждому из видов кредита. Кредиторы могут превысить значение установленной средней ставки только на треть.

- Раскрытие ПСК. В предыдущем законе, затрагивающем сферу кредитования, также говорилось о том, что банки обязаны озвучивать размер эффективной ставки и говорить о нем заемщику до момента подписания договора. Но на практике банки этого не делали, поэтому теперь появилась новая мера, согласно которой скрыть ПСК не получится.

Значение ПСК должно указываться на первой странице кредитного договора. Во избежание использования мелкого шрифта и звездочек ПСК должно быть помещено в рамку, которая будет располагаться в правом верхнем углу страницы, площадь этой рамки должна занимать минимум 5% от площади всей первой страницы.

Шрифт должен быть хорошочитаем, а его размер должен быть максимальным из используемых на данной странице. Теперь заемщики будут сразу видеть реальную ставку, применяемую к кредиту.

- О страховании заемщика.

В последнее время часто происходила ситуация, когда банки навязывали заемщику ненужные ему услуги типа страхования или вовсе включали их в договор по умолчанию. Теперь кредитор обязывается предоставить полную информацию о дополнительной услуге.

Уже в самом заявление на получение кредита, которое дается на проверку заемщику, должна указываться подключаемая услуга и ее стоимость. При этом в этом же заявлении заемщик может согласиться на дополнительную услугу либо отказаться. Кроме этого, банки больше не будут иметь возможности предоставлять услуги от «своих» страховых компаний.

Заемщик может выбрать страховщика по своему усмотрению, этот факт не будет препятствием для оформления кредита и поводом для изменения условия выдачи займа.

- Штрафные санкции. Закон ограничил размер пеней и штрафов, которые банк может применять к заемщику.

Так, если заемщик допустил просрочку платежа, и пот этом банк продолжает начислять годовую процентную ставку, прописанную в договоре, то тогда пени не могут превышать 20% годовых. Если же годовая ставка не применяется, то максимальный размере пени — 0,1% от просроченного долга ежедневно. Ужесточились меры в случаях, когда заемщик нарушает сроки возврата кредита.

Если в течении 60-ти дней за последние 180 дней заемщик не платит кредит, то банк может требовать расторжения договора и досрочной выплаты всей суммы кредита вместе с процентами. Если же кредит выдан на срок менее 60-ти дней, то тогда банк может требовать досрочного закрытия договора спустя 10 дней после факта образования просроченного платежа.

- Заемщик может отказаться от подписанного кредитного договора. В течении 14-ти дней после оформления кредитного договора и его подписания заемщик может отказаться от выданного займа и вернуть банку деньги вместе с начисленными процентами за фактическое пользование кредита. Это можно сделать без предварительного уведомления банка, расчет процентов делается на месте.

Если речь о целевом кредите, то отказаться от кредита можно в течении 30-ти дней. При этом предусматривается не только полное закрытие, но и частичное.

Что дает закон МФО, и какие проблемы теперь у МФО?

Работа микрофинансовых организаций станет прозрачнее, для самих же МФО новый закон может стать причиной в уменьшении заключенных договоров.

Теперь, раз МФО работает по одному закону с банками, то они обязаны выделять значение ПСК на первой странице договора займа.

А если учесть, что они за ежедневное пользование кредитными средствами берут 1-3%, о в итоге годовое ПСК будет просто огромным. Заемщики, увидев его значение, сто раз подумают нужно ли им заключать договор кредитования.

https://www.youtube.com/watch?v=tdVOLk4vtj4

Даже если услуга предоставляется через интернет, что часто делают МФО, закон и здесь обязывает раскрывать полную информацию о кредитной продукте. На сайте МФО должна размещаться полная информация о предоставленных услугах, включая годовые процентные ставки. Если вам интересны ставки по займам, то актуальную информацию можно найти в рейтинге займов.

Общение с коллекторами стало яснее

Можно сказать, что новый Закон о потребительском кредитовании узаконил деятельность работы коллекторов, так как теперь банки имеют право переуступать кредиты иным организациям на законных основаниях.

Но не все так страшно, как может показаться, раз теперь это закон, то он же и регулирует деятельно организаций, которым передаются права на взыскание задолженности. Новый кредитор не имеет права распространять банковскую тайну и обязан обеспечить заемщику конфиденциальность, не разглашая его персональные данные.

Новый кредитор может звонить, писать СМС-сообщения, назначать личные встречи, но все это должно делаться в строго отведенное время: 8-22 часа в рабочие дни и 9-20 часов в выходные и праздничные дни.

Новый кредитор не имеет права злоупотреблять своими правами, а также применять действия, которые причиняют вред любого характера заемщику.

Более подробно, как вести себя с коллекторами можно узнать в данной статье.

Выводы

Если проанализировать основные изменения, то можно прийти к выводу, что новый Закон о потребительском кредитовании в большей степени направлен на защиту заемщиков.

Теперь банки и МФО не смогут пользоваться недостаточной финансовой грамотностью населения в своих целях.

Даже оформляя займ на сумму выше 100 000 рублей, кредитор обязан говорить заемщику, что если на выплаты по всем действующим кредитам будет уходить более 50% от заработной платы, то у заемщика могут возникнуть проблемы с выплатами, что повлечет штрафные санкции.

Скачать полный текст ФЗ 353 о потребительском кредите можно здесь — Федеральный закон о потребительском кредите

Видео:Федеральный закон "О потребительском кредите (займе)" от 21.12.2013 № 353-ФЗ (ред. от 08.03.2022)Скачать

Федеральный закон о потребительском кредите (займе) № 353 Ф3

Федеральный закон № 353-ФЗ, носящий название «О потребительском кредите (займе)» впервые был разработан и принят в конце 2013 года. Он серьезно изменил финансовый рынок, взяв под свой контроль потребительские кредиты, четко определив их понятие.

Итак, потребительский кредит — это денежный займ, предоставляемый физическому лицу для любых текущих нужд и покупок. В это понятие не входят ипотечные обязательства и финансирование предпринимательской деятельности. Также законом были установлены требования к кредиторам (банкам, кооперативам и микрофинансовым организациям).

Большое внимание было уделено не только правилам выдачи займов, но и условиям и способам подачи и донесения информации до клиентов.

Требования и внешнему виду договора

Согласно закону «О потребительском кредите» № 353 каждый договор кредитования обязан содержать такие данные, как:

- тип займа, сумма, валюта;

- порядок и способ выдачи денежных средств;

- процентная ставка, способ ее определения;

- сроки возврата, график платежей;

- штрафы, пени и расчет неустойки при нарушении обязательств;

- иные сопутствующие обязанности сторон.

Вся информация должна располагаться не только на первой странице кредитного договора, но и на видных посетителям местах в пунктах его заключения, на сайте компании, если таковой имеется. Клиент банка должен быть проинформирован обо всех параметрах займа, получить все данные в полной мере до того, как обязательства будут закреплены договором.

Внимание! «Полная стоимость кредита на дату погашения должна быть указана в договоре, находиться в рамке в верхнем углу первой страницы, занимая более 5% места на листе».

Пункты ФЗ-353, вступающие в силу в 2015 году

Несмотря на то что ФЗ начал свое действие в 2014 году с 1 июля закон о потребительском кредите в 2015 вводит такое понятие, как полная стоимость кредита.

Эта сумма является среднерыночным значением, рассчитывается по установленной формуле, публикуется раз в квартал Центробанком России. Согласно законодательству, на момент заключения кредитного договора, полная стоимость кредита не должна превышать более чем на 1/3 установленного ЦБ РФ значение.

Досрочное погашение обязательств

Закон о кредитовании физических лиц отменяет штрафные санкции при досрочном гашении займа. С декабря 2013 заемщик имеет право до установленного договором срока возвратить всю сумму полностью либо частично (превысив периодический платеж). Досрочное гашение предусматривает возможность оплатить проценты только за фактическое время пользования денежными средствами.

https://www.youtube.com/watch?v=THBs2p3zDiM

Следует знать: «Большинство онлайн займов позволяет кредитоваться на определенный срок с фиксированной суммой возврата. При этом никакой компенсации процентов при досрочном гашении не происходит. Это является прямым нарушением закона».

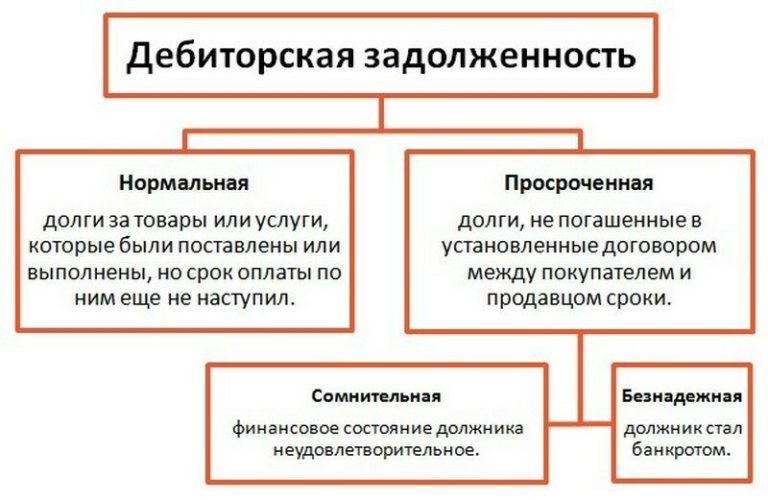

Взыскание просроченной задолженности

Ранее сумма штрафов и неустоек могла просто зашкаливать, в разы превышая размер заемных средств. Закон 353-ФЗ «О потребительском кредите (займе)» четко ограничил неуемный аппетит финансовых организаций и банков. Теперь неустойка не может превышать 20% годовых от суммы займа.

Возможность передачи долга третьим лицам (коллекторам), ровно как и запрет на это, может быть прописан в договоре индивидуальными условиями кредитования.

Если все же обязательства отошли коллекторской компании, следует помнить, что статья 15 закона № 353-ФЗ ограничивает методы воздействия на должника. Разрешены личные встречи, переговоры по телефону, почтовые (электронные) уведомления. Иные способы взаимодействия могут быть использованы только с письменного согласия заемщика.

Внимание! Запрещено беспокоить должника (в том числе и по sms) в период с 22:00 до 8:00 утра по местному времени в будние дни и с 20:00 до 9:00 утра в выходные и праздники.

Плюсы и минусы ФЗ-353

Федеральный закон «О потребительском кредите (займе)», возможно, оставляет без внимания некоторые моменты кредитования и последующие за ним процессы, но тем не менее представляет собою отличное начало законодательного регулирования.

Минусы и неучтенные моменты:

- новый закон не избавляет заемщиков-должников от возможности передачи прав по обязательствам третьей стороне, если это не учтено в договоре;

- коллекторам хоть и выставлены условия по способам общения с должником и отведенному на это времени, все же не ограничены по иным методам воздействия.

Плюсы закона №353:

- рассмотрение заявки на кредит и оценка платежеспособности предполагаемого заемщика осуществляется бесплатно;

- договор потребительского займа теперь заключен не с момента подписания, а с момента передачи (получения, снятия) денежных средств;>

- фиксированный максимальный размер неустойки, равный 20% годовых, ограничивает кредитора (займодателя) от завышенных и неоправданных требований;

- полная стоимость займа больше не является тайной, она известна, заметна и в некоторой степени фиксирована;

- максимальная стоимость кредита также ограничивается и устанавливается Центральным Банком России;

- способы общения и воздействия на должника службой взыскания банков и коллекторов ограничены.

В целом Федеральный закон № 353-ФЗ является неплохим началом урегулирования кредитной деятельности и взаимодействия сторон. Будем надеяться, что в дальнейшем он станет пополняться и редактироваться более четкими и прогрессивными данными.

Видео:353 фз о потребительском кредите займеСкачать

Фз «о потребительском кредите»

Этот федеральный закон регламентирует условия предоставления банками потребительских кредитов. Какие именно отношения между кредитором и заемщиком регулирует ФЗ 353? Какие есть нюансы, новшества и ограничения в применении закона на практике?

О чем говорит этот закон?

353-й ФЗ принят для регулирования правоотношений между банком и заемщиком, конкретно — физическим лицом. Предоставление займов для коммерческой деятельности не входит в сферу действия настоящего закона. Также он не распространяется на ипотечное кредитование.

Одним из основных его пунктов является закрепление за кредитором исключительного права на определение условий договора с кредитуемым лицом, вплоть до того, что он может изменить условия в одностороннем порядке.

Определенные права есть и у заемщика, но только в пределах тех пунктов, что оговорены в кредитном договоре по индивидуальным условиям займа.

https://www.youtube.com/watch?v=ccoqdlMD3pg

ФЗ 353 был принят в декабре 2013 года. До этого в законодательной практике Российской Федерации не существовало ни одного нормативного акта, касающегося именно вопросов регулирования отношений между заемщиками и займодателями.

Закон разработан не только для выработки устойчивых положений в сфере потребительского кредитования, но и для защиты прав заемщиков и исключения некоторых уязвимых мест в этой области.

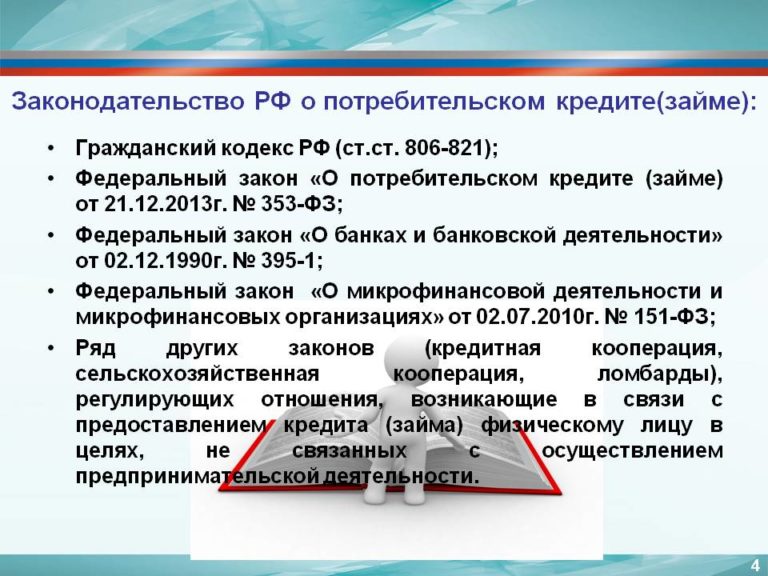

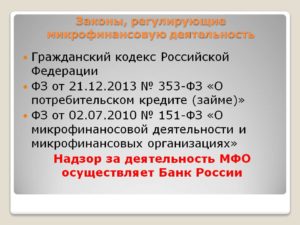

ФЗ «О потребительском кредите/займе» – не единственный в своем роде нормативный акт для регламентации, он аккумулировал в себе положения нескольких федеральных законов, начиная с Гражданского Кодекса РФ.

Статья 2 уточняет, что ФЗ 353 разработан на основе таких федеральных законов:

- «О банках и банковской деятельности».

- «О микрофинансовой деятельности и микрофинансовых организациях».

- О кредитных организациях».

- «О ломбардах» и др.

В июле 2014 года в силу вступила новая редакция ФЗ, предусматривающая ряд изменений и уточнений. В части, касающейся защиты прав клиентов, определены запреты, согласно которым кредитору запрещено:

- скрывать полную стоимость кредита;

- устанавливать штрафные санкции на просрочки более 20% в год от суммы долга, или 0,1% в день;

- запрещать или устанавливать любые ограничения по досрочному погашению займа.

Однако новые права появились и у банков. Так, они могут на законных основаниях переуступать права на долг третьим лицам, в частности, коллекторам.

Общая характеристика договора

Закон о потребительских кредитах во всех трех редакциях прописывает, что договор между банком и заемщиком должен состоять из общих и индивидуальных условий. Он может также иметь вид смешанного договора, то есть, включать элементы других договоров.

С условием, что это не противоречит закону и происходит по обоюдному согласию сторон. Общие условия устанавливаются организацией, выдающей кредит, и могут быть применены многократно в базовом порядке, а также претерпевать изменения.

Индивидуальные условия дорабатываются в момент заключения договора с клиентом и согласовываются с ним.

Информирование граждан

ФЗ «О потребительских кредитах и займах» обязывает кредитные учреждения размещать подробную информацию о своих услугах в местах предоставления этих услуг – в офисах или на онлайн-сервисах. Помимо контактных данных (юридический адрес, контакты, номер лицензии и т. д.), подробно должны быть расписаны:

- виды кредитов, процентные ставки, суммы и сроки кредитования;

- требования к заемщикам, условия договора, средства обеспечения кредита;

- перечень документов к заявлению на выдачу кредита;

- сроки рассмотрения заявлений;

- диапазоны полной стоимости кредитов;

- способы подачи заявления (в офисе банка, онлайн), получения денег (наличными, на карту), возврата кредита;

- подробные сведения о возможном увеличении расходов клиента при получении займа;

- ответственность сторон.

Индивидуальные условия

353-й ФЗ обязывает заключать соглашение непосредственно между банком и заявителем. Это и есть индивидуальные условия, которые включают:

- валюту займа, точную сумму или лимит по карте;

- границы корректировки долга, в том числе при досрочном погашении;

- сроки уплаты очередных взносов и окончательного расчета;

- цели, на которые требуется кредит (если такой пункт обозначен в договоре);

- ответственность заемщика за несвоевременное внесение платежей и другие нарушения;

- отказ или согласие заемщика с передачей прав на долг третьим лицам согласно договору;

- согласие клиента с условиями и способы обмена информацией между ним и банком.

ФЗ 353 определяет несколько запретов, касающихся условий погашения выданных займов. Так, банк не имеет права забирать весь кредит или его часть для обеспечения долговых обязательств. Такое условие запрещается включать и в договор о займе.

Также исключается правило, разрешающее выдачу клиенту нового кредита для погашения уже существующего.

В числе запретов в новой редакции ФЗ – принудительная обязанность должника для расчета с банком-кредитором прибегать к услугам третьих лиц за дополнительную плату.

Изменение условий

По ФЗ 353 возможно корректировать индивидуальные договорные условия. Со стороны заемщика допускается изменение своих контактных данных, о чем он обязательно извещает банк. Кредитор имеет право в одностороннем порядке изменить общие условия договора. Также могут быть изменены или отменены:

- плата за предоставление услуг по индивидуальным условиям, прописанным в договоре;

- величина штрафов, пеней и неустоек: они могут быть уменьшены или отменены;

- процентная ставка по займу.

Обязательное условие в этих случаях – извещение заемщика о корректировках. Учитывается также, что изменившиеся условия не увеличат имеющиеся у должника обязательства или не повлекут возникновения новых.

При любых корректировках банк обязан соблюдать все положения нормативных актов.

Об изменениях в условиях договора заемщик должен быть оповещен уведомлением, и у него должен быть свободный доступ к соответствующей информации.

Нюансы закона

Законом о потребительских кредитах и займах устанавливается, что все операции по банковскому счету, касающиеся данного займа (если счет открыт по условиям индивидуального договора), банком проводятся бесплатно.

https://www.youtube.com/watch?v=NSWAJ_ieecw

Банку запрещено назначать себе дополнительные вознаграждения за предоставление услуг, оговоренных в нормативных актах, а также за выполнение должником обязательств в интересах банка, не влекущих за собой имущественные выгоды для самого заемщика.

Очередность погашения

Как предписывает ФЗ о потребительском кредите, в случае внесения заемщиком суммы, недостаточной для полного расчета по долгу, устанавливается такая очередность погашения:

- Проценты.

- Задолженность по сумме основного долга.

- Штрафы. Пени или неустойки в размерах, установленных статьей 21 ФЗ 353.

- Начисленные по текущему периоду проценты.

- Основная задолженность.

- Прочие платежи, соответственно договору или нормативным актам.

Неустойки

Размер неустойки в случае несвоевременного погашения кредита устанавливается Законом в пределах 20% годовых. Если договором не обозначены размеры штрафов за невыполнение условий, будет взиматься 0,1% в сутки от остатка долга. Превышение этих границ не допускается.

Центробанк устанавливает полную стоимость кредита по среднерыночным ценам на основе мониторинга определенного количества банков с разным статусом. По данной цифре должны ориентироваться банки, выдающие займы. Финансовые учреждения могут превысить полученный норматив не более чем на треть. Эта информация должна быть в открытом доступе, банки не имеют права скрывать ее от клиентов.

Полная стоимость займа состоит из:

- платежей по основному долгу;

- процентов;

- выплат в пользу банка, если таковые предусмотрены условиями договора;

- оплаты выпуска и обслуживания банковской карты;

- платежей третьим лицам, если расчет с ними оговорен в соглашении.

Тарифы

В случаях, когда договором банка и заемщика предусмотрены платежи в пользу третьих лиц, могут применяться тарифы, определяемые этими лицами. При этом возможности и особенности заемщика могут оставаться неучтенными.

«Закон о потребительских кредитах» обязывает кредиторов сообщать об этих нюансах плательщику. Если тарифы не могут быть отнесены ко всему сроку кредитования, тогда расчет по ним следует делать по фактическому периоду вычислений.

В обязательном порядке указывается субъект, тарифы которого использованы при расчетах.

Оформление сделки

Оформление договора в соответствии с ФЗ 353 включает ряд требований.

Если заемщику предлагаются дополнительные услуги, например, страхование жизни и здоровья, он должен дать на это письменное согласие в виде отдельного заявления. Стоимость услуги указывается обязательно, а оформление ее происходит бесплатно.

В случаях, когда оформление сделки и получение ответа от банка невозможно без личного участия клиента, ему обязаны выдать датированный акт о приеме заявления. Договор может считаться заключенным, если стороны пришли к соглашению по всем пунктам.

Если сделку одобрят, в течение 5 дней заемщик может дать свое согласие на получение кредита по согласованным ранее условиям, банк же в течение этого периода не вправе менять условия. Сделка считается оформленной с того момента, когда клиент получит деньги.

Банк имеет право отказать в выдаче займа без объяснения причин.

Видео:Вебинар Закон «О потребительском кредите займе» №353 ФЗ: Что нового?Скачать

Закон о потребительском кредитовании: какие поправки внесены в 2021 году

1 июля 2021 года на территории Российской Федерации вступил в силу Закон № 353- ФЗ, который регулирует взаимоотношения финансовых учреждений и заёмщиков, оформляющих потребительские кредиты.

Благодаря этому законодательному акту отечественные банковские организации получили возможность самостоятельно увеличивать процентные ставки по кредитным программам, даже не оговаривая такие изменения с клиентами.

Действие Федерального закона № 353 – ФЗ распространяется только на физических лиц, которые принимают участие в потребительском кредитовании и не используют полученные денежные средства для осуществления предпринимательской деятельности.

Федеральный закон Российской Федерации № 353 от 21 декабря 2013 г., вы сможете скачать здесь.

Введённые новшества не коснуться тех кредитов, которые имеют имущественное обеспечение (ипотеки).

Выполнять нормы Закона должны все кредитно-финансовые учреждения, осуществляющие свою деятельность на территории Российской Федерации:

- банки;

- микрофинансовые организации;

- кредитные кооперативы;

- ломбарды.

Что ждет потребителей? ↑

С вступлением в действие Закона № 353 – ФЗ российским гражданам, регулярно пользующимся потребительскими кредитами, следует готовиться к некоторым «сюрпризам».

Данным законодательным актом регламентируются:

- процесс оформления кредитных программ;

- правила для всех участников финансовой операции;

- порядок возврата кредита;

- порядок финансового обеспечения таких кредитных программ;

- лимит кредита;

- порядок выдачи и дальнейшего обслуживание потребительских кредитов и т. д.

По сути, этот Федеральный Закон собрал все воедино правила, которые ранее были прописаны в других законодательных актах.

Условия договора потребительского займа ↑

После вступления в действие Закона, оформление договоров на потребительские кредиты должно происходить без нарушений норм Российского Гражданского кодекса.

https://www.youtube.com/watch?v=UnG6uz_TlvU

При оформлении договоров, на потребительские кредитные программы, финансовые учреждения в одностороннем порядке определяют все общие условия, которые не могут принуждать заёмщиков оплачивать скрытые комиссии и платежи, ранее не оговоренные и не зафиксированные на бумажном носителе.

На кредиторов, осуществляющих свою финансовую деятельность на территории России, возложена ответственность, информировать своих клиентов обо всех нюансах предлагаемых ними потребительских займов:

- об основных условиях;

- об использовании кредитных средств;

- о процентных ставках;

- о способах погашения кредитов;

- о валюте, в которой предлагается кредитная программа и т. д.

Обязанности банка

Федеральный Закон о потребительском кредитовании 2021 № 353 – ФЗ обязывает банки и другие кредитные учреждения заранее предупреждать потенциальных заёмщиков о возможных штрафных санкциях за невыполнение условий договора.

Это касается тех кредитных программ, которые оформляются на сумму от 100 000,00 рублей либо другой валюте, эквивалентной указанной сумме.

Что должно быть бесплатно? ↑

В соответствии с требованиями Федерального Закона № 353 – ФЗ все финансовые учреждения, оформляющие физическим лицам потребительские кредиты, должны некоторые услуги оказывать абсолютно бесплатно.

Это касается тех ситуаций, при которых в индивидуальных условиях договора заложена процедура открытия кредитором банковского счёта своему клиенту.

В этом случае банк должен бесплатно оказывать следующий спектр услуг:

- открытие счёта;

- зачисление на счёт кредитных средств;

- выдача денег заёмщику;

- обслуживание счёта и т. д.

Бесплатно российские финансовые учреждения должны проводить следующие процедуры:

- рассмотрение заявки на получение потребительского кредита;

- оценка кредитоспособности потенциальных заёмщиков;

- услуги, предоставляемые кредиторами, в результате которых заёмщики не получают ни какой материальной выгоды и т. д.

Очередность платежей ↑

В том случае, когда заёмщик не имеет финансовой возможности произвести полный расчёт по потребительской кредитной программе, ему следует погашать возникшую задолженность в следующем порядке:

- Оплата процентов.

- Оплата основного долга;

- Оплата штрафа и пеней (все неустойки, указанные в кредитном договоре).

- Оплата начисленных процентов по потребительскому кредиту;

- Оплата текущей задолженности;

- Оплата остальных платежей, предусмотренных кредитным договором, либо действующим на российской территории Федеральным законодательством.

Выплаты задолженности ↑

Физические лица, оформившие потребительские кредитные программы, в случае возникновения по ним задолженностей должны при их возврате учитывать следующие нюансы:

- задолженность может погашаться в любое время, пока действует кредитный договор (если между сторонами будет урегулирован такой порядок в соглашении);

- задолженность может погашаться досрочно, при этом клиенту должны быть возвращены денежные средства, которые включены в виде процентов в сумму ежемесячных платежей и т. д.

Досрочное погашение кредита

При досрочном погашении потребительских кредитов финансовые учреждения не имеют право применять финансовые санкции к таким клиентам.

При этом данным Законом установлено, что заёмщики обязаны уведомлять кредиторов о своих намерениях преждевременно (не позднее, чем за 30-ть дней до момента возвращения кредита) выполнить взятые на себя финансовые обязательства.

Граждане, решившие оформить не целевой потребительский кредит, могут расторгнуть договор с кредитором и вернуть все полученные денежные средства в течение 14-ти дней с момента подписания договора.

Если речь идёт о целевой кредитной программе, то оформление от неё отказа может осуществляться в течение 30-ти дней с момента подписания сторонами соглашения.

https://www.youtube.com/watch?v=WMAQhwHuixE

При возникновении такой ситуации физические лица должны будут оплатить проценты по кредиту только лишь за те дни, в течение которых ними использовались заёмные средства.

Уступка прав

В соответствии с Законом № 353 – ФЗ, финансовые учреждения получили возможность уступать права по потребительским кредитам третьей стороне.

Данный порядок должен заранее оговариваться между сторонами и вноситься отдельным пунктом в кредитный договор. После передачи прав по кредиту третьим лицам все требования, которые предъявлялись к заёмщику прежним соглашением, остаются прежними.

В соответствии с действующим Федеральным законодательством, кредитор не имеет право при уступке прав по кредитам, передавать третьим лицам любые персональные данные своих заёмщиков.

Штрафные санкции ↑

Законом № 353 – ФЗ введены некоторые ограничения, касающиеся порядка начисления штрафных санкций и пеней по потребительским кредитам:

- при нарушении условий договора может налагаться штраф в размере 20 % годовых от общей суммы долга;

- при отсутствии в договоре пункта, регламентирующего порядок начисления процентов по кредиту при возникновении любых нарушений, к должникам будет применяться ставка 0,1 % в сутки, от суммы задолженности.

Закон о потребительском кредитовании 2021 ↑

Закон о потребительском кредите № 353 – ФЗ от 21 декабря 2013 года вступил в силу 01.07.2014 года.

Его главной задачей является упорядочение взаимоотношений между кредиторами и заёмщиками.

Многие финансовые аналитики возлагают большие надежды на этот законодательный акт, который с момента вступления в силу уже успел доказать свою актуальность.

Благодаря новому закону граждане России получили возможность знать все нюансы любой кредитной программы. Потребительские кредиты стали абсолютно прозрачными, что в свою очередь очень оценили потенциальные заёмщики.

Страховые программы ↑

Закон фз 353 о потребительском кредите не обязывает физических лиц, оформляющих потребительские кредиты оформлять страховые полисы у конкретных страховщиков.

При оформлении потребительских кредитов граждане могут по своему усмотрению выбирать страховые программы, необходимые для проведения данной финансовой операции.

В том случае, когда в течение 30-ти дней с момента подписания договора заёмщик не примет участие в страховании, кредитор имеет законное право в одностороннем порядке расторгнуть соглашение.

Запрет на ночные звонки должникам ↑

Благодаря принятию Закона № 353 – ФЗ, граждане, имеющие задолженности по потребительским кредитам, теперь по ночам смогут спать спокойно, так как любые ночные звонки должникам категорически запрещены.

Предъявление финансовых требований к должнику может осуществляться в строго установленное время: с 8 часов утра до 22 часов вечера.

В выходные дни кредиторы (или коллекторские конторы) могут беспокоить заёмщиков с 9 часов утра до 20 часов вечера.

При нарушении требований данного Закона кредиторы (или представляющие их интересы лица) будут оштрафованы на сумму от 5 000,00 рублей до 10 000,00 рублей.

Положительные и отрицательные стороны ↑

Как и любой другой законодательный акт, Закон № 353 – ФЗ имеет свои положительные и отрицательные стороны.

Положительные стороны:

- Фиксированная неустойка за нарушение условий договора (возникновение задолженности), сумма которой не может превышать 20 %.

- Полная сумма потребительского кредита должна располагаться на первом листе договора, в его верхнем углу, оформленная в рамке.

- Банком России осуществляется надзор за применением среднерыночного значения стоимости (полной) потребительского кредита.

- При подписании договора стоимость (полная) кредита не должна превышать среднерыночную величину потребительского займа.

- Коллекторы должны называть свои личные данные должнику, а также наименование кредитора, в тот момент, когда они предъявляют финансовые требования.

- Запрет на ночные звонки должникам.

Отрицательные стороны:

- Обязательное оформление страховки;

- Кредитор имеет право в одностороннем порядке расторгнуть договор и потребовать возврата кредитных средств, если заёмщик в течение 30-ти дней с момента подписания соглашения не оформит страховой полис.

- Кредитор имеет право уступить права требование по кредитному договору третьим лицам.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

🎦 Видео

КРЕДИТНЫЕ КАНИКУЛЫ по ФЗ 353. Как их получить?Скачать

Финансовая грамотность. Закон №353-ФЗ "О потребительском кредите (займе)".Скачать

Вебинар по Закону №353-ФЗ (О потребительском кредите) 26.06.14Скачать

Закон о потребительском кредитеСкачать

Федеральный закон о потребительском кредитеСкачать

Отказ от платных услуг при кредитовании в течении 14 дней с 30.12.21г. изменения в 353 ФЗСкачать

353 фз о потребительском займеСкачать

Потребительский кредит (353-ФЗ) 31.07.14 - обзор вебинараСкачать

Новые поправки в закон о потребительском кредите! Закон вступил в силуСкачать

С 2024 года правила о кредитных каникулах будут действовать на постоянной основеСкачать

Банк потребовал от гражданки вернуть кредит, который она не брала: разбираем решение судаСкачать

Кредитным кооперативам о новых требованиях № 353-ФЗ «О потребительском кредите (займе)»Скачать

Индивидуальные условия потребительского кредита. Что не так? Разбор документа (Часть 1)Скачать

Прекращается ли поручительство, если должник умер и не до конца выплатил кредит? ОТВЕТ ЮРИСТА.Скачать

Три случая, когда человека могут заставить досрочно вернуть взятый кредитСкачать