Сегодня почти каждая финансовая компания при оформлении кредита настаивает также на оформлении страховки.

Например, Сбербанк навязывает страховку, а если клиент не хочет ее оформлять, в потребительском кредите может быть отказано.

На самом деле каждый гражданин России имеет право отказаться от страхования кредитного займа, точнее — расторгнуть договор о страховке после получения средств. Но сделать это можно только в течение определенного периода.

Можно ли отказаться от страховки? Сбербанк навязывает страховку по кредиту в Сбербанке, кто имеет на это право, какие нюансы следует учесть и что делать, если страховщик отказывается возмещать выплаты – ответы на все вопросы дает эксперт.

- Плюсы и минусы страхования кредита в «Сбербанк»

- Какие будут последствия, если не оформлять страховой полис

- Возможно ли отказаться от страховки после получения кредита

- В «период охлаждения»

- после 14 дней с момента оформления

- порядок отказа от страхового полиса по кредиту в «сбербанк»

- Необходимые документы и заявление на расторжение страхового договора

- Сроки расторжения и возврата средств за страховку

- Может ли СК отказать в возврате денег

- Что делать, если страховщик отказывается вернуть денежные средства

- Отказ от страховки Сбербанка при кредитовании клиентов

- Отказ от страховки после получения кредита Сбербанк

- Можно ли отказаться от страховки по потребительским кредитам

- Страховка при получении ипотечного кредита

- В чем минусы страхования кредита

- Заключение

- Как отказаться, если Сбербанк навязывает страховку при оформлении кредита

- Что представляет собой услуга

- Виды страхования

- Риски: от чего защитит услуга

- Страховка: необходимость или навязывание

- Выгода для банка или клиента?

- Отказ: возможно ли взять кредит без дополнительной услуги

- Нежелание страховаться и уже имеющийся кредит

- Как отказаться от страховки по кредиту в Сбербанке в 2021 году

- Особенности страхования при ипотеке

- Как отказаться от страховки по кредиту в Сбербанке

- На что обратить внимание

- До или после получения потребительского кредита

- Процесс расторжения страхового договора

- 📽️ Видео

Плюсы и минусы страхования кредита в «Сбербанк»

Сбербанк обязывает своих клиентов к оформлению страхового полиса не просто так. Для финансовой организации это своего рода гарантия, что одолженные средства все равно будут возмещены даже в том случае, если заемщик утратит платежеспособность. С этой точки зрения страховка по кредитной карте Сбербанка имеет преимущества и для клиента.

Например, кредитование в Сбербанке со страхованием действительно поможет выплатить взносы, если вдруг человек утратит работу и доход. А если даже страховкой кредита воспользоваться не придется и займ будет своевременно погашен, у человека останется действительный полис на добровольное страхование жизни и здоровья. А это всегда ценно, ведь каждый может заболеть или попасть в автокатастрофу.

Однако есть и минусы в страховании в Сбербанке при получении кредита. К основным недостаткам относятся:

- увеличение размера ежемесячных выплат по кредиту – для многих клиентов банка даже незначительная прибавка к ежемесячным взносам становится критичной;

- даже при навязывании страхования, банк не обязан возмещать все расходы клиента при болезни, несчастном случае или смерти.

Фактически получается так, что заемщик вынужден вносить ежемесячные взносы, но нет никакой гарантии, что при необходимости банк будет погашать его расходы на лечение. Именно по этой причине, столкнувшись с таким условием, как навязывание страхового полиса, большинство потребителей начинают активно интересоваться, можно ли отказаться от страховки в Сбербанке и на каких условиях.

Кстати! Когда неосведомленный человек приходит в банк и просит выдать ему кредит, сотрудники прямо заявляют ему, что без оформления страховки это невозможно. На самом деле это не так. Даже оформление самого дорогого страхового полиса не означает на 100%, что кредит будет одобрен. Наличие страхового полиса может стать дополнительным плюсом при рассмотрении заявки. Но большого влияния он не оказывает.

Какие будут последствия, если не оформлять страховой полис

Самое серьезное последствие, если вы решили отказаться от страховки по кредиту в Сбербанке после получения займа – вам откажут в средствах на кредитной карте. Аннулировать страховку невозможно, если она являлась обязательным пунктом в договоре получения кредита. В этом случае автоматически будет расторгнут и договор о кредите.

Но есть и хорошая новость: добровольное страхование жизни именно потому так и называется, что оформить его можно только добровольно. Банк не имеет права его навязывать.

Не позволяйте сотрудникам банка сбить вас с толку и настаивайте на своих правах. Прямо говорите, что добровольно оформлять полис вы не хотите.

А если это обязательный пункт, то страхование должно быть заключено на других условиях и не отмечаться в документе как добровольное.

В идеале, нужно отказаться от страховки до того, как договор о кредите будет заключен и средства поступят на карточку. Если ваше заявление в устной форме было проигнорировано и сотрудник кредитного отдела отказывается принять заявление, нужно написать письменное заявление об отказе.(образец).

Важно! Заявление пишут в двух экземплярах. При этом один экземпляр следует отдать сотруднику – он должен подписать его на ваших глазах. Второй экземпляр отправляют по почте на адрес банковского отделения обязательно с пометкой «вручение с описью». Если и после этого не последовало никаких действий, можно обратиться в суд.

Возможно ли отказаться от страховки после получения кредита

Отказ от страховки после получения кредита в Сбербанке почти всегда возможен.

И потребитель, и ответчик (в данном случае, банк, который навязал страхование кредита) понимают, что судится по вопросам навязанной платной услуги – дело хлопотное и долгое, проще договориться.

Если клиент проявляет осведомленность и отказывается добровольно оплачивать страховку, банк сам предложит вариант, когда от страховки можно будет отказаться в ближайшее время после подписания договора.

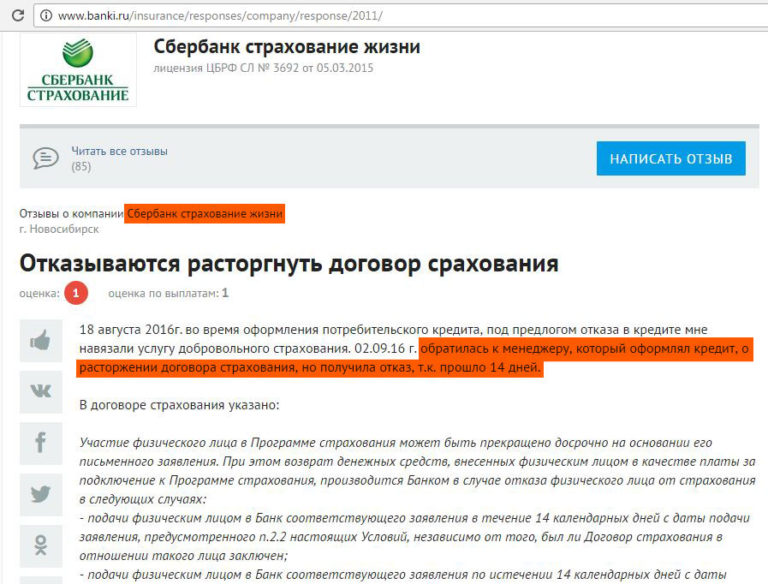

В «период охлаждения»

период охлаждения – это первые 14 дней после подписания договора. если в этот период клиент пишет заявление об отказе от услуги, банк обязан ему вернуть сумму взноса на 100%.

после 14 дней с момента оформления

после 14 дней с момента одобрения кредита тоже еще не поздно попытаться вернуть хотя бы часть средств, потраченных на оформление страхового полиса и взносы. вернуть можно будет не более 50%, для этого также потребуется написать письменное заявление.

порядок отказа от страхового полиса по кредиту в «сбербанк»

Как отключить навязываемую страховку пошагово:

- Написать заявление о своем нежелании пользоваться страховым полисом. Шаблон предусмотрен в «Сбербанк страхование».

- Подготовить пакет необходимых документов (см. ниже).

- Передать в отделение банка документы, заявление и обязательно зафиксировать дату подачи документов.

Внимание! Сотрудник банка может отказаться принимать документы. В таком случае следует все равно зафиксировать дату обращения и написать заявление на имя руководства – для начала. Жаловаться в данном случае можно во все вышестоящие органы по защите прав граждан РФ, вплоть до прокуратуры.

Необходимые документы и заявление на расторжение страхового договора

Для того, чтобы оформить расторжение страхового договора, потребуется написать заявление и собрать пакет следующих документов:

- страховой полис и его копии;

- паспорт гражданина РФ, получившего кредит, и его копии;

- кредитный договор;

- справку из банка о том, что по кредиту нет задолженности или он погашен.

Обязательно ставьте пометку о дате приема документов. Это крайне важно, так как банк попытается сыграть на том, что заявление об отказе от страховки было подано позднее 14-30-дневного срока.

Сроки расторжения и возврата средств за страховку

На сроки расторжения будет влиять в первую очередь дата подачи пакета документов и заявления на отказ от страховки. Банк обязан рассмотреть заявку в ближайшее время.

Но под разными предлогами он будет стараться оттягивать этот момент, чтобы в итоге прошли 14 дней, по которым законно положен 100%-ый возврат всей суммы.

Клиент должен постоянно напоминать о себе и тормошить сотрудников, если хочет решить вопрос в свою пользу.

Может ли СК отказать в возврате денег

Может. Если сумеет доказать, что заявление было написано слишком поздно, или документы были приняты позже рекомендованного 14-30-дневного срока. Это возможно в том случае, если заявление клиента не было принято сразу, он его посылал по почте, но дата получения при этом банком не зафиксирована.

https://www.youtube.com/watch?v=x0Wf6vnj0-E

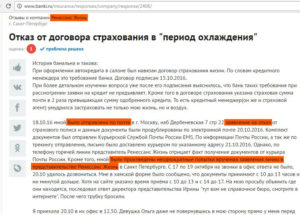

Если страховая компания отказывается после рассмотрения заявления и пакета документов расторгать договор, напишите официальную жалобу в Ростпотребнадзор. К жалобе потребуется приложить копии всех документов и добавить квитанцию с почты об отправке заказного письма.

Что делать, если страховщик отказывается вернуть денежные средства

Остается опять же только судиться с банком. Едва ли ваши затраты окупятся, но, по крайней мере, вы сумеете добиться справедливости.

Однако, учтите, что после судебного иска банк, скорее всего, внесет вас в «черный список» и откажет в кредите не только вам, но и вашим родственникам. С другой стороны, страхование при кредите – это дополнительный плюс.

Банк более лояльно относится к клиентам, которые готовы подписать договор страховки. Да и самому заемщику спокойнее – ведь в любом случае даже при финансовых затруднениях, график выплат не будет нарушен.

Если Сбербанк навязывает страховку при оформлении кредита, а вы не хотите подписывать еще один страховой полис, рекомендуется в первую очередь проконсультироваться с компетентным юристом.

Возможно ли будет в вашем случае отменить выплаты по страховке, зависит от условий кредитного договора и сроков. Отказ от страхования жизни на добровольных началах – право каждого гражданина России.

Но будьте готовы к тому, что некоторые банковские организации вам откажут и в кредитовании, если вы его не оформили.

o-strahovanii/kak-otkazatsya-ot-strahoi/mozhno-li-otkazatsya-ot-strakhoi-po-kreditu-v-sberbanke.html

Видео:При оформлении кредита банк навязывает страховку? #юрист #правачеловека #юристонлайнСкачать

Отказ от страховки Сбербанка при кредитовании клиентов

Отказ от страховки Сбербанка во время или после получения кредита – возможна ли эта процедура? Все прекрасно понимают, что требование банка страхования ссуды – это определенная защита кредитора от возможных рисков. Они связаны с тем, что клиент по ряду причин может не выполнить свои обязательства по возврату заемных средств из-за утраты платежеспособности.

В правилах отказа от страхования при оформлении кредита разбираются не все клиенты

При подаче заявки на займ банковские служащие непрозрачно намекают клиенту, что без страховки такой вариант невозможен.

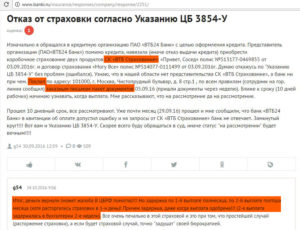

Но следует знать, что даже при страховании заявитель не получает 100% гарантии одобрительного решения банка на заявку. В то же время законодательством определено, что страхование здоровья и жизни является добровольной процедурой страхователя и принуждение в этом вопросе незаконно.

Но есть и другой момент: страховой полис дает возможность снизить процентную ставку.

Если же вы решили отказаться от страхования еще во время получения займа, то действовать надо только в собственных интересах и проявить определенную настойчивость. Для этого следует:

- Заявить о своем не желании оформлять полис, руководствуясь законом о добровольном страховании. Тут необходимо проявить выдержку и не попасться на уловки сотрудников банка.

- Если же сотрудник будет продолжать настаивать на своем, напишите заявление об отказе в 2 экземплярах.

- Одно заявление предоставьте специалисту с обязательной отметкой о его приеме.

- В случае отказа отправьте один экземпляр по почте на адрес банковского отделения с обязательной отметкой «Вручение с описью».

- При повторном отказе следует обращаться в суд и доказывать, что банк незаконно навязывает вам платную услугу.

Конечно, юридически можно «повоевать» с банком. Но нет гарантий, что дальше ваша заявка на кредит будет одобрена. Поэтому прежде чем начать «войну», попытайтесь договориться.

В договоре могут быть условия, когда от страховки можно будет отказаться уже после его заключения.

https://www.youtube.com/watch?v=lnrPPdruYk0

Не все знают, что разорвать страховой договор можно без последствий

Отказ от страховки после получения кредита Сбербанк

Из опасения, что кредит не выдадут, клиенты соглашаются на страхование. Но у них есть шанс отказаться от страховки уже после получения кредита в Сбербанке. Такое же решение могут принимать и те, кому просто не подошла услуга.

Законодательно вернуть деньги за полис можно и после подписания договора. Для этого надо обратиться с заявлением об отказе. Главное условие на 100% возврат средств – успеть сделать в течение 14-30 дней после заключения договора страхования.

Если пропустить этот срок, то сумма будет возвращена на 50%, и помимо этого, банк может вычесть страховой взнос.

Как грамотно поступить в этой ситуации и получить собственные деньги в полном объеме? Алгоритм действий следующий:

- обратиться в банковское отделение и заполнить заявление в «Сбербанк Страхование» на отказ от страховки;

- приготовить копии документов (страховой полис, паспорт, кредитный договор), а также заявление на возврат средств по полису, банковскую справку об отсутствии задолженности или погашении долга;

- предоставить собранный пакет документов в отделение;

- обязательно зафиксировать дату приема документов (должна быть пометка о получении).

Если банковский сотрудник отказывается принимать документы, сразу пишите жалобу на имя руководства. Если это не поможет – в Роспотребнадзор или в прокуратуру.

Для увеличения продаж продуктов банка иногда сотрудники страховку откровенно навязывают

Ваша главная задача – не упустить время. Если документы приняты, останется ждать решения и возврата денег.

Отказ от страховки Сбербанк не приветствует, поэтому на сегодня распространена практика частичного возвращения денег по двум причинам:

- само заявление рассматривается до 14 дней;

- деньги возвращаются в течение месяца.

Здесь банк преследует основную цель – добиться того, чтобы прошло 30 дней, по которым потраченная сумма выплачивается в полном объеме. Поэтому только от уверенности и юридической грамотности клиента зависит положительное завершение процедуры.

Можно ли отказаться от страховки по потребительским кредитам

Важно знать, что отказ от страховки Сбербанка по потребительскому кредиту, возможен, поскольку оформление услуги является добровольной для этого вида кредитования и не закреплено законодательством. Банк не имеет права настаивать на оформлении страхового полиса.

В то же время он с предубеждением относится к такой категории заявителей и может без объяснения причин отказать в займе. Заемщик сам принимает решение по этому вопросу. Но при этом он должен понимать, что оптимально перестраховаться заранее и не попасть в трудную финансовую ситуацию.

Несмотря на не обязательность этой процедуры, у нее есть свои положительные стороны:

- страховой полис снижает все возможные риски, что позволяет кредитору лояльно отнестись к кредитозаемщику и предоставить ему более выгодные условия кредитования;

- заемщик получит гарантию того, что при любой непредвиденной ситуации выполнение его обязательств перед банком не пострадает.

Ипотечное кредитование является исключением — по нему нельзя не заключать страховой договор

Страховка при получении ипотечного кредита

Обязательная страховка покупаемого жилья – официальное требование Сбербанка при получении жилищного кредита и обосновано законодательными нормами РФ.

Это условие выставляют все кредитные организации, и заемщику не удастся избежать его. Но помимо страхования объекта недвижимости есть еще некоторые виды страховых программ, которые оформляются только на добровольной основе.

По собственному желанию клиент может оформить следующие виды страховок:

- личную – жизни, здоровья и утраты дееспособности кредитозаемщика;

- титула дома, квартиры на случай потери права собственности на кредитуемый объект.

Обычно банк не настаивает на втором виде полиса, но не в первом варианте. И часто «веским» доводом кредитора является возможный отказ в выдаче ссуды. В этом случае клиент должен поступить исходя из своих приоритетов, поскольку его ожидает увеличение окончательной стоимости ипотеки.

https://www.youtube.com/watch?v=x2ByNNkyuMU

Все виды страховок по мере важности для кредитора определяются в таком порядке:

- приобретаемое в кредит жилье – обязательно;

- жизнь и здоровье клиента, оформляющего ипотеку, — желательно;

- титул объекта недвижимости – по желанию клиента.

В чем минусы страхования кредита

Оформление страхового полиса при получении потребительского займа имеет свои отрицательные стороны. Их необходимо учитывать перед тем, как принимать решение. Основной минус – дополнительные расходы на выплату страховых взносов.

Немаловажен и тот факт, что не во всех случаях страховщик сможет возместить ущерб. Мотивацией отказа может стать любой фактор, который страховщик не примет как доказательство наступления страхового случая.

Отказываться от страховки или нет – каждый заемщик должен решать сам с учетом своего положения и собственной жизненной ситуации, принимая во внимание выгодность этого решения для себя.

Заключение

Страхование жизни и здоровья законодательно является добровольной услугой страхователя. И навязывание этой услуги кредитной организации при выдаче займа является незаконным. Прежде чем оформлять кредитный договор, заемщику стоит подумать, как лучше решить эту проблему и не увеличить кредитный груз за счет страховых выплат.

- Нравится

- Класс!

- Нравится

Видео:Как отказаться от страховки по кредиту в СбербанкеСкачать

Как отказаться, если Сбербанк навязывает страховку при оформлении кредита

Кредитование сегодня является одной из наиболее часто проводимых банковских операций. Люди, стремящиеся решить нехватку средств на приобретение необходимой им вещи или услуги взятием займа, нередко сталкивается с проблемой навязывание дополнительных условий для оформления документов по кредиту.

Как и 99% других финансовых организаций, Сбербанк навязывает страховку при оформлении кредита, не только для того, чтобы обезопасить плательщика, но и для получения дополнительной выгоды – общая сумма, которую должен вернуть банку человек, возрастает, а вместе с ней и проценты.

Отказ от страховки после получения кредита Сбербанка возможен!

Важно! Страховка законодательно является лишь рекомендуемой опцией. Оформление кредита и всех необходимых документов производится и в случае отказа клиента от оформления.

Кредит в Сбербанке является востребованной услугой, поэтому специалисты в компании в 99% случаев предлагают услугу оформления страховки. Мотивируется это действие тем, что для человека эта функция станет такой же защитой, как и для самого банка от неожиданных изменений и непредвиденных обстоятельств.

Подобная мера надежно ограждает от проблемных моментов банковскую организацию, в данном случае – Сбербанк, от различных рисков экономического характера. Страховка также призвана поддержать и клиента. Если он утратит частично или полностью свою способность оплачивать долги по кредиту, ему предлагаются варианты рассрочки или иные способы поддержки.

Все особенности страхования прописываются в договоре.

Что представляет собой услуга

Страховка представляет собой полис, в котором прописываются все условия и особенности предоставления услуги.

Также в нем прописываются сведения, позволяющие компании по страхованию обеспечивать выплаты – рассматриваются права и обязанности каждой из заинтересованных сторон в деле погашения взятого клиентом кредита.

В большинстве случаев подобная услуга для человека не так выгодна, как хотят представить ее специалисты банковской организации. Страховка имеет ряд нюансов и особенностей, про которые обычный заемщик не имеет представления.

Основные особенности:

- Компания, выполняющая функции защитника финансовых интересов сторон, заключивших договор (страховщик) предоставляет некие правила для частных лиц, которые должны быть выполнены для предоставления поддержки в выплате кредита;

- Указывается определенная сумма страховки, которая входит в общий кредит;

- Страховка возвращается только на определенных условиях (закрытие кредита на определенных условиях, например, досрочно или в указанный компанией срок).

Виды страхования

Страхование кредита в Сбербанке предполагает несколько типов предоставления услуги. Самый распространенный из них — «утрата работоспособности» или «смерть заемщика».

Здесь важно помнить, что, несмотря на прописанные в бумагах, заполняемых сторонами условия, подобные изменения компании менее, чем в 30% обращений приписывают к необходимости возмещать средства банку.

Нередко возникает и такая ситуация – в сложный момент компания соглашается выплатить страховку, но заемщик или его родственники не получают этих средств.

https://www.youtube.com/watch?v=oM4NkbyyRVE

Поскольку в договоре много непонятных терминов, а условия предоставления страховки неясны, то до 85% клиентов отказываются от страховки, как услуги по поддержке в случае финансовых проблем. Известно, что компании будут всеми способами пытаться доказать, что человек не имеет права на получение соответствующих выплат – это дополнительно снижает доверие со стороны обычных клиентов банка.

Существует несколько главных и основных, применяемых в банковском деле, форм страхования. Различаются они по виду кредитования:

- Повседневные нужды – наличные средства, приобретение техники, предметов, вещей или путевок (предусмотрена страховка жизни, здоровья, потери трудоспособности);

- Ипотека (включает те же виды страхования, добавляется страховка в случае потери собственности);

- Кредит на движимое имущество (автомобили). В этом случае производится страховка жизни, здоровья, утраты трудоспособности, каско).

Каждый из видов страхования предполагается, что к основной сумме кредита прибавится и дополнительная, в результате выплаты станут выше. Именно поэтому актуальным становится вопрос, как отказаться от страховки в Сбербанке и получить возможность оформить кредит.

Риски: от чего защитит услуга

Прежде чем задумываться над тем, чтобы отказаться от услуги, нужно знать, какие риски она покрывает. Оставшуюся задолженность по займу можно погасить в Сбербанке, если:

- У клиента диагностировано сложное, тяжелое заболевание;

- Человек, взявший на себя кредитные обязательства, умер (по естественным причинам или в результате несчастного случая);

- Зафиксирована потеря трудоспособности (травмы/инвалидность);

- Имеют место перемены в финансовом состоянии в худшую сторону (потеря работы, переезд).

Документально прописывается, как будет действовать в случае наступления страхового случая клиент (представитель) и компания. Так, если имеет место временная нетрудоспособность, страховая выплачивает финансы в Сбербанк ежемесячно.

Доказательством права на использование послабления для оплаты займа является взятая у врача или по месту прохождения терапии, медицинская справка.

При выявлении в ходе обследования, лечения или диспансеризации тяжелой болезни или по факту смерти заемщика компания, в которой оформлена страховка, обязана оплатить остаток по кредиту. Сумма задолженности на тот момент не имеет значения.

Страховка: необходимость или навязывание

Поскольку непредвиденных, лишних денежных затрат человек старается избегать, то вопрос о том, можно ли отказаться от страховки в сбербанке, обязательно возникнет.

Важно помнить, что компании, предоставляющие подобную услугу, способны найти множество причин, в связи с которыми средства (деньги) положенные по страховке не будут погашены – страхового случая они не найдут.

Следовательно, причитающиеся средства не будут выплачены по кредитной задолженности, как полностью (на 90-100% от общей оставшейся для погашения суммы), так и в некоторой его части.

Отсюда, возникает вопрос, как отказаться от страховки по кредиту Сбербанк и нужно ли это делать, настолько ли она влияет на решения по выдаче займа.

Известно, что в Сбербанке имеется некий план по продажам этой услуги, которая должна быть реализована в течение определенного периода времени.

Именно по этой причине специалисты вынуждены буквально принуждать к оформлению страховки тех клиентов, которые рассчитывают на получение кредита.

Для того чтобы увеличить сумму и получить больше денег по выплатам, многим работникам банка разрешено (негласно) принуждать к оформлению услуги, грозя отказам в оформлении займа.

Выгода для банка или клиента?

Важно всегда иметь в виду, что взятие этой услуги для того чтобы защититься от возможных проблем (оформление договора на страховку) не является гарантией, что решение по кредиту будет принято в пользу клиента. Согласно принятому и действующему закону, навязывать услугу банки (Сбербанк) не имеют права.

Все дополнительные денежные вложения должны включаться в общий кредит исключительно по желанию человека. Он сам должен принять решение – нужно ли ему использовать поддержку от сторонней компании или нет. Здесь важно помнить, что переплата и плюс к основной сумме займа составит до 3%.

Соответственно, навязывание страховки при получении кредита в Сбербанке утяжеляет бремя заемщика, но повышает выгоду для самой финансовой организации.

Вместе с этим, не следует забывать, что в повседневной жизни может случиться все что угодно, поэтому страхование является гарантией (на законодательном уровне) помощи в трудной ситуации.

Отказ: возможно ли взять кредит без дополнительной услуги

В 80% случаев за кредитом обращаются люди, которые по ряду причин находятся в сложной жизненной ситуации. Именно поэтому банки под разными предлогами и обещаниями помощи включают в общий кредит еще и страховую сумму.

Необходимо помнить, что даже если человек оформит ее, то в случае наступления случая, прописанного в договоре, ему еще придется потратить время на доказательство, получить соответствующие справки, дождаться решения (которое не всегда будет в его пользу), но оплачивать взятую страховку придется в обязательном порядке.

Именно поэтому у многих сомневающихся и возникает мысль отказаться от дополнительной услуги. На уровне правил и законов люди имеют полное право не оформлять ее, банк не может воспрепятствовать в этом решении. Все решения принимаются заемщиком на добровольной основе, без давления или запугивания.

Отсюда – отказ от страховки в Сбербанке является законным правом обратившегося за денежным займом физического лица — клиента.

https://www.youtube.com/watch?v=yHSTH8FyCOg

Банку такая ситуация невыгодна, поэтому с такой частью заемщиков он предпочитает не работать, считая ее «сомнительной». Как результат, следует отказ в кредитовании в 99% случаев, связанных с ранее объявленным отказом. Подобные решения всегда связаны с нарушением действующих норм.

Банк же защищает себя тем, что имеет право не оглашать причин отказа в денежном займе, в число которых может войти и отказ от страховки. Человек, которому нужен кредит, уже не сможет изменить ситуацию.

Если кредит получить необходимо, а страховка не является приемлемой, то есть возможность отказаться от нее, рассмотрев специальные предложения – программы займа, которые доступны для оформления без этой услуги. Здесь важно помнить, что % по займу будут выше.

Внимание! Отказаться от услуги страхования нельзя, если речь идет об оформлении ипотеки.

Такой тип страхования применяется всегда. Страховка при ипотечном займе – титульная. Страхование в этом случае проводится на законных основаниях вне зависимости от желания того, на кого оформляется займ на жилье, в обязательном порядке. Все остальные типы услуги являются исключительно добровольными.

Нежелание страховаться и уже имеющийся кредит

Отказаться от уже оформленной и включенной в кредит услуги можно на совершенно законных основаниях. Для этого человеку потребуется в течение 30 дней, включая выходные и праздничные даты, с момента выдачи займа написать заявление (письменно), в котором изложить причины и свое желание отказаться от страховки.

В этом случае дополнительно человек получает возможность вернуть себе все уплаченные в счет страховки средства. Если же подобное заявление было подано человеком позже, чем в течение месяца, то ему придется вернуть за услугу (50%) половину средств и страховой взнос будет также в полном объеме вычтен.

Отказ от страховки после получения кредита сбербанка должен быть выстроен грамотно.

Человек обязан выполнить несколько несложных действий:

- Прочитать и выучить заключенный с банком договор;

- Изучить пункты, в которых оговариваются пути решения этой проблемы;

- Найти законы и акты, которые объясняют механизм заключения договора на оказание страховой помощи.

В том случае если в договоре с банком отсутствуют пути решения, то клиент имеет полное право не вносить оплату за страховку, а также он должен выдвинуть официальную претензию организации.

Важно! Известны случаи, когда сотрудниками банка оформлялись дополнительные услуги, которые были замаскированы под страхование.

Если такие услуги или комиссии имеются, необходимо обращаться в суд – в 97% исковых обращений выигрывает клиент, поскольку такие действия со стороны банка не являются законными. Дополнительно человек может рассчитывать на получение возмещения (моральной компенсации).

Возникают различные и не всегда приятные моменты, ситуации в жизни, во время которых нет возможности вернуть оплаченные взносы по страховке без обращения к органам правосудия. Чаще всего так происходит, если клиент выплачивает задолженность по кредиту строго по графику.

Внимательное и всестороннее изучение договора, затрагивающее текст под звездочками и сносками, поможет избежать этой ошибки. Необходимо помнить, что финансовая организация знает все тонкость законов лучше своих клиентов, поэтому, если дело доходит до судебного разбирательства, возникают различные трудности в деле доказательства нарушений со стороны банка.

Таким образом, страховка (Сбербанк) не может быть включена в кредит без согласия клиента на подобный шаг. Исключение – ипотека. Существуют законные способы отказа от оплаты услуги, но потребуется проявить терпение и внимание для того чтобы решить проблему.

Отказаться от услуги страхования нельзя, если речь идет об оформлении ипотеки.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Взяли кредит, как вернуть страховку в 2024 году?Скачать

Как отказаться от страховки по кредиту в Сбербанке в 2021 году

Чтобы понять, может ли заемщик отказаться от страховки по кредиту в Сбербанке, необходимо определиться, о какой именно операции идет речь: обязательной или дополнительной.

Если первый вид страхования оформляется в соответствии с действующим законодательством РФ, то в отношении второго возможны разные решения.

Важным моментом для клиентов в этой ситуации служит сохранение шанса на получение кредита при отказе от страховки.

Особенности страхования при ипотеке

В соответствии с ФЗ 102 «Об ипотеке» приобретаемое имущество подлежит обязательному страхованию. Риски касаются как разрушения/порчи имущества (не по вине нового владельца), так и его утраты. Все остальные виды страхования являются дополнительными. Остается открытым вопрос, какое из них важнее для Сбербанка.

https://www.youtube.com/watch?v=C_0QFE_i458

При предоставлении ипотечных кредитов Сбербанк активно продвигает услугу страхования жизни и здоровья заемщика.

Связано это с повышенным уровнем риска невозврата задолженности и процентов по кредиту (по сравнению с остальными видами кредитования).

Дело в том, что ипотека рассчитана на максимально возможные сроки (в Сбербанке это 20-30 лет). Период пользования кредитом часто захватывает пенсионный возраст.

За этот временной отрезок жизнь и здоровье заемщика подвергаются рискам, в результате которых человек может потерять трудоспособность или умереть. Дополнительное страхование ограждает не только Сбербанк от потери выданных средств и процентов по ним, но и родственников, поручителей и созаемщиков, которые должны выплачивать долг.

Чтобы такая услуга стала популярной, Сбербанк сделал ее льготой, по которой снижается уровень ставки на 0,3%. Убедиться в этом можно при расчете кредита на ипотечном калькуляторе в Сбербанк Онлайн.

Благодаря этому сервису человек самостоятельно определяется с тем, можно и нужно ли ему отказаться от страховки кредита в Сбербанке, ведь снижение ставки влияет на общий размер ссуды и величину ежемесячных платежей.

Как отказаться от страховки по кредиту в Сбербанке

Дополнительная страховка жизни заемщика носит в Сбербанке добровольный характер.

Она продвигается здесь также активно, как и в других кредитно-финансовых учреждениях, но носит характер выгодного предложения.

Отказаться от такой страховки в Сбербанке можно на этапе оформления кредита. Специфика работы страховых компаний предполагает возможность отказа клиента и после оформления страховки.

На что обратить внимание

Сбербанк не требует заключать договор на дополнительное страхование, но на решение о выдаче кредита влияют все условия. Необходимо помнить, что банк — это негосударственное учреждение. Он вправе не выдать кредит без объяснения причин. Если гражданин отказывается от страховки по кредиту Сбербанка при оформлении договора, то процентная ставка повышается.

Отказаться от страховки после получения кредита (после оформления кредитного и страхового договора) можно в течение 2 недель, предусмотренных по закону. Это называется «период охлаждения».

Именно в этот промежуток времени можно без материальных потерь оформить отказ от страховки по кредиту.

Для этого нужно подготовить необходимые документы и подать их в офис банка не позднее, чем 14 дней со дня заключения договора.

Для расторжения договора нужно написать заявление, в котором указывается:

- ФИО заявителя и его паспортные данные.

- Контакты для связи: телефон и адрес электронной почты (при наличии) для быстрой связи банка с клиентом.

- Номер договора с датой заключения.

- Реквизиты для осуществления банковской транзакции.

Без реквизитов компания-страхователь не сможет возвратить клиенту денежные средства. К заявлению необходимо приложить паспорт (копию снимут в банке), чек по оплаченной премии и всю выданную ранее страховую документацию.

Необходимые реквизиты реквизиты для возврата средств:

- банковский счет кредитно-финансового учреждения, на который произойдет возврат средств;

- реквизиты любой сберегательной книжки;

- номер дебетовой карточки (также не обязательно от Сбербанка России).

Если заемщик потерял чек по оплате премии, необходимо обратиться в отделение, где была сделана выплата, и Сбербанк выдаст выписку о транзакции. Возврат денег производится в течение недели со дня подачи документов. При пересылке заявления заказным письмом учитывается период доставки документов.

До или после получения потребительского кредита

О возврате средств стоит подумать заранее. Отказ от страхования жизни лучше всего осуществлять уже на этапе обсуждения параметров кредитования и заключения договора, чтобы избежать в дальнейшем лишнего переоформления документов. Оценить переплату и сделать окончательный вывод можно при помощи калькуляционных расчетов на онлайн-сервисе.

Некоторые заемщики заключают договор по добровольной страховке специально для того, чтобы произвести благоприятное впечатление на кредитора.

Клиенты считают, что добившись снижения процентной ставки, можно впоследствии отказаться от обслуживания в разрешенный 14-дневный срок. Но не все так просто.

Отказ от страховки после получения кредита в Сбербанке грозит изменением договора кредитования.

https://www.youtube.com/watch?v=lW6PFnT-93I

Несмотря на то, что одностороннее изменение условий заключенного договора (как кредитором, так и заемщиком) обычно не допускается, это правило не распространяется на такой вариант событий, когда человек отказывается от страховки по кредиту в Сбербанке. В этом случае Сбербанк не позволяет ущемлять свои финансовые интересы и возвращает показатель процентной ставки на прежний уровень, увеличив тем самым долг клиента.

При вопросе о том, можно ли отказаться от страховки по кредиту в Сбербанке до и после оформления сопроводительных документов, ответ будет положительным. Однако оба варианта могут повлечь неблагоприятные последствия для клиента в виде повышения процентов. Предполагаемый плательщик по кредиту должен оценить все плюсы и минусы возможного страхования и выбрать выгодное для себя решение.

Причины и способы расторжения:

- двустороннее в 14-дневный период с полным возвратом уплаченной премии;

- односторонний отказ от обслуживания по окончанию двухнедельного срока, а значит с момента вступления полиса в силу, но в этом случае возврат премии не предполагается;

- завершение действия договора в случае устранения возможности проявления страхового риска (возврат денег осуществляется в соответствии с оставшимся сроком.

По последнему пункту предполагается ряд рисков, устранение которых способствует его отмене. Но сложно представить устранение всевозможных ситуаций, опасных для жизни и здоровья обслуживаемого кредитного клиента, поэтому этот вариант мало вероятен.

При совершении любых сделок (в том числе и по оформлению ссуды) необходимо тщательно изучать договор. Следует вникать в права и обязанности обеих сторон, прописанные в законе РФ. Но что делать, если Сбербанк активно навязывает страховку при оформлении кредита?

Если банковский сотрудник будет продвигать эту услугу не в виде ознакомления, а для заключения договора по ее оказанию в обязательном порядке, то претендент на кредит вправе ссылаться на статью 31 закона об ипотеке и отсутствии такой необходимости.

Однако если у клиента при этом хорошая кредитная история без просрочек выплаты ежемесячных взносов и других нарушений выполнения обязательств перед банком, а также имеются финансовые ресурсы по погашению долга, то кредитор, скорее всего, не откажет ему в выдаче ссуды.

Освещаемые Сбербанком услуги (как в отделениях, так и в различных информационных источниках) не носят характер публичной оферты.

Они не должны быть предоставлены в обязательном порядке как на базовых, так и на специальных условиях.

Чтобы избежать отказа в выдаче кредита, необходимо оценить личный кредитный рейтинг и принять решение о включении некоторых позиций в обслуживание или отказ от них.

Процесс расторжения страхового договора

Расторжение страхового договора по ипотеке от Сбербанка может происходить без потерь для клиента, но при соблюдении им условия об обращении в течение четырнадцати дней. Она предполагает наличие предварительных договоренностей. При этом имеется несколько способов подачи отказного заявления с просьбой расторгнуть еще не вступивший в силу договор.

Для того чтобы все сделать юридически правильно и не ущемить свои интересы, стоит узнать, как отказаться от страховки после получения кредита в Сбербанке. Места и способы для обращения:

- лично в отделение Сбербанка, выступающего посредником в этой ситуации, если здесь проходило оформление страховки и получение полиса страхования;

- лично в страховую компанию или через онлайн-сервис, если он имеется в распоряжении (Сбербанк сотрудничает со множеством организаций на выбор, привлекает к услугам собственную организацию СК «Сбербанк Страхование»);

- при помощи почтового отправления на адрес страховой организации, но в этом случае увеличиваются сроки по возврату денежных средств.

Разрыв договора возможен и после его вступления в законную силу (на следующий день после окончания двухнедельного периода охлаждения).

Но тогда страховая компания не сделает даже частичный возврат внесенных физическим или юридическим лицом денежных средств.

Продление периода, возникшего из-за объективной просрочки, можно попробовать добиться через суд, если причины, по которым клиент не смог вовремя обратиться в компанию для расторжения договора страхования, не противоречат законодательству.

https://www.youtube.com/watch?v=CZfCrj_bn80

Нюанс здесь заключается в том, что страховка требует ежегодной пролонгации (продления действия полиса после внесения очередного клиентского платежа). При просрочке отведенного двухнедельного периода предлагается дождаться окончания текущего года обслуживания. Далее можно отказаться от страховки, просто не продлевая ее и не выплачивая очередной страховой взнос.

📽️ Видео

Дешёвое страхование ипотеки • Страхование ипотеки каждый год • Страховка при ипотеке в СбербанкеСкачать

Страховка не нужна! Возврат страховки по кредиту – как отказаться от страховки после 14 дней.Скачать

КАК НА*БАТЬ БАНК СО СТРАХОВКОЙ ПРИ ВЫДАЧЕ КРЕДИТА. Лайфхак от юристаСкачать

Как отказаться от навязанной страховки при получении кредита в банке?Скачать

Как вернуть страховку по кредиту в СбербанкеСкачать

Банки навязывают страховку при оформлении кредита,написать заявление на возврат страховки по кредитуСкачать

Как Сбербанк навязывает страховку и оценку при оформлении ипотеки. Реальный случай из практикиСкачать

ВОЗВРАТ СТРАХОВКИ ПО КРЕДИТУ. Как вернуть страховку по кредиту?Скачать

Что будет если отказаться от страховки по кредиту? #страховка #кредитыСкачать

Если банк навязывает оформить страховку на кредит, смотрите в видео как можно от нее отказаться!Скачать

Страховка при кредитах: новые хитростиСкачать

Как разводит Сбербанк, когда Вы берёте ИПОТЕКУ! | Ипотека 2020 - 2021 | Страхование жизниСкачать

Отказ от страховки при оформлении кредитаСкачать

Кредит со страховкой или без? Как оформить кредит без страховки или вернуть страховку по кредиту?Скачать

Отказ от страховки при оформлении кредита || Как отказаться от договора страхования жизни, здоровья?Скачать

Учимся отказываться от страховки при оформлении рассрочки | BatmanovСкачать

Отказ от страховки по кредиту: Когда можно? Что нужно? И стоит ли вообще это делать?Скачать