Преобладающему числу россиян сложно обойтись без финансовой помощи банков, особенно при желании обзавестись новым жильем или автомобилем. Чтобы после подачи заявки на кредит не последовал неожиданный отказ, необходимо контролировать собственное кредитное досье, особое внимание уделяя такому показателю, как кредитный рейтинг.

Ни один заемщик не задается целью снизить персональную оценку. А вот как улучшить кредитный рейтинг знают не все. Поделимся рецептами, реально позволяющими восстановить финансовое реноме.

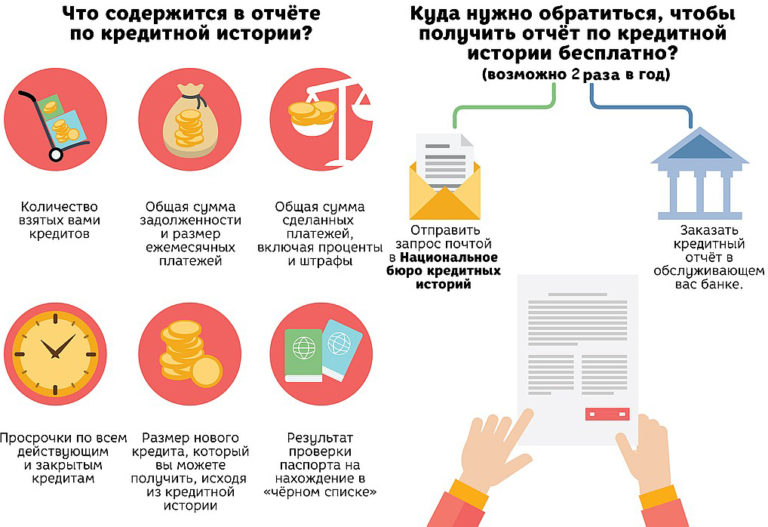

Совет о том, что “спасение утопающих — дело рук самих утопающих”, все еще актуален. В интересах заемщика — систематически отслеживать состояние кредитной истории, чтобы понимать актуальное значение оценочного балла. Тем более что сделать это несложно. Достаточно:

- Узнать в каком бюро кредитных историй хранится кредитная история, отправив бесплатный запрос в Центральный каталог кредитных историй.

- Отправить заявку в соответствующее БКИ, что можно сделать:

- бесплатно два раза в год;

- платно неограниченное количество раз.

- Получить кредитный отчет в печатном или электронном виде.

- Изучить рейтинговую оценку.

- Принять меры по ее улучшению.

Кредитная история, содержащая такой важный параметр, как кредитный рейтинг, формируется в специально созданных для этого процесса организациях — бюро кредитных историй. Информацию в БКИ передают любые финансово-кредитные организации, с которыми успешно или безуспешно взаимодействует заемщик.

Субъект кредитной истории имеет право получать по первому требованию актуальный отчет о состоянии своей кредитной истории. Содержащей:

- кредитный рейтинг и его характеристику;

- текущий платежный статус;

- информацию по активным и закрытым кредитам;

- факты просрочек;

- сведения о запросах кредитной истории;

- судебные решения.

Задача клиента — отправить заявку в бюро на предоставление кредитной истории. Сделать это можно различными способами:

- лично обратиться в отделение БКИ;

- написать письмо;

- отправить телеграмму.

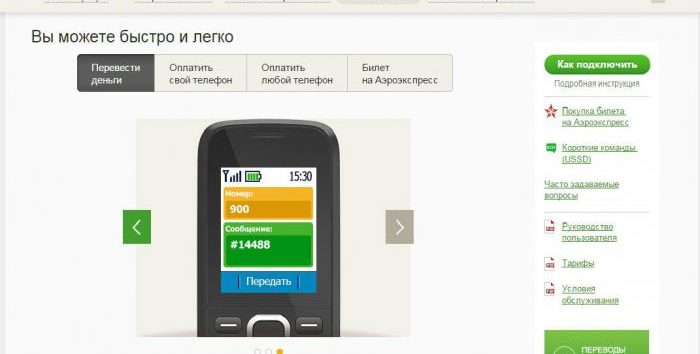

Клиенты Сбербанка могут в режиме онлайн отправить заявку в аффилированное БКИ и по истечении нескольких минут получить подробный отчет.

Важно понимать, что отправить запрос вправе только сам субъект КИ. Поэтому запросы, отправленные посредством почтовой связи, должны быть заверены: письма — нотариусом, телеграммы — оператором.

- Факторы, влияющие на кредитный рейтинг

- Проверка кредитного отчета в БКИ

- Своевременное погашение задолженностей

- Займ в МФО

- Кредитная карта

- Микрокредит в банке

- Товары в рассрочку

- Как можно быстро и бесплатно повысить кредитный рейтинг + советы

- Пять быстрых способов улучшить свой кредитный рейтинг

- Проверить отчет в БКИ

- Вовремя платить по действующему кредиту

- Взять займ в МФО

- Получить микрокредит в банке

- Оформить кредитную карту

- Советы по увеличению кредитного рейтинга

- Что означают цифры в рейтингах бюро

- На что влияет низкий кредитный рейтинг

- Объединённое Кредитное Бюро — ОКБ. Кредитный рейтинг Сбербанка

- Объединённое Кредитное Бюро — ОКБ. Кредитный рейтинг ОКБ

- Кредитное бюро «Эквифакс»

- Кредитное бюро «Русский Стандарт»

- Что означает кредитный рейтинг 4 в Сбербанке?

- Банк поставил оценку 4

- Как формируется оценка?

- Можно ли еще повысить оценку?

- Национальное Бюро Кредитных Историй (НБКИ)

- Объединённое Кредитное Бюро — ОКБ. Кредитный рейтинг Сбербанка.

- Рисковый индикатор

- Индикатор достоверности

- Код скоринга

- Количество баллов

- Как разобраться в кредитных отчетах

- Как просто получить кредитный рейтинг в Сбербанке: расшифровка и советы по улучшению

- Как формируется кредитный рейтинг в Сбербанке?

- Расшифровка цифр

- Как узнать кредитный рейтинг на сайте Сбербанка — инструкция

- Получение отчета через бюро ОКБ

- Вход через сайт Госуслуг

- Стоимость услуги для физических лиц

- Даст ли кредит Сбербанк, если рейтинг физ лица низкий

- Способы повысить рейтинг для Сбербанка

- 🔥 Видео

Факторы, влияющие на кредитный рейтинг

Кредитный рейтинг зависит прежде всего от показателей:

- Дисциплинированности и ответственности заемщика в плане исполнения, взятых на себя кредитных обязательств.

- Общего периода кредитования, то есть периода использования заемщиком банковских ссуд: чем период длительнее, тем степень доверия к клиенту выше.

- Частоты обращения за финансовой помощью. Если заемщик массово рассылает заявки, он создает себе имидж человека, постоянно нуждающегося в деньгах в связи с тем, что он не умеет жить по средствам.

- Размера текущей задолженности по отношению к уровню дохода. Закредитованность не позволит получить новый займ.

- Видов займов — финансовые группы чаще доверяют клиентам, которые оформляют разные банковские продукты.

Переписать или внести изменения в сформированное кредитное досье нельзя ни платно, ни бесплатно. Изменить кредитную историю в лучшую сторону, тем самым подняв значения рейтингового балла, можно путем внесения новых положительных записей, свидетельствующих о получении новых кредитных продуктов и ответственном отношении к погашению долга.

Перед тем, как увеличить кредитный рейтинг, стоит знать, что не следует спешить с закрытием долга. В данном случае важна каждая положительная запись.

Проверка кредитного отчета в БКИ

Чтобы разработать тактику улучшения собственного финансового реноме, нужно начинать с запроса, получения и изучения кредитной истории.

https://www.youtube.com/watch?v=SYICwoINFcw

Важно убедиться, что все записи соответствуют действительности.

Своевременное погашение задолженностей

Следите внимательно за сроками погашения задолженности. Старайтесь вносить ежемесячный платеж не в дату, указанную в графике, а за 2-3 дня предшествующие ей. Это позволит на своевременное погашение не повлиять форс-мажорным обстоятельствам: выходным дням, техническим неполадкам, отсутствию электричества.

Именно показатель платежей оказывает решающую роль при расчете кредитного рейтинга.

Займ в МФО

Оформление займа в МФО — реальный шаг для повышения кредитного рейтинга:

- одобрение займа позволит продемонстрировать финансовую активность;

- аккуратность в исполнении обязательств — дисциплинированность и надежность.

Закрытые вовремя новые кредитные договоры непременно повлияют на рост оценочного балла.

Кредитная карта

Как говорят эксперты, кредитные карты выдаются заемщикам, имеющим кредитный рейтинг, даже не нулевой, а уходящий в минус. Пользуясь кредитными средствами для безналичного расчета и вовремя пополняя баланс, можно реабилитироваться и претендовать на улучшенную оценку.

Микрокредит в банке

Имея низкий рейтинг, не стоит усугублять ситуацию и подавать заявку, заранее обреченную на неудачу. Начинать нужно с малого:

- рассчитать собственные финансовые возможности;

- подобрать оптимальную микрокредитную программу;

- оформить экспресс-займ, не предусматривающий изучения кредитной истории;

- погашать его своевременно.

Стоит понимать, что условия микрокредита не будут отличаться особой привлекательностью. Но для достижения поставленной цели иногда приходится преодолевать и не такие препятствия.

Товары в рассрочку

Разнообразьте кредитную историю покупкой в кредит. Ведь торговые сети позволяют приобрести товары в рассрочку, даже без каких-либо переплат.

Иногда весьма несущественная ссуда способна перестроить кредитный рейтинг.

Нередко платежеспособные заемщики, отличающиеся финансовой дисциплинированностью, удивляются тому, что их рейтинг в БКИ постоянно понижается. Причин этого может быть несколько:

- Изменились критерии оценки заемщика в бюро.

- В кредитную историю закралась ошибка.

- Имеются неучтенные заемщиком долги по налогам, штрафам, коммунальным платежам.

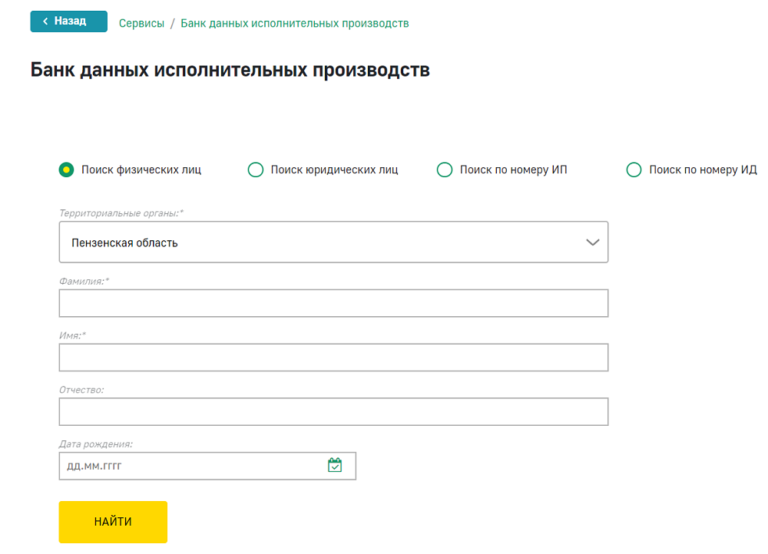

- Приставы возбудили исполнительное производство, и информация об этом попала в БКИ.

Если кредитный рейтинг постепенно стремится к “0”, не нужно долго задаваться вопросом: “Что делать?” — необходимо действовать:

- Запросить кредитную историю и тщательно изучить все пункты.

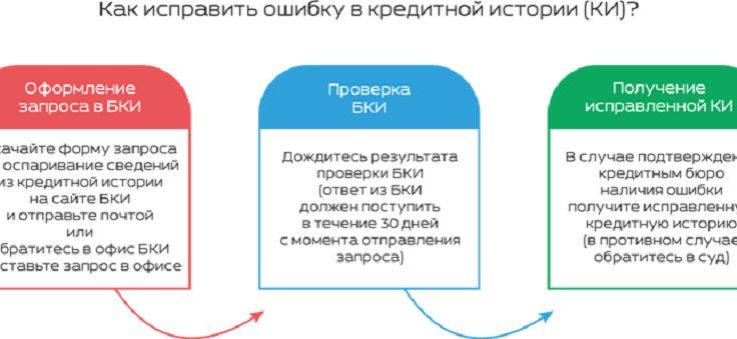

- При наличии ошибок, собрать доказательную базу и потребовать БКИ исправить их.

- При обнаружении несуществующего кредита, взятого на ваше имя, обращаться в полицию и суд.

- Проверить наличие неизвестной задолженности на сайтах ФНС и ФССП, и при наличии — погасить ее в режиме онлайн.

Стоит помнить, что копеечный неучтенный долг, может стать причиной понижения рейтинга и препятствием на пути получения необходимого кредита.

Видео:КРЕДИТНЫЙ РЕЙТИНГ. Как считают Персональный КРЕДИТНЫЙ РЕЙТИНГ и как его повысить?Скачать

Как можно быстро и бесплатно повысить кредитный рейтинг + советы

В статье рассмотрим, как поднять рейтинг своей кредитной истории. Узнаем, можно ли сделать это бесплатно, разберем какие программы предлагают банки и МФО, а также мы подготовили для вас советы по улучшению рейтинга.

Пять быстрых способов улучшить свой кредитный рейтинг

С плохой кредитной историей, а значит, и низким кредитным рейтингом, у вас могут возникнуть проблемы при получении займов. Маленький балл может стать причиной отказа в ипотеке на квартиру мечты. Испортить кредитный рейтинг очень легко, а вот чтобы поднять его значение, придется постараться.

Проверить отчет в БКИ

Согласно действующему законодательству каждый человек 1 раз в год может получить свою кредитную историю бесплатно. Для этого достаточно прийти в бюро кредитных историй с паспортом и заказать отчет. Если же вы уже обращались в этом году с таким запросом, то придется заплатить от 350 до 1000 рублей.

Также прочитайте: Как узнать свой кредитный рейтинг бесплатно и онлайн: порядок + отзывы

https://www.youtube.com/watch?v=nEFeCQHVY1o

После получения выписки по кредитам внимательно изучите ее и проверьте на наличие ошибок. Простые технические неточности, непогашенные займы или несуществующие кредиты могут существенно снизить ваш кредитный балл.

Если вы обнаружили ошибки, следует обратиться в бюро кредитных историй и подробно описать свою проблему. Специалисты БКИ в течение 30 дней проверят полученную информацию и внесут изменения.

Если же бюро не сможет самостоятельно разобраться в этой ситуации, например, в случае наличия незакрытых ссуд или просроченных платежей, то придется идти в банк.

В банке нужно попросить справку о наличии кредитов и отсутствии просрочек, заверить ее у нотариуса и отправить в БКИ.

Вовремя платить по действующему кредиту

Больше 30% вашего кредитного рейтинга определяется своевременностью ежемесячных платежей. Старайтесь не допускать просрочек и вносить деньги заранее. Специалисты советуют делать это за 3-5 дней до даты погашения.

Так, вы не будете считаться должником, если деньги поступят на счет с опозданием.

К тому же в последний день могут возникнуть непредвиденные обстоятельства, которые помешают внести платеж (не работает отделение банка, выключили свет, задержались на работе).

Взять займ в МФО

Вовремя выплаченные кредиты положительно сказываются на кредитном рейтинге. Однако на выплату кредита может потребоваться несколько месяцев. Если время не ждет, то можно улучшить кредитную историю через займ.

Вы можете брать мини-кредиты от 1000-2000 рублей на небольшое количество дней в различных микрофинансовых организациях, таких как «МигКредит», «Конга» и др.

Погасив один займ, обращайтесь за следующим, только не забывайте вовремя платить.

В организации «До зарплаты» получить займ можно круглосуточно и не посещая отделения. Достаточно заполнить заявку на сайте и указать данные своей карты.

Если вы боитесь оформлять кредиты онлайн, то постарайтесь найти МФО, которое есть в вашем городе. Так, отделения «Лига денег» можно найти во многих регионах нашей страны.

Не пугайтесь больших годовых процентов. Конечно, поначалу ставка звучит пугающе, но ведь вы не будете брать деньги на длительный срок. Вы можете закрыть займ уже через 5-7 дней. А в «MoneyMan» при первом займе даже не придется ничего переплачивать.

Получить микрокредит в банке

В небольших коммерческих банках получить кредит гораздо проще. Вы можете взять в рассрочку бытовую технику или мобильный телефон прямо в магазине. Альфа-Банк и Хоум Кредит обычно идут навстречу клиентам и одобряют выдачу займа на небольшой срок. Если же вы не планировали никакие покупки, то можете взять потребительский кредит наличными в отделении Восточного банка.

Многие банки не требуют справки о доходах, а для рассмотрения заявки потребуется только паспорт. В Тинькофф даже приходить не нужно, все можно оформить по телефону.

Если же получить одобрение на потребительский кредит не получается, то в Совкомбанке есть специальное предложение, которое так и называется «Улучшение кредитной истории».

Банк поможет исправить кредитную историю, и проходит такая программа в 3 этапа:

Этап 1. Вам оформляют кредит на 5-10 тысяч рублей под 33,3% годовых. Выдача денег при этом не осуществляется. Вся сумма уходит на покупку страховки, пластиковой карты и внесение положительной записи в вашу кредитную историю. Оплачивать эту услугу нужно равными небольшими платежами каждый месяц.

Этап 2. После успешного прохождения предыдущего этапа вам будет оформлена кредитная карта под этот же процент на 10-20 тыс. рублей. Ею можно расплачиваться в магазинах. Срок использования — 6 месяцев.

Этап 3. На этом этапе банк выдаст вам кредит на 30-60 тыс. рублей под 23,8-33,8% годовых на 1,5 года.

Оформить кредитную карту

Изучите условия в разных банках и обратитесь за получением кредитной карты с небольшим лимитом. Так, вы продемонстрируете банку, что умеете грамотно пользоваться различными финансовыми продуктами.

https://www.youtube.com/watch?v=IQCZla8q1SI

Каждая кредитка предусматривает льготный период, в течение которого не нужно платить проценты. В Альфа-Банке есть продукт «100 дней без %», а по кредитной карте Platinum Русского Стандарта беспроцентный период составляет 55 дней. Вам придется заплатить только за обслуживание, если оно предусмотрено договором.

Некоторые банки предлагают карты даже без годового обслуживания — Ренессанс Кредит, а также УБРиР по кредитке «120 дней без процентов». Вам потребуется только выбрать из всевозможных предложений оптимальный тарифный план и посетить отделение банка. Некоторые банки, например, Тинькофф, могут оформить выдачу кредита дистанционно и направить карту с курьером или по почте.

Советы по увеличению кредитного рейтинга

Увеличение кредитного рейтинга может затянуться на длительное время. В дальнейшем старайтесь прилагать максимум усилий, чтоб он держался на должном уровне. Для этого:

- Не становитесь поручителем у тех людей, в которых сомневаетесь. По возможности старайтесь уклониться от поручительства по сделке.

- Не соглашайтесь быть созаемщиком по ненужным вам кредитам.

- Погасите все просроченные задолженности и старайтесь вносить деньги вовремя.

- Раз в год проверяйте свою кредитную историю.

- Старайтесь не расходовать более 30% лимита по кредитной карте. Если вы привыкли тратить и возвращать такую сумму, то попросите у банка повысить ваш кредитный лимит.

Видео:Как поднять кредитный рейтинг? Исправление кредитной историиСкачать

Что означают цифры в рейтингах бюро

Кредитное бюро (Бюро кредитных историй, БКИ) — учреждение, в котором хранится информация о кредитной истории физических и/или юридических лиц, их кредитоспособности с целью её предоставления различным организациям (например, банкам) по запросу.

Кредитный рейтинг — мера кредитоспособности частного лица (кредитный скоринг). Кредитные рейтинги рассчитываются на основе прошлой и текущей финансовой истории, социально-демографических данных и даже на данных родственников и созаёмщиков.

На что влияет низкий кредитный рейтинг

Если у вас низкий скоринговый балл — вероятнее всего в кредитную историю закралась ошибка, или в прошлом вы подпортили ёё, оплачивая кредиты не вовремя.

Информация о ваших кредитах может находится в отчётах одного бюро, двух и более. Каждый банк выбирает сам в какое бюро передать информацию, лишь некоторые отправляют данные сразу в четыре. Бюро — независимые организации и не синхронизируют данные о кредитах между собой.

Каждое бюро рассчитывает рейтинг только по информацци, которая у него есть. Банки же собирают всю информацию воедино, добавляют туда личные данные о заёмщике (доход, работа, семейное положение, регион и так далее). Так банки считают свой собственный рейтинг, а точнее скоринг, на основе которого принимают решение о выдаче.

Поэтому для оценки шансов на кредит важно:

- Выяснить в каких бюро есть ваша кредитная история

- Заказать отчёты в этих бюро

- Объеденить их для сравнения

- Рассчитать общий рейтинг по всем отчётам

При рассмотрении заявки, кредитной организации важна не только дисциплина заёмщика, но и платежеспособность, поэтому банк скорее всего не выдаст кредит:

- если у вас хорошая история, но в данный момент времени вы официально не трудоустроены и не имеете подтвержденного заработка;

- если у вас хорошая платежеспособность и отличная кредитная история, но у вас уже слишком много кредитных обязательств (месячный платёж превышает 50% от дохода);

- если вы уже должны другому банку и не погашаете свой долг.

Чтобы проверить кредитную историю и оценить реальные шансы на кредит нужно получить и проанализировать кредитные отчёты. Минимум нужен один отчёт. Для полной оценки рекомендуется отчёты всех четырёх бюро.

Кредитная история хранится в бюро кредитных историй. В России четыре бюро, в которых банки проверяют кредитную историю перед выдачей кредита. Банки сопоставляют воедино данные их этих бюро, добавляют информацию о вашем доходе, возрасте, регионе, работе, семейном положении и принимают решение.

https://www.youtube.com/watch?v=gKQx5nk1kT4

Чтобы проверить кредитную историю и оценить шансы на кредит нужно получить и проанализировать кредитные отчёты. Минимум нужен один отчёт. Для полной оценки рекомендуется отчёты всех четырёх бюро.

У ВАС ЕСТЬ ОФИЦИАЛЬНЫЙ КРЕДИТНЫЙ ОТЧЁТ БЮРО КРЕДИТНЫХ ИСТОРИЙ НБКИ, ОКБ (СБЕРБАНК), КБРС ИЛИ ЭКВИФАКС?

Загрузите отчёт любого или всех этих бюро и получите оценку вашей кредитной истории от сервиса «ПРОГРЕССКАРД™».

Вы узнаете:

- Ваш настоящий кредитный рейтинг

- Сводку и сравнение всех загруженных отчётов

- Способы оптимизации платежей по текущим кредитам

- Список возможных ошибок в кредитной истории

- Причины отказа в кредитах

- Рекомендации по улучшению кредитного балла

- Актуальные предложения банков, доступные в Вашей ситуации

Загружайте только отчёты кредитных бюро НКБИ, Эквифакс, КБРС и ОКБ (Сбербанк).

В случае отказа системы в загрузке отчёта — пришлите нам его на почту, чтобы мы исправили ошибку.

Кредитную историю можно заказать два раза в год бесплатно во всех бюро кредитных историй. Переходите по кнопке ниже для получения инструкции по проверке кредитной истории в четырёх бюро кредитных историй.

Получить кредитную историю

Крупнейшее бюро кредитных историй в Российской Федерации. Создано в марте 2005 года по инициативе Ассоциации российских банков (АРБ) и работает на основании федерального закона №218-ФЗ «О кредитных историях».

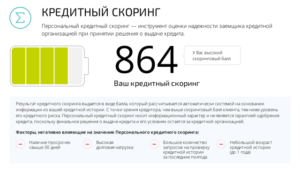

Кредитный рейтинг (скоринг) в НБКИ рассчитывается на основании данных о кредитах и займах. Его еще называют кредитный рейтинг FICO® (Файко).

Максимальный балл бюро «850», а минимальный «250». По словам сотрудников бюро, средний балл для получения небольшого потребительского кредита 600-650.

НБКИ — единственное бюро кредитных историй, которое не включает в кредитный отчёт информацию о кредитном рейтинге. Бюро предоставляет эту информацию в отдельном одностраничном отчёте, причем за деньги.

При получении отчета о кредитном рейтинге из бюро, Вы увидите оценку кредитной истории от 250 до 850 баллов, а также описание четырёх факторов, которые влияют на скоринговый балл.

К сожалению, эти описания не всегда отражают действительную ситуацию и не дают понимание, что делать если в кредите отказали.

Чтобы разобраться в причинах отказа — нужно проводить всестороннюю оценку заёмщика.

Отчёт из кредитной истории два раза в год можно получить бесплатно, обратившись напрямую в бюро. Он не будет содержать расчет рейтинга. Бюро и агенты продают рейтинг отдельно. Цена порядка 300-400 рублей. Для получения кредитной отчёта онлайн потребуется подтвержденная учётная запись на портале Госуслуги.

- 690 – 850 баллов – Это отличная оценка кредитной истории. Имея такой балл – вы сами можете выбирать банк. Ищите самые выгодные условия по кредиту, требуйте пониженную ставку.

- 650 – 690 баллов – Стандартный балл и общие условия кредитования.

- 600 – 650 баллов – Удовлетворительная оценка кредитной истории. Кредит возможен, но условия будет диктовать банк. Возможно снижение запрашиваемой одобренной суммы и повышенный процент по кредиту.

- 500 – 600 баллов – Оценка ниже среднего. Доступен только кредит по завышенной ставке, и определенной категории (товарный, обеспеченный) и только на небольшой срок. Высокая вероятность отказа.

- 300 – 500 баллов – Очень плохая оценка кредитной истории. В банках будет отказ с высокой долей вероятности, доступны только микрозаймы в МФО, ломбардах и т.д.

Бесплатный отчёт НБКИ

Объединённое Кредитное Бюро — ОКБ. Кредитный рейтинг Сбербанка

Объединённое кредитное бюро — второе по величине из тройки крупнейших бюро кредитных историй России.

В базе данных этого бюро 143,9 миллиона кредитных историй. Эксклюзивный партнер ОКБ — Сбербанк России. Если вы брали кредит в самом крупном банке страны, значит, ваши данные будут именно этом бюро. Но если вы допустите просрочку, то Сбербанк отправит данные об этом сразу во все три бюро.

https://www.youtube.com/watch?v=5EBt3FdXQSk

Бюро учреждено в 2004 году под названием «Экспириан-Интерфакс» американской компанией Experian и группой компаний «Интерфакс».

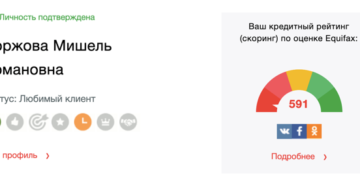

Кредитный рейтинг (скоринг) в ОКБ рассчитывается на основании данных о кредитах и займах, максимальный балл бюро «5», а минимальный «1». Ниже представлены параметры, которые влияют на кредитный балл.

Кредитный рейтинг Сбербанка (ОКБ) состоит из четырех составляющих: код скоринга, количество баллов, рисковый индикатор и индикатор достоверности.

Каждый из этих параметров оценивает различные характеристики заёмщика:

Рисковый индикатор

Число от 1 до 5, определяющее степень благонадежности заёмщика по его социальным-демографическим составляющим: пол, возраст, регион проживания, профессия, образование, семейоное положение.

- рисковый индикатор 1 – самая низкая надежность заемщика (отдаленные регионы, возраст до 21 или свыше 70 лет, отсутствие образования)

- рисковый индикатор 2 – низкая надежность заемщика (неблагоприятные регионы, возраст до 25 или свыше 65 лет, отсутствие средне-специального образования)

- рисковый индикатор 3 – средняя надежность заемщика (среднестатистические показатели возраста, образования, любой регион)

- рисковый индикатор 4 – хорошая степень надежности заемщика (возраста около 30-40 лет, профессиональное или высшее образования, благополучный регион, наличие брака (семьи))

- рисковый индикатор 5 – высокая степень надежности заемщика (средний возраст, высокий доход, федеральные округа, одно и более высших образования, наличие брака (семьи, детей)

Индикатор достоверности

Индикатор достоверности – означает наличие информации о заемщике в бюро кредитных историй. При наличии информации о хотя бы одном кредите в базе данных бюро индикатор достоверности равен 1, при отсутствии каких-либо данных — например, в случае с новым заемщиком, впервые обратившимся за кредитом — индикатор достоверности равен 0.

Код скоринга

Чаще всего в отчете ОКБ можно встретить надпись код скоринга 7. Эта цифра к сожалению для Вас как для заемщика ничего не значит. Но банки и аналитики увидя это число, узнают по какой модели оценки проводился скоринг клиента и смогут сделать какие-то выводы.

Количество баллов

- количество баллов выше 961 – отличная кредитная история, не было просрочек, было много кредитов (одобрение всех видов кредитов)

- количество баллов от 801 до 960 – хорошая кредитная история (хорошая одобряемость кредитов и займов)

- количество баллов ниже от 721 до 800 – средняя оценка кредитная история (в крупных кредитах будет отказ, займ получить возможно)

- количество баллов ниже от 641 до 720 – плохая кредитная история (в кредитах будет отказ, возможность получить займ в МФО, ломбарде)

- количество баллов ниже 560 – очень плохая кредитная история, безнадежный долг, банкротство (во всех кредитах и займах будет отказ)

«Сбербанковскую» версию кредитного отчёта и кредитного рейтинга ОКБ можно получить на сайте Сбербанка через личный кабинет или при обращении лично в отделение.

Объединённое Кредитное Бюро — ОКБ. Кредитный рейтинг ОКБ

Не смотря на то, что мы говорим об одном и том же БКИ, версии отчётов полученных в Сбербанке, отличаются от отчётов, полученных напрямую в бюро. В отчёте Сбербанка Вы не нейдете персональных данных, а также кредитный рейтинг Сбербанка включает ряд параметров, которые отсутствуют в оригинальном документе. О них мы писали выше.

Шкала рейтинга идентична Сбербанковской, но нет рисковых индикаторов, зато есть факторы, негативно влияющие на значение Персонального кредитного скоринга:

- Наличие просрочек свыше 30 дней

- Высокая долговая нагрузка

- Большое количество запросов на проверку кредитной истории за последние полгода

- Небольшой возраст кредитной истории (до 1 года)

Из этого мы можем сделать выод, что для роста кредитного скоринга необходимо, чтобы не было длительных просрочек (или вообще их не было), не было большой кредитной нагрузки, не было частых обращений за кредитами и возраст истории должен быть не менее года.

https://www.youtube.com/watch?v=fz5MiA4fckc

Заказать кредитный отчёт с кредитным рейтингом ОКБ онлайн можно бесплатно дважды в год. Как всегда, понадобится учётная запись на Госуслугах.

Бесплатный отчёт ОКБ

Кредитное бюро «Эквифакс»

«Эквифакс» входит в четверку крупнейших бюро страны. Организованное в 1899 году в США, имеет статус международного кредитного бюро, поскольку общая база БКИ включает данные бюро кредитных историй из 19 стран мира.

«Эквифакс» является членом Ассоциации региональных банков России (АСРОС), а также Российской ассоциации электронных коммуникаций (РАЭК)

Кредитный рейтинг (скоринг) в «Эквифакс» рассчитывается на основании данных о кредитах и займах, максимальный балл бюро «999», а минимальный «1», где оценка строится так:

- 1-596 — очень плохая кредитная история, кредит получить невозможно

- 596-665 — плохая кредитная история, можно средняя вероятность одобрения займов, отказ в банках

- 665-895 — удовлетворительная оценка, вероятность одобрения займа в МФО высока, в кредите вероятнее всего будет отказ

- 895-950 — хорошая кредитная история, возможность получения кредитов в банках

- 950-999 -отличная кредитная история, возможность получения крупных кредитов наличными и ипотеки.

В «Эквифакс» получить кредитный рейтинг возможно вместе с кредитным отчетом два раза в год бесплатно on-line на сайте бюро (при условии прохождение тестирования или авторизации на портале Госуслуги)

Бесплатный отчёт Эквифакс

Кредитное бюро «Русский Стандарт»

ООО «Кредитное бюро Русский Стандарт» — дочернее предприятие АО «Банка Русский Стандарт» — один из лидеров российского рынка кредитных историй. В Бюро хранится более 140 миллионов записей о кредитных историях и о запросах.

Бюро осуществляет деятельность в соответствии с требованиями ФЗ №218 «О кредитных историях» и действующими национальными и международными стандартами в области защиты информации.

Объем эксклюзивных данных АО «Банка Русский Стандарт» составляет свыше 35 миллионов кредитных историй субъектов — заемщиков.

Кредитный отчет КБРС можно получить

- В личном кабинете Бюро

- Обратиться в клиентский офис Бюро Москва, Семеновская площадь, дом 7, корпус 1

- У агентов Бюро, в том числе на нашем сайте

- В приложении Кредитная история в КБРС для Android и Apple

Бюро Русский Стандарт предоставляет отдельный сервис «Кредитный скоринг» в личном кабинете бюро. При заказе полного кредитного отчёта, скоринг также будет предоставлен вместе с ним.

Скоринг позволяет быстро оценить свои шансы на получение кредита без детального анализа кредитной истории, выбрать тип кредитной организации (банк, МФО/КПК), а также получить рекомендации по его улучшению.

Бесплатный отчёт КБРС

Видео:Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

Что означает кредитный рейтинг 4 в Сбербанке?

Для тех, кто занимает у банков регулярно, да и для тех, кто приходит за кредитами крайне редко имеет значение кредитный рейтинг.

Ведь именно на его основе банки принимают решения выдать или не выдать заем конкретному лицу, и на каких условиях. Сегодня нас заинтересовала ситуация, когда заемщику присваивается кредитный рейтинг 4 в Сбербанке.

Что это означает, почему поставили именно четверку и можно ли эту оценку как-то повысить? На все эти вопросы мы постараемся обстоятельно ответить.

Банк поставил оценку 4

Узнав, что Сбербанк присвоил ему кредитный рейтинг 4, заемщик продолжает оставаться в недоумении, ведь подробной расшифровки ему так и не предоставили. Что означает эта оценка, на какой кредит стоит рассчитывать при такой оценке и на каких условиях? А может эта оценка вообще слабо влияет на принятие решения о выдаче кредита? Давайте разбираться.

https://www.youtube.com/watch?v=ImwLJ3na1pg

Начнем с того, что Сбербанк присваивает кредитные рейтинги своим заемщикам используя пятибалльную шкалу, оценка 4 означает, что заемщик находится на хорошем счету и организация готова выдать ему крупный кредит, в том числе и ипотечный. Теперь конкретнее. Какие кредиты Сбербанк готов выдать заемщикам с четверочным кредитным рейтингом?

- Кредит без обеспечения. Может быть выдана сумма до 1500 000 рублей (зависит от дохода) под ставку 12,9 – 13,5% годовых, сроком до 60 месяцев.

- Кредит при наличии поручителей. Сумма до 3000 000 рублей, ставка 12,9 – 14% годовых, срок до 60 месяцев.

Максимальна сумма к выдаче, в рамках данного кредитного пакета, составляет 5000 000 рублей.

- Ипотека на покупку квартиры в строящемся доме. Сумма до 7 млн. рублей, ставка от 7,4% первый взнос от 15% на 25-30 лет.

- Ипотека на покупку квартиры в старом фонде. Сумма до 5 млн. рублей, ставка от 8,6% первый взнос минимум 15% на 25-30 лет.

- Ипотека на строительство частного дома. Сумма до 5 млн. рублей, ставка от 10%, минимум 25% на 25-30 лет.

Перечислять можно долго, ибо все потребительские и ипотечные кредиты, которые сегодня выдает Сбербанк, доступны лицам с кредитным рейтингом 4.

Есть некоторые ограничения по сумме, а иногда по минимальной процентной ставке, в остальном условия самые благоприятные.

Также таким заемщикам доступны премиальные кредитные карты на лучших условиях с максимальным кредитным лимитом. Стоит обратить внимание.

Как формируется оценка?

Что это значит: кредитный рейтинг 4? Об этом в общих чертах мы поговорили, но как-то хочется больше информации. Ведь рейтинг имеет свойство понижаться и повышаться, совсем бы не хотелось на момент подачи заявки потерять один балл. А для того чтобы его не потерять или наоборот добавить, нужно понимать откуда эти баллы берутся, что формирует рейтинговую оценку. Давайте посмотрим.

- Кредитная история заемщика. Это фундаментальный показатель, на который работники банка обращают пристальное внимание. Если кредитная история плохая или даже не очень хорошая у заемщика мало шансов получить даже 3 балла не то что 4. Также четверка не присваивается тем заемщикам, которые берут кредит впервые.

- Количество и состав текущих задолженностей перед банками и МФО, размер дохода. Эти показатели оцениваются в обязательном порядке, поскольку прежде чем дать кредит нужно соотнести размер дохода с долговой нагрузкой. Если долговая нагрузка слишком велика, поступает отказ в выдаче кредита.

- Рабочий стаж и правовой статус организации, в которой работает заемщик. Кредитный рейтинг будет выше у работников, которые долгое время работают на одном месте. Они получают стабильную зарплату, которую скорее всего не потеряют. Например, государственные служащие, работники компаний-гигантов типа РЖД, Газпром, Роснефть и т.д. Существует даже некий список «надежных» организаций, работники которых могут рассчитывать на особые условия кредитования.

- Частота приобретаемых кредитов. Если заемщик обращается за небольшими кредитами чаще 1 раза в год, это портит его кредитный рейтинг, но если он обращается 2-3 раза в течение 5 лет, это хорошо.

- Частое досрочное погашение кредитов. Стоит заемщику досрочно погасить два, а то и три кредита, он теряет баллы кредитного рейтинга. На позицию ниже он от этого вряд-ли съедет, но приятного мало.

Банки не любят терять прибыль, поэтому они так реагируют на лиц, которые заботясь о семейном бюджете, гасят кредиты досрочно.

Можно ли еще повысить оценку?

Оценка 4 это очень хороший рейтинг, повысить оценку до 5 довольно сложно, но все-таки можно. Что для этого нужно? Прежде всего, нужно погасить кредиты, которые на вас висят. Долговое бремя у вас и так невелико, но нужно чтобы его не было совсем. В период после полного погашения кредитов, примерно 3 месяца, у вас будет по этому показателю самый высокий балл.

Далее нужно немного подтянуть свой доход, возможно за счет дополнительных заработков. Для кредитного рейтинга 5 у заемщика должен быть доход минимум в 2,5 раза больше среднего заработка по региону. Не нужно гасить досрочно более 1 кредита в 5 лет. Нужно получать зарплату или пенсию на счет в Сбербанке.

Нужно работать в организации, которая находится в списке «надежных». Мы сами не видели целиком этого списка, но можем сказать точно, что в нем нет ни одного малого или среднего предприятия. В нем в основном крупные или гигантские коммерческие организации и бюджетные учреждения с высокими заработными платами.

Если вам удастся «подтянуться» по вышеуказанным спискам, вам присвоят кредитный рейтинг 5. Вы сможете претендовать на максимально возможные суммы кредитов под самый низкий процент. Но вот понадобятся ли вам после этого кредиты, это уже вопрос за рамками нашего обсуждения.

Итак, заемщикам, которым Сбербанк присвоил кредитный рейтинг 4 беспокоиться совершенно не о чем, более того это повод порадоваться, ведь они вошли «в круг доверия» самой крупной кредитной организации страны. Это означает, что Сбербанк может выдать им деньги на практически самых лояльных условиях. Главное потом этот показатель невзначай не испортить просрочкой платежа.

Национальное Бюро Кредитных Историй (НБКИ)

Крупнейшее бюро кредитных историй в РФ.

https://www.youtube.com/watch?v=uwV4ePRpamM

Кредитный рейтинг в НБКИ рассчитывается на основании данных о кредитах и займах. Максимальный балл бюро «850», а минимальный «250». Средний балл для получения небольшого потребительского кредита 600-650.

При получении отчета о кредитном рейтинге из бюро, Вы увидите балльную оценку (от 250 до 850) кредитной истории, а также описание четырех факторов, которые влияют на скоринговый балл.

К сожалению, эти описания не всегда отражают действительную ситуацию и дают понимание, что делать если в кредите отказали. Чтобы разобраться в причинах отказа — нужно проводить всестороннюю оценку заемщика.

Отчет из кредитной истории один раз в год можно получить бесплатно, обратившись напрямую в бюро в Москве. Но он не будет содержать рейтинга. Для получения кредитного отчета не уходя из дома- воспользуйтесь сервисом

кредитная история онлайн.

- 690 – 850 баллов – Это отличная оценка кредитной истории. Имея такой балл – вы сами можете выбирать банк. Ищите самые выгодные условия по кредиту, требуйте пониженную ставку.

- 650 – 690 баллов – Стандартный балл и общие условия кредитования.

- 600 – 650 баллов – Удовлетворительная оценка кредитной истории. Кредит возможен, но условия будет диктовать банк. Возможно снижение запрашиваемой одобренной суммы и повышенный процент по кредиту.

- 500 – 600 баллов – Оценка ниже среднего. Доступен только кредит по завышенной ставке, и определенной категории (товарный, обеспеченный) и только на небольшой срок. Высокая вероятность отказа.

- 300 – 500 баллов – Очень плохая оценка кредитной истории. В банках будет отказ с высокой долей вероятности, доступны только микрозаймы в МФО, ломбардах и т.д.

Объединённое Кредитное Бюро — ОКБ. Кредитный рейтинг Сбербанка.

Объединенное кредитное бюро — второе по величине из тройки крупнейших бюро кредитных историй России.

Кредитный рейтинг (скоринг) в ОКБ рассчитывается на основании данных о кредитах и займах, максимальный балл бюро «5», а минимальный «1». Ниже представлены параметры, которые влияют на кредитный балл.

Кредитный рейтинг Сбербанка (ОКБ) состоит из четырех составляющих: код скоринга, количество баллов, рисковый индикатор и индикатор достоверности.

Каждый из этих параметров оценивает различные характеристики заемщика:

Рисковый индикатор

Число от 1 до 5, определяющее степень благонадежности заемщика по его социальным-демографическим составляющим: пол, возраст, регион проживания, профессия, образование, семейоное положение.

- рисковый индикатор 1 – самая низкая надежность заемщика (отдаленные регионы, возраст до 21 или свыше 70 лет, отсутствие образования)

- рисковый индикатор 2 – низкая надежность заемщика (неблагоприятные регионы, возраст до 25 или свыше 65 лет, отсутствие средне-специального образования)

- рисковый индикатор 3 – средняя надежность заемщика (среднестатистические показатели возраста, образования, любой регион)

- рисковый индикатор 4 – хорошая степень надежности заемщика (возраста около 30-40 лет, профессиональное или высшее образования, благополучный регион, наличие брака (семьи))

- рисковый индикатор 5 – высокая степень надежности заемщика (средний возраст, высокий доход, федеральные округа, одно и более высших образования, наличие брака (семьи, детей)

Индикатор достоверности

Индикатор достоверности – означает наличие информации о заемщике в бюро кредитных историй. При наличии информации о хотя бы одном кредите в базе данных бюро индикатор достоверности равен 1, при отсутствии каких-либо данных — например, в случае с новым заемщиком, впервые обратившимся за кредитом — индикатор достоверности равен 0.

Код скоринга

Чаще всего в отчете ОКБ можно встретить надпись код скоринга 7. Эта цифра к сожалению для Вас как для заемщика ничего не значит. Но банки и аналитики увидя это число, узнают по какой модели оценки проводился скоринг клиента и смогут сделать какие-то выводы.

Количество баллов

- количество баллов выше 961 – отличная кредитная история, не было просрочек, было много кредитов (одобрение всех видов кредитов)

- количество баллов от 801 до 960 – хорошая кредитная история (хорошая одобряемость кредитов и займов)

- количество баллов ниже от 721 до 800 – средняя оценка кредитная история (в крупных кредитах будет отказ, займ получить возможно)

- количество баллов ниже от 641 до 720 – плохая кредитная история (в кредитах будет отказ, возможность получить займ в МФО, ломбарде)

- количество баллов ниже 560 – очень плохая кредитная история, безнадежный долг, банкротство (во всех кредитах и займах будет отказ)

В ОКБ получить кредитный рейтинг можно только платно, при обращении за отчетом на сайте Сбербанка через личный кабинет или при обращении лично в отделение.

Как разобраться в кредитных отчетах

У Вас есть официальный кредитный отчёт бюро кредитных историй НБКИ, ОКБ (Сбербанк), Эквифакс и Вы хотите разобраться в них?

Загрузите от отчёт любого из этих бюро и получите бесплатную оценку вашей кредитной истории от сервиса «ПРОГРЕССКАРД™».

Вы получите:

- Ваш кредитный рейтинг

- Способы оптимизации платежей по текущим кредитам

- Список возможных ошибок в кредитной истории

- Причины отказа в кредитах

- Рекомендации по улучшению кредитного балла и истории

- Актуальные предложения банков, доступные в Вашей ситуации

Загрузить можно отчёты кредитных бюро НБКИ, Эквифакс и ОКБ.

Ссылка на загрузку и проверку отчета

Видео:Как рассчитать свой кредитный потенциал в СбербанкеСкачать

Как просто получить кредитный рейтинг в Сбербанке: расшифровка и советы по улучшению

Сбербанк предоставляет возможность своим клиентам заказать на сайте кредитную историю и узнать кредитный рейтинг. О том, как формируется скоринг балл, как можно на него влиять и как правильно читать отчет — в статье.

Как формируется кредитный рейтинг в Сбербанке?

Он складывается из следующих показателей:

- показатели просрочек за весь период кредитной истории — 25%;

- особенности финансового поведения гражданина — 23%;

- самая последняя просрочка либо недавняя — 18%;

- запросы в БКИ: вид кредита, количество заявок, даты — 16%;

- статистика изменения финансовой нагрузки — 14%;

- насколько исправно в 1-е месяцы заемщик обслуживает займы — 4%.

напрямую влияет на отказ или одобрение в ссуде. Чем выше кредитный рейтинг, тем лучше условия предложит Сбербанк: ниже процентную ставку, более длительный срок кредитования, крупный размер ссуды, какие-либо льготы.

Важно! Банки направляют сведения в БКИ в срок, не позже 5 р/д со дня поступления платежа и других операций.

https://www.youtube.com/watch?v=jkQnZrmToPc

Кредитный рейтинг сегодня оказывает влияние даже на принятие на работу. Работодатель вправе узнать КИ соискателя с его письменного согласия.

Поэтому для хороших условий по займам и повышения шансов получить высокооплачиваемое рабочее место нужно тщательно следить за кредитным рейтингом. Есть несколько методов, которые позволяют влиять на КИ, исправлять ее, повышать скоринговый балл. Подробнее об этом в разделе «способы повысить рейтинг для Сбербанка».

Расшифровка цифр

Применяется пятибалльная система, по которой единица является самой низкой оценкой, а пятерка — наивысшим баллом.

Расшифровка цифр:

- 5 — наилучший показатель. Можно получить самый низкий процент по кредиту, крупную сумму и на долгий срок.

- 4 — очень хорошая кредитная история. Выгодные условия все еще могут быть предоставлены банком

- 3 — средний показатель. Заемщик получит стандартные условия либо чуть хуже. Может потребоваться привлечение к сделке платежеспособного поручителя, предоставление залог для снижения рисков Сбербанка

- 2 — плохая кредитная история. Шансы на одобрение кредита очень низкие. Нужно обязательно оформить страховку в случае потери трудоспособности, невыплаты долга, на жизнь и здоровье. Предоставить залог и поручителя одновременно.

- 1 — худшая кредитная история. Вероятность отказа близка к 100%. Необходимо срочно заняться исправлением отчета. Погасить долги, закрыть просрочки.

При оценке 1 и 2 необходимо исправлять кредитный рейтинг и подавать заявку на ссуду не менее чем через 60 дней после отказа. Но с таким баллом может быть недостаточно данного срока для увеличения рейтинга.

Как узнать кредитный рейтинг на сайте Сбербанка — инструкция

Чтобы заказать кредитный отчет, нужно зайти на официальном сайте в личный кабинет пользователя, затем перейти в раздел кредитных историй. Где искать раздел на сайте:

При втором или третьем заказе нужно нажать кнопку обновления КИ. При первичном заказе нужно выбрать «Получить кредитную историю», продемонстрировано скриншоте:

Прогрузится форма с реквизитами кредитора. В раскладке «счет списания» нужно выбрать карту, с которой будет произведена оплата за кредитный отчет (580 рублей):

Пользователю останется подтвердить запрос. На этом этапе можно отменить заявку, если понадобится. Для этого нужно просто перейти по ссылке отмены.

Для подтверждения запроса сервис предоставит договор об оказании услуг. Соглашение можно открыть отдельной вкладкой и ознакомиться подробнее. При согласии со всеми пунктами договора пользователю нужно пролистать вниз и нажать галочку о согласии.

Теперь на мобильный телефон клиента банка придет сообщение с паролем. Его надо ввести на обновившейся странице сайта.

Справка формируется автоматически. Нужно оставаться на сайте и ждать появления отчета. Вот как он будет выглядеть:

В примере скоринг-балл составляет 4 единицы, что означает неплохой уровень — можно рассчитывать на ссуду. Справа можно нажать по ссылке и скачать документ на рабочий стол.

Вот пример выписки с испорченным низким баллом:

Получение отчета через бюро ОКБ

У заемщиков есть несколько вариантов получения отчета:

- Прийти в офис лично.

- Отправить телеграмму.

- Почтовым отправлением.

- На сайте бюро.

Личное посещение осложнено тем, что головной офис компании находится в Москве, а представительств в регионах нет. Поэтому этот способ удобен только тем, кто находится в Москве.

При обращении нужно обязательно иметь при себе паспорт. Выписку дают в день обращения.

При отправлении запроса телеграммой обязательно нужно заверить ее у почтового оператора, поставить свою подпись под заявлением.

Важно! При запросе не на себя, а на родственника или другого человека, нужна доверенность от него о согласии предоставить личные сведения другому лицу.

Письмо следует отправлять не с объявленной ценностью, а обычное. Оно идет быстрее.

В заявлении указывается: ФИО, адрес получения (электронный или почтовый), паспортные данные (серия, номер, когда и кем выдан, код подразделения).

Вход через сайт Госуслуг

При получении онлайн выписки с кредитным рейтингом обязательным условием идет наличие аккаунта на Госуслугах. Аккаунт должен быть верифицированным и иметь доступ ко всем услугам сервиса. Клиенты Сбербанка могут подтвердить личность, авторизовавшись через Сбербанк ID. Это логин и пароль от личного кабинета на сайте Сбербанка.

https://www.youtube.com/watch?v=vn6kGMHlnCg

Заказ выписки на сайте очень прост. Нужно зайти на официальный сайт ОКБ, выбрать получение КИ. Затем появится страница, где пользователь выбирает способ авторизации — через Сбербанк или Госуслуги.

После подтверждения личности нужно зайти в личный кабинет на ОКБ. В ЛК будет отражаться количество бесплатных отчетов. Для заказа нужно только нажать кнопку «получить отчет».

Стоимость услуги для физических лиц

Цена запроса составляет на данный момент 580 рублей. Этот прайс действует при заказе кредитного рейтинга в Сбербанке.

Банк не предоставляет выписку бесплатно. Он сотрудничает с ОКБ, и выступает посредником между клиентом и бюро кредитных историй.

Хотя по закону дважды в год любой гражданин имеет право заказать выписку с кредитным рейтингом бесплатно. Один раз на бумажном носителе и до двух раз в электронном виде.

Если обращаться в ОКБ первые два раза, бюро предоставит бесплатный отчет с кредитным рейтингом. За последующие запросы нужно заплатить.

При третьем и последующем запросе стоимость проверки составит 390 рублей за одну выписку. В личном кабинете пользователю отражается количество оставшихся бесплатных отчетов.

Кроме заказа обычного отчета заемщик может оформить подписку на год, чтобы подробнее отслеживать изменение кредитного рейтинга. Доступ на год стоит 790 рублей в год, в него войдет:

- скоринговый балл;

- уведомления обо всех изменениях;

- лента оповещений.

Дешевле, чем в Сбербанке и в ОКБ можно заказать выписку с кредитным рейтингом на сайте service-ki.com. Стоимость услуги составит 340 рублей. В отличие от не очень объемной выписки от Сбербанка и чуть более подробной выписки на ОКБ в отчет войдет огромное количество полезной информации для заемщика.

Вот лишь некоторые пункты:

- Кредитный рейтинг.

- Факторы, оказавшие влияние на формирование кредитного рейтинга.

- Причины отказов банков.

- Как можно повлиять на скоринговый балл — советы заемщику, учитывая его индивидуальную ситуацию.

- Статистка по кредитам и микрозаймам.

- Информация о просроченных платежах, открытых долгах.

Можно узнать статус паспорта — находится он в розыске или в черном списке, утерян или украден. Информация в отчете позволяет увидеть кредитоспособность «глазами» банков.

Получить выписку гораздо проще, чем при запросе в бюро. Не требуется регистрация, подтверждение личности. Нужно указать паспортные данные в специальной форме-заявке, написать адрес почтового ящика для получения выписки, вписать ФИО.

Отчет формируется в течение часа и поступает на почту не позднее указанного срока. Паспортные данные можно не заполнять в заявке, а уточнить их позже, поставив галочку напротив звонка менеджера. Сотрудник позвонит и подтвердит данные заемщика.

Даст ли кредит Сбербанк, если рейтинг физ лица низкий

В интернете часто упоминается, что Сбербанк входит в пул банков, который выдает ссуды даже людям с низким доходом, тем, у кого кредитная история испорчена. Так ли это на самом деле?

Если у человека есть незначительные просрочки, 1-2 просроченных платежа сроком менее 30 дней давностью более полугода, то тогда Сбербанк сможет одобрить кредитную карту. Рассчитывать на получение ссуды не стоит.

Если же кредитная история испорчена серьезнее, то банк точно откажет. В этом случае рассчитывать можно только на микрофинансовые учреждения, кредитные кооперативы либо банки, которые более лояльно относятся к заемщикам. К ним можно отнести Тинькофф, Ренессанс, Росбанк, Восточный, Совкомбанк.

Если планируется получить ссуду, и есть подозрения на испорченный рейтинг, лучше поступить следующим образом. Сначала запросить выписку КИ. Затем сразу подавать заявки в альтернативные банки с низкими требованиями к заемщикам, если рейтинг низкий. Не нужно подавать анкету на рассмотрение в Сбербанк. Он откажет, и отказ еще больше снизит рейтинг и шансы получить займ.

Способы повысить рейтинг для Сбербанка

Есть различные методы воздействия на кредитный рейтинг. Вот какие стоит использовать при намерении в дальнейшем получить одобрение от Сбербанка:

- Рефинансирование.

- Реструктуризация.

- Оформить кредитную карту Сбербанка с беспроцентным периодом.

- При необходимости получить крупный кредит — ипотеку или автокредит, сначала можно взять небольшую потребительскую ссуду до 100 тыс. р.

- Исправить ошибки банков в кредитной истории.

- Проверить все задолженности перед государственными структурами (ГАИ, коммунальными службами) и сотовыми операторами. Оплатить при наличии долгов.

При нулевой кредитной истории можно оформить приобретение товара в рассрочку. Проценты за него не возьмут, а сведения о платежах будут отправлять в бюро, формируя положительные платежи.

https://www.youtube.com/watch?v=P19iODacsAo

Рефинансирование и реструктуризация имеют цель снизить финансовую нагрузку на должника. При рефинансировании объединяются 5-6 кредитов вместе, включая кредитные карты. Снижается процентная ставка. У заемщика появляются свободные деньги, он становится более кредитоспособен.

На заметку! Беспроцентный период при оформлении кредитки действует 50 дней.

На Сбербанк ориентируются многие кредиторы в России. Если Сбербанк одобряет ссуды, большая вероятность, что и другая компания выдаст кредит. Если же заемщик халатно относился к кредитной истории, и Сбербанк отказал, то и в других компаниях будет сложно получить одобрение.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

🔥 Видео

Как сделать хорошую кредитную историю в СбербанкеСкачать

Как Посмотреть Свой Кредитный Рейтинг и Кредитную Историю за 2 минутыСкачать

Как улучшить кредитную историю в СбербанкеСкачать

Как проверить свой кредитный рейтинг?Скачать

Берем кредит с плохой кредитной историей в 2023 - инструкция ✅Скачать

Как получить кредитный рейтинг в США | Строим кредитную историю | Все способыСкачать

Как получить кредит с плохой кредитной историейСкачать

Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

Что такое кредитный потенциал в Сбербанке? Как он влияет на одобрение?Скачать

Как улучшить кредитную историю после закрытия долгов | Три способа лечения кредитной историиСкачать

Как исправить кредитную историю с помощью мфо.Скачать

Проверяю кредитную историю БЕСПЛАТНО за 5 мин через ГОСУСЛУГИ. Пошаговая инструкция.Скачать

Как Взять Кредит в Сбербанк Онлайн - оформляем заявку и получаем кредит на карту в приложении СбераСкачать

Как исправить кредитную историю - советы экспертов. Кредитный рейтинг. Исправление кредитной историиСкачать

3 СПОСОБА получить ипотеку с плохой кредитной историей!Скачать

Какие есть способы чтобы убрать плохую кредитную историю. Как почистить кредитную историю 2023Скачать