После рекордного уменьшения ключевой ставки ЦБ РФ в 2021 году у многих заемщиков появилась уникальная возможность снизить проценты по своим действующим потребительским кредитам, взятым ранее в Сбербанке, Альфа-Банке, ВТБ и других банках.

Такая абстрактная для большинства обывателей величина, как ключевая ставка Банка России, не умозрительно, а весьма конкретно сказывается на стоимости потребительских кредитов.

Сегодня ЦБ планомерно уменьшает ключевую ставку, и вслед за ним коммерческие банки начали снижать свои проценты по займам для населения.

А значит есть смысл взять более дешевый кредит, чтобы погасить более дорогой. А затем рассчитываться по новому займу на более выгодных условиях. Эта операция называется рефинансирование. Сегодня такие программы предлагают многие банки.

Смотрите кредиты:

- без справок о доходах

- без поручителей и залога

- Как уменьшить проценты по кредиту при помощи рефинансирования

- Снижение ежемесячного платежа

- Упрощение администрирования долга

- Изменение срока кредитования

- Получение наличных на расходы

- Возможность получения кредитки

- Когда рефинансирование кредита будет действительно выгодным

- Алгоритм действий при снижении ставки займа

- Может ли банк отказать в рефинансировании?

- Причина в заемщике

- Причина в займе

- Можно ли потратить деньги на личные нужды вместо рефинансирования

- Банк может повысить ставку

- Кредитная история будет испорчена

- Снижение ключевой ставки потянет за собой проценты по кредитам

- Реструктуризация займа

- Кредитные каникулы

- Как уменьшить процент и переплату по кредиту

- Как снизить проценты перед оформлением кредита

- Реструктуризация

- Рефинансирование

- Метод «шантажа»

- Досрочное погашение

- Как снизить процентную ставку по кредиту законными способами? | ЗаФинансы

- Что такое процентная ставка? Как она формируется?

- Снижение процентной ставки по займу: правда или миф?

- Реструктуризация

- Рефинансирование

- Наличие кредитной истории без негативных записей

- Предоставление залога, поручителей или созаемщиков

- Наличие зарплатного счета

- Участие в акционных программах

- Напоследок

- Снижение процентной ставки – инструкция

- №2 Неожиданные дополнительные документы

- №3 Устанавливайте контакт

- №4 Пользуйтесь доп.условиями

- №5 Улучшайте кредитную историю

- №6 Предложите залог

- №7 Застрахуйтесь

- №2 Попросите банк изменить условия

- 6 способов снизить процентную ставку по кредиту

- 1. Обратиться в зарплатный банк

- 2. Взять в долг большую сумму

- 3. Пригласить поручителей

- 4. Пойти в банк, в котором уже оформлялись кредиты

- 5. Оформить страховку

- 6. Дифференцированный график погашения

- Другие способы снижения ставки

- 📽️ Видео

Как уменьшить проценты по кредиту при помощи рефинансирования

Например, у вас есть один, два или даже три кредита в разных банках. Вы исправно погашаете их, хотя это и непросто, поскольку знаете, что если допустить просрочку, то банк начислит неустойку.

Но сейчас появилась возможность снизить долговую нагрузку. Программа рефинансирования позволила объединить все ранее взятые кредиты в один, причем по более низкой ставке.

Например, если прежде вы по ставке около 17%, отдавали банкам около 18 тысяч рублей в месяц, то отныне стоимость объединенного кредита составляет 12,9%, а ежемесячный платеж снизился до 16 тысяч с копейками. Высвобождение двух тысяч рублей в месяц будет очень даже кстати.

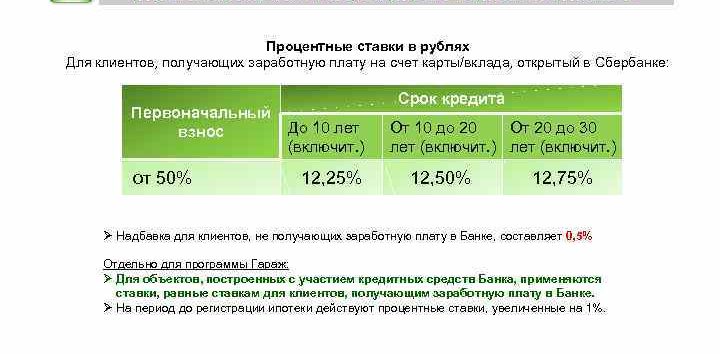

Смотрите условия снижения ставок по кредитам в Сбербанке — подробнее →

Снижение ежемесячного платежа

Во-первых, это действительно реальная возможность удешевить свой долг, снизить ежемесячный платеж.

Кредитные ставки банков не стоят на месте. Сейчас, вслед за снижением инфляции, они откатываются вниз.

И стоимость займа, еще год назад казавшаяся очень выгодной и щадящей, в новых условиях может представляться непомерно завышенной.

Если не полениться и потратить время на мониторинг предложений от банков, можно найти программу рефинансирования, которая будет выгодна в вашем конкретном случае.

Упрощение администрирования долга

Во-вторых, это и возможность снизить, так называемые, административные затраты на обслуживание долга.

Программы рефинансирования позволяют объединить несколько кредитов – иногда до пяти – в разных банках в один.

То есть, вместо того чтобы бегать от терминала к терминалу пяти разных кредитных организаций, либо – в случае особо «продвинутых» – осуществлять (в разное время!) пять электронных переводов, заемщик получает возможность сэкономить время, силы и нервы. Держать в уме единственную дату и единственную сумму платежа.

Изменение срока кредитования

В-третьих, это позволяет отрегулировать срок кредита в зависимости от текущих финансовых возможностей. Кому-то предпочтительнее «размазать» выплаты на более долгий период. Кто-то готов расплатиться побыстрее и закрыть уже долг. В ситуации рефинансирования все эти пожелания можно «упаковать» в условия нового кредита.

Получение наличных на расходы

В-четвертых, некоторые программы рефинансирования позволяют реально пополнить свой кошелек, расширить свои покупательские возможности: можно взять дополнительную сумму без увеличения размера ежемесячного платежа.

Возможность получения кредитки

Наконец, некоторые банки предлагают кредитные карты с большими лимитами, до миллиона рублей, для погашения займов в других кредитных организациях.

Рефинансирование кредита реально позволяет облегчить жизнь заемщика. Можно пассивно сидеть с дорогим долгом, а можно найти способ платить меньше.

Когда рефинансирование кредита будет действительно выгодным

«С точки зрения финансовой грамотности, умение управлять своим долгом – навык чрезвычайно необходимый, – утверждает экономист Михаил Беляев.

– Практика рефинансирования сама по себе очень полезная штука. Конечно, в каждом конкретном случае экономический эффект нужно просчитывать индивидуально.

Но в целом, как правило, заемщик получает возможность оформить кредит на более выгодных условиях».

Павел Самиев

«С точки зрения клиентов выгода безусловна, если другой банк предлагает более низкий процент по кредиту, более выгодные опции.

Нужно, конечно, тщательно оценить возможное наличие каких-то подводных камней, хотя, как правило, их не бывает.

Так что в целом для заемщика это хорошая возможность улучшить условия кредита», – соглашается генеральный директор аналитического агентства «БизнесДром» Павел Самиев.

Сергей Макаров

«Нужно сделать два математических действия, — говорит замдиректора Института финансового планирования Сергей Макаров.

— Во-первых, посчитать, сколько ты заплатишь процентов до конца срока договора. Во-вторых, узнать, какой будет сумма при более низкой ставке. Из разницы вычитаем все комиссии, переплаты по страховке и другие платежи.

Получаем реальную выгоду в рублях и можем оценить, стоит ли она телодвижений».

Смотрите условия уменьшения ставки по кредитам в банке ВТБ — подробнее →

Алгоритм действий при снижении ставки займа

Сама по себе процедура рефинансирования у большинства банков максимально проста.

1 Обратитесь в свой банк с просьбой о рефинансировании. Чаще всего вас ждет отказ. Но попытка не пытка. Если повезет, хлопот будет меньше.

2 Подайте пакет документов в другие банки, где есть программы рефинансирования. Узнайте, какую ставку вам предложат и сколько нужно заплатить.

3 Сделайте расчет на кредитном калькуляторе. Как изменится ежемесячный платеж? И какая общая экономия будет за весь срок? Сравните другие платежи (страховка, комиссии, стоимость оценки и прочее) и дополнительные условия.

4 Изучите процедуру рефинансирования. Например, сколько времени придется потратить на переоформление. Решите для себя, стоят ли ваши усилия той экономии, которая получится.

5 Если все устраивает, начинайте процедуру. В этом случае вы заключаете договор со вторым банком, он выдает деньги для полного погашения кредита в первом или по вашему поручению перечисляет деньги в первый банк. В нем получаете справку, что долг закрыт. И платите по новому кредиту на более выгодных условиях.

https://www.youtube.com/watch?v=eW15cNDU9Ss

Многие банки не рефинансируют собственные займы. Чтобы снизить ставку по действующему кредиту Сбербанка логично обращаться к его конкурентам: ВТБ, Альфа-Банк или другие. Если надо уменьшить процент по кредиту ВТБ или Почта-Банка, то идите в Альфа-Банк или Сбербанк и т.д.

Может ли банк отказать в рефинансировании?

Конечно, может. Причем причина отказа может быть как в заемщике, так и в займе.

Причина в заемщике

Петр Пушкарев

«В первую очередь, если нерегулярно вносились платежи, допускались длинные просрочки, и кредитная история подпорчена. Сложности могут возникнуть, если есть явные проблемы со здоровьем: допустим, заемщик получил инвалидность.

Но в большинстве случаев это решается покупкой дополнительной страховки.

Еще банк может усомниться в источниках дохода заемщика, но это маловероятно, если не допускались просрочек», — считает шеф-аналитик компании TeleTrade Петр Пушкарев.

Чтобы уменьшить процентную ставку, заемщик должен быть идеальным. Или близким к нему. Критериев у банков много. Главное — предоставить как можно больше информации о себе.

Причина в займе

Рефинансировать можно далеко не все кредиты. Хотя, в сущности, предъявляемые к кредитам требования относятся также к дисциплине заемщиков.

Например, в Сбербанке можно снизить ставки только по тем потребительским займам, которые:

- погашаются своевременно;

- не имеют текущей просроченной задолженности

- ранее не подвергались рефинансированию или реструктуризации.

Смотрите условия рефинансирования займов в Альфа-Банке — подробнее →

Можно ли потратить деньги на личные нужды вместо рефинансирования

Можно, но ненужно. Почему? Есть как минимум две причины.

Банк может повысить ставку

Банк, предоставивший средства на рефинансирование старого долга, не получив в течение какого-то разумного времени подтверждения о полном досрочном погашении прежнего займа, уже через месяц включит против должника жесткие финансовые санкции.

Выгодная ставка по целевому кредиту на рефинансирование, использованному нецелевым образом, тут же будет увеличена.

Кредитная история будет испорчена

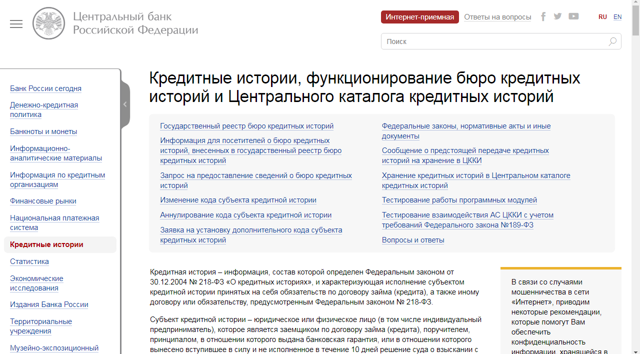

Информация о случившемся поступит в бюро кредитных историй.

Алексей Волков

«При рассмотрении кредитной заявки, в том числе на рефинансирование кредитов, банки обращают особое внимание на качество кредитной истории заемщиков.

Они стараются удовлетворять кредитные заявки ответственных клиентов, демонстрировавших ранее положительную платежную дисциплину и способность добросовестно исполнять свои обязательства по кредиту», – подтверждает директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

При помощи такой процедуры как рефинансирование добросовестные заемщики имеют возможность облегчить свою долговую нагрузку. Более того, в обозримом будущем условия рефинансирования займов могут стать еще более выгодными.

Снижение ключевой ставки потянет за собой проценты по кредитам

Если инфляция в стране не будет расти, то ЦБ не начнет снова повышать ключевую ставку. А значит роста процентных ставок по кредитам быть не должно.

Динамика изменения ключевой ставки ЦБ РФ

Более того, правительство России намерено принимать меры по снижению ставок по ипотеке, а соответственно, со временем будут уменьшаться проценты и потребительских кредитов. Конечно, не так сильно, как ипотечных. Но тем не менее. Снижение ставки даже на 2-3 процента может оказаться весьма полезным.

Смотрите условия рефинансирования кредита в Райффайзенбанке – подробнее →

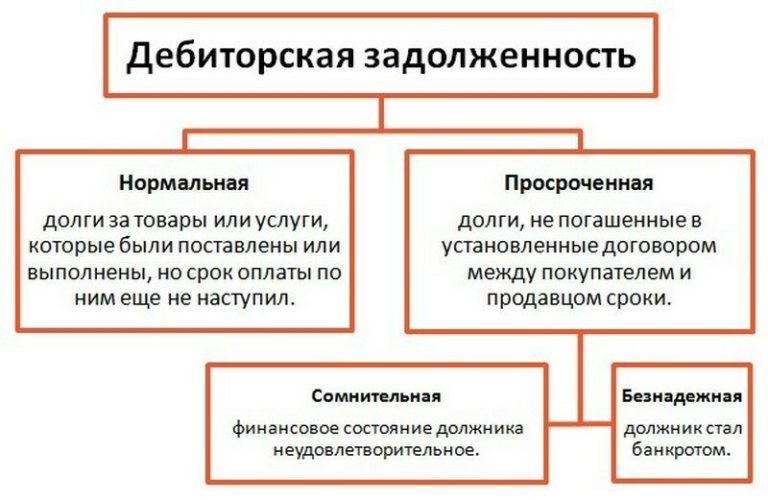

Реструктуризация займа

Еще одним способом решения проблемы неплатежей по кредиту является реструктуризация займа.

Реструктуризация кредита – это изменение условий договора по согласованию с кредитором. То есть для ее проведения надо обращаться в тот банк, где брали займ.

https://www.youtube.com/watch?v=0-IoCvn2gtM

Существует несколько вариантов реструктуризации:

- отсрочка в уплате основного долга (заёмщик платит только проценты по договору);

- увеличение срока кредитования (уменьшает платеж);

- изменение валюты платежа;

- иные (на усмотрение кредитора).

Кредитные каникулы

Подобная возможность есть, например, в банке ВТБ, Сервис позволяет заемщику пропустить ближайший ежемесячный платеж по кредиту и отложить выплату. Брать кредитные каникулы можно раз в полгода, причем без вреда для кредитной истории.

Данная статья была впервые опубликована на сайте 10bankov.net.

Видео:Как снизить процентную ставку по кредитуСкачать

Как уменьшить процент и переплату по кредиту

Заемщик может сам инициировать уменьшение процентной ставки. Не только в процессе оформления, но и на этапе погашения кредита. Для этого предусмотрено несколько способов и нюансов.

Как снизить проценты перед оформлением кредита

Размер ставки по займу в банке в основном зависит от рисков его невозврата. При их снижении уменьшается и процент, предлагаемый клиенту. Риски определяются в процессе рассмотрения заявки. Учитывая определенные нюансы, их удается снизить.

- Положительная кредитная история.

Клиентам, которые качественно обслуживали все свои предыдущие долги, банки не только охотно выдают кредиты. Также им предлагаются более выгодные условия. В частности, меньшая ставка.

Банк, на счет которого перечисляется доход, должен быть первым в списке выбора кредитной программы. Зачастую, к действующим клиентам выдвигаются лояльные требования. Также доступны скидки по ставке.

Некоторые коммерческие структуры предлагают снижение процентов за перевод получения дохода именно к ним. Зачастую такое условие предоставляется пенсионерам.

- Профильные программы кредитования.

Ряд банков предоставляет определенным сегментам населения специально разработанные займы. По сниженным ставкам. В основном это относиться к бюджетникам (врачам, учителям и т.д.). Поэтому стоит промониторить рынок по данному направлению.

- Максимальный комплект документов.

Документальное подтверждение состоятельности заемщиком минимизируют подозрения банка о невозврате долга. При возможности выбора – оформление кредита со справкой о доходах или без, отдавайте предпочтение первому. В некоторых кредитных организациях предусмотрены профильные скидки. Если доход подтверждается справкой 2-НДФЛ, то уменьшается ставка на 0,25-1% годовых.

Дополнительно состоятельность можно подтвердить другими документами. Например, свидетельством о праве собственности на движимое/недвижимое имущество, загранпаспортом с отметками о пересечениях границы в страны, не входящие в перечень бывших республик СССР. Не пренебрегайте документальным подтверждением дополнительного дохода.

Если программой предусмотрена возможность предоставления поручителя или созаемщика – стоит использовать ее. Если вы не сможете выплачивать кредит, это обязан будет сделать человек, поручившийся за вас. Банк учитывает этот факт, снижая риски, и ставку.

Отдельно стоит рассматривать залог. Он также минимизирует возможность невозврата кредита. Здесь стоит учитывать, что затраты на оформление такого обеспечения, могут превышать выгоду от снижения ставки. Поэтому требуется предварительный индивидуальный расчет.

Ряд банков предоставляет возможность выбрать заемщику – оформлять договор добровольного страхования или нет. Параллельно указывается разный уровень процентов для обоих случаев. Здесь важно рассчитать, какой из способов будет более выгодным. Зачастую, кредиты со страховкой и сниженными ставками предусматривают меньшую итоговую переплату.

https://www.youtube.com/watch?v=5H4rtxlJmHg

Перед заключением договора клиенту может быть предложено оплатить определенную часть кредита. Чаще всего встречается в залоговом потребительском займе. При внесении средств снижается ставка. В случае четкого соблюдения графика погашения, такой вариант будет выгодным.

Реструктуризация

Производится по личному обращению клиента. Изменяются условия действующего кредитного договора. Зачастую реструктуризация направлена на смену срока займа, но может применяться и к его процентной ставке. Используют в двух вариациях.

Как надежный клиент. Достаточно долго выплачивается кредит согласно графику. Не менее года. Без просрочек и досрочного погашения. Для наличия шансов на уменьшение ставки, разница по действующему договору и предлагаемым на текущий момент условиям новым клиентам должна быть значительной. Не менее 4% годовых.

При ухудшении финансового положения. Обязательное условие – своевременная выплата кредита на протяжении минимум полугода. Просрочек быть недолжно. Также важно документальное подтверждение снижения уровня состоятельности. Например, справка о доходах с уменьшенными суммами зарплаты.

Клиент подает заявление. Оно рассматривается кредитным комитетом. Принимается решение — удовлетворять обращение или нет. Стоит понимать, что обязать банк снизить ставку никто не может. Это его право поощрить надежного заемщика.

Схема действий идентична, как и в предыдущем варианте. Клиент подает заявление. Оно рассматривается комитетом. Выноситься окончательное решение. В данном случае снижение ставки – редкий исход, но все же возможный. Зачастую предлагается увеличение срока кредитования. Это уменьшает платеж и долговую нагрузку.

Не стоит бояться или стесняться обращаться по вопросу реструктуризации. Даже малейший шанс необходимо использовать. При негативном решении комитета просто будет получено соответствующее уведомление. Штрафных санкций никто не применит. Помните – от уровня процентной ставки зависит переплата. Соответственно, решается вопрос, сколько своих денег придется отдать.

Рефинансирование

Получение кредита, зачастую в другом банке, с целевым назначением – погашение действующих долговых обязательств. Рефинансирование оформляется на более выгодных условиях, чем текущий займ. В том числе и по меньшей процентной ставке.

Применение этого варианта предусматривает детальные финансовые расчеты. Перекредитование может требовать дополнительных расходов. Например, на переоформление залога. В некоторых случаях, сумма данных комиссий совместно с уменьшенными процентами, может оказаться большей, чем дальнейшее погашение долга по действующей ставке.

Метод «шантажа»

Фактически, совмещение двух вышеуказанных вариантов. Выполняется по следующему алгоритму:

- Обращение в стороннюю кредитную организацию для перекредитования.

- Получение положительного решения по данной заявке.

- Обращение в свой банк с заявлением на реструктуризацию. В нем излагается просьба об уменьшении процентной ставки. Дополняется уведомлением об одобрении другим банком рефинансирования.

- Ожидание решения кредитного комитета по вопросу изменений условий действующего займа.

Здесь также важно располагать положительной кредитной историей. Во-первых, перекредитование не одобрят с просрочками. Во-вторых, действующий банк будет удерживать только надежного заемщика.

При составлении заявления на реструктуризации необходимо уделить внимание трем моментам:

- Уровень запрашиваемой ставки. Он должен соответствовать предлагаемому в другом банке. Либо быть на 0,2-0,5% годовых выше. Занижать ее не стоит. Кредитор понимает временные и, возможно, финансовые затраты для оформления рефинансирования. Поэтому, при слишком низком запрашиваемом проценте, может попросту отказать.

- Максимальные сроки рассмотрения заявления. Период действия положительного решения в другом банке ограничен. Зачастую составляет 30 суток. В заявлении стоит применять меньший срок, но не жесткий. Двух-трех недель будет достаточно.

- Способы уведомления о решении кредитного комитета. Применяйте не только письменное оповещение по адресу проживания или регистрации. Оно может идти достаточно долго. Указывайте электронную почту, мобильные и стационарные номера.

В случае принятия положительного или отрицательного решения комитетом, клиент может самостоятельно определять свои дальнейшие действия. Например, при отказе – продолжать оплачивать долг по действующему договору или рефинансировать его.

Досрочное погашение

При дополнительных финансовых поступлениях, их стоит направлять на погашение кредита. Это действие не повлияет непосредственно на процентную ставку. Оно позволит уменьшить переплату. В некоторых случаях значительно. Причем, согласно Федерального закона № 353-ФЗ, за полное или частичное досрочное погашение не может взиматься комиссия, штрафы и пени.

Видео:Снижение процентной ставки по кредитуСкачать

Как снизить процентную ставку по кредиту законными способами? | ЗаФинансы

Кредит получен. Деньги потрачены. Ежемесячно некоторую часть дохода приходится отдавать в банку в счет погашения задолженности. Но время идет, меняется экономическая ситуация в стране. В 2021-2021 годах значительно «подешевели» банковские продукты. И тысячи заемщиков решают, как снизить процентную ставку по кредиту. Можно ли это сделать законным способом?

Мы рассмотрим популярные и актуальные варианты.

Что такое процентная ставка? Как она формируется?

Первое, на что обращают внимание потенциальные заемщики при выборе программы кредитования — процентная ставка или плата за пользование деньгами. Она может отличаться в зависимости от типа займа (ипотечный, потребительский, с обеспечением и без), срока финансирования, личности непосредственно клиента и иных факторов.

Важно! Банки не выдают кредиты только за счет собственных средств. Они также занимают деньги, но уже у Центробанка.

Соответственно, и процентная ставка формируется с учетом:

- ставки рефинансирования, действующей в данном временном интервале. Центробанк уменьшает ее, кредиты дешевеют. И наоборот;

- нормы прибыли, установленной банком. Он оплачивает коммунальные платежи и аренду зданий, платит зарплату персоналу. По итогам года свои дивиденды хотят получить акционеры и т. д. И все это (в том числе) за счет процентов по выдаваемым кредитам;

- возможных рисков. Всегда остается вероятность того, что заемщик не вернет полученный займ полностью или частично. Если служба безопасности сочтет, что сотрудничество с данным конкретным клиентом рискованно, процентную ставку установят по верхней планке;

- наличия страхового полиса. Если заемщик отказывается страховать жизнь и здоровье, титул квартиры и прочие риски, платить за пользование деньгами придется больше;

- действующих программ на государственном уровне. В основном это относится к ипотечным и автокредитам. Государство субсидирует банкам часть процентной ставки. Снижение может составлять до 6 п. п.

В соответствии с законодательством заемщик обязан страховать в пользу кредитора только предмет покупки (недвижимость или автотранспорт). На практике же банки обещают снизить процентную ставку по кредиту на 1-4 п. п., если дополнительно застрахована жизнь и здоровье как непосредственно титульного заемщика, так и поручителей или созаемщиков.

https://www.youtube.com/watch?v=3F7ZaPBojUc

Покупать полис или нет, каждый решает самостоятельно. Заемщик вправе решать, грозят ли ему хронические заболевания, инвалидность, потеря работы и прочие неприятности. Не будут лишними и математические расчеты расходов с полисом и без.

Снижение процентной ставки по займу: правда или миф?

Можно ли и как уменьшить процентную ставку по действующему потребительскому или ипотечному кредиту? Все зависит от финансовой политики банка и положений заключенного договора.

В очень редких случаях кредитные организации наиболее ценным клиентам предлагают переоформить имеющиеся обязательства под более низкий процент. Это может быть новый кредит на большую сумму. Часть идет на погашение имеющегося долга, часть выдается на руки наличными или на карте.

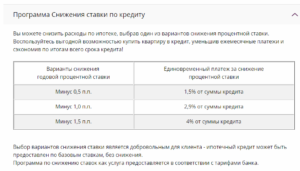

Еще один вариант — подключение к программе снижения ставки до определенного уровня при соблюдении жестких условий. Например, в течение года не должно быть ни единой просрочки по платежам даже на 1 день.

Если заемщик выполняет предложенные условия, ему по факту не снижают процентную ставку, а производят перерасчет и зачисляют разницу на счет. При малейшем нарушении правил, снижения не будет.

Участие в подобных проектах платное — до 5-6% от первоначальной суммы кредита.

Ниже перечислены наиболее популярные способы снижения процентных ставок.

Реструктуризация

Если на определенном этапе заемщик понимает, что у него возникают сложности с погашением задолженности, он может запросить в банке реструктуризацию кредита. Она проводится в нескольких формах:

- уменьшается размер ежемесячного платежа одновременно с увеличением срока кредитования;

- в течение определенного времени заемщик выплачивает только проценты или ограничивается некоторой минимальной суммой.

В большинстве случаев возможность реструктуризации или кредитных каникул прописывается в кредитном договоре. Заемщик подтверждает, что у него действительно возникли финансовые проблемы.

Важно! Банк не обязан идти навстречу заемщику. Последний в случае отказа имеет право обратиться в суд с требованием о досрочном расторжении договора. Уменьшить процент по кредиту не удастся, но выплачивать их придется только за фактическое время пользования деньгами.

Рефинансирование

В 2021-2021 годах процентные ставки в сравнении с более ранними периодами снизились на 4-5 п. п. и более.

Если кредит получен на длительный срок, по нему еще не выплачена половина процентов, заемщик может обратиться в другую кредитную организацию и запросить перекредитование с уменьшением процентов.

Дополнительное преимущество — возможность объединения нескольких кредитов и займов воедино.

Рефинансирование целесообразно запрашивать, если:

- предлагаемая процентная ставка на 3 более п. п. ниже имеющейся. Не стоит забывать, что при перекредитовании ипотеки придется заново оплачивать оценку, переоформлять страховой полис и договор залога;

- еще не выплачены проценты по первоначальному займу. При аннуитетной системе сначала погашаются проценты, потом основной долг. Если, например, кредит получен на 5 лет, то через 3 года нет смысла обращаться за рефинансированием. Заемщик будет заново платить проценты практически с первоначальной суммы.

К тому же процесс рефинансирования равноценен новому оформлению займа. Придется собирать справки, подтверждающие платежеспособность, ждать ответа кредитного комитета и службы безопасности.

Кредитные организации активно рекламируют займы «По двум документам» или «По паспорту». Потенциальному клиенту достаточно посетить банк, предъявить удостоверение личности, заполнить заявление и получить деньги. Кредиты данного типа:

- выдаются в сумме не более 100-200 тыс. рублей;

- имеют повышенные процентные ставки;

- подлежат погашению в течение года-двух.

Причины столь жестких условий — повышенный риск невозврата для банка. Снизить процентную ставку по кредиту можно, если собрать полный пакет документов, включая справку 2-НДФЛ и копию трудовой книжки, документы на имеющуюся недвижимость и т. д. Официально банки анонсируют, что этого достаточно, чтобы при соблюдении прочих условий претендовать на сокращение расходов.

Наличие кредитной истории без негативных записей

На каждого, кто хотя бы раз заполнял заявку на получение займа, заполняется кредитная история. В ней значатся действующие и погашенные кредиты, просрочки, вынесенные судебные решения, взыскание через ФССП и т. д. С недавнего времени в кредитной истории фиксируются и долги по квартплате, и за сотовую связь.

https://www.youtube.com/watch?v=mNQfzM6arK4

Если у потенциального заемщика в прошлом были проблемы с возвратом денег, ему, если и дадут новый займ, то под повышенные проценты. Если просрочки – текущие, вероятность отказа — 100%.

Важно! Если у потенциального заемщика вообще нет кредитной истории, если он никогда ранее не брал займы, не становился поручителем или созаемщиком, рассчитывать на уменьшение процентной ставки не приходится. Для банка подобный клиент — «темная лошадка». Информации для анализа нет. Будет такой гражданин соблюдать график платежей, неизвестно.

Предоставление залога, поручителей или созаемщиков

Если у будущего клиента есть имущество, которое он готов передать банку в залог, он может рассчитывать на достаточно лояльные условия кредитования. Но важно помнить, что оценку обеспечения он проводит за свой счет. Лимит по займу редко превышает 65-75% от оценочной стоимости. К тому же ежегодно залог придется страховать в пользу займодавца.

Созаемщики и поручители должны соответствовать требованиям банка в части платежеспособности, возрастных пределов, наличия постоянной регистрации в регионе размещения банка. Созаемщики в равной степени отвечают перед кредитором по долгам. Поручитель обязан погашать задолженность по кредитному договору только по решению суда.

Наличие зарплатного счета

Некоторые банки, например, Сбербанк, более лояльны к тем, кто получает заработную плату, пенсию или иной доход на счет, открытый непосредственно в кредитной организации. Снижение процентной ставки анонсируется в пределах 1-2 п. п. и более.

Участие в акционных программах

На уменьшение процентов по кредитам могут рассчитывать различные льготные категории граждан — работники бюджетной сферы, молодые семьи и т. д. Программы субсидирования проводятся как на федеральном, так и на региональном уровнях.

В частности, в период до конца 2022 года семьи, в которых родится второй и более ребенок, могут претендовать на получение ипотечного займа под 6% (при отказе от страхования жизни и здоровья — под 7%) годовых. Для столичных регионов лимит установлен на уровне 12 млн. рублей, в остальных регионах — 6 млн. рублей.

Снижение возможно и по автокредитам. Здесь стоит обращать внимание на предложения от производителей, распродажи машин прошлого года выпуска и т. д.

Напоследок

Способов, как снизить процентную ставку по кредиту, много. Каждый может выбрать для себя оптимальный. Но всегда важно понимать, что собственное представление заемщика о себе может значительно расходиться с оценкой, данной кредитным комитетом. И нет никакой гарантии, что удастся получить деньги именно тех условиях, что указаны на официальном сайте.

Видео:Как снизить проценты по кредиту в СбербанкеСкачать

Снижение процентной ставки – инструкция

Снижение процентной ставки – вопрос, который всегда интересует заемщиков. Идет ли речь о действующем кредите или о предварительной заявке в банк. Эксперты Financer.com составили подробную инструкцию на все случаи жизни.

Нажмите на пункт с номером, чтобы развернуть подробную инструкцию.

Ваш друг/коллега утверждает, что в банке N самые выгодные условия? Реклама вещает о рекордно низком снижении процентов по кредиту? Доверяй, но проверяй.

В любом кредитном учреждении случаются акции, специальные предложения, временное падение процентов. Загляните в список самых выгодных кредитов этого года. Он ускорит процесс выбора, и вам не придется просматривать сотни страниц.

Но обязательно оцените все параметры (и почитайте подробную статью с разбором по ссылке выше).

№2 Неожиданные дополнительные документы

Логично, что 2-НДФЛ или иной способ подтверждения основного дохода серьезно повлияет на решение банка. Но есть и дополнительные документы, имеющие вес.

Прежде всего, это подтверждение дополнительных доходов.

Справки о получении стипендии, пенсии, алиментов, арендной платы за квартиру, доходов от подработки, вкладов, инвестиций, выписки по дебетовым счетам – подобные свидетельства показывают финансовую благонадежность заемщика и снижают риски для кредитора.

№3 Устанавливайте контакт

Если речь не идет о срочной финансовой необходимости и у вас есть хотя бы 2 недели на получение ссуды, откройте в выбранном банке счет, зарегистрируйте дебетовую/кредитную карту.

Чем больше «контактов» с банковским учреждением, тем выше шанс одобрения заявки и тем ниже процентная ставка по кредиту.

Обратный способ – подавать заявку в организацию, где уже есть счет, карта, вклад.

К собственным клиентам кредиторы относятся лояльнее.

№4 Пользуйтесь доп.условиями

У каждого банковского учреждения на сайте находится подробная документация с советами, как снизить ставку. Изучите ее – и посмотрите, какие действия можно предпринять, чтобы получить оптимальные условия.

Это могут быть дополнительные документы, определенные суммы/сроки, дополнительные услуги.

Например, в ряде кредитных учреждений предлагается услуга «гарантия минимальной ставки», которая сопровождается достаточно небольшой комиссией.

Итоговая выгода может составить десятки тысяч рублей.

№5 Улучшайте кредитную историю

Этот совет также больше подойдет тем, у кого есть в запасе немного времени. Но хорошая кредитная история действительно может «отрезать» пару процентов от предложения.

Проверьте актуальную историю, получите советы по ее исправлению, и вы поймете, как сэкономить с помощью данной опции.

№6 Предложите залог

Программы с залоговым обеспечением всегда выгоднее, поскольку снижают риск для кредитора. Даже если вы берете потребительскую ссуду, возможно, стоит рассмотреть вариант под залог недвижимости или автомобиля.

:

Некоторые заемщики до сих пор опасаются залоговых обязательств, но, если вы не собираетесь продавать предмет залога в ближайшее время, никакими дополнительными неудобствами данный вариант не грозит.

А вот условия действительно улучшит.

№7 Застрахуйтесь

Страховку традиционно воспринимают как услугу, навязываемую и ненужную – лишняя трата денег. Между тем, она может не только защитить вас при форс-мажорных обстоятельствах, но и позволит сэкономить.

Стандартная калькуляция показывает, что затраты на страховку жизни и здоровья в 90% случаев оказываются меньше, чем выгода от снижения ставки по кредиту (а банковские учреждения действительно серьезно роняют процент для застрахованных клиентов – на 1% — 3%).

Немногие задумываются о том, что даже в такой ситуации есть выход. Совершенно не обязательно платить повышенные проценты в течение всего срока кредитования (особенно если он дольше 2 – 3 лет).

Нажмите на пункт с номером, чтобы получить подробную инструкцию.

https://www.youtube.com/watch?v=Iaab8pf86C8

Банки постоянно борются за клиентуру, стараясь сделать предложения более выгодными, чем у конкурентов. Эпизодически взлеты процентов сменяются понижением, акциями.

Два года назад кредитор, которому вы обращались, мог иметь самые выгодные условия. Сейчас вам могут быть доступны предложения с куда более выгодными условиями.

Посмотрите рейтинг наиболее выгодных предложений по рефинансированию и сравните их с ваши условиями погашения долга.

№2 Попросите банк изменить условия

Снижение процентной ставки по действующему кредиту возможно и в рамках банковской организации, с которой заключен кредитный договор.

Основаниями для понижения процента могут быть:

- дополнительные документы – не предоставленные ранее справки о подтверждении доходов, обновленные справки при повышении зарплаты, появлении иных финансовых источников и т.д.;

- оформление ранее не оформленной страховки – например, страхования жизни и здоровья. В среднем подобное изменение может уронить процент на 1 – 3 пункта.

- появление объекта залога – приобретение недвижимости/автомобиля (если речь идет о потребительском кредитовании) или сдача в эксплуатацию новостройки, в которой вы приобретали квартиру в ипотеку.

- изменение кредитной политики самой банковской организации – если у кредитора появились новые предложения в рамках оформленного вами займа (например, потребительского) вы можете подать заявление на снижение процентной ставки по действующему кредиту с переводом вас на эти новые условия.

Пример подобного заявления можно посмотреть ниже.

Видео:Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

6 способов снизить процентную ставку по кредиту

Реклама

Мы предлагаем вам 6 простых советов, которые помогут существенно сэкономить на процентной ставке.

Многие заемщики, окрыленные положительным ответом по кредиту, соглашаются на любые условия и подписывают договор, почти не глядя. В итоге на протяжении нескольких лет им приходится переплачивать большие проценты.

А можно было бы потратить чуть больше времени и выбрать наиболее выгодный продукт, снизить проценты и общую переплату.

Как еще уменьшить переплату по кредиту ⇒

1. Обратиться в зарплатный банк

Зарплатные клиенты при оформлении кредита в этом же банке могут претендовать на льготные условия — с повышенным лимитом и более низкой ставкой. С чем это связано?

Уровень рисков у участников зарплатного проекта гораздо ниже, чем у клиентов «с улицы». Не нужно приносить справки 2-НДФЛ и копии трудовой книжки. Банк и без того знает, на каком предприятии работает заемщик и сколько он получает. Также он может оценить платежеспособность и отследить, как менялась зарплата сотрудника.

Если зарплатный банк не дает никаких привилегий по займам, можно поменять его на другую кредитную организацию. В 2014 году вступили в силу поправки в ТК РФ, которые разрешают гражданам России самостоятельно выбирать банк для получения ежемесячной зарплаты.

Какие сейчас самые низкие проценты по кредитам ⇒

Такой способ снижения кредитной нагрузки актуален для больших долгосрочных кредитов.

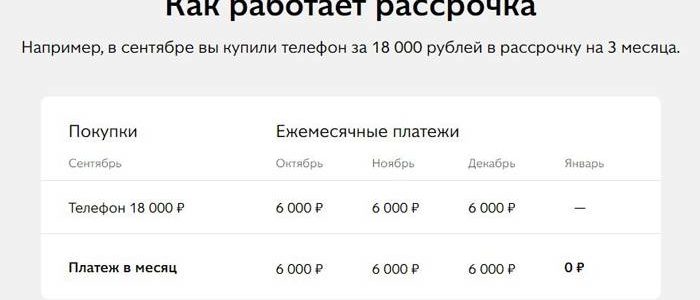

2. Взять в долг большую сумму

Переплата зависит в основном от одобренной суммы, и в меньшей степени — от уровня дохода клиента. Такие ограничения накладывает Центробанк РФ. Кредитная организация не может определять ставки только по своему усмотрению. Она должна ориентироваться на средние показатели стоимости займа.

Какие банки выдают наличные без справок о доходах ⇒

Если проанализировать данные ЦБ РФ за 3 квартал 2021 года, можно отметить, что ссуды до 30 тыс. руб. — самые дорогие, от 300 тыс. руб. — самые дешевые.

| № п/п | Сумма, тыс. руб. | Срок | Средний процент, % |

| 1 | от 300 | до 1 года | 11,92 |

| 2 | от 300 | свыше 1 года | 14,94 |

| 3 | 100-300 | до 1 года | 14,98 |

| 4 | 100-300 | более, чем на 1 год | 18,14 |

| 5 | 30-100 | до 1 года | 16,46 |

| 6 | 30-100 | более, чем на 1 год | 19,02 |

| 7 | до 30 | до 1 года | 27,67 |

| 8 | до 30 | более, чем на 1 год | 19,01 |

Лучшие кредиты на большую сумму в банках РФ ⇒

Исходя из данных таблицы, видно, что выгоднее всего оформить кредит от 300 тыс. рублей сроком до 1 года. Допустим, вам нужно было 250 тыс., годовой процент по такой сумме будет выше 14,98%. Возьмите в долг от 300 тыс. руб. под 11,92%, а лишнюю сумму верните досрочно с первой оплатой. Ежемесячный платеж при этом будет пересчитан и станет еще меньше.

https://www.youtube.com/watch?v=O8pJnX08xI0

Где можно взять деньги в долг на полгода ⇒

3. Пригласить поручителей

Поручитель — человек, который готов подтвердить платежеспособность клиента и взять на себя обязательство оплачивать долг вместо него (если заемщик потеряет такую возможность). Поручительство третьих лиц снижает риски для банка, поэтому ставки по таким займам на 1-2% ниже, чем по стандартным (без обеспечения).

Какие банки выдают деньги без справок и поручителей ⇒

Человека, который за вас поручится, найти очень проблематично. Лучше для таких целей привлекать ближайших родственников — родителей или супруга. Чтобы не подводить людей, объективно оцените свои платежные возможности и запрашивайте ровно ту сумму, которую точно сможете вернуть.

Реклама

4. Пойти в банк, в котором уже оформлялись кредиты

За кредитом в первую очередь следует идти в ту организацию, где вы уже ранее оформляли ссуду или карту.

Клиент, который выполнял свои обязательства без существенных нарушений и просрочек, считается надежным и проверенным. Банк заинтересован в таких заемщиках, поэтому предлагает наиболее привлекательные продукты.

Как правило, таким клиентам регулярно присылают СМС-уведомления о предодобренных займах на особых условиях.

Если в этом банке у вас есть депозитный счет, который регулярно пополняется, вы также сможете претендовать на более выгодные кредитные тарифы.

5. Оформить страховку

Страхование жизни, здоровья и трудоспособности клиента является не является обязательной услугой. Кредитная организация не имеет права отклонить заявку только лишь потому, что соискатель отказался от страхового полиса. Однако согласие на эту услугу повышает уровень доверия со стороны банка и гарантирует снижение процентной ставки на 1-2 процента.

С одной стороны страховка уменьшает процентную ставку, а с другой — за нее тоже придется платить (полис стоит в среднем 0,6-0,7% в месяц от суммы). По факту комиссия действительно снижается, но стоимость страхования перекрывает всю экономию.

В этом случае мы рекомендуем поступить следующим образом — оформить кредит со страховкой, а затем отказаться от нее в течение 14 дней («период охлаждения») и вернуть оплаченную комиссию. Подробнее об этом вы сможете прочитать в статье про возврат страховки.

Какие банки выдают кредиты вообще без страховки ⇒

6. Дифференцированный график погашения

Этот способ не снижает процентную ставку, но уменьшает размер ежемесячного платежа. При погашении долга аннуитетными платежами клиент ежемесячно вносит одну и ту же сумму.

Но в начале срока погашаются в основном только проценты, тело кредита остается неизменным.

То есть процентная ставка в течение нескольких лет начисляются на почти не меняющуюся сумму основной задолженности.

По дифференцированной системе долг разбивается на число платежей и заемщик ежемесячно погашает часть займа и проценты. Ставка после каждого погашения будет начисляться на меньшую сумму, поэтому переплата постоянно снижается.

На сегодняшний день почти не осталось банков, которые готовы дать кредит с дифференцированным погашением. Но перед подписанием договора все равно уточните у сотрудника, возможен ли такой вариант. Разницу в переплате можно посчитать с помощью кредитного калькулятора.

Другие способы снижения ставки

Процентную ставку можно снизить не только на этапе оформления, но и по уже имеющемуся займу. Например, по ипотечному кредиту. Для этого необходимо:

- Обратиться в банк, если с момента оформления сделки процентная ставка значительно снизилась и сделать рефинансирование кредита. Например, в 2014 году вы взяли деньги под 12%, а на сегодняшний день банк предлагает ипотеку под 9,5%.

- Написать заявление в банк с грамотным обоснованием своей просьбы.

- К заявлению приложить коммерческие предложения от других банков с более выгодными ставками. Банку придется выбирать: или снизить процент и потерять часть дохода, или лишиться постоянного заемщика, который готов перекредитоваться в другой организации.

При оформлении потребительской ссуды предоставьте расширенный комплект документов. Чем меньше вопросов возникает у банка, тем ниже кредитный риск. Процент в этом случае может быть немного снижен.

https://www.youtube.com/watch?v=qvr2GXYhHXI

Где взять займ на любые нужды под низкий процент ⇒

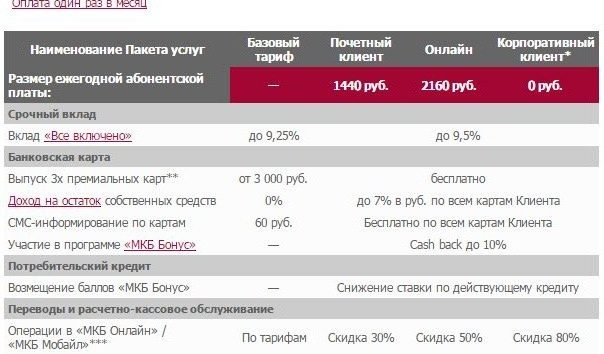

Еще один способ уменьшения комиссии — согласиться на комплексное обслуживание. Задача — стать ценным клиентом, активно пользующимся продуктами банка.

Комплексный пакет включает в себя оформление карты, участие в акциях, открытие счета и т.д.

Зачастую финансовые организации проводят акции, привлекая клиентов хорошими скидками и минимальными требованиями. Важно не упустить выгодное предложение. Поэтому перед тем, как взять на себя долговые обязательства, внимательно промониторьте актуальные кредитные программы и сравните условия в разных банках.

Реклама

Все полезные статьи о кредитах

Вам помогла эта статья? Не скупитесь, поделитесь ей с другими!

📽️ Видео

Уменьшать срок или сумму ежемесячного платежа? Что выгоднее при досрочном погашении ипотеки/кредита?Скачать

Как заставить банк снизить процент по кредитуСкачать

Низкий процент по кредиту за единоразовый платеж банку. Ловушка для дураков.Скачать

Уменьшаем платежи по кредиту! Как платить меньше по кредиту?Скачать

КОГДА КОНЧИТСЯ ВОЙНА? ЧИНОВНИКИ США КРИТИКУЮТ ПОДДЕРЖКУ ИЗРАИЛЯ, РЫНОК НЕДВИЖИМОСТИ УПАЛ?Скачать

Кратко об услуге «Ваша низкая ставка» от ВТБСкачать

КАК НЕ ПЛАТИТЬ ПРОЦЕНТЫ ПО КРЕДИТУ ЗАКОННОСкачать

Как уменьшить процент по кредиту в СбербанкеСкачать

Как банк начисляет проценты по кредиту. Почему все время разные суммы?Скачать

Как быстро погасить кредиты? Метод снежного комаСкачать

Потребительский кредит по ставке 3,9 ПРАВДА…или нет? | Как получить САМУЮ низкую ставку по кредитуСкачать

Потребительский кредит в Сбербанк. Условия, ставка, страховка и рекомендации по оформлению кредитаСкачать

Эффект санкций против России // Льготная ипотека и снижение доли импорта // Антирейтинг акцийСкачать

НОЛЬ процентов по кредиту Тинькофф?! Как ВЗЯТЬ и НЕ ПЛАТИТЬ проценты!?Скачать

Как БЫСТРО закрыть кредит и избавиться от долгов? Выгодно ли гасить кредит досрочно? / СпецвыпускСкачать

💥КАК В СБЕРБАНКЕ СНИЗИТЬ ПРОЦЕНТНУЮ СТАВКУ! #ипотека #гарантжилья #константинанохинСкачать