Рубрика: Банки 10.09.2021 · : 0 · На чтение: 6 мин · Просмотры:

Каждому гражданину, который хоть единожды обращался в финансовую организацию за кредитом, знакомо понятие «Кредитная история».

Ее появление связано с высокой конкуренцией среди банков. Многие финансовые организации борются за потенциального заемщика самыми различными средствами. В том числе, и одобряя займы заведомо неплатежеспособным гражданам.

Рост закредитованности населения, а также предприятий, ведет к падению качества ссудного портфеля финансовой организации. Это плохо как для заемщиков, так и для владельцев банка.

В связи с этим, банкам просто необходимо получать дополнительную информацию о потенциальных заемщиках.

Кредитная история — это возможность банка узнать о вашем финансовом состоянии и исполнении предыдущих договоров.

Банки не ограничиваются только проверкой вашего пакета документов, доходов и места трудоустройства, но и активно обмениваются информацией с БКИ (Бюро кредитных историй).

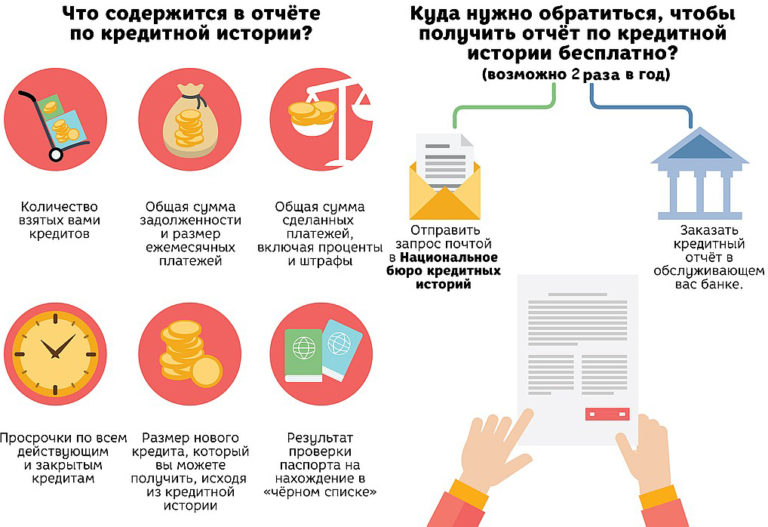

Сама кредитная история содержит большое количество данных о вас, как о заемщике: общие сведения о ранее взятых кредитах, датах, погашении, нарушении сроков, а также допущенных просрочках.

Данные, которые хранят БКИ и предоставляют по запросу:

- ФИО, паспортные данные, ИНН, СНИЛС;

- Адрес регистрации и фактического проживания;

- Регистрация в качестве ИП (если таковая имеет место быть);

- Обязательства заемщика: финансовые (суммы), даты ежемесячных платежей и их окончание;

- Данные о пролонгации и реструктуризации кредитных обязательств;

- Даты исполнения обязательств, в том числе частичные;

- Информация о судебных разбирательствах и вынесенных решениях.

Передача информации в БКИ предусмотрена на законодательном уровне. Каждая финансовая организация обязана передавать данные о своих заемщиках в 1 из 26 организаций, уполномоченных на сбор и хранение таких данных.

Важно! По закону каждый гражданин РФ может бесплатно узнать состояние своей кредитной истории 1 раз в календарный год.

Самостоятельное обращение в каждую организацию — бессмысленно. Вы можете подать запрос в Центральный каталог кредитных историй (ЦККИ), которые предоставят вам документ с указанием конкретных БКИ. Именно в них хранятся данные о ваших финансовых делах.

- ВТБ узнать кредитную историю

- Бюро кредитных историй ВТБ

- Как узнать свою кредитную историю заемщику банка ВТБ бесплатно?

- В каком бюро хранится кредитная история заемщика банка втб

- Как получить свою кредитную историю клиентам банка ВТБ

- Обращение в банк

- Запрос в БКИ

- Через онлайн-сервис

- Как оценить отчет по КИ

- Увеличиваем шансы на одобрение в кредите

- Как исправить плохую кредитную историю?

- Как узнать свою кредитную историю самостоятельно?

- Для чего заемщику нужно знать свою КИ

- Услуги микрофинансовых организаций

- Где можно получить персональный код доступа к КИ

- Все способы, как узнать свою КИ через Интернет

- Как получить данные КИ в ВТБ24

- Получение сведений через различные онлайн-сервисы

- Кредитная история ВТБ: в каком БКИ хранится, как получить?

- С каким бки работает банк втб?

- Как узнать кредитную историю в ВТБ 24?

- Что делать, если кредитная история в ВТБ плохая?

- Можно ли получить кредит в ВТБ 24 с испорченной кредитной историей?

- Советы заемщикам: как улучшить КИ

- Кредитная история

- Что такое кредитная история?

- Почему нужно проверять кредитную историю?

- Как получить кредитную историю банка «ВТБ24»?

- 🌟 Видео

ВТБ узнать кредитную историю

Большинство банков, как и ВТБ, сотрудничают сразу с несколькими бюро кредитных историй. В нашем случае их два: «НБКИ» и «Эквифакс Кредит Сервисиз».

В первом случае вы сможете запросить свою кредитную историю бесплатно, отправив заявление установленной формы по почте, либо лично обратившись в НБКИ. Регион размещения — г.Москва.

НБКИ позволяет получить свою кредитную историю только при личном обращении или через Почту России.

Повторное обращение (второй и последующий раз в календарный год) будет платное. Стоимость запроса для физических лиц — 450 рублей.

- Адрес для отправки корреспонденции: 121069, город Москва, переулок Скатертный, дом 20, строение 1, с пометкой «Для АО «НБКИ»;

- Офис для личного обращения: г. Москва, Нововладыкинский проезд, д. 8, стр. 4, подъезд 1, 2 этаж, офис 209 (понедельник – пятница с 10.00 до 17.00, перерыв с 13:00 до 14:00).

Данное БКИ предлагает узнать свой кредитный рейтинг в режиме онлайн.

Вторая организация («Эквифакс») предлагает упрощенную процедуру получения своей кредитной истории:

- Необходимо пройти регистрацию на официальном сайте;

- Подтвердить свою личность одним из удобным для вас способов (описаны на официальном сайте);

- Вам будет открыт доступ к получению кредитной истории в режиме онлайн. Первая выписка будет для вас бесплатной. Для получения последующих (чаще одного раза в год), необходимо приобрести подписку на сервис.

Банки, в том числе и ВТБ, выделяют основные понятия, применяемые к кредитной истории. Она может быть: положительная, средняя, нулевая, отрицательная.

https://www.youtube.com/watch?v=fu3p345XI5g

Не существует четких понятий относительно той или иной кредитной истории. Банк ВТБ самостоятельно определяет вашу надежность как заемщика, опираясь на предоставленные данные.

Вы можете быть уверены, что ваша кредитная история является отрицательной в случаях:

- Просрочка в платежах от 60 дней (абсолютно не важно: сумма это основного долга или уплата штрафов, процентов);

- Невыполнение обязательство по кредитам, которые прошли реструктуризацию;

- Текущее финансовое положение оценено как «плохое».

Безусловно, так как каждый банк рассматривает вашу кредитную историю субъективно, нельзя однозначно сказать, что при средней или отрицательной кредитной истории вам откажут абсолютно все банки.

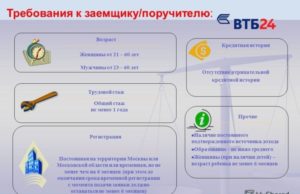

ВТБ достаточно лояльно относится к погрешностям в кредитной истории своих потенциальных заемщиков. Если ваше финансовое положение стабильно и вы имеете официальное трудоустройство, то велик шанс получить кредит.

Бюро кредитных историй ВТБ

Когда кредитная история должника испорчена, шансы на получение кредита сводятся к нулю. Сюда относятся даже такие лояльные виды кредита, как автокредит и кредит наличными под залог недвижимости.

Несмотря на предоставление залогового имущества, в данных случаях банки не спешат связываться с такими заемщиками.

Не забывайте, что реализация залогового имущества для банка — достаточно долгий и невыгодный процесс.

Плохая кредитная история — это максимальная вероятность в отказе банка на предоставление заемных средств.

Банк ВТБ ставит четкие рамки «плохой» кредитной истории:

- Полный не возврат кредитных средств финансовой организации;

- Неоднократные просрочки по кредитным обязательствам, которые превышали 30 календарных дней;

- Ежемесячные просрочки в течении всего срока действия кредитного договора.

Даже если вы не нарушали условий договора и имеете среднюю или положительную кредитную историю, банк ВТБ может отказать в выдаче кредитных средств. Такими факторами могут служить:

- Наличие любой задолженности: штрафы, услуги ЖКХ и так далее;

- Текущие судебные разбирательства, в том числе и касающихся финансовых вопросов.

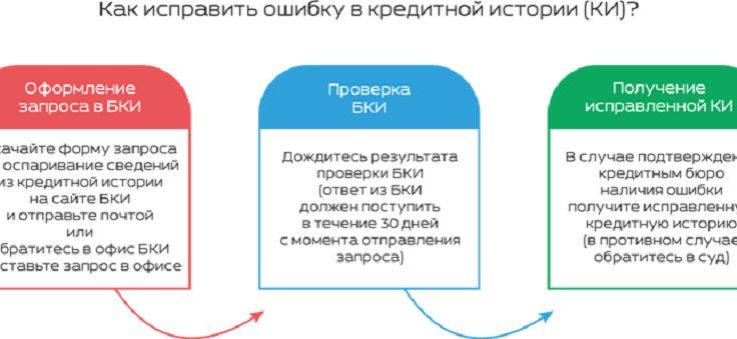

Нередко банки допускают ошибки и неточности при передаче данных в БКИ. Если вы заметили неверную информацию, необходимо обратиться с соответствующим заявлением в банк.

Несмотря на то, что банк ВТБ достаточно лояльно относится к негативным факторам в кредитной истории, полное не погашение кредита в любой финансовой организации автоматический лишает вас любой возможности получить кредитные средства.

Какие негативные последствия могут вас ожидать, если банк ВТБ сформировал вашу плохую кредитную историю:

- При не погашении суммы финансовых обязательств — взыскание средств через суд;

- Направление соответствующей информации вашему работодателю. В том числе и новому при смене места занятности;

- Злостные неплательщики больше не смогут получить займы даже в МФО (микрофинансовых организациях);

- Ужесточение условий договора при последующем обращении: повышение ставки, снижение доступных лимитов по кредитным картам;

- Более тщательная проверка и запрос большого количества документов при повторном обращении.

Проверить свою кредитную историю можно и с помощью банка ВТБ. Это альтернативный вариант, который может быть использован 1 раз в год бесплатно.

Схема взаимодействия банка и БКИ.

Вам необходимо:

- Лично обратиться в отделение банка ВТБ и уточнить о возможности проведения данной процедуры. В случае положительного ответа — оформить соответствующее заявление;

Существуют и иные варианты, которые позволяют узнать свой кредитный рейтинг в короткие сроки. В большинстве случаев такие услуги предоставляют партнеры и посредники. Срок получения — от нескольких минут до 1 рабочего дня. Стоимость варьируется в зависимости от количества необходимой информации и глубины (длительности) периода.

https://www.youtube.com/watch?v=PJxC7sb71A0

Ваша кредитная история — гарантия платежеспособности и надежности. Абсолютно все банки без исключения проверяют ее в самую первую очередь.

Постарайтесь не портить свою кредитную историю и поддерживать ее на высоком уровне. Вовремя вносите платежи, постарайтесь исключить просрочки и не копите долги за услуги ЖКХ и штрафы.

Загрузка…

Видео:Как проверить кредитную историю бесплатноСкачать

Как узнать свою кредитную историю заемщику банка ВТБ бесплатно?

В какое бюро кредитных историй ВТБ направляет сведения о заемщиках? Как заказать отчет с КИ, какие есть для этого способы, — обо всем подробно в статье.

В каком бюро хранится кредитная история заемщика банка втб

В прессе есть сообщения, что ВТБ сотрудничают с НБКИ. Кроме крупнейшего бюро в России, предположительно, кредитор имеет договор с бюро Эквифакс.

Эквифакс является американской компанией, содержащей более 800 миллионов портфолио на физических лиц. НБКИ и Эквифакс имеют главные офисы в Москве.

Пользователи в сети оставляют положительные отзывы о работе данных бюро. Отмечают большой выбор каналов связи, по которым можно заказать кредитную историю, список с бюро, в которых хранится КИ. Предусмотрены дополнительные услуги, подписки.

Как получить свою кредитную историю клиентам банка ВТБ

В статье будет рассмотрено несколько основных наиболее популярных способов получения кредитной истории. Среди них:

- Обращение в банк.

- Запрос в БКИ.

- Заказ выписки через онлайн-сервис.

Каждый из них имеет свои достоинства и недостатки. Обращение в банк и заказ выписки через интернет-сервис — платные услуги.

Запрос в БКИ бесплатен каждый год до двух раз. С третьего и каждого следующего раза нужно заплатить. В НБКИ цена составит 450 рублей. В Эквифаксе с третьего отчета цена составит 395 рублей. Заказ отчета через интернет-сервис — 340 рублей. Теперь подробнее, как заказать выписку с рейтингом.

Обращение в банк

В ВТБ отсутствует услуга по заказу кредитной истории, как в Тинькофф или Сбербанке. Среди крупных банков (выборка из 50 компаний) лишь 14 предоставляют услугу заказа кредитной истории. Среди них уже упомянутые Тинькофф и Сбербанк, где стоимость услуги составит 59 рублей и 580 рублей соответственно.

Еще компании:

- Абсолют банк;

- Почта банк;

- Русский стандарт;

- Возрождение;

- Хоум кредит;

- Росгосстрах.

Получить выписку можно онлайн на сайте либо в отделении банка. При обращении в компанию Русский стандарт потребуется заполнить форму с паспортными данными. Не нужно верифицировать аккаунт, как при обращении в бюро напрямую, через Госуслуги.

Если человек решит прийти в отделение Русского стандарта, то нужно захватить паспорт с собой. Стоимость выписки составит 450 рублей.

Абсолют банк и Хоум кредит выдают справку за 1000 рублей, в Почта банке — 3000 рублей. Возрождение — 900 рублей и Росгосстрах — 1100 рублей.

К сведению! Получить выписку на бумажном носителе бесплатно можно не более одного раза в год.

Направить запрос очень просто. Пишется заявление с указанием паспортных данных, указывается ФИО, адрес получения отчета. Можно указать электронный ящик либо адрес проживания.

Запрос в БКИ

Почти во всех бюро кредитных историй сегодня невозможно получить выписку, не имея подтвержденного аккаунта на Госуслугах. НБКИ и Эквифакс — не исключение.

Чтобы завести аккаунт, потребуется вписать при регистрации данные паспорта и СНИЛС. Затем прийти в отделение МФЦ с документами и подтвердить личность. Альтернативный способ — заказать специальный код по Почте РФ, который придет по адресу через две недели.

Важно! Информация о платежах, открытии карты или получении кредита должна поступать в бюро в соответствии с законом о КИ №218 в срок не более 5 рабочих дней.

https://www.youtube.com/watch?v=nEFeCQHVY1o

Для заказа отчета после регистрации надо зайти в личный кабинет, выбрать услугу. Бесплатные запросы будут отражаться в разделе услуг или «мой профиль» в зависимости от выбранного бюро. После заказа отчет придет на электронную почту и будет дублироваться в личном кабинете пользователя.

Через онлайн-сервис

Это наиболее удобный и быстрый способ. На сайте Сервис-КИ.com можно заказать отчет, в котором будет отражаться не только скоринговый рейтинг, но и множество другой важной информации. Что войдет в отчет:

- Почему кредиторы отказывают.

- Как исправить ситуацию — советы экспертов.

- Почему образовался текущий рейтинг — причины, оказавшие влияние.

- Шансы на одобрение ссуды — в банках, в микрофинансовых учреждениях. Выводы на основании статистики. Можно посмотреть графики, диаграммы, статистические данные.

- Ситуация с кредитами: количество обязательств, сколько человек переплачивает банкам, есть ли просроченные платежи или открытые долги.

Для заказа выписки нужно зайти на сайт, заполнить короткую форму с паспортными данными, ФИО. Требуется указать адрес электронной почты, куда будет направлен отчет в течение часа.

Как выглядит форма заявки:

Отчет будет сформирован на основе баз БКИ. Он состоит из 5 листов формата А4.

Заказывать кредитную историю клиентам ВТБ необходимо не только для того, чтобы оценить шансы на одобрение ссуды, но и чтобы избежать отказов банков, мошенничества, «левых» кредитов.

Как оценить отчет по КИ

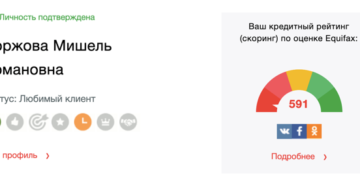

Проще всего ориентироваться на рейтинг. В зависимости от организации шкала оценок может разниться. Например, Сбербанк использует пятибалльную шкалу, в которой 5 — наивысший показатель. Он говорит о высокой кредитоспособности, человек вправе рассчитывать на лучшие условия по кредиту. Он имеет хороший доход, положительную кредитную историю и исправно платит.

Единица — худший показатель. Она говорит о необходимости срочно исправить КИ. При такой оценке большинство банков откажут. Обратиться можно будет лишь в микрофинансовые учреждения. Нужно закрыть долги или воспользоваться программой кредитного доктора.

Важно! Кредитную историю нельзя удалить, стереть, ее можно исправить. Удаление доступно только по истечении срока давности, а исправление на законном основании — по решению суда или заявлению заемщика.

В НБКИ применяется шкала от 50 до 250 для лиц, не имеющих КИ. Для тех, кто когда-либо брал кредиты, микрозаймы, открывал кредитные карты или участвовал в сделке поручителем, применяется шкала от 300 до 850 баллов.

В таблице приводятся баллы и их значение:

| Баллы | Значение |

| 300-500 | Худшая оценка. Можно получить займ в ломбарде или МФО. Высокий риск отказа. |

| 501-600 | Оценка ниже среднего. Заемщик сможет рассчитывать на ссуду по очень высокой процентной ставке, а в банках они могут достигать «грабительских» показателей. Так, в Почта банке есть продукты, по которым максимальная ставка составляет до 63% годовых. |

| 601-650 | Удовлетворительный результат. Банк по-прежнему будет навязывать доминантную позицию. Есть риск получить сумму меньше желаемого и более высокую процентную ставку, на 2-5% выше базовой ставки. |

| 651-690 | Стандартный показатель. Можно рассчитывать на приемлемые условия займа. |

| 691-850 | Наилучший показатель, согласно которому заемщик может получить самую низкую процентную ставку, крупную сумму займа. Ситуация, когда заемщик может выбирать банк, а не наоборот. |

Увеличиваем шансы на одобрение в кредите

Основные методы повышения шансов на одобрение в кредите в банке ВТБ:

- Привлечь к сделке надежного и платежеспособного поручителя.

- Предоставить в ВТБ залог. Есть программы с залогом недвижимости на любые цели.

- Предоставить больше справок о доходе. ВТБ принимает не только НДФЛ, но и справки по форме банка.

- Стать клиентом ВТБ до получения крупной ссуды. Это не только ускорит процесс оформления, повысит шансы на одобрение, но и даст возможность получить более льготные условия — ниже процентную ставку, другие привилегии.

Перед подачей заявки в ВТБ не рекомендуется рассылать заявления в другие банки. Спам рассылка снижает шансы на одобрение от ВТБ. Банки думают, что человек срочно нуждается в деньгах и отказываются выдавать средства ненадежному заемщику.

https://www.youtube.com/watch?v=HAQa_fzEjqk

Исправление КИ повышает шансы получить средства. Далее подробно, как исправить КИ.

Как исправить плохую кредитную историю?

Далее приводятся некоторые способы улучшения и исправления кредитной истории. В дальнейшем заемщик может получить хорошую ссуду в ВТБ.

Что может сделать заемщик:

- Погасить просрочки.

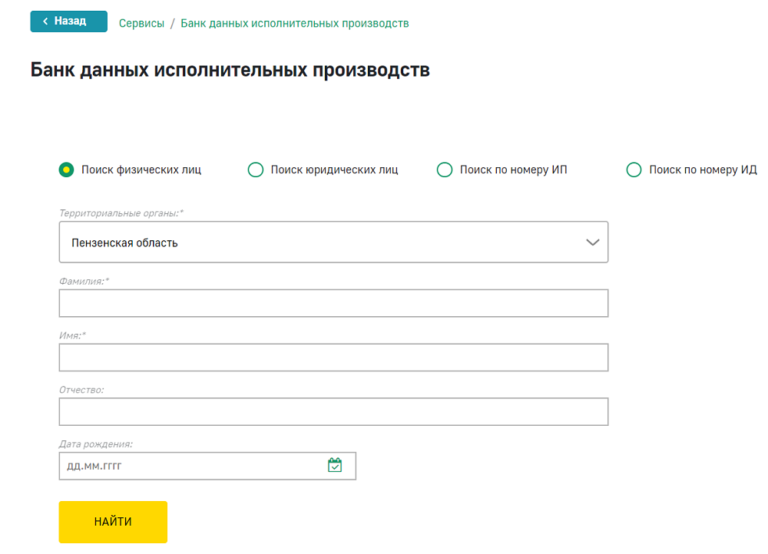

- Заплатить за коммунальные услуги, проверить штрафы (можно посмотреть на Госуслугах).

- Оформить рефинансирование либо реструктуризацию. Можно подать заявку в ВТБ после закрытия пары-тройки ссуд, если на текущий момент оформлено много кредитов.

- Просмотреть выписку КИ, нет ли там ошибок. Исправить при обнаружении, написав заявление в БКИ.

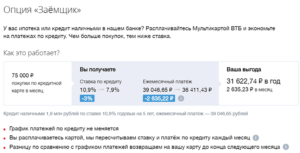

Если КИ отсутствует, а человеку нужно повысить шансы получения кредита в ВТБ, то стоит заказать мультикарту в ВТБ. Заемщик не только станет клиентом ВТБ, но и получит более ста дней беспроцентного обслуживания.

Кредитка отражается в КИ как открытый кредит. При совершении покупок и возвращении средств на баланс карты ВТБ можно сформировать положительный скоринговый рейтинг. В дальнейшем можно получить выгодные условия по кредиту от ВТБ. Это второй плюс банковской карты.

Можно оформить программу в Совкомбанке кредитный доктор. Она рекомендуется только при очень плохой кредитной истории, когда других вариантов нет. На нее нужно минимум полгода. Заемщику предлагают взять в долг 5 или 10 тысяч рублей на 6, 12 или 18 месяцев.

Перекредитование и реструктуризация имеют цель облегчить условия кредитов для заемщика. При рефинансировании снижается процентная ставка, уменьшается платеж по кредиту, тем самым снижается нагрузка на клиента. Он становится платежеспособен и может рассчитывать на ссуду.

Теперь известны все доступные способы узнать кредитную историю банка ВТБ. Кроме заказа истории на сайте узнать ее можно, написав в бюро заявление и отправив его телеграммой, почтовым отправлением, курьером или через партнеров бюро.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Как быстро исправить кредитную историю в банке? Как получить кредит, если начались просрочкиСкачать

Как узнать свою кредитную историю самостоятельно?

Кредитная история (КИ) – это детальная информация о взаимодействии физического лица с различными кредитно-финансовыми учреждениями. КИ отражает историю платежей по всем займам, включая потребительские и автокредиты, ипотеке, микрозаймам и овердрафте. Также в базе можно узнать свой индивидуальный рейтинг заемщика.

Сотрудничество физических лиц с банковскими учреждениями всегда осуществляется на основании информации, собранной БКИ (бюро кредитных историй). После выдачи кредита, банки регулярно передают все данные о совершенных платежах, просроченных выплатах и фактах погашения займа.

Для чего заемщику нужно знать свою КИ

Обладать информацией о своей кредитной истории полезно всем, кто хоть раз пользовался кредитными картами или получал займ.

Очень редко, но банки допускают ошибки, внося неверную информацию о заемщике – это может стать проблемой при получении займа в будущем.

Усложняется ситуация тем, что финансово-кредитные учреждения редко обосновывают свой отказ, следовательно, такую ошибку можно обнаружить только самостоятельно проверив свой «финансовый имидж».

Данная информация понадобится и перед подачей заявки на получение кредита или ипотеки. Прежде, чем отправляться в банк, нужно оценить свои шансы на одобрение займа, ведь информация об отказах в предоставлении займа банки также передают в БКИ.

Какие данные содержаться в отчете о КИ:

- Персональный кредитный рейтинг.

- Суммы задолженности по текущим кредитным продуктам.

- История поступления средств, перечисленных в счет погашения займа.

- Данные обо всех выплаченных займах.

- Суммы и размеры просрочек по активным и закрытым займам.

- Перечень организаций, которые запрашивали данные о КИ пользователя.

Услуги микрофинансовых организаций

Узнать свою кредитную историю можно во многих МФО. С 2021 года микрофинансовые организации сотрудничают с БКИ и предоставляют им подробную информацию обо всех операциях: сумма выданного кредита, наличие просрочек, факт активной задолженности. Также эти компании готовы предоставить клиенту данные о его кредитной истории, но услуга эта платная.

https://www.youtube.com/watch?v=eke0KdruDlE

Одна из самых надежных МФО – компания «Быстроденьги» оформляет услугу за 950 рублей, зато клиенту не придется самостоятельно изучать, что такое индивидуальный код субъекта кредитной истории, делать запросы на сайте ЦБРФ и ждать письма на почту.

Где можно получить персональный код доступа к КИ

Код субъекта кредитной истории или КСКИ – это специальный пароль заемщика, который открывает доступ к информации о КИ.

Шифр присваивается клиенту банка при подписании первого договора о кредитовании или во время оформлении кредитной карты.

Без персонального кода заемщик не сможет подтвердить свою личность и воспользоваться данными, которые содержаться в информационной базе Центрального каталога кредитных историй.

Если код доступа утерян, его нужно восстановить, составив соответствующее заявление через любое финансовое учреждение.

Лучше остановить выбор на кредитной организации с господдержкой – Сбербанк, ВТБ24. Сотрудник учреждения поможет заполнить заявление и получить свой КСКИ, но стоит учесть, что услуга эта платная. Сбербанк за предоставление КСКИ взимает плату в размере 250 рублей, банк ВТБ24 – 1000 рублей. Аналогичным образом можно изменить существующий, но забытый код.

На сайте ЦБРФ пользователю предоставляется возможность изменить КСКИ или его аннулировать. Также на данном ресурсе можно составить заявление на получение дополнительного кода, который впоследствии передается доверенному лицу.

Все способы, как узнать свою КИ через Интернет

Использование сервиса Сбербанк Онлайн – это удобный и безопасный способ ознакомиться со своей кредитной историей. Чтобы получить доступ к информации, пользователь должен:

- Получить персональный КСКИ.

- Являться клиентом Сбербанка.

- Сформировать идентификатор и пароль для личного профиля на сайте Сбербанк Онлайн. Без регистрации в системе у пользователя не будет доступа к своему профилю.

В личном кабинете на сайте online.sberbank.ru нужно зайти в раздел «Кредиты».

Затем открыть вкладку «Кредитная история».

Стоимость услуги предоставления КИ составляет 580 рублей. Платежное поручение формируется после перехода по ссылке «Получить кредитную историю». На следующей странице откроется окно с реквизитами Объединенного Кредитного Бюро – все данные для оплаты здесь уже заполнены. Пользователь выбирает карту, с которой будет произведено списание денежных средств и подтверждает операцию.

Сформированный отчет содержит информацию не только о задолженности в Сбербанке по кредиту, но и данные о взаимодействии физического лица с другими финансовыми организациями.

Все данные, полученные через Сбербанк Онлайн, актуальны на день отправки запроса, информация в БКИ обновляется после каждого перевода денежных средств в счет погашений активного займа – примерно 1 раз в полтора месяца.

Как получить данные КИ в ВТБ24

Банк ВТБ 24 также предоставляет возможность ознакомиться со своей КИ, для этого необходимо лично обратиться к специалисту в любой филиал. Сотрудник банка поможет составить заявку и направит ее в Объединенное Кредитное Бюро. Стоимость услуги составляет 1000 рублей.

Если КСКИ утерян или ранее не формировался, его также можно заказать в банке ВТБ24 и после получения составить запрос о КИ. Время сбора данных о физическом лице зависит от ОКБ, максимальный срок рассмотрения заявки – 5 рабочих дней. После отчет будет направлен пользователю по электронной почте.

Получение сведений через различные онлайн-сервисы

С помощью Интернета свою кредитную историю можно проверить онлайн. По закону заемщик один раз в год получает доступ к полной информации бесплатно, за каждый последующий запрос взимается комиссионный сбор.

Процесс формирования отчета КИ происходит в два этапа:

- Получение списка организаций, в которых хранится КИ.

- Отправка запросов в БКИ.

Информация о взаимодействии заемщика с различными кредитными организациями может храниться в нескольких БКИ одновременно. Чтобы получить максимально полный отчет о своей КИ, пользователю нужно направить запрос в адрес каждого бюро. Сегодня заемщикам доступные следующие способы:

- На сайте ЦБРФ в разделе «Запрос на предоставление сведений о бюро кредитных историй».

- Сформировать и отправить запрос через микрофинансовую организацию, банк, БКИ или у нотариуса.

- С помощью сервиса Эквифакс или через крупнейшее бюро НБКИ. На сайте есть бланк заявления, его следует распечатать, заполнить, заверить у нотариуса и переслать по почте, приложив копию квитанции об оплате комиссии.

- Через авторизированного партнера НБКИ «АКРИН» (данная услуга платная).

Когда перечень БКИ будет на руках, нужно сформировать запрос о получении персональных данных и направить его в каждую организацию.

https://www.youtube.com/watch?v=nMDW9Fd2L-g

Как самостоятельно отправить запрос на получение отчета о КИ:

- Обратиться в указанные организации лично или посетить региональные офисы (контактные данные региональных отделений можно посмотреть на сайте БКИ).

- Через Интернет-сервисы, например, «Мой рейтинг». Перед составлением запроса следует узнать, сотрудничает или онлайн-ресурс с нужными БКИ.

- Составить запрос на официальном сайте БКИ, но это не касается НБКИ – данная организация действует только через своего партнера АКРИН, иные партнеры (Эквифакс, ОБК) разработали собственные онлайн-сервисы.

В процессе формирования бумаг на получение отчета о кредитной истории возможны побочные расходы для подтверждения своей личности. Персональная информация надежно защищена от доступа третьих лиц, ее нельзя получить по фамилии без предоставления запрашиваемых документов – паспорта, страхового свидетельства.

Полезно знать:

Видео:Как узнать проверить кредитную историю через телефон бесплатноСкачать

Кредитная история ВТБ: в каком БКИ хранится, как получить?

Для оценки шансов на получение кредита в ВТБ нужно узнать кредитную историю. Может ли заемщик узнать, в какое бюро кредитных историй ВТБ отсылает сведения о клиентах, как получить отчет на свое имя, – обо всем этом в статье.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

С каким бки работает банк втб?

Официально данную информацию ВТБ не разглашает, но в 2011 году представители финансового учреждения упоминали, что работали с НБКИ, а бюро Эквифакс рассматривали в качестве потенциального партнера ВТБ.

Поэтому, чтобы выяснить список БКИ, потребуется запросить кредитную историю на свое имя. Сначала нужно узнать, в каких БКИ содержится КИ на имя заемщика. Это может быть как одно бюро, так и несколько. Банки самостоятельно выбирают организации для сотрудничества и заключают договоры с ними.

Кредитную историю можно запросить онлайн на сайте бюро, а можно прийти лично в офис, если заемщику этот вариант удобнее. Далее будет рассматриваться вариант заказа кредитной истории для ВТБ онлайн.

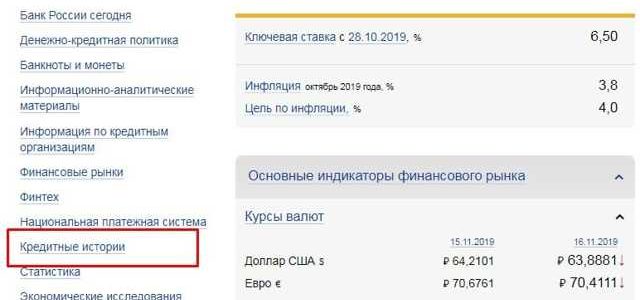

Как узнать кредитную историю в ВТБ 24?

Первым шагом станет запрос на список бюро, в которых хранится КИ. Нужно зайти на официальный сайт ЦБ РФ. На панели слева нужно выбрать раздел кредитные истории. Показано на скриншоте:

Затем в открывшемся окне первым разделом идет реестр БКИ. Следует выбрать его и затем на открывшейся странице выбрать запрос на предоставление сведений. Заполнить форму и указать следующие данные:

- электронную почту, куда придет список с организациями;

- паспортные данные;

- ФИО.

Когда ответ по запросу придет на почту, в документе будет указан перечень организаций, адреса и телефоны. Теперь заемщик сможет обратиться в бюро для запроса КИ.

Важно! Два раза в год можно заказать отчет бесплатно (ФЗ РФ о кредитных историях №218).

Если в ответ на проверку пришло сообщение «Информация не найдена», это означает, что статистики о займах и обязательств на заемщика нет, КИ нулевая.

Возможен вариант, что заемщик оформлял ранее кредит, но просил не передавать данные в бюро. Закон действовал до 2014 года, по которому клиент банка подписывал заявление, чтобы сведения оставались у кредитора.

Далее о том, что делать при утере или отсутствии кода субъекта.

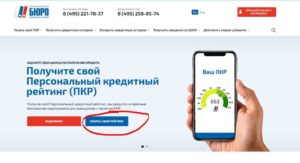

Как узнать кредитную историю в НБКИ? Нужно зайти на сайт, выбрать раздел «узнать свой рейтинг»:

Далее выбрать вкладку регистрации при появлении формы для авторизации:

Далее выбрать вкладку регистрации при появлении формы для авторизации:

Заполнить адрес электронной почты, пароль. При желании можно подписаться на рассылку. После регистрации на почту придет письмо со ссылкой, по которой надо перейти для активации аккаунта.

https://www.youtube.com/watch?v=d-kRFE377yo

При входе в ЛК сервис предложит подтвердить личность, чтобы воспользоваться услугами. Потребуется заполнить паспортные данные либо подтвердить аккаунт через синхронизацию с Госуслугами. Анкетная форма:

Важно! Синхронизация возможна только с верифицированным аккаунтом на Госуслугах.

После идентификации нужно выбрать раздел «все услуги». Он находится на панели слева. Появятся услуги по заказу кредитного отчета, персонального рейтинга, динамика изменения ПКР12 за последнее время. Для заказа КИ нужно лишь выбрать «в корзину» под нужной услугой:

Далее перейти к корзине (в правом углу сайта) и следовать инструкции. Многие заемщики проверяют историю через Сервис-КИ.com. В отличие от обращений в БКИ, на сайте формируют отчет в течение часа и присылают на почту, что экономит уйму времени. Не требуется регистрация и многоэтапное подтверждение личности.

Люди могут оценить свои шансы на выдачу ссуды от ВТБ24, посмотреть причины сформировавшегося рейтинга и советы по улучшению скорингового балла. Стоимость услуги составляет 340 рублей, что ниже чем в большинстве организаций. Для получения требуется указать ФИО, адрес почты. Паспортные данные можно уточнить при звонке менеджера.

Прежде всего стоит убедиться, что КИ находится только в одном бюро – НБКИ. Если ранее заказывались отчеты, можно проверить перечень организаций по ним.

После стоит рассмотреть, как действовать, если не найти код субъекта. Код субъекта кредитной истории присваивается заемщику при заключении договора между банком и клиентом. Нужно посмотреть старые или текущие договоры. В приложении к соглашению тоже дублируется код субъекта.

Если старый код утерян, то гражданин может сформировать новый, изменив или удалив старую комбинацию. Сделать это можно как на сайте ЦБ, так и обратившись в любой банк или бюро кредитных историй. При оформлении нового соглашения с банком на кредит заемщик вправе сформировать новый код.

На заметку! При утере старой комбинации цифр и букв восстановить их невозможно. Нужно сформировать новый пароль.

Если у заемщика нет кода, то это не проблема. Все равно можно получить историю и список бюро, в которых она хранится. В этом случае нужно написать заявление на бумаге и отправить его в ЦБ телеграммой либо письмом.

Можно направить запрос через любое БКИ или банк.

В заявлении указываются те же сведения, что и при заполнении онлайн формы: паспортные данные, фамилия, имя, отчество при наличии и адрес электронной почты для получения результата.

Что делать, если кредитная история в ВТБ плохая?

Есть несколько решений проблемы:

- Заняться исправлением истории для получения займа в ВТБ в будущем.

- Подать заявку в другой банк с лояльными требованиями к заемщикам.

- Подать заявку в МФО для получения займа.

- Предоставить для кредита обеспечение – недвижимость, автомобиль.

- Привлечь к сделке поручителя с высокой официальной зарплатой.

Исправить кредитную историю можно несколькими методами – взять программу кредитного доктора, но на нее потребуется минимум полгода, закрыть долги или оформить рефинансирование. Подробнее о способах улучшения КИ в последнем разделе статьи.

Если ВТБ не желает выдавать ссуду, имеет смысл подать заявку в другой банк. Такие кредиторы как Тинькофф, УралСиб, УБРиР, Росбанк, Восточный считаются более лояльными к заемщикам. Во многих не требуется справка о доходах, предоставление трудовой книжки.

Если оказалось, что кредитная история серьезно испорчена, а сумма нужна небольшая, то можно обратиться в микрофинансовое учреждение. Займер, Веббанкир, еКапуста, – одни из самых известных. Они одобряют заявки от лиц с испорченной кредитной историей, но не стоит рассчитывать на одобрение при открытых долгах и дефолте.

При нехватке гарантий для ВТБ, недостаточной платежеспособности, низкой официальной зарплате, можно привлечь поручителя либо предоставить имущество в залог. Это увеличит сумму кредита, поможет получить более низкую процентную ставку.

https://www.youtube.com/watch?v=Vqe1pCAIzCY

Поручитель должен иметь высокий скоринговый балл, официальную зарплату. В ВТБ можно привлечь к соглашению до четырех человек поручителей. В их качестве могут выступить родственники, друзья, коллеги, знакомые. При предоставлении ВТБ имущества оно должно отвечать требованиям банка, быть ликвидным.

Можно ли получить кредит в ВТБ 24 с испорченной кредитной историей?

Получить ссуду возможно, но решение ВТБ зависит от тяжести испорченной кредитной историей, ведь плохой КИ может считаться и определенное количество просрочек либо невысокая платежеспособность, злостное нарушение правил дорожного движения, открытые долги и судимость.

Поэтому банк учтет множество факторов при принятии решения. Надеяться на займ можно при наличии небольших огрехов. Нужно запросить кредитную историю в бюро и посмотреть рейтинг.

На заметку! Информация о новых положительных платежах поступает в бюро не позднее 5 рабочих дней. Если заемщик обнаружил, что сведения не были переданы, нужно обратиться в бюро с заявлением и доказательством платежей – квитанциями, соглашением о расторжении договора и проч.

Если скоринговый балл относится к средней категории, выше среднего и наилучшей, то заявку подавать в ВТБ можно. При средней категории банк выдаст ссуду на стандартных условиях. С наивысшим скоринговым баллом можно рассчитывать на займ под самый низкий процент.

Но если балл ниже среднего, то КИ нужно исправлять, поскольку балла будет недостаточно для получения одобрения, либо ВТБ предложит невыгодные условия: высокий процент, небольшую сумму займа и сжатые сроки кредитования.

Советы заемщикам: как улучшить КИ

Вот способы улучшения кредитной истории, чтобы в дальнейшем можно было получить хорошую ссуду в ВТБ:

- Закрыть долги и образовавшиеся просрочки.

- Проверить оплату коммунальных услуг и наличие штрафов (можно посмотреть на Госуслугах).

- Снизить финансовую нагрузку – оформить рефинансирование либо реструктуризацию. Альтернативный вариант – подать заявку в ВТБ после закрытия пары кредитов, если на текущий момент оформлено много обязательств.

- Просмотреть отчет на наличие ошибок. Исправить при обнаружении, написав заявление в БКИ.

Если КИ нулевая, а заемщику требуется увеличить шансы получения кредита в ВТБ, то стоит открыть кредитную карту в ВТБ. Заемщик не только станет клиентом ВТБ, но и получит 101 день беспроцентного обслуживания.

Чем полезна кредитка от ВТБ? Она отражается в кредитной истории как открытый кредит. Если человек будет совершать покупки и вовремя возвращать средства на баланс карты, то ВТБ отправит сведения в бюро. Они сформируют положительный кредитный рейтинг.

Второй плюс – заемщик сможет получить более выгодные условия по кредиту как клиент банка. Для своих клиентов кредитор предлагает ниже процентную ставку, быстрое рассмотрение заявки и другие привилегии.

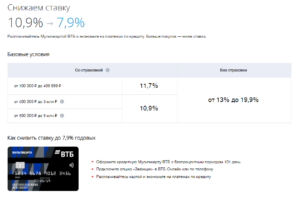

Рефинансирование позволяет объединить несколько кредитов в один. Бонусом идет понижение годового процента. Платить становится удобнее, всего 1 раз в месяц, а размер платежей становится меньше. Это снижает финансовую нагрузку. Появляется шанс получить новый кредит. Сейчас ВТБ предлагает объединить по программе перекредитования до 6 кредитов других банков, включая оформленные кредитные карты.

Реструктуризация проводится в крайних случаях, когда заемщик внезапно теряет доход – получает серьезную травму или болезнь, лишается трудоспособности, уходит в армию или его увольняют с работы.

Тогда можно подать заявление в банк, он рассмотрит его и примет решение, удовлетворить просьбу или отказать.

При одобрении условия по кредиту становятся лучше – снижается размер платежа, ставка, сроки кредитования.

Использовать рекомендации по улучшению кредитной истории в ВТБ лучше в комплексе.

Проверить свою КИ на ошибки и скоринговый балл, открыть при необходимости кредитку либо приобрести товар в рассрочку, чтобы закрыть негативные платежи новой информацией.

Если банк ВТБ отказал, не стоит сразу же подавать заявку повторно. Лучше подождать пару месяцев, за которые заемщик успеет разобраться со скоринговым баллом, улучшит КИ для повышения шансов на кредит.

Видео:Теперь банки мне дают Кредиты ‼️ Как я сформировал кредитную историюСкачать

Кредитная история

Решили оформить кредит в банке «ВТБ24»? Проверьте свою кредитную историю, чтобы быть уверенным в его одобрении

Все те, кто подавал заявление на оформление кредита знакомы с этой процедурой. Кому-то кредит одобряли, кому-то — нет.

Причин в отказе в выдаче кредита может быть множество, но основной является негативная кредитная история, которая является следствием недобросовестности заёмщика.

Чтобы для Вас не было неожиданностью, что Ваша кредитная история не внушает доверия банку, её лучше регулярно проверять. В данной статье мы подробно рассмотрим, что такое кредитная история, почему нужно следить за ней и как получить кредитную историю банка «ВТБ24».

Что такое кредитная история?

Кредитная история — подробная информация о заёмщике и кредитах, которые были оформлены на его имя, передаваемая банком в одно или несколько бюро кредитных историй (сокращённо — БКИ).

Обычно, отчёт, предоставляемый банком, содержит в себе персональные данные клиента, информацию о суммах прошлых кредитов, их назначениях и сроках предоставления, дат внесения платежей, просрочках и досрочных погашениях. То есть, как вы можете убедиться, банковский отчёт представляет собой довольно-таки объёмный документ.

Чем лучше Ваша кредитная история, тем выше вероятность того, что Вам одобрят следующий кредит. Сформировать положительную кредитную историю вполне просто — на словах.

Для этого необходимо своевременно совершать платежи по имеющимся кредитам и соблюдать правила, прописанные в договоре.

Добросовестным клиентам, уверенным в своей платёжеспособности, формирование позитивной кредитной истории даётся легко не только на словах, но и на деле.

https://www.youtube.com/watch?v=gKQx5nk1kT4

Знаете ли Вы, что бывают случаи, когда кредитные истории запрашиваются посольствами при оформлении визы в качестве подтверждения платёжеспособности и благонадёжности человека.

Но ведь у любой медали, как и у Луны, имеются и обратные стороны. Встаёт логичный вопрос: что может сделать из позитивной кредитной истории негативную?

Негативной кредитную историю могут сделать такие факторы, как:

- наличие судимости или привлечения к уголовной ответственности: если Вы получали приглашение от органов правопорядка даже за незначительные правонарушения, это даёт повод банку внимательнее присмотреться к Вам как к благополучному заёмщику.

- просрочки в выплатах и необходимость банку напоминать о них: любые просрочки в выплатах предыдущих платежей могут быть симптомом к последующей недобросовестности в погашении нового кредита, поэтому банки строго следят за этим.

- штрафы по предыдущим кредитам и другие возможные санкционные действия: если предыдущему банку приходилось штрафовать заёмщика или документы по его кредиту передавались коллекторам, то при получении нового кредита могут возникнуть большие проблемы.

Однако в целом, как уже было сказано, достаточно просто вовремя погашать кредит, и тогда Ваша кредитная история будет достойна того, чтобы не вызывать никаких подозрений при оформлении нового кредита.

Почему нужно проверять кредитную историю?

Если Вы в ближайшее время не собираетесь брать новых кредитов, то и проверять кредитную историю особой необходимости нет. Но если кредиты на Ваше имя уже были оформлены, то хотя бы один раз сделать запрос на получение кредитной истории стоит. Почему? На то есть ряд причин:

- банальный интерес, за которым может последовать анализ кредитного поведения:

подробный отчёт по предыдущим кредитам может помочь оценить степень Вашей финансовой грамотности. Например, Вы можете считать себя достаточно осведомлённым в кредитной сфере человеком с хорошей кредитной историей и умением вовремя платить по счетам, тогда как отчёт по взятым кредитам может сказать, что проценты, которые Вы оплачивали, являются невыгодными, и можно было не переплачивать, взяв кредит в другом банке. Однако для этого необходимо уметь анализировать представленные данные или иметь хороших знакомых, кто мог бы помочь с этим. - информация об ошибках или не исполненных кредитных обязательствах:

бывает, что банки могут несвоевременно предоставлять информацию о платежах или забыть напоминать о просрочках для того, чтобы последующий штраф возрастал пропорционально сроку просрочки. Такое тоже может быть, поскольку от лица банка также работают люди. Все эти недочёты могут спустя некоторое время негативно сказаться на оценке Вашей кредитной истории, поэтому отслеживать их крайне желательно, как и вовремя исправлять. - частота запросов о кредитоспособности влияет на репутацию человека:

чем чаще совершались запросы кредитных историй, тем менее надёжным является заёмщик — такое мнение бытует в среде банков. Однако если запрос был сделан банком, в котором Вы брали кредит, то это абсолютно нормально. Другое дело, когда информация запрашивается без видимых на то причин, например, при оформлении дебетовой карты. И желательно заёмщику всё-таки об этом знать. Также банки могут проверять кредитную историю, чтобы отслеживать исполнение обязательств, ставящих под сомнение Вашу благонадёжность. Но такие ситуации случаются только во времена финансовых потрясений, например, в период экономического кризиса.

Грамотная финансовая политика человека или семьи вполне подразумевает отслеживание своей кредитной истории. Но за этим следует вопрос: как получить кредитную историю?

Как получить кредитную историю банка «ВТБ24»?

Вся информация по предоставляемым кредитам передаётся банками в одно или несколько бюро кредитных историй. Таких организаций в нашей стране насчитывается около тридцати. Достоверно известно, что банк «ВТБ24» сотрудничает с НБКИ (Национальное Бюро Кредитных Историй) и бюро «Эквифинанс», однако список может этим не ограничиваться.

Каждый человек вправе получать свою кредитную историю бесплатно один раз в год. И об этом есть даже целый закон.

Процедура бесплатного получения кредитной истории выглядит так:

- Сначала необходимо сделать запрос в Центральный каталог кредитных историй (ЦККИ), чтобы получить список всех бюро, где может находиться Ваша история.

- Затем следует обращение непосредственно в офис одного из бюро. Как правило, головные офисы всех бюро находятся в Москве, работают не весь рабочий день, поэтому попасть к ним довольно затруднительно.

- Но если у Вас всё-таки получилось, то последним шагом будет просто ожидание ответа БКИ и получение своей кредитной истории.

Кроме представленного варианта, существуют множество сайтов, предлагающих получение кредитной истории без особых проблем онлайн. Они имеют официальное разрешение на подобную деятельность и все необходимые лицензии.

Однако плата за их услуги соразмерна удобству этих услуг. Вам придётся заплатить не меньше тысячи рублей, чтобы получить свою кредитную историю через таких посредников.

Но если Вы располагаете такими средствами, то почему бы и нет.

В бюро «Эквифакс» существует процедура онлайн-идентификации с помощью eID.

Этот способ получения кредитной истории является довольно трудоёмким, поскольку необходимо будет ответить на четыре вопроса по заключённому кредитному договору, приложить скан разворота паспорта с фото и согласия на обработку персональных данных.

Последний документ необходимо будет предварительно найти, скачать, подписать, а затем уже сканировать или фотографировать. Если по итогу у Вас получилось дойти до фразы «Проверка документов может составить от 1 часа до 1 рабочего дня», то Вы можете считать, что справились и вскоре получите свою кредитную историю.

https://www.youtube.com/watch?v=E7G3IGVLpZ0

Также условно бесплатным можно назвать запрос на получение кредитной истории по почте. Но для этого необходимо будет нотариально заверять Вашу подпись, что довольно-таки сложно, учитывая очереди у нотариусов, и уже не так бесплатно, как предполагается изначально.

Ещё одним вариантом является телеграмма.

Вам необходимо будет прийти в почтовое отделение, где доступны услуги телеграфной связи, направить в бюро, предварительно узнав его точный адрес, телеграмму, содержащую ФИО, дату и место рождения, адрес, контактный телефон и основные паспортные данные (дату и место выдачи, серию, номер). Подпись должна быть заверена сотрудником почтового отделения. Кредитный отчёт будет отправлен на указанный Вами адрес почтовым отправлением.

Но самым простым и доступным способом является работа непосредственно с банком:

- обращение с письменным заявлением в офис банка;

- запрос кредитной истории онлайн: для этого на сайте «ВТБ24» заполнить форму с указанием кода субъекта, который можно найти в кредитном договоре, и персональных данных, после чего отправить эту форму и дождаться желаемого результата.

В заключении хочется отметить, что, хоть процесс получения своей кредитной истории связан с множеством неудобств и не всегда простой процедурой получения, он того стоит. Контроль за своими средствами и учёт всех возможных новых выгод повышает финансовую грамотность, а при наличии кредитной истории на руках осуществлять его гораздо проще.

Чтобы сохранять положительной свою кредитную историю, воспользуйтесь памяткой, в которой доступным языком расписаны все подробности оформления и выплаты кредитов.{attachments}

🌟 Видео

Как проверить долги по кредитам и микрозаймам быстро и бесплатно? Где узнать о всех долгахСкачать

Как узнать решение по кредиту в ВТБ? Проверяем статус заявкиСкачать

Как узнать свою кредитную историю?Скачать

Как посмотреть кредитную историю в Хоум Кредит приложенииСкачать

Проверяю кредитную историю БЕСПЛАТНО за 5 мин через ГОСУСЛУГИ. Пошаговая инструкция.Скачать

Как получить кредит даже с плохой кредитной историейСкачать

Кредитная история - Как проверить бесплатно? Как вас видят банки?Скачать

Как проверить свой кредитный рейтинг?Скачать

Как узнать свои долги по кредитам и микрозаймам | Бесплатная кредитная историяСкачать

КАК ПРОВЕРИТЬ СВОЮ КРЕДИТНУЮ ИСТОРИЮ через госуслугиСкачать

Берем кредит с плохой кредитной историей в 2023 - инструкция ✅Скачать

Как бесплатно проверить КРЕДИТНУЮ ИСТОРИЮ онлайн? Бюро кредитных историйСкачать

Как Посмотреть Свой Кредитный Рейтинг и Кредитную Историю за 2 минутыСкачать

ОКБ узнать кредитную историю бесплатноСкачать

НБКИ узнать кредитную историю бесплатноСкачать

Как посмотреть историю входов в приложение ВТБ со всех устройствСкачать