Под рассматриваемым явлением понимаются отдельные банковские счета, которые оформляются банковскими организациями по запросу компании.

Фирма перечисляет деньги на такой вклад с собственного счета или счета в другом банке, после чего на это вложение начинает начисляться определенный процент.

Позже компания может востребовать собственные деньги обратно в полном размере — к этой сумме добавится доход в виде процентов.

Несмотря на то что ставки по депозитам юридических лиц не сильно отличаются от процентов по вложениям от граждан, доходы сильно выше.

Это обусловлено тем, что компании, в отличие от обычных людей, перечисляют на депозитные счета большие суммы — часто они исчисляются десятками и даже сотнями миллионов рублей.

По этой причине банкам выгодно сотрудничать с фирмами, чем и обусловлен большой выбор предложений.

- Виды депозитов для юридических лиц

- Ставки по депозитам для юрлиц

- Налогообложение депозитов

- Страхование вкладов

- Какие банки предлагают вклады для юрлиц?

- Сбербанк

- ВТБ

- Россельхозбанк

- Газпромбанк

- Юникредит

- Что такое овернайт депозиты?

- Депозиты для юридических лиц — отличительные особенности, выбор банка, открытие, размещение и проценты

- Что такое депозиты для юридических лиц

- Размещение депозитов юридических лиц

- Заявление на открытие счета

- Какие документы нужны

- Договор банковского обслуживания депозитного счета

- Виды вкладов для юридических лиц

- Налогообложение процентов по депозитам юридических лиц

- Особенности закрытия вкладов

- Где открыть депозитные счета юридическим лицам

- Сбербанк корпоративным клиентам

- Депозиты юрлицам от Альфа-банка

- Вклады в ВТБ 24

- Преимущества и недостатки депозитных счетов

- Размещение депозитов для юридических лиц

- Условия вкладов для юрлиц

- Особенности депозитов для юрлиц

- Где можно открыть депозит юрлицу

- Альфа-банк

- ВТБ 24

- Алгоритм оформления

- Налогообложение депозитов для юридических лиц

- Разновидности депозитов для юридических лиц

- Понятие и особенности

- Существующие виды

- Пакет документов для открытия вклада

- Процедура оформления

- Депозиты для юридических лиц: отличительные особенности, виды — Эльба

- Чем депозиты для юрлиц отличаются от других

- Виды депозитов

- Как пользоваться депозитным счётом

- Документы для открытия депозита юрлицом

- Документы для открытия депозита ИП

- На каких условиях предлагают депозиты юрлицам

- 🔍 Видео

Виды депозитов для юридических лиц

Депозиты для юридических лиц в Сбербанке и других банковских компаниях страны отличаются разнообразием, в котором несложно запутаться. Чтобы этого не происходило, вклады были разделены на такие разновидности:

- Срочный. Стандартный вид вложения, в рамках которого компания предоставляет банку определенную сумму на выбранный срок. По истечении этого срока деньги поступают вместе с процентами;

- НАУ-счет. Фирма может использовать деньги на таком счету для осуществления повседневных операций в ходе бизнес-деятельности. Как и в остальных случаях, на остаток начисляется определенный процент;

- Условный. Разновидность стандартного вклада, в рамках которого деньги организации остаются в банке ровно до тех пор, пока не наступят указанные в депозитном договоре условия – они бывают разные.

Также популярны так называемые овернайт-депозиты, которые представляют одну из категорий срочных вкладов. Более подробно о таком распространенном виде депозита юридических лиц вы узнаете ниже.

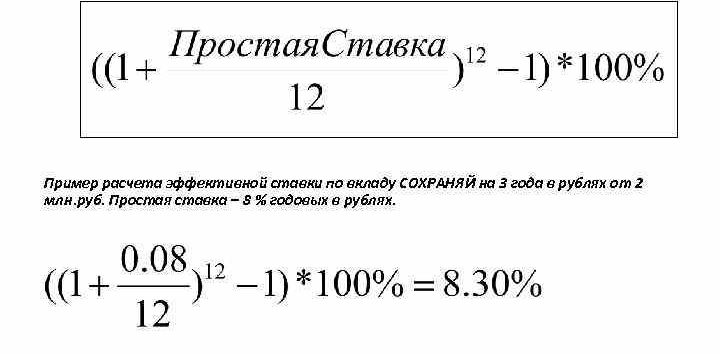

Ставки по депозитам для юрлиц

Проценты по депозитам юридических лиц зависят от многочисленных факторов. Среди них не только тип вклада и сумма вложения, но и политика конкретного банка, а также ряд других воздействий.

Самые высокие ставки на конец 2021 года можно найти в Альфа-Банке и Плюс Банке — от 7,85% до 9,5% в год. Однако это проценты по не пополняемым вкладам. Счета с возможностью пополнения и снятия менее доходны.

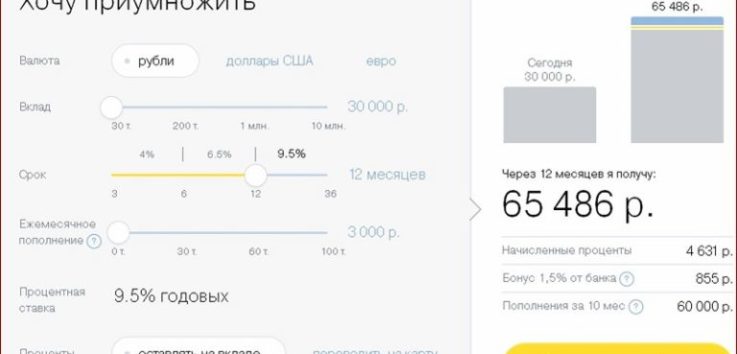

Вы можете зайти в раздел калькулятора процентов по вкладу и онлайн рассчитать проценты в зависимости от суммы вклада.

Налогообложение депозитов

Непосредственно денежное вложение не попадает под определение дохода. Однако проценты, которые за этот вклад поступают на счет организации, вполне считаются заработком.

Согласно действующему законодательству РФ, он должен облагаться налогом.

В рамках налогообложения депозитов юридических лиц компания обязана сообщить об открытии или же закрытии депозитного счета в налоговый орган по месту регистрации организации.

Надо отметить, что налог взимается не со всех начисляемых процентов, а только с тех, которые на 5% и более превышают ставку рефинансирования Центрального Банка Российской Федерации.

На конец 2021 года она равна 7,5%. Это значит, что налогообложению поддается доход в виде процентов, которые остаются после 12,5% со вклада.

Например, если доход от вложения равен 16%, то налог взимается с последних 3,5%, но не со всех 16%.

Страхование вкладов

Сразу надо отметить, что государственное страхование депозитов юридических лиц в России не осуществляется — это привилегия доступна только физическим лицам.

Однако это не значит, что компания не может застраховать собственные средства от непредвиденных обстоятельств. Доступным остается такой вариант, как добровольное страхование вкладов юридических лиц.

Естественно, этим должна заниматься сама фирма, оплачивает тоже она.

https://www.youtube.com/watch?v=spEoLtcyb4g

Защитить вложения фирма может двумя путями — заключить договор со страховой компанией или оформить страховку непосредственно в выбранном банке. Предложений весьма мало, так что придется хорошо поискать.

Какие банки предлагают вклады для юрлиц?

Банковские депозиты для юридических лиц — распространенная услуга, которую предоставляют многие банки страны. Среди них как крупные представители, в том числе, Сбербанк, ВТБ и ряд других, так и менее известные организации. Предлагаем ознакомиться с предложениями известных и проверенных банков России.

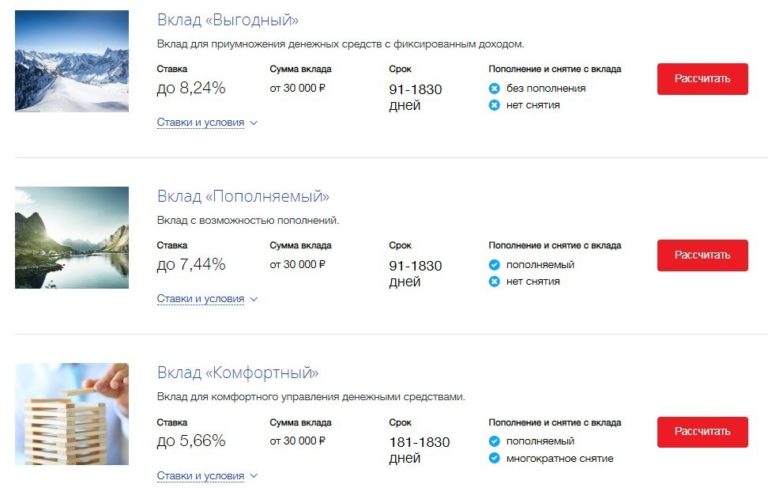

Сбербанк

Наиболее выгодным предложением от этого банка является программа «Победитель». Она разбита на несколько подкатегорий с минимальной суммой от 10 000 000 до 30 000 000 рублей, сроком от 1 до 12 месяцев, и ставкой от 6,09% до 7,23% годовых. Соответственно, чем выше сумма вложения и больше период, тем выше проценты.

ВТБ

Компания предлагает ряд программ, в том числе наиболее выгодный вклад «Срочный». В его рамках можно на срок от 1 суток до 36 месяцев вложить от 1 000 000 рублей либо эквивалент в валюте. Процентная ставка зависит от суммы и срока вложения денежных средств на счет банка. В среднем она варьируется от 6,15% до 6,89% в год.

Россельхозбанк

В этом банке встречаются такие программы вкладов, как «Удобный», «Динамичный», «Стабильный», а также «Оперативный». Срок и процентная ставка устанавливаются индивидуально. Период действия счета — от 1 дня до 36 месяцев. Затребовать доход в виде процентов можно как в конце периода, так и в конце очередного месяца.

Газпромбанк

Здесь предлагаются только срочные вклады для юридических лиц с кратким сроком действия. Минимум — один день. Доступно размещение средств не только в рублях, но и в иностранной валюте. На сайте банка не представлено конкретных условий, так как они подбираются для каждой фирмы отдельно.

Юникредит

В этом банке оформляются и содержатся банковские вклады юридических лиц со сроком действия от 3 дней до 24 месяцев включительно. Минимальная сумма вложения — 500 000 рублей либо 10 000 долларов США. Ставка зависит от суммы и периода действия вклада. Она варьируется от 5,25% до 5,8% годовых по рублевым вкладам.

Что такое овернайт депозиты?

Под овернайт-депозитами понимаются краткосрочные депозиты для юридических лиц. Срок их действия обычно не больше половины суток.

Денежные средства размещаются на банковском счету в конце рабочего дня, а утром вложенная сумма вместе с процентами поступает обратно на счет компании.

Часто услугами таких фирм пользуются в течение праздников и нерабочих дней, также в краткие периоды, когда финансы не востребованы.

Ставка по краткосрочному вкладу формируется банковской организацией для каждого нового дня отдельно.

Она устанавливается на основании не только экономической обстановки, которая царит на рынке в конкретный день, но и условий определенного вклада, в том числе размера.

Возможно размещение денежных средств в рублях или в валюте. Ставки по этим вложениям ниже, чем по стандартным. Открыть их можно во многих российских банках.

Видео:Депозиты для юридических лицСкачать

Депозиты для юридических лиц — отличительные особенности, выбор банка, открытие, размещение и проценты

В период экономического кризиса хочется, чтобы все капиталовложения приносили максимальную отдачу. В этом предпринимателям и руководителям предприятий и организаций помогут вклады для юридических лиц.

Есть определенные правила, которым надо следовать при открытии и закрытии вкладных счетов, чтобы не «попасть» на штрафные санкции от налоговой и других проверяющих органов.

Депозиты для юридических лиц или корпоративных клиентов похожи на обычные классические банковские вклады, однако процентная ставка у них, как говорят банкиры, «плавающая».

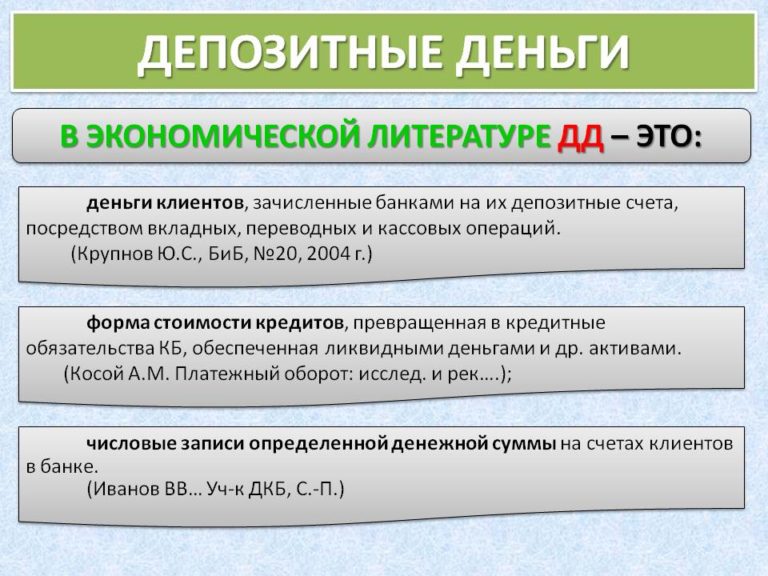

Что такое депозиты для юридических лиц

В законодательстве произошло много изменений за последние годы, и директорат крупных компаний и предприятий, на счетах которых имеются средства, лежащие «без дела», не задействованные в обороте, зачастую не знает, как правильно оформить вклады юридических лиц с правовой и налоговой точки зрения, чтобы не пришлось объясняться с сотрудниками многочисленных проверяющих структур. Часть средств на счетах вполне законно можно перевести на депозиты для юридических лиц, однако, по сравнению с банковскими вложениями физлиц, тут применяются другие правила.

https://www.youtube.com/watch?v=jd72uJyfub4

Самым главным отличием депозитов юридических лиц от инвестиций граждан в банковские структуры является отсутствие регламентированной процентной ставки рублевых депозитов, которая устанавливается банком.

Очень редко предлагаются программы, напрямую обращенные к предприятиям и корпоративным клиентам.

При размещении средств директорату и заинтересованным лицам придется договариваться с руководством банка «полюбовно» о процентах и конкретных сроках, в течение которых банк будет держать финансы у себя.

Такие соглашения не предаются огласке, но банковская статистика свидетельствует, что размер процентной ставки при открытии депозитов юрлиц выше, чем для обычных граждан, и существенную выгоду получают те компании, которые вкладывают очень крупные суммы. Кроме этого, государство не берет на себя страхование подобных инвестиций. Если предприятие не уверено в надежности финансового учреждения, то должно само позаботиться об оформлении страховки у проверенного страховщика.

Банки и крупный бизнес должны действовать в соответствии с законодательством России, оформляя контракты по размещению вложений. Регламентируют депозиты для юридических лиц следующие правовые документы:

- Гражданский Кодекс России по ст. 834 п.1, главам 44-45;

- Федеральный закон за № 395 от 2 декабря 1990 г. в редакции от 21 марта 2003 года;

- Постановление ЦБ РФ от 26 июня 1998 г за № 39.

Согласно указанным документам, средства, которые компания разместила на банковских депозитных счетах, не должны перечисляться третьим лицам, кроме случаев, указанных в законодательстве – банкротстве фирмы, ликвидации банка и иных форс-мажорных обстоятельствах. Все нюансы взаимоотношений банка и юрлица регулируются подписанным контрактом об инвестировании финансов.

Размещение депозитов юридических лиц

Инвестировать средства для получения дохода компаниям и предпринимателям сложнее, чем физическим лицам.

Кроме того, что придется договариваться с руководством банка относительно процентной ставки и сроков размещения, нужно собрать множество документов для открытия договора, позаботиться о страховке депозита, о том, чтобы операция правильно отразилась при ведении бухгалтерского учета, в налоговых декларациях и отчетности. Однако, многие предприятия согласны мириться с такими сложностями, поскольку получают существенные доходы от вкладывания финансов.

Чтобы открыть депозит для юридических лиц, нужно действовать в определенной последовательности. Порядок действий при этом таков:

- Подобрать подходящую банковскую организацию.

- Договориться о порядке размещения и процентной ставке, если не предусмотрено продуктов для корпоративных клиентов.

- Написать заявку по открытию вкладного счета.

- Собрать требуемые документы и представить их на проверку сотрудников финансового учреждения.

- Заключить договор и перевести средства на депозит.

Заявление на открытие счета

Оформление заявки происходит на специальном банковском бланке по установленной форме.

Ответственное лицо заполняет все графы, вписывает реквизиты документов, которыми его уполномочили вести переговоры с кредитной организацией по открытию вкладного счета, заверяет документ подписью и печатью.

Ниже в приемке и проверке представленных документов расписывается представитель банка, давая распоряжение на открытие счета. Обязательно указываются даты и юридические адреса сторон.

Какие документы нужны

Чтобы заключить договор по депозиту для юридических лиц, требуется предоставить в финансово-кредитное учреждение большое количество официальных бумаг. Примерный список необходимых документов, которые требует банк, выглядит так:

- Устав предприятия или организации (копия) со всеми нотариально заверенными правками.

- Заверенная нотариусом копия свидетельства о госрегистрации предприятия.

- Данные о постановке на учет фирмы в ФМС, оригинал и копия, которая заверяется на месте банковским сотрудником.

- Оригинал или нотариально заверенная копия документа о постановке на учет в ЕГРПО.

- Образцы первой и второй подписи на финансовых документах, оттиск гербовой печати.

- Приказы об утверждении должностных обязанностей лиц, имеющих право подписи финансовых документов.

- Доверенность, выданная лицу, уполномоченному открывать депозиты для юридических лиц.

- Иные документы, предоставляемые по требованию кредитного учреждения.

Договор банковского обслуживания депозитного счета

Соглашение должно учитывать все обговоренные пункты – процентную ставку, условия хранения, возможность досрочного изъятия средств.

Если понадобятся срочно деньги, то может оказаться, что придется выплатить большую неустойку, и оказаться в проигрыше, потеряв, а не приумножив капиталовложения.

Пункт об автоматическом пролонгировании соглашения лучше убрать, поскольку условия размещения вклада могут измениться в худшую сторону. Крупную сумму средств разделите на несколько депозитов, чтобы сохранить начисление процентов, если придется расторгнуть один из договор.

Виды вкладов для юридических лиц

Банковские организации заинтересованы в привлечении крупных инвестиций от корпораций и компаний, поэтому своим клиентам – юридическим лицам, они предлагают на выбор несколько вариантов размещения вложений, в рублях и иностранной валюте. Можно выбрать самый подходящий депозит для юридических лиц из следующих предложений:

- До востребования. Самый простой вариант вкладного счета – клиент может забирать любую сумму по первому требованию. Ставки по такому вкладу самые низкие – 0,1-1,5% годовых.

- Срочные. Деньги размещаются на определенный срок с начислением процентов по истечению срока действия контракта. Величина процентной ставки варьируется в пределах 7-14% . При открытии депозита онлайн предполагается некоторое повышение размера дивидендов.

- Условные. Финансы передаются кредитному учреждению до тех пор, пока не наступит некое условие, обозначенное договором. Ставки составляют 5-12% годовых.

- НАУ-счета. Подразумевают свободное использование средств и начисление на остаток процентов. Дополнительный доход начисляется исходя из 2,5-8,5%.

- Депозиты юридических лиц на срок обслуживания. Данный вариант инвестиций возможен только в банке, ведущем текущее обслуживание счетов клиента. Подразумевает изымание средств с вклада при нехватке финансов на основном расчетном счету с не меняющейся процентной ставкой (7-12%). Впоследствии клиент компенсирует недостающую сумму.

- С кредитной линией. Предусматривается возможность взять лицу, внесшему деньги на депозит, кредит, не превышающий размера вклада. Сумма на вкладном счету не трогается, процентные ставки – 7-14% годовых.

- С прогрессирующей процентной ставкой. Стимулирует клиентов вкладывать ресурсы на длительный срок, поскольку процентная ставка нарастает ежемесячно или ежеквартально от 5% до 15%.

- Овернайт. Такие депозиты предусматривают размещение крупной суммы денег на очень короткий срок – до 12 часов или на выходные дни, после чего средства возвращаются на текущий счет с процентами, начисляемыми по 0,33-1,5% годовых. Открывается в рублях и долларах США, можно перебросить деньги онлайн через сайт банка.

Налогообложение процентов по депозитам юридических лиц

Дивиденды, начисленные финансовым учреждением, являются доходами юридического лица. Начисление налогов происходит в ситуации, когда процентная ставка финансового учреждения выше, чем ключевая ставка ЦБ РФ, к которой прибавили 5. С 15.

09.2021 года величина ключевой ставки 8,5%. Все депозиты для юридических лиц с начислением дивидендов, исходя из процентов выше 13,5% (8,5+5), будут обкладываться налогами на разницу между 13,5% и процентной ставкой по депозитному договору.

Суммы пополнения вклада от сторонних организаций считаются доходом и подлежат налогообложению. При этом законодательством возлагается обязанность по перечислению сборов и налогов на банковскую структуру, а не на предприятие. Банк должен уведомить клиента, что с его дохода будет сделаны определенные налоговые отчисления, начислить и уплатить налог в территориальное отделение ФНС.

Особенности закрытия вкладов

Процедура закрытия депозитов для юридических лиц сопряжена с соблюдением правил и условий. Закрыть вклад может только лицо, уполномоченное на такую операцию компанией или предприятием. Действовать надо в следующей последовательности:

- Подать в кредитную организацию заявку на закрытие вкладного счета.

- Снять все деньги, находящиеся на депозите.

- Подписать соглашение о расторжении вкладного контракта.

- Уведомить фискальные органы о закрытии депозитного счета.

Где открыть депозитные счета юридическим лицам

Чтобы подобрать подходящий депозит, можно сравнить предложения разных банков на специальных сервисах.

Крупные кредитные учреждения заинтересованы в привлечении средств компаний, поэтому проценты предлагают большие, в отличие от небольших и средних коммерческих банков, где величина процентной ставки составляет 2,5-6%.

Перед тем, как заключить договор на депозитное обслуживание, нужно внимательно прочитать все условия контракта, проконсультироваться с юристом, если какие-то пункты остаются непонятными.

https://www.youtube.com/watch?v=fH4IQb2_QGo

Размещение крупных средств – размер минимального взноса от юрлиц во многих банковских структурах начинается от 1 млн. рублей – требует ответственного подхода. Нужно учитывать, что депозитные договоры с возможностью свободного оперирования ресурсами заключаются под меньшие проценты, чем вклады, где средствами клиент не имеет права распоряжаться до окончания действия соглашения.

Сбербанк корпоративным клиентам

Данная финансовая структура предлагает юридическим лицам несколько вариантов инвестиционных вложений. Открыть депозиты можно при личном визите в банк, или, пользуясь дистанционным обслуживанием. Подобрать самое приемлемое предложение можно из следующих вариантов:

- Максимальный. Размещается сумма от 10 млн. рублей на 1-3 месяца под 8,63-8,97%. При открытии через системы дистанционных услуг ставка возрастает до 9,23-9,57%. Вносить деньги и досрочно снимать вклад нельзя.

- Классический. Вносить можно любую сумму до 100 млн. рублей под 6,81-9,29% на срок от 7 дней до 3 лет. Распоряжаться деньгами до истечения срока соглашения нельзя.

- Пополняемый. Вносится любая сумма до 100 млн. рублей на 1-12 месяцев под 6,24-7,12%. Разрешено вносить средства в первой половине срока контракта.

- Отзываемый. Предлагается разместить не более 100 млн. рублей на 1-12 месяцев под 2,56-7,29%. Через 2 недели после заключения договора его можно расторгнуть.

Депозиты юрлицам от Альфа-банка

Компаниям и корпорациям предлагаются разные варианты вложения свободных средств. Выбрать можно из следующих вариантов:

- Альфа Доход. Минимальный взнос – 300 тыс. рублей, размещается на 1-6 месяцев под 5,1-5,5%. Разрешено частичное снятие и пополнение счета, с соблюдением условий банка.

- Срочный непополняемый. Размер минимальной суммы – 300 000 001 рубль, размещаются средства на 2 месяца под 8,25%. Выплаты дивидендов происходят по окончанию договора, вносить средства нельзя.

- Пополняемый с частичным возвратом в рублях. Внести можно не менее 300 000 001 рубля на 9 месяцев под 7,6%. Пополнять, снимать деньги до окончания действия соглашения можно. Неснижаемый остаток – ½ от первоначальной суммы.

Вклады в ВТБ 24

Данная финансовая корпорация предлагает юридическим лицам услуги по размещению средств на выгодных условиях. Воспользуйтесь одним из нижеприведенных инструментов:

- Срочный без права досрочного расторжения. Минимальный взнос – 500 001 рубль, вносится на 1-9 месяцев под 7,4-7,5%. Распоряжаться капиталом нельзя до окончания соглашения, тогда же начисляются дивиденды.

- Срочный с возможностью досрочного расторжения договора. Вносится от 100 000 до 50 000 001 рублей на 1-9 месяцев под 7,25-7,26%. Распоряжаться деньгами до окончания соглашения нельзя, при досрочном отзыве денег процентная ставка такая же, как в программе «До востребования».

Преимущества и недостатки депозитных счетов

Вклады для компаний, индивидуальных предпринимателей представляют интерес, поскольку обладают рядом весомых преимуществ. К ним относятся:

- возможность получить значительную дополнительную прибыль при размещении крупных ресурсов;

- высокая ставка, индивидуальные условия;

- средства защищены репутацией банка и страховкой.

Однако, у таких инвестиций есть некоторые минусы. К ним можно отнести:

- ограничения по минимальному размеру вносимой суммы;

- невозможность распоряжаться суммами вложения свободно по многим программам;

- необходимость самостоятельно страховать вложения.

Видео:Депозиты для юридических лиц в ВТБСкачать

Размещение депозитов для юридических лиц

Депозит – размещение денег на банковских счетах для получения прибыли в виде процента. Данную услугу предоставляют практически все банки России, но работают они в основном с физическими лицами. Депозиты для юридических лиц имеют свои особенности и требуют от банка дополнительных разрешающих документов. Рассмотрим, основные параметры такой услуги.

Условия вкладов для юрлиц

Вклады для юрлиц делятся на два типа: срочные и несрочные («до востребования»).

Первая группа предполагает, что вложенные деньги должны быть востребованы в конкретный срок, а вторая – бессрочное размещение.

Бессрочные вклады отличаются повышенной управляемостью: владелец счета может беспрепятственно и безлимитно довносить деньги на счет, изымать частично средства и т.д.

https://www.youtube.com/watch?v=zKkgnJLil1s

Депозиты для юридических лиц менее распространен у банков, чем вклады физлиц

В целом можно отследить такие тенденции по рассматриваемым депозитам:

- чем выше возможности управления счетом, тем более низкий процент установлен по вкладу. И, напротив, депозиты, которые нельзя пополнять, частично изымать и оформленные на короткий период от 90 до 182 дней имеют максимальный процент;

- ставки могут различаться даже в пределах одной программы. В среднем по России сегодня предлагается 6,4% годовых. Есть более выгодные программы – 7-8%, но чтобы оформить такой продукт, нужно изначально разместить на счете большую сумму (от 200 тыс. руб. и выше). Пополнение таких вкладов невозможно;

- капитализация процентов предполагает, что начисленные за период проценты по депозиту (месяц, квартал) присоединяются автоматически к сумме вклада, тем самым увеличивая ее. В следующем периоде ставка будет применяться уже к увеличенной сумме;

- для большинства вкладов возможно продление договора – пролонгация на тот же период. Она может быть автоматической и ручной. При этом количество продлений срока договора может быть ограничено. Если пролонгация автоматическая, то посещать банк не нужно, а если ручная, то за день до визита в банк специалисты предупредят клиента о необходимости закрытия вклада либо его пролонгации.

Депозиты «До востребования» возможно открыть в евро, долларах США и рублях. Ставка составит 0,01—0,1% годовых. Она достаточно маленькая, но зато возможности работы со счетом безграничны. Такая услуга подходит для тех, кто хочет сохранить свои средства, а не хранить их дома. Также часто депозит применяют для сбережения денег на пару дней перед сделками и т.д.

Таким образом, депозиты для юр лиц не являются стандартной операцией. Они похожи на стандартные вклады, но, как правило, предполагают большие первоначальные суммы и ставки.

Особенности депозитов для юрлиц

Исходя из вышеперечисленных тенденций, можно выделить особенности вкладов для юридических лиц:

- увеличенная ставка;

- большие суммы первоначального взноса 1-10 млн. руб.;

- большой пакет документов;

- длительное оформление.

Перед тем как положить средства в тот или иной банк, нужно уточнить нюансы работы с юридическими лицами, ставки, наличие капитализации возможностей управления счетом.

Для размещения средств на депозите существует несколько программ с разными условиями

Где можно открыть депозит юрлицу

Размещение депозита для юридических лиц возможно в ряде крупных банков России:

- Сбербанк;

- ВТБ-24;

- Альфа-банк и др.

Рассмотрим условия сотрудничества с каждым банком более подробно.

Альфа-банк

Альфа-банк достаточно старый игрок банковского сектора. Сегодня он предлагает для клиентов широкий и выгодный арсенал услуг.

Представим предложения по депозитам:

- мультивалютный;

- индексируемый.

Первый вариант предполагает открытие мультивалютного счета. Средства вносятся в кассу в рублях и по курсу конвертируются в валюту.

Стоит отметить, что изъять средства в установленные договором сроки можно в любой валюте, которая будет иметь выгодный курс на дату закрытия договора депозита.

В основном подходит для тех клиентов, которые хорошо разбираются в банковской экономике.

Второй вариант не предполагает конвертации, но возможно установление системы индексов, которые применяются к начисленным процентам. Вопрос о выгоде того или иного варианта спорен, поскольку экономическая ситуация нестабильна.

Среди параметров депозитов от Альфабанка:

- сроки вкладов – 1 неделя – 3 года;

- сумма – минимально 1 млн. рублей (либо конвертация в валюте);

- ставки – индивидуальные, от 4,9% годовых.

Альфабанк осуществляет большую индивидуальную работу с клиентами. Особенно поощряя постоянных вкладчиков.

ВТБ 24

В банк представлена единая программа для юридических лиц – «Срочный» вклад. Условия таковы, что клиенты могут получать доход ежемесячно. Вклад имеет мультивалютный счет, и средства могут быть внесены и выплачены в любой допустимой валюте.

https://www.youtube.com/watch?v=_QMFFVnQ8KY

Максимальная ставка составляет 7,1% годовых при открытии вклада в онлайн-режиме. Минимальная сумма – 100 тыс. руб. (повышенная ставка, если внесено более 200 тыс. руб.).

Прибыльность счета каждого клиента в ВТБ24 сугубо индивидуальна, поскольку ставка зависит от множества факторов.

Прежде, чем выбрать, в каком банке размещать депозит, стоит тщательно изучить все условия

Алгоритм оформления

Процедура открытия вклада следующая:

- выбрать способ открытия депозита: лично или в онлайн-режиме;

- подать заявку, указав данные паспорта;

- подписать договор и внести средства.

Сумму банку можно передать путем перевода с расчетного счета, внесением в кассу банка. Проценты за такую операцию не взимаются, кроме того, в кассе юр лица по вкладам обслуживаются вне очереди.

Для подачи заявки нужно собрать большой пакет документов, включающий все документы по юридическому лицу, коды статистики, госрестры и т.д.

Налогообложение депозитов для юридических лиц

Проценты по депозитам относятся к доходам юридического лица, а значит, являются налооблагаемой базой. Ставки по налогам для юридических и физических лиц одинаковы. Они зависят от ставки рефинансирования.

Расчет суммы для оплаты производится следующим образом: из ставки по депозиту вычитают ставку рефинансирования, а на оставшийся процент начисляют налог. Так, если рефинансирование составляет 4%, а ставка по депозиту 7%, то налогооблагаемой базой будет являться разница, то есть 3%.

Конечно, владельцу счета не нужно бегать с декларациями: налоги оплачивает банк, а вкладчик в конце срока просто получает уменьшенную сумму.

Таким образом, депозиты для юридических лиц являются наиболее надежным вариантом размещения и приумножения средств. Конечно, способ не самый надежный, но зато находится под защитой государства.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Владельцев банковских карт, счетов и вкладов ждут изменения: законы, которые скоро вступят в силуСкачать

Разновидности депозитов для юридических лиц

У каждого юридического лица есть собственный оборотный капитал. Работая компания извлекает прибыль, со временем она накапливает некоторое количество свободных денежных средств. Дальше у собственника бизнеса есть выбор: он может просто хранить эти деньги в рамках банковского счета или разместить их на специальном депозите для юридических лиц.

Открытие вклада является правильным решением, так как в этом случае денежные средства будут приносить компании и ее владельцу дополнительную прибыль. Тем более что большинство крупных банковских учреждений разрабатывают особые депозитные продуты. Такие вклады выгодны и банку, и клиентам.

Понятие и особенности

Депозит, размещаемый юридическим лицом, представляет собой некоторое количество денег, которые компания оставляет для хранения в банке на оговоренных условиях.

Подобные финансовые продукты отличаются от вкладов, которые предлагаются физическим лицам. Дело в том, что все существенные условия депозита, открываемого организацией или предприятием, всегда будут обсуждаться индивидуально. То есть банки не разрабатывают какого-то стандартного финансового пакета, который они будут предлагать всем юридическим лицам.

Как показывает практика, наиболее привлекательные процентные ставки по таким вкладам предлагают именно крупные банковские учреждения. В мелких банках условия хуже и редко превышают несколько процентов.

Юридическое лицо не может использовать депозитный счет как дополнительный расчетный. На нем запрещено аккумулировать денежные средства, не принадлежащие компании, для дальнейшего их использования при проведении той или иной сделки.

Кроме того, существуют отличия при заключении договора с юридическим лицом и индивидуальным предпринимателем. В частности это касается необходимого пакета документов.

Существующие виды

Депозиты, которыми может воспользоваться юридическое лицо, делятся на несколько категорий. Компания выбирает тот из них, который в настоящий момент в наибольшей мере отвечает ее запросам.

- Срочный – предусматривает вложение определенного количества денежных средств в банк на оговоренный договором срок.

- До востребования – вклад, дающий компании минимальный доход. Преимущество его в том, что деньги с него можно забрать в любое время, когда они понадобятся.

- Условный – денежные средства передаются банковскому учреждению, до момента наступления события или условия, прописанного в контракте.

- НАУ-счет – особый депозит, подразумевающий проведение текущих расчетов юридического лица, при которых на остаток по счету начисляются проценты.

- Дающий возможность получения кредита – такой вклад дает компании возможность претендовать на получение денег под установленный процент на особых условиях.

- Имеющий прогрессирующую процентную ставку – финансовый продукт, в договоре которого прописано увеличение размеров процентов, которые начисляются на депозит.

- Дающий возможность предварительной выплаты процентов – представляет собой своеобразную форму кредитования бизнеса. В такой ситуации юридическое лицо получает доход по депозиту вперед, сразу после подписания договора. При этом компания не имеет права снимать деньги до истечения оговоренного срока.

Некоторые банки предлагают специальные условия по депозитам разным компаниям в зависимости от их размера. Другими словами, условия по вкладу могут существенно отличаться для представителей малого, среднего и крупного бизнеса.

Пакет документов для открытия вклада

Владельцу бизнеса следует понимать, что открыть депозит он может как в банке, в котором у компании открыт расчетный счет, так и в любой другой кредитно-финансовой организации.

https://www.youtube.com/watch?v=LdOlD0vRVjg

При этом от юридического лица обязательно потребуют следующий пакет документации:

- ИНН и ОГРН компании;

- учредительные документы в заверенных копиях;

- карточку с образцом подписи ответственного лица и оттиском печати;

- информацию из Госкомстата;

- доверенность на подписание договора.

Необходимо помнить, что приведенный перечень не является исчерпывающим. Точную информацию по данному вопросу вы всегда сможете получить у сотрудника выбранного вами банка.

От индивидуального предпринимателя (ИП) в банковском учреждении обязательно потребуют следующий пакет документации:

- гражданский паспорт;

- ИНН и ОГРН;

- информацию из Госкомстата.

Следует учитывать, что если юридическое лицо или ИП уже работают с выбранным банковским учреждением, то пакет документации, который от них потребуют будет минимальным.

После проверки предоставленных документов и согласования существенных условий депозита, можно будет переходить к его непосредственному оформлению.

Процедура оформления

Процесс открытия депозита для компании мало чем отличается от действий, которые в такой ситуации нужно проделать физическому лицу. Все происходит в три последовательных этапа.

- Заполнение заявления по открытию вклада.

- Подписание соответствующего договора.

- Перевод согласованной суммы с расчетного счета юридического лица.

Процедура открытия депозита, предусмотренная для юридического лица, не имеет каких-либо сложностей. При этом компания получает в свое распоряжение дополнительный надежный механизм для инвестирования свободных денежных средств.

Видео:Вклад, депозит. Делюсь своей системой по депозитам. Куда вложить деньги. Как открыть вклад.Скачать

Депозиты для юридических лиц: отличительные особенности, виды — Эльба

Депозиты для юридических лиц — это счета, которые открывают компании и индивидуальные предприниматели, чтобы получить на вложенную сумму процент, который установил банк.

Обычно депозиты открывают для размещения денег, которые в течение определённого срока не будут использовать в бизнесе.

Чем депозиты для юрлиц отличаются от других

Банковские вклады юридических лиц и ИП отличаются от тех, которые банки предлагают физическим лицам.

У банков есть готовые предложения, но процентная ставка и остальные условия обсуждаются индивидуально в зависимости от суммы депозита и срока его размещения.

Процентные ставки для юрлиц, ИП, глав фермерских хозяйств и физических лиц, которые занимаютя частной практикой, устанавливают отдельно.

Например, если юридическое лицо размещает вклад на сумму от 10 до 30 миллионов рублей на 1-3 месяца по пополняемому депозиту, то ставка в течение этого срока не будет меняться.

Допустим, банк для этого вклада установил ставку 3,51%. Чтобы повысить доходность вклада и процентную ставку до 4,4%, нужно разместить такой вклад на один год.

Тарифы для ИП по точно такому же депозиту будут другими:

- Процентная ставка по вкладу от 10 до 30 миллионов рублей на 1-3 месяца составит 2,73%.

- При увеличении срока депозита до 1 года — 3,52%.

Важно. Большинство банков не указывают процентные ставки по вкладам. Чтобы их уточнить, обратитесь в банк или скачайте файл с информацией о ставках на сайте банка.

Виды депозитов

- Срочный. Юрлицо вносит на счёт сумму и хранит в течение срока, установленного договором.

- До востребования. Вклад с минимальным доходом. Его плюс в том, что можно снять деньги, когда они понадобятся.

- Условный. Деньги находятся на депозитном счёте до наступления определённых условий, которые указывают в договоре.

- НАУ-счёт.

Счёт, который совмещает возможности депозитного и расчётного счетов. Можно пользоваться счётом для платежей и одновременно получать проценты на остаток по итогам периода, например, месяца.

- Депозит с возможностью получить кредит. Можно получить заём на особых условиях под оговоренный процент.

- Депозит с прогрессирующей процентной ставкой.

Размер процентов, которые начисляют по вкладу, увеличивается.

- Вклад с предварительной выплатой процентов. Юридическое лицо получает доход сразу как только подписан договор. Но не может снимать деньги со счёта, пока не закончится срок размещения.

Эльба возьмёт бухгалтерию на себя. Сервис подготовит отчётность и отправит её через интернет.

Загружать платежи поможет связь с банками и онлайн-кассами.

Как пользоваться депозитным счётом

Юрлицо и предприниматель не могут пользоваться депозитным счётом точно так же, как расчётным. Это значит, что на этот счёт нельзя зачислять деньги, которые потом будут использовать в сделках.

https://www.youtube.com/watch?v=EL3CGPB72d0

Депозитный счёт можно открыть в любом банке, независимо от того, где открыт расчётный счёт организации. Лучше депозит и расчётный счёт открыть в одном банке, чтобы не тратить время на подготовку пакета документов.

Документы для открытия депозита юрлицом

- Паспорт или другой документ, удостоверяющий личность.

- Документ, который подтверждает полномочия на заключение договора.

- Оригинал или копия устава или учредительного договора.

- Выписка из ЕГРЮЛ.

- Лицензия, если нужна.

- Информация о компании в соответствии с законом №115-ФЗ года по форме, которую предоставляет банк.

- Решение уполномоченного органа об открытии депозита в тех случаях, которые предусмотрены законами об акционерных обществах, ООО, НКО, автономных учреждениях, государственных и муниципальных предприятиях.

Документы для открытия депозита ИП

- Паспорт или другой документ, удостоверяющий личность физлица или его представителя.

- Документы, которые подтверждают полномочия представителя ИП.

- Лист записи ЕГРИП или свидетельство о постановке на учёт в налоговой.

Банк может самостоятельно сформировать запрос по паспортным данным ИП на сайте ИФНС.

- Выписка из ЕГРИП, заверенная налоговой. Формируется по запросу банка.

- Лицензии на осуществление деятельности, если они есть.

- Информация об ИП в соответствии с законом № 115-ФЗ по форме, которую предоставляет банк.

На каких условиях предлагают депозиты юрлицам

Сегодня банки предлагают самые разные условия по депозитам для юридических лиц и индивидуальных предпринимателей.

Минимальные и максимальные суммы

Многие банки предлагают депозиты без ограничения минимальной суммы. Можно начать с одного рубля.

Максимальные суммы чаще всего ограничиваются: предельная сумма вклада у разных банков может составлять от 100 до 300 миллионов рублей.

Минимальные и максимальные сроки

По срочным вкладам предлагают самый минимальный срок — один день. Максимальный срок составляет три года.

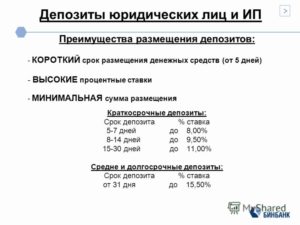

Минимальные и максимальные ставки

Минимальная процентная ставка по депозитам для ИП — 1, 3% при минимальной сумме вклада 1 млн. рублей и сроке 1 месяц.

Для юридических лиц минимальная ставка выше. Например, если минимальная сумма вклада — 10 миллионов и срок депозита 6 месяцев, то можно рассчитывать на ставку 3, 27%.

Самый высокий процент по долгосрочным депозитам — 8%, если юрлицо или ИП вкладывает 10 млн. рублей на полтора года.

Перед тем, как открыть депозит, разберитесь в тонкостях его использования:

- Уточните процентные ставки и сроки размещения.

- Узнайте, можно ли снять деньги досрочно и какие проценты будут начислять по вкладу в этом случае.

- Выясните, можно ли открыть депозит онлайн.

Откройте расчётный счёт в Контур.Банке. Это быстро и бесплатно. В банк встроена бухгалтерия для ИП на УСН, ЕНВД и патенте.

Статья актуальна на 07.02.2021

🔍 Видео

Депозиты для юридических лиц.wmvСкачать

Брокер для бизнеса: как юридическому лицу размещать денежные средства на биржеСкачать

Зачем бизнесу депозиты (ИП/РФ)Скачать

Положить деньги на депозит в банк – самая большая глупость СЕЙЧАС!Скачать

Смоленский банк. Отличие депозитов физ и юр. лицСкачать

Что такое капитализация процентов по вкладу - что это значит и как работает калькулятор вкладовСкачать

Как выгодно положить деньги в банк на вклад / депозит ! Советы экспертаСкачать

Вклад и депозит: в чем разница? (урок 1) | Курс Банковские вкладыСкачать

Как использовать банковский вклад?! Депозит как АКТИВ инвестора. Вся правда про депозитыСкачать

Жить на проценты с депозита. Хорошая идея?Скачать

Что делать с вкладами #12 лучшие вклады декабря поражаютСкачать

Никогда не кладите деньги на банковский депозит!#лисинпрофинансы#инвестиции#финансы#депозит#shortsСкачать

Правила размещения депозитов. Елена Губарь. Видеоблог №3Скачать

Банковский вклад: прошлый век? Как сохранить или приумножить свои сбережения в 2023?Скачать

О госстраховании депозитов юрлицСкачать

Бизнес депозиты юрлиц - как предпринимателю выгодно распоряжаться свободными средствамиСкачать