Работу может потерять каждый, иесли такое случилось с Вами и при этом нужно отдавать кредит, отчаиваться не стоит. ОТПбанк готов предоставить рефинансирование.Под этой операцией понимается процесс оформления нового займа, но под меньшийпроцент и на более долгий срок, нежели тот, что был оформлен в другом банке.

- Какие условия предлагает ОТП Банк?

- Условия рефинансирования в ОТП

- 5 методов, чтобы рефинансировать кредит

- Рефинансирование кредита в ОТП банке: условия и процентные ставки

- Какие кредиты можно рефинансировать

- Условия перекредитования

- Требования

- Ключевые этапы процедуры

- Альтернативные варианты

- Когда и как проводит рефинансирование кредита ОТП банк?

- Особенности рефинансирования в ОТП банке

- Какие документы необходимы для заявки?

- Форма заявки в банке ОТП

- Рефинансирование кредита в ОТП банке для физических лиц

- Рефинансирование понятие и принцип

- Условия рефинансирования кредитов в ОТП банке

- Условия рефинансирования для клиентов ОТП

- Рефинансирование клиентов других банков

- Кредитные карты ОТП банка

- Требования к заемщику в ОТП банке

- Процентная ставка при рефинансировании в ОТП банке

- Продукты, которые рефинансирует ОТП банк

- Рефинансирование ипотеки в ОТП банке

- Рефинансирование кредита в ОТП банке

- Есть ли услуга реструктуризации долга в ОТП банке?

- Условия реструктуризации

- Как получить отсрочку в ОТП банке?

- Отзывы клиентов об ОТП банке

- Рефинансирование кредитов в ОТП Банке

- Особенности программы рефинансирования в ОТП

- Условия рефинансирования кредитов в ОТП Банке

- Требования к заемщикам

- Цели финансовой операции

- Как получить согласие кредитора?

- Требования к клиенту

- Порядок оказания услуги

- Необходимые документы

- Условия и выбор подходящего варианта

- Условия рефинансирования

- Какие займы подлежат перекредитованию?

- Пути перекредитования: выбор есть!

- 🎥 Видео

Какие условия предлагает ОТП Банк?

Взяв кредит в другом банке,заемщик имеет право (если возникла форс-мажорная ситуация) оформить новый долгна большую сумму. При этом не нужно сообщать, для чего именно нужны деньги. Таккак ОТП выдает займ на любые цели, использовать его можно даже на погашениедолга, выданного банком.

Условия кредита, выдаваемого ОТП Банком:

- Самая маленькая сумма составляет 350 000рублей, если Вы проживаете в Москве или Санкт-Петербурге, и 250 000 рублейдля остальных жителей Российской Федерации.

- Самая большая сумма достигает 1 млн.

- Сроки выплаты варьируются от одного до пяти лет.

Исходя из условий кредитования в других банках, администрация ОТП Банка привлекает клиентов своимзаймом на более выгодных условиях.

После подачи заявки проходит не более 15 минут до момента предоставленияденежных средств. Кредит выдается засамые короткие сроки с низкой процентной ставкой, которая составляет 12,5%.

Платить, возможно, придется больше. Это зависит от срока и суммы кредита.

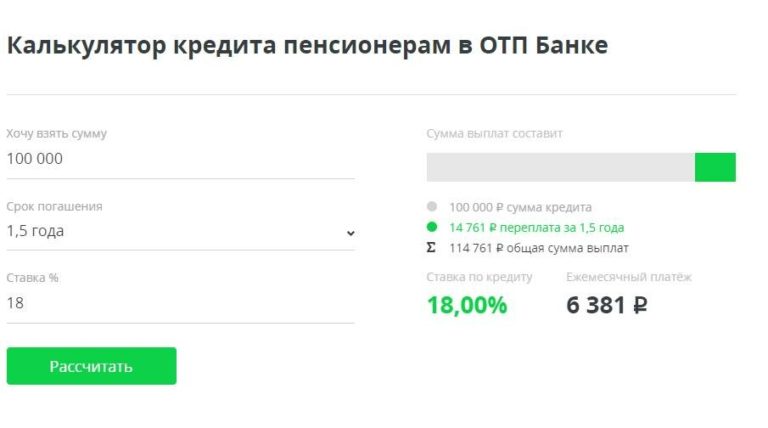

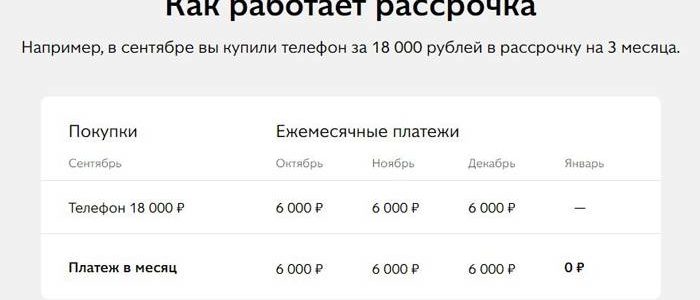

На следующем примере хорошо виденпроцесс начисления ставки: при оформлении займа на 100 000 рублей сконечной датой через год процент будет равен 14,9. В месяц нужно выплачивать неменее 9 021 руб. Оформить услугу несложно.

Условия рефинансирования в ОТП

Условия получения денежной суммы состоят в следующем:

- Получить потребительский кредит можно за 14,9% годовых;

- Выдаются новые кредиты только при наличии поручителя;

- Если поручителя нет, тогда менеджеры ОТП Банка увеличивают процентнуюгодовую ставку на 3%;

- Процессрефинансирование кредита в банке происходит не бесплатно, за каждый заем нужнозаплатить 2% от общей суммы;

- Рефинансирование кредитов других банковпроисходит только при условии, что человек имеет хорошую кредитную историю иобязуется выплачивать столько ежемесячных платежей, сколько потребуется;

- Кредитрефинансирования может получитьфизическое лицо старше 21 года и младше 65 лет;

- Выдается только россиянам с пропиской иисключительно на территории ОТП Банка;

- Проживать человек должен в том населенномпункте, где ОТП Банк осуществляет рефинансирование;

- На одном месте работы заявителю необходимопроработать не меньше трех месяцев.

Лишь тот, кто соответствует этим условиям, может сотрудничать с банком. Счета оформляются с цельюбезналичного перевода денег. Заемщик не должен быть должен банку, так как иначев дело вступят коллекторы.

5 методов, чтобы рефинансировать кредит

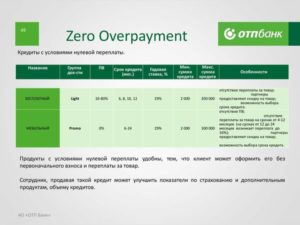

У банка есть следующиепредложения:

- Снижается сумма оплаты банку на каждый месяц,так как увеличивается время выплат.

- Меняется валюта (зависимость от курса).

- Объединение до 5 займов, взятых в разныхфинансовых организациях, в один.

- Ставка, учитывая разные причины, может бытьсущественно снижена.

- Бремя залога с недвижимости снимается, то естьпосле рефинансирования заемщик становится полноправным собственником.

Перед оформлением кредита в ОТПБанке нужно сначала взять разрешение у банка-кредитора. Сделать это бываетдовольно сложно. Если же займ был взят в ОТП, тогда никакого разрешения нетребуется.

Помните, что при возникновениитрудностей по выплате долга всегда можно его рефинансировать.

Внимание! На данном сайте вся информация представлена только с целью ознакомления. Сбором и обработкой персональных данных сайт не занимается. Федеральный закон от 27 июля 2006 г. N 152-ФЗ «О персональных данных» не нарушается.

Скачать приложение ОТП Банк на android

Скачать приложение ОТП Банк на iPhone

- Официальный сайт: https://www.otpbank.ru

- Горячая линия: 800 100-55-55; Москва и Московская область +7 495 775-4-775.

Видео:Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

Рефинансирование кредита в ОТП банке: условия и процентные ставки

В настоящее время банковские учреждения предлагают физическим и юридическим лицам широкую линейку банковских продуктов. Одной из таких услуг в ОТП банке является рефинансирование кредита.

Данная операция предоставляет клиенту уникальную возможность переоформить первоначальные параметры ссуды, размер ежемесячных выплат, процент по кредитованию и другие условия, которые являются более удобными и выгодными.

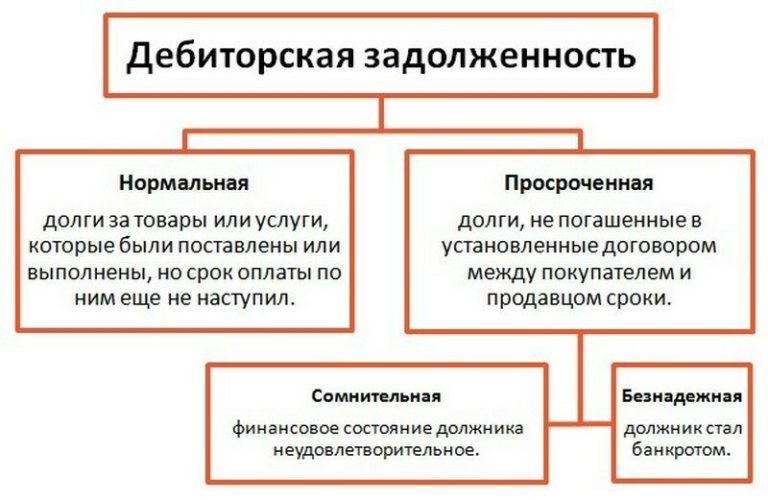

Какие кредиты можно рефинансировать

Рефинансирование представляет собой переоформление договора на кредит. Другими словами, это повторное предоставление денег в долг для погашения ранее оформленного кредита. Это означает, что оно носит строго целевое назначение: в заключаемом договоре прямо прописывается, что полученные деньги направляются на погашение долга.

Как правило, данная финансовая услуга используется в следующих целях:

- объединение кредитов;

- существенное улучшение условий займа;

- увеличение периода возврата долга;

- сокращение ежемесячной нагрузки на личный бюджет;

- предотвращение появления и увеличения размера долговых обязательств.

Поскольку физическое лицо вправе брать ссуду на любые цели, то и рефинансированию подлежат различные типы, в том числе:

- потребительские кредиты;

- автокредит;

- долг по кредитной карте;

- долг по дебетовым картам с открытым овердрафтом.

Если сумма задолженности небольшая, то можно закрыть несколько займов одновременно. Однако гораздо проще погасить один крупный кредит, чем осуществить закрытие нескольких маленьких ссуд в разных банках.

Условия перекредитования

ОТП банк за время своего существования зарекомендовал себя как надежное кредитное учреждение, которое очень серьезно и ответственно относится к своим клиентам. Однако существует ряд требований, которые необходимо соблюдать, чтобы рефинансировать кредит.

https://www.youtube.com/watch?v=eZsf-990rVI

К ним относятся следующие:

- долговые обязательства необходимо погасить в течение 12 месяцев;

- дополнительно должно быть привлечено лицо, готовое поручиться за должника (в противном случае процентная ставка будет увеличена на 3%);

- общий размер ставки меняется в пределах 10,9-13,9% в год.

Кроме того, имеется уникальная возможность выплачивать комиссию, равную 2% от суммы денежного займа.

Несоблюдение хотя бы одного условия может создать определенные проблемы для потребителя банковских услуг: кредитор может не только отказать в проведении процедуры выдачи нового займа, но и в будущем клиент может лишиться возможности получить ссуду.

Однако существуют банки, которые готовы пойти навстречу должнику и заключить новое соглашение даже при наличии просрочек по платежам. Это касается преимущественно тех случаев, когда нарушение срока уплаты не превышает 10 дней.

Требования

Чтобы банковское учреждение вынесло положительное решение о рефинансировании имеющихся долговых обязательств, необходимо подготовить комплект документов и предоставить его специалистам учреждения.

Такими документами является следующие:

- общегражданский паспорт;

- копия трудовой книжки, заверенная печатью и подписью руководителя организации;

- справка, подтверждающая получение доходов;

- кредитное соглашение.

Все предоставленные сведения должны быть достоверными, в противном случае в перекредитовании может быть отказано.

А также необходимо отметить, что ОТП банк занимается рефинансированием кредитов других банков.

Ключевые этапы процедуры

При заключении нового договора к заёмщику предъявляются требования, что и при договоре кредитования.

Это означает, что клиентом может быть российский гражданин, имеющий постоянную регистрацию в регионе нахождения отделения банка, получающий постоянный доход и при этом имеет положительную кредитную историю.

Главным отличием является то, что помимо прочего необходимо предоставить данные по объекту перекредитования.

Решив воспользоваться услугой рефинансирования, необходимо уточнить все нюансы, в том числе возможность и условия досрочного погашения долга, в том кредитном учреждении, в котором был оформлен первоначальный займ.

После этого, клиент лично или в онлайн-режиме подает пакет документации на рассмотрение. В том случае, если банк принимает положительное решение оговоренную сумма перечисляется на счёт физического лица, открытого в другом банке.

После того, как денежные средства переведены на счёт физического лица, процедура рефинансирования завершается. При этом клиент прекращает взаимодействие с первоначальным кредитором и начинает расчет по вновь возникшим долговым обязательствам.

Альтернативные варианты

Услугу по рефинансированию имеющейся задолженности осуществляет не только ОТП банк. Существует множество альтернативных вариантов, включая следующие:

- СКБ-банк (до 1 миллиона 300 тысяч рублей под 19,9% на срок до 5 лет);

- Альфа-Банк (до 3 миллионов рублей под 16,99% на срок до 7 лет);

- БИНБАНК (до 2 миллионов рублей под 14,99% на срок до 7 лет);

- Почта банк (до 1 миллиона рублей под 17,99% на срок до 5 лет).

При этом каждое кредитное учреждение предоставляет собственные условия перекредитования. Однако объединяет их одно общее условие – заявку на рефинансирование можно подать в дистанционном режиме.

Рефинансирование является привлекательной финансовой процедурой, поскольку позволяет должнику получить денежные средства по более выгодным условиям для погашения имеющихся обязательств.

Видео:Рефинансирование кредита в ОТП БанкеСкачать

Когда и как проводит рефинансирование кредита ОТП банк?

Наличие кредита является серьёзной вещью, т. к. никто не застрахован от потери места работы либо уменьшения заработной платы, а выплачивать долг нужно в любом случае. Банки могут отказывать в реструктуризации кредита на различных основаниях, поэтому далее мы рассмотрим процедуру рефинансирования на примере банка ОТП.

Особенности рефинансирования в ОТП банке

Рефинансированием называется программа, на основе которой заёмщик освобождается от уплаты кредита полностью либо частично и получает новый кредит на более выгодных условиях. Это может осуществляться как в одном и том же банке, так и в стороннем, предоставляющим подобные услуги.

Данная программа имеет как положительные, так и отрицательные стороны. Рассмотрим их на примере кредита в ОТП банке, если рефинансирование осуществляется в пределах одного учреждения, а не в каком-либо другом банке.

Если человек потерял работу, был переведён на должность с меньшим окладом либо не имеет возможности оплатить кредит из-за форс-мажорных жизненных обстоятельств, рефинансирование снизит нагрузку на должника ввиду его неплатёжеспособности на данный момент. Таким образом, заёмщик может избежать попадания в так называемую «долговую яму» и сохранить чистую кредитную историю.

https://www.youtube.com/watch?v=XsHx2o4k9Tg

Банку это особенно выгодно, т. к. помимо выплаты основной суммы долга, он будет получать от заёмщика проценты.

Польза от этого очевидна, поэтому банк с большей долей вероятности пойдёт навстречу должнику в вопросе рефинансирования, ведь это помогает сохранить клиентов и улучшить репутацию учреждения.

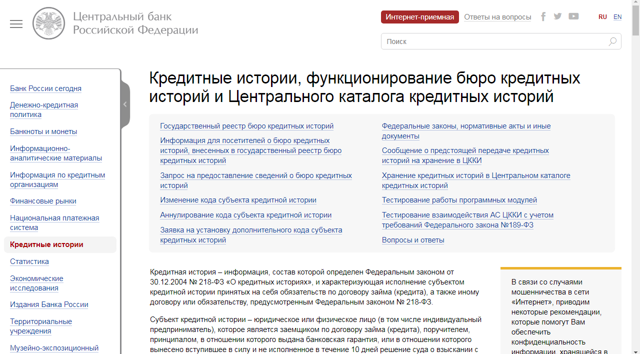

Но у заёмщика не должно быть плохой кредитной истории. Узнать о том, как и где получить рефинансирование с не идеальной историей по кредиту, можно из этой статьи.

Однако это происходит на определённых условиях, указанных ОТП банком:

- годовая процентная ставка составляет 14,9% и более;

- для получения нового кредита на таких условиях необходимо наличие как минимум одного поручителя;

- за неимением поручителей при выдаче кредита его процентная ставка увеличивается на дополнительные 3% годовых;

- процедура рефинансирования в банке ОТП имеет собственную комиссию в размере 2% от общей суммы нового кредита;

- кредит, предназначенный для рефинансирования, необходимо полностью погасить в течение указанного договором срока;

- право получить кредит имеют лица не младше 21 года и не старше 65 лет;

- минимальная сумма кредита в ОТП банке составляет 15 тыс. руб., а максимальная – 750 тыс. руб.;

- быть россиянином и иметь прописку, совпадающую с фактическим расположением отделения ОТП банка, куда направляется заявка на заём;

- место фактического проживания должно совпадать с местом, где будет выдан кредит на рефинансирование;

- стаж работы лица на момент получения нового кредита должен быть как минимум 3 месяца.

ОТП банк предлагает следующие способы рефинансирования кредита:

- снижение суммы ежемесячных платежей за счёт увеличения срока выплат;

- изменение валюты, в которой был взят кредит (ввиду особенностей курса доллара/евро и т. п.);

- совмещение нескольких кредитов в разных банках в один новый (ОТП банк может объединить не более 5 кредитов);

- уменьшение процентной ставки по разного рода причинам (банк ОТП определяет эти причины индивидуально);

- снятие обременения с залога (подразумевается, что при рефинансировании купленное имущество перестаёт быть собственностью кредитора и все права на него переходят заёмщику).

Если должник хочет оформить новый кредит в банке ОТП, но его изначальный кредит находится в другом банке, то ему необходимо получить соответствующее разрешение от банка-кредитора. Основная проблема связана с тем, что не все банки желают отдавать клиентов либо менять условия кредита.

Поэтому получить данный документ порой довольно сложно. Но если удастся это сделать, ОТП банк пойдёт навстречу заёмщику, предлагая гораздо более выгодные условия кредитования.

Для рефинансирования кредита в банке ОТП, первоначально полученного там же, никаких разрешительных бумаг не требуется.

Также читайте о способах проверки текущей задолженности в ОТП банке из этой статьи.

В ОТП банке заявку можно подать он-лайн (на сайте банка ОТП), а срок рассмотрения подобных обращений не превышает 15 минут, однако неблагонадёжным клиентам банк ОТП предоставит отказ. Также при наличии у человека разовых непримечательных нарушений в выплате займа велика вероятность, что заявку отклонят.

При процедуре рефинансирования ОТП банк крайне тщательно изучает кредитную историю клиента. Даже безупречная репутация не гарантирует одобрения на рефинансирование, ведь если человек обратился за подобной услугой, значит, у него уже имеются определённые проблемы. Тем не менее, с чистой кредитной историей шансы на получение нового кредита особенно высоки.

Какие документы необходимы для заявки?

При необходимости получить новые кредитные обязательства заёмщик обязан предоставить в ОТП банк определённый перечень документов. За неимением хотя бы одного из них последует отказ в процедуре, поэтому важно очень ответственно подойти к сбору документации перед направлением заявки.

https://www.youtube.com/watch?v=alcoNOzR7sM

Главными бумагами для рефинансирования являются:

- нотариально заверенная копия трудовой книжки должника;

- паспорт гражданина РФ (внутренний или заграничный – не важно);

- указание суммы долга по предыдущему кредиту, которую необходимо выплатить на данный конкретный момент, в том числе информацию о просроченных платежах, если они есть;

- оригинал и копия справки о текущих доходах заёмщика (по форме 2-НДФЛ или по форме банка ОТП);

- оригинал заключённого кредитного договора;

- оригинал и копия ИНН (для работающих по найму требуется предоставить ИНН работодателя).

Если изначальный кредит брался не в банке ОТП, необходимо дополнительно предоставить оригинал разрешения на рефинансирование от учреждения, которое выдало предыдущий займ.

Если условия на рефинансирование соблюдены, а нужная документация имеется на руках, можно подавать заявку в банк ОТП (доступен он-лайн способ).

Форма заявки в банке ОТП

В заявке необходимо указать следующие данные (они имеются на бланке заявки, который вам предоставят при обращении в банк ОТП):

- Личная информация, а именно:

- ФИО;

- дата рождения;

- пол и т. п.

- номер телефона (или несколько) для связи с заёмщиком;

- адреса электронной почты;

- точный адрес фактического проживания.

- Полные сведения о кредитной истории заёмщика:

- данные о кредитах в прошлом;

- наличие просрочек;

- задолженности на данный момент.

- Информация о месте работы, стаж, тип занятости.

- Паспортные данные:

- номер;

- серия;

- где/кем выдан.

- Дополнительные данные о кредите:

- цель получения займа;

- сумма ежемесячного дохода лица;

- наличие ликвидного имущества.

Количество предоставленной информации и её достоверность прямо влияют на шансы получить одобрение в ОТП банке на рефинансирование.

Если кропотливо собирать необходимую документацию, соответствовать условиям кредитора и быть надёжным заёмщиком, оформить рефинансирование в банке ОТП получится без особого труда.

Однако мало какой банк решится на риск, поэтому наличие «пятен» в кредитной истории должника сыграет явно не в пользу одобрения заявки на рефинансирование.

Возможно, после принятия законопроекта о кредитной амнистии, получить рефинансирование будет проще, но пока сложно делать положительные прогнозы.

Видео:Рефинансирование кредитов других банков от ТинькоффСкачать

Рефинансирование кредита в ОТП банке для физических лиц

Рефинансирование кредитов в банке ОТП выполняется по упрощенной схеме. Принцип основан на оформлении нового кредита и погашении его средствами займов, взятых ранее. Процедура, предшествующая заключению договора, прозрачна и проста даже для тех, кто не имеет экономического и юридического образования, навыков.

Рефинансирование понятие и принцип

Суть процедуры сводится к тому, что оформляются новые кредитные обязательства, а полученными по ним средствами гасятся уже существующие.

Само понятие предполагает получение денег в долг, говоря простым языком, по сниженной ставке и на более длительный период времени.

Не все банковские организации, занимающиеся кредитованием, готовы предоставить своим клиентам условия, как в ОТП. Кроме рассмотрения заявки в кратчайшие сроки и самого факта предоставления кредита наличными, ОТП дает и другие гарантии – защита свободных средств, юридическая помощь и сопровождение.

Условия рефинансирования кредитов в ОТП банке

Как таковой услуги рефинансирования банк не предоставляет, но он более охотно, чем аналогичные организации, идет навстречу тем, у кого есть обязательства пред другими банками. Условия предоставления займов выгодные, пакет документов для заключения соглашения стандартный.

https://www.youtube.com/watch?v=zBuDIyDn5F8

Основные преимущества ОТП:

- цель займа не уточняется, куда потрачены средства не отслеживается,

- конвертация валютного кредита в рублевый,

- возможность снижения ежемесячного платежа на срок до 1 года,

- высокий лимит позволяет погасить несколько долговых обязательств,

- процентная ставка снижается для добросовестных плательщиков,

- минимальный срок предоставления средств – от 5 лет и выше,

- регулирование остатка задолженности юристами банка после продажи залогового имущества,

- от момента подачи заявления до получения наличных проходит не более 3-х дней.

Условия рефинансирования для клиентов ОТП

Постоянным клиентам ОТП банк предлагает объединение нескольких кредитов, минимальную процентную ставку – от 11,9, определение размера ежемесячного платежа.

Рефинансирование клиентов других банков

ОТП охотно идет навстречу и клиентам других банков. Основные требования – наличие гражданства РФ, определенный возраст, подтверждение того, что у заемщика есть постоянный доход, проживание в том же регионе, где находится филиал ОТП. То есть, обращаться нужно в представительство ОТП банка в своем регионе, где он постоянно проживает и имеет регистрацию.

Кредитные карты ОТП банка

Осуществить рефинансирование любого типа займа новые и действующие клиенты ОТП вправе с помощью кредитной карты. Оформить ее можно и онлайн, и при личном помещении офиса в своем регионе проживания.

Требования к получателям кредитной карты ОТП для погашения займов в других банках или МФО несколько выше – необходимо иметь «чистую» кредитную историю и стабильный доход не менее трех месяцев перед подачей заявки, быть гражданином РФ.

Онлайн заявка подается на официальном сайте. В анкету необходимо внести точные и максимально полные данные о заемщике. Это ускорит получение карты и существенно снизит процентную ставку.

Важно: Для удаленного оформления доступны не все из продуктов этой категории. Перечень карт и условия их обслуживания можно найти в разделе «Банковские карты», перейти в который можно сразу с главной страницы сайта ОТП.

Доставка карты после одобрения займа такого типа осуществляется в ближайший к клиенту офис ОТП или непосредственно ему на адрес курьерской или почтовой службой. Способ доставки клиент выбирает сам, отметив нужный пункт анкеты при оформлении онлайн заявки.

Смотрите на эту же тему: Рефинансирование кредитов в Совкомбанке в году

Процентная ежегодная ставка для большинства кредитных карт ОТП составляет 24%, льготный (беспроцентный) период использования средств – 55 дней. 365 дней после получения карты плата за ее обслуживание банком не взимается.

Требования к заемщику в ОТП банке

Главное требование для рефинансирования кредитов в ОТП банке – гражданство Российской Федерации. В остальном организация более лояльна к клиентам, чем ее конкуренты. В перечень требований входят лишь несколько пунктов:

- на момент окончания периода кредитования заемщику должно быть не менее 21 и не более 65 лет;

- клиент должен иметь не временную, а постоянную регистрацию (прописку) в регионе, где он пытается получить услугу;

- у заемщика должна быть постоянная работа, как минимум последние 3 месяца, и подтвержденный доход.

Подтвердить доход просто – необходимо предоставить справку о среднем доходе (заработной плате) с места трудоустройства.

Кроме справки необходимо предоставить стандартный пакет документов, в который входят паспорт с данными о прописке и гражданстве, военный билет для мужчин и удостоверение пенсионера, если таковое уже есть.

В пакет необходимых документов для рефинансирования так же входят справка о постановке на налоговый учет, СНИЛС, кредитный договор банка, где есть задолженность.

Процентная ставка при рефинансировании в ОТП банке

Из всех финансовых организаций, оказывающих услуги по рефинансированию, согласно статистическим и аналитическим данным, наиболее выгодные условия предлагает ОТП. Существенный плюс – гибкая система расчета процентной ставки, которая может и снижаться, и подниматься, то есть, она колеблется от 10,9 до 24%.

Самый дорогой продукт ОТП банка в этом отношении – кредитные карты. Тем же, кто оформляет потребительский кредит для того, чтобы погасить с его помощью займы в других банках или в ОТП, выставляется 11,5% на первые 1,5 года.

Важно: На размер ставки влияет сумма займа, срок, выбранного клиентом для его погашения. Чем больше сумма и меньше расчетный период, тем ниже процентная ставка.

https://www.youtube.com/watch?v=zfoL6lHKG4Y

Длительный срок кредитования предполагает повышение ставки – после полутора лет она увеличивается до 20%, к 4 году расчета может составить 40% (для некоторых кредитных карт).

Продукты, которые рефинансирует ОТП банк

Рефинансирование кредитов в других банках происходит за счет оформления потребительского займа в ОТП. Банк предлагает перерасчет суммы ежемесячного платежа на определенный промежуток времени. Это удобно делать тем, кто взял ипотечный кредит или пользуется кредиткой, выплачивает автокредит, имеет валютную задолженность, но находится в затруднительной финансовой ситуации.

Рефинансирование ипотеки в ОТП банке

Ипотечные кредиты в ОТП банке выдаются, хотя на какое-то время этот тип банковского продукта был здесь недоступен. Если финансовая ситуация у плательщика изменилась, он может пройти процедуру рефинансирования. Это позволяет уменьшить ежемесячный платеж, но срок погашения увеличится.

На сайте ОТП можно воспользоваться калькулятором, выбрать оптимальные для себя условия рефинансирования ипотечного кредита в этом или любом другом банке.

Рефинансирование кредита в ОТП банке

Рефинансирование осуществляется как в офисах организации, так и онлайн, на ее официальном сайте. Клиенты ОТП и других банков могут просчитывать варианты самостоятельно, используя специальную форму. Получить консультацию специалистов банка можно лично или по телефону, через интернет, написав в форме обратной связи со специалистами.

Важно: В ОТП возможно рефинансирование с уменьшением платежа или с платежом в прежнем объеме. Во втором случае сокращается срок кредитования и процентная ставка, что так же выгодно при сложившейся экономической ситуации.

Есть ли услуга реструктуризации долга в ОТП банке?

Реструктуризация отличается тем, что она доступна только клиентам банка. Услугу банк предлагает тем, кто может быть признан банкротом, потеряет возможность брать займы вообще.

Условия реструктуризации

Реструктурировать долг могут те клиенты ОТП, у которых уже были просрочки, причем возможен перерасчет и по залоговым, и по без залоговым займам.

Для того чтобы была проведена реструктуризация, клиенту ОТП банка необходимо

- написать заявление,

- собрать определенные документы,

- дождаться решения банка.

Менеджер предложит клиенту два варианта – пролонгация и мораторий. В первом случае продлится срок кредитования, но значительно уменьшится размер регулярного платежа. Мораторий предполагает остановку поступления платежей от клиента по взятому ранее кредиту на определенный срок. То есть, должник имеет право вообще не платить кредит несколько месяцев, но при этом срок кредитования продляется.

Как получить отсрочку в ОТП банке?

На этапе оформления займа любого типа клиенты уверены в своей платежеспособности, и это подтверждено документально. Но могут наступить обстоятельства, при которых необходима отсрочка. Чаще всего в такое положение попадают женщины, которые уходят в декретный отпуск. Таким клиентам предоставляется право в течение определенного срока платить только проценты.

Банк ОТП позволяет воспользоваться этой услугой и другим категориям заемщиков. Для них подбирается индивидуальная программа – переносится дата платежа, уменьшается размер платежа с продлением кредитного срока.

Для того, чтобы воспользоваться отсрочкой, клиенту необходимо составить заявление в свободной форме, приложить к нему документ, подтверждающий его неплатежеспособность на определенный период времени, и обратиться с этими документами в офис ОТП банка, где он брал заем.

Отзывы клиентов об ОТП банке

Эксперты и аналитики в области экономики, банковских услуг считают, что ОТП – один из лучших банков. Это подтверждают в своих отзывах и его клиенты. Они отмечают следующие его преимущества

- быструю обработку заявок;

- гибкую систему расчета процентов по кредитам;

- индивидуальный подход к каждому клиенту;

- возможность связаться с операторами колл-центра в любую минуту.

Еще один плюс банка ОТП, о котором говорят в своих отзывах клиенты – широкий выбор дополнительных услуг – реструктуризация, отсрочки, кредитные каникулы и рефинансирование.

https://www.youtube.com/watch?v=Kc0zBgOprqs

В негативных отзывах об ОТП банке клиенты иногда описывают непрофессионализм сотрудников, но подобные ситуации не редки и для других финансовых организаций. Региональные представители банка принимают претензии клиентов и в офисах, и онлайн, решают проблему в кратчайшие сроки.

https://www..com/watch?v=f0tMfSl6jzY

Видео:ТОП-3 банка 2023 года для выгодного рефинансирования [сравнение и выбор лучшего варианта]Скачать

![ТОП-3 банка 2023 года для выгодного рефинансирования [сравнение и выбор лучшего варианта]](https://i.ytimg.com/vi/5LTINygNSLM/0.jpg)

Рефинансирование кредитов в ОТП Банке

Рассмотрим особенности рефинансирования кредитов в ОТП Банке. Проанализируем текущее предложение, условия и требования для выполнения перекредитования.

Процентные ставки и условия кредитования за последние несколько лет существенно изменились. Поэтому многих заемщиков интересуют процессы перекредитования и объединения нескольких займов в один.

Подобное решение имеет множество преимуществ, которые позволят сделать единый платеж и снизить ежемесячную нагрузку на бюджет. В данной статье мы расскажем про рефинансирование кредитов в ОТП Банке.

Постараемся предоставить исчерпывающую информацию, чтобы вы могли сделать собственный выбор.

Особенности программы рефинансирования в ОТП

Отдельного предложения рефинансирования в ОТП Банке на данный момент нет. При этом на сайте Банки.ру можно заполнить анкету для перекредитования со ставкой от 9,5%.

На официальном сайте ознакомиться с условиями рефинансирования нельзя, так как отдельной программы на интернет-ресурсе не представлено. Стоит отметить, что стандартное предложение предоставления кредита наличными предусматривает учет суммарной суммы по действующим кредитам. Это указано в кредитном калькуляторе на сайте:

Поэтому далее мы проанализируем условия кредита наличными в ОТП Банке, который может быть направлен на цели рефинансирования.

Условия рефинансирования кредитов в ОТП Банке

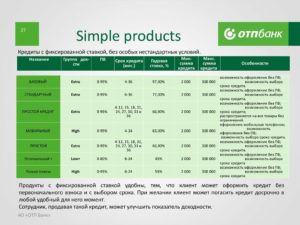

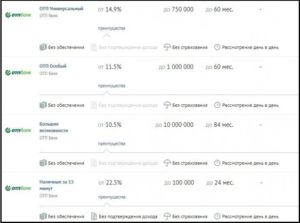

Ключевыми параметрами предложения являются:

- сумма предполагает от 15 тысяч до 4 миллионов российских рублей;

- сроки кредитования предусматривают от 1 года до 7 лет;

- процентная ставка от 10,5%.

По информации на сайте предварительное решение известно спустя 3 минуты.

Если требуется больше денежных средств, чем 4 миллиона, то можно обратить внимание на программу кредита под залог. Основными условиями являются:

- максимальная сумма до 10 миллионов рублей;

- процентная ставка от 9,5%;

- срок до 10 лет.

Важно! Кредит под залог для целей рефинансирования действителен только для жителей Москвы и Московской области.

В ОТП Банке перечень документов может быть дополнен, если заемщику требуется сумма свыше 300 тысяч или 1 миллиона рублей.

Стандартный список включает:

- паспорт гражданина Российской Федерации;

- свидетельство о постановке физического лица на налоговый учет;

- сотрудники корпоративных клиентов кредитно-финансовой организации должны предоставить информацию об ИНН компании;

- данные о страховом номер номере индивидуального лицевого счета в системе обязательного страхования – СНИЛС;

- индивидуальным предпринимателям рекомендуется предоставить свидетельство о государственной регистрации или лист записи единого государственного реестра;

- нотариусы должны предоставить приказ Минюста о назначении на соответствующую должность;

- адвокатам необходимо направить в банк выписку из реестра адвокатов Территориального органа Минюста России.

По требованию финансовой организации для получения суммы свыше 300 тысяч российских рублей, в стандартный перечень могут быть включены следующие бумаги:

- справка, которая подтверждает текущее материальное положение человека:

- если человек получает пенсионные выплаты, то также потребуются определенные документы и справки:

Если потенциальному клиенту требуется кредит более 1 миллиона российских рублей, то также необходимо предоставить подтверждение текущего материального состояния.

Обратите внимание, что банк имеет право потребовать дополнительные документы для предоставления заемных средств.

Требования к заемщикам

Требования к заемщикам в ОТП Банке различаются с учетом деятельности потенциального клиента.

Если человек работает по договору гражданско-правового характера или получает пенсию, то для предъявляются следующие требования:

- российское гражданство;

- в любом регионе присутствия кредитно-финансовой организации должна присутствовать прописка или фактическое проживание;

- минимальный возраст от 21 года и до 68/69 лет на момент подачи заявки до 1 миллиона рублей;

- максимальный возраст для подачи более 1 миллиона рублей составляет 69 лет;

- наемные работники должны иметь постоянное место работы;

- по договору гражданско-правового характера минимальный стаж на последнем месте трудоустройства предусматривает 3 месяца;

- возможно предоставление трудовой пенсии по возрасту/военнослужащего/сотрудника МВД/пожизненное содержание судей.

Если человек является индивидуальным предпринимателем, адвокатом или нотариусом, то предъявляются следующие требования:

- российское гражданство;

- на территории России должна быть постоянная прописка или подтверждение фактического проживания в регионе;

- минимальный возраст составляет 25 лет;

- максимальный возраст предполагает 69 лет на момент заключения кредитного договора;

- срок регистрации дела без образования юридического лица должен составлять не менее 12 месяцев.

Рефинансирование кредитов в ОТП Банке осуществляется на основе стандартной программы кредита наличными. Данный аспект вы должны учитывать при подаче заявки.

Можно выбрать как классический потребительский займ, так и кредит под залог недвижимости. Если вас интересует рефинансирование в других кредитно-финансовых организациях, то смело заполняйте заявку на нашем сайте.

Мы поможем подобрать выгодное предложение.

Цели финансовой операции

В АО «ОТП Банк» рефинансирование кредитов других банков может преследовать несколько целей:

- Объединение нескольких ссуд в одну. Каждый займ требует наблюдения за своевременностью выплат, а разные организации предлагают различные способы погашения. Гораздо удобнее контролировать одну ссуду – так и шансов ненароком испортить кредитную историю меньше.

- Перенесение займа в другую организацию. Скажем, вы взяли потребительский кредит в магазине, но обслуживание в новом банке непривычно. Это можно исправить, получив в ОТП Банк рефинансирование микрозаймов.

- Получение более мягких условий кредитования. Если вы успешно оформите в АО «ОТП Банк» рефинансирование кредитов других банков, ставка станет меньше, поэтому и рассчитываться с долгами будет легче.

- Смена валюты ссуды на российские рубли поможет не переплачивать за займ при скачках курса.

Как получить согласие кредитора?

Открыв сайт АО «ОТП Банк», рефинансирование ссуды в списке услуг вы не обнаружите, то есть услуга не входит в список основных и не предполагает конкретных программ.

В то же время организация обладает гибкой политикой взаимодействия с клиентами и может выдать повторный займ для расчёта с другими долгами: по непроверенным данным, в 73% случаев кредитор идёт навстречу потребителю.

Воспользуйтесь бесплатной «горячей линией» по номеру 8 (800) 100-55-55 или 0707 – варианту для мобильных – и обсудите вашу ситуацию с оператором. По этому телефону можно заказать кредитное рефинансирование ОТП Банком в Челябинске и любом другом городе России, где есть офис фирмы. Каждое обращение рассматривается индивидуально.

Учтите: чем раньше вы начнёте решать проблему, тем больше сохраните шансов получить положительный ответ. Он будет зависеть в том числе от размера накопившейся задолженности – её лучше вовсе не допускать, заблаговременно оценив ситуацию и предприняв меры.

https://www.youtube.com/watch?v=if9AiwSMd_M

Есть несколько факторов, которые существенно повысят шансы на улучшение кредитных условий:

- Наличие постоянного рабочего места.

- Значительный стаж.

- Высокая зарплата (подтверждённый доход от 50 000 руб. на семью).

- Официальный характер заработка.

- Идеальная кредитная история.

Требования к клиенту

На рефинансирование кредита в ОТП Банке можно рассчитывать, если вы отвечаете следующим условиям:

- Являетесь гражданином РФ, имеете прописку в регионе присутствия организации и постоянно проживаете в этой же или другой области присутствия АО «ОТП Банк». В Омске рефинансирование, скажем, можно провести даже при прописке в Петропавловске.

- Вам от 21 до 65 лет.

- Желательно, чтобы у вас было постоянное место работы и значительный стаж.

Порядок оказания услуги

Чтобы получить в ОТП Банк рефинансирование (Пермь, Киров, Екатеринбург – организация предоставляет обслуживание в более чем ста российских городах), нужно пройти ряд этапов:

- Подачу заявки. В упрощённом виде это можно сделать при помощи онлайн-формы, но лучше подойти к делу основательно и сразу посетить ближайшее к вашему дому отделение компании, где и будут проходить основные операции по перекредитованию. Там вы лично побеседуете с консультантом и получите больше шансов на положительное решение. Если перекредитование необходимо для взятой в ОТП ссуды, направляйтесь в тот же офис, где получали займ. Так, в Челябинске ОТП Банк рефинансирование ссуд осуществляет по двум адресам: в центре города и на улице Богдана Хмельницкого, 17.

- Тщательное изучение доступных вариантов, обсуждение условий с сотрудником фирмы.

- Сбор всех необходимых документов (см. ниже).

- Ожидание банковского решения по вашей ситуации.

- Подписание кредитного договора.

Необходимые документы

ОТП Банк рефинансирование кредитов проводит после сбора следующего пакета бумаг:

- Паспорт + ксерокопии всех страниц.

- Заверенная копия трудовой книжки (её заполненной части).

- Справка о доходах по банковской форме или 2-НДФЛ.

- Предыдущий кредитный договор + его копия.

- Также понадобится сотрудникам АО «ОТП Банк» справка для рефинансирования от вашего текущего кредитора. Там должны быть сведения об остающейся задолженности, полном размере ссуды и её сроках. Ещё необходим график произведённых платежей. Эти документы продемонстрируют, как вы справлялись с финансовой нагрузкой до сих пор, и станут фундаментом для доверия кредитора к вам.

- Если причина обращения – внезапно возникшие финансовые проблемы (увольнение, потеря основного кормильца, катаклизм), понадобится предоставить их документальное подтверждение.

Условия и выбор подходящего варианта

Особенности услуги перекредитования индивидуальны для каждого случая. Мы перечислим основные положения.

Условия рефинансирования

Для получающих кредитное рефинансирование в ОТП Банке условия будут таковы:

- Начнём с главного – процентной ставки. Здесь можно добиться предельных 11,5 % годовых – отличного показателя. Значение имеют сложность финансового положения клиента, размеры текущего займа и его выплаченной части, кредитная история. Процент переплат меняется индивидуально и может составлять до 14,9% или более.

- На полное погашение ссуды даётся от 12 месяцев до 5 лет.

- Занять можно до 1 000 000 руб., на эти средства погасив одну или несколько ссуд.

- Возможно в АО «ОТБ Банк» рефинансирование ипотеки, автокредита или нецелевой ссуды.

- Тип банковского продукта – займ наличными без уточнения цели.

- От подачи заявки до принятия решения может пройти 2-3 дня.

Какие займы подлежат перекредитованию?

Давая согласие на рефинансирование кредитов, ОТП Банк позволяет клиентам закрывать затруднительные ссуды следующих видов:

- Нецелевые займы на сумму от 300 000 руб. В ОТП Банк рефинансирование кредитов других организаций и самого ОТП могут быть одобрены с равной вероятностью.

- Автокредиты для приобретения легковой и грузовой техники или мотоциклов.

- Рефинансирование ипотеки ОТП Банком доступно для переставших справляться с постепенной оплатой покупки квартиры или дома.

- ОТП Банк рефинансирование МФО проводит на общих условиях. Микрозаймы выдают под бешеные проценты, из-за чего не возвращённая своевременно тысяча рублей вскоре может обернуться долгами, которые не решить без посторонней помощи.

- В случае валютной задолженности ссуда будет переведена в российские рубли.

Пути перекредитования: выбор есть!

Во всех вышеперечисленных случаях вы можете получить право на реструктуризацию займа. При таком сценарии гасить долги станет легче благодаря снижению ежемесячных выплат. Варианты таковы:

- Временное снижение регулярных выплат на срок от 6 до 12 месяцев поможет заштопать дыру в кармане и снова оказаться на плаву. Сумму можно уменьшить до предельных 50% от изначальной.

- Увеличение кредитного периода. Времени на покрытие долгов станет больше, а регулярно рассчитываться с кредитором будет проще.

- Мораторий. Если дела совсем плохи, фирма-кредитор может предоставить временную заморозку займа. На это идут редко – не более чем в 30% случаев. Вы получите от нескольких месяцев до 2-3 лет на то, чтобы найти работу или организовать новый источник дохода. Затем придётся вернуться к проведению выплат в полном объёме.

- Смена процентной ставки на более выгодную – неизменное качество перекредитования, благодаря которому оно столь выгодно клиентам.

Перекредитование – своего рода спасательный круг в неспокойном море заёмных денег. Не забывайте о нём, используйте своевременно и с умом – и вы сэкономите немало сил, нервов и средств.

Рефинансирование кредитов в ОТП Банке Ссылка на основную публикацию

🎥 Видео

Кредитки для Рефинансирования ДОЛГОВ! Тинькофф Платинум, Альфа карта, 120 дней Хоум банка и ОткрытиеСкачать

Кредитная карта 120 дней без процентов в ОТП БанкеСкачать

РЕФИНАНСИРОВАНИЕ кредита в 2023 ГОДУ! / ПЛЮСЫ и МИНУСЫ рефинансирования КРЕДИТАСкачать

Лучшие банки для рефинансирования | Рефинансирование кредитаСкачать

Прекращается ли поручительство, если должник умер и не до конца выплатил кредит? ОТВЕТ ЮРИСТА.Скачать

Предварительно одобрен кредит в ОТП Банке. Что это значит? Как получить кредит?Скачать

Лучшие кредитки для РЕФИНАНСИРОВАНИЯ! Как закрыть долги? Подводные камни рефинансированияСкачать

Кредит наличными на любые цели в Почта Банке. До 7000000 рублейСкачать

В каких банках лучше не брать кредит. Как не платить кредит законноСкачать

Кредит в ОТП Банке | Отзывы и реальные процентыСкачать

Как правильно рефинансировать ипотекуСкачать

ТОП банков для рефинансирования. Где выгоднее оформить рефинансирование кредита?Скачать

Рефинансирование кредита/Легальный обман банковСкачать

Снятие наличных с кредитной карты ОТП Банка. Комиссия и условияСкачать

Стоит ли делать рефинансирование кредита в Сбербанке?Скачать

У меня 2 кредитные карты. Стоит ли взять другой кредит, чтобы закрыть кредитки и погасить долги?Скачать