В бизнесе так важно каждый день обгонять вчерашнего себя. Чтобы ресурсов на это всегда хватало, в списке банковских продуктов появилась кредитная бизнес-карта.

Это инструмент регулярных платежей, который позволит вовремя закупить товар и сэкономить на комиссии за оплату, облегчит жизнь бухгалтеру и ускоритбизнес-процессы. А значит — поможет зарабатывать больше и, конечно, выручит в экстренной ситуации.

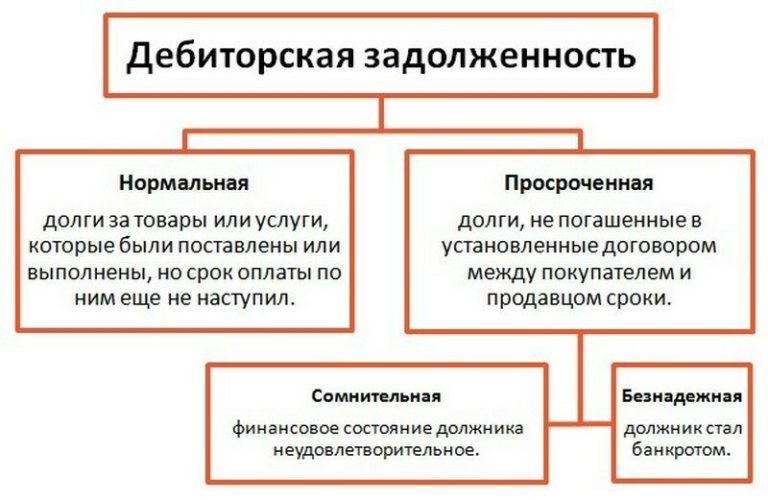

Используя кредитную бизнес-карту правильно, вы не только не испортите кредитную историю компании,

но и останетесь в плюсе.

Кредитная бизнес-карта Сбербанка — предложение, аналогов которому нет на рынке: все преимущества обычной бизнес-карты сочетаются с кредитным лимитом до 1 млн рублей и льготным периодом уплаты процентов — от 50 дней.

- Чем кредитная бизнес-карта отличается от кредита

- Деньги в нужный момент

- Выгодное сотрудничество с партнёрами

- Бизнес-инструмент для вас и вашей команды

- Удобный контроль расходов и платежи 24/7

- Снижение нагрузки на бухгалтерию

- Безопасное использование без потерь

- Помощь при форс-мажорах и в неловких ситуациях

- Кэшбек и возобновляемая кредитная линия

- Экономия времени

- Кому подходит кредитная бизнес-карта Сбербанка

- Что такое корпоративная кредитная карта?

- Принцип функционирования карты

- Как применять карточку?

- Ограничения на использование карточки

- Пополнение карточки и перевод средств на РС

- Корпоративная карта: плюсы и минусы

- Как оформить корпоративную карту?

- На что можно тратить деньги с корпоративной карты

- Правила для ИП

- Правила для юрлиц

- Корпоративные карты: плюсы и минусы использования

- Опрос

- Использует ли ваша компания корпоративную карту банка?

- Что такое корпоративная карта организации и как ей пользоваться

- Из этой статьи вы узнаете:

- Как выдать работнику деньги с расчетного счета на корпоративные нужды

- Как работает корпоративная карта

- Как открыть корпоративную карту и кому сообщить об этом

- Как пользоваться корпоративной картой

- Что можно оплачивать корпоративной картой

- Что нельзя оплачивать корпоративной картой

- Как пополнить корпоративную карту

- Как вернуть деньги с корпоративной карты обратно на расчетный счет

- Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

- Что будет, если не подать отчет о расходах по карте

- Резюме о корпоративных картах: плюсы и минусы, по сравнению с наличкой под отчет и чековой книжкой

- Корпкарта: как использовать, чтобы бухгалтер и налоговая были довольны

- Что делать с корпоративной картой

- Какие расходы по корпкарте уменьшают налог

- Кому нужно отчитываться и что будет, если этого не сделать?

- Какие документы нужно собирать?

- Можно снимать наличку по корпкарте?

- А вносить деньги на счёт?

- Для чего нужна корпоративная кредитная карта, как ей пользоваться

- Что это такое

- Преимущества корпоративных карт

- Условия оформления корпоративной карты

- Для чего можно использовать корпоративную карту

- Снятие денег с корпоративной карты

- Правила пользования корпоративной картой

- 📽️ Видео

Чем кредитная бизнес-карта отличается от кредита

- Не важна цель расходовКредит, как правило, выдаётся под конкретную цель, и перед банком нужно отчитываться — потратить деньги на что-то другое не получится. С кредитной бизнес-картой вы сами решаете, на что и в каком объёме пойдут средства, и можете совершать покупки в интернет-магазинах и любых точках, где есть платёжный терминал.

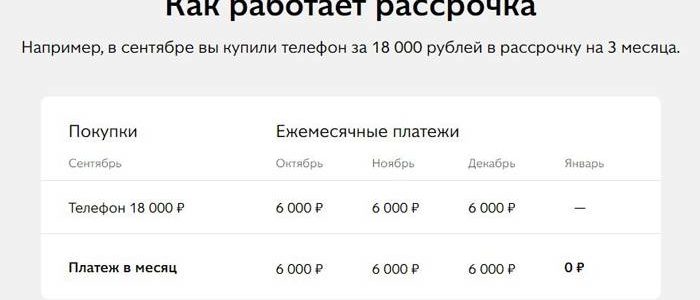

- Можно избежать переплат и даже заработатьКарта позволяет вернуть заимствованные у банка средства в течение грейс-периода без уплаты процентов. Закупив нужный товар или оборудование, за 50 и более дней можно заработать больше, чем составила сумма покупки, погасить долг в полном объёме и получить прибыль.

- Доступен функционал обычной картыСнятие наличных, оплата онлайн и бесконтактная оплата, в том числе через сервисы Apple Pay, Google Payи Samsung Pay — все эти возможности обычных «пластиков» есть и у кредитной бизнес-карты.

Разбираем подробнее, что может дать предпринимателю этот банковский продукт.

Деньги в нужный момент

Допустим, начался сезон продаж или компания выиграла тендер — пора делать закупки, а средств не хватает.С кредитной бизнес-картой вы не упустите возможность заработать. Запланированы эти расходы или внезапны,

с кредитной бизнес-картой они окупятся.

Карта поможет вовремя выплатить аванс поставщикам, приобрести срочно необходимое оборудование и даже подготовиться к праздникам — купить партию ходового в это время товара и корпоративные подарки партнёрам.

И не переплатить ни рубля, уложившись в льготный период.

Выгодное сотрудничество с партнёрами

Расчёты с контрагентами с помощью кредитной бизнес-карты осуществляются без комиссии — не нужно тратить время и деньги на оформление платёжных поручений.

А ещё для владельцев кредитных бизнес-карт доступны предложения партнёров банка — на их услуги и товары действует увеличенный льготный период.

Оплачивая продукцию партнёров кредитной бизнес-картой, долг за покупку вы сможете погасить не за 50 дней, а за 60

и более, в зависимости от установленного партнёром увеличенного грейс-периода. Найти контрагентов — из всех отраслей и по всей России — можно прямо на сайте Сбербанка.

Бизнес-инструмент для вас и вашей команды

Пользоваться кредитной бизнес-картой может не только руководитель, но и сотрудники компании. Выпустите несколько карт для работников и установите для них лимит в рамках общего лимита.

При помощи кредитной бизнес-карты сотрудники, как и владелец бизнеса, смогут делать закупки, оплачивать представительские расходы

в командировках, рассчитываться с поставщиками и снимать наличные в любой момент.

Удобный контроль расходов и платежи 24/7

Следить за расходами по кредитной бизнес-карте легко при помощи сервиса «Сбербанк Бизнес Онлайн». В личном кабинете увеличивайте или уменьшайте лимиты по картам сотрудников, следите за датами обязательных платежей и окончания грейс-периодов.

А также подключите смс-уведомления, чтобы контролировать траты в режиме живого времени. Совершать платежи по кредитной бизнес-карте можно независимо от операционного дня банковских отделений, в любое время.

И на любую сумму в рамках установленного лимита, в отличие от платежей наличными.

Снижение нагрузки на бухгалтерию

Оплачивая товары и услуги кредитной бизнес-картой, вы сокращаете объём работы для бухгалтера: для любых расходов по карте не нужно составлять авансовые отчёты. Достаточно первичных и закрывающих документов: чеков, актов и товарных накладных по факту оплаты.

А для компаний, применяющих упрощённую форму налогообложения, и они не понадобятся. Все операции по кредитной бизнес-карте отображаются в «Сбербанк Бизнес Онлайн», поэтому бухгалтерская отчётность не пострадает, если сотрудник потеряет чек.

А многие интернет-сервисы, например, приложения мобильных операторов или такси, отправляют чеки на электронную почту — не придётся заботиться об их сохранности.

Безопасное использование без потерь

Кредитная бизнес-карта позволит не брать с собой в командировки и на деловые встречи крупные суммы наличными, ведь это небезопасно.

А если партнёры не принимают безналичную оплату, к услугам бизнеса широчайшая сеть банкоматов Сбербанка — можно выбрать ближайший к офису контрагентов и снять наличные там. Для защиты платежей по кредитным бизнес-картам используются самые современные технологии, включая 3D-Secure.

А в случае утери или кражи карту легко заблокировать через «Сбербанк Бизнес Онлайн», и ни один злоумышленник не получит доступ к счетам компании.

Помощь при форс-мажорах и в неловких ситуациях

Владельцу кредитной бизнес-карты не страшны поломки оборудования, срочный ремонт офиса, экстренные командировки и другие вынужденные неотложные траты. Ему не придётся платить за мелкие расходы из личного кармана, потому что «так быстрее».

Он уверен, что персонал не нарушит кассовую дисциплину, столкнувшись с нестандартным платежом, а просто использует карту. С кредитной бизнес-картой вы не попадёте впросак, если опоздаете на авиарейс, забудете кошелёк на деловой ужин или выедете из гаража с полупустым бензобаком.

А бронь номера в гостинице не обернётся «заморозкой» средств из оборота.

Кэшбек и возобновляемая кредитная линия

Совершая покупки с помощью кредитной бизнес-карты на сумму от 15 тысяч рублей в месяц, вы получаете кэшбек, который идёт в уплату долга.

Неважно, с какой периодичностью вносить деньги на карту, чтобы ликвидировать задолженность постепенно, – главное не просрочивать обязательные платежи.

Как только долг погашен, с нового операционного дня кредитной бизнес-картой опять можно пользоваться.

Экономия времени

Оформление платёжек – время, выдача наличных под отчёт — время, обмен валюты — тоже время. А тут ещё бухгалтер в отпуске, операционный день в банке закончился и так далее. Кредитная бизнес-карта избавит от лишних проволочек, упростит бизнес-процессы и даст возможность действовать прямо сейчас. Ведь чем больше времени вы экономите, тем быстрее бизнес движется вперёд.

Кому подходит кредитная бизнес-карта Сбербанка

Получить кредитную бизнес-карту может юридическое лицо, зарегистрированное более 12 месяцев назад, чей годовой оборот не превышает 400 млн рублей. На момент подачи заявки у ИП или организации (необязательно клиента Сбербанка) не должно быть никаких ограничений от налоговой службы.

Видео:Что нужно знать перед открытием кредитной карты? Как пользоваться кредитной картой для чайниковСкачать

Что такое корпоративная кредитная карта?

Многие банки предлагают юридическим лицам оформить корпоративную карту к расчетному счету. По сути, это то же самое, что предоставление наличных под отчет, но в более современном варианте. Корпоративная кредитная карта – это удобный банковский продукт, позволяющий не обращаться в финансовую организацию при любой необходимости. Как пользоваться такой карточкой и в чем ее особенности?

Принцип функционирования карты

Корпоративная карта имеет отдельный счет, на который юридическое лицо переводит деньги со своего основного счета.

Удобство заключается в том, что пользоваться пластиком может любой сотрудник компании, на кого тот оформлен. Передавать карточку другому человеку запрещено.

Для большей безопасности банк или владелец карты могут установить ограничения на проведение операций.

Внимание! К основной корпоративной карте разрешается выпустить несколько дополнительных.

https://www.youtube.com/watch?v=tUIxhiA1j7M

Оформление пластика происходит в отделении банка при обращении юридического лица. Если у компании уже есть банковские продукты, для обслуживания карты все равно открывается отдельный счет. Уведомлять налоговую службу об этом не нужно, все необходимые действия совершает банк.

Как применять карточку?

Применять корпоративную карту можно привычными способами – расплачиваться ею в магазине, через интернет или снимать наличные деньги. Правда, использовать ее на собственные нужды запрещено. Все операции по карточке юридического лица должны быть связаны с его деятельностью.

При этом сотрудник, который расплачивается корпоративной картой, должен сохранять все чеки и квитанции, ведь их необходимо приложить к авансовому отчету. Если покупка была совершена через интернет, следует сделать выписку со счета или написать объяснительную. Стоит помнить, что таким пластиком можно оплачивать только определенные расходы:

- связанные с текущей деятельностью (закуп товара, оплата контрагентам и пр.);

- представительские и командировочные траты (оплата питания, проезда, проживания в отеле, наем транспорта, услуг различных специалистов, выплата суточных);

- хозяйственные издержки (приобретение канцтоваров, оборудования для офиса, программных продуктов, методических материалов, услуги курьера, расходы на уборку);

- транспортные расходы (покупка топлива и обслуживание автопарка).

Как видим, тратить деньги с корпоративной карты на собственные нужды нельзя. Несмотря на то, что пластик выдается сотрудникам, его использование ограничено строгими рамками. Все проведенные операции фиксируются и заносятся в отчет.

Ограничения на использование карточки

Каждый пользователь корпоративной кредитной карты должен быть ознакомлен с операциями, проводить которые по ней запрещено. Все транзакции, совершенные по счету, фиксируются и требуют пояснения. Так, запрещено тратить деньги на:

- приобретение товаров для собственных нужд;

- выплату зарплаты;

- погашение социальных взносов;

- оплату банковского обслуживания.

Если пользователь корпоративной карты снимает с нее наличные средства, необходимо сохранить чеки из банкоматов и составить письменное объяснение. Если деньги не были потрачены полностью, их следует сдать в бухгалтерию. Приходная операция будет зафиксирована в специальном ордере.

Корпоративную карту запрещено использовать для выплаты заработной платы. Это связано с тем, что сотрудник не сможет оформить подтверждающий документ. Получается, что средства с расчетного счета компании были потрачены не на ее нужды.

Если вы попробуете оплатить с карточки социальные обязательства, платеж попросту не пройдет. Интернет-банк блокирует подобные транзакции, поэтому при попытке перевода выходит ошибка. Остается только оплачивать квитанции с основного расчетного счета фирмы или другими способами.

Что произойдет, если взять деньги с корпоративной карты на собственные нужды? Израсходованную сумму вычтут из очередной заработной платы, могут наложить штраф за нарушение отчетности. Стоит отметить, что данное требование касается не только рядовых сотрудников фирмы, но и ее руководства.

Пополнение карточки и перевод средств на РС

Пополнение карточки юридического лица возможно исключительно с расчетного счета компании. Для этого необходимо в системе удаленного банковского обслуживания оформить платежное поручение.

В нем обязательно указывается назначение перевода, а именно отправка средств на корпоративную карту. Вносить можно любую сумму, а вот расходные операции ограничены – не более 100 тысяч рублей в сутки со всех имеющихся карточек.

В некоторых банках лимиты касаются не только безналичных трат, но и снятия денег.

Важно! Пополнять корпоративную карту через банкомат или перечислением с другого карточного счета запрещено.

Каким образом отправить деньги с карточки юрлица на его расчетный счет? Прямой перевод невозможен. Однако существуют варианты, как обойти это ограничение:

- обналичить средства и отдать их бухгалтеру, который оформит приходник, в результате средства попадут на расчетный счет фирмы;

- полностью отказаться от пластика, тогда банк отправит остаток на основной счет фирмы.

Если сотрудник организации тратит средства с корпоративной карты или снимает деньги, ему необходимо в течение трех дней отчитаться.

Отсчет ведется с момента окончания периода, на который выдавались средства, от конца рабочей поездки или выхода после отсутствия на рабочем месте по другой причине.

В некоторых компаниях эти требования могут отличаться, если руководство придерживается другой линии управления. Бухгалтерам сдается отчетный документ с подтверждением трат и поясняющие бумаги.

https://www.youtube.com/watch?v=pAHrlyIWud4

Что произойдет, если документы утеряны или сотрудник не отчитался о совершенных им тратах? Конечно, эта сумма будет удержана из его заработной платы. На усмотрение работодателя могут быть наложены штрафные санкции. Однако снимать больше, чем среднемесячная зарплата, он не имеет права.

Видео:Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

Корпоративная карта: плюсы и минусы

Корпоративная карта — платежный инструмент, привязанный к расчетному счету ИП или компании. Это современный аналог выдачи денег под отчет, только быстрее, без бумажного оформления и кассы.

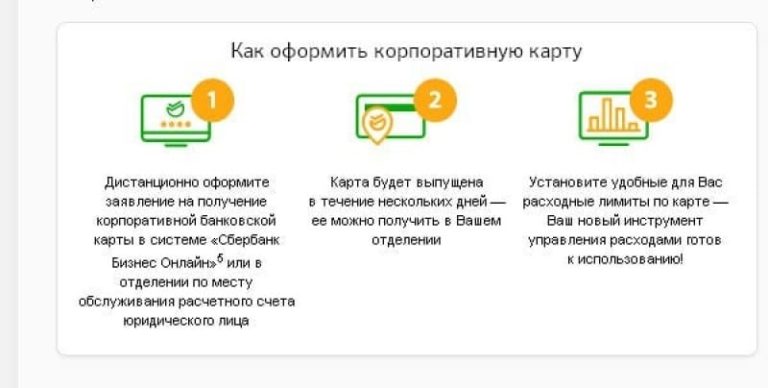

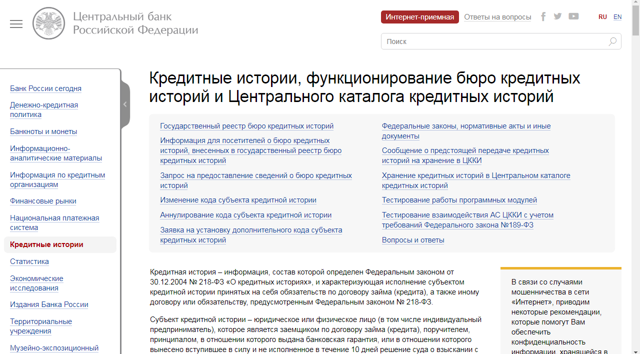

Как оформить корпоративную карту?

Выпускает корпоративную карту банк, где у клиента есть расчетный счет или где клиент планирует его открыть под карту. Порядок оформления корпоративных карт зафиксирован в Положении ЦБ РФ от 24.12.2004 № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием».

Чтобы получить карту, будущий держатель пишет заявление и прилагает к нему определенный перечень документов, который банк устанавливает самостоятельно.

К одному карточному счету можно выпустить несколько корпоративных карт. Пользователями могут быть директор, бухгалтер, секретарь, а также работники, которые регулярно ездят в командировки. Чтобы сотрудники не тратили лишнего, на корпоративных картах устанавливают лимит на снятие и расходование средств. Определяет его размер либо банк, либо владелец расчетного счета.

Узнать большеПо карте Контур.Банка максимальный лимит при оплате товаров и услуг — 200 000 руб. в сутки, но по заявлению клиента банк может его изменить.

Корпоративные карты бывают:

- дебетовые — в этом случае используются собственные денежные средства организации или ИП;

- кредитные — деньги на счете принадлежат банку;

- именные — оформляются на конкретного сотрудника;

- не именные — могут использовать любые лица, предъявляющие карту к оплате;

- валютные — если нужно оплачивать расходы в валюте, например в зарубежной командировке.

На что можно тратить деньги с корпоративной карты

Правила расходования средств с карты зависят от формы собственности и выбранной системы налогообложения.

Правила для ИП

Деньги на расчетном счете принадлежат ИП, и тратить их можно как на личные нужды, так и для предпринимательской деятельности. Это признал Конституционный суд в п. 4 Постановления от 17.12.1996 № 20-П и подтвердили Банк России в Письме от 02.08.2012 № 29-1-2/5603 и Минфин РФ в Письме от 19.04.2021 № 03-11-11/24221. Тонкости заключаются в режиме налогообложения:

- У ИП на УСН «Доходы» расходная часть не интересует налоговую инспекцию, а обязанности вести бухучет нет.

- ИП на ОСНО или УСН «Доходы минус расходы» придется вести раздельный учет, так как личные расходы нельзя учесть в целях налогообложения. Все операции нужно подтвердить документально.

Правила для юрлиц

Юридические лица вправе оплачивать корпоративной картой только потребности компании: товары, работы, услуги, мебель в офис, канцтовары, офисную технику, командировочные расходы, ГСМ для автомобилей и др.

Главное — сохранять чеки и квитанции, которые подтвердят расходы с корпоративной карты. Они понадобятся при сдаче авансового отчета. Факт оплаты в интернете можно подтвердить выпиской из банка и письменной объяснительной.

За снятые с карты наличные тоже нужно отчитаться.

Непотраченную наличку нужно вернуть в компанию — бухгалтер зафиксирует это в приходном ордере.

Нельзя использовать корпоративную карту для следующих операций:

- покупка товаров в личных целях;

- выплата заработной платы;

- выплаты социального характера (больничные, пособия и т.д.).

Корпоративные карты: плюсы и минусы использования

Сначала о плюсах:

- Проще контролировать расходы сотрудников благодаря лимиту по карте и смс-отчетам.

- Быстрее оформлять и выдавать подотчетные суммы.

- Не нужно снимать наличные на хозяйственные расходы — отсутствуют расходы на инкассацию и хранение налички.

- Можно оплачивать товары на сумму свыше 100 000 руб. — расчеты с помощью корпоративной карты относятся к безналичным платежам.

- Возможно оплачивать покупки через интернет.

- Можно оперативно вносить наличные денежные средства на счет через банкоматы.

- Можно получать наличные в любое время в банкомате — деньги на счете доступны круглосуточно.

- Не нужно покупать валюту для заграничных командировок — деньги автоматически будут списаны в валюте той страны, в которой находится держатель карты.

- Можно быстро заблокировать карту и сохранить деньги, если она утеряна или украдена.

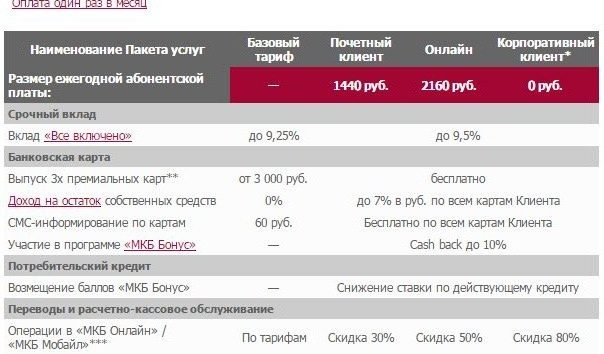

- В зависимости от типа карты клиент получит от банка скидки на обслуживание счета и бонусы за пользование картой. Самые популярные «подарки» — это кешбэк, овердрафт, процент на остаток на счете.

Минусов не так много, но они есть:

- Расходы за границей придется подтвердить дополнительными документами, например инвойсами, слипами или квитанциями банкоматов.

- Регулярное снятие наличных привлечет внимание банка. Для мониторинга операций по обналичиванию Центробанк РФ выпустил Методические рекомендации (утв. Банком России 21.07.2021 № 19-МР). В документе 10 признаков, которые заставят банк насторожиться.

- При проверке ФНС обратит внимание на расходы по корпоративной карте и их документальное подтверждение. Если по ним возникнут вопросы, то доначислит налоги, пени и штрафы.

Подведем итоги. Плюсов у карты значительно больше, чем минусов. Если соблюдать все правила пользования, то корпоративная карта — достаточно удобный платежный инструмент. Большую часть финансовых операций выполняет банк, а вы можете сконцентрироваться на развитии своего бизнеса.

Опрос

Пройдите небольшой опрос и помогите сделать действительно нужную карту для бизнеса.

Использует ли ваша компания корпоративную карту банка?

Да Нет

https://www.youtube.com/watch?v=DWJK8XQorpE

Елена Галичевская, эксперт Контур.Банка

Видео:Корпоративная карта. Что это ? Зачем ?Скачать

Что такое корпоративная карта организации и как ей пользоваться

Корпоративные карты — это аналог наличных денег под отчет и чековой книжки, только без документов и кассы.

Из этой статьи вы узнаете:

- Как выдать деньги с расчетного счета на корпоративные нужды

- Что такое корпоративная карта организации и как она работает

- Как открыть корпоративную карту и куда об этом сообщить

- Как пользоваться корпоративной картой

- Что можно и что нельзя оплачивать корпоративной картой

- Как пополнить корпоративную карту

- Как вернуть деньги с корпоративной карты обратно на расчетный счет

- Как отчитаться в бухгалтерии за покупки и снятие наличных

- Что будет, если не подать отчет о расходах по карте

- Плюсы и минусы: корпоративная карта против налички под отчет и чековой книжки

Как выдать работнику деньги с расчетного счета на корпоративные нужды

Существует три способа выдачи денег с расчетного счета:

- Выдача наличных из кассы организации под отчет;

- Чековая книжка — деньги выдаются с расчетного счета компании в кассе банка;

- Корпоративная банковская карта.

Деньги под отчет используются для нужд компании, которые по каким-либо причинам неудобно оплатить по безналу: покупка офисной канцелярии, картриджей для принтера, бензина, билетов в театр для партнеров компании, командировочные расходы и т. д.

Чтобы выдавать наличные под отчет, в организации должны быть касса и кассир.

Деньги выдают конкретному сотруднику на определенные нужды. Для этого сотрудник пишет заявление, бухгалтер выдает расходный ордер и запрашивает деньги в кассе организации.

Когда сотрудник потратит выданные деньги, он должен отчитаться — представить в бухгалтерию авансовый отчет и документы, подтверждающие расходы: чеки, квитанции, билеты и т. д.

Чековая книжка подходит для индивидуальных предпринимателей и организаций, в которых не установлена касса. С помощью чековой книжки можно выписать сумму для работника, которую выдадут с расчетного счета в кассе банка.

Корпоративная карта позволяет выдавать деньги сотрудникам без документов и кассы. Выдайте сотруднику карту, переведите на нее деньги с расчетного счета компании — и все.

Как работает корпоративная карта

Для корпоративной карты банк открывает отдельный карточный счет, на который вы переводите деньги с расчетного счета вашей компании. Установить лимиты на снятие наличных при проведении операций по безналу может Банк или владелец расчетного счета.

К одному карточному счету можно выпустить несколько корпоративных карт. Корпоративные карты всегда именные, поэтому пользоваться ими может только держатель, давать карту другим людям нельзя.

Как открыть корпоративную карту и кому сообщить об этом

Корпоративная карта открывается в банке по заявлению клиента, при этом для юридического лица открывают специальный карточный счет. Об открытии такого счета банк уведомляет налоговую службу самостоятельно. Сообщать об открытии счета ФСС и ПФР не нужно, это требование было отменено в 2014 году поправками в 59-ФЗ.

Как пользоваться корпоративной картой

Корпоративная карта работает как обычная банковская карта физического лица: ей можно оплачивать покупки в магазинах, интернете и снимать наличные в банкомате. Оплачивайте корпоративной картой только нужды компании, для личных целей ее использовать нельзя.

Сохраняйте все чеки и квитанции, подтверждающие покупки с использованием корпоративной карты: они пригодятся при сдаче авансового отчета. Для отчетности о покупках в интернете достаточно выписки из банка и письменной объяснительной от сотрудника.

Что можно оплачивать корпоративной картой

- Расходы, связанные с основной деятельностью организации:

- — закупка товара, расчеты с поставщиками;

- — оплата услуг, связанных с основной деятельностью компании;

- Командировочные и представительские расходы:

- — оплата счета в ресторане;

- — покупка билетов;

- — оплата проживания в гостинице;

- — аренда автомобиля;

- — суточные сотрудникам;

- — оплата услуг переводчика;

- Хозяйственные и накладные расходы:

- — покупка канцтоваров, офисного оборудования, программного обеспечения;

- — покупка товаров в интернете (обучающие материалы, книги и прочее);

- — оплата курьерских и иных профессиональных (ремонтные работы, установка и настройка оборудования, вынос мусора, уборка помещений и т. д.) услуг;

- — прочие хозяйственные расходы — все, что касается уборки, освещения и отопления: моющие средства для уборки, обогреватели, лампочки и т. д.;

- Транспортные расходы:

- — оплата бензина;

- — расходы на обслуживание служебного транспорта.

Что нельзя оплачивать корпоративной картой

Корпоративную карту нельзя использовать со следующими целями:

- покупка товаров в личных целях;

- оплата заработной платы;

- оплата социальных платежей;

- погашение задолженности по обслуживанию расчетного счета.

Важно помнить, что все покупки и снятия наличных фиксируются в выписке по счету корпоративной карты, и за каждое действие вам придется отчитаться: использовать корпоративную карту в личных целях нельзя.

https://www.youtube.com/watch?v=0W8TO5v_o5Q

За снятые наличные отчитываться тоже нужно: предоставьте чеки и письменные объяснения. Если сняли и не потратили, то деньги нужно вернуть в бухгалтерию — это будет зафиксировано в приходном ордере.

Аналогичная ситуация с выдачей заработной платы другому сотруднику. Нужны документы, подтверждающие факт целевого использования денег компании, которых в данном случае получить невозможно: сотрудник вам чек не выдаст, а значит для бухгалтерии вы потратили деньги не на нужды компании.

В социальные службы и внебюджетные фонды платеж с карты не поступит: онлайн-банк такие платежи не проводит и выдает ошибку. Оплачивать социальные взносы придется с расчетного счета юридического лица через банковскую систему документооборота.

Если корпоративные деньги растрачены, то их удержат из вашей зарплаты в том же размере, еще и оштрафуют за нарушение порядка подачи отчетов. Это правило распространяется на всех работников компании, в том числе генерального директора.

Как пополнить корпоративную карту

Пополнить корпоративную карту можно только с расчетного счета организации: просто оформите в системе дистанционного банковского обслуживания «Интернет-Клиент» платежное поручение с назначением «Перевод на корпоративную карту». Денег можно зачислять сколько угодно, а потратить — 100 000 рублей в день со всех корпоративных карт. В Банке SIAB это ограничение распространяется в сумме на снятие наличных и безналичные операции.

Наличными через терминал или переводом с другой карты корпоративную карту пополнить нельзя.

Как вернуть деньги с корпоративной карты обратно на расчетный счет

Со счета корпоративной карты на расчетный счет компании перевести деньги нельзя. Однако есть два способа вытащить деньги с карты и вернуть их на расчетный счет.

- Снять наличные и вернуть деньги через бухгалтерию. Там оформят приходный ордер и положат деньги обратно на расчетный счет;

- Закрыть карту и карточный счет — тогда банк переведет деньги на расчетный счет компании.

Как отчитываться в бухгалтерии за покупки и снятие наличных с корпоративной карты

По умолчанию отчитываться нужно в течение 3 рабочих дней со дня:

- истечения срока, на который выдавались деньги;

- возвращения из командировки;

- выхода на работу (например, после отпуска или болезни, если срок выдачи денег попал на этот период).

Руководитель компании может учредить свой порядок отчетности.

Потребуется сдать авансовый отчет, объяснительную и документы, подтверждающие покупки: чеки, квитанции, выписку из банка (для подтверждения онлайн-покупок).

Что будет, если не подать отчет о расходах по карте

Будет штраф, а подотчетную сумму удержат из зарплаты, но в пределах среднемесячного заработка — удерживать больше незаконно. В дальнейшем в выдаче карты недобросовестному сотруднику могут отказать — но это на усмотрение организации.

Резюме о корпоративных картах: плюсы и минусы, по сравнению с наличкой под отчет и чековой книжкой

Сравнение способов выдачи денег с расчетного счета организации

Видео:Как работает кредитная карта Сбербанка?Скачать

Корпкарта: как использовать, чтобы бухгалтер и налоговая были довольны

В феврале мы провели вебинар на тему «Как пользоваться корпоративной картой». Может показаться, что тема уже давно изъезженная. На самом деле нет. Мы получили тучу откликов и вопросов от предпринимателей.

В этой теме действительно много нюансов, которыми обычно не делятся бухгалтеры. Поэтому мы подготовили текстовый вариант для тех, кому не удалось посмотреть видео: что такое корпкарта, как можно использовать, какие нужны отчётные документы и что делать, если их нет. Читайте ниже.

Запись вебинара доступна по ссылке и ждёт тех, кому удобнее смотреть.

Корпоративная карта — это карта, которая выпущена банком и привязана к расчётному счёту вашей компании.

https://www.youtube.com/watch?v=UL297FwsPuw

Иногда для корпоративной карты открывают отдельный счёт, но он тоже привязан к компании. Единственное отличие отдельного счёта: перед покупкой чего-либо придётся на такой счёт переводить деньги с основного счёта.

По сути, оплата по корпкарте — это точно такая же операция, как оплата по счёту, только удобнее, потому что можно платить на месте.

Корпкарты бывают именные и неименные. Именная карта закреплена на конкретного сотрудника, например, директора. Если по такой карте расчёт совершил другой сотрудник — списания всё равно будут числиться на директоре, а значит, отвечать за покупки будет он.

Неименные карты могут использовать все сотрудники компании, главное — отслеживать, кто именно совершает покупки. Если у вас такая карта, попросите сотрудников, имеющих доступ к карте, собирать все документы по операциям.

Что делать с корпоративной картой

Снимайте или вносите деньги, платите поставщикам, оплачивайте представительские и командировочные расходы. В любом магазине, главное — не забывайте документы по каждой операции.

Можно шоркать корпкартой за границей. Пересчёт в валюту будет проходить автоматически по внутреннему курсу вашего банка в рублях. Данные по оплате за границей и данные, которые отражены в учёте, будут отличаться. Это не просто так: по нормам законодательства все расчёты отражаются в рублях по курсу ЦБ РФ на дату авансового отчёта.

Оплата в интернете — тоже возможно. Когда оплачиваете услугу в интернете, вам должны прислать акт об оказании услуг, когда покупаете товар — товарную накладную или кассовый и товарный чеки. Просто сохраните эти документы или сразу перешлите бухгалтеру.

Какие расходы по корпкарте уменьшают налог

Не все расходы по корпкарте уменьшают сумму налога на стоимость покупки. Чтобы принять к учёту расходы по карте, они должны быть экономически обоснованы: покупка должна соответствовать вашему виду деятельности и в дальнейшем приносить прибыль для компании.

Например, если вы транспортная компания по перевозке грузов — валенки или постельное бельё будут странной затратой. Такую покупку не сможете обосновать с точки зрения выгоды для вашего бизнеса.

А если ваша компания занимается торговлей постельным бельём и вы где-то купили за наличку или по карте само постельное бельё или ткань — это будет прямыми затратами на текущую деятельность.

Без проблем любой бизнес может купить мебель, канцтовары, офисную технику и всё, что как-то оправдывает деятельность.

Айфон тоже можно, если он ежедневно помогает вам вести бизнес. Например:

- только в этом телефоне есть программы, которые вы ежедневно используете в работе;

- вы постоянно в разъездах, вся информация хранится в телефоне;

- легче и выгоднее купить Айфон для себя, чем нанять в штат на постоянную основу секретаря, который будет выполнять те же функции: звонить, напоминать, подсказывать и будить.

Котик в офис — это сложно принять к учёту, потому что придётся доказывать сотрудникам налоговой, что он собственными лапами увеличит число клиентов.

Кому нужно отчитываться и что будет, если этого не сделать?

Все ООО, АО и другие компании с любой системой налогообложения должны отчитываться за деньги, потраченные с корпоративной карты. Неподтверждённые покупки будут облагаться страховыми взносами и налогами.

Если у вас ИП на УСН «доходы», Патенте и ЕНВД, можете совсем не отчитываться, так как налоговая не будет проверять расходную часть в целях налогового учёта, а обязанности ведения бухучёта у вас нет.

Индивидуальные предприниматели на УСН «доходы минус расходы» и ОСНО могут учесть траты для бизнеса в расходах — для этого нужно сохранять документы о покупках для бизнеса.

Ещё ИП могут рассчитываться корпкартой за любые личные покупки, наказаний за это не предусмотрено, просто такие расходы не будут влиять на налог.

Какие документы нужно собирать?

Это может быть: товарная накладная, акт об оказании услуг, товарный и кассовый чеки, бланк строгой отчётности, приходный кассовый ордер и другие. Зависит от того, что вы получили — товар или услугу.

https://www.youtube.com/watch?v=7Wgx3aHO4_M

В документах должны быть реквизиты:

– наименование, порядковый номер и дата выдачи документа;

– название организации или ФИО предпринимателя, ИНН;

– весь перечень и количество услуг или товаров;

– сумма оплаты;

– должность, фамилия и инициалы продавца, его личная подпись и печать компании при наличии.

Если в кассовом чеке будет весь перечень покупок — дополнительно не нужно получать товарный чек. Пример таких чеков вы можете встретить в Ашане, Икее и других крупных магазинах. Попросите поставить печать на таком чеке — тогда он будет полноценным закрывающим документом.

В менее крупных магазинах при оплате картой продавцы выпишут обычный кассовый чек, который выдают всем физлицам. К нему не забудьте попросить товарный чек. Если у вас УСН, вы без проблем сможете учесть полную стоимость покупки с такого чека в расходах. Если ОСНО — сможете учесть только сумму без НДС. Такой НДС нельзя принять к вычету и учёсть при расчёте налога на прибыль.

После трат за границей бухгалтер попросит дополнительно документы с переводом на русский язык. Перевести нужно каждую строчку, но не обязательно обращаться к профессиональным лингвистическим услугам, достаточно перевести самостоятельно в гугл-переводчике.

Помимо подтверждающих документов о покупке, для бухгалтерии нужно оформлять авансовый отчёт. Это такой документ, который формируется после каждой покупки по корпкарте. Такой отчёт может быть стандартной формы или индивидуальной — можете разработать для компании.

По закону авансовый отчёт должен формировать тот сотрудник, который совершил покупку. Но на практике хороший бухгалтер сделает это самостоятельно — это будет быстрее и поможет избежать ошибок.

Можно снимать наличку по корпкарте?

Если снимаете деньги по карте, в банке операция отразится так — выдача денежных средств под отчёт. Это значит, что покупки на снятые деньги также нужно подтвердить документами и авансовым отчётом. Это касается только компаний.

Индивидуальным предпринимателям не нужно отчитываться за снятие наличных и возвращать непотраченные деньги обратно на счёт. Их сумма будет отражена как вывод личных средств ИП. Но это не распространяется на сотрудников, работающих у ИП.

Сколько можно снимать наличных, чтобы не попасть под подозрения банка?

Считается, что до 600 тысяч рублей за 1 раз — безопасная сумма. Когда снимаете больше, подключается финансовый мониторинг банка. Если финмониторинг заподозрит что-то неладное, могут заблокировать счёт до тех пор, пока банк не убедится, что всё хорошо. Будут запрашивать документы и могут даже настаивать на личном присутствии.

А вносить деньги на счёт?

Вносить деньги на счёт можно только в трёх случаях:

- делаете займ компании;

- возвращаете средства;

- вносите выручку от реализации вашей продукции или услуг.

Для компаний на каждое внесение денег должен быть документ. На возврат подотчётных средств — это авансовый отчёт, где отражено, что выданные деньги от компании не использовались в полной объеме. Для внесения займа подтверждающим документом будет договор займа, в котором указаны сумма, дата внесения и срок возврата. Если розничная выручка — бухгалтер формирует расходно-кассовый ордер.

Для ИП тоже нужно документально подтверждать внесение денег по корпоративной карте, кроме взноса личных средств. Взнос личных средств ИП налогами не облагается.

Видео:Корпоративные и бизнес-карты - как пользоваться правильно?Скачать

Для чего нужна корпоративная кредитная карта, как ей пользоваться

Раньше многие предприятия различные расчеты производили с помощью чековой книги. На сегодняшний день для легкого и быстрого осуществления расходов, связанных с функционированием и хозяйственной деятельностью, предлагается корпоративная кредитная карта для юридических лиц.

Что это такое

Корпоративная кредитная банковская карта — это продукт, с помощью которого можно контролировать процессы производимых финансовых затрат.

Она прикрепляется к основному счету юридического лица и дает возможность оплачивать всевозможные расходы, в число которых входят накладные, транспортные и командировочные.

Но ее нельзя использовать для совершения перечислений зарплаты сотрудникам и социальные взносы. Ниже рассмотрим подробно, для чего она нужна, и в чем заключается ее преимущество.

https://www.youtube.com/watch?v=HMNYckN1eVo

Корпоративная кредитная карта упрощает работу бухгалтерии, позволяя проводить платежи для разных нужд компании

Преимущества корпоративных карт

Оформив банковскую корпоративную карту, юридическому лицу предоставляются следующие возможности:

- Больше не нужно тратить время на поездки в банк для снятия денег, и средства на оплату доставки и их хранение.

- Снижается риск ситуаций с пропажей или потерей денег. В случае утери корпоративного пластика, ее можно заблокировать и тогда ей никто не сможет воспользоваться.

- Появляется больше возможностей контролировать подотчетные денежные средства. Благодаря функции sms-информирования можно в любой момент узнать детально на что были потрачены средства. В банке могут предоставить специальную выписку с расходами за определенный срок.

- Больше не нужно лично конвертировать национальную валюту в иностранную. Этот процесс производится банком автоматически. В какой стране бы хозяин карты не находился, расчеты там будут проводиться по местной валюте автоматически. К тому же не нужно декларировать большие суммы при пересечении границ с другими государствами.

- Деньги доступны в любое время дня и ночи, к тому же всегда есть возможность уменьшить или увеличить лимит карты.

- Карту каждого сотрудника можно прикрепить к одному счету, на котором будет установлен один лимит для всех или разный для каждых групп.

- Можно оплачивать расходы в размере больше 100 тыс. руб. единым платежом. В то время как при оплате наличными средствами федеральное законодательство это не предусматривает.

- В любое время можно оплатить товар в интернет-магазине.

Многие российские банки во время оформления корпоративных карт могут предоставить льготу, бонусы, скидки или преференцию.

Условия оформления корпоративной карты

Во время оформления карты для юридического лица необходимо выполнение таких действий:

- Предоставление списка людей, работающих в компании, для которых будет доступна корпоративная карта. Каждый из них должен написать заявление и приложить свою доверенность, выданную фирмой.

- Заключение соответствующего договора с банком.

- Открытие карточного расчетного счета (для этого нужно предоставить согласно установленному списку бумаги).

- Уведомление налоговых органов не более чем через неделю после того, как договор с банком будет подписан (при невыполнении этого пункта будет начислен штраф). Эта же процедура должна быть повторена после того, как счет закроется.

Для корпоративной карты можно подобрать удобные тарифы и лимиты

Плата за пользование корпоративной картой на год в банках страны составляет в среднем 1000 — 1500 руб. Сколько можно карт прикрепить к одному счету каждое учреждение решает по-своему.

Некоторые вообще не предусматривают лимит. Многие банки могут устанавливать неснижаемую сумму, которая всегда должна оставаться на счету для этой карты. Она может варьироваться от 3 до 10 тыс. руб.

Если сотруднику нужно срочно выдать средства на командировку или хозяйственную нужду, то чтобы оперативно положить деньги на корпоративную карту можно использовать сервис «Клиент-банк».

Расплачиваться ей не только выгодно, но и модно, так как ее наличие будет указывать на благополучие и стабильность в компании. При этом сохраняется личное время, которое раньше было использовано на нахождение в очереди для снятия или оплаты денег через кассу.

С помощью карточки все расчеты проводятся автоматически.

Для чего можно использовать корпоративную карту

Для чего нужна корпоративная кредитная карта? С ее помощью можно проводить следующие виды оплат:

- Рассчитываться с поставщиками за полученный товар.

- Выделять деньги на командировку (оплату гостиницы, делового ужина, билетов на самолет, поезд, аренду авто).

- Оплачивать предоставляемую услугу, имеющую прямое отношение к основной деятельности предприятия.

- Приобретать канцелярские предметы, программное обеспечение, материалы для обучения, оборудование для офиса.

- Оплачивать курьерские, почтовые и другие службы.

- Выделять средства на оплату топливных расходов.

- Остальные виды затрат на хозяйственную деятельность.

Нужно отметить, что все затраты, которые осуществлялись с помощью корпоративной банковской карты, прилагаются в налоговый учет, только если они имеют официальное подтверждение, виды которого указаны в Налоговом Кодексе.

https://www.youtube.com/watch?v=A7Be9gHxR1Y

Корпоративную карту нельзя использовать для выплаты зарплат сотрудникам

Снятие денег с корпоративной карты

Запрещается снимать денежные средства для выплаты заработной платы сотрудникам и социальных нужд. Процедура снятия денег доступна в любом отделении банка или банкомате в стране проживания или за рубежом.

При этом будет изыматься определенная комиссия с общей суммы снятие денежных средств. Это будет происходить путем списания со счета в банке денег и комиссии одновременно.

При этом сотрудник банка должен предоставить бумагу, которая подтверждает все действия.

Правила пользования корпоративной картой

В процессе оформления пластиковой карты, на ней указывают информацию о пользователе и фирме, сотрудником которой он является. Для правильного совершения всех операций необходимо изучить информацию как пользоваться подобным платежным инструментом:

- Деньги, которые находятся на корпоративной карте являются собственностью предприятия, а не ее пользователя.

- Прежде чем использовать пластик для определенных нужд, необходимо положить деньги на счет компании, указав при этом номер карты, на которую должны поступить средства и предназначение (например, покупка канцелярии, расчеты с поставщиками, оплата командировки и т.д.).

- Совершение расчетных операций может осуществляться как по безналичному расчету, так и наличными средствами (их нужно снять предварительно).

- Чтобы подтвердить правомерность затрат, сотрудник должен предоставлять бухгалтерии подтверждающие бумаги, в виде чека с терминала, после снятия денег и чека, выданного после оплаты товаров.

Разобравшись в корпоративной карте, выяснив, что это такое, можно приступать к ее оформлению.

При соблюдении всех правил пользования, директор предприятия и его сотрудники смогут удостовериться лично в удобстве этого платежного инструмента.

После определения для каких нужд она приобретается, можно подобрать индивидуальный лимит и тариф для нее. С помощью этой карты можно значительно сэкономить денежные средства и облегчить работу бухгалтерии.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

📽️ Видео

Кредитная карта для чайников. Как пользоваться кредитной картой.Скачать

КРЕДИТНЫЕ КАРТЫ: за или против? / Как правильно пользоваться кредиткой / Гусейн ИмановСкачать

🔴 Как правильно пользоваться кредитной картой? Секреты выгодного использования кредиткиСкачать

Свой в Альфе Новый маркетинг Обзор Заработок без вложенийСкачать

Кредитная карта может загнать в долги, даже если ей вообще не пользоваться: банковские хитростиСкачать

Тинькофф Платинум — как правильно пользоваться и зарабатывать на кредитной карте 🙌🏻Скачать

Что такое кредитная карта и как ее закрыть?Скачать

Кредитная карта Сбербанк 120 дней без процентов — честный обзор условий, плюсы, минусы и подвохи!Скачать

Кредитная карта: как ее закрыть?Скачать

КАК КРЕДИТНАЯ КАРТА МОЖЕТ ПОВЛИЯТЬ НА ОДОБРЕНИЕ КРЕДИТА?Скачать

Кредитные карты: добро или зло? | Как правильно пользоваться кредиткой | Илья ЯковлевСкачать

Кредитная карта: шесть правил, чтобы пользоваться деньгами банка бесплатноСкачать

Кредитная "Карта Возможностей" от банка ВТБ: подробный обзор без водыСкачать

Кредитная карта: добро или зло | Как пользоваться кредитной картой| Кредитная карта как это работаетСкачать

Что будет если не пользоваться кредитной картойСкачать