Заёмщики, которые взяли в банке кредит, вовремя не вернули или просрочили с очередным ежемесячным платежом, вносятся в отдельную базу данных.

Этот список доступен всем банкам РФ, которые занимаются кредитованием населения. Даже если заёмщик закрыл проблемный кредит, то он еще какое-то время будет оставаться в списке должников.

Достоверную информацию о задолженности, можно просмотреть только на официальных сайтах.

- Почему банки отказывают в кредите?

- Как банки узнают о том, что у заёмщика есть долги?

- Чем опасна плохая кредитная история?

- База должников на сайте судебных приставов

- Кто попадает в «чёрные» списки?

- Какие бывают списки должников?

- Стоп-листы

- Как можно узнать кредитную историю?

- База должников по кредитам банков России

- Единая база кредитов и займов

- Откуда берут информацию о должниках банковские службы?

- Другие источники кредитных историй

- База данных должников

- Единая база данных должников по кредитам банков России

- Стоп-лист банковских должников – общие сведения

- Общероссийский реестр неплательщиков

- Доступ к реестрам неплательщиков

- Обращение в НБ кредитных досье

- Обращение к базе ФССП

- Обращение к информации о банкротах

- Выводы

- Должники по кредитам, где находится база данных?

- Как банки узнают о том, что у вас есть долги?

- Чем грозит плохая кредитная история?

- Кто может попасть в ЧС

- Какие бывают ЧС?

- Как можно узнать свою кредитную историю?

- Как посмотреть себя в черном списке базы данных должников по кредитам?

- Какие должники попадают в черный список?

- Как выглядит перечень?

- Чем чреваты задолженности перед банками?

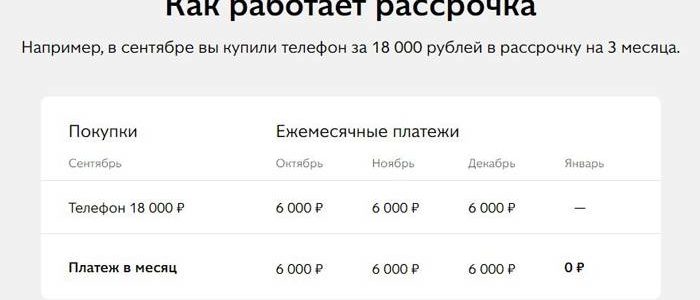

- Оформление кредитной карты

- Оформление микрозайма в микрофинансовых организациях

- Взять потребительский кредит в магазине

- Погасить хотя бы один из долгов

- 🎦 Видео

Почему банки отказывают в кредите?

Банки часто отклоняют заявки на выдачу кредитов. Причины отказа могут быть связаны с внутренней политикой финансового учреждения.

Причинами отказов в кредите может быть:

- Отсутствие гражданства РФ или регистрации;

- Нет официального трудоустройства и подтверждения дохода;

- Маленькая зарплата;

- А еще отказывают, когда есть много непогашенных кредитов или у клиента испорченная кредитная история.

Многие заёмщики ошибочно считают, что каждый банк создает свою отдельную базу, куда вносит недобросовестных клиентов. На самом деле, есть списки для внутреннего пользования и общая БКИ, куда делает запрос служба безопасности финансового учреждения. Вся негативная информация из БКИ становится поводом для отказа.

Как банки узнают о том, что у заёмщика есть долги?

Идеальном вариант — это когда клиент обращается в банк, заключает договор на выдачу ссуды, получает кредит, а потом возвращает кредитору деньги без просрочек.

Но, экономический кризис, сложное финансовое положение в стране, для многих граждан внесло свои коррективы – заемщики не могут вернуть ссуду по причинам, которые от них не зависят (сокращение рабочих мест, ухудшение здоровья, вынужденный переезд).

На 3 — 5 день с момента возникновения просрочки, данные о заемщике передаются в БКИ, и с этого дня анкета заёмщика считается испорченной.

Вся информация о клиентах, которые хотя бы один раз пользовались банковскими кредитами или услугами МФО, передается в Бюро Кредитных Историй.

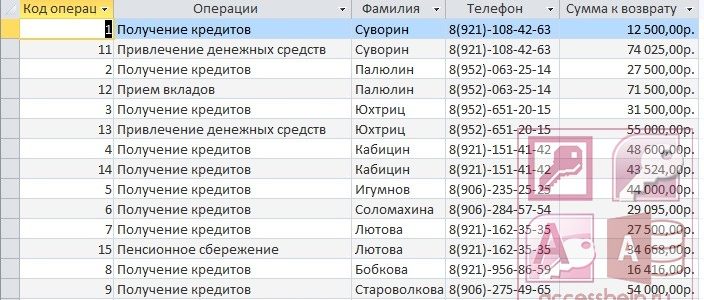

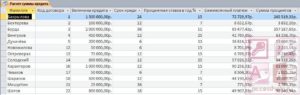

В анкетах обязательно есть данные паспорта, контактная информация и сведения о выданных суммах (сроки, условия кредитования, штрафы, просрочки).

Информацию из анкеты заёмщика удалить нельзя. Можно только добавлять положительные записи, чтобы выровнять ситуацию с плохой характеристикой. Информация о заёмщике хранится 10 лет и с каждой последующей записью этот срок возобновляется.

Чем опасна плохая кредитная история?

- Заёмщик не сможет получить новый кредит. С вероятностью в 90% ему откажут в ипотеке, автокредитовании, выдаче наличных средств;

- В случае длительной просрочки банки перепродают проблемные кредиты коллекторам. А те, долги получают различными способами (угрозами по телефону, ночными звонками, могут – и визитам);

- Если в одном банке открыт кредитный, дебетовый или депозитный счет, тогда задолженность по кредиту будет списываться с этих счетов;

- Если заёмщик претендует на рабочее место руководителя или должность, связанную с материальной ответственностью, то ему, скорее всего, откажут в кредите;

- Задолженность по кредитам, которая превышает 10 тыс. рублей, банки стараются возвращать через суд. Запрет на пересечении государственной границы и арест имущества – последствия задолженностей перед банком.

Если банк хочет вернуть долг через суд, подал иск и выиграл процесс, то с этого момента данные о должнике передаются в «Реестр должников». Вся полученная информация находится на сайте судебных приставов. Доступ к этой базе – открытый и бесплатный.

База должников на сайте судебных приставов

На сайте «Федеральной службы судебных приставов» находится вся информация о делах, которые выиграли кредиторы. Заёмщик может просмотреть, какую сумму с него требует банк, и какому приставу передано дело. Прямо на портале указаны все реквизиты для проведения интернет-платежа, можно перечислить требуемую сумму и закрыть задолженность перед банком.

https://www.youtube.com/watch?v=DeeSNZ6REno

Для оплаты нужно:

- Перейти на официальный сайт «Федеральной службы судебных приставов»;

- Найти форму поиска для физических лиц;

- Заполнить представленную анкету и нажать кнопку «Поиск».

Если у клиента существует проблемная задолженность, то фильтр сработает и выдаст весь необходимый результат.

Достоверная информация о задолженности находится только на официальном сайте. Все остальные ресурсы, которые предлагают платный поиск, являются мошенниками. Банки не создают, и тем более, не публикуют «черные» списки должников. Поэтому и доступа к такой информации у клиентов нет.

Если фильтр сработал и ваше имя высветилось среди должников, то лучше расплатиться по задолженности с банком. Это можно сделать через сервис «Сбербанка» или обратиться в «Промсвязьбанк».

Так же, внести средства можно и через электронные кошельки, терминалы, банкоматы «Киви».

После получения оплаты, системе потребуется около недели на обработку информации, изменение или полное удаление сведений.

Кто попадает в «чёрные» списки?

Для проверки личности клиента, банки пользуются информацией из БКИ, а также своими внутри банковскими списками, куда входят злостные неплательщики.

К должникам из «чёрных» списков относятся клиенты, которые не раз нарушали условия договора, отказывались вносить оплату и совершали большие просрочки. Но, информацию из таких списков банковские сотрудники воспринимают по-разному.

Ведь часто в перечень должников попадают клиенты, у которых случились временные материальные трудности, возникла задолженность, но позже прошла оплата. При этом фамилии таких заемщиков продолжают оставаться в «черных» списках.

Каждый клиент имеет право в судебном порядке оспорить свое зачисление в «чёрный» список. Почему это важно? Причина в том, что попасть в список неплательщиков легко, а как выйти из него вам однозначно никто не скажет – процедура полностью не отработана.

Списки должников, которые банки формируют отдельно для внутреннего пользования, не являются общедоступными, и клиенты разузнать подробную информацию не смогут. Поэтому не верьте тем, кто предлагает за вознаграждение предоставить вам эту информацию. Так действуют мошенники.

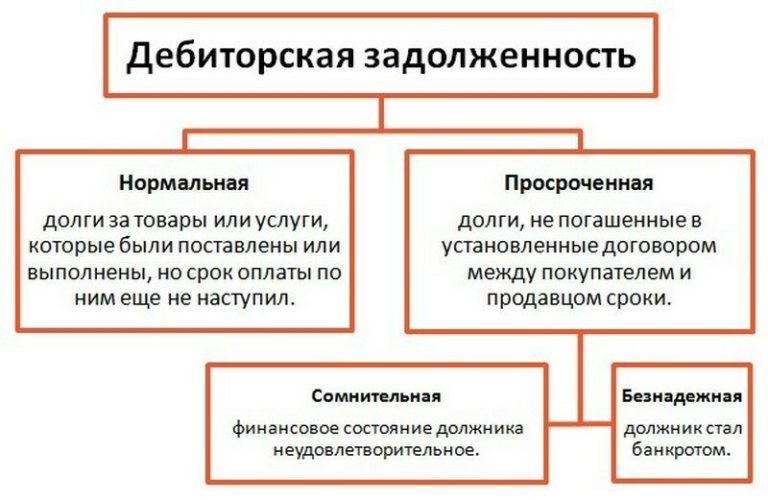

Какие бывают списки должников?

Существует два вида списков:

- Внутренний банковский. Список состоит из перечня клиентов конкретной финансовой организации, которые когда-либо пользовались кредитными услугами и своевременно не возвращали долги;

- Глобальный. Здесь находится вся информация должников, с которыми судились банки, и выиграли процессы. Этот список находится на сайте «Судебных Приставов» и является бесплатным, общедоступным.

Если зачисление в ЧС было проведено по решению судебного заседания, то выйти из этого списка уже не получится. Это значит, что заёмщик больше не сможет пользоваться кредитными услугами российских банков. Дополнительно могут возникнуть и проблемы с выездом за границу, по правилам должника не выпустят на протяжении 30 дней с момента полного погашения банковской задолженности.

Благодаря сегодняшним интернет-возможностям поиск должников, может проводиться посредством социальных сетей, отслеживания ip-адресов ПК или номеров смартфонов. Такими способами на неплательщиков выходят банки, коллекторы.

Стоп-листы

Такие списки-листы составляет каждый банк. Туда входят клиенты, которые предоставили недостоверную личную информацию, должники, лица с психическими отклонениями, мошенники и нарушители закона. Конечно, случаются ошибки, и некоторые клиенты случайно попадают в такие списки.

К таким клиентам применяются штрафные санкции:

- Негативный отзыв в кредитной истории, что автоматически снижает рейтинг заемщика;

- Запрет на кредитование;

- Инициализация судебного разбирательства.

По решению приставов средства у должников могут списываться с действующих счетов в пользу задолженности. Так же, может описываться имущество и продаваться с торгов. Накладывается запрет покидать страну, а если у должника есть права, они могут быть изъяты.

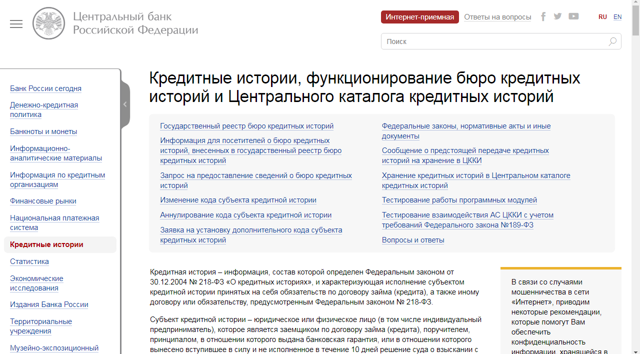

Как можно узнать кредитную историю?

Есть два официальных способа узнать сведения из истории заёмщика:

- Перейти на сайт «ФССП», заполнить анкету и найти себя в списках;

- Подать заявку в «БКИ» – таких бюро больше 30 по всей России.

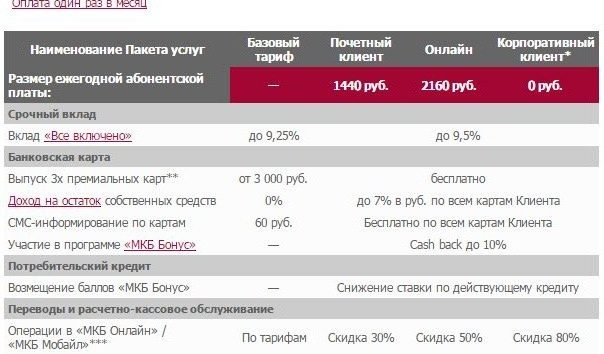

Точно узнать, в каком бюро хранится ваше досье, можно через ЦККИ. Запрос нужно делать через сайт «Центробанка».

Получить данные из «БКИ» можно и через обслуживающий банк, отправить телеграмму, воспользоваться интернет-сайтом или адресом Бюро (если имеется). Если действовать через банки и салон «Евросеть», то услуга обойдется в 1 тыс. рублей. Также, можно воспользоваться сервисом «АКРИН», но здесь необходима обязательная регистрация клиента.

https://www.youtube.com/watch?v=vy7plpRnTSk

Можно воспользоваться любым подходящим способом, чтобы выяснить свою кредитную историю, но старайтесь договариваться с банками и не доводить дело до судебных разбирательств.

Видео:В каких банках приставы не видят счета должников? #приставы #должники #банкиСкачать

База должников по кредитам банков России

Когда банк или крупная кредитная организация собирается заключать с физическим лицом соглашение на предмет предоставления ему займа, либо кредита – основополагающим фактором доверия выступает не предоставленная соискателем информация о доходах и поручителях. Главным в этом вопросе является предварительная финансовая ситуация, складывающаяся вокруг заемщика. Проще говоря – кредитная история.

Резонный вопрос, возникающий у большинства соискателей – существует ли единая база кредитов и займов, можно ли к ней получить доступ, не являясь крупным кредитором? Можно ли узнать задолженности конкретного гражданина? В данной статье мы приоткроем завесу тайны и внесем ясность в данный вопрос. Все по порядку.

Единая база кредитов и займов

В 2021 году существует хороший интернет-ресурс, при помощи которых возможно проверить, есть ли ваша фамилия в базе данных должников по кредитам. На сайте сервиса можно получить полный отчет по вашим долгам по кредитам, налогам, судебным приставам, алиментам, ГИБДД и штрафам.

Набрав в любом браузере нехитрый адрес fssprus.ru, соискатель попадает на сайт судебных приставов, где располагается федеральная база должников. Ведется кропотливый сбор информации достаточно давно, но лишь с недавних пор постановлением Правительства он выведен в открытый доступ. Да, единая база существует и информация, располагающаяся в ней, представляет задолженности любых видов:

- неуплаты по жилищно-коммунальному хозяйству;

- задолженности по кредитам и займам;

- налоговые выплаты и задержки по ним;

- задолженности по алиментам.

Получается, что любая задолженность физического лица фиксируется в этой базе. Кроме того, существует возможность ознакомиться с долгами юридических лиц и индивидуальных предпринимателей перед государственным бюджетом, муниципальными образованиями и прочее.

Проверка данных интересна не только работникам банков и кредитных организаций. Уточнить собственную благонадежность можно лично, например, перед поездкой за границу, потому как согласно законодательным актам нашей страны выезд за пределы государственных границ должникам (не только крупным) запрещен.

Минусом этой базы является неполная предоставляемая информация. Получается, что данная база заполняется федеральными приставами на основании, получаемой ими информации. Задолженности по займам или банковским кредитам сюда не всегда вносятся, потому как банки просто начисляют штрафные санкции нерадивым заемщикам, не уведомляя исполнительные власти.

Если же банк подключает к делу судебные инстанции – тогда информация попадает к приставам, и они размещают ее в своей базе. Правда, как только заемщик ликвидирует задолженность – данные о просроченных выплатах и судебных разбирательствах убираются из общей базы, то есть кредитная история, в данном случае, не испортится.

Откуда берут информацию о должниках банковские службы?

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Данные о задолженностях соискателей предоставляются в бюро, занимающееся ведением историй кредитов и займов. Минус такой информации был в том, что заемщик мог не указать свои просроченные долги, бюро могло вовремя не обновить информацию, добавьте сюда человеческий фактор и получите не совсем корректные информационные банки данных.

С появлением единой базы данных по кредитам и займам все стало на порядок проще. Теперь банку нет нужды делать запрос в какое-либо бюро кредитных историй, либо несколько, чтобы получить информацию о том или ином заемщике, о его долгах и платежеспособности. С этой же базой работают крупные и мелкие кредитные организации, в том числе – выдающие малые суммы на короткие сроки.

https://www.youtube.com/watch?v=vle8Nwoo2ZQ

База содержит только информацию, актуальную сегодняшнему дню. Задержки по выплатам жилищно-коммунального хозяйства и алиментам вряд ли заинтересует крупного кредитора. Лишь постоянные долги, задержки по выплатам и неоплаченные кредиты могут повлиять на принятие решений в пользу выдачи соискателю финансов.

Возникает другой резонный вопрос – пользуются ли банковские служащие и работники крупных кредитных организаций иными источниками, кроме единой базы кредитов и займов?

Другие источники кредитных историй

Несомненно, для выдачи крупных сумм необходимо проверить заемщика не по одной линии. В базе, предоставляемой федеральными приставами, содержится актуальная информация, но не показывающая полной картины. В плане знания полной финансовой истории заемщика более актуальным будет обращение именно в соответствующее бюро.

Лишь там найдется вся информация о:

- просроченных платежах,

- задержках по выплатам,

- судебных разбирательствах по финансовым делам,

- невыплаченных микрозаймах и крупных кредитах.

Как было сказано выше – долг, выплаченный заемщиком, убирается из единой федеральной базы приставов и информация о нем «исчезает», что не дает полной картины финансовой «жизнедеятельности» соискателя. Тогда как указание всех просрочек, задолженностей даст правильную точку зрения на то, стоит ли иметь финансовые отношения с человеком, организацией.

Крупным кредиторам вроде банков проще получить информацию о потенциальном заемщике. Пользуясь единой базой кредитов и займов, данными кредитных историй и иными источниками, банк может составить полную картину финансовой деятельности соискателя и принять по его прошению решение, зачастую не в пользу последнего.

Прежде чем обращаться за финансами в банки, к крупным кредиторам, даже в микрофинансовую организацию, стоит поинтересоваться собственной кредитной историей, вспомнить все задолженности, уладить все незакрытые вопросы, выплатить долги. Спокойное финансовое прошлое обеспечит не менее радужное денежное будущее.

База кредитов и займов существует, ею пользуются игроки финансового рынка, быть в ней не обязательно и стоит рассчитываться по всем задолженностям, чтобы облегчить себе жизнь.

База данных должников

ОСТАВИТЬ ЗАЯВКУ НА КРЕДИТ

Видео:Какие самые худшие банки в РФ в 2023 году. ТОП худших банков РоссииСкачать

Единая база данных должников по кредитам банков России

Сегодня каждый потребитель, который предполагает обратиться с заявлением на получение требуемой денежной суммы в банк, знает, что одним из факторов, влияющих на положительное решение кредитора, является его личное кредитное досье.

И, наверняка, многие знают, что существует единая база данных должников по кредитам банков России. Именно это и станет темой нашей статьи. Информация может стать полезной для каждого читателя, поэтому мы постараемся максимально подробно рассказать об этом.

Стоп-лист банковских должников – общие сведения

Современные реалии таковы, что «жизнь взаймы» стала обычным явлением.

К сожалению, многие заемщики, оформляя кредитные отношения с банком, редко задумываются о собственных возможностям в беспроблемном погашении долга и возможных последствиях.

И очень часто, оказавшись в трудной ситуации, пользователь перестает вносить обязательные платежи, образуется просрочка, а это значит, что кредитор заносит такого заемщика в базу неплательщиков.

Когда пользователь перестает вносить обязательные платежи, образуется просрочка кредитор заносит такого заемщика в базу неплательщиков

Многие потребители часто спрашивают: «А существует ли общероссийская база данных банковских должников, или каждый банк имеет собственный стоп-лист на выдачу займов конкретным клиентам?». Разговор о том, как используется единая база должников по кредитам в России следует начать с выяснения ключевых моментов.

«Стоп-лист» или «чёрный список» — это особый реестр, куда кредиторы вносят лиц, нарушающих обязательства по выплате кредита. Помимо этого, в реестр вносятся неплатежеспособные граждане.

Лица, которые попали в данный реестр, изъявив желание получить банковский кредит и отправив соответствующую заявку в кредитное учреждение, как правило, сталкиваются с проблемами.

В лучшем случае, им потребуется предоставить весомые доказательства своей платежеспособности, собрать более обширный пакет документов, предоставить залог или поручительство.

В худшем варианте таким заемщикам будет отказано в выдаче требуемой денежной суммы на стадии оформления заявки в разных кредитных организациях.

https://www.youtube.com/watch?v=KkaIJpu_HVM

В общую базу неплательщиков стекается информация по всем образовавшимся долгам

С точки зрения отечественного законодательства кредитно-финансовые учреждения при образовании просрочек во внесении платежей по кредиту, как правило, поступают следующим образом:

- То, что лица, имеющие значительные просрочки по кредитам, будут внесены в «чёрный список» сотрудники кредитных организаций предупреждают клиентов на этапе оформления договора и начиная уже со 2-го дня образовавшейся просрочки. Хотя, справедливости ради, следует сказать, что кредитные организации вносят клиента в стоп-лист лишь после длительной просрочки в платежах (больше двух-трех месяцев).

- После более длительной неуплаты кредитной задолженности недоимка может быть продана коллекторскому агентству. Но кредитор также вправе обратиться в судебные инстанции с требованием о взыскании долга. В свою очередь, потребитель, у которого испорчено кредитное досье, пожелав оформить кредит на большую сумму денежных средств, вероятнее всего, получает отрицательный ответ.

Важно! При «незначительном» кредитовании внесение гражданина в базу едва ли отразится на решении кредитора. Но правило стопроцентно работает при оформлении значительных сумм при кредитовании в различных организациях.

Кредитные организации вносят клиента в стоп-лист лишь после длительной просрочки в платежах

Следует отдельно подчеркнуть, что на остальных жизненных аспектах данная информация не отразится. Исключением становится занесение злостного неплательщика в реестр ФС судебных приставов.

К приставам поступают дела, по которым состоялись судебные слушания и принято постановление в пользу кредитующей стороны. На своем уровне сотрудниками ФССП для обеспечения исполнения судебного решения имеют право ограничивать гражданские права неплательщика.

Другой похожий случай – общероссийский реестр лиц, признанных банкротом. При признании неплатежеспособности гражданина он лишается некоторых прав и свобод, которые доступны добропорядочным гражданам.

Разобравшись с тем, что означает база неплательщиков, можно перейти к разбору регламента функционирования данной системы.

Общероссийский реестр неплательщиков

Далее подробно расскажем, где потенциальный заемщик может получить сведения, содержащиеся в едином реестре банковских неплательщиков. Остановимся на том, какие государственные и финансовые структуры составляют собственные списки, относящиеся к клиентам той или иной организации.

Кредитная история заемщиков хранится в Бюро не менее 15 лет

Сразу отметим, что в решении данной задачи существуют следующие варианты:

- всеми коммерческими кредитно-финансовыми организациями имеющиеся сведения передаются в НБКИ, где данные о должниках хранятся не меньше 15 лет;

- общая база по неплательщикам сформирована в ФССП, в ней фиксируются люди, по отношению к которым возбуждается исполнительное производство;

- ЕР неплатежеспособных субъектов сформирован для распознания субъектов (граждане и организации), признанных банкротом, помимо этого, в данный список стекаются данные о заемщиках, задолжавших кредитно-финансовым учреждениям.

База ФССП предоставляет возможность идентифицировать неплательщика по минимуму параметров (регион проживания, фамилия и имя, а также число/месяц/год рождения), что значительно упрощает задачу поисков требуемого гражданина. Но, следует уточнить, что в ней имеются данные только на людей, прошедших судебные инстанции.

Обратите внимание, что указанные выше источники информации являются основными базами, где собираются сведения о неплательщиках.

Хотя, у крупных кредитно-финансовых учреждений, предположим, в Сбербанке, имеются свои «чёрные списки» лиц, которые не справляются с кредитными обязательствами.

В них собрана актуальные и проверенные сведения на недобросовестных клиентов означенного банка.

https://www.youtube.com/watch?v=eke0KdruDlE

ФССП для обеспечения исполнения судебного решения имеют право ограничивать гражданские права неплательщика

Доступ к реестрам неплательщиков

Далее рассмотрим возможности пользователей ознакомиться с указанными списками.

Принимая во внимание право кредитных организаций на защиту корпоративной тайны, доступ обычным гражданам и сторонним организациям к корпоративным стоп-листам закрыт.

Исключение составляет запрос из правоохранительных органов. Однако, будучи клиентом некоторого банка, гражданин имеет право обратиться с подобным запросом к кредитору.

Но когда дело касается общероссийских баз данных, ситуация выглядит несколько иначе.

И тут важно разобраться, где можно посмотреть «чёрный список» кредитных неплательщиков в свободном доступе.

Имена должников не выставляются для публичного обозрения, хотя провести проверку в отношение потенциальных заемщиков, тут можно. Детальные сведения предоставляются по запросу в общероссийские реестры.

Важно! В некоторых ситуациях понадобятся документы лица, которого нужно отыскать в общероссийских базах. Здесь требуются соблюдение законодательного акта «О защите персональной информации».

В «чёрном списке» собрана актуальные и проверенные сведения на его недобросовестных клиентов

Уточним, что требования разных организаций, располагающих подобными стоп-листами, различаются.

В некоторых случаях запрос будет удовлетворен, если пользователю необходима информация о лично КИ. При этом максимально доступной базой из указанных ранее является база ФССП.

Далее расскажем об особенностях и доступности указанных реестров.

Обращение в НБ кредитных досье

Обратиться с запросом в БКИ граждане имеют возможность раз в год абсолютно бесплатно. Повторное получение кредитного досье стоит примерно 600–800 рублей. Цена услуги будет зависеть от регулярности и количества обращений пользователя в Бюро.

Важно! В Бюро граждане имеют право узнать собственное кредитное досье, выяснение сведений о третьих лицах – неправомерные действия, запрещенные ведомством.

Хранение КИ граждан на протяжении столь продолжительного времени является гарантией получения детальной и надежной информации. При этом указанный стоп-лист формируется по сведениям, предоставляемых разными коммерческими структурами и государственными инстанциями.

НБКИ – это не просто кредитная база данных должников, сюда стекаются сведения по неуплате налогов и штрафов, долгам по оплате коммунальных услуг и пр. Из этого следует вывод, что преимущества получения сведений из Бюро очевидны.

Информация из БКИ может быть бесплатно предоставлена заявителю один раз в год

Обратите внимание! Для получения интересующих пользователя сведений, необходимы данные из паспорта, регистрация и фактическое место проживания.

Кроме того, следует учесть, что форма обращения требует подписания обратившимся соответствующего запроса. При этом подпись в данном случае потребуется заверить.

Исключением является личное обращение в одно из представительств организации.

Но если учесть, что на территории нашей страны работает только 20 представительств, то большинство граждан предпочитает обращение посредством почтового отправления или на письма на e-mail организации.

Обращение к базе ФССП

В случае, если неплательщик «стоит на заметке» у сотрудников ФССП, сведения о нем поступают в общероссийскую базу о гражданах, по отношению к которым проводится исполнительное производство.

А это значит, там собраны данные о лицах, по делам каковых уже имеется решение судебной инстанции. Список должников в базе исполнительной инстанции доступен для публичного ознакомления.

Выдача сведений не ограничена только заемщику – информация доступна всем сторонам оформления кредитного договора.

https://www.youtube.com/watch?v=yX9o3Vab6ow

Список должников в базе исполнительной инстанции доступен для публичного ознакомления

Впрочем, для получения необходимой информации, необходимы данные должника:

- фамилия, имя, отчество;

- регион проживания;

- число, месяц, год рождения.

Если запрос относится к юридическим лицам, то он выполняется по следующим параметрам:

- для индивидуального предпринимателя потребуется указать номер исполнительного листа;

- для компаний надо обозначить полное название и координаты (юридический адрес).

Реестр ФССП крайне удобен для обращения – здесь информация предоставляется онлайн, а на ее получение потребуется не более 10 мин.

Следует особо отметить, что после погашения существующего долга перед кредитором или при закрытии исполнительного производства, сведения о лицах, занесенных в реестр ССП, не удаляют реестра.

Этот же норматив действует и в ситуации с остановкой принудительных взысканий, которые основаны на статье 46 пункт 4 Закона «Об исполнительном производстве».

Такая практика позволяет кредитной организации своевременно отреагировать и возместить финансовый ущерб, нанесенный неплательщиком.

После погашения существующего долга перед кредитором или при закрытии исполнительного производства, сведения о лицах, занесенных в реестр ССП, не удаляют реестра

А это значит, что факт судебного разбирательства по отношению к конкретному лицу из-за неисполненных кредитных обязательств укрыть не получится. Хотя, по каждому делу должника проставляется пометка о причинах завершения исполнительных действий. Об этом факторе надо помнить злостным неплательщикам, если они предполагают оформлять кредитный договор в последующем.

Обращение к информации о банкротах

В общероссийской базе данных о банкротах собирается информация о неплатежеспособных субъектах (граждане и компании). Следовательно, эти данные доступны лицам, которым требуется получить подобную информацию.

Но при публичности указанного сервиса, получить сведения по конкретному должнику тут довольно трудно. Система требует подтверждение личности и статуса обратившегося лица для ответа на сформированный запрос.

Эти сведения доступны только аккредитованным пользователям СРО. А это значит, что к заявлению надо будет прикрепить соответствующий документ, подтверждающий права заявителя на доступ к информации.

Оформляя кредиты, заемщикам следует точно выполнять кредитные обязательства и не допускать просрочек во внесении платежей

Из этого можно заключить – в этом случае публичность сведений ограничивается защитой личных данных банкрота.

Выводы

Сегодня мы рассмотрели, что такое «чёрный список» (биржа) должников по кредитам, где хранятся сведения о должниках и каким образом ее можно получить.

А в заключение хотелось бы сказать, что, оформляя кредиты, заемщикам следует точно выполнять кредитные обязательства и не допускать просрочек во внесении платежей. А узнать информацию об имеющихся задолженностях можно прямо в банке, где получен заем.

Но, эти сведения доступны исключительно неплательщику. Помните — своевременно обнаруженная и закрытая просрочка избавит гражданина от вероятных осложнений.

При этом несогласованность в политике кредитных учреждений является причиной выдачи займов лицам с негативной репутацией. Хотя в подобной ситуации неплательщику следует своевременно рассчитаться с банком.

Это улучшит его кредитное досье. Сегодня такую возможность готовы предложить многие микро-финансовые организации.

Недостатком этого варианта будут высокие проценты и минимальные сроки погашения кредита.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Лучшие банки России в 2024 году по мнению кредитного юриста 2024. ТОП банков России 2024Скачать

Должники по кредитам, где находится база данных?

Коронавирус актуальное

СРОЧНО ПО ПАСПОРТУ БЕЗ ОТКАЗА С ПЛОХОЙ КИ

Долги по кредитам – это часто встречающаяся проблема, как для банков, так и для должников. Где найти базу данных с людьми, которые просрочили выплаты, как они туда попадают, и как выйти из этого списка, на все вопросы отвечаем далее.

В Сети сегодня можно встретить множество информации о том, что у некоторых банков есть, так называемые, черные списки, куда попадают злостные должники с проблемными кредитами. Некоторые даже предлагают за деньги купить такие базы, но правдивой ли будет информация?

Вы хотите узнать, состоите ли вы в черном списке? Сегодня мы расскажем вам о том, как можно найти интересующую вас информацию по кредитным задолженностям банка Хоум Кредит, Русский Стандарт, Сбербанка и т.д.

Как банки узнают о том, что у вас есть долги?

Итак, если говорить о кредитных отношениях с банком, то в идеале они должны строиться так: клиент обратился в банк, подписал договор, получил нужную сумму и по условиям договора вовремя и без просрочек вернул её банку с процентами.

https://www.youtube.com/watch?v=gmqyVf14ULU

Но иногда случаются ситуации, когда по независящим от заемщика причинам (потеря работы, переезд, ухудшение здоровья и т.д.), он не смог вовремя вернуть свой долг. Что происходит в этом случае?

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Уже спустя 3-5 дней после появления просроченной задолженности, данные об этом попадают в Бюро Кредитных Историй (БКИ), и ваша кредитная история с этого дня считается испорченной, подробнее здесь.

БКИ – это единая информационная база данных, где хранится информация о всех заемщиках, когда-либо обращавшихся в кредитные организации (банки, МФО и т.д.). В личной истории клиента указаны его паспортные данные, контакты, а также вся информация по выданным кредитам – сроки, суммы, полные условия и наличие или отсутствие штрафовпросрочек по ним.

Хранится информация в Бюро 10 лет с момента появления последней записи. Удалить, отредактировать информацию никоим образом нельзя. Вы можете лишь добавить новые записи, которые будут характеризовать вас как положительного, платежеспособного заемщика. Именно так исправляется КИ, подробности вы найдете в этой статье.

Чем грозит плохая кредитная история?

Разберемся подробнее:

- Если вы захотите в будущем взять новый займ на личные цели, автокредит или ипотеку, то 90% банков будут вам отказывать по причине вашей ненадежности;

- Если вы отказываетесь платить долгое время, ваш кредит может быть продан коллекторам. А те, как известно, со своими должниками не церемонятся и выбивают долги всеми возможными способами. В ход идут ночные звонки, угрозы и т.д. Как себя вести — читайте в этой статье;

- Если у вас в том же банке, где есть кредит, также есть и вклад или зарплатный счет, то ваши средства могут быть списаны в счет погашения задолженности;

- Многие работодатели сейчас проверяют своих потенциальных сотрудников, особенно если речь идет о руководящих должностях или тех, что связаны с материальной ответственностью. И здесь вы наверняка получите отказ;

- Если сумма вашего долга составит 10 тыс. рублей и больше, банк может обратиться в суд и взыскать его через судебных приставов. Те, в свою очередь, могут закрыть вам выезд за границу, а также прийти к вам домой и конфисковать ваше имущество.

Список банков, которые дают кредиты без отказа ⇒ Возможно, эти статьи также будут вам интересны:

ПОМОЩЬ В ПОЛУЧЕНИИ КРЕДИТА ⇒

Как раз в том случае, если банковская организация подаст на вас в суд, и выиграет дело, то только после этого информация о вашем долге попадет в «Реестр должников». Такую информационную базу данных составляют судебные приставы, получить к ней доступ может любой желающий совершенно бесплатно.

Подать заявку на кредит наличными прямо сейчас ⇒

Кто может попасть в ЧС

Банки имеют доступ не только к финансовым отчетам в БКИ, но и к черным спискам. В них попадают самые “злостные” должники, регулярно совершающие просрочки и отказывающиеся выполнять свои обязанности перед кредиторами. Специалисты банков по-разному относятся к такого рода списку. И ниже мы расскажем почему.

Порой в нем оказываются люди, которые допустили лишь несколько задержек или невыплаты были временными в связи с причинами, не зависящими от заемщика. Такие люди решают свои проблемы и быстро расплачиваются с банком. Однако, выйти из ЧС уже не могут.

Список банков, которые выдают деньги за час по паспорту ⇒

В любом случае частное или юридическое лицо может попытаться оспорить факт зачисления в черный список. Мы употребили слово “попытаться” не спроста, так как процедура выхода из ЧС пока не проработана. Доказать, что вы надежный плательщик будет крайне сложно.

Черные списки находятся в закрытом доступе, а потому не стоит доверять интернет-сайтам, которые предлагают платно ознакомиться с такой информацией. Это обман!

Какие бывают ЧС?

Они могут быть двух типов:

- Устанавливается определенным банком, который включает в него своих клиентов, бравших займы и имеющих проблемы с выплатами.

- Глобальный. В него попадают должники, которые проиграли дело по кредиту в суде. Этим списком распоряжается служба судебных приставов (см. информацию выше).

Отправить заявку на кредит через интернет ⇒

Если клиент попадает в ЧС по решению суда, то уже никогда не сможет воспользоваться банковским кредитом.Иногда бывает так, что заемщик уже погасил задолженность, но все еще в списке. Это происходит потому, что приставы не сразу получают обновленные сведения.

https://www.youtube.com/watch?v=_U1V_jjMoao

В этом случае человек может столкнуться с проблемами при выезде за границу. После полного погашения долга должно пройти более 30 дней, тогда можно спокойно выезжать за рубеж.

Сегодня не стоит пытаться скрываться от банков и приставов. Найти должника могут даже через социальную сеть. Данный способ особенно популярен среди коллекторов. Больше о том, как действуют такие взыскатели, читайте по этой ссылке.

Какой банк даст кредит с плохой кредитной историей ⇒

Как можно узнать свою кредитную историю?

Помимо обращения на сайт ФССП, есть и иные способы того, как узнать о своих долгах. Обращение в Бюро Кредитных Историй. На территории России их свыше 30 и информация в них может разниться.

В каких банках могут выдать кредит только по паспорту ⇒

Банки подают сведения сразу в несколько Бюро, но не во все. Поэтому следует выяснить, в каком именно находится ваше досье. Для этого можно обратиться в ЦККИ, подробнее здесь. Запрос можно сделать также через сайт Центрального банка – cbr.ru.

В любом БКИ предоставляются следующие услуги:

- Получение финансового отчета по истории кредитов.

- Оспаривание рейтинга заемщика.

- Получение справки с данными обо всех Бюро, в которых хранится информация о клиенте.

- Присвоение или изменение кода истории по кредитам.

Получение данных из БКИ осуществляется следующими способами:

- Личный визит в офис.

- Отправка телеграммы в Бюро.

- По электронному сервису, если он имеется.

- Через банки-партнеры (Почта Банк, Ренессанс Кредит, Бинбанк, ВТБ и др.). Спрашивайте об этой возможности непосредственно в офисе банка. За услугу придется заплатить около 1000 рубл.

- В салонах Евросети. Нужен только паспорт. Выписка будет стоить около 1000 рублей. Кроме того, в этих салонах предоставляется услуга “Идеальный заемщик”, которая поможет узнать, что сделать, чтобы повысить свой рейтинг заемщика, а также оценить кредитоспособность и платежеспособность. Услуга стоит приблизительно 500 руб.

- Через интернет-банкинг организации-партнера. Такая возможность есть у Сбербанка или Бинбанка. За проведение операции с карты будет списана оплата.

- По сервису АКРИН – Агентство кредитной информации. Предоставление справки из ЦККИ, установление кода суюъекта КИ, оформление экспресс-выписки, заказ отчетов из НБКИ, оспаривание досье, подключение смс-информирования по всем изменениям в КИ и др. Доступ к истории по займам может получить только клиент, имеющий учетную запись.

Как отправить заявку сразу во все банки ⇒ ⇒

Таким образом, существует достаточно большое количество способов узнать свою КИ и то, находитесь ли вы в списке должников. Чтобы избежать попадания в стоп-листы, черные списки и не допустить попадания негативной информации в БКИ, сразу же при возникновении материальных трудностей попытайтесь договориться с банком о реструктуризации или рефинансировании.

Видео:ТОП 4 самых опасных банка для должников! Где НЕЛЬЗЯ брать кредит? Как списать долги законноСкачать

Как посмотреть себя в черном списке базы данных должников по кредитам?

Кредитами пользуются все, но не все платят по своим долгам. Есть множество объяснений таким обстоятельствам. Кто-то теряет работу, болеет или теряет кормильца семьи.

Но есть и недобросовестные заемщики, которые целенаправленно не платят по своим долгам. В любом случае, если не вернуть заем банку, можно попасть в его черный список. В таком случае получить деньги в долг будет трудно в любом учреждении.

Поэтому, если Вы брали ссуду и когда-то ее не вернули, то можете проверить свою кредитную историю.

Далее как раз о том, как это сделать, и что представляет база данных должников по кредитам.

Какие должники попадают в черный список?

Самого понятия «черный список» на государственном уровне нет. Его используют банки. То есть один и тот же человек может быть внесен в черный список одного банка, но быть в приоритете для оформления займа в другом учреждении. В черный список входят те заемщики, которые не погасили долг перед конкретным кредитором.

https://www.youtube.com/watch?v=nUTfBvuAPuI

Кто может попасть в черный список:

- у кого есть действующий кредит, по которому систематически допускаются просрочки;

- лица, оформившие займы по поддельным документам. В таком случае в список вносят данные того, на чье имя оформлен продукт;

- субъекты, не погасившие долг и признанные по суду неплатёжеспособными.

В любом случае, критерии тех, кто попадает в такой реестр, обусловлены спецификой кредитной политики учреждения.

Среди Ваших знакомых есть недобросовестные заемщики?

ЕстьНет

Как выглядит перечень?

Как выглядит список, однозначно сказать нельзя. Но если речь идет о кредитной истории, то она содержит следующую информацию:

- Когда был оформлен кредит. На основании какого договора (номер).

- Дата подписания и вид кредитного договора: ипотека, автокредит, карта и т.д.

- Учреждение, которое выдало средства.

- Сумма взятого займа.

- Указано, погашен ли кредит, является он текущим, были ли просрочки по продукту. При этом просрочка указывается в градации от срока: до 30 дней, от 30 до 90 дней и т.д.

- Указывается общая сумма долга с учетом начисленного штрафа и пени.

Узнать такую кредитную историю можно через Бюро кредитных историй. В России их несколько. Есть частные компании, есть государственные.

Также можно проверить информацию и через банк данных исполнительных производств. Данная база представлена на сайте Федеральной службы судебных приставов. В такой базе представлена следующая информация:

- В каком суде и области рассматривается дело.

- Кто является истцом и ответчиком.

- Номер исполнительно производства.

- Предмет исполнения.

Но сведения представлены в базе тогда, когда против должника начато исполнительное производство. В ином случае данных в банке не будет.

Получить доступ к черным спискам банка заемщик не может. Такие списки не представлены в свободном доступе. Можно поинтересоваться у сотрудника банка. Он может на свое усмотрение или ответить, или отказать в такой услуге.

По поводу базы судебных приставов, то доступ к такой информации абсолютно открыт в онлайн-формате. Необходимо зайти на сайт ФССП и ввести в сервис следующую информацию:

- ФИО;

- территорию, где начато производство;

- дату рождения.

Мгновенно будет выдан результат.

Кредит на лучших условиях — успейте получить! ТОП кредитов за последние 3 месяца:

Честная карта рассрочки — 0% в 50 000 магазинов. 10 месяцев рассрочки. Дарим 500 руб!

Карта МТС CashBack. Кэшбэк 5%. Бесплатное обслуживание. 111 дней беспроцентный период. До 10% годовых на остаток по счёту. 10% кэшбэк. 0 руб. за обслуживание

Если информация отсутствует, то два варианта: информация еще не обновлена или еще не начато делопроизводство.

Проверить кредитную историю проще всего через Центральный банк Российской Федерации. Но также есть множество других бюро кредитных историй. Для того, чтобы узнать ее, необходимо просто направить запрос через официальный сайт таких БКИ. Сама история будет выслана в электронном формате на почту.

Частные конторы предоставляют услугу платно. Центральный банк 1 раз в год предоставляет услугу бесплатно.

Чем чреваты задолженности перед банками?

Как уже было упомянуто в начале, некоторые заемщики целесообразно не платят по долгам. Субъекты считают, что за это ничего не будет. Но, если рассматривать законодательство, в частности, гражданское и уголовное право, административную сферу ответственности, заемщик по своим долгам может нести:

- уголовную ответственность. Выражается в том, что за целенаправленное уклонение от уплаты обязательств, за мошеннические действия в отношении кредитора, субъект может быть лишен свободы на срок до 5 лет;

- административную ответственность. В случае нарушения лицо не только платит штраф за свое нарушение, но также и лишается имущества.

И далее список последствий, которые могут быть при отказе погашать задолженность:

- Вас включат в черный список должников. Доступ к банковским кредитам полностью будет закрыт. Невозможно будет также пользоваться и микрокредитами в некоторых МФО.

- Будут заблокированы банковские счета. Банк имеет полномочия через суд арестовать депозитные и зарплатные счета. Задолженность будет погашена за счет таких средств.

- Будет подан иск в суд, по итогу которого будет наложен арест на имущество. Имущество службой судебных приставов будет реализовано на торгах. Часть средств выплатят должнику, часть кредитору.

- Лишат свободы или приговорят к принудительным работам.

- Лишат права занимать определенные должности в течение 3-5 лет.

Таким образом, список представленных вариантов должен еще раз заставить задуматься должников и будущих заемщиков. Надеяться на то, что банк простит долг, не стоит.

Кстати, не стоит забывать и о коллекторах. Долг продается коллекторским службам, которые используют почти всегда не совсем приятные меры взыскания долга.

https://www.youtube.com/watch?v=HH73StIDRuU

Ухудшить свою кредитную историю может каждый. Но существуют способы, которые помогут качественно ее улучшить. Это не значит, что Вас исключат из черного списка конкретного учреждения. Но факт того, что ваш рейтинг улучшится, однозначен. Что поможет улучшить кредитный рейтинг, расскажем далее.

Оформление кредитной карты

Активное использование карты. Получить такой продукт сейчас можно почти в любом учреждении. Неважно, какой лимит по карте будет установлен. Главное, чтобы заемщик ежемесячно вовремя осуществлял свои обязательства. Оплачивая ежемесячные минимальные взносы по карте, клиент получает «плюсы» к своему рейтингу.

Оформление микрозайма в микрофинансовых организациях

МФО говорят о том, что они готовы работать с любым сегментом заемщика. Компания обещает выдать ссуду даже тем, у кого плохая кредитная история и нет официального дохода.

Получить сразу огромный заем не получиться. Это неважно. Лучше брать меньше, но больше. Получите ссуду на 300 рублей и сразу ее погасите. Потом оформите продукт на 600 рублей и т.д.

МФО передают информацию в Бюро кредитных историй.

Взять потребительский кредит в магазине

Как правило, магазины, где есть представители банков, на месте оформляют услугу покупки в рассрочку, предоставляя клиенту гарантию на получение услуги. Потребительский заем также улучшает рейтинг.

Погасить хотя бы один из долгов

Это гарантированный вариант. В случае закрытия долга банк полностью закрывает долг. История полностью исправляется.

Еще напоминаем о том, что уже пару лет в России есть право на объявление физического лица банкротом. Процедура не очень проста. Для ее инициирования необходимо соответствовать определённым критериям. Решение о банкротстве принимает суд.

Но по итогу судебных разбирательств часть задолженностей может быть списана, некоторые кредиты аннулированы, а часть долгов будет реструктуризирована. Банкротство не полностью улучшает кредитную историю, но помогает повысить рейтинг на несколько позиций.

Таким образом, существует несколько способов узнать свой уровень кредитной истории. Это целесообразно сделать, если по многим заявкам на ссуду банки отказывают. Если же Ваш рейтинг плохой, то его нужно исправить любыми способами.

Получите потребительский кредит без отказа на лучших условиях!

ТОП самых популярных предложений за последние 3 месяца:

Займ на карту. Быстрое одобрение онлайн. Мгновенное получение не выходя из дома. Ставка от 0,35% в день

До 30 000 рублей

Кредитная карта Platinum. 0% годовых на все покупки по карте до 55 дней. Ставка от 12%

До 300 000 рублей

Карта 100 дней без % по кредиту на покупки и снятие наличных. Выпуск карты бесплатно. 0 % на снятие наличных

До 300 000 рублей

Честная карта рассрочки — 0% в 50 000 магазинов. 10 месяцев рассрочки. Дарим 500 руб!

до 300 000 рублей

Карта МТС CashBack. Кэшбэк 5%. Бесплатное обслуживание. 111 дней беспроцентный период.

До 299 999 руб.

До 10% годовых на остаток по счёту. 10% кэшбэк. 0 руб. за обслуживание

До 300 000 рублей

Денежный кредит под 8,9%, на 12 месяцев

100 тысяч рублей

🎦 Видео

Пособие к действию по краже электронных ДС с банковских счетов и псевдо пенсий.Скачать

Что делать вкладчикам и владельцам кошельков.QIWI банка. Банкротство 2024Скачать

Когда банки прощают долги и кредиты должника? Как списать долги без банкротстваСкачать

Как закрыть долги у приставов и прекратить исполнительное производство? + Образец заявления приставуСкачать

Как проверить задолженность на сайте судебных приставов, и как это использовать.Скачать

Через Сколько лет Списываются долги? Можно ли Не платить Кредит, если истек Срок давностиСкачать

Не торопись оплатить просроченный кредит банку. Суда не будет.Скачать

БАНК ДАННЫХ исполнительных производств | Узнайте о своих ДОЛГАХСкачать

Как списать долг 1 раз в 5 лет по закону? Самое простое объяснение сложного законаСкачать

Что будет если совсем забить на кредит в 2023. Не плачу кредит что будетСкачать

В каких банках лучше не брать кредит. Как не платить кредит законноСкачать

Топ самых надёжных банков РоссииСкачать

Банк данных исполнительных производств ФССП РоссииСкачать

Какие самые противные банки для должника в 2023. Как не платить кредит законноСкачать

БАНКИ ПРОЩАЮТ ДОЛГИ ПО КРЕДИТАМ в 2022 году - Статья 415 Гражданского Кодекса РФСкачать

взяли кредит и уехали из страны. Думаете банк простит ?Скачать