В настоящее время многие люди пользуются кредитными картами – их использование удобно для безналичных расчетов, оплаты товаров, услуг. Но не все знают о нюансах кредиток. Как выгодно использовать кредитную карту? Какие сегодня существуют наилучшие условия кредитования для заемщиков у банковских учреждений?

- Что такое кредитная карта

- Особенности кредитной карты

- Снятие наличных

- Что такое кредитный лимит и как он определяется

- Льготный период

- Как правильно использовать льготный период по кредитной карте

- Можно ли использовать кредитную карту как дебетовую

- Отличия кредитных карт от дебетовых

- Принцип начисления процентов по кредитной карте

- Как выгоднее погашать кредитную карту

- Уклонение от уплаты задолженности

- Кэшбэк и бонусы

- Лучшие кредитные карты

- Тинькофф

- Альфабанк

- Ренессанс кредит

- Халва

- Правильное использование кредитной карты [думай и богатей]

- Внимательно изучите и запомните условия

- Грейс-период

- Минимальный платеж

- Кэш-бек

- Способы заработка

- Заключение

- Как пользоваться кредитной картой: правильно, выгодно, грамотно

- Основные характеристики кредитной карты

- Что такое кредитный лимит

- Процентная ставка по кредитной карте

- Льготный период по кредитной карте

- Минимальный ежемесячный платеж

- Почему проценты начисляются на всю потраченную сумму

- Опция снятия наличных с карты

- Как использовать кредитку правильно

- Что нужно изучить в первую очередь

- Отключение ненужных платных опций

- Как правильно пользоваться кредитной картой

- Зачем нужна кредитная карта?

- Как получить кредитную карту в банке?

- Сколько денег можно тратить с кредитной карты?

- Обычные кредитные карты

- Золотые и платиновые кредитные карты

- Как пользоваться кредитной картой бесплатно?

- Как выгодней всего снимать наличные с кредитной карты?

- Интересные хитрости кредитной карты

- Плюсы кредитной карты

- Недостатки кредитной карты

- Вывод

- 📹 Видео

Что такое кредитная карта

Это один из финансовых инструментов, использующийся людьми во всем мире. Получить кредитку достаточно просто. Но вот как правильно пользоваться кредитной картой, знают не многие заемщики.

Кредитка – это пластиковая карта, обладающая магнитной полосой, защитным чипом. В отличие от дебетовой карты на кредитке имеются заемные средства, то есть по сути это потребительский кредит.

Достоинства кредитной карты – это наличие возможности ее оформления онлайн на сайте банка без посещения офиса. Решение по выдаче кредитки поступит клиенту через несколько минут после отправки онлайн-заявки на получение карты.

В случае одобрения выпуск кредитной карты может занять до 3 дней, некоторые банковские учреждения выдают своим клиентам сразу при обращении неименные кредитки.

Как правило, заемщик в возрасте старше 18 лет для получения кредитной карты должен предоставить банку свои паспортные данные, документы, подтверждающие его доход (справка 2 НДФЛ / согласно форме банка). Иногда подтверждение дохода не требуется, необходим только паспорт гражданина РФ.

Основные преимущества кредитки:

- Наличие скидок, бонусов, акций от партнеров банковского учреждения;

- Удобная оплата услуг, товаров;

- Льготный период – использование заемных средств без %;

- Кэшбэк.

Кредитная карта – это альтернатива потребительской программе кредитования. Размер лимита определяет финансовая организация на основании платежеспособности клиента. Данная сумма обычно возобновляема – после погашения долга денежный заем опять становится доступен физическому лицу. Недостаток кредитки – высокая % ставка, плата за обслуживание карты, комиссия за снятие наличных.

Особенности кредитной карты

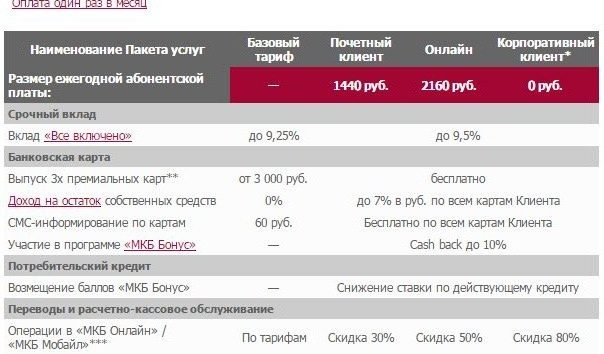

До оформления кредитки следует тщательно проанализировать всю информацию по банкам, их кредитным программам. Выбор определенного банковского учреждения, его тарифного кредитного продукта должен быть выгодным для заемщика.

Как правильно пользоваться кредитными картами? При подборе кредитки надо смотреть не только на % ставку, но и на размер комиссий, например, за снятие наличных. Все кредитки сегодня обладают льготным без % периодом, но рассчитывается он всегда разными способами.

До получения кредитной карты клиенту надо узнать метод расчета льготного периода, а не только его временной срок.

Снятие наличных

Условия выдачи денежных средств с карты прописаны в договоре. За снятие наличных обычно взимается комиссия – 3-5% от суммы выдачи или более. Если денежные средства обналичиваются посредством терминалов чужих банковских организаций, то возможно также удержание определенного % за снятие.

Выдача денежных средств может не попадать под действие льготного периода – этот момент надо уточнить у банковского сотрудника. Специалисты рекомендуют не снимать наличные с кредитки – данный финансовый инструмент предназначен для безналичных расчетов. Иначе будет комиссия за снятие денег с карты.

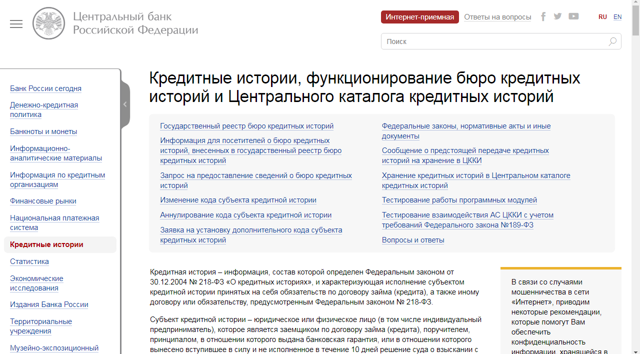

Что такое кредитный лимит и как он определяется

Размер кредитного лимита устанавливает банковское учреждение – как правило, в индивидуальном порядке для каждого клиента, изучив его кредитную историю, платежеспособность. Кредитный лимит – это максимальный размер денег, находящийся на кредитке, для использования их заемщиком.

Определение лимита основано на правилах – размер ежемесячного платежа по карте не может быть выше 30% от доходной части заемщика.

Кроме того, на решение финансовой организации могут оказать влияние иные факторы – кредитная репутация клиента, его возраст, продолжительного последнего трудоустройства, наличие иных долговых обязательств, алиментов.

Льготный период

Это определенный временной отрезок, установленный банковским учреждением, когда клиент использует заемные средства без %. Для этого заемщик должен своевременно погасить всю сумму долга до завершения льготного отрезка. Обычно грейс период равен 50-120 суток.

https://www.youtube.com/watch?v=7Wgx3aHO4_M

Варианты определения льготного времени:

- В основе — расчетный период (30 суток), после него идет платежный отрезок (до 20-25 суток), в ходе него следует погасить задолженность по кредитке. Льготное время – сумма расчетного и платежного периодов (СберБанк);

- С первой оплаты (такой способ практикует Альфа-Банк);

- Согласно каждой финансовой процедуры (у Москомприватбанка).

Как правильно использовать льготный период по кредитной карте

Заемщику необходимо своевременно погасить задолженность по кредитке до завершения льготного отрезка, тогда не будет начисления % за использование займа.

Можно ли использовать кредитную карту как дебетовую

Этот вопрос часто волнует заемщиков. Действительно, клиент может использовать кредитую карту с положительным денежным остатком в качестве дебетовой. Кредитка обладает аналогичным функционалом.

Отличие заключается в сумме комиссии за годовое обслуживание карты, также надо следить за балансом кредитки – он не должен быть отрицательным, иначе физическое лицо снова будет заемщиком.

При наличии у кредитной карты кэшбэка, бонусов – оплата за товары, услуги станет выгоднее для клиента.

Отличия кредитных карт от дебетовых

Можно ли использовать кредитную карту как дебетовую? Дебетовые карты предусматривают использование только собственных денежных средств. Невозможно уйти в минус по данной карте. Обладатели кредиток используют заемные средства банка, устанавливающего определенный кредитный лимит для клиента.

Принцип начисления процентов по кредитной карте

Правила предоставления кредитки прописаны в договоре. Там указаны сроки льготного без % времени (его начало), установлена % ставка по кредиту в ситуации не возврата займа по завершению грейс периода.

Если заемщик не возвращает заемные средства до окончания льготного времени, то ему начисляются % за все время использования займа. Расчет процентов – умножение % ставки на использованные деньги, на число дней пользования заемом.

Результат надо поделить на количество дней за год. Также добавится штраф за возникновение долга.

Как выгоднее погашать кредитную карту

Существует два варианта погашения задолженности:

- В процессе льготного отрезка единоразовым платежом, равным всей сумме долга;

- Минимальными обязательными платежами, размер которых устанавливает банковское учреждение.

Дополнительно взимаются комиссии, например плата за годовое обслуживание кредитки.

Денежные средства можно вносить разными способами:

- Через интернет-банк;

- Посредством банкоматов;

- При помощи кассы в банке;

- Мобильным банком;

- Банковским переводом с карты на карту.

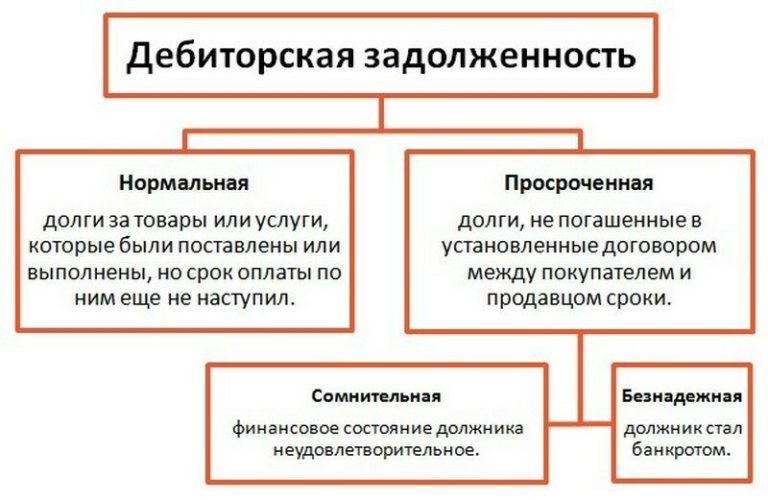

Уклонение от уплаты задолженности

За просрочку по кредитке начисляются пени, штрафные санкции. Например, Альфа-Банк взимает ежедневно с заемщика за просрочку 2% от размера оплаты, Банк Русский Стандарт – 300-2000 руб.

Кэшбэк и бонусы

Часто банковские организации для привлечения клиентов предлагают разные бонусные программы по кредиткам, например, акции, скидки в магазинах, ресторанах партнеров банка, при приобретении авиабилетов и тд. Также возможно наличие кэшбэка – 1-7% от суммы покупки возвращается на счет клиента. Это способствует получению заемщиком максимальной выгоды от использования кредитных карт.

Лучшие кредитные карты

Сегодня на рынке кредитования представлено много разных программ с выгодными условиями для заемщика. Каждый клиент может подобрать для себя наиболее удобный тариф.

Тинькофф

Кредитки оформляются на сайте данного банка, затем они доставляются на дом заемщика. Известной считается «Тинькофф Платинум» — льготный период равен 55 дней, лимитная сумма 300 тыс. руб., % ставка – 19,9%. Размер платежа – 8% от долга. Стоимость обслуживания кредитки – 590 руб.

Альфабанк

Распространенной считается у населения кредитка «Близнецы» с льготным временем в 100 дней, лимитным размером в 500 тыс. руб. Это уникальный кредитный продукт с дополнительными привилегиями – первая сторона кредитная, вторая – дебетовая. Клиент может сохранять на ней собственные денежные средства, использовать также заем. Снятие наличных – без %.

Ренессанс кредит

Кредитка изготавливается, обслуживается бесплатно. На сайте банка можно сделать онлайн-заявку на получение данной карты, решение по ней придет через пару минут. Кредитка оформляется в день обращения. Льготный отрезок – 55 дней, лимитный размер – 200 тыс. руб., % ставка – 24,9%.

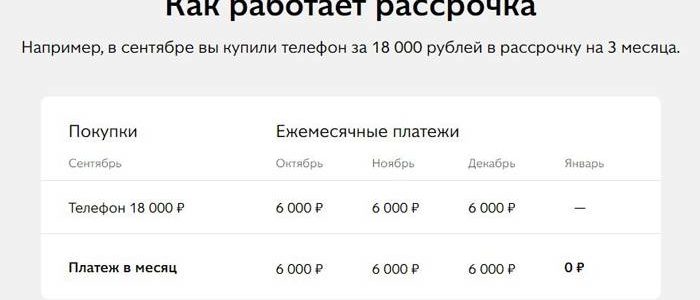

Халва

Кредитный продукт Совкомбанка. Бесплатное изготовление кредитки, обслуживание. Лимит – 350 тыс. руб. Комиссию за использование займа оплачивают торговые точки, не клиент. Заемщик покупает что-либо в рассрочку до года, оплачивает долг равными платежами, т.е. возвращается номинальная цена покупки.

Видео:🔴 Как правильно пользоваться кредитной картой? Секреты выгодного использования кредиткиСкачать

Правильное использование кредитной карты [думай и богатей]

Самым прибыльным для банков продукт, приносящий наиболее высокий доход – предоставление денег населению через карточку. Для людей это удобно – всегда под рукой есть деньги.

Но омут «жизни за чужой счет» затягивает постепенно и надолго. Может привести к печальным последствиям для себя и близких.

Но если знать, как пользоваться кредитной картой, то она станет не только помощником для решения денежных вопросов, но и поможет немного заработать.

Внимательно изучите и запомните условия

Выгодно распоряжаться предоставленными банком деньгами можно только при условии постоянного контроля за своими действиями с кредиткой.

- Длительность льготного периода (грейс-периода);

- Комиссия за снятие наличности;

- Минимальный платеж.

А лучше записать сведения в блокнот телефона, и они всегда будут под рукой, если планируете совершить покупку или расплатиться заемными деньгами.

https://www.youtube.com/watch?v=DWJK8XQorpE

Обязательно храните в телефоне СМС-сообщения банка за последние 2-3 месяца и будете знать свои последние действия с кредиткой. Перед принятием решения о платеже просмотрите их. Не торопитесь и подумайте сколько уже должны банку, сколько еще возьмете и хватит ли заработной платы для покрытия долга и «на жизнь».

Всегда помните – бесплатный сыр только в мышеловке, а банки созданы для получения дохода и стремятся сделать его как можно выше. А как правильно пользоваться кредитной картой узнайте дальше.

Грейс-период

Льготный период – это время, за которое не начисляются проценты после платежей. У каждого банка свой промежуток времени, минимальный срок – от 50 дней, который складывается из расчетного срока (30) и времени на внесение денег (20).

Но рассчитывается он разными вариантами:

- С момента совершения первого платежа в течение времени действия грейса. Допустим, заплатили 14 июля за кафе 500 руб. Отсчет начался. Платим 19 числа – 400р., 23-го – 200р., 27-го купили телефон за 15 000 руб. Через 50 дней от 14.07 долг надо погасить за все совершенные платежи, то есть 16 100, 00. Иначе начинается начисление процентов.

- По каждой трате. Из предыдущего примера – отсчет будет идти по каждому платежу и гасить их надо будет в той очередности, в которой они совершались. Опасность варианта – легко потерять контроль над последовательностью покупок. Выход – вести постоянно записи, но лучше не приобретать кредитку с таким способом исчисления грейс-периода.

Ловушка льготного периода заключается в моменте определения банками его начала – с начала пользования кредитки, с даты заключения договора или определенное время. То есть в договоре надо найти фразу «расчетный период».

Если указан месяц, то грейс начинается с первого числа и воспользоваться им при покупке 29-го получится только 1-2 дня. Из приведенного примера – погасить без процентов долг необходимо до 20 августа, то есть время действия льготы только 21 день.

И внести надо ВСЮ сумму задолженности, иначе взимаются проценты и не возобновляется новый льготный период.

Вывод: Выяснив по договору условия действия грейс-периода, постарайтесь совершать покупки в его начале. Определите, выгодно ли кредитной картой оплачивать услуги ЖКХ, можно ли совершать покупки в интернет-магазинах, а также электронных и иностранных валют.

Минимальный платеж

По завершении месяца владельцу кредитки приходит СМС с указанием минимальной суммы, которую необходимо погасить задолженность перед банком.

Тонкости выдачи заемных денег для людей, что задача банка – заработать как можно больше, а его доход – проценты и комиссии.

Обозначенная в сообщении сумма включает незначительную часть долга и далее ком нарастает: задолженность уменьшается чуть-чуть, а прибыль финансового учреждения растет.

В договоре должно быть указано какая часть долга гасится минимальными платежами. Рассчитайте, сколько времени понадобится, чтобы погасить его полностью и соразмерьте с заработной платой.

Вывод: не расходуйте «чужие» средства более чем на 70% от зарплаты.

Кэш-бек

Безналичный способ оплаты за товары банки стимулируют созданием программ лояльности – за покупки у партнеров на карточки начисляются бонусы, мили. Затем вознаграждения переводятся в рубли (обычно 1:1) и при достижении определенного размера применяются для расчетов за следующие приобретения. Приятно однажды заплатить накопленной премией.

Рассчитываться кредиткой в программах лояльности надо аккуратно. Прежде чем принять предлагаемый банком продукт необходимо выяснить – выгодно ли пользоваться кредитной картой? Например, Сбербанк предлагает воспользоваться «пластиковым счетом» в магазинах-партнерах за 0,5% от покупки.

Пользуемся кредиткой, покупаем в универсамах Спар за месяц товар на сумму 20 000, руб. Бонусы составят 100,0 руб. Выгодно? Да, если действует льготный период. А если нет? Процент (23,9% годовых) составит 392,88 руб.

Расчет показал – чтобы получить хот какую-то пользу от программы лояльности надо гасить кредиты по покупкам через 7 дней.

Способы заработка

Получение дохода базируется определяют условия пользования кредитной картой в льготном периоде – на что можно тратить.

Если везде, то свои деньги кладутся на счет для получения процентов, а рассчитываться следует кредиткой.

Один недостаток – расплачиваемся придется только безналичным способом, что не всегда удобно (прерывание в работе терминалов из-за сбоев в интернете или их отсутствие).

Предположим идеальную по датам ситуацию: выплата заработной платы происходит в середине и конце месяца. Получив расчет 28.02, первого марта кладем его на депозитный счет и также поступаем с авансом.

Для покупок весь месяц надо использовать кредитную карту в пределах получаемой зарплаты. До 20.04 надо погасить потраченные деньги. За это время начислены проценты на вкладе и нет переплат банку по кредитке.

Выиграно немного, но ведь приятно получить небольшой подарок.

https://www.youtube.com/watch?v=pAHrlyIWud4

Это один из методов, показывающий как выгодней пользоваться кредитными картами. Удобней и выгодней манипулировать средствами, имея две штуки. Заманивая клиентов, банки игнорируют наличие одной. Недостаток метода – посещение торговых точек только с терминалами и обязательно надо иметь «подушку» наличных в кармане для непредвиденных ситуаций.

Заключение

Кредитование картами удобно, выгодно и даже позволяет получить прибыль. Плюс – создание хорошей кредитной истории, что пригодится при получении займа для крупной покупки. Страх влезть в долговую зависимость преодолевается установкой жесткой финансовой дисциплины.

Изучив банковский договор, запомните (запишите) все нюансы, условия использования кредитной карты, соблюдайте основные правила и знайте – это деньги банка:

- Всегда помните народную мудрость – «берешь чужие, а отдаешь свои»;

- Тратить начинайте в начале льготного периода, зафиксируйте в памяти (записной книжке) дату начала;

- Храните СМС от банка в течение 2-3 месяцев (отслеживайте действия);

- Заведите интернет-банкинг и наглядно отслеживайте историю, хранить в голове все операции не получится;

- Не оплачивайте мелкие расходы – незаметно набирается большая сумма, проценты по которой «съедят» ощутимую часть зарплаты, покрывать основной долг будет трудно;

- Не обналичивайте – потеряете льготный период, заплатите большую комиссию;

- Откажитесь от заманчивой перспективы получения премиальных, просчитайте сначала выгоду;

- Не платите минимальными платежами;

- Выясните, на какие траты распространяется грейс-период, а вдруг в него не входят покупки валюты, расчеты в интернет-магазинах

Видео:КРЕДИТНЫЕ КАРТЫ: за или против? / Как правильно пользоваться кредиткой / Гусейн ИмановСкачать

Как пользоваться кредитной картой: правильно, выгодно, грамотно

Неграмотный подход к использованию кредитной карты приводит к неблагоприятным обстоятельствам. Чаще всего они связаны с образованием просроченной задолженности. О том, как пользоваться кредиткой, без всевозможных трудностей, расскажет банковский портал Бробанк.ру.

Основные характеристики кредитной карты

Несмотря на огромное количество предложений, стандартные кредитные карты работают по одному и тому же принципу. Банка-эмитенты могут разрабатывать какие-либо свои опции и инструменты, но алгоритм всегда остается прежним.

Выбор в пользу кредитных карт оправдывается в первую очередь тем, что по ним открывается доступ к лимиту заемных средств. Это ключевое отличие от дебетовых карт. В остальном механизм использования двух типов карт полностью совпадает.

Что такое кредитный лимит

Лимит по карте — сумма средств, которую банк доверяет в пользование клиенту. Это что-то наподобие потребительского кредита, только в данном случае открытие кредитной линии не подразумевает автоматическое начисление процентов. Отличительные особенности кредитного лимита:

- Сумма устанавливается банком индивидуально — в пределах значений, указанных в описании к продукту.

- Проценты начисляются не после получения карты, а при истечении льготного периода, либо снятии наличных.

- Средства расходуются по усмотрению держателя карты — в большинстве случаев кредитный лимит не имеет целевого назначения.

- Лимит — возобновляемая кредитная линия.

- Сумма лимита по карте может уменьшаться или увеличиваться.

Правильно пользоваться кредитной картой, значит, правильно относиться к расходу заемных средств. Это основное правило, которое должен учесть каждый владелец кредитки.

Процентная ставка по кредитной карте

Карты называются кредитными по причине размещения на их балансе суммы заемных средств — кредитного лимита. Эти деньги являются собственностью банка. При их использовании держатель карты оплачивает определенный процент.

https://www.youtube.com/watch?v=8aDeYyxtR1g

Ставки по картам традиционно выше, чем по потребительским кредитам. Это оправдывается тем, что при оформлении кредита ставка начисляется с первого дня действия соглашения, независимо от того, пользуется клиент полученными средствами, или нет.

Процент по карте — условная величина. При правильном пользовании продуктом, за весь период его действия клиент может не заплатить банку ни одного процента. В подавляющем большинстве случаев ставка начинает действовать при:

- Снятии наличных денег с карты.

- Совершении операций, приравненных к снятию наличных.

- Окончании льготного периода — когда пользователь не успел или не смог погасить задолженность к концу грейс-периода.

Если ни одно из указанных обстоятельств не произойдет, банк не станет начислять проценты. Клиент будет возвращать ровно столько, сколько потратил. В этом заключается основное преимущество карты в сравнении с потребительским кредитом.

Льготный период по кредитной карте

Кого интересует вопрос, как правильно пользоваться кредитной картой, изначально разбирается с алгоритмом работы льготного периода. По-другому опция называется грейс-периодом.

Льготный период — отрезок времени, в течение которого держатель тратит заемные средства без уплаты процентов банку. Как правило, состоит он из двух частей:

- Отчетный (расчетный) период.

- Льготный беспроцентный период.

К примеру, по конкретной карте льготный период составляет 55 дней. В настоящее время это самая «популярная» длительность действия опции. Следовательно, расчетный период составит 30 (31) день, а беспроцентный — 25 дней.

В течение расчетного периода держатель совершает покупки по карте. Через месяц, строго в определенную дату, банк рассчитывает сумму задолженности, и присылает клиенту выписку с детализацией. Если в оставшиеся 25 дней клиент погасит задолженность, то проценты по карте начисляться не будут.

Льготный период начинает действовать при остатке долга за покупки в прошлый расчетный период. Клиенту достаточно внести минимальный ежемесячный платеж, чтобы в следующие 55 дней пользоваться картой бесплатно. А проценты будут начисляться только на остаток долга с прошлого месяца.

Минимальный ежемесячный платеж

В договоре указывается минимальная сумма, которую клиент обязан вносить каждый месяц. Условия в этом плане у банков разные: сумма ежемесячного платежа может составлять 3-8% от общего долга. Схема работает следующим образом:

- В течение месяца клиент совершил покупок на общую сумму в 10 000 рублей (за счет заемных средств).

- Банк подсчитал расходы, и направил держателю карты выписку.

- Во время беспроцентного периода клиент не имеет возможности погасить всю сумму долга.

- Не выйти на просрочку помогает ежемесячный платеж — те самые 3-8%, которые являются минимальными к уплате.

8% от 10 000 — 800 рублей. Соответственно, сумма оставшегося долга составляет 9200 рублей (задолженность льготного периода). После окончания беспроцентного периода на остаток долга начинает начисляться процентная ставка до полного погашения выставленной банком задолженности.

Так работает схема не во всех банках. По условиям отдельных кредитных организаций, при не погашении всей суммы долга, в течение беспроцентного периода, проценты начисляются на всю сумму долга.

Из примера выше: клиент тратит за месяц по карте 10 000 рублей, и к концу льготного периода вносит 7000 рублей (больше ежемесячного платежа). Учитывая то, что клиент не уложился в льготный период, и не вернул всю сумму задолженности, банк начисляет проценты на все 10 000 рублей в первый месяц. В следующем месяце проценты будут начислены на оставшиеся 3000 рублей.

Почему проценты начисляются на всю потраченную сумму

С этой проблемой впервые столкнулись клиенты Сбербанка. Это объясняется просто: проценты начисляются на сумму текущего долга каждый день, и это условие прописывается в договоре.

Пример: льготный период длится с 1 мая по 25 июня (55 дней). Сумма кредитного лимита — 300 000. Дата получения выписки — 30 число каждого месяца. Расчет:

- 5 мая клиент совершает покупку на 200 000 рублей.

- 20 мая карта пополняется на 190 000 рублей.

- 28 июня карта пополняется на 10 000 рублей.

При остатке долга к концу льготного периода в 10 000 рублей, банк начисляет проценты на сумму 200 000 за период с 5 по 20 мая. На оставшиеся 10 000 рублей проценты начисляются за период с 26 по 28 июня. Именно так работает схема по предложениям некоторых банков.

https://www.youtube.com/watch?v=0W8TO5v_o5Q

Поэтому рекомендуется, по возможности, вносить всю сумму долга, а не отталкиваться только от минимального платежа. Ежемесячный платеж необходим в первую очередь для того, чтобы не выйти на просрочку, и для возможности пользоваться беспроцентным периодом в следующие 55 дней.

Опция снятия наличных с карты

Наиболее частая ошибка, которую совершают держатели кредитных карт. По большинству предложений эта опция не рекомендована к использованию.

Отдельные банки, в целях повышения потребительского спроса, допускают снятие наличных со своих кредитных карт, без прерывания льготного периода. В большинстве случаев же такая операция предусматривает для держателя наступление неблагоприятных последствий. В их числе:

- Прекращение льготного периода.

- Начисление повышенных процентов на сумму долга.

- Лишение возможности получать cashback.

- Повышение кредитной нагрузки.

Это далеко не все минусы снятия наличных, если данная опция не предусмотрена условиями кредитной карты. Повышение процентной ставки обуславливается тем, что банки, как правило, указывают: ставку на покупки — 15-20%, и на снятие — 25-35% (примерные значения).

Как использовать кредитку правильно

Кредитная карта — финансовый инструмент, легкомысленное использование которого приводит к образованию просроченной задолженности. Последствия ровно такие же, как и при несвоевременной уплате долга по кредиту.

Изучение условий договора помогает держателю минимизировать расходы, и избежать неблагоприятных последствий. Эти правила распространяются на все типы кредитных карт: классические, стандартные, премиальные, моментальные, с крупным или небольшим кредитным лимитом.

Что нужно изучить в первую очередь

Часть клиентов сталкиваются с проблемами после того, как берутся за беспорядочные траты, не изучив даже поверхностно условия полученного продукта. Перед тем, как браться за оформление карты, необходимо внимательно проанализировать описание к ней. Ключевые моменты:

- Как рассчитывается грейс-период.

- Какие операции рекомендуется совершать по карте, а какие — нет (к примеру, можно ли снимать наличные, если да, то сколько).

- Каким образом рассчитывается ставка на сумму задолженности (долг по льготному периоду).

- Способы погашения задолженности — без комиссии и платные.

- Размер минимального ежемесячного платежа — в процентах и номинальном виде (пример — 5%, но не менее 500 рублей).

- Пени, штрафы, неустойка, возможность передачи прав требования третьим лицам (коллекторским агентствам).

- Условия программ лояльности — cashback, начисление процентов на остаток собственных средств, партнерские программы, специальные банковские акции.

Пример правильного использования кредитной карты состоит из нескольких этапов. На практике: пользователь делает покупку, зная, что к концу месяца или льготного беспроцентного периода он точно погасит всю сумму задолженности. Второй вариант — 100% уверенность в том, что будет внесен минимальный ежемесячный платеж.

Отключение ненужных платных опций

Кредитная карта отличается от кредита тем, что по пластику клиенты несут ряд дополнительных трат. Выражаются они не только в плате за годовое обслуживание. По карте может действовать ряд опций, которые облагаются платой. За год накапливается достаточно приличная сумма.

Если надобности в этих инструментах нет, то их необходимо отключить. Делается это через личный кабинет или приложение, функционал которых также нужно изучить. Только после выполнения этих рекомендаций кредитка станет полезным и даже выгодным продуктом для держателя, а не обременительным обязательством.

Видео:Кредитная карта: путь к долговой яме или отличный инструмент? Как правильно использовать кредитки?Скачать

Как правильно пользоваться кредитной картой

Все информационный каналы сейчас только и пестрят рекламой своих кредитных карт, обещая уникальные условия использования, несомненную выгоду и прочие «преимущества», но ведь все самое интересное остается за кадром или спрятано под маленьким знаком «*» снизу мелким шрифтом.

На рынке банковских услуг огромное количество предложений: от Сбербанка, ВТБ, банка Тинькофф и прочих. Некоторые банки и вовсе заряжают весь колл-центр на обзвон базы клиентов и банальное рекламирование кредитной карты. При этом стараются «получше» преподнести карту с кредитным лимитом.

Рассказывают о том что может случиться любая ситуация в жизни и наша карта вам 100% пригодится, по карте начисляется кэшбек и прочие утверждения.

Нельзя утверждать, что кредитная карта плоха, ведь все зависит от условий ее применения и вашего финансового положения и знания правил ее использования.

https://www.youtube.com/watch?v=UL297FwsPuw

В трудный момент она действительно может очень сильно помочь. Прежде чем принять решение об открытии кредитки — взвесьте все «за» и «против» данного банковского продукта.

Зачем нужна кредитная карта?

Кредитная карта используется для временного использования денег кредитной организации. При этом на использование карты на «выгодных» условиях отводится лишь небольшой отрезок времени. Все остальное время в случае непогашения суммы овердрафта вам будут начислять проценты, которые сравнимы с процентами по кредиту.

Кредитная карта предназначена, прежде всего, для оплаты картой товаров и услуг (в этом случае действует льготный период до 55 дней, за которые необходимо успеть вернуть потраченную сумму на счет карты), потому что за снятие денег в банкомате предусмотрена высокая комиссия — в среднем от 390 рублей за 1 снятие, что либо невыгодно (при небольших суммах) или все равно «ударяет» по кошельку.

Принцип действия кредитной карты такой:

Платим картой через терминал безналом — пользуемся бесплатно в течение льготного периода.

Снимаем наличные в банкомате — сразу с баланса вычитается комиссия за обналичку плюс сама сумма снятия и в этот же момент начинают начислять проценты за использование денежных средств.

Как получить кредитную карту в банке?

Для получения кредитной карты необходимо обратиться в банк, удобнее всего зайти на сайт финансовой организации изучить предложения от банка на этот счет. Стоит обратить внимание на полные условия получения и использования кредитной карты после ее получения.

Также если вы пользуйтесь интернет-банком, то наверняка могли заметить в своем личном кабинете предодобренную кредитную карту на персональных выгодных условиях.

Для ее получения достаточно кликнуть по предложению и выбрать когда вам удобно подойти в отделение банка для подписания договора.

Кредитная карта — финансовый инструмент, который имеет общее как с обычной дебетовой картой, так и с кредитом. Вы оплачиваете покупки как дебетовой картой, но в случае просрочки платежа в льготный период начинаете платить проценты по «накопившемуся» кредиту.

Без подписания договора получение карты невозможно, как это можно сделать с дебетовой картой, поскольку получение кредитной карты налагает на клиента определенные финансовые обязательства. Ведь в случае просрочки заемщик в случае просрочки несет весь груз ответственности перед банком за погашение задолженности по карте.

Сколько денег можно тратить с кредитной карты?

С помощью кредитной карты можно позволить себе многие вещи, кроме дорогих, например, по карте не получится купить себе автомобиль или построить дом — карта на это просто не рассчитана, зато можно заняться шоппингом или оплатить путевку на отдых в турфирме.

Возможности кредитной карты не резиновые и для каждой карты банком устанавливается кредитный лимит. Это сумма, в пределах которой можно совершать траты.

Лимиты на покупки можно условно разделить на две категории:

Обычные кредитные карты

Это обычные кредитки, предназначенные для физических лиц. Лимит на таких картах в среднем составляет 300 000 рублей. Увеличить данный лимит в большинстве банков можно, если активно пользоваться картой и в срок возвращать деньги на карту. Годовое обслуживание такой карты обходится клиенту бесплатно.

Золотые и платиновые кредитные карты

Это специальные карты, рассчитанные на более обеспеченные слои населения. Кредитный лимит таких карт составляет до 1 миллиона рублей. Процентная ставка по такой карте в случае просрочки такая же как и у обычной карты.

Обслуживание карты стоит определенной суммы в зависимости от типа карты: Visa это или MasterCard и еще зависит политики цен банка.

Такие карты просто так не выдают — их обычно предлагают постоянным клиентам с высоким месячным оборотом средств по дебетовой карте.

Как пользоваться кредитной картой бесплатно?

Для использования кредитной карты «бесплатно» необходимо четкое соблюдения правил использования. У каждой карты эти условия могут немного отличаться, но в целом у всех есть общие правила:

1. В зависимости от даты совершения покупки зависит беспроцентный срок использования кредитки.

https://www.youtube.com/watch?v=EiPpKSb94j0

Сначала идет отчетный период, который начинается в начале месяца и заканчивается в конце — это период, который отведен на траты по карте.

После идет платежный период, когда клиенту дается время на закрытие долга.

Беспроцентный срок в 55 дней делится на 2 периода следующим образом:

Этап 1. Отчетный период. c 1 по последний день месяца пользуемся картой

Этап 2. Платежный период. с 1 по 25 число следующего месяца гасим долг по карте

То есть, срок бесплатного использования больше, если совершать покупки по карте в первых числах месяца. Так можно не платить за покупки до 55 дней. А если совершить покупку в последний день месяца — то на погашение останется всего около 25 дней.

2. Лучше всего не снимайте деньги в банкомате без особой нужды — тогда проценты начнут начислять моментально.

Как выгодней всего снимать наличные с кредитной карты?

Снимать наличные с кредитной карты лучше всего в самом крайнем случае из-за высокой комиссии за снятие. Обычно это 1% от суммы, но не менее 390 рублей. При такой формуле комиссии за обналичку выгодней всего снимать суммы от 3900 рублей и выше. При такой сумме комиссия, хотя бы оправдана.

Но есть способ немного сэкономить на снятии наличных средств с кредитной карты, пусть и придется немножечко схитрить:

1. Сначала переводим деньги на электронный кошелек Яндекс. Деньги или Qiwi-кошелек.

2. С кошелька отправляем деньги на свою дебетовую карту (комиссия при этом способы обналички меньше, чем при получении в банкомате)

При использовании данного метода имейте ввиду, что в зависимости от того, верифицирован электронный кошелек или нет зависит лимит хранимых средств на нем и некоторые возможности вывода средств из кошелька. Например, на неподтвержденном кошельке Яндекса не получится хранить более 15 000 рублей, соответственно и перевести больше этой суммы не выйдет.

Поэтому при попытке сэкономить деньги на снятии наличных рекомендуем заранее зарегистрировать кошелек и пройти процедуру идентификации — понадобится скан паспорта и СНИЛС. После этого ваш лимит средств в кошельке будет увеличен и станут доступны все возможные способы вывода денежных средств.

Интересные хитрости кредитной карты

1. У кредитной карты существуют программы лояльности для клиентов.Тем самым банк стимулирует клиентов совершать больше покупок и помогает своим партнерам повысить месячный оборот.

Не всегда это афишируют, но часто при совершении покупок по кредитной карте начисляется кэшбек (определенный процент от суммы покупки возвращается на специальный бонусный счет), который можно потом использовать как скидку, при покупке в магазинах-партнерах.

Обычно процент кешбэка составляет от 0,5% до 20%. Максимальный кэшбек можно получить, совершая покупки акционных товаров в магазина-партнерах банка.

2. На кредитной карте можно хранить свои личные средства поверх кредитного лимита.Мало где написана эта информация (неудивительно, ведь это не особо выгодно банку), но на кредитную карту можно вносить деньги. Они будут накладывать на лимит, тем самым увеличивая ваши финансовые возможности.

Например, ваш лимит карты 300 тыс рублей, а вещь стоит 350 тысяч. Для её покупки вы можете положить на баланс вашей карты недостающую сумму в 50 тыс рублей и осуществить покупку.

Важно! При внесении наличных средств на карту — в первую очередь при покупках тратятся они, и уже после их полной траты используется кредитный лимит карты.

Плюсы кредитной карты

Кредитная карта может выручить вас в трудную минуту, когда закончились деньги и срочно возникли непредвиденные траты.

1. Использование кредитной карты выгоднее, чем взять микрозайм по нереальной процентной ставке в 700% годовых. Если не снимать с нее деньги, то льготного периода в 50-55 дней (у всех карт по разному) вполне достаточно чтобы решить финансовый вопрос и вернуть деньги обратно на карту, не платя за этого ничего лишнего.

2. Вы можете не носить много карт в кошельке, а держать все деньги на одной карте.

Благодаря возможности вносить наличные на кредитную карту сверх её лимита и свободного использования внесенных средств можно совмещать приятное с полезным:

при наличии «своих» средств на карте в первую очередь тратятся именно они, ну а только потом деньги берутся у банка в долг.

Недостатки кредитной карты

К недостаткам кредитной карты можно отнести более высокие процентыза использование денег в случае просрочки, по сравнению с процентной ставкой по кредиту, а также долгое время закрытия карты при желании отказаться от ее использования.

https://www.youtube.com/watch?v=rgEubjY3ZiA

Средний процент при начислении процентов по кредитной части долга составляет в среднем 24-28 % годовых, в то время, как по кредиту этот процент ниже почти в 2 раза. Зато при получении кредитной карты не навязывают страховку жизни заемщика, даже если нагло ее предлагают — можете смело от неё отказаться без негативных последствий.

Закрытие кредитной карты занимает аж 30 календарных дней! Да, это действительно так, после принятия заявления до момента официального закрытия вашей кредитной карты проходит целый месяц и ускорить этот процесс никак нельзя.

Для закрытия карты необходимо лично обратиться в отделение банка, захватить с собой паспорт и заполнить заявление на закрытие кредитной карты. Обязательным условием закрытие карты является отсутствие на карте долга — позаботьтесь об этом заранее.

Если вы заказывали карту в интернет-банке (у такого банка нет отделений и офисов), то это отдельная песня!

Сначала вам нужно позвонить в контактный центр банка и попросить вам дать форму заявления на расторжение договора обслуживания банковской карты, после этого заполнить заявление и отправить его по почте, после чего дождаться рассмотрения его банком. Одним словом, заморочек и неудобств хватает.

Вывод

Кредитная карта является очень удобным финансовым инструментом, если знать, как правильно ей пользоваться. Она может выручить в большинстве ситуаций. Соблюдая ряд простых правил, описанных в данной статье, вы сможете пользоваться картой с выгодой, при этом ничего не платя банку за ее использование.

📹 Видео

Схема заработка на кредитных картах - Как заработать на кредиткахСкачать

Тинькофф Платинум — как правильно пользоваться и зарабатывать на кредитной карте 🙌🏻Скачать

КРЕДИТНАЯ КАРТА СБЕРБАНКА 120 ДНЕЙ БЕЗ , СБЕРКАРТА ОБЗОР КАК ПОЛЬЗОВАТЬСЯСкачать

Не открывай Кредитную СберКарту 120 дней 😱 Подвохи и подводные камниСкачать

Что нужно знать перед открытием кредитной карты? Как пользоваться кредитной картой для чайниковСкачать

Кредитная карта Сбербанк 120 дней без процентов — честный обзор условий, плюсы, минусы и подвохи!Скачать

Кредитная карта: шесть правил, чтобы пользоваться деньгами банка бесплатноСкачать

Свой в Альфе Новый маркетинг Обзор Заработок без вложенийСкачать

Кредитная карта для чайников. Как пользоваться кредитной картой.Скачать

Быстро и одним действием поднять рейтинг | Погашайте кредитную карту правильноСкачать

Как выгодно пользоваться кредитной картой Альфа-БанкаСкачать

Пассивный доход на кредитной карте! Как я зарабатываю ежемесячно на кредитках? Тинькофф ПлатинумСкачать

КРЕДИТНЫЕ КАРТЫ: путь к долгам или выгода? \ Как правильно пользоваться кредиткамиСкачать

Как выгодно пользоваться кредитной картой Сбербанка с льготным периодом?Скачать

Хитрый способ для Кредитной карты: Бесконечный льготный периодСкачать

Как правильно пользоваться кредитной картой Тинькофф? Выгодное использование кредиткиСкачать

Кредитная карта сбербанка 120 дней без процентов СберкартаСкачать