Непомерно высокая арендная плата вынуждает владельцев бизнеса задуматься о том, чтобы приобрести собственную коммерческую недвижимость.

Но что делать, если столь крупной суммы на покупку нет, либо изымать ее из собственного бизнеса не хочется? Тогда лучшим вариантом для вас будет ипотечный заем под бизнес.

Давайте же разберемся, какие компании и на каких условиях предлагают такой тип кредитования.

- Подробнее о коммерческой ипотеке

- Что предлагают банки?

- Какой банк выбрать?

- Кто может получить ипотеку на коммерческую недвижимость?

- Условия и требования

- Необходимые документы

- Схемы оформления ипотеки на коммерческую недвижимость

- Плюсы и минусы ипотеки на коммерческую недвижимость для физических лиц

- Кредит на покупку недвижимости для ИП и юридических лиц — условия бизнес-ипотеки

- Какие банки выдают кредиты на недвижимость ИП и юридическим лицам

- Сбербанк

- ВТБ 24

- Россельхозбанк

- Промсвязьбанк

- ВТБ Банк Москвы

- Росбанк

- ЛОКО банк

- Уралсиб

- Юни Кредит

- Бинбанк

- Транскапиталбанк

- Интеза

- Условия кредитования

- Какую сумму одобрят и под какой процент

- Что будет залогом

- Страхование

- Требования к заемщику и недвижимости

- Как получить кредит на недвижимость ИП и юридическому лицу

- Можно ли без первоначального взноса

- Как оформить на физическое лицо

- Плюсы и минусы бизнес-ипотеки

- Топ 7: кредиты на коммерческую недвижимость для физических лиц

- Кредит на коммерческую недвижимость: важные моменты

- Кто может оформить коммерческую ипотеку

- Какие банки выдают кредиты на приобретение недвижимости

- Кредит на коммерческую недвижимость для физических лиц

- Коммерческая ипотека для физлиц

- Особенности коммерческой ипотеки

- Требования кредиторов

- Как оформить коммерческую ипотеку?

- В каких банках выдают коммерческий займ

- Плюсы/минусы коммерческой ипотеки

- Как взять ипотечный кредит на нежилое помещение физическому лицу?

- Можно ли взять ипотеку на нежилое помещение для физических лиц?

- На гараж

- С земельным участком

- Недвижимость коммерческого назначения

- Специфика нежилого помещения

- Что гласит закон?

- Особенности ипотечного кредитования

- Условия предоставления кредита

- Банки предоставляющие ссуду

- Процесс оформления

- Необходимый список документов

- Образец заключаемого договора

- Срок регистрации

- Возможные трудности

- 🌟 Видео

Подробнее о коммерческой ипотеке

Что такое коммерческий ипотечный заем? Это приобретение помещений нежилого типа в кредит под залог имущества, приобретаемого бизнесменом, либо под залог помещения, которое принадлежит заемщику.

Для того, чтобы получить коммерческий заем, предпринимателям нужно предоставить:

- документы, свидетельствующие о том, что у предпринимателя действительно есть свой бизнес;

- бумаги, которые свидетельствуют об основной деятельности владельца малого бизнеса.

Однако из-за недоработки законодательных актов при приобретении коммерческого жилья в кредит возникают некоторые сложности. Так, к примеру, имеется множество законодательных актов о жилой недвижимости. Зато нет ни единого упоминания о коммерческой недвижимости.

Поэтому при ипотечном займе последнего типа клиентам банка запрещается оформлять закладную на покупаемое жилье до того, как будет заключена сделка купли-продажи.

Если говорить другими словами, то сначала финансовой организацией выдаются средства на покупку, потом покупатель вступает в собственность, и только после этого оформляется залог.

Но вот между выдачей заемных средств и оформлением залога для банка возникают некоторые риски, поэтому далеко не каждая финансовая организация соглашается на оформление ипотечного займа для малого бизнеса.

Если же говорить об остальных нюансах, то ипотечный коммерческий заем схож с целевым кредитом на покупку жилья. По программе так же предусмотрено внесение первоначального взноса, оценка помещения и страхование имущества.

Как правило, срок кредитования по такой программе составляет до десяти лет, первоначальный взнос варьируется в пределах 15-20%, а процентная ставка от 9 до 17 процентов годовых.

Что предлагают банки?

Итак, давайте разберем предложения от самых крупных банков и на каких условиях они выдают свой заем.

Самый крупный российский банк Сбербанк предлагает своим клиентам оформление кредитного продукта «Бизнес-Недвижимость». Благодаря ему заемщики смогут купить коммерческую недвижимость на выгодных условиях.

Срок кредитования по такому пакету услуг может составлять максимум 10 лет. При этом ставка исчисляется от 11% годовых, а минимальная сумма составляет 150000 рублей. А подробности о программе можно узнать по ссылке sberbank.ru.

Банк ВТБ 24 предлагает своим клиентам кредитный продукт «Бизнес-Ипотека». Благодаря нему можно приобрести такое коммерческое имущество, как производственное помещение, торговое помещение, складское помещение или офис.

По данной программе владелец малого бизнеса может взять заем от 4 миллионов рублей на срок максимум до 10 лет. При этом первоначальный взнос должен составлять как минимум 15%. Клиент при получении кредитного продукта может получить отсрочку на полгода по выплате основного долга (но не по выплате процентов). Подробности о программе можно узнать по ссылке vtb24.ru.

Еще один банк, предлагающий свой кредитный продукт по данной программе – это РоссельхозБанк с кредитным продуктом «Коммерческая ипотека».

Кредитный продукт выдается на следующих условиях:

- деньги выдаются только на покупку коммерческой недвижимости;

- по программе можно взять максимум двадцать миллионов рублей;

- максимальный срок, на который можно рассчитывать – 10 лет;

- дополнительные средства можно получить на ремонт недвижимости;

- в качестве отсрочки по кредиту можно получить до одного года;

- можно не вносить первоначальный взнос.

Подробности программы можно узнать по ссылке rshb.ru.

Банк «Уралсиб» предлагает своим клиентам кредитный продукт «Бизнес-Инвест». Особенно такой тип займа пригодится в том случае, если недвижимость вам не по карману, но при этом у вас нет возможности слишком долго копить на помещение.

https://www.youtube.com/watch?v=zrstpHniZXM

Кредитная программа позволяет купить не только коммерческую недвижимость, но и сделать ремонт в помещении, приобрести спецтехнику, модернизировать оборудование или даже купить готовый бизнес. У банка имеется и программа рефинансирования, позволяющая погасить долги за коммерческую недвижимость перед другими банками.

Финансовая программа предлагает следующие условия кредитования:

- минимальная сумма займа может составлять 300000 рублей, а максимальная исчисляется миллионами;

- кредитный продукт можно оформить только в рублях;

- минимальный срок, на который можно взять заем – пол года, а максимальный – 10 лет;

- процентная ставка изначально неизвестна – она определяется только после того, как клиент предоставит все бумаги и они будут рассмотрены;

- не смотря на то что все современные банки давно отменили комиссии за открытие кредита, Уралсиб пренебрегает этим правилом – в итоге минимальный размер комиссии составляет 25 тысяч рублей, а максимальный – 105 тысяч;

- финансовая компания предлагает разные способы погашения кредитового продукта (в том числе по индивидуальному графику, когда речь идет о сезонном бизнесе, равными частями или аннуитетными платежами);

- так же банком предоставляется несколько вариантов обеспечения по займу – это может быть поручительство, различный транспорт, недвижимость и так далее;

- по кредитному продукту предполагается обязательное страхование имущества;

- доля участия заемщика в проекте должна быть не менее десяти процентов.

Более подробную информацию по займу можно получить по ссылке uralsib.ru.

Какой банк выбрать?

Выбор конкретной финансовой организации будет зависеть от того, какие именно условия вам нужны.

К примеру, если вам нужна минимальная процентная ставка, то можно воспользоваться услугами одной финансовой компании, если же нужен максимальный размер займа, то подойдет другая финансовая компания.

Ну и конечно же помните о том, что чем «честнее и прозрачнее» ваши доходы, тем меньше будет процент по займу и тем больше – сумма и срок платежей.

Для того, чтобы получить как можно больше шансов на ипотеку, нужно обратиться сразу в несколько финансовых организаций. Сделать это можно, к примеру, с помощью онлайн-заявки.

Например, чтобы подать заявку на продукт от Сбербанка, нужно пройти по ссылке sberbank.ru. А онлайн-заявку от ВТБ 24 можно подать по ссылке vtb24.ru.

Ну и конечно же ваши шансы на получение кредита значительно увеличатся, если у вас имеется залоговое имущество или поручительство.

Кто может получить ипотеку на коммерческую недвижимость?

Существуют стандартные требования, определяющие, кто именно может получить ипотеку. Как правило, это люди 20-60 лет, чей бизнес существует на протяжении как минимум полугода. Кроме того, их бизнес должен быть зарегистрирован в регионе, где есть отделение финансовой компании, в которой берется заем.

Кроме того, многие банки обращают внимание и на годовую выручку компании.

Условия и требования

Итак, давайте разберем, какие же бумаги нужно предоставить, чтобы от вас приняли заявку на ипотечный кредит.

Необходимые документы

Как правило, помимо личной ифонрмации (то есть паспорта с информацией о прописке и гражданстве РФ) требуются следующие документы:

- документы, свидетельствующие о том, что у предпринимателя действительно есть свой бизнес;

- бумаги, которые свидетельствуют об основной деятельности владельца малого бизнеса.

Схемы оформления ипотеки на коммерческую недвижимость

Так как разные компании осуществляют свою деятельность разными путями, то и схемы оплаты будут разными путями. То есть платежи могут быть совершены не только аннуитетными путями, но и равными частями.

Так же банк предлагает оплату основного долга по графику. Особенно такой способ оплаты пригодится тем бизнесменам, которые осуществляют свою деятельность сезонно.

Плюсы и минусы ипотеки на коммерческую недвижимость для физических лиц

Данный продукт имеет как достоинства, так и недостатки. Так, к примеру, к недостаткам можно отнести следующие пункты:

- не смотря на то что заем на коммерческую недвижимость максимальной схож с займом на жилье, он имеет более длительный срок, и редко когда решение по кредиту выносится ранее чем за 5 дней;

- так же некоторые финансовые организации берут за рассмотрение заявки по данному кредитному продукту комиссии в размере 1-2%;

- к сожалению, данный кредитный продукт выдается далеко везде, а, чаще всего, только в крупных городах.

Естественно, есть здесь и положительные стороны. И вот лишь некоторые из них:

- так, к примеру, некоторые финансовые организации предоставляют своим клиентам отсрочку по выплате основного долга на срок от полугода до года;

- банки предлагают разные схемы оплаты кредита – это может быть как выплата равными частями, так и «сезонная» оплата кредита;

- некоторые финансовые организации так же не требуют оформление закладной по ипотечному займу.

Об особенностях ипотечного кредитования можно узнать из видеоролика.

Видео:Как купить коммерческую недвижимость | Способы приобретения коммерческой недвижимостиСкачать

Кредит на покупку недвижимости для ИП и юридических лиц — условия бизнес-ипотеки

В статье собраны условия 12 банков по бизнес-ипотеке. А так же дана инструкция по получению кредита на покупку недвижимости для ИП и юридических лиц.

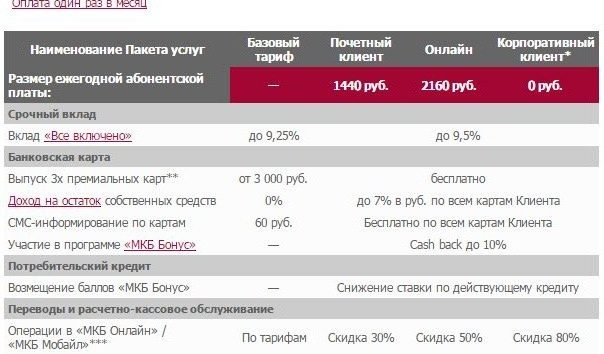

Какие банки выдают кредиты на недвижимость ИП и юридическим лицам

| Название банка | Кредитная программа | Процентная ставка | Сумма, руб. |

| Сбербанк | «Экспресс-ипотека» | от 15,5% | до 10 млн. |

| ВТБ 24 | «Бизнес ипотека» | от 13,5% | от 4 млн. |

| Россельхозбанк | Коммерческая ипотека | зависит от срокакредитованияи наличия взноса | до 20 млн. |

| Промсвязьбанк | «Кредит бизнес» | зависит от суммы кредита | до 150 млн. |

| ВТБ Банк Москвы | Коммерческая ипотека | устанавливается для каждогоклиента после оценки кредитоспособности | до 150 млн. |

| Росбанк | Коммерческая ипотека | от 12,2% | до 100 млн. |

| ЛОКО банк | Бизнес-ипотека | от 9,25% | до 150 млн. |

| Уралсиб | Бизнес-ипотека | от 13,9% | до 170 млн. |

| Юникредит | Коммерческая ипотека | определяется индивидуальнопосле оценки кредитоспособности клиента | до 73 млн. |

| Бинбанк | Бизнес-недвижимость | определяется индивидуально | от 1 млн. |

| Транскапиталбанк | Кредит на коммерческую недвижимость | от 9,15% | до 6 млн. |

| Интеза | Бизнес-ипотека | устанавливается в индивидуальном порядке | до 120 млн. |

А сейчас немного подробнее об условиях кредитования.

Сбербанк

- срок возврата средств — до 10 лет;

- комиссий нет;

- средства предоставляются как на коммерческую недвижимость, так и на жилую;

- Ообеспечение — залог покупаемого имущества либо поручительство от физ. лица и юрид. лица;

- наличие первоначального взноса — 30% от цены объекта, 25% — если вы занимаете повторно;

- страхование — обязательно.

ВТБ 24

- период возврата денег — до 10 лет;

- наличие первоначального платежа — от 15% от цены объекта;

- деньги предоставляются для приобретения офисов, складов, производственных помещений;

- обеспечение — залог покупаемого имущества;

- отсрочка по погашению — до 6 месяцев.

Россельхозбанк

- период кредитования — до 10 лет;

- наличие первоначального взноса — кредитование доступно без его внесения;

- отсрочка по погашению — до 1 года;

- предоставляется только на покупку коммерческой недвижимости;

- обеспечение — залог приобретаемого имущества, доп. обеспечение — транспортные средства, либо оборудование.

Промсвязьбанк

- период кредитования — до 15 лет;

- обеспечение — залог покупаемого имущества, либо поручительство от третьих лиц, либо гарантийный депозит;

- отсрочка по погашению основного долга — до 1 года.

ВТБ Банк Москвы

- цель кредитования — кредит для бизнеса на покупку недвижимости;

- обеспечение — в роли залога выступает покупаемый объект;

- первоначальный взнос — может быть заменен дополнительным залогом либо поручительством.

Росбанк

- цель кредитования — выдается

- обеспечение — в качестве залога выступает приобретаемый объект;

- отсрочка по погашению основного долга — до 6 месяцев;

- досрочное погашение — допустимо, без штрафов и комиссий.

ЛОКО банк

- период кредитования — до 10 лет;

- комиссия за выдачу — 2% от суммы;

- обеспечение — залог имущества, которое вы покупаете.

Уралсиб

- время возврата взятых средств — до 10 лет;

- первоначальный платеж — от 20% стоимости объекта;

- комиссия за выдачу — 1,2% от стоимости кредита;

- обеспечение — залог приобретаемой собственности;

- страхование — обязательно;

- досрочное погашение — без штрафов и комиссий.

Юни Кредит

- срок возврата средств — до 7 лет;

- первоначальный платеж — от 20% цены покупаемого объекта;

- отсрочка по основному долгу — до полугода;

- досрочное погашение — возможно;

- обеспечение — приобретаемое имущество.

Бинбанк

- срок кредитования — до 10 лет;

- первоначальный взнос — от 20%;

- отсрочка погашения — до полугода;

- обеспечение — залог приобретаемого объекта.

Транскапиталбанк

- срок кредитования — до 25 лет;

- комиссия за выдачу — нет;

- досрочное погашение — допускается, без комиссии;

- обеспечение — залог приобретаемого объекта + поручительство (либо по выбору банка).

Интеза

- срок кредитования — до 10 лет;

- возможность приобретения участка земли либо не завершенного строительством объекта;

- первоначальный взнос — от 20% стоимости объекта;

- отсрочка платежей — до полугода.

Условия кредитования

Кредит на покупку недвижимости для юридических лиц по ряду критериев отличается от обычной ипотеки. В частности, серьезное отличие заключается в сроках кредитования. Если для обычных граждан он может составлять до 30 лет, то кредит для ИП или ООО на недвижимость выдается не более, чем на 10 лет.

Также значительно отличаются и процентные ставки: они явно выше, чем для физ.лиц. Сумма первоначального взноса находится в стандартных рамках и составляет от 10 до 30%. Заявки на предоставление подобных займов, как правило, рассматриваются дольше, чем для физ. лиц. В среднем это около 20 дней.

https://www.youtube.com/watch?v=R4NeI95mu6A

Что касается положительных сторон, то вы сможете приобрести помещение для ведения своего дела за довольно короткий срок. Конечно, вы будете ежемесячно выплачивать проценты, но за свою недвижимость, а не за аренду чужой.

Следующий нюанс: помещение, которое относится к коммерческой недвижимости, оценить труднее, чем квартиру или жилой дом. Также очень сложно определить, насколько такие площади ликвидны.

Какую сумму одобрят и под какой процент

Максимальный лимит доступной суммы напрямую зависит от того, насколько вы платежеспособны. Устанавливается этот факт после тщательной проверки бизнеса сотрудниками банковской организации.

Что касается %, то по коммерческой ипотеке они варьируются от 9,2 до 20% годовых. Во многих банковских организациях процентную ставку вам озвучат только после оценки вашей платежеспособности.

Что можно купить:

- офисное помещение;

- склады;

- производственное помещение;

- помещение для торговли;

- земельный участок.

Также прочитайте: Льготные кредиты для малого бизнеса — ТОП-5 банков и условия

Что будет залогом

Займ такого типа вы сможете оформить, только если располагаете залогом, способным покрыть все расходы на приобретение и процент по самому договору. В качестве залога может выступать:

- движимое или недвижимое имущество;

- ценные бумаги;

- денежные средства, внесенные на банковский счет.

Помимо этого, банковская организация может потребовать предоставления поручительства других лиц, являющихся собственниками бизнеса.

Страхование

Страхование объекта покупки осуществляется в обязательном порядке, особенно в случае приобретения ее на кредитные средства. Это требование четко прописано в законодательстве.

Тот объект, который вы приобретаете, а также тот, который передаете в залог, обязательно страхуются от разрушения или повреждений. Подобное страхование выгодно и вам, и банковской организации.

Если наступит страховой случай, то:

- кредитное учреждение получит свои деньги;

- вы освободитесь от долговых обязательств, хотя потеряете имущество.

Требования к заемщику и недвижимости

Ко всем приобретаемым объектам предъявляется ряд требований:

- постройка должна быть капитальной;

- без обременения правами третьих лиц;

- площадь не менее 150 кв.м.;

- недвижимость должна находиться в регионе оформления займа.

Данный перечень требований может быть расширен конкретной банковской организацией.

Заемщик также должен соответствовать определенным критериям:

- придется подтверждать, что бизнес не несет убытков;

- коммерческая деятельность должна вестись не менее, чем 12 или 24 месяца;

- компания не должна производить алкоголь или табачную продукцию;

- производство не осуществляет выбросов в воду, почву или воздух.

Документы для получения денег:

- анкета;

- заявление на получение средств;

- учредительная документация компании;

- выписка из ЕГРИП/ЕГРЮЛ;

- финансовая отчетность за определенный период времени;

- документация по хоз. деятельности;

- документы на право собственности на имущество, выступающее в качестве залога;

- ИНН.

Перечень может отличаться в разных кредитных учреждениях.

Как получить кредит на недвижимость ИП и юридическому лицу

Оформление коммерческой ипотеки отличается усложненной процедурой. Рассмотрим ее подробнее.

Шаг № 1. Выбираем подходящую банковскую организацию.

Определитесь, в какую банковскую организацию вы обратитесь за оформлением данного критерия. Выбирайте банк, который максимально подойдет вам по всем критериям.

Шаг № 2. Консультируемся со специалистом кредитного отдела.

На данном этапе обсудите со специалистом все нюансы, ознакомьтесь с перечнем необходимой документации и соберите весь пакет необходимых бумаг.

https://www.youtube.com/watch?v=AWJ107-GChA

Шаг № 3. Передаем документы специалисту кредитного отдела.

Предоставьте в банк всю документацию, которая касается как вас, так и объекта недвижимости, который приобретаете.

Шаг № 4. Ожидаем решения.

Заявка может быть одобрена, также вы можете получить отказа. Если принято положительное решение, нужно будет пройти процедуру оценки помещения и страхования имущества.

Шаг № 5. Обращаемся в Росреестр.

Это придется сделать 2 раза: для регистрации прав на приобретенную недвижимость, а также для регистрации ипотечного договора. Без этой процедуры договор не действителен. За услуги по регистрации нужно будет оплатить госпошлину.

Также прочитайте: Где взять автокредит для юридических лиц или лизинг — ТОП-12 банков

Можно ли без первоначального взноса

Большинство банковских организаций предлагают займы на приобретение коммерческой недвижимости с обязательным внесением первого взноса. Он является в некоторой степени гарантией совершения сделки.

Сумма первоначального взноса оказывает прямое влияние на процентную ставку по договору. Но далеко не у каждого предпринимателя есть возможность внести серьезную сумму в качестве первоначального взноса. В этом случае остается только рассчитывать на получение займа с нулевым взносом.

Ставка по займу будет выше стандартной. Чтобы его одобрили, предложите банку в залог имущество, помимо того объекта недвижимости, который вы покупаете.

Как оформить на физическое лицо

Такую сделку можно заключить, если вы не планируете продажу данной недвижимости в ближайшее время. Коммерческую ипотеку как физ. лицу вам одобрят, если будут соблюдены следующие условия:

- ипотечная программа действует 10 лет;

- сумма первоначального взноса от 20%;

- вам на момент подачи заявки — от 21 года до 65 лет (на день погашения кредита);

- вы гражданин РФ;

- на последнем месте работы осуществляете деятельность не менее, чем полгода.

Плюсы и минусы бизнес-ипотеки

Можно отметить следующие положительные стороны:

- возможность приобрести недвижимость без отвлечения оборотных средств;

- индивидуальный подход к каждому клиенту;

- вы сможете сдать приобретенное помещение в аренду.

Что касается минусов, то существенным можно назвать только один: слишком жесткие требования к потенциальному заемщику. Некоторых предпринимателей они просто отпугивают от оформления кредита.

Видео:Ипотека на коммерческую недвижимостьСкачать

Топ 7: кредиты на коммерческую недвижимость для физических лиц

Банки не устанавливают каких-то серьезных ограничений, в рамках этой ипотечной программы можно купить практически любой объект, необходимый для ведения бизнеса. Также вы можете оформить обычный кредит наличными и купить на эти деньги нужный объект. На сайте Бробанк.ру публикуются предложения банков с суммами выдачи до 5 млн. рублей и выше.

Часто по таким ипотечным программам заемщики приобретают офисы, магазины и иные торговые площади. Если вы хотите таким образом купить склад или производственное помещение, банк также может профинансировать сделку.

Оформляя кредит на покупку коммерческой недвижимости, нужно учитывать, что сделка обязательно обеспечивается залогом.

Им может стать приобретаемый объект, если он соответствует требованиям кредитной организации и обладает достаточной ликвидностью.

При наличии иного объекта недвижимости в собственности ИП или компании можно заложить его. Конечно, при условии, что его рыночная цена соразмерна сумме оформляемого кредита.

Некоторые банки могут рассмотреть другие варианты залога. Например, ценные бумаги или иное дорогостоящее имущество компании.

Кредит на коммерческую недвижимость: важные моменты

Если учесть, что объекты недвижимости для ведения бизнеса стоят дорого, то речь будет идти о приличных суммах. Банки готовы их предоставить, но только максимально качественным заемщикам. Бизнес клиента должен быть стабильным, приносить прибыль, достаточную для гашения задолженности по графику.

Особенности кредита для покупки коммерческой недвижимости:

- от заемщика требуется наличие собственных средств, которые он может направить в счет покупки. В зависимости от условий конкретного банка это может быть 15-20% от рыночной цены закладываемого имущества;

- ссуду могут получить как компании, так и индивидуальные предприниматели. Некоторые банки выдают ипотеку на коммерческие объекты физическим лицам, но такие предложения встречаются крайне редко;

- предмет залога подлежит обязательному страхованию. Стандартно полис оформляется на 1 год и подлежит регулярному продлению — это дополнительные затраты заемщика;

- срок выдачи такой ипотеки меньше, чем стандартной. Чаще всего банки устанавливают периоды не больше 10 лет;

- большие суммы выдачи практически без ограничений. Все зависит только от финансовых возможностей компании.

Кроме классической коммерческой ипотеки вы можете получить кредит для бизнеса под залог недвижимости.

То есть предполагается, что у вас в собственности есть какой-либо объект, который вы можете предоставить банку в залог и получить от него деньги.

Эти средства можно направить на любые бизнес-цели: пополнение оборотных средств, на строительство какого-либо объекта, на закупку оборудования и пр.

Условия обслуживания коммерческой ипотеки более гибкие. По таким программам проще получить отсрочку или кредитные каникулы.

Кто может оформить коммерческую ипотеку

Это сложная программа, которая доступна только действующему бизнесу. Многие банки сразу указывают, что ссуда предоставляется компаниям и ИП, которые ведут деятельность более 12 месяцев. Причем речь об успешной деятельности, что подтверждается документально.

https://www.youtube.com/watch?v=AUJT1je8EEU

Для примера можно рассмотреть требования к заемщикам по такому кредиту, установленные Сбербанком:

- кредитуются только компании, которые являются резидентами РФ;

- если заявку подает индивидуальный предприниматель, его возраст к моменту гашения ссуды по графику — не больше 70 лет;

- заемщик должен вести деятельность более 6 месяцев. Если речь о сезонном бизнесе — от 12.

Для рассмотрения заявки клиент должен предоставить большой перечень документов. Если речь о компании, требуются все ее уставные документы.

Также заявители предоставляют полный комплект финансовой отчетности: налоговые декларации, кассовые книги, бухгалтерскую отчетность, справку об имущественном положении дел, справки из сторонних банков об обороте по счетам и по остаткам кредитных долгов, копии различных договоров: аренды, лизинга и пр.

Перечень документов зависит от типа бизнеса и особенностей его ведения. На точный список бумаг банк укажет при проведении предварительной консультации.

Какие банки выдают кредиты на приобретение недвижимости

Предложений предостаточно. Это и классическая коммерческая ипотека, и кредит на бизнес под залог недвижимости. Чаще всего заемщики обращаются за оформлением в следующие банки:

- Сбербанк. По программе Бизнес-недвижимость можно получить приличную сумму до 200-600 млн. рублей. Период кредитования — до 10 лет. Сбербанк готов предоставить заемщику отсрочку по внесению платежей на срок до 12 месяцев. Первый взнос — от 25%.

- ВТБ. Также оперирует большими суммами и выдает в рамках коммерческой ипотеки до 150 млн. рублей. Срок — до 10 лет, первый взнос — от 15%. Ссуда может выдаваться как всей суммой, так и траншами. Можно получить отсрочку погашения основного долга.

- Промсвязьбанк. Его преимущество — возможность выдачи ипотеки для бизнеса без первоначального взноса. Сумма выдачи — до 120 млн. рублей, срок небольшой — до 120 месяцев. Можно подключить отсрочку по внесению платежей.

- Россельхозбанк. Этот банк не оперирует большими суммами, он может выдать заявителю максимум 20 млн. рублей. Ссуда предоставляется классическим образом или в виде открытой кредитной линии. Здесь также можно получить отсрочку по уплате основного долга. Срок выдачи — до 10 лет. Есть возможность составления индивидуального графика платежей.

- Альфа-Банк. Здесь можно получить кредит под залог доходной недвижимости. То есть если у вас в собственности есть объект, который вы сдаете в аренду, вы можете заложить его и получить деньги на свои бизнес-цели. Выдаче подлежит до 70% от рыночной цены залога, срок кредитования — до 7 лет.

Кредит на коммерческую недвижимость для физических лиц

Во всех вышеуказанных банках простые граждане могут оформить и обычный кредит наличными на большую сумму до 3-5 млн. рублей и потратить эти деньги как угодно, включая покупку коммерческих объектов. Конечно, по факту на эти деньги особо не разгуляешься, но если нужна недорогая покупка, например, офис, этим вариантом можно воспользоваться.

Второй вариант — кредит на покупку коммерческой недвижимости под ее залог. Некоторые банки в рамках таких программы выдают деньги не только представителям бизнеса, но и физическим лицам. Например, Промсвязьбанк может выдать коммерческую ипотеку гражданам на сумму до 50 млн. рублей. Транскапиталбанк также готов кредитования по этой программе обычных граждан, но ставки будут несколько выше.

Если кредит на недвижимость коммерческого типа оформляет физическое лицо, требования к его платежеспособности очень высокие, так как цена покупаемого имущества не маленькая, ссуда будет большой. Уровень дохода обязательно подтверждается справками.

Видео:Ипотека Под Коммерческую НедвижимостьСкачать

Коммерческая ипотека для физлиц

Инвестиции в коммерческую недвижимость связаны с большими финансовыми затратами на приобретение объекта. Поэтому, а также по ряду других причин, в целях инвестиций ее лучше приобретать через недорогие инвестиционные фонды, про что написано в этой статье.

Тем не менее при ведении бизнеса коммерческая недвижимость нужна в физическом виде и тут без прямой покупки не обойтись. При недостаточности собственных средств физ. лица могут оформить заем в банке, под залог приобретаемого имущества. Коммерческая ипотека по своей сути схожа с жилищным кредитованием населения, хотя при этом имеются некоторые отличия в программах предоставления займов.

Особенности коммерческой ипотеки

Ипотека на коммерческую недвижимость для физических лиц имеет следующие особенности:

- ставка* – в последние годы 9-14% годовых;

- первоначальный взнос – от 20%;

- срок кредитования – до 15 лет

* Ставка по кредиту напрямую зависит от ставки ЦБ. Она рассчитывается как ключевая ставка + 2 п.п. (банковская маржа) + надбавка за дополнительные риски. Текущую ключевую ставку можно увидеть на официальном сайте ЦБ РФ www.cbr.ru.

Более жесткие условия кредитования по сравнению с ипотекой на покупку жилой недвижимости обусловлены повышенными рисками для кредитора.

При выдаче ипотеки на квартиру банк становится собственником жилплощади непосредственно в момент государственной регистрации перехода прав.

Заемщик не может распоряжаться жильем без согласования с банком до полной выплаты долга. Это дает кредитору дополнительные гарантии возвратности средств.

https://www.youtube.com/watch?v=mgRQLn656XQ

Если оформляется ипотека на коммерческую недвижимость, то обременение накладывается в ином порядке.

Сначала происходит перерегистрация права собственности и только после этого коммерческая площадь передается в залог банку-кредитору.

Таким образом, возникает промежуток времени, в течение которого заем ничем не обеспечен. Это период повышенного риска, для компенсации которого кредитор устанавливает повышенный процент.

Также определенные трудности вызывает получение адекватной оценки коммерческого объекта. Кредитование нежилой недвижимости не является типичным банковским продуктом. Для определения реальной рыночной цены объекта банк проводит собственную независимую оценку и несет дополнительные расходы. Оценка включает в себя несколько этапов:

- заключение договора между банком и оценочной компанией;

- выезд оценщика на объект с целью осмотра;

- составление отчета об оценке

Сумма кредита рассчитывается исходя из оценочной стоимости, а не от цены сделки купли-продажи, которая может отличаться. Кроме этого банки не предоставляют коммерческую ипотеку на покупку объекта, находящегося на этапе строительства.

Требования кредиторов

Коммерческая ипотека для физических лиц предоставляется не всем категориям граждан. Заемщик должен являться ИП, учредителем компании или владельцем бизнеса. Такие условия банк устанавливает в связи со спецификой использования нежилой площади.

Также для банка имеет значение:

- возраст заемщика – от 20 до 60 лет;

- наличие постоянного источника дохода;

- гражданство – РФ.

Бизнес, которым владеет физ. лицо, должен быть зарегистрирован более года назад. У компании или ИП не должно быть просроченных задолженностей по налогам перед бюджетом. Кроме того, кредитор выдвигает требования не только в отношении заемщика, но и предмета залога:

- коммерческая недвижимость должна относиться к объектам капитального строительства;

- имущество не должно иметь обременений со стороны третьих лиц;

- объект должен располагаться в регионе присутствия банка.

Согласно п. 10 ст. 1 ГК РФ к объектам кап. строительства относятся здания, строения, сооружения, а также незавершенные объекты, за исключением некапитальных строений. Основным отличием капитальной постройки от некапитальной является фундамент, расположенный под землей.

Как оформить коммерческую ипотеку?

Для получения займа на покупку нежилого имущества физ. лицо должно представить в банк документы:

- паспорт;

- ИНН;

- СНИЛС;

- справку о доходах;

- документацию на объект недвижимости

В банке заполняется заявление-анкета, в которой указываются основные сведения о заемщике. Если физлицо является владельцем бизнеса, то дополнительно представляются документы на компанию. В их число включается бухгалтерская отчетность, учредительная документация, действующие договора с контрагентами и другие бумаги, позволяющие оценить финансовое положение компании.

Большинство банков при выдаче кредита выдвигают условие об обязательном страховании жизни и здоровья получателя ссуды. В таком случае ипотека под коммерческую недвижимость предоставляется только после предъявления страхового полиса, выгодоприобретателем по которому является банк. Также обязательному страхованию подлежит и предмет залога.

Страховку можно оформить в любой страховой компании, которая аккредитована банком-кредитором. Список аккредитованных страховщиков можно получить непосредственно в банке. Стоимость страхования жизни и здоровья зависит от:

- суммы кредита;

- срока кредитования;

- возраста и пола заемщика;

- рода занятий клиента

После одобрения займа заемщик перечисляет текущему владельцу недвижимости аванс, равный размеру первоначального взноса по коммерческой ипотечной ссуде.

Далее стороны регистрируют переход права собственности на имущество, а затем заемщик передает объект в залог банку, о чем в ЕГРП делается соответствующая отметка.

По окончании процедуры наложения обременения банк перечисляет деньги бывшему владельцу.

В каких банках выдают коммерческий займ

Коммерческую ипотеку для физ. лиц можно оформить как в крупных федеральных банках, так и в региональных кредитных учреждениях. Среди федеральных коммерческих банков ипотеку на коммерческие объекты выдают «Сбербанк», «ВТБ», «Росбанк», «Уралсиб», «Ак Барс» и другие. Условия выдачи займа представлены в таблице:

| Наименование банка | Сумма займа | Ставка | Срок кредитования | Первоначальный взнос |

| «Сбербанк» | до 10 млн. | от 13,9% | до 120 мес. | 25-30% |

| «ВТБ» | до 150 млн. | от 10% | до 120 мес. | 15% |

| «Росбанк» | до 100 млн. | от 9,76% | до 84 мес. | 20% |

| «Уралсиб» | до 20 млн. | от 11% | до 120 мес. | 20% |

| «Ак Барс» | до 20 млн. | от 12,9% | до 180 мес. | 30% |

| «ЮниКредит» | до 73 млн. | Устанавливается индивидуально | до 84 мес. | 20% |

| «Россельхозбанк» | до 20 млн. | до 120 мес. | 20% |

Окончательная ставка по кредиту рассчитывается в индивидуальном порядке и зависит от ряда параметров:

- срока выдачи займа;

- размера первого взноса;

- суммы кредита

Условия актуальны на сентябрь 2021 года, текущую ставку необходимо уточнять на сайтах банков. Если у заемщика отсутствуют средства на первоначальный взнос, некоторые банки предлагают в качестве дополнительных гарантий передать в залог иное имущество. Это может быть земельный участок, жилая недвижимость заемщика или основные средства компании.

https://www.youtube.com/watch?v=qm3d5GkEVxY

Ставки в региональных банках зачастую выше, чем в федеральных кредитных учреждениях. Например, в Перми местный коммерческий банк ПАО «Уральский финансовый дом» предлагает получить кредит на покупку нежилой недвижимости на сумму до 10 миллионов рублей под 13,5% годовых, тогда как ВТБ сегодня имеет ставку от 10%.

При недостаточной платежеспособности для получения ссуды физ. лица могут привлечь поручителей. Поручителями могут являться как физ., так и юр. лица.

Плюсы/минусы коммерческой ипотеки

Ипотека на приобретение нежилого объекта обладает следующими преимуществами:

- индивидуальный график платежей, в зависимости от сезонности бизнеса;

- фиксированная процентная ставка, в отличие от арендной платы, которая может повышаться;

- возможность предоставления первоначального взноса залогом другого объекта

К недостаткам ипотеки на объекты нежилой недвижимости относятся:

- небольшой срок кредитования;

- более высокие ставки по сравнению с жилищными ссудами;

- не все банки предлагают программы по коммерческой ипотеке;

- более жесткие критерии отбора заемщиков (по сравнению с жилищным кредитом)

При выборе программы кредитования нужно обращать внимание на следующие критерии займа:

- ставка по кредиту;

- срок погашения;

- размер ежемесячного платежа

Перед оформлением займа физ. лицу нужно проанализировать предполагаемую выгоду от приобретения объекта. Если ежемесячный платеж по ссуде, вместе с начисленными процентами, ниже арендной платы, то бизнесмену проще приобрести нежилую площадь, нежели арендовать ее.

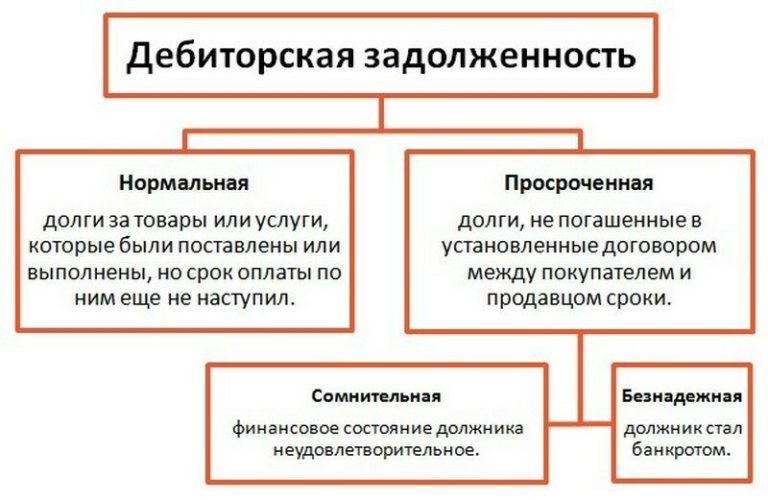

Полноценную статистику по коммерческой ипотеке за прошлые годы найти трудно. Однако для понимания общих тенденций можно воспользоваться графиком для стандартного ипотечного кредита:

Тут можно заметить две основные тенденции:

- объем кредитования с годами имеет тенденцию к увеличению, что особенно заметно на отрезке 2009-2014 годов. Это необязательно вызвано ростом спроса: свою роль играет и общий рост цен, связанный с инфляцией. Девальвация рубля в конце 2014 года в сочетании со взлетом ставки резко сбила число займов, которые однако быстро возобновили свой рост

- связь с процентной ставкой. Вторая половина графика показывает, как снижение ставки ведет к постепенному росту выданных ипотечных кредитов

Для многих предпринимателей коммерческая ипотека является единственной возможностью для приобретения собственного объекта недвижимости, что должно обеспечить популярность этого направления и в будущем.

Видео:Как купить коммерческую #недвижимость в кредитСкачать

Как взять ипотечный кредит на нежилое помещение физическому лицу?

Ипотека » Оформление » Покупка нежилого помещения физ лицом

Покупка нежилой недвижимости сейчас не менее актуальна, чем приобретение жилья. Физические лица также могут купить коммерческое или другое нежилое помещение в ипотеку, как и индивидуальные предприниматели. Однако такая сделка будет наполнена сложностями и нюансами, которые необходимо рассмотреть поподробнее.

Можно ли взять ипотеку на нежилое помещение для физических лиц?

Сейчас кредиторы предоставляют возможность такой ипотеки не только для юридических, но и для физических лиц.

Это связано с разработкой программ, в целях поддержки малого бизнеса.

Некоторые банки даже позволяют индивидуальным предпринимателям оформить в залог не только ипотечное помещение, но и любую другую недвижимость, которая находится в их собственности.

На гараж

Физические лица и индивидуальные предприниматели могут оформить ипотеку на гараж. Некоторые банки (к примеру, Сбербанк) выдают целевые кредиты именно на покупку или постройку гаражей.

Разумеется, такая ипотека есть не во всех банках, однако в таком случае, Вы можете оформить обычный потребительский кредит.

Обратите внимание! Гаражи не являются объектами недвижимости сами по себе. Они связаны с земельным участком, на котором расположены. Помимо того, гараж должен, как минимум, иметь фундамент, чтобы считаться объектом недвижимости.

Также, согласно закону, можно взять в ипотеку даже обычное машинное место. Сбербанк уже практикует выдачу таких кредитов.

https://www.youtube.com/watch?v=_BevEPGWBBQ

Условия этой ипотеки таковы:

- Минимальная сумма кредита – 45 000 рублей;

- ПВ – 15% от стоимости недвижимости;

- Комиссия за использование средств ипотеки – 10%;

- Максимальный срок кредита составляет 30 лет.

Будет полезно просмотреть:

С земельным участком

Согласно 69 статье 103 ФЗ, земельный участок становится залоговым имуществом, если на нем расположен приобретаемый в ипотеку дом.

Но есть и случаи, в которых можно взять ипотеку, и не отдавать в залог земельный участок:

- Если это муниципальная или федеральная собственность;

- Если площадь участка меньше, чем установленная в регионе;

- Недвижимость находится на праве постоянного пользования.

Подробнее ознакомиться с ипотекой на земельный участок можно в этой статье.

Недвижимость коммерческого назначения

Физическим лицам труднее купить недвижимость коммерческого назначения, чем юридическим.

Дело в том, что юридические лица в принципе оформляют кредиты по повышенной ставке, а если позволить оформить такую ипотеку физическому лицу, то банк потеряет свои деньги.

Такие кредиты чаще выдаются:

- Для ИП;

- Владельцам ферм;

- Собственникам малого бизнеса;

- Руководителям компаний.

Таким образом, в таком случае, банк тщательно проанализирует деятельность компании, которая берет ипотеку. То есть, физическое лицо (к примеру, руководитель ООО) должен предоставить не только стандартный пакет документов, но и бумаги компании.

Обратите внимание! В связи с особенностями законодательства РФ, для банков выдача кредитов на покупку коммерческой недвижимости сопровождается трудностями. Хотя бы потому что передача нежилой недвижимости в залог от физического лица – довольно специфический, с точки зрения закона, процесс. Поэтому каждый случай стоит рассматривать индивидуально.

Чаще, такие кредиты сопровождаются ужесточенными для заемщика условиями.

Рекомендуем к просмотру:

В большинстве своем:

- Процентная ставка по ипотеке может быть от 11,5% до 20% годовых;

- Сумма кредита от 150 000 до 200 000 000 рублей;

- Первый взнос по ипотеке не менее 20%

- Срок кредита – от 5 до 15 лет;

- Здание, в котором расположено помещение, должно быть капитальным;

- Не должно быть никаких обременений на право собственности.

Специфика нежилого помещения

Если для юридических лиц покупка нежилого помещения – довольно стандартная и уже выверенная до мелочей процедура, то физическим лицам придется столкнуться с определенными, не всегда приятными, нюансами:

- Ипотечная недвижимость в обязательном порядке станет залоговым имуществом;

- Если Вы покупаете апартаменты, но прописаться в них нельзя;

- Тариф на коммунальные услуги в нежилых помещениях значительно выше, поэтому обычное физическое лицо будет испытывать затруднения с их оплатой;

- Для погашения кредита нельзя использовать средства или материнского капитала или любые другие жилищные субсидии;

- Налоги по такой ипотеке не вычитываются.

Что гласит закон?

Весь процесс покупки нежилых помещений коммерческого назначения в ипотеку регулируется 102 Федеральным законом.

Однако даже он не указывает все тонкости процесса оформления такого кредита. Все рассматривается в общих чертах. Да и то, лишь касательно вопроса с залоговым имуществом.

102 ФЗ регулирует лишь вопрос залога такой недвижимости. А это означает, что требования к заемщикам, формы и списки документов, а также прочие условия выдачи таких кредитов полностью устанавливаются банками. А это может быть не выгодным для заемщика.

Особенности ипотечного кредитования

Ипотека не нежилую недвижимость для физических лиц довольно специфическая. Так только в условиях банков можно найти множество минусов и негативных для заемщика моментов.

https://www.youtube.com/watch?v=UjOV-Siz5Gs

Схема ипотечного кредитования

А именно:

- Такой кредит всегда предусматривает повышенные проценты (до 20% годовых);

- Заемщику дается меньше времени для выплаты ипотеки. Так, если Вы покупаете жилье, то в большинстве случаев, максимальный срок кредита – 30 лет. В случае с нежилыми объектами, срок ипотеки редко достигает даже 10 лет;

- Первый взнос по ипотеке повышен. Придется заплатить не меньше 30% от стоимости недвижимости;

- К заемщикам более жесткие требования, чем в случае с жилищными кредитами;

- Если вы покупаете здание, то земельный участок, на котором оно находится, также оформляется в залог;

- Если ипотечное помещение отдается в залог, как часть общего помещения, то кредитор получает право на эту долю и земельный участок.

Обратите внимание! Чтобы избежать таких условий, можно взять обычный потребительский кредит. Для такого займа кредитора найти гораздо легче, да и Вы можете приобрести любой объект нежилой недвижимости:

- Гараж или машинное место;

- Садовый дом;

- Хозяйственная постройка;

- Апартаменты.

Условия предоставления кредита

Кредиторы могут устанавливать любые требования и условия, так как законодательством это никак не ограничивается. Поэтому каждый банк может предъявлять свои требования, и для большей точности, стоит напрямую обратиться с этим вопросом к сотруднику банка.

Физические лица могут получить ипотеку на нежилое помещение только на таких условиях:

- Физическое лицо является индивидуальным предпринимателем;

- Собственником бизнеса, одним из учредителей или крупным акционером;

- Действующим топ-менеджером в ООО;

- Заемщик должен быть гражданином РФ;

- У этой фирмы должна быть хорошая репутация;

- Компания должна быть расположена в регионе нахождения банка;

- Предприятие зарегистрировано в РФ и платит налоги.

- Нужно быть в возрасте от 21 года до 65 лет;

- Площадь недвижимости должна быть не меньше 150 квадратных метров;

- Объект находится в регионе расположения банка;

- Это капитальная постройка;

- Нет обременений на собственность.

:

Банки предоставляющие ссуду

Не каждый банк готов предоставить такой кредит. Обычно, такое предложение можно отыскать лишь у крупного кредитора.

| Сбербанк (Бизнес-недвижимость) | Можно взять кредит на сумму до 600 000 000 рублей, и выплачивать его не дольше 10 лет. Процентная ставка, вместе с этим будет около 14,5%. |

| ВТБ 24 (Бизнес-ипотека) | Минимальная сумма займа – 4 000 000 рублей, на срок до 10 лет. Ставка не выше 13,5%. |

| Возрождение (МСП-Инвестиции) | Максимальная сумма займа – 150 000 000 рублей, на 10 лет кредитования. Процентная ставка не более 15,5%. |

| Газпромбанк | Для каждого заемщика условия кредитования устанавливаются в индивидуальном порядке. |

| Банк Москвы (Коммерческая ипотека) | Можно взять в кредит не более 150 000 000 рублей, на срок до 7 лет. Ставка наряду с этим будет рассчитываться в индивидуальном порядке. |

Процесс оформления

При оформлении такой ипотеки, заемщику придется придерживаться такой инструкции:

- Подача заявки, с прикрепленными документами;

- Ожидание до двух недель, пока банк рассмотрит и одобрит заявку;

- Рассчитывается сумма кредита и прочие условия;

- Заемщик выбирает недвижимость и подает его документы банку;

- После одобрения, заключается договор ипотеки;

- Покупка недвижимости;

- Регистрация сделки в Росреестре.

Необходимый список документов

В процессе оформления ипотеки, Вам придется предоставить банку такие документы:

- Сотрудник компании приносит устав;

- Соглашение о ее создании;

- Выписка из реестра;

- Лицензию на деятельность;

- Заверенный образец подписи руководителя и оттиск печати компании;

- Индивидуальный предприниматель должен предоставить паспорт;

- Документ от регистрации;

- Лицензию;

- Образец своей подписи;

- А также, нужно принести сведения о руководителе ООО и финансовом состоянии компании;

- Информацию о кредитной истории компании;

- Копии соглашений по бизнесу и проект.

Фотогалерея:

Выписка из Росреестра Лицензия на разрешение предпринимательского дела Паспорт РФ Свидетельство о регистрации ИП

Образец своей подписи Справка 2 НДФЛ Кредитная история

Образец заключаемого договора

Ипотечный договор заключается в индивидуальном порядке. Его пункты могут отличаться, в зависимости от условий кредитования, но в основном, такое соглашение должно иметь такие пункты, как информация о заемщике и банке, условия ипотеки, права и обязанности сторон, а также схема погашения ипотеки (учитывается и возможность досрочного погашения).

С полным примером образца ипотечного договора можно ознакомиться здесь.

Срок регистрации

Последним шагом в процессе оформления ипотеки, будет регистрация сделки. Обычно, это занимает не более 15 дней. Вместе с этим, необходимо заплатить госпошлину. Юридическое лицо платит 4 000 рублей, а ИП – 1 000 рублей.

Возможные трудности

Физическим лицам получить такую ипотеку непросто. В основном возникают сложности при оформлении залога. Дело в том, что сразу такая недвижимость банку не передается. Заемщику придется пройти через процесс перехода прав собственности. Для этого, в банках есть три основных схемы.

https://www.youtube.com/watch?v=rfyeIFgDlt4

Продавец получает предоплату, в суме первого платежа по кредиту. После этого, оформляется переход права собственности и передача объекта в залог. И только после этого, заключается ипотечный договор, а продавцу выплачиваются остальные средства.

Аналогично предыдущему варианту, продавец получает предоплату. Но передача прав происходит одновременно с оформлением соглашения купли-продажи и ипотеки. А сделка регистрируется только после передачи всех бумаг.

Последняя схема наиболее витиеватая.

Сначала нужно зарегистрировать новую фирму, на имя которой и передают право собственности. После этого, стоимость недвижимости уплачивает банк, а покупатель заключает с продавцом договор купли-продажи нового юридического лица.

Обременение будет снято только после передачи залога.

Ипотека на нежилую недвижимость является более трудной для физических лиц. Такая сделка будет означать повышенные проценты и уменьшенный срок кредитования, что не слишком выгодно для заемщика. Однако зная обо всех тонкостях такого кредитования, можно избежать некоторых сложностей и получить более приятные условия ипотеки.

Ипотека » Оформление » Покупка нежилого помещения физ лицом

🌟 Видео

Инвестиции в недвижимость: купить квартиру под сдачу или коммерческое помещение? Считаем выгоду!Скачать

Как взять кредит на коммерческую недвижимостьСкачать

Покупка коммерческой недвижимости | История из жизниСкачать

Использование ипотеки для приобретения коммерческой недвижимостиСкачать

Покупка коммерческой #недвижимости без первоначального взносаСкачать

Типичные ошибки при покупке коммерческой недвижимости. Ответ специалиста по недвижимости. Жилфонд.Скачать

Что нужно знать перед покупкой коммерческой недвижимости? ТОП-5 нюансов// Хозяин - недвижимость.Скачать

Инвестиции в коммерческую недвижимость в 2023 // Стоит ли покупать коммерческую недвижимостьСкачать

НИЧЕГО НЕ ДЕЛАТЬ И ПОЛУЧАТЬ ДЕНЬГИ. КОММЕРЧЕСКАЯ НЕДВИЖИМОСТЬ. ТАК ЛИ ТУТ ВСЁ СЛАДКО? РЕПОРТАЖ.Скачать

Покупка коммерческой недвижимости. Стоит ли брать?Скачать

Ипотечный кредит под коммерческую недвижимость от PKCredit. Рекомендация от профессионалов.Скачать

Ипотека на коммерческую недвижимость. Брокер по коммерческой недвижимости Никита Прейзнер.Скачать

Гордон о том, как правильно вести бизнес с недвижимостьюСкачать

Все о коммерческой недвижимости. Интервью с Дмитрием НовиковымСкачать

ТОП 6 советов покупателям доходной недвижимости Как проверить коммерческую недвижимость?Скачать

Как пассивно зарабатывать на коммерческой недвижимости / Артем ФилиповСкачать