Кредит наличными предоставляется банковскими учреждениями в рамках программ потребительского кредитования, позволяющих получить деньги на любые цели. Ранее заимствование наличными было доступно в микрофинансовых компаниях.

Массовый переход на схему оформления займов исключительно в удаленном режиме существенно сократил количество организаций, предоставляющих кредиты наличными.

Возможность отказаться от посещения офиса обслуживающего учреждения существенно повысила оперативность рассмотрения заявок, а сами кредиторы начали предлагать моментальные займы на карты. В итоге сейчас под термином «кредит наличными» имеется ввиду потребительский заем на различные нужды.

- Оформление кредита

- Процесс потребительского кредитования предполагает:

- Особенности кредита наличными:

- Оценка кредитоспособности включает проверку:

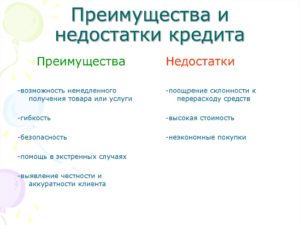

- Преимущества кредита наличными

- Плюсы кредита наличными:

- Недостатки кредита наличными

- Минусы кредита наличными:

- Погашение задолженности по кредиту

- Способы погашения банковского займа:

- Рекомендации по погашению кредита наличными:

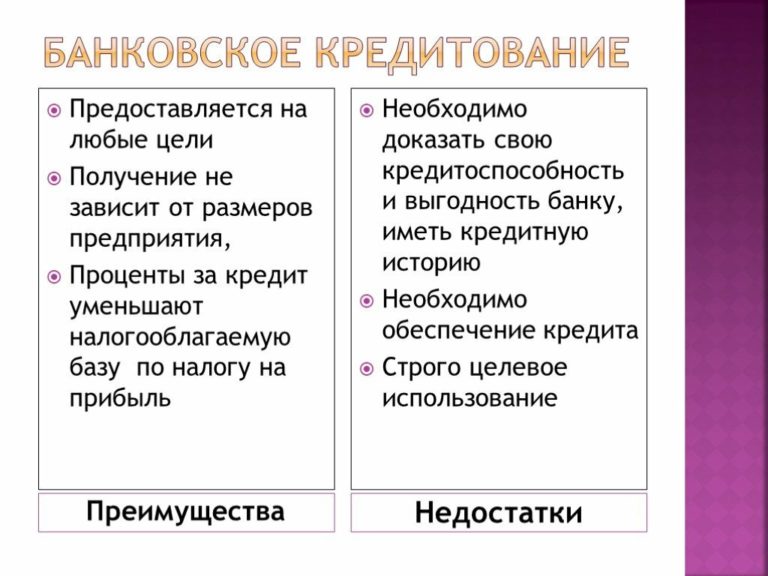

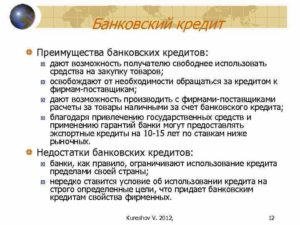

- Преимущества и недостатки банковских кредитов

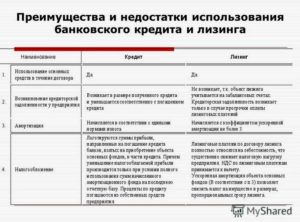

- Преимущества и недостатки банковского кредита как источника финансирования инвестиций

- Курсы валют

- Плюсы и минусы банковских кредитов

- Достоинства и недостатки банковского кредита

- Преимущества и недостатки кредита наличными

- Что такое кредит наличными?

- Предлагаем Вашему вниманию 4 надежных банка с выгодными условиями оформления кредита наличными:

- Вас также может заинтересовать:

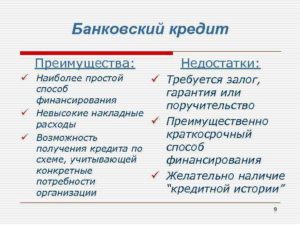

- Преимущества и недостатки банковского кредита

- Главные преимущества кредита в банке

- Недостатки кредитов

- Достоинства и недостатки кредитования предприятий

- Все преимущества кредита и его недостатки: особенности и риски

- Плюсы банковского кредитования

- Есть ли альтернатива кредитам?

- Недостатки займов

- В чём риск залога?

- Особенности инвестиционного кредитования предприятий

- Заключение

- Топ 5 главных преимуществ банковского кредита!

- Преимущество банковского кредита — все что нужно знать о займе!

- Главные преимущества кредитов в банке.

- 1. Кредит может получит каждый.

- 2. Индивидуальный займ.

- 3. Банк сам поможет получит желаемое.

- 4. Кредит можно получит удаленно.

- 5. Не нужно оповещать банк на что именно будут потрачены средства.

- 🔍 Видео

Оформление кредита

Предназначенные для широкой аудитории кредитные продукты отличаются простотой оформления. Обычно банковские учреждения предлагают будущему заемщику заполнить заявку на официальном сайте.

Кредитный скоринг, предполагающий рассмотрение предоставленной информации о клиенте, занимает от 5 до 30 минут. Если информация о потенциальном клиенте соответствует требованиям финансового учреждения, кредит можно получить на протяжении 24 часов.

Таким образом, займы наличным зачастую выдаются в день обращения.

Процесс потребительского кредитования предполагает:

- Подбор организации для дальнейшего сотрудничества.

- Ознакомление со списком доступных кредитных продуктов.

- Изучение параметров будущей сделки и отзывов от клиентов банка.

- Сбор пакета необходимых документов (паспорт и справка о доходах).

- Заполнение заявки путем предоставления персональных данных.

- Обязательное размещение контактного номера телефона.

- Выбор отделения для получения денежных средств.

- Посещение офиса организации в целях подписания договора.

Особенности кредита наличными:

- Нецелевой характер сделки.

- Полуавтоматический скоринг.

- Выдача средств по паспорту.

- Отсутствие обеспечения.

- Прием заявок через интернет.

- Оформление в день обращения.

Прежде чем выбрать подходящий кредитный продукт, потенциальному заемщику нужно изучить параметры сотрудничества. Представители финансовой организации рекомендуют уделить внимание платежеспособности.

Во избежание отклонения заявки нужно предоставить достоверную персональную информацию.

Принимая решение об оформлении займа, следует отталкиваться от личных потребностей и актуальных финансовых возможностей.

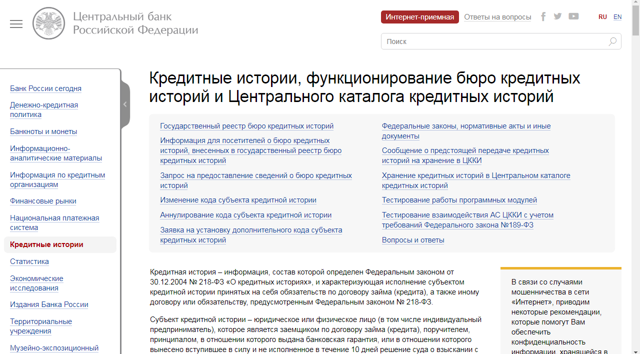

Оценка кредитоспособности включает проверку:

- Паспортных данных.

- Контактной информации.

- Справки о доходах.

- Кредитной истории.

Пакет документов, предоставляемый потенциальным заемщиком на проверку, должен подтверждать сведения касательно оптимального уровня платёжеспособности.

Дополнительно работники обслуживающей организации занимаются сбором сведений касательно трудового стажа, семейного положения и имущественных прав клиента.

Преимущества кредита наличными

Привлекательными кредиты наличными делает доступность. Сейчас эта форма предоставления займов способна объединить в себе лучшие черты классических банковских ссуд и экспресс-кредитов.

Банки позаимствовали у МФО схему автоматизированного скоринга и механизм выдачи кредитов путем применения безналичных переводов. Однако в отрасли потребительского кредитования подобные займы пока что предоставляются только лояльным клиента.

Остальные заемщики после одобрения заявки вынуждены посещать местное отделение финансового учреждения.

Плюсы кредита наличными:

- Оперативное рассмотрение заявок.

- Сравнительно низкие процентные ставки.

- Выдача средств в день обращения.

- Возможность привлечь солидарного заемщика.

- Индивидуальный подход к заемщикам.

- Подача заявок на сайте кредитора.

Поскольку займы наличными относятся к отрасли потребительского кредитования, сроки действия сделок при высоком уровне платежеспособности заемщика могут достигнуть семи лет.

В среднем средства выдаются на 12-36 месяцев.

https://www.youtube.com/watch?v=Ff_rBxl4dPc

Процентные ставки начисляются на полную сумму займа до момента погашения задолженности.

Взять кредит без справок и поручителей: где и как

Нюансы сотрудничества с банковским учреждением согласовываются во время подписания договора. К кредитованию сотрудники финансовых организаций подходит крайне ответственно, предлагая дополнительные услуги. Реальную пользу часто приносит регистрация в системе интернет-банкинга и подключение сервиса рассылки уведомлений.

Принимая финансовые обязательства, заемщик обязуется выполнить требования кредитора касательно своевременного погашения задолженности. Тем не менее допускается возможность досрочного закрытия сделки. Клиенту нужно выполнить запланированный последний платеж, предупредив кредитора за 30 дней до момента внесения денежных средств на расчетный счет.

Недостатки кредита наличными

Важнейшим фактором, влияющим на привлекательность банковского кредита наличными, является стоимость услуги. По рассматриваемым видам ссуд базовая процентная ставка с учетом высокой оперативности рассмотрения заявок существенно ниже, чем при быстром кредитовании.

Банки нацелены на получение дополнительной прибыли за счет комиссионных отчислений, поэтому иногда в договорах прописываются скрытые платежи и необоснованные штрафы. Финансовые учреждения часто навязывают клиентам дополнительные услуги, в которых нет острой необходимости.

Минусы кредита наличными:

- Посещение офиса обслуживающей организации.

- Ограниченные кредитные лимиты.

- Риск начисления скрытых комиссий и платежей.

- Навязывание дополнительных платных услуг.

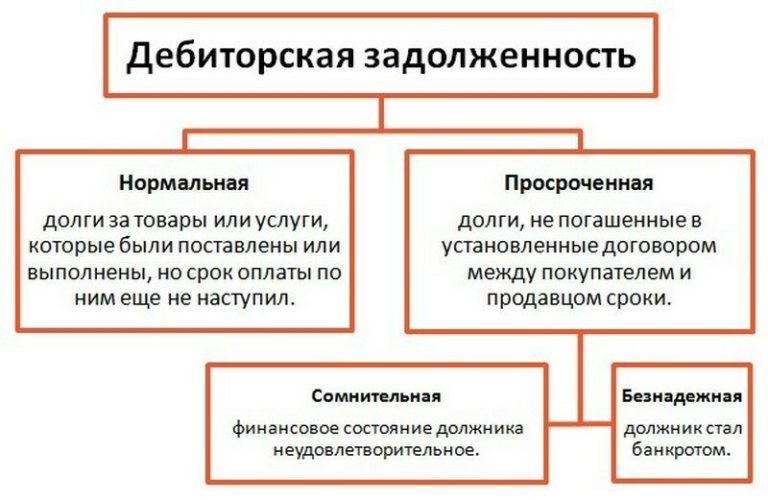

Погашение задолженности по кредиту

Выполнение финансовых обязательств по кредиту наличными предполагает своевременное внесение средств на расчетный счет обслуживающей организации, который будет указан в заключенном сторонами договоре.

Если с погашением возникают проблемы, банк вправе сначала инициировать индивидуальную работу с клиентом.

При отказе должника от сотрудничества, организация привлекает коллекторов, а затем передает материалы дела в суд.

Способы погашения банковского займа:

- Наличными платежами в кассе финансового учреждения или через терминалы самообслуживания.

- Безналичными выплатами посредством переводов с карт, расчетных счетов или электронных кошельков.

Снизить вероятность образования просроченной задолженности в результате пропущенных платежей позволит внимательное составление графика обязательных выплат.

На протяжении срока действия договора заемщик столкнется с повышенной финансовой нагрузкой, поэтому придется тщательно спланировать будущее распределение личного или семейного бюджета. При появлении дополнительных сбережений можно ускорить процесс выполнения финансовых обязательств.

Рекомендации по погашению кредита наличными:

- Обсуждение с кредитором параметров осуществления обязательных платежей.

- Регулярное выполнение выплат в полном объеме с учетом согласованного графика.

- Выбор оптимального способа погашения, позволяющего снизить комиссионные отчисления.

- Осуществление платежей за несколько дней до указанного в договоре крайнего срока.

- Обращение к сотрудникам обслуживающей организации за помощью при снижении платежеспособности.

- Использование реструктуризации и рефинансирования при возникновении финансовых трудностей.

- Подключение опции отсрочки платежей для кратковременного снижения кредитной нагрузки.

Просмотреть полезную информацию о выполненных ранее и будущих выплатах можно через личный кабинет на сайте системы интернет-банкинга или в мобильном приложении.

Клиенту полезно периодически интересоваться также изменениями в графике платежей. Сделать это можно с помощью обращения за консультациями к кредитным менеджерам.

Банкротство. Легальный способ не платить по кредитам

Таким образом, кредит наличными является отличным банковским сервисом, нацеленным на привлечение широкой аудитории.

https://www.youtube.com/watch?v=vqjTO8x0Neg

Финансовые учреждения предоставляют обширную линейку кредитных продуктов, однако именно рассматриваемая форма заимствования на различные нужны обычно предполагает отказ от обеспечения и изучения справки о доходах.

Предоставляя дополнительные гарантии, клиент существенно улучшит условия сделки, но допускается также вариант с заключением сделки по двум документам без подтверждения дохода.

Преимущества и недостатки банковских кредитов

В группу Всемирного банка, кроме собственно Банка, входят также Международная ассоциация развития (МАР) и Международная финансовая корпорация (МФК).

Если МФК – это объединение частных кредиторов из развитых государств, которые предоставляют заемщикам-государствам с формирующимися рынками кредиты на рыночных условиях, то МАР кредитует на сверхльготных условиях: срок кредитования до 50 лет, процент – 0,5% годовых, который взимается на цели содержания персонала Международной ассоциации развития.

Международные государственные кредиты (двусторонние и многосторонние) – источник образования внешней задолженности государств. Внешний долг в настоящее время имеют все государства: и с развитыми и с формирующимися рынками. Крупнейшими должниками-государствами являются США, Германия, Франция, Бразилия, Мексика, Аргентина, Венесуэла, Боливия, Индия.

- В отличие от кредита, лизинг ориентирован на долгосрочный период. Таким образом, не будет дополнительной «банковской» процентной нагрузки в виде процента за долгосрочность за компенсацию рисков ликвидности.Стандартный срок составляет 2-3 года, при этом договор может быть заключен и на 10 лет;

- В стандартных договорах на лизинг отсутствует залоговое обеспечение, так как лизингодатель передает права на объект лизингополучателю только после оплаты последнего платежа;

- Лизинговая компания решает часть организационных вопросов по объекту: проверка поставщика и условий поставки, прохождение таможни (в случае импорта), страховка, ввод в эксплуатацию и обслуживание (по договоренности).

К ключевым недостаткам лизинга следует отнести отсутствие у лизингополучателя права собственности на объект вплоть до момент полного выкупа.

Преимущества и недостатки банковского кредита как источника финансирования инвестиций

Внимание

Сегодня купить в кредит дорогостоящий товар можно за несколько часов, имея при себе лишь гражданский паспорт.

Курсы валют

1. Если человек не очень внимательно читает кредитный договор (а таких, поверьте, достаточно много), то для него может стать полной неожиданностью возникшая необходимость в выплате комиссий, страховых отчислений, а также дополнительных переплат, предусмотренных в рамках данной кредитной программы.

В общем, доверяй, но проверяй. Примечательно, что свою невнимательность вы не сможете использовать в суде в качестве аргумента. Договор – это святое.

- Если раньше можно было говорить о том, что деньги берут в долг не от хорошей жизни, то теперь все с точностью до наоборот.

Если человек хочет взять деньги в банке, значит он решил купить новую машину, новую квартиру, новый телевизор или новый холодильник.

Плюсы и минусы банковских кредитов

- доступность для разных слоев населения;

- существование системы безналичного кредитования, при которой имеется возможность вносить платежи путем электронных переводов;

- возможность погашения кредита раньше срока, если имеется договоренность об этом с банком;

- цена кредита является составной частью производственных затрат организаций, за счет чего у них появляется возможность снизить облагаемую прибыль;

- условия кредитования позволяют гражданам и организациям грамотно планировать свой бюджет, что создает контроль потока денежных средств.

Основное достоинство банковского займа заключается в том, что гражданин может сразу реализовать свою потребность в чем-либо. Это касается приобретения недвижимости, автомобиля или поездки на отдых.

Достоинства и недостатки банковского кредита

- Сущность банковского кредита

- Банковский кредит – это сумма денежных средств, предоставляемая банком компаниям и частным лицам на определенных условиях и на определенный срок.

- С другой стороны, банковский кредит представляет собой определенную технологию удовлетворения потребности заемщика в финансовых ресурсах.

Таким образом, банковский кредит можно также рассматривать как комплекс взаимосвязанных финансовых, организационных, информационных, технологических, юридических и других процедур.

https://www.youtube.com/watch?v=9_U-y58cWXI

Все они, в совокупности, образуют целостный регламент взаимодействия банковского учреждения в лице его подразделений и сотрудников с клиентами банка по поводу предоставления последним денежных ресурсов на условиях платности, срочности и возвратности.

Особо обременительным для заемщиков выступает требование многих банков о необходимости залога при предоставлении ссуды. Залог служит обеспечительной мерой и гарантией для выплаты всей суммы долга и процентов. Залог имеет целый список рисков для заемщиков по следующим причинам:

- залоговое имущество включается в специальный реестр, запрещающий собственнику распоряжаться им в полной мере без одобрения банка;

- залоговое имущество по требованию банка страхуется заемщиком, дополнительно страхованию подлежит и сам заемщик, что увеличивает его дополнительные расходы;

- при неплатежеспособности заемщика его собственность, пребывающая в залоге, может быть реализована другим лицам через суд, что в итоге означает потерю права собственности.

Видео:Преимущества и недостатки кредитаСкачать

Преимущества и недостатки кредита наличными

Банки предоставляют обширные линейки кредитных продуктов. Клиенты могут претендовать на целевые и нецелевые, обеспеченные и необеспеченные, краткосрочные и долгосрочные ссуды.

Одной из классических форм заимствования является кредит наличными, представляющий собой сравнительно небольшую сумму, которую в большинстве случаев можно использовать для удовлетворения любых нужд и потребностей заемщика.

Что такое кредит наличными?

Банковские учреждения нацелены на постоянное расширение клиентской базы за счет автоматизации отдельных процессов скоринга и повышения оперативности заключения сделок. Кредиторы сейчас предлагают потребителям кредиты наличными на различные цели, которые можно оформить через интернет. Однако на руки средства выдаются лишь в ближайшем отделении обслуживающей организации.

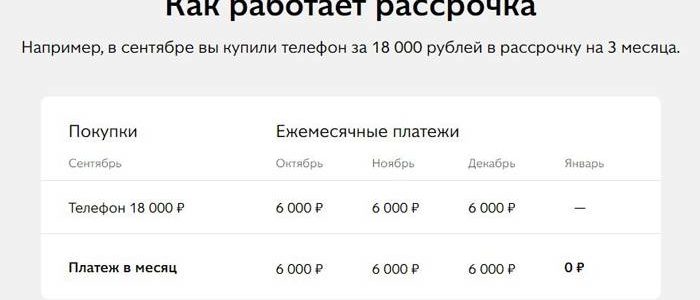

Особенности кредитов наличными:

- Продолжительность сделки от одного месяца до семи лет.

- Обязательное заключение договора с банковской организацией.

- Выдача средств в день обращения при посещении заемщиком отделения банка.

- Ускоренный процесс скоринга и отказ от тщательного изучения информации о клиенте.

- Заполнение и подача заявки на официальном сайте или через мобильное приложение кредитора.

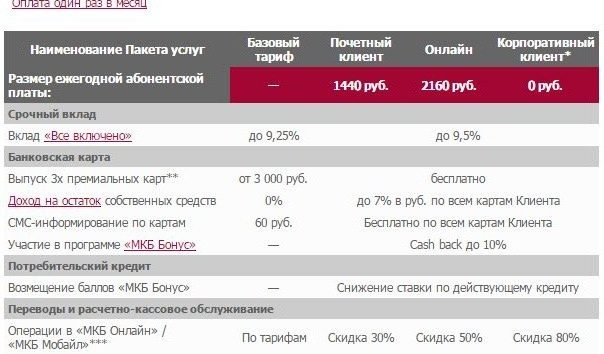

Предлагаем Вашему вниманию 4 надежных банка с выгодными условиями оформления кредита наличными:

Процентная ставка

от 9.5%

Срок

до 5 лет

Сумма

до 700 тыс.руб.

Получение кредита в день обращения в банк

Подробнее

Процентная ставка

от 10.5%

Срок

до 7 лет

Сумма

до 4 млн.руб.

Банк принимает решение по заявке за 3 минуты

Подробнее

Процентная ставка

от 8.99%

Срок

до 5 лет

Сумма

до 2 млн.руб.

Возможность рефинансирования до 5 кредитов

Подробнее

Процентная ставка

от 7.7%

Срок

до 5 лет

Сумма

до 5 млн.руб.

Возможность получения доп.средств

Подробнее

Кредит наличными занимает промежуточную позицию между быстрыми и потребительским займами. Клиент, который обращается в банк с просьбой предоставить определенную сумму денежных средств, обязан обеспечить возвращение денег.

Впрочем, финансовые учреждения не требуют предоставление залога или внесение первоначального взноса. Более того, займы обычно оформляются без страхования, хотя некоторые организации настаивают на получении клиентом страхового полиса. Если заемщик отказывается от этой опции, могут повыситься процентные ставки.

К тому же всегда сохраняется риск навязывания клиенту прочих бесполезных платных услуг.

Условия выдачи кредитов наличными:

- Возраст заемщика от 18 лет.

- Регистрация в регионе расположения банка.

- Трудовой стаж от трех месяцев.

- Наличие источника регулярных доходов.

Банки лишь изредка требуют от клиента в обязательном порядке предоставить справку о доходах для оформления займа наличными.

В остальных случаях подобный документ можно использовать для улучшения шансов на получение выгодного кредита с минимальными ставками, повышенными лимитами и комфортными сроками погашения. Тем не менее обязательно проверяется кредитная история заемщика.

На этапе скоринга изучается заявка, в которой нужно указать актуальный номер телефона для обратной связи и достоверные паспортные данные.

Цели кредитования:

- Погашение непредвиденных расходов.

- Покупка товаров первой необходимости.

- Оплата медицинских счетов.

- Осуществление экстренного ремонта.

Кредит наличными часто приходится брать, когда собственных сбережений недостаточно для оплаты разного рода услуг, заказ которых нельзя отложить на время.

Речь обычно идет о погашении медицинских расходов на лечение заемщика или членов семьи.

С помощью оформления займа можно оплатить ремонт недвижимости, бытовой и компьютерной техники, а также внести платежи за обучение, организацию туристического отдыха и планирование различных торжественных мероприятий.

Алгоритм оформления кредита наличными:

- Выбор организации для сотрудничества.

- Изучение условий будущей сделки.

- Заполнение и подача заявки на сайте.

- Рассмотрение кандидатуры клиента.

- Предварительное одобрение заявки.

- Приглашение клиента в офис банка.

- Предоставление пакета документов.

- Согласование условий сделки.

- Подписание сторонами договора.

- Выдача денежных средств через кассу.

Если заемщику нужны денежные средства для оплаты товаров и услуг наличными, оформление банковского займа будет идеальным решением. Бесспорным преимуществом этой популярной формы заимствования является оперативность рассмотрения заявок. Деньги можно получить в день обращения, но забрать утвержденную договором сумму удастся только при посещении местного отделения обслуживающего сделку банка.

Плюсы кредитов наличными:

- Оперативное рассмотрение заявок.

- Крупный размер займа.

- Сравнительно низкая ставка.

- Минимальный список требований к клиенту.

Идеальные шансы на получение кредита наличными имеют граждане трудоспособного возраста, которые могут подтвердить платежеспособность. Если подавшему заявку гражданину не исполнилось двадцати лет, придется предоставить дополнительные гарантии. Кредитор также вправе ограничить размер займа и срок действия сделки.

Минусы кредитов наличными:

- Обязательное посещение офиса банка.

- Навязывание дополнительных услуг.

- Ухудшение кредитной истории при отклонении заявки.

- Довольное жесткие требования к клиенту.

Таким образом, кредит наличными имеет множество особенностей, от которых зависит не только возможность оформления ссуды, но и выгода от сотрудничества с финансовым учреждением.

Низкие процентные ставки, комфортные сроки действия будущих сделок и довольно крупные лимиты средств лучше всего характеризуют эту популярную форму кредитования.

Однако заемщику придется посетить офис выбранной для сотрудничества организации, чтобы предоставить требуемые документы, подписать договор и получить деньги на руки.

Вас также может заинтересовать:

Как взять самый выгодный кредит онлайн?

Почему некоторые люди боятся обращаться в МФО, а другие воспринимают это как прекрасную возможность? Как с максимальной выгодой для себя брать кредиты онлайн? Чек-лист, по которому лично вы можете проверить выгодность кредита.

Можно ли сэкономить на кредите?

Когда мы берем деньги в кредит, конечно, мы хотим сэкономить при возвращении долга. Какие действия нужно предпринять для выгодного погашения займа, что необходимо узнать, и как действовать? Узнайте в статье!

Как оформить кредит наличными?

Как подготовиться к получению кредита, как повысить шансы на одобрение заявки, особенности процесса оформления заявки, способы погашения кредита — узнайте подробнее в нашем тематическом материале.

Что делать, если банк долго рассматривает заявку на кредит?

Срок рассмотрения заявки на оформление кредита в банковском учреждении составляет от пяти минут до трех рабочих дней. Какие факторы влияют на время принятие решения кредитором? Почему банки затягивают процесс рассмотрение заявок? Как повысить скорость рассмотрения заявки?

Видео:Что лучше кредит или кредитная карта? Недостатки и преимущества кредитных карт и кредитования.Скачать

Преимущества и недостатки банковского кредита

Банковские ссуды являются одним из самых востребованных и распространенных видов заемных ресурсов. Ими пользуются не только обычные граждане, но и предприятия для поддержания своей финансовой деятельности. Преимущества банковского кредита различны, но при этом у заемных средств имеются существенные недостатки.

Главные преимущества кредита в банке

У банковского займа имеются преимущества и недостатки. При этом они зависят от типа займа, который получает гражданин или организация. Многое зависит от благоприятности условий в конкретный момент, при которых заем берется.

Прежде чем брать кредит, необходимо ознакомиться со всеми преимуществами и недостатками

Среди главных преимуществ банковского кредитования можно выделить:

- малый список требуемой банком документации (особенно при потребительском кредитовании);

- возможность получения в любой период времени и на любые цели, если кредит нецелевой;

- допустимость выдачи на различные хозяйственные операции, а также в целях инвестирования;

- большое разнообразие видов выдаваемых кредитов с возможностью получения денег как на короткий, так и длительный сроки;

- доступность для разных слоев населения;

- существование системы безналичного кредитования, при которой имеется возможность вносить платежи путем электронных переводов;

- возможность погашения кредита раньше срока, если имеется договоренность об этом с банком;

- цена кредита является составной частью производственных затрат организаций, за счет чего у них появляется возможность снизить облагаемую прибыль;

- условия кредитования позволяют гражданам и организациям грамотно планировать свой бюджет, что создает контроль потока денежных средств.

Основное достоинство банковского займа заключается в том, что гражданин может сразу реализовать свою потребность в чем-либо. Это касается приобретения недвижимости, автомобиля или поездки на отдых. Кредит выступает более привлекательной альтернативой простому накоплению денег.

Парадоксально, но займы в меньшей степени зависят от инфляции. Она отрицательно сказывается на способности населения к накоплению денег, но при этом делает легче выплату кредита. Инфляция хоть и косвенно, но служит положительным фактором при выборе гражданина в пользу банковского кредита.

https://www.youtube.com/watch?v=O8pJnX08xI0

Заем в банке имеет одно неоспоримое преимущество относительно другого возможного альтернативного варианта — лизинга. Сущность лизинга заключается в финансовой аренде лизингополучателем объекта, находящегося в собственности лизингодателя.

После получения кредита в банке гражданин или организация приобретает имущество и становится его владельцем, а не арендатором, как это происходит в случае лизинга.

Но при этом заем создает определенные обременения для владельцев имущества в виде необходимости выплаты долга.

Недостатки кредитов

Банковские ссуды имеют целый ряд недостатков, среди которых:

- завышенные процентные ставки;

- наличие системы поручительства и залогов, обременяющих не только самого заемщика, но и сторонних лиц;

- необходимость использования денег только на определенные цели, если заем является целевым;

- необходимость выплаты комиссионных банку заемщиком при погашении кредита досрочно в ряде случаев;

- действие бюрократической системы при получении ссуды гражданами и организациями;

- наличие строгого графика возврата суммы займа и процентов по нему;

- строгие требования к получателям, детальная проверка их платежеспособности;

- наличие дополнительных платных услуг банка, о которых заемщик может быть не предупрежден своевременно;

- высокий риск обмана при получении денежных средств, особенно при оформлении долгосрочного банковского кредита.

Кредит помогает не тратить время на накопление денег, а получить желаемое в короткие сроки

У любого вида банковского займа имеются три основных недостатка. Первый из них — срочность погашения долга, второй — платность самой услуги предоставления денег в долг, третий — возвратность, что накладывает на заемщиков обременение.

Зачастую невыгодны для заемщиков кредиты, взятые в иностранной валюте. При колебании курса валюты, в которой заем был взят, возможно многократное увеличение суммы долга и процентов по нему.

Особо обременительным для заемщиков выступает требование многих банков о необходимости залога при предоставлении ссуды. Залог служит обеспечительной мерой и гарантией для выплаты всей суммы долга и процентов. Залог имеет целый список рисков для заемщиков по следующим причинам:

- залоговое имущество включается в специальный реестр, запрещающий собственнику распоряжаться им в полной мере без одобрения банка;

- залоговое имущество по требованию банка страхуется заемщиком, дополнительно страхованию подлежит и сам заемщик, что увеличивает его дополнительные расходы;

- при неплатежеспособности заемщика его собственность, пребывающая в залоге, может быть реализована другим лицам через суд, что в итоге означает потерю права собственности.

При выплате долга граждане и организации существенно переплачивают, что выгодно для кредитора. Помимо основного долга они выплачивают проценты, размер которых изначально завышается банком. В ряде случаев банки взимают с заемщиков комиссию за ведение кредитного дела, за отдельные платежи по погашению долга.

Переплата по выдаваемым банками кредитам часто превышает стоимость самого займа.

Достоинства и недостатки кредитования предприятий

Кредитование предприятий имеет следующие преимущества для них:

- свободный выбор схемы кредитования;

- незначительные затраты времени на привлечение денег;

- секретность сделки и минимальный риск разглашения ее данных другим организациям;

- действие гибких условий при предоставлении банками кредитов;

- отсутствие обложения налогом полученных организацией заемных средств.

Чаще всего банки дорожат своими клиентами и готовы идти на уступки постоянным заемщикам в виде льготных условий кредитования. Процесс привлечения кредита занимает 14-60 дней. При этом указанный срок гораздо меньше, чем срок, необходимый организациям для осуществления эмиссии акций или поиска надежного инвестора.

https://www.youtube.com/watch?v=vle8Nwoo2ZQ

Из недостатков стоит отметить высокую переплату за кредит

Среди минусов кредита в банке выделяются:

- нарушение финансовой устойчивости организации из-за полученного кредита;

- обязательность залога, равного сумме запрашиваемой ссуды;

- высокая вероятность отказа в выдаче;

- сложность в получении денег на долгий период времени из-за жесткой политики Центрального банка;

- высокие кредитные ставки.

Организациям во всех смыслах выгоднее строить бизнес на собственных средствах, поскольку заемные всегда необходимо возвращать, уплатив при этом большие проценты. Но привлеченные банковские средства являются единственным способом нормального функционирования большинства созданных организаций.

Кредиты составляют порядка 10-50% от общего числа всех средств, которые организации и граждане берут в качестве займов.

Отрицательные моменты, связанные с кредитованием, сглаживаются возможностью быстрого решения гражданами и организациями своих финансовых проблем.

При правильном планировании графика платежей, а также подсчете ставки доходности пользование кредитом может принести выгоду для заемщика.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

Видео:Преимущества и недостатки банковского кредитаСкачать

Все преимущества кредита и его недостатки: особенности и риски

Банковские кредиты — не только популярный, но и подчас незаменимый ресурс для поддержания финансовой деятельности как обычных граждан, так и целых организаций.

У займов есть свои преимущества и недостатки, с которыми нужно ознакомиться, прежде чем приступать к оформлению ссуды.

А если вариант с кредитованием по ряду причин не подошёл, то стоит рассмотреть альтернативные виды получения средств, о них мы тоже расскажем. Итак, какие же есть преимущества кредита, и какие есть недостатки?

Плюсы банковского кредитования

Основные положительные моменты банковских займов:

- небольшой список документации, необходимой для предъявления (особенно, если речь идёт о потребительских кредитах);

- возможность получения денег на любые цели и в любое время (при оформлении нецелевого кредита);

- получение денег с целью инвестирования или продвижения хозяйственных операций;

- разные сроки кредитования в зависимости от условий и видов займа;

- доступность широким слоям населения;

- при выборе безналичного кредитования платежи можно вносить онлайн или путём электронных переводов;

- по предварительной договоренности займ может быть погашён досрочно;

- стоимость кредита включается в производственные затраты организации, что даёт возможность сократить облагаемую прибыль;

- получить средства можно наличными, на счёт или карту и погашать кредит тоже можно, используя разные варианты;

- условия займов создают предпосылки для грамотного планирования собственного бюджета (это актуально как для частных лиц, так и для организаций).

Конечно, основным преимуществом кредитов является широко разрекламированная возможность немедленно получить то, что купить за наличные пока не под силу. А при планировании крупных покупок, таких как приобретение недвижимости или автомобиля, без кредитов действительно не обойтись. В данном случае они заменяют длительное накопление средств (которое в силу ряда причин не всегда удаётся).

Как это ни удивительно, но займы не сильно зависят от инфляции. Этот фактор влияет больше на способность граждан к накоплению денег, а выплата уже взятого кредита становится проще. Косвенно рост инфляции должен положительно повлиять на решение частного лица оформить займ.

Есть ли альтернатива кредитам?

Альтернативным вариантом банковскому кредиту являются частные займы и лизинг. Частные займы— это предоставление средств одним частным лицом другому. Здесь меньше бумажных проволочек, однако велик риск столкнуться с «серыми схемами» и более высокими процентами.

https://www.youtube.com/watch?v=2owZZGrC00k

Сущность такого понятия как лизинг— в финансовой аренде объекта, который продолжает находится в собственности владельца.

А в результате кредитования и приобретения объекта организация или гражданин становится его полноправным владельцем, а не арендатором. Однако займ сопровождается обременением в виде выплаты долга, установленного по кредитному договору.

Кроме того, банковские кредиты обладают ещё некоторыми недостатками, о которых стоит рассказать поподробнее.

Недостатки займов

Негативными моментами при оформлении и использовании банковской ссуды считаются:

- высокие процентные ставки;

- при оформлении целевого займа возможность расходования средств только на конкретные цели;

- система залогов и поручительства, обременяющая не только заёмщика, но и его близких;

- при досрочном погашении заёмщик вынужден выплачивать банку комиссионные (в большинстве организаций);

- обилие бюрократических проволочек, как при оформлении ссуды частными лицами, так и при коммерческом кредитовании лиц юридических;

- строгий график возврата средств и штрафные санкции за просрочку;

- ряд жёстких требований к заёмщикам в солидных банках, которые детально проверяют платёжеспособность клиентов;

- дополнительные платные услуги, о которых сотрудники банка могут не предупредить заёмщика;

- повышенный риск быть обманутым при получении денежных средств (особенно, если кредит выдаётся на долгий срок).

Все виды банковских займов объединяет тройка основных недостатков:

- Срочность. Долг должен быть погашен в первую очередь.

- Платность услуги. За предоставление кредита банк взимает проценты.

- Возвратность. Необходимость возврата средств с процентами налагает на заёмщика определённое обременение.

Желающим взять ссуду в иностранной валюте и при этом сэкономить лучше выяснить все нюансы курса заранее. Такие кредиты редко бывают выгодными, скорее, наоборот: при частых колебаниях валютных курсов может получиться так, что сумма долга многократно увеличится, а вместе с ним вырастут и проценты.

В чём риск залога?

Особенно не комфортным, по отзывам заёмщиков, является необходимость залога при оформлении займа. Для банка залог становится обеспечением выплаты долговых обязательств в полном объёме. Однако для заёмщика залог чреват целым списком потенциальных рисков. Дело в том, что:

- Собственник не может в полной мере распоряжаться залоговым имуществом без одобрения банка.

- По требованию финансовой организации имущество, находящееся в залоге, должно быть застраховано, кроме того, страхованию подлежит и сам заёмщик. Это ведёт к увеличению дополнительных расходов.

- Если заёмщик неплатёжеспособен, собственность, находящаяся в залоге, может быть продана банком через суд.

Выплачивая долг по кредиту, заёмщик значительно переплачивает по сравнению с суммой, взятой у банка. Конечно, это выгодно банку, но не кредитуемому лицу.

Переплата по кредитам, выданным банками, может превышать сумму основного долга, поэтому тщательно проанализируйте необходимость займа.

Особенности инвестиционного кредитования предприятий

Для организаций кредит обладает несомненными преимуществами:

- выбор выгодной и удобной схемы займа и его последующей выплаты;

- быстрое привлечение требуемых средств;

- максимальная секретность и минимальный риск разглашения условий сделки;

- гибкие условия для юридических лиц;

- заёмные средства налогом не облагаются.

Для постоянных заёмщиков банки предусматривают льготные условия повторного кредитования. Привлечение кредита обычно занимает от 14 до 60 дней, что значительно быстрее, чем привлечение средств через акции или поиск инвесторов.

Среди недостатков банковских ссуд для юридического лица можно отметить:

- возможное нарушение финансовой устойчивости организации из-за привлечения заёмных средств и их последующей выплаты;

- обязательное предоставление имущества в залог;

- низкий процент одобрения кредита;

- сложность получения средств на длительный срок из-за жёсткой политики Центробанка;

- высокие процентные ставки.

Юридическим лицам выгоднее строить своё дело на собственных средствах, ведь кредитные финансы необходимо не просто выплачивать, но и погашать серьёзные проценты. Однако именно привлеченные заёмные деньги являются основой функционирования большинства организаций и ИП.

Заключение

Кредитные средства в современном мире составляют от 10 до 50% всех привлеченных денег. При некоторых негативных моментах рынка кредитования только этот вариант способен предоставить быстрое решение финансовых проблем как гражданам, так и организациям. А если правильно планировать график платежей, то проблем с возвратом средств не возникнет.

Все преимущества кредита и его недостатки: особенности и риски Ссылка на основную публикацию

Видео:Разбиваем коллекторов без жалости. Банкротство физических лиц последствияСкачать

Топ 5 главных преимуществ банковского кредита!

Независимо от условий предоставления кредитных займов, данный банковский продукт с каждым годом всё более приобретает популярность среди различных категорий заёмщиков, и со временем в банковском кредите появляется все больше достоинств. Причина этому огромная конкуренция среди многих банковских учреждений.

Преимущество банковского кредита.

Банковский займ – это отличная возможность в быстрые сроки решить внезапно возникшие денежные вопросы или просто возможность быстро получить желаемое благо. Поэтому, даже несмотря на явные переплаты по кредиту, многие люди по – прежнему обращаются в банки за ссудой. Ведь, порой, это единственный реальный способ быстро решить финансовые вопросы.

Преимущество банковского кредита — все что нужно знать о займе!

Особой формой кредитования на сегодняшний день являются потребительские ссуды на личные нужды заёмщиков. Это один из самых простых и доступных вариантов получения необходимой суммы в кратчайшие сроки. Главное, что нужно заёмщику, определиться со сроками и суммой займа. Причём выгодность условий напрямую зависит от целей, на которые планируется получить ссуду.

https://www.youtube.com/watch?v=cDMuxNP61_M

То есть, достоинством целевых кредитов являеться то, что они будут предоставляться на более лояльных условиях, чем займы без указания цели кредитования.

Кроме того, займы могут предоставляться не только в безналичной форме, но и наличными средствами, а так же могут перечисляться на кредитку заёмщика. В принципе, плюсом кредита можно считать то, что способов получения средств достаточно, поэтому у каждого заёмщика есть неплохой выбор.

Тоже касается и большого обилия разнообразный кредитных программ, по которым заёмщик запросто может получить для себя наиболее выгодный займ.

При оформлении любого банковского кредита, его преимущества в том, что кредитор имеет свою заинтересованность, финансовую выгоду от того, что он кредитует своего клиента. Данная выгода заключается в получении определённой денежной компенсации, которая выражается в уплате заёмщиком суммы кредиты вместе с начисленными процентами.

Причём сделка между банком и кредитополучателем в обязательном порядке фиксируется в кредитном соглашении, нарушение которого чревато для заёмщика применением штрафных санкций. Поэтому не рекомендуется нарушать условия подписанного соглашения, и уж тем более нарушать установленный график платежей.

Ну а чтобы заёмщик не ошибся при выборе банка и подходящей программы кредитования, предварительно необходимо тщательно изучать выдвигаемые требования и все условия предоставления займа.

Главные преимущества кредитов в банке.

Но даже несмотря на определённые недостатки любого вида кредита, данная возможность оперативно обзавестись деньгами имеет свои определённые преимущества получения займа в банке, отрицать которые невозможно.

1. Кредит может получит каждый.

Естественно, заработать в короткие сроки большую сумму может далеко не каждый человек. Особенно, если средства нужны на дорогостоящее приобретение. Поэтому первый плюс любого займа – это доступность и легкость получения кредитных средств в кратчайшие сроки. Причём, чем меньше сумма кредита требуется заёмщику, тем можно быстрей её получить (например, взять экспресс займы).

Преимущества банковского кредитования — в большинстве современных программ не требуют от заёмщиков предоставления обеспечения по ссуде. То есть, получить небольшой займ можно без поручителей и даже без залога.

Так же есть программы, когда заёмщик может получить ссуду даже без подтверждения официального трудоустройства и платёжеспособности.

В общем, каждый желающий может подобрать для себя наиболее подходящую кредитную программу.

2. Индивидуальный займ.

Все крупные банки, которые ценят каждого своего отдельного клиента, постоянно расширяются перечни предлагаемых кредитных программ, способных удовлетворить интересы многочисленных категорий граждан.

Поэтому в наше время существует огромное число разнообразных кредитных продуктов, предоставляемых на разных условиях. Таким образом, у каждого человека всегда есть неплохой выбор, в какой именно банк ему обратиться и какой программой лучше всего воспользоваться.

3. Банк сам поможет получит желаемое.

Достоинство кредита в том, что для того, чтобы человеку получить желаемое, ему достаточно обратиться за помощью в банк.

Нет необходимости, как раньше, бегать по знакомым и выпрашивать одолжить деньги, так же уже нет необходимости копить долгими годами на покупку какой-то дорогостоящей вещи или на поездку в отпуск.

Всё, что требуется от заёмщика, это убедить банк в своей надёжности и платёжеспособности.

4. Кредит можно получит удаленно.

Поскольку все крупные банки идут в ногу со временем и современными технологиями, преимущества кредитования в банке в том что сейчас у заёмщика есть уникальная возможность оформить займ, не выходя из дома. Сделать это можно практически в любом банке, и всё, что для этого необходимо – посетить сайт подходящего банка и оставить заявку — анкету онлайн.

https://www.youtube.com/watch?v=8aDeYyxtR1g

В считанные минуты заявка будет принята к рассмотрению, и уже в течение дня можно будет получить заветный кредит. Так что, теперь вовсе не обязательно посещать банк, чтобы решить вопрос о кредитовании. И всё это банк делает для удобства и комфорта своих клиентов.

5. Не нужно оповещать банк на что именно будут потрачены средства.

Оформляя ссуду, заёмщику вовсе не обязательно представлять отчёт перед банком, на какие именно цели были потрачены средства. То есть, достоинство нецелевого займа в том, что нет необходимости предупреждать, на что именно будет потрачен кредит. Средства получаются и используются по личному усмотрению самого заёмщика, что очень удобно в наше время.

Заключения.

В данной статье были расписаны главные преимущества потребительского кредита. Как видите сами, банковский займ может получить каждый, и вовсе не обязательно отчитываться перед кредитором о том, на что именно будут потрачены средства. Но это правило действует не всегда.

(Мы будем вам благодарны если Вы оцените статью)

Загрузка…

🔍 Видео

В каких банках лучше не брать кредит. Как не платить кредит законноСкачать

Рефинансирование кредита выгодно? Советы финансового управляющегоСкачать

КРЕДИТНЫЕ КАРТЫ: за или против? / Как правильно пользоваться кредиткой / Гусейн ИмановСкачать

Прекращается ли поручительство, если должник умер и не до конца выплатил кредит? ОТВЕТ ЮРИСТА.Скачать

Владельцев банковских карт, счетов и вкладов ждут изменения: законы, которые скоро вступят в силуСкачать

Плюсы и минусы кредита от Сбербанка. Честный обзорСкачать

АВТОКРЕДИТ или ПОТРЕБИТЕЛЬСКИЙ КРЕДИТ - что выгоднее? Смотрим плюсы и минусы, сравниваемСкачать

Какие самые худшие банки в РФ в 2023 году. ТОП худших банков РоссииСкачать

Что выгоднее: АВТОКРЕДИТ или ПОТРЕБИТЕЛЬСКИЙ кредит?Скачать

Плюсы и минусы рефинансирования кредита. Что нужно знать?Скачать

Преимущества и недостатки кредита под залог недвижимостиСкачать

Какой кредит выгоднее - со страховкой или без?Скачать

В этом главная проблема большинства людей #деньги #инвестиции #shortsСкачать

Финансовая грамотность. Виды кредитов. Плюсы и минусыСкачать

Автокредит в Тинькофф Банке. Плюсы и минусы и стоит ли брать в 2023 году?Скачать

НЕ БЕРИ РАССРОЧКУ! (пока не посмотришь это видео)Скачать